МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ

ФЕДЕРАЦИИДОНСКОЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ

УНИВЕРСИТЕТКАФЕДРА СОЦИАЛЬНО-ГУМАНИТАРНЫХ НАУК

КУРСОВАЯ РАБОТА

по дисциплине

«Экономический анализ»Тема: «Экономический анализ активов

баланса».Выполнила

студентка гр. ЭМЭ 4-42 Шульдешова М.А.Проверила

преподаватель Смертина Е.Н.Ростов-на-Дону

Содержание.

Введение………………………………………………………………………………..3

I. Анализ внеоборотных

активов……………………………………………………….…41.1 Анализ

эффективности использования нематериальных активов………………..41.2 Анализ

эффективности использования основных средств……………………….91.3 Анализ

структуры и динамики основных средств……………………………….101.4 Анализ

фондоотдачи основных средств………………………………………….11II. Анализ оборотных

активов…………………………………………………………..152.1. Анализ

оборачиваемости и эффективности использования оборотных

средств…………………………………………………………………………….…152.2. Анализ дебеторской

задолженности…………………………………………………………182.3 Анализ движения денежных

средств ……………………………………………222.4. Анализ производственных

запасов………………………………………………23Заключение……………………………………………………………………………27

Список использованной

литературы………………………………………………..28Введение.

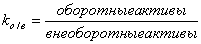

Актив баланса содержит сведения о размещении капитала,

имеющегося в распоряжении предприятия, т.е. о вложении его в конкретное

имущество и материальные ценности, о расходах предприятия на производство и

реализацию продукции и об остатках свободной денежной наличности. Каждому виду

размещенного капитала соответствует отдельная статья баланса. Активы организации

состоят из внеоборотных и оборотных активов. Поэтому наиболее общую структуру

активов характеризует коэффициент соотношения оборотных и внеоборотных

активов, рассчитываемый по формуле

Значение данного показателя в большой степени обусловлено отраслевыми

особенностями кругооборота средств анализируемой организации.Размещение средств предприятия имеет очень большое

значение в финансовой деятельности и повышении ее эффективности. От того, какие

ассигнования вложены в основные и оборотные средства сколько их находится в

сфере производства и в сфере обращения в денежной и материальной форме,

насколько оптимально их соотношение, во многом зависят результаты

производственной и финансовой деятельности, следовательно, и финансовое

состояние предприятия. Если созданные производственные мощности предприятия

используются недостаточно полно из-за отсутствия сырья, материалов, то это

отрицательно скажется на финансовых результатах предприятия и его финансовом

положении. То же произойдет, если созданы излишние производственные запасы,

которые не могут быть быстро переработаны на имеющихся производственных

мощностях. В итоге замораживается капитал, замедляется его оборачиваемость и

как следствие ухудшается финансовое состояние. И при хороших финансовых

результатах, высоком уровне рентабельности предприятие может испытывать

финансовые трудности, если оно нерационально использовало свои финансовые ресурсы,

вложив их в сверхнормативные производственные запасы или допустив большую

дебиторскую задолженность.Поэтому

процесс анализа активов предприятия очень важен при анализе финансовой

устойчивости всего предприятия в целом.

I. Анализ внеоборотных

активов.1.1 Анализ

эффективности использования нематериальных активов.Согласно правилам ведения бухгалтерского

учета, действующим в Российской Федерации, вложения капитала в нематериальные активы

являются новым объектом наблюдения, учета, анализа и управления. Удельный вес их в

имущественной массе всех активов предприятия в настоящее время на

отечественных предприятиях настолько низок, что не выдерживает сравнения с аналогичными

показателями предприятий в странах с развитой рыночной экономикой. Поэтому практический

опыт организации учетно-аналитического обеспечения управления нематериальными объектами

еще недостаточен и не позволяет сделать глубоких обобщений и надежных рекомендаций.Практика свидетельствует о том, что сплошь и рядом

российских

предпринимателей интересует лишь одна из сторон феномена нематериальных

активов, а именно возможность облегчить себе жизнь в результате выбора определенной

комбинации учетной политики по отношению к нематериальным объектам (активам). Думается, что

такой интерес обречен на недолгую жизнь, потому что он эксплуатирует очевидные

недостатки правового регулирования. На смену ему грядет другой интерес — интерес

экономический,

связанный с умением использовать исключительные права на результаты

интеллектуальной деятельности для повышения доходности предприятия. Реализация

этого интереса требует опережающего развития учетно-аналитического обеспечения управления

нематериальными объектами.В порядке постановки можно выделить следующие задачи экономического

анализа использования нематериальных объектов (активов) предприятия:анализ объема и

динамики нематериальных активов;анализ структуры и состояния нематериальных активов по

видам, срокам полезного использования и правовой защищенности;анализ доходности (рентабельности) и

фондоотдачи нематериальных активов;анализ ликвидности нематериальных активов и степени риска вложений капитала

в нематериальные активы.Для целей учета, анализа и оценки нематериальных объектов разрабатывается

система экономических показателей, характеризующих статику (состояние) и динамику

(движение) изучаемого объекта. Особое значение для управления имеют показатели эффективности

использования нематериальных объектов, отражающие степень их влияния на

финансовое состояние и финансовые результаты деятельности предприятия.Поданным бухгалтерского баланса (ф. № 1) и

Приложения к нему (ф. № 5) можно провести анализ динамики изменений в объеме

нематериальных активов всего и по видам за отчетный период по сравнению с

данными базисного периода (табл. 1). При наличии отчетных данных за ряд периодов

проводится трендовый анализ, т.е. рассчитывают абсолютные и относительные

отклонения

по отношению к предшествующим периодам, а также определяют средние

отклонения.Таблица 1.

Анализ

объема и динамики нематериальных активов

| Показатели | Базисный год | Отчетный год |

Абсолютное отклонение | Темп роста, % к базисному году |

| 1. Нематериальные активы — всего в том числе по видам: |

4137 | 5868 | 1731 | 141,8 |

| а) права на изобретения и другие аналогичные объекты интеллектуальной (промышленной) собственности |

2901 | 4438 | 1537 | 153,0 |

| б) права на пользование природными и иными ресурсами и имуществом |

850 | 740 | — 110 | 87,1 |

| в) организационные расходы |

360 | 650 | 290 | 180,5 |

| г) прочие |

26 | 40 | 14 | 153,0 |

| 2. Удельный вес нематериальных активов в валюте баланса, % |

1,2 | 1,8 | 0,6 | 150,0 |

Как видно из данных табл.1 , предприятие активно использует в своей работе

результаты интеллектуальной деятельности. Опережающий рост организационных

расходов связан с созданием филиала предприятия.

Нематериальные активы неоднородны по своему составу, характеру

использования или эксплуатации в процессе производства, по степени

влияния на финансовое состояние и результаты хозяйственной деятельности.

Поэтому необходим дифференцированный подход к их оценке. Для этого проводятся

классификация

и группировка нематериальных активов по различным признакам. Таким образом, появляется

возможность оценки структуры нематериальных

активов в заданном разрезе классификационных признаков.

Наиболее важны анализ и оценка структуры

нематериальных активов по видам, источникам поступления (приобретения), по срокам полезного

использования, по степени правовой защищенности, престижности, ликвидности и риска

вложений капитала в нематериальные объекты, а также по степени использования

в производстве

и реализации продукции, по направлениям выбытия.

Для анализа изменений структуры

нематериальных активов по видам составляется таблица (табл. 2).

Таблица 2.

Анализ изменений структуры нематериальных активов

| Показатели | Базисный год |

Отчетный год |

Отклонения | |||

| сумма | в % к итогу |

сумма | в % к итогу |

сумма | в % к итогу |

|

| Нематериальные активы — всего | ||||||

| в том числе: | 4137 | 100 | 5868 | 100 | 1731 | 41,8 |

| а) права на объекты промышленной собственности. | 2901 | 70,1 | 4438 | 75,5 | 1537 | 5,5 |

| б) права на пользование природными и иными ресурсами и имуществом |

850 | 20,5 | 740 | 12,6 | — 110 | — 7,9 |

| в) организационные расходы |

360 | 8,7 | 650 | 11,1 | 290 | 2,4 |

| г) прочие |

26 | 0,7 | 40 | 0,7 | 14 | — |

Из данных табл.2 видно, что в структуре

нематериальных

активов

наибольший вес составляют права на объекты промышленной собственности (более

70%).Увеличение доли этого вида активов в отчетном периоде можно оценить

положительно по тому, что эти вложения направлены на совершенствование качественных параметров

производства и продукции. Далее необходимо проанализировать структуру вложений в объекты промышленной собственности, выделить в их составе

наиболее

эффективные виды.

По аналогичной схеме (по форме табл.2) проводятся анализ и оценка

структуры нематериальных активов по другим признакам группировки.

При анализе структуры нематериальных активов по источникам поступления выделяют следующие

группы объектов:

нематериальные активы — всего, тыс. руб.,

в том числе:

а) внесенные учредителями;

б) приобретенные за

плату или в обмен на другое имущество;

в) полученные

безвозмездно от юридических и физических лиц; ;

г) субсидии государственных органов.

При анализе структуры нематериальных активов по

степени правовой защищенности выделяют следующие группы объектов:

Нематериальные активы — всего, тыс. руб.

в

том числе защищенные:

а) патентами на

изобретения;

б)

зарегистрированными лицензиями;

в) свидетельствами

на полезную модель;

г) патентами на

промышленные образцы;

д) свидетельствами на

товарный знак;

е)

свидетельствами на право пользования наименованием ; места

происхождения товара;

ж) свидетельствами об

официальной регистрации программ ЭВМ, баз данных и топологий

микросхем;

з) авторскими правами.

Для анализа структуры

нематериальных активов по срокам полезного использования составляется таблица

(табл. 3).

Таблица 3.

Структура

нематериальных активов

по

срокам полезного использования

| Показатели | Срок полезного использования (лет) |

Итого | ||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | >10 | ||

|

Нематериальные активы тыс. руб. |

— | 690 | — | — | 3100 | 400 | 900 | 38 | — | — | 740 | 5868 |

| в % к итогу |

— | 11,8 | — | I- | 52,8 | 6,8 | 15,3 | 0,7 | — | — | 12,6 | 100 |

Из табл. 3 видно, что средний срок полезного использования результатов

интеллектуальной собственности составляет 5— 7 лет. В современных условиях это

нормальный срок «жизни» промышленного новшества. Более 10-летнего срока полезного использования имеют

нематериальные активы: права на пользование землей, природными и иными

ресурсами. В структуре нематериальных активов их доля составляет 12,6%, что в условиях РФ является приемлемой

величиной. В странах с дефицитом трудовых ресурсов и земли этот показатель

значительно выше.

При анализе структуры выбытия нематериальных активов объекты группируют по

следующим направлениям:

выбыло в отчетном

периоде нематериальных активов — всего тыс. руб.,

в том числе по

следующим причинам:

а) списание после

окончания срока службы;

б) списание ранее

установленного срока службы;

в) продажа (уступка)

исключительных прав;

г) безвозмездная

передача нематериальных объектов.

В условиях РФ любое выбытие нематериальных активов отражается

на счете 91 «Прочие доходы и расходы». Положительный финансовый

результат от выбытия нематериальных активов (прибыль) зачисляют на счет 99

«Прибыли и убытки». Потери от выбытия в зависимости от причин списывают за счет либо

чистой

прибыли, либо фонда накопления, либо нераспределенной прибыли, либо общей

прибыли (счет 99). Поэтому при оформлении хозяйственных операций по выбытию нематериальных

активов

финансовый менеджер должен сосредоточить свое, внимание на вариантах

минимизации потерь от выбытия.

Престижность или значимость нематериальных объектов может быть оценена

только экспертным путем. Существует множество факторов, сдерживающих реализацию

исключительных особенностей, или свойств, характерных для этих объектов. К таким факторам

относятся: несвоевременность новшества, дороговизна, чрезмерная

исключительность, ограниченный круг потребителей, недостаточная правовая защищенность. Поэтому эксперты используют в качестве основного критерия

престижности нематериальных

объектов спектр возможного полезного использования их свойств на трех уровнях: международном, общенациональном, отраслевом или региональном.

Вложения капитала в нематериальные активы по степени ликвидности и риска

могут быть оценены по трем категориям: высоколиквидные, ограниченно ликвидные,

низколиквидные. Эта классификация относительна. В целом вложения капитала в нематериальные

активы при оценке ликвидности имущества предприятия принято относить к

низколиквидным, т.е. их реализуемость ниже реализуемости основных и оборотных активов.

Поэтому при необоснованном увеличении доли нематериальных

активов

в имуществе предприятия структура баланса ухудшается. Снижаются показатели

текущей ликвидности, снижается фондоотдача внеоборотных активов и замедляется

оборот всего капитала предприятия.

Рост нематериальных активов неизбежно приводит к уменьшению величины

собственного оборотного капитала. В результате ухудшаются показатели обеспеченности

предприятия оборотными средствами. Финансово-эксплуатационные потребности покрываются за

счет заемных и дополнительно привлеченных источников, что создает финансовое

напряжение и вызывает трудности в финансировании текущей операционной деятельности предприятия.

Нематериальные активы приобретаются с целью получения экономического

эффекта от их использования при производстве продукции, выполнении работ, оказании

услуг. В большинстве случаев вложения в нематериальные активы представляют собой

вложения

в объекты промышленного применения — покупка лицензии на использование технологии

изготовления продукции; расходы по оказанию технической помощи и инженерных

услуг по проектированию и размещению производственных мощностей, организации

управления технологическими процессами, сбыту и обслуживанию лицензированных изделий. Поэтому эффективность этих вложений должна рассматриваться с

позиций повышения доходности

производства.

Расчет эффективности использования

нематериальных активов сопряжен с большими трудностями и требует комплексного подхода.

Эффект от приобретения предприятием права использования запатентованного

производственного опыта и знаний, а также «ноу-хау» (незапатентованного опыта)

может быть определен только по результатам реализации предприятием продукции, произведенной с

использованием лицензии и «ноу-хау». Однако объем продаж зависит от множества

других факторов (цены, спроса,

качества товара) и выявить действие каждого из них очень трудно.

Эффективность приобретения лицензий и «ноу-хау» зависит также от размеров

единовременных платежей за них; от сроков финансирования и объема капитальных вложений

предприятия в производственные и прочие фонды; текущих расходов, связанных с изготовлением

и сбытом лицензируемой продукции,

Расчет экономического эффекта (Э) использования

лицензий

и «ноу-хау» за период Т может быть осуществлен по формуле:

![]()

где Т — период

использования лицензии;

![]() — стоимостная оценка

— стоимостная оценка

результата использования лицензионной технологии в году t;

![]() — затраты,

— затраты,

связанные с использованием лицензионной технологии в году t;

r — ставка

дисконтирования (приведения разновременных затрат к сопоставимому по времени виду).

В качестве для расчетов используются: средняя годовая

ставка

банковского процента; средняя годовая норма прибыли, средний норматив

эффективности капитальных вложений.

Результатом использования лицензии может быть вся выручка от реализации

продукции, если ее производство невозможно без данной лицензии. Результатом может быть

также только часть продукции, определяемая по стоимости узлов и деталей, изготовленных по новой

технологии и входящих в состав изделия, или реализуемых отдельно. Результатом может быть

часть выручки от реализации продукции, полученная, за счет повышения качества продукции и

соответствующей надбавки в цене товара. Результатом может быть прирост выручки за счет

повышения конкурентоспособности продукции и расширения в этой связи рынков сбыта. Результатом может

быть экономия капитальных вложений за счет отказа от проведения собственных

исследований и разработок, что ведет к росту фондов накопления. Результатом

может быть экономия текущих затрат за счет сокращения длительности производственного

цикла, снижения норм расхода материальных и трудовых затрат на производство продукции.

Затраты, связанные с использованием лицензий, складываются из двух частей:

1) из платежей за право пользования лицензиями, осуществляемых в форме

единовременных или периодических фиксированных (паушальных) платежей, либо

платежей в

форме отчислений из прибыли или объема реализации лицензионной продукции (в

форме роялти) и 2) из текущих затрат на производство и сбыт лицензионной продукции.

Поскольку затраты предприятия, связанные с оплатой стоимости

приобретаемых лицензий или «ноу-хау», распределены во времени, то возникает

необходимость финансового обоснования выбора формы платежей. Затраты будущих

периодов дисконтируются и приводятся к начальному периоду платежей. Сравнение затрат,

связанных с выплатой роялти и паушальных платежей, может быть вызвано тем, что

одной из договаривающихся сторон вследствие острой потребности в наличности

выгодно отказаться

от крупного первоначального платежа, но пойти на значительно большие

затраты в будущем.

Сравнение эффективности двух видов платежей осуществляется

по формуле

![]()

где ![]() —

—

сравнительный эффект от выбора паушальной формы оплаты вместо роялти

за период Т;

![]() — разность в затратах

— разность в затратах

на оплату лицензий года t по паушальной форме и

форме роялти;

r — ставка

дисконтирования;

Т — срок действия

лицензионного соглашения (лет).

Если для расчетов эффективности приобретаемой лицензии или других новшеств

нет необходимой информации, то для принятия окончательного решения можно

руководствоваться прецедентами прошлых аналогичных сделок.

Конечный эффект от использования нематериальных активов выражается в

общих результатах хозяйственной деятельности: в снижении затрат на производство,

увеличении объемов сбыта продукции, увеличении прибыли, повышении платежеспособности

и устойчивости финансового состояния. Исходя из этого, основным принципом

управления динамикой нематериальных активов является формула: темпы роста отдачи

капитала. Иными словами, в динамике темпы роста выручки от реализации продукции или прибыли

должны опережать темпы роста нематериальных активов (табл. 4).

Таблица 4.

Анализ

эффективности нематериальных активов

| № строки | Показатели | Базисный год | Отчетный год | Отчетный год в % к базисному |

| году | ||||

| 1. | Нематериальные активы | 4137 | 5868 | 141,8 |

| 2. | Выручка от реализации продукции (работ, услуг) |

12145 | 18946 | 156,0 |

| 3. | Прибыль от реализации | 2230 | 3790 | 170,0 |

| 4. | Доходность нематериальных активов (стр. 3 : стр. 1) |

0,54 | 0,65 | 120,3 |

| 5. | Фондоотдача нематериальных активов (стр. 2 : стр. 1) | 2,9 | 3,2 | 110,3 |

| 6. |

Рентабельность продаж, % (стр. 3 : стр. 2) |

1.8,4 | 20,0 | 108,7 |

Как видно из табл. 4, показатели эффективности использования

нематериальных активов в отчетном периоде по сравнению с предшествующим

периодом улучшились. Доходность нематериальных активов выросла на 20,3%.

Основными факторами роста доходности являются увеличение фондоотдачи нематериальных активов и

повышение рентабельности продаж. Количественное влияние этих факторов может быть

определено методом цепных подстановок или любым другим известным методом факторного анализа.

Доходность нематериальных активов оценивается

по общепринятой формуле доходности капитала:

![]()

где r — доходность

(рентабельность) нематериальных активов;

Р — прибыль от

реализации;

VB — средняя за период

стоимость нематериальных активов.

С помощью методов факторного моделирования можно преобразовать

исходную формулу доходности нематериальных активов в следующий вид:

![]()

где N — объем

продаж (выручка от реализации продукции, работ, услуг);

![]() — рентабельность

— рентабельность

продаж;

![]() — фондоотдача

— фондоотдача

нематериальных активов за период.

Таким образом, доходность нематериальных активов может быть повышена за счет

увеличения их фондоотдачи и повышения рентабельности продаж.

1.2 Анализ

эффективности использования основных средств.

Структура, динамика и фондоотдача основных производственных

средств — факторы, влияющие на уровень рентабельности и финансовое

состояние предприятий. Для предприятий не безразлично, сколько собственных средств

вложено в основные средства. В современных условиях увеличивается маневренность предприятий в

отношении использования средств труда, повышается роль кредита в формировании основных

средств. Методика анализа эффективности вложений предприятия в основные средства, их

эксплуатации и воспроизводства должна учитывать ряд принципиальных положений:

функциональная полезность основных средств сохраняется в течение ряда лет,

поэтому расходы по их приобретению и эксплуатации распределены во времени;

момент физической замены (обновления)

основных средств не совпадает с моментом их стоимостного замещения, в результате чего могут

возникнуть потери и убытки, занижающие финансовые результаты деятельности

предприятия;

эффективность использования основных средств оценивается

по-разному в зависимости от их вида, характера участия в производственном

процессе и т.п. Поскольку основные средства обслуживают не только производственную

сферу деятельности предприятия, но и социально-бытовую, культурную, природно-экологическую,

постольку эффективность их использования определяется не только экономическими, но и

социальными, экологическими и другими факторами.

Основные средства и долгосрочные инвестиции в основные средства оказывают

многоплановое и разностороннее влияние на финансовые результаты деятельности

предприятия. В табл.5 представлены варианты аналитических задач, решение

которых позволяет

дать оценку структуры, динамики и эффективности использования основных средств и

долгосрочных инвестиций. Подчеркнем, что свобода действия аналитика достигает

здесь максимума

вариантности. Определяющим для выбора аналитических задач являются конкретные

потребности управления, содержание принимаемых управленческих решений.

Вместе с тем действия аналитика могут быть систематизированы и в основном

сводятся к выполнению следующих аналитических процедур:

сравнение данных отчетного периода с соответствующими данными базисного

периода (периодов);

сравнение отчетных данных с плановыми сметными или проектными показателями;

сравнение отчетных

данных с отраслевыми показателями;

сравнение показателей эффективности использования основных средств с

показателями использования других видов ресурсов и капитала предприятия в целом;

сравнение отчетов по основным средствам с отчетами о производственных

и финансовых результатах деятельности предприятия;

факторное моделирование взаимосвязей показателей использования основных

средств.

Таблица 5.

Темы и задачи анализа основных средств и долгосрочных инвестиций

| Темы анализа | Основные задачи анализа |

|

№1. Анализ структуры и №2. Анализ обновления и фондоотдачи основных средств №3. Анализ эффективности использования основных средств №4. Анализ эффективности №5 Анализ эффективности инвестиций в основные средства |

1. Оценка размера и 2. Определение характера 3. Оценка изменений в инвестиционной политике предприятия. 1. Оценка 2. Анализ фондоотдачи. Факторный анализ изменений фондоотдачи. 1. Анализ рентабельности 2. Анализ использования 3. Анализ использования 4. Интегральная оценка использования оборудования. 1. 2. Анализ затрат по текущему ремонту. 1. 2. Оценка эффективности привлечения займов для инвестирования. |

Полнота и достоверность результатов анализа основных средств зависят от

степени совершенства бухгалтерского учета, отлаженности систем регистрации операций с

объектами основных средств, полноты заполнения учетных документов, точности отнесения объектов к

учетным классификационным группам, достоверности инвентаризационных описей,

глубины разработки и ведения регистров аналитического учета.

В качестве источников бухгалтерской информации для анализа основных

средств используются: счет 01 «Основные средства», счет 02 «Амортизация основных

средств», счет 03 «Доходные вложения в материальные ценности», счет

07 «Оборудование к установке», счет 08

«Вложения во внеоборотные активы», данные аналитического учета по соответствующим счетам по видам

и отдельным инвентарным объектам

основных средств (ведомости и карточки аналитического

учета), ф. № 1, ф. № 2, ф. № 5 годовой и квартальной бухгалтерской отчетности предприятия.

Рассмотрим методику решения отдельных

аналитических задач из перечня, приведенного в табл. 5.

1.3 Анализ структуры и динамики основных средств.

В ходе этого анализа необходимо оценить размеры,

динамику и структуру вложений капитала предприятия в основные средства, выявить

главные функциональные особенности производственной деятельности (бизнеса)

анализируемого хозяйствующего субъекта. Для этого

проводится

сопоставление данных на начало и конец отчетного

периода.

Обобщенную картину наличия и движения основных

средств

в разрезе классификационных групп можно составить по

данным

раздела 3 «Амортизируемое имущество» ф. № 5 — Приложения к

бухгалтерскому балансу (табл.6).

Таблица 6.

Наличие и движение

основных средств

| Наименование показателя | Остаток на начало года | Поступило (введено) | Выбыло | Остаток на конец года |

| 1 | 2 | 3 | 4 | 5 |

| ОСНОВНЫЕ СРЕДСТВА | ||||

| Земельные участки | — | — | — | — |

| Здания; | 3467 | 19765 | 15 | 23217 |

| Сооружения | 158 | 1214 | 57 | 1315 |

| Машины и оборудование | 4417 | 78473 | 424 | 82466 |

| Транспортные средства | 100 | 4783 | 28 | 4855 |

| Производственный и хозяйственный инвентарь |

20 | 85 | 2 | 103 |

| Рабочий скот | — | — | — | — |

| Продуктивный скот | — | — | — | — |

| Многолетние насаждения | — | — | — | — |

| Другие виды основных средств | 112 | 2784 | — | 2896 |

| Итого (сумма строк) | 8274 | 107104 | 526 | 114852 |

| в том числе: |

||||

| производственные | 5742 | 104310 | 511 | 109541 |

| непроизводственные | 2532 | 2794 | 15 | 5311 |

В табл.7. дан пример «горизонтального анализа» показателей движения основных

средств.

Как видно из табл. 7., на анализируемом предприятии обеспеченность основными

средствами в отчетном периоде возросла. Существенной причиной изменений

является переоценка основных средств. Тем не менее положительной тенденцией

является опережающий

рост производственных фондов в сравнении с непроизводственными фондами. Активная

часть основных средств высока (почти 80%) и темпы ее роста выше пассивной части

фондов.

Все это свидетельствует о правильной экономической политике, проводимой на

предприятии для повышения эффективности использования основных средств.

Таблица 7.

Анализ наличия и движения основных средств

(горизонтальный анализ)

| Изменения за год | |||||||

| Показатели |

Остаток на |

Поступило (введено) | Выбыло |

Остаток на |

Абсолютное отклонение |

В % к величинам на начало года |

В % к изменению итога |

| 1 | 2 | 3 |

4 |

5 | 6 | 7 | 8 |

| ОСНОВНЫЕ СРЕДСТВА | |||||||

| Земельные участки | — | — |

— |

— | — | — | — |

| Здания | 3467 | 19765 | 15 | 23217 | 19750 | 569,6 |

18,5 |

| Сооружения | 158 | 1214 | 57 | 1315 | 1157 | 732,3 | 1,1 |

| Машины и оборудование | 4417 | 78473 | 424 | 82466 | 78049 | 1767,0 | 73,2 |

|

Транспортные средства |

100 | 4783 | 28 | 4855 | 4755 | 4755 | 4,5 |

|

Производственный и инвентарь |

20 | 85 | 2 | 103 | 83 | 415 | 0,1 |

| Другие виды основных средств | 112 | 2784 | _ | 2896 | 2784 | 2485,7 | 2,6 |

| Итого: | 8274 | 107104 | 526 | 114852 | 106578 | 1288,1 | 100 |

| в том числе: | |||||||

| производственные | 5742 | 104310 | 511 | 109541 | 103799 | 1807,7 | 97,4 |

| непроизводственные | 2532 | 2794 | 15 | 5311 | 2779 | 109,8 | 2,6 |

Еще более содержательная информация может быть получена в результате

применения методики «вертикального» анализа отчетности о движении основных средств.

Вертикальный анализ в данном случае означает расчет и оценку структуры и

структурных

изменений в составе основных средств.

1.4 Анализ фондоотдачи основных средств.

Конечная эффективность использования основных средств

характеризуется показателями фондоотдачи, фондоемкости реализованной

продукции, рентабельности, относительной экономии основных средств, повышения объема

продукции, повышения производительности труда, снижения себестоимости продукции и

затрат на воспроизводство основных средств, увеличения сроков службы средств труда.

На промышленных предприятиях фондоотдача

определяется по объему реализации (или выпуска ) продукции на 1 руб. среднегодовой стоимости

основных средств. Фондоотдача — обобщающий показатель использования

производственных основных средств. На величину и динамику фондоотдачи влияют

многие факторы,

зависящие и не зависящие от предприятия. Вместе с тем резервы повышения

фондоотдачи, лучшего использования техники имеются на каждом предприятии, участке,

рабочем месте. Интенсивный путь ведения хозяйства предполагает систематический рост

фондоотдачи за счет увеличения производительности машин, механизмов и

оборудования, сокращения их простоев, оптимальной загрузки техники, технического

совершенствования производственных основных средств. Для выявления неиспользуемых

резервов важно знать основные направления факторного анализа фондоотдачи,

обусловленные различиями в подходах к моделированию данного показателя.

Наиболее простой

является двухфакторная модель анализа:

![]()

где f — фондоотдача;

F — основные средства;

![]() — активная часть

— активная часть

основных средств; .

N — объем продукции,

принятый для исчисления фондоотдачи.

При анализе фондоотдачи применение данной модели позволяет ответить на

вопрос, как изменения в структуре основных средств, т.е. в соотношении активной и

пассивной их частей, повлияли на изменение фондоотдачи.

Для того чтобы раскрыть влияние на фондоотдачу действия экстенсивных и

интенсивных факторов использования основных средств (в том числе машин и оборудования),

необходимо использовать в анализе более полную модель:

![]()

![]()

где ![]() —

—

стоимость установленных, (действующих) машин и

оборудования;

![]() — количество

— количество

отработанных станко-смен;

![]() — средняя стоимость

— средняя стоимость

единицы оборудования;

QД — количество единиц

действующего оборудования;

I — продолжительность

отчетного (анализируемого) периода, в днях;

![]() — количество

— количество

отработанных станко-часов.

Данная формула позволяет определить влияние на динамику фондоотдачи

следующих факторов: доли активной части основных средств в общей их стоимости ( ![]() /F), доли машин и оборудования в стоимости

/F), доли машин и оборудования в стоимости

активных основных средств ( ![]() /

/ ![]() ); коэффициента

); коэффициента

сменности работы оборудования ( ![]() /

/ ![]() ); средней стоимости

); средней стоимости

единицы оборудования ( ![]() ); продолжительности станко-смены (

); продолжительности станко-смены ( ![]() /

/ ![]() ); выработки продукции

); выработки продукции

за один станко-час работы оборудования (N/ ![]() ); продолжительности

); продолжительности

отчетного

периода в днях (I).

Одним из важных факторов, оказывающих влияние на эффективность

использования основных средств, является улучшение использования производственных

мощностей предприятия и его подразделений. Чтобы установить взаимосвязь между

фондоотдачей и уровнем использования производственной мощности, представим

показатель фондоотдачи в следующем виде:

![]()

где ![]() — основная (профильная)

— основная (профильная)

продукция предприятия;

W — среднегодовая

производственная мощность.

Данная формула позволяет определить влияние на динамику фондоотдачи

изменений в уровне следующих факторов: уровня специализации предприятия (N/ ![]() ); коэффициента использования среднегодовой

); коэффициента использования среднегодовой

мощности предприятия ( ![]() /W) доли активной части

/W) доли активной части

основных средств в общей их стоимости ( ![]() /F), фондоотдачи активной

/F), фондоотдачи активной

части основных средств, исчисленной по мощности (W/ ![]() ).

).

Для анализа действия внешних факторов показатель фондоотдачи можно

«развернуть» в факторную модель следующего вида:

![]() ,

,

где М — стоимость

материальных затрат без стоимости покупных деталей и полуфабрикатов;

![]() — стоимость покупных

— стоимость покупных

деталей и полуфабрикатов;

![]() — стоимость чистой

— стоимость чистой

продукции (добавленная стоимость).

Таким образом, изменения общей фондоотдачи представляются как

алгебраическая сумма изменений ее составляющих. Здесь полная стоимость продукта

раскладывается по элементам стоимости: материальные затраты, амортизация, заработная

плата и

прибыль. Общая фондоотдача растет, если имеет место рост по всем составляющим.

Опережение по отдельной слагаемой покажет преобладающую причину общего роста.

При расчете общего показателя фондоотдачи в

стоимости

основных

средств учитываются собственные и арендуемые средства. Не учитываются

основные средства, находящиеся на консервации или резервные, а также сданные в

аренду другим пред

приятиям.

Использование основных средств признается эффективным, если относительный

прирост физического объема продукции или прибыли превышает относительный прирост

стоимости основных средств за анализируемый период.

Рост фондоотдачи ведет к относительной экономии производственных основных

средств и увеличению объема выпускаемой продукции. Размер относительной экономии

ресурсов и доля прироста продукции в результате роста фондоотдачи определяются специальным:

расчетом.

Так, относительная экономия основных средств определяется как разность

между величиной среднегодовой стоимости основных средств отчетного периода и

среднегодовой стоимостью основных средств базисного (предшествующего) года,

скорректированной на рост объема производства продукции.

Доля прироста продукции за счет роста

фондоотдачи определяется по методу цепных подстановок: прирост фондоотдачи за анализируемый

период умножается на среднегодовую фактическую стоимость основных производственных

средств.

Расчет показателей использования основных

производственных средств показан в табл. 8.

Приведенные данные показывают, что большинство показателей эффективности

использования основных средств имеет тенденцию к росту: фондоотдача повысилась на 3,7%. За счет роста фондоотдачи получен

прирост реализации продукции на сумму 4158,6 тыс. руб., что составляет 55,4%

общего увеличения объема продукции.

Таблица 8.

|

N. строки |

Показатели | Фактически | Отклонение (+,-) | Темп роста, % | |

| за базисный год |

за отчетный год |

||||

| 1. | Среднегодовая стоимость основных производственных средств, тыс. руб. |

91059 | 93875 | +2816 | 103,1 |

| 2. | Объем реализации продукции, тыс. руб. |

108149 | 115651 | +7502 | 106,9 |

| 3. | Прибыль от реализации товарной продукции, тыс. руб. |

14520 | 14709 | + 189 | 101,3 |

| 4. | Фондоотдача, коп. |

118,77 | 123,20 | +4,43 | 103,7 |

| 5. | Рентабельность основных средств | 15,9 | 15,7 | — 0,2 | 98,7 |

| 6.. | Относительная экономия основных средств в результате роста фондоотдачи, тыс. руб. |

X | — 3467 | X | X |

| 7. | То же, в % к стоимости фондов. |

X | — 3,7 | X | X |

| 8. | Прирост реализации продукции за счет роста фондоотдачи, тыс. руб. |

X | 4158,6 | X | X |

| 9. | То же, в % к общему приросту продукции. |

X | 55,4 | X | X |

Рост фондоотдачи ведет к относительному

сокращению потребности предприятия в средствах труда, т.е. к относительной экономии основных

средств, на сумму 3467 тыс. руб., что составляет 3,7% их фактической стоимости в

отчетном году. Вместе с тем темпы роста прибыли отстают от темпов роста

реализации продукции, что свидетельствует о снижении доли рентабельности изделий в составе

продукции. В результате рентабельность использования средств снизилась на 0,2 пункта.

Рассмотрим пример анализа влияния активной

части производственных

основных средств на динамику фондоотдачи (табл.

9).

При проведении этого анализа в состав изучаемых факторов включается часовая

выработка на действующем производственном оборудовании, время работы единицы

оборудования за отчетный период, удельный вес действующего оборудования в стоимости активной части

производственных основных средств. Представленные в таком аналитическом виде

показатели позволяют увязать между собой факторные и результативные показатели, дать

оценку влияния каждого из рассматриваемых факторов на уровень общей фондоотдачи

основных производственных средств и их активной части.

Таблица 9.

| № строки | Показатели | Фактически | Отклонение | Темп роста, | |

| за базисный год |

за отчетный год |

||||

| 1. | Среднегодовая производственная мощность, тыс. руб. |

114995 | 123523 | +8528 | 107,4 |

| 2. | Среднегодовая стоимость основных производственных средств, тыс. руб. |

91059. | 93875 | +2816 | 103,1 |

| 3. | Стоимость активной части производственных основных средств, тыс. руб. |

49682 | 51988 | +2306 | 104,6 |

| 4. | Удельный вес активной части в общем объеме основных средств, % | 54,56 | 55,38 | +0,82 | 101,5 |

| 5. | Стоимость действующего оборудования, тыс. руб. |

30974 | 132159 | + 1185 | 103,8 |

| 6. | Удельный вес действующего оборудования в стоимости активной части производственных основных средств, % |

62,34 | 61,86 | — 0,48 | 99,2 |

| 7. | Фонд времени работы действующего оборудования, тыс. станко-час. |

107530 | 115180 | +7650 | 107,1 |

| 8. | Время работы единицы оборудования за период, тыс. станко-час. |

3,472 | 3,582 | +0,110 | 103,2 |

| 9. | Часовая выработка действующего оборудования, тыс. руб. |

1,069 | 1,072 | +0,003 | 100,3 |

| 10. | Фондоотдача активной части .производственных основных средств, руб. |

2,315 | 2,376 | +0,061 | 102,6 |

Последовательность расчетов прироста

фондоотдачи по факторам следующая.

1. Влияние часовой выработки действующего производственного оборудования на

изменение фондоотдачи активной части основных средств предприятия определяется

исходя из следующего расчета:

2,376 — 1,069 х 3,582

х 0,6186 = 2,376 — 2,369 = = + 0,007 руб. или + 1 коп.

Вследствие увеличения часовой выработки оборудования фондоотдача активной

части основных средств предприятия увеличилась на 1 коп.

2. Влияние изменения

времени работы единицы действующего оборудования на величину фондоотдачи

рассчитывается

.следующим

образом:

2,369-1,069×3,472×0,6186 = 2,369-2,297 = + 0,072 руб. или + 7 коп.

Вследствие увеличения числа часов работы

единицы оборудования фондоотдача активной части повысилась на 7 коп.

3. Влияние изменения удельного веса, действующего

оборудования в общей стоимости активных основных средств определяется из расчета:

2,297 — 2,315 = —

0,018 руб. или — 2 коп.

В заключение расчетов составляется баланс

полученных результатов факторного анализа фондоотдачи активной части основных средств:

1 + 7 + ( — 2) = 6

коп.

что соответствует

приведенным в табл. 9 данным (строка 10). Рост фондоотдачи является важнейшим фактором

улучшения

финансовых результатов деятельности предприятия.

II. Анализ оборотных

активов.

2.1. Анализ

оборачиваемости и эффективности использования оборотных средств

Ускорение оборачиваемости оборотных средств (активов) уменьшает потребность

в них, позволяет предприятиям высвобождать часть оборотных средств либо для

непроизводственных или долгосрочных производственных нужд предприятия (абсолютное

высвобождение), либо для дополнительного выпуска продукции

(относительное высвобождение).

В результате ускорения оборота высвобождаются вещественные элементы

оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов

незавершенного производства, а следовательно, высвобождаются и денежные ресурсы,

ранее вложенные

в эти запасы и заделы. Высвобожденные денежные ресурсы откладываются на расчетном

счете предприятий, в результате чего улучшается их финансовое состояние,

укрепляется платежеспособность.

Скорость оборота средств — это комплексный показатель организационно-технического

уровня производственно-хозяйственной деятельности. Увеличение числа оборотов

достигается за счет сокращения времени производства и времени обращения. Время производства

обусловлено технологическим процессом и характером применяемой техники. Чтобы его

сократить, надо совершенствовать его технологию, механизировать и автоматизировать труд.

Сокращение времени обращения также достигается развитием специализации и

кооперирования, улучшением прямых межзаводских связей, ускорением перевозок,

документооборота

и расчетов.

Общая оборачиваемость всех оборотных

средств складывается из частной оборачиваемости отдельных элементов оборотных средств. Скорость

как общей оборачиваемости, так и частной оборачиваемости отдельных элементов

оборотных средств характеризуется показателями, перечисленными ниже.

Длительность одного оборота всех оборотных

средств ![]() рассчитывается по

рассчитывается по

формулам:

![]() ,

, ![]()

где Е — средняя

стоимость всех оборотных средств;

Т — продолжительность

анализируемого периода в днях;

![]() — выручка от

— выручка от

реализации продукции.

Количество оборотов

(или прямой коэффициент оборачиваемости) ![]() исчисляется

исчисляется

по формуле :

![]() ,

,

Формула коэффициента

закрепления оборотных средств (или обратного коэффициента оборачиваемости)

выглядит так:

![]()

По аналогичным формулам производится расчет оборачиваемости отдельных

элементов или групп оборотных средств . Вместо величины всех оборотных средств в формулы

подставляется величина их отдельного элемента. Частная оборачиваемость отдельных элементов или

групп оборотных средств называется слагаемой, если она рассчитывается по выручке от реализации. Совокупность слагаемых частных показателей по всем видам

(группам) оборотных средств даст в

результате общий показатель оборачиваемости

всех оборотных средств:

![]()

где ![]() — средний остаток

— средний остаток

производственных (материальных) запасов;

Ея — средний задел

незавершенного производства;

Еr — средний остаток готовых изделий на складах;

Е° — средний остаток

дебиторской задолженности и прочих

оборотных средств;

Е = ![]() + Ея + Еr + Е°.

+ Ея + Еr + Е°.

Данная формула разложения общей продолжительности оборота оборотных

средств как суммы продолжительности оборота по отдельным элементам (видам) оборотных

средств верна лишь в самом общем виде: Действительный оборот отдельных элементов характеризует не

общая величина выручки от реализации, а оборот данного элемента (например, для

производственных запасов — их расход на производство, для незавершенного производства — выпуск

готовых изделий, для остатков готовых изделий на складах — отгрузка продукции, для

товаров, отгруженных и средств в расчетах — поступление денег на расчетный

счет). В данном случае мы имеем частные показатели, рассчитанные по особому обороту, — по

кредиту бухгалтерских счетов, на которых отражаются различные элементы оборотных

средств.

В табл. 10 приводится расчет показателей оборачиваемости оборотных средств

в днях.

Таблица 10

| Показатели | Условные обозначения | Базисный год | Отчетный год | |

| план | фактически | |||

| А | Б | 1 | 2 | 3 |

| Выручка от реализации товарной продукции, тыс. руб. |

|

46863 | 54340 | 56069 |

| Средние остатки всех оборотных средств, тыс. руб. |

Е |

12040 | — | 13191 |

| Средние остатки запасов, тыс. руб. |

Eн |

10884 | 10725 | 11410 |

| Оборачиваемость всех оборотных средств |

|

92,5 | __ | 84,7 |

| Оборачиваемость запасов |

|

83,6 | 71,1 | 73,3 |

По данным таблицы легко рассчитать коэффициенты оборачиваемости.

За базисный год оборотные средства совершили 3,9 оборота (46863 : 12040), в том

числе запасы 4,3 (46863 : 10884); за отчетный год — 4,0 оборота (56069 : 13191), в том

числе запасы — 4,9 оборота (56069 :

1 1410) при плане 5, 1 (54340 : 10725).

По результатам оборачиваемости рассчитывают сумму

экономии оборотных средств (абсолютное или относительное высвобождение) или сумму их

дополнительного привлечения.

Для определения суммы экономии оборотных средств (Д.Е) вследствие ускорения

их оборачиваемости устанавливается потребность в оборотных средствах за

отчетный период, исходя из фактической выручки от всей реализации за это время и

скорости

оборота за предыдущий период. Разность между этой условной суммой оборотных

средств и суммой средств, фактически участвующей в обороте, составит экономию

оборотных средств. Если оборачиваемость замедлена, то в итоге получается сумма средств,

дополнительно, вовлеченных в оборот.

Для исчисления экономии или перерасхода запасов по сравнению с планом

используется, например, такая формула:

где ![]() — фактические

— фактические

средние остатки запасов;

![]() — фактическая

— фактическая

реализация;

![]() — плановая реализация

— плановая реализация

(или базисная реализация);

![]() —

—

плановая

величина запасов (или базисная величина).

Экономия

или перерасход оборотных средств могут быть

определены как произведение суммы

однодневной реализации и

разницы в днях оборачиваемости по отчетным фактическим и

плановым данным:

,

,

где Т — длительность рассматриваемого периода

(года).

Сделаем расчет дополнительного вовлечения

(перерасхода) запасов по сравнению с планом

(по данным табл. 10):

![]()

![]()

В нашем примере план по скорости оборачиваемости запасов не выполнен,

следовательно, имеет место дополнительное привлечение средств в оборот, что

значительно ухудшает финансовое состояние предприятия.

Эффективность использования оборотных средств заключается

не только в ускорении их оборачиваемости, но и в снижении себестоимости

продукции за счет экономии натурально-вещественных элементов оборотных средств

(запасов) и издержек обращения. Поскольку обобщающими показателями эффективности

работы промышленных предприятий служат величина прибыли и уровень общей

рентабельности, следует определить влияние использования оборотных средств на эти

показатели.

Основными факторами, влияющими на величину и скорость оборота оборотных

средств предприятия, являются:

масштаб деятельности

предприятия (малый бизнес, средний, крупный);

характер

бизнеса или деятельности, т.е. отраслевая принадлежность предприятия (торговля,

промышленность, строительство и т.д.);

длительность

производственного цикла (количество и продолжительность технологических операций по

производству продукции, оказанию услуг, выполнению работ);

количество и разнообразие потребляемых видов ресурсов;

география

потребителей продукции, поставщиков и смежников;

система

расчетов за товары, работы, услуги;

платежеспособность

клиентов;

качество

банковского обслуживания;

темпы

роста производства и реализации продукции;

доля добавленной стоимости в цене продукта;

учетная политика предприятия;

квалификация менеджеров;

инфляция.

В условиях Российской Федерации переход к рынку сопровождается

для многих предприятий попаданием в зону хозяйственной неопределенности и повышенного

риска. Большинство предприятий впервые встало перед необходимостью объективной оценки финансового

состояния, платежеспособности и надежности своих партнеров, постоянного контроля за

качеством расчетно-финансовых операций и платежной дисциплины.

В деятельности многих предприятий укоренилась порочная практика

злоупотребления заемными средствами. Парадоксом стала ситуация, когда

предприятие, которое считается безнадежным должником, в то же время имеет солидный валютный

счет, осуществляет активные финансовые вложения в акции и другие ценные бумаги, в уставные капиталы

других предприятий и банков.

Используя механизм беспроцентной товарной ссуды, предприятия-партнеры получают продукцию

без предоплаты, превращают

ее в деньги и задействуют в качестве оборотных средств. Если на протяжении длительного

времени стороны не проявляют

стремления к взысканию (погашению) задолженности, то в их действиях можно усмотреть признаки

сознательного умысла не расплачиваться. Так феномен массовых неплатежей

обращается в аморальную

выгоду некоторых хозяйствующих субъектов, совершающих ничтожные сделки.

В целях борьбы с неплатежами с 1 января 1995 г. вступил в

силу

Указ Президента РФ «Об обеспечении правопорядка при осуществлении

платежей по обязательствам за поставку товаров (выполнение работ или оказание

услуг)».

Указом определен 3-месячный срок со дня фактического получения товаров

дебитором, в течение которого должны быть проведены все взаиморасчеты между производителем

и потребителем. Если это требование не соблюдено и кредитор не предпринял решительных действий

по взысканию задолженности, то дебитору предлагается добровольно в течение одного

месяца произвести надлежащие выплаты в доход государства. По истечении месячного срока

невостребованная сумма перечисляется со счета предприятия в федеральный бюджет в

судебном порядке. Таким образом, дебиторский долг превращается в убыток

кредитора.

2.2. Анализ дебиторской задолженности.

Значительный удельный вес дебиторской

задолженности в составе текущих активов определяет их особое место в оценке

оборачиваемости оборотных средств. В наиболее общем виде изменения объема

дебиторской задолженности за год могут быть охарактеризованы данными баланса.

Для целей внутреннего анализа следует привлечь сведения аналитического учета:

данные журналов-ордеров или заменяющих их ведомостей учета расчетов с

покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными

лицами, с прочими дебиторами. Для обобщения результатов анализа составляют

сводную таблицу, в которой дебиторская задолженность классифицируется по срокам

образования.

Анализ краткосрочной

задолженности проводится на основании Данных аналитического учета расчетов с

поставщиками, полученных кредитов банка, расчетов с прочими кредиторами

(журналов-ордеров № 4, 6, 8, 10, ведомостей и др.). В ходе анализа делается

выборка обязательств, сроки погашения которых наступают в отчетном периоде, а

также отсроченных и просроченных обязательств.

Для оценки оборачиваемости

дебиторской задолженности используется следующая группа показателей.

1. Оборачиваемость

дебиторской задолженности.

|

|

где:

|

|

2. Период погашения

дебиторской задолженности.

|

|

Следует иметь в виду, что

чем больше период просрочки задолженности, тем выше риск её непогашения.

Доля дебиторской

задолженности в общем объеме текущих активов.

|

|

Существуют некоторые общие

рекомендации, позволяющие управлять дебиторской задолженностью:

— контролировать состояние

расчетов с покупателями, по отсроченным (просроченным) задолженностям;

— по возможности

ориентироваться на большее число покупателей с целью уменьшения риска неуплаты

одним или несколькими крупными покупателями;

— следить за соотношением

дебиторской и кредиторской задолженности: значительное превышение дебиторской

задолженности создает угрозу финансовой устойчивости предприятия и делает

необходимым привлечение дополнительных (как правило, дорогостоящих) источников

финансирования;

— использовать способ

предоставления скидок при досрочной оплате.

Состояние дебиторской и кредиторской задолженности, их размеры и качество

оказывают существенное влияние на финансовое состояние предприятий.

Анализ дебиторской и кредиторской

задолженности осуществляется поданным аналитического учета по счетам 45, 60,

62, 68,

69, 70, 71,73, 75, 76, 79 ежемесячно. Структура и сроки образования дебиторской

задолженности представлены в табл. 11, Пример анализа дебиторской

задолженности приведен в табл. 12.

Величина дебиторской задолженности заказчиков на конец отчётного периода

составила 269 566 тыс. руб., просроченной задолженности не имеется.

Как видно из табл. 12, состояние расчетов с заказчиками

по сравнению

с соответствующим периодом прошлого года ухудшилось. На 6,29 дня увеличился средний

срок погашения дебиторской задолженности, который составляет 52,71 дня.

Сомнительной дебиторской задолженности не имеется, хотя доля дебиторской задолженности в

общем объеме текущих активов выросла на 4,0% и составила к величине текущих

активов 87,4%. Следовательно, снизилась ликвидность текущих активов, что

свидетельствует об ухудшении финансового положения предприятия.

Анализ дебиторской задолженности необходимо дополнить анализом кредиторской

задолженности. В нашем примере кредиторская задолженность предприятия

значительно возросла и ее доля к концу года составила более 21 % к валюте баланса,

что свидетельствует

об увеличении «бесплатных» источников покрытия потребности предприятия в

оборотных средствах.

Методика анализа кредиторской задолженности

аналогична методике анализа дебиторской задолженности. Анализ проводится на основании

данных аналитического учета расчетов с поставщиками, расчетов с прочими

кредиторами.

Таблица 11.

Анализ состояния

дебиторской задолженности на 1.10.2001 г.

|

1 Статьи дебиторской задолженности |

Всего на конец периода, тыс. руб. | В том числе по срокам образования |

||||

| до 1 месяца | от 1 до 2 месяцев | 3-6 месяцев | от 6 месяцев до 1 года |

более года |

||

| 1. Дебиторская задолженность за товары, работы и услуги |

269566 | 269566 | ||||

| 2. Прочие дебиторы | 19653 | 11977 | ||||

| в том числе: |

||||||

| а) переплата финансовым органам по отчислениям от прибыли и другим платежам |

200 | 200 | ||||

| б) задолженность за подотчетными лицами | 980 | 980 | ||||

| в) прочие виды задолженности | 10992 | 9448 | 105 | 426 | 1013 , | — |

| г) в том числе по расчетам с поставщиками |

7481 | 1349 | 6132 | — | — | — |

| Всего дебиторская задолженность |

289219 | 281543 | 6237 | 426 | 1013 | — |

Таблица 12.

Анализ

оборачиваемости дебиторской задолженности

| Показатели | За соответствующий период базисного года | Отчетный период | Изменения |

| 1. Оборачиваемость дебиторской задолженности (по средней задолженности) |

|

|

— ,659 |

| 2. Период погашения дебиторской задолженности |

|

|

6,29 |

| 3. Доля дебиторской задолженности в общем объеме текущих активов |

|

|

+4,0 |

| 4. Отношение средней величины дебиторской задолженности к выручке от реализации |

|

|

+0,367 |

| 5. Доля сомнительной дебиторской задолженности в общем объеме задолженности, % |

|

— | — 0,05 |

В табл. 13 дан пример анализа состояния кредиторской задолженности

за отчетный период. Как видим, Задолженность поставщикам на конец отчетного периода

составила 94 888 тыс. руб., в том числе 91 403 тыс. руб. — просроченная кредиторская

задолженность.

Отношение просроченной задолженности к общей величине краткосрочных обязательств

увеличилось за отчетный период с 17,7% до 40% ((91 403 : 229 182) ( 100%).

В составе просроченной кредиторской задолженности доля задолженности свыше,

трех месяцев отсутствует, что свидетельствует о том, что отношения с кредиторами еще

не зашли за критическую черту.

Для улучшения финансового положения предприятия необходимо:

1) следить за соотношением дебиторской и кредиторской задолженности.

Значительное превышение дебиторской задолженности создает угрозу финансовой

устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования;

2) по возможности ориентироваться на

увеличение количества заказчиков с целью уменьшения масштаба риска неуплаты,

который значителен при наличии монопольного заказчика;

3) контролировать состояние расчетов по просроченным задолженностям. В

условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально

получает лишь часть стоимости выполненных работ. Поэтому необходимо расширить

систему

авансовых платежей;

4) своевременно выявлять недопустимые виды дебиторской и кредиторской

задолженности, к которым в первую очередь относятся: просроченная задолженность

поставщикам и просроченная задолженность покупателей свыше трех месяцев,

просроченная задолженность по оплате труда и по платежам в бюджет, внебюджетные фонды.

Таблица 13.

Анализ состояния кредиторской задолженности

| Показатели | Остатки на | В том числе по срокам образования (на конец отчетного периода) |

||||

| начало года |

конец отчетного периода | до 1 месяца | от 1 до 3 месяцев | от 3 до 6 месяцев |

>6 месяцев |

|

| 1. Краткосрочные кредиты банка |

10000 | 10000 | 10000 | |||

| 2. Краткосрочные займы | 1149 | 2886 | ||||

| 3. Кредиторская задолженность |

46085 | 216296 | ||||

| за товары и услуги | 18189 | 94888 | ||||

| по оплате труда | 6300 | 31182 | ||||

| по расчетам по соцстрахованию и обеспечению | 3419 | 17153 | ||||

| по платежам в бюджет | 17304 | 56425 | ||||

| прочим кредиторам | 873 | 16648 | ||||

| в том числе по расчетам с покупателями | — | — | ||||

| 4. Просроченная задолженность — всего, |

10115 | 91403 | 90730 | 673 | ||

| в том числе: |

||||||

| по краткосрочным ссудам | — | — | ||||

| по краткосрочным займам |

— | — | ||||

| по расчетам с поставщиками | 10115 | 91403 | 90730 | 673 | ||

| по расчетам с | ||||||

| покупателями | — | — | — | — | ||

| по платежам в | ||||||

| бюджет | — | — | — | — | ||

| по оплате труда | — | — | — | — | ||

| по соц. страхованию | — | — | — | — | ||

| Справочно: | ||||||

| краткосрочные | ||||||

| обязательства — |

||||||

| всего | 57234 | 229182 | ||||

2.3. Анализ

движения денежных средств.

Особое значение для стабильной

деятельности предприятия имеет скорость движения денежных средств. Одним из

основных условий финансового благополучия предприятия является приток денежных

средств, обеспечивающий покрытие его текущих обязательств.

Отсутствие такого

минимально необходимого запаса денежных средств свидетельствует о его серьезных

финансовых затруднениях. Чрезмерная же величина денежных средств говорит о том,

что реально предприятие терпит убытки, связанные, во-первых, с инфляцией и

обесценением денег и, во-вторых, с упущенной возможностью их выгодного

размещения и получения дополнительного дохода. В этой связи возникает

необходимость оценить рациональность управления денежными средствами на

предприятии.

Существуют различные

способы такого анализа. В частности, своеобразным барометром возникновения

финансовых затруднений является тенденция сокращения доли денежных средств в

составе текущих активов предприятия при возрастающем объеме его текущих

обязательств. Поэтому ежемесячный анализ соотношения денежных средств и наиболее

срочных обязательств (срок которых заканчивается в текущем месяце) может дать

достаточно красноречивую картину избытка (недостатка) денежных средств на

предприятии.

Другим способом

оценки достаточности денежных средств является определение коэффициента

оборачиваемости денежных средств. С этой целью используется формула:

|

|

Для расчета средних остатков

денежных средств привлекаются внутренние учетные данные.

Для того, чтобы

раскрыть реальное движение денежных средств на предприятии, оценить

синхронность поступления и расходования денежных средств, а также увязать

величину полученного финансового результата с состоянием денежных средств на

предприятии, следует выделить и проанализировать все направления поступления

(притока) денежных средств, а также их выбытия (оттока).

2.4.Анализ

производственных запасов.

Оценка запасов проводится

по каждому их виду (производственные запасы, готовая продукция, товары т.д.).

Оборот производственных

запасов характеризует скорость движения материальных ценностей и их

пополнения. Чем быстрее оборот капитала, помещенного в запасы, тем меньше

требуется капитала для данного объема хозяйственных операций.

Оборачиваемость

производственных запасов в отраслях промышленности весьма существенно

различается. В отраслях с длительным производственным циклом содержание запасов

требует более крупных капиталов.

Сроки оборота

производственных запасов предприятий одной и той же отрасли, как правило,

характеризуют, насколько успешно используется ими капитал. Как было выяснено

ранее, накапливание запасов связано с весьма значительным дополнительным

оттоком денежных средств, что делает необходимой оценку возможности и

целесообразности сокращения срока хранения материальных ценностей. Падение

покупательной способности денег заставляет предприятия вкладывать временно

свободные средства в запасы материалов. Кроме того, накопление запасов часто

является вынужденной мерой снижения риска непоставки (недопоставки) сырья и

материалов, необходимых для производственного процесса предприятия. Отметим в

этой связи, что предприятие, ориентирующееся на одного основного поставщика,

находится в более уязвимом положении, чем предприятия, строящие свою деятельность

на договорах с несколькими поставщиками.

Вместе с тем следует иметь

в виду и то, что политика накопления запасов товарно-материальных ценностей

неизбежно ведет к дополнительному оттоку денежных средств вследствие:

увеличения затрат,

возникающих в связи с владением запасами (аренда складских помещений и их

содержание, расходы по перемещению запасов, страхование имущества и др.);

увеличения затрат,

связанных с риском потерь из-за устаревания и порчи, а также хищений и

бесконтрольного использования товарно-материальных ценностей; общеизвестно: чем

больше объем и срок хранения имущества, тем слабее (сложнее) контроль за его

сохранностью;

увеличения сумм

уплачиваемых налогов. В условиях инфляции фактическая себестоимость

израсходованных производственных запасов (суммы их списания на себестоимость)

существенно ниже их текущей рыночной стоимости. В результате величина прибыли

оказывается «раздутой», но именно с нее будет рассчитан причитающийся

к уплате налог. Аналогичная картина и с налогом на добавленную стоимость. То,

что с увеличением объема запасов растет величина налога на имущество, наверное,

не требует пояснений;

отвлечения средств из

оборота, их «омертвления». Чрезмерные запасы прекращают движение

капитала, нарушают финансовую стабильность деятельности, заставляя руководство

предприятия в срочном порядке изыскивать необходимые для текущей деятельности

денежные средства (как правило, дорогостоящие). Поэтому не без основания

чрезмерные запасы товарно-материальных ценностей называют «кладбищем бизнеса».

Эти и другие негативные

последствия политики накапливания запасов нередко полностью перекрывают

положительный эффект от экономии за счет более ранних закупок.

Значительный отток денежных

средств, связанный с расходами на формирование и хранение запасов, делает

необходимым поиск путей их сокращения. При этом, разумеется, речь не идет о

сведении величины расходов по созданию и содержанию запасов

товарно-материальных ценностей к минимуму. Такое решение, скорее всего,

оказалось бы неэффективным и привело бы к росту потерь другого рода (например,

от порчи и бесконтрольного использования товарно-материальных ценностей).

Задача состоит в том, чтобы найти «золотую середину» между чрезмерно

большими запасами, способными вызвать финансовые затруднения (нехватка денежных

средств), и чрезмерно малыми запасами, опасными для стабильности производства.

Такая задача не может быть решена в условиях стихийного формирования запасов,

необходима налаженная система контроля и анализа состояния запасов.

В теории и практике управления

запасами выделяют следующие основные признаки неудовлетворительной системы

контроля ресурсов:

тенденция к постоянному

росту длительности хранения запасов;

непрерывный рост запасов,

заметно опережающий динамику увеличения объема реализуемой продукции;

частые простои оборудования

из-за отсутствия материалов;

нехватка складских

помещений;

периодический отказ от

срочных заказов из-за недостатка (отсутствия) запасов товарно-материальных

ценностей;

большие суммы списаний

из-за наличия устарелых (залежалых), медленно оборачивающихся запасов;

значительные объемы

списаний запасов вследствие их порчи и хищений.

Основные цели контроля и

анализа состояния запасов:

обеспечение и поддержание

ликвидности и текущей платежеспособности;

сокращение издержек

производства путем снижения затрат на создание и хранение запасов; уменьшение

потерь рабочего времени и простоев оборудования из-за нехватки сырья и

материалов;

предотвращение порчи,

хищений и бесконтрольного использования материальных ценностей.

Достижение поставленных

целей предполагает выполнение следующей учетно-аналитической работы.

1. Оценка рациональности структуры запасов, позволяющая

выявить ресурсы, объем которых явно избыточен, и ресурсы, приобретение которых

нужно ускорить. Это позволит избежать излишних вложений капитала в материалы,

потребность в которых сокращается или не может быть определена. Не менее важно

при оценке рациональности структуры запасов установить объем и состав

испорченных и неходовых материалов. Таким образом обеспечивается поддержание производственных

запасов в наиболее ликвидном состоянии и сокращение средств, иммобилизованных в

запасы.

2. Определение сроков и объемов закупок материальных

ценностей. Это одна из самых важных и сложных для современных условий

функционирования российских предприятий задач анализа состояния запасов.

Несмотря на неоднозначность

принимаемых решений для каждого конкретного предприятия, общим является подход

к определению объема закупок, позволяющий учитывать:

средний объем потребления

материалов в течение производственно-коммерческого цикла (обычно определяется

на основании результатов анализа потребления материальных ресурсов в прошедших

периодах и объема производства в условиях предполагаемого сбыта);

дополнительное количество

(страховой запас) ресурсов для возмещения непредвиденных расходов материалов

(например, в случае срочного заказа) или увеличения периода, требуемого для

формирования необходимых запасов.

3. Выборочное регулирование запасов материальных

ценностей, предполагающее, что внимание нужно акцентировать на дорогостоящих

материалах или материалах, имеющих высокую потребительную. привлекательность. В

зарубежной практике широкое распространение получил так называемый АВС-метод,

приемы которого могут быть применены и на российских предприятиях. Основная идея

метода АВС — оценить каждый вид материалов с точки зрения их значения. Имеется

в виду степень использования материала за конкретный период; время, необходимое

для пополнения запасов этого материала, и затраты (потери), связанные с его

отсутствием на складе; возможность замены, а также потери от замены.

Небольшая доля данных

материальных ресурсов в общем объеме материальных ценностей, хранящихся на

складе, определяет основную сумму оттока денежных средств при формировании

запасов. Такие материалы рассматриваются как ресурсы группы А. Материалы группы

В относятся к второстепенным; они менее дорогостоящи, чем материалы группы А,

но превосходят их по количеству наименований. Материалы группы С

считаются относительно маловажными — это наименее дорогостоящие и наиболее

многочисленные материальные ценности. Их приобретение и содержание

сопровождаются незначительным (в сравнении с общей суммой) оттоком денежных

средств. Обычно затраты на хранение таких запасов меньше, чем расходы по

обеспечению жесткого контроля за заказанными партиями, страховыми (резервными)

запасами и остатками на складе.

Материальные ресурсы

делятся на перечисленные группы в зависимости от конкретных условий

производства. Принципиально здесь то, что наиболее тщательно контролируются

материалы группы А. Особое внимание при этом уделяют: расчету потребности в

них; календарному планированию формирования запасов и их использования;

обоснованию величины страховых запасов, инвентаризации.

4. Расчет показателей оборачиваемости основных групп

запасов и их сравнение с аналогичными показателями прошедших периодов, чтобы

установить соответствие наличия запасов текущим потребностям предприятия. Для

этого рассчитывают оборачиваемость материалов, учитываемых на различных

субсчетах («Сырье и материалы», «Покупные полуфабрикаты и

комплектующие изделия, конструкции и детали«, »Топливо»,

«Тара и тарные материалы», «Запасные части» и др.), а затем

общую оборачиваемость материалов путем определения средней взвешенной величины.

Поскольку производственные запасы учитываются по

стоимости их заготовления (приобретения), то для расчета коэффициента

оборачиваемости запасов используется не выручка от реализации, а себестоимость

реализованной продукции. Для оценки скорости оборота запасов используется

формула:

|

|

При этом:

|

|

Срок хранения

запасов определяется по формуле:

|

|

Заключение.

Переход к

рыночной экономике требует от предприятий повышения эффективности производства,

конкурентоспособности продукции и услуг на основе внедрения достижений

научно-технического прогресса, эффективных форм хозяйствования и управления

производством, преодоления бесхозяйственности, активизации предпринимательства,

инициативы и т. д.

Важная

роль в реализации этой задачи отводится анализу активов предприятий. С его

помощью вырабатываются стратегия и тактика развития предприятия, обосновываются

планы и управленческие решения, осуществляется контроль за их выполнением,

выявляются резервы повышения эффективности производства, оцениваются результаты

деятельности предприятия его подразделений и работников.

Основными

источниками информации для анализа активов предприятия являются данные

финансовой отчетности. Ведь для того, чтобы принять решение необходимо

проанализировать обеспеченность финансовыми ресурсами целесообразность и

эффективность их размещения и использования, платежеспособность предприятия.

Оценка этих показателей, нужна для эффективного управления фирмой. С их помощью

руководители осуществляют планирование, контроль, улучшают и совершенствуют

направление своей деятельности.

Список использованной

литературы.

1.

А.Д. Шеремет,

Р.С. Сайфулин, Е.В. Негашев «Методика финансового анализа.» — Москва, Инфра-М,

2001г.

2.

М.И. Баканов, А.Д.

Шеремет «Теория экономического анлиза» — Москва, Финансы и статистика, 2001г.

3.

М.С. Абрютина,

А.В. Грачёв «Анализ финансово-экономической деятельности предприятия» — Москва,

Дело и сервис, 1998г.

4.

«Экономический

анализ» под ред. проф. М.И. Баканова и проф. А.Д. Шеремета – Москва, Юрист,

2001г.

5.

Г.В. Савицкая

«Анализ хозяйственной деятельности предприятия» — Минск, Новое знание, 2000г.