Содержание

Введение

Глава

1. Организационно-экономические основы оценки рыночной стоимости бизнеса1.1

Цели оценки бизнеса, последовательность определения стоимости объекта1.2

Основные виды оценочной стоимости и принципы оценки стоимости имущества1.3

Подходы и методы к оценке стоимости бизнесаГлава

2. Общие сведения и анализ финансового состояния ООО «Пермархбюро»2.1

Характеристика ООО «Пермархбюро»2.2

Анализ финансового состояния ООО «Пермархбюро»Глава

3. Оценка рыночной стоимости ООО «Пермархбюро»3.1

Оценка стоимости земельного участка3.2

Оценка стоимости здания3.3

Расчет рыночной стоимости предприятия затратным подходом3.4

Расчет рыночной стоимости предприятия доходным подходом3.5

Обобщение результатов и заключение о рыночной стоимости ООО «Пермархбюро»Заключение

Список

литературыПриложения

Введение

бизнес

рыночный стоимость ценаРазвитие рыночной

экономики в России привело к разнообразию форм собственности. Появилась

возможность по своему усмотрению распорядиться принадлежащими субъектам

хозяйственной деятельности собственностью, подыскать новое помещение для офиса,

вложить свои средства в бизнес.У каждого, кто

задумается реализовать свои права собственника, возникает много проблем и

вопросов. Одним из основных является вопрос о стоимости собственности. С этой

проблемой сталкиваются предприятия, фирмы, акционерные общества, финансовые

институты. Акционирование предприятий, развитие ипотечного кредитования,

фондового рынка и системы страхования также формирует потребность в новой услуге

– оценке стоимости объектов и прав собственности.В

производственно-экономической практике экономических субъектов появляется

множество случаев, когда возникает необходимость оценить рыночную стоимость

имущества предприятий. Без нее не обходится ни одна операция по купле-продаже

имущества, кредитованию под залог, страхованию, разрешению имущественных

споров, налогообложению и т.д. Отсюда возникает потребность в специалистах по

оценочной деятельности, являющейся основной частью процесса реформирования экономики

и создания правового государства.Процесс инфляции

активно обусловливает необходимость проведения периодической переоценки

основных фондов организациями всех форм собственности, что помогает приводить

их балансовую стоимость в соответствие действующим ценам и условиями

воспроизводства.На сегодняшний день в

России деятельность оценщиков на федеральном уровне регламентируется

соответствующим Федеральным законом от 29.07.98г. № 135-ФЗ «Об оценочной

деятельности в Российской Федерации».По мере того как в

нашем государстве появляются независимые собственники предприятий и фирм, все

острее становится потребность в определении рыночной стоимости их капитала.Оценка бизнеса с каждым

годом становится более актуальной, т.к. в условиях рынка невозможно эффективно

руководить любой компанией без реальной оценки ее стоимости. Оценка стоимости

предприятия выступает универсальным показателем эффективности любых

управленческих стратегий. Оценка бизнеса для целей купли-продажи необходима при

принятии собственником предприятия решения о продаже предприятия целиком или

его доли.Как всякий товар,

бизнес обладает полезностью для покупателя. Прежде всего, он должен

соответствовать потребности в получении доходов. Как и у любого другого товара,

полезность бизнеса осуществляется в пользовании. Следовательно, если бизнес не

приносит дохода собственнику, он теряет для него свою полезность и подлежит

продаже. И если кто-то другой видит новые способы его использования, иные

возможности получения дохода, то бизнес становится товаром. Все это справедливо

и для предприятия и для фирмы.Предприятие является

объектом гражданских прав и рассматривается как имущественный комплекс,

используемый для осуществления предпринимательской деятельности.Предприятие как

имущественный комплекс, включает все виды имущества, предназначенного для его

деятельности: земельные участки, здания и сооружения, машины и оборудование,

сырье и продукцию, нематериальные активы, имущественные обязательства.Необходимость

стоимостной оценки предприятий в сложившихся условиях очевидна, в связи с этим

актуальность темы работы не вызывает сомнений.Объектом дипломной

работы является ООО «Пермархбюро» – предприятие, выполняющее работы в

области архитектуры, градостроительства и землепользования.Цель дипломной работы –

определить рыночную стоимость действующего предприятия ООО «Пермархбюро».Для достижения

поставленной цели в дипломной работе решены следующие задачи:1.

Изучены

теоретические основы стоимостной оценки предприятия.2.

Установлены

возможности применения сформировавшихся методов оценки для оцениваемого

объекта.3.

Проведен

финансовый анализ деятельности ООО «Пермархбюро».4.

Рассчитана

оценочная стоимость ООО «Пермархбюро» наиболее адекватными методами.5.

Определена

итоговая величина рыночной стоимости ООО «Пермархбюро».Материалами,

положенными в основу работы явилась бухгалтерская отчетность, основные

экономические показатели деятельности ООО «Пермархбюро» в период с

2005 по 2008 годы, сведения о технических параметрах недвижимого имущества

оцениваемого предприятия.Глава 1. Организационно-экономические

основы оценки рыночной стоимости бизнеса1.1 Цели оценки

бизнеса, последовательность определения стоимости объектаБизнес — это конкретная

деятельность юридического или физического лица. При этом юридическое лицо —

предприятие является объектом гражданских прав и рассматривается как

имущественный комплекс, используемый для предпринимательской деятельности (ст.

132 ГК РФ).Имущественный комплекс

включает в себя земельные участки, здания и сооружения, машины и оборудование,

сырье и продукцию, нематериальные активы, имущественные обязательства [1].Оценка стоимости

предприятия (бизнеса) включает расчет и обоснование стоимости предприятия на

определенную дату. Оценка стоимости бизнеса, как и любого другого объекта

собственности, представляет собой целенаправленный упорядоченный процесс

определения величины стоимости объекта в денежном выражении с учетом влияющих

на нее факторов в конкретный момент времени в условиях конкретного рынка.Оценка стоимости

предприятия (бизнеса) – это определенный процесс и для получения результата

эксперт оценщик должен проделать ряд операций, очередность и содержание которых

зависят от цели оценки, характеристик объекта и выбранных методов. Вместе с тем

можно выделить общие для всех случаев этапы оценки. Например, определение цели

оценки, выбор вида стоимости, подлежащего расчету, сбор и обработка необходимой

информации, обоснование методов оценки стоимости; расчет величины стоимости

объекта, внесение поправок; выведение итоговой величины, проверка и согласование

полученных результатов. Ни один из этапов нельзя пропустить или «переставить»

на другое место. Такие «вольности» приведут к искажению конечного

результата. Отсюда вытекает следующая сущностная характеристика оценки, а

именно то, что этот процесс упорядоченный, то есть все действия совершаются в

определенной последовательности.Следует отметить, что оценка

стоимости – процесс целенаправленный. Эксперт оценщик в своей деятельности

всегда руководствуется конкретной целью. Естественно, что он должен рассчитать

величину стоимости объекта. Какую стоимость необходимо определить, зависит как

раз от цели оценки, а также от характеристик оцениваемого объекта. Например,

если расчет стоимости бизнеса производится с целью заключения сделки купли-продажи,

то рассчитывается рыночная стоимость, если же целью оценки является определение

стоимости бизнеса в случае его ликвидации, то рассчитывается ликвидационная стоимость.Следующая черта

процесса оценки стоимости заключается в том, что оценщик всегда определяет

величину стоимости как количество денежных единиц, следовательно, все

стоимостные характеристики должны быть выражены количественно, независимо от

того, насколько просто они поддаются точному измерению и денежному выражению.Сущностная черта

стоимостной оценки заключается в ее рыночном характере. Это означает, что

оценщик не ограничивается учетом лишь одних затрат на создание или приобретение

оцениваемого объекта, его технических характеристик, местоположения,

генерируемого им дохода, состава и структуры активов и обязательств и т. п.

оцениваемого объекта. Он обязательно учитывает совокупность рыночных факторов:

рыночную конъюнктуру, уровень и модель конкуренции, рыночное реноме

оцениваемого бизнеса, его макро и микроэкономическую среду обитания, риски,

сопряженные с получением дохода от объекта оценки, среднерыночный уровень

доходности, цены на аналогичные объекты, текущую ситуацию в отрасли и в

экономике в целом.Основными случаями, в

которых оценивается стоимость бизнеса, являются:—

необходимость

повышения эффективности текущего управления предприятием;—

определение

стоимости ценных бумаг в случае купли-продажи акций предприятий на фондовом

рынке;—

определение

стоимости предприятия в случае его купли-продажи целиком или по частям;—

реструктуризация

предприятия (ликвидация предприятия, слияние, поглощение либо выделение

самостоятельных предприятий из состава холдинга);—

определение

стоимости залога предприятия при кредитовании;—

принятие

обоснованных управленческих решений;—

осуществление

инвестиционного проекта.Результатом

произведенной оценки является рассчитанная величина рыночной стоимости или ее

модификации. Рыночная стоимость – это «наиболее вероятная цена, по которой

данный объект оценки может быть отчужден на открытом рынке, когда стороны

сделки действуют разумно, располагая всей необходимой информацией, на величине

цены сделки не отражаются какие либо чрезвычайные обстоятельства…».Рыночная стоимость

определяется обязательно в денежном выражении, например, в рублях или долларах.

При этом необходимые для расчета стоимости вычисления целесообразно проводить

сразу в вы бранной валюте, так как это позволит провести более точные расчеты и

избежать или существенно уменьшить погрешность, возникающую при переводе

итогового результата из одной валюты в другую.Определяя величину

стоимости, оценщик старается учесть всю полноту влияния основных факторов, к

числу которых относятся доход, генерируемый оцениваемым объектом, риски,

сопровождающие получение этого дохода, среднерыночный уровень доходности на

аналогичные объекты, характерные черты оцениваемого объекта, включая состав и

структуру активов и обязательств (или составных элементов), конъюнктура рынка,

текущая ситуация в отрасли и в экономике в целом.Отличительной чертой

рыночной оценки стоимости и одновременно обязательным требованием является ее

привязка к конкретной дате.Как правило, цель

оценки состоит в определении какого либо вида оценочной стоимости, необходимой

клиенту для принятия инвестиционного решения, для заключения сделки, для

внесения изменений в финансовую отчетность и т.п. В проведении оценочных работ

заинтересованы различные стороны, от государственных структур до частных лиц:

контрольно ревизионные органы, управленческие структуры, кредитные организации,

страховые компании, налоговые фирмы и другие организации, частные владельцы

бизнеса, инвесторы и т.п.Оценка предприятия не

является самоцелью, она подчинена решению определенной, конкретной задачи.

Оценщику необходимо знать задачу, ради которой производится оценка, только

тогда он может правильно выбрать нужный методический инструментарий [1].Таким образом,

обоснованность и достоверность оценки стоимости имущественного комплекса во

многом зависит от того, насколько правильно определена область использования

оценки: купля-продажа, получение кредита, страхование, налогообложение и т.д.1.2 Основные виды

оценочной стоимости и принципы оценки стоимости имуществаСтоимость любого

имущества можно определить двумя тесно связанными между собой способами:

во-первых, как некоторое количество какого либо другого имущества (имеется в

виду денежный эквивалент), на которое это имущество можно обменять, и,

во-вторых, на текущую стоимость доходов, которые ожидает получить в будущем

владелец имущества.Важно проводить

различия между понятиями стоимость, затраты и цена.Стоимость – мера того,

сколько покупатель (инвестор) будет готов заплатить за оцениваемую

собственность. Затраты – величина издержек, необходимых для того, чтобы создать

объект собственности, сходный с оцениваемым. Эти затраты могут не отличаться от

той суммы, которую будет готов заплатить возможный покупатель. В зависимости от

ряда факторов, включая потребности покупателя, наличие равноценных объектов и

активность других покупателей, эти затраты могут быть выше или ниже стоимости

на определенную дату оценки.Стоимость и цена равны

между собой только в условиях совершенного рынка. Стоимость в применении к

имуществу представляет собой ожидаемую цену, которая должна быть результатом

конкретных условий. Цена совершившийся факт, отражающий то, сколько было

затрачено на покупку сходных объектов в прошлых сделках. Только сделав анализ,

оценщик может утверждать, является ли текущая выплаченная или полученная цена

отражением стоимости имущества.В силу различных

потребностей и выполняемых функций на практике, согласно стандартам оценки, используются

следующие основные виды стоимости.Обоснованная рыночная

стоимость – цена, характерная для данного вида имущества на конкурентном и

открытом рынке. Предполагает свободную конкуренцию, когда и покупатель, и

продавец действуют экономически рационально и сознательно, обладая необходимой

информацией и не испытывая каких-либо внешних принуждений в сделке. Эта

стоимость используется в случаях, связанных с отчуждением и передачей прав

собственности.Нормативно

рассчитываемая стоимость – стоимость имущественного комплекса, рассчитываемая

на основе утвержденных соответствующими органами управления методик и

нормативов. При этом применяются единенные шкалы нормативов (ставок,

коэффициентов, удельных цен) для рассматриваемых типов имущественных

комплексов. Примером нормативно рассчитываемой стоимости является

налогооблагаемая стоимость имущества предприятия. Налоговой базой для

исчисления налога на имущество предприятия служит среднегодовая остаточная стоимость

основных средств, нематериальных активов, запасов и затрат. Для расчета

налогооблагаемой стоимости берутся отражаемые в активе баланса остатки по

соответствующим счетам, имущества предприятия бухгалтерского учета. Другой

пример нормативно рассчитываемой стоимости – определение стоимости земельного

участка для исчисления земельного налога. Существуют утвержденные ставки налога

в рублях с одного квадратного метра и корректирующие, коэффициенты, учитывающие

различные характеристики земель или участков [4].С точки зрения системы

бухгалтерского учета различают стоимость балансовую, подразделяемую на

первоначальную, восстановительную и остаточную.Балансовая стоимость –

затраты на строительство или приобретение элемента собственных основных средств

предприятия, числящегося на его балансе [1].Первоначальная

стоимость отражается в учетных документах на момент ввода объекта в

эксплуатацию на данном предприятии. Находящийся в эксплуатации объект имущества

учитывается по первоначальной стоимости либо до момента, когда он подвергается

реконструкции или модернизации, либо до момента официально назначенной

переоценки фондов.Восстановительная

стоимость – стоимость воспроизводства ранее созданных основных средств в

современных условиях. Оценщиком рассчитывается полная восстановительная

стоимость элементов основных фондов методом замещения, то есть по современной

рыночной стоимости аналогичных объектов.Остаточная стоимость.

Если из балансовой стоимости вычесть накопленную за период эксплуатации сумму

износа, то получится остаточная стоимость. Остаточная стоимость может иметь

рыночный характер, если ее оценку ведут по ценам вторичного рынка.В зависимости от

порядка оценки различают стоимость воспроизводства и стоимость замещения.Стоимость

воспроизводства – стоимость точной копии оцениваемого объекта имущества,

приобретаемого или воспроизводимого в настоящее время по действующим ценам и из

тех же или очень похожих материалов.Стоимость замещения –

текущая стоимость производства аналогичного объекта собственности, эквивалентного

по полезности оцениваемому объекту.Различают стоимость

имущественного комплекса продолжающего функционировать, и ликвидационную

стоимость.Стоимость

имущественного комплекса, продолжающего функционировать представляет собой стоимость

такого объекта купли-продажи, который после совершения сделки будет по-прежнему

функционировать и приносить доход.Ликвидационная

стоимость представляет собой цену, с которой вынужден согласиться владелец при

продаже имущества в срок меньше разумно приемлемого для рынка.В зависимости от

ситуации оценки различают также несколько видов стоимости: инвестиционную,

потребительную, страховую, утилизационную.Инвестиционная

стоимость – стоимость имущественного комплекса, если его рассматривать как

инвестиционный вклад в реализацию какого-либо инвестиционного проекта.Потребительная

стоимость. Она отражает стоимость, или важность объекта собственности для

конкретного владельца, который может и не иметь намерений выставлять его

открытом рынке. Стоимость в использовании определяется как стоимость

экономического товара для его владельца-потребителя и основана на эффективности

его использования (в форме дохода, полезности, удобств) [4].Страховая стоимость –

рыночная стоимость объекта, определяемая для целей страхования и отражаемая в

страховом договоре.Утилизационная

стоимость – стоимость утилизируемых материальных активов, достигших предельного

состояния вследствие полного износа или чрезвычайного события потерявших свою

первоначальную полезность.На сегодняшний день,

оценка имущества, или имущественных комплексов является самым распространенным

видом оценочной деятельности, это обусловлено в первую очередь широтой спектра

объектов оценки, классифицируемых как имущество.Имущество – обладающие

полезностью объекты владения или использования физических или юридических лиц.

Другими словами, имуществом или собственностью является совокупность

имущественных прав конкретного юридического или физического лица [4].Имущественный комплекс

– комплекс имущественных прав юридического лица, на все объекты,

задействованные в осуществлении предпринимательской деятельности.В следствие этого,

оценка имущественного комплекса является наиболее полным видом оценки,

включающий в себя оценку недвижимости, машин и оборудования, транспортных

средств, финансовых вложений, нематериальных активов и прочее. При оценке

имущественного комплекса, кроме оценки всех составных частей данного

имущественного комплекса необходимо учитывать так называемый эффект синергии.Отчет об оценке

собственности (имущества или имущественного комплекса) имеет большой вес в

спорах с налоговой инспекцией, когда речь заходит о правильности и полноте

исчисления налогов. Такой отчет имеет статус официального документа

доказательственного значения и может быть использован в суде.Кроме того, довольно

часто встречаются случаи оценки имущества или имущественных комплексов при

совершении сделок купли-продажи. Несмотря на то, что покупатель и продавец

вправе самостоятельно определить цену (если иное не предусмотрено законом),

независимая оценка позволит установить реальный ценовой ориентир (рыночную

стоимость) на объект продажи, существующий на дату проведения сделки [1].Наличие отчета

независимого оценщика позволит удостоверить перед лицами, чьи интересы может

затрагивать данная сделка (акционеры предприятия, вышестоящая организация,

государственные органы), что сделка купли-продажи была проведена добросовестно,

каждый участник сделки действовал в интересах своей стороны и был осведомлен о

реальной конъюнктуре рынка, реальной рыночной стоимости объекта купли-продажи и

стоимости аналогичных объектов.Можно выделить три

группы принципов оценки:1. Основанные на

представлениях собственника;2. Связанные с

эксплуатацией собственности;3. Обусловленные

действием рыночной среды.Большое количество принципов

не означает, что можно применить их все сразу. В каждом случае выделяются

основные и вспомогательные принципы.Когда речь идет о

принципах, то появляются лишь основные закономерности поведения субъектов

рыночной экономики. В реальной жизни целый ряд факторов может искажать их

действие. К примеру, государственное вмешательство иногда искажает реализацию

тех или иных принципов оценки.Первая группа принципов

[4].Ключевым критерием

стоимости любого объекта собственности является его полезность. Бизнес обладает

стоимостью только в том случае, когда может быть полезен реальному

потенциальному собственнику.Полезность для каждого

потребителя индивидуальна, но качественно и количественно определена во

времени, в пространстве и стоимости. Однако как общую полезность объекта для

собственника в рыночной экономике можно выделить его способность приносить

доход.Полезность бизнеса –

это его способность приносить доход в данном месте и в течение данного периода

времени. Чем больше полезность, тем выше величина оценочной стоимости.Принцип полезности

заключается в том, что чем больше предприятие способно удовлетворять

потребность собственника, тем выше его стоимость.С точки зрения любого

пользователя оценочная стоимость предприятия не должна быть выше минимальной

цены на аналогичное предприятие с такой же полезностью.Кроме того, за объект

не разумно платить больше, чем может стоить создание нового объекта с

аналогичной полезностью в приемлемые сроки. И еще один аспект применения

принципа полезности: если инвестор анализирует поток дохода, то максимальная

цена будет определяться посредством изучения других потоков доходов с

аналогичным уровнем риска и качества.При этом замещающий

объект не обязательно должен быть точной копией, но должен быть похож на

оцениваемый объект, и собственник рассматривает его как желаемый заменитель.Границы «пространства

одинаково желаемых заменителей» определяются потребностями и желанием

пользователя. При этом сравниваются цены на аналогичные предприятия с ценами

организаций, производящих такую же продукцию (услуги). Кроме того, покупатель

не всегда ограничен бизнесом одного и того же типа. Таким образом, можно

выделить еще один методологический принцип оценки стоимости предприятия –

принцип замещения. Он определяется следующим образом: максимальная стоимость

предприятия определяется наименьшей ценой, по которой может быть приобретен

другой объект с эквивалентной полезностью.Из принципа полезности

вытекает еще один принцип оценки – принцип ожидания или предвидения.Конечно, прошлое и настоящее

бизнеса являются важным, однако его экономическую оценку определяет будущее.

Прошлое и настоящее состояние бизнеса являются лишь исходной основой, ключом к

пониманию будущего поведения.Полезность любого

бизнеса, предприятия определяется тем, во сколько сегодня оцениваются

прогнозируемые будущие выгоды (доходы). На оценке предприятия непосредственно

сказывается представление о чистой отдаче от функционирования предприятия и

ожидаемая выручка от перепродажи.При этом очень важна

величина, качество и продолжительность ожидаемого будущего потока дохода.

Однако ожидания относительно этого потока могут меняться. Принцип ожидания

можно определить следующим образом. Ожидание – это определение текущей

стоимости дохода или других выгод, которые могут быть получены в будущем от

владения данным предприятием.Вторая группа принципов

оценки обусловлена эксплуатацией собственности и связана с представлением

производителей.Доходность любой

экономической деятельности определяется четырьмя факторами производства: землей,

рабочей силой, капиталом и управлением. Доходность бизнеса – это результат

действия всех четырех факторов, поэтому стоимость предприятия как системы определяется

на основе оценки дохода [26].Для оценки предприятия

нужно знать вклад каждого фактора в формирование дохода предприятия. Отсюда

следует еще один принцип оценки – принцип вклада, который сводится к

следующему: включение любого дополнительного актива в систему предприятия

экономически целесообразно, если получаемый прирост стоимости предприятия

больше затрат на приобретение этого актива [4].Каждый фактор должен

быть оплачен из доходов, создаваемых данной деятельностью. Поскольку земля

физически недвижима, факторы рабочей силы, капитала и управления должны быть

привлечены к ней. Это означает, что сначала должна быть произведена компенсация

за эти факторы, и остаточная сумма денег идет в оплату пользования земельным

участком ее собственнику.Остаточная

продуктивность может быть результатом того, что земля позволяет пользователю

извлекать максимальные доходы или до предела уменьшать затраты. Например,

предприятие будет оценено выше, если земельный участок будет обеспечивать более

высокий доход, или если его положение позволяет минимизировать затраты.

Остаточная продуктивность земельного участка определяется как чистый доход,

отнесенный к земельному участку, после того как оплачены расходы на менеджмент,

рабочую силу и эксплуатацию капитала. Это принцип остаточной продуктивности.Факторы производства

оцениваются не сами по себе, а с учетом периода их воспроизводства, места в

обороте капитала. С этой точки зрения устаревшее технологическое оборудование

потребует полной замены, оплаты демонтажа и монтажа нового оборудования, что

должно учитываться при оценке стоимости предприятия. И, наоборот, высококвалифицированный

состав рабочей силы должен оцениваться с точки зрения изменения или неизменности

вида производственной деятельности; высококвалифицированных работников, имеющих

большой опыт работы на устаревшем оборудовании, труднее переучить. Все эти

факторы должны быть учтены покупателем.Изменение того или

иного фактора производства может увеличивать или уменьшать стоимость объекта.

Из этого важного положения экономической теории вытекает еще один принцип

оценки бизнеса, содержание которого можно свести к следующему: по мере

добавления ресурсов к основным факторам производства, чистая отдача имеет

тенденцию увеличиваться быстрее темпа роста затрат, однако после достижения

определенной точки общая отдача, хотя и растет, однако уже замедляющимися

темпами [1].Это замедление

происходит до тех пор, пока прирост стоимости не станет меньше, чем затраты на

добавленные ресурсы. Этот принцип базируется на теории предельного дохода и

называется принципом предельной производительности.Предприятие является

системой, одной из закономерностей развития и существования которой является

сбалансированность, пропорциональность ее элементов. Наибольшая эффективность

предприятия достигается при объективно обусловленной пропорциональности

факторов производства. Различные элементы системы предприятия должны быть

согласованны между собой по пропускной способности и другим характеристикам.

Добавление какого-либо элемента в систему, приводящее к нарушению пропорциональности,

приводит к росту стоимости предприятия.Итак, при оценке стоимости

предприятия необходимо учитывать принцип сбалансированности

(пропорциональности), согласно которому максимальный доход от предприятия можно

получить при соблюдении оптимальных величин факторов производства.Одним из важных

моментов действия данного принципа является соответствие размеров предприятия

потребностям рынка. Так, если предприятие является слишком большим для

удовлетворения потребностей рынка, то его эффективность падает, особенно если

затруднена доставка ресурсов или товаров.Третья группа принципов

напрямую обусловлена действием рыночной среды.Ведущим фактором,

влияющим на ценообразование в рыночной экономике, является соотношение спроса и

предложения. Если спрос и предложение находятся в равновесии, то цены остаются

стабильными и могут совпадать со стоимостью, особенно в условиях совершенного

рынка.Если рынок предлагает

незначительное число прибыльных предприятий, то есть спрос превышает

предложение, то цены на них могут превысить их стоимость. Если на рынке имеет

место избыток предприятий-банкротов, то цены на их имущество окажутся ниже

реальной рыночной стоимости [4].В долгосрочном аспекте

спрос и предложение являются относительно эффективными силами в определении

направления изменения цен. Но в короткие промежутки времени силы спроса и

предложения могут и не иметь возможности эффективно работать на рынке имущества

предприятий. Рыночные искажения могут быть следствием монопольного положения

собственников. Кроме того, на этот рынок могут влиять государственные механизмы

контроля. Например, органы власти могут установить контроль над продажей

предприятий.Как уже отмечалось,

полезность определена во времени и пространстве. Рынок учитывает эту

определенность, прежде всего, через цену. Если предприятие соответствует

рыночным стандартам, характерным в данное время для данной местности, то цена

на него будет колебаться вокруг среднерыночного значения; если же объект не

соответствует требованиям рынка, то это, как правило, отражается через более

низкую цену на данное предприятие.С действием такой

закономерности связан другой принцип – принцип соответствия, согласно которому

предприятия, которые не соответствуют требованиям рынка по оснащенности

производства, технологии, уровню доходности и т. д., скорее всего, будут

оценены ниже среднего.С принципом

соответствия связаны принципы регрессии и прогрессии. Регрессия имеет место,

когда предприятие характеризуется излишними применительно к данным рыночным

условиям улучшениями. Рыночная цена такого предприятия вероятно не будет

отражать его реальную стоимость и будет ниже реальных затрат на его

формирование. Прогрессия имеет место, когда в результате функционирования

соседних объектов, например, объектов, обеспечивающих улучшенную

инфраструктуру, рыночная цена данного предприятия, скорее всего, окажется выше

его стоимости [26].На ценообразование

влияет конкуренция. Если отрасль, в которой действует предприятие, приносит

избыточную прибыль, то в свободной рыночной экономике в эту область пытаются

проникнуть и другие предприниматели. Это увеличит предложение в будущем и

снизит норму прибыли.В настоящее время

многие российские предприятия получают сверхприбыли только в результате своего

монополистического положения, и по мере обострения конкуренции их доходы будут

заметно сокращаться. Отсюда вытекает, что при оценке стоимости предприятий

следует учитывать степень конкурентной борьбы в данной отрасли в настоящее

время и в будущем.Содержание принципа

конкуренции сводится к следующему: если ожидается обострение конкурентной

борьбы, то при прогнозировании будущих прибылей данный фактор можно учесть либо

за счет прямого уменьшения потока доходов, либо путем увеличения фактора риска,

что опять же снизит текущую стоимость будущих доходов.Стоимость бизнеса

определяется не только внутренними факторами, но, во многом, – внешними.

Стоимость предприятия, стоимость его имущества в значительной мере зависит от

состояния внешней среды, степени политической и экономической стабильности в

стране. Отсюда следует, что при оценке предприятия необходимо учитывать принцип

зависимости от внешней среды.Изменение политических,

экономических и социальных сил влияет на конъюнктуру рынка и уровень цен.

Вследствие этого стоимость предприятия изменяется.Следовательно, оценка

стоимости предприятия должна проводиться на определенную дату. В этом

заключается суть принципа изменения стоимости. Из этого принципа следует, что

для того, чтобы рассмотреть возможные способы использования данного

предприятия, необходимо исходить из условий рыночной среды. Спрос на рынке,

возможности развития бизнеса, местоположение и другие факторы определяют

альтернативные способы использования данного предприятия [4].При рассмотрении

альтернатив развития может возникнуть вопрос об экономическом разделении

имущественных прав на собственность, если таковое позволит увеличить общую

стоимость. Экономическое разделение имеет место, если права на объект можно

разделить на два или более имущественных интереса, в результате чего общая

стоимость объекта возрастает. Принцип экономического разделения гласит, что

имущественные права следует разделить и соединить таким образом, чтобы

увеличить общую стоимость объекта.Результатом такого

анализа является определение наилучшего и наиболее эффективного использования

собственности, иначе говоря, определение направления использования

собственности предприятия, которое юридически, технически осуществимо и которое

обеспечивает собственнику максимальную стоимость оцениваемого имущества.В этом заключается

принцип наилучшего и наиболее эффективного использования. Данный принцип применяется,

если оценка проводится в целях реструктурирования. Если же целью оценки

является определение стоимости действующего предприятия без учета возможных

изменений, то данный принцип не применяется.Несовершенство рыночных

отношений, характерное для этапа перехода к рыночной экономике, еще больше

деформирует действие принципов оценки. По этим причинам принципы оценки

отражают лишь тенденцию экономического поведения субъектов рыночных отношений,

а не гарантируют такого поведения. Вместе с тем, по мере развития рыночных

отношений действие объективных принципов оценки бизнеса будет усиливаться.1.3 Подходы и методы к оценке

стоимости бизнесаПри оценке стоимости

бизнеса, как и при оценке имущества, применяются три классических подхода:

сравнительный, доходный и затратный.Сравнительный подход к

оценке предполагает, что ценность активов определяется величиной, по которой

они могут быть проданы при наличии достаточно сформированного финансового рынка.Другими словами,

наиболее вероятной величиной стоимости оцениваемого предприятия может быть

реальная цена продажи аналогичной фирмы, зафиксированная рынком [4].Основным преимуществом

сравнительного подхода является то, что оценщик ориентируется на фактические

цены купли-продажи аналогичных предприятий. В данном случае цена определяется

рынком с учетом корректировок, обеспечивающих сопоставимость аналога с

оцениваемым объектом. При использовании других подходов стоимость предприятия

определяется на основе расчетов [15].В зависимости от целей,

объекта и конкретных условий оценки сравнительный подход предполагает

использование трех основных методов: метод компании-аналога, метод сделок и

метод отраслевых коэффициентов.Способность предприятия

приносить доход является самым важным показателем при оценке полного права

собственности на предприятие. Поэтому одним из основных методов оценки

имущества является «доходный подход», позволяющий определить рыночную

стоимость предприятия в зависимости от ожидаемых в будущем доходов.Этот подход

предусматривает следующий набор действий: анализ ретроспективных данных и

составление прогноза будущих доходов, оценку риска, связанного с получением

доходов, определение периода времени получения доходов. Сумма будущих доходов,

приведенная к текущей стоимости, является ориентировочной величиной стоимости,

которую может заплатить за оцениваемое предприятие потенциальный инвестор.

Основным показателем при доходном подходе оценки имущества является показатель «чистого

денежного потока» — разница между притоком и оттоком денежных средств за

определенное времяЗатратный

(имущественный) подход в оценке предприятия рассматривает стоимость предприятия

с точки зрения понесенных издержек. Этот подход предполагает, что стоимость

активов предприятия определяется суммой затрат на его воспроизводство или

замещение с учетом физического и морального износа. В рамках имущественного

подхода используется методика скорректированной балансовой стоимости (методика

чистых активов) [4].Согласно закону об

акционерных обществах, в случае, если имущество, стоимость которого требуется

определить, является обыкновенными акциями общества, для определения рыночной

стоимости указанного имущества могут быть также приняты во внимание размер

чистых активов общества, цена, которую согласен уплатить за все обыкновенные

акции общества покупатель, имеющий полную информацию о совокупной стоимости

всех обыкновенных акций общества, и другие факторы, которые сочтет важными лицо

(лица), определяющее рыночную стоимость имущества [26].Основное преимущество

этого подхода в том, что он основывается на достоверной фактической информации

о состоянии имущественного комплекса предприятия, но он при этом не учитывает

будущие возможности предприятия в получении чистого дохода. Поэтому он наравне с

другими подходами (рыночным и доходным) участвует в согласовании конечных результатов

оценки.Методика

скорректированной балансовой стоимости (или методика чистых активов

предприятия) предполагает анализ и корректировку всех статей баланса

предприятия, суммирование стоимости активов и вычитание из полученной стоимости

скорректированных статей пассива баланса в части долгосрочной и текущей

задолженностей. Эта методика расчета стоимости предприятий соответствует

Международным принципам бухгалтерского учета и широко используется в настоящее

время при определении стоимости чистых активов акционерных обществДоходный подход

позволяет учесть перспективы развития фирмы. Однако во многом эти прогнозы

будут зависеть от будущего развития рынка в России. Сравнительный (рыночный)

подход является единственным методом, учитывающим ситуацию на рынке. Затратный

подход базируется на рыночной стоимости реальных активов компании, однако не

отражает будущие доходы имущества [15].При полной и

достоверной информации, полученной оценщиками в процессе оценки, все три

подхода должны дать результаты, достаточно близкие по своему значению, в

противном случае для определения итоговой величины рыночной стоимости компании

анализируются преимущества, недостатки использованных подходов и качество

полученной информации с присвоением каждому подходу весового коэффициента [4].Сравнительный подход к

определению оценки стоимости предприятия (имущества) предполагает, что ценность

собственного капитала предприятия определяется той суммой, за которую оно может

быть продано при наличии достаточно сформированного рынка. Другими словами,

наиболее вероятной ценой стоимости оцениваемого имущества может быть реальная

цена продажи сходного (аналогичного) предприятия, зафиксированная рынком [26].Теоретической основой

сравнительного подхода, доказывающей объективность его применения, являются

следующие базовые положения.Во-первых,

эксперт-оценщик использует в качестве ориентира реально сформированные рынком

цены на сходные предприятия, либо их акции. При наличии развитого финансового

рынка фактическая цена купли-продажи предприятия в целом или одной акции

наиболее интегрально учитывает многочисленные факторы, влияющие на величину

стоимости собственного капитала предприятия. К таким факторам можно отнести, прежде

всего, соотношение спроса и предложения на данный имуществ, уровень риска,

перспективы развития отрасли, конкретные особенности предприятия и многое другое,

что, в конечном счете, облегчает работу оценщика, доверяющего рынку.Во-вторых, сравнительный

подход базируется в основном на принципе альтернативных инвестиций. Инвестор,

вкладывая деньги в какие-либо акции, покупает, прежде всего, будущий доход.

Производственные, технологические и другие особенности конкретного имущества

интересуют инвестора только с позиции перспектив получения дохода. Стремление

получить максимальный доход на вложенный капитал при адекватном уровне риска и

свободном размещении инвестиций обеспечивает выравнивание рыночных цен.В-третьих, цена

предприятия отражает его производственные и финансовые возможности, положение

на рынке, перспективы развития. Следовательно, в сходных предприятиях должно

совпадать соотношение между ценой и важнейшими финансовыми параметрами, такими

как прибыль, дивидендные выплаты, объем реализации, балансовая стоимость

собственного капитала. Отличительной чертой этих финансовых параметров является

их определяющая роль в формировании дохода, получаемого инвестором.Сравнительный подход

обладает рядом некоторых преимуществ и недостатков, которые должен учитывать

профессиональный эксперт-оценщик.Основным преимуществом

сравнительного подхода является то, что оценщик ориентируется на фактические

цены купли-продажи сходных предприятий. В данном случае цена определяется

рынком, так как оценщик ограничивается только корректировками, обеспечивающими

сопоставимость аналога с оцениваемым объектом. При использовании других

подходов оценщик определяет стоимость предприятия на основе произведенных им

расчетов.Сравнительный подход

базируется также на ретроспективной информации и, следовательно, отражает

фактически достигнутые предприятием (имуществом) результаты

производственно-финансовой деятельности, в то время как доходный подход

ориентирован лишь на прогнозы относительно будущих доходов.Еще одним достоинством

сравнительного подхода является реальное отражение спроса и предложения на

объект инвестирования, поскольку цена фактически совершенной сделки более точно

учитывает ситуацию на рынке.Вместе с тем

сравнительный подход имеет ряд существенных недостатков, ограничивающих его

использование в современной оценочной практике. Во-первых, базой для расчета

при данном подходе являются достигнутые в прошлом финансовые результаты,

следовательно, метод игнорирует перспективы развития предприятия в перспективе

на будущее. Во-вторых, сравнительный подход возможен только при наличии самой

разносторонней финансовой информации не только по оцениваемому предприятию

(имуществу), но и по большому числу сходных предприятий, отобранных оценщиком в

качестве аналогов. Получение дополнительной информации от предприятий аналогов

является достаточно сложным и очень дорогостоящим процессом.В-третьих,

эксперт-оценщик должен делать многочисленные и довольно сложные корректировки,

вносить поправки в итоговую величину и промежуточные расчеты, требующие

серьезного обоснования. Это связано с тем, что в реальной практике не

существует абсолютно одинаковых предприятий. Поэтому эксперт-оценщик обязан

выявить эти различия и определить пути их нивелирования в процессе определения

итоговой величины стоимости [4].Возможность применения

сравнительного подхода в реальной экономической практике в первую очередь

зависит от наличия активного финансового рынка, поскольку указанный подход

предполагает использование данных о фактически совершенных сделках. Второе

условие – это открытость рынка или доступность финансовой информации,

необходимой оценщику. Третьим необходимым условием является наличие специальных

служб, накапливающих ценовую и финансовую информацию, а формирование соответствующего

банка данных может облегчить работу оценщика, поскольку сравнительный подход

является достаточно трудоемким и дорогостоящим [15].Сравнительный подход

предполагает использование трех методов, выбор которых зависит от целей,

объекта, конкретных условий оценки: метод компании-аналога, метод сделок, метод

отраслевых коэффициентов.Метод компании-аналога

или метод рынка капитала, основан на использовании цен, сформированных открытым

фондовым рынком. Базой для сравнения здесь служит цена одной акции акционерных

обществ открытого типа (АООТ). Преимущество данного метода заключается в

использовании фактической информации, а не прогнозных данных, имеющих известную

неопределенность. Для реализации данного метода необходима достоверная и

достаточно детальная финансовая и рыночная информация по группе сопоставимых

предприятий и самого оцениваемого предприятия. Выбор сопоставимых предприятий

(так называемых аналогов) осуществляется исходя из анализа сходных предприятий

по отрасли, виду продукции, диверсификации продукции (услуг), жизненному циклу,

географии, размерам, стратегии деятельности, различным финансовым

характеристикам (рентабельности, темпам роста и пр.). В чистом виде данный

метод используется только для оценки уровня стоимости миноритарного

(неконтрольного) пакета акций [26].Метод сделок или метод

продаж, ориентирован на цены приобретения предприятия (имущества) в целом либо

его контрольного пакета акций. Это определяет наиболее оптимальную сферу

применения данного метода – оценка стоимости 100%-го капитала, либо оценка

контрольного пакета акций [15].Метод отраслевых

коэффициентов или метод отраслевых соотношений, основан на использовании

рекомендуемых соотношений между ценой и определенными финансовыми параметрами.

Отраслевые коэффициенты, как правило, рассчитываются специальными

аналитическими организациями на основе длительных статистических наблюдений за

соотношением между ценой собственного капитала определенного предприятия и его

важнейшими производственно-финансовыми показателями. На основе анализа накопленной

информации и обобщения результатов были разработаны достаточно простые формулы

определения стоимости оцениваемого предприятия.Сравнительный подход к

оценке имущества во многом схож с методом капитализации доходов. В обоих

случаях оценщик определяет стоимость компании, опираясь на величину дохода

кампании. Основное отличие заключается в способе преобразования величины дохода

в стоимость компании. Метод капитализации предполагает конвертацию годового

дохода в стоимость при помощи коэффициента капитализации. Коэффициент капитализации,

построенный на основе рыночных данных, используется как делитель. Сравнительный

подход также оперирует рыночной ценовой информацией и величиной дохода,

достигнутого сходной фирмой. Однако в данном случае доход умножается на

величину соотношения между ценой и доходом [15].Обычно сравнительный

подход используется в следующих случаях: имеется достаточное количество

сопоставимых (действительно сходных с оцениваемым по наиболее важным

экономическим параметрам) предприятий и сделок с ними; имеется достаточно

данных по сопоставимым предприятиям (и сделкам) для проведения соответствующего

финансового анализа; а также имеются надежные данные о прибылях или денежных

потоках как оцениваемого, так и сопоставимых предприятий.При оценке рыночной

стоимости действующего предприятия как имущественного комплекса следует

учитывать, что балансовая стоимость активов и обязательств предприятия

вследствие инфляции, изменения конъюнктуры рынка, используемых методов учёта,

как правило, не соответствует рыночной. Метод чистых активов для оценки

предприятий целесообразно применять при оценке имущественных комплексов,

обладающих значительными основными средствами и когда доходы предприятия не

поддаются точному прогнозу и не позволяют учесть перспективы развития предприятия,

поскольку данный метод расчёта стоимости предприятия базируется на одной

информационной базе – балансе предприятия.Очевидно, что двумя

наиболее важными факторами, влияющими на стоимость функционирующего

предприятия, являются рыночная стоимость его активов и размер его доходов. Оба

фактора играют исключительно важную роль, однако, в конечном счёте, размер

доходов всё же имеет больший вес. В основе этого утверждения лежит предпосылка,

что функционирующее предприятие стоит лишь столько, сколько оно может принести

в виде доходов. Методология доходного подхода позволяет спрогнозировать притоки

и оттоки денежных средств с учётом износа и амортизации, капиталовложений,

дебиторской задолженности и изменениями в структуре собственных оборотных

средств предприятия, позволяет учесть различные риски, влияющие на величину

стоимости предприятия, позволяет смоделировать различные сценарии его развития

и, следовательно, более точно оценить его стоимость.Сравнительный подход к

оценке бизнеса предполагает, что наиболее вероятной величиной стоимости

оцениваемого предприятия может быть реальная цена продажи аналогичной фирмы,

зафиксированная рынком. Сравнительный подход для оценки предприятия возможен

только при наличии доступной разносторонней финансовой информации за несколько

лет не только по оцениваемому предприятию, но и по большому числу похожих фирм,

отобранных оценщиком в качестве аналогов, что является достаточно сложным. При

оценке предприятия сравнительным подходом требуется делать сложные

корректировки, промежуточные расчёты, связанные с математическим моделированием

взаимосвязи рассчитываемых мультипликаторов и финансовых показателей

предприятий, вносить итоговые поправки.Поэтому сравнительный

подход для оценки предприятия является чрезвычайно трудоемким и дорогостоящим.

Кроме того, как показывает практика, тщательный анализ информации может дать

отрицательный результат. В результате сложнейших вычислений нередко приходят к

заключению об отсутствии необходимого сходства у сравниваемых предприятий и

невозможности применения данного метода, хотя время и деньги потрачены.Обоснованность и

достоверность оценки стоимости предприятия во многом зависит от того, насколько

правильно определена задача и цель оценки, что в свою очередь позволяет

оценщику выбрать нужный методический инструментарий для расчетов.Глава 2. Общие

сведения и анализ финансового состояния ООО «Пермархбюро»2.1

Характеристика ООО «Пермархбюро»Полное наименование

оцениваемого предприятия – Общество с ограниченной ответственностью «Проектно-производственное

архитектурно-планировочное бюро«, сокращенное наименование – ООО »Пермархбюро».Предприятие находится

по юридическому адресу: Российская Федерация, Пермский край, 614000 г. Пермь, ул. Ленина, д. 23, тел. (342) 2121389.Свидетельство о

государственной регистрации: № 5 п. 9 , выдано 25 февраля 1992 г. Администрацией Ленинского района г. Перми.Руководитель

организации: Тимошина Светлана Александровна –директор, главный бухгалтер –

Малых Валентина Васильевна.Предприятие имеет

необходимые лицензии на осуществление своей деятельности (таблица 1).Таблица 1.

Сведения о лицензиях на осуществляемые виды деятельности.

№

п/п

Вид

деятельности, подлежащий лицензированию

Номер

Дата

Орган

Срок

действия по

1.

Геодезическая

деятельность

УРГ — 02453Г

28.04.08

Федеральное

агентство геодезии и картографии

28.04.2013

2.

Картографическая

деятельность

УРГ — 01742К

27.03.06

Федеральное

агентство геодезии и картографии

27.03.2011

Предприятие создано на

основании приказа комитета по управлению имуществом администрации города Перми

от 19.02.1992 № 153. Целью создания Предприятия является выполнение работ в

области архитектуры, градостроительства и землепользования, а также получение

прибыли.Свидетельство о

государственной регистрации Предприятия выдано на основании постановления

администрации Ленинского района г. Перми от 25.02.1992 № 5 п.9.Согласно ФЗ «О

государственной регистрации юридических лиц и индивидуальных предпринимателей»

№ 129-ФЗ от 08.08.2001 года в Единый государственный реестр юридических лиц

внесена запись о государственной регистрации юридического лица. В подтверждение

факта внесения записи о нем Предприятие представило Свидетельство о внесении

записи в ЕГРЮЛ серии 59 № 001787137 от 04.11.2002 года. Предприятию присвоен

основной государственный регистрационный номер 1025900517862.В 2002 году

осуществлена перерегистрация Предприятия как ООО «Пермархбюро».

Предприятию присвоен основной государственный регистрационный номер

1025900517862.Кроме того,

Предприятием представлены все подтверждения внесения изменений в учредительные

документы. Последнее изменение датируется 24.04.2008 года (свидетельство серия 59

№ 001787137) и связано с утверждением на должность директора Тимошиной Светланы

Александровны.Имущество, закрепленное

на праве хозяйственного ведения за ООО «Пермархбюро», внесено в

Реестр государственного областного имущества 14.09.2001 г. (реестровый № 059П0263).Для анализа

финансово-хозяйственной деятельности необходимо сопоставить данные за период с

2005 по 2008 годы (см. таблицу 2).Основные экономические

показатели деятельности, не взирая на снижение поступлений в сравнении с 2005

годом, в целом свидетельствуют о положительных тенденциях развития.

Рентабельность продаж в 2008 году в сравнении с 2005 годом увеличилась на 8,61%

(таблица 2).Таблица 2. Динамика

изменения основных экономических показателей деятельности в период с 2005 по

2008 год.

Наименование

показателя

Годы

Отклонение

(–;+) 2005 к 2008 в тыс.руб.

2008

к 2005 г., в %

2005

2006

2007

2008

Выручка

от реализации, тыс. руб.

31494

25696

28751

36760

5266

117

Себестоимость

реализованной продукции, тыс. руб.

24459

19501

21700

28669

4210

117

Прибыль

от продаж, тыс. руб.

7035

6195

7051

8091

1056

115

Рентабельность

продаж, %

10,85

18,87

18,90

19,46

8,61

—

Чистая

прибыль (убыток), тыс. руб.

3417

4850

5435

7152

3735

209

Деятельность ООО «Пермархбюро»

в целом характеризуется как стабильная, что также подтверждается данными

изменения себестоимости и выручки. Структура выручки и себестоимости за

проверяемый период не претерпела существенных изменений и в процентном

отношении остается неизменной с 2006 года. Выручка с 2005 по 2008 гг.

увеличилась на 17%, как и себестоимость. Увеличение прибыли произошло на 15%, а

чистой прибыли на 109%. Основная доля расходов (около 60%) приходится на прочие

расходы (таблица 3). В структуре прочих расходов наибольший удельный вес (более

80%) приходится на расходы по оплате услуг по договорам с субподрядными организациями.

Таблица 3. Анализ

себестоимости выполненных работ, оказанных услуг.

| Статья затрат |

2005 | 2006 | 2007 | 2008 | Отклонение (–;+), 2008 к 2005 г. |

|||||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | |

| Оплата труда и отчисления на социальные нужды |

4356 | 24,6 | 5598 | 28,7 | 7788 | 35,9 | 12684 | 44.2 | 8328 | 19,6 |

| Материалы | 80 | 0,5 | 90 | 0,5 | 131 | 0,6 | 207 | 0.7 | 127 | 0,2 |

| Амортизация | 246 | 1,4 | 303 | 1,6 | 394 | 1,8 | 658 | 2.3 | 412 | 0,9 |

| Основные средства до 20 000 |

38 | 0,2 | 58 | 0,3 | 96 | 0,4 | 124 | 0.4 | 86 | 0,2 |

| Прочие расходы |

12996 | 73,4 | 13451 | 69,0 | 13290 | 61,2 | 14997 | 52.3 | 2001 | — 21,1 |

| Итого затрат |

17716 | 100 | 19501 | 100 | 21700 | 100 | 28670 | 100 | 10954 | — 0,2 |

Темпы роста

себестоимости услуг соответствуют темпам роста выручки от продаж.

Таблица 4. Структура

выручки в разрезе договоров, %.

| Вид | 2005 год |

2006 год |

2007 год |

2008 год |

| Заказчики | 35 | 39 | 40 | 45 |

| Муниципальный контракт |

59 | 57 | 54 | 46 |

| Договоры с ДПиР |

6 | 5 | 6 | 9 |

| Итого | 100 | 100 | 100 | 100 |

Основная доля доходов

получена от выполнения работ по муниципальным контрактам и договорам с ДПиР.

Доля вышеуказанных договоров в общей сумме колеблется от 62% до 55%. Структура

выручки от договоров приведена в таблице 4.

Количество заказчиков

юридических и физических лиц в 2007 году составило — 2849, в 2008 года — 3384.

2.2

Анализ финансового состояния ООО «Пермархбюро»

Для целей анализа из

активов и пассивов бухгалтерской отчетности за 2005-2008 годы исключены данные

об участии Предприятия в «Спорткомплекс »Олимпия«. Изъятие доли »Спорткомплекс

«Олимпия» стоимостью 105280,0 тыс. руб. в муниципальную казну

негативно отразилось на значении отдельных показателей финансово-хозяйственной

деятельности ООО «Пермархбюро», привели к искажению тенденций

изменения показателей по основному виду деятельности.

Анализ финансовой

устойчивости организации.

Данные анализа

финансовой устойчивости по величине излишка (недостатка) собственных оборотных

средств (СОС) свидетельствует о покрытии собственными оборотными средствами

имеющихся у Предприятия запасов и затрат, вследствие чего финансовое положение

Предприятия можно характеризовать, как абсолютно устойчивое.

Таблица 5. Прочие

показатели финансовой устойчивости

| Показатель | Значение показателя |

Изменение (гр.5-гр.2) |

Норматив | |||

| 2005 г. |

2006 г. |

2007 г. |

2008 г. |

|||

| Коэффициент автономии |

0.674 | 0,786 | 0,851 | 0,888 | 0,214 | 0,851 |

| Финансовый леверидж |

1543.677 | 1467,833 | 1378,667 | 1004,417 | — 539,26 |

1378,667 |

| Коэффициент покрытия |

0.685 | 0,786 | 0,852 | 0,889 | 0,204 | 0,852 |

| Коэффициент маневренности собственного капитала |

0,654 | 0,767 | 0,842 | 0,881 | 0,227 | 0,842 |

| Коэффициент мобильности оборотных средств |

0,995 | 0,990 | 0,941 | 0,941 | — 0,054 |

0,941 |

| Коэффициент обеспеченности материальных запасов |

43,564 | 46,653 | 226,314 | 321,686 | 278,122 | 226,314 |

| Коэффициент обеспеченности текущих активов |

0,69 | 0,77 | 0,84 | 0,88 | 0,19 | 0,84 |

Таблица 6. Соотношение

активов по сроку ликвидности и обязательств по сроку погашения.

| Активы по степени ликвидности |

На конец периода (2005-2008) |

Прирост за 3 года |

Норма | Пассивы по сроку погашения |

На конец периода (2005-2008) |

Прирост за 3 года |

Излишек/ недостаток платежных средств |

| А 1 Высоколиквидные активы (денежные средства) |

9058 | 1163 | >= | П1 Наиболее срочные обязательства (привлеченный капитал) |

1502 | — 893 | +7556 |

| А2 Быстрореализуемые активы (краткосрочная дебиторская задолженность) |

3 329 |

1 161 |

>= | П2 Среднесрочные обязательства (краткосрочные кредиты и займы) |

0 | 0 | + 3 329 |

| А3 Медленнореализуемые активы (долгосрочная дебиторская задолженность + прочие — РБП-НДС к зачету) |

332 | 332 | >= | П3 Долгосрочные обязательства |

12 | 6 | + 320 |

| А 4 Труднореализуемые активы (внеоборотные активы) |

794 | 82 | <= | П4 Постоянные пассивы (собственный капитал-РБП-НДС к зачету) |

11 999 |

8640 | — 11 205 |

Предприятие имеет

оптимальное соотношение активов по степени ликвидности и обязательств по сроку

погашения.

Деловая активность.

В ходе анализа

показателей оборачиваемости ряда активов, характеризующих скорость возврата

авансированных на осуществление предпринимательской деятельности денежных

средств, а также оборачиваемости кредиторской задолженности при расчетах с

поставщиками и подрядчиками отмечается улучшение отдельных показателей.

Показатели оборачиваемости активов приведены в таблице 7.

Согласно полученных

данных организация получает выручку равную сумме всех имеющихся активов за 329

календарных дней. Чтобы получить выручку равную среднегодовому остатку

материально-производственных запасов требуется 1 день.

Таблица 7. Показатели

оборачиваемости активов.

| Показатель оборачиваемости |

2005 | 2006 | 2007 | 2008 | ||||

| Значение | Продолжительность оборота, дней |

Значение | Продолжительность оборота, дней |

Значение | Продолжительность оборота, дней |

Значение | Продолжительность оборота, дней |

|

| Оборачиваемость активов |

0,2 | 801 | 0,3 | 209 | 0,4 | 821 | 0,5 | 329 |

| Оборачиваемость собственного капитала |

0,3 | 702 | 0,4 | 106 | 0,5 | 792 | 0,6 | 286 |

| Оборачиваемость дебиторской задолженности |

10 | 15 | 12.2 | 40 | 14,4 | 25 | 3 | 60 |

| Оборачиваемость на реализованную продукцию (работы, услуги) |

24,6 | 6 | 23,3 | 7 | 22,8 | 16 | 21,3 | 8 |

| Оборачиваемость задолженности перед поставщиками и подрядчиками |

45,4 | 2 | 60,4 | < 1 |

80,4 | 4 | 394,4 | < 1 |

| Оборачиваемость материально-произодственных запасов |

423,4 | 1 | 341,8 | 1 | 260,2 | 1 | 178,8 | 1 |

Анализ показателей

рентабельности приведен в таблице 8.

Таблица 8. Показатели

рентабельности, %.

| Наименование показателя |

Результаты по годам |

Изменение показателей,% |

|||||

| 2005 | 2006 | 2007 | 2008 | (гр.3-гр.2) | (гр.4-гр.3) | Гр.5-гр.4) | |

| Общая рентабельность (чистый экономический эффект) |

23,45 | 23,60 | 23,63 | 23,36 | 0,15 | 0,03 | — 0,27 |

| Рентабельность основной деятельности |

30,59 | 31,09 | 31,31 | 30,89 | 0,5 | 0,22 | — 0,42 |

| Рентабельность продаж |

10,85 | 18,87 | 18,90 | 18,69 | 8,02 | 0,03 | — 0,21 |

Величина прибыли на

каждый рубль, вложенный в производство и реализацию продукции (работ, услуг),

составляет 23 коп.

Величина прибыли от

реализации приходящейся на каждый рубль затрат составляет 18 коп.

Все три показателя

рентабельности за проверяемый период имеют положительные значения, поскольку

Предприятием получена как прибыль от продаж, так и в целом прибыль от

финансово-хозяйственной деятельности. Складывающаяся тенденция уменьшения

показателей рентабельности в абсолютных выражениях не значительна.

В результате обобщения

важнейших показателей и результатов деятельности в текущем состоянии и динамике

финансовое положение Предприятия можно охарактеризовать как отличное. Средний

балл, рассчитанный с учетом важности ключевых показателей, по шкале от — 2

(критическое значение) до + 2 (идеальное значение) составил 1,5, что

свидетельствует об оптимальном значении большинства показателей за

анализируемый период.

С исключительно хорошей

стороны результаты деятельности Предприятия и его финансовое положение

характеризуют следующие показатели:

— показатели,

платежеспособности уложились в норму;

— абсолютная финансовая

устойчивость по величине излишка собственных оборотных средств;

— чистые активы

превышают уставной капитал на 12 053 тыс. руб.;

— коэффициент покрытия

инвестиций полностью соответствует норме (доля собственного капитала и

долгосрочных обязательств в общей сумме капитала составляет 88,8%);

— коэффициент

обеспеченности материальных запасов соответствует норме;

— идеальное соотношение

активов по степени ликвидности и обязательств по сроку погашения;

— коэффициенты текущей,

промежуточной, абсолютной ликвидности вполне соответствуют общепринятому

значению;

— за отчетный период

получена прибыль от продаж (в 2007 в сумме – 7 051 тыс. руб., в 2008 – 1 173

тыс. руб.), более того, наблюдается положительная динамика по сравнению с

прошлыми периодами;

— прибыль от финансово

хозяйственной деятельности составила (в 2007 году – 5 435 тыс. руб., в 2008 –

818 тыс. руб.);

— положительная

динамика рентабельности от продаж.

Показатели финансового

положения и результатов деятельности, имеющие положительное значение:

— динамика изменения

собственного капитала относительно общего изменения активов организации;

— существенная, в

сравнении с общей стоимостью активов Предприятия, прибыль.

С позитивной стороны

финансовое положение характеризуют следующие показатели:

— доля собственного

капитала неоправданно высока (в 2007 году — 85,1%, в 2008 году — 88,8%).

Таблица 9. Расчет

показателя эффективности «доход на вложенный капитал».

| Наименование статей |

2005 год |

2006 год |

2007 год |

2008 |

| Чистая прибыль, тыс. руб. |

3417 | 4850 | 5435 | 1437 |

| Уставной капитал, тыс. руб. |

0,011 | 0,011 | 0,011 | 0,011 |

| Прибыль на 1 руб. уставного капитала |

310,64 | 440,91 | 494,09 | 130,64 |

Таблица 10. Расчет доходности

использованного капитала.

| Наименование статей |

2005 год |

2006 год |

2007 год |

2008 года |

| Прибыль до налогообложения, тыс. руб. |

7035 | 6063 | 6794 | 8091 |

| Уставной капитал, тыс. руб. |

0,011 | 0,011 | 0,011 | 0,011 |

| Доход бюджета на 1 руб. уставного капитала, тыс. руб. |

640 | 551 | 618 | 736 |

| Резервы, тыс. руб. |

1699 | 1699 | 1699 | 1699 |

| Долгосрочные займы и кредиты, тыс. руб. |

0 | 0 | 0 | 0 |

| Доходность использования капитала, % |

245 | 269 | 293 | 96 |

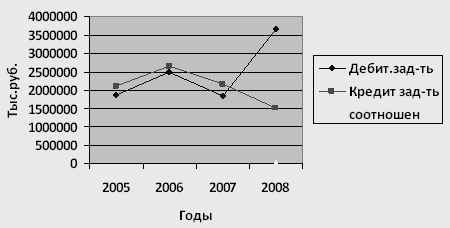

Следует отметить

намечающиеся негативные тенденции в финансово-хозяйственной деятельности Предприятия,

связанные с изменением соотношения дебиторской и кредиторской задолженности

(таблица 12, рисунок 1), в сторону увеличения дебиторской задолженности.

Таблица 11. Динамика

соотношения дебиторской и кредиторской задолженности с 2005 по 2008 г.

| Вид задолженности |

Соотношение задолженности |

Удельный вес, % |

||||||

| 2005 | 2006 | 2007 | 2008 | 2005 | 2006 | 2007 | 2008 | |

| Дебиторская задолженность, тыс. руб. |

1 876,45 |

2478,23 | 1829,10 | 3649,29 | 45,94 | 48,43 | 45,84 | 70,83 |

| Кредиторская задолженность, тыс. руб. |

2 096,00 |

2639,00 | 2161,00 | 1502,74 | 50.29 | 51,57 | 54,16 | 29,17 |

| Соотношение дебиторской и кредиторской задолженности |

0.90 | 0,94 | 0,85 | 2,43 | — | — | — | — |

Практически неизменный

излишек оборотных средств (таблица 12) равный половине суммы годовой выручки от

реализации свидетельствует о нерациональном использовании имеющихся у

Предприятия средств, отсутствии стремления к расширению производства.

Рисунок 1. Соотношение

дебиторской и кредиторской задолженности.

Таблица 12. Излишек

собственных оборотных средств.

| Показатель собственных оборотных средств (СОС) |

2005 | 2006 | 2007 | 2008 | ||||

| Значение | Излишек | Значение | Излишек | Значение | Излишек | Значение | Излишек | |

| СОС1 (без долгосрочных и краткосрочных пассивов) |

6509 | +6327 | 8807 | +8637 | 11542 | +11491 | 11259 | +11224 |

| СОС2 (с учетом долгосрочных пассивов) |

6534 | +6345 | 8813 | +8643 | 11551 | +11500 | 11271 | +11236 |

| СОС3 (с учетом долгосрочных и краткосрочных пассивов) |

8323 | +8156 | 10332 | +10162 | 13712 | +13661 | 12773 | +12738 |

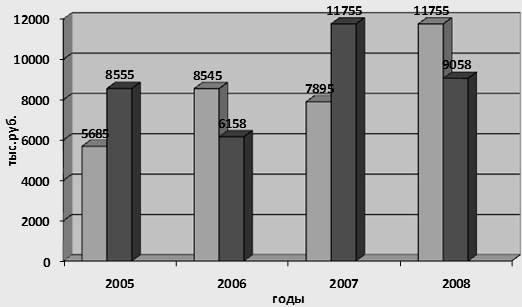

В таблице 13 приведен

анализ движения денежных средств предприятия ООО «Пермархбюро».

Динамика средств отображена на рисунке 2.

Таблица 13. Анализ

движения денежных средств

| Показатель | Значение показателя, тыс. руб. |

|||

| 2005 | 2006 | 2007 | 2008 | |

| Остаток денежных средств на начало периода |

5 685 |

8 545 |

7 895 |

11 755 |

| Изменение денежных средств за период в том числе, за счет изменения сумм (стоимости) |

+1 860 |

— 697 |

+3 860 |

— 2 697 |

| основных средств |

+ 36 |

+56 | + 56 |

+76 |

| сырья и материалов |

+ 15 |

— 2 | + 25 |

— 2 |

| расходов будущих периодов |

+ 64 |

+16 | + 94 |

+18 |

| НДС по приобретенным ценностям |

+3 | — 3 | +4 | — 4 |

| дебиторской задолженности |

+140 | — 201 | +340 | — 1501 |

| прочих оборотных активов |

+15 | — 209 | +17 | — 269 |

| задолженности перед поставщиками и подрядчиками |

— 505 | +39 | — 705 | +29 |

| задолженности перед персоналом |

+236 | — 240 | +436 | — 350 |

| задолженности перед бюджетом (включая отложенной) и внебюджетными фондами |

+93 | — 140 | +103 | — 330 |

| прочих обязательств |

— 101 | — 6 | — 111 | — 9 |

| нераспределенной прибыли (непокрытого убытка) |

+1 601 |

— 205 | +3 601 |

— 355 |

| Остаток денежных средств на конец периода |

8 555 |

6 158 |

11 755 |

9 058 |

Рисунок 2. Динамика

денежных средств ООО «Пермархбюро».

Результаты

финансово-хозяйственной деятельности ООО «Пермархбюро» за период с

2005 по 2008 год позволяют сделать вывод о том, что Предприятие может успешно

функционировать в существующей организационно-правовой форме. Структура выручки

и себестоимости за анализируемый период не претерпела существенных изменений и

в процентном отношении остается неизменной с 2006 года. Выручка с 2005 по 2008

гг. увеличилась на 17%, как и себестоимость. Увеличение прибыли произошло на

15%, а чистой прибыли на 109%. В результате обобщения важнейших показателей и

результатов деятельности в текущем состоянии и динамике финансовое положение

Предприятия можно охарактеризовать как отличное. Излишек оборотных средств,

равный половине суммы годовой выручки от реализации свидетельствует о

нерациональном использовании имеющихся у Предприятия средств, отсутствии

стремления к расширению производства.

Глава 3. Оценка

рыночной стоимости ООО «Пермархбюро»

3.1 Оценка стоимости

земельного участка

Неотъемлемым элементом

любого объекта недвижимости, его природным базисом выступает земельный участок.

Бесспорно, к земле относится часть дохода, приносимого всем объектом

недвижимости, поскольку стоимость зданий и сооружений на земельном участке

носит вторичный характер и выступает как дополнительный вклад в стоимость

земельного участка.

Категория использования

земли имеет большое значение при оценке, так как она обуславливает правовой

статус, разрешенное использование и различные сервитута, относящиеся к

конкретному участку.

Для оценки проводился

анализ стоимости земельного участка, так как земля находится в долгосрочной

аренде сроком на 25 лет с правом последующего выкупа для производственных

целей. В связи с этим целесообразно проведение оценки права аренды земельного

участка.

Описание земельного

участка. Форма участка – неправильный прямоугольник. Площадь участка — 5300

кв.м.

Существует несколько

методов определения стоимости земельного участка, выделяемых в рамках трех

известных подходов, они представлены в таблице 14.

В странах с развитой

рыночной экономикой при оценке земли по возможности применяют все три подхода.

Итоговая величина земли выводится исходя из результатов, полученных различными

методами.

В данном случае имеется

достаточное количество продаж аналогичных земельных участков на территории

района. Поэтому, для оценки применяется метод сравнения продаж. При применении

указанного метода оценки стоимость участка определяется путем анализа цен

продажи аналогичных земельных участков с последующей их корректировкой в

соответствии с имеющимися различиями между оцениваемым земельным участком и

аналогами.

Таблица 14. Методы

оценки земли

| Доходный подход |

Сравнительный поход |

Затратный подход |

|

Метод Дисконтирование Техника |

Метод Метод |

Метод Метод Оценка Оценка |

Основные этапы

применения метода сравнения продаж:

— изучение и выбор

информации по продажам;

— выбор параметров

сравнения;

— сравнение объекта и

аналогов по элементам сравнения и корректировка цен продаж аналогов для

определения стоимости объекта оценки;

— согласование данных

по аналогам и получение стоимости свободного земельного участка.

Таблица 15. Анализ и

корректировка цен продажи аналогов

| Объект | Функциональное назначение |

Площадь, га |

Цена за 1 га, в руб. |

Поправочные коэффициенты, % |

Стоимость, руб. |

||

| Расположение | Площадь | Назначение | |||||

| 1.Участок рядом с городом |

Промзона, объект коммерч. назначения |

0,690 | 17300 | — 5 | — 7 | +2 | 15570 |

| 2.Участок значительно удален от города |

Объект комун. назначения |

0,210 | 15790 | 0 | +8 | — 5 | 16260 |

| 3.Участок в черте города |

Магазин | 0,136 | 20830 | — 8 | +6 | — 10 | 18330 |

Стоимость прав аренды

земельного участка методом сравнения продаж составляет 8 860 руб. (16720 х

0,53)

При расчете доходным

подходом выбран метод прямой капитализации. Этот метод удобен при оценке

земельного участка в случае аренды последнего отдельно от зданий и сооружений,

когда арендатор несет ответственность за уплату имущественного налога и других

расходов.

Условия договора аренды

нашего участка достаточно точно отражают сложившуюся ситуацию на рынке аренды, поэтому

возможна непосредственная капитализация суммы чистой арендной платы в земельную

собственность.

Согласно договору

аренды, арендная плата за земельный участок установлена в 2,7 кратном размере

ставки земельного налога. Земельный налог на территории данного района

составляет 102,05 руб./га. Таким образом, арендная плата составляет 1752 руб.

(2,7х102,05х12х0,53)

Коэффициент

капитализации определяется методом кумулятивного построения по формуле 1:

Ск = Сб+Рл+Рр, 1

где Сб — безрисковая

ставка (в качестве «безрисковой» взята ставка по депозитам для

юридических лиц в банках высокой надежности. Эта ставка на сегодняшний день по

данным агентства «Росбизнесконсалтинг» составляет 12 %);

Рл — риск ликвидности

(возможность потери, при реализации объекта из-за недостаточной развитости

рынка, его несбалансированности и неустойчивости);

Рр — региональный риск,

присущ для конкретного региона.

Ск = 12%+10%+7% = 29%

Таким образом,

вероятная стоимость объекта оценки определяется как отношение рентного дохода к

коэффициенту капитализации и равна 6041 руб.

Метод прямой

капитализации в рамках доходного подхода и метод сравнения продаж в рамках

сравнительного подхода, по нашему мнению, наиболее точно отражают сложившуюся

ситуацию на рынке аренды земельных участков. Другие методы оценки для

земельного участка не применяются.

Обобщение результатов и

заключение об оценке земельного участка

На наш взгляд,

наибольшей достоверностью обладает расчет рыночной стоимости объекта оценки

сравнительным подходом, так как он базируется на реальных условиях рынка.

Значимость расчетов

различными подходами при определении итоговой величины рыночной стоимости

земельного участка выражается в виде удельного веса каждого из методов (таблица

16):

Таблица 16. Определение

итоговой величины рыночной стоимости земельного участка.

| Подход | Рыночная стоимость, рублей |

Удельный вес |

Скорректированная рыночная стоимость, рублей |

| Затратный подход |

— | — | — |

| Сравнительный подход |

8860 | 0,70 | 6202 |

| Доходный подход |

6041 | 0,30 | 1 812 |

| Итого, рублей |

1,00 | 8014 |

Исходя из приведенных

аналитических расчетов, земельный участок имеет рыночную стоимость (округленно)

8000 (восемь тысяч) рублей.

3.2 Оценка стоимости

здания

Здание ООО «Пермархбюро»

— 1987 года постройки. Одноэтажное нежилое, стены из кирпича, фундамент —

бетонные столбы, колонны железобетонные, перекрытия ж/б плиты, крыша — кровельное

железо, оконные проемы — деревянные глухие; дверные проемы металлические

ворота, полы — цементные.

Площадь 259 кв.м.,

объем строения 1264 куб.м.

Анализ наиболее

эффективного использования объекта оценки.

Направлен на