Золотовалютные резервы Национального банка Республики Казахстан

Содержание

Введение

Глава 1. Золотовалютные резервы: понятие, сущность,

компоненты1.1 Понятие и сущность категории, золотовалютные резервы

1.2 Компоненты золотовалютных

резервовГлава 2. Золотовалютные резервы Национального банка РК

2.1 Роль золотовалютных резервов Нацбанка РК в

денежно-кредитных отношениях2.2 Управление золотовалютными

резервами Республика КазахстанГлава 3. Роль Золотовалютных резервов в период кризиса

3.1 Принятые меры по управлению золотовалютными резервами в

период кризисаЗаключение

Глоссарий

Литература

Приложение 1

Введение

Размер золотовалютного запаса

является одним из важнейших макроэкономических показателей развития экономики,

а его постоянный рост — показателем стабильности не только экономики, но и

других сфер государства, в том числе и государственного строя. За последние

годы в Казахстане осуществляется стабильный процесс повышения уровня

золотовалютных резервов. Объем и структура, методы и инструменты размещения

международных резервов должны быть направлены на достижение законодательно

установленных целей деятельности Нацбанка Казахстана: защиты и обеспечения

устойчивости тенге, развития и укрепления банковской системы Казахстана, обеспечения

эффективного и бесперебойного функционирования платежной системы.Задачи управления

золотовалютными резервами, включая их структуру по видам валют, срочности,

доходности инструментов размещения средств, минимальные и максимальные объемы

резервов необходимо определять с учетом целей и ограничении монетарной политики.

Таким образом, остается актуальной проблема оптимизации структуры по видам

валют, в которых номинированы международные резервы.Многие исследования современных

авторов посвящены анализу отдельных явлений и процессов. Для определения

минимальных объемов резервов применяют разные подходы и критерии. Однако

имеющиеся исследования не в полной мере отражают противоречивость и сложность

данной проблемы. Сегодня встает вопрос, до каких объемов надо наращивать

резервы и как их использовать? При этом необходимо определиться с экономической

политикой, которая обеспечивает международные резервы Казахстана в условиях

экономического кризиса.Реализация поставленной цели предполагает

решение следующих задач:исследовать понятие и сущность категории

золотовалютные резервы;рассмотреть составляющие компоненты

золотовалютных резервов;проанализировать роль золотовалютных

резервов РК в денежно-кредитных отношениях;Показать процесс управления золотовалютными

резервами Казахстана;рассмотреть роль золотовалютных

резервов в период кризиса;

Глава 1. Золотовалютные резервы: понятие, сущность,

компоненты

1.1 Понятие и сущность категории, золотовалютные

резервы

В мировой практике под

золотовалютными резервами понимаются официальные запасы золота и иностранной

валюты в центральном банке и финансовых органах страны, включая счета в

международных валютно-кредитных организациях.Золотовалютные резервы — это

находящаяся в распоряжении Нацбанка РК иностранная валюта, номинированные в

иностранной валюте активы и запасы золота. Стабилизационные фонды (фонды

будущих поколений) существуют в странах, где значительная часть доходов бюджета

формируется за счет поступлений от экспорта природных ресурсов (нефти, меди,

фосфатов).Золотовалютные резервы — официальные

централизованные запасы резервных ликвидных активов, которые используются для

международных макроэкономических расчетов стран, погашения внешних долговых

обязательств, регулирования рыночных валютных курсов национальных денежных

единиц. Находятся во владении и распоряжении банков и государственных,

правительственных, финансовых органов, а также международных валютно-кредитных

организаций.Золотовалютные резервы

характеризуются следующими факторами:представляют собой национальные

высоколиквидные резервы, которые относятся к важнейшим инструментам

государственного регулирования сферы международных платежей;свидетельствуют о прочности

финансового положения страны;являются важным элементом

функционирующей системы обеспечениястабильности национальной валюты;

Наличие золотовалютных резервов

и их размер свидетельствуют об устойчивости финансового положения страны;служат гарантией выполнения

страной международных финансовых обязательствЗолотовалютные резервы — одна из

категорий финансовых активовгосударства, как правило, не

вовлекаемых в бюджетную сферу.Косвенно золотовалютные резервы

могут служить источником погашения внешнего долга, а в критических ситуациях — как

источник покрытия дефицита торгового или платежного баланса.Золотовалютные резервы

предназначены для сглаживания колебаний доходов и расходов в годы неблагоприятной

конъюнктуры. Увеличение золотовалютных резервов позитивно влияет на

инвестиционную привлекательность любой страны: снижает риск дефолта по внешним

заимствованиям в случае неблагоприятных изменений мировой конъюнктуры, а также

уменьшает вероятность резких колебаний курса национальной валюты. В то же время

рост золотовалютного запаса страны выше оптимального уровня можно рассматривать

скорее как недостаток национальной экономики, нежели как позитивное явление. Необходимый

размер золотовалютных резервов страны принято рассчитывать исходя из объема

выплат по внешним долгам и объема импорта товаров и услуг. Специалисты считают,

что достаточным является объем золотовалютных резервов, покрывающий годовой

объем выплат по внешним долгам (выплаты по суверенному, корпоративному долгу) плюс

объем 3-месячного импорта товаров и услуг. Согласно другим, более

консервативным оценкам, достаточный объем золотовалютных резервов соответствует

объему денежной базы, 8-месячному объему импорта товаров и услуг, объему

годовых выплат по суверенным долгам плюс общему объему долгов нефинансовых

корпораций[1].Размер золотовалютных резервов

страны должен существенно перекрывать объем денежной массы в обращении,

обеспечивать как суверенные, так и частные платежи по внешнему долгу и

гарантировать трехмесячный импорт. При достижении такого уровня золотовалютных

запасов Нацбанк РК получает возможность эффективно контролировать движение

курса национальной валюты и процентных ставок в экономике.Золотовалютные резервы выполняют

в основном функции запасного фонда международных платёжных средств и

используются в необходимых случаях для покрытия дефицита платёжного баланса, а

также для интервенции на валютном рынке в целях поддержания курса национальной

валюты страны. Золотовалютные резервы страны не представляют собой постоянной

величины. Оптимальным является поддержание их на уровне, обеспечивающем внешнюю

ликвидность, т.е. способность страны своевременно, без перебоев погашать

причитающиеся другим странам платежи. Истощение золотовалютных резервов свидетельствует

о неблагоприятном валютном положении страны.Обычно официальные валютные

резервы хранятся в качестве поддержки для выполнения ряда задач, в том числе

следующих:поддержка и сохранение доверия к

мерам политики в области управления денежно-кредитными агрегатами и обменным

курсом, в том числе к возможности проведения интервенций в целях поддержки

национальной валюты или валюты союза;ограничение внешней уязвимости

при помощи хранения ликвидных средств в иностранной валюте для нейтрализации

шоков во время кризисов или при ограниченном доступе к заимствованию;внушение участникам рынков

определенной степени уверенности в способности страны выполнить свои внешние

обязательства;демонстрация опоры национальной

валюты на внешние активы;помощь правительству в

удовлетворении его потребностей в иностранной валюте и выполнении обязательств

по внешнему долгу;хранение резерва на случай

национальных катастроф или чрезвычайных обстоятельств.Основным назначением

золотовалютных резервов является сокращение волатильности национальной денежной

единицы, связанной с активностью спекулянтов и неравномерностью

внешнеэкономической деятельности хозяйствующих субъектов. Золотовалютные

резервы представляют собой высоколиквидные финансовые активы органов

денежно-кредитного регулирования. Как правило, международные резервные активы складываютсяиз монетарного золота,

специальных прав заимствования (СДР.), резервной позиции в Международном

валютном фонде (МВФ), активов в иностранной валюте и других резервных активов.Как показывает мировой опыт,

наиболее крупными запасами свободно конвертируемой валюты располагают страны,

которые имеют значительные доходы от экспорта товаров и услуг, туризма,

инвестиционной деятельности за рубежом, а также сумевшие создать эффективные

механизмы по аккумулированию и рациональному использованию валютных поступлений.По данным

информационно-аналитического агентства «Блумберг» на начало 2008 г. общая

сумма официальных резервных активов в мировой экономике оценивалась в 4,8 трлн.

долл. [2]В последние годы значительная

часть валютных резервов концентрируется в странах Юго-Восточной Азии.В частности, в начале 2008г. примерно

2,8 трлн. долл., или 80% всех долларовых резервов приходилось на центральные

банки Азиатских стран: Китай — 1066 млрд. долл., Япония — 884, Тайвань — 260,

Южная Корея — 186, Индия — 124 млрд. долл.Общая сумма международных

резервов развитых стран с ликвидными и диверсифицированными финансовыми рынками

осталась на уровне 500 млрд. долл., она практически не изменилась по сравнению

с началом 90-х годов прошлого века.В таблице 1 представлены страны

с наибольшим золотовалютным резервом (2009 г), на долю которых приходится более

50% золотовалютных запасов мира.Среди промышленно развитых

государств наибольшие валютные резервы имели Германия, Испания, Италия,

Великобритания и др[3].Следует подчеркнуть, что если

большинство промышленно развитых стран традиционно имели относительно

значительные объемы золотовалютных резервов, то новым индустриальным странам

Азии — Китаю, Тайваню, РеспубликеКорее, Гонконгу — удалось

создать крупные запасы валюты благодаря успешному развитию концепции экспортной

ориентации.Таблица 1

Государства с наибольшими золотовалютными

резервами на 2009г

№

страна

млрд. USD

1

КНР

$1953 (Март 2009)

2

Япония

$1019 (Март 2009)

3

Еврозона

$531 (Февраль 2009)

4

Россия

$414 (Июль 2009)

5

Индия

$256 (Май 2009)

6

Республика

Корея

$212 (Апрель 2009)

7

Бразилия

$203 (Март 2009)

8

Гонконг

$186 (Март 2009)

9

Сингапур

$166 (Март 2009)

Германия

$144 (Февраль 2009)

Источник: Составлено по данным

Международного валютного фонда: Currency Composition of Official Foreign

Exchange Reserves www.imf.orgВ начале третьего тысячелетия

именно в этом регионе наиболее высокими темпами увеличивались резервные

накопления американской валюты. Способствовало этому проведение политики защиты

курса национальной валюты. Таким образом, фактически происходит скрытое

финансирование растущего бюджетного и внешнеторгового дефицита США.Важнейшей задачей при проведении

денежно-кредитной политики является определение оптимальных показателей

золотовалютных резервов, каковыми являются:валовая величина резервов;

количество включенных в них

валют и их доля в составе резервов;доля золота в составе резервов.

Общепризнанных критериев

достаточности золотовалютных резервов пока не выработано. Для оценки

оптимального объема золотовалютных резервов страны используется несколько

подходов.Наиболее часто в международной

практике применяют так называемый коэффициент достаточности международных

резервов. Данный показатель рассчитывается как возможность покрытия резервами

среднемесячного импорта страны. По сложившейся практике, приемлемым считается

уровень резервов, покрывающий трехмесячный импорт.При создании системы

рационального использования резервов целесообразно ориентироваться на следующие

параметры:оптимальным параметром можно

считать размер резервов, которые достаточны для предупреждения резких

девальваций и ревальвации национальной валюты;пороговым параметром можно

считать размер резервов, гарантирующих исключение возможности дефолта по

государственным внешним обязательствам;критическим можно считать размер

резервов, который меньше стоимости трехмесячного импорта страныВ эпоху глобализации для

большинства стран основной задачей формирования и использования золотовалютных

резервов становится не обеспечение критического импорта, а сохранение и

поддержание устойчивости курса национальной валюты.Сохранение высоких темпов

накопления официальных резервных активов несет в себе большой кризисный

потенциал, в том числе в перспективе — увеличение инфляционного давления,

избыточных инвестиций и соответственно возникновение переоцененных активов,

трудности в реализации денежно-кредитной политики. С этим уже столкнулись КНР,

Республика Корея, Индия и другие страныРешением проблемы накопления

избыточных официальных резервных активов в составе международной ликвидности

может стать их диверсификация.Центральные банки расширяют

спектр инвестиционных инструментов, входящих в состав международных резервов, а

также увеличивают среднюю дюрацию активов.В начале третьего тысячелетия

возникла ситуация, когда многие страны, опасаясь сильной зависимости от

американской валюты, стали изучать возможность нетрадиционного использования

золотовалютных резервов.1.2 Компоненты золотовалютных резервов

Международные резервные активы страны

складываются из:монетарного золота;

специальных прав заимствования (СДР.);

резервной позиции в

Международном валютном фонде (МВФ);активов в иностранной валюте.

Важной частью официальных

золотовалютных резервов является золотой запас в виде монетарного золота.

Под золотым запасом, как правило, понимается централизованный резерв золота в

слитках и монетах, сосредоточенный в центральном эмиссионном банке или

казначействе страны.За всю историю человечества по

оценкам специалистов, было добыто 143 тыс. тонн золота (86% добыто в текущем

столетии) из них:48 тыс. тонн было использовано

для изготовления ювелирных изделий40 тыс. тонн составляет

официальный золотой запас государств мира26 тыс. тонн тезаврировано

частными лицами19 тыс. тонн использовалось в

промышленных целях10 тыс. тонн было утрачено

В процессе развития мировой

экономики золотой запас на протяжении многих веков определял прочность

валютно-финансового положения каждой страны.В период свободного обращения

золота в начале прошлого столетия золотой запас использовался в качестве:резервного фонда для

международных платежей (резервный фонд мировых денег);резервного фонда для внутреннего

металлического обращения;резервного фонда для платежей по

вкладам и для размена банкнот.С заменой металлического

обращения бумажным и прекращением размена банкнот на золото сфера

функционирования золота сузилась. Создались возможности для более полной

концентрации ресурсов в централизованных фондах.Золото стало направляться на

обслуживание операций только внешнеэкономического порядка, т.е. сохранило

значение резервного фонда для международных платежей.В условиях обострения валютного

кризиса после 2-й мировой войны роль золота значительно возросла, т.к. увеличилась

потребность в нем, вызванная расстройством платёжных балансов, инфляцией и

обесценением валют. Возросла также роль золотого запаса как военно-финансового

резерва.Однако, по инициативе США 1 июля

1944 г., в Бреттон-Вудсе (штат Нью-Гемпшир) была созвана международная

конференция, в которой приняли участие 44 государства. На конференции были

приняты важные решения. В частности, созданы Международный Валютный Фонд (МВФ),

и Международный Банк реконструкции и развития (МБРР).В уставах созданных организаций

было зафиксировано важное положение — «Паритет валют каждой страны-члена

будет выражен в золоте, (веса и пробы, существующих на 1 июля 1944 года, 1

доллар = 0,888671 грамму чистого золота) как общем знаменателе, или в

американских долларах».Кроме того государства — участники

соглашения для покрытия дефицитов платежных балансов обязались иметь в своих

центральных банках резервы в золоте и долларах США. Становление американской

валюты как мировой и резервной проходило на фоне обесценения в результате войны

таких мировых валют, как немецкая марка, итальянская лира и японская иена.С тех пор доллар превратился в

такой же символ богатства, власти и неограниченных возможностей, как и золото. Бумажные

американские деньги в конце 60-х годов прошлого столетия были обеспечены

золотом на 55%, а в 1970 г. лишь на 22%.Но на этом попытки окончательно

свергнуть «царя металлов» с трона не прекратились. В августе 1971 г. был

отменен официальный размен долларов на золото, и введены плавающие курсы валют.

По Ямайскому валютному соглашению МВФ от 1 апреля 1978 г. золото было исключено

из международных валютных расчетов. Постепенно во всех промышленно развитых

странах было осуществлено огосударствление золотого запаса путём сосредоточенияподавляющей массы ресурсов в

центральных банках и казначействах.Несмотря на то, что золото

постепенно теряет свое былое значение в качестве единственного средства

накопления, промышленно развитые страны продолжают сохранять значительные

запасы золота, которые составляют в среднем около половины всех золотовалютных

резервов.В начале третьего тысячелетия

мировые запасы золота оценивались в 36 тыс. т. Запасы Международного валютного

фонда в марте 2007 г. составляли 3,2 тыс. т., рыночной стоимостью 68,4 млрд. долл.Крупнейшие золотые запасы

сосредоточены в США, и на начало 2000 г. составляли 8138 т. В Германии запасы

золота оценивались в 3469 т, Франции — 3025 т, Швейцарии — 2590 т, Италии — 2452

т, Нидерландах — 1012 т, Японии — 754 т, Великобритании — 715 т, Португалии — 622

т, Испании — 523 т.К 2005 г. ситуация с золотым

запасом изменилась незначительно. В США запасы золота составляли 8136 т, в

Германии — 3433 т, Франции — 2961 т, Швейцарии — 1289 т, Италии — 2415 т,

Японии — 765 т, Нидерландах — 721 т, Великобритании — 715 т, Европейском

Центробанке — 720 т, Португалии — 622 т, Китае — 600 т, Испании — 523 т.В июне 2009 г. Ситуация

значительно изменилась в США запасы золота составляли 8133 т, что в 20 раз было

больше, чем в Казахстане. В Германии запасы золота оценивались в 3412 т,

Франции — 24807т, Италии — 2451, Китае — 1054 т, Швейцарии — 1040 т, Японии — 765

т, Нидерландах — 612, Европейском Центробанке — 536т, Россия — 523,7.Несмотря на то, что США имеют

самый большой в мире золотой запас, именно США наиболее активно выступают

против золота в качестве резервного актива и перманентно ведут войну против

золота, пытаясь передать его основные функции доллару США.Валютные резервы — официальные

валютные запасы в центральном банке, в финансовых органах страны или в

международных валютно-кредитных организациях. Валютные резервы предназначены

для международных расчетов,на случай непредвиденных

ситуаций, для целей получения дохода и регулирования валютного рынка.Валютные резервы используются

главным образом для регулирования внешних расчетов, покрытия дефицита баланса

платежного и стабилизации валютного курса на валютных рынках. Для покрытия

дефицита платежного баланса обычно используются резервы иностранной валюты,

однако эта возможность ограничена из-за неравномерности распределения валютных

резервов.В большинстве стран мира основу

валютных резервов по-прежнему составляют доллары США. Кроме доллара США, к

основным резервным валютами относятся евро, английский фунт стерлингов,

японская иена и швейцарский франк.С переходом ряда европейских

стран на единую валюту евро изменилась структура золотовалютных резервов. В

частности, уже в 2003 г. около 25% валютных резервов европейских стран

приходилось на евро.Мировая практика показывает, что

мотивация центральных банков при включении той или иной валюты в состав

резервных активов может быть самой разнообразной.Лишь небольшое число стран

активно использует различные оптимизационные модели для подсчета валютного

соотношения международных резервов.Использование данных моделей

позволяет определять наиболее оптимальное для каждой страны соотношение валют

при включении в состав международных резервов, повышает эффективность их

использования.Таблица 2

Доли резервных валют в

международных резервах (%)

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

Доллар США

70,9

70,5

66,5

65,8

65,9

65,9

66,4

65,7

64,1

64,0

Японская иена

6,4

6,2

5,2

4,5

4,1

3,9

3,7

3,2

2,9

3,3

Английский фунт стерлингов

Швейцарский франк

Евро

7,9

18,8

19,8

24,2

25,3

24,9

24,3

25,2

26,3

26,5

Другие валюты

1,6

1,4

1,2

1,4

1,9

1,8

1,9

1,5

1,8

2,0

Источник:

Составлено по данным МВФ (Международный

валютный фонд):: Currency Composition of Official

Foreign Exchange Reserves www.imf.orgАнализ данных таблицы о валютной

структуре международных резервов позволяет сделать вывод, что, несмотря на

неоднократно высказываемые центральными банками намерения диверсифицировать их,

доля доллара США на протяжении последнего десятилетия остается достаточно

стабильной.Среди причин такого соотношения

можно назвать:высокую ликвидность и

стабильность американского финансового рынка в целом и рынка облигаций в

частности;ведущую роль доллара в качестве

валюты интервенций;возможность участвовать в операциях

на рынках других иностранных валют опосредовано, через производные финансовые

инструменты (валютные свопы).

Глава 2. Золотовалютные резервы Национального банка

РК

2.1 Роль золотовалютных резервов Нацбанка РК в

денежно-кредитных отношениях

Республика Казахстан имеет

двухуровневую банковскую систему.Национальный Банк Республики

Казахстан (Национальный Банк Казахстана) является центральным банком Республики

Казахстан и представляет собой верхний (первый) уровень банковской системы

Республики Казахстан.Национальный Банк Казахстана

подотчетен Президенту Республики Казахстан. Национальный Банк Казахстана на

основании и во исполнение законов Республики Казахстан по вопросам, отнесенным

к его компетенции, издает нормативные правовые акты, обязательные для

исполнения всеми банками, организациями, осуществляющими отдельные виды

банковских операций и их клиентами и другими юридическими и физическими лицами

на территории Республики Казахстана.Основной целью Национального

Банка Казахстана является обеспечение стабильности цен в Республике Казахстан.Для реализации основной цели на

Национальный Банк Казахстана возлагаются следующие задачи:1) разработка и проведение

денежно — кредитной политики государства;2) обеспечение функционирования

платежных систем;3) осуществление валютного

регулирования и валютного контроля;4) содействие обеспечению

стабильности финансовой системы.Национальный Банк Казахстана

является единственным органом, определяющим и осуществляющим государственную

денежно — кредитную политику Республики Казахстан. Денежно — кредитная политика

осуществляется Национальным Банком Казахстана с целью обеспечения низкого

уровня инфляции и устойчивости национальной валюты.Денежно — кредитная политика

осуществляется путем установления:официальной ставки

рефинансирования;уровней ставок вознаграждения по

основным операциям денежно —кредитной политики;

нормативов минимальных

обязательных резервов (резервных требований);в исключительных случаях прямых

количественных ограничений на уровень и объемы отдельных видов операций.В целях реализации денежно — кредитной

политики Национальный Банк Казахстана осуществляет следующие виды операций:1) предоставление займов;

2) прием депозитов;

3) валютные интервенции;

4) выпуск краткосрочных нот

Национального Банка Казахстана;5) покупка и продажа

государственных и других ценных бумаг, в том числе с правом обратного выкупа;6) переучет коммерческих

векселей;7) другие операции по решению

Правления Национального Банка Казахстана.Национальный Банк Казахстана

устанавливает официальную ставку рефинансирования в зависимости от общего

состояния денежного рынка, спроса и предложения по займам, уровня инфляции и

инфляционных ожиданий.Национальный Банк Казахстана

производит в соответствии с официальной ставкой рефинансирования переучет

коммерческих векселей. Официальная ставка рефинансирования является ориентиром

по ставкам вознаграждения для основных операций денежно — кредитной политики.В целях регулирования объемов

кредитов, представляемых банками, для снижения рисков неплатежа банками по их обязательствам,

а также защиты интересов вкладчиков и акционеров банков Национальным Банком

Казахстана используется механизм резервных требований.Норматив резервных требований

рассчитывается как процент от общей суммы обязательств за вычетом обязательств перед

банками и устанавливается в размере не более 40 процентов.В исключительных случаях

Национальный Банк Казахстана вправе вводить резервные требования на прирост

обязательств.Изменение норматива минимальных

обязательных резервов вводится в действие не раньше чем через месяц со дня

принятия такого решения.При нарушении норматива

минимальных обязательных резервов начисляется и взыскивается штраф в размере,

устанавливаемом законодательными актами Республики Казахстан.Покупка и продажа

государственных и других ценных бумаг осуществляется Национальным Банком

Казахстана в рамках общей денежно — кредитной политики.Порядок, условия предоставления

и погашения, виды, сроки и лимиты предоставляемых банкам займов определяются

Национальным Банком Казахстана. Национальный Банк Казахстана предоставляет

займы как под обеспечение высоколиквидными и безрисковыми ценными бумагами и

другими активами, так и без обеспечения на срок не более одного года. Данный

срок может быть продлен Правлением Национального Банка Казахстана. При этом

Национальный Банк Казахстана вправе предоставлять банкам займы в качестве

заимодателя последней инстанции в порядке, на условиях и в сроки, которые

установлены Правлением Национального Банка Казахстана.Предметом залога для обеспечения

исполнения обязательств по займам Национального Банка Казахстана может быть

имущество, предусмотренное нормативными правовыми актами Национального Банка

Казахстана.Валютные интервенции

Национального Банка Казахстана осуществляются самостоятельно путем купли — продажи

иностранной валюты и проведения других видов валютных сделок на межбанковском

или биржевом рынке с целью воздействия на курс казахстанского тенге. Валютные

интервенции Национального Банка Казахстана проводятся в рамках общей денежно — кредитной

политики.Порядок, условия привлечения и

погашения, сроки и лимиты привлечения депозитов определяются Национальным

Банком Казахстана.Национальный Банк Казахстана

вправе привлекать депозиты, как в национальной, так и в иностранной валюте.Национальный Банк Казахстана в

соответствии с целями денежно — кредитной политики вправе осуществлять выпуск

краткосрочных нот как в национальной, так и в иностранной валюте. Национальный

Банк Казахстана устанавливает порядок переучета коммерческих векселей и

условия, предъявляемые для приема коммерческих векселей к переучету

Национальным Банком Казахстана.2.2 Управление золотовалютными резервами Республика

Казахстан

Управление резервами — это

процесс, обеспечивающий наличие официальных иностранных активов

государственного сектора в распоряжении соответствующих органов и под контролем

последних для решения определенного круга задач, стоящих перед страной или

союзом. В этой связи органу, занимающемуся управлением резервами, как правило,

поручается управление резервами и связанными с ними рисками.Золотовалютные резервы являются

стратегическими международными резервными активами РК, составная часть которых

находится под управлением Нацбанка Казахстана. Управление золотовалютными

резервами Нацбанка Казахстана осуществляется на основании Закон Республики

Казахстан от 30 марта 1995 года N 2155 О Национальном Банке Республики

Казахстан Согласно по вышеуказанному закону Нацбанк РК осуществляет

операции с золотовалютными резервами.Цель управления резервными активами

— обеспечение оптимального сочетания их сохранности, ликвидности и доходности. Для

этого Нацбанк Казахстана применяет комплексную систему управления рисками,

строящуюся на использовании только высоконадежных инструментов финансового

рынка, предъявлении высоких требований к своим иностранным контрагентам и

ограничении рисков на каждого из них в зависимости от оценок его

кредитоспособности. Нацбанк Казахстана проводит эти операции на основании

соглашений, заключенных с иностранными контрагентами.Основная цель управления

золотовалютными резервами — достижение приемлемых значений показателей

ликвидности и доходности. Такая задача оказывается достаточно сложной для

любого финансового института, особенно для Нацбанка РК.Критерии оценки адекватности

резервов Нацбанка РК. К ним относятся:обеспеченность денежного

предложения (критерий валютного правления) — отношение широкой денежной базы к

резервам Банков Казахстана;поддержание стабильности внешней

торговли (критерий МВФ) —отношение трех — или шестимесячного

объема импорта к резервам БанкаКазахстана;

погашения валютных обязательств Правительства

(«правило Гидотти») — отношение годового объема внешнего долга к

резервам Банка Казахстана;обеспечение стабильного

платежного баланса в краткосрочном периоде (критерий Редди) — отношение

шестимесячного объема импорта плюс годовых выплат по государственному и

частному внешнему долгу к резервам Нацбанка Казахстана. [4]Для современного этапа

характерен ряд тенденций, важных с точки зрения управления резервными активами,

в том числе:устойчивый профицит торгового

баланса, обусловленный благоприятной конъюнктурой на мировых рынках основных

товаров казахстанского экспорта, который компенсирует отрицательное сальдо по

всем остальным статьям платежного баланса и способствует притоку в страну

значительных объёмов иностранной валюты;стабильный профицит

государственного бюджета, позволивший досрочно погасить большую часть

суверенного долга, а также сформировать Стабилизационный фонд в целях

нейтрализации последствий ухудшения конъюнктуры мировых сырьевых рынков для

государственного бюджета;улучшение инвестиционного

климата, присвоение Казахстана кредитного рейтинга инвестиционного уровня (с

последующим повышением) способствовали стабильному притоку иностранных

инвестиций и достижению профицита по счету операций с капиталом в 2001 году; на

фоне улучшения инвестиционного климата отмечается динамичный рост задолженности

казахстанских компаний перед иностранными инвесторами, что, несмотря на

сокращение суверенного долга, ведет к росту совокупных объёмов внешнего долга Казахстана.В целом макроэкономические

условия современного этапа способствовали накоплению Нацбанком Казахстана

значительных объёмов золотовалютных резервов.Проблема управления

международными резервами Казахстана состоит в обеспечении эффективности их

использования. Это требует от органов валютного регулирования анализа и выработки

решений по следующим направлениям. [5]Во-первых, определение

оптимально необходимого объема резервов. Чрезмерное их сокращение чревато

опасностью, что страна не сможет обеспечить свои жизненно важные потребности за

счет импорта и обслуживать внешние долговые обязательства. В то же время

непомерное увеличение резервов содействует расширению денежной массы,

стимулирует инфляцию, приводит к неоправданному переливу ресурсов из

производственной сферы в денежную.Во-вторых, существует

проблема выбора между компонентами резервов, установления целесообразного

соотношения между ними, в первую очередь между золотом и иностранной валютой. Доводом

в пользу сокращения доли золотого запаса является то, что золото, в отличие от

валютных активов, не приносит дохода в виде процентов; напротив, его хранение

требует расходов. Однако золото — высоколиквидный актив, который может быть в

любое время реализован на мировом рынке в обмен на СКВ или использован для

получения валютных кредитов посредством залоговых операций и сделок «своп».Для стран — производителей

золота, к числу которых относится Казахстан, естественна более высокая доля

золота в резервах.В-третьих, стоит задача

диверсификации валютного резерва, т.е. выбора конкретных валют и установления

их долей.В-четвертых,

государственные органы осуществляют выбор финансовых инструментов для

размещения резервных валютных средств с учетом их прибыльности и ликвидности.При управлении золотовалютными

резервами Нацбанк Казахстана руководствуется целями монетарной политики,

установленными на текущий год. При этом таргетирование инфляции и обеспечение

«управляемого плавания» обменного курса рубля налагают ряд ограничен,

на управление резервами.Ограничение первое — нельзя

допускать ускорения инфляции даже при росте денежной эмиссии. Поэтому для

монетарных властей неприемлемы предложения использовать золотовалютные резервы

для расширения внутреннего кредита, увеличивающего денежную массу.Ограничение второе — нельзя

допускать существенного укрепления тенге в номинальном выражении. Например, Нацбанк

Казахстана не может потратить резервы на расширение внутреннего кредита, продав

их па валютной бирже, поскольку это может привести к ряду негативных

последствий.Ограничение третье — нельзя

допускать значительного укрепления реального курса тенге к «корзине валют»

основных торговых партнеров Казахстана.Остается актуальной также

проблема оптимизации структуры по видам валют, в которых номинированы

международные резервы, поскольку часть золотовалютных резервов должна

размещаться иностранные активы. При этом должны быть исключены потери от

переоценки валютных активов Нацбанка РК из-за взаимных колебаний курсов доллара

и евро.Для устранения подобных рисков

структура резервов должна соответствовать валютной структуре внешнего госдолга.

Тогда убытки (прибыли) при изменении курса доллара к евро по резервам будут в

основном компенсироваться прибылями (убытками) по государственным долгам. При

равенстве резервов и внешнего госдолга компенсация будет полной. При

приобретении Нацбанком РК долгов казахстанского правительства, если долг

номинирован в долларах и его курс относительно рубля упал, правительство

уменьшает платежи Нацбанку РК в тенгевом выражении. При этом прибыль последнего

соответственно снижается и он сокращает платежи в республиканский бюджет. Кроме

приведения валютной структуры резервов всоответствие с валютной

структурой внешнего госдолга, необходимо также перейти к котировке тенге и

учету резервов и государственного долга в условной валютной единице, котируемой

относительно «корзины валют» со структурой государственного долга.В целом должна быть повышена

транспарентность управления резервами и эффективность их использования. Но

пока, как отмечалось выше, структура резервов по странам и видам инструментов

неизвестна. Она публикуется в общем виде, недоступном для анализа доходности

инструментов, в которые размещаются резервы.Начиная со второго квартала 2007

года и по сегодняшний день Нацбанк РК сталкивается с проблемой мирового кризиса.

Однако, вовремя реализовав находившиеся в портфелях корпоративные ценные

бумаги, ценные бумаги под залог недвижимости и активов и значительно снизив

долю структурных продуктов, заняв, таким образом, наиболее консервативную

безрисковую позицию, Нацбанк не только не потерял в стоимости активов

золотовалютных резервов, но и показал значительный положительный результат по

итогам 2008 года.В настоящее время расходование

средств золотовалютных резервов осуществляется, прежде всего, с целью

поддержания курса тенге и укрепления экономической ситуации в стране, что

выражается в поддержке крупных казахстанских предприятий. Ранее большая часть

средств золотовалютных резервов направлялась на обслуживание внешнего долга Казахстана.

Сегодня внешний долг достиг 16 млрд долл., что примерно равняется объему

золотовалютных резервов. Однако в связи с мировым финансовым кризисом

Правительство Казахстана практически прекратило осуществлять выплаты по

внешнему долгу. Сейчас темпы сокращения золотовалютных резервов уменьшаются. Их

объем ниже уровня, зафиксированного на начало 2008 г. Рекордное снижение объема

золотовалютных резервов пришлось на период с 17 по 24 октября 2008 г. — 17 млрд

долл.За июль 2009 года денежная масса

выросла на 4,5% до 7091,7 млрд тенге (с начала года — на 13,2%) за счет роста

чистых внешних и внутренних активов банковской системы, в структуре последних

значительно выросли требования к государственным нефинансовым организациям.За июль 2009 года объем наличных

денег в обращении сократился на 1,4% до 807,3 млрд тенге (с начала года — снижение

на 5,9%), при этом депозиты в банковской системе выросли на 5,3% до уровня

6284,4 млрд тенге (с начала года — на 16,2%). Рост депозитов на фоне сокращения

наличных денег в обращении обусловил повышение доли депозитов в структуре

денежной массы с 87,9% в июне 2009 года до 88,6% в июлеТаким образом, основными

причинами снижения резервов в последнее время являются не только отток капитала

и переоценка резервов из-за падения курса евро, но и перечисление части средств

международных резервов во Нацбанка для поддержки казахстанских компаний и

банков в условиях глобального финансового кризиса.В начале декабря 2008 г. Нацбанк

РК сообщил, что в порядке совершенствования методологии статистики

международных резервов Республики Казахстан и приведения ее в соответствие с

мировой практикой в состав валютных резервов включены активы Банков Казахстана,

размещенные в банках-нерезидентах, в уставном капитале которых имеется

значительное долевое участие казахстанских банков.Однако в дальнейшем уменьшение

резервов будет носить не столь масштабный характер. Так, деньги, необходимые

банкам и компаниям для погашения внешних долгов, уже конвертированы в валюту, и

значительного снижения международных резервов удастся избежать.

Глава 3. Роль Золотовалютных резервов в период кризиса

3.1 Принятые меры по управлению золотовалютными

резервами в период кризиса

Золотовалютные резервы страны,

управление ими — тема, которая интересует людей во все времена. Но в период

кризиса к ней особое внимание, поскольку именно эта «подушка» безопасности

в большой степени обеспечивает устойчивость национальной экономики и позволяет государству

решать многие проблемы, обходясь без внешних заимствований. Управление

международными резервами Казахстана осуществляется в соответствии с

определенными правилами и стратегией, которые утверждаются постановлениями

правления Национального банка РК по согласованию с Правительством.Положения стратегии

пересматриваются не реже одного раза в год. Общие цели и задачи управления

международными резервами республики направлены на обеспечение сохранности,

ликвидности и доходности при определенном уровне риска. В частности,

золотовалютные активы НБ РК предназначены для исполнения стратегических задач

финансовой системы: проведение валютных интервенций, обеспечение ликвидностью

финансовой системы, кредитора последней инстанции и обеспечение финансовой

стабильности. И в целом — для проведения надлежащей денежно-кредитной политики

и обеспечения стабильности цен. Международные резервы Казахстана состоят из

золотовалютных активов НБ РК и активов Национального фонда. В середине ноября

2009 года золотовалютные активы НБ РК оценивались в 22,4 млрд. долл., активы НФ

достигли 24 млрд. долл. При этом структура ЗВР Национального банка такова: доля

в долларах — 60%, в евро — 15%, в золоте — около 12% и других валютах — 13%. Структура

НФ: доля в долларах — 57%, в евро — 23% и в других валютах — около 20%.Основная цель создания

Национального фонда — снижение зависимости республиканского бюджета от

конъюнктуры мировых цен на сырьевые товары, то есть стабилизационная функция. НФ

выполняет также сберегательнуюфункцию, формируя накопления для

будущих поколений. Основные задачи НФ: обеспечение макроэкономической

стабильности путем вывода избытка нефтедолларов из экономики, сдерживание

давления на курс тенге и инфляцию, оптимальное планирование использования

природных ресурсов.Мировой финансовый кризис нанес

существенный урон международным резервам ряда стран и также сказался и на

уровне ЗВР республики. Многие страны вкладывали свои активы в ипотечные

облигации США, в том числе бумаги класса «sub-prime».В связи с кризисом НБ РК было

осуществлено ряд превентивных мер, направленных на снижение рисков и

обеспечение сохранности, ликвидности и доходности международных резервов страны.

Были ликвидированы позиции по ипотечным закладным ЦБ агентств Freddie Mac и

Fannie Mae, корпоративным ЦБ. Все средства были переведены в высоколиквидные

ГЦБ США, Еврозоны, Великобритании, Японии и Австралии. В портфелях, находящихся

во внутреннем управлении, ЦБ, обеспеченные активами и ипотекой, были проданы

еще в 2006 году. Таким образом, был нивелирован потенциальный риск

обесценивания и потери ликвидности части международных активов. Для обеспечения

внутреннего рынка иностранной валютой был увеличен объем портфеля ликвидности. В

конце 2007 года НБ РК увеличил объем портфеля золота на 3,1 тонны, а во второй

половине 2008 года — на 4,5 тонны. На конец третьего квартала 2009 года общий

объем портфеля золота находился на уровне 73,7 тонны. Начиная с 2000 года и по

2009 год Нацбанком было куплено свыше 25 тонн золота, средняя цена покупок

составила около 633 долл. за одну тройскую унцию (одна тройская унция равна

31,1034 грамма).Текущая ситуация подтвердила

правильность решения Национального банка и Правительства Казахстана по

сохранению активов Нацфонда в Стабилизационном портфеле. Перевод активов в

Сберегательный портфель не был произведен. Такое решение позволило

предотвратить дальнейшее инвестирование активов в акции и, соответственно,

сберечь для НФ около 1,3 млрд. долл. до изъятия средств ФНБ «Самрук-Казына».Несмотря на потрясения на

мировых финансовых рынках, благодаря принятым мерам по результатам управления

активами Нацфонда в 2007 году была получена наибольшая историческая доходность

в размере 9,92%. По результатам 2008 года мировые фондовые рынки показали

отрицательные результаты, упав более чем на 40%, что не могло не отразиться на

результатах управления активами Национального фонда Казахстана.Так, по итогам управления

активами Национального фонда в 2008 году сложилась отрицательная доходность в

размере ( — 2,28%), что является относительно лучшим показателем в сравнении с

результатами управления аналогичными фондами других стран. К примеру,

результаты управления активами Норвежского пенсионного фонда в 2008 году,

который служит в качестве модели для Национального фонда Казахстана, составили

( — 23,3%). В абсолютном выражении это равняется 71,5 млрд. евро убытков. Фонд

Абу-Даби снизился на 40,40%, или на 183 млрд. долл., Фонд Кувейта снизился на

35,88%, то есть на 94 млрд. долл. Таким образом, подход к управлению

международными активами, предпринимаемый Национальным банком, является наиболее

успешным на данный момент. Этому способствуют высокий уровень подготовки и

переподготовки кадров, чуткий подход руководства Национального банка при

решении текущих оперативных вопросов и конструктивное взаимодействие

Правительства и НБ РК.

Заключение

Золотовалютные резервы — официальные

централизованные запасы резервных ликвидных активов, которые используются для

международных макроэкономических расчетов стран, погашения внешних долговых

обязательств, регулирования рыночных валютных курсов национальных денежных

единиц, находятся во владении и распоряжении центральных банков и

государственных, правительственных, финансовых органов, а также международных

валютно-кредитных организаций.Золотовалютные резервы

представляют собой национальные высоколиквидные резервы, которые относятся к

важнейшим инструментам государственного регулирования сферы международных

платежей, системы обеспечения стабильности национальной валюты и

свидетельствуют о прочности финансового положения страны. Косвенно

золотовалютные резервы могут служить источником погашения внешнего долга, а в

критических ситуациях — как источник покрытия дефицита торгового или платежного

баланса.Международные резервные активы

страны складываются из монетарного золота, специальных прав заимствования (СДР.),

резервной позиции в Международном валютном фонде (МВФ) и активов в иностранной

валюте.В целом макроэкономические

условия современного этапа способствовали накоплению Нацбанком Казахстана

значительных объёмов золотовалютных резервов. Последние годы характеризовались

устойчивой тенденцией роста золотовалютных резервов. В середине 2007 г. в связи

с укреплением тенге и активными закупками валюты Нацбанком золотовалютные

резервы Казахстана достигли своего максимального исторического значения,

превысив 170 млрд. долл.В условиях мирового

экономического кризиса актуальна проблема оптимизации структуры по видам валют,

в которых номинированы международные резервы. В начале 2009 г., по официальным

данным Нацбанка РК, в валютных резервах на долю доллара приходилось 50%, на

евро — 40%, 10% — на британские фунты стерлингов и японские иены.Управление резервами — это

процесс, обеспечивающий наличие официальных иностранных активов

государственного сектора в распоряжении Министерства финансов РК и Нацбанка для

решения важнейшего круга задач, стоящих перед страной. В этой связи органу,

занимающемуся управлением резервами, как правило, поручается управление

резервами и связанными с ними рисками.Проблема управления

международными резервами Казахстана состоит в обеспечении эффективности их

использования. Это требует от органов валютного регулирования анализа и

выработки решений по основным направлениям финансово-экономической политики.

Глоссарий

Волатильность-изменчивость курса

(цена) определенного финансового инструмента за выбранный промежуток времени.Дефолт-невыполнение обезательств.

Дюрация-средневзвешаный срак

потока платежей. Это точка равновесия сроков дисконтированных платежей.Интервенция — воздействие

центрального банка на валютный рынок.Конвертирование-обмен валюты

данной страны на иностранную.Паритет-это равенство двух или

более сторон взаимоотношений по каким-либо параметрам.Перманентный-неприрывный

постоянно продолжающийся.Тезаврация — средство накопления.

Таргетирование — способ

реализации хозяйственной политики государства или отдельного предприятия,

выражающийся в выборе какой-либо экономической мишени на которую следует

воздействовать, чтобы достичь определённых результатов, целей.Транспорентность — прозрачность,

понятность, точность.

Литература

1.

Закон Республики Казахстан от 30 марта 1995 года N 2155 О Национальном

Банке Республики Казахстан2.

Распоряжение Правительства Республика Казахстан от 17.11.2008 № 1662-3.

Абалкин Л.Н. Денежная масса, совокупный спрос и золотовалютные резервы /

Л.Н. Абалкин // Деньги и кредит. — 2001. — № 7. — С.3-7.4.

Авдокушин Е.Ф. Выбор параметров паритетного курса и золотовалютных резервов

// Е.Ф. Авдокушин // Вопросы экономики. — 2004. — №11. — С.76-91.5.

Андрианов В.Д. Золотовалютные резервы Казахстана / В.Д. Андрианов // Общество

и экономика. — 2003. — № 9. — С.149-156.6.

Андрианов В.Д. Золотовалютные резервы: принципы формирования, структура

и эффективность использования / В.Д. Андрианов // Общество и экономика. — 2008.

— № 5. — С.23-53.7.

Басов А.И. Роль золота и других драгоценных металлов в составе

золотовалютных резервов/ А.И. Басов // Финансы и кредит. — 2003. -№ 3. — С. 19-24.8.

Белкин В. Золотовалютные резервы Казахстана и направления их

рационального использования / В. Белкин, В. Стороженко // Вопросы экономики. — 2007.

— № 10. — С.41-51.9.

Белоусов А.Р. Об использовании золотовалютных резервов для стимулирования

инвестиций [Электронный ресурс] — Режим доступа: www.forecast.ru10.

Статистические данные Национального Банка Республика Казахстан [Электронный

ресурс] — Режим доступа: www.afn. kz

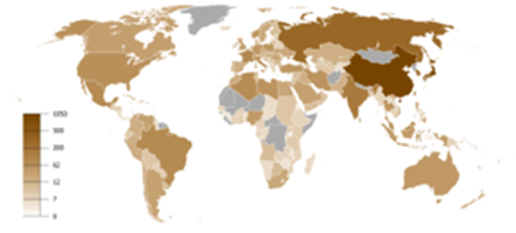

Приложение 1

Международные резервы мира на

2008г.

[1] Нефинансовые корпорации – это институциональные

единицы, основной деятельностью которых является производство рыночных товаров

или предоставление нефинансовых услуг.

[2] Басов А.И. Роль золота и других драгоценных

металлов в составе золотовалютных резервов/ А.И. Басов // Финансы и кредит.– 2003. –№ 3. – С.19-24.

[3] Джумов А.М. Золотовалютные резервы Казахстана /

А.М. Джумов //Экономика и организация промышленного производства. – 2007. – №

7. – С. 163-171

[4] Фетисов Г.Г. Золотовалютные резервы Казахстана:

объем, структура, управление / Г.Г. Фетисов // Вопросы экономики. – 2005. – №

1. – С. 49-62.

[5] Лиханов А.И. Управление золотовалютными резервами

Республики Казахстан на современном этапе: дисс. к. э. н. – М. – 2008. – С.

166