Содержание

Введение

1. Денежный рынок: спрос на деньги, предложение денег и равновесие на денежном рынке

1.1 Денежный рынок

1.2 Спрос на деньги. Концепции спроса на деньги

1.3 Предложение денег. Денежный мультипликатор

1.4 Равновесие на денежном рынке

2. Кредитные отношения, формирование и функционирование банков в условиях рынка

3. Особенности российской кредитной системы в прошедшем и текущем годах

Заключение

Контрольно-тестовые задания

Список литературы

денежный мультипликатор депозит депонирование кредитный

Введение

Условием успешного функционирования национальной экономики является устойчивая денежно-кредитная система. В ее основе лежит проблема обеспечения равенства спроса на деньги их предложению, решение которой обеспечивает сбалансированность экономического развития, благосостояния граждан, что чрезвычайно важно для каждой экономической системы. Однако в современной экономике рыночный механизм в силу ряда причин не в состоянии обеспечить равновесие денежного рынка. На помощь ему приходит государство. Через максимума-систему оно проводит денежно-кредитную политику, которая является одним из основных инструментов макроэкономического регулирования. Банковская система представляет собой, по сути «систему кровообращения» экономики, обеспечивает регулирование общей денежной массы, контролирует движение финансовых потоков, осуществляет аккумулирование и инвестирование денежных ресурсов, проведение взаиморасчетов между экономическими субъектами, кредитование различных отраслей экономики и населения.

Цель курсовой работы — самостоятельное приобретение, углубление и закрепление знаний по денежно-кредитной системе. Для достижения этой цели необходимо решить ряд задач: изучить факторы определяющие предложение и спрос на деньги, а также узнать механизм установления равновесия на денежном рынке; раскрыть понятие кредитных отношений; рассмотреть формирование и функционирование банков в условиях рынка; проанализировать особенности кредитной системы в России.

Основными информационными источниками при написании данной работы являются учебная литература по экономической теории и интернет ресурсы.

В первом разделе курсовой работы рассматривается денежный рынок, раскрываются понятия спрос и предложения денег, а также равновесие на денежном рынке.

Второй раздел включает кредитные отношения, формирование и функционирование банков в условиях рынка.

И, наконец, третий раздел посвящен особенностям российской кредитной системы в период с 2009-2010 гг.

1. Денежный рынок: спрос на деньги, предложение денег и равновесие на денежном рынке

1.1 Денежный рынок

Денежный рынок — это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цен» денег; это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

Денежный рынок занимает важное место в современной денежной системе, охватывает весь денежный оборот, спрос и предложение денег, их равновесие.

Поскольку деньги выполняют функцию средств обмена при совершении сделок в экономике, то в простой модели экономики предложение денег сводится к величине активов, служащих этой цели. Но в сложной реальной экономике ответ на этот вопрос не столь однозначен. Прежде всего, надо определить понятие денежной массы.

Денежная масса — это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица и институциональные собственники (предприятия, организации, объединения) и государство.

Вся система денежного обращения делится на два вида:

1) Налично-денежное обращение (обслуживает индивидуальные расчеты населения, наличность составляет массу металлических монет и бумажные деньги);

2) Безналичный оборот (представляет основной объем сделок, осуществляемый по безналичному расчету).

Совокупность наличных денег и безналичных расчетов составляет денежную (монетарную базу народного хозяйства.

Денежная масса, которой располагает народное хозяйство для осуществления операций обмена и платежа, зависит от предложения денег банковским сектором и вот спроса на деньги, т.е. стремления учреждений небанковского сектора иметь у себя определенную денежную сумму в виде наличных денег или вкладов до востребования.

Расположив компоненты денежной массы по степени убывания установи, можно выделить несколько денежных агрегатов — показателей денежной массы:

— М0 — наличные деньги в обращении; — М1 = М0 + средства на расчетных и текущих счетах в банках, дорожные чеки; — М2 = М1 + срочные (или сберегательные) вклады в банках; — М3 = М2 + крупные срочные депозиты + ценные бумаги правительства + ценные бумаги предприятий и банков.

Следует отметить, что в нашей стране вплоть до начала 1990-х гг. денежные агрегаты не рассчитывались и не использовались. Но с переходом к рыночной экономике ЦБ РФ, Министерство финансов и другие государственные учреждения кредитно — денежной сферы стали активно использовать рассмотренные выше денежные агрегаты при осуществлении макроэкономической политики.

1.2 Спрос на деньги. Концепции спроса на деньги

Спрос на деньги — это желание экономических субъектов иметь в своем распоряжении определенное количество платежных средств, которое фирмы и население намерены держать у себя в данный момент; общая потребность рынка в денежных средствах. Спрос на деньги — это всегда спрос на блага, которые можно на них купить. На размеры спроса на деньги большое влияние оказывает фактор неопределенности, ибо именно в условиях роста неуверенности в величине будущих процентов увеличивается предпочтение установи.

Спрос на деньги обуславливается, обычно, тремя мотивами:

1. Мотив хранения денег для использования их в качестве средств платежа при покупке товаров и услуг, т.е. при совершении сделок;

2. Мотив хранения денег как потенциального средства осуществления в будущем незапланированных расходов (мотив предосторожности);

3. Мотив хранения денег с целью избежать риска финансовых потерь, возникающих при растет відсоткових ставок и наличии на руках ценных бумаг как финансовых активов (спекулятивный мотив).

Первые два мотива определяют размер так называемого трансакционного спроса, т.е. количества денег, необходимого для совершения сделок с реальными активами (товары и услуги) в настоящем и будущем периодах.

Согласно традиционным взглядам классической школы этими мотивами спрос на деньги и ограничивался.

Решая, какая сумма денег ему необходима для совершения сделок, каждый человек, в т.ч. и предприниматель, учитывает только реальную покупательную способность денег по отношению к товарам и услугам.

Разделив номинальную денежную массу (М) на индекс цен (Г), например дефлятор ВНП, можно получить реальную денежную массу (М):

М = М/Г. (1)

Очевидно, что чем выше будет уровень цен, тем меньшую реальную величину будет представлять собой одна и та же номинальная масса денег. И наоборот. Эту величину называют еще реальным запасом денежных средств. Спрос на деньги как на запас денежных средств в рамках количественной теории находится в пропорциональной зависимости от уровня национального дохода (производства):

M/P (MD) = k · Y, (2)

где k — коэффициент, обычно принимаемый за константу.

Рост национального дохода вызывает пропорциональное увеличение спроса на реальные запасы денежных средств.

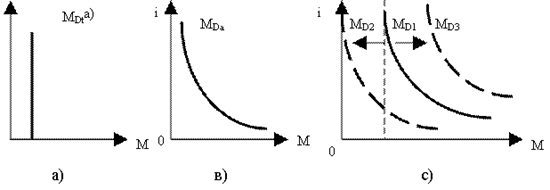

Кейнс не отрицал наличия спроса на деньги для совершения сделок с реальными активами (трансакционный спрос) и более того готов был согласиться с утверждением классической школы, что этот спрос не зависит от уровня ставки процента. В графическом виде это означало, что трансакционный спрос (MDt) выглядит как вертикальная линия, состояние которой от начала координат определяется величиной дохода (производства) (рис. 1а).

Однако, как отмечал Кейнс, помимо двух первых мотивов хранения денег существует еще и третий, т.н. «спекулятивный мотив». И связан он с наличием денег в альтернативной стоимости. Наличные деньги и чековые депозиты не приносят дохода и не спасают от инфляции. Под альтернативной стоимостью хранения денег (иначе «издержками хранения») понимается упущенная выгода в виде неполученных процентов (доходов), которые могли бы быть получены, если хотя бы часть денег была обменена на менее ликвидные, но более высокодоходные финансовые активы. Однако, чем выше процент, выплачиваемый по ценным бумагам, тем ниже их курсовая стоимость и тем самым больше финансовые потери держателей ценных бумаг.

Спрос на деньги, предназначенные на приобретение иных финансовых активов в целях сохранения накопленного богатства, получил название спекулятивного. Он находится в обратной зависимости от величины ставки процента. Если процентная ставка ряд, то нет смысла менять наличные и чековые) деньги на другие финансовые активы: срочные депозиты, облигации и т.п. (другими словами — тем больше стимул содержат средства в наиболее ликвидной форме, т.е. в виде наличных и чековых денег).

Графически в координатах «ставка процента — количество денег (реальное)» линия спекулятивного спроса (МDa) выглядит как кривая с отрицательным наклоном (рис.1в).

Рисунок 1 — Трансакционный (а), спекулятивный (в) и общий (с) спрос на деньги.

При крайне низкой ставке процента возникает так называемая «ловушка установи». Практически все свободные средства будут содержатся в наиболее ликвидной форме — в виде наличных и чековых денег.

Итак, в простейшем виде спрос на деньги (в кейнсианской трактовке) может выглядеть так:

MD (M/P) = L(I,Y) = MDt (Y) + MDa (i). (3)

На рис.1с общий спрос на деньги получен путем горизонтального сложения графиков трансакционного и спекулятивного спроса.

При изменении процентной ставки изменение объема спроса на деньги будет выглядеть как движение по (вдоль) кривой МD. Изменение же объема производства (дохода) в данных координатах вызовет сдвиг кривой вправо или влево (показана пунктиром).

До сих пор финансовые активы, противостоящие наличным (и чековым) деньгам, мы рассматривали как одно целое. (Такой подход к анализу спроса на деньги использовал Дж.Кейнс).

Однако разные финансовые активы отличаются друг от друга по доходности, надежности, установи и другим параметрам. Поэтому структура денежного спроса для покупки финансовых активов зависит от относительной привлекательности разных видов активов.

При формировании «портфеля финансовых средств» в него обычно включают, кроме наличных денег, облигации, акции, векселя, срочные депозиты, валюта и т.д. Их состав и соотношение должны быть такими, чтобы обеспечить владельцу «портфеля» максимальный доход при минимальном риске.

Деньги как средство хранения наиболее предпочтительны при ожидании снижения цен, как на реальные, так и на финансовые активы.

Курсовая стоимость ценных бумаг определяется по формуле :

Рbк = Рbк(Yb/ид), (4)

где Рbк — курсовая стоимость ценных бумаг;

Рbн — номинальная стоимость ценных бумаг;

Yb — доходность ценных бумаг;

ид — ставка процента по депозитам.

Свой вклад в развитие теории спроса на деньги в послевоенный период внесли представители классического направления. Речь идет, прежде всего, о так называемой Чикагской школе. Ее лидер М.Фридмен считает, что спрос на деньги зависит как от текущего потока доходов, так и от общего накопленного богатства. Вполне допустимо считать, что с ростом богатства люди увеличивают вложения в разные виды реальных и финансовых активов, в т.ч. и увеличивают количество наличных денег.

В отличие от кейнсианцев неоклассики считают, что спрос на деньги неэластичен по отношению к изменениям ставки процента.

Вторым важным уточнением современной теории спроса на деньги, сделанным непосредственно М.Фридменом, является учет в анализе фактора инфляции. Процент, выплачиваемый по депозитам, облигациям, акциям и другим активам называется номинальной ставкой процента (i). Учет инфляции (т.е. роста цен) корректирует реальную доходность активов. Реальная ставка процента (r) есть разница между номинальной ставкой процента и темпом инфляции.

r = i — π. (5)

С учетом вышеизложенного функция спроса на реальные деньги в современной трактовке выглядит так:

MD (M/P) = L(Y, W, ia, ib, id, …, π), (6)

где МD — желаемая величина запаса денег (спрос на реальные деньги);

Y — номинальный текущий доход; W — накопленное богатство;

ia — процент дохода по акциям; ib — ставка процента по облигациям;

id — ставка процента по депозитам; π — ожидаемый темп инфляции.

Еще один фактор, влияющий на величину спроса на деньги, по мнению сторонников одного из направлений классической школы, это ожидания. Пессимизм населения и предпринимателей относительно будущей экономической ситуации стимулирует рост спроса на деньги (особенно наличные). И наоборот, при оптимистическом прогнозе возрастет спрос на другие виды активов, а на деньги — упадет.

1.3 Предложение денег. Денежный мультипликатор

Предложение денег (МS) — количество денег, находящихся в обращении за пределами банковской системы. Предложение денег во всех странах регулируется центральным и коммерческими банками.

Предложение денег (MS) включает в себя наличные деньги (С) и депозиты:

MS = С + Д, (7)

где MS — предложение денег;

С — наличные деньги;

Д — депозиты до востребования.

Центральный банк регулирует прежде всего денежную базу, т.е. активы, от величины которых зависит денежная масса в стране. Если денежную базу примем ГО, а банковские резервы R, тогда

МВ = С + R, (8)

где МВ — денежная база; С — наличность; R — резервы.

В модель предложения денег включены три экзогенные переменные:

1. Денежная база (МВ = С + R).

2. Норма резервирования депозитов (rr), т.е. доля банковских вкладов, помещенных в резервы. Центральный банк устанавливает для коммерческих банков нормы резервов в виде беспроцентных вкладов в центральном банке. Нормы резервов устанавливаются в процентах от вкладов в коммерческих банках. Этот процент дифференцирован: вклады до востребования имеют более высокий норматив, чем срочные вклады.

3. Коэффициент депонирования денег (cr), который отражает предпочтения населения в распределении денежной массы между наличными и депозитам.

Данная модель показывает зависимость предложения денег от денежной базы, нормы резервирования депозитов и коэффициента депонирования. С ее помощью познается, как влияет на предложение денег политика центрального банка, коммерческих банков и частных лиц.

Более общая модель предложения денег включает и такую переменную, как денежный мультипликатор, под которым понимается отношение предложения денег к денежной базе:

m = MS/MB>MS = mMB. (9)

Денежный мультипликатор или мультипликатор денежной базы можно представить через норму резервирования депозитов (rr) и коэффициент депонирования (cr):

m = (cr + 1) / (cr + rr). (10)

Следовательно, MS = mMB. Отсюда понятно, почему денежную базу ГО, обладающую свойством мультипликационного влияния на предложение денег, называют деньгами повышенной эффективности.

Таким образом, количество денег в стране увеличивается в том случае, если:

1. растет денежная база;

2. снижается норма минимального резервного покрытия;

3. уменьшаются избыточные резервы коммерческих банков;

4. снижается доля наличных денег в общей сумме платежных средств населения.

Различают краткосрочные и долгосрочные кривые предложения денег, отражающие зависимость предложения денег от ставки процента.

Краткосросная кривая строится при неизменности денежной базы. Долгосрочная кривая отражает реакцию банковской системы на изменение в спросе на деньги. Определяющую роль в формировании долгосрочной кривой предложения денег играют тактические цели ЦБ.

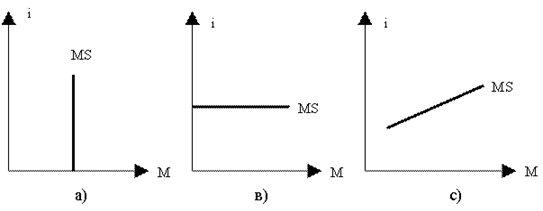

Формирование долгосрочной кривой предложения в зависимости от тактических целей центрального банка:

1) Жесткая долгосрочная кривая предложения. Сохранение неизменности денежной массы при изменении спроса на деньги для «обуздания» инфляции. В этом случае рост спроса на деньги приводит к увеличению ставки процента. Жесткая долгосрочная кривая предложения представлена на рис. 2а.

2) Гибкая долгосрочная кривая предложения. Сохранение неизменной ставки процента. При изменении спроса на деньги, будит меняться их предложение. В этом случае спрос на деньги обусловлен расходами на стимулировании инвестиций в экономику, чтобы обеспечить подъем экономики. Гибкая долгосрочная кривая предложения представлена на рис. 2б.

3) Промежуточная долгосрочная кривая предложения. Сохранение определенных темпов роста денежной массы при изменении спроса на деньги. В этом случае спрос на деньги вызван ростом национального дохода. Промежуточная долгосрочная кривая предложения представлена на рис. 2в.

Рисунок 2 — Предложение денег при жесткой (а), гибкой (в) и промежуточной (с) монетарной политике.

Предложение денег определяется эмиссией денег и зависит от денежно-кредитной политики Банка России. В условиях инфляции, когда требуется сокращение количества денег в обращении, кривая предложения денег может быть перпендикулярна к оси абсцисс. Если необходимо фиксировать норму ссудного процента, то кривая предложения параллельна этой осы. Если же необходимо изменить и количество денег в обращении и норму ссудного процента, то кривая предложения располагается наклонно к оси абсцисс.

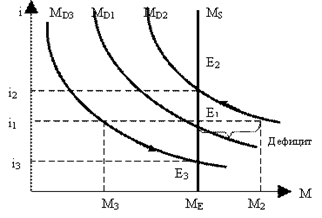

1.4 Равновесие на денежном рынке

Рассматривая в единстве спрос и предложение денег, можно построить простейшую модель денежного рынка. Следует заметить, что рынок денег — необычный рынок. Деньги на нем не «покупаются» и не «продаются» в традиционном смысле.

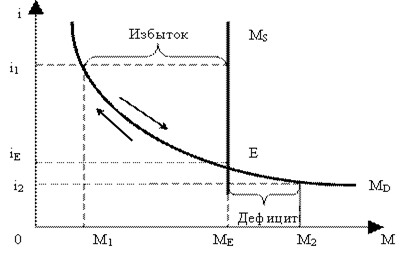

На оси абсцисс откладывается количество денег в обращении, а на оси ординат — значение ставки процента по некоторому типичному финансовому активу. Пересечение кривых спроса и предложения определит состояние равновесия на денежном рынке.

Равновесие на рынке денег означает, что общая сумма реальных ликвидных запасов, которыми общество желает владеть, должна сравнится количеству денег, предлагаемому банковской системой при определенной кредитно-денежной политике. Механизмом, обеспечивающим это равновесие, являются колебания ставки процента.

Рассмотрим его действие на примере ограничительной кредитно-денежной политики, проводимой Центральным банком. Это означает, что предложение денег очень жестко контролируется, определяется величиной номинального национального дохода, а не колебаниями процентной ставки и потому графически выглядит как вертикальная линия (рис.3).

Рисунок 3 — Равновесие денежного рынка.

Две заданном объему предложения спрос на деньги будет иметь место при ставке процента iE . Допустим, что процентная ставка по каким-то причинам оказалась выше равновесного уровня (i1>iE). Большая, чем равновесная ставка означает увеличение альтернативной стоимости хранения денег. Спрос же на наличные и чековые деньги упадет до М1 (движение по кривой). Свои финансовые средства станет выгоднее держать в альтернативных финансовых активах (в облигациях, векселях, срочных депозитах и т.п.). Возникает излишек наличных и чековых денег, от которого люди попытаются избавиться. С одной стороны, увеличится спрос на облигации BD (bond — облигации) и превысит их достаточно стабильное предложение ВS. С другой — станут более привлекательными; срочные вклады. Избыток спроса на облигации вызовет повышение их курсовой стоимости и снижение процента реальной доходности. В свою очередь, наплыв «излишних» денег во вклады сделает их менее привлекательными; для тех, кто аккумулирует деньги. Это будет подталкивать последних к снижению відсоткових ставок по срочным депозитам. Снижение процентной ставки уменьшит привлекательность депозитов для вкладчиков. Одновременное падение доходности облигаций уменьшит спрос и на них. В результате увеличится спрос на наличные деньги, облигации начнут активно продавать, а срочные депозиты переводит в текущие. Все это будет продолжаться до тех пор, пока спрос и предложение денег не уравновесятся на исходном уровне процентной ставки.

В обратной ситуации при зниження процентной ставки ниже равновесного уровня (i2<IE) альтернативная стоимость хранения денег уменьшится. Следовательно возрастет спрос на наличные и чековые деньги (в М2), которых будет не хватать. Население и фирмы начнут распродавать свои альтернативные наличным деньгам активы (облигации, векселя и т.п.) и одновременно стараться закрыть срочные депозиты или преобразовать их в текущие счета. Чтобы противодействовать этому, банки начнут предлагать более высокий процент по срочным вкладам. Избыток на рынке облигаций вызовет снижение их курсовой стоимости и рост доходности. Возникнет обратная «волна», которая завершится восстановлением равновесия на прежнем уровне ставки процента.

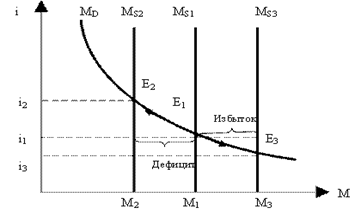

Неравновесие на денежном рынке может возникнуть и по другим причинам — вследствие изменений в спросе и реальный денег. Графически это выразится в сдвиге кривых МD и МS (рис.4, рис.5).

Рисунок 4 — Изменения в меню денег и восстановление равновесия денежного рынка.

Рисунок 5 — Изменения в спросе денег и восстановление равновесия денежного рынка.

Спрос на деньги может увеличиться (уменьшиться) в случае изменения размеров номинального национального дохода. Это изменение может произойти как вследствие роста (падения) реального дохода (продукта) при неизменном уровне цен, так и при меняющихся ценах, но постоянной величине реального производства товаров и услуг. На практике динамика номинального национального дохода отражает обычно сочетание изменений, как уровня цен, так и размеров реального производства.

Как бы то ни было, во всех трех описанных ситуациях произойдет сдвиг кривой спроса на деньги вправо или влево (рис.5). При исходной равновесной ставке i1 возникает недостаток (М3) или избыток (М2) спроса на деньги. Описанный выше механизм колебаний процентной ставки установит равновесие на денежном рынке на новом уровне i2, i3. Аналогичные процессы произойдут и при сдвиге кривой предложения денег (рис.4).

Используя целенаправленную монетарную политику, т.е. меняя предложение денег или процентную ставку (влияя, таким образом и на спрос), государство может воздействовать на ситуацию на денежном рынке и через него на инвестиции, сбережения, потребление и, в конечном итоге, на уровень производства и занятости.

2. Кредитные отношения, формирование и функционирование банков в условиях рынка

Кредитная система является неотъемлемой и важной частью экономики любой страны, так как от ее функционирования зависит форма и динамика развития страны, и в первую очередь в экономическом плане. Кредитную систему можно рассматривать в двух аспектах проявления:

· во-первых, кредитная система как совокупность кредитных отношений, форм, способов и типов кредитования;

· во-вторых, кредитная система как совокупность банковских и иных кредитных организаций, работающих в правовом поле, определенном законодательными актами.

Субъектами отношений могут выступать коммерческие организации, население, государство, сами банки. В кредитных отношениях каждый субъект рынка может выступать в двух лицах, как кредитор и как заемщик.

Кредитные отношения в экономике базуються на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке кредита. Кредитные организации взаимосвязаны между собой и реализуют потребности участников рыночных отношений — коммерческих организаций, физических лиц, институтов государства в денежных средствах или услугах связанных с финансами и денежным оборотом.

Кредитная система состоит из банковской и небанковской части. Банковская часть — основная составляющая кредитной системы, так как через ее составляющие проходит основная масса денежных средств участвующих в денежном обороте, и именно банки оказываю подавляющую массу услуг на финансовом рынке.

Небанковская часть — состоит из учреждений, которые оказывают специфические услуги, или меньший спектр услуг, чем банки (почтово-сберегательные учреждения, ломбарды).

Банки — кредитные учреждения, целью деятельности которых является получение прибыли за счет перераспределения и максимально эффективного использования денежных средств, как собственных, так и привлеченных со стороны.

Банк на основании лицензии ЦБ привлекает и затем размещает от своего имени денежные средства на условиях возвратности, платности, срочности, а также осуществляет расчетно-кассовые и другие банковские операции.

В Российской Федерации создание и функционирование коммерческих банков основывается на Законе РФ «О банках и банковской деятельности в РФ» № 17-ФЗ от 03.02.96 г. В соответствии с этим законом:

«Банк — кредитная организация, которая имеет исключительное право осуществлять в совокупности, следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц».

Основное назначение банка — посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Таким образом, банки являются регуляторами денежного оборота страны. Банки, как коммерческие предприятия, возникли в связи с г воспроизводства, кругооборота промышленного и торгового капитала. Разложение натурального хозяйства, рост торговли и товарного обмена резко повысили значение денежных расчетов и кредита.

Переход к наемному труду в широких масштабах приводил к тому, что все большая часть доходов выплачивалась в денежной форме. Возник регйлярный денежный оборот, организацию и техническое обслуживание которого банки взяли на себя.

Банки сосредотачивают в себя огромные массы ссудного капитала путем привлечения свободных денежных средств фирм и правительственных учреждений, сбережений и доходов населения и предоставляют их в ссуду. По мере укрепления банков и превращения их в самостоятельную отрасль предпринимательства они выступают как совокупный кредитор.

Банки — это предприятия, присущие любой нормально функционирующей экономической формации, занимающиеся кредитованием и финансированием промышленности и торговли за счет денежных капиталов, привлеченных в виде вкладов и путем выпуска собственных акций и облигаций. В настоящее время банки осуществляют большинство кредитно-финансовых услуг.

Основными операциями банков являются привлечение денежных средств аккумулирование — (вклады, расчетные счета) и предоставление средств в ссуду.

3. Особенности российской кредитной системы в прошедшем и текущем годах

В феврале текущего года благоприятная ситуация с ликвидностью кредитных организаций способствовала сохранению низкой волатильности відсоткових ставок денежного рынка: в течение месяца ставка MIACR по однодневным рублевым межбанковским кредитам колебалась в диапазоне от 3,01% до 4,23% годовых.

Среднее значение ставки MIACR по рублевым МБК на срок 1 день в феврале 2010 года составило 3,78% годовых, снизившись по сравнению со значением аналогичного показателя предыдущего месяца на 22 базисных пункта.

Значительный уровень свободных средств в банковской системе способствовал сохранению более высокого спроса со стороны кредитных организаций на операции по абсорбированию установи по сравнению с операциями рефинансирования. Совокупный объем сделок прямого РЕПО Банка России на аукционах и по фиксированной ставке в феврале снизился до 383 млрд. руб. против 582,2 млрд. руб. месяцем ранее. Средний объем задолженности кредитных организаций перед Банком России по данному инструменту рефинансирования в феврале текущего года снизился на 42,5% по сравнению с предыдущим месяцем, составив 64,6 млрд. рублей. Объем средств на корсчетах кредитных организаций и операций прямого РЕПО изображен на рис. 6.

Рисунок 6 — Объем средств на корсчетах кредитных организаций и операций прямого РЕПО

Общий объем предоставленных кредитным организациям кредитов без обеспечения за рассматриваемый период составил 10,419 млрд. руб. против 32,814 млрд. руб. в январе. Задолженность банковского сектора по беззалоговым кредитам за апрель снизилась на 16,1% и составила на 1 марта 88,846 млрд. рублей.

Кроме того, в феврале состоялся отбор заявок по размещению временно свободных средств федерального бюджета на банковские депозиты на сумму 32,0 млрд. рублей.

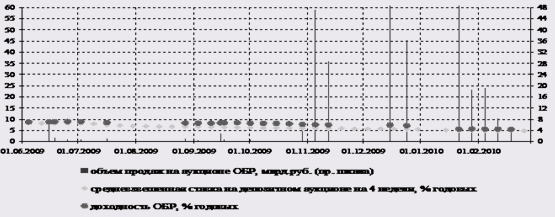

В феврале было проведено 3 аукциона по продаже ОБР, объем привлеченных средств на которых составил 32,3 млрд. рублей. Объем операций Банка России по продаже и покупке ОБР на вторичном рынке в феврале составил 1,82 млрд. руб. и 0,04 млрд. рублей соответственно. Стерилизационные операции Банка России на денежном рынке изображены на рис.7.

Рисунок 7 — Стерилизационные операции Банка России на денежном рынке.

Низкие темпы роста потребительских цен и отсутствие в обозримой перспективе значимых рисков ускорения их позволили Банку России продолжить политику постепенного снижения відсоткових ставок. Ставка рефинансирования и ставки по отдельным операциям Банка России с 24 февраля были снижены на 0,25 процентного пункта. В результате ставка рефинансирования была снижена до 8,5% годовых, минимальные процентные ставки по операциям прямого РЕПО Банка России на аукционной основе на сроки 1 и 7 дней — до 5,75% годовых, на срок 90 дней — до 7,25% годовых, на срок 6 месяцев — до 7,75% годовых, на срок 12 месяцев — до 8,25% годовых; по операциям прямого РЕПО по фиксированной ставке на сроки 1 день и 7 дней — до 7,5% годовых.

Состояние банковского сектора.

За январь текущего года активы банковского сектора снизились на 0,8% до 29196,2 млрд. рублей. Собственные средства (капитал) кредитных организаций увеличились на 0,4% до 4637 млрд. рублей. Количество действующих кредитных организаций за январь сократилось с 1058 до 1056. Количество кредитных организаций с капиталом свыше 180 млн. руб. (без учета кредитных организаций, по которым осуществляются меры по предупреждению банкротства) не изменилось: 760, или 72% от числа действующих на 01.02.10.

Ресурсная база.

Остатки средств на счетах клиентов снизились на 0,6% до 17021,7 млрд. руб., но из-за опережающего снижения других источников фондирования их доля в пассивах банковского сектора несколько увеличилась — с 58,2% до 58,3 процента.

В январе 2010 года продолжился приток вкладов населения: их объем увеличился на 0,2% до 7502,6 млрд. рублей. Соответственно выросла их доля в пассивах банковского сектора (с 25,4% до 25,7%). За январь объем рублевых вкладов физических лиц вырос на 0,4%, а в иностранной валюте — снизился на 0,3%. В результате удельный вес вкладов в рублях в общем объеме вкладов физических лиц за январь текущего года вырос с 73,6% до 73,8%. Объем долгосрочных вкладов (свыше 1 года) увеличился за месяц на 2%, и на их долю по состоянию на 01.02.10 приходилось 64,9% от общего объема привлеченных вкладов. Доля Сбербанка России ОАО на рынке вкладов физических лиц в январе продолжала снижаться (с 49,4% до 48,8%) и достигла своего исторического минимума.

Объем депозитов и прочих привлеченных средств юридических лиц за январь текущего года существенно снизился: на 6,4% до 5118,3 млрд. руб., а их доля в пассивах банковского сектора — с 18,6% до 17,5%. Средства на расчетных и прочих счетах организаций увеличились на 4,2% до 4020,5 млрд. руб., их доля в пассивах банковского сектора возросла с 13,1% до 13,8 процента.

Депозиты и прочие привлеченные средства Минфина России и других государственных органов за январь текущего года снизились на 7,4% до 247,4 млрд. рублей. Задолженность банков по кредитам, депозитам и прочим средствам, полученным от Банка России, уменьшилась на 21% до 1124,2 млрд. руб., а их доля в пассивах банковского сектора снизилась с 4,8% до 3,9 процента.

Объем выпущенных банками облигаций за январь текущего года снизился на 0,3%. Доля этого источника в пассивах банковского сектора практически не изменилась (1,4%). Объем выпущенных векселей вырос на 1,6% при некотором росте их доли в пассивах банковского сектора (с 2,5% до 2,6 процента).

Активные операции.

За январь текущего года объем кредитов и прочих размещенных средств, предоставленных нефинансовым организациям, снизился на 0,3% до 12504,5 млрд. руб., а их доля в активах банковского сектора увеличилась с 42,6% до 42,8%. По данным отчетности кредитных организаций, удельный вес просроченной задолженности в объеме предоставленных нефинансовым организациям кредитов за январь не изменился (6,1 процента). Объем кредитов физическим лицам за январь сократился на 0,8% до 3545,5 млрд. руб., их доля в активах банковского сектора не изменилась и составила 12,1% на 01.02.10, а в общем объеме кредитных вложений банков — снизилась с 18% до 17,7%. Объем просроченной задолженности по данным кредитам с начала текущего года увеличился на 2,9%, а ее удельный вес в объеме кредитов физическим лицам — с 6,8% до 7,1 процента.

Портфель ценных бумаг за первый месяц текущего года вырос на 7,8% до 4643,4 млрд. руб., а их доля в активах банковского сектора — с 14,6% до 15,9%. Основной удельный вес (78,4%) в портфеле ценных бумаг занимают вложения в долговые обязательства, объем которых увеличился за январь 2010 года на 7,8% до 3641,7 млрд. рублей. Вложения в долевые ценные бумаги за месяц выросли на 8,8%, при этом их удельный вес в портфеле ценных бумаг на 01.02.10 составил 9,7 процента.

Межбанковский рынок.

Требования по предоставленным МБК за январь 2010 года выросли на 11,4% до 3037,9 млрд. руб., а их доля в активах банковского сектора — с 9,3% до 10,4%. При этом объем средств, размещенных в банках-нерезидентах, увеличился на 13%, а на внутреннем межбанковском рынке — на 7,6 процента. Объем привлеченных МБК за январь текущего года вырос на 1,3% до 3159 млрд. руб., а их доля в пассивах банковского сектора — с 10,6% до 10,8%. Объем МБК, привлеченных у банков-нерезидентов, уменьшился на 1,1%; на внутреннем рынке — вырос на 5,1 процента.

Финансовые результаты деятельности кредитных организаций.

Совокупная прибыль кредитных организаций за первый месяц 2010 года составила 41,9 млрд. руб. (за январь 2009 года — 67,4 млрд. рублей). Прибыль в сумме 55,2 млрд. руб. получили 805 кредитных организаций (76,2% от числа действующих на 01.02.10). Убытки в сумме 13,3 млрд. руб. понесла 251 кредитная организация (23,8% от числа действующих). Для сравнения: в январе 2009 года прибыль в сумме 90,1 млрд. руб. получили 903 кредитных организации (81,5% от числа действовавших на 01.02.09), а убытки в сумме 22,7 млрд. руб. понесла 201 кредитная организация (18,1% от числа действовавших).

Заключение

Денежный рынок, так же как и любой другой, представляет собой механизм взаимодействия спроса и предложения. Если спрос равен предложению, то на рынке возникает равновесие. Иными словами, денежный рынок находится в состоянии равновесия, когда спрос на деньги соответствует предлагаемому их количеству и денег в экономике ровно столько, сколько необходимо для обеспечения ее стабильности. Если предложение денег превышает спрос, то начинается рост цен. Население пытается избавиться от денег, ускоряется оборачиваемость денег и цены растут быстрее. Если предложение денег ниже спроса на них, в экономике возникает их дефицит, что негативно влияет на систему расчетов и приводит к бартерному обмену.

Кредитно-банковская система определяет объемы предложения денег на денежном рынке. Она представляет собой совокупность денежно-кредитных отношений, их форм и методов, осуществляемых кредитно-банковскими институтами, которые создают и предоставляют экономическим субъектам денежные средства в виде кредита на условиях срочности, платности, возвратности и материальной обеспеченности. В большинстве стран она представлена центральным (национальным) банком, коммерческими банками и специализированными кредитно-финансовыми учреждениями.

Одна из главных проблем в нынешних условиях — обеспечение стабильного функционирования денежной системы, составной частью которой является денежно-кредитная политика. В настоящее время ситуация в кредитной сфере определяется двумя факторами. Во-первых, кризисными процессами в экономике, во-вторых, недостаточной отработанностью самих кредитных отношений, переживающих новый этап своего функционирования в рыночной среде. Главной целью денежно-кредитной политики является постепенное снижение инфляции до 5-6% в 2012 году. При этом на 2010 год ставится задача снизить инфляцию до 6-7%. Согласно прогноза социально-экономического развития РФ на 2010 год темпы роста внутреннего спроса могут быть несколько ниже, чем в 2009 году, укрепление рубля будет не столь стремительным, как в предыдущие годы, что обусловливает некоторое снижение темпов роста спроса на деньги по сравнению с 2009 годом.

В заключении можно сказать, что в условиях мировой глобализации целесообразно сохранить национальную максимума-систему с помощью протекционистских мер защиты со стороны государства. Специалисты предлагают размещать российские финансовые резервы в российских банках, ограничив их использование определенными задачами во избежание всплеска инфляции. Необходимо также сделать кредиты доступными для предприятий малого и среднего бизнеса посредством системы рефинансирования и удешевления кредитов в зависимости от уровня рентабельности заемщика. В настоящее время ставка рефинансирования снижена до7,75%, но, признанная служит основными индикатором, влияющим на процентную политику, в России она ни на что не влияет и ничего не определяет, т.е. плохо работает цепочка ЦБ РФ — коммерческие банки — предприятия. Из этого вытекают два последствия:

1) российские игроки ориентируются на процентные ставки США;

2) функцию рефинансирования принимает на себя рынок МБК.

Контрольно-тестовые задания

1. Предложение денег зависит от уровня процентной ставки.

Предложение денег определяется эмиссией денег и зависит от кредитно денежной политики Центрального банка. Выделяют три основных инструмента кредитно денежной политики ЦБ: изменение учетной ставки, изменение нормы резервирования, операции на открытом рынке.

2. Кредитная система страны включает: максимума-систему, бюджетную систему и внебанковские кредитные организации.

Современные капиталистические Кредитные системы включают:

1) эмиссионные банки, являющиеся центрами Кредитные системы («банками банков») и выпускающие банкноты;

2) коммерческие банки, кредитующие промышленные, торговые и др. предприятия;

3) инвестиционные банки, занимающиеся долгосрочным кредитованием промышленности и др. отраслей капиталистического хозяйства;

4) специализированные банковские учреждения, занимающиеся определенными видами кредитования;

5) специализированные небанковские кредитно-финансовые учреждения:

— инвестиционные и финансовые компании;

— страховые компании;

— пенсионные фонды;

— сберегательные кассы;

— кредитные кооперативы;

— ломбарды, занимающиеся выдачей ссуд для личного потребления под залог движимого имущества.

Список литературы

1. Борисов Е.Ф. Экономическая теория: учеб. — 2-е изд., перераб. и доп. — М.: ТК Велби, Изд-во Проспект, 2007. — 544 с.

2. Носова С.С. Экономическая теория: учеб. для студентов вузов, обучающихся по экономическим специальностям. — М.: КноРус, 2007. — 792с.

3. Перламутров В. Финансово-денежная политика и рыночные реформы в России. — М.: Экономика, 2007. — с. 14-20.

4. Россинская Г.М., Семина Г.Р. Экономическая теория. Учебное пособие. — Уфа: РИО БАГСУ, 2005. — 207с.

5. Тарасевич Л.С., Гребенников П.И., Леусский А.И. Макроэкономика: учебник. — 6-е изд., испр. и доп. М.: Высшее образование, 2005. — 654с.

6. Чипурина М.Н., Киселева Е.А. Курс экономической теории: учебник — 6-е исправленное, дополненное издание.- Киров: «АСА», 2009. — 848с

7. Экономика: учеб. / Под ред. А.И. Архипова, А.К. Большакова. — 3-е изд., перераб. и доп. — М.: ТК Велби, Изд-во Проспект, 2008. — 839с.

8. Экономика: учебник / Под ред.А.С. Булатова. — 4-е изд., перераб. и доп. — М.: Экономисть 2006. — 831с.

9. Экономическая теория / Под ред. А.И. Добрынина, Л.С. Тарасевича, 3-е изд. — Спб.: Изд-во СПбГУЭФ; Питер, 2008. — 544с.

10. Экономическая теория: учеб. для студентов вузов / Под ред.В.Д. Камаева. — 12-е изд., перераб. и доп. — М.: Гуманитар. Изд. Центр ВЛАДОС, 2006. — 591с.

11. Экономическая теория: Учебник / Под ред. И.П. Николаевой. — 2-е изд. перераб. и доп. / М.: ТК Велби, Изд-во Проспект, 2008. — 576с.

12. Экономическая теория: учебное пособие / В.М.Соколинский. — М. — КНОРУС, 2008. — 272с.

13. http://www.cbr.ru/today/publications_reports/on_2011(2012-2013).pdf

14.http://www.gks.ru/wps/wcm/connect/rosstat/rosstatsite/main/environment/doklad/soderzhanie/ek_sit_RF/finansy/den_kre_sis/be5bf78044cd9448a038f633421f06f5

15.http://www.gazeta.ru/search.shtml?text=%EA%F0%E5%E4%E8%F2%ED%E0%FF+%F1%E8%F1%F2%E5%EC%E0+2009-2010&how=pt&x=12&y=7

16.http://www.hse.ru/search/search.html?text=%D0%BA%D1%80%D0%B5%D0%B4%D0%B8%D1%82%D0%BD%D0%B0%D1%8F+%D1%81%D0%B8%D1%81%D1%82%D0%B5%D0%BC%D0%B0+2009-2010

17.http://www.budgetrf.ru/Publications/mert_new/2010/MERT_NEW201003241939/MERT_NEW201003241939_p_008.htm