Оценка экономической эффективности инвестиционного

проектаСодержание

Введение

1. Инвестиции, их экономическая

сущность и разновидности

2. Расчет показателей

эффективности Капитальных вложений

2.1 Инвестирование денежных средств в

действующее производство2.2 Оценка

эффективности капитальных вложений в действующее производство2.3 Оценка

эффективности капитальных вложений в новое производство, предполагающее выпуск

новой номенклатуры

2.4 Инвестирование в производство п/ф на

внедренном оборудованииЗаключение

Библиографический список

Введение

Процесс инвестирования

играет важную роль в экономике любой страны. Инвестирование в значительной

степени определяет экономический рост государства, занятость населения и

составляет существенный элемент базы, на которой основывается экономическое

развитие общества. Поэтому проблема, связанная с эффективным управлением

инвестициями крайне актуальна, особенно в настоящее время, в связи с

укрупнением субъектов рыночных отношений и передела собственности.Инвестиции

сегодня представляют собой применение финансовых ресурсов в форме долгосрочных

вложений капитала (капиталовложений). Осуществление инвестиций протяженный во

времени процесс.Объектом

курсовой работы являются: инвестиционный проект.Таким

образом, целью курсовой работы является оценить эффективность, финансовую

реализуемость и степень риска запланированного на предприятии инвестиционного

проекта. В соответствии с поставленной целью в работе, поставлены следующие

задачи:1.

Рассмотреть происхождение, основные понятия, сущность и виды инвестиций;2.

Нормативно-правая база инвестирования в России;3.

Определить эффективность инвестиционного проекта;4.

Оценить эффективность капитальных вложений в новое производство;5. Проанализировать

целесообразность инвестирования в новое оборудование;6.

Оценить степень риска планируемого проекта.1. Инвестиции, их экономическая

сущность и разновидности

Исследование проблем

инвестирования всегда находилось в центре экономической науки. Это обусловлено тем,

что инвестиции затрагивают самые глубинные основы хозяйственной деятельности,

определяя процесс экономического роста в целом.Термин “инвестиции”

происходит от латинского слова Investire

– облачать. В рамках централизованной плановой экономики он не использовался, а

речь всегда шла о капитальных вложениях, т.е. о затратах, направляемых на

производство основных фондов, их увеличении и совершенствовании. Под инвестициями

подразумевалось долгосрочное вложение капитала в различные отрасли экономики,

иными словами, инвестиции отождествлялись с капитальными вложениями. С началом

осуществления в нашей стране рыночных преобразований точка зрения на содержание

категории «инвестиции» изменилась, что нашло свое отражение в российском

законодательстве, в соответствии с Федеральным законом “Об инвестиционной

деятельности в Российской Федерации, осуществляемой в форме капитальных

вложений” № 39-ФЗ от 25.02.99.Инвестиции – это

денежные средства, ценные бумаги, иное имущество, в том числе имущественные

права, иные права, имеющие денежную оценку, вкладываемые в объекты

предпринимательской и (или) иной деятельности в целях получения прибыли и (или)

достижения иного полезного эффекта.Также в федеральном

законе дано определение инвестиционной деятельности – это вложение инвестиций и

осуществление практических действий в целях получения прибыли и (или)

достижения иного полезного эффекта.Регулирование

инвестиционной деятельности – это совокупность государственных подходов и

решений, закрепленных законодательством, организационно-правовых норм, в рамках

которых инвестор осуществляет свою деятельность.Для осуществления

инвестиционной деятельности, необходимо детально представлять существующие виды

и типы инвестиций, для этого все инвестиции можно классифицировать по различным

признакам.1. В зависимости от

объектов вложения капитала:— реальные

(капиталообразующие) инвестиции представляют собой средства, направляемые на

увеличение основных и/или оборотных средств в целях последующего получения

каких-либо результатов (чаще всего – дохода);К реальным инвестициям

относятся вложения:—

в

основной капитал – это капитальные вложения, которые осуществляются в форме

вложения финансовых и материально-технических ресурсов в создание и

воспроизводство основных фондов путем нового строительства, реконструкции,

технического перевооружения, поддержание мощностей действующего производства; —

это инвестиции в недвижимость (земля, а так же все, что находится под поверхностью

земли, включая все объекты присоединенные к ней, независимо от того, имеют ли

они природное происхождение или созданы руками человека.—

в

материально-производственные запасы—

в

нематериальные активы – это права пользование земельными участками, природными

ресурсами, патенты, лицензии, ноу-хау, программные продукты, монопольные права,

торговые марки, научно-исследовательские разработки, проектно-изыскательские

работы.— финансовые – вложение

денежных средств в различные финансовые активы: ценные бумаги, акции,

облигации, паи, долевые участия, банковские депозиты и т.д.;— интеллектуальные –

вложение капитала в производство путем покупки патентов, лицензий, ноу-хау,

оплаты НИОКР, финансирование подготовки и переподготовки персонала.2. По характеру участия

инвестора в инвестиционном процессе:— прямые –

непосредственное участие инвестора в выборе объектов и инструментов

инвестирование и вложении капитала;— косвенные (непрямые)

– инвестирование посредством других лиц, т.е. через инвестиционных или

финансовых посредников.3. По периоду

инвестирования:— долгосрочные – это

вложение капитала на период от трех и более лет;— среднесрочные – это

вложения от одного до трех лет;— краткосрочные – это

вложения на период одного года.4. По региональному

признаку:— внутренние

(отечественные) – осуществляются в объекты инвестирование, находящиеся внутри

страны;— внешние (зарубежные)

– осуществляются в объекты инвестирование, находящиеся за ее пределами.5. по формам

собственности используемого инвестором капитала:— частные –

представляют собой вложения капитала физическими и юридическими лицами

негосударственной формы собственности.— государственные –

вложение капитала, осуществляемые центральными и местными органами власти и

управления за счет бюджетов, внебюджетных фондов и заемных средств, а так же

вложения, осуществляемые государственными предприятиями за счет собственных и

заемных средств.— совместные –

осуществляются совместно субъектами страны и иностранных государств.— иностранные –

вложение капитала нерезидентами (как юридическими, так и физическими лицами) в

объекты и финансовые инструменты другого государства. В свою очередь

иностранные инвестиции подразделяются на:—

прямые

– вложение капитала, обеспечивающие контроль инвестора над зарубежными

предприятиями.—

портфельные

– вложение капитала в акции зарубежных предприятий (без приобретения

контрольного пакета), облигации, другие ценные бумаги иностранных государств,

международных валютно-кредитных организаций, еврооблигации с целью получения

повышенного дохода на капитал за счет налоговых льгот, изменения валютного

курса и т.д.Подавляющая часть

реальных инвестиции представляют собой капитальные вложения. В Федеральном

законе от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в

Российской Федерации, осуществляемой в форме капитальных вложений» дается

определение понятия капитальных вложений:Капитальные вложения —

инвестиции в основной капитал (основные средства), в том числе затраты на новое

строительство, расширение, реконструкцию и техническое перевооружение

действующих предприятий, приобретение машин, оборудование, инструмента,

инвентаря, проектно-изыскательские работы и другие затраты.Значение состава и

структуры капитальных вложений позволяет представить их более детально,

получать объективную информацию о динамике капитальных вложений, определять

тенденции их изменения и на этой основе формировать эффективную инвестиционную

политику и влиять на ее реализацию на конкретном предприятии.Состав и структура

капитальных вложений зависят:1. От формы

собственности:— государственные

капитальные вложения;— капитальные вложения

собственников (акционерных обществ, товариществ и др.)Реализация

государственных капитальных вложений тесно связана с инвестиционной политикой

государства, а реализация капитальных вложений других собственников – с конкретной

инвестиционной политикой.Государственные

капитальные вложения по источникам финансирования подразделяются на:—

централизованные

государственные капитальные вложения – осуществляются государством, как

правило, в новое строительство и крупномасштабное расширение производства и

финансируются главным образом за счет бюджета и внебюджетных фондов.—

нецентрализованные

государственные капитальные вложения осуществляются государственными

предприятиями и организациями, планируются ими самостоятельно и реализуются по

своему усмотрению за счет собственных и заемных средств.2. По характеру

воспроизводства основных фондов различают капитальные вложения, направляемые:— на новое

строительство – осуществляется на новых площадях в соответствии с вновь

утвержденным проектом.— на расширение

действующего производства – строительство дополнительных производств на

действующих предприятиях; строительство новых либо расширение существующих

цехов и объектов основного и обслуживающего производства, но в рамках территории

действующего предприятия или на примыкающих к ней площадях.— на реконструкцию:

переустройства производства, его усовершенствование, связанное с повышением технико-экономического

уровня в целях увеличения производственных мощностей; улучшение качества и

номенклатуры продукции без увеличения численности работающих.— на техническое

перевооружение действующих основных фондов предприятия – проведение комплекса

мероприятий по повышению технико-экономического уровня отдельных производств на

основе внедрения достижения НТП.3. По составу затрат

капитальные вложения складываются из трех основных элементов:— расходы на

строительно-монтажные работы;— расходы на

приобретение оборудование, инструмента и инвентаря;— прочие капитальные

затраты (проектно-изыскательские работы, на содержание дирекции строящегося

здания)4. По назначению

капитальных вложений выделяют капитальные вложения в объекты:— производственного

назначения, которые после завершения будут функционировать в сфере

материального производства;— непроизводственного

назначения, которые после завершения будут функционировать в сфере

нематериального.В соответствии с

Федеральном законом “Об инвестиционной деятельности в Российской Федерации,

осуществляемой в форме капитальных вложений” № 39-ФЗ статья 4, в инвестиционной

деятельности принимают участи следующие субъекты:1. инвесторы — это

физические и юридические лица, принимающие решение и вкладывающие собственные,

привлеченные или заемные средства в объекты инвестиционной деятельности.Если инвестор обладает

правами на земельный участок под застройку, то он называется застройщиком.Инвесторы, вкладывающие

собственные средства и присваивающие результаты инвестиционной деятельности,

называются индивидуальными инвесторами.Инвесторы,

осуществляющие прямые инвестиции с целью увеличение капитала и участия в

управлении производством, называются стратегическими инвесторами.Инвесторы,

осуществляющие свою деятельность за счет средств других физических и

юридических лиц в целях владельцев средств и распределяющие результаты

инвестирование между собственниками, называются институциональными инвесторами.Инвесторы,

осуществляющие свою деятельность с целью увеличения текущего дохода, — это

портфельные инвесторы.2. заказчики —

уполномоченные на то инвесторами физические и юридические лица, которые

осуществляют реализацию инвестиционных проектов. Заказчиками могут быть и

инвесторы.3. подрядчики —

физические и юридические лица, которые выполняют работы по договору подряда и

(или) государственному или муниципальному контракту, заключаемым с заказчиками

в соответствии с Гражданским кодексом Российской Федерации.4. Пользователи

объектов капитальных вложений могут быть инвесторы, а так же другие физические

и юридические лица, государственные и муниципальные органы, иностранные

государства и международные организации, для которых создается объект

инвестиционной деятельности.Реализация целей

инвестирования предполагает формирование инвестиционных проектов, которые

обеспечивают инвесторов и других участников проектов необходимой информацией

для принятия решения об инвестировании. В Федеральном законе «Об инвестиционной

деятельности в Российской федерации, осуществляемой форме капитальных вложений»

дается определение инвестиционного проекта – это обоснование экономической

целесообразности, объема и сроков осуществления капитальных вложений, в том

числе необходимая проектная документация, разработанная в соответствии с

законодательством Российской Федерации и утвержденными в установленном порядке

стандартами (нормами и правилами), а также описание практических действий по

осуществлению инвестиции.Реализация любого

инвестиционного проекта преследует определенную цель. Для разных проектов эти

цели могут быть различными, однако в целом их можно свести в четыре группы:1. сохранение продукции

на рынке;2. расширение объемов

производства и улучшение качества продукции;3. выпуск новой

продукции;4. расширение

социальных и экономических задач.Определенная цель может

быть достигнута разными путями, поэтому большая часть реализуемых проектов

носит конфликтующий характер, когда прорабатываются пути достижения одной и той

же цели.Промежуток времени

между моментом появления проекта и моментом окончания его реализации называется

жизненный цикл проекта (или проектным циклом.Сроком окупаемости инвестиционного

проекта является — срок со дня начала финансирования инвестиционного проекта до

дня, когда разность между накопленной суммой чистой прибыли с амортизационными

отчислениями и объемом инвестиционных затрат приобретает положительное

значение.Экономическая

целесообразность инвестиционного проекта выражается такими категориями как:—

Эффективность

проекта, т.е. выгодность для инвестора.—

Финансовая

реализуемость проекта.—

Приемлемый

уровень риска реализации проекта.Эффективность проекта

оценивается определёнными количественными характеристиками – показателями

эффективности, отражающими соответствие результатов и затрат в том или ином

аспекте, удовлетворение интересов каждого из участников реализации проекта. При

этом необходимо учитывать разнообразие интересов всех участников проекта.

Экономическая эффективность сама по себе не рассчитывается, а выявляется через

показатели эффективности.2. Расчет показателей эффективности

капитальных вложений

2. 1 Инвестирование денежных средств в

действующее производствоНа предприятии

планируется осуществить инвестиционный проект. Исходные данные приведены в

таблице 1.Таблица 1 Исходные данные (млн. руб)

| № | Показатели | Базовые значения | Проектные значения |

| 1 | Производственная мощность, тыс. т./год | 1000,50 | 1101,00 |

| 2 | Загруженность мощностей, % | 79,10 | 90,10 |

| 3 | Рентабельность продукции, % | 10,50 | — |

| 4 | Объем производства, тыс. т./год | 791,40 | 992,00 |

| 5 | Капитальные вложения, млн. руб., в том числе: |

— | 436,00 |

| 5.1. | — затраты на приобретение основных средств |

— | 410,00 |

| 5.2. | — затраты на увеличение оборотных средств |

— | 26,00 |

| 6 | Норма доходности, % | — | 3,10 |

| 7 | Рисковая надбавка, % | — | 6,10 |

| 8 | Расчетный период, годы | — | 3,5 |

| 9 | Численность основных рабочих, чел. | 350 | 410 |

| 10 | Среднемесячная заработная плата, тыс.руб./чел. | 8 | 9 |

В таблице 2 показана

структура затрат на приобретаемые основные средства. Амортизационные начисления

рассчитываются линейным способом.

Таблица

2 Расчёт амортизационных отчислений

| Объекты основных средств |

Структура,% | Первоначальная стоимость | Амортизационная группа | Срок полезного использования | Норма амортизации | Амортизационные отчисления |

| 1 Оборудование | 0,31 | 127,1 | 9 | 30 | 0,003 | 2,118 |

| 2 Оборудование | 0,39 | 159,9 | 7 | 17 | 0,005 | 4,703 |

| 1.1. Оборудование | 0,11 | 45,1 | 5 | 8 | 0,010 | 2,819 |

| 1.2Оборудование | 0,19 | 77,9 | 10 | 33 | 0,003 | 1,180 |

| итого | 1 | 410 | — | — | — | 10,820 |

В таблице 3

представлена калькуляция полной себестоимости с изменениями по полугодиям.

| Статьи затрат | Доля постоянных затрат, % | Норма расхода, т/т | Цена, руб. | Сумма, руб. | 1 шаг | 2 шаг | 3 шаг | 4 шаг | 5 шаг | 6 шаг | 7 шаг | |

| 1. | Задано в производство, в т.ч. | 0 | 1,20 | 3430 | 4116,00 | 4116,00 | 4116,00 | 4116,00 | 4116,00 | 4116,00 | 4116,00 | 4116,00 |

| 1.1. | возвратные отходы | 0 | 0,12 | 1110 | 133,20 | 133,20 | 133,20 | 133,20 | 133,20 | 133,20 | 133,20 | 133,20 |

| 1.2. | безвозвратные отходы | 0 | 0,05 | 120 | 6,00 | 6,00 | 6,00 | 6,00 | 6,00 | 6,00 | 6,00 | 6,00 |

| 1.3. | брак невосполнимый | 0 | 0,01 | 310 | 3,10 | 3,10 | 3,10 | 3,10 | 3,10 | 3,10 | 3,10 | 3,10 |

| 1.4. | брак используемый | 0 | 0,02 | 510 | 10,20 | 10,20 | 10,20 | 10,20 | 10,20 | 10,20 | 10,20 | 10,20 |

| ИТОГО задано за вычетом отходов и брака |

— | 1,00 | — | 3972,60 | 3972,60 | 3972,60 | 3972,60 | 3972,60 | 3972,60 | 3972,60 | 3972,60 | |

| 2. | Расходы по переделу, в т.ч. | 50 | 1160,00 | 1160,00 | 1281,08 | 1042,71 | 1042,71 | 1042,71 | 1042,71 | 1042,71 | ||

| 2.1. | основная и дополнительная заработная плата основных рабочих |

50 | — | — | 0,04 | 0,06 | 0,07 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 |

| 2.2. | страховые взносы | 50 | — | — | 0,01 | 0,02 | 0,02 | 0,02 | 0,02 | 0,02 | 0,02 | 0,02 |

| 2.3. | прочие затраты по переделу | 50 | — | — | 1159,95 | 1159,93 | 1280,99 | 1042,65 | 1042,65 | 1042,65 | 1042,65 | 1042,65 |

| 3. | Амортизационные отчисления | 100 | — | — | 12,64 | 12,64 | 48,33 | 31,90 | 31,90 | 31,90 | 31,90 | 31,90 |

| 4. | Прочие общецеховые затраты | 100 | — | — | 330,00 | 330,00 | 398,89 | 263,27 | 263,27 | 263,27 | 263,27 | 263,27 |

| 5. | Общезаводские затраты, в т.ч. | 100 | — | — | 560,00 | 560,00 | 676,90 | 446,76 | 446,76 | 446,76 | 446,76 | 446,76 |

| налог на имущество | 100 | — | — | 1,26 | 12,66 | 14,75 | 9,40 | 9,03 | 8,69 | 8,33 | 7,98 | |

| Производственная себестоимость | — | — | — | 6035,24 | 6035,24 | 5993,66 | 5766,62 | 5766,26 | 5765,92 | 5765,55 | 5765,21 | |

| 6. | Коммерческие затраты | 100 | — | — | 90,00 | 90,00 | 108,79 | 71,80 | 71,80 | 71,80 | 71,80 | 71,80 |

| 7. | Полная себестоимость | — | — | — | 6125,24 | 6125,24 | 6102,45 | 5838,42 | 5838,06 | 5837,72 | 5837,35 | 5837,01 |

Таблица 3 Калькуляция

себестоимости 1т. продукции (млн.руб)

2. 2 Оценка эффективности капитальных

вложений в действующее производство

В таблице 4 представлен

расчёт налога на имущество.

Таблица 4 Расчёт величины налога на

имущество, млн. руб.

| № | Показатели | базовый | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Первоначальная стоимость основных средств, вводимых в эксплуатацию по проекту |

— | 410,00 | 410,00 | 410,00 | 410,00 | 410,00 | 410,00 | 410,00 |

| 2 | Амортизационные отчисления на основные средства, введеные в эксплуатацию по проекту |

— | 0,00 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 |

| 3 | То же нарастающим итогом | — | 0,00 | 10,82 | 21,64 | 32,46 | 43,28 | 54,10 | 64,92 |

| 4 | отстаточная стоимость основных средств, вводимых в эксплуатацию по проекту |

— | 410,00 | 399,18 | 388,36 | 377,54 | 366,72 | 355,90 | 345,08 |

| 5 | Амортизационные отчисления на основные средства, введеные в эксплуатацию в базовом (допроектном) периоде |

5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 |

| 6 | отстаточная стоимость основных средств, вводимых в эксплуатацию в базовом (допроектном) периоде |

50,00 | 45,00 | 40,00 | 35,00 | 30,00 | 25,00 | 20,00 | 15,00 |

| 7 | Налоговая база налога на имущество | 47,50 | 227,50 | 219,59 | 211,68 | 203,77 | 195,86 | 187,95 | 180,04 |

| 8 | Налог на имущество | 0,50 | 5,01 | 4,83 | 4,66 | 4,48 | 4,31 | 4,13 | 3,96 |

В таблице 5 представлен расчёт величины процентов за кредит

и график погашения основного долга.

Таблица 5 Расчёт величины процентов за

кредит млн. руб.

| № | Показатели | Шаги расчетного периода (полугодия) | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Капитальные вложения в основные средства, финансируемые за счет собственных средств |

246,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 2 | Капитальные вложения в основные средства, финансируемые за счет кредита банка |

164,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 3 | Возврат (погашение) кредита | 0,00 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 |

| 4 | Остаток кредита | 164,00 | 136,67 | 109,33 | 82,00 | 54,67 | 27,33 | 0,00 |

| 5 | Проценты за кредит, в том числе: | 0,00 | 2,70 | 2,25 | 1,80 | 1,35 | 0,90 | 0,45 |

| 6 | проценты, включаемые в расходы, учитываемые в целях налогообложения прибыли |

0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| 7 | проценты, включаемые в расходы, неучитываемые в целях налогообложения прибыли |

0,00 | 1,51 | 1,26 | 1,01 | 0,75 | 0,50 | 0,25 |

Таблица

6 Расчёт величины выручки и валовой (суммарной) полной себестоимости продукции,

млн. руб.

| Показатели | Базовый период | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| Объем производства продукции, тыс. т. | 395,70 | 395,70 | 327,36 | 496,00 | 496,00 | 496,00 | 496, | 496, |

|

Цена |

6990,43 | 69904 | 6990,4 | 6990,4 | 6990,4 | 6990,4 | 6990 | 6990 |

| Полная себестоимость 1 тонны (без учета процентов за кредит) |

6125,24 | 6125,2 | 6102,4 | 5838,4 | 5838,0 | 5837,7 | 5837 | 5837 |

| Выручка (доход) от реализации продукции, без НДС, млн.руб. |

2766,10 | 2766,1 | 2288,3 | 3467,2 | 3467,2 | 3467,2 | 3467 | 3467 |

| НДС начисленный, млн.руб. | 359,59 | 359,59 | 297,49 | 450,74 | 450,74 | 450,74 | 450 | 450,7 |

| Валовая полная себестоимость продукции, млн.руб., в том числе: |

2424,24 | 2428,7 | 2005,2 | 2902,7 | 2901,9 | 2901,1 | 2900 | 2899 |

| расходы, учитываемые в целях налогообложения прибыли (включаемые в полную себестоимость), в том числе: |

2424,24 | 2428,7 | 2003,7 | 2901,5 | 2900,9 | 2900,4 | 2899 | 2899 |

| амортизационные отчисления | 5,00 | 5,00 | 15,82 | 15,82 | 15,82 | 15,82 | 15,82 | 15,82 |

| проценты за кредит | 0,00 | 0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| налог на имущество | 0,50 | 5,01 | 4,83 | 4,66 | 4,48 | 4,31 | 4,13 | 3,96 |

| расходы, не учитываемые в целях налогообложения прибыли (включаемые в полную себестоимость), в том числе: |

0,00 | 0,00 | 1,51 | 1,26 | 1,01 | 0,75 | 0,50 | 0,25 |

| проценты за кредит | 0,00 | 0,00 | 1,51 | 1,26 | 1,01 | 0,75 | 0,50 | 0,25 |

В

этой таблице представлены потоки основных экономических параметров проекта, а

также базовые экономические показатели. Значения объема производства даны в

полугодие, т. е. в два раза меньше годовой величины. Коэффициент

дисконтирования рассчитывается исходя из нормы дисконта, которая составляет 8%

при этом норма дисконта уменьшается на половину, т. к. шаг равен полугодию.

Сумма дисконтированного прироста рассчитывается, для того чтобы в дальнейшем

рассчитать рентабельность инвестиций.

Дисконтированный

прирост на отдельном шаге рассчитывается как произведение прироста чистой

прибыли на этом шаге и соответствующего коэффициента дисконтирования.

Из таблицы видно, что

выручка от реализации, прибыль до налогообложения и чистая прибыль повысились

ввиду увеличения объема производства и снижения полной себестоимости.

Расчет

налога на прибыль представлен в таблице 7

Таблица 7 Расчёт величины налога на

прибыль, млн.руб.

| Показатели | Базовый период | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| Доходы, в том числе: | 2766,1 | 3176,1 | 2314,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| доходы, учитываемые при определении налоговой базы налога на прибыль, в том числе |

2766,1 | 2766,1 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| доходы от реализации | 2766,1 | 2766,1 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| внереализационные доходы | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| доходы, не учитываемые при определении налоговой базы налога на прибыль, в том числе |

0,00 | 410,00 | 26,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Расходы, в том числе: | 2424,2 | 2838,7 | 2024,95 | 2922,25 | 2921,21 | 2920,17 | 2919,13 | 2918,10 |

| расходы, учитываемые в целях налогообложения прибыли, в том числе: |

2424,2 | 2428,7 | 2003,72 | 2901,51 | 2900,95 | 2900,41 | 2899,86 | 2899,32 |

| расходы, связанные с производством и реализацией |

2424,2 | 2428,7 | 2002,53 | 2900,52 | 2900,16 | 2899,82 | 2899,47 | 2899,12 |

| внереализационные расходы | 0,00 | 0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| расходы, не учитываемые в целях налогообложения прибыли |

0,00 | 410,00 | 21,23 | 20,74 | 20,25 | 19,76 | 19,27 | 18,78 |

| Налоговая база налога на прибыль | 341,85 | 337,35 | 284,67 | 565,75 | 566,30 | 566,84 | 567,39 | 567,94 |

| Налог на прибыль | 34,19 | 33,73 | 28,47 | 56,57 | 56,63 | 56,68 | 56,74 | 56,79 |

Прибыль до

налогообложения повысилась ввиду увеличения объема производства.

В таблице 8 представлен

расчет интегрального экономического эффекта.

Капитальные вложения

осваиваются следующим образом: в первом полугодии – приобретение и монтаж

объектов основных средств, во втором полугодии авансируется в оборотные

средства дополнительная величина средств, так как возрастает объем производства.

Операционные затраты

определяется как разность между полной валовой себестоимостью и величиной

амортизационных отчислений.

Таблица 8 Расчёт интегрального

экономического эффекта млн. руб.

| Показатели | Базовый период | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| Приток средств, в том числе: | 2766,10 | 2766,10 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| выручка от реализации продукции | 2766,10 | 2766,10 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| Отток средств, в том числе: | 2453,43 | 2867,48 | 2071,21 | 2970,85 | 2970,10 | 2969,36 | 2968,62 | 2967,88 |

| капитальные вложения за счет собственных средств |

0,00 | 410,00 | 26,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| операционные затраты | 2419,24 | 2423,75 | 1989,41 | 2886,94 | 2886,14 | 2885,35 | 2884,54 | 2883,75 |

| возврат (погашение) кредита | 0,00 | 0,00 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 |

| налог на прибыль | 34,19 | 33,73 | 28,47 | 56,57 | 56,63 | 56,68 | 56,74 | 56,79 |

| Чистый доход | 312,67 | — 101,39 | 217,18 | 496,40 | 497,15 | 497,89 | 498,64 | 499,38 |

| Прирост чистого дохода | — | — 414,05 | — 95,49 | 183,73 | 184,48 | 185,22 | 185,97 | 186,71 |

| Коэффициент дисконтирования | — | 0,96 | 0,92 | 0,88 | 0,84 | 0,80 | 0,77 | 0,73 |

| Дисконтированный прирост чистого дохода |

— | — 396,23 | — 87,44 | 161,01 | 154,71 | 148,64 | 142,82 | 137,21 |

| То же нарастающим итогом | — 396,23 | — 483,67 | — 322,66 | — 167,95 | — 19,31 | 123,50 | 260,71 | |

Капитальные вложения

осваиваются следующим образом: в первом полугодии – приобретение и монтаж

основных объектов основных средств, во втором – авансируется в оборотные

средства дополнительная величина средств, т.к. возрастет объем производства.

Операционные затраты определяются как разность между полной валовой

себестоимостью и величиной амортизационных отчислений. Из таблицы 8 видно, ИЭЭ

инвестиционного проекта составил 260,71 млн. руб. Поскольку ИЭЭ получился

больше нуля, то проект является эффективным.

ИЭЭ= 260,71

Срок окупаемости

наступает на 5 шаге. При этом можно более

точно определить срок окупаемости по формуле:

![]() , (2)

, (2)

где:

![]() —

—

чистая прибыль (после вычета расходов, не уменьшающих налоговую базу налога на

прибыль, но включаемых в себестоимость) за период, руб./период;

![]() —

—

амортизационные отчисления за период, руб./период;

![]() —

—

суммарная величина капитальных вложений, руб.

Рассчитаем срок

окупаемости:

![]() шага,

шага,

Поскольку срок окупаемости

меньше расчетного периода, то это характеризует проект как эффективный.

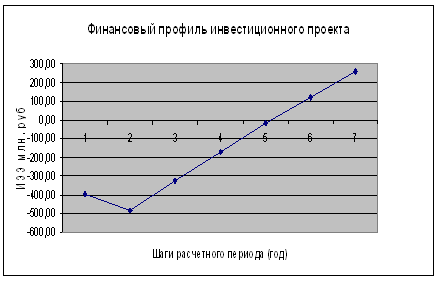

На рисунке 1

представлен финансовый профиль инвестиционного проекта.

Финансовый профиль

инвестиционного проекта

Рис. 1

Таблица

9 Расчет суммы притоков и оттоков средств, млн. руб.

| Показатели | Базовый период | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| Приток средств | 2766,10 | 2766,1 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| Отток средств | 2453,43 | 2867,4 | 2071,21 | 2970,85 | 2970,10 | 2969,36 | 2968,62 | 2967,88 |

| Прирост притока средств | — | 0,00 | — 477,71 | 701,16 | 701,16 | 701,16 | 701,16 | 701,16 |

| Прирост оттока средств | — | 414,05 | — 382,22 | 517,42 | 516,68 | 515,94 | 515,19 | 514,45 |

| Прирост притока нарастающим итогом | — | 0,00 | — 477,71 | 223,45 | 924,61 | 1625,77 | 2326,93 | 3028,09 |

| Прирост оттока нарастающим итогом | — | 414,05 | 31,83 | 549,26 | 1065,93 | 1581,87 | 2097,06 | 2611,51 |

| Коэффициент дисконтирования | — | 0,96 | 0,92 | 0,88 | 0,84 | 0,80 | 0,77 | 0,73 |

| Дисконтированный прирост притока средств | — | 0,00 | — 437,46 | 614,44 | 587,99 | 562,68 | 538,45 | 515,27 |

| Дисконтированный прирост оттока средств |

— | 396,23 | — 350,02 | 453,43 | 433,28 | 414,04 | 395,64 | 378,06 |

| Прирост дисконтирванного притока нарастающим итогом |

— | 0,00 | — 437,46 | 176,98 | 764,97 | 1327,65 | 1866,11 | 2381,38 |

| Прирост дисконтирванного оттока нарастающим итогом |

— | 396,23 | 46,21 | 499,64 | 932,93 | 1346,96 | 1742,60 | 2120,67 |

Индексы доходности

характеризуют «отдачу проекта» на вложенные средства. Они могут рассчитываться

как для дисконтированных, так и для индексированных денежных потоков. При

оценке эффективности часто используют:

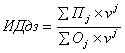

– индекс доходности

затрат (ИДз) – отношение суммы притоков средств (накопленных поступлений) к

сумме оттоков средств (накопленным платежам).

![]() (3)

(3)

![]()

– индекс доходности

дисконтированных затрат (ИДдз) – отношение суммы дисконтированных притоков

средств (накопленных поступлений) к сумме дисконтированных оттоков

средств(накопленным платежам).

(4)

(4)

![]()

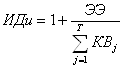

– индекс доходности

инвестиций (ИДи) – это увеличенное на единицу отношению экономического эффекта

(ЭЭ) к накопленному объему инвестиций:

, (5)

, (5)

![]() ,

,

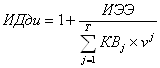

– индекс доходности

дисконтированных инвестиций (ИДди) равен увеличенному на единицу отношению ИЭЭ

к накопленному дисконтированному объему инвестиций.

, (6)

, (6)

![]() ,

,

Так как все показатели

больше единицы, то проект является эффективным.

Часто в дополнение к

индексу доходности рассчитывают общую рентабельность инвестиций (Rо),

которая определяется как отношение ИЭЭ проекта к дисконтированной стоимости

инвестиционных затрат:

Ro=ИДди — 1

(7)

Ro=1,62-1=0,62

Из расчета видно, что

проект эффективен, т.к. рентабельность равна 0,62 что больше нуля.

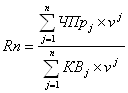

Простая рентабельность

инвестиций (Rп) расчитываетя по

формуле:

, (8)

, (8)

![]() ,

,

где:

ЧПрi

– чистая прибыль на i шаге;

n

– количество шагов, в течение которых получаем чистую прибыль.

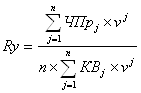

Ускоренная простая

рентабельность инвестиций (Ry),

которая определяется по формуле:

, (9)

, (9)

![]()

Рассчитаем точку безубыточности для 2 и 3го шагов данные представим

в таблице для остальных шагов расчёт аналогичный.

ТБ =

Таблица 10 Расчёт

точки безубыточности, млн. руб.

| Показатели | Шаги расчётного периода | |

| 2 | 3 | |

| 1.Объём производства тыс. шт. | 1000,50 | 1101,00 |

| 2.Постоянные затраты на единицу продукции руб./ед. | 1511,76 | 1388,42 |

| 3. Переменные затраты на единицу продукции руб./ед. |

4494,94 | 4470,34 |

| 4.Суммарные постоянные затраты млн. руб. | 1459,56 | 1506,16 |

| 5.Цена руб./ед. | 6990,43 | 6990,43 |

| 6.Точка безубыточности тыс. т. | 266,4 | 219,8 |

Данные показатели

указывают но то, что проект эффективен, т.к. эффективность инвестиций больше

нуля, а также и усредненная рентабельность инвестиций всегда больше нуля.

Средний темп прироста капитала,

базируется на принципе наращении процентов показывает прирост капитала,

получаемый в результате реализации проекта. Суммарный капитал К за расчетный

период Т составляет первоначальную сумму собственных средств, вложенных в виде

капитальных вложений КВсс, и величину экономического эффекта, рассматриваемого

как прирост капитала. Под экономическим эффектом может пониматься ИЭЭ. Таким

образом, средний темп прироста капитала рассчитывается по формуле:

![]() , (11)

, (11)

![]()

На основании всех

рассчитанных показателей, можно сделать вывод, что инвестирование в действующее

производство эффективно, проект целесообразен.

2.3 Оценка эффективности капитальных

вложений

с выходом на проектный объём производства

Таблица 11 Расчёт величины налога на

имущество, млн.руб.

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Первоначальная стоимость основных средств, вводимых в эксплуатацию по проекту |

410,00 | 410,00 | 410,00 | 410,00 | 410,00 | 410,0 | 410,00 |

| Амортизационные отчисления на основные средства, введеные в эксплуатацию по проекту |

0,00 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 |

| То же нарастающим итогом | 0,00 | 10,82 | 21,64 | 32,46 | 43,28 | 54,10 | 64,92 |

| отстаточная стоимость основных средств, вводимых в эксплуатацию по проекту |

410,00 | 399,18 | 388,36 | 377,54 | 366,72 | 355,9 | 345,08 |

| Налоговая база налога на имущество (средняя остаточная стоимость введенных в эксплуатацию объектов основных средств) |

205,00 | 404,59 | 393,77 | 382,95 | 372,13 | 361,3 | 350,49 |

| Налог на имущество | 4,51 | 8,90 | 8,66 | 8,42 | 8,19 | 7,95 | 7,71 |

В таблице 12

представлен расчёт величины выучки и валовой полной себестоимости продукции.

Таблица 12 Расчёт величины выручки и

валовой полной себестоимости, млн.руб.

| Показатели | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Объем производства продукции, тыс. т. | 0,00 | 327,36 | 496,00 | 496,00 | 496,00 | 496,00 | 496,00 |

| Цена продукции, руб./т. | 6990,43 | 6990,43 | 6990,43 | 6990,43 | 6990,43 | 6990,43 | 6990,43 |

| Полная себестоимость 1 тонны (без учета процентов за кредит), руб.т |

0,00 | 6102,45 | 5838,42 | 5838,06 | 5837,72 | 5837,35 | 5837,01 |

| Выручка (доход) от реализации продукции, без НДС, млн.руб. |

0,00 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| НДС начисленный, млн.руб. | 0,00 | 297,49 | 450,74 | 450,74 | 450,74 | 450,74 | 450,74 |

| Валовая полная себестоимость продукции, млн.руб., в том числе: |

9,02 | 2009,30 | 2906,77 | 2905,90 | 2905,05 | 2904,18 | 2903,32 |

| расходы, учитываемые в целях налогообложения прибыли (включаемые в полную себестоимость), в том числе: |

4,51 | 2007,79 | 2905,51 | 2904,90 | 2904,29 | 2903,67 | 2903,07 |

| амортизационные отчисления | 0,00 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 |

| проценты за кредит | 0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| налог на имущество | 4,51 | 8,90 | 8,66 | 8,42 | 8,19 | 7,95 | 7,71 |

| расходы, не учитываемые в целях налогообложения прибыли (включаемые в полную себестоимость), в том числе: |

0,00 | 1,51 | 1,26 | 1,01 | 0,75 | 0,50 | 0,25 |

| проценты за кредит | 0,00 | 1,51 | 1,26 | 1,01 | 0,75 | 0,50 | 0,25 |

В таблице 13 представлен расчёт величины налога на прибыль в

целях налогового учёта

Таблица 13 Расчёт налога на прибыль,

млн. руб.

| Показатели | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Доходы, в том числе: | 410,00 | 2314,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| доходы, учитываемые при определении налоговой базы налога на прибыль, в том числе |

0,00 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| доходы от реализации | 0,00 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| внереализационные доходы | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| доходы, не учитываемые при определении налоговой базы налога на прибыль, в том числе |

410,00 | 26,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Расходы, в том числе: | 414,51 | 2029,02 | 2926,25 | 2925,15 | 2924,05 | 2922,95 | 2921,85 |

| расходы, учитываемые в целях налогообложения прибыли, в том числе: |

4,51 | 2007,79 | 2905,51 | 2904,90 | 2904,29 | 2903,67 | 2903,07 |

| расходы, связанные с производством и реализацией |

4,51 | 2006,60 | 2904,52 | 2904,11 | 2903,70 | 2903,28 | 2902,87 |

| внереализационные расходы | 0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| расходы, не учитываемые в целях налогообложения прибыли |

410,00 | 21,23 | 20,74 | 20,25 | 19,76 | 19,27 | 18,78 |

| Налоговая база налога на прибыль | — 4,51 | 280,60 | 561,74 | 562,36 | 562,96 | 563,58 | 564,19 |

| Налог на прибыль | 0,00 | 56,12 | 112,35 | 112,47 | 112,59 | 112,72 | 112,84 |

Таблица 14 Расчёт Интегрального

экономического эффекта, млн.руб.

| Показатели | Шаги расчетного периода |

||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Приток средств, в том числе: |

0,00 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| выручка от реализации продукции |

0,00 | 2288,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| Отток средств, в том числе: |

419,02 | 2107,93 | 3035,63 | 3034,89 | 3034,15 | 3033,41 | 3032,67 |

| капитальные вложения за счет собственных средств |

410,00 | 26,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| операционные затраты | 9,02 | 1998,48 | 2895,95 | 2895,08 | 2894,22 | 2893,36 | 2892,50 |

| возврат (погашение) кредита |

0,00 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 |

| налог на прибыль | 0,00 | 56,12 | 112,35 | 112,47 | 112,59 | 112,72 | 112,84 |

| Чистый доход | — 419,02 | 180,46 | 431,62 | 432,37 | 433,10 | 433,85 | 434,58 |

| Коэффициент дисконтирования | 0,9569 | 0,9158 | 0,8763 | 0,8386 | 0,8025 | 0,7679 | 0,7349 |

| Дисконтированный прирост чистого дохода |

— 400,98 | 165,26 | 378,24 | 362,58 | 347,56 | 333,17 | 319,37 |

| То же нарастающим итогом |

— 400,98 | — 235,73 | 142,52 | 505,10 | 852,66 | 1185,84 | 1505,21 |

Рассчитаем срок

окупаемости:

![]() шага,

шага,

Поскольку срок

окупаемости меньше расчетного периода, то это характеризует проект как

эффективный.

Рис.2

Таблица 15 Расчёт суммы притоков и

оттоков средств, млн. руб.

| Показатели | Шаги расчетного периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Приток средств | 0,00 | 2314,39 | 3467,25 | 3467,25 | 3467,25 | 3467,25 | 3467,25 |

| Отток средств | 419,02 | 2107,93 | 3035,63 | 3034,89 | 3034,15 | 3033,41 | 3032,67 |

| Прирост средств нарастающим итогом | 0,00 | 2314,39 | 5781,64 | 9248,90 | 12716,15 | 16183,41 | 19650,66 |

| Отток средств нарастающим итогом | 419,02 | 2526,95 | 5562,58 | 8597,47 | 11631,62 | 14665,03 | 17697,70 |

| Коэффициент дисконтирования | 0,9569 | 0,9158 | 0,8763 | 0,8386 | 0,8025 | 0,7679 | 0,7349 |

| Дисконтированный приток средств | 0,00 | 2119,40 | 3038,45 | 2907,64 | 2782,46 | 2662,67 | 2548,04 |

| Дисконтированный отток средств | 400,98 | 1930,34 | 2660,20 | 2545,06 | 2434,90 | 2329,50 | 2228,67 |

| Дисконтирванный приток нарастающим итогом | 0,00 | 2119,40 | 5157,85 | 8065,49 | 10847,95 | 13510,62 | 16058,66 |

| Дисконтирванный отток нарастающим итогом | 400,98 | 2331,32 | 4991,52 | 7536,58 | 9971,48 | 12300,98 | 14529,65 |

Подставим значения найденные в Таблице 16 и получим

следующие результаты

Таблица 16 Расчёт экономических

показателей

| Наименование показателя |

Показатель |

| ИДз | 1,110351341 |

| ИДдз | 1,105234309 |

| ИД ди | 4,616910029 |

| ИД инв | 4,452311691 |

| Rо | 3,616910029 |

| Rп | 3,355179789 |

| Rу | 0,559196631 |

| ТБ | 219,8 |

| GR | 969,8106812 |

Поскольку индекс доходности дисконтированных затрат

больше единицы, то он характеризует проект как эффективный.

2.4 Инвестирование

в производство п/ф на внедренном оборудовании

Рассмотрим третью

типовую ситуацию, когда капитальные вложения осуществляются в производство,

изделий, которые будут использоваться на данном предприятии в следующих

пределах. В этом варианте отсутствует цена реализации. Кроме того, будет

известна не полная себестоимость. В данном случае при расчете показателей

коммерческой эффективности будет использоваться приростной метод.

Таблица 17 Исходные

данные для инвестиционного проекта, млн.руб.

| Показатели | Базовые значения | Проектные значения |

| Производственная мощность, тыс. т./год | 1000,50 | 1101,00 |

| Загруженность мощностей, % | 79,10 | 90,10 |

| Рентабельность продукции, % | 10,50 | — |

| Объем производства, тыс. т./год | 791,40 | 992,00 |

| Производственная себестоимость 1 тонны (без учете процентов за кредит и налога на имущество), руб./т. |

6035,24 | 5757,23 |

| Экономия за счет производственной себестоимости, руб./т. |

278,01 | |

| Капитальные вложения, млн. руб., в том числе: |

— | 436,00 |

| — затраты на приобретение основных средств |

— | 410,00 |

| — затраты на увеличение оборотных средств |

— | 26,00 |

| Норма доходности, % | — | 3,10 |

| Рисковая надбавка, % | — | 6,10 |

| Расчетный период, годы | — | 3,5 |

Расчета налога на

приобретаемое имущество и имеющееся имущество предприятия представлен в таблице

18

Таблица 18 Расчёт налога на имущество,

млн.руб.

| Показатели | Базовый период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1 | Первоначальная стоимость основных средств, вводимых в эксплуатацию по проекту |

— | 410,0 | 410,0 | 410,0 | 410,00 | 410,00 | 410,00 | 410,00 |

| 2 | Амортизационные отчисления на основные средства, введеные в эксплуатацию по проекту |

— | 0,00 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 | 10,82 |

| 3 | То же нарастающим итогом | — | 0,00 | 10,82 | 21,64 | 32,46 | 43,28 | 54,10 | 64,92 |

| 4 | Остаточная стоимость основных средств, вводимых в эксплуатацию по проекту |

— | 410,0 | 399,1 | 388,3 | 377,54 | 366,72 | 355,90 | 345,0 |

| 5 | Амортизационные отчисления на основные средства, введеные в эксплуатацию в базовом (допроектном) периоде |

5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 | 5,00 |

| 6 | отстаточная стоимость основных средств, вводимых в эксплуатацию в базовом (допроектном) периоде |

50,00 | 45,00 | 40,00 | 35,00 | 30,00 | 25,00 | 20,00 | 15,00 |

| 7 | Налоговая база налога на имущество | 47,50 | 227,5 | 219,5 | 211,6 | 203,77 | 195,86 | 187,95 | 180,04 |

| 8 | Налог на имущество | 0,50 | 5,01 | 4,83 | 4,66 | 4,48 | 4,31 | 4,13 | 3,96 |

| 9 | Прирост налога на имущество | — | 4,51 | 4,33 | 4,16 | 3,98 | 3,81 | 3,63 | 3,46 |

таблица 19 Расчёт величины налога

на прибыль, млн. руб.

| Показатели | Шаги расчетного периода (полугодия) | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Объем производства, тыс.т. | 395,70 | 327,36 | 496,00 | 496,00 | 496,00 | 496,00 | 496,00 |

| 2 | Экономия за счет снижения производственной себестоимости (без учета процентов за кредит и налога на имущество), руб./т. |

0,00 | 278,01 | 278,01 | 278,01 | 278,01 | 278,01 | 278,01 |

| 3 | Валовая экономия за счет снижения производственной себестоимости (без учета процентов за кредит и налога на имущество), руб./т. |

0,00 | 91,01 | 137,89 | 137,89 | 137,89 | 137,89 | 137,89 |

| 4 | Проценты за кредит, включаемые в расходы, учитываемые в целях налогообложения прибыли, млн.руб. |

0,00 | 1,19 | 0,99 | 0,79 | 0,59 | 0,40 | 0,20 |

| 5 | Прирост налога на имущество, млн.руб. | 4,51 | 4,33 | 4,16 | 3,98 | 3,81 | 3,63 | 3,46 |

| 6 | Дополнительная прибыль до налогообложения (прирост валовой базы налога на прибыль), млн.руб. |

— 4,51 | 85,49 | 132,75 | 133,12 | 133,49 | 133,86 | 134,23 |

| 7 | Дополнительный налог на прибыль, млн.руб. |

— 0,90 | 17,10 | 26,55 | 26,62 | 26,70 | 26,77 | 26,85 |

Таблица 20 Расчёт

интегрального экономического эффекта, млн.руб.

| Показатели | Шаги расчетного периода (полугодия) | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Приток средств, в том числе: | 0,00 | 96,83 | 143,71 | 143,71 | 143,71 | 143,71 | 143,71 |

| 2 | валовая экономия за счет снижения производственной себестоимости (без учета процентов за кредит и налога на имущество) |

0,00 | 91,01 | 137,89 | 137,89 | 137,89 | 137,89 | 137,89 |

| 3 | прирост амортизационных отчислений | 0,00 | 5,82 | 5,82 | 5,82 | 5,82 | 5,82 | 5,82 |

| 4 | Отток средств, в том числе: | 249,60 | 77,46 | 60,29 | 59,74 | 59,19 | 58,64 | 58,09 |

| 5 | капитальные вложения за счет собственных средств |

246,00 | 26,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 6 | возврат (погашение) кредита | 0,00 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 | 27,33 |

| 7 | проценты за кредит | 0,00 | 2,70 | 2,25 | 1,80 | 1,35 | 0,90 | 0,45 |

| 8 | налог на прибыль | — 0,90 | 17,10 | 26,55 | 26,62 | 26,70 | 26,77 | 26,85 |

| 9 | прирост налога на имущество | 4,51 | 4,33 | 4,16 | 3,98 | 3,81 | 3,63 | 3,46 |

| 10 | Чистый доход | — 249,60 | 19,37 | 83,43 | 83,97 | 84,52 | 85,07 | 85,62 |

| 11 | Коэффициент дисконтирования | 0,9569 | 0,9158 | 0,8763 | 0,8386 | 0,8025 | 0,7679 | 0,7349 |

| 12 | Дисконтированный прирост чистого дохода |

— 238,86 | 17,74 | 73,11 | 70,42 | 67,83 | 65,33 | 62,92 |

| 13 | То же нарастающим итогом | — 238,86 | — 221,12 | — 148,01 | — 77,59 | — 9,76 | 55,57 | 118,49 |

Таблица 21 Расчёт суммы притоков и

оттоков средств, млн. руб.

| Показатели | Шаги расчетного периода | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Приток средств | 0,00 | 96,83 | 143,71 | 143,71 | 143,71 | 143,71 | 143,71 |

| 2 | Отток средств | 249,60 | 77,46 | 60,29 | 59,74 | 59,19 | 58,64 | 58,09 |

| 3 | Прирост средств нарастающим итогом | 0,00 | 96,83 | 240,54 | 384,25 | 527,96 | 671,67 | 815,39 |

| 4 | Отток средств нарастающим итогом | 249,60 | 327,06 | 387,35 | 447,09 | 506,27 | 564,91 | 623,00 |

| 5 | Коэффициент дисконтирования | 0,9569 | 0,9158 | 0,8763 | 0,8386 | 0,8025 | 0,7679 | 0,7349 |

| 6 | Дисконтированный приток средств | 0,00 | 88,67 | 125,94 | 120,52 | 115,33 | 110,36 | 105,61 |

| 7 | Дисконтированный отток средств | 238,86 | 70,93 | 52,83 | 50,10 | 47,50 | 45,03 | 42,69 |

| 8 | Дисконтирванный приток нарастающим итогом |

0,00 | 88,67 | 214,61 | 335,13 | 450,45 | 560,82 | 666,43 |

| 9 | Дисконтирванный отток нарастающим итогом |

238,86 | 309,79 | 362,62 | 412,72 | 460,21 | 505,25 | 547,94 |

Таблица 22 Расчёт экономических показателей, млн. Руб.

| Наименование показателя | Показатель |

| ИД затрат | 1,308799849 |

| ИД дис.затрат | 1,216251145 |

| ИД диск.инв. | 1,284727538 |

| ИД инв | 1,271770158 |

| Ток | 5,85 |

| GR | 2,958752883 |

Заключение

Рассчитав все

необходимые показатели для оценки эффективности инвестиционного проекта мы

видим, что все инвестиционные проекты не рискованны, и их внедрение

целесообразно.

Инвестиционный проект в

действующее производство позволит нам увеличить объем выпуска продукции,

снизить затраты.

Также целесообразно

инвестирование в действующие производство, что позволит нам, окупить вложенные

средства в достаточно короткий период и в дальнейшем успешное процветании.

В данной курсовой

работе была проделана оценка инвестиционных проектов, также изучение

показателей оценка, изучение теоретической части.

В ходе курсовой работы

поставленные цели и задачи были выполнены. В общем курсовую работу я считаю

успешной.

Библиографический

список

1)

Бернс,

Хаврвнек Руководство по оценке эффективности инвестиций, К, 1996г.

2)

Бормвич

М.К. Анализ экономической эффективности капвложений, М, 1994г.

3)

ГК

РФ

4)

Лимитовский

М.А. Основы оценки инвестиционных и финансовых решений., М, 1997г.

5)

Старк,

Как рассчитать эффективность инвестиций, М, 1994г.

6)

Сироткин

С.А. Экономическая оценка инвестиционных проектов; учебник для студентов, С.А.

Сироткин, Н.Р. Ключевская 2-е изд. –М .: ЮНИТИ –ДАНА,2009-287с.

7)

Шарп

и др. Инвестиции, М. 1998г.

8)

Инвестиционный

анализ: теория выбора (оценка инвестиционных проектов). // Инвестиции в России,

2002, №1/2

9)

Расчет

показателей при оценке эффективности инвестиционного проекта.// Экономика

строительства, 2000, №12

10)

Экономическая

эффективность инвестиций: показатели и методы определения, // Экономист, 2003,

№12