Вступ

Державна

заборгованість – одна з характеристик сучасних національних економік. У

теперішній час майже неможливо знайти державу, яка була б спроможна обходитися

без запозичень. Використання державою позик зумовлено нестачею власних

фінансових ресурсів, необхідних для виконання боргових зобов’язань, покриття

дефіциту державного бюджету, фінансування проектів. За умови ефективного

використання залучені ресурси можуть стати позитивним чинником економічного

зростання. Проте в іншому випадку збільшення заборгованості може призвести до

фінансової кризи, порушити макроекономічну стабільність [11].Борг є важливим

елементом кругообігу “доходи-витрати”. Коли в економіці зростають доходи,

зростають, зростають і заощадження, які повинні бути використані домашніми

господарствами, фірмами та урядом. Створення боргу – це механізм, за допомогою

якого заощадження передаються економічним агентам, що здійснюють витрати. Якщо

домогосподарства не схильні до запозичень, то приватна заборгованість зростає

недостатньо швидко, аби поглинути зростаючий обсяг заощаджень. Отже, щоб

економіка не відійшла від стану повної зайнятості ресурсів, ці заощадження

мають бути використані державою шляхом приросту державного боргу.Головними

факторами, що впливають на відносні й абсолютні показники державного боргу, є

дефіцит державного бюджету, зовнішньо-торгівельний дефіцит, рівень відсоткових

ставок за позиками, накопичений обсяг боргових зобов’язань держави, рівень

розвитку фінансових ринків, можливості залучення позичкових коштів із

внутрішніх і зовнішніх джерел, динаміка інфляційних процесів, темпи зростання

реального ВВП.Одним із перших

вчених, який запропонував у сфері державного регулювання економіки позику для

забезпечення повної зайнятості в економіці і стабільних темпів економічного

зростання, був Дж. М. Кейнс. У творі «Загальна теорія зайнятості, процента і

грошей» він зазначав, що надмірне кредитування може зумовити швидше прискорення

інфляційних процесів, ніж розширення інвестиційної активності, і висловив ідею,

що державні інвестиції повинні компенсувати недостатні обсяги інвестицій

приватного сектора [10].Дослідженню

оптимальних джерел погашення державного боргу присвячені праці М. Максгрейвера,

А. Лернера, Г. Роузена, Дж. Сакса та інших зарубіжних економістів.До дослідження

соціально-економічних передумов і наслідків формування боргових зобов’язань

державного та приватного сектора економіки, розробки концептуальних основ

управління національним боргом для забезпечення стабільності фінансової системи

та розширення інвестиційного потенціалу реального сектора економіки в Україні

доклали зусиль багато вітчизняних вчених, зокрема: Вахненко Т.П., Василик О.Д.,

Гавриленко Є., Гальчинський А.С., Савлук М.І., Федосова В.М., Юрій С.І.Метою курсової

роботи є дослідження суті державного боргу та способів управління ним; проведення

аналізу стану та управління державним боргом України за 2007-2009 роки.Завданням роботи

є поглиблення та узагальнення теоретичних знань щодо сутності державного боргу

та його управлінням. Також проведення налізу структури державного боргу за 2007

– 2009 роки, пошук шляхів вдосконалення управління ним.Актуальність

даної проблеми в тому, що з’ясування суті та економічної природи державного

боргу має важливе теоретичне і практичне значення, особливо в період фінансової

кризи. Адже ще зовсім нещодавно державний борг у вітчизняній науці розглядався

як явище, що негативно впливає на економіку країни.Але досвід

багатьох країн свідчить про те, що бюджетний дефіцит чи державний борг у певних

розмірах не має негативних наслідків для господарства країни. Але надмірний державний

борг може призвести до серйозних негативних наслідків для економіки, які

уповільнять її розвиток і спричинять зменшення доходів населення[6].Об’єктом

дослідження роботи є державний борг України за 2007-2009 роки, його структура

та динаміка.В першому розділі

роботи розглянуті теоретичні основи державного боргу, його економічну сутність

та механізми управління ним.В другому розділі

проведено аналіз державного боргу за останні роки, а саме за період 2007-2009

років.В третьому

розділі роботи розглянуто зарубіжний досвід управління державним боргом та

напрямки вдосконалення процесу управління державним боргом в Україні.Розділ 1. Теоретичні

основи державного боргу1.1

Економічна

сутність державного боргуДержавний борг –

загальна сума боргових зобов’язань з повернення отриманих та непогашених

кредитів (позик) станом на звітну дату, що виникають внаслідок державного

запозичення [2].Державний борг –

сума прямих договірних зобов’язань органів державного управління перед

економічними суб’єктами інших секторів економіки (резидентами) і зарубіжними

кредиторами[5,228].Економічна суть

державного боргу виявляється через такі дві його функції:1) фіскальну — залучення державою

необхідних коштів для фінансування бюджетних видатків;2) регулюючу — коригування обсягу

грошової маси через купівлю-продаж цінних паперів центральним банком країни [13].Державний борг за

своєю економічною сутністю визначає економічні відносини держави як

позичальника з її кредиторами (резидентами та нерезидентами) з приводу перерозподілу

частини вартості валового внутрішнього продукту на умовах строковості,

платності та повернення. За умовами залучення коштів розрізняють внутрішній та

зовнішній борг.Внутрішній

державний борг — сукупність зобов’язань держави перед резидентами (заборгованість

держави всім громадянам, які тримають внутрішні державні облігації).Державний

внутрішній борг складається із заборгованості, що виникає щорічно за новими

борговими зобов’язаннями уряду. Він формується в результаті випуску державних

цінних паперів, отримання кредитів та виникнення інших боргових зобов’язань.Зовнішній

державний борг — сукупність боргових зобов’язань держави, що виникли в

результаті запозичення держави на зовнішньому ринку.Граничний обсяг

внутрішнього і зовнішнього державних боргів визначається за ст.. 18 Бюджетного

кодексу України, в якій зазначено, що величина суми боргу не має перевищувати

60% фактичного річного ВВП України [4]. У разі перевищення граничної величини

боргу Кабінет Міністрів України зобов’язаний вжити термінових заходів з метою

зменшення суми державного боргу до встановленої величини і нижче.Граничні величини

державного боргу України, його структуру, джерела і терміни погашення щорічно

встановлює Верховна Рада України одночасно з прийняттям закону про Державний бюджет

України на відповідний рік.Джерелами

погашення внутрішнього боргу є:— бюджетні кошти;

— кошти, отримані

від приватизації державного майна;— нові

запозичення.Джерелами

погашення зовнішнього боргу також можуть бути золотовалютні резерви країни [5,

216].Розмір державного

боргу розраховується у грошовій формі, як непогашена основна сума прямих

боргових зобов’язань держави. Стан державного боргу визначається на останній

день звітного періоду та включає операції за цей день[14].Розрізняють первинний

борг, який дорівнює сумі основного боргу без нарахованих відсотків і

непогашений борг, який складається із основної суми боргу і нарахованих

відсотків.Розрізняють

поточний і капітальний державний борг. Поточний борг – сума основного боргу, що

підлягає погашенню в поточному році, й належних до сплати у цей період

відсотків за усіма випущеними на цей момент позиками. Капітальний борг –

загальна сума боргу й відсотків, що мають бути сплачені за позиками.Окрім цього, в

Україні борг класифікується у фінансовій та статистичній звітності на державний

прямий і державний гарантований. Гарантований державою борг – загальна сума

боргових зобов’язань суб’єктів господарювання – резидентів України щодо

отриманих та непогашених на звітну дату кредитів (позик), виконання яких

забезпечено державними гарантіями [2].Згідно з

прийнятою в світі методологією гарантії оплати боргів підприємств такі борги, а

також інші умовні зобов’язання не враховуються до того моменту, поки державні

органи не вимушені розпочати виплати з метою погашення боргу[6].Отже, як ми

бачимо, державний борг це складний економічний механізм,який має свої

особливості. Він поділяється на:—

зовнішній

і внутрішній;—

прямий і

гарантований;—

поточний

і капітальний.Правильне

розуміння сутності державного боргу має велике значення, адже він впливає на

економіку країни і на рівень життя населення. Тому знання і розуміння цього

механізму є дуже важливим для розвитку господарства. В наступному підрозділі

детальніше розглядаються механізми управління державним боргом.1.2

Механізм

управління державним боргом УкраїниУправління державним боргом — це сукупність заходів держави з

виплати відсоткових доходів кредиторам і погашення позик, зміни умов уже

випущених позик, визначення умов і випуску нових позик. Проблема управління

державним боргом полягає в забезпеченні платоспроможності держави, реальних

джерел погашення державного боргу. Під час

управління державним боргом, передусім зовнішнім, треба шукати варіанти, які б

мінімізували втрати для держави і населення. В цьому плані антиприкладом є

досвід Румунії, яка з 1985 по 1989 р. повністю сплатила зовнішній борг (12

млрд. дол.), але водночас різко впали доходи і рівень життя населення, настала

криза в економіці[13].У процесі

управління державним боргом вирішуються такі завдання:1) пошук

ефективних умов запозичення коштів з точки зору мінімізації вартості боргу;2) недопущення

неефективного та нецільового використання запозичених коштів;3) забезпечення

своєчасної та повної сплати суми основного боргу та нарахованих відсотків;4) визначення

оптимального співвідношення між внутрішніми та зовнішніми запозиченнями за

умови збереження фінансової рівноваги в країні;5) забезпечення

стабільності валютного курсу та фондового ринку країни.Для ефективного

управління державним боргом потрібно дотримуватись наступних принципів:— безумовності —

забезпечення режиму безумовного виконання державою всіх зобов’язань перед

інвесторами і кредиторами, які держава, як позичальник, прийняла на себе при

укладанні договору позики;— зниження

ризиків — розміщення і погашення позик таким чином, щоби максимально знизити

вплив коливань кон’юнктури світового ринку капіталів і спекулятивних тенденцій

ринку цінних паперів на ринок державних зобов’язань;— оптимальності

структури — підтримання оптимальної структури боргових зобов’язань за термінами

обертання і погашення;— зберігання

фінансової незалежності — підтримка оптимальної структури боргових зобов’язань

держави між інвесторами-резидентами і інвесторами-нерезидентами;— прозорості —

дотримання відкритості при випуску позик, забезпечення доступу міжнародних

рейтингових агентств до достовірної інформації про економічний стан у державі

для підтримки високої кредитної репутації і рейтингу держави-позичальника.У процесі

управління державним боргом необхідно враховувати економічну та політичну

ситуацію в країні; рівень інфляції; ділову активність суб’єктів підприємницької

діяльності; ступінь ризику країни щодо неповернення боргу.Державний борг

оцінюють за такими показниками:1)

борг на

душу населення – свідчить яка сума державного боргу припадає на кожного

громадянина країни;2)

співвідношення

між державним боргом та індивідуальними доходами визначається як частка

загального несплаченого боргу, що припадає на кожні 1000 грошових одиниць

індивідуального доходу. Цей показник дає змогу визначити на скільки обтяжливий

борг для населення країни;3)

відносна

величина боргу (держаний борг/ВВП) залежить від:—

темпів

зростання ВВП;—

рівня

реальної процентної ставки, що впливає на величину виплат із боргу;—

обсягів

бюджетного дефіциту [11].До основних

методів управління державним боргом відносять:— пролонгація боргу — форма

добровільної згоди кредиторів на відстрочення виплат за зобов’язаннями

боржника. Як правило, проводиться тоді, коли випуск нових позик на

обслуговування раніше випущених є фінансово недоцільним;—

списання/анулювання частини боргу — відмова уряду від погашення боргу.

Анулювання боргів може бути зумовлене фінансовою неспроможністю держави, її

банкрутством або політичними мотивами. Найчастіше подібний механізм

застосовується до найменш розвинутих країн, нездатних погасити свої

зобов’язання навіть у віддаленій перспективі. За певних умов часткове списання

боргу економічно вигідне і кредиторам;— викуп боргу з

дисконтом на вторинному ринку — скорочення обсягу державного боргу через викуп

власних боргів із дисконтом (знижкою) на вторинному ринку. Такий метод

реструктуризації боргу можуть собі дозволити лише деякі країни-боржники, які

мають у своєму активі значні обсяги золотовалютних резервів;— обмін боргу на

акції, національних підприємств чи національну валюту — одна із найпоширеніших

ринкових схем реструктуризації державного боргу. Передбачає надання кредиторам

права продажу боргів з дисконтом за національну валюту, на яку в результаті можна

придбати акції національних компаній. Частіше використовується безпосередній

обмін (своп) боргів на акції компаній, що перебувають у державній власності;— тимчасовий

мораторій на виплату відсотків або частини основного боргу — відстрочення

сплати внутрішніх або зовнішніх боргових зобов’язань, що оголошується

спеціальними актами державної влади на певний строк чи до закінчення певних

надзвичайних подій; — конверсія

боргу — зміна початкових умов державної позики, зокрема зміна

строків позики, часу виплати, способу погашення позики, а найчастіше — зміна

величини позикового відсотка (зміна дохідності позик); — консолідація боргу — зміна умов

позики щодо часу її чинності (тривалості) з можливою зміною величини позикового

відсотка, зокрема перетворення недержавний кредит короткострокових державних

позик у довгострокові, об’єднання кількох державних позик попередніх років в

одну позику. Консолідація і конвертація можуть проводитись одночасно;—

реструктуризація зовнішнього боргу проводиться у рамках Паризького клубу

офіційних кредиторів (реструктуризація міжурядових позик і позик, гарантованих

урядом) та Лондонського клубу приватних кредиторів (реструктуризація

комерційного боргу). Борг перед МВФ і Світовим банком реструктуризації не

підлягає [6]. Управління державною заборгованістю є одним із ключових

факторів забезпечення макроекономічної стабільності в державі. Від характеру

врегулювання боргової проблеми залежить бюджетна дієздатність країни, стан її

валютних резервів, а відповідно і стабільність національної валюти, рівень

відсоткових ставок, інвестиційний клімат, характер поведінки всіх сегментів

фінансового ринку. Тому управління державним боргом має бути зорієнтоване на

застосування ефективної боргової стратегії, а не базуватися на короткострокових

ситуативних орієнтирах. Лише ефективний менеджмент державного боргу є запорукою

зростання економіки, інвестиційної привабливості, фінансової стабільності,

підвищення кредитного рейтингу держави.Отже, механізми

управління державним боргом є важливим інструментом в економіці країни, і

правильне їх застосування може мати значний вплив на її розвиток.Розділ 2. Аналіз державного боргу України за

2007 – 2009 роки2.1 Аналіз

структури і динаміки державного боргу УкраїниЗагальний

державний борг України з 1992 року поступово зростав. Це обумовлювалося різними

чинниками: дефіцитністю державного бюджету та платіжного балансу, високою

залежністю від імпорту енергоресурсів, неефективним використанням залучених

кредитів та відсутністю належного контролю за цим процесом, несприятливим

інвестиційним кліматом. Найбільшою мірою формування боргу було пов’язане з

бюджетними дефіцитами, які мали місце до 2000 року. Прийняття бездефіцитного

державного бюджету на 2000 та 2001 рр. дещо стабілізувало ситуацію. Але основні

причини та джерела дефіциту, і насамперед, незбалансованість державного

споживання і фінансових можливостей, залишалися. Це може призвести у

перспективі до подальшого зростання державного боргу. Залишаючись достатньо

високим, рівень державного боргу України водночас не є критичним. Згідно з

міжнародними стандартами (Маастрихтською угодою) критичними вважаються боргові

зобов’язання держави, які перевищують 60% від ВВП [14].Якщо ж брати до

уваги проаналізований в роботі період (2007-2009 роки), то ми бачимо що розмір

державного та гарантованого державного боргу значно зріс. Так, розмір

державного та гарантованого державного боргу станом на 31 грудня 2007 року

становив 88,7 млрд. грн. Станом вже на 31 грудня 2009 року цей показник

дорівнював близько 316,9 млрд. грн. Тобто розмір державного та гарантованого

державного боргу за цей період зріс на 228,2 млрд. грн, тобто збільшився більше

ніж у 3,5 рази. Детальніше структуру та динаміку державного боргу показано в

таблиці 2.1.Таблиця 2.1 Аналіз динаміки державного та гарантованого

державного боргу за 2007 – 2009 роки млрд. грн.

| Показник | 2007 рік | 2008 рік | 2009 рік | Відхилення 2009 року до | |||

| 2007 року | 2008 року | ||||||

| +/- | % | +\- | % | ||||

| Загальна сума боргу | 88,7 | 189,4 | 316,9 | 228,1 | 257,1 | 127,5 | 67,3 |

|

Прямий державний борг: — внутрішній — зовнішній |

71,3 17,8 53,5 |

130,7 44,7 86 |

227 91,1 135,9 |

155,7 73,3 82,4 |

218,4 411,5 154,1 |

96,3 46,4 49,9 |

73,7 103,9 58 |

|

Гарантований борг: — внутрішній — зовнішній |

17,5 1 16 |

58,7 2 56,7 |

89,9 14,1 75,8 |

72,4 13,1 59,4 |

415,1 1305,1 361,0 |

31,2 12,1 19,1 |

53,1 602,9 33,7 |

Як ми бачимо,

загальна сума державного боргу значно зростала з року в рік. Аналізуючи

структуру боргу, видно, що найбільшого зростання досягає сааме зовнішній борг,

як прямий так і гарантований. Так, прямий зовнішній борг зріс з 53,5 млрд. грн

у 2007 році до до 135,9 у 2009 році, тобто збільшився на 82,4 млрд. грн, або на

154,1%. Аналогічний показник по гарантованому боргу зріс із 16 млрд. грн. до

75,8 млрд. грн. за відповідний період, тобто зростання абсолютного показника

становить 59,4 млрд. грн., а у відносному розрахунку він дорівнює 361%. Одним з

факторів, який мав вагомий вплив на даний процес, стало падіння курсу гривні

через світову фінансову кризу. Перевищення фактичного обсягу державного боргу

над граничним становить 18,2 млрд. грн. і спричинене

стрімким зростанням курсів іноземних валют: так на початок 2008 року офіційний

курс становив 5,05 гривні за дол. США, а на 31 грудня

2008 року – 7,7 гривні за дол. США. Таке падіння

національної валюти, спричинене негативним впливом світової фінансової кризи,

не було передбачено державним бюджетом, показники якого розраховані виходячи із

прогнозного курсу 5,1 гривні за дол. США.

В 2009 році

державний борг також суттєво збільшився (на 67,3% порівняно з 2008 році). Державний

борг України становив 227 млрд. грн. (71,63%) або 28 млрд. дол. США. Статтею 11 Закону України «Про Державний бюджет

України на 2009 рік» встановлений граничний розмір державного боргу України в

сумі 193,1 млрд. грн. Перевищення фактичного обсягу

державного боргу над граничним становить майже 34 млрд. грн.

і спричинене як здійсненням державних запозичень відповідно до статті 85 в сумі

більшій ніж передбачено додатком №2 до Закону України «Про Державний бюджет

України на 2009 рік», так і зростанням фактичних курсів іноземних валют

порівняно із прогнозними, що застосовувались при плануванні державного бюджету

(збільшення державного боргу за рахунок курсових різниць становить близько 3,0

млрд. грн. або 3% зростання державного боргу), а також віднесенням на державний

борг України коштів МВФ, отриманих Україною в результаті спеціального розподілу

СПЗ в сумі 1,228 млрд. СПЗ (або 15,7 млрд.грн.). Детальніші дані про державний борг України за

2007 – 2009 роки відображено в додатках А-В.

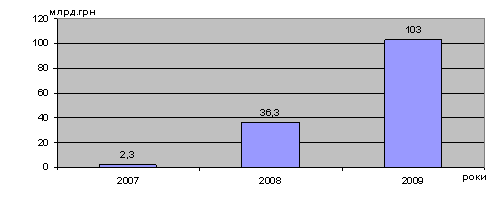

Важливим є той

факт, що з 2007 року по 2009 значно зріс державний борг за ставкою МВФ (від 2,178

млрд. грн. до 102,998 млрд. грн.). Ця ситуація ситуація пояснюється тим, що з

настанням фінансової кризи уряд почав залучати кредити МВФ для збереження

стабільності банківського сектору країни та стабілізації національної валюти.

Також частина цих коштів використовувалась і для покриття державного боргу. Цю

динаміку проілюстровано на рис.2.1.

Рис. 2.1.

Динаміка зростання державного боргу перед МВФ

Загальну структуру

державного боргу станом на 31 грудня 2009 року за видами ставок зображено на

рис.2.2.

Рис.2.2.

Структура державного боргу за видами ставок

Отже, як ми

бачимо державний борг України має значну тенденцію до зростання, і на даний

момент немає втішних прогнозів щодо зменшення даної тенденції.

2.2

Обслуговування державного боргу і управління ним

Зростання

державного боргу – складне явище, обумовлене цілою низкою факторів, яке кожній

країні може мати свою особливість. Зростання державного боргу може бути

викликане неефективним використанням залучених коштів. Тому механізм управління

та обслуговування державного боргу впливають на економіку країни. Розвинуті

країни світу є найбільшими боржниками. Під час кризи їх зобов’язання досягали,

або і перевищували обсяги ВВП.

Стрімке зростання

державного боргу в Україні відбулося у 2007-2009 роках. Зростав внутрішній

борг, значно збільшився зовнішній борг, зокрема, за рахунок збільшення

заборгованості за позиками, наданими міжнародними організаціями економічного

розвитку.

За відсутності в

Україні базового закону «Про державний борг» організація управління

державним боргом фрагментарно регламентується у різних законодавчо-нормативних

актах. Спеціальний окремий державний орган з управління боргом відсутній. Ці

функції покладені головним чином на департамент державного боргу у складі

Міністерства фінансів України. Основними завданнями цього департаменту є

реалізація стратегії внутрішніх і зовнішніх запозичень держави, надання

державних гарантій, погашення та обслуговування державного боргу, у тому числі

забезпечення обліку і моніторингу таких операцій. У системі управління

державним боргом в Україні спостерігається розширення структури та збільшення

обсягів застосовуваних боргових інструментів, зростає кількість активних

операцій з державним боргом, впроваджуються механізми використання вільних

залишків бюджетних коштів.

Сьогодні Україна

є на межі значного зростання боргового тягаря, здатного підвищити ризик втрати

боргової безпеки. Боргова безпека – це дотримання такого рівня державної

заборгованості, який задовольняє потреби держави у фінансових ресурсах, дає

змогу зберегти стійкість фінансової системи країни і, при цьому, не ставить під

загрозу можливість виконання державою своїх функцій та зобов’язань щодо

погашення та обслуговування боргів зокрема.

Згідно із Законом

України про державний бюджет в 2009 році для фінансування бюджету та

рефінансування боргових виплат Уряд залучив 18,8 млрд. грн.(2,5 млрд. дол. США)

зовнішніх позик і 70 млрд. грн. внутрішніх позик. Запозичення до спеціального

фонду бюджету із внутрішніх джерел (4,8 млрд. грн.) надійшли до

стабілізаційного фонду. А внутрішні запозичення до загального фонду бюджету у

сумі 65,3 млрд. грн. згідно з планами Уряду, частково були спрямовані на

рекапіталізацію банківської системи.

Граничний розмір

дефіциту бюджету, визнаний ст.1 закону про бюджет становить 31,1 млрд. грн.,

або 3% від ВВП. Згідно із ст. 11 граничний розмір державного боргу України

станом на 31 грудня 2009 року мав становити 192,9 млрд. грн. Проте ст. 79

встановлено, що за рішенням КМУ можуть придбаватися акції банків в обмін на

державні облігації України, випущені чи отримані понад обсяги встановлених

законодавчо норм. А згідно із ст. 80 позики МВФ на реалізацію проектів

економічного і соціального розвитку України можуть залучатися понад обсяги

встановлені додатками до закону про бюджет [9,60].

Здійснення

внутрішніх запозичень завжди зустрічало певні труднощі через низький рівень

розвитку внутрішнього ринку державних цінних паперів. Тому Кабінет Міністрів

України схвалив Концепцію розвитку внутрішнього ринку державних цінних паперів

в Україні на 2009-2013 роки. Концепція передбачає здійснення наступних заходів:

—

запровадження

ринкового ціноутворення при розміщенні внутрішніх державних облігацій;

—

розширення

спектру інструментів внутрішньої державної позики;

—

створення

системи первинних дилерів державних цінних паперів;

—

підвищення

прозорості здійснення державних запозичень;

—

розміщення

коштів єдиного казначейського рахунку;

—

управління

ризиками, які пов’язані з державним боргом.

Ці нововведення

набули чинності з 14 травня 2009 року.

Загалом до 2007

року відношення державного боргу до ВВП постійно зменшувалось за рахунок

підтримки його на стабільному рівні, та високих темпах економічного зростання.

Але, починаючи з 2008 року, сума державного боргу та його відношення до ВВП

зростає у зв’язку з розгортанням кризових явищ і, відповідно, зростанням потреб

держави у запозиченнях.

Також важливим

показником, який характеризує ефективність боргової політики країни та її

спроможність виконувати боргові зобов’язання є співвідношення сумарних виплат з

обслуговування й погашення державного боргу до доходів державного бюджету та

ВВП. І не зважаючи на те, що у абсолютному відношенні ці величини

збільшувались, та у співвідношенні до ВВП вони знаходились у межах 2-5%, а на

кінець 2009 цей показник становив 4,33% від ВВП. Водночас співвідношення

платежів з погашення та обслуговування державного боргу до доходів загального

фонду державного бюджету на кінець 2009 року становить 23% проти 5% на кінець

2008 року і 7,4% на кінець 2007 року. Крім цього, показник відношення

державного боргу до доходів загального фонду державного бюджету знаходиться на

безпечному рівні. На кінець 2007 року він становив 56,5%, а в 2009 – 122,9% при

критичному рівні 300% [12].

Незважаючи на

складні часи для економіки України, зобов’язання за державним боргом

виконуються вчасно і в повному обсязі та передбачається, що платоспроможність

України в майбутньому залишатиметься на рівні, достатньому для виконання усіх

боргових зобов’язань.

Разом з тим, у

зв‘язку із зростанням ризиків державного боргу внаслідок ускладнення

відповідних фінансових механізмів та інструментів, розширення структури

боргового портфелю, а також нестабільності на світових та локальних фінансових

ринках питання управління такими ризиками набуло особливої гостроти та

критичності.

Розглядаючи і

аналізуючи структуру державного боргу можна простежити тенденцію до зменшення

частки зовнішнього борг. Так, у 2007 році цей показник становив 60,27%, у 2008

– 45,42%, а у 2009 – 42,89%. Одним з факторів,що вплинув на цю ситуацію є те,

що заборгованість, за позиками наданими іншими країнами (Італія, Німеччина,

Росія, США, Франція, Японія) зменшилась з 11,02% до 3,96%. Заборгованість за

ОЗДП в даний період зменшилась із 35,12% до 17%. Разом з тим, зросла питома

заборгованості перед юридичними особами (ОВДП): 10,31% у 2007 році, 17,7% —

2008 рік, 27,65% у 2009 році.

Отож, в умовах

фінансової кризи, що охопила більшу частину промислово розвинутих країн,

забезпечення економічної безпеки та макроекономічної стабільності в Україні

вимагає від держави поступового збільшення обсягів державних запозичень, а отже

і збільшення державного боргу. Але і за таких умов значення показників боргової

стабільності свідчить про економічно безпечний розмір державного боргу, який

відповідає критеріям Бюджетного кодексу України [12].

Розділ 3. Проблеми і напрямки вдосконалення

управління державним боргом

3.1 Зарубіжний

досвід управління державним боргом

Проблема

ефективного управління державним боргом є питанням економічної безпеки країни.

Організаційна складова цього питання полягає у створенні в Україні Агентства з

питань управління державним боргом з урахуванням кращого досвіду і практики

організації діяльності подібних агентств у розвинених країнах.

Питання побудови

ефективної системи управління та контролю у сфері державного боргу розглядалися

у червні 2007 року на черговому засіданні Комітету INTOSAI з питань державного

боргу у столиці Португалії, м. Лісабон. Серед презентованих матеріалів

особливий інтерес викликали інформації про досвід Португалії та Великобританії

в організації спеціальних урядових офісів для адміністрування борговими

зобов’язаннями держави.

В період з 1997

року по 2006 рік номінальний державний борг Португалії в доларовому еквіваленті

зріс більш як удвічі з 61 млрд. дол. США у 1997 році до

135 млрд. дол. США у 2006 році. При цьому співвідношення

державного боргу до ВВП в останні три роки перетнуло межу у 60 % і станом на

кінець 2006 року цей показник становив вже 68,5 %. Разом з тим, порівняно

з іншими країнами Євросоюзу, показник співвідношення державного боргу до ВВП у

Португалії знаходиться нижче середнього значення у 69 %. А в окремих країнах

цей показник сягає 100 % (Італія, Греція).

Уряд Португалії

щорічно виходить на внутрішній ринок запозичень. При цьому, застосовуються два

типи внутрішніх цінних паперів: державні (урядові) бонди з фіксованою

процентною ставкою та казначейські векселі. Переважно здійснюється емісія

державних (урядових) бондів (6-18 млрд. євро щорічно). За 2007 — 2009

роки активізувався випуск казначейських векселів.

Португальська

Республіка має окрему установу з питань управління боргом — IGCP. Місія цього

органу полягає в інтегрованому управлінні готівковими залишками і прямим боргом

Португальської Республіки через:

— стабільне

виконання боргових зобов’язань республіки;

— мінімізацію

витрат урядового боргу в довготривалій перспективі, ґрунтуючись на урядових

стратегіях ризику;

— оптимізацію

управління обігом готівки в державному секторі.

Для забезпечення

слугування державним інтересам IGCP здійснює свою діяльність керуючись

принципами продуктивності, прозорості та пізвітності й відповідальності.

Агентство з питань управління боргом (IGCP) підпорядковане та знаходиться під

наглядом Міністра фінансів Португалії. Структура IGCP включає: Голову Ради

директорів, Раду директорів, Консультативну раду, Аудиторський комітет.

Діяльність

Агентства підлягає нагляду з боку вищої аудиторської установи — Аудиторського

суду. Щорічний аудит, який здійснюється Португальським аудиторським судом

зосереджується на:

— обліку та

звітності з питань державного боргу;

— процедурах

управління боргом;

— моделі

управління.

Також можуть

здійснюватися інші аудиторські процедури у разі їх необхідності та

виправданості. Агентство з питань управління боргом також звітує безпосередньо

парламенту у наступних випадках: на запит Комітету з питань бюджету та

фінансів (зазвичай раз на рік) і під час інформування з питань

простроченого боргу, ризиків, програми запозичень, організації та діяльності

вторинного ринку цінних паперів. Хоча Агентство з питань управління державним

боргом є частиною системи державного управління, його працівники не є

державними службовцями (трудові договори укладаються у відповідності до

загального трудового законодавства), а для побудови внутрішньої організації

Агентства була прийнята корпоративна модель управління.

Агентство з

питань управління боргом Великобританії створене 1 квітня 1998 року як

виконавчий орган Казначейства Великобританії. З того часу одна з головних його

ролей полягає у здійсненні запозичень для фінансування державних (урядових)

витрат. Це робиться переважно шляхом продажу цінних паперів гілтс та

казначейських векселів.

Гілтс (gilts) —

«золотообрізні цінні папери» — це довгострокові боргові зобов’язання

(від 1 до 50 років) Уряду Великобританії. Вони ідентифікуються за

«купоном» (загальним щорічним відсотком до сплати утримувачу цінного

паперу) і датою погашення (наприклад, 4-х відсотковий Казначейський гілт 2016).

Уряд емітує два основних типи цінних паперів гілтс: договірні та індексовані.

Казначейські

векселі — це короткострокові боргові зобов’язання (до 12 місяців), які під час

емісії мають термін погашення 1, 3 або 6 місяців. Вони випускаються із

дисконтом, тобто під час купівлі покупець сплачує меншу суму, а при погашенні

отримує номінальну вартість цього векселя.

Починаючи з 2002

року, гілтс є одним із основних боргових інструментів і щорічно їх продається

на суму 50-60 млрд. фунтів стерлінгів (тобто уп’ятеро більше ніж

раніше). Станом на кінець 2006 року номінальна сума непогашеного боргу за гілтс

становила 433,2 млрд. фунтів стерлінгів. Щорічні витрати на сплату

відсотків дорівнюють близько 27 млрд. фунтів стерлінгів, або 5%

загальних державних (урядових) витрат.

Слід зазначити,

що на Агентство з питань управління боргом, поряд із здійсненням боргових

запозичень, покладається й низка інших обов’язків, а саме: управління

державними грошовими залишками, обслуговування функцій Уповноважених зі

зниження національного боргу та Ради кредитних державних проектів, оперативне

управління депозитами, адміністрування інших державних зобов’язань з питань

гарантування кредитів й інвестицій, а також управління послугами з придбання та

продажу цінних паперів гілтс.

Агентство

функціонує як частина загальної інституційної структури управління державним

боргом у Великобританії. Створення окремого Агентства супроводжувалося

необхідністю чіткого розділення функцій грошово-кредитної політики від

управління боргом. Це здійснювалося з метою забезпечення того, що на

впровадження політики управління боргом не впливатимуть короткострокові рішення

грошово-кредитної політики.

Основна мета

управління боргом у Великобританії полягає у мінімізації у довгостроковій

перспективі витрат, пов’язаних із забезпеченням фінансових потреб Уряду, беручи

до уваги ризик і водночас забезпечуючи те, що політика управління боргом не

буде суперечити цілям грошово-кредитної політики.

Агентство з

питань управління боргом діє як виконавча структура і, відповідно, за законом є

складовою частиною Казначейства. Разом з тим, Агентство функціонує автономно

від міністрів Казначейства, що таким чином дозволяє Агентству впроваджувати

план фінансування в межах загальних директив, встановлених міністрами у звіті з

управління боргом та резервами. При цьому, міністри не здійснюють щоденного

втручання у прийняття оперативних рішень керівництвом Агентства.

Основними

способами виконання Агентством плану фінансування є наступні:

— виконання

ринкових операцій (переважно продаж цінних паперів гілтс та казначейських

векселів);

— моніторинг

стану виконання плану фінансування та звітування про це Казначейству;

— моніторинг

розвитку ринків та своєчасне інформування Казначейству про будь-які зміни, які

можуть вплинути на необхідність перегляду плану фінансування.

Агентство

задовольняє фінансові потреби держави (уряду) через успішне виконання плану

фінансування. Зі свого боку, Казначейство проводить моніторинг програм продажу

Агентством цінних паперів гілтс та казначейських векселів для переконання у

тому, що план виконується. Казначейство вивчає результати кожного аукціону з

продажу гілтс та аналізує щомісячні та щоквартальні звіти Агентства про хід

виконання плану фінансування.

Агентство

задовольняє фінансові потреби держави (уряду) через успішне виконання плану

фінансування. Зі свого боку, Казначейство проводить моніторинг програм продажу

Агентством цінних паперів гілтс та казначейських векселів для переконання у

тому, що план виконується. Казначейство вивчає результати кожного аукціону з

продажу гілтс та аналізує щомісячні та щоквартальні звіти Агентства про хід

виконання плану фінансування.

Останні зміни у

діяльності Агентства характеризуються тим, що воно впровадило спеціальну модель

Стратегічного аналізу боргу (SDA), яка розрахована для визначення співвідношень

між витратами та ризиками в умовах різних стратегій запозичень. Це робиться

шляхом оцінювання вартості різних стратегій випуску цінних паперів гілтс у

певній структурній моделі, яка відображає «типову» або стилізовану

поведінку економіки Великобританії.

Отож, розглянувши

досвід європейських країн, таких як Великобританія і Португалія, можна сказати,

що Україні потрібне вдосконалення роботи органів управління державним боргом, а

також відповідне законодавство. Детальніше напрями вдосконалення управління

державним боргом буде розглянуто в наступному підрозділі [16].

3.2 Напрямки

покращення управління державним боргом в Україні

Певні аспекти організації

управління державним боргом частково регламентуються у різних

законодавчо-нормативних актах. Це спричинено, в першу чергу, відсутністю

єдиного закону «Про державний борг». Спеціальний окремий державний орган з

управління боргом відсутній. Ці функції покладені головним чином на департамент

державного боргу у складі Міністерства фінансів України.

Основними

завданнями цього департаменту є реалізація стратегії внутрішніх і зовнішніх

запозичень держави, надання державних гарантій, погашення та обслуговування

державного боргу, у тому числі забезпечення обліку і моніторингу таких

операцій.

У системі

управління державним боргом в Україні спостерігається розширення структури та

збільшення обсягів застосовуваних боргових інструментів, зростає кількість

активних операцій з державним боргом, впроваджуються механізми використання

вільних залишків бюджетних коштів.

Проте ринок облігацій внутрішньої державної позики (далі ОВДП) в Україні

має ряд проблем. Зокрема, існує обмеження попиту на облігації внутрішньої

державної позики. У 2005 р. вдалося продати ОВДП лише завдяки нерезидентам, у

попередні роки основними покупцями паперів були Ощадбанк і Фонд гарантування

вкладів фізичних осіб.

Попит на ОВДП можна розширити за допомогою інструментів, які використовують

розвинені країни світу для збільшення місткості ринку. Як приклад можна навести

такі способи його розширення:

— у Великобританії – короткострокові облігації держави для великих

підприємств;

— у США – федеральні і муніципальні облігації, ощадні бони (неринкові

облігації, що поширюються серед фізичних осіб).

Однак в Україні такі напрями не розвинені. Необхідним, на мою думку, був

би випуск подібних цінних паперів. Проте застосування теорії внутрішніх

запозичень в Україні у 2005 р. шляхом трансформації зовнішнього боргу у

внутрішній не зменшило сукупного боргу держави. Боргову політику України та

розвинутих країн світу можна порівняти на основі концепцій, що дістали розвиток

в американській економічній літературі.

Кабінет міністрів

України прийняв Концепцію

розвитку внутрішнього ринку державних цінних паперів України на 2009-2013 роки.

Ця Концепція

спрямована на задоволення нагальних потреб реформування первинного ринку

державних цінних паперів в Україні, зумовлених насамперед високою вартістю

державних запозичень на внутрішньому ринку порівняно з їх вартістю на зовнішніх

ринках. Метою цієї Концепції є створення засад та умов для забезпечення

розвитку внутрішнього ринку державних цінних паперів протягом 2009 — 2013

років. Концепція

передбачає здійснення таких заходів: запровадження ринкового ціноутворення при

розміщенні внутрішніх державних облігацій; розширення спектра інструментів

державної позики; створення системи первинних дилерів державних цінних паперів;

підвищення прозорості здійснення державних запозичень; розміщення коштів

єдиного казначейського рахунку; управління ризиками, які пов’язані з державним

боргом.

У квітні 2009 р. уряд затвердив постанову «Про запровадження інституту

первинних дилерів на ринку державних цінних паперів». Згідно з нею первинними

дилерами на ринку ОВДП можуть бути банки, які, зокрема, мають ліцензію на

провадження професійної діяльності на фондовому ринку – діяльності з торгівлі

цінними паперами;і сплачений статутний капітал, еквівалентний не менше ніж 10

млн. євро; практичний досвід роботи на ринку облігацій внутрішньої позики

(загальний обсяг торгівлі ОВДП не менше 1 млрд. грн.). У цілому за 2009 рік в

результаті розміщення облігацій внутрішньої державної позики до Державного

бюджету було залучено 18,84 млрд. грн., а з урахуванням ОВДП, випущених на цілі

рекапіталізації та реструктуризації залишку заборгованості Кабінету Міністрів

України перед Національним банком, що було передбачено Законом «Про Державний

бюджет України на 2009 рік», ця сума становила 74,53 млрд. грн. Для порівняння,

в 2008 р. обсяг первинного розміщення ОВДП склав 9,77 млрд. грн.

Середньозважена дохідність за цими цінними паперами за минулий рік становила

20,07% (з урахуванням ОВДП, випущених на рекапіталізацію банків – 12,21%). Погашення

та сплата доходу за ОВДП у 2009 р. здійснювалися своєчасно і в повному обсязі,

який становив 22,44 млрд. грн., у тому числі основний борг – 17,92 млрд. грн.,

сплата доходу – 4,52 млрд. грн. Обсяг торгів облігаціями внутрішньої державної

позики на вторинному організованому ринку у 2009 р. дорівнював більш ніж 8

млрд. грн. Наприкінці минулого року Мінфін та ФБ ПФТС підписали Договір про

включення державних цінних паперів до лістингу ПФТС. З 1 грудня 2009 р. всі

державні облігації були переведені до Котирувального списку ПФТС другого

рівня. Котирування державних облігацій на ФБ ПФТС має сприяти прозорості

ринку ОВДП та дозволить міністерству відстежувати які саме папери найбільш

активно торгуються та мають найвищу ліквідність на ринку. На базі цього аналізу

можна буде корегувати умови наступних розміщень облігацій на первинних

аукціонах.

У додатку Г наведено заходи для розвитку внутрішнього ринку державних

цінних паперів на 2009 рік.

Складовою системи регулювання державним боргом має стати боргове

планування, що органічно поєднане та здійснюється на основі єдиної методології

з бюджетним та макроекономічним плануванням.

З викладеного вище слідує, що основні напрями вдосконалення боргової

політики такі:

— створення умов для активізації купівлі-продажу державних зобов’язань;

— необхідно розвивати вторинний ринок державних зобов’язань;

-державні запозичення необхідно використовувати за цільовим призначенням

на розвиток певних галузей народного господарства, а не вкладати в

неперспективні проекти;

— необхідно удосконалити нормативну базу для чіткого врегулювання питань

щодо державних запозичень;

— визначення та законодавче закріплення напрямку боргової стратегії,

зокрема щодо співвідношення внутрішньої та зовнішньої складової державних

запозичень;

— створення агентства з управління державним боргом, що підзвітне

міністерству фінансів та зорієнтоване на управління ризиками боргової

діяльності;

— розробка та впровадження середньострокової програми регулювання

державного боргу як елементу будови ефективної системи планування державної

заборгованості.

Висновки і пропозиції

Управління державним боргом, який є засобом покриття дефіциту бюджету

держави та інструментом стабілізації фінансового ринку набуває особливо

важливого значення у період трансформації національної економіки та розвитку

товарно-грошових відносин. Державний борг – це сукупність усіх боргових

зобов’язань держави перед своїми кредиторами. Розмір державного боргу, його

динаміка і структура, темпи їх росту є показниками фінансового стану держави та

ефективності державної боргової політики. Тому визначення основних пріоритетів

державної боргової політики, зокрема щодо пропорцій і порядку здійснення

зовнішніх та внутрішніх запозичень, є необхідним і актуальним.

Великі розміри і швидке зростання державного боргу у більшості країн

світу залишає актуальним питання розробки підходів регулювання державної

заборгованості з урахуванням її позитивного і негативного впливу на економіку.

В умовах розвитку глобалізації, посилення її впливу на грошово-кредитні

відносини вивчення та застосування в адаптованому вигляді зарубіжного

досвіду регулювання державного боргу буде сприяти формуванню нових поглядів на

існуючий механізм вирішення проблем зовнішньої та внутрішньої державної

заборгованості.

Державний борг — сума, яку держава

заборгувала зовнішнім і внутрішнім кредиторам. За наявності боргу державний

апарат не може ефективно регулювати економіку країни, тому що значна кількість

доходної части потім йде на покриття боргу, для цього скорочуються інші статті

витрат і знижується рівень економіки, рівень сукупної виробленої продукції, при

цьому знижується рівень життя людей та добробуту держави в цілому. Також

розглянуто методи управління державним боргом.

Варто зазначити, що у проаналізований

період державний борг України значно зріс. Основними факторами, які викликали

дане зростання є світова фінансова криза і падіння курсу гривні до долара США,

яке відбулось у 2008 році. В 2009 році державний борг суттєво збільшився (на 67,3%

порівняно з 2008 році). Державний борг України становив 227 млрд. грн. (71,63%) або 28 млрд. дол. США.

Зменшилась частка зовнішнього боргу із 60,27% до 43%, зокрема через зменшення

заборгованості перед іншими країнами і через зменшення частки ОЗДП. Але частка

внутрішнього боргу зростала, особливо у 2009 році через активізацію випуску

ОВДП.

Світовою

практикою напрацьовано багато схем, які передбачають зменшення боргового тягаря

для країни. Тому в розділі докладніше розглянуто зарубіжний досвід у даному

питанні на основі таких країн як Португалія і Великобританія. Також розглянуті

проблеми українського управління боргом, запропоновані певні шляхи його

покращення. Тому для покращення механізмів управління державним боргом

пропонується наступне:

—

прийняття

Закону України «Про державний борг»;

—

створення

спеціального агентства з цього питання;

—

розвиток

ринку державних цінних паперів;

—

зниження

вартості запозичень;

—

мінімізація

ризиків пов’язаних із зовнішніми запозиченнями.

Для розв’язання

проблеми заборгованості в довгостроковому періоді необхідне «оздоровлення»

самої економіки, оскільки без забезпечення динамізму її розвитку і реальної,

відчутної ефективності фінансова стабільність в країні буде короткочасною і

відносною, незалежно від того, які прогресивні фінансові заходи

використовуються для її підтримки.

Список

використаних джерел

1. Конституція України: Прийнята на

п’ятій сесії Верховної Ради України 28 червня 1996р. – К.: Офіційне видавництво

Верховної Ради України, 1996. – 115с.

2. Бюджетний кодекс України, прийнятий Верховною радою України від 08.07. 2010 № 2456-VI.3. Про Державний бюджет України на 2009 рік: Закон України від 26.12. 2008 № 835- VI.4. Про схвалення Концепції розвитку внутрішнього ринку державних цінних паперів України на 2009-2013 роки від 25 березня 2009 р. N 316-р/ Кабінет міністрів України, Розпорядження.

5.

Оспіщев

В.І. Фінанси: курс для фінансистів: навч. посібник / В.І. Оспіщев — К.: Знання,

2008. — 567 с.

6.

Юрій С.І.

Фінанси: підруч. / С.І. Юрій, В.М. Федосов – К.: Знання, 2008. — 611 с.

7.

Василик

О.Д. Бюджетна система України: підруч. / О.Д. Василик, К.В. Павлюк — К.: КНЕУ,

2004. — 346 с.

8.

Василик

О.Д. Державні фінанси України: підруч. / О.Д. Василик, К.В. Павлюк — К.: ЦНЛ,

2003. — 425 с.

9.

Кудряшов

В. Фінансування дефіциту державного бюджету/ В. Кудряшов // Економіка України.

– 2009. — №4. – с. 52-64.

10.

Ривак О.

С. Державний внутрішній та валовий зовнішній борг України / О. С. Ривак //

Науковий вісник БДФА. Економічні науки : зб. наук. праць / Міністерство

фінансів України, Буковинська державна фінансова академія; гол. ред. В.В.

Прядко. — Чернівці, 2008. — Вип. 4. — С. 568-584.

11.

Філоненко

К. М. Зовнішній борг України: аналіз динаміки та структури / К. М. Філоненко //

Статистика України. — 2010. — №2. — С. 31-36.

12.

Науковий

блог НаУ «Острозька академія» [сайт http://naub.org.ua]

13.

Перша

українська електронна бібліотека підручників [сайт pidruchniki.com.ua]

14.

Економіко-правова

бібліотека [сайт http://www.vuzlib.net]

15.

Офіційний

сайт Міністерства фінансів України [сайт http://www.minfin.gov.ua].

16.

Офіційний

сайт Рахункової палати України [сайт http://www.ac-rada.gov.ua].

17.

Офіційний

сайт Національного банку Укоаїни [сайт http://www.bank.gov.ua]

Додаток A

Державний та

гарантований державою борг України станом на 31.12.2007 тис. одиниць

| Стаття боргу | дол. США | грн. | % |

| 1 | 2 | 3 | 4 |

| Загальна сума державного та гарантованого державою боргу |

17 573 216,19 | 88 744 741,81 | 100,00 |

| Державний борг | 14 117 678,86 | 71 294 278,30 | 80,34 |

| Внутрішній борг | 3 526 017,09 | 17 806 386,34 | 20,06 |

| 1. Заборгованість перед юридичними особами |

1 811 201,12 | 9 146 565,67 | 10,31 |

| ОВДП (5-річні) | 579 602,11 | 2 926 990,67 | 3,30 |

| ОВДП (4-річні) | 86 891,09 | 438 800,00 | 0,49 |

| ОВДП (3-річні) | 771 884,16 | 3 898 015,00 | 4,39 |

| ОВДП (2-річні) | 114 011,88 | 575 760,00 | 0,65 |

| ОВДП (18-місячні) | 258 811,88 | 1 307 000,00 | 1,47 |

| 2. Заборгованість перед банківськими установами |

1 714 815,97 | 8 659 820,67 | 9,76 |

| Національний банк України | 1 714 815,97 | 8 659 820,67 | 9,76 |

| Зовнішній борг | 10 591 661,77 | 53 487 891,96 | 60,27 |

| 1. Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку |

2 483 678,45 | 12 542 576,19 | 14,13 |

| Європейське Співтовариство | 42 606,80 | 215 164,34 | 0,24 |

| Європейський банк реконструкції та розвитку |

202 956,90 | 1 024 932,35 | 1,15 |

| Світовий банк | 2 238 114,75 | 11 302 479,50 | 12,74 |

| 2. Заборгованість за позиками, наданими закордонними органами управління |

1 936 412,48 | 9 778 883,02 | 11,02 |

| Італія | 68 054,89 | 343 677,20 | 0,39 |

| Німеччина | 326 445,27 | 1 648 548,59 | 1,86 |

| Росія | 1 290 105,86 | 6 515 034,59 | 7,34 |

| США | 154 359,30 | 779 514,48 | 0,88 |

| Франція | 18 572,55 | 93 791,38 | 0,11 |

| Японія | 78 874,61 | 398 316,78 | 0,45 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками |

75,12 | 379,35 | 0,00 |

| Сhase Manhattan Bank Luxemburg S.A. | 75,12 | 379,35 | 0,00 |

| 4. Заборгованість, не віднесена до інших категорій |

6 171 495,72 | 31 166 053,40 | 35,12 |

| ОЗДП 2003 року | 1 000 000,00 | 5 050 000,00 | 5,69 |

| ОЗДП 2004 року | 1 100 000,00 | 5 555 000,00 | 6,26 |

| ОЗДП 2005 року | 881 520,00 | 4 451 676,00 | 5,02 |

| ОЗДП 2006 року | 1 989 975,72 | 10 049 377,40 | 11,32 |

| ОЗДП 2007 року | 1 200 000,00 | 6 060 000,00 | 6,83 |

| Гарантований борг | 3 455 537,33 | 17 450 463,51 | 19,66 |

| Внутрішній борг | 198 211,14 | 1 000 966,25 | 1,13 |

| 1. Заборгованість перед юридичними особами |

198 022,10 | 1 000 011,60 | 1,13 |

| Державні цінні папери | 2,30 | 11,60 | 0,00 |

| ОДІУ (5-річні) | 198 019,80 | 1 000 000,00 | 1,13 |

| 2. Заборгованість, не віднесена до інших категорій |

189,04 | 954,65 | 0,00 |

| Інші кредитори | 189,04 | 954,65 | 0,00 |

| 1 | 2 | 3 | 4 |

| Зовнішній борг | 3 257 326,19 | 16 449 497,26 | 18,54 |

| 1.Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку |

665 090,40 | 3 358 706,54 | 3,78 |

| Європейське Співтовариство з атомної енергії |

57 298,80 | 289 358,94 | 0,33 |

| Європейський банк реконструкції та розвитку |

124 998,76 | 631 243.76 | 0,71 |

| Міжнародний Валютний Фонд | 431 252,35 | 2 177 824,38 | 2,45 |

| Світовий банк | 51 540,49 | 260 279,46 | 0,29 |

| 2. Заборгованість за позиками, наданими закордонними органами управління |

11 102,10 | 56 065,60 | 0,66 |

| Німеччина | 11 102,10 | 56 065,60 | 0,66 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками |

1 790 300,35 | 9 041 016,78 | 10,19 |

| Citibank, N.A. London | 411 209,44 | 2 076 607,69 | 2,34 |

| Deutche Bank AG London | 449 090,91 | 2 267 909,09 | 2,56 |

| Morgan Stanley Bank International Limited |

930 000,00 | 4 696 500,00 | 5,29 |

| 4. Заборгованість, не віднесена до інших категорій |

790 833,34 | 3 993 708,34 | 4,50 |

| Colvis Finance Limited | 107 500,00 | 542 875,00 | 0,61 |

| Credit Suisse First Boston International |

150 000,00 | 757 500,00 | 0,85 |

| Maglin Capital Limited | 533 333,34 | 2 693 333,34 | 3,03 |

Додаток Б

Державний та

гарантований державою борг України станом на 31.12.2008 тис. одиниць

| Стаття боргу | дол. США | грн.. | % |

| 1 | 2 | 3 | 4 |

| Загальна сума державного та гарантованого державою боргу |

24 598 751,53 | 189 410 386,82 | 100 |

| Державний борг | 16 972 681,74 | 130 689 649,38 | 69 |

| Внутрішній борг | 5 800 850,34 | 44 666 547,59 | 23,58 |

| 1. Заборгованість перед юридичними особами |

4 353 488,37 | 33 521 860,40 | 17,70 |

| ОВДП (7-річні) | 2 268 831,17 | 17 470 000,00 | 9,22 |

| ОВДП (5-річні) | 1 182 984,99 | 9 108 984,40 | 4,81 |

| ОВДП (4-річні) | 73 740,26 | 567 800,00 | 0,30 |

| ОВДП (3-річні) | 743 854,03 | 5 727 676,00 | 3,02 |

| ОВДП (6-місячні) | 2 649,35 | 20 400,00 | 0,01 |

| ОВДП (3-місячні) | 81 428,57 | 627 000,00 | 0,33 |

| 2. Заборгованість перед банківськими установами |

1 447 361,97 | 11 144 687,19 | 5,88 |

| Національний банк України | 1 447 361,97 | 11 144 687,19 | 5,88 |

| Зовнішній борг | 11 171 831,40 | 86 023 101,79 | 45,42 |

| 1. Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку |

3 189 090,44 | 24 555 996,44 | 12,96 |

| Європейське Співтовариство | 20 442,10 | 157 404,17 | 0,08 |

| Європейський банк реконструкції та розвитку |

265 800,20 | 2 046 661,57 | 1,08 |

| Світовий банк | 2 902 848,14 | 22 351 930,70 | 11,80 |

| 2. Заборгованість за позиками, наданими закордонними органами управління |

1 724 772,04 | 13 280 744,66 | 7,01 |

| Італія | 55 232,34 | 425 288,98 | 0,22 |

| Німеччина | 262 365,44 | 2 020 213,85 | 1,07 |

| Росія | 1 192 355,86 | 9 181 140,12 | 4,85 |

| США | 125 937,64 | 969 719,85 | 0,51 |

| Франція | 14 851,38 | 114 355,65 | 0,06 |

| Японія | 74 029,38 | 570 026,21 | 0,30 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками |

72,08 | 555,03 | 0,00 |

| Сhase Manhattan Bank Luxemburg S.A. | 72,08 | 555,03 | 0,00 |

| 4. Заборгованість, не віднесена до інших категорій |

6 257 896,84 | 48 185 805,66 | 25,44 |

| ОЗДП 2003 року | 1 000 000,00 | 7 700 000,00 | 4,07 |

| ОЗДП 2004 року | 1 100 000,00 | 8 470 000,00 | 4,47 |

| ОЗДП 2005 року | 845 880,00 | 6 513 276,00 | 3,44 |

| ОЗДП 2006 року | 2 112 016,84 | 16 262 529,66 | 8,59 |

| ОЗДП 2007 року | 1 200 000,00 | 9 240 000,00 | 4,88 |

| Гарантований борг | 7 626 069,79 | 58 720 737,44 | 31,00 |

| Внутрішній борг | 259 865,75 | 2 000 966,25 | 1,06 |

| 1. Заборгованість перед юридичними особами |

259 741,77 | 2 000 011,60 | 1,06 |

| Державні цінні папери | 1,51 | 11,60 | 0,00 |

| ОДІУ (7-річні) | 25 974,03 | 200 000,00 | 0,11 |

| ОДІУ (5-річні) | 233 766,23 | 1 800 000,00 | 0,95 |

| 1 | 2 | 3 | 4 |

| 2. Заборгованість, не віднесена до інших категорій |

123,98 | 954,65 | 0,00 |

| Інші кредитори | 123,98 | 954,65 | 0,00 |

| Зовнішній борг | 7 366 204,04 | 56 719 771,19 | 29,95 |

| 1.Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку |

5 020 310,42 | 38 656 390,28 | 20,41 |

| Європейське Співтовариство з атомної енергії |

74 233,09 | 571 594,79 | 0,30 |

| Європейський банк реконструкції та розвитку |

158 229,84 | 1 218 369,79 | 0,64 |

| Міжнародний Валютний Фонд | 4 709 040,61 | 36 259 612,73 | 19,14 |

| Світовий банк | 78 806,88 | 606 812,97 | 0,32 |

| 2. Заборгованість за позиками, наданими закордонними органами управління |

1 991,26 | 15 332,73 | 0,01 |

| Німеччина | 1 991,26 | 15 332,73 | 0,01 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками |

1 686 402,36 | 12 985 298,16 | 6,86 |

| Citibank, N.A. London | 394 584,18 | 3 038 298,17 | 1,60 |

| Deutche Bank AG London | 361 818,18 | 2 785 999,99 | 1,47 |

| Morgan Stanley Bank International Limited |

930 000,00 | 7 161 000,00 | 3,78 |

| 4. Заборгованість, не віднесена до інших категорій |

657 500,00 | 5 062 750,02 | 2,67 |

| Colvis Finance Limited | 107 500,00 | 827 750,00 | 0,44 |

| Credit Suisse First Boston International |

150 000,00 | 1 155 000,00 | 0,61 |

| Maglin Capital Limited | 400 000,00 | 3 080 000,02 | 1,63 |

Додаток В

Державний та

гарантований державою борг України станом на 31.12.2009 тис. одиниць

| Стаття боргу | дол. США | грн.. | % |

| 1 | 2 | 3 | 4 |

| Загальна сума державного та гарантованого державою боргу |

39 684 985,91 | 316 884 612,40 | 100 |

| Державний борг | 28 427 840,53 | 226 996 306,46 | 71,63 |

| Внутрішній борг | 11 405 144,25 | 91 070 076,77 | 28,74 |

| 1. Заборгованість перед юридичними особами |

10 974 516,10 | 87 631 511,00 | 27,65 |

| Казначейські зобов’язання | 177,71 | 1 419,00 | 0,00 |

| ОВДП (12-річні) | 187 852,22 | 1 500 000,00 | 0,47 |

| ОВДП (11-річні) | 482 154,04 | 3 850 000,00 | 1,21 |

| ОВДП (10-річні) | 1 279 547,78 | 10 217 189,00 | 3,22 |

| ОВДП (9-річні) | 2 313 180,71 | 18 470 748,00 | 5,83 |

| ОВДП (8-річні) | 1 166 712,34 | 9 316 198,00 | 2,94 |

| ОВДП (7-річні) | 2 187 852,22 | 17 470 000,00 | 5,51 |

| ОВДП (5-річні) | 1 015 404,26 | 8 108 003,00 | 2,56 |

| ОВДП (3-річні) | 1 180 713,21 | 9 427 995,00 | 2,98 |

| ОВДП (2-річні) | 83 381,34 | 665 800,00 | 0,21 |

| ОВДП (12-місячні) | 568 585,10 | 4 540 152,00 | 1,43 |

| ОВДП (9-місячні) | 16 280,53 | 130 000,00 | 0,04 |

| ОВДП (6-місячні) | 468 987,48 | 3 744 865,00 | 1,18 |

| ОВДП (3-місячні) | 23 687,16 | 189 142,00 | 0,06 |

| 2. Заборгованість перед банківськими установами |

430 628,15 | 3 438 565,77 | 1,09 |

| Національний банк України | 430 628,15 | 3 438 565,77 | 1,09 |

| Зовнішній борг | 17 022 696,28 | 135 926 229,69 | 42,89 |

| 1. Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку |

8 486 433,40 | 67 764 170,73 | 21,38 |

| Європейський банк реконструкції та розвитку |

342 574,17 | 2 735 454,76 | 0,86 |

| Європейський Інвестиційний Банк | 97 498,40 | 778 524,72 | 0,25 |

| Міжнародний Валютний Фонд | 4 899 032,95 | 39 118 778,12 | 12,34 |

| Світовий банк | 3 147 327,88 | 25 131 413,13 | 7,93 |

| 2. Заборгованість за позиками, наданими закордонними органами управління |

1 570 533,24 | 12 540 707,77 | 3,96 |

| Італія | 44 664,28 | 356 644,24 | 0,11 |

| Німеччина | 215 084,08 | 1 717 446,35 | 0,54 |

| Росія | 1 094 605,86 | 8 740 427,79 | 2,76 |

| США | 99 699,88 | 796 103,52 | 0,25 |

| Франція | 12 083,37 | 96 485,68 | 0,03 |

| Японія | 104 395,77 | 833 600,19 | 0,26 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками |

73,31 | 585,37 | 0,00 |

| Сhase Manhattan Bank Luxemburg S.A. | 73,31 | 585,37 | 0,00 |

| 4. Заборгованість, не віднесена до інших категорій |

6 965 656,33 | 55 620 765,82 | 17,55 |

| Міжнародний Валютний Фонд | 1 925 123,99 | 15 372 115,05 | 4,85 |

| ОЗДП 2003 року | 1 000 000,00 | 7 985 000,00 | 2,52 |

| 1 | 2 | 3 | 4 |

| ОЗДП 2004 року | 600 000,00 | 4 791 000,00 | 1,51 |

| ОЗДП 2005 року | 860 280,00 | 6 869 335,80 | 2,17 |

| ОЗДП 2006 року | 1 380 252,34 | 11 021 314,97 | 3,48 |

| ОЗДП 2007 року | 1 200 000,00 | 9 582 000,00 | 3,02 |

| Гарантований борг | 11 257 145,38 | 89 888 305,94 | 28,37 |

| Внутрішній борг | 1 761 157,49 | 14 062 842,64 | 4,44 |

| 1. Заборгованість перед юридичними особами |

797 331,24 | 6 366 690,05 | 2,01 |

| Векселі Укравтодору | 202 825,85 | 1 619 564,45 | 0,51 |

| Державні цінні папери | 1,45 | 11,60 | 0,00 |

| ОДІУ (5-річні) | 325 610,52 | 2 600 000,00 | 0,82 |

| ОДІУ (7-річні) | 50 093,93 | 400 000,00 | 0,13 |

| Облігації ДП КАЗ «Авіант» (5-річні) | 64 027,80 | 511 262,00 | 0,16 |

| Облігації ХДАВП (5-річні) | 103 425,42 | 825 852,00 | 0,26 |

| Облігації ХДАВП (6-річні) | 51 346,27 | 410 000,00 | 0,13 |

| 2. Заборгованість перед банківськими установами |

963 706,69 | 7 695 197,94 | 2,43 |

| ВАТ «Державний експортно-імпортний банк України» |

286 316,75 | 2 286 239,24 | 0,72 |

| ВАТ «Державний ощадний банк України» |

677 389,94 | 5 408 958,70 | 1,71 |

| 3. Заборгованість, не віднесена до інших категорій |

119,56 | 954,65 | 0,00 |

| Інші кредитори | 119,56 | 954,65 | 0,00 |

| Зовнішній борг | 9 495 987,89 | 75 825 463,30 | 23,93 |

| 1.Заборгованість за позиками, наданими міжнародними організаціями економічного розвитку |

6 441 086,65 | 51 432 076,94 | 16,23 |

| Європейське Співтовариство з атомної енергії |

77 549,68 | 619 234,19 | 0,20 |

| Європейський банк реконструкції та розвитку |

173 578,40 | 1 386 023,56 | 0,44 |

| Міжнародний Валютний Фонд | 6 074 800,86 | 48 507 284,88 | 15,31 |

| Світовий банк | 115 157,71 | 919 534,31 | 0,29 |

| 3. Заборгованість за позиками, наданими іноземними комерційними банками |

650 579,57 | 5 194 877,82 | 1,64 |

| Citibank, N.A. London | 374 548,03 | 2 990 765,99 | 0,94 |

| Deutche Bank AG London | 260 259,74 | 2 078 174,01 | 0,66 |

| UniCredit Bank Austria AG | 15 771,80 | 125 937,82 | 0,04 |

| 4. Заборгованість, не віднесена до інших категорій |

2 404 321,67 | 19 198 508,54 | 6,06 |

| Aquasafety Invest plc | 14 338,00 | 114 488,93 | 0,04 |

| Credit Suisse First Boston International |

150 000,00 | 1 197 750,00 | 0,38 |

| Credit Suisse International | 378 300,00 | 3 020 725,50 | 0,95 |

| Maglin Capital Limited | 266 666,67 | 2 129 333,37 | 0,67 |

| Облігації НАК «Нафтогаз» (5-річні) | 1 595 017,00 | 12 736 210,74 | 4,02 |

Додаток Г

Першочергові

заходи із забезпечення розвитку внутрішнього ринку державних цінних паперів

України на 2009 рік.

| Найменування заходу | Строк виконання | Відповідальні за виконання |

| Затвердження річного графіка первинного розміщення державних цінних паперів на 2010 рік |

грудень | Міністерство фінансів |

| Оприлюднення проспектів емісій державних цінних паперів |

За 2 тижні до емісії | — » — |

| Регулярне розміщення широкого спектра облігацій внутрішньої державної позики за строками обігу в обсягах, що забезпечать виконання плану державних запозичень, визначеного законом про державний бюджет на відповідний рік |

Протягом року | — » — |

| Проведення у межах запозичених коштів операцій з державним боргом, включаючи обмін, достроковий викуп та тимчасову купівлю державних цінних паперів |

— » — | — » — |

| Розроблення методологічної та нормативно-правової бази управління ризиками державного боргу |

грудень | — » — |

| Розроблення нормативно-правової бази для запровадження інституту первинних дилерів (торговців цінними паперами) |

— » — | — » — |

| Розроблення та включення до прогнозу показників зведеного бюджету за основними видами доходів, видатків і фінансування на плановий та наступні три роки середньострокової програми управління державним боргом, яка має містити такі цільові показники: відношення величини державного боргу до обсягу валового внутрішнього продукту; середньозважений строк погашення державного боргу; співвідношення обсягу запозичень у національній та іноземних валютах; співвідношення обсягу запозичень з фіксованою та з плаваючою ставками; валютна структура державного боргу |

відповідно до графіка підготовки законопроекту про державний бюджет |

Міністерство фінансів, Міністерство економіки |