Процедура банкротства: условия и применение в российской экономике

Содержание

Введение

1. Теоретический аспект оценки

вероятности банкротства предприятия1.1. Понятие,

признаки и цели банкротства1.2. Участники

процесса ликвидации (банкротства)1.3.

Прогнозирование вероятности банкротства предприятия2. Процедуры, применяемые по отношению

к должнику2.1 Наблюдение

2.2 Финансовое

оздоровление2.3 Внешнее

управление2.4 Конкурсное

производство2.5 Мировое соглашение

3.Финансовый анализ дочернего общества с ограниченной

ответственностью «Каприз»

Заключение

Список литературы

Введение

Рыночная

экономика в Российской Федерации набирает всё большую силу. Вместе с ней

набирает силу и конкуренция как основной механизм регулирования хозяйственного

процесса. Конкурентоспособность предприятию, акционерному обществу, любому

другому хозяйствующему субъекту может обеспечить только правильное управление

движением капитала и финансовых ресурсов, находящихся в их распоряжении.Финансы

— это совокупность денежных отношений, возникающих в процессе производства и

реализации продукции (работ, услуг) и включающих формирование и использование

денежных доходов, обеспечение кругооборота средств в воспроизводственном процессе,

организацию взаимоотношений с другими предприятиями, бюджетом, банками,

страховыми организациями и др.Финансовый

менеджмент — наука об управлении всеми этими процессами. Управление финансами

предприятия предполагает разработку методов, которые предприятие ставит перед

собой для достижения определенных целей, конечной из которых является

обеспечение прочного и устойчивого финансового состояния.Финансовый

менеджмент включает разработку и выбор критериев для принятия правильных

финансовых решений, а также практическое использование этих критериев с учетом

конкретных условий деятельности предприятия.Исходной

базой для управления финансами предприятия является его финансовое состояние,

сложившееся фактически. Оно дает возможность ответить на вопросы, насколько

эффективным было управление финансовыми ресурсами и имуществом, рациональна ли

структура последнего; как сочетаются заемные и собственные источники

финансирования деятельности, какова отдача производственного потенциала,

оборачиваемость активов, рентабельность продаж и т. д.Цель

данной работы – изучить оценку потенциального банкротства организации.1. Теоретический аспект оценки вероятности банкротства предприятия

1.1 Понятие, признаки и цели

банкротства

Существующие государственные системы

правового регулирования несостоятельности отличаются друг от друга теми

конкретными целями, которые ставят перед собой законодатели тех или иных государств.

Эти цели могут быть самыми разнообразными, к примеру:— увеличение возврата средств,

полученных в ходе реабилитационных мероприятий или ликвидации должника, в

интересах всех сторон;— спасение бизнеса жизнеспособного

предприятия (и (или) юридического лица);— справедливое распределение средств

между сторонами;— осуществление мер по реструктуризации

предприятия в период до банкротства и т.д.В результате приоритетной задачей для

одних является повышение возврата средств кредиторам, для других — спасение

бизнеса и сохранение рабочих мест, что вызывает повышение цены кредита в ущерб

интересам кредиторов (английская концепция). Третья модель (американская,

французская, российская системы) ставит в качестве основной задачи эффективное

распределение имущества и выполнение макроэкономических функций. С этой точки

зрения необходим такой механизм правового регулирования несостоятельности

(банкротства), который позволил бы найти компромисс между сохранением

жизнеспособных предприятий и недопустимостью ущемления прав кредиторов.Действующее российское законодательство

о несостоятельности (банкротстве) представляет собой сложную систему правовых

норм, основанием которой, безусловно, являются положения ГК РФ. Данные

положения можно разделить на три группы:— нормы ГК РФ, непосредственно

регулирующие несостоятельность (банкротство) индивидуальных предпринимателей

(ст. 25) и юридических лиц (ст. 65);— нормы ГК РФ, содержащие специальные

указания по применению положений о несостоятельности (банкротстве) — ст. 64 (об

очередности удовлетворения требований кредиторов), 56, 105 (о субсидиарной

ответственности лиц, которые имеют право давать обязательные для должника —

юридического лица указания либо иным образом определять его действия, за доведение

должника до банкротства) и др.;— нормы ГК РФ, непосредственно не

затрагивающие отношения несостоятельности (банкротства), но имеющие

определяющее значение для решения вопросов, возникающих в связи с

несостоятельностью (банкротством) юридических лиц (например, положения, регулирующие

организационно-правовые формы юридических лиц, вопросы ответственности за

нарушение обязательств и т.д.).Центральное место в системе правового

регулирования несостоятельности (банкротства) занимает Федеральный закон от 26

октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)»,

задачами которого являются, с одной стороны, исключение из гражданского оборота

неплатежеспособных субъектов, а с другой — предоставление возможности

добросовестным предпринимателям улучшить свои дела под контролем арбитражного

суда и кредиторов и вновь достичь финансовой стабильности. В этом смысле

институт банкротства служит гарантией социальной справедливости в условиях

рынка, одним из основных элементов которого является конкуренция.Кроме того, в систему законодательства,

регулирующего несостоятельность (банкротство), входят: Федеральный закон от 25

февраля 1999 г. N 40-ФЗ «О несостоятельности (банкротстве) кредитных

организаций« (с изменениями и дополнениями), Федеральный закон от 24 июня 1999 г. N 122-ФЗ »Об особенностях несостоятельности (банкротства) субъектов естественных

монополий топливно-энергетического комплекса», а также иные нормативные

акты. К числу последних, в частности, следует отнести постановление

Правительства РФ от 3 февраля 2005 г. N 52 «О регулирующем органе,

осуществляющем контроль за деятельностью саморегулируемых организаций

арбитражных управляющих«, постановление Правительства РФ от 29 мая 2004 г. N 257 »Об обеспечении интересов Российской Федерации как кредитора в делах о банкротстве

и в процедурах банкротства» (с изменениями и дополнениями), постановление

Правительства РФ от 19 сентября 2003 г. N 586 «О требованиях к кандидатуре

арбитражного управляющего в деле о банкротстве стратегического предприятия или

организации» и др. Вопросам несостоятельности посвящены также и некоторые

судебные акты — Информационное письмо Президиума ВАС РФ от 15 августа 2003 г. N 74 «Об отдельных особенностях рассмотрения дел о несостоятельности (банкротстве) кредитных

организаций«, постановление Пленума ВАС РФ от 8 апреля 2003 г. N 4 »О некоторых вопросах, связанных с введением в действие Федерального закона «О

несостоятельности (банкротстве)», постановление Пленума ВАС РФ от 15

декабря 2004 г. N 29 «О некоторых вопросах практики применения

Федерального закона «О несостоятельности (банкротстве)» и др.Анализ действующего законодательства о

банкротстве позволил сформулировать следующие принципиальные положения:1) институт банкротства не может быть

отнесен только к одной отрасли права, поскольку является комплексным институтом

права, сочетающим нормы различных его отраслей. В рамках гражданско-правового

регулирования банкротство служит лишь одним из оснований ликвидации юридического

лица, остальные же отношения (например, судебный и внесудебный порядок) урегулированы

нормами других отраслей права.1.2 Участники процесса ликвидации

(банкротства)

Состав лиц, участвующих в деле о

банкротстве, достаточно широк. К ним относятся:— должник-гражданин или юридическое

лицо, неспособные удовлетворить требования кредиторов по денежным

обязательствам и (или) исполнить обязанность по уплате обязательных платежей;— конкурсный кредитор;

— арбитражный управляющий (в зависимости

от процедур несостоятельности (банкротства) — временный, административный,

внешний или конкурсный управляющий);— уполномоченные органы по требованиям,

вытекающим из обязательных платежей;— иные лица, в частности органы местного

самоуправления, федеральные органы исполнительной власти и органы исполнительной

власти соответствующего субъекта Российской Федерации при рассмотрении дела о несостоятельности

(банкротстве) градообразующей организации, лицо, предоставившее обеспечение для

проведения финансового оздоровления, и т.д.В настоящее время Законом о банкротстве 2002 г. предоставлена возможность участия в процессе по банкротству представителям учредителей

(участников) должника, которые наделяются всеми правами, предусмотренными

арбитражным процессуальным законодательством для лиц, участвующих в процессе, а

также правом на обжалование решений арбитражного суда, отдельных решений и

действий арбитражного управляющего и кредиторов, правом на получение информации

о ходе процедур и т.д. Расширяя права государства в деле о банкротстве, Закон о

банкротстве 2002 г. предусматривает возможность участия в нем представителя

собственника имущества должника — унитарного предприятия и наделяет его правом

обжаловать действия арбитражного управляющего, решения собрания и комитета

кредиторов, судебные акты о введении внешнего управления и конкурсного

производства.Правовой статус лиц, участвующих в

конкурсном процессе, зависит от многих факторов: от характера правомочий,

которыми наделяет законодатель данное лицо; от процедуры несостоятельности

(банкротства), в рамках которой действует данное лицо, и от целей, которые

являются приоритетными на данном этапе банкротства; от особенностей

несостоятельности (банкротства) отдельных категорий должников и т.д.Традиционно в гражданском праве термином

«должник» обозначается сторона во всяком гражданско-правовом

обязательстве, которая должна совершить определенные действия по требованию

кредитора, как то: передать товар, выполнить работу, оказать услуги, уплатить

денежную сумму (ст. 307 ГК РФ). Понятие «должник», употребляемое в

Законе о банкротстве 2002 г., существенно отличается от традиционно принятого:

под должником понимается обязанная сторона лишь в денежном обязательстве,

которая должна уплатить кредитору денежную сумму в течение срока,

установленного этим законом.В соответствии с гражданским

законодательством кредитором признается лицо, в пользу которого должник обязан

совершить определенное действие, как то: передать имущество, выполнить работу,

уплатить деньги, — наделенное правом требовать от должника исполнения его

обязанности (ст. 307 ГК РФ). Однако участниками процесса банкротства

хозяйствующих субъектов могут быть только кредиторы по денежным обязательствам,

являющиеся стороной в денежном обязательстве должника и обладающие

имущественными (денежными) претензиями к потенциальному банкроту.В качестве кредиторов по денежным

обязательствам могут выступать российские и иностранные физические и

юридические лица, а также Российская Федерация, субъекты Российской Федерации,

муниципальные образования (п. 1 ст. 2 ГК РФ).Правом же на подачу заявления кредитора

о признании должника банкротом обладают только лица, признаваемые в

соответствии с Законом о банкротстве 2002 г. конкурсными кредиторами. Конкурсными кредиторами признаются кредиторы по денежным обязательствам, за исключением

граждан, перед которыми должник несет ответственность за причинение вреда жизни

и здоровью, а также учредителей (участников) должника — юридического лица по

обязательствам, вытекающим из такого участия (ст. 2 Закона о банкротстве 2002 г.).При осуществлении всех процедур

банкротства одним из главных действующих лиц является временный,

административный, внешний и конкурсный управляющие, которые объединяются

понятием арбитражного управляющего. Арбитражный управляющий — это особый

субъект, от деятельности которого зависит в конечном итоге судьба должника.Данное лицо должно беспристрастно влиять

на процесс банкротства в интересах как должника, так и кредиторов. Данное

положение обеспечивается путем закрепления на законодательном уровне ряда

требований, предъявляемых к кандидатуре арбитражного управляющего Законом о

банкротстве 2002 г. и иными нормативными актами, в частности постановлением

Правительства РФ от 19 сентября 2003 г. N 586 «О требованиях к кандидатуре

арбитражного управляющего в деле о банкротстве стратегического предприятия или

организации«, постановлением Правительства РФ от 9 июля 2003 г. N 414 »Об утверждении Правил проведения стажировки в качестве помощника арбитражного

управляющего» (с изменениями и дополнениями) и др.Арбитражным управляющим по законодательству

РФ может выступать только физическое лицо, утверждаемое арбитражным судом для

осуществления установленных законом полномочий в целях реализации различных процедур

банкротства: наблюдения, финансового оздоровления, внешнего управления и

конкурсного производства (ст. 2 Закона о банкротстве 2002 г.).1.3 Прогнозирование вероятности

банкротства предприятия

Предсказание

банкротства как самостоятельная проблема возникла в передовых капиталистических

странах (и в первую очередь, в США) сразу после окончания второй мировой войны.

Этому способствовал рост числа банкротств в связи с резким сокращением военных

заказов, неравномерность развития фирм, процветание одних и разорение других.

Естественно, возникла проблема возможности априорного определения условий,

ведущих фирму к банкротству.Вначале

этот вопрос решался на эмпирическом, чисто качественном уровне и, естественно,

приводил к существенным ошибкам. Первые серьезные попытки разработать

эффективную методику прогнозирования банкротства относятся к 60-м гг. и связаны

с развитием компьютерной техники.Известны

два основных подхода к предсказанию банкротства.Первый

базируется на финансовых данных и включает оперирование некоторыми

коэффициентами: приобретающим все большую известность Z-коэффициентом Альтмана

(США), коэффициентом Таффлера, (Великобритания), и другими, а также умение

«читать баланс».Второй

исходит из данных по обанкротившимся компаниям и сравнивает их с

соответствующими данными исследуемой компании.Первый

подход, бесспорно эффективный при прогнозировании банкротства, имеет три

существенных недостатка. Во-первых, компании, испытывающие трудности, всячески

задерживают публикацию своих отчетов, и, таким образом, конкретные данные могут

годами оставаться недоступными. Во-вторых, даже если данные и сообщаются, они

могут оказаться «творчески обработанными». Для компаний в подобных

обстоятельствах характерно стремление обелить свою деятельность, иногда

доводящее до фальсификации. Требуется особое умение, присущее даже не всем

опытным исследователям, чтобы выделить массивы подправленных данных и оценить

степень завуалированности. Третья трудность заключается в том, что некоторые соотношения,

выведенные по данным деятельности компании, могут свидетельствовать о

неплатежеспособности в то время, как другие – давать основания для заключения о

стабильности или даже некотором улучшении. В таких условиях трудно судить о

реальном состоянии дел.Второй

подход основан на сравнении признаков уже обанкротившихся компаний с таковыми

же признаками «подозрительной» компании. За последние 50 лет

опубликовано множество списков обанкротившихся компаний. Некоторые из них

содержат их описание по десяткам показателей. К сожалению, большинство списков

не упорядочивают эти данные по степени важности и ни в одном не проявлена

забота о последовательности. Попыткой компенсировать эти недостатки является

метод балльной оценки (А-счет Аргенти).В

отличие от описанных «количественных» подходов к предсказанию

банкротства в качестве самостоятельного можно выделить «качественный»

подход, основанный на изучении отдельных характеристик, присущих бизнесу,

развивающемуся по направлению к банкротству. Если для исследуемого предприятия

характерно наличие таких характеристик, можно дать экспертное заключение о

неблагоприятных тенденциях развития.Прежде

чем переходить непосредственно к описанию методик, реализующих эти подходы,

необходимо четко уяснить, что именно мы собираемся предсказывать. Общепринятым

является мнение, что банкротство и кризис на предприятии – понятия

синонимичные; банкротство, собственно, и рассматривается как крайнее проявление

кризиса. В действительности же дело обстоит иначе – предприятие подвержено

различным видам кризисов (экономическим, финансовым, управленческим) и

банкротство – лишь один из них. Во всем мире под банкротством принято понимать

финансовый кризис, то есть неспособность фирмы выполнять свои текущие

обязательства. Помимо этого, фирма может испытывать экономический кризис

(ситуация, когда материальные ресурсы компании используются неэффективно) и

кризис управления (неэффективное использование человеческих ресурсов, что часто

означает также низкую компетентность руководства и, следовательно, неадекватность

управленческих решений требованиям окружающей среды). Соответственно, различные

методики предсказания банкротства, как принято называть их в отечественной практике,

на самом деле, предсказывают различные виды кризисов. Именно поэтому оценки,

получаемые при их помощи, нередко столь сильно различаются. Видимо, все эти

методики вернее было бы назвать кризис-прогнозными (К-прогнозными). Другое

дело, что любой из обозначенных видов кризисов может привести к коллапсу,

смерти предприятия. В этой связи, понимая механизм банкротства как юридическое

признание такого коллапса, данные методики условно можно назвать методиками

предсказания банкротства. Представляется, однако, что ни одна из них не может

претендовать на использование в качестве универсальной именно по причине

«специализации» на каком-либо одном виде кризиса. Поэтому кажется целесообразным

отслеживание динамики изменения результирующих показателей по нескольким из

них. Выбор конкретных методик, очевидно, должен диктоваться особенностями

отрасли, в которой работает предприятие. Более того, даже сами методики могут и

должны подвергаться корректировке с учетом специфики отраслей.Одной

из простейших моделей прогнозирования вероятности банкротства считается

двухфакторная модель. Она основывается на двух ключевых показателях (например,

показатель текущей ликвидности и показатель доли заемных средств), от которых

зависит вероятность банкротства предприятия. Эти показатели умножаются на

весовые значения коэффициентов, найденные эмпирическим путем, и результаты

затем складываются с некой постоянной величиной (const), также полученной тем

же (опытно-статистическим) способом. Если результат (С1) оказывается

отрицательным, вероятность банкротства невелика. Положительное значение С1

указывает на высокую вероятность банкротства.В

американской практике выявлены и используются такие весовые значения

коэффициентов:·

для

показателя текущей ликвидности (покрытия) (Кп) – ( — 1,0736)·

для

показателя удельного веса заемных средств в пассивах предприятия (Кз) –

(+0,0579)·

постоянная

величина – ( — 0,3877)·

Отсюда

формула расчета С1 принимает следующий вид:C1= — 0.3877+Kп*( — 1.0736)+Кз*0.0579

Надо

заметить, что источник, приводящий данную методику, не дает информации о базе

расчета весовых значений коэффициентов. Тем не менее, в любом случае следует

иметь в виду, что в нашей стране иные темпы инфляции, иные циклы макро- и

микроэкономики, а также другие уровни фондо-, энерго- и трудоемкости

производства, производительности труда, иное налоговое бремя. В силу этого невозможно

механически использовать приведенные выше значения коэффициентов в российских

условиях. Однако саму модель, с числовыми значениями, соответствующими реалиям

российского рынка, можно было бы применить, если бы отечественные учет и

отчетность обеспечивали достаточно представительную информацию о финансовом состоянии

предприятия.Рассмотренная

двухфакторная модель не обеспечивает всестороннюю оценку финансового состояния

предприятия, а потому возможны слишком значительные отклонения прогноза от

реальности. Для получения более точного прогноза американская практика

рекомендует принимать во внимание уровень и тенденцию изменения рентабельности

проданной продукции, так как данный показатель существенно влияет на финансовую

устойчивость предприятия. Это позволяет одновременно сравнивать показатель

риска банкротства (С1) и уровень рентабельности продаж продукции. Если первый показатель

находится в безопасных границах, и уровень рентабельности продукции достаточно

высок, то вероятность банкротства крайне незначительная.Коэффициент

Альтмана (индекс кредитоспособности). Этот метод предложен в 1968 г. известным

западным экономистом Альтманом (Edward I. Altman). Индекс кредитоспособности

построен с помощью аппарата мультипликативного дискриминантного анализа

(Multiple-discriminant analysis — MDA) и позволяет в первом приближении

разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов.При

построении индекса Альтман обследовал 66 предприятий, половина которых

обанкротилась в период между 1946 и 1965 гг., а половина работала успешно, и

исследовал 22 аналитических коэффициента, которые могли быть полезны для

прогнозирования возможного банкротства. Из этих показателей он отобрал пять

наиболее значимых и построил многофакторное регрессионное уравнение. Таким

образом, индекс Альтмана представляет собой функцию от некоторых показателей,

характеризующих экономический потенциал предприятия и результаты его работы за

истекший период. В общем, виде индекс кредитоспособности (Z-счет) имеет вид:Z=1.2X1+1.4X2+3.3X3

+0.6X4+X5Где

Х1 – оборотный капитал/сумма активов;Х2

– нераспределенная прибыль/сумма активов;Х3

– операционная прибыль/сумма активов;Х4

– рыночная стоимость акций/задолженность;Х5

– выручка/сумма активов.Результаты

многочисленных расчетов по модели Альтмана показали, что обобщающий показатель

Z может принимать значения в пределах [ — 14, +22], при этом предприятия, для

которых Z>2,99 попадают в число финансово устойчивых, предприятия, для

которых Z<1,81 являются безусловно-несостоятельными, а интервал [1,81-2,99]

составляет зону неопределенности.Z-коэффициент

имеет общий серьезный недостаток — по существу его можно использовать лишь в

отношении крупных кампаний, котирующих свои акции на биржах. Именно для таких

компаний можно получить объективную рыночную оценку собственного капитала.В

качестве примера можно привести рекомендации Комитета по обобщению практики

аудирования (Великобритания), содержащие перечень критических показателей для

оценки возможного банкротства предприятия. В.В. Ковалев, основываясь на

разработках западных аудиторских фирм и преломляя эти разработки к

отечественной специфике бизнеса, предложил следующую двухуровневую систему

показателей.К

первой группе относятся критерии и показатели, неблагоприятные текущие значения

или складывающаяся динамика изменения которых свидетельствуют о возможных в

обозримом будущем значительных финансовых затруднениях, в том числе и

банкротстве. К ним относятся:·

повторяющиеся

существенные потери в основной производственной деятельности;·

превышение

некоторого критического уровня просроченной кредиторской задолженности;·

чрезмерное

использование краткосрочных заемных средств в качестве источников

финансирования долгосрочных вложений;·

устойчиво

низкие значения коэффициентов ликвидности;·

хроническая

нехватка оборотных средств;·

устойчиво

увеличивающаяся до опасных пределов доля заемных средств в общей сумме

источников средств;·

неправильная

реинвестиционная политика;·

превышение

размеров заемных средств над установленными лимитами;·

хроническое

невыполнение обязательств перед инвесторами, кредиторами и акционерами (в

отношении своевременности возврата ссуд, выплаты процентов и дивидендов);·

высокий

удельный вес просроченной дебиторской задолженности;·

наличие

сверхнормативных и залежалых товаров и производственных запасов;·

ухудшение

отношений с учреждениями банковской системы;·

использование

(вынужденное) новых источников финансовых ресурсов на относительно невыгодных

условиях;·

применение

в производственном процессе оборудования с истекшими сроками эксплуатации;·

потенциальные

потери долгосрочных контрактов;·

неблагоприятные

изменения в портфеле заказов.Что

касается критических значений этих критериев, то они должны быть детализированы

по отраслям и подотраслям, а их разработка может быть выполнена после накопления

определенных статистических данных.2.Процедуры,

применяемые по отношению к должникуПри

отсутствии признаков банкротства арбитражный суд отказывает в удовлетворении

соответствующего заявления о банкротстве должника. Однако наличие таких,

признаков (неспособность должника в данный момент погасить денежные

обязательства и уплатить налоги в бюджет и внебюджетные фонды) вовсе не

означает, что должник как банкрот будет подлежать обязательной ликвидации.

Помимо процедуры конкурсного производства, применяемой при ликвидации должника

– юридического лица, к нему могут быть применены и иные процедуры: наблюдение;

внешнее управление; мировое соглашение. В отношении должника-гражданина

возможно либо конкурсное производство, либо мировое соглашение. Последнее слово

в выборе конкретной процедуры, применяемой к должнику, всегда остается за арбитражным

судом [12, с.39].2.1 Наблюдения

При

разбирательстве дела о банкротстве арбитражным судом вводится процедура

наблюдения в отношении предприятия-должника.Смысл

установления данной дополнительной процедуры состоит в том, что на момент

принятия арбитражным судом к производству заявления о банкротстве должника еще

не ясно, является ли он фактически несостоятельным (то есть в состоянии ли он

удовлетворить требования кредиторов по денежным обязательствам и (или)

исполнить обязанность по уплате обязательных платежей в полном объеме). Поэтому

введение наблюдения и ограничение полномочий его руководителя позволят

определить состояние платежеспособности должника, сохранить его имущество и

кроме этого является разумным компромиссом между соблюдением интересов

предприятия-должника и кредиторов.Наблюдение

— одна из процедур банкротства, применяемая к должнику с момента принятия

арбитражным судом заявления о признании должника банкротом до момента,

определяемого в соответствии с Законом о банкротстве (принятия арбитражным

судом решения о признании должника банкротом и открытии конкурсного

производства, или введения внешнего управления, или утверждения мирового

соглашения, или отказа в признании должника банкротом), в целях обеспечения

сохранности имущества должника и проведения анализа финансового состояния.

Указанная процедура вводится арбитражным судом на 3 месяца с момента принятия

им заявления о банкротстве.Следует

обратить внимание на то, что суд не во всех случаях назначает наблюдение. Оно

не вводится в отношении ликвидируемого юридического лица, отсутствующего

должника, организаций, осуществлявших незаконную деятельность по привлечению

денежных средств, а также граждан, не являющихся индивидуальными

предпринимателями [24, с.107].Специального

внимания заслуживает норма о назначении временного управляющего. Арбитражный

суд в определении о введении наблюдения указывает о назначении временного

управляющего (наблюдателя).При

невозможности определения кандидатуры временного управляющего при принятии

заявления о признании должника банкротом арбитражный суд выносит отдельное

определение о его назначении не позднее десяти дней со дня принятия указанного

заявления (п. 3 ст. 41 Закона).Определение

арбитражного суда о назначении временного управляющего, в отличие от

определения о назначении внешнего или конкурсного управляющего, не подлежит

немедленному исполнению. Кроме того, оно не может быть обжаловано [12, с.39].В

Законе определен статус арбитражного управляющего. Временным управляющим может

быть назначено арбитражным судом физическое лицо, зарегистрированное в качестве

индивидуального предпринимателя, обладающее специальными знаниями и не

являющееся заинтересованным лицом в отношении должника и кредиторов (п. 1 ст.

19 Закона).В

пункте 1 статьи 59 Закона говорится о том, что в случае невозможности

определения кандидатуры временного управляющего, то есть при отсутствии

кандидатур, предложенных кредиторами, и предложений из числа лиц, зарегистрированных

в качестве арбитражных управляющих, при принятии заявления о признании должника

банкротом арбитражный суд обращается в государственный орган по делам о

банкротстве и финансовому оздоровлению, который в недельный срок с момента

получения запроса предлагает кандидатуру временного управляющего. В случае

отсутствия других кандидатур арбитражный суд может назначить временного

управляющего из числа сотрудников государственного органа по представлению

последнего, но не позднее, как было сказано выше, десяти дней с момента

принятия указанного заявления (п. 4 ст. 185 Закона). Следует отметить, что

должник сам не вправе предлагать кандидатуру временного управляющего [24,

с.108].Временный

управляющий за неисполнение или ненадлежащее исполнение возложенных на него

обязанностей, которое повлекло убытки для должника или кредиторов или даже при

отсутствии таких последствий, несет ответственность согласно статье 21 Закона о

банкротстве.Вознаграждение

временному управляющему за осуществление им своих полномочий устанавливается в

соответствии со статьей 22. Это вознаграждение выплачивается за счет имущества

должника, если иное не предусмотрено Законом о банкротстве или соглашением с

кредиторами.Практика

показывает, что размер вознаграждения управляющего равен приблизительно размеру

заработной платы руководителя организации-должника.Последствия

вынесения арбитражным судом определения о принятии заявления о признании

должника банкротом содержатся в статье 57. С момента вынесения арбитражным

судом определения о принятии заявления о банкротстве должника имущественные

требования к должнику могут быть предъявлены только с соблюдением порядка,

установленного Законом (статьи 46, 63, 75 и 114).Так,

кредиторы могут предъявить свои требования к должнику в месячный срок с момента

получения уведомления временного управляющего о принятии арбитражным судом

заявления о признании должника банкротом. Указанные требования направляются в

арбитражный суд и должнику. Установление размера требований кредиторов

необходимо для участия голоса в первом собрании кредиторов (ст. 63 Закона) и

обладания на нем правом [24, с.109].Требования

кредиторов направляются временному управляющему с приложением документов,

позволяющих определить указанные требования как установленные. Размер денежных обязательств

по требованиям кредиторов считается установленным, если он подтвержден

вступившим в законную силу решением суда или документами, свидетельствующими о

признании должником этих требований и в иных случаях, предусмотренных Законом.Например,

Закон устанавливает, что кредиторы вправе предъявить свои требования и в любой

момент в ходе внешнего управления. Указанные требования направляются внешнему

управляющему. Кроме этого внешнему управляющему кредиторы направляют

установленные в соответствии с Законом о банкротстве требования с приложением

документов, позволяющих определить указанные требования как установленные [24,

с.109].Внешний

управляющий в двухнедельный срок рассматривает соответствующие требования и

заносит их в реестр требований кредиторов. В течение месяца с момента получения

указанного требования о результатах его рассмотрения уведомляет кредитора.Кредитор

при несогласии с внешним управляющим обращается в арбитражный суд в месячный

срок с момента получения уведомления от внешнего управляющего. Арбитражный суд

рассматривает данное заявление в порядке, предусмотренном статьей 46.При

отсутствии возражений в указанный выше срок требования кредиторов считаются

установленными в размере, составе и очередности удовлетворения, как они

определены внешним управляющим.Арбитражный

суд в указанных в Законе случаях, в частности при непринятии руководителем мер

по обеспечению сохранности имущества, вправе отстранить руководителя должника.

В этих случаях исполнение обязанностей руководителя должника возлагается на

временного управляющего.Об

отстранении руководителя должника от должности арбитражный суд выносит

определение, которое может быть обжаловано, в том числе и руководителем

должника [24, с.110].Согласно

пункту 5 статьи 58 Закона с момента введения наблюдения аресты и иные

ограничения должника по распоряжению принадлежащим ему имуществом могут быть

наложены исключительно в процессе банкротства.Закон

содержит права и обязанности временного управляющего (статьи 20, 60, 61, 150).

Так, статья 20 содержит положения, определяющие права и обязанности арбитражных

управляющих. В частности, согласно абзацу 2 пункта 1 статьи 60 временный

управляющий вправе предъявлять в арбитражный суд от своего имени требования о

признании недействительными сделок, а также о применении последствий

недействительности ничтожных сделок, заключенных или исполненных должником с

нарушением требований, установленных Законом о банкротстве (сделки, заключенные

или исполненные с нарушением требований, предусмотренных пунктами 2 и 3 статьи

58).Возникает

вопрос, является ли такой иск самостоятельным или он рассматривается в деле о

банкротстве? Думается, что такого рода иски не должны рассматриваться в деле о

банкротстве.Подробно

раскрываются обязанности временного управляющего по анализу финансового

состояния должника, установлению размера требований кредиторов и созыву первого

собрания кредиторов (статьи 62-64 Закона).Немаловажная

роль в осуществлении процедур банкротства отводится Законом собранию

кредиторов, образуемому в целях защиты интересов всех кредиторов (статьи 12-14,

64-66 Закона).Арбитражный

суд на основании решения собрания кредиторов принимает решение о признании

должника банкротом и открытии конкурсного производства, или выносит определение

о введении внешнего управления, либо утверждает мировое соглашение. Вместе с

тем арбитражный суд вправе принять иное решение в установленных Законом

случаях. В частности, если имеются достаточные основания полагать, что решение

собрания кредиторов об обращении в арбитражный суд с ходатайством о признании

должника банкротом и открытии конкурсного производства принято в ущерб большинства

кредиторов и установлена реальная возможность восстановления платежеспособности

должника, арбитражный суд вправе ввести внешнее управление.Особо

следует отметить, что арбитражный суд, перед тем как принять решение о

признании должника банкротом и об открытии конкурсного производства, или

вынести определение о введении внешнего управления, или утвердить мировое

соглашение, обязан проверить правомочность первого собрания кредиторов [24,

с.112].В

том случае, если собрание кредиторов не приняло решения о введении внешнего

управления или решения о заключении мирового соглашения либо временный

управляющий в недельный срок не представил ни одно из указанных решений при

наличии признаков банкротства, арбитражный суд принимает решение о признании

должника банкротом и открытии конкурсного производства.Вместе

с тем в случаях, предусмотренных в Законе о банкротстве, в частности, если

после проведения первого собрания кредиторов появились обстоятельства, дающие

достаточные основания полагать, что платежеспособность должника может быть

восстановлена, арбитражный суд вправе вынести определение о введении внешнего

управления. Определение арбитражного суда о введении внешнего управления

подлежит немедленному исполнению и может быть обжаловано.С

момента принятия какого-либо из указанных выше решений арбитражным судом

процедура наблюдения прекращается. Временный управляющий продолжает исполнять

свои обязанности до момента назначения внешнего или конкурсного управляющего.2.2

Финансовое оздоровлениеПод

финансовым оздоровлением понимается такая процедура банкротства, которая

применяется к должнику в целях восстановления его платежеспособности и

погашения задолженности в соответствии с утвержденным графиком.Особенности

данной процедуры состоят в том, что при ее проведении сохраняются органы

управления должника, активная роль в инициировании и проведении финансового

оздоровления отводится учредителям (участникам) должника, а также собственнику

имущества унитарного предприятия, которые согласно Закону о банкротстве

являются лицами, участвующими в арбитражном процессе по делу о банкротстве и

наделены правом обращения к первому собранию кредиторов с ходатайством о

введении финансового оздоровления. Указанные лица вправе также предоставить

обеспечение исполнения должником обязательств в соответствии с графиком

погашения задолженности.Финансовое

оздоровление может быть введено арбитражным судом (при предоставлении лицами,

заявляющими ходатайство о переходе к этой процедуре, соответствующих гарантий)

даже в случае, если первое собрание кредиторов проголосует за обращение в суд с

ходатайством о введении внешнего управления или конкурсного производства. В

связи с этим вызывает определенную настороженность положение Закона о

банкротстве о так называемых третьих лицах, которые, не являясь ни лицами,

участвующими в деле о банкротстве, ни лицами, участвующими в арбитражном

процессе по делу о банкротстве, наделяются полномочиями, аналогичными тем,

которые предоставлены учредителям (участникам) должника или собственнику

имущества должника – унитарного предприятия.Очевидно,

что, предоставив необходимые гарантии либо денежные средства на удовлетворение

требований кредиторов в соответствии с графиком погашения задолженности, третье

лицо оказывается в положении единственного кредитора, а должник попадает в

полную зависимость от этого третьего лица, которое может воспользоваться данной

процедурой банкротства для получения полного контроля над имуществом должника и

его органами управления, то есть данные законоположения могут быть использованы

в качестве легального механизма «передела собственности». Учитывая,

что третье лицо имеет возможность принять участие в финансовом оздоровлении

только по согласованию с должником, знание данного обстоятельства накладывает

на руководителя должника серьезную ответственность за принятие решения.Полномочия

административного управляющего во многом схожи с компетенцией временного

управляющего в период процедуры наблюдения. Вместе с тем административный

управляющий выполняет ряд специфических функций, в частности:рассматривает

отчеты должника о ходе выполнения плана финансового оздоровления и графика

погашения задолженности и предоставляет соответствующую информацию собранию

кредиторов;осуществляет

контроль за выполнением должником текущих требований кредиторов;требует

от лиц, предоставивших обеспечение исполнения обязательств должником,

выполнения графика погашения за долженности в случае неисполнения должником

обязательств, вытекающих из такого обеспечения.Существо

же самой процедуры финансового оздоровления состоит в том, что должник в

течение определенного срока (максимум два года) производит расчеты с

кредиторами в соответствии с утвержденным судом графиком погашения

задолженности, который предусматривает закрытие реестра кредиторов не позднее,

чем за месяц до окончания срока финансового оздоровления, при том условии, что

погашение требований кредиторов первой и второй очереди должно быть произведено

не позднее шести месяцев с даты введения процедуры арбитражным судом.Финансовое

оздоровление имеет также некоторые черты внешнего управления и мирового

соглашения, но не является механическим соединением отдельных положений

вышеназванных процедур.Сходство

с мировым соглашением заключается в том, что должник сохраняет возможность

управления своим имуществом с некоторыми ограничениями и имеет возможность (по

решению собрания кредиторов) получить отсрочку и рассрочку исполнения

гражданско-правовых обязательств и обязательных платежей. Однако, в отличие от

мирового соглашения, производство по делу о несостоятельности должника с

введением финансового оздоровления не прекращается.Сходство

с процедурой внешнего управления у финансового оздоровления проявляется в том,

что отсрочка и рассрочка платежей в соответствии с графиком погашения

задолженности имеют некоторые черты моратория, а последствия введения процедуры

финансового оздоровления во многом аналогичны таковым при введении внешнего

управления.В

то же время, данная процедура вводится в соответствии с Законом о банкротстве

как альтернатива внешнему управлению, конкурсному производству и мировому

соглашению, что, впрочем, не исключает последующие обращения к другим (за

исключением наблюдения) процедурам банкротства.В

ходе наблюдения при проведении первого собрания кредиторов с инициативой

применения процедуры финансового оздоровления могут выступать следующие лица:должник

– на основании решения своих учредителей (участников), органа, уполномоченного

собственником имущества унитарного предприятия;учредители

(участники) должника, орган, уполномоченный собственником имущества должника –

унитарного предприятия;третьи

лица.При

обращении к первому собранию кредиторов с ходатайством о введении финансового

оздоровления вышеназванные лица обязаны представить ходатайство и прилагаемые к

нему документы временному управляющему и в арбитражный суд не позднее, чем за

15 дней до даты проведения собрания кредиторов.2.2 Внешнее управление

Процедуру

внешнего управления нельзя считать новой для нашего законодательства, но стоит

отметить ее более детальное и тщательное регулирование.Пробелы

ранее действовавшего закона нередко дискредитировали саму идею восстановления

платежеспособности должника в период осуществления внешнего управления. Как

известно, основным средством, создающим условия для восстановления

платежеспособности должника, является мораторий на удовлетворение требований

кредиторов. Прежний закон ограничивался нормой, в соответствии с которой на

период проведения внешнего управления имуществом должника вводится мораторий на

удовлетворение требований кредиторов к должнику (п. 3 ст. 12) и не связывал

введение моратория с прекращением начисления на должника неустоек (штрафов,

пеней) по денежным обязательствам и финансовых (экономических) санкции по

обязательным платежам. В результате шансы должника на восстановление

платежеспособности сводились к нулю, ибо весь период внешнего управления, стало

быть, и действия моратория над ним дамокловым мечом висел нарастающий, как

снежный ком, груз неустоек и финансовых санкций. В этих условиях мораторий на

старые долги практически терял смысл [14, с.41].По

новому Закону мораторий на удовлетворение требований кредиторов будет означать

не только приостановление исполнения судебных решении и иных исполнительных

документов о взыскании с должника задолженности, возникшей по обязательствам,

срок исполнения по которым наступил до введения внешнего управления.В

этот период не будут также начисляться неустойки (штрафы, пени) по этим

обязательствам и финансовые (экономические) санкции по обязательным платежам, а

также проценты за пользование чужими денежными средствами. В целях компенсации

потерь кредиторов и государства (по обязательным платежам) на все

«замороженные» суммы должны начисляться лишь проценты по ставке

рефинансирования Центрального банка РФ [14, с.41].Осуществление

процедуры внешнего управления возлагается на внешнего управляющего, кандидатура

которого предлагается арбитражному суду собранием кредиторов. Им может

оказаться и временный управляющий, который был назначен арбитражным судом на

период наблюдения. Руководитель организации-должника отстраняется от выполнения

своих обязанностей. Полномочия всех органов юридического лица переходят к

внешнему управляющему, в том числе и полномочия по распоряжению имуществом

должника. Однако крупные сделки — сделки с недвижимостью и сделки с иным имуществом,

стоимость которого превышает 20 процентов балансовой стоимости активов

должника, — внешний управляющий сможет заключить только с согласия собрания (комитета)

кредиторов, если иное не будет предусмотрено планом внешнего управления [14,

с.42].Внешнему

управляющему предоставляется право отказаться от исполнения договоров должника,

которые носят длительный характер либо рассчитаны на получение положительных

результатов лишь в долгосрочной перспективе, а также от договоров, исполнение

которых повлечет убытки для должника. Правда, кредиторы по таким договорам

будут вправе потребовать от должника возмещения убытков в виде реального

ущерба, но на данные требования распространяется действие моратория.

Мероприятия, направленные на восстановление платежеспособности должника, будут

осуществляться внешним управляющим, как и прежде, на основе плана внешнего

управления, одобренного собранием кредиторов. Федеральный закон «О несостоятельности

(банкротстве)» детально регламентирует осуществление таких мер по

восстановлению платежеспособности должника, как продажа предприятия, продажа

имущества, уступка прав требований должника, погашение обязательства должника

третьими лицами [14, с.42].банкротство ликвидация управление прогнозирование

2.3 Конкурсное производство

Принятие

арбитражным судом решения о признании должника Должника банкротом влечет

открытие конкурсного производства.Конкурсное

производство — одна из процедур банкротства, применяемая к должнику,

признанному банкротом, в целях соразмерного удовлетворения требований

кредиторов.Открытие

конкурсного производства означает, что срок исполнения всех денежных

обязательств должника будет считаться наступившим, прекратится начисление

неустоек, финансовых санкции и процентов по всем видам задолженности должника;

все требования к должнику, включая требования налоговых органов, могут быть

предъявлены только в рамках конкурсного производства [25, с.61].Для

осуществления конкурсного производства арбитражный суд назначает конкурсного

управляющего из числа кандидатов, которые будут предложены собранием

кредиторов.Одна

из основных фигур в конкурсном производстве — конкурсный управляющий, поскольку

в соответствии с пунктом 2 статьи 98 Закона о банкротстве с момента принятия

арбитражным судом решения о признании должника банкротом и об открытии

конкурсного производства он выполняет функции по управлению и распоряжению

имуществом должника и к нему переходят права и обязанности руководителя

должника.В

Законе о банкротстве определен статус арбитражного управляющего, в частности

конкурсного. Арбитражный суд может назначить конкурсным управляющим физическое

лицо, зарегистрированное в качестве индивидуального предпринимателя, обладающее

специальными знаниями и не являющееся заинтересованным лицом в отношении

должника и кредитора (пункт 1 статьи 14 Закона о банкротстве) [25, с.62].На

конкурсного управляющего возлагаются обязанности по аккумулированию имущества

должника и формированию конкурсной массы в целях продажи имущества и расчета с

кредиторами в порядке очередности, предусмотренной ст. 64 Гражданского кодекса

РФ.Необходимо

еще раз обратить внимание на очередность удовлетворения требований кредиторов,

в частности на то обстоятельство, что новый российский Закон о

несостоятельности (банкротстве) вслед за Гражданским кодексом отдает

предпочтение требованиям работников должника о выплате им задолженности по

заработной плате перед требованиями кредиторов по обязательствам, обеспеченным

залогом.В

связи с этим целесообразно рассмотреть положение кредитора в отношении

обязательств, обеспеченных залогом. В соответствии с ГК (ст. 64) имущество,

служившее предметом залога по обязательствам должника, не исключается из массы

его имущества, а кредитор с обеспеченным требованием не имеет возможности

обратить взыскание на предмет залога вне очереди. Вместе с тем кредитор по

обязательству, обеспеченному залогом, находится в третьей, льготной очереди,

опережая не только большинство остальных кредиторов по гражданско-правовым

обязательствам, но и требования государства по уплате налогов и иных

обязательных платежей [14, с.42].Более

того, в отличие от всех других правовых систем, по российскому закону кредитор,

требования которого обеспечены залогом, получает удовлетворение своих претензий

за счет всего имущества должника (а не только того, что является предметом

залога). Кредиторы по обеспеченным обязательствам пользуются также

определенными преимуществами на собрании кредиторов при принятии основных

решений. В частности, для заключения мирового соглашения с должником требуется

единогласное решение всех кредиторов по обеспеченным обязательствам (при

наличии более половины голосов всех остальных конкурсных кредиторов).Необходимо

подчеркнуть социальный аспект законодательного решения о предпочтении

требований работников должника о выплате им задолженности по заработной плате

перед требованиями кредиторов по обязательствам, обеспеченным залогом.2.4 Мировое соглашение

На

любой стадии рассмотрения арбитражным судом дела о банкротстве должник и

кредиторы вправе заключить мировое соглашение. Заключение мирового соглашения,

предусматривающего отсрочку или рассрочку исполнения обязательства, уступку

прав требований должника, исполнение обязательств должника третьими лицами,

скидку с долгов и т.п., вполне приемлемый способ окончания дела о банкротстве.

Однако действовавший ранее закон выдвигал практически непреодолимое препятствие

для мирового соглашения: в течение двух недель после утверждения мирового

соглашения арбитражным судом кредиторы должны были получить удовлетворение

своих требований в размере не менее 35 процентов суммы долга.Новый

Закон снимает это и другие препятствия на пути достижения мировою соглашения,

которое становится предметом свободного волеизъявления сторон. Единственное

условие утверждения арбитражным судом мирового соглашения — погашение должником

задолженности перед кредиторами первой и второй очереди: по требованиям

граждан, перед которыми должник несет ответственность за причинение вреда жизни

или здоровью; по расчетам по выплате выходных пособий и оплате труда с лицами,

работающими по трудовому договору, и по выплате вознаграждений по авторским

договорам. Утверждение арбитражным судом мирового соглашения влечет прекращение

производства по делу о банкротстве. Если мировое соглашение заключается на

стадии конкурсного производства, принятое арбитражным судом решение о признании

должника банкротом и открытии конкурсного производства не подлежит исполнению.3. Финансовый анализ дочернего общества с

ограниченной ответственностью «Каприз»В

настоящее время жесткие требования к процедуре выбора показателей,

характеризующие финансовое состояние должника, а также к конкретной методике

анализа законодательно регламентированы постановлением Правительства РФ от 25

июня 2003г. №367 «Об утверждении правил проведения арбитражным управляющим

финансового анализа».Методика

правительства основывается на информации, содержащейся в финансовой

(бухгалтерской) отчетности.В

постановлении правительства РФ «Правила проведения арбитражным управляющим

финансового анализа», принятом в 2003г., установлена официальная система

критериев для оценки неплатежеспособности предприятия, состоящая из 10

коэффициентов.Проведем

финансовый анализ дочернего общества с ограниченной ответственностью «Каприз» в

соответствии с постановлением Правительства РФ от 25 июня 2003г. №367 «Об

утверждении правил проведения арбитражным управляющим финансового анализа».Целью

проведения анализа является выполнение требований норм ст.70 Закона о

банкротстве, а именно:1.

Определения

стоимости принадлежащего должнику имущества для покрытия судебных расходов,

расходов на выплату вознаграждения арбитражным управляющим;2.

Определения

возможности или невозможности восстановления платежеспособности должника в

порядке и сроки, установленные Законом о банкротстве;3.

Разработки

предложений о возможности или невозможности восстановления платежеспособности

должника;4.

Обоснование

целесообразности введения последующих процедур банкротства.Финансовый

анализ проводился на основании следующих источников:·

Статистической

отчетности, бухгалтерской и налоговой отчетности, регистров бухгалтерского и

налогового учета, а так же (при наличии) материалов аудиторской проверки и

отчетов оценщиков;·

Учредительных

документов, протоколов общих собраний участников организаций, заседаний совета

директоров, реестра акционеров, договоров, планов, смет, калькуляции;·

Положения

об учетной политике, в том числе учетной политики для целей налогообложения,

рабочего плана счетов бухучета, схем документооборота и организационной и

производственной структур;·

Отчетности

филиалов, дочерних и зависимых хозяйственных обществ, структурных

подразделений;·

Материалов

налоговых проверок и судебных процессов;·

Нормативных

правовых актов, регламентирующих деятельность должника.Финансовый

анализ проводился с 01.01.2005г. по 01.10.2007г. Для расчета коэффициентов

финансово-хозяйственной деятельности должника использованы следующие основные

показатели:А)

совокупные активы (пассивы) — баланс (валюта баланса) активов (пассивов)А(П)=стр.300=стр.700

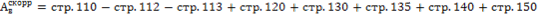

Б)

скорректированные внеоборотные активы – сумма стоимостей нематериальных активов

(без деловой репутации и организационных расходов), основных средств (без

капитальных затрат на арендуемые основные средства), незавершенных капитальных

вложений (без незавершенных капитальных затрат на арендуемые основные

средства), доходных вложений в материальные ценности, долгосрочных финансовых

вложений, прочих внеоборотных активов.

В

связи с отсутствием, по данным бухгалтерского учета, капитальных затрат на

арендуемые основные средства и незавершенных капитальных затрат на арендуемые

основные средства корректировка строки 120 и строки130 бухгалтерского баланса

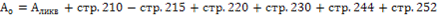

не производилась.В)

оборотные активы — сумма стоимости запасов (без стоимости отгруженных товаров),

долгосрочной дебиторской задолженности, ликвидных активов, налога на

добавленную стоимость по приобретенным ценностям, задолженности участников

(учредителей) по взносам в уставный капитал, собственных акций выкупленных у

акционеров

Г)

долгосрочная дебиторская задолженность – дебиторская задолженность, платежи по

которой ожидаются более чем через 12 месяцев.

Д)

ликвидные активы – сумма стоимости наиболее ликвидных оборотных активов,

краткосрочной дебиторской задолженности (без задолженности участников

(учредителей) по взносам в уставный капитал), прочих обо ротных активов

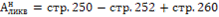

Е)

наиболее ликвидные оборотные активы – денежные средства, краткосрочные

финансовые вложения (без стоимости собственных акций, выкупленных у акционеров)

Ж)

краткосрочная дебиторская задолженность – сумма стоимости отгруженных товаров,

дебиторская задолженность , платежи по которой ожидаются в течение 12 месяцев

после отчетной даты (без задолженности участников учредителей по взносам в

уставный капитал)

З)

потенциальные оборотные активы к возврату – списанная в убыток сумма

дебиторской задолженности и сумма выданных гарантий и поручительств; в связи с

тем, что за анализируемый период не производилось списание дебиторской

задолженности в убыток и не производилась выдача гарантий и поручительств,

данный показатель равен 0.И)

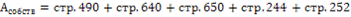

собственные средства – сумма капиталов и резервов, доходов будущих периодов,

резервов предстоящих расходов за вычетом капитальных затрат по арендованному

имуществу, задолженности акционеров (участников) по взносам в уставный капитал

и стоимости собственных акций, выкупленных у акционеров

В

связи с отсутствием, по данным бухгалтерского учета, капитальных затрат по

арендованному имуществу, корректировка строки 640 бухгалтерского баланса не

производилась.К)

обязательства должника – сумма текущих обязательств и долгосрочных обязательств

должника

Л)

долгосрочные обязательства должника – сумма займов и кредитов, подлежащих

погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных

обязательств

М)

текущие обязательства должника – сумма займов и кредитов, подлежащие погашению

в течение 12 месяцев после отчетной даты, кредиторской задолженности,

задолженности участникам (учредителям) по выплате доходов и прочих

краткосрочных обязательств

Н)

выручка нетто – выручка от реализации товаров, выполнения работ, за вычетом

НДС, акцизов и других аналогичных обязательных платежей

О)

валовая выручка – выручка от реализации товаров, выполнения работ, услуг без

вычетов; в связи с невозможностью достоверного определения валовой выручки

организации с использованием синтетической бухгалтерской отчетности в дальнейших

расчетах используется выручка нетто;П)

среднемесячная выручка – отношение величины выручки нетто, полученной за

определенный период, как в денежной форме, так и в форме взаимозачетов, к

количеству месяцев в периоде

Р)

чистая прибыль (убыток) – чистая нераспределенная прибыль (убыток) отчетного

периода, оставшаяся после уплаты налога на прибыль и других аналогичных

обязательных платежей

Результаты

расчета основных показателей финансово-хозяйственной деятельности должника

представлены в таблице:

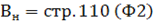

| показатели | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| Совокупные активы(пассивы) |

27028 | 26654 | 29841 | 26505 | 8743 | 8743 | 6781 |

| Скорректированные внеоборотные активы |

17254 | 17184 | 16917 | 18319 | 19160 | 2105 | 529 |

| Оборотные активы |

9774 | 9470 | 12924 | 8186 | 9830 | 6638 | 6252 |

| Долгосрочная дебиторская задолженность |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Ликвидные активы |

4985 | 5532 | 8491 | 2450 | 4073 | 2515 | 2363 |

| Наиболее ликвидные активы |

0 | 0 | 9 | 1 | 202 | 1 | 0 |

| Краткосрочная дебиторская задолженность |

4985 | 5532 | 8482 | 2449 | 3871 | 2514 | 2363 |

| Потенциальные оборотные активы к возврату |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Собственные средства |

15070 | 14858 | 14955 | 15488 | 16872 | — 58 | — 729 |

| Обязательства должника |

11958 | 11796 | 14886 | 11017 | 12118 | 8801 | 7510 |

| Долгосрочные обязательства должника |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Текущие обязательства должника |

11958 | 11796 | 14886 | 11017 | 12118 | 8801 | 7510 |

| Выручка нетто |

7701 | 19435 | 19435 | 31657 | 45766 | 34338 | 33162 |

| Среднемесячная выручка |

2567 | 6478 | 6478 | 10552 | 15255 | 11446 | 11054 |

| Чистая прибыль |

18 | 1344 | 1344 | 1438 | 2627 | — 1579 | 1420 |

Динамика

изменения основных показателей финансово хозяйственной деятельности должника:

Таким

образом, на основании анализа основных показателей финансово-хозяйственной

деятельности можно сделать вывод о том, что одной из причин утраты

платежеспособности стало резкое уменьшение величины совокупных активов должника,

при чем уменьшение совокупных активов произошло за счет выбытия внеоборотных

активов, при сохранении величины оборотных активов.

При

определении платежеспособности должника использованы следущие коэффициенты:

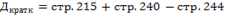

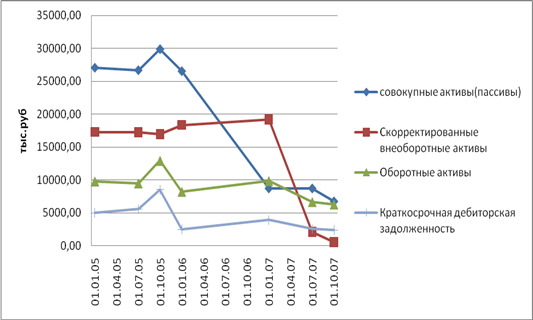

1. Коэффициент

абсолютной ликвидности.

Коэффициент

абсолютной ликвидности показывает, какая часть краткосрочных обязательств может

быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных

оборотных активов к текущим обязательствам должника:

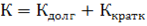

2. Коэффициент

текущей ликвидности.

Коэффициент

текущей ликвидности характеризует обеспеченность организации оборотными

средствами для ведения хозяйственной деятельности и своевременного погашения

обязательств и определяется как отношение ликвидных активов к текущим

обязательствам должника.

![]()

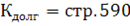

3. Показатель

обеспеченности обязательств должника его активами.

Показатель

обеспеченности обязательств должника его активами характеризует величину

активов должника, приходящихся на единицу долга, и определяется как отношение

суммы ликвидных и скорректированных внеоборотных активов к обязательствам

должника.

![]()

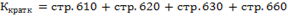

4. Степень

платежеспособности по текущим обязательствам.

Степень

платежеспособности по текущим обязательствам определяет текущую

платежеспособность организации, объемы ее краткосрочных заемных средств и

период возможного погашения организацией текущей задолженности перед

кредиторами за счет выручки. Степень платежеспособности определяется как

отношение текущих обязательств должника к величине среднемесячной выручки.

![]()

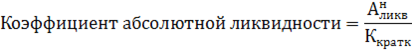

Результаты

расчетов коэффициентов, характеризующих платежеспособность должника:

| показатели | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| Коэффициент абсолютной ликвидности |

0 | 0 | 0,001 | 0 | 0,017 | 0 | 0 |

| Коэффициент текущей ликвидности |

0,417 | 0,469 | 0,57 | 0,222 | 0,336 | 0,286 | 0,315 |

| Показатель обеспеченности обязательств его активами |

1,86 | 1,926 | 1,707 | 1,885 | 1,917 | 0,525 | 0,385 |

| Степень платежеспособности по текущим обязательствам |

4,658 | 2,688 | 2,298 | 1,044 | 0,794 | 0,769 | 0,679 |

Динамика

изменения коэффициентов, характеризующих финансовую устойчивость должника:

Вывод:

за исследуемый период должник полностью потерял финансовую независимость, а

незначительное увеличение коэффициента обеспеченности собственными средствами

произошло в основном за счет увеличения доли оборотных средств в совокупных

активах должника.

При

определении деловой активности должника использованы следующие коэффициенты:

1.

Рентабельность

активов.

Рентабельность

активов характеризует степень эффективности использования имущества

организации, профессиональную и квалификацию менеджмента предприятия и

определяется в % как отношение чистой прибыли (убытка) к совокупным активам

организации.

![]()

2.

Норма

чистой прибыли.

Норма

чистой прибыли характеризует уровень доходности хозяйственной деятельности

организации.

Норма

чистой прибыли измеряется в % и определяется как отношение чистой прибыли к

выручке (нетто).

![]()

Результаты

расчета коэффициентов, характеризующих деловую активность должника:

| показатели | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| рентабельность активов |

0,0007 | — 0,008 | 0,054 | 0,021 | 0,091 | — 0,181 | — 0,211 |

| Норма чистой прибыли |

0,002 | — 0,016 | 0,045 | 0,033 | 0,057 | — 0,046 | — 0,04 |

Динамика

изменения коэффициентов, характеризующих деловую активность должника:

Результаты

расчетов коэффициентов, характеризующих деловую активность должника,

свидетельствуют об отрицательной рентабельности активов и норме чистой прибыли,

что свидетельствует о неэффективности использования активов должника.

Анализ

активов и пассивов должника.

Анализ

активов должника проводился методом группировки совокупных активов по следующим

категориям: внеоборотные активы (нематериальные активы, основные средства,

незавершенное строительство, доходные вложения в материальные ценности,

долгосрочные финансовые вложения, прочие внеоборотные активы) и оборотные

активы (запасы, НДС, дебиторская задолженность, краткосрочные финансовые

вложения, прочие оборотные активы).

Результаты

анализа групп активов за период финансового анализа:

Состояние

основных групп активов за период финансового анализа.

| актив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 1.Внеоборотные активы |

17254 | 17184 | 16917 | 18319 | 19160 | 2105 | 529 |

| Нематериальные активы |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Основные средства |

17207 | 17011 | 16917 | 16811 | 16530 | 1313 | 529 |

| Незавершенное строительство |

47 | 173 | 0 | 1508 | 2630 | 792 | 0 |

| Доходные вложения в нематериальные ценности |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прочие внеоборотные активы |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2.Оборотные активы |

9774 | 9470 | 12924 | 8186 | 9830 | 6638 | 6252 |

| Запасы | 8762 | 8445 | 11292 | 7245 | 7709 | 5884 | 4218 |

| НДС по приобретенным ценностям |

449 | 237 | 538 | 240 | 256 | 196 | 217 |

| Дебиторская задолженность(долгосрочная) |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность краткосрочная |

563 | 788 | 1085 | 700 | 1663 | 557 | 1817 |

| Краткосрочные финансовые вложения |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Денежные средства |

0 | 0 | 9 | 1 | 202 | 1 | 0 |

| Прочие оборотные активы |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Совокупные активы |

27028 | 26654 | 29841 | 26505 | 28990 | 8743 | 6781 |

Изменения

основных групп активов за период финансового анализа.

| актив | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 1.Внеоборотные активы |

— 70 | — 267 | 1402 | 841 | — 17055 | — 1576 |

| Нематериальные активы |

0 | 0 | 0 | 0 | 0 | 0 |

| Основные средства |

— 196 | — 94 | — 106 | — 281 | — 15217 | — 784 |

| Незавершенное строительство |

126 | — 173 | 1508 | 1122 | — 1838 | — 792 |

| Доходные вложения в нематериальные ценности |

0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения |

0 | 0 | 0 | 0 | 0 | 0 |

| Прочие внеоборотные активы |

0 | 0 | 0 | 0 | 0 | 0 |

| 2.Оборотные активы |

— 304 | 3454 | — 4738 | 1644 | — 3192 | — 386 |

| Запасы | — 317 | 2847 | — 4047 | 464 | — 1825 | — 1666 |

| НДС по приобретенным ценностям |

— 212 | 301 | — 298 | 16 | — 60 | 21 |

| Дебиторская задолженность(долгосрочная) |

0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность краткосрочная |

225 | 297 | — 385 | 963 | — 1106 | 1260 |

| Краткосрочные финансовые вложения |

0 | 0 | 0 | 0 | 0 | 0 |

| денежные средства |

0 | 9 | — 8 | 201 | — 201 | — 1 |

| Прочие оборотные активы |

0 | 0 | 0 | 0 | 0 | 0 |

| Совокупные активы |

— 374 | 3187 | — 3336 | 2485 | — 20247 | — 1962 |

Состав

основных групп активов в долевом выражении к совокупным активам:

| актив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 1.Внеоборотные активы |

0,6384 | 0,6447 | 0,5669 | 0,6912 | 0,6609 | 0,2408 | 0,078 |

| Нематериальные активы |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Основные средства |

0,6366 | 0,6382 | 0,5669 | 0,6343 | 0,5702 | 0,1502 | 0,078 |

| Незавершенное строительство |

0,0017 | 0,0065 | 0 | 0,0569 | 0,0907 | 0,0906 | 0 |

| Доходные вложения в нематериальные ценности |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прочие внеоборотные активы |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2.Оборотные активы |

0,3616 | 0,3553 | 0,4331 | 0,3088 | 0,3391 | 0,7592 | 0,922 |

| Запасы | 0,3242 | 0,3168 | 0,3784 | 0,2733 | 0,2659 | 0,673 | 0,622 |

| НДС по приобретенным ценностям |

0,0166 | 0,0089 | 0,018 | 0,0091 | 0,0088 | 0,0224 | 0,032 |

| Дебиторская задолженность(долгосрочная) |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность краткосрочная |

0,0208 | 0,0296 | 0,0364 | 0,0264 | 0,0574 | 0,0637 | 0,268 |

| Краткосрочные финансовые вложения |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| денежные средства |

0 | 0 | 0,0003 | 0 | 0,007 | 0,0001 | 0 |

| Прочие оборотные активы |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Совокупные активы |

1 | 1 | 1 | 1 | 1 | 1 | 1 |

В

результате анализа активов должника установлено следующее: за исследуемый

период значительно уменьшилась величина основных средств с 17254 тыс.руб. до529

тыс. руб., их доля в совокупных активах уменьшилась с 63,8% до 7,8%. Наиболее

значительное выбытие основных средств произошло в первом полугодии 2007 года.

Дебиторская задолженность составляет 1817000 рублей

Таким

образом, балансовая стоимость активов, принимающих участие в производственном

процессе, при выбытии которых невозможна основная деятельность должника =0

НДС

по приобретенным ценностям, а так же активы, реализация которых затруднена,

составляют 217000 руб.

Анализ

пассивов должника проводился методом группировки совокупных пассивов по

следующим категориям: уставный капитал, добавочный капитал, нераспределенная

прибыль (непокрытый убыток) прошлых лет, нераспределенная прибыль (непокрытый

убыток) отчетного года, долгосрочные обязательства, краткосрочные

обязательства.

Результаты

анализа групп пассивов за период финансового анализа:

| Пассив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 3.капитал и резервы |

15070 | 14858 | 14955 | 15488 | 16872 | — 58 | — 729 |

| Уставный капитал |

10 | 10 | 10 | 10 | 10 | 10 | 10 |

| Добавочный капитал |

20367 | 20367 | 20367 | 20637 | 20636 | 5285 | 4511 |

| Нераспределенная прибыль прошлых лет |

— 5577 | — 5577 | — 5577 | — 5159 | — 5159 | — 3774 | — 3774 |

| нераспределенная прибыль отчетного года |

0 | — 212 | — 115 | 0 | 1385 | — 1579 | — 1476 |

| 4.Долгосрочные обязательства |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Краткосрочные обязательства |

11958 | 11796 | 14886 | 11017 | 12118 | 8801 | 7510 |

| Совокупные пассивы |

27028 | 26654 | 29841 | 26505 | 28990 | 8743 | 6781 |

Изменения

основных групп пассивов:

| Пассив | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 3.капитал и резервы |

— 212 | 97 | 533 | 1384 | — 16930 | — 671 |

| Уставный капитал |

0 | 0 | 0 | 0 | 0 | 0 |

| Добавочный капитал |

0 | 0 | 0 | — 1 | — 15351 | — 774 |

| Нераспределенная прибыль прошлых лет |

0 | 0 | 418 | 0 | 1385 | 0 |

| нераспределенная прибыль отчетного года |

— 212 | 97 | 115 | 1385 | — 2964 | 103 |

| 4.Долгосрочные обязательства |

0 | 0 | 0 | 0 | 0 | 0 |

| 5.Краткосрочные обязательства |

— 162 | 3090 | — 3869 | 1101 | — 3317 | — 1291 |

| Совокупные пассивы |

— 374 | 3187 | — 3336 | 2485 | — 20247 | — 1962 |

Состав

основных групп пассивов в долевом выражении к совокупным активам.

| Пассив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 3.капитал и резервы |

0,5576 | 0,5574 | 0,5012 | 0,5843 | 0,582 | — 0,0066 | — 0,1075 |

| Уставный капитал |

0,0004 | 0,0004 | 0,0003 | 0,0004 | 0,0003 | 0,0011 | 0,0015 |

| Добавочный капитал |

0,7635 | 0,7743 | 0,6916 | 0,7786 | 0,7118 | 0,6045 | 0,6652 |

| Нераспределенная прибыль прошлых лет |

— 0,2063 | — 0,2092 | — 0,1869 | — 0,1946 | — 0,178 | — 0,4317 | — 0,5566 |

| нераспределенная прибыль отчетного года |

0 | — 0,008 | — 0,0039 | 0 | 0,0478 | — 0,1806 | — 0,2177 |

| 4.Долгосрочные обязательства |

0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Краткосрочные обязательства |

0,4424 | 0,4426 | 0,4988 | 0,4157 | 0,418 | 1,0066 | 1,1075 |

| Совокупные пассивы |

1 | 1 | 1 | 1 | 1 | 1 | 1 |

Уставный

капитал должника составляет 10000 рублей, что соответствует требованиям

законодательства к размеру уставного капитала общества с ограниченной

ответственностью, добавочный капитал подвергался значительным изменениям в

связи с изменениями совокупных активов, резервный капитал и фонды социальной

сферы у должника не формировались, целевое финансирование не поступало. Прибыль

по итогам отчетного периода за исследуемый период отсутствовала, на последнюю

отчетную дату убыток отчетного периода составил 1476 ты. Руб.

У

должника за исследуемый период отсутствовали долгосрочные обязательства. Доля

краткосрочных обязательств в совокупных пассивах на начало исследуемого периода

составляла 44,3%, по состоянию на 1 июля 2007 года доля увеличилась до 100%, а

на последнюю отчетную дату составляет 110% совокупных пассивов.

С

точки зрения бухгалтерского учета задолженность должника по обязательным

платежам является обоснованной. Заявленные уполномоченным органом требования по

обязательным платежам обоснованно разделены на суммы основного долга и санкций.

Обязательства, возникновение которых может быть оспорено, отсутствуют.

Обязательства, исполнения которых возможно в рассрочку отсутствуют. Возможность

реструктуризации обязательств по срокам исполнения путем заключения

соответствующего соглашения с кредиторами отсутствует в связи с

недостаточностью имущества должника для 100% погашения задолженности перед

всеми кредиторами и отсутствием потенциальных источников погашения

задолженности должника перед кредиторами.

Обязательствами

должника, срок исполнения которых наступит в ближайшее время, являются только

обязательные платежи, связанные с имуществом и работниками должника.

Таким

образом, по результатам анализа можно сделать вывод о невозможности

восстановления платежеспособности должника.

Заключение

Финансовые

решения принимаются конкретно для данного предприятия; для другого предприятия

они могут быть совершенно иными. Более того, финансовые решения на одном и том

же предприятии могут быть совершенно различными в разные периоды его

деятельности. Стоит измениться какому-нибудь одному параметру во внутренних или

внешних условиях — и это изменение вызывает необходимость переориентации в

целом ряде стратегических и тактических направлений воздействия на финансы

предприятия.

Финансовый

менеджмент предполагает многовариантные подходы к оценке последствий

возникновения тех или иных ситуаций в зависимости от того, каковы сопутствующие

этим ситуациям условия.

Стремительный

рост и дифференциация спроса на все виды информации, в том числе и научную,

техническую и в большей степени экономическую, а также повышение требований к

содержанию и формам представления данных являются серьёзными стимулами развития

рынка информационных и коммуникационных технологий. Удовлетворение растущих пользовательских

потребностей становится одной из актуальных задач, стоящих перед предприятиями

новой сферы — сферы информационных технологий. Именно владение достоверной и

актуальной информацией наряду с умением эффективно применять адекватные методы

и средства её сбора, преобразования и передачи служит основой успешной

деятельности любых предприятий, организаций, учреждений, независимо от их

организационно-правовой формы. Это в полной мере относится и к Российской

Фондовой Бирже.

Единая