КУРСОВАЯ РАБОТА

по предмету:

«Долгосрочная финансовая политика»тема:

«Дивидендная политика предприятия»Содержание

| ВВЕДЕНИЕ | |

| 1 | Понятие дивидендной политики |

| 1.1 | Нормативно-правовые аспекты регулирования дивидендной политики. Основные используемые термины и понятия. |

| 1.2 | Основные вопросы, решаемые в процессе реализации дивидендной политики |

| 1.3 | Результирующий эффект дивидендной политики |

| 1.4 | Теория независимости цены капитала от дивидендной политики |

| 1.5 | Теория влияния дивидендной политики на цену капитала |

| 1.6 | Виды дивидендной политики |

| 2 | Учет начисления и выплаты дивидендов |

| 2.1 | Дивиденды, выплачиваемые в денежной форме |

| 2.2 | Учет дивидендов, выплачиваемых акциями |

| 2.3 | Учет дробления акций |

| 3 | Влияние дивидендной политики на результаты хозяйственной деятельности обществ |

| ЗАКЛЮЧЕНИЕ | |

| ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА |

ВВЕДЕНИЕ

Устойчивому

финансовому положению предприятия во многом способствует

предварительная работа по планированию всех его доходов и направлений

расходования средств. Жизнь по средствам — это один из главных принципов

рациональной организации финансов на предприятии. В зависимости

от целей и задач разрабатываются и составляются финансовые

планы разнообразного назначения и содержания. Необходимость планирования

продиктована многочисленными причинами, но представление о

деятельности и ее результатах, вмещаемое в план, продиктовано

прежде всего тем, что в сам процесс хозяйственного развития

заложен значительный элемент неопределенности. Направленность плана

задается общей стратегией предприятия, и именно поэтому он

выступает руководством к действию. В настоящее время планированию

на предприятии уделяется все большее внимание. Для успешного

управления разрабатываются бизнес-планы, учитывающие задачи текущего

и перспективного развития. В этих документах находит отражение

стратегия финансирования. Здесь анализируются и прогнозируются

разнообразные ситуации и варианты, оцениваются возможности

предприятия на рынке. На этой основе предполагаются наиболее

квалифицированные варианты решений, что позволяет надеяться

на устойчивое финансовое положение предприятия в будущем.

Финансовый

план представляет собой завершающую часть бизнес-плана, где

концентрируются итоги по всем предыдущим разделам: по объему

продаж и прибыли, использованию собственных и заемных средств, объему

инвестиций, срокам их окупаемости, объему затрат на

производство и реализацию, маркетингу, выплате дивидендов и

т.д. / 1 /

Финансовый

план на предприятии призван решать ряд задач. Прежде всего,

обеспечивается источниками финансирования процесс воспроизводства

путем формирования и использования соответствующих целевых фондов.

Финансовый план предусматривает расчеты по платежам в бюджет и

внебюджетные фонды, с банками и страховыми организациями,

кредиторами, создавая тем самым определенные гарантии по своим

обязательствам. Кроме того, в ходе финансового планирования на

предприятии выявляются имеющиеся резервы, мобилизация которых

обеспечит получение дополнительных доходов. Отбор в ходе планирования

оптимальных вариантов хозяйствования позволяет снизить риски и избежать

нежелаемых убытков и потерь, вести рациональную налоговую политику.

Важной задачей, стоящей перед финансовым планированием,

является организация контроля рублем за финансовым состоянием и

платежеспособностью предприятия. Таким образом, финансовый

план является важнейшим инструментом в управлении

предприятием, а его неукоснительная реализация — залогом

успешного предпринимательства, соблюдения интересов собственников,

акционеров и всех работников.

Перспективный

финансовый план содержит важнейшие показатели и целевые установки

развития и поведения предприятия на рынке, им задаются пропорции

и темпы, стратегия инвестиционной деятельности, формирования

накоплений, ценовая и дивидендная политика.

Такие планы разрабатываются на несколько лет и могут уточняться

по мере реализации основных задач.

Предлагаемая работа рассматривает существующие виды

дивидендной политики. Кроме того, с позиций перспективного планирования

анализирует дивидендную политику предприятия, позволяющую рассмотреть, как

результирующий эффект вышеназванной политики, так и влияние ее на цену капитала

рассматриваемого общества.

1. Понятие дивидендной

политики

1.1 Нормативно-правовые аспекты

регулирования дивидендной политики.

Основные используемые термины и понятия

Нормативным

документом, регулирующим порядок выплаты дивидендов по акциям акционерных

обществ, является «Положение о порядке выплаты дивидендов по акциям и

процентов по облигациям» от 25.12.91 №601 / см. Приложение 1/.

В соответствии с

названными выше документами, используемые в представленной работе основные

термины и понятия имеют следующее содержание:

Акционерное

общество – общество, учреждаемое и действующее в соответствии с

уставом, которым определяется размер уставного капитала, разделенного на

определенное количество акций одинаковой номинальной стоимости. Акционеры не

отвечают по обязательствам акционерного общества и несут риск убытков,

связанных с его деятельностью, в пределах стоимости принадлежащих им акций, в

т.ч. и неоплаченных на данный момент.

Открытое

акционерное общество – акции общества свободно продаются и

покупаются на условиях, устанавливаемых законодательством. При первичной

эмиссии акции ОАО распространяются по рыночным ценам, но не дешевле их

номинальной стоимости. Численность акционеров не ограничивается.

Закрытое

акционерное общество – акции общества распределяются только

среди учредителей или иных, заранее определенных лиц и не поступают в открытую

продажу. Акционеры общества имеют преимущественное право приобретения акций,

продаваемых другими акционерами. Число акционеров не может превышать 50. Все

акции могут принадлежать одному лицу.

Уставный

капитал – минимальная величина капитала, зарегистрированная в

уставе хозяйственного общества. Равна номинальной стоимости акций, выпущенных

акционерным обществом.

Акция

– определенная часть, выраженная суммой денег, на

которые подразделяется уставный капитал акционерного общества. Оформление – в

виде записи на счетах с выдачей сертификата о типах, количестве и номинальной

стоимости акций, принадлежащих данному владельцу, или в виде ценной бумаги на

каждую отдельную акцию. Такие акции легче продавать и покупать на вторичном

фондовом рынке. По характеру распоряжения ими акции подразделяются на именные и

предъявительские. По законодательству Российской Федерации возможен выпуск

только именных акций.

Акция

обыкновенная – категория акций, дающая право голоса на

собрании акционеров. Дивиденды по ним выплачиваются в зависимости от

фактических результатов хозяйственной деятельности.

Акции

привилегированные – дают право на:

—

получение гарантированного размера дивидендов;

—

привилегии при распределении активов акционерного

общества;

—

возможную обратимость в обыкновенные акции;

—

возможность выкупа их акционерным обществом.

Дают одну или несколько названных привилегий,

которые указываются при их выпуске /2/.

Дивиденд –

стоимость активов акционерного общества, распределяемых среди держателей акций

пропорционально числу их акций в счет чистой прибыли отчетного периода. Обычно

сумма дивидендов не превышает суммы чистой прибыли за данный период.

Оперируя

представленными категориями перейдем к рассмотрению непосредственно дивидендной

политики организаций.

1.2 Основные вопросы, решаемые в процессе

реализации дивидендной политики

Дивидендная политика

акционерного общества включает выбор по следующим вопросам:

1. Следует ли корпорации выплачивать всю

или часть чистой прибыли акционерам в текущем году или инвестировать ее в целях

будущего роста. Это означает выбор

соотношения в чистой прибыли той части,

которая идет на выплату дивидендов (d), и

той части, которая реинвестируется в активы корпорации.

Рассматривая модель ценообразования на акции корпорации с постоянным

темпом прироста g (модель

Гордона)

pq = da1/(ks — g),

где da1 —

ожидаемый дивиденд на акцию года t =

1,

ks —

ожидаемая доходность акции,

Можно видеть, что выбирая

политику высокого значения дивидендного выхода (d/π)

величина da1

возрастет, и это повлечет, исходя из формулы, рост цены акции.

Однако на цену акции влияет и прогнозируемый темп прироста. Если

корпорация будет инвестировать незначительные средства в активы, то возможности

роста будут невелики и цена акции упадет. Таким образом, выбор значения

дивидендного выхода имеет альтернативные результаты:

1) высокие текущие

дивиденды и рост цены на краткосрочном периоде или 2) будущий рост дивидендов и рост цены

в перспективе.

2. При каких условиях

следует менять значение дивидендного выхода, следует ли в

долгосрочной перспективе придерживаться одной дивидендной политики

или можно ее часто менять.

3. В какой форме

выплачивать акционерам заработанную чистую прибыль — в денежной форме

пропорционально имеющимся акциям, в форме дополнительных

акций или через выкуп акций. Обычно термин дивиденд используется

для обозначения денежных выплат, которые получает акционер в

результате распределения чистой прибыли корпорации пропорционально числу акций.

Более широкое понятие дивидендов используется для любых прямых

выплат корпорацией своим акционерам. Схемы всех выплат при таком

подходе рассматриваются как часть дивидендной политики.

4. Какие конкретные

схемы выплат использовать. Если денежные выплаты пропорциональны

владению акциями, то какова должна быть периодичность выплат и их абсолютная

величина. Если предусматривается выкуп акций, то какова выкупная

цена? Обычно объявляемая денежная выплата выражается в количестве денежных

единиц на акцию, но может выражаться в процентах от рыночной цены

(дивидендная доходность) или в процентах от прибыли (дивидендный

выход). Дивиденд объявляется без учета подоходного

налогообложения.

5. Как строить

политику выплаты дивидендов по не полностью оплаченным акциям (пропорционально

оплаченной части или полностью).

В мировой практике

все эти вопросы касаются обыкновенных акций, так как только по

ним возможны альтернативные формы распределения чистой прибыли.

Выплаты по привилегированным акциям относятся к обязательным

фиксированным платежам, решения по которым увязываются с выбором структуры

капитала. Российское законодательство допускает невыплату дивидендов

по привилегированным акциям даже при наличии чистой прибыли.

Поэтому решения по дивидендным выплатам российских предприятий

затрагивают и привилегированные и обыкновенные акции. В уставе

АО по привилегированным акциям могут фиксироваться:

1) размер

дивиденда в денежных единицах;

2)

процентная величина дивиденда к номиналу

привилегированной акции;

3)

порядок определения величины дивиденда (расчет по

прибыли после налогообложения или иные способы);

4)

очередность выплаты дивидендов по

привилегированным акциям разных типов.

На значение

дивидендного выхода влияет большое количество факторов, основные из

которых:

1) инвестиционные

возможности корпорации;

2) предпочтения

акционеров между текущим и будущим доходом; сложившаяся структура собственников

данной корпорации (состоятельные инвесторы, институциональные инвесторы, бывшие

работники данной корпорации и т. п.);

3) выбранная структура

капитала;

4) стоимость

капитала других источников, кроме нераспределенной прибыли.

1.3 Результирующий эффект дивидендной

политики

Поскольку основной

критерий оценки финансовых решений — увеличение рыночной цены

капитала, то важно понять, как различные факторы, влияющие на

дивидендную политику, повлияют в результате выбора на оценку капитала.

Существуют различные взгляды на результирующий эффект дивидендной

политики. Чтобы понять основные аргументы в защиту той или

иной позиции, рассмотрим две крайние (альтернативные) позиции:

1) выбор дивидендной

политики оказывает влияние на цену капитала и корпорации /

обществу следует искать оптимальное значение дивидендного выхода.

В рамках этой позиции существует взгляд, что:

а) возрастание

дивидендных выплат увеличивает цену капитала (консервативная или традиционная теория);

б) в интересах акционеров низкое значение дивидендного выхода, высокий

коэффициент дивидендного выхода

сокращает цену капитала (радикальная теория) из-за налоговых платежей;

2) сторонники

альтернативной позиции утверждают, что дивидендная политика не

влияет на цену капитала.

Таким образом,

второй взгляд на дивидендную политику утверждает, что отсутствует

проблема оптимизации дивидендного выхода и форм выплат.

1.4 Теория независимости цены капитала от

дивидендной политики

Эта теория была сформулирована в 1961 году Миллером и Модильяни (MM) (M.H.Miller,

F.Modigliani. Dividend Policy, Growth, and the Valuation

of Shares // Journal of Business, October 1961, p. 411-433.) /3/. В

работе MM утверждалось, что выбор

дивидендной политики не влияет на цены акций корпорации и стоимость ее капитала. На

цену капитала фирмы оказывает влияние только

прибыль, которая производится активами фирмы. Пропорция в делении этой прибыли

на потребление и реинвестирование не

играет роли. Независимость цены акции от дивидендной политики была строго доказана при следующих предположениях:

1) отсутствие

налогов;

2)

отсутствие трансакционных издержек и издержек

по эмиссии акций;

3)

независимость стоимости капитала фирмы

от финансового рычага;

4)

равный доступ к информации о перспективах

роста фирмы у менеджеров и владельцев капитала.

Эти предпосылки

позволили сделать вывод, что деление чистой прибыли на дивиденды и нераспределенную

(реинвестируемую) прибыль не влияет на стоимость собственного

капитала фирмы. Акционеры требуют на капитал в виде

нераспределенной прибыли ту же доходность, что и по акциям в

обращении. Так как не существует издержек на эмиссию акций, то

корпорации безразлично выпускать ли для привлечения капитала новые

акции или использовать нераспределенную прибыль. При вышеназванных

предположениях стоимость существующего акционерного капитала и стоимость капитала

нового выпуска акций равны. Так как для

корпорации варианты: новый выпуск акций или реинвестирование прибыли равнозначны, то общая стоимость капитала

не меняется от выбора. В идеальном мире, который описан предположениями теории ММ, благосостояние инвестора не зависит от дивидендной политики, так как инвестор может

самостоятельно распределять полученный

доход (потреблять или реинвестировать). Если полученный дивиденд превышает текущие нужды инвестора, то сумма превышения им реинвестируется с таким же успехом,

как это сделает корпорация. Если

текущие потребности превышают полученный дивиденд, то инвестор может продать часть акций.

При существовании издержек по эмиссии

акций и асимметричности информации стоимость капитала нового

выпуска акций будет выше, чем стоимость существующего

акционерного капитала. Стоимость капитала в виде

нераспределенной прибыли также отличается от стоимости акционерного капитала,

так как откладывание потребления на будущее имеет для инвестора

больший риск и, следовательно, требуемая им доходность растет.

Различные налоговые ставки на дивидендные выплаты и на прирост

капитала также меняют значение требуемой доналоговой доходности, что

отражается на стоимости и цене капитала. Таким образом, высокие издержки по

дополнительной эмиссии акций и подоходное

налогообложение приводят к предпочтению политики низкого дивидендного выхода (низкой дивидендной доходности). Однако ряд исследований статистических данных по

связи дивидендной доходности и стоимости акционерного капитала не дали положительной корреляции, например, работа Блэка и Шолса

1974 года (F. Black and M. Scholes. The Effects of

Dividend Yield and Dividend Policy on Common

Stock Prices and Returns // Journal of Financial Economics. May 1974, p.

1-22).

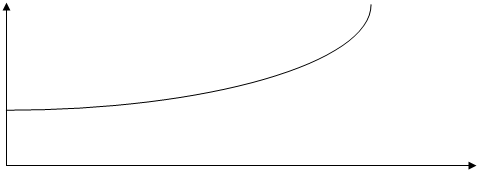

Стоимость капитала в %

кs

кs

Доля

реинвестируемой

прибыли

(1 – ψ) %

Рисунок 1. Модель Гордона

1.5 Теории влияния дивидендной политики на

цену капитала

1. Учет фактора

риска при принятии решений о распределении прибыли.

Критика подхода ММ базируется на идеалистичности предположений,

на которых строится теоретическая конструкция. В теории ММ предполагается,

что реинвестирование прибыли за счет сокращения дивидендных выплат

не влияет на стоимость собственного капитала. Однако, в работах

Гордона (M.J. Gordon. Optimal Investment and Financing Policy//Journal

of Finance. May 1963. p.

264—272) и Линтнера (J. Lintner. Dividends,

Earnings, Leverage, Stock Prices and the Supply of Capital to Corporations // Review of Economics and Statistics. August

1962, p. 243—269) доказывалось,

что стоимость собственного капитала возрастает при уменьшении

дивидендного выхода ψ так как возрастает риск акционеров.

Текущее получение

дивидендов менее рискованно, чем будущий рост капитала, и за

компенсацию большего риска акционеры требуют большую доходность, что

увеличивает стоимость капитала корпорации ks.

Увеличение стоимости капитала понижающе действует на цену капитала.

В выражении ожидаемой доходности по

модели Гордона

k = da1 / ро + g,

где da1 / Po — дивидендная доходность.

В равновесной ситуации требуемая

инвесторами доходность с учетом риска равна ожидаемой доходности и стоимость

капитала ks есть требуемая

доходность владельцев капитала (ks = da1 / ро

+ g). Гордон утверждает, что

слагаемые требуемой доходности ks

имеют различный риск, и их изменение будет оказывать влияние на

значение ksi

так дивидендная доходность da1/Po менее рискованна, чем

слагаемое g:

1) дивиденд более прогнозируем по

публикуемой информации о корпорации, чем прирост ожидаемой доходности

от роста цены;

2) даже если корпорация сообщает о имеющихся

высокодоходных инвестиционных программах, то эти сообщения

не всегда внушают доверие. Инвестор понимает несовершенство мира

и возможность подтасовки фактов со стороны менеджера. Цифры

в отчете и в инвестиционной программе и цифры в ведомости на получение

дивидендов оцениваются различно;

3) дивиденд устанавливает

менеджер, на которого инвестор может воздействовать, а цены акций

устанавливаются на рынке, и на них большое влияние оказывают

рыночные факторы. Инвестор придерживается принципа «лучше синица в руках, чем

журавль в небе». Если дивидендная политика не влияет

на значение ks,

то по теории ММ любая комбинация дивидендной доходности и темпа

прироста будет давать постоянное значение.

Дивидендная

Дивидендная

доходность

16

10

Темп

прироста g, %

10 16

Рисунок

2. Равноценность дивидендной доходности и прироста капитала

Дивидендная доходность

16

16

10

Темп

прироста g, %

10 16 20

Рисунок

3. Неравноценность дивидендной доходности и прироста капитала

Например, дивидендная

доходность может быть равна 10%, а темп прироста 6%, и наоборот.

При нулевых дивидендах требуемая доходность будет по теории ММ

определяться только прогнозируемым темпом прироста чистой прибыли

(в данном примере ks =

16%).

В работах Гордона и Линтнера утверждается,

что «дивиденд в руках» менее рискован, чем

возможный прирост капитала «в небе», и инвесторы требуют премию за более

высокое значение слагаемого g. Если на конкретный момент

требуемая доходность была 16%, то рост g приведет к увеличению kg,

как показано на рис. 3.

ks = da1/P0 +

g + kv,

где kv — премия за риск выбора «журавля в небе», kv растет с ростом g, т.

е. с увеличением доли g в ожидаемой доходности.

Для инвестора

увеличение g не

будет компенсироваться соответствующим падением дивидендной

доходности. И наоборот, сокращение на 1% дивидендной доходности компенсируется инвесторам

увеличением g более чем на 1%.

2. Учет

налогообложения доходов инвестора. Рассматривая формулу

ожидаемой доходности (k =

Дивидендная доходность + Доходность прироста капитала) видно, что при различии в

подоходном налогообложении дивидендов и прироста капитала ожидаемая доналоговая

и посленалоговая доходности будут

различаться для инвестора. Инвестор будет оценивать акции в зависимости от

дивидендной политики (от выбора низкой или высокой доналоговой дивидендной

доходности). Чистый доход акционера после получения дивидендов равен

(da)(n)(l-Ts),

где n —

число акций у данного акционера,

Ts —

предельная ставка подоходного налога, которая при прогрессивном налогообложении растет

с ростом доходов. При продаже акций (при политике выкупа корпорацией своих акций или при недостатке текущих

денежных средств у акционера) чистый доход составит

(P1 — Р0)(n)(1 — Тк),

где P1 — цена продажи акции,

n — число проданных акций,

Тк — ставка налога с прироста капитала.

Если прирост

капитала, получаемый инвестором, облагается налогом больше, чем дивидендные поступления,

то инвесторы в целях экономии на налогах

предпочтут акции корпорации, которые мало растут в цене, зато обещают

высокие дивиденды на акцию. И наоборот, если

дивиденды облагаются налогом по более высокой ставке, чем прирост

капитала, то инвесторы предпочтут акции с низкой доналоговой дивидендной

доходностью. В этом случае акции корпорации, которая характеризуется низкой доналоговой дивидендной доходностью и высокой доходностью прироста капитала будут цениться

на рынке выше, то есть цена этих акций будет больше, чем цена акций

аналогичного риска, но иного подхода к размеру дивиденда. Если корпорация будет

увеличивать размер дивиденда на акцию (т.

е. повышать дивидендную доходность), то для компенсации налоговых

платежей общая доналоговая доходность возрастет, а цена акции упадет, то есть

произойдет уменьшение рыночной цены капитала. Теория, объясняющая выбор дивидендной политики эффектом на цену акции

различий в налогообложении текущего дохода акционера и прироста его капитала,

была предложена в 1979 году Литзенбергером и

Рамасвами (R.H.Litzenberger and Ramaswamy. The Effects of

Personal Taxes and Dividends on Capital Asset

Prices //Journal of Financial Economics. June

1979, p. 163-196). Для того

периода в США налоговые ставки по текущему доходу и приросту капитала значительно отличались.

С 1986 года налог на дивидендный доход — 31%, на прирост капитала — 28%.

Налоговые ставки на

прирост капитала более низкие, чем на дивиденды во многих странах

(например, в Великобритании налог на прирост капитала — 30%, а на дивиденды выше).

3. Учет

асимметричности информации. Если инвесторы ожидают прирост дивидендов,

например, на 10% в год, и если дивиденды действительно

возросли на 10%, то цена акции слабо прореагирует на этот факт. Другое

дело, если ожидался прирост 10%, а по окончании года менеджеры объявили о

35%-ном приросте дивидендов. В этом случае цена акций резко возрастет. Практика

показывает, что цена реагирует не столько на ожидаемый рост (падение)

дивидендов, сколько на неожиданные изменения в выплатах. Чем больше сюрпризов,

тем сильнее реагирует цена. Если дивиденды растут, но темп роста меньше, чем

ожидалось, то цена акций будет падать. Сторонники консервативного подхода

объясняют этот факт предпочтением дивидендных выплат по сравнению с приростом

капитала. В этой связи делается вывод, что принципиальные

решения в дивидендной политике связаны с изменением дивиденда на акцию.

Платить в текущем году дивиденд 2$ на акцию,

когда платился 1$ в прошлом, более важное решение, чем значение дивидендного выхода. Миллер и Модильяни

объясняли реагирование цены на

объявленные дивиденды, как следование инвесторами рыночным сигналам, в данном

случае сигналу о будущем росте. Менеджеры

обладают большей информацией, чем инвесторы, и объявляют дивиденды, исходя из реального положения дел.

Если объявляется рост дивидендов

больше ожидаемого инвесторами, то это воспринимается как дополнительная положительная информация (сигнал) об улучшении финансового состояния корпорации.

Корпорации следует учитывать рыночные

ожидания и строить дивидендную политику таким образом, чтобы объявление дивидендов не приводило к снижению рыночной капитализации S

S = PN,

где Р — рыночная цена акции,

N -число

акций в обращении.

Разница между рыночной капитализацией

до

объявления дивидендов S0 и после объявления S1 должна быть

меньше фактической оценки дивидендов.

S1 + d>Soиd>So — S1.

Корпорации следует

увеличивать выплату дивидендов до тех пор, пока темп прироста дивидендов

будет превышать темп прироста рыночной цены.

4. Учет

возможности повышения цены через привлечение акционеров с

одинаковыми предпочтениями дивидендной политики (по

определению ММ, «эффект клиентуры» — clientele effect). Корпорации стремятся привлечь и сохранить тех

акционеров, которых устраивает проводимая дивидендная

политика. Предпочтения акционеров различны. Есть группа акционеров с невысоким личным доходом, которых

интересуют текущие выплаты

(пенсионеры, благотворительные фонды), и есть высокодоходные акционеры, которых не интересуют текущие выплаты и которые в любом случае будут реинвестировать

дивиденды. Для этих акционеров

дивидендные выплаты нежелательны:

1) из-за

налогообложения, так как дивидендные выплаты увеличат общую сумму дохода и переведут

акционера в более высокую налоговую категорию при прогрессивном

налогообложении;

2) из-за трансакционных издержек по реинвестированию полученных денежных

средств (в том числе вмененные издержки потери времени на поиск инвестиционных вариантов).

Если корпорация не

удовлетворяет акционера своей дивидендной политикой, то акционер

будет стремиться найти другую корпорацию. В итоге инвесторы,

которых интересует текущий доход, будут преобладать среди акционеров

корпорации с высоким значением дивидендного выхода и,

наоборот, высокодоходные акционеры предпочтут корпорацию с низким

дивидендным выходом. Менеджеры должны учитывать этот факт и не менять

часто дивидендную политику, так как это приводит к затратам

инвесторов на трансакционных издержках и налогах. В противном

случае корпорация потеряет интерес для всех акционеров и цена ее акций упадет.

С другой стороны, если менеджер видит реальный круг акционеров,

которых устраивает новая дивидендная политика, и спрос на акции с

их стороны будет превышать предложение акций недовольных

акционеров, то корпорация может подтолкнуть неудовлетворенных

акционеров продать акции тем, кто поддерживает новую дивидендную

политику. В этом случае изменение дивидендной политики приведет

к росту цены акции. Сформировавшийся рынок учитывает интересы

акционеров, и если 30% инвесторов предпочитают низкие дивиденды, а

оставшиеся 70% — высокие, то рынок ответит на эту потребность

приблизительно 30% корпораций, проводящих политику низкого

дивидендного выхода и 70% — высокого. В долгосрочной перспективе

стремление к рыночному равновесию сократит влияние дивидендной

политики на рыночную цену акции.

Недостаточная

развитость фондового рынка и высокие трансакционные издержки ведут в

России к невозможности осуществления эффекта клиентуры и как

результат — к конфликту интересов. Руководство корпораций вынуждено

учитывать интересы акционеров — бывших работников (ставших

владельцами капитала в результате приватизации), а ныне пенсионеров с

низкими доходами, и акционеров, которых интересует перспективный

рост.

1.6 Виды дивидендной политики

Реально корпорация

выбирает конкретный вид дивидендной политики с учетом низкого или высокого

дивидендного выхода, стабильных или меняющихся дивидендов на акцию.

1. Остаточная

дивидендная политика. Эта политика строится на первостепенном

учете инвестиционных возможностей корпорации, ограниченности внешних

источников финансирования или их высокой стоимости. Дивидендный

выход определяется следующим образом:

1) определяется

количество денежных средств, которыми может располагать корпорация без

дополнительной эмиссии акций. Например, если получена чистая прибыль 100 млн.

рублей и корпорация не выплачивает дивиденды, то максимальный рост

капитала за счет собственных внутренних источников составит 100

млн. рублей. Если структура капитала сохраняется неизменной

(например, финансовый рычаг D/V равен 0,33), чтобы максимизировать рыночную оценку

капитала, то корпорация должна привлечь заемный капитал (облигационный

заем или банковский кредит) в размере 50 млн. рублей (50/(100

+ 50) = 0,33).

В этом случае

возможный размер нового капитала возрастет до 150 млн.

рублей;

2) возможный размер

нового капитала сравнивается с инвестиционными возможностями через

сравнение относительной ожидаемой величины дохода (внутренней

нормы доходности проекта) и стоимости капитала. Если денежные

средства, необходимые для реализации выгодных проектов (по которым

внутренняя норма доходности превышает стоимость капитала),

превышают размер располагаемого нового капитала, то дивиденды не выплачиваются,

вся чистая прибыль реинвестируется, а недостаток денежных средств

по проекту покрывается через дополнительную эмиссию акций или через

возможное растяжение сроков осуществления проекта. Если денежные

средства, необходимые по инвестиционной программе, меньше, чем

располагаемый размер нового капитала, то дивиденды выплачиваются

по остаточному принципу. Дивидендные выплаты (d) года t

определяются как разница между чистой прибылью года t и нераспределенной прибылью, необходимой

для финансирования инвестиционной программы данного года. Например,

если ожидаемая чистая прибыль в следующем году 100 млн. рублей,

структура капитала (которая максимизирует рыночную цену) включает

50% заемного капитала и 50% собственного и по инвестиционной

программе на следующий год предполагается затратить 140 млн. рублей,

то исходя из целевой структуры капитала 70 млн. рублей следует

привлекать в виде заемного капитала и 70 млн. рублей собственного (прежде

всего нераспределенная прибыль). Остаток чистой прибыли 30

млн. рублей следует направить на выплату дивидендов. Дивидендный выход

составит 30/100 = 30%.

Инвесторы

предпочитают фирму, которая реинвестирует прибыль вместо

выплаты дивидендов, если доходность активов фирмы (рентабельность), полученная

в результате реинвестирования, превышает ту доходность, которую

инвесторы могут получить самостоятельно, инвестируя с аналогичным

уровнем риска. Например, если фирма может реинвестировать в проект,

обеспечивающий 30%-ную рентабельность, а наивысшая доходность

среднего акционера на рынке по дивидендным выплатам составит 20%,

то акции корпорации будут расти в цене.

Таким образом, даже

если инвестор оценивает будущий рост более рискованно, чем получение текущей

дивидендной доходности, высокая ожидаемая доходность по новым

проектам компенсирует этот риск.

2. Политика

фиксированного дивидендного выхода. Корпорации могут

устанавливать оптимальное значение дивидендного выхода и придерживаться

его. Но так как величина чистой прибыли варьируется по

годам, то денежное выражение дивидендных выплат тоже будет различно.

Колебания дивидендов могут вызвать падение цен акций. В чистом виде политика

фиксированного дивидендного выхода не максимизирует цену акции. На

практике в первые годы своего существования корпорация использует

остаточную дивидендную политику, затем с учетом влияния различных факторов

устанавливает оптимальное значение дивидендного выхода, но не следует

ему слепо, а придерживается как ориентира. В конкретные годы дивидендный

выход может отличаться от оптимального, но в среднем за

рассматриваемый период — близок к нему.

Исследование дивидендной

политики американских корпораций в середине 50-х годов

позволило Джону Линтнеру сформулировать основные принципы дивидендной

политики, основанной на постоянстве дивидендного выхода (J.Lintner. Distribution of Income of Corporations //

American Economic Review. May

1956, p. 97—113):

1) менеджеры

корпораций / обществ имеют целевое (оптимальное) значение

дивидендного выхода, с учетом которого строят политику конкретных выплат;

2) существует

задержка по времени ответной реакции дивидендов на изменение прибыли. Увеличение прибыли в

год t

на 20% не приводит к автоматическому увеличению дивидендов на 20% за этот год. На размер дивиденда оказывают влияние общие

изменения в размере прибыли за

прошлые годы и перспективы роста. Снижение дивидендов нежелательно;

3) самые сложные

решения — это решения по изменению дивидендной политики. Менеджеры

не склонны менять дивидендную политику из-за опасения

невозможности следовать ей в течение большого периода времени. В дивидендной

политике имеет место определенная инерционность. Рост чистой прибыли всегда

опережает рост дивидендов. Только если менеджеры уверены в

переходе на более высокий уровень прибыли, они меняют дивидендную

политику.

Линтнер предложил

простую модель, которая отражает полученные выводы и позволяет найти

значение дивиденда при фиксации дивидендного выхода.

Предполагается, что корпорация имеет оптимальное значение

дивидендного выхода ψ и стремится не менять его. Это означает, что дивиденд на акцию da в текущем году t равен фиксированной доле от чистой

прибыли πа года t

d = (ψ)(π) и da = (ψ)(πа),

где πа — чистая прибыль на

акцию.

Прирост дивиденда равен

dat — (dat — 1) = (ψ/)(πat) — (dat — 1).

При неизменности дивидендного выхода

изменение дивиденда (прирост) будет происходить при изменении прибыли. Но

изменение прибыли может иметь временный

характер и не отражать долгосрочной

тенденции роста. Корпорация будет увеличивать дивиденды только

при уверенности в возможности и далее поддерживать рост прибыли. Уменьшение

дивиденда на акцию нежелательно и, следовательно, по модели

Линтнера

dat — dat — (dat — 1) = (ψ/)(πat) — (dat — 1) > 0.

Из-за этого менеджеры

устанавливают рост дивидендов не в той же пропорции как рост прибыли

dat — (dat — 1) = h ((ψ)(πat) — (dat — 1)),

где h — коэффициент дивидендного роста (в

интервале от 0 до 1).

Коэффициент h показывает

инерционный эффект изменения дивиденда при изменении прибыли. Для текущего

года предполагается, что изменение прибыли на одну единицу приведет

к изменению дивиденда на ψh единиц. Чем более консервативна

корпорация, тем ниже будет значение коэффициента h.

Выразив дивиденд текущего года dat, получаем по

модели Линтнера, что дивиденд данного года частично зависит от текущей чистой прибыли и

частично от дивиденда прошлого года:

dat = hψ(πcat)

— (1 — h) dat — 1.

Выразив аналогичным образом

дивиденд прошлого года (t — 1) и подставив в выражение для года t (как предложено

Брели), получаем

dat =

hψ (πat) +

hψ(l —

h)(πat —

1) + (1 — h)2 dat — 2

и, следовательно,

dat = h ψ ((pat) + (1 — h)(πat — 1) + (1 — h)2 (πat — 2) + …+ + (1 — h)n(πat — n) + …).

Таким образом, на

текущее значение дивиденда оказывает влияние динамика прибыли

прошлых лет. Степень влияния разных периодов зависит от выбора

коэффициента h. Если h = 1, то немедленная и длительная ответные

реакции дивиденда на изменение прибыли равны и реальный

дивидендный выход соответствует оптимальному. Если значение

h близко к нулю, то корпорация большее

внимание уделяет учету длительной ответной реакции. Если величина прибыли

сохраняется на новом

уровне (нет падения прибыли за рассматриваемые n лет), то дивидендный

выход является оптимальным:

da, = hψ (πt)(l + (1 — h) + (1 — h)2

+ … (1 — h)n > 0, при h >

0;

da, = ψ (πat), так как (1 + (1 — h) + (1 — h)2

+ … + …

(1 — h)n + …) = 1/h.

3. Политика неснижающихся

дивидендов на акцию и остаточного подхода к нераспределенной прибыли. Суть

политики — никогда не снижать ежегодный размер дивиденда на акцию. Политика может выражаться

1) в постоянном или

слабо увеличивающемся размере дивиденда на акцию;

2) в стабильных

выплатах невысоких дивидендов и процентных надбавок в

удачные годы.

Политика стабильных

дивидендов означает низкий риск инвестирования и невысокую требуемую доходность.

Акции корпораций, придерживающихся такой политики, высоколиквидны, так как

имеют постоянный спрос на них со стороны финансовых

компаний (страховых компаний, пенсионных фондов).

Политики стабильных

дивидендов придерживаются многие российские корпорации.

Например, Владимирский электромеханический завод с момента преобразования

в открытое акционерное общество ежегодно выплачивает дивиденд на акцию в размере 5 тысяч

рублей (номинал акции 1 тысяча). Дивидендный выход составляет не более 30% (колеблется по годам).

Нераспределенная прибыль реинвестируется.

4. Политика выплаты

дивидендов акциями. Эта политика может проводиться как при неблагополучном

финансовом состоянии, так и при временном недостатке финансовых

средств для реализации инвестиционных программ при общей финансовой

устойчивости. Например, в Великобритании дивиденды,

выплачиваемые в виде ценных бумаг, стали популярны в 1973 году после

решения об освобождении их от налогов. Когда в 1975 году налоговая

система изменилась (дивиденды в виде акций облагались таким же

подоходным налогом, как и денежные средства в виде дивидендов),

выгоды налоговые снизились.

Если инвестиционные возможности и

ограниченность других источников

финансирования диктуют реинвестирование прибыли, но в прежние годы дивиденды выплачивались и часть

акционеров рассчитывает на текущий

доход, то, чтобы не обмануть ожидания акционеров, руководство может предложить им выплату дивидендов акциями. Общее

число акций в обращении будет увеличено.

Выплата дивидендов

акциями диктуется не отсутствием денежных средств в данный момент, а либо

невозможностью их концентрации к моменту выплаты дивидендов, либо

альтернативными вариантами использования чистой прибыли. Руководство,

принимая решение об объявлении дивидендов, должно четко

оценивать возможности изменения структуры активов и нахождения необходимых денежных средств. В соответствии с российским

законодательством выплата объявленных

дивидендов обязательна, и если АО не имеет свободных денежных средств на выплату, то через суд может быть

признано неплатежеспособным и

ликвидировано.

Для руководства

выплата дивиденда акциями имеет смысл, так как не размывается число

акционеров, как при публичном размещении дополнительного количества

акций. Не все акционеры будут продавать дополнительно полученные

акции и предложение акций на рынке будет небольшим. Реально корпорация

получит капитал стоимостью, как нераспределенная прибыль, но

в виде акционерного. Увеличенные по сравнению с вариантом

денежных дивидендов средства могут быть направлены для текущей и инвестиционной

деятельности.

Другой причиной

использования неденежной выплаты дивиденда являются цели

реинвестирования прибыли с желанием не раскрывать объект

инвестирования. Например, если ставится цель поглощения без объявления другой

фирмы, то ни эмиссия акций, ни привлече-ние заемных средств не

подходят для этой цели. В данном случае менеджер считает, что

нераспределенная прибыль является единственным источником увеличения капитала и отказывается

от денежной выплаты дивидендов с надеждой

обеспечить рост прибыли, цены акции и денежных дивидендов в будущем. Выплата

дивиденда акциями является попыткой

поддержать акционеров до лучших времен. Если прогнозируемый рост реально возможен и превышает процент дивиденда

акциями, то цена акции может возрасти.

Еще одна цель может

преследоваться руководством, принимая решение о выплате дивиденда

акциями, — повышение ликвидности акций через снижение

рыночной цены вместо дробления. Выплата дивидендов акциями имеет здесь

тот же результат, что и дробление акций. Однако дробление обычно используется,

как разовая процедура после резкого скачка цены. Выплата дивидендов

акциями может проводиться как среднесрочная дивидендная

политика, по которой процент дивиденда устанавливается на уровне ежегодного

темпа прироста прибыли и цены акции. Например, если ожидается ежегодный темп прироста прибыли 15% и аналогичный рост цены

акции, что через некоторое время

сделает ее низко ликвидной, то установление ежегодного 15%-ного дивиденда позволит зафиксировать цену

акции.

Акционеры вынуждены

согласиться с предложением руководства из следующих соображений:

1) информация о

невыплате дивиденда будет рассмотрена рынком как отрицательный

сигнал и цена акции может упасть еще больше;

2) акционеры могут

надеяться, что использование прибыли, сохранение имиджа корпорации и

действия других факторов будут играть на повышение цены и в результате выплаты

дивидендов цена не упадет или даже вырастет;

3) акционеры, не предпочитающие

дивидендные выплаты наличными, из-за налогообложения могут быть не очень

разочарованы. В ряде стран (например, США) дивиденды, выплачиваемые акциями, тоже облагаются подоходным налогом на

объявленную сумму дивидендов.

5. Политика

выкупа собственных акций. Выкуп собственных акций

означает использование чистой прибыли на выплаты владельцам капитала

и, следовательно, может рассматриваться как дивидендная политика,

альтернативная денежным выплатам дивиденда. Многие корпорации

проводят активные компании по выкупу своих акций (например,

IBM, General Electric). Выкуп акций как

регулярная дивидендная политика может осуществляться следующими

способами:

1) покупка на

фондовом рынке, если акции котируются на бирже, или через брокерские конторы покупка

у держателей;

2) скупка по

фиксированной цене в объявленный период времени (тендер). Если

предложение акций превышает намеченное к выкупу количество, то акционеры

получают возможность продать пропорционально имеющемуся пакету;

3) аукционная скупка.

Акционеры, предложившие на аукционе наименьшую цену за акцию,

имеют преимущества в продаже. Такой вариант наиболее

предпочтителен оставшимся акционерам;

4) прямой выкуп

пакета акций у одного крупного акционера по договорной цене. Если цена

не завышена, то оставшиеся акционеры не теряют капитал.

6. Политика автоматического

реинвестирования дивидендов. Многие

корпорации предлагают своим акционерам программу автоматического реинвестирования дивидендов (automatic dividend reinvestment plans ADR или

DRIP). Программа является опционом на

реинвестирование

части или всей суммы, причитающейся в качестве денежного дивиденда. Акционер

имеет выбор между получением дивиденда в денежной форме и покупкой на указанную

сумму дополнительного количества акций. В

ряде случаев акционеры получают возможность приобрести новые акции с дисконтом,

то есть ниже рыночной цены, что повышает популярность этих программ. По

налоговому законодательству многих стран акционеры платят подоходный

налог с реинвестируемых сумм, как и с сумм, полученных в виде денежных дивидендов.

7. Политика низкой дивидендной

доходности и косвенных выплат отдельным акционерам.

Эта политика проводится многими российскими корпорациями и

имеет основную цель — удержание контроля. Так как при объявлении

дивидендов все акции одного вида (обыкновенные, различные типы

привилегированных) имеют одинаковые права и должны иметь

одинаковую дивидендную доходность, то руководство корпорации в

целях сохранения нынешнего состава акционеров и недопущения перехода

контрольного пакета к стороннему инвестору проводит политику косвенных

высоких выплат из чистой прибыли отдельным группам акционеров, в большинстве

случаев неконсолидированных. Политика строится на констатации факта покупки акций в России только двумя группами лиц:

1) институциональными

инвесторами;

2) инвесторами,

желающими иметь контроль и управление.

Индивидуальный инвестор

отсутствует. Поэтому появление предложения акций на рынке рассматривается

руководством как сигнал опасности поглощения или потери контроля. Эта политика

может проводиться под обоснованием

необходимости материальной помощи бывшим работникам, а ныне акционерам. Такие выплаты обеспечивают низкий дивидендный выход и малую ликвидность акций. Для

приватизированных предприятий или тех, где большая часть акционеров

являются работниками, занижение чистой прибыли и отсутствие

дивидендов являются предпочтительной политикой. Рост текущего дохода достигается

выплатами в виде страховых поступлений, процентов по банковским

депозитам, натуральными выплатами продукцией предприятия. Такая

политика минимизирует налоговые платежи и не снижает оценку капитала. С другой

стороны, акционер оказывается привязанным к данной корпорации и

при смене места работы теряет не только текущие доходы, но и

возможность получения прироста капитала.

2. Учет начисления и выплаты дивидендов на

предприятии

2.1 Дивиденды, выплачиваемые в денежной

форме

Доходы держателям

акций — участникам в капитале хозяйственного общества — выплачиваются в виде

дивидендов из прибыли, полученной в результате хозяйственной и финансовой

деятельности общества. На дивиденды может быть направлена часть прибыли

отчетного года, полученной обществом после вычета налогов на прибыль, платежей

по облигационным займам, пополнения резервного капитала, использованной (или

предназначенной для использования) прибыли на капиталовложения и приобретение

иных активов. Акционерные и иные общества не могут распределять прибыль между

акционерами, направлять ее на иные цели, кроме уплаты налогов и других

обязательных платежей до полной оплаты уставного капитала, а также в случаях,

когда чистая стоимость имущества акционерного общества меньше его уставного и

резервного капитала либо станет меньше этого размера в результате выплаты

дивидендов.

Дивидендом является

часть прибыли акционерного общества, распределяемая между акционерами

пропорционально числу акций: дивиденд объявляется в процентах к номинальной

стоимости акции или в рублях на одну акцию. Дивиденд объявляется без учета

налогов на него, но акционерное общество обязано по закону удержать налоги с

дивидендов, перевести их в доход бюджета. Выплачиваются дивиденды за вычетом

удержанных налогов. По российскому законодательству дивиденды юридических лиц

облагаются налогом по единой ставке —15% к объявленной сумме. Дивиденды

физических лиц облагаются дифференцирование по ставкам подоходного налога с

физических лиц.

Дивиденды могут

выплачиваться ежеквартально, один раз в полгода или один раз в год. Выплачиваемые

в течение года дивиденды являются промежуточными. Окончательный размер

дивиденда определяется по результатам хозяйственной деятельности за отчетный

год. Дивиденд объявляется собранием акционеров по предложению совета директоров

акционерного общества и не может быть больше величины, рекомендованной

директорами.

Размер дивиденда по

привилегированным акциям устанавливается при их выпуске. Он может быть изменен

собранием акционеров, в котором принимают участие с правом голоса держатели

привилегированных акций. В обществах, уставный капитал которых разделен на доли

участников, размеры дивидендов устанавливаются пропорционально доле каждого

участника. Дивиденды могут выплачиваться как в денежной, так и в натуральной

форме, если акционеры согласны с этим. По решению собрания акционеров дивиденды

могут выплачиваться акциями очередной эмиссии. В таком случае дивиденды не

облагаются налогами, а общество получает возможность гарантированной реализации

выпускаемых акций.

Объявленные к

выплате дивиденды начисляются по кредиту счета «Расчеты с акционерами» в дебет

счета «Нераспределенная прибыль» пропорционально количеству акций у каждого

держателя. Перед начислением дивидендов объявляется регистрация держателей

акций на предъявителя, по данным которой определяют, кому и какую сумму

начислять и выплачивать. Дивиденды не начисляются и не выплачиваются по акциям,

не оплаченным в установленные сроки, и по акциям, выкупленным обществом.

Налог с дивидендов,

удержанный в пользу бюджета, отражается бухгалтерской проводкой:

дебет счета «Расчеты

с акционерами»,

кредит счета

«Расчеты с бюджетом».

Если держатели акций

работают в акционерном обществе в качестве его персонала, для удержания

подоходного налога с суммы совокупного дохода начисление и выплата дивидендов таким

держателям проводятся по счету «Расчеты с персоналом по оплате труда», хотя

дивиденды не являются оплатой труда персонала в любой форме. Это — доход на

капитал, инвестированный в акционерное общество.

По невыплаченному

дивиденду проценты не начисляются. Оставшаяся невыплаченной сумма дивидендов по

истечении трехлетнего срока исковой давности включается в доходы акционерного

общества бухгалтерской проводкой:

дебет счета «Расчеты

с акционерами»,

кредит счета

«Прибыли и убытки».

Рассмотрим пример.

Чистая прибыль акционерного общества (корпорации) за отчетный год составила 111

млн. руб., из которых направлено на капитальные вложения 71,5 млн. руб.

Необходимо сделать обязательные отчисления в резервный капитал — 5,5 млн. руб.

Какую сумму можно предложить к выплате дивиденда, сколько процентов выплачивать

на каждую обыкновенную акцию, если акционерное общество выпустило 50 000

обыкновенных и 10 000 привилегированных акций номинальной стоимостью по 3 тыс.

руб.? Гарантированные дивиденды на каждую привилегированную акцию — 0,6 тыс.

руб. 1500 привилегированных акций выкуплено акционерным обществом.

(тыс. руб.)

Чистая прибыль за

отчетный год 111 000

Капитализировано в

активах общества 71 500

Направлено в

резервный капитал 5500

Предлагается к

выплате дивидендов 34 000

Из них на

привилегированные акции 5100

[(10 000-1500) х

0,6]

Остается к выплате

по обыкновенным акциям 28 900

Номинальная

стоимость обыкновенных акций 150 000

Процент выплаты на

одну обыкновенную акцию — 19%

[(28 900:150 000) =

0,1926]

Допустим,

акционерное общество объявило о выплате дивидендов на каждую привилегированную

акцию в размере 600 руб., а на каждую обыкновенную акцию — в размере 19% к

номинальной стоимости. Выпущено 50 000 обыкновенных и 10 000 привилегированных

акций. Номинальная стоимость одной акции — 3 тыс. руб. В день объявления

дивидендов на балансе общества числились 1500 выкупленных привилегированных

акций. В числе обыкновенных акций —10 000 именных, держателями которых являются

физические лица из персонала предприятия. При регистрации акционеров поступили

сведения о держателях 38 740 обыкновенных акций, из которых физические лица

являются держателями 15 740 акций. Все привилегированные акции принадлежат

служащим акционерного общества.

Сделаем необходимые

расчеты.

1. Дивиденды по привилегированным

акциям, принадлежащим служащим общества:

(10 000 – 1500) х 0,6 = 8500 х

0,6 тыс. руб. = 5100 тыс. руб.

Подоходный налог с

суммы дивидендов по ставке 13% :

(5100 х 0,13) = 663 тыс. руб.

2. Дивиденды по

обыкновенным акциям, принадлежащим персоналу акционерного общества:

(10 000 х 3 х 0,19) = 5700 тыс.

руб.

Подоходный налог с

физических лиц удержанный с доходов отдельных лиц:

5700 х 0,13 = 741 тыс. руб.

3. Дивиденды по

обыкновенным акциям, держателями которых зарегистрировались физические лица:

(15 740 х 3 х 0,19) = 8971,8 тыс. руб.

Удержан подоходный

налог с физических лиц по ставке 13%:

(8971,8 х 0,13) = 1166,3 тыс. руб.

4. Дивиденды по

обыкновенным акциям, держателями которых зарегистрировались юридические лица:

(38 740 – 15 740) х 3 х 0,19 = = 13110

тыс. руб.

Удержан налог с

доходов от дивидендов юридических лиц по ставке 13%:

(13110 x 0,13) = 1704,3 тыс. руб.

5. Выплачены

наличными дивиденды персоналу предприятия:

(5100 –1020) + (5700 –904) = 8876 тыс.

руб.

6. Перечислены дивиденды

на банковские счета юридических и физических лиц:

(8971,8 – 1166,3) + (13110–704,3) =

20211,2 тыс. руб.

7. Перечислена

задолженность бюджету по налогам с дивиденда.

Запишем

бухгалтерские проводки, которые необходимо отразить на счетах бухгалтерского

учета:

| Операция | Сумма, тыс. руб. |

Счет | |

| дебет | кредит | ||

| 1,2 |

«Нераспределенная прибыль» |

«Расчеты с персоналом по оплате труда» |

|

| 1,2 | 1404,0 | «Расчеты с персоналом по оплате труда» |

«Расчеты с бюджетом» |

| 3,4 | 22081,8 |

«Нераспределенная прибыль» |

«Расчеты с акционерами» |

| 3,4 | 2870,6 | «Расчеты с акционерами» |

«Расчеты с бюджетом» |

| 5 | 8876,0 | «Расчеты с персоналом по оплате труда» |

«Касса» |

| 6 | 20211,2 | «Расчеты с акционерами» |

«Расчетный счет» |

| 7 | 4274,6 | «Расчеты с бюджетом» |

-«- |

2.2 Учет дивиденда, выплаченного акциями

Реинвестиции

дивиденда в акционерный капитал поощряются российским законодательством. Суммы

реинвестированной таким образом прибыли общества освобождаются от

налогообложения. Не облагается и сумма дивиденда, вновь вложенная в акционерный

капитал общества. При выплате дивидендов акциями стоимость имущества общества

не изменяется, оно не обязано выплачивать деньги в счет дивидендов. Изменяется

только структура капитала общества, но сохраняется неизменным пропорциональное

право собственности каждого отдельного акционера.

Принимая решение о

выплате дивидендов собственными акциями, общество получает возможность:

—

увеличить долю оборотного капитала, оплаченного

акционерами путем переноса средств со счета нераспределенной прибыли на счета

уставного и добавочного капитала;

—

сберечь оборотный капитал общества, так как его не нужно

затрачивать на выплату дивидендов;

—

влиять на снижение биржевого курса акций общества, если

это ему выгодно.

При выплате дивидендов акциями возникает вопрос о

том, по какой цене учитывать выданные акции, — по номинальной или рыночной.

Специалисты считают, что если среди акционеров распределяется небольшая часть

выпущенных акций, в пределах 20—25 % обыкновенных акций, их следует оценивать

по рыночным ценам. При выплате дивидендов крупным пакетом акций целесообразно

применять номинальную стоимость акций.

Рассмотрим одну из

возможных ситуаций. Акционерное общество объявило, что 15% из 100 000 акций,

номинальной стоимостью 5 тыс. руб. за акцию, будет распределено взамен

начисленных дивидендов. Рыночная цена одной акции на день объявления дивидендов

равнялась 9,5 тыс. руб. Существует два варианта решения.

(тыс. руб.)

| Капитал до распределения |

Первый вариант |

Второй вариант |

| Уставный капитал (85 000 х 5) | 425 000 |

425 000 |

| Добавочный капитал | 252 000 |

252 000 |

| Резервный капитал | 42 500 |

42 500 |

| Нераспределенная прибыль | 511 500 |

511 500 |

| Общий акционерный капитал | 1 231 000 |

1 231 000 |

|

1. Выплачен акциями дивиденд: 15 000 акций по номинальной стоимости 5 000 руб. |

75 000 |

75 000 |

|

2. Премия на акцию ((9,5 – 5) = 4,5) – 15 000 акций по 4 500 руб. |

– | 67 500 |

| Капитал после распределения |

||

| Уставный капитал (100 000 х 5) | 500 000 |

500 000 |

| Добавочный капитал | 252 000 |

319 500 |

| Резервный капитал | 42 500 |

42 500 |

| Нераспределенная прибыль | 436 500 |

369 000 |

| Общий акционерный капитал | 1 231 000 |

1 231 000 |

Обратим внимание,

что в обоих вариантах количество акций составляет 100 000, а сумма уставного

капитала—500 000 тыс. руб. Изменения есть в добавочном капитале, так как во

втором варианте в него зачислена премия на распределенные акции. Соответственно

изменилась и сумма нераспределенной прибыли.

Операция по выплате

дивидендов акциями оформляется следующими бухгалтерскими проводками (второй

вариант):

начислены дивиденды

акционерам, взамен которых им будут выданы обыкновенные акции общества:

дебет счета

«Нераспределенная прибыль»,

кредит счета

«Расчеты с акционерами» — на сумму 142 500 тыс. руб.;

в счет дивидендов

акционерам выданы 15 000 акций номинальной стоимостью 75 000 тыс. руб. с

премией в 67 500 тыс. руб.:

дебет счета «Расчеты

с акционерами» — на сумму 142 500 тыс. руб.,

кредит

счетов»Уставный капитал» — на сумму 75 000 тыс. руб., «Добавочный капитал» — на

сумму 67 500 тыс. руб.

Многие специалисты,

считают, что проводить указанную операцию как сумму объявленного дивиденда не

следует, поскольку общество не несет никаких имущественных обязательств перед

акционерами. Операция состоит только в распределении дополнительных акций,

поэтому достаточно одной бухгалтерской проводки:

дебет счета

«Нераспределенная прибыль» — на сумму 142 500 тыс. руб.,

кредит счетов

«Уставный капитал» — на сумму 75 000 тыс. руб., «Добавочный капитал» — на сумму

67 500 тыс. руб.

По аналогии можно

отражать операции по увеличению номинальной стоимости одной акции.

В случаях,

предусмотренных законодательством Российской Федерации, разрешается увеличивать

уставный капитал с увеличением единичной стоимости акций или пропорционального

увеличения их количества у всех держателей за счет уменьшения дополнительного

капитала. Общая сумма акционерного капитала при этом не изменяется, так как не

происходит изменений в стоимости имущества общества. Изменение отражается

бухгалтерской проводкой:

дебет счета

«Добавочный капитал»,

кредит счета

«Уставный капитал».

2.3 Учет дробления акций

В условиях

финансового рынка, желая привлечь мелких вкладчиков и снизить рыночную

стоимость акций, акционерное общество может дробить акции, увеличивая их

количество и пропорционально снижая номинальную стоимость акции. Операция может

быть проведена без изменения общей суммы уставного капитала. Но количество

выпущенных акций так же определяется в уставе акционерного общества, как и

величина уставного капитала. Поэтому необходимо перерегистрировать в уставе

количество выпущенных акций, а затем проводить названную операцию.

При неизменной величине

уставного капитала увеличение количества акций не вызывает бухгалтерских

проводок, поскольку сумма -сальдо по счету уставного капитала не изменяется.

Например, собрание акционеров или совет директоров приняли решение установить

номинальную стоимость одной акции в 10 тыс. руб. Ранее номинальная стоимость

одной акции равнялась 50 тыс. руб. Это означает, что число акций такого

общества увеличится в 5 раз. Держатель 200 старых акций обменяет их на 1000

новых, но номинальная стоимость его акций останется прежней: (200 х 50) = (1000

х 10) = 10 тыс. руб. Факт дробления акций найдет отражение в аналитическом

учете акций, в изменении рыночной стоимости (биржевого курса) акций.

3. Влияние дивидендной политики на

результаты

хозяйственной деятельности предприятия

На основании рассмотренных выше

теоретических аспектов представленной нами проблемы и способов ее практических

решений, мы можем заключить, что в процессе реализации дивидендной политики

анализируются и прогнозируются разнообразные ситуации и варианты,

оцениваются возможности предприятия на рынке. Квалифицированные варианты решений

таких встающих перед предприятием проблем, как распределение активов

предприятия с целью их максимально эффективного использования, позволяют надеяться на устойчивое финансовое

положение предприятия в будущем.

Дивидендная политика рассматривает в

процессе своего формирования и реализации, такие вопросы, как предпочтения

акционеров между текущими и будущими доходами, влияние различных факторов на

оценку капитала корпорации (акционерного общества), определяет оптимальное

значение дивидендного выхода и схемы, формы и способы его выплаты.

Дивидендная

политика предусматривает расчеты по платежам в бюджет и расчеты с

акционерами корпорации, создавая тем самым определенные

гарантии по своим обязательствам. Кроме того, в ходе реализации

дивидендной политики на предприятии выявляются имеющиеся резервы,

мобилизация которых обеспечит получение дополнительных

доходов. Отбор оптимальных вариантов хозяйствования позволяет

снизить риски и избежать потерь, вести рациональную налоговую

политику. Таким образом, дивидендная политика является

одним из важных инструментов в управлении предприятием, а ее

реализация — возможностью успешного предпринимательства, соблюдения

интересов собственников, акционеров и всех работников.

ЗАКЛЮЧЕНИЕ

В представленной курсовой работе рассмотрены

теоретические аспекты дивидендной политики акционерных обществ, приведены

аспекты двух теорий: зависимости и независимости цены капитала от проводимой

обществом (корпорацией) дивидендной политики. Затронуты вопросы, решаемые в

процессе реализации дивидендной политики, такие как постоянство проводимой

дивидендной политики, используемые схемы выплат дивидендного выхода,

определение его оптимальной величины в зависимости от стратегических целей,

стоящих перед корпорацией. Рассмотрено влияние различных факторов на оценку

капитала корпорации.

В работе приведены существующие семь видов дивидендной

политики: остаточная политика, политика фиксированного дивидендного выхода,

политика выплаты дивидендов акциями и прочие, приведены их краткие

характеристики.

В практической части работы рассмотрены примеры

расчетов суммы, предлагаемых к выплате дивидендов с учетом реально сложившейся

на данный момент экономической ситуации, приведена методика учета проводимых

операций в зависимости от формы выплаты дивидендов. Рассмотрен такой способ привлечения

мелких вкладчиков, как дробление акций (изменение их номинальной стоимости при

неизменной величине уставного капитала).

В заключение проведенных исследований можно сделать

вывод, что дивидендная политика предприятия предоставляет широкие возможности

управления активами предприятия и при грамотном использовании представленных

теоретических выкладок и практических методик расчета позволит оптимизировать

деятельность предприятия не только в текущем, но и в долгосрочном периоде.

ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА

1.

Моляков Д.С.,

Шохин Е.И. Теория финансов предприятияй: Учеб. пособие. – М.: Финансы и

статистика, 2002. – 112 с.

2.

Палий В.Ф., Палий

В.В. Финансовый учет: Учебное пособие: В 2 ч. – М.: ФБК-ПРЕСС, 1998. – Ч.1, 2.

3.

Теплова Т.В.

Финансовые решения: Стратегия и тактика: Учебное пособие / Ин-т «Открытое

общество». – М.: Магистр, 1998. – 263 с.

4.

Финансы и кредит:

Учебное пособие для вузов / А.М. Ковалева, Н.П. Баранникова; Под ред. А.М. Ковалевой.

– М.: Финансы и статистика, 2002. – 512 с.

5.

Лапуста М.Г.

Финансы фирмы: Учебное пособие. – М.: Инфра-М, 2002. – 264 с.

6.

Шатунов А.

Постановка финансового менеджмента на предприятии: предмет и цели управления. /

Рынок ценных бумаг. – 1999. — №9. – с. 26-32.

7.

Лайком К.

Управление финансами предприятия / Журнал для акционеров. – 1998. — №2. –

с.33-35.

8.

Финансы

предприятий: Учеб. пособие для вузов / под ред. Колчиной. – М.: ЮНИТИ, 2001 г.

– 447 с.

9.

Финансы, деньги,

кредит: Учебник для вузов / С.И. Долгов, С.А. Бартенев и др.; Под ред. О.В.

Соколовой. – М.: Юрист, 2000. – 783 с.

10. Финансы, денежное обращение и кредит:

Учеб. для вузов / Балабанов И.Т., Белоглазова Г.Н. и др.; Под ред. М.В.

Романовского; Санкт-Петербургский университет экономикии финансов. – М.: Юрайт,

2001. – 544 с.

11. Краснова С.В. Финансовый механизм

регулирования денежных потоков предприятия в рамках ФПГ / С.В. Краснова /

Финансы. – 2003. — №1. – с.73-74.

12. Лихачева О.Н. Финансовое планирование

на предприятии: Учебно-практическое пособие. – М.: Проспект, 2003. – 263с.

13. Палий В.Ф. Финансовые операции. – М.:

Бератор-Пресс, 2003. – 214 с.

14. Фомин П.А. Стратегическое финансовое

планирование хозяйствующего субъекта / Финансы и кредит. – 2003. — №5. –

С.52-58.

15. Салин В.Н. Техника

финансово-экономических расчетов: Учеб. пособие. – М.: Финансы и статистика,

2002. – 112 с.

Приложение 1

ПОЛОЖЕНИЕ

О ПОРЯДКЕ ВЫПЛАТЫ ДИВИДЕНДОВ ПО

АКЦИЯМ И ПРОЦЕНТОВ

ПО ОБЛИГАЦИЯМ (НА ОСНОВАНИИ

ПОСТАНОВЛЕНИЯ СОВЕТА

МИНИСТРОВ РСФСР ОТ 25.12.91 №601)

Настоящим положением регулируется порядок выплаты дивидендов по акциям

акционерных обществ и процентов по облигациям неправительственных юридических

лиц.

Дивиденды по акциям предприятий и трудовых коллективов выплачиваются в

порядке, определенном Постановлением СМ СССР от 19 июня 1990 г №590 «Об

утверждении Положения об акционерных обществах и обществах с ограниченной

ответственностью и Положения о ценных бумагах».

Порядок выплаты процентов по облигациям правительственных займов

регулируется специальным законодательством.

ПОРЯДОК

ВЫПЛАТЫ ДИВИДЕНДОВ ПО АКЦИЯМ

АКЦИОНЕРНЫХ ОБЩЕСТВ

1. Дивидендом является часть чистой прибыли акционерного общества,

подлежащая распределению среди акционеров, приходящаяся на одну простую или

привилегированную акцию.

Чистая прибыль, направляемая на выплату дивидендов, распределяется между

акционерами пропорционально числу и виду принадлежащих им акций.

2. Дивиденд может выплачиваться ежеквартально, раз в полгода или раз в

год.

Промежуточный дивиденд объявляется Советом директоров общества в расчете

на одну простую акцию по итогам истекшего квартала (полугодия).

Размер окончательного дивиденда, приходящегося на одну простую акцию,

объявляется общим собранием акционеров по результатам года с учетом выплаты

промежуточных дивидендов по предложению Совета директоров общества.

Размер окончательного дивиденда не может быть больше рекомендованного

Советом директоров, но может быть уменьшен общим собранием акционеров.

3. Фиксированный дивиденд (либо его минимальная величина) по

привилегированным акциям устанавливается обществом при их выпуске.

При выплате дивидендов в первую очередь выплачиваются дивиденды по

привилегированным акциям, затем дивиденды по простым акциям.

При наличии прибыли, достаточной для выплаты фиксированных дивидендов по

привилегированным акциям, общество не вправе отказать держателям указанных

акций в выплате дивидендов. В случае отказа общества акционеры могут

потребовать выплаты дивидендов через суд.

Выплата дивидендов по привилегированным акциям обществом в случае

недостаточности прибыли или убыточности общества возможна только за счет и в

пределах специальных фондов общества, созданных для этой цели. Расходование

средств резервного фонда общества на эти цели не допускается.

4. Выплата дивидендов по простым акциям не является конкретным

обязательством общества перед акционерами. Общее собрание акционеров и Совет

директоров общества в праве принимать решения о нецелесообразности выплаты

дивидендов по простым акциям по итогам того или иного периода и года в целом.

5. Выплата объявленных общим собранием дивидендов является обязательной

для общества.

Акционеры вправе требовать выплаты объявленных дивидендов от общества

через суд. В случае отказа общество должно быть объявлено неплатежеспособным и

подлежит ликвидации в установленном законодательством порядке.

6. В случае выплаты акционерам излишних дивидендов общество может зачесть

излишнюю выплату в счет предстоящих платежей или предложить акционерам вернуть

ее на основании решения общего собрания.

При этом общество не вправе принуждать акционеров к возврату переплаты

дивидендов.

7. Совету директоров и общему собранию акционеров запрещается объявлять и

выплачивать дивиденды, если общество неплатежеспособно либо может стать таковым

после выплаты дивидендов.

8. Если в годовом балансе общества имеются убытки, то Совет директоров

или общее собрание акционеров не вправе объявлять и выплачивать дивиденды по

акциям до тех пор, пока убытки не будут покрыты или не будет уменьшен Уставный

капитал (фонд) общества.

9. Дивиденды не выплачиваются по акциям, которые не были выпущены в

обращение или находятся на балансе общества.

10. В случае оплаты акций не полностью дивиденды выплачиваются акционеру

пропорционально оплаченной стоимости акций, если иное не определено уставом

общества.

11. На дивиденд имеют право акции, приобретенные не позднее, чем за 30

дней до официально объявленной даты его выплаты.

12. По решению Совета директоров или общего собрания акционеров дивиденд

может выплачиваться акциями (капитализация прибыли), облигациями и товарами.

13. Дивиденды облагаются налогом независимо от формы выплаты их, в

соответствии с действующим налоговым законодательством. В случае дивидендов

товарами величина дивиденда, исчисляемая для налогообложения, определяется,

исходя из фактических цен приобретения товаров.

14. Общество определяет размер дивиденда без учета налогов с него.

15. Акционерное общество открытого типа публикует данные о размере

выплачиваемых дивидендов в средствах массовой информации.

16. Дивиденд выплачивается обществом или банком-агентом чеком, платежным

поручением, почтовым или телеграфным переводом.

17. Если по поручению клиента управление акциями осуществляется

инвестиционной фирмой, то дивиденды выплачиваются держателю акций за минусом

вознаграждения инвестиционной фирме, размер которого определяется в договоре с

клиентом.

18. Акционерное общество, самостоятельно выплачивающее дивиденды, или

выплачивающий их банк-агент выступают агентами государства по сбору налогов у

источников и выплачивают дивиденды акционерам за вычетом соответствующих

налогов.

19. По невыплаченным и неполученным дивидендам проценты не начисляются.

Акционер вправе требовать выплаты неполученных дивидендов независимо от срока

образования задолженности.

20. Дивиденд, не востребованный владельцем или его законным

правопреемником или наследником в установленные для истечения исковой давности

сроки, перечисляется в федеральный бюджет.

21. Начисление дивидендов от участия в обществе отражается записью по

дебету счета «Использование прибыли» и кредиту счета «Расчеты с

участниками».

22. Начисление дивидендов от участия в акционерном обществе работникам

этого общества, являющимся акционерами, проводится по дебету счета

«Использование прибыли» и кредиту счета «Расчеты по оплате

труда».

В случае недостаточности прибыли, поступающей в распоряжение общества,

начисление процентов по привилегированным акциям за счет специального фонда

отражается по дебету счета «Фонды специального назначения» и кредиту

счета «Расчеты с участниками».

// опущены п.п.23-36, регулирующие порядок выплаты процентов по

облигациям неправительственных юридических лиц.

Приложение 2.

Расчет чистых активов организации в балансовой оценке

| Показатель |

Код строки баланса |

На начало периода |

На конец

периода |

| 1. Стоимость активов | |||

| 1.1 Внеоборотные активы | 190 | ||

| 1.2 Запасы | 210 | ||

| 1.3 Дебиторская задолженность | 220, 230 | ||

| 1.4 Денежные средства и краткосрочные финансовые вложения | 240, 250 | ||

| 1.5 Прочие оборотные активы | 260 | ||

| 1.6 Общая стоимость активов | |||

| 2. Стоимость пассивов | |||

| 2.1 Целевые финансирования и поступления | 460 | ||

| 2.2 Долгосрочные пассивы | 590 | ||

| 2.3 Краткосрочные заемные средства и кредиторская задолженность | 610, 620 | ||

| 2.4 Расчеты по дивидендам | 630 | ||

| 2.5 Резервы предстоящих расходов и платежей | 660 | ||

| 2.6 Прочие краткосрочные пассивы | 670 | ||

| 2.7 Общая стоимость пассивов | |||

|

3. Чистая стоимость активов (1.6 – 2.7) |