СОДЕРЖАНИЕ

ВВЕДЕНИЕ

31.

МЕТОДЫ АНАЛИЗА ДЕТЕРМИНИРОВАННЫХ МОДЕЛЕЙ 52.

МЕТОДЫ АНАЛИЗА СТОХАСТИЧЕСКИХ МОДЕЛЕЙ 153.

МЕТОДЫ ОПТИМИЗАЦИИ В ЭКОНОМИЧЕСКОМ АНАЛИЗЕ 214.

МЕТОДЫ КОМПЛЕКСНОГО АНАЛИЗА

35ЗАКЛЮЧЕНИЕ

42СПИСОК

ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 44

ВВЕДЕНИЕ

Анализ –

весьма емкое понятие, лежащее в основе всей практической и научной деятельности

человека. Аналитические методы настолько распространены, что зачастую под

словом «анализ» понимают любое исследование вообще, как в естественных и

гуманитарных науках, так и в практической деятельности. Процедуры и

методологические принципы анализа входят составной частью в любое

научно-практическое исследование, когда исследователь переходит от простого

описания явления к изучению его строения.

По классическому определению анализ представляется лишь как один из логических

приемов мышления. «Мышлению свойственны такие процессы, как абстракция,

обобщение, анализ и синтез, постановка определенных задач и нахождение путей их

решения» [14, с.5].

Характеристика анализа как способа мышления предполагает, что с его помощью

можно выявить структуру процесса или явления, свести сложное к простому,

построить классификацию явлений, выделить сущность объекта. «Логический анализ

заключается в мысленном расчленении исследуемого объекта на составные части и

является методом получения новых знаний. Цель анализа – познание частей как

элементов сложного целого»[14, с.6]. Таким образом, исследование как понятие

процесса познания все-таки шире. Существование аналитического и синтетического

методов познания позволяет сформулировать анализ как первую, наиболее

важную, незаменимую стадию любого исследования.

Если исходить из этого, термин «экономический анализ» подразумевает аналитический

этап исследования в области экономики – экономических систем, отношений,

процессов, то есть как объектов, так и субъектов экономики. Учебными планами

высших экономических учебных заведений, как правило, предусматривается

поэтапное изучение экономического анализа. Основное внимание при этом уделяется

обзору различных приемов, которые могут быть использованы при проведении

аналитических расчетов, обосновывающих какое-либо управленческое решение. Любой

специалист, имеющий отношение к организации и управлению бизнесом, должен

владеть определенным аналитическим инструментарием, знать и понимать логику

проведения аналитических процедур. Принятию всякого решения предшествуют

аналитические расчеты, поэтому любой представитель аппарата управления предприятием

– от топ-менеджеров до рядовых специалистов – просто обязан быть хорошим

аналитиком. Угроза потенциального банкротства незримо присутствует при принятии

управленческих решений, особенно если речь идет о стратегическом решении

финансового характера. Значит, анализ должен выполняться не только в

ретроспективе, но и в перспективе. При этом не нужно стремиться к абсолютной

точности – необходимо выявить тенденции, как уже сложившиеся, так и только

складывающиеся. Для этого аналитик должен обладать такими качествами, как

способность к обобщению, умение сопоставить и оценить взаимное влияние большого

количества факторов, умение замечать незначительные на первый взгляд признаки

изменения ситуации. Кроме того, проведение квалифицированного анализа требует

знания многих наук – экономики, бухгалтерского учета, маркетинга, основ

промышленной психологии. В основе всех аналитических процедур лежит знание

математического анализа, статистики и эконометрики. В современных условиях

анализ невозможен без применения компьютерных технологий, а значит, проведение

экономического анализа невозможно без знания информатики.Объектом

исследования данной работы является методология исследования.Предметом

является процесс и методика использования соответствующих методов.Целью

работы является исследования методов, методологических принципов их построения и

подходов по их использованию.Для

достижения цели работы будут решены следующие задачи:—

исследованы основные методы анализа;—

определены принципы их построения и подходы по использованию.1.

МЕТОДЫ АНАЛИЗА ДЕТЕРМИНИРОВАННЫХ МОДЕЛЕЙ1.1.

Построение

моделей факторного анализаПо

характеру взаимосвязи между показателями различают модели детерминированные и

стохастические. Детерминированная (функциональная) связь – связь, при которой

каждому значению факторного признака соответствует вполне определенное

неслучайное значение результативного признака. Связь, при которой каждому

значению факторного признака соответствует множество значений результативного

признака, называется стохастической или вероятностной.Для применения приемов факторного анализа

необходимо составить модель, то есть представить формулу расчета анализируемого

показателя. Модели могут быть [2, c.45]:

1. Аддитивные. Значение анализируемого показателя определяется как сумма

показателей-факторов. Такая модель имеет вид

У = А + В + С.

Примером аддитивной модели может быть валовая прибыль предприятия, которая

складывается из таких составляющих, как прибыль от реализации, результат от

прочей деятельности и сальдо операционных и внереализационных доходов и

расходов.

2. Мультипликативные. Значение анализируемого показателя определяется

как произведение показателей – факторов. Такая модель имеет вид

У = А * В * С.

Большинство моделей, используемых в факторном анализе — мультипликативные.

Например, выручку можно представить как произведение количество продукции на

стоимость единицы продукции. Суммарные материальные затраты предприятия –

произведение трех факторов – количество произведенной продукции, норма расхода

материала на единицу продукции, стоимость единицы материальных ресурсов.

3. Кратные. Значение анализируемого показателя определяется как частное

от деления двух факторов. Такая модель имеет вид

У = А / В.

В качестве примера можно привести показатель фондовооруженности, определяемый

делением стоимости основных средств на численность работающих.

4. Смешанные. Такие модели могут иметь разную форму и представлять собой

различные комбинации аддитивных, мультипликативных и кратных моделей:

У = А * (В + С);

У = А / (В + С);

У = (А / В) * С.

Примером такой модели может быть определение фонда оплаты труда как

произведения средней заработной платы и численности. При этом средняя

заработная плата представляет собой сумму нескольких составляющих — тарифной

составляющей, доплат стимулирующего характера и доплат компенсирующего

характера:

ФОТ = ( ЗП тар + ЗП стим + ЗП комп) * Ч.При составлении любых моделей факторного анализа

необходимо учитывать причинно-следственные отношения показателей. Например, с

точки зрения арифметики два приведенных ниже выражения справедливы:Выручка = Производительность труда *

Численность;Производительность труда = Выручка / Численность.

Оба этих выражения можно использовать для

расчета неизвестной величины. Однако только одно из них можно использовать в

качестве аналитической модели — можно сказать, что объем производства зависит

от производительности труда, но нельзя сказать, что производительность труда

зависит от выручки предприятия.При проведении факторного анализа часто

используется метод расширения факторных моделей. Например:

У = А / В.

Ту же модель можно записать в виде

У = (А/С)*

(С/В).В этом случае вместо двух абсолютных

(количественных) факторов получаем для анализа два относительных (качественных)

фактора.Наиболее известным примером является формула

Дюпона:

Рентабельность активов = Прибыль / Активы;Рентабельность активов = (Прибыль/ Выручка)*

(Выручка/Активы).При этом первый сомножитель – рентабельность

продаж, второй сомножитель – оборачиваемость активов. Действительно,

рентабельность (отдача) активов зависит от того, насколько рентабельную

продукцию производит предприятие, и от того, насколько быстро происходит оборот

вложенного в активы капитала:Рентабельность собственного капитала = Прибыль /

Собственный капитал;

Рентабельность СК = (Прибыль/Выручка)*(Выручка/Активы)*(Активы/СК).При этом первый сомножитель – рентабельность

продаж, второй – оборачиваемость активов, третий – структура капитала.1.2. Метод цепных

подстановок и абсолютных разниц

Метод цепных подстановок является одним из базовых методов экономического

анализа, который применяется для анализа мультипликативных моделей. При этом

каждый фактор последовательно изменяется с базисного на отчетное значение,

тогда как остальные остаются без изменения.Можно проводить расчеты в таблице. Предположим,

что анализируемый показатель «А» представляет собой произведение трех факторов

(Ф1, Ф2, Ф3).Абсолютное изменение показателя известно.

Необходимо определить суммы факторного влияния – насколько изменился результирующий

показатель под влиянием изменения конкретного фактора. Размер факторного

влияния Аф1, Аф2, Аф3 будет определяться следующим образом [4, c.33]:Таблица 1.1.

| Фактор 1 | Фактор 2 |

Фактор 3 |

Анализируемый показатель |

Размер влияния на анализируемый показатель |

| Базисный | Базисный | Базисный | Базисный (Б) |

|

| Отчетный | Базисный | Базисный | Условный 1 (У1) |

Аф1 = У 1 – Б |

| Отчетный | Отчетный | Базисный | Условный 2 (У2) |

Аф2 = У 2 – У 1 |

| Отчетный | Отчетный | Отчетный | Отчетный (О) |

Аф3 = О – У 2 |

Общая сумма факторных отклонений дает абсолютное

отклонение (изменение) показателя. Достоинством приема является то, что

количество факторов не имеет значения и не влияет на методику расчета,

увеличивается только количество «шагов» расчета.

Для примера представим выручку условного транспортного

предприятия как произведение следующих факторов – количество машин, количество

рейсов одной машины, количество пассажиров за одну поездку и стоимость проезда

одного пассажира:

В = М * Р * П * С .

Данные о значении факторов в базисном и

отчетном периоде представлены в таблице 1.2.

Таблица 1.2.

| Показатель | Обозначение |

Базисный период |

Отчетный период |

| Количество машин |

М | 25 | 30 |

| Количество рейсов |

Р | 10 | 8 |

| Количество пассажиров |

П | 40 | 35 |

| Стоимость проезда |

С | 150 | 200 |

| Выручка | В | 1500000 | 1680000 |

Абсолютное отклонение выручки составит + 180000

р.

Рассчитаем факторные отклонения. Если все факторы

будут иметь базисное значение, сумма выручки составляет 1500000 р.

Затем мы будем постепенно заменять значения

факторов с базисного значения на отчетное:

![]() В базис =

В базис =

25*10*40*150 =1500000

1800000-1500000 = + 300000.

![]() В усл 1 =

В усл 1 =

30*10*40*150 = 1800000

1440000 – 1800000 = — 360000.

![]() В усл 2 =

В усл 2 =

30*8*40*150 = 1440000

1260000 – 1440000 = — 180000.

![]() В усл 3 =

В усл 3 =

30*8*35*150 = 1260000

1680000 – 1260000 = + 420000.

В

отчет = 30*8*35*200 = 1680000

По итогам расчетов можно сделать вывод, что за

счет увеличения количества машин предприятие получило дополнительную выручку в

сумме 300000 рублей, а за счет увеличения тарифа – в сумме 420000 рублей. В то

же время сказалось отрицательное влияние таких факторов, как уменьшение

количества рейсов одной машины и уменьшение количества пассажиров на каждом

рейсе (недополучено выручки на сумму360000 и 180000 рублей соответственно).

Прием цепных подстановок считается основным

приемом факторного анализа, но имеет существенный недостаток – наличие так

называемого «неразложимого остатка». Это означает, что при изменении порядка

факторов в модели изменяется сумма факторных отклонений. Поэтому при

составлении моделей для проведения факторного анализа существует следующее

правило – сначала указываются количественные, а затем стоимостные показатели.

Если необходимо обеспечить высокую точность расчетов, используются

логарифмический или интегральный прием.

Метод абсолютных разниц является разновидностью приема цепных подстановок.

Каждый фактор последовательно представляется в виде разницы между отчетным и

базисным значениями. Остальные показатели принимаются в отчетном или базисном

значении в зависимости от расположения в формуле (соответственно до

анализируемого фактора или после него).

А = Ф1 * Ф2 * Ф3;

Аф1 = (Ф1о – Ф1б) * Ф2б * Ф3б;

Аф2 = Ф1о * (Ф2о – Ф2б) * Ф3б;

Аф3 = Ф1о * Ф2о * (Ф3о-Ф3б),

где

Ф1б, Ф2б, Ф3б – факторы в своем базисном значении;

Ф1о,

Ф2о, Ф3о – факторы в своем отчетном значении.

1.3. Логарифмический метод и метод взвешенных конечных разностей

Логарифмический метод и метод взвешенных конечных разностей применяются также

для определения размера факторного влияния при анализе мультипликативных

моделей. Их преимущество состоит в том, что они устраняют такой существенный

недостаток предыдущих методов, как наличие «неразложимого остатка» путем

логарифмирования мультипликативной модели в первом из методов и путем деления

неразложимого остатка – во втором.

Логарифмируя мультипликативную модель, можно

получить следующее выражение [6, c.84]:

D А = кФ1 * D А + кФ2 * D

А + кФ3 * D А,

где D

А – абсолютное отклонение анализируемого показателя;

кФ1, кФ2, кФ3 – коэффициенты, показывающие долю

влияния данного фактора на анализируемый показатель.

Примечательно, что при этом нет необходимости

рассчитывать все факторные отклонения – можно рассчитать только степень (долю)

влияния наиболее актуального фактора.

Коэффициенты рассчитываются по формулам:

К

Ф1 = (ln Ф1о – ln Ф1б) / (ln Ао – ln Аб);

К

Ф2 = (ln Ф2о – ln Ф2б) / (ln Ао – ln Аб);

К

Ф3 = (ln Ф3о – ln Ф3б) / (ln Ао – ln Аб),

где

Ао, Аб – значение анализируемого показателя соответственно в базисном и

отчетном периодах;

Ф1б,

Ф2б, Ф3б – значение факторов в базисном периоде;

Ф1о,

Ф2о, Ф3о – значение факторов в отчетном периоде.

Метод взвешенных конечных разностей чаще используется для двухфакторных

моделей. При этом разница, рассчитанная при изменении положения факторов,

делится пополам и прибавляется к наименьшему значению факторного влияния.

Предположим, что мультипликативная модель имеет

вид

А = В *

С.

Тогда значение факторных отклонений А в и А с

рассчитывается следующим образом:

А в = ∆ В * Со +

(∆ В * ∆ С) / 2;

А с = ∆ С * В о +

(∆ В * ∆ С) / 2,

где

∆ В, ∆ С – изменение показателей – факторов за период;

В

о, С о – базисное значение показателей – факторов.

1.4. Методы долевого участия и выравнивания

начальных точек анализа

При помощи метода долевого участия определяется влияние изменения структурных

сдвигов на итоговый показатель. Рассмотрим пример.

Предприятие выпускает продукцию трех видов – А, Б и В. Продукция имеет

разную рентабельность. Соответственно, общий финансовый результат может

измениться за счет изменения количества продукции или рентабельности единицы

продукции.

Прибыль = Прибыль на ед. продукции * Количество продукции

Для

упрощения примера предположим, что рентабельность единицы продукции не

изменялась [6, c.53].

Таблица 1.3

| Вид | Количество | Прибыль на ед. |

Структура БП |

Факт количество по структуре БП |

Прибыль БП |

Прибыль условная |

Прибыль фактическая | |

| БП | ОП | |||||||

| А | 10 | 60 | 3 | 14% | 120*0,14 =17 |

30 | 51 | 180 |

| Б | 20 | 30 | 5 | 28% | 120*0,28 = 34 |

100 | 170 | 150 |

| В | 40 | 30 | 7 | 58% | 120*0,58 = 69 |

280 | 483 | 210 |

| Итого | 70 | 120 | 100% | 120 | 410 | 704 | 540 | |

Прибыль условная определяется умножением условного

количества (фактическое количество по базисной структуре) на сумму прибыли,

которая приходится на единицу продукции.

В результате расчетов можно сделать следующие

выводы:

Если бы изменилось количество выпускаемой

продукции (120 единиц вместо 70), а структура выпуска осталась бы прежней, то

прибыль составила бы 704 р. Следовательно, влияние изменения количества

продукции:

704 – 410 = + 310 р.

Однако изменилась и структура, и

фактическая прибыль составила 540 р. Следовательно, влияние изменения структуры

выпуска:

540 – 704 = — 164 р.

Вывод: изменение структуры выпуска

неблагоприятно сказалось на финансовых результатах деятельности условного

предприятия.

Метод выравнивания начальных точек анализа достаточно широко используется при

анализе переменных затрат. Сущность данного приема заключается

в исчислении так называемой аналитической суммы переменных затрат.

D

З = (З о.п. – З ан) + (З ан. – З б.п.),

Относительное Допустимое

отклонение отклонение

где З о.п. – переменные затраты отчетного периода;

З

б.п. – переменные затраты базисного периода;

З

ан. — аналитические затраты, которые определяются как произведение затрат

базисного периода на индекс изменения объема работ предприятия:

З ан. = З б.п. * Объем работ

о.п. / Объем работ б.п.

Допустимые отклонения со знаком плюс показывают,

какую сумму пришлось дополнительно израсходовать за счет увеличения объема

работ. Те же отклонения с минусом показывают, какую сумму необходимо было

сэкономить в связи с уменьшением объема работ.

Относительные отклонения со знаком плюс показывают,

какая сумма была излишне израсходована за счет изменения других факторов, кроме

объема работ. Те же отклонения со знаком минус показывают, какая сумма была

реально сэкономлена предприятием.

2. МЕТОДЫ АНАЛИЗА СТОХАСТИЧЕСКИХ МОДЕЛЕЙ

Стохастические модели – это модели

вероятностные. При этом в результате расчетов можно сказать с достаточной

степенью вероятности, каково будет значение анализируемого показателя при

изменении фактора. Самое частое применение стохастических моделей –

прогнозирование. Основные методы их анализа – методы экспертных оценок,

корреляционный анализ и методы экстраполяции временных рядов.

2.1. Методы экспертных оценок

Под экспертными оценками понимают эвристические

оценки, основанные на опыте и интуиции эксперта. Широкое распространение метода

было обусловлено сложностью и многофакторностью экономических измерений.

Выделяют два уровня использования экспертных

оценок – количественный и качественный. На качественном уровне эксперты

выражают свое мнение о тенденции изменения показателей, а на качественном –

составляют прогноз вероятных результатов.

Различают индивидуальные и групповые экспертные

оценки. Групповые оценки снижают риск субъективности, так как результат оценки

тесно связан с личностью эксперта.

При отборе экспертов необходимо провести их

оценку при помощи тестирования, самооценки или взаимной оценки экспертами друг

друга. По результатам оценки можно рассчитать так «весовой коэффициент»

значимости оценки каждого эксперта. Значение его будет прямо пропорционально

степени компетентности эксперта [2, c.42].

Важной характеристикой качества

результата экспертизы считают согласованность мнения экспертов, которую

оценивают по величине коэффициента конкордации Кендалла:

W = 12 * S / ( n 2 *

( m3 – m)),

где S – сумма квадратов отклонений всех оценок рангов

каждого объекта экспертизы от среднего арифметического;

n – число экспертов;

m — число объектов экспертизы.

Коэффициент конкордации изменяется в диапазоне от

0 до 1, причем 1 соответствует полной согласованности мнений экспертов.

Различают следующие методы экспертных оценок:

1.Попарное сравнение. В этом случае эксперту предлагается сравнить

объекты исследования по принципу «лучше или хуже» и построить ранжированный

ряд. При выполнении оценки эксперт сравнивает пары объектов, отдавая

предпочтение одному из них. Предпочтение обозначается 1, в противном случае –

0. Результаты сводятся в таблицу следующего вида:

Таблица 2.1.

|

Номер объекта |

1 | 2 | 3 | 4 | 5 | 6 | Итоги |

| 1 | Х | 1 | 0 | 1 | 1 | 1 | 4 |

| 2 | 0 | Х | 0 | 1 | 1 | 1 | 4 |

| 3 | 1 | 1 | Х | 1 | 1 | 1 | 5 |

| 4 | 0 | 0 | 0 | Х | 0 | 0 | 0 |

| 5 | 0 | 0 | 0 | 1 | Х | 0 | 1 |

| 6 | 0 | 0 | 0 | 1 | 1 | Х | 2 |

В первой строке оценивается объект 1 по

сравнению с объектами 2,3,4,5,6. Видно, что объект 1 предпочтительнее, чем

объекты 2,4,5 и 6, но проигрывает объекту 3.

Сумма баллов по строке показывает общую оценку

объекта и позволяет ранжировать их по степени предпочтительности. В приведенном

примере объекты 1 и 2 получают равные оценки, самым лучшим является объект 3,

самым неудачным – объект 5.

2. Метод интервью. Заключается в

том, что эксперт высказывает свое мнение в виде ответов на вопросы другого

эксперта. Результаты в данном случае в большей степени зависят от интуиции

эксперта, так как времени на размышление отводится очень мало.

3. Метод «Дельфи». Предполагает проведение экспертизы в несколько этапов

и работу нескольких изолированных групп экспертов. На первом этапе каждая

группа экспертов высказывает свое мнение, затем все оценки анализируются. Из

предложенных оценок выбираются крайние значения, которые вновь подвергаются уже

совместной экспертизе. Обычно требуемый уровень согласованности достигается на

втором этапе, но при необходимости анализ крайних оценок можно повторить.

4. Метод «мозговой атаки». Сущность метода заключается также в

изолированной работе как минимум двух групп экспертов. После того как каждая

группа вынесет заключение, результаты экспертизы передают второй группе,

которая пытается высказать обоснованные критические замечания по прогнозу

коллег. В результате дебатов составляется согласованное мнение.

5. Метод «635». Так же, как и метод интервью, полагается более на

интуицию экспертов. Группе из шести экспертов за три минуты предлагается

высказать пять вариантов развития ситуации (отсюда и название метода, хотя

количество экспертов, время и количество версий могут варьироваться). Те

варианты, которые встречаются у всех (или у большинства) экспертов, и

принимаются за основу.

6. Имитационное моделирование. Один из самых «творческих» методов

экспертных оценок. Заключается в построении так называемого «дерева решений».

Пытаясь предположить развитие ситуации, эксперты на каждом шаге пытаются

предугадать все возможные последствия именно такого варианта.

2.2. Методика проведения корреляционного анализа

Проводится в несколько этапов. На первом этапе

необходимо составить выборку фактических данных о значении фактора и

соответствующих значений анализируемого показателя. Чем больше исходных данных,

тем точнее будут результаты расчетов. Минимальное количество наблюдений – 8,

оптимальное – около 30. Результаты наблюдения ранжируются в порядке увеличения

показателя-фактора. Затем рассчитываются среднеквадратичные и нормированные

отклонения. Обозначим анализируемый показатель У, показатель — фактор Х.

Среднеквадратичные отклонения:

sх = (∑ ( хi –

xср))/

n,

sу = (∑ ( yi –

yср))/

n,

где n – количество наблюдений;

xср

,

yср —

среднеарифметические значения соответственно х и у.

Нормированные отклонения:

Тх = ( хi –

xср)/

sх;

Ту = ( yi –

yср)/

sу.

Коэффициент корреляции:

R = (S Тх * Ту) / n.

По значению коэффициента корреляции определяют

тесноту и характер взаимосвязи между показателями. Коэффициент может изменяться

в диапазоне от 0 до 1 и может иметь как положительное, так и отрицательное

значение. Чем ближе абсолютное значение коэффициента к единице, тем более

тесная взаимосвязь между показателями. Положительное значение говорит о прямой

взаимосвязи, отрицательное – об обратной. Пороговое значение коэффициента для

осуществления дальнейших расчетов – 0,7.

При значении 0,7 индекс детерминации, который

равен квадрату коэффициента корреляции, имеет значение 0,49. Индекс детерминации

показывает долю влияния выбранного фактора на анализируемый показатель.

Очевидно, что если доля влияния выбранного фактора меньше 0,5, дальнейшие

расчеты не имеют смысла.

После оценки тесноты взаимосвязи необходимо

выбрать функцию, график которой максимально приближенно описывает данную

взаимосвязь. Наиболее часто используются графики следующих функций:

У = А + В * Х;

У = А + В * ln X;

У = А + В / Х.

После выбора функции необходимо рассчитать

параметры уравнения А и В. Используется метод наименьших квадратов. Решение

сводится к решению системы линейных уравнений. Приведен пример системы линейных

уравнений для линейной функции:

n * a + b * ∑x = ∑y;

a * ∑x + b * ∑x2

= ∑(x*y).

После определения

параметров модель можно использовать. Для этого подставляем в формулу желаемое

значение фактора и определяем вероятное значение показателя. В качестве

проверки можно рассчитать ошибку аппроксимации – процент отклонения значения

фактического от значения, рассчитанного по модели:

Ап = ( 1 / n)

* ( |У ф – У р| )* 100 / У ф.

Значение ошибки аппроксимации до 10% говорит о

наилучшем подборе модели.

Метод экстраполяции временных рядов заключается в определении тенденции

изменения показателя во времени. Может считаться частным случаем

корреляционного анализа, когда в качестве фактора выступает время. Однако

экстраполяция применяется и тогда, когда изменение показателя зависит от

нескольких факторов, и его трудно описать однофакторной функцией. В этом случае

определение тенденции изменения показателя может быть единственным возможным

способом прогнозирования (рис. 2.1) [4, c.35].

| |

|||||

|

|||||

|

|||||

| |

|||||

Рис. 2.1. Пример экстраполяции показателя

3. МЕТОДЫ ОПТИМИЗАЦИИ В ЭКОНОМИЧЕСКОМ АНАЛИЗЕ

Основа всех приемов оптимизации – нахождение

экстремума функции при заданных ограничениях. Например, нахождение максимума

прибыли при ограничении по загруженности производственной мощности.

3.1. Использование

графических методов в экономическом анализе

Графические методы связаны

прежде всего с геометрическим изображением функциональной зависимости при

помощи линий на плоскости. Графики используются для наглядного изображения

функциональных зависимостей. В экономическом анализе применяются почти все виды

графиков – диаграммы сравнения, диаграммы временных рядов, графики зависимости.

Широко применяется

графический метод для исследования производственных процессов, организационных

структур и т.д.

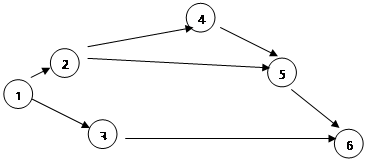

Особое место в экономическом

анализе занимает построение сетевых графиков. Сетевой график позволяет выделить

из всего комплекса работ наиболее важные, лежащие на критическом пути, и

сосредоточиться именно на них. Наиболее часто сетевые графики применяются в

строительстве. На стадии оперативного анализа и управления сетевой график дает

возможность осуществлять действенный контроль за ходом строительства,

своевременно принимать меры по устранению возможных задержек.

Кроме того, сетевые графики могут разрабатываться при описании технологии

какого-либо производственного процесса. В данном случае задача составления

сетевого графика несколько иная – скоординировать работу всех служб

предприятия. Основные элементы сетевого графика – событие, работа, ожидание,

зависимость. Каждый круг считается одной из вершин графика. Линия, соединяющая

две вершины, означает проделанную работу. Над линией записывают наименование

работы, а под линией – продолжительность данного этапа работ. Если из одной

вершины ведет несколько путей, то это значит, что после выполнения данного

этапа может быть несколько вариантов развития событий. Если это технологический

сетевой график, то это будет означать, что возможно проведение одновременно

нескольких работ (параллельная организация технологического процесса). Вершины

могут просто нумероваться, а могут содержать информацию о накопленной

продолжительности работы или стоимости данного этапа.

Рис. 3.1. Пример сетевого графика

Этапами разработки сетевого графика являются:

— сбор технической и технологической информации;

— составление таблицы работ и ресурсов в технологической последовательности, в

которой указывается характеристика и объем работ, время, потребные ресурсы,

порядок проведения (очередность);

— составление сетевого графика;

— определение критерия оптимизации (по экономии материальных, трудовых

ресурсов, срокам, минимальной стоимости и т.п.);

— определение оптимального пути решения[1, c.85].

3.2. Методы линейного и динамического

программирования

Линейное программирование объединяет методы решения задач, которые описываются

линейными уравнениями. Данный метод основан на решении системы линейных

уравнений, когда зависимость между изучаемыми явлениями строго функциональна. С

помощью этого метода в промышленном производстве, например, исчисляется

оптимальная общая производительность машин, агрегатов, поточных линий. Все

экономические задачи, решаемые с применением линейного программирования,

отличаются альтернативностью решения и определенными ограничивающими условиями.

Решить такую задачу – значит выбрать из всех допустимых вариантов лучший,

оптимальный.

Для решения задач линейного программирования могут быть использованы средства,

включенные в состав электронных таблиц для персональных компьютеров. Из числа

таких средств наиболее распространены таблицы программ MS Excel.

Постановка задачи линейного программирования состоит в формулировке целевой

функции и ограничений – уравнений или неравенств.

Пример. Фирма производит продукцию двух видов – Х и У. Имеются следующие данные

о производстве продукции:

| Цех | Продукция | Максимально возможная загрузка в неделю, час |

|

| Х | У | ||

| Сборочный | 2 шт/час | 4 шт/час | 100 |

| Отделочный | 3 шт/час | 2 шт/час | 90 |

| Прибыль | 25 тыс.р./шт | 40 тыс.р./шт | Максимум |

Целевой

функцией в данном случае является прибыль, которую необходимо максимизировать:

ВП = 25 * Х +

40 * У.

Имеются

ограничения по производительности сборочного и отделочного цехов:

2 * Х + 4 *

У меньше или равно 100;

3 * Х + 2 *

У меньше или равно 90,

а также

требование неотрицательности элементов – Х, У больше 0.

Решается методом итераций (подбора значений).

После каждого шага проверяется соблюдение ограничений. В результате получаем

решение Х=20, У = 15. Максимальная прибыль составит 1100 тыс.р. при полной

загрузке обоих цехов.

В задачах линейного программирования может

представлять интерес вопрос, имеет ли смысл увеличивать объем доступного

ресурса. Например, какова цена увеличения рабочего времени в сборочном цехе на

один час в неделю. Эта цена – добавочная валовая прибыль, которая может быть

получена, называется двойственной оценкой данного ресурса. Двойственную оценку

можно рассматривать как упущенную выгоду или как прибыль, недополученную в

результате нехватки ресурса. Если в приведенном примере рабочую неделю в

сборочном цехе увеличить на восемь часов, то новое оптимальное решение будет

выглядеть следующим образом:

Х = 18;

У = 18.

Валовая прибыль при этом составит 1170 тыс.р.

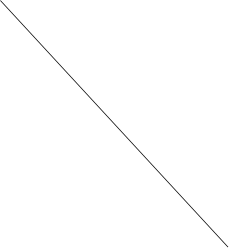

Решение задач линейного программирования может

проводиться графическим методом. Для этого найдем в плоскости координат

область, соответствующую всем ограничениям.

Первые два ограничения можно представить в виде:

У ≤ 25 – 0,5 * Х;

У ≤ 45 – 1,5 * Х.

Двум оставшимся ограничениям соответствуют сами

оси Х и У.

На рисунке линия номер один соответствует

первому ограничению, линия номер два соответствует второму ограничению.

Очевидно, что допустимая область решений находится в зоне, ограниченной

пересечением двух прямых и осей координат.

Какая же точка этой области соответствует

оптимальному решению? Целевая функция описывается выражением ВП = 25 * Х + 40

* У или У = ВП – 0,625 * Х .

Переменная ВП должна быть максимальна. График

этой функции можно представить несколькими линиями при разных значениях ВП. На

рисунке представлены три штриховые линии, соответствующие ВП = 5, 10, 15.

![]()

45

45

2

25

25

15

15

10

10

1

5

5

![]() 8

8

16 24 30 50

Рис. 3.1. Решение задачи линейного

программирования

Нетрудно заметить, что чем дальше от центра

координат находится прямая, тем больше значение ВП. Это означает, что функция

25 * Х + 40 * У примет максимально значение в точке пересечении прямых 1 и 2.

Координаты этой точки можно найти, решив систему линейных уравнений:

![]() У

У

= 25 – 0,5 * Х У = 15;

У = 45 – 1,5 * Х Х = 20.

Методы динамического программирования применяются при решении задач

оптимизации, которая описывается нелинейными функциями. Типичным примером

является разновидность транспортной задачи, когда необходимо загрузить

транспортное средство различными видами товаров, которые к тому же имеют

различный вес, таким образом, чтобы стоимость груза являлась максимальной. Если

обозначить:

В – максимальная загрузка

транспортного средства;

в – масса одного предмета каждого вида;

с – стоимость предмета каждого вида;

к – количество предметов каждого вида ,

тогда задача может быть описана уравнением

S к * с = макс при

ограничении S к * в < В,

сумма от 1 до Н при этом Н –

ассортимент загружаемой продукции. Задача решается в Н этапов, причем на первом

этапе определяется максимальная стоимость груза из продукции первого типа,

затем – первого и второго типов и так далее.

3.3. Математическая теория

игр

Теории игр – это теория

математических моделей принятия решений в условиях конфликта или

неопределенности. Другими словами, теория игр исследует оптимальные стратегии в

ситуациях игрового характера, когда результат деятельности нашего предприятия

зависит от стратегии другого «игрока», намерения которого нам неизвестны.

Это ситуации, связанные с

решением производственных задач, выбор оптимальных объемов, качества и

ассортимента продукции в изменяющихся внешних условиях, либо при изменении

какого-либо внутреннего фактора. Кроме того, теория игр может быть применена

при расчетах оптимального количества запасов ТМЦ на предприятии. Теория игр

позволяет двум противоборствующим игрокам (предприятие и поставщики,

предприятие и погода) выбрать стратегию, которая была бы выгодна обеим. В

качестве примера можно рассмотреть следующую ситуацию:

Фирма

выпускает два вида продукции (П1 и П2). В зависимости от поведения конкурента

она может продать различное количество продукции, а именно:

— если конкуренты будут

ориентированы на продукцию П1, наша фирма сможет продать 500 единиц продукции

П1 и 1000 единиц продукции П2;

— если конкуренты будут

ориентированы на продукцию П2, наша фирма сможет продать 900 единиц продукции

П1 и 600 единиц продукции П2.

Себестоимость производства единицы продукции П1 – 8 р., цена 10 р.

Себестоимость производства единицы продукции П2 6 р., цена 11 р. Рассмотрим

вероятный результат при изменении поведения конкурента. Обозначим стратегии:

ориентация на продукцию П1 – «А» для нашего предприятия и «Б» для конкурента,

ориентация на продукцию П2 – «В» для нашего предприятия и «Г» для конкурента.

Если мы выбираем разные стратегии, то наше предприятие сможет продать всю

произведенную продукцию:

Прибыль

(стратегии А — Г) = 500 * (10-8) + 1000 * (11-6) = 6000 р.

Прибыль

(стратегия В — Б) = 900 * (10-8) + 600 * (11-6) = 4800 р.

В случае

совпадения наших интересов, мы сможем продать только часть продукции, а часть

останется нереализованной, хотя издержки на ее производство наше предприятие

понесет:

Прибыль

(стратегии А-Б) = 500 * (10-8) + 600 * (11 – 6) – (900-500) * 8 = 800 р.

Прибыль

(стратегии В-Г) = 500 * (10-8) + 600 * (11 –6) – (1000-600) * 6 =1600 р.

Таким

образом, при совпадении стратегий наше предприятие получит меньше прибыли.

Предугадать поведение конкурента сложно. Нужно применять смешанную стратегию.

Обозначим частоту применения стратегии «А» за Х. Значит, частота применения

стратегии «В» – (1-Х). Приравняем вероятные суммы прибыли, которую получит наше

предприятие в том ли ином случае:

![]()

![]() 6000 * Х + 1600 * (1-Х) =

6000 * Х + 1600 * (1-Х) =

800 * Х + 4800 * (1-Х).

стратегия конкурента — Г стратегия конкурента – Б

Решаем

данное уравнение:

6000*Х –

1600 *Х — 800*Х + 4800*Х = 4800 – 1600,

8400 *Х

= 3200,

Х = 3200

/ 8400 = 0,38,

(1-Х) =

0,62.

Рассчитываем ассортимент продукции:

0,38 *

(900 П1 + 600 П2) + 0,62* (500 П1 + 1000 П2) = 342 П1 + 228 П2 + 310 П1 + 620

П2 = 652 П1 + 848 П2.

Выпуская

такой ассортимент продукции, мы получим одинаковую прибыль при любом поведении

конкурента. При этом прибыль будет меньше максимальной, но больше

минимальной.

3.4. Теория массового

обслуживания

Называется также теорией

очередей и используется для решения задач оптимизации обслуживания.

Рассматривает вероятные модели реальных систем обслуживания. Она используется

для минимизации издержек в сфере обслуживания, в производстве, в торговле.

Теория массового обслуживания

позволяет определить явные и неявные потери предприятия (общества в целом) при

возникновении очередей.

Пример явных потерь – потери

рабочего времени основного персонала при возникновении очереди на обслуживании

(на проходной предприятия, при обеспечении необходимым инвентарем и т.д.).

Расчет явных потерь имеет практическое значение в тех случаях, когда

предприятие заинтересовано в увеличении объема продукции. Для определения

таких потерь необходимо иметь информацию о значении следующих факторов:

— «цена» минуты рабочего времени

основного персонала;

— потери рабочего времени в

минутах;

— затраты на привлечение

дополнительных работников обслуживания.

Определить цену единицы

рабочего времени можно, зная трудоемкость единицы продукции и ее стоимость.

Затраты на привлечение дополнительного персонала также несложно определить,

представив их как сумму заработной платы работника. Сложнее определить средние

потери рабочего времени в ожидании обслуживания. Для решения этой задачи

необходимы хронометражные замеры о потоке требований на обслуживание в единицу

времени.

Неявные потери состоят в

«потерянных клиентах» при обслуживании, например, телефонистками. При этом

предполагается, что при возникновении очереди клиент отказывается от

обслуживания. При определении неявных потерь рассчитывается упущенная выгода –

если известна так называемая «вероятность отказов», можно определить, какую

сумму прибыли предприятие могло бы получить дополнительно, если увеличить

количество обслуживающего персонала.

Существуют несколько моделей

очередей в системах обслуживания. Широко применима простейшая из них

одноканальная пуассоновская система с пуассоновским входящим потоком и

бесконечным источником требований. В этой модели учитываются:

— средняя частота поступления

требований, которая может быть получена по данным хронометража – А;

— средняя пропускная

способность канала обслуживания, которая определяется как величина, обратная

времени обслуживания – S.

Указанная модель включает в

себя следующие характеристики и уравнения:

1. Коэффициент использования

системы: A/S.

2. Среднее число клиентов в системе: A / (S-A).

3. Среднее число клиентов, ожидающих

в очереди: A2 / [S*(S-A)].

4. Среднее время нахождения клиента в

системе: 1 / (S-A).

5. Среднее время стояния в очереди: A / [S*(S-A)].

6. Удельный вес простоев: 1 – A / S.

Пример. Допустим, что в

магазин, в котором работает один продавец, заходит в среднем по 18 покупателей

в час. Время обслуживания одного покупателя составляет 2 минуты. Исходя из

этого:

А = 18 S = 60/3 = 20.

Среднее количество покупателей в

очереди = 324/ (20*(20-18))= 8,1.

Среднее время пребывания в очереди =

18/(20*(20-18)) = 0,45 часа.

Если увеличить количество

продавцов, то изменится пропускная способность (S = 40) и соответственно изменятся остальные параметры:

Среднее количество покупателей в

очереди = 324/ (40*(40-18))= 0,36.

Среднее время пребывания в очереди =

18/(40*(40-18)) = 0,02 часа.

Предположим, что каждый

покупатель приносит магазину прибыль в сумме 10 р. Если магазин работает 12

часов ежедневно, то сумму дополнительной прибыли за месяц можно рассчитать:

Прибыль = 10 * 8 * 12 * 30 =

28800 р.

После проведения расчетов

необходимо сделать вывод, насколько целесообразно увеличивать количество

обслуживающего персонала.

Наиболее часто рассчитываются

такие показатели, как оптимальная партия заказа и момент возобновления заказа.

Для расчета оптимальной партии заказа все затраты

по обеспечению запаса делятся на постоянные и переменные:

1. Постоянные (с1 — стоимость выполнения заказа) –

транспортировочные и заготовительные расходы в расчете на одну партию.

2. Переменные (с2 — стоимость хранения запасов) – стоимость

хранения единицы запасов на складе в течение определенного периода (года).

В

этом случае суммарные затраты на поставку и хранения можно рассчитать:

С общ = С1* n + C2*q/2,

где

q – объем партии;

n

– количество партий в год (n = Q / q);

Q

– годовая потребность в каком-то виде запасов;

Объем партии, при котором суммарные запасы на

поставку и хранение минимальны, рассчитывается по формуле

q опт = √(2*C 1*Q)/C2.

Оптимальное количество партий :

n опт = Q/q опт.

Общие затраты на поставку и хранение:

Собщ = С1*n +

C2*q/2.

Однако, рассчитывая оптимальную партию заказа,

необходимо помнить о том, что учитываются только затраты на поставку и

хранение. Стоимость самих ресурсов не учитывается. Если поставщики предлагают

скидки при увеличении партии заказа, это необходимо учитывать при расчете

оптимальной партии.

Момент возобновления (размещения) заказа (МВЗ)–

тот уровень запаса, при котором следует сделать следующий заказ. Это

ограничение по минимуму запасов – требование ритмичности производства.

МВЗ = Макс. дневная потребность * Макс. число дней выполнения заказа.

Логика критерия такова. Если количество дней

поставки и ежедневная потребность в ресурсах может колебаться, то возобновляя

заказ, необходимо исходить из того предположения, что заказ будет выполняться

максимально долго, а производство в этот период будет требовать максимум

ресурсов. Такое предположение будет гарантией того, что ресурсов хватит до

момента поставки очередной партии.

Другое ограничение – по максимуму – емкость

складских помещений (максимально возможный уровень запасов).

МВУЗ = МВЗ + Q опт – Минимальная дневная

потребность * Минимальное число дней выполнения заказа.

В этом случае мы предполагаем, что заказ был

сделан, исходя из уже изложенных предположений, но ситуация оказалась

диаметрально противоположной – поставщики выполнили заявку в минимальные сроки

и потребности производства в этот период также были минимальны.

3.6. Функционально-стоимостной

анализ

Под

функционально-стоимостным анализом (ФСА) подразумевается комплексное

исследование технологических процессов, оборудования или производства в целом.

Отнести данную методику к приемам оптимизации в экономическом анализе позволяет

основная цель этого направления – минимизация стоимости. Исходной посылкой при

его проведении является то, что при конструировании любого оборудования,

разработки технологии экономические вопросы хотя и возникают, но не имеют первостепенного

значения.

Поэтому

любая конструкция может быть доработана по критерию минимизации стоимости.

Функционально-стоимостной анализ проводится системно, то есть объект изучения

представляется как целое, как система.

Основными

задачами функционально-стоимостного анализа являются:

— минимизация затрат на производство продукции с непременным соблюдением

заданных параметров конечного продукта;

— разработка системы показателей и нормативов, приемлемых для всех уровней

управленческой системы;

— совершенствование технологического и управленческого процесса по всей цепочке

производственно-финансовой деятельности;

— активизация экономических рычагов, влияние которых ранее умалялось;

— систематическое наблюдение за эффективностью, надежностью и качеством

продукции, предоставление рекомендаций по ее использованию.

Основные этапы функционально – стоимостного

анализа:

— информационно-подготовительный;

— аналитико-творческий;

— пусконаладочный;

— поточно-производственный;

— контрольно-эксплуатационный.

Информационно-подготовительный этап начинается с выбора объекта. Им может быть

создание принципиально нового изделия или кардинальная реконструкция старого.

На этом этапе собирается вся информация о производстве и эксплуатации данного

объекта и его близких аналогов. Обнаружение в мировой практике уже имеющегося

аналога исключает необходимость дальнейшей разработки проекта.

Для

качественного выполнения аналитического этапа необходимо создать группу

экспертов. Основное требование при этом – группа должна включать как

специалистов – технологов, так и экономистов – аналитиков. При выполнении

аналитического этапа весь объект представляется как совокупность отдельных

элементов его конструкции. Оценка проводится отдельно по каждому элементу.

Оценивая какой-либо конкретный элемент конструкции или процесса, необходимо

ответить на следующие вопросы:

— определить выполняемую данным элементом функцию;

— рассмотреть необходимость функции;

— определить возможность замены или исключения функции или элемента (может ли

данную функцию выполнять другая деталь или конструкция);

— можно ли использовать другие (более дешевые) материалы при выполнении данной

функции;

— возможно ли применение стандартных (меньших) деталей;

— реально ли сокращение отходов при выполнении данной функции;

— возможно ли повторное использование отходов (вовлечение материалов в

повторный оборот);

— есть ли возможность уменьшить трудоемкость операции.

Такое исследование проводится по каждому элементу конструкции (объекта). После

завершения исследований определяются основные направления минимизации

стоимости, рассчитывается предположительный эффект. Однако такой анализ нельзя было

бы назвать системным, если бы его проведение не гарантировало бы надежность и

работоспособность модифицированного объекта.

Основная задача пусконаладочного этапа — экспериментальная, стендовая проверка

доработанного или принципиально нового изделия. Такие проверки позволяют

выявить недоработки, в том числе и существенного порядка. В этом случае

возможны ситуации, когда вся аналитическая процедура повторяется – или

частично, или в полном объеме.

Поточно-производственный этап возможен при условии успешного завершения

пусконаладочного этапа – если изделие прошло все проверки, которыми была

подтверждена его эффективность, надежность и долговечность. Но в некоторых

случаях именно на потоке выявляются такие недочеты, что вся конструкция возвращается

на доработку.

Последний этап ФСА – контрольно-эксплуатационный. Доработанная конструкция

должна быть постоянно под наблюдением разработчиков. Кроме того, наличие

контроля за эксплуатацией конструкции дает возможность осуществления обратной

связи – получением информации от потребителей. Информация, полученная от

потребителей, вполне может стать материалом для дальнейших разработок

функционально-стоимостного анализа.

Недостатками функционально-стоимостного анализа

можно считать его достаточно большую стоимость, ведь необходимо приостановить

производственный процесс, сформировать группу экспертов и обеспечить условия их

работы, провести серию стендовых испытаний и, возможно, изменить

технологический процесс.

Таким образом, данную методику можно применять

только на крупном производственном предприятии и только в том случае, если

снижение себестоимости производства жизненно необходимо, а все явные резервы

уже исчерпаны.

4.

МЕТОДЫ КОМПЛЕКСНОГО АНАЛИЗА

4.1.

Системно-матричный анализ

Системно-матричный анализ – комплексный математический прием,

который позволяет рассчитать показатели, качественно характеризующие

деятельность предприятия, а также изменения их во времени.

Для этого необходимо представить данные о деятельности компании в виде

сгруппированной информации. Количество характеристик не имеет жестких

ограничений, но оптимальное количество показателей – от восьми до пятнадцати.

Показатели, характеризующие деятельность компании, делятся на три группы. В

первую группу включаются так называемые конечные характеристики – прибыль,

выручка, объем производства.

Вторая группа включает промежуточные характеристики — показатели объема

производства в условно-натуральных или натуральных единицах, наработка

оборудования, общая сумма затрат и т.п.

Третья группа включает в себя показатели, характеризующие наличие ресурсов –

это общая стоимость основных и оборотных средств, численность персонала

предприятия [15, c.93].

Сформированная по группам система показателей, характеризующих деятельность

компании, представляется в виде квадратной матрицы, элементами которой являются

отношения выбранных показателей по столбцу к исходному показателю по строке.

Например:

|

Выручка (В) |

Тоннаж (Т) |

Затраты (З) |

|

| Выручка(В) | 1 | Т / В | З / В |

| Тоннаж(Т) | В /Т | 1 | З /Т |

| Затраты (З) | В / З | Т / З | 1 |

Нетрудно заметить, что полученные таким образом целевые элементы матрицы дают

оценку:

1.

Эффективности использования ресурсов компании, в том числе материальных и

трудовых ресурсов, основных и оборотных средств.

2.

Рентабельности и затратоемкости производства, доходности и себестоимости

единицы продукции.

3.

Статистические (средние) показатели производственного процесса.

Для проведения сравнительного анализа можно составить аналогичные матрицы за

несколько периодов.

4.2.

Методика балльной оценки кредитоспособности

Под

кредитоспособностью понимают способность компании или частного лица привлекать

заемный капитал и в будущем надлежащим образом обслуживать свой долг. При

оценке кредитоспособности предприятия-заемщика используются несколько методов,

каждый из которых имеет свои достоинства и недостатки. Наиболее

распространенными из них являются три метода, основанные на расчете системы

финансовых коэффициентов, анализе денежных потоков, анализе делового риска.

Основные

коэффициенты характеризуют предприятие с точки зрения состояния его

ликвидности, показателей деятельности и финансовой структуры. Это коэффициенты:

—

ликвидности – характеризуют способность выполнять текущие обязательства;

—

эффективности деятельности – показывают, как соотносятся финансовые результаты

деятельности предприятия с его затратами;

—

финансовой структуры – отражают соотношения между различными источниками средств

предприятия и направлениями их использования и, в первую очередь показывают,

как финансирование, полученное заемщиком от кредиторов, соотносится с

вложениями его собственников.

При

проведении анализа движения денежных потоков банками используются следующие

основные коэффициенты:

— общая

задолженность заемщика / баланс денежных средств;

—

задолженность, погашаемая в текущем периоде / баланс денежных средств;

— приток

(отток) от хозяйственной деятельности / проценты выплачиваемые.

При

применении такого анализа основное внимание уделяется анализу притока (оттока)

денежных средств от хозяйственной деятельности заемщика. Именно данная статья

является контролируемым источником погашения банковского кредита. Может быть

две причины, в силу которых данный показатель ,будет отрицательным:

—

отрицательная рентабельность продаж (из-за слабой позиции предприятия на рынке

или высоких издержек на производство и реализацию продукции);

— задержка

в движении оборотного капитала предприятия (в первую очередь, оплаты

дебиторской задолженности и образования производственных запасов).

Метод

оценки кредитоспособности на основе анализа делового риска связан с

прерывностью кругооборота оборотных средств, возможностью не завершить

эффективно этот кругооборот. Анализ такого риска позволяет прогнозировать

достаточность источников погашения ссуды. Факторы делового риска можно

сгруппировать по стадиям кругооборота.

Первая

стадия – создание запасов.

Основные

факторы риска — количество поставщиков и их надежность, соответствие способа

транспортировки характеру груза, доступность цен на сырье и его транспортировку

для заемщика, количество посредников между покупателем и производителем сырья

и других материальных ценностей, отдаленность поставщика, мода на закупаемое

сырье и другие ценности, опасность ввода ограничений на вывоз и ввоз импортного

сырья.

Вторая

стадия – стадия производства.

Основные

факторы риска — наличие и квалификация рабочей силы, возраст и мощность

оборудования, загруженность оборудования, состояние производственных помещений.

Третья

стадия – стадия сбыта.

Основные

факторы риска — количество, диверсифицированность покупателей и их

платежеспособность, степень конкуренции в отрасли, влияние на цену готовой

продукции общественных традиций и предпочтений, политической ситуации, наличие

проблем перепроизводства на рынке данной продукции, возможность ввода

ограничений на вывоз из страны и ввоз в другую страну продукции. В условиях

экономической нестабильности анализ делового риска в момент выдачи ссуды

существенно дополняет оценку кредитоспособности клиента на основе финансовых

коэффициентов.

Перечисленные факторы делового риска обязательно принимаются во внимание при разработке

банком стандартных форм кредитных заявок, технико-экономических обоснований

возможности выдачи ссуды.

Балльная методика оценки кредитоспособности основана на расчете системы

финансовых коэффициентов, но может содержать элементы анализа движения денежных

потоков и элементы анализа рисков.

Смысл данного метода заключается в определении класса кредитоспособности

клиента. Различают три уровня (класса) кредитоспособности. Клиенты первого

класса считаются наиболее предпочтительными для кредитования. Кредитование

клиентов второго класса признается рискованным, кредитование клиентов третьего

класса – нежелательным. Для проведения балльной оценки кредитоспособности

клиентов необходимо:

1. Выбрать критерии (коэффициенты) кредитоспособности и определить их диапазон

для отнесения к первому, второму или третьему классу. Например, коэффициент

текущей ликвидности относится к первому классу при значении более 2, ко второму

классу при значении от 1 до 2 и к третьему классу при значении менее 1. Количество

критериев не ограничивается, однако оптимальным можно считать количество

критериев от пяти до восьми.

2. Разработать таблицу «веса» критериев, то есть определить степень «важности»

каждого из них. Сумма всех весовых значений критериев должна быть равна 1. Если

значимость показателей одинакова для аналитика, их вес также принимается

одинаковым (например, при общем количестве критериев, равным пяти, вес каждого

будет равен 0,2).

3. Разработать диапазон итогового критерия (рейтинга) для отнесения клиента к

первому, второму и третьему классам.

Рейтинг анализируемой компании рассчитывается по формуле

Рейтинг

= S

Вес критерия i * Класс критерия i.

Очевидно, что если все критерии будут отнесены к первому классу, значение

рейтинга будет равно единице. Чем ближе значение рейтинга к единице, тем выше

степень кредитоспособности.

Значит, необходимо определить «допуск» для отнесения клиента к первому, второму

и третьему классам по степени отклонения критерия от единицы.

4.3. Рейтинговая оценка финансового состояния предприятия

Методика комплексной сравнительной рейтинговой оценки финансового состояния и

деловой активности основана на методике финансового анализа и позволяет ранжировать

несколько предприятий по степени устойчивости их финансового состояния.

Предлагаемая оценка учитывает все важнейшие параметры финансовой и

производственной деятельности предприятия. Составными этапами методики

комплексной сравнительной рейтинговой оценки являются:

— сбор и аналитическая обработка исходной информации;

— обоснование системы показателей, используемых при расчете рейтинга;

— классификация показателей;

— расчет итогового показателя рейтинговой оценки;

— классификация (ранжирование) предприятий по рейтингу.

Итак, на первых этапах необходимо собрать исходную информацию и обосновать

систему показателей. Исходные показатели классифицируются по группам. Таких

групп чаще всего четыре – показатели ликвидности, показатели устойчивости

(достаточности собственного капитала), рентабельности и деловой активности.

Можно добавить пятую группу – показатели эффективности использования ресурсов

(показатели потенциала предприятия)

1. Показатели ликвидности – коэффициент покрытия, быстрой ликвидности,

промежуточной ликвидности и т.п. Здесь же могут быть использованы коэффициенты

маневренности, соотношения внеоборотных и оборотных активов.

2. Показатели достаточности собственного капитала – коэффициент обеспеченности

собственными оборотными средствами, соотношение собственного и заемного

капитала

(так

называемый финансовый леверидж), доля краткосрочных пассивов в структуре

баланса и т.п.

3. Показатели рентабельности – рассматривают два вида показателей – показатели

рентабельности продукции и рентабельности капитала.

4. Показатели использования ресурсов – фондоотдача, производительность труда,

материалоемкость, уровень износа основных фондов (отношение суммы начисленного

износа к первоначальной стоимости), подвижность кадров (отношение принятых и

уволенных работников к общей численности) отдача ресурсов (отношение выручки к

стоимости активов), кромка безопасности (разница между фактическим и

критическим объемами реализации).

5. Показатели оборачиваемости – оборот дебиторской и кредиторской

задолженности, оборот готовой продукции, оборот запасов.

После расчета всех показателей по всем предприятиям выбираем лучшие значения

каждого критерия (например, уровень рентабельности – максимальный). Выбранное

значение критерия присваиваем условному «эталонному» предприятию. Таким

образом, выбирая лучшее значение каждого из рассчитанных критериев, формируем

показатели эталонного предприятия и рассчитываем рейтинг по формуле

![]()

Р = Ö

(А1э – А1д)2 + (А2э – А2д)2 + …,

где

А1э, А2э – показатели эталонного предприятия;

А1д,

А2д – показатели предприятия, рейтинг которого рассчитывается.

Количество показателей «А» может быть разным – по одному или по несколько в

каждой группе.

Причем показатели могут быть как абсолютными, так и относительными (отношение

показателя данного предприятия к показателю «эталона»).

![]() Тогда

Тогда

формула будет иметь вид

Р = Ö

(1 – А1д)2 + (1 – А2д)2 + …,

В формулу могут

быть введены весовые коэффициенты, характеризующие «важность» того или иного

показателя. Тогда формула примет вид

![]()

Р = Ö

К1 * (1 – А1д)2 + К2 * (1 – А2д)2 + …

В любом случае рейтинг

показывает «отклонение» фактического предприятия от «эталонного». То есть, чем

меньше значение рейтинга, тем лучше, тем «ближе» наше предприятие к «эталону».

ЗАКЛЮЧЕНИЕ

На

основании проведенного исследования можно сделать следующие выводы:

Научной

основой метода экономического анализа, соответственно АХД является философия. Хозяйственная

деятельность любого предприятия анализируется в соответствии с законами

диалектики, т.е. все явления и процессы изучаются во взаимосвязи и

взаимозависимости, и в движении.

Каждый

хозяйственный процесс — совокупность многих образующих его элементов. В

процессе анализа выявляются и исследуется процесс перехода количества в

качество, старого качества в новое. Анализ исследует хозяйственные процессы с

помощью единства анализа и синтеза.

Метод

АХД — системное, комплексное изучение деятельности предприятий с целью

объективной оценки результатов их работы, выявления и мобилизации резервов

повышения эффективности хозяйствования и обеспечения необходимой информации для

принятия оптимальных управленческих решений.

Особенности

метода:

для

изучения используется определенная система экономических показателей;

хозяйственная

деятельность — динамические процессы, в ходе которых показатели постоянно

изменяются, а так, как все явления обусловлены причинной зависимостью, в ходе

анализа выявляется — под влиянием каких факторов происходит изменение

(количественно измеряется);

Для

повышения эффективности хозяйственной деятельности входе изучения факторов

анализ направлен на выявление резервов, т.е. тех возможностей увеличения

объемов производства и продажи продукции, снижения издержек и рост прибыли,

которые по тем или иным причинам в настоящий период не используются.

В

отличие от метода АХД, который является общим подходом, методика — совокупность

конкретных приемов, правил и требований, гарантирующих эффективность

примененного метода.

То

есть для практической реализации АХД используется ряд правил, с помощью которых

исследуется хозяйственная деятельность, измеряются и изучаются различные

факторы, выявляются резервы. Определив объект анализа следует установить на

основании чего он будет исследоваться, какими способами, кто отвечает за

определенную работу и в какие сроки она должна быть выполнена. Все это и

определяет методика.

Любая

методика — советы по проведению анализа. Можно выделить 2 основных элемента

методики проведения анализа:

1.

последовательность

выполнения аналитической работы

¾

определение

целевой установки, задач;

¾

общее

ознакомление с объектами и составление предварительного плана работы;

¾

разработка

системы аналитических показателей;

¾

установление

взаимосвязей показателей и построение факторных моделей;

¾

периодичность

и сроки проведения анализа;

¾

объем

и источники информации для анализа;

¾

последовательность

выполнения отдельных работ, конкретные способы обработки информации, службы и

т.д.

¾

выявление

резервов повышения эффективности.

2. способы исследования изучаемых объектов АХД.

СПИСОК

ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1.

Алексеева М.М. Планирование деятельности фирмы. – М.: Финансы и статистика,

1997. – 245 с.

2.

Баканов М.И. Шеремет А.Д. Теория экономического анализа М.: Финансы и

статистика, 2000. – 416 с.

3.

Баликоев В.З. Общая экономическая теория Новосибирск, ЮКЭА, 1996. – 416 с.

4.

Басовский Л.Е. Теория экономического анализа М.: ИНФРА – М, 2001. – 222 с.

5.

Ефимова О.В. Финансовый анализ, М.: Бухгалтерский учет, 1998. – 320 с.

6.

Ковалев В.В. Волкова О.Н. Анализ хозяйственной деятельности предприятия М.:

ПБОЮЛ М.А.Захаров, 2001. – 424 с.

7.

Ковалев В.В. Практикум по финансовому менеджменту М.: Финансы и статистика,

2003. – 288 с.

8.

Ковалев В.В. Сборник задач по финансовому анализу м.: Финансы и статистика,

1997. – 128 с.

9.

Котлер Ф. Основы маркетинга. – М.: Прогресс, 1990. – 731 с.

10.

Кондраков Н.П. Основы финансового анализа М.: Главбух, 1998. – 112 с.

11.

Основы логистики / Под ред. Миротина Л.Б. и Сергеева В.И. М.: ИНФРА-М, 2000. –

200 с.

12.

Рудановский А.П. Анализ баланса . – М.: Макиз, 1925. – 694 с.

13.

Трансформация финансового механизма в условиях реформирования отрасли,

Межвузовский сборник научных трудов, Иркутск из-во БГУЭП, 2003. – 168 с.

14.

Философский словарь / Под ред. И.Т. Фролова. – 5-е изд. – М.: Политиздат, 1986.

– 590 с.

15.

Финансовый менеджмент / Под ред. Н.Ф. Самсонова. – М.:Финансы, ЮНИТИ, 1999. –

495 с.

16.

Хелферт Э. Техника финансового анализа М.: ЮНИТИ, 1996. – 663 с.

17.

Экономика / Под ред. А.С. Булатова. – М.: БЕК, 1997. – 816 с.

18.

Экономика предприятии и отрасли промышленности / Под. Ред. А.С. Пелих. – Ростов

н/Д: Феникс, 1999. – 608 с.