Инфляция: причины, последствия, методы преодоления (на примере России и других стран)

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ

УЧРЕЖДЕНИЕ

МОСКОВСКАЯ АКАДЕМИЯ

ПРЕДПРИНИМАТЕЛЬСТВАпри Правительстве г. Москвы

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ

(ДИПЛОМНАЯ) РАБОТАТема: «Инфляция: причины,

последствия, методы преодоления (на примере России и других стран)»Москва

2007

СОДЕРЖАНИЕ

Введение

Глава 1. Теория инфляции

1.1 Понятие инфляции. Виды инфляции

1.2 Причины происхождения инфляции и ее последствия

1.3 Теории и мнения

Глава 2. Инфляция на примере России и других стран

2.1 Механизмы и источники инфляции в России

2.2 Расчет показателей инфляции

2.3 Особенности инфляции в России. Явление инфляции на

примере других стран. ПрогнозыГлава 3. Методы борьбы с инфляцией, выводы и предложения

3.1 Методы борьбы с инфляцией

3.2 Антиинфляционная политика в России

3.3 Анализ допущенных ошибок, выводы, рекомендации

Заключение

Список используемой литературы

ВВЕДЕНИЕ

Актуальность выбранной

темы. В последнее время, а если точнее – с конца 90-го года, понятие «Инфляция»

достаточно плотно вошло в сознание российских экономистов, финансистов и

предпринимателей. Сейчас уже очень сложно найти в России человека, который хотя

бы приблизительно не знал бы, что такое «инфляция» и чем она грозит

государству, экономике, предпринимателям и обыкновенным гражданам.Однако еще сравнительно

недавно официальной советской наукой доказывалось, что существование инфляции

при социалистическом строе, плановой экономике и государственном распределении

произведенных товаров невозможно в принципе. А уж если она и существует, то в

самых незначительных и незаметных формах.В наше время, когда

принципы гласности и доступности информации упрочили свое положение в обществе,

широкие слои населения должны знать об инфляции достаточно, но, несмотря на обилие

не всегда достоверной информации в СМИ на эту тему, знание населения о ней

поверхностно и недостаточно.Переход российской

экономики на рыночные отношения резко повысил значение денег. Проблемы

денежного хозяйства становятся основными и в практических мероприятиях по

реконструкции народного хозяйства, и в теоретических исследованиях. Поэтому,

несмотря на оживленное обсуждение указанных вопросов на страницах экономической

прессы, актуальность их не уменьшается. Высокая стоимость анализа инфляционных

процессов, большое число действующих факторов затрудняют выработку правильной

денежной политики. Как показывает опыт России, а также других стран, переход на

рыночные отношения сопровождается быстрым ростом цен и усилением действия

инфляционных факторов.Очень важно правильно

оценить, является ли сам переход на рыночные отношения причиной углубления

инфляции или при этих отношениях накопленный ранее инфляционный потенциал

получает свое реальное выражение. Очевидно, что в условиях рыночных отношений

возможности искусственного сдерживания инфляции резко сокращаются. Вместе с тем

непоследовательность в принятии решений по переходу к рыночной экономике,

непродуманность некоторых шагов усугубляют имеющиеся трудности, усиливают

инфляционные процессы.Инфляция является очень

сложным социально-экономическим явлением. Как экономическое явление инфляция

существует уже длительное время. Считается, что она появилась чуть ли не с

возникновением денег, с функционированием которых неразрывно связана. Однако

если ранее инфляция возникала, как правило, в чрезвычайных обстоятельствах,

например, во время войны государство выпускало большое количество бумажных

денег для финансирования своих военных расходов, то в последние два-три

десятилетия во многих странах она стала хронической.Необходимость объективной

оценки результатов деятельности государственной антиинфляционной политики и

выявление ошибочных действий в попытках снижения уровня инфляции в России определяет

актуальность темы и выбор направления дипломной работы.Целью дипломной работы

является подробное изучение понятия инфляции и всех сопутствующих ему понятий,

рассмотрение особенностей инфляционных процессов в Российской экономике,

выявление ошибочных действий при снижении уровня инфляции в России, разработка

предложений и рекомендаций по наиболее безопасному снижению уровня инфляции (с

использованием примеров инфляционной политики других стран).Для раскрытия темы

определены следующие основные задачи:· исследовать историю появления

инфляции;· исследовать природу и свойства

инфляционных процессов, уточнить их понятия, дать сравнительную характеристику

их видам;· рассмотреть систему инфляционных

показателей и факторов, обуславливающих те или иные последствия для экономики

страны, классифицировать и раскрыть их взаимовлияние;· определить воздействие инфляции на

рыночную экономику страны;· изучить деятельность государственных

органов по обеспечению стабильного и снижающегося уровня инфляции;· выявить основные причины,

обуславливающие рост инфляции в стране;· определить направления развития

антиинфляционной политики в России.Объектом исследования

дипломной работы являются инфляционные процессы в России, степень их влияния на

денежную систему и доходы населения, а также роль инфляции в современной

рыночной экономике.Предметом дипломной

работы являются результаты инфляционных процессов в стране, особенности и

методология их оценки, факторы, воздействующие на величину инфляции, меры по

борьбе с ее последствиями.Теоретико-методологической

основой дипломной работы являются труды зарубежных и отечественных экономистов

и финансистов, раскрывающие различные аспекты инфляционных процессов в разных

странах мира, учебные пособия по экономической теории, а также теоретические и

расчетные данные, взятые из информационных и периодических изданий (газеты,

журналы, тематические порталы в Интернете).инфляция экономика

обесценивание деньги

ГЛАВА 1. Теория

инфляции1.1 Понятие

инфляции. Виды инфляцииСовременной инфляции

присущ ряд отличительных особенностей: если раньше инфляция носила локальный

характер, то сейчас повсеместный, всеохватывающий, и если раньше она охватывала

больший и меньший период, т.е. имела периодический характер, то сейчас он

перерос в хронический. Инфляция стала постоянным фактором воспроизводственного

процесса. Явление инфляции присуще в той или иной степени любой рыночной и

переходной экономикам, в том числе и экономикам промышленно развитых стран.Процесс инфляции

отличается упорством, способностью к опасному расширенному самовоспроизводству

и неприятными социально-экономическими последствиями, связанными с

перераспределением богатства и дохода нации. Трудно с определенностью сказать,

когда проблема инфляции впервые встала перед человечеством. Однако, понимая,

что инфляция напрямую связана с деньгами и денежным обращением, можно смело

утверждать, что возникновение инфляции связано с достаточно высокой фазой

развития рыночных отношений, когда регулярные хозяйственные связи по поводу

обмена товаров потребовали выделения из их огромной массы универсального

эквивалента.Многие правители

древности с большим или меньшим успехом пытались найти решение вечной проблемы

балансирования бюджетных доходов с постоянно возрастающими расходами. Известно

несколько путей решения этой проблемы:— ограничение

государственных расходов; — увеличение налогов, пошлин и тарифов; —

заем денег внутри страны или за рубежом.Однако самоограничение

противно человеческой природе. Увеличение налогового пресса имеет объективные

пределы. А долги нужно возвращать. Тогда экономическая мысль древнего мира

открыла четвертый путь балансирования государственных бюджетов: выпуск в

обращение дополнительного количества денег.В древности роль денег

выполняли слитки драгоценных металлов, вес и проба которых удостоверялась

купеческими гильдиями, храмами, правителями городов. Подобные деньги имели

хождение в Древнем Египте и Вавилоне в IV-II тысячелетиях до н. э., но впервые

стали чеканиться в Ливии в VII-VI веках до нашей эры. Чеканка монет из

драгоценных металлов, а в последствии из меди и железа стала важнейшей

государственной монополией. Однако если содержание монеты полностью

соответствовало номиналу, это не приносило никаких доходов государству, но стоило

лишь уменьшить содержание драгоценных металлов, сохранив прежний номинал, и

правительство получало новый источник пополнения бюджета. Этот процесс получил

название «порчи» монет. Возможно, его в Афинах впервые ввел Гиппий, который еще

в VI веке до нашей эры уполовинил содержание серебра в монете. Достоверно

известно, что порчу денег широко практиковали римские императоры. Так, в период

правления Нерона (54-68 гг. н. э.) вес золотой монеты уменьшился на 10%, а

серебряного денария на 12%, кроме того, его проба уменьшилась из-за добавления

10% меди. При императоре Трояне (98-110 гг.) уменьшение серебряной пробы

денария продолжилось, а содержание медной лигатуры возросло до 15%. Император

Каракалла (211-217 гг.) санкционировал увеличение доли меди в денарии до 50%.

Впоследствии содержание серебра в монете упало до 5%, а император Аврелиан

(270-275 гг.) превратил денарий в чисто медную монету. Дошедшие до нашего

времени исторические хроники свидетельствуют, что еще в Древнем Риме

существовали инфляционные процессы, а особенно резкий взлет цен наблюдался при

императоре Каракалле и позднее по нарастающей.Первый же пример

гиперинфляции можно отнести к периоду раннего средневековья в Китае, когда

наблюдался процесс вытеснения бронзовых денег более дешевыми в производстве

железными, однако номинал сохранялся прежний. Как свидетельствуют исторические

хроники, дошло даже до того, что в годы правления Путун (520-527 гг.) решено

было полностью прекратить хождение медной монеты и отливать только железную

монету. Ко времени правления Датун (535-545 гг.) и позднее повсюду громоздились

горы железных монет, а цены товаров резко подскочили. Торговцы возили монеты,

грузя их на телеги, и, не будучи в состоянии сосчитать их, вели счет лишь на

связки монет.Развитие инфляционных процессов

стимулировалось, главным образом, чисто денежными факторами, а не изменениями в

стоимости товаров. Инфляционные процессы, обусловленные необходимостью

перераспределения в пользу государства или отдельных секторов хозяйства,

происходили еще до введения бумажных денег («порча» может), но масштабы

инфляционного перераспределения были скромнее. Периоды крупномасштабного

повышения цен, часто совпадавшие со временем длительных войн и социальных

потрясений, сменялись периодами стабилизации или снижения (инфляционные волны).

В долгосрочном же плане движение цен отличалось довольно высокой стабильностью.Болезненная инфляционная

практика свидетельствует о сложности этого явления, о незавершенности

теоретических разработок, не дающих пока однозначных ответов на многие вопросы,

по которым продолжаются дискуссии. Различия в подходах к проблеме начинаются с

определения сути инфляции: «Не всякий рост цен – инфляция…» – утверждает «Курс

экономической теории» под редакцией Чепурина М.Н. и Киселевой Е.А.. «Всякое повышение

цен означает инфляцию», – утверждает Сажина М.А. и Чибриков Г.Г. 1Разнятся подходы и западных

экономистов. Нет единства и в ответе на вопрос о том, как относиться к инфляции

и ее очевидным последствиям: вести с ними непримиримую борьбу любой ценой или

же считать умеренную инфляцию неизбежной платой за экономический рост, данью за

результаты антициклического регулирования, за смягчение экономических циклов?

Для того чтобы управлять инфляцией, сдерживать ее в умеренных границах,

проводить системную антиинфляционную политику с предсказуемыми и просчитанными последствиями,

необходимо хорошо представлять себе ее сущность, механизмы и факторы, приводящие

эти механизмы в действие. Пока что экономической наукой достаточно достоверно

выявлены лишь внешние причинно-следственные связи, характеризующие прямое и обратное

влияние денег и цен друг на друга.Инфляция непосредственно затрагивает

интересы каждого. Интригующе загадочная, обманчиво доступная и поэтому

привлекательная проблема инфляции порождает множество поверхностных суждений.

Сам термин «инфляция» (от

латинского inflatio — вздутие) впервые стал употребляться в Северной Америке в

период гражданской войны 1861-1865 гг. и обозначил процесс «разбухания»

бумажно-денежного обращения. В XIX в. этот термин употреблялся также в Англии и

Франции. Широкое распространение в экономической литературе понятие инфляции

получило в XX веке после первой мировой войны, а в советской экономической

литературе — с середины 20-х годов. Инфляция была характерна для денежного обращения:

России – с 1769 до 1895 г. (за исключением периода 1843 — 1853 гг.); США – в

период войны за независимость 1775-1783 гг. и гражданской войны 1861-1865 гг.;

Англии – во время войны с Наполеоном в начале XIX в.; Франции – в период Французской

революции 1789-1791 гг. Особенно высоких темпов инфляция достигла в Германии

после Первой мировой войны, когда осенью 1923 г. денежная масса в обращении достигала 496 квинтиллионов марок, а денежная единица обесценилась в триллион раз.

Приведенные исторические

примеры доказывают, что инфляция не является порождением современности, а имела

место и в прошлом. Как правило, она проявляется в росте товарных цен и относительном

обесценивании национальной денежной единицы. Что является причиной этого и

всякий ли рост цен является инфляционным? Сторонники классической

(монетаристской) концепции, считающие рынок саморегулирующейся системой,

относят к инфляционному только тот рост цен, который вызван расстройством

денежного обращения и переполнением каналов денежного обращения избыточной

денежной массой. Все остальные изменения цен, вызванные естественными сезонными

и другими колебаниями спроса и предложения, изменениями условий производства

товаров, воздействием внешнеэкономических связей и т.п., считаются не

инфляционными, подвластными механизму рыночного самоурегулирования без

государственного вмешательства.

Классическая концепция,

таким образом, считает инфляцию чисто денежным феноменом, однофакторным

явлением. Кейнсианская точка зрения на рыночный механизм подчеркивает

ограниченность его адаптационных возможностей, одностороннюю эластичность цен.

В этих условиях всякое повышение цен достаточно необратимо и означает начало инфляции,

передавая инфляционный импульс всей системе цен. Это – многофакторная теория

инфляции как макроэкономического, системного явления. Пытаясь добиться

универсального и всеобъемлющего понятия инфляции, из его признаков приходится

исключить рост цен, поскольку в практике централизованно регулируемого

планового хозяйства цены фиксировались прейскурантами, а инфляция проявлялась в

форме товарного дефицита, избыточных денежных сбережений и наличия «черного»

рынка. В отличие от ценовой эта инфляция проявляется как неценовая,

подавленная, скрытая инфляция. Таким образом, инфляция – это относительное

обесценивание национальной денежной единицы, которое проявляется в формах,

зависящих от особенностей национальной экономики.

Есть и другие определения

инфляции:

— Инфляция – обесценение бумажных

денег вследствие выпуска их в обращение в размерах, превышающих потребности товарооборота,

что сопровождается ростом цен на товары и

падением реальной заработной платы 2;

— Инфляция – это рост

цен, вызванный переполнением денег, сфер обращения бумажными деньгами сверх их

нормальных потребностей 3; — Инфляция – это повышение общего

уровня цен в стране, возникающее в связи с длительным неравновесием на

большинстве рынков в пользу спроса 4; — Инфляция – это

социально-экономическое явление, порождаемое диспропорциями воспроизводства 5;

— Инфляция – это многофакторное явление, обусловленное действием ряда причин,

ведущих к росту диспропорций общественного производства и оказывающих влияние

на цены в сторону их повышения 6.

Однако следует отметить

что, сколько бы ни было определений инфляции, ни одно из них не может охватить

все содержание инфляции как явления экономической жизни. Они лишь отражают ее

черты. Болезненная инфляционная практика свидетельствует о сложности этого

явления, о незавершенности теоретических разработок, не дающих пока однозначных

ответов на многие вопросы, по которым продолжаются дискуссии.

Определение инфляции как

переполнение каналов денежного обращения обесценивающимися бумажными деньгами

нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен,

не может быть сведена лишь к чисто денежному феномену. Это сложное социальное

явление, порождаемое диспропорциями воспроизводства в различных сферах

рыночного хозяйства. Инфляция представляет собой одну из наиболее острых

проблем современного развития экономики во многих странах мира. Инфляция – это

повышение общего уровня цен в стране, которое возникло в связи с длительным

неравновесием на большинстве рынков в пользу спроса. Другими словами, инфляция –

это дисбаланс между совокупным спросом и совокупным предписанием.

Независимо от состояния

денежной сферы товарные цены могут возрасти вследствие изменений в динамике

производительности труда, циклических и сезонны колебаний, структурных сдвигов

в системе воспроизводства, монополизации рынка, государственного регулирования

экономики, введения новых ставок налогов, девальвации и ревальвации денежной

единицы, изменения конъюнктуры рынка, воздействия внешнеэкономических связей,

стихийных бедствий и т.п. Следовательно, рост цен, вызывается различными

причинами, но не всякий рост цен – инфляция, и среди названных выше причин

роста цен важно выделить действительно инфляционные.

Инфляция – это повышение

общего уровня цен на товары и факторы производства. Это, конечно, не означает,

что повышаются обязательно все цены. Даже в периоды довольно быстрого роста

инфляции некоторые цены могут оставаться относительно стабильными, а другие

падать. Одно из главных больных мест инфляции – это то, что цены имеют

тенденцию подниматься очень неравномерно. Одни подскакивают, другие поднимаются

более умеренными темпами, а третьи вовсе не поднимаются. От чего зависит

количество денег, необходимое для обеспечения товарного обращения? Прежде

всего, от суммы цен товаров, которые подлежат реализации в течение

определенного периода, скажем года. Чем больше товаров, тем больше требуется

денежных единиц для их реализации. Количество денег в обращении зависит далее

от скорости оборота каждой денежной единицы. Это связано с тем, что одна и та

же сумма денег может обслужить большее или меньшее число актов купли — продажи.

Превышение количества денежных единиц, находящихся в обращении, над суммой

товарных цен и появление в результате этого денег, не обеспеченных товарами,

означает инфляцию. Она приводит к росту цен на товары (явному или скрытому).

Поэтому индекс цен – один из главных и наиболее наглядных показателей наличия

или отсутствия инфляции, ее глубины.

Инфляция может вызываться

разными факторами. Это и выпуск излишнего количества денежных единиц, и

отставание производства товаров от роста платежеспособного спроса, и

поступление на рынок товаров, не пользующихся спросом. Инфляция – это денежное

явление, но она не ограничивается обесцениванием денег. Она проникает во все

сферы экономической жизни и начинает разрушать эти сферы. От нее страдает

государство, производство, финансовый рынок, но больше всех страдают люди. Во

время инфляции происходит:

1. Обесценивание денег по отношению к

золоту;

2. Обесценивание денег по отношению к

товару;

3. Обесценивание денег по отношению к

иностранной валюте.

Также инфляцию можно

считать одним из худших налогов. Инфляция – это своеобразный налог, которым

государство путем выпуска ничем не обеспеченных бумажных денег облагает

денежные средства в национальной валюте юридических и физических лиц. В

экономической литературе используется даже такой термин «инфляционный налог».

Это худший из всех видов налогов, так как в результате его применения страдают,

прежде всего, физические лица с фиксированными или небольшими доходами

(пенсионеры, инвалиды, государственные служащие, практически все лица наемного

труда). К этому налогу прибегают как к последнему средству покрытия бюджетного

дефицита, когда другие источники пополнения казны (прямые и косвенные налоги,

займы на внутреннем и внешнем рынках, продажа госсобственности и т.д.) не

позволяют покрыть стремительно растущие государственные расходы. Превышение

расходов над доходами, появление дыры в государственном бюджете, масштабная эмиссия

пустых денег, переполнение каналов денежного обращения и бурный рост цен – все

это ярко наблюдается в периоды войн, революций, других социально-экономических

и политических катаклизмов.

Следует отметить, что

инфляционные процессы в нашей стране вызываются не только экономическим спадом

и бюджетным дефицитом. На протяжении десятилетий закладывались

народнохозяйственные диспропорции (между отраслями промышленности,

производящими средства производства и предметы потребления, между добывающими и

перерабатывающими отраслями экономики, между промышленным и

сельскохозяйственным производством и т.д.) Сюда же можно отнести и чрезвычайную

милитаризацию экономики. В результате в экономическом организме давно нарушился

обмен веществ. Некоторое время денежная масса в нашей стране искусственно

ограничивалась. Лишние деньги изымались из обращения в основном с помощью

импорта и алкоголя. Потом ситуация резко изменилась. В результате падения

добычи нефти резко сократились валютные поступления и, соответственно, импорт. Уменьшились

доходы госбюджета от продажи алкогольных напитков (кампания борьбы за всеобщую

трезвость). Одновременно были развернуты широкие социальные программы, не

подкрепленные реальными материальными ресурсами, в связи с созданием

коммерческих структур (прежде всего банков) стало невозможным местное

разграничение денежного оборота на наличный и безналичный. В результате

наложения всех этих факторов вкупе с сохранившимся директивным управлением

денежной массой мы на рубеже 1989-1990 г.г. вплотную подошли к гиперинфляции. Правительство не смогло сдержать опасные инфляционные явления. Они стали

нарастать как снежный ком, питаемые спадом производства, все возрастающей

бюджетной эмиссией, безудержной кредитной экспансией коммерческих банков (так

называемая кредитная инфляция), развалом единой денежной и банковской системы

страны, в итоге мы получили то, что и должны были получить – гиперинфляцию на

фоне резкого спада производства.

Превращение в прах

сбережений населения, оборотных средств предприятий, обесценивание банковских

капиталов и активов на фоне отрицательных процентных ставок, продолжающееся

падение валютного курса рубля, отсутствие инвестиций и инвестиционной политики

у предприятий, банков, да и у государства, бесперспективность рынка ценных

бумаг вследствие неизбежной потери части вложенной в акции и облигации

стоимости, вытеснение из платежного оборота рубля долларом, угроза перехода от

товарно-денежных отношений к натуральному обмену – вот те прелести, которые

несет один из видов инфляции – гиперинфляция.

Виды инфляции. Существует

несколько критериев, по которым различают разные виды инфляции:

1. Сбалансированность

расхождения роста цен по различным товарным группам. По степени

сбалансированности выделяют два вида: сбалансированная инфляция и

несбалансированная. При первой цены различных товаров относительно друг друга

остаются низменными, а при второй – цены различных товаров постоянно изменяются

по отношению друг к другу в различных пропорциях. Несбалансированная инфляция

встречается гораздо чаще и представляет большую беду для экономики, т.к. хаос с

ростом цен затрудняет ориентировку и оценку экономической ситуации для граждан,

предприятий и инвесторов.

2. Предсказуемость. По

данному критерию инфляция разделяется на ожидаемую и неожидаемую. Неожидаемую

(непредвиденную) инфляцию можно констатировать, если уровень инфляции за

определенный период оказался выше ожидаемого. Ожидаемая инфляция – это

предполагаемый уровень инфляции в будущем периоде вследствие действия факторов

текущего периода. Вторая предсказывается и прогнозируется заранее, первая —

нет. Этим она опасней ожидаемой, т.к. индивиды и хозяйственные агенты не

успевают к ней приготовиться, что может быть чревато частичной или полной

потерей сбережений. Неожиданная инфляция дезорганизует экономику, может

привести к панике, отпугивает иностранных инвесторов нестабильностью, поэтому

ее допущение считается крупным просчетом правительства.

3. Свобода цен. Известно,

что наличие инфляционного процесса в экономике страны в первую очередь

сказывается на ценах. Однако такой индикатор не всегда дает правильное

представление. Так происходит в хозяйстве рыночного типа, где уровень инфляции

обычно измеряют темпом роста цен. Но экономика иногда стоит и на нерыночных

основаниях, когда инфляция сопровождается тотальным государственным

планированием цен, поддержанием их неестественной стабильности. История

советской экономики показывает, что инфляция вполне может сочетаться со

стабильными и даже со снижающимися ценами, продолжая оказывать свое

отрицательное давление на благосостояние людей, губительное воздействие на

инвестиции и производство. Таким образом, инфляция по свободе цен

подразделяется на открытую и подавленную (скрытую). Открытая инфляция – это

инфляция за счет роста цен на потребительские товары и производственные

ресурсы. Скрытая или подавленная инфляция возникает вследствие товарного

дефицита, причем государство пытается удерживать цены на прежнем уровне.

Главное отличие между этими двумя основными направлениями в степени деформационных

проявлений инфляции. При открытой инфляции деятельность рыночного механизма

хотя и затруднена, но сохраняется, поэтому инфляционные процессы здесь

протекают в их естественной форме.

О подавленной инфляции

следует сказать особо. Она порождена неверной деятельностью государства.

Например, введение им временного замораживания доходов и цен, установление

верхних пределов их роста; стремление удержать динамику заработанной платы на

уровне, не превышающем темпы роста производительности труда; тотальный

административный контроль над ценами и доходами. Такие действия, обусловленные

администрированием в сфере ценообразования и противоестественным монополизмом

ведут к глубинной, деформации рыночных механизмов. Подавленная инфляция

представляет собой наибольшую опасность для нормальной экономической жизни

страны, поэтому либерализация цен, проводящаяся в России, является, несомненно,

положительным моментом. Однако следует учесть и важность поэтапного поднятия

ценовой планки (например, последовательное отпускание цен на энергоресурсы) с

согласованием этого процесса с другими реформами, иначе свободные цены не

станут стимулировать рыночные процессы, а вызовут открытую гиперинфляцию.

4. Темп роста цен. По

темпам роста цен инфляцию разделяют на три типа: 1. Умеренная (ползущая) — 10%

в год.

2. Галопирующая от 20% до

200% в год.

3. Гиперинфляция 50% в

месяц 7.

Первый тип инфляции

(умеренная) наименее опасен и сопровождает развитие экономики практически всех

стран. Темпы умеренной инфляции обычно не превышают 10% в год и, по мнению

многих экономистов, являются просто платой за развитие промышленности страны.

При такой инфляции стоимость денег сохраняется и отсутствует риск подписания

контрактов в номинальных ценах. Нарастающая инфляция изменяется, следуя за экономическим

циклом. Она увеличивается во время подъема и уменьшается в период спада. Однако

здесь выявлена интересная закономерность: спад снижает темпы инфляции на

меньшую величину, чем увеличивает их следующий за ним подъем. Кроме того, во

время спада процесс подавления инфляции идет весьма медленно, тогда как подъем

восстанавливает прежний уровень инфляции за довольно короткий срок, а дальше

превосходит его. Описанная ситуация заставила многих экономистов задуматься над

целесообразностью расширения производства, жертвуя некоторыми темпами инфляции,

а также возможностью перерастания устойчивой инфляции в галопирующую. За эти

свойства умеренная инфляция получила еще два названия – ползучая и нарастающая.

Второй тип (галопирующая инфляция) представляется ростом цен сотнями процентов

в год. Контракты составляются с учетом темпов инфляции. Психология населения

претерпевает значительные изменения. Люди стремятся защитить свои сбережения от

инфляции. Наблюдается ускоренная материализация денег. Обычно процесс галопирующей

инфляции возникает вследствие продолжающейся необдуманной денежно-кредитной

политики. Процессы, происходящие при галопирующей инфляции, по моему мнению,

хорошо выражает Кейспанская теория. Она показывает, что, появляясь,

галопирующая инфляция сначала движет кривую спроса вверх вдоль кривой

предложения, что приводит к увеличению как цен, так и объема производства.

Дальнейшее развитие процесса лишь перемещает вверх кривую предложения

параллельно линии естественного объема производства. Это объясняется тем, что

продолжающееся повышение цен перестает стимулировать производство к дальнейшему

росту, т.к. цены на ресурсы уже успели подняться, повысив издержки. С первого

взгляда может показаться, что галопирующая инфляция не несет в себе особенно

сильной угрозы, потому что является платой за превышение реального объема

производства над естественным его уровнем, но такая ситуация не может

продлиться долго. По мере приспособления инфляционных ожиданий фирм цены на

произведенные товары будут даваться с опережением. Кривая предложения будет

сдвигаться с настоящей точки уже не на следующую за ней, а через одну, две и

т.д. Эта ускоряющаяся инфляция, неразрывно связанная с галопирующей.

Третий тип –

гиперинфляция. Она представляет собой период времени, на протяжении которого

нестабильность цен становится столь значимой, что начинает доминировать в

повседневной жизни, приводя к дезорганизации производства и рынка, а также

перераспределяя доходы и богатство в обществе. Гиперинфляцией считается такое

положение, в условиях которого годовая норма инфляции превосходит уровень

1000%. Она может проявляться в различных формах: в катастрофически высоком

росте цен, когда экономика базируется на рыночных принципах, или в подавленной

своей форме, которая характеризуется страшным дефицитом товаров. Гиперинфляция

– это экстремальное явление и неординарное событие. Она зачастую связана с

хаосом в политической жизни общества, социальными революциями, а также войнами

и их последствиями. Другой важный аспект инфляции, получивший наиболее яркое

выражение в период гиперинфляции – сверхинфляция (инфляционный налог). Инфляция

налогообложения – это те издержки, которые накладываются инфляцией на

владельцев, чьи реальные остатки теряют стоимость с ростом уровня цен. Таким

образом, государство финансирует дефицит бюджета, заставляя население

ограничивать свое потребление для поддержания реальных денежных остатков на

прежнем уровне, что оказывает влияние, равносильное взиманию налогов на ту же

сумму. Этот метод весьма эффективен из-за затрудненности ухода от налога, хотя

может привести к краху экономики страны.

5. Также инфляцию можно

разделить еще на два вида 8: спроса и предложения (издержек).

Инфляция спроса возникает, когда спрос превышает предложение, следовательно,

растут цены. Инфляция издержек проявляется в росте цен на ресурсы, факторы

производства, и как следствие – увеличение издержек на производство и цен на

конечную продукцию. Инфляция производителей гораздо сложнее инфляции спроса,

т.к. правительство в данном случае встает перед дилеммой: либо увеличить спрос

для стимулирования производства, что чревато еще большим обострением инфляции и

скачком цен; либо бездействовать, что приведет к глубокому спаду, который может

вернуть к прежнему уровню, но это обернется для экономики значительной потерей

реального выпуска.

Причинами увеличения

издержек могут быть олигополистическая практика ценообразования и финансовая

политика государства, рост цен на сырье, действия профсоюзов, требующих

повышения заработной платы и др.

6. В последнее время

экономисты стали выделять особый новый вид инфляции – стагфляцию. Как известно

стагфляция – это одновременное возрастание общего уровня цен, сокращение

объемов производства и, следовательно, увеличение безработицы 9.

Стагфляция тесно связана с инфляцией предложения и спроса. А причинами являются

структурное несовершенство рынка и отсутствие конкуренции, т. к. у монополий

нет стимулов для снижения издержек. Многие исследователи также полагают, что

причиной стагфляции могут служить инфляционные ожидания: в условиях

инфляционного спроса владельцы факторов производства начинают завышать

стоимость своих услуг, ожидая возможное падение доходов из-за инфляции. Это

приводит к росту издержек производства и уменьшению совокупного предложения.

Наблюдается процесс одновременного роста цен (из-за инфляции спроса) и падение

объемов производства. Таким образом, стагфляция — наихудшее из всех зол

инфляции, сочетающее в себе проблемы инфляционного спроса и издержек, поэтому

борьба с этим явлением крайне сложна. На практике, часто виды инфляции

переплетаются, поэтому многие экономисты, как за рубежом, так и в нашей стране

рассматривают инфляцию как многофакторное явление, противостоящее росту

производства и полноценному экономическому развитию страны. Борьба с ней не

может быть рассчитана на какой-либо конкретный срок и составлять экономическую

программу нового лидера, но является постоянной, повседневной обязанностью

правительства.

7. Помимо

вышеперечисленных видов инфляции существуют также еще несколько, о которых

достаточно редко упоминается в учебной литературе. Вот некоторые из них:

— Административная –

происходит из-за административного управления ценами 10;

— Импортируемая – вызвана

обычно чрезмерным притоком в страну иностранной валюты и другими внешними

факторами 11;

— Индуцированная –

обуславливается какими-либо другими экономическими факторами 12;

— Кредитная – вызвана

чрезмерной кредитной экспансией 13.

1. Курс экономической

теории. Учебное пособие под редакцией Чепурина М.Н.,

Киселевой Е.А. Киров, 1994 г., с. 424. Сажина М.А., Чнбриков Г.Г. Основы

экономической теории. М.:

Экономика, 1995 г., с. 241.

2. Большой экономический словарь

/ Под ред. А.Н. Азрилияна. — 5-е изд., доп. и перераб.-М., 2002

3. Словарь банковских

терминов / Под ред. Э.А. Уткина.-М., 1997

4. Экономическая теория (Элементарный

курс) / Проф. Бартенев С.А. – М.: «Юристъ», 2002

5. Экономическая теория

для студентов вузов / Пузиков О.С. – Изд.3-е. – Ростов н/Д: «Феникс», 2006

6. Экономическая теория в

вопросах и ответах: учебное пособие / Николаева И.П. – М.: «Кнорус», 2005

7. Райзберг Б.А.,

Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический

словарь. — 5-е изд., перераб. и доп.-М., 2006

8. Румянцева Е.Е. Новая

экономическая энциклопедия.-М., 2005

9. Финансово-кредитный

энциклопедический словарь / Под общ. ред. А.Г. Грязновой.-М.,

2002

10, 11, 12. Райзберг

Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. — 5-е

изд., перераб. и доп.-М., 2006

13. Современный финансово-кредитный

словарь / Под общ. ред. М.Г. Лапусты, П.С. Никольского.-М.,

2002

1.2 Причины происхождения инфляции и

ее последствия

Объяснения причин

дисбаланса различны. Одни экономисты (Дж. М. Кейнс и его последователи)

объясняли его чрезмерным спросом при полной занятости, т. е. со стороны спроса.

Другие, неоклассики, искали причину в росте производственных расходов или

издержек производства, т. е. со стороны предложения. Думается, что данные

оценки односторонни и истину следует искать в синтезе двух противоположностей,

т. е. объяснять инфляцию, как со стороны спроса, так и со стороны предложения.

Диспропорции между спросом и предложением, превышение доходов над

потребительскими расходами могут порождаться дефицитом госбюджета (расходы

государства превышают доходы); чрезмерным инвестированием (объем инвестиций

превышает возможности экономики); опережающим ростом заработной платы по

сравнению с ростом производства и повышением производительности труда;

произвольным установлением государственных цен, вызывающим перекосы в величине

и структуре спроса, а также другими факторами. Резкое обострение дефицита

госбюджета в нашей стране произошло во второй половине 80-х гг. С 1985 г. по 1989 г. разрыв между доходной и расходной частями госбюджета вырос с 18 до 120 млрд. руб.,

или с 3,5 до 19% к национальному доходу страны. Возросший дефицит нанес

огромный вред денежному обращению, подстегнул инфляцию.

Существует и несколько

иной взгляд на природу инфляции, что вполне естественно, т.к. инфляция

представляет собой чрезвычайно сложный, противоречивый, недостаточно изученный

процесс. Как считают некоторые экономисты, под инфляцией следует понимать

повышение общего уровня цен в экономике. Полемизируя с этой точкой зрения, Л.

Хейне писал, что не следует забывать: изменяются цены не только товаров, но и

измерителей их ценности, т.е. денег. Инфляция – это не увеличение размера

предметов, а уменьшение длины линейки, которой мы пользуемся. Он обращает

внимание на то, что в условиях натурального обмена (при отсутствии денег) мы

никоим образом не столкнулись бы с инфляцией, одновременное повышение всех цен

было бы логически невозможно. Причины возникновения инфляции могут быть как

внутренние, так и внешние. К внешним причинам относятся, в частности, сокращение

поступлений от внешней торговли, отрицательное сальдо внешнеторгового и

платежного балансов. Инфляционный процесс в России усиливало падение цен на

мировом рынке на топливо и цветные металлы, составляющие важную статью нашего

экспорта, а также неблагоприятная конъюнктура на зерновом рынке в условиях

значительного импорта зерновых. Внутренние причины возникновения инфляции

рассмотрим на примере России:

— Во-первых, как правило,

одним из истоков инфляционных процессов служит деформация народнохозяйственной

структуры, выражающаяся в существенном отставании отраслей потребительского

сектора при явно гипертрофированном развитии отраслей тяжелой индустрии, и

особенно военного машиностроения.

— Во-вторых,

неспособность преодолеть инфляцию порождается недостатками хозяйственного

механизма. В условиях централизованной экономики практически отсутствовала

обратная связь, не было эффективных экономических рычагов, которые были

способны регулировать соотношение между денежной и товарной массой; что

касается административных ограничителей, то они «работали» недостаточно

эффективно. В системе финансового планирования определяющую роль играл Госплан,

а не Минфин и не Госбанк, которые «работали» под него, подкрепляя плановые

задания финансовыми и денежными ресурсами без каких-либо ограничений.

Причины инфляции также

нужно искать в трех видах монополий: 1. Государственная монополия на эмиссию

денег;

2. Профсоюзная монополия;

3. Монополия крупных фирм

на определение цены и собственных издержек. Эти три вида монополий связаны

между собой и каждая из них может нарушать баланс спроса и предложения. Причины

инфляции могут лежать и вне государства, их следует также искать в мировой

торговле.

В государствах

докапиталистической эпохи основными причинами кризисов, характеризуемых

инфляцией, были: а) растрата казны в связи с войнами, содержанием войск,

расходами правящих лиц и государственного аппарата; б) неурожаи в течение

нескольких лет подряд. Подобного рода кризисы, обусловленные чрезвычайным

дефицитом государственного бюджета и переключением народного хозяйства на

удовлетворение военных нужд, потрясли многие страны, участвовавшие в первой и

второй мировых войнах.

С формированием рынков

товаров, капитала, труда научно-техническое и социально-экономическое развитие

стало периодически прерываться кризисами, вызываемыми нарушением

воспроизводственных и межотраслевых пропорций. В данном случае инфляция бывает

обусловлена отставанием темпов роста потребительской сферы от инвестиционной и

более частными диспропорциями, влияющими на товарно-денежную)

сбалансированность. Нашей экономике товарно-денежная несбалансированность и

диспропорции в развитии отраслей были присущи всегда. Военные кризисы

характеризуются открытым и сильным нарушением пропорций в пользу военных

поставок и явным источником инфляции в форме правительственной эмиссии для

покрытия военных расходов.

Общее повышение уровня

цен также связывается различными школами в современной экономической теории с

изменением структуры рынка в XX веке. Эта структура все меньше напоминает

условия совершенной конкуренции, когда на рынке действует большое число

производителей, продукция характеризуется однородностью, перелив капитала не

затруднен. Современный рынок — это в значительной степени олигополистический

рынок. Ну а с ростом «открытости» экономики той или иной страны увеличивается

опасность импортируемой инфляции. В условиях неизменного курса валюты страна

каждый раз испытывает воздействие внешнего повышения цен на ввозимые товары.

Возможности бороться с импортируемой инфляцией достаточно ограничены.

Последствия инфляции: Два

самых важных источника инфляции, обусловленной ростом издержек – это увеличение

номинальной зарплаты и цен на сырье и энергию. Инфляция, вызванная повышением

зарплаты, является разновидностью инфляции, обусловленной ростом издержек. При

определенных обстоятельствах источником инфляции могут стать профсоюзы. Это

объясняется тем, что они в какой-то степени осуществляют контроль над

номинальной зарплатой посредством коллективных договоров. Предположим, что

крупные профсоюзы требуют и добиваются большого повышения зарплаты, тогда этим

повышением они остановят новый стандарт зарплаты рабочих, которые не являются

членами профсоюза. Если повышение зарплаты в масштабе всей страны не

уравновешивается какими-либо противодействующими факторами, такими, как

увеличение объема выпускаемой за один час продукции, то увеличатся издержки на

единицу продукции. Производители ответят на это сокращением производства

товаров и услуг, выбрасываемых на рынок. При неизменном спросе это уменьшение

предложения приведет к повышению уровня цен. Этот тип инфляции называется

инфляцией, вызванной повышением заработной платы.

Инфляция, вызванная

нарушением механизма предложения, является следствием увеличения издержек производства, а

следовательно и цен, которое связано с внезапным, непредвиденным увеличением

стоимости сырья или затрат на энергию. В реальном мире ситуация гораздо

сложнее, чем простое разделение инфляции на два типа — инфляцию, вызванную

увеличением спроса, и инфляцию, обусловленную ростом издержек. На практике

трудно различить эти два типа. Большинство экономистов считают, что инфляция,

обусловленная ростом издержек, и инфляция спроса отличаются друг от друга еще в

одном важном отношении. Инфляция спроса продолжается до тех пор, пока

существуют чрезмерные общие расходы. Инфляция, обусловленная ростом издержек

автоматически сама себя ограничивает, то есть либо постепенно исчезает, либо

самоизлечивается. Инфляция, обусловленная ростом издержек порождает спад, а

спад в свою очередь сдерживает дополнительное увеличение издержек. Сам факт

инфляции – снижение покупательной способности денежной единицы, то есть

уменьшение количества товаров и услуг, которые можно приобрести за эту денежною

единицу, — не обязательно приводит к снижению личного реального дохода или

уровня жизни. Инфляция снижает покупательную способность денежной единицы,

однако ваш реальный доход или уровень жизни снизится только в том случае, если

номинальный доход будет отставать от инфляции.

Инфляция наказывает

людей, которые получают относительно фиксированные номинальные доходы. Иначе

говоря, она перераспределяет доходы, уменьшая их у получателей фиксированных

доходов и увеличивая их у других групп населения. Классическим примером

являются пожилые супруги, живущие на частную пенсию или ренту, которые

обеспечивают фиксированный ежемесячный размер номинального дохода. Инфляция

также ухудшит положение землевладельцев, получающих фиксированною ренту, потому

что с течением времени они станут получать денежные единицы, имеющие меньшую

стоимость. В меньшей степени жертвами инфляции окажутся некоторые белые

воротнички, часть служащих государственного сектора, доходы которых

определяются фиксированной тарифной сеткой, а также живущие на фиксированные

доходы по социальному обеспечению и другие трансфертные доходы семьи. Люди,

живущие на нефиксированные доходы, могут выиграть от инфляции. Номинальные

доходы таких семей могут обогнать уровень цен или стоимость жизни, в результате

чего их реальные доходы увеличатся. Рабочие, занятые в развивающихся отраслях

промышленности и представленные мощными профсоюзами, могут добиться, чтобы их

номинальная зарплата шла в ногу с уровнем инфляции или опережала его. С другой

стороны, от инфляции страдают и некоторые наемные рабочие, те, кто работает в

нерентабельных отраслях промышленности и лишены поддержки сильных, боевых

профсоюзов, могут оказаться в такой ситуации, когда рост уровня цен обгонит

рост их денежных доходов. Выигрыш от инфляции могут получить управляющие фирм,

другие получатели прибылей. Инфляция может также сглазить владельцев

сбережений. С ростом цен реальная стоимость или покупательная способность

сбережений, отложенных на черный день, уменьшается. Во время инфляции

уменьшается реальная стоимость срочных вкладов в банке страховых полисов,

ежегодной ренты и других бумажных активов с фиксированной стоимостью, которых

когда-то хватало, чтобы справится с тяжелыми непредвиденными обстоятельствами

или обеспечить спокойный уход на пенсию.

В экономической практике

субъектам рынка важно не только всесторонне и правильно измерить инфляцию, но и

соответственно оценить ее последствия и адаптироваться к ним. С этой точки

зрения прежде всего имеют значение структурные характеристики динамики цен. При

так называемой сбалансированной инфляции цены товаров растут, сохраняя прежние

соотношения между собой. Особое значение при этом имеет сбалансированность их

общего роста с ценами на рынке труда, в таком случае уровень реальных доходов

трудящихся не снижается, хотя накопленные ранее денежные сбережения теряют свою

ценность. Несбалансированная же инфляция вызывает перераспределение доходов,

структурные изменения в производстве товаров и услуг, поскольку цены различных

товаров постоянно изменяются по отношению друг к другу, причем в различных

пропорциях. Особенно быстро растут цены на повседневные товары неэластичного

спроса. Как правило, отстают от других темпы роста цен на рынках труда, что

ведет к снижению уровня жизни и росту социальной напряженности.

В западных странах

инфляция стала практически неотъемлемым атрибутом рыночной системы

хозяйствования. Это позволяет вести речь не просто о следствии, а о некоторых

специфических функциях инфляции. Ряд экономистов придерживаются той точки

зрения, что незначительная по размерам инфляция (скажем, ежегодное повышение

цен составляет 3-4%), сопровождаемая соответствующим ростом денежной массы,

способна стимулировать производство. В соответствии с «уравнением обмена» (MV = PQ), некоторый рост денежной массы

М создает своеобразный стимул для увеличения объема выпускаемой продукции,

иными словами, для увеличения Q. При этом расширение производства будет тем

значительнее, чем больше имеется неиспользуемых факторов производства. Рост

массы обращающихся денег ускоряет платежный оборот, способствует активизации

инвестиционной деятельности. В свою очередь, рост производства приведет к

восстановлению равновесия между товарной и денежной массой при более высоком

уровне цен. Процесс этот противоречив. С одной стороны, увеличиваются денежные

прибыли, расширяются капиталовложения, а с другой стороны, рост цен ведет к

обесценению неиспользуемого капитала. Выигрывают не все, а, прежде всего,

наиболее сильные фирмы, имеющие современное оборудование, наиболее совершенную

организацию производства. В лучшем положении оказываются социальные группы,

живущие на нефиксированные доходы, если их номинальные доходы будут расти

темпом, обгоняющим рост цен.

В условиях «инфляционных

ожиданий» предприниматели стремятся обезопасить себя от риска, в частности от

предполагаемого роста цен на импортируемые товары (сырье, топливо,

комплектующие). Чтобы избежать потерь, вызываемых обесценением денег,

производители, поставщики, посредники повышают цены, подстегивая тем самым

инфляцию. Почему же нужно бояться инфляции? Выходя из-под контроля и даже

оставаясь относительно слабой, регулируемой, она оказывает на ход

экономического развития целый комплекс сугубо отрицательных, негативных

влияний. Отметим кратко лишь некоторые из них. Инфляция (и это общепризнанно)

сужает мотивы к трудовой деятельности, ибо она подрывает возможности нормальной

реализации ценовых заработков. Инфляция, особенно в условиях существенного

роста цен, усиливает социальную дифференциацию населения, разрыв между

«крайними» группами получателей доходов. Негативная функция инфляции состоит также

в том, что она сужает возможности накопления. Сбережения в ликвидной форме

сокращаются, частично принимают натуральную форму (скупку недвижимости).

Соотношение между потребляемой и сберегаемой частями доходов сдвигается в

сторону потребления. Выпуск ценных бумаг нередко не достигает желаемой цели,

т.к. оказывается не в состоянии «связать» деньги у населения. Инфляция

ослабляет позиции властных структур. Стремление государственных органов

получить посредством эмиссии дополнительные средства для решения неотложных

задач имеет своим следствием рост недовольства, усиление нажима со стороны

различных социальных групп в целях увеличения заработков, получения

дополнительных льгот и субсидий. Снижается доверие к программам и мероприятиям,

намечаемым и проводимым правительством. Реакция населения на ухудшение условий

на потребительском рынке, в производстве принимает нередко довольно острые

формы.

К негативным последствиям

инфляционных процессов относятся:

— снижение реальных

доходов населения (при неравномерном росте номинальных доходов);

— обесценение сбережений

населения (повышение процентов на вклады, как правило, не компенсирует падение

реальных размеров сбережений);

— потеря у производителей

заинтересованности в создании вещественных товаров (увеличивается выпуск

товаров низкого качества, сокращается производство относительно дешевых

товаров);

— усиление диспропорций

между производством промышленной и сельскохозяйственной продукции;

— ограничение продажи

сельскохозяйственных продуктов в силу снижения заинтересованности, в ожидании

повышения цен на продовольствие;

— ухудшение условий жизни

преимущественно у представителей социальных групп с твердыми доходами

(пенсионеров, служащих, студентов, чьи доходы формируются за счет госбюджета).

1.3 Теории и мнения

По мнению Валерия

Горегляда, аудитора Счетной палаты 14, чем больше речей,

дискуссий и обещаний, тем острее возникает впечатление беспомощности власти

перед «неодолимым монстром» инфляции. Похоже, что впавшее в панику

правительство пытается переложить ответственность на Минфин, выступив в роли

стороннего критика. В бушующих спорах стали забывать об экономической сути

инфляции, о том, что инфляция – это разбалансировка платежеспособного спроса и

товарного предложения. А рост цен – лишь следствие этого. Участникам дискуссии

не мешало бы видеть, что инфляционное соотношение платежеспособное

спрос–товарное предложение в случае его нарушения зависит как от мер

воздействия на платежеспособный спрос, так и от мер, направленных на расширение

товарного производства. Но исполнительная власть сосредоточилась на обсуждении

лишь одной стороны – ограничения платежеспособного спроса. Надо признать, что некоторые подвижки в понимании инфляции как

экономического явления все-таки есть. Стали говорить о базовой инфляции, которая

не связана с сезонными колебаниями цен и административным регулированием

тарифов. Разница между базовой инфляцией и ростом индекса потребительских цен

трактуется как рост цен за счет немонетарных факторов – инфляции издержек

(предложения).

В

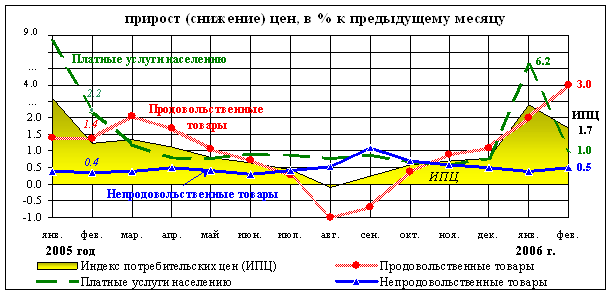

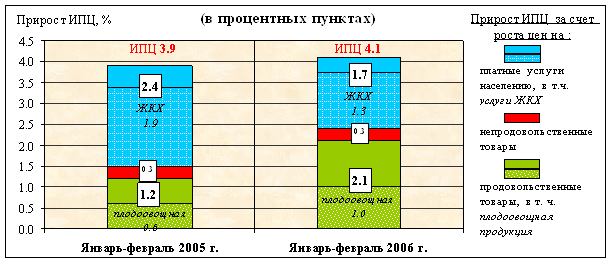

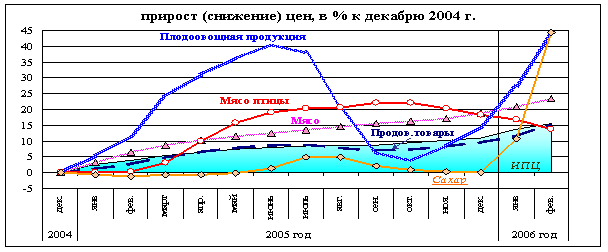

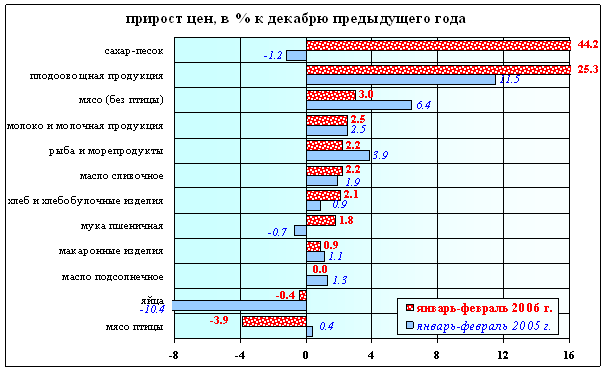

2004-2005 годах наблюдается разрыв между индексом потребительских цен и базовой

инфляцией порядка 2,5 процентного пункта. Причем базовая инфляция колеблется на

уровне 100,5-100,8% в месяц. Монетарная политика борьбы с инфляцией,

безусловно, дала свои результаты, но к настоящему времени практически исчерпала

себя. Когда доля монетарных факторов составляла в росте цен более 80%, отдача

от действий Минфина и ЦБ (в том числе через стабилизационный фонд) была

ощутимой. Но по мере уменьшения доли монетарных факторов инфляции даже самые

жесткие меры по ограничению денежного предложения или сокращению расходов

бюджета могут лишь на мизер сдержать цены, а вот удар по развитию страны будет

заметным. Сейчас колебания инфляции в большей мере связаны с административным

регулированием тарифов на узкую группу быстро дорожающих товаров и услуг: ЖКХ,

пассажирский транспорт, связь и т.д. Меры, призванные корректировать спрос,

приводят к тому, что инфляция почти не реагирует на монетарные регуляторы, что

происходит на негативном фоне административного регулирования тарифов. Товарное

предложение гораздо существеннее влияет на инфляцию. Она заметно снижается с

каждым процентом промышленного роста.

Между

инфляцией спроса и инфляцией предложения есть существенные отличия и в

отношении последовательности проявления процесса повышения цен. Если инфляция

спроса начинается с роста цен на конечные продукты, который постепенно

распространяется на факторы производства, то инфляция издержек начинается с

роста цен на факторы производства и затем распространяется на конечный продукт.

Во втором случае происходит уменьшение предложения товаров, вызванное

повышением цен на факторы производства. Этот вариант инфляции характерен для

современной российской промышленности, в которой износ основных фондов требует

значительных инвестиций по возросшим ценам. Инфляция спроса и инфляция

предложения – это два способа реакции рынка на чрезмерное давление

антиинфляционных мер либо со стороны спроса, либо со стороны предложения. Таким

образом, инфляция может генерироваться с двух сторон. И одна может

провоцировать другую. Так начинается новый виток инфляционной спирали. Поэтому

надо уравновешивать государственное воздействие на факторы, вызывающие инфляцию

со стороны потребительского спроса, адекватным воздействием на факторы,

подстегивающие инфляцию предложения. Например, если повышение зарплаты в

масштабах страны не уравновешивается ростом производительности труда, то

неизбежно увеличатся издержки на единицу продукции. При прежних ценах

производители ответят сокращением производства товаров и услуг. При неизменном

спросе это уменьшение предложения приведет к повышению цен, а при сокращающемся

спросе – это стагнация и регресс народного хозяйства.

Снижение

инфляции не самоцель экономической политики. Государство должно быть озабочено

развитием экономического потенциала. Это подразумевает наращивание объема

инвестиций в основной капитал на единицу прироста ВВП. Этот показатель в

последнее время в России составлял в среднем около 2,5%, в Китае и Индии –

больше 4%, а в Бразилии – свыше 7%. При этом в Китае с 1998 года наблюдался

процесс дефляции, в 2004 году инфляция составила 4%, а в 2005 году вновь упала

до 1,8%, в Индии инфляция держится ниже 4%. Мы видим, что экономическая

стратегия, направленная на инвестирование, не препятствует снижению

инфляционного потенциала экономики. Инфляция, выраженная в росте цен,

поглощающем рост ВВП, – это препятствие на пути экономического развития,

которое необходимо нивелировать, сделать безвредным для экономики, то есть не

нарушающим систему конкурентного рыночного равновесия. Антиинфляционная

политика развитых стран строится не только на снижении индексов абсолютных цен

на конечную продукцию, но и на устранении диспропорций относительных цен на

факторы производства: цены труда, процентной ставки как цены инвестиционных

ресурсов, рентабельности реального сектора как общей отдачи от вложенного

капитала и т. п. Ценовые диспропорции нашей экономики приобрели глубинный

характер. Сейчас не состоявшаяся пока система конкурентного рыночного равновесия

их не в состоянии ликвидировать. Поэтому именно правительство (а не Минфин)

должно решать проблемы создания нормальной конкурентной среды для бизнеса.

Хозяйствующие субъекты вынуждены изменять свое поведение в условиях инфляции.

Их привлекают лишь краткосрочные проекты и быстрые деньги. Почти 70%

предприятий «декапитализируются» из-за того, что нецелевым образом используют

амортизацию и мало инвестируют в производство. Это не безграмотность бизнеса, а

вынужденное поведение в условиях бестолковой промышленной политики. Государство

должно создать такие условия конкурентного перераспределения финансов, чтобы

они оказались эффективными не только с позиции капитала, но и исходя из

интересов всего общества. Несмотря на отдельные точечные мероприятия в области

госрегулирования товарного предложения в 2005 году, у правительства нет

реальных программ модернизации перспективных секторов экономики, конкурентных

промышленных производств. Финансовые инструменты Минфина и ЦБ для борьбы с

инфляцией уже исчерпаны. Эффективно эту борьбу может вести только все

правительство в целом. Речь уже не может идти о выборе монетарных или

немонетарных методов. Объективно правительство стоит перед другой дилеммой:

либо бороться с ростом цен за счет интересов экономики, либо позволить

экономике развиваться, используя для этого весь арсенал государственных

механизмов и инструментов.

С исторической точки

зрения трудно с определенностью сказать, когда проблема инфляции впервые встала

перед человечеством. Однако, понимая, что инфляция напрямую связана с деньгами

и денежным обращением, можно, утверждать, что возникновение инфляции связано с

достаточно высокой фазой развития рыночных отношений, когда регулярные

хозяйственные связи по поводу обмена товаров потребовали выделения из их огромной

массы универсального эквивалента. Многие правители древности с большим или

меньшим успехом пытались найти решение вечной проблемы балансирования бюджетных

доходов с постоянно возрастающими расходами. Известно несколько путей решения

этой проблемы: ограничение государственных расходов; увеличение налогов, пошлин

и тарифов; заем денег внутри страны или за рубежом. В настоящий момент история

экономики насчитывает довольно большое количество различных экономических

учений, школ и течений: меркантилисты, физиократы, классики и неоклассики,

марксистская экономия, институциональная и магистральная экономики, чикагская

школа и либерализм, элбрейтевское течение, сторонники теории «экономики

предложения», радикальная экономика, вульгарная экономика и многие другие. Представители

почти каждого из этих направлений разрабатывали или разрабатывают свои взгляды,

зачастую совершенно противоположные, на глобальные экономические проблемы

человечества. Существуют, конечно, и их теории относительно инфляции как одной

из наиболее серьезных проблем, препятствующих полноценному экономическому

развитию.

Подводя итог, следует

сказать, что на сегодняшний момент нет абсолютно правильной и подтвержденной

всеми фактами теории инфляционных процессов, которой одной можно

руководствоваться, оценивая инфляцию, ее причины и последствия. Каждая из

перечисленных теорий имеет как свои сильные, так и слабые стороны. Изучив

понятие инфляции и все сопутствующие ему понятия, рассмотрим особенности

инфляционных процессов в Российской экономике и в других странах, чтобы выявить,

по каким причинам происходят ошибки при снижении уровня инфляции, а также

рассмотрим универсальные методы расчета инфляционных показателей и прогнозирования

инфляции.

14. Газета «КОММЕРСАНТЪ» № 67/П (№ 3398)

от 17.04.2006

Глава 2. Инфляция на примере России

и других стран

2.1 Механизмы и источники инфляции в

России

Признавая действие в России ряда

традиционных механизмов инфляции, я бы хотела сосредоточиться на рассмотрении

ее специфических источников. Начнем с краткого перечисления особых условий, в

которых были начаты реформы. В централизованной экономике с конца 80-х годов

значительно усилилось развитие «подавленной» инфляции. Толчок этому дало

частичное ослабление регламентации формирования и использования предприятиями своей

прибыли. В результате их доходы стали расти за счет сокращения доходов бюджета.

Особенно большое перераспределение произошло в 1991 году в результате борьбы за

контроль над экономикой между российскими и союзными органами власти. Верховный

совет и правительство России предоставляли тогда широкие налоговые льготы

предприятиям, переходившим под их юрисдикцию, в результате чего резко

увеличился дефицит союзного бюджета. Усиливалась несбалансированность

потребительского рынка. Соотношение между расходами населения (без учета

сбережений) и его текущими доходами упала с 87,4 в 1990 году до 79,2 процента в

1991 году. Первоначальный толчок инфляции был дан единовременной либерализацией

цен с начала 1992 года, когда не имеющие рыночного опыта предприятия в первый

же месяц повысили цены в среднем в 5 раз. Поскольку рост заработной платы при

этом почти вдвое отставал от роста потребительских цен, а общая денежная масса

повышалась еще медленнее, резкое падение спроса стало одной из главных причин

сокращения производства. Незадолго до начала экономических реформ началось

снижение объемов добычи в нефтегазовом секторе, который в значительной степени

компенсировал неэффективность других секторов. Если в 1985 году добыча нефти

составляла 542 миллиона тонн, то в 1991 году она упала на 15 процентов (до 462

миллионов тонн). В конце 1991 года произошел распад СССР, сопровождавшийся

нарушением многих производственных связей. В течение нескольких последующих лет

заключались межправительственные соглашения о взаимных поставках важнейших

видов продукции, однако они охватывали лишь небольшую часть кооперации,

развивавшейся в Советском Союзе безотносительно к республиканскому делению.

Незадолго до того прекратил свою деятельность Совет экономической взаимопомощи,

в рамках которого прежде происходила значительная интеграция рынков

социалистических стран. Перечисленные обстоятельства внесли дополнительный

вклад в сокращение производства. Последовавший спад в свою очередь стал одним

из генераторов инфляции.

Важнейшее значение для формирования

последующих инфляционных процессов имел характер российской экономики,

сложившийся к началу реформ. Одну из главных ее особенностей можно назвать

«нерыночной» структурой производства. Под этим мы понимаем

диспропорциональность, удаленность стартового распределения ресурсов от

конкурентного равновесия. В рыночной экономике постоянно идут процессы

ликвидации нерентабельных фирм и возникновение новых, распространение

технических нововведении на всю отрасль и т.д. За счет этого разброс в нормах

рентабельности предприятий одной отрасли остается ограниченным. Исключение

составляют добывающие отрасли и сельское хозяйство, где различия в

рентабельности определяются природными условиями и рассматриваются экономистами

как дифференциальная рента. В административной системе колоссальная

дифференциация характеризовала и предприятия обрабатывающей промышленности.

Так, рентабельность предприятий электротехнической промышленности СССР в

середине 80-х годов охватывала диапазон от 50 до 230 процентов. Подобное

положение достигалось за счет централизованного перераспределения финансовых

ресурсов. Не меньшее значение имело и распределение материальных ресурсов в

соответствии с «приоритетностью» секторов экономики. В результате современное

оборудование, наиболее качественный металл и лучшие кадры руководителей

направлялись в военно-промышленный комплекс и тяжелую промышленность в ущерб

легкой, пищевой, сельскому хозяйству. В плановом хозяйстве сосуществование

предприятий и секторов с резко различающейся эффективностью обеспечивалось

широкой системой «нерыночных» механизмов, включавшей цены, не учитывающие спрос

и предложение, различные виды дотаций, поддержку «планово-убыточных»

предприятий и т.д. В условиях перехода к рыночной экономике, предполагающей

выравнивание цен, межотраслевая и внутриотраслевая дифференциация эффективности

производства оказывается мощным фактором, вынуждающим убыточные и

низкоэффективные предприятия сохранять высокие темпы роста цен на свою

продукцию (отраслевые цены формируются на уровне предельных издержек).

Другой важный источник инфляции видно

в исходных диспропорциях внутренних и мировых цен. Сложившиеся в рамках

административной системы цены имели существенные перекосы: энергия и сырье были

сравнительно дешевыми, а продукция обрабатывающей промышленности и сельского

хозяйства — дорогими. В первую очередь это было обусловлено низкой общей

эффективностью нашей обрабатывающей промышленности при измерении затрат и

выпуска в мировых ценах. К этому добавлялась описанная выше целенаправленная

политика «дискриминации» неприоритетных отраслей, усугублявшая отставание

потребительского сектора. «Открытие» экономики в ходе экономических реформ,

введение частичной конвертируемости рубля неизбежно должны были привести (и

привели) к сближению первоначально очень далеких друг от друга систем цен, что

также стало одним из главных источников инфляции. Переход к рыночному

определению обменного курса привел к его неадекватному скачку в начале 1992

года и сделал все внутренние цены в долларовом выражении на порядок меньшими

мирового уровня. Так, средняя цена нефти на российском рынке составила в 1992

году лишь 11 долларов за тонну, газа – 3 доллара за тысячу кубометров,

вследствие этого вся экономика испытывала инфляционное давление со стороны цен

экспортируемых товаров.

Как уже отмечалось, важную роль в

поддержании инфляции сыграл также происшедший за годы реформ глубокий спад

производства. В первом квартале 1996 года объем промышленного производства

составил 49 процентов по сравнению с аналогичным периодом 1991 года. Часть

этого спада объясняется такими упоминавшимися «внешними» причинами, как

дезинтеграция единого рынка бывшего СССР и распад СЭВ, однако другая – тесно

связана с проводимыми реформами и стабилизационной политикой. Значительная

часть спада обусловлена быстрым «открытием» экономики, в результате чего многие

предприятия легкой и пищевой промышленности, бытовой электроники и т.д.

оказались потеснены на отечественном рынке. Взаимосвязь спада и инфляции

развивается по нескольким спиралям. Во-первых, в процессе сокращения

производства значительно растут издержки на единицу продукции, поскольку

существенную их долю составляют «фиксированные затраты». В частности, спад не

сопровождался адекватным сокращением численности занятых. Таким образом,

уменьшение объемов производства создает затратное давление на цены. Вторую

«спираль» взаимного усиления составляют объем производства и расходы

госбюджета. В рамках стабилизационных программ правительство вынуждено идти на

уменьшение своих расходов, сокращая тем самым конечный спрос. Это влечет за

собой дополнительное уменьшение выпуска и, следовательно, дальнейшее снижение

поступления налогов. Борьба с инфляцией путем сжатия денежной массы (по

отношению к производимому продукту) ведет к нехватке денежных, а следовательно,

и материальных оборотных средств, что, как правило, приводит к сокращению

производства. Анализ данных за 1992-1995 годы свидетельствует, что уменьшение

реальной величины денежной массы на 10 процентов связано с дополнительным

снижением промышленного производства на 1 процент. При этом дефицит

кредитно-денежных средств в сфере материального производства имеет две

составляющие. Одна обусловлена изменением суммарного предложения денег, т.е.

может рассматриваться как побочный результат проведения жесткой монетарной

политики. Другой аспект той же проблемы — перетекание средств из сферы

материального производства в финансово-посреднический сектор (в первую очередь

в банковскую систему). Причиной служит одна из наиболее разрушительных

диспропорций в структуре российской экономики после начала реформ: разрыв в

эффективности капитала в материальном производстве и в сфере финансовых и

посреднических услуг. Согласно данным о прибыли и капитале 100 крупнейших

банков отношение их суммарной прибыли за 1994 год к суммарному капиталу на

середину года составляет 71 процент. В то же время средняя рентабельность к

производственным фондам (переоцененным с учетом индекса оптовых цен) в

промышленности равнялась примерно 15 процентам.

Традиционное представление об

оптимизирующем воздействии рыночных механизмов на структуру производства

основано на предпосылке о свободном перетоке ресурсов из депрессивных отраслей

в более эффективные. Что касается трудовых ресурсов, то их территориальная

мобильность в России была всегда резко ограничена из-за дефицита жилья и

отсутствия его рынка, больших расстояний между промышленными центрами. О

перетоках капитала бессмысленно говорить в условиях, когда объем

производственных капитальных вложений снизился в 4 раза по сравнению с

предреформенными годами. Неопределенность, непредсказуемость даже близкого

будущего (в частности, из-за высокой инфляции), неурегулированность прав

собственности и т.д. явились тормозом для отечественных и зарубежных

инвестиций, а, следовательно, и для перестройки производственной структуры. В

результате дисбаланс спроса и предложения разрешался только одним способом:

снижением предложения. Перераспределение добавленной стоимости, происходившее в

рамках инфляции, определялось преимущественно «силой» сторон в переговорах о

ценах поставок. Здесь играли роль следующие факторы:

— Соотношение между внутренней и

мировой ценой. Сырьевые отрасли, имеющие благоприятные соотношения этих цен,

получили возможность экспортировать свою продукцию по ценам, значительно

превышающим внутренние. Это не только усилило их переговорные позиции, но и

привело к тому, что до недавнего времени они нередко вообще не были

заинтересованы в сохранении покупателя на внутреннем рынке (какая бы цена ни

была согласована, экспортные поставки все равно были выгоднее). Если сырьевые

отрасли имели возможность вывозить свою продукцию, то производители

потребительских товаров, наоборот, были вынуждены бороться (и не слишком

успешно) с конкуренцией иностранных фирм на внутреннем рынке.

— Монопольная структура российской

экономики. Средний размер промышленного предприятия в нашей стране в 10 раз

выше, чем в США. Если там средняя численность работающих на одном предприятии

составляет 80 человек, то в России — 800. Согласно опросу предприятий,

проведенному в 1992 году, 2/3 из них полагали, что могут найти альтернативные

источники максимум для 10 процентов получаемых ими поставок. При этом

большинство руководителей считали свое влияние на цены поставщиков слабым (лишь

4 процента назвали его значительным и еще 13 процентов — умеренным). Заметим,

что степень монополизации, грубо характеризуемая размерами предприятий, заметно

различалась по отраслям: она была максимальной в отраслях тяжелой

промышленности (где среднеотраслевая численность превышала 1,6 тысячи человек)

и минимальной в отраслях потребительского сектора и сельском хозяйстве (0,6

тысячи человек и менее). Анализ средних размеров предприятий по отраслям делают

вполне обоснованной гипотезу, что крупные размеры предприятий в отрасли —

фактор, способствующий поддержанию высокого уровня относительных цен.

Отметим, что в индустриально развитых

странах важнейшее нормализующее влияние на стабилизацию цен и формирование их

структуры оказывают (особенно в последние десятилетия) ассоциации предприятий и

крупные корпорации, связанные между собой долгосрочными соглашениями. Функции

такой организационной системы во многом сходны с ролью, выполнявшейся в СССР

аппаратом министерств и ведомств. В настоящее время процесс образования в

России финансово-промышленных групп и крупных корпораций только начался.

Отсутствие юридически оформленных межотраслевых корпораций — еще одна важная

причина, затрудняющая формирование согласованной рациональной системы цен. Данные

о межотраслевых ценовых пропорциях полностью объяснимы приведенными факторами.

Несколько выпадает на первый взгляд из общей тенденции лишь пищевая

промышленность. Однако ее сравнительно высокий уровень цен может быть объяснен

тем, что предприятия этой отрасли являются, как правило, «локальными

монополистами», что позволяет им диктовать цены производителям

сельскохозяйственного сырья.

B 1991-1995 годах Россия

оказалась охваченной высокой инфляцией. Ежегодные темпы прироста цен в течение

пяти лет подряд превышали 100 процентов. Социально-экономические последствия

инфляции очевидны. Обесцениваются результаты труда, уничтожаются сбережения

физических и юридических лиц. Высокая инфляция разрушает денежную систему,

усиливает отток финансовых ресурсов в торгово-посреднические операции, ускоряет

бегство капитала, способствует вытеснению национальной валюты во внутреннем

обращении иностранной, подрывает возможности устойчивого финансирования

государственного бюджета. Это эффективнейшее средство перераспределения

национального богатства от наиболее бедных слоев населения к наиболее богатым

усиливает социальную дифференциацию общества. Подрывается

социально-политическая стабильность в стране, развиваются популистские,

авторитарные, диктаторские тенденции.

В течение последних лет

высокая инфляция оставалась для России экономической проблемой номер один.

Вслед за Милтоном Фридманом можно повторить: «Инфляция всегда и везде является

денежным явлением». Уровень цен в той или иной экономике предопределяется

количеством и скоростью обращающихся в ней денег. Соответственно важнейшая

причина ускорения инфляции состоит в более быстром росте номинальной денежной

массы по сравнению с реальным ростом производства. Темпы инфляции, как правило,

прямо пропорциональны темпам прироста денежной массы, темпам увеличения

скорости денежного обращения и обратно пропорциональны темпам прироста

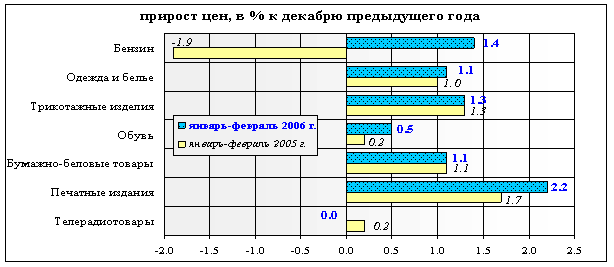

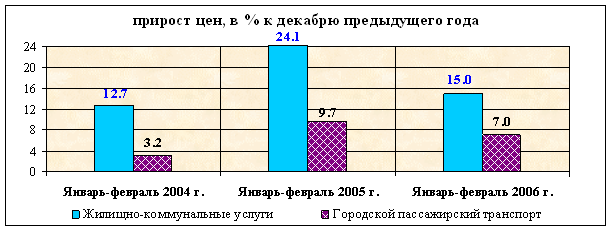

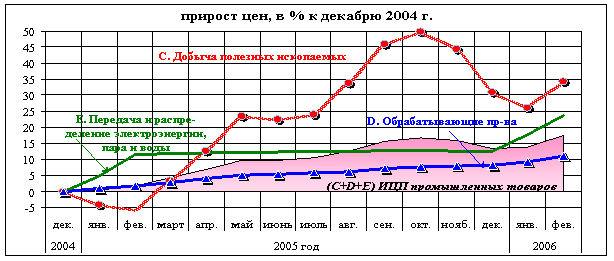

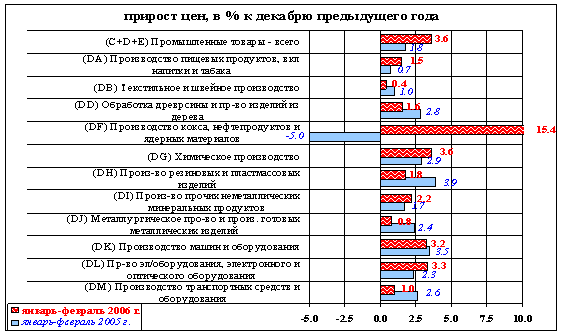

реального продукта. Зная эти переменные, можно не только объяснить движение