Анализ эффективности проекта строительства коммерческой недвижимости

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ РФ

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙ АРХИТЕКТУРНО-СТРОИТЕЛЬНЫЙ УНИВЕРСИТЕТ

(СИБСТРИН)Кафедра экономики строительства и инвестиций

Курсовая работа

на тему: Анализ эффективности проекта

строительства коммерческойнедвижимости

Студент: Н.Е. Кошелева

Специальность 080502,

«Экономика и управление на предприятии

(в строительстве)», группа 551

Руководители проекта: А.Б. Коган

НОВОСИБИРСК 2011

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ОСНОВЫ ОЦЕНКИ

ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ2. РАСЧЁТ ЧИСТОГО

ДЕНЕЖНОГО ПОТОКА3. РАСЧЕТ ПОКАЗАТЕЛЕЙ

ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ПРОЕКТА4. РАСЧЕТ ОТКЛОНЕНИЙ

БАЗОВОГО И ДОПОЛНИТЕЛЬНОГО ВАРИАНТА ПРОЕКТАЗАКЛЮЧЕНИЕ

ЛИТЕРАТУРА

ВВЕДЕНИЕ

Характерной особенностью функционирования российской

экономики является принятие управленческого решения хозяйствующими субъектами о

реализации инвестиционных проектов в условиях неопределенности и риска. В связи

с этим проблема учета многочисленных факторов эффективности инвестиционных

проектов актуальна с теоретической и практической точек зрения.Инвестиционный проект представляет собой вложения средств и

сопряженные с ними виды деятельности, обусловленные:— сформулированной целью;

— ограниченностью финансовых и временных ресурсов за весь

срок жизни инвестиционного проекта;— влиянием внешней среды, через выполнение ряда условий

(политических, правовых, институциональных, экономических и т.д.);— взаимосвязанными процессами вложения разнообразных ресурсов

и получения результатов [2].С учетом изложенного, оценка инвестиционного проекта

предполагает сравнение эффективности не только альтернативных вариантов проекта

в целом, но и оценку эффективности участия в проекте его реальных и возможных

участников [4].Существует много различных методик оценки инвестиционных

проектов, При всём разнообразии подходов все они опираются на ряд базовых принципов

обоснования инвестиционных решений, среди которых [2]:1.

использование

принципа альтернативности;2.

моделирование

потоков продукции и ресурсов в виде потоков денежных средств;3.

оценка проекта по

различным критериям и уровням анализа: техническим, коммерческим,

институциональным, макроэкономическим, микрофинансовым, социальным,

экологическим;4.

использование

принятых в мировой экономике критериев оценки эффективности;5.

учёт

неопределённости и рисков, связанных с проектом.Таким образом, цель данного курсового проекта — оценка

экономической эффективности вариантов проекта строительства объекта

коммерческой недвижимости, а также выбор наилучшего варианта проекта.В связи с чем, мы выделяем основные задачи проекта:

–

закрепление

теоретических знаний, полученных при изучении курса «Инвестиционный анализ»;–

развитие навыков

оценки эффективности инвестиционных проектов;–

приобретение

навыков самостоятельной работы на компьютере при решении конкретных экономических

задач.Данный проект состоит из четырех основных разделов.

В первом разделе

рассматриваются основы оценки эффективности инвестиционных проектов, во втором

— производится подробный расчет чистого денежного потока. Третий раздел

посвящена расчету показателей экономической эффективности проекта, а в

четвертом — содержится расчет отклонений базового и дополнительного варианта

проекта.Далее представлена курсовая работа, в котором отражены

теоретические и практические основы оценки эффективности инвестиционных проектов.1. ОСНОВЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ

ИНВЕСТИЦИОННЫХ ПРОЕКТОВВ данном разделе описываются существующие подходы к оценке

эффективности инвестиционных проектов.Под эффектом понимается результат какого-либо действия.

Эффект оценивается в абсолютных (стоимостных, временных, натуральных) либо в

относительных (изменения процентов, индексов, коэффициентов) показателях.

Эффект может быть положительным, нулевым, отрицательным.Под эффективностью понимается отношение эффекта к затратам на

его получение. Эффективность измеряется в относительных показателях (%, р./р.,

р./мес. и т.п.).Сравнение варианта реконструкции и нового строительства

целесообразно осуществлять с использованием проектного подхода, когда оба

варианта рассматриваются как инвестиционные проекты, по которым рассчитываются

показатели экономической эффективности.Показатели экономической эффективности – это группа

показателей, связывающих эффект, время и затраты на его получение. К ним

относятся следующие показатели:→ чистая текущая стоимость;

→ внутренняя ставка доходности;

→ период окупаемости;

→ индекс доходности инвестиций;

→ точка безубыточности.

По альтернативному варианту проекта требуется дополнительное

финансирование, которое обеспечивается за счет привлечения партнеров. В этом

случае оценивается эффективность участия в проекте. Эффективность участия в

проекте оценивается путем расчета вышеуказанных показателей по денежному

потоку, получаемому инициатором проекта.Продолжительность реализации проекта ограничивается расчетным

периодом, который разбивается на шаги. Шаги – отрезки, в пределах которых

производится систематизация данных, используемых для оценки финансовых показателей.

Шаги расчёта определяются их номерами – 0, 1,…n,… Продолжительность шагов может

быть различной – месяцы, кварталы, годы. В данной работе продолжительность шага

равна одному году.Расчетный период может быть ограничен несколькими факторами,

в частности:▪ моментом износа основных средств;

▪ максимальной продолжительностью периода прогнозирования;

▪ сроком жизни продукта, реализуемого в рамках инвестиционного

проекта.Износ основных средств приводит к невозможности производства

продукции. При определении момента износа могут быть предусмотрены дополнительные

капитальные вложения в ремонт и модернизацию основных средств.Состояние экономики ограничивает период прогнозирования:

стабильность позволяет прогнозировать на длительные периоды, при нестабильности

прогноз возможен только на короткие периоды.В условиях современной экономики требования потребителей к

недвижимости изменяются в течение нескольких лет.Для реализации инвестиционного проекта необходимо осуществление

трёх видов деятельности:1)

инвестиционной –

деятельности, связанной с долгосрочными вложениями капитала в основные и

оборотные активы;2)

операционной –

деятельности по производству продукции или услуг;3)

финансовой –

деятельности по привлечению денег для финансирования проекта.По каждому виду деятельности рассчитываются денежные потоки.

Денежный поток рассчитывается для каждого шага по трём составляющим:— поступления денег;

— выплаты денег;

— сальдо – разница между поступлениями и выплатами.

Выплаты по инвестиционной деятельности включают:

☻ затраты на создание или приобретение основных средств

и нематериальных активов;☻ затраты на ликвидационные мероприятия;

☻ затраты на финансирование оборотных средств.

Поступления по инвестиционной деятельности включают:

☺ условная или фактическая продажа активов в течение

или по окончании проекта;☺ поступления в результате уменьшения оборотных фондов.

Выплаты по операционной деятельности включают:

☻ расходы (за исключением амортизации);

☻ НДС, налог на прибыль.

Поступления по операционной деятельности включают:

☺ доходы от реализации;

☺ внереализационные доходы.

Поступления по финансовой деятельности включают поступления

по всем источникам финансирования. Выплаты по финансовой деятельности включают

возврат привлеченных денег и процентов по долговым обязательствам (кредиты,

векселя, облигации).Сумма сальдо денежных потоков от операционной и

инвестиционной деятельности называется чистым денежным потоком (NCFt).

Чистый денежный поток является основой для расчета большинства показателей

эффективности. Для его расчета используются следующие формулы.ПЧистt = Прибt –НПрибt , (1.1)

где ПЧистt – чистая прибыль, получаемая на

t-м шаге;Прибt –

прибыль (налоговая база по налогу на прибыль), получаемая на t-м шаге;НПрибt –

сумма налога на прибыль, рассчитываемая на t-м шаге, определяется по формуле:НПрибt = Прибt * СНПриб, (1.2)

где СНПриб – ставка налога на прибыль, % (ст.284 НК РФ).

Прибыль рассчитывается по формуле:

Прибt = (Дt –НДСt) – (Рt

–НДСt),

(1.3)где Дt – доходы, получаемые на

t-м шаге;НДСt – сумма налога на добавленную стоимость, возникающего на t-м

шаге при осуществлении расходов или получении доходов;Рt – расходы, осуществляемые на t-м шаге, которые определяются

всоответствии со ст.252-270 НК РФ по формуле:

Рt = МатРt + РОТt + Аt

+ ПрРt (1.4)где МатРt – материальные расходы,

осуществляемые на t-м шаге, р.;РОТt – расходы на оплату труда, осуществляемые на t-м шаге, р.;

ПрРt – прочие расходы, осуществляемые на t-м шаге, р.

Сумма амортизации на t-м шаге (Аt), определяется по формуле:

Аt = ∑Aj, (1.5)

где Aj – сумма ежемесячной амортизации, р.,

определяется по формуле:Aj = Ф * К, (1.6)

где Ф – первоначальная стоимость объекта, р.;

К

– норма амортизации, %.Первоначальная стоимость (Ф) определяется как сумма расходов

на его приобретение, сооружение, изготовление, доставку и доведение до

состояния, в котором оно пригодно для использования (КВ), за исключением НДС

[7], определяется по формуле:Ф = КВ — (КВ *(Ставка НДС / (100+Ставка НДС))), (1.7)

где Ставка НДС – ставка налога на добавленную

стоимость, %, определяется в соответствии со ст.164 НК РФ.Норма амортизации по каждому объекту амортизируемого

имущества определяется по формуле [7]:К = [1/n] * 100, (1.8)

где n – срок полезного использования данного объекта

амортизируемого имущества, выраженный в месяцах.2. РАСЧЁТ ЧИСТОГО ДЕНЕЖНОГО ПОТОКА

Для расчета курсового проекта используются данные,

представленные в таблице 2.1.Таблица 2.1 – Исходные данные

| Показатель | 4 вариант | |

| базовый | дополнительный | |

| 1 | 2 | 3 |

| 1 Стоимость строительства объекта (в т.ч. НДС),тыс.р. |

19 800 | 27 300 |

| 2 Продолжительность строительства, мес. | 12 | 18 |

| 3 Полезная площадь объекта недвижимости, м2 | 900 | 1 300 |

| 4 Цена сдачи 1 м2 (в т.ч. НДС), р./мес. | 1 250 | 1 350 |

| 5 Постоянные эксплуатационные расходы, тыс.р./мес. | 120 | 140 |

| 5.1 В т.ч. НДС, тыс.р. | 12 | 14 |

| 6 Переменные эксплуатационные расходы, (р./м2)/мес. |

100 | 90 |

| 6.1 В т.ч. НДС, р. | 10 | 9 |

| 7 Срок полезного использования, мес. | 360 | 420 |

Для расчета чистого денежного потока заполняются таблицы 2.2-2.7.

Результаты можно округлять до тысячных.

В таблице 2.2 рассчитываются поступления по операционной

деятельности. Строки 1, 2, 5 заполняется на основе соответствующего показателя

из исходных данных (таблица 2.1). В строке 3 для каждого шага прогнозируется

доля площадей, сдаваемых в аренду. При этом предлагается соблюсти следующие

условия:

► доля площадей, сдаваемых в аренду находится в

диапазоне от 80% до 100%;

► на том шаге, на котором начинается эксплуатация

объекта, эта доля минимальна, на следующем шаге – возрастает, на следующем шаге

– снижается, на последующих шагах – на выбор. В данном случае коэффициенты

загрузки равны 0,8; 0,95; 0,89; 0,96; 0,96.

Строка 4 определяется, как произведение строк 1, 2, 3. Строка

6 определяется как произведение строки 4 и 5.

Таблица 2.2 — Поступления по операционной деятельности

| Показатель | Шаг реализации проекта | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Базовый вариант | |||||||

|

1 |

— | — | 900 | 900 | 900 | 900 | 900 |

| 2 Количество месяцев эксплуатации объекта |

— | — | 12 | 12 | 12 | 12 | 12 |

| 3 Доля площадей, сдаваемых в аренду, % |

— | — | 0,8 | 0,95 | 0,89 | 0,96 | 0,96 |

|

4 |

— | — | 8640 | 10260 | 9612 | 10368 | 10368 |

| 5 Цена реализации 1 кв.м. (в т.ч. НДС), р./мес. |

— | — | 1250 | 1250 | 1250 | 1250 | 1250 |

| 6 Доходы от сдачи объекта в аренду (в т.ч. НДС), тыс.р. |

— | — | 10800 | 12825 | 12015 | 12960 | 12960 |

| Альтернативный вариант | |||||||

|

1 |

— | — | 1300 | 1300 | 1300 | 1300 | 1300 |

| 2 Количество месяцев эксплуатации объекта |

— | — | 6 | 12 | 12 | 12 | 12 |

| 3 Доля площадей, сдаваемых в аренду, % |

— | 0 | 0,8 | 0,95 | 0,89 | 0,96 | 0,96 |

|

4 |

0 | 0 | 6240 | 14820 | 13884 | 14976 | 14976 |

| 5 Цена реализации 1 кв.м. (в т.ч. НДС), р./мес. |

0 | 1350 | 1350 | 1350 | 1350 | 1350 | 1350 |

| 6 Доходы от сдачи объекта в аренду (в т.ч. НДС), тыс.р. |

0 | 0 | 8424 | 20007 | 18743,4 | 20217,6 | 20217,6 |

В таблице 2.3 представлен расчет постоянных и переменных

расходов по проекту. Так постоянные расходы для t-го шага рассчитываются как

произведение ежемесячных постоянных расходов на количество месяцев эксплуатации

объекта на этом шаге. Аналогично рассчитывается сумма НДС. Переменные расходы для

t-го шага рассчитываются как произведение удельных переменных расходов на

количество площадей, сдаваемых в аренду на этом шаге. Аналогично рассчитывается

сумма НДС. Строка 3.1 таблицы 2.3 рассчитывается, как сумма НДС, входящего в

постоянные и переменные расходы. Расходы, указанные в исходных данных не

включают амортизацию.

В данной работе предполагается, что продолжительность одного

оборота оборотных средств составит два месяца. Исходя из этого, размер

оборотных средств (строка 4 таблицы 2.3) принимается равным сумме постоянных и

переменных расходов за два месяца.

Таблица 2.3 — Постоянные и переменные расходы по проекту,

тыс. р.

| Показатель | Шаг реализации проекта | |||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | ||||

| 1 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |||

| Базовый вариант | ||||||||||

| 1 Постоянные расходы, в том числе: | — | — | 1440 | 1440 | 1440 | 1440 | 1440 | |||

| 1.1 НДС | — | — | 144 | 144 | 144 | 144 | 144 | |||

| 2 Переменные расходы, в том числе: | — | — | 864 | 1026 | 961,2 | 1036,8 | 1036,8 | |||

| 2.1 НДС | — | — | 86,4 | 102,6 | 96,12 | 103,68 | 103,68 | |||

| 3 Всего расходы, в том числе: | — | — | 2304 | 2466 | 2401,2 | 2476,8 | 2476,8 | |||

| 3.1 НДС | — | — | 230,4 | 246,6 | 240,12 | 247,68 | 247,68 | |||

| 4 Оборотные средства | 384 | 411 | 400,2 | 412,8 | 412,8 | |||||

| Альтернативный вариант | ||||||||||

| 1 Постоянные расходы, в том числе: | — | — | 840 | 1680 | 1680 | 1680 | 1680 | |||

| 1.1 НДС | — | — | 84 | 168 | 168 | 168 | 168 | |||

| 2 Переменные расходы, в том числе: | — | — | 561,6 | 1333,8 | 1249,56 | 1347,84 | 1347,84 | |||

| 2.1 НДС | — | — | 56,16 | 133,38 | 124,956 | 134,784 | 134,784 | |||

| 3 Всего расходы, в том числе: | — | — | 1401,6 | 3013,8 | 2929,56 | 3027,84 | 3027,84 | |||

| 3.1 НДС | — | — | 140,16 | 301,38 | 292,956 | 302,784 | 302,784 | |||

| 4 Оборотные средства | 467,2 | 502,3 | 488,26 | 504,64 | 504,64 | |||||

При расчете амортизационных отчислений в таблице 2.4 строка 1

первоначальная стоимость амортизируемого имущества формируется за счет затрат

на покупку и строительство объекта. Первоначальная стоимость указывается

начиная с того шага, на котором объект вводится в эксплуатацию. Предполагается,

что переоценки стоимости амортизируемого имущества на последующих шагах не

будет.

Таблица 2.4 — Расчёт амортизационных отчислений, тыс.р.

| Показатель | Шаг реализации проекта | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Базовый вариант | |||||||

| 1 Первоначальная стоимость амортизируемого имущества | — | — | 16779,661 | 16779,661 | 16779,661 | 16779,661 | 16779,661 |

| 2 Начисленная амортизация по проекту | — | — | 559,322 | 559,322 | 559,322 | 559,322 | 559,322 |

| 3 Накопленный износ | — | — | 559,322 | 1118,644 | 1677,966 | 2237,288 | 2796,610 |

| 4 Остаточная стоимость амортизируемого имущества | — | — | 16220,339 | 15661,017 | 15101,695 | 14542,373 | 13983,051 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Альтернативный вариант | |||||||

| 1 Первоначальная стоимость амортизируемого имущества | — | — | 23135,593 | 23135,593 | 23135,593 | 23135,593 | 23135,593 |

| 2 Начисленная амортизация по проекту | — | — | 330,508 | 661,017 | 661,017 | 661,017 | 661,017 |

| 3 Накопленный износ | — | — | 330,508 | 991,525 | 1652,542 | 2313,559 | 2974,576 |

| 4 Остаточная стоимость амортизируемого имущества | — | — | 22805,085 | 22144,068 | 21483,051 | 20822,034 | 20161,017 |

При расчете таблицы 2.5 доходы от эксплуатации объекта

(строка 1) принимаются по данным таблицы 2.2, сумма НДС (строка 1.1)

рассчитывается самостоятельно, исходя из того, что инициатор проекта является

плательщиком НДС.

Расходы по проекту (строка 2) принимаются по данным таблицы 2.3,

амортизация (строка 3) по данным строки 2 таблицы 2.4.

Таблица

2.5 — Финансовые результаты операционной деятельности, тыс.р.

| Показатель | шаг реализации проекта | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Базовый вариант | |||||||

|

1 Доходы от эксплуатации объекта, в том числе: |

— | — | 10800 | 12825 | 12015 | 12960 | 12960 |

| 1.1 НДС | — | — | 1647,458 | 1956,356 | 1832,797 | 1976,949 | 1976,949 |

| 2 Расходы по проекту, в том числе: | — | — | 2304 | 2466 | 2401,2 | 2476,8 | 2476,8 |

| 2.1 НДС | — | — | 230,4 | 246,6 | 240,12 | 247,68 | 247,68 |

| 3 Амортизация | — | — | 559,322 | 559,322 | 559,322 | 559,322 | 559,322 |

| 4 Финансовый результат (прибыль) | — | — | 6519,620 | 8089,922 | 7461,801 | 8194,609 | 8194,609 |

| 5 Налог на прибыль | — | — | 1303,924 | 1617,984 | 1492,360 | 1638,922 | 1638,922 |

| 6 Чистая прибыль | — | — | 5215,696 | 6471,938 | 5969,441 | 6555,687 | 6555,687 |

| Альтернативный вариант | |||||||

|

1 Доходы от эксплуатации объекта, в том числе: |

— | — | 8424 | 20007 | 18743,4 | 20217,6 | 20217,6 |

| 1.1 НДС | — | — | 1285,017 | 3051,915 | 2859,163 | 3084,041 | 3084,041 |

| 2. Расходы по проекту, в том числе: | — | — | 1401,6 | 3013,8 | 2929,56 | 3027,84 | 3027,84 |

| 2.1 НДС | — | — | 140,16 | 301,38 | 292,956 | 302,784 | 302,784 |

| 3 Амортизация | — | — | 330,508 | 661,017 | 661,017 | 661,017 | 661,017 |

| 4 Финансовый результат (прибыль) | — | — | 5547,035 | 13581,648 | 12586,616 | 13747,486 | 13747,486 |

| 5 Налог на прибыль | — | — | 1109,407 | 2716,330 | 2517,323 | 2749,497 | 2749,497 |

| 6 Чистая прибыль | — | — | 4437,628 | 10865,318 | 10069,293 | 10997,989 | 10997,989 |

При расчете денежного потока по инвестиционной деятельности

(таблица 2.6) используются следующие подходы. Принимается, что инвестиции в

покупку и строительство объекта недвижимости осуществляются по принципу «деньги

на расходы будущего года выделяются в конце текущего года». Таким образом, в базовом

варианте вся сумма на покупку и строительство объекта недвижимости отражается в

текущий момент времени. В дополнительном варианте две трети затрат

финансируется в текущий момент времени, а оставшаяся сумма – в конце первого

шага. Расходы на покупку и строительство объекта недвижимости (строка 1)

принимаются по исходным данным.

При заполнении строки 2 используются следующие принципы.

Потребность в оборотных средствах t-го шага, рассчитанная в строке 4 таблице 2.3,

финансируется в конце шага t — 1. Если по данным таблицы 2.3 на шаге t+1

потребность в оборотных средствах увеличивается, то такой прирост отражается в

строке 2 таблицы 2.6 на шаге t. Если на шаге t+1 потребность в оборотных

средствах уменьшается, то это означает высвобождение оборотных средств, такое

сокращение отражается в строке 5 таблицы 2.6 на шаге t. Строка 3 рассчитывается

как сумма строк 1 и 2.

Поступления от продажи основных средств (строка 4 таблицы 2.6)

отражаются на последнем шаге. Предполагается, что произойдет продажа здания по

остаточной стоимости (строка 4 таблицы 2.4) на последнем шаге реализации проекта.

На последнем шаге необходимо отразить поступления от

высвобождения оборотных средств. Строка 6 рассчитывается, как сумма строк 5 и 4.

Таблица 2.6 — Денежный поток по инвестиционной деятельности,

тыс.р.

| Показатель | Шаг реализации проекта | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Базовый вариант | |||||||

| Выплаты | |||||||

| 1 Расходы на сооружение объекта недвижимости (в т.ч. НДС) | 19800 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2 Финансирование оборотных средств | — | 411 | 400,2 | 412,8 | 412,8 | 0 | |

| 384 | 27 | 0 | 12,6 | 0 | 0 | ||

| 3 Итого – выплаты по инвестиционной деятельности (в т.ч. НДС) |

19800 | 384 | 27 | 0 | 12,6 | 0 | 0 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Поступления | |||||||

| 4 Поступления от продажи основных средств | 0 | 0 | 0 | 0 | 0 | 0 | 13983,051 |

| 5 Поступления от высвобождения оборотных средств | 0 | 0 | 0 | 10,80 | 0 | 0 | 412,80 |

| 6 Итого — поступления по инвестиционной деятельности | 0 | 0 | 0 | 10,80 | 0 | 0 | 14395,851 |

| Альтернативный вариант | |||||||

| Выплаты | |||||||

| 1 Расходы на сооружение объекта недвижимости (в т.ч. НДС) | 18200 | 9100 | 0 | 0 | 0 | 0 | 0 |

| 2 Финансирование оборотных средств | 0 | 467,2 | 502,3 | 488,26 | 504,64 | 504,64 | 0 |

| 35,1 | 0 | 16,38 | 0 | 0 | |||

| 3 Итого – выплаты по инвестиционной деятельности (в т.ч. НДС) |

18200 | 9567,2 | 35,1 | 0 | 16,38 | 0 | 0 |

| Поступления | |||||||

| 4 Поступления от продажи основных средств | 0 | 0 | 0 | 0 | 0 | 0 | 20161,017 |

| 5 Поступления от высвобождения оборотных средств | 0 | 0 | 0 | 14,04 | 0 | 0 | 504,64 |

| 6 Поступления от продажи основных средств | 0 | 0 | 0 | 14,04 | 0 | 0 | 20665,657 |

При расчете таблицы 2.7 поступления по операционной

деятельности (строка 1) принимаются по данным таблицы 2.2, выплаты (строка 2)

по данным таблицы 2.5 – они включают расходы (строка 2 таблицы 2.5),

амортизацию (строка 3 таблицы 2.5), а также перечисляемый в бюджет НДС (строка

1.1. минус строка 2.1 таблицы 2.5). Сальдо рассчитывается как разница между

поступлениями и выплатами.

Поступления и выплаты по инвестиционной деятельности

принимаются по данным таблицы 2.6. Чистый денежный поток (строка 7)

рассчитывается как сумма сальдо от операционной и инвестиционной деятельности.

Таблица 2.7 — Чистый денежный поток, тыс. р.

| Показатель | Всего по проекту | Шаг реализации проекта | |||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Базовый вариант | |||||||||

| Денежный поток от операционной деятельности | |||||||||

|

1 Поступ ления |

61560 | 0,00 | 0,00 | 10800 | 12825 | 12015 | 12960 | 12960 | |

|

2 Выпла ты |

27994,941 | 0,00 | 0,00 | 5024,982 | 5793,740 | 5486,237 | 5844,991 | 5844,991 | |

| 3 Сальдо | 33565,059 | 0,00 | 0,00 | 5775,018 | 7031,260 | 6528,763 | 7115,009 | 7115,009 | |

| Денежный поток от инвестиционной деятельности | |||||||||

|

4 Поступ ления |

14406,651 | 0,00 | 0,00 | 0,00 | 10,80 | 0,00 | 0,00 | 14395,851 | |

|

5 Выпла ты |

20223,60 | 19800,00 | 384,00 | 27,00 | 0,00 | 12,60 | 0,00 | 0,00 | |

| 6 Сальдо | — 5816,949 | — 19800,00 | — 384,00 | — 27,00 | 10,80 | — 12,60 | 0,00 | 14395,851 | |

| 7 Чистый денежный поток (NCFt) | 27748,11 | — 19800 | — 384 | 5748,018 | 7042,06 | 6516,163 | 7115,009 | 21510,86 | |

| Альтернативный вариант | |||||||||

| Денежный поток от операционной деятельности | |||||||||

|

1 Поступ ления |

87609,60 | 0,00 | 0,00 | 8424 | 20007 | 18743,4 | 20217,6 | 20217,6 | |

|

2 Выпла ты |

37266,807 | 0,00 | 0,00 | 3655,864 | 8480,665 | 8013,090 | 8558,594 | 8558,594 | |

| 3 Сальдо | 50342,793 | 0,00 | 0,00 | 4768,136 | 11526,335 | 10730,310 | 11659,006 | 11659,006 | |

| Денежный поток от инвестиционной деятельности | |||||||||

|

4 Поступ ления |

20679,697 | 0,00 | 0,00 | 0,00 | 14,04 | 0,00 | 0,00 | 20665,657 | |

|

5 Вып латы |

27818,68 | 18200 | 9567,20 | 35,100 | 0,000 | 16,38 | 0,00 | 0,00 | |

| 6 Сальдо | — 7138,983 | — 18200 | — 9567,20 | — 35,100 | 14,04 | — 16,38 | 0,00 | 20665,657 | |

| 7 Чистый денежный поток (NCFt) | 43203,81 | — 18200 | — 9567,2 | 4733,036 | 11540,375 | 10713,93 | 11659,006 | 32324,663 | |

3. РАСЧЕТ ПОКАЗАТЕЛЕЙ ЭКОНОМИЧЕСКОЙ

ЭФФЕКТИВНОСТИ ПРОЕКТА

Расчет показателей осуществляется для каждого из трёх вариантов

проекта.

Период окупаемости рассчитывается по строке 2 таблицы 3.3.

Это период от начала реализации проекта до момента, когда отрицательные числа

меняются на положительные (ненулевые).

Чистая текущая стоимость (NPV), измеряемая в рублях, является основным показателем

при выборе проекта, рассчитывается по формуле:

NPV = Σ NCFt * PVIFk,t , (3.1)

где t –

номер шага;

n – продолжительность расчетного периода.

При этом коэффициент дисконтирования (PVIFk, t) рассчитывается по следующей формуле:

PVIFk,t =

1 / (1 + k)t…………………………..(3.2)

где k

– ставка дисконта.

В качестве ставки дисконта может использоваться

средневзвешенная стоимость капитала (WACC). Средневзвешенная стоимость капитала рассчитывается по формуле:

![]() , (3.3)

, (3.3)

где ![]() — доля j-го источника

— доля j-го источника

финансирования;

![]() — стоимость j-го источника

— стоимость j-го источника

финансирования.

Стоимость заемных средств ( ![]() ), измеряемая в %,

), измеряемая в %,

рассчитывается по формуле:

![]() ,

,

( 3.4)

где ![]() — номинальное значение процентов

— номинальное значение процентов

по долговым обязательствам (например, ставка, указанная в контракте с банком);

T – ставка налога на прибыль, %.

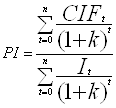

Индекс доходности инвестиций (PI) рассчитывается по формуле:

,

,

(3.5)

где It

– это отрицательные значения чистого денежного потока на t–м шаге.

Индекс доходности инвестиций рассчитывается по данным таблицы

2.7.

Потребность в финансировании определяется как сумма оттоков

по инвестиционной деятельности, не перекрываемых притоками (таблица 2.7). Таким

образом, для базового варианта инвестиционного проекта потребность в финансировании

равна выплатам по инвестиционной деятельности, осуществляемым в текущий момент

времени (0-й шаг). По альтернативному варианту потребность в финансировании

определится как сумма выплат по инвестиционной деятельности 0-го и 1-го шагов.

Средневзвешенная стоимость капитала рассчитывается в таблице

3.1.

Для базового варианта расчет осуществляется на основе

структуры капитала, приведенной в приложении 2. Эта структура условна, она

заносится в столбец 2 таблицы 3.1, затем рассчитывается столбец 3.

Стоимость источников финансирования определяется студентом

самостоятельно по ситуации в Новосибирске на момент расчетов. Первоначально

определяется стоимость кредитов, от нее определяется стоимость остальных

источников. Принимается, что стоимость акционерного капитала на несколько

процентов больше, а стоимость собственных векселей и облигаций на несколько

процентов меньше стоимости кредитов.

При расчете средневзвешенной стоимости капитала по

альтернативному варианту предполагается, что разница между «потребностью в

финансировании по базовому варианту» и «потребностью в финансировании по

альтернативному варианту» покрывается за счет привлечения новых акционеров. Таким

образом, при расчете таблицы 3.1 вначале заполняется столбец 3 («Сумма

источника»), на основе которого рассчитывается столбец 2. При этом суммы,

привлекаемые за счет кредитов, а также собственных векселей и облигаций, в

базовом и альтернативном вариантах одинаковые – меняется только размер

акционерного капитала. Стоимость источников для базового и альтернативного вариантов

одинакова.

Таблица

3.1 — Расчёт средневзвешенной стоимости капитала фирмы

| Наименование источника | Доля источника, % | Сумма источника, р. | Стоимость источника, % годовых |

| 1 | 2 | 3 | 4 |

| Базовый вариант | |||

| Собственные средства: | |||

| 1 Акционерный капитал | 65 | 13 137 150 | 20 |

| Заемные и привлеченные средства: | |||

| 2 Кредиты банков | 25 | 5 052 750 | 18 |

| 3 Собственные векселя и облигации | 10 | 2 021 100 | 15 |

| Альтернативный вариант | |||

| Собственные средства: | |||

| 1 Акционерный капитал | 74,56 | 20 728 450 | 20 |

| Заемные и привлеченные средства: | |||

| 2 Кредиты банков | 18,17 | 5 052 750 | 18 |

| 3 Собственные векселя и облигации | 7,27 | 2 021 100 | 15 |

То есть WACCбаз = (65*20

+ 25*18 + 10*15) / 100 = 19 % и

WACCальт = (74,56*20 +18,17*18 + 7,27*15) /

100 = 19,27 %.

Чистая текущая стоимость рассчитывается в таблице 3.2 по

вышеуказанным формулам.

Таблица 3.2 — Расчёт дисконтированного чистого денежного

потока, тыс. р.

| Показатель | Шаг реализации проекта | ||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |||

| 1 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | ||

| Базовый вариант | |||||||||

| 1 Чистый денежный поток | — 19800 | — 384 | 5748,018 | 7042,06 | 6516,163 | 7115,009 | 21510,86 | ||

| 2 То же нарастающим итогом | — 19800 | — 20184 | — 14435,982 | — 7393,922 | — 877,759 | 6237,25 | 27748,11 | ||

| 3 Коэффициент дисконтирования | 1 | 0,840 | 0,706 | 0,593 | 0,499 | 0,419 | 0,352 | ||

|

4 Дисконт рованный чистый денежный |

— 19800 | — 322,689 | 4059,048 | 4178,870 | 3249,407 | 2981,54 | 7574,884 | ||

| 5 То же нарастающим итогом | — 19800 | — 20122,689 | — 16063,641 | — 11884,771 | — 8635,364 | — 5653,824 | 1921,06 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| Альтернативный вариант | |||||||||

| 1 Чистый денежный поток | — 18200 | — 9567,20 | 4733,036 | 11540,375 | 10713,93 | 11659,006 | 32324,663 | ||

| 2 То же нарастающим итогом | — 18200 | — 9567,20 | — 4834,164 | 6706,211 | 17420,141 | 29079,147 | 61403,81 | ||

|

3 Коэффи циент дисконтирования |

1 | 0,838 | 0,703 | 0,589 | 0,494 | 0,414 | 0,347 | ||

| 4 Дисконтированный чистый денежный поток |

— 18200 | — 8021,255 | — 3398,102 | 3952,298 | 8607,591 | 12046,729 | 21327,516 | ||

| 5 То же нарастающим итогом | — 18200 | — 26221,255 | — 29619,357 | — 25667,059 | — 17059,467 | — 5012,738 | 16314,778 | ||

Итого, NPVбаз = 1 921,06 тыс. руб. и NPVальт

= 16 314,778 тыс. руб.

Период окупаемости (Pb) состоит из двух частей: количества

лет (y) и количества месяцев (m). Рассчитывается по следующим формулам:

Pb = y + m

(3.6)

Количество лет до момента окупаемости (y) определяется по

формуле:

![]()

(3.7)

При этом кумулятивный чистый денежный поток (CNCF) на

произвольном шаге l определяется по формуле:

![]()

(3.8)

Количество месяцев до момента окупаемости (m) определяется по

формуле:

![]() (3.9)

(3.9)

Расчет периода окупаемости:

mбаз = (ǀ — 877,759ǀ / 7115,009) * 12 = 1,48 мес.;

Pbбаз = 4 года 1 месяц и 15 дней.

mальт = (ǀ — 4834,164ǀ / 11540,375) * 12 = 5,03 мес.;

Pbальт = 2 года 5 месяцев и 1 день.

Расчет дисконтированного периода окупаемости:

mбаз = (ǀ — 5653,824ǀ / 7574,884) *12 = 8,96 мес.;

DPbбаз = 5 лет 8 месяцев и 29 дней.

mдоп = (ǀ — 5012,738ǀ / 21327,516) *12 = 2,82 мес.;

DPbдоп = 5 лет 2 месяца и 25 дней.

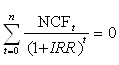

Внутренняя ставка доходности (IRR) рассчитывается исходя из

следующего равенства:

(3.10)

(3.10)

При расчете внутренней ставки доходности на первом этапе

задается любое значение нормы дисконта, рассчитываются коэффициенты

дисконтирования и NPV. На втором этапе если NPV имеет отрицательное значение,

то норма дисконта уменьшается и расчеты повторяются, если NPV имеет

положительное значение, норма дисконта увеличивается и расчеты повторяются, если

NPV равна 0, то расчеты прекращаются и IRR принимается равной такой норме

дисконта.

Таким образом, IRRбаз = 21,61

% и IRRальт = 31,27 %.

PIбаз = (4 059,048 т.р. + 4 178,87 т.р. + 3 249,407

т.р. + 2 981,54 т.р. +

+ 7 574,884 т.р.) / (19 800 т.р. + 322,689 т.р.) =

1,095 руб. / руб.;

PIальт = (3952,298 т.р. + 8607,591 т.р. + 12046,729 т.р. + 21327,516

т.р.) /

(18 200 т.р. + 8021,255 т.р. + 3398,102 т.р.) = 1,551

руб. / руб.

Также для альтернативного варианта рассчитывается

эффективность участия в проекте (NPV инициатора проекта и PI инициатора

проекта). Поскольку в альтернативном варианте инициатор проекта привлекает

партнеров, то он получит только на часть эффектов, соответствующую его доле в

уставном капитале. Эта доля определяется, как отношение акционерного капитала

по базовому варианту к акционерному капиталу по альтернативному варианту.

Строка 1 таблицы 3.2 умножается на эту величину, после чего рассчитываются NPV

инициатора проекта и PI инициатора проекта.

Доля инициатора проекта = 13 137 150 р. / 20 728 450р.

= 0,633.

Для оценки рисков проектов рассчитывается точка

безубыточности ( ![]() ) по следующей формуле:

) по следующей формуле:

![]() ,

,

(3.11)

где ![]() — постоянные расходы;

— постоянные расходы;

![]() — налог на добавленную стоимость,

— налог на добавленную стоимость,

уплачиваемый при оплате постоянных расходов;

![]() — цена единицы продукции;

— цена единицы продукции;

![]() — налог на добавленную стоимость,

— налог на добавленную стоимость,

включенный в цену продукции;

![]() — удельные переменные расходы на

— удельные переменные расходы на

единицу продукции;

![]() — налог на добавленную стоимость,

— налог на добавленную стоимость,

уплачиваемый при оплате

удельных переменных расходов.

Единицы измерения ТБУ – единицы продукции в период, за

который выражены постоянные расходы.

ТБУбаз = (120 — 12) / ((1,25 – 0,191)- (0,1-0,01))

= 111,455 →112 м2/мес.;

ТБУдоп = (140 — 14) / ((1,35 – 0,206)-

(0,09-0,009)) = 118,53→119 м2/мес.

Таблица 3.3 — Показатели эффективности инвестиционного

проекта

| Наименование показателя |

Ед.изм. | Значение |

| 1 | 2 | 3 |

| Базовый вариант |

||

| 1 NPV | тыс. руб. | 1 921,06 |

| 2 IRR | % | 21,61 |

| 3 Pb |

г/мес./дн. | 4 года 1 месяц и 15 дней |

| 4 PI |

руб./руб. | 1,095 |

| 5 ТБУ |

м2/мес. |

112 |

| Альтернативный вариант |

||

| 1 NPV |

руб. | 16 314,778 |

| 2 NPV инициатора проекта |

руб. | 10 327,25 |

| 3 IRR |

% | 31,27 |

| 4 Pb | г/мес./дн. | 5 лет 8 месяцев и 29 дней |

| 5 Дисконтированный Pb |

г/мес./дн. | 5 лет 2 месяца и 25 дней |

| 6 PI |

руб./руб. | 1,551 |

| 7 PI инициатора проекта |

руб./руб. | 1,551 |

| 8 ТБУ |

м2/мес. |

119 |

4. РАСЧЕТ

ОТКЛОНЕНИЙ БАЗОВОГО И ДОПОЛНИТЕЛЬНОГОВАРИАНТА ПРОЕКТА

Расчет таблиц 2.5 и 2.7 повторяется для анализа

чувствительности проекта. Расчет осуществляется для анализа изменений следующих

факторов:

▫ доходы;

▫ расходы;

▫ стоимость капитала.

Таким образом, таблицы 2.5 и 2.7 рассчитываются для:

1)

роста доходов на

5%;

2)

снижения дохода

на 5%;

3)

роста расходов

на 5%;

4)

снижения

расходов на 5%;

5)

роста

средневзвешенной стоимости капитала на 5%;

6)

снижения

средневзвешенной стоимости капитала на 5%;

Для каждого изменения рассчитывается значение чистой текущей

стоимости и оценивается её процентное изменение. Результаты сводятся в таблицу

4.1. По итогам анализа чувствительности делается вывод о том, какие факторы

являются наиболее значимыми.

Таблица 4.1 — Изменение NPV в связи с изменением факторов, %

| Фактор | Рост значения фактора на 5% | Снижение значения фактора на 5% |

| 1 | 2 | 3 |

| Базовый вариант | ||

| Доходы | ↑ на 964,539 т.р. или 50,21 % | ↓ на 964,538 т.р. или 50,21 % |

| Расходы | ↓ на 232,936 т.р. или 12,13 % | ↑ на 232,936 т.р. или 12,13 % |

| Стоимость капитала | ↓ на 730,832 т.р. или 38,04 % | ↑ на 730,832 т.р. или 38,04 % |

| Альтернативный вариант | ||

| Доходы | ↑ на 3 254,386 т.р. или 19,95% | ↓ на 3 254,386 т.р. или 19,95 % |

| Расходы | ↓ на 656,609 т.р. или 4,02 % | ↑ на 656,609 т.р. или 4,02 % |

| Стоимость капитала | ↓ на 1723,03 т.р. или 10,56 % | ↑ на 1723,03 т.р. или 10,56 % |

ЗАКЛЮЧЕНИЕ

В результате выполнения данного курсового проекта были

закреплены знания, полученные при изучении курса «Инвестиционный анализ». Были

изучены основные методы оценки, показатели по которым можно выбрать наиболее выгодный

проект. На практике была осуществлена оценка эффективности шести инвестиционных

проектов. Оценка проводилась по восьми основным показателям:

1. Чистый доход;

2. Чистый дисконтированный доход;

3. Чистый дисконтированный доход инициатора проекта;

4. Внутренняя ставка доходности;

5. Период окупаемости;

6. Индекс доходности инвестиций;

7. Потребность в финансировании;

8. Точка безубыточности.

В результате чего был выявлен наиболее выгодный и эффективный

инвестиционный проект: альтернативный вариант проекта с отклонением +5%. У него

самый высокий чистый доход и чистый дисконтированный доход.

ЛИТЕРАТУРА

1.

Бригхэм Ю.

Финансовый менеджмент / Ю. Бригхэм, М. Эрхардт; пер.с англ. под ред. к.э.н.

Е.А. Дорофеева. – 10-е изд. – СПб.: Питер, 2007. – 960 с.: ил.‑ (Серия

«Академия финансов»).

2.

Волков И.М.,

Грачева М.В. Проектный анализ: Продвинутый курс. Учеб. пособие. М.: ИНФРА-М,

2004.

1

. Ивашенцева Т.А.

Экономика предприятия: учеб. пособие. Конспект лекций для спец.

080502»Экономика и управление на предприятии (в строительстве» и направл.

080500 «Менеджмент» / Т.А. Ивашенцева, Н.А. Гуслова. –

Новосибирск: НГАСУ, 2005. – 108 с.

4.

Методические

рекомендации по оценке эффективности инвестиционных проектов (Вторая редакция).

М.: Экономика, 2000.

5.

Методические

рекомендации по оценке эффективности инвестиционных проектов / Авт. колл. :

В.В. Косов, В. Н. Лившиц, А.Г. Шахназаров. – М. : Экономика, 2000. – 421 с.

6.

Налоговый кодекс

Российской Федерации.

7.

Некоторые

экономические основы определения целесообразности реконструкции / А.Б. Коган //

Новосибирск на рубеже XXI

века: перспективы развития и инвестиционные возможности: науч.-практич. конф. –

Новосибирск, 1999. – С.97-99.

8.

СТП НИСИ

07.01.90. Стандарт предприятия: Проект курсовой. Правила оформления текстового

материала пояснительной записки. – Новосибирск: НИСИ, 1990. – 12 с.