Цикличность экономического развития. Причины цикличности в экономике

Федеральное

государственное образовательное бюджетное учреждениевысшего

профессионального образованияФинансовый

университет при Правительстве Российской Федерации(Финансовый

университет)Курсовая

работаТема: Цикличность

экономического развития. Причины цикличности в экономикеДисциплина:

Экономическая теорияВыполнил:

Студент ИСП (группа 8ФМ)

:Беломестных Р.С.

Проверил:

Профессор Ланин Б.Е.

Москва 2010

годПлан

Введение

1. Цикличность развития экономики

1.1 Общее представление о

цикличности. Экономический цикл1.2 Основные фазы экономического

цикла1.3 Виды циклов

2. Причины и формы цикличности

2.1 Экономические теории причин

цикличности2.2 Особенности современного кризиса

в свете теории циклов2.3 Антициклическая политика

государства3. Мировой кризис и его влияние на

Россию3.1 Последствия мирового кризиса для

российской экономики3.2 Антициклическая политика РФ

3.3 Рекомендации по совершенствованию

антициклической политикиЗаключение

Список использованной литературы

Введение

Современное

общество стремится к постоянному улучшению уровня и условий жизни, которые может

обеспечить только устойчивый экономический рост. Однако долговременный экономический

рост не является равномерным, а постоянно прерывается периодами экономической нестабильности.

Экономическая история последних

двух столетий дает нам великое множество примеров неустойчивости рыночной экономики.

За периодами успешного промышленного развития и всеобщего экономического процветания

всегда наступали периоды спадов, сопровождающиеся падением объемов производства

и безработицей. Вообще, рыночная

экономика обладает склонностью к повторению экономических явлений, что позволяет выявить «циклический» характер

её развития. Но и в природе

тоже все устроено в виде циклов: наступление дня и ночи, лета и зимы и т.д.Со времен

экономических кризисов первой половины XIX столетия ученые-экономисты пытаются найти причины и объяснить,

почему это происходит через определенные промежутки времени с упорным постоянством. Проблема имела столь огромное значение,

что ее не обошел практически ни один экономист 19 и 20 веков. Проблеме циклического

развития посвящены работы Шпитгофа, Туган-Барановского, Маркса, Веблена, Митчелла,

Хикса, Кейнса, Шумпетера, Кондратьева и т.д. Единого мнения в этих работах нет и

в них можно найти множество трактовок, объясняющих причины, фазы и характеристику

циклов, различные пояснения и прогнозы. Поэтому, вопрос циклических колебаний остается

до сих пор актуальным, остроту добавляет современный кризисный период с большим количеством новой информации и

возможностью сопоставления данных, всё это обуславливает тему данного исследования.Цель курсовой работы состоит

в раскрытии и изучении сущности

экономических циклов и их

роли в экономическом развитии.Эта цель определила следующие

задачи:1.

исследовать работы

экономистов по данному вопросу;2.

раскрыть сущность

экономического цикла;3.

рассмотреть основные

фазы цикла;4.

изучить основные подходы

к классификации циклов;5.

проанализировать возможность

антициклического регулирования;6.

исследовать роль циклического

развития в экономике России в условиях экономического кризиса;7.

проанализировать материал и сделать прогноз на XXI в.Объектом

исследования является цикличность экономического развития. Предметом исследования

является экономический цикл и его фазы.Метод исследования

– сравнительный анализ различных подходов, и точек зрения, объяснения цикличности

экономического развития.Исходным

материалом для исследования послужили учебники, монографии и лекции по экономической

теории и периодические издания Интернет сайты.Структура

работы выстроена в соответствии

с целью, задачами и логикой исследования; состоит из введения, 3 глав, заключения

и списка использованной литературы.Во введении обоснована актуальность темы, сформулированы цели и задачи, определён объект

исследования. В первой главе «Цикличность развития экономических систем» раскрываются понятия цикличности, цикла и его фазы, виды

циклов. Во второй главе «Причины

цикличности» раскрываются

причины циклических колебаний

в рыночной экономике, цели и инструменты антициклической политики государства; третья

глава «Мировой кризис и его влияние на Россию» посвящена современному глобальному кризису и его последствиям

для российской экономики.В заключении

сформулированы основные выводы по исследованию цикличности и её причинах.1.

Цикличность развития экономики1.1

Общее представление о цикличности. Экономический циклВ движении общественного производства

есть годы, когда рост общего объема производства происходит очень быстро, в другие

годы — медленнее, периодически происходит спад. Стремясь к расширению производства, к завоеванию большего

рынка, владельцы предприятий периодически сталкиваются с перепроизводством. Пытаясь

выявить причины перепроизводства, экономисты обратили внимание на периодичность

таких явлений, как повышение или понижение спроса, увеличение объемов производства

или его застой. Выявилась и определенная последовательность в чередовании этих явлений. Реальная экономика характеризуется неполной

занятостью, колебанием цен, процентных ставок, нормы прибыли в различных отраслях, что ведет к периодическим

взлетам и падениям валового национального продукта (ВНП). Таким образом, легко обнаружить большую группу экономических параметров,

совершающих колебательные движения на средних и коротких временных интервалах. Это значит, что экономика, под воздействием

многих факторов, развивается волнообразно, или циклично. Цикличность отражает

неравномерность протекания экономических процессов, т. е. поступательное развитие экономики,

может происходить не только путем постоянного или неравномерного роста, но и колебательно,

причем последний путь является абсолютно преобладающим.

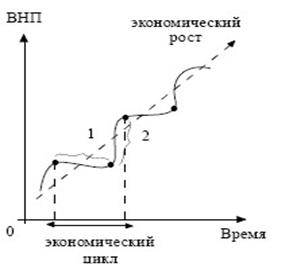

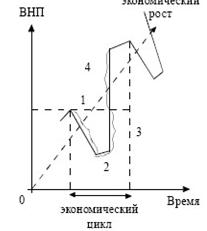

Рис. 1 Разновидности экономического

ростаR-постоянный темп экономического

роста;R1-замедляющийся темп роста;

R2-ускоряющийся темп роста;

R3-колебательный темп роста;

ВНП – валовой национальный

доход.При таком подходе макроэкономическое

развитие предстает как «циклическое движение», т.е. как переход от одного цикла

к другому. Макроэкономическая статистика неуклонно подтверждает гипотезу цикличности,

находя периодичность в колебаниях темпов роста (волнах экономической динамики),

инвестиционной активности, в аграрной сфере, строительстве и т.п. Эти колебания

пересекаются, накладываются друг на друга, что делает проблему вычленения отдельных

циклов, действительно, трудно разрешимой. Колебания в динамике экономического роста

имеют не случайный, спонтанный характер, а, по сути, являются выражением движения

экономики от одного устойчивого состояния к другому, т.е. проявлением механизма

саморегулирования рынка, а также способ изменения ее отраслевой структуры. Это характерная

черта цикличности — движение по спирали (а не по кругу). Следовательно, цикличность

— форма прогрессивного развития. Только циклически развивающаяся экономика является

эффективной. Напротив, экономические системы, в которых цикличность подавлена (например,

гипертрофией государственного вмешательства в экономику), обречены в лучшем случае

на экстенсивный рост. Для измерения

силы волнообразного движения в рыночной экономике используют особую «единицу» экономического

колебания — «экономический цикл».

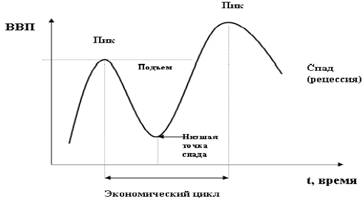

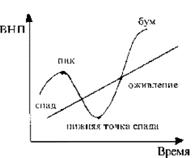

Рис. 2 Графическая интерпретация

экономического циклаЭкономические циклы (волны)

— это постоянные, периодически повторяющиеся во времени, взлеты (подъемы) и падения

(спады) рыночной конъюнктуры, экономической активности, отличающиеся друг от друга

продолжительностью и интенсивностью при наличии долговременной тенденции к экономическому

росту. Цикл охватывает период движения экономики от одного подъема (спада) до другого.

Один цикл может занимать несколько лет, отличаясь от других продолжительностью и

интенсивностью (иногда даже отсутствуют отдельные фазы). В течение цикла происходит увеличение объема производства товаров и услуг,

а затем сокращение, спад и, наконец, снова его рост. В верхней точке цикла

экономическая активность намного выше тренда долговременного роста, в то время как

в нижней точке циклического развития достигается минимальный уровень экономической

активности.

Рис.

3 Экономические циклы (волны) — это периодические колебания деловой активности в

обществе.Экономические циклы охватывают

почти все области народного хозяйства и имеют самые разные отличительные особенности.

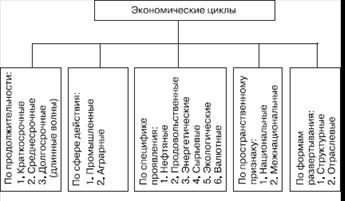

Рис.

4 Экономические циклыПри неизбежных особенностях

каждого состоявшегося цикла у них есть нечто общее — последовательность одинаковых

фаз внутри каждого цикла.1.2 Основные фазы экономического цикла

В современной

экономической литературе существует два подхода изучения экономических циклов. В

первом экономический цикл делится на две фазы: рецессия и подъем. Под рецессией понимается кризис

и депрессия, под подъемом оживление и бум.— фаза

спада, или рецессия(recession), которая

длится от пика до дна. Особенно продолжительный и глубокий спад называется депрессией

(depression);— фаза

подъёма, или оживления (recovery), которая продолжается от дна до пика.

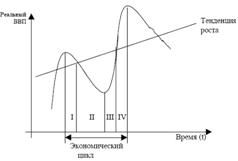

Рис. 5.1 двухфазная модель:

1 – фаза спада (сжатия); 2 – фаза подъёма (расширения);Существует

и другой подход, при котором в экономическом цикле выделяют четыре фазы: кризис (рецессия, спад), депрессия (стагнация), оживление

и подъем (бум, пик).

Рис. 5.2 четырехфазная модель:

1 – фаза кризиса; 2 – фаза депрессии; 3 – фаза оживлений; 4 – фаза подъема.Основным

свойством цикла являются колебания темпов роста ВВП во времени, когда экономическая

система проходит четыре последовательные фазы. В классическом цикле исходной и определяющей фазой выступает кризис. Он является

важнейшей предпосылкой поступательного развития экономики посредством обновления

основного капитала, снижения издержек производства, повышения качества и конкурентоспособности

продукции.Фаза кризиса.

Главным проявлением кризиса является падение объемов производства и сокращение размеров

ВНП. Соответственно, предприятия оказываются загруженными не полностью, снижается

прибыль, падает курс акций, сокращается занятость населения, понижается уровень

заработной платы, жизненный уровень населения падает, увеличивается бедность. В

результате уменьшается совокупный спрос, в ответ на это еще больше сокращается производство

и, соответственно, предложение. В целом для этой фазы характерно превышение совокупного

предложения совокупного спроса. Неравновесие существует и на денежном рынке. Денежная

масса отстает от товарной, возникает нехватка денег, особенно на начальных этапах

кризиса. Поэтому единственное, что может расти в период кризиса, это норма банковского

процента, так как спрос на деньги превышает их предложение. Высокая норма процента

при низкой прибыльности, а нередко и убыточности предприятий обуславливает низкую

инвестиционную активность. По времени кризис может длиться от нескольких месяцев

до нескольких лет, как это было во время Великого кризиса 1929 – 1933 гг.Фаза депрессии. Данная фаза

характеризуется приостановлением

спада производства; уменьшением запасов товаров на складах; невысокой деловой активностью; увеличением массы свободного денежного

капитала. Уровень производства на этой стадии цикла остается стабильным, но в сравнении

с предкризисным остается весьма низким — роста нет; падение цен приостанавливается; безработица продолжает оставаться высокой.

Фаза депрессии может иметь весьма продолжительный период. Может длиться от нескольких месяцев до

нескольких лет. Например, начавшаяся в 1933г. после Великого кризиса депрессия длилась

до 1938г., практически до самой войны.Фаза оживления.

Характеризуется оживлением экономики, происходит некоторый рост ВВП, увеличивается

спрос на труд, на ссудный капитал, на новое промышленное оборудование. Сокращается безработица; начинают повышаться цены; на товарном рынке увеличивается спрос. Самое главное — активизируется инвестиционная

деятельность предприятий. Обычно эта фаза продолжается недолго, она быстро переходит

в следующую фазу.Фаза подъема.

Эту фазу называют также бумом, так как она характеризуется довольно быстрым экономическим

ростом. На этой фазе выпуск

продукции превышает предкризисный. Новая техника служит материальной основой обновления

производства, в результате оно выходит на новый, более высокий уровень развития.

Происходит увеличение занятости,

в некоторых отраслях возникает дефицит рабочей силы. Повышается заработная плата,

совокупный спрос, объем продаж, прибыль и курс акций предприятий. Норма процента

уже не повышается, а иногда и снижается. Словом, во время подъема все говорит об

экономическом благополучии и даже процветании.В условиях

подъема постепенно происходит наращивание предпосылок (рост товарных запасов, напряженность

банковских балансов) последующего спада производства.В настоящее

время на характер современного цикла оказывает влияние комплекс факторов, которые

приводят к изменению его качественных характеристик. К этим факторам относятся:1.

монополистическая структура рынков;2.

государственное регулирование экономики;3.

научно-технический прогресс;4.

процесс глобализации (интернационализации) производства.1.3 Виды циклов

Экономические колебания представляют

собой отклонения от стабильного состояния важнейших параметров экономики — объема

производства, уровня цен, занятости населения, нормы прибыли и др. Наиболее характерной

чертой экономических циклов является их продолжительность. В современной экономической науке разработано

около 1400 различных типов цикличности с продолжительностью действия от 1–2 дней

до 1000 лет.Й. Шумпетер выдвинул идею

исследования циклов в виде трехциклической схемы колебательных процессов в экономике,

которая получила широкое распространение в современных условиях. Он назвал эти циклы

именами ученых, которые их открыли: Дж. Китчина, К. Жуглара, Н. Д. Кондратьева.

Колебания макроэкономики по своим масштабам и по времени делятся на краткосрочные,

среднесрочные и долгосрочные циклы.Короткие

циклы, продолжительностью около 4 лет, связаны с движением товарно-материальных

запасов. Когда размеры реальных инвестиций в основной капитал возрастают, накопление

товарных запасов нередко опережает потребность в них: их предложение опережает спрос.

В этом случае спрос на них падает, возникает состояние рецессии (от лат. Recessus

– отступление), при котором имеет место замедление темпов роста производства или

даже спад. Таким образом, короткие циклы связаны с восстановлением равновесия на

потребительском и инвестиционном рынке. В экономической литературе называют “Циклами

Китчина” по имени английского экономиста и статиста Джозефа Китчина (1861-1932 гг.).Среднесрочные

циклы обычно увязываются с именем французского физика и экономиста Клемента Жуглара

(1819-1908 гг.).

Рис. 6

Циклы

К. Жуглара – среднесрочные

(промышленные, деловые, бизнес) экономические циклы длительностью около 10 лет.

Именно в течение такого периода времени в среднем функционирует основной капитал

в производстве. Замена изношенного основного капитала в экономике идет непрерывно,

но вовсе не равномерно, так как находится под определяющим воздействием НТП. Этот

процесс совмещается с потоком инвестиций, которые в свою очередь зависят от инфляции

и занятости.Нельзя

не сказать и о вкладе К. Маркса в разработку теории цикличности. Он исследовал средние циклы, которые часто называют промышленными (8 — 12

лет), получившие название периодических циклов или кризисов перепроизводства.Во второй

половине XX в. средние циклы претерпели существенные изменения: процессы перепроизводства

стали сопровождаться ростом цен и инфляцией. Причины этих явлений кроются в монополистическом

ценообразовании и в чрезмерных государственных расходах, которые предполагают дополнительную

эмиссию денег.Длинные

циклы, или длинные волны, закономерность которых была обоснована русским экономистом

Николаем Дмитриевичем Кондратьевым (1892-1938 гг.). Он считал причиной длинных циклов радикальные

изменения в технологической базе общественного производства, его структурную перестройку.

Кондратьев провел аналитические сопоставления ряда экономических показателей, характеризующих

динамику мирового капиталистического хозяйства. Обобщив огромный статистический

материал, Кондратьев доказал, что наряду с известными малыми циклами капиталистического

воспроизводства продолжительностью в 8-10 лет существуют большие воспроизводственные

циклы — 48-55 лет. В них Кондратьев выделил две фазы, или две волны — повышательную

и понижательную. В основу

этих циклов, их внутреннего самодвижения и развития, перехода с понижательной волны

к повышательной был положен механизм аккумуляции, накопления, концентрации, распыления

и обесценения капитала как ключевого фактора развития капиталистической (рыночной)

экономики. «Каждая последующая фаза цикла есть следствие

кумулятивно накапливающихся условий в течение предыдущего времени, и каждый новый

цикл при сохранении принципов капиталистической организации хозяйства столь же закономерно

следует за другим, как одна фаза одного и того же цикла за другой. Но при этом необходимо

помнить, что каждый новый цикл протекает в новых конкретно-исторических условиях,

на новом уровне развития производительных сил и потому вовсе не является простым

повторением предыдущего цикла». Кондратьев показал, что перед повышательной фазой

происходит своеобразный взрыв научно-технического прогресса, затем на стадии хозяйственного

подъема — широкое внедрение в экономику «продуктов» этого взрыва.Следовало

бы также обратить внимание на строительные циклы, которые часто называют «циклами

С. Кузнеца» (за описание

которых Саймон Кузнец в 1971 году получил Нобелевскую премию). Американский экономист и статистик Саймон

Кузнец (1901-1985 гг.) пришел к выводу, что показатели национального дохода, потребительские

расходы, валютные инвестиции в оборудование, здания и др. осуществляют взаимосвязанные

двадцатилетние колебания. Основной причиной этих колебаний является обновление жилищ

и определенных типов производственных сооружений.По продолжительности протекания

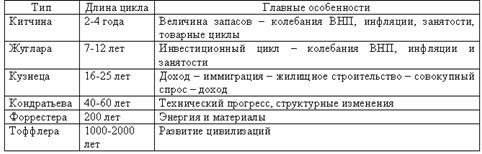

различают следующие виды экономических циклов:Таблица 1. виды экономических

циклов по продолжительности

2. Причины и формы цикличности

2.1 Экономические теории

причин цикличности«Каждая из конкурирующих

теорий содержит в себе некоторые элементы истины, но ни одна из них не является

универсальной, справедливой для всех времен и стран».(П. Самуэльсон.)

Цикличность в целом, а также экономический кризис

является своеобразной формой поступательного развития экономики и в целом ее обновления.

Явление цикличности признается как многомерное и ряд его форм носит общемировой

характер. В экономике наблюдаются

самые разные колебания, носящие объективный характер. Они различаются по длительности,

характеру проявления и порождающим их причинам. Существует множество теорий экономических циклов. Например, некоторые ученые

связывают чередование фаз с тем, как обновляются и меняются запасы на складах. Периодически

в силу изменений спроса эти запасы начинают возрастать, и тогда объем закупок новых

товаров сокращается. Так продолжается до тех пор, пока запасы не иссякают и не возникает

потребность в новых товаров.Другие

экономисты связывают цикличность с появлением принципиально новых товаров, которые

меняют структуру спроса и порождают проблемы со сбытом устаревших товаров и необходимостью

существенной перестройки сферы производства (цифровая техника). Третьи ученые считают,

что циклы порождаются кардинальными изменениями технологической основы производства.

Факторы, воздействующие на

цикличность развития экономической системы могут быть объединены в две группы:экзогенные (внешние)- экстернальные теории

эндогенные (внутренние)

факторы — интернальные теории.внешние теории объясняют цикл

влиянием внешних факторов: войн, важных политических событий, открытий новых месторождений,

демографической ситуации, научных и технических открытий, всплесков солнечной активности.внутренние теории обращают

внимание на механизм внутри самой экономической системы особенно в сфере денежного обращения и влиянием других внутренних факторов (колебания спроса, предложения,

инвестиций, потребления, темпы

роста производства, занятость и т.д.).В последнее

время наибольшей популярностью пользуется теория, основанная на синтезе объективных

и субъективных факторов. Ее авторы считают, что внешние факторы дают первоначальный

толчок циклу, а внутренние приводят к пофазным колебаниям.Экономические теории циклов

возникли в качестве реакции на неустойчивое положение капиталистической экономики,

развитие которой периодически нарушалось кризисами. До 1930‑х гг. господствующее

положение в экономической теории занимало неоклассическое направление, представители

которого рассматривали кризисы как случайное временное явление. Они считали, что

капиталистическая экономика в условиях свободной рыночной конкуренции автоматически

приспосабливается к любым нарушениям спроса и предложения и обеспечивает экономическое

равновесие всей системы хозяйствования. В этих условиях первые теории циклов возникали

как экзогенные концепции, объясняющие циклические колебания воздействием внешних

факторов.Теории

внешних факторов. Ярким

их представителем является английский экономист Уильям Джевонс, который связывал

экономические циклы с интенсивностью солнечных пятен. Согласно этой концепции, цикл

солнечной активности вызывает колебания урожайности, которые порождают циклы. В

том же направлении работала и мысль А.Л.Чижевского.Теория

промышленных циклов была

предложена К. Марксом. Экономические кризисы выступают в виде периодически повторяющегося

перепроизводства товаров, которое приводит к нарушению условий воспроизводства,

массовым банкротствам, росту безработицы и снижению объемов производства. В качестве

основной причины циклического характера производства выступает основное противоречие

капитализма — между общественным характером производства и частной формой присвоения.

Основой периодичности кризисов является массовое обновление основного капитала,

которое происходит примерно каждые 10 лет.Психологическая

теория – в факторах пессимизма

и оптимизма в склонности к потреблению или к сбережению.Теория перенакопления капитала. Основы теории заложены экономистами

М. И. Туган‑Барановским и Г. Касселем. Они считали, что возникновение экономических

циклов связано с особенностями накопления основного капитала. Вывели специфическую

особенность: отрасли, создающие товары производственного назначения, развиваются

под воздействием экономического цикла более высокими темпами, чем отрасли, производящие

потребительские товары. Эту специфику взаимодействия исследовал А. Афтальон, установивший,

что небольшие изменения потребительского спроса могут вызывать значительные колебания

чистых инвестиций. Это явление получило название принципа акселерации, который выступает

составной частью теории перенакопления. Кризисные явления возникают в результате

образования диспропорций в структуре производства, т. е. перенакопления основного

капитала.Кредитно‑денежная

теория. В конце XIX‑начале

ХХв. английский экономист Р. Хоутри и американский экономист И. Фишер предложили

кредитно‑денежную концепцию цикла, согласно которой кризисы возникают в результате

нарушений в области денежного спроса и предложения. Хоутри рассматривал изменение

процентной ставки и размеров кредита в качестве основного инструмента управления

инвестиционным процессом, стабилизации экономического цикла и достижения экономического

роста. Фишер сводил экономические кризисы к колебаниям конъюнктуры, которые, по

его мнению, можно устранить изменением покупательной силы денег, регулируя их количество

в обращении. Ряд методов, разработанных Фишером, широко используется в современной

экономической науке.Кейнсианская теория цикла. Дж. Кейнс рассматривал циклы как результат

взаимодействия между движением национального дохода, потреблением и накоплением

капитала. Цикл начинает формироваться в период нарастания спроса, который, в свою

очередь, определяется потреблением и капиталовложениями.Теория нововведений. Циклический характер обосновывается

использованием в производстве нововведений. Й. Шумпетер считал, что циклический

процесс обусловлен скачкообразным характером осуществления технических изобретений

и нововведений.Теория недопотребления. Основоположником теории недопотребления

является швейцарский экономист Ж. Сисмонди, рассматривавший кризисы как общее перепроизводство,

но обосновывавший причины возникновения кризисов недопотреблением трудящихся. Позднее

эту теорию поддержал немецкий экономист К. Родбертус‑Ягецов.Монетарная теория цикла. Американский экономист М. Фридмен считает,

что главную роль играет нестабильность денежного обращения. По его мнению, экономический

цикл является результатом изменения денежного потока. Если спрос на товары, выраженный

в деньгах, т. е. денежный поток, увеличивается, производство расширяется, торговля

становится оживленной. Если спрос уменьшается, производство сокращается, торговля

ослабевает, экономическая активность падает.В настоящее

время не существует единой теории цикла. Экономистыконцентрируют внимание на

различных причинах экономических циклов.2.2

Особенности современного кризиса в свете теории цикловПосле

Второй мировой войны в механизме циклических колебаний коньюктуры произошли существенные

изменения. В период послевоенной относительной замкнутости национальных экономик,

когда государства- победители на некоторое время разорвали хозяйственные связи с

побежденными государствами, в мире проявилась некая асинхронность циклов. В то время

как одни страны, экономику которых война затронула мало, закономерно втягивались

в кризисную фазу, другие — нуждавшиеся в восстановлении разрушенного хозяйства —

вошли в период многолетнего экономического подъема. Такая асинхронность позволяла

в течение двух десятилетий крупным частным фирмам маневрировать своими производственными

ресурсами между странами, что способствовало сглаживанию циклических спадов и подъемов

в рамках всемирного хозяйства – и последующему восстановлению синхронности циклических

колебаний. В настоящее время данная синхронизация является относительной. Так, в

январе 2005 г в различных странах Европейского союза темпы инфляции заметно различаются:

от 6,7% в Латвии, 4,2% в Греции и Эстонии, до минус 0,2% в Финляндии.Финансово-экономический

кризис, начавшийся в США в конце 2008 г., принял глобальный характер. Его социально-экономические

последствия: падение производства, рост безработицы, снижение реальных доходов населения.

Современный финансовый кризис

по праву можно считать наиболее глубоким и драматичным за последние несколько десятилетий

развития мировой экономики. Основная глобальная причина кризиса — особенности циклического

развития мировой экономики. Большинство экономически развитых стран, в первую очередь

США и страны Западной Европы, после пика технологического и экономического развития

в конце 20 века входят в новый цикл — в цикл снижения темпов экономического роста.

Проблему циклического развития в разрезе сегодняшнего кризиса можно с уверенностью

охарактеризовать как структурную трансформацию мировой экономки в преддверии нового

роста за счет грядущего в недалеком будущем нового технологического уклада. Если говорить о причинах субъективных,

то главная — это экономика США, ее значение в мировых экономических процессах и

ее современное состояние. Существовавшая в течение десятилетий экономическая система

практически была моновалютной, с одной доминирующей составляющей — американским

долларом, имевшим статус основной резервной валюты. Это вызывало практически безграничную потребность в ее эмиссии, печатный станок

работал без остановки. По мере роста мировой экономики потребность возрастала, станок

работал все активней. При этом крупная (доминирующая) долларовая компонента в валютных

резервах ведущих экономических держав (в том числе и России) сделала эти страны

заложником происходящих в экономике США процессах.На сегодня

мировая экономика оказалась в понижательной стадии пятого кондратьевского цикла

и, согласно учению Кондратьева на этом этапе можно было с высокой вероятностью предвидеть

крупные финансовые потрясения. Действительно, предыдущий кризис в мировой экономике

произошел в 2001 г. на спаде среднесрочного цикла Жуглара и был вызван также лопнувшим

в 2000 г. финансовым пузырем в сфере новой экономики, бурно развивавшейся в 1990-х

годах. Нынешний кризис произошел как раз на спаде очередного цикла Жуглара продолжительностью

8 лет. Поскольку продолжительность кризиса обычно составляет 18–24 месяца, в текущем

2010 — 2011гг. рецессия завершается и начнется восстановление экономики. Однако восстановительный

процесс будет слабым и не достигнет уровня достаточно полной экономической активности,

прирост производства, достигаемый при этом, вряд ли превысит объемы нынешнего сокращения

производства. Логика воздействия понижательной стадии кондратьевского цикла такова,

что набравший силу кризис на нынешних рубежах вряд ли остановится. Отсюда — вступление мировой экономики

в фазу длительного замедления роста, рецессии и стагнации. Мировую экономику ожидает затяжная депрессия,

которая возможно протянется с 2010 по 2018 годы.

Рис.7

показаны четвертый и пятый циклы Кондратьева.Базисными

инновациями четвертого цикла стали-атомная энергетика; квантовая электроника и лазерные

технологии; эвм и автоматизация производства; спутниковая связь и телевидение. Происходило

бурное развитие автомобиле — и авиастроения.Ядром

пятого технологического уклада стали микроэлектроника, персональные компьютеры,

информатика и биотехнологии, появление банкоматов и пластиковых карт, обусловившее

падение спроса на наличные деньги и изменение скорости обращения денег, глобализация

финансовых рынков, снявшая многие границы на пути перемещения капиталов.Основные

характеристики 6-го технологического уклада: Прежде всего это нанотехнологии, биотехнологии, информационно-коммуникационные

технологии, квантовые компьютеры, альтернативные источники энергии, технологии новых

материалов.Сколь длительной окажется

нисходящая фаза, и какие знаковые события будут характеризовать начало шестого цикла?

Большинство современных исследователей сходятся к тому, что очередной масштабный

мировой кризис, который будет знаменовать собой зарождение шестого Кондратьевского

цикла, произойдёт в 10-ых годах нашего столетия. Этот прогноз предполагает сжимание

длинных циклов – если он будет реализован во втором десятилетии, то таким образом

продолжительность пятого цикла составит 36-46 лет. Действительно, тенденция к сокращению

циклов Кондратьева имеет место быть – первый цикл Кондратьева составлял порядка

60-65 лет (1785/90-1844/51), второй уже – около 50 лет (1844/55-1890/96), третий

– не более 42 лет (1891/96-1933), четвёртый – чуть более 40 лет (1933-1974). Если

тенденция к сжатию длинных циклов сохранится, то кризис и окончание пятого цикла,

действительно, произойдут не далее 2014/15гг. Почему происходит сжатие циклов? –

вопрос, на наш взгляд, не имеющий на сегодняшний день однозначного ответа. Можно

предположить, что причины лежат в сфере денежного обращения, а именно увеличения

скорости обращения денег. Действительно, если считать гипотезу Кондратьева базовой

(основная причина длинных циклов лежит в механизме накопления, аккумулирования и

рассеяния капитала…), то изменения условий денежного обращения, безусловно, не могли

не сказаться на деталях этого механизма – процессы аккумулирования/рассеяния стали

происходить более стремительно. Какие технологические изменения будут предшествовать

зарождению шестого цикла?В области технологий, основные надежды связываются сейчас

с появлением квантовых компьютеров (полупроводниковые технологии уже подошли к естественному

пределу – нанотехнологии), изобретение которых (разработка принципов) было объявлено

компанией IBM в 1998г, но создание которых, безусловно, займёт не менее десятилетия.

Крайне востребованы сегодня прорывы в отрасли связи (внедрение связи 3-его поколения

– перспективы ближайших нескольких лет). Пока трудно сказать, какую роль сыграют

биотехнологии на восходящей волне шестого Кондратьевского цикла. В частности, трудно

оценить востребованность технологий клонирования, получивших развитие в последние

годы. Но вот востребованность генной инженерии со стороны фармацевтической отрасли

и медицины не вызывает сомнений. Третье направление возможных технологических прорывов

– исследование в области высоких энергий и создание альтернативных источников энергии.

Впрочем, требуемый объём инвестиций в эти технологии заставляет усомниться в возможностях

прорыва в этом направлении в ближайшие годы (очевидно, что все эти технологические

прорывы должны произойти в ближайшее десятилетие, чтобы заложить основу для возникновения

нового 6-ого Кондратьевского цикла на рубеже 10-20-ых гг.). Таким образом, можно

предположить, что следующая длинная волна станет циклом квантовых компьютеров и

биотехнологий.Расширение рынков. На сегодняшний день наиболее привлекательными

направлениями экспансии мировой торговли являются Китай и исламские страны, тяготеющие

к фундаментализму. Сегодня совершенно очевидны усилия развитых стран по вовлечению

и Китая, и традиционных исламских стран в орбиту мировой экономики (опыт 5-ого Кондратьевского

цикла показал наиболее эффективное направление таких усилий – замена самостоятельных,

национальных, режимов на дружественные, проводящие политику, ориентированную на

запад). Однако, если в отношении Китая этот процесс носит скрытый от широкой общественности

характер, проявляющийся лишь в выборочных провокациях (как то, бомбардировка китайского

посольства в Белграде), то в отношении закрытых исламских государств процесс принял

совершенно открытую форму, называемую с 2001г “международной антитеррористической

операцией”. Очевидно, что на нисходящей фазе большого цикла, в коей мы сейчас находимся,

эта “операция”, скорее всего, не увенчается успехом (именно анализ Кондратьевских

циклов заставляет усомниться в том, что “Шок и трепет” позволит Америке достичь

поставленных целей; по крайней мере, послевоенное обустройство Ирака будет весьма

неоднозначным), однако к середине восходящей волны шестого цикла (т.е. ориентировочно

2025/30гг) потребность в новых рынках станет как никогда острой. Именно эти сроки

определяются как наиболее вероятные для смены многих радикальных режимов на ближнем

востоке.Шестому циклу, как указывалось

выше, должны предшествовать некие значимые изменения в сфере кредитно-денежного

обращения (очевидно, уже в текущем десятилетии). Впрочем, не исключено, что

они уже произошли. Речь идёт о введении единой европейской валюты. Позитивное влияние

этого фактора мировой экономике ещё только предстоит ощутить в полной мере. Другое

важное изменение в кредитно-денежной сфере связано с активизацией интернет-расчётов,

т.е. оплатой услуг и товаров через интернет. Эти технологии появились вместе с интернетом

в 90-ых гг. прошлого столетия, но очевидно, что они ещё не готовы в полной мере

для коммерческого использования и пока позволяют выполнять лишь ограниченный круг

операций. Более активное использование всемирной сети для расчётов, безусловно,

изменит основные параметры кредитно-денежного обращения.2.3

Антициклическая политика государстваДля поддержания

экономической стабильности в обществе государство проводит антициклическую политику,

направленную на смягчение циклических колебаний. Важнейшими инструментами воздействия

на экономический цикл выступают кредитно-денежные и бюджетно-налоговые рычаги. Во

время кризиса государственные меры направлены на стимулирование производства, а

во время подъема — на его сдерживание. Различие взглядов на причины циклических колебаний в экономике

влечет за собой и различные подходы к проблеме их регулирования. Однако в целом все концепции тяготеют

к двум направлениям: неокейнсианскому или неоконсервативному.

Первое ориентируется на регулирование совокупного спроса, второе — на регулирование

совокупного предложения.Таблица

2 Направления антициклического регулирования

|

Признаки |

Неокейнсианство |

Неоконсерватизм |

| Ориентация | на спрос | на предложение |

| Цели | Регулирование хозяйства в целом (макроэкономика) |

Создание стимулов деятельности отдельных фирм (микроэкономика) |

| Приоритеты регулирования |

1.Налогово-бюджетная политика |

1.Кредитно-денежная политика |

|

2.Кредитно-денежная политика |

2.Налогово-бюджетная политика | |

| Оценка роли государства | Поощрение | Ограничение |

Сторонники неокейнсианских

рецептов наибольшее внимание уделяют:

1) бюджетной политике

(главным образом это связано с увеличением или уменьшением расходов государства);

2) налоговой политике

(манипуляции с налоговыми ставками в зависимости от состояния экономики).

Сторонники неоконсервативных

рецептов уделяют наибольшее внимание проблеме денег и кредита. Неоконсервативная

политика опирается на монетаристские теории, ставят во главу угла объем денежной

массы и его регулирование. Несмотря на различия, есть общее понимание, что государство

должно осуществлять сглаживание циклических колебаний в целях достижения и поддержания

экономической стабильности. В фазе спада все мероприятия государства направлены

на стимулирование деловой активности. В области налоговой политики это означает:

1) снижение ставок

налога;

2) предоставление

налоговых льгот на новые инвестиции;

3) проведение

политики ускоренной амортизации.

При этом сторонники

неокейнсианских взглядов больше уповают на рост государственных расходов, которые

рассматриваются как стимулятор накопления. Налоговые мероприятия больше дополняют

бюджетные, и в комплексе они ведут к стимулированию совокупного спроса, а, в конечном

счете — и производства. Сторонники неоконсервативных взглядов большее внимание уделяют

налогам, снижение которых ведет к росту деловой активности, но в целом они рассматривают

налогово-бюджетную политику как дополнение к кредитно-денежной политике. Кредитно-денежная

политика в период спада преследует те же цели, что и налогово-бюджетная политика

и предполагает проведение политики увеличения кредитов. Её цель — оживление экономической

жизни в стране при помощи дополнительных кредитов. В это время проводится политика

«дешевых денег». Это означает, что снижаются процентные ставки за выданные ссуды,

увеличиваются кредитные ресурсы банков, что ведет к увеличению капиталовложений,

усилению деловой активности, снижению безработицы. Однако это может иметь и отрицательные

последствия — привести к усилению инфляции.

В период подъема

государство в целях предотвращения «перегрева экономики» проводит политику сдерживания,

включающую противоположные мероприятия в области налогово-бюджетной и кредитно-денежной

политики. Налогово-бюджетная политика такого периода характеризуется повышением

ставок налогов, сокращением государственных расходов, ограничениями при проведении

амортизационной политики. Именно на налогово-бюджетную политику ориентируются теоретики

неокейнсианских методов регулирования. Фискальные мероприятия приводят к снижению

покупательной способности, а значит и спроса, что ведет к спаду экономической активности.

В кредитно-денежной сфере проводится политика «дорогих денег», что означает прямо

противоположные меры: повышение процентных ставок по ссудам, сокращение кредитных

ресурсов банков. Но и в этом случае политика «дорогих денег» может через сокращение

инвестиций и, соответственно, производства привести к росту безработицы. В целом

политику можно охарактеризовать как политику противодействия, т.е. мероприятия должны

идти в направлении, противоположном существующим на данный момент колебаниям экономической

конъюнктуры.

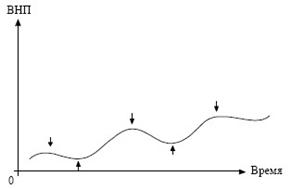

Рис.8 Воздействие государства:

↑ – политика

стимулирования;

↓ – политика

сдерживания

В период спада государство

проводит политику активизации всех хозяйственных процессов, а в период «перегрева

экономики» — стремится сдерживать деловую активность. Неотъемлемым элементом современного

экономического кризиса стала инфляция. Она взаимодействует с циклическим движением

экономики и меняет механизм цикла. Усилению колебаний способствуют монополизация

экономики, коррупция, нарушение хозяйственных пропорций и т.п.

Поэтому все мероприятия, которые проводятся в целях их преодоления (антиинфляционная

политика, политика устранения

диспропорций, борьба с монополизмом

и т.п.), тоже можно рассматривать как частные случаи регулирования экономического

цикла.

3.Мировой кризис и его

влияние на Россию

3.1 Последствия мирового кризиса для российской

экономики

По словам Владимира

Путина, кризис напоминает «идеальный шторм», когда «разыгравшиеся природные стихии

сходятся в одной точке и кратно умножают свою разрушительную силу». Он носит многоплановый

характер — системный и циклический. Он носит глобальный характер не только в мировом

масштабе, но и для всех секторов российской экономики.

У глобального

экономического кризиса в воздействии на Россию имеются специфические особенности,

связанные с важнейшими проблемами российской экономики:

1. Высокая

зависимость от экспорта природных ресурсов.

2. Низкая

конкурентоспособность несырьевых секторов экономики.

3. Недостаточная

развитость финансового сектора.

С 20-ых гг. прошлого века

волны Кондратьева обходили Россию стороной – мы развивались вне рамок мирового экономического

цикла. Более того, на протяжении последней волны мы двигались в противофазе с общемировым

циклом – последняя четверть века, принесшая расцвет западной экономике, для России

характеризовалась сначала застоем, а потом глубочайшей депрессией. Это стало своеобразной

платой за возможность вписаться в мировую экономическую модель и занять в ней возможное

для нас место.

Позволяет ли экономическая

динамика последних лет в России предположить, что мы уже двигаемся в русле общемировых

тенденций? Есть ли взаимосвязь (точнее, зависимость России от мировой конъюнктуры),

и гипотетический мировой кризис 2014-2015гг не минует и Россию.

Уже в 2008 году Россию вслед

за всем миром охватил глобальный финансовый кризис, от которого пострадали многие

банки, крупные и мелкие компании и практически большинство населения страны. В 2009

году он продолжает углубляться. Понятно, что кризис 2008 года в России не возник

сам по себе. На то были определенные причины как внутри страны, так и за ее пределами.

Очень многие экономические

эксперты в России пытаются сравнивать нынешний кризис в России с Великой депрессией.

Но так ли это? Каков же механизм кризиса в России?

Причиной финансового кризиса

в России стало то, что фондовый рынок сильно зависит от иностранных инвесторов.

При общем объеме российского рынка акций около 200 млрд. долл. почти 70% принадлежали

иностранным вкладчикам. В России виртуальный фондовый рынок последние годы рос уверенно

и быстро. Но как только инвесторам из США, Европы и Азии срочно понадобились средства,

они стали продавать акции российских компаний. Около 100 млрд. долл. было выведено

с российского фондового рынка. Акции выбрасывались крупными партиями и резко падали

в цене. Фондовый рынок рухнул.

Первой мишенью такого падения

фондового рынка стали банки. Российские банки, облегчая себе жизнь, не особо любили

кредитовать реальный производственный сектор, для них гораздо интереснее было без

всякой головной боли играть на фондовом рынке временно свободными деньгами клиентов.

Банки потеряли большую часть клиентских денег, которыми они играли на рынке. Продать

акции по новым, более низким ценам, означало зафиксировать огромные убытки. Объемы

потерь стали катастрофическими.

В результате у банков образовались

огромные дыры в балансах, банки не могут дать никому кредиты, т.к. нет денег.

За последнее десятилетие доступность

кредитных ресурсов на Западе была просто потрясающая, а процентные ставки – просто

сладкими для бизнеса. И потому второй жертвой рухнувшего финансового рынка стали

заемщики у западных банков.

Западные банки из-за проблем

в своих странах начинают отзывать кредиты, выданные российским банкам и компаниям,

что катастрофически усугубляет ситуацию. У крупнейших российских компаний резко

падает капитализация, рассчитываемая исходя из показателей цен на акции компаний

на виртуальном фондовом рынке. Это является еще одним основанием, по которому западные

банки стали автоматически требовать отзыва части кредитов, а рейтинговые агентства

стали понижать рейтинги этих компаний. От рейтинга и суммы капитализации зависит

и объем кредитов. При понижении этих показателей идет почти автоматический отзыв

части кредитов и исчезает возможность для компании взять еще где-либо новые кредиты,

чтобы продержаться в трудные времена.

В общем, для банков и крупных

компаний, которые сидят на кредитной игле, настала ситуация апокалипсиса.

Усугубили финансовый кризис

в России долги корпораций, которые сравнимы с ЗВР.

Закономерными последствиями

финансового кризиса стало замедление темпов развития экономики и повышение уровня

безработицы. Около 50% предприятий РФ уменьшили объемы производства. И финансовый

кризис из 2008 года в России перекочевал в 2009 год в виде экономического кризиса,

прибавив проблем не только финансовому сектору и промышленным предприятиям, теперь

кризис дошел и коснулся почти каждого. Сокращение штатов предприятий и понижение

доходов больно ударит по населению России.

Сегодняшняя экономика России

представляет собой страшно раздутый сырьевой сектор. За последние 10 лет, прошедшие

после последнего дефолта, страна деградировала под нефтедолларовым дождем. Бюджет

России получал в эти годы 53% доходов за счет таможенных платежей, которые формировались

из цен на нефть и спроса на металл. Такая экономика России, ориентированная на экспорт

сырьевых товаров, столкнулась с ситуацией, когда спрос и цены на сырье упали. Резкое

падение цен на нефть с почти 150$ до 40$ за баррель очень резко ограничило наполнение

бюджета страны

Сокращение персонала в России

заметно не меньше, чем в остальных странах мира, пострадавших от мирового экономического

кризиса.

Практически во всех секторах

экономики наблюдается сокращение персонала. Однако есть отрасли, в которых проводятся

наибольшие сокращения сотрудников. Наибольшим сокращениям подверглись отрасли, которые

были накачены деньгами, раздували штаты или просто были спекулятивным. Больше всего

пострадали те компании, которые физически ничего не производят, а фактически продают

воздух. Исключением являются строители, надувшие пузырь цен на недвижимость, который

сейчас сдувается, вызывая сильнейшую безработицу в этой отрасли.

После того как финансовый

и строительный пузыри стали сдуваться, сокращения персонала начались в компаниях,

занимающихся строительством, финансовыми услугами, банках. Стали закрываться различные

PR и рекламные агентства, туристические агентства. Массово высвобождается «офисный

планктон», это те люди, которые просто получали зарплату за факт нахождения на работе.

Специалисты высокого класса остались на своих местах, хотя большинству урезали зарплату.

Отрасли, которые реально что-то

производят в физическом выражении, безработица в России коснулась не так сильно,

хотя тоже потрепала. Многие предприятия работают на кредитах, но в условиях кризиса

получить кредит на производство становится практически невозможно, либо не выгодно,

к тому же спрос на продукцию стал снижаться.

«Мировой экономический

кризис показал: дела наши обстоят далеко не самым лучшим образом. Двадцать лет бурных

преобразований так и не избавили нашу страну от унизительной сырьевой зависимости.»

«Для России главный и

пока ещё не до конца выученный урок – это уход от нашей сырьевой зависимости. Наша

посткризисная экономика должна базироваться на знаниях, должна базироваться на инновационных

технологиях, а не на сырьевых возможностях России, сколь бы безграничны они ни были.

Скажу, кстати, что пока изменений в этой сфере у нас нет, и, несмотря на то что

кризис по всем больно ударил, меняться никто особенно не хочет. Это печальный вывод,

и я вынужден его сделать с этой трибуны: пока наш бизнес не меняется, и государство

меняется не так, как хотелось бы.»

И так,

подытожим: произошли обвал фондового рынка, бегство иностранного капитала, девальвация

рубля, обесценивание акций практически всех крупных корпораций и банков. Масштаб снижения капитализации российского

фондового рынка несоизмерим со снижением этих рынков в других странах мира (индекс

РТС в России снизился примерно на 72%, аналогичные индексы в США — только на 35%.,

в Китае снизились на 49%, в Индии — на 40%, Бразилии на 50%). Помимо внешних факторов,

в российских реалиях доминируют внутренние факторы. К ним надо отнести:

1) Перегрев

экономики деньгами, когда нефтедоллары и кредиты по низким ставкам развратили предпринимателей

и государство.

2) Высокая

корпоративная задолженность. Задолженность крупнейших компаний за несколько лет

возросла со 100 млрд. долларов до 500 млрд.

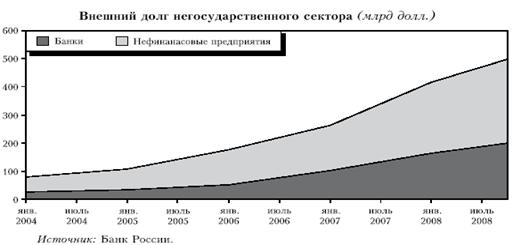

Рис. 9

Внешний долг негосударственного сектора

3) Низкий

рост производительности труда по сравнению с ростом доходов, рост финансового сектора

по сравнению с ростом реального сектора.

4) Снижение

инвестиционной привлекательности и отток капитала из России. (Сыграли свою роль

конфликты вокруг ВР, Евросети, Мечела и Южноосетинский конфликт).

5) Отсутствие

в России реальных источников долгосрочных инвестиций. Более половины суммы всех

банковских кредитов российским предприятиям — это кредиты до 1 года. Т.е. деньги

связанные не с инвестициями, а с текущим пополнением оборотного капитала.

Изменения в структуре

экономики — сжатие конкурентных секторов промышленности в последнее десятилетие

— является объяснением того, почему в этот кризис в России мы практически не видим

примеров импортозамещения. Их просто негде наблюдать. Если десять лет назад, после

кризиса 98-го года, воспользовавшись девальвацией рубля, промышленность резко воспряла,

то в последние годы она окончательно сникла, в т. ч. благодаря последовательной

политике укрепления рубля. Проблемой на ближайшие годы станет вопрос о выживании

остатков нашего машиностроения в конкурентной борьбе с продукцией китайских производителей.

Существующая экспортно-сырьевая структура экономики России окажется нежизнеспособна

в послекризисный период. В связи с этим любые антикризисные меры должны способствовать

диверсификации экономики. В сравнении с общемировой экономической системой наш выход

из кризиса будет более затратен, более трудоемок, более требователен к системной

структурной перестройке и займет больше времени. Однако это не значит, что для России

шансы упущены. Наличие экономических циклов, смены технологических укладов, дает

возможность перестроить сложившийся мировой порядок. Ближайшие пять-семь лет являются

наиболее критичными для модернизации и диверсификации экономики страны, именно в

ближайшие годы закладываются основы для инновацион-ного лидерства стран следующего

технологического уклада.

3.2 Антициклическая политика РФ

Анализируя

меры по выходу из кризиса можно констатировать, что Российское правительство проводит

курс по сохранению стабильности в краткосрочном масштабе. Речи о масштабной модернизации

экономики страны не идет. В целом ответная реакция правительства была достаточно логичной. В частности,

три самых крупных банка России — «Сбербанк», «ВТБ» и «Газпромбанк» — получили 1,5

трлн. руб. на поддержание банковской системы страны. Всего на антикризисные меры

правительство выделило свыше 6 трлн руб. В самом конце сентября 2008 г. премьер

Владимир Путин объявил о предоставлении «Внешэкономбанку» 50 млрд. долл. для обеспечения

погашения иностранной задолженности российских компаний. Для вкладчиков гарантированы

100 % обеспечения их вложений до 700 тыс. руб. Государство попыталось поддержать биржевые индексы, но

отказалось от этой затеи. Попытка поддержки биржи в этих условиях означала только

одно: помощь бегущим из страны инвесторам в вывозе больших сумм за продаваемые ими

ценные бумаги. Неоднозначной оказалась и валютная политика. По политическим причинам

власти не решались полностью отказаться от поддержки валютного курса рубля, и пошли

на поэтапную, растянутую во времени девальвацию. Населению была дана возможность

застраховаться от обесценения рубля. В ожидании снижения курса банки были не склонны

давать рублевые кредиты, а кредиты в иностранной валюте по той же причине не хотели

брать потенциальные заемщики. Кроме того, резкое снижение рубля стало бы дополнительным

фактором поддержки внутреннего производства, защиты отечественного рынка от импорта

иностранных товаров, поддержало бы экспортеров, а также создало бы дополнительные

стимулы для притока в будущем иностранного капитала в форме прямых инвестиций. Наконец,

правительство предложило широкий пакет стимулов, прежде всего налоговых, для поддержки

развития реального производства, включая снижение налогов, меры по поддержке малого

бизнеса, формирование списка пользующихся особым вниманием государства «системообразующих»

предприятий. С октября 2008г.

в России снижена таможенная

пошлина на нефтеэкспорт, снижен налог на добавленную стоимость, увеличили расходы

на строительство инфраструктурных объектов и оказание поддержки реальному сектору

экономики, повысили таможенную пошлину на импорт автомобилей, выделены средства

на поддержку отечественной автомобильной отрасли. Правительство России выбрало социально-ориентированную

модель выхода из кризиса – повышение пенсий, зарплат, доходов населения. Была усилена поддержка социальной сферы,

приняты меры по увеличению занятости, заморожены цены на лекарства и плата за обучение

студентов. Расчет был на

то, что внутренний рынок активизируется и поднимет экономику. Модель эта мало того,

что не работает, но еще и заставляет бюджет ужиматься в прочих расходах – стимулировать

промышленность уже нечем. Чрезмерное регулирование экономики и большие расходы на

социальное обеспечение могут:

1.

Подорвать основы функционирования

рыночного механизма

2.

Создать в стране иждивенческие

настроение и снизить производительность труда.

3.

Растущие доходы населения

направляются либо в банки, либо на импортную продукцию. Внутренний спрос не стимулируется

и только затрудняет восстановление экономики.

Проводимая

антикризисная политика привела к сравнительно быстрому выходу экономики на положительные

темпы роста. В IV квартале 2009 года ВВП вырос на 1,9%. При сохранении сложившихся

внешнеэко-номических тенденций прирост ВВП в 2010 году может составить около 3,1

процента. Но государство

взяло на себя слишком много социальных обязательств. Это может привести к тому,

что доля прочих расходов неизбежно будет падать, что сильно снизит другие позиции,

будет тормозить развитие экономики.

3.3

Рекомендации по совершенствованию антициклической политики

Редко какое правительство готово к кризису, но проблемой российского правительства

является отсутствие института, механизма адекватной оценки текущей ситуации.

Все оценки, которые давало правительство в период спада – с сентября 2008г. запаздывали.

План антикризисных мероприятий, включая фискальный пакет, был утвержден только в

апреле — мае 2009г., а с точки зрения экономики, очевидно, что чем быстрее вы начнете

вкачивать бюджетные деньги, подталкивать экономику этими деньгами, тем легче поддержать

ее. Анализ антикризисной программы правительства выявляет явные перекосы в сторону

поддержки сферы финансов в ущерб реальному сектору экономики. Случилось это, потому

что неправильно был поставлен диагноз — кризис рассматривался как финансовый

и краткосрочный, в то время как он является структурным и длительным. Был неверно

выбран главный объект приложения антикризисных мер — банковская система и финансовый

рынок. На самом деле, меры по спасению банковской системы должны были рассматриваться

в контексте более широкой программы предотвращения экономического спада.

В реальный сектор экономики, от которого в значительной мере зависит устойчивость

финансовой системы, предполагается направить 776,5 млрд рублей. По подсчетам экспертов,

только для ведущих стратегических предприятий реального сектора в целях структурной

перестройки требуется не менее 3 трлн рублей. В программе нет целевых мер по поддержке

инновационных отраслей. Нет целевой поддержки системы образования, что делается

в развитых странах. Следовательно, рассчитывать на модернизацию экономики и очистительную

функцию кризиса с такой программой вряд ли целесообразно. Новой макроэкономической

модели роста нет. Упор сделан на административные меры, которые без использования

рыночных механизмов и норм ответственности оказались малоэффективными и расточительными.

Размещение полутора триллионов рублей в коммерческих банках без обеспечения обернулось

вывозом полусотни миллиардов долларов за рубеж и дестабилизацией курса рубля. В структуре антикризисного пакета российское правительство

очень большой упор сделало на нетрадиционные составляющие стимулирующего пакета.

В первую очередь это повышение пенсий, в условиях кризиса ни одна страна не шла

на повышение пенсий. Следующее — спасение собственников, когда гигантские средства

предоставлялись владельцам корпораций и финансовых институтов. Правительство в условиях

кризиса, безусловно, должно спасать население (поэтому с повышением пенсий можно

мириться), правительство в условиях кризиса должно спасать некоторые предприятия

(спасают АвтоВАЗ, хотя опять опоздали), но почему власти, потратив колоссальные

ресурсы, спасло собственников. Необходимо предпринять реальные меры по банкротству неэффективных олигархических

структур, накопивших огромные долги, за которые сегодня расплачивается государство.

Во всем мире банкротство неэффективных корпораций и банков — одна из важнейших

мер очистки экономик от «плохих» активов, смены проваливших дело собственников и

менеджеров.

Перейти от политики наращивания госрасходов и бюджетного дефицита к политике

поддержки предпринимательской активности и внутреннего спроса за счет снижения налогов.

Объявить «налоговые каникулы» для малого бизнеса. Нужна программа фискального стимулирования.

Высокие бюджетные расходы сегодня — основное препятствие для снижения налогов. Резко

снизить бюджетные расходы на госаппарат, спецслужбы и помощь госпредприятиям, обеспечив

условия для снижения НДС.

Необходима корректировка политики в плане смещения акцента с мер, нацеленных

на антикризисную поддержку отраслей, предприятий и населения, на меры, ориентированные

на формирование нового промышленного потенциала, модернизацию, повышение качества

человеческого капитала; вложение

средств в базисные инновации нового — теперь уже шестого — технологического уклада

(К-цикла), в «экономику знаний будущего», в инфраструктуру России.

Заключение

В чем опасность сегодняшнего

момента? Мы отрубаем хвост кошке по частям. И не можем нащупать дно, от которого

можно было бы оттолкнуться, чтобы подняться вверх и вновь начать жить. Пусть не

так роскошно и гламурно, как прежде. Но должна же быть какая-то перспектива, ясность!

Увы, перспективы нет. Весь мир продолжает погружаться в трясину. И где оно — долгожданное

дно? Неясно. Хотя уже несколько раз поспешили объявить, что с кризисом покончено.

Теперь уже до всех дошло, что кризис долгий, затяжной. И все соревнуются в прогнозах,

сколько падение продлится. 2 года? 3? 5 лет? Но никто не говорит, за счет чего остановимся

и выкарабкаемся! Надо понимать — идет общемировой процесс. Капитализм развивался

500 лет. И все у него получалось. Мало кто мог предположить, что эта тенденция сломается

и наступит пора всему миру меняться. Проблема в том, что капитала в мире ныне накоплено

гораздо больше, чем возможностей его эффективного применения. Капитал же всегда

ищет, где получить прибыль. Потому и надуваются финансовые пузыри. Можно сказать,

что создано МММ мирового масштаба. Конечно, все устроено несколько сложнее, чем

пирамида Мавроди. Но суть та же самая. Кризис капитализма реально начался еще в

60-70 годы. Мексика, азиатские страны, Российский дефолт, в США кризис высоких технологий.

Постоянно трясло сектора и отдельные страны. В конце концов процесс стал глобальным.

Настал общемировой кризис. Пять веков властвовал главный принцип капитализма — накапливайте

и вкладывайте. Сейчас механизм накопления ломается на наших глазах.

Мир подошел к периоду, когда

необходимо обновлять основные производственные фонды на старой технической основе.

Этого капитализм тоже не умеет делать. И никогда не делал. Всегда появлялось что-то

новое, и старое убывало, просто отмирало. Новое было более эффективным. Надвигается

кризис индустриальной структуры во всем мире. Страна, которая научится решать эти

проблемы раньше и лучше других, при выходе из кризиса будет всех сильнее. И то,

что получится в результате кризиса — это будет совсем новый строй. Не капитализм.

Но это не будет и социализм, такой, каким мы его знали в СССР. Ну, хотя бы потому, что рынок в нем обязательно

должен сохраниться. Уж в каком виде – неизвестно, но сохранится. А как все это будет

называться – неважно.

Список

литературы

1. Медведев Д.А. Выступление на открытии

II Московского между-народного форума по нанотехнологиям.

2. Медведев Д.А. « Россия, вперёд!», статья. http://news.kremlin.ru/

3. Кондратьев Н.Д. Большие циклы конъюнктуры и теория предвидения.

Избранные труды. — M.: Экономика, 2002.

4. Матвеева Т. Ю. Введение в макроэкономику:

учебное пособие; ГУ-ВШЭ 5-изд., испр.-М.: Изд.дом ГУ ВШЭ,2007.511c.

5. Николаева И. П. Экономическая теория:

учебник для студентов вузов, обучающихся по экономическим специальностям — 2-е изд.,

перераб. и доп.-М.:ЮНИТИ-ДАНА, 2008. 527 с.

6. Попов

А. И. Экономическая теория. Учебник для вузов Изд‑во ЛФЭИ, 2001.

7. Седов В.В. Экономическая теория: В 3 ч. Ч. 3. Макроэкономика:

Учеб.пособие. Челяб. гос. ун-т. Челябинск, 2002. 115 с.

8. Семенихина В.А. Крючков С.А Экономическая теория: макроэкономика:Учеб.

пособие; Новосиб. гос. архит.- строит. ун-т.-Новосибирск: НГАСУ, 2003.136 с.

9. Леонтьев М. Интервью. Газета Комсомольская

правда 26.02.2009

10. Яллай В.А Учебное пособие Макроэкономика. Псков, ПГПИ, 2003.

11. Мау В. Драма 2008 года: от экономического чуда к экономическому кризису. «Вопросы экономики», № 2, 2009.

12.

http:// www.gks.ru

13. http://www.e-college.ru

14. http://www.finam.ru