Введение

Условием функционирования

предприятия являются основные и оборотные фонды. Оборотные средства — это

совокупность денежных средств, авансированных для создания и использования

оборотных производственных фондов и фондов обращения с целью обеспечения

торгово-производственного процесса. Источниками формирования оборотных средств

организации являются прибыль, кредиторская задолженность, кредиты и займы.Формирование фондов

является объективной предпосылкой для начала предпринимательской деятельности.

В сфере обращения — это товар, стоимость которого выявляется при продаже.

Реализация товара должна быть прибыльной. Управление оборотными активами

позволяет оценить их динамику, принять необходимые решения об их изменении.

Оборотные активы являются наиболее мобильной частью имущества предприятия и в

решающей мере определяют его платежеспособность и кредитоспособность.Оборотные средства,

участвую в процессе производства и обращения, призваны обеспечить непрерывность

воспроизводственного цикла на предприятии. Предприятие может испытывать

потребность в увеличении или уменьшении оборотных средств. Потребность в

увеличении может возникнуть по следующим причинам; расширение объемов продаж

(деятельности); рост цен на используемые энергоносители, услуги других

предприятий; нарушение платежной дисциплины покупателей.Необходимо обоснованное

определение потребности предприятия в оборотных активах. Это означает расчет

минимального размера товарных запасов, денежных средств, малоценных и

быстроизнашивающихся предметов. Особенно актуальными для предприятий торговли является

исследование оборачиваемости оборотных средств и поиск путей ускорения их

оборачиваемости. Недостаток оборотных средств приводит к снижению объема

реализации и прибыли, а излишек оборотных средств — приводит к замедлению

оборачиваемости, т.к. избыточная часть оборотных средств не участвует в

кругообороте. При замедлении оборачиваемости нарушается баланс между текущими

денежными поступлениями и необходимыми платежами, подвергается риску платежеспособность

предприятия, растет его кредиторская задолженность. В ряде случаев в такой

ситуации предприятие вынуждено обращаться за кредитом, условия, получения

которого напрямую зависят от его платежеспособности. Следовательно, можно

сделать вывод, что оборотные активы, эффективность их использования, играют

весьма существенную роль в организации торговой деятельности в условиях

рыночной экономики.Целью данной работы

является изучение теоретических основ планирования и оптимизации оборотного

капитала организации на материалах ООО «Электрика».Для достижения

поставленной цели необходимо решить следующие задачи:— изучить понятие

оборотного капитала организации, его сущность, состав и структуру;— рассмотреть функции и

значение оборотного капитала;— рассмотреть

экономическую характеристику деятельности ООО «Электрика»;— проанализировать показатели

экономической эффективности использования оборотных средств организации;— определить потребность

ООО «Электрика» в оборотных активах;— выявить резервы

повышения эффективности использования оборотных средств ООО «Электрика» и пути

их реализации.Объектом исследования

послужило ООО «Электрика», основным видом деятельности которого является

оптовая и розничная торговля электрооборудованием.Методологической основой

написания курсовой работы послужили труды отечественных учёных-экономистов,

материалы периодической печати, бухгалтерские документы организации ООО

«Электрика».1.Экономическое содержание и основы организации

оборотного капитала1.1 Сущность, состав и структура оборотного

капитала организацииПроцесс производства и

продажи продукции может осуществляться бесперебойно при наличии у предприятия

не только необходимых основных фондов, нематериальных активов, но и оборотных

средств, преимущественно в форме запасов сырья, материалов, полуфабрикатов,

топлива и т. д. Как и основные, оборотные средства функционируют в сфере

производства, являясь материальной основой производства и представляют собой

производственные фонды. Но в процессе функционирования средства труда и

предметы труда по-разному и в разной степени переносят свою стоимость на

стоимость производимого продукта. Этим и обусловлено деление производственных

фондов на основные и оборотные.Оборотные

производственные фонды по вещественному содержанию представляют собой предметы

труда, а также орудия труда, учитываемые в составе малоценных и

быстроизнашивающихся предметов. Оборотные производственные фонды обслуживают

сферу производства и полностью переносят свою стоимость на стоимость готовой

продукции, изменяя первоначальную форму в процессе одного производственного

цикла.Оборотные

производственные фонды представляют собой минимально необходимые для выполнения

производственной программы запасы сырья, основных материалов, покупных

полуфабрикатов и комплектующих изделий, вспомогательных материалов, топлива,

запасных частей для ремонта, малоценных и быстроизнашивающихся предметов, а

также незавершенного производства.Фонды обращения, хотя и

не участвуют непосредственно в процессе производства, но необходимы для обеспечения

единства производства и обращения. Характер и сфера их функционирования создают

предпосылки для выделения их в самостоятельное понятие «фонды обращения».Фонды обращения состоят

из запасов готовой продукции на складе предприятия, товаров, отгруженных

потребителям, и остатков денежных средств на счетах в банке и в кассе

предприятия.Оборотные

производственные фонды и фонды обращения тесно связаны между собой. Их движение

имеет одинаковый характер и составляет единый процесс кругооборота фондов

предприятия.При этом происходит

постоянная и закономерная смена форм авансированной стоимости: из денежной она

превращается в товарную, затем в производственную и снова в товарную и

денежную. Таким образом, возникает объективная необходимость авансирования средств

для обеспечения непрерывного движения оборотных производственных фондов и

фондов обращения в целях создания необходимых производственных запасов, задела

незавершенного производства, готовой продукции и условий для ее реализации.Под составом оборотных средств

понимается совокупность элементов, образующих оборотные производственные фонды

и фонды обращения.Под структурой оборотных

средств понимается соотношение между элементами в общей сумме оборотных

средств. На нее оказывают влияние особенности организации конкретного

производства, материально-технического обеспечения, принятый порядок расчетов

за товарно-материальные ценности. Изучение структуры является основой

прогнозирования перспективных изменений в составе оборотных средств.Элементами оборотных

средств являются:

сырье, основные материалы и покупные полуфабрикаты; вспомогательные материалы;

топливо и горючее; тара и тарные материалы; запчасти для ремонта; инструменты,

хозинвентарь и другие быстроизнашивающиеся предметы; незавершенное производство

и полуфабрикаты собственного производства; расходы будущих периодов; готовая

продукция; товары отгруженные; денежные средства; дебиторы; прочие.По месту и роли в

процессе воспроизводства оборотные средства подразделяются на следующие четыре

группы:— средства, вложенные в

производственные запасы;— средства, вложенные в

незавершенное производство и расходы будущих периодов;— средства, вложенные в

готовую продукцию;-денежные средства и

средства в расчетах.По степени планирования

оборотные средства подразделяются на нормируемые и ненормируемые. К

ненормируемым относятся, товары, отгруженные, денежные средства и средства в

расчетах. Все остальные элементы оборотных средств подлежат нормированиюПо источникам

формирования оборотные средства подразделяются на собственные (и приравненные к

ним) и на заемныеНаличие собственных и

заемных средств в обороте предприятия объясняется особенностями организации

производственного процесса. Постоянная минимальная сумма средств для

финансирования потребностей производства обеспечивается собственными

средствами. Временная потребность в средствах, возникшая под влиянием зависящих

и независящих от предприятия причин, покрывается кредитом и другими заемными

источниками.В составе оборотных

активов различают:1. Запасы (в т.ч. сырье,

материалы, МБП, готовая продукция, товары отгруженные и др.).2. НДС по приобретенным

ценностям.3. Дебиторская

краткосрочная и долгосрочная задолженность.4. Краткосрочные

финансовые вложения.5. Денежные средства (в

т.ч. касса, расчетный счет, валютный счет и пр.)6. Прочие оборотные

активы.В целях углубленного

анализа целесообразно сгруппировать все оборотные активы по категориям риска. К

примеру, имеется большая вероятность того, что дебиторскую задолженность будет

легче реализовать (преобразовать в денежную форму), чем незавершенное

производство или расходы будущих периодов. При этом следует учитывать область

применения того или иного вида оборотных средств. Активы, которые могут быть

использованы только с определенной целью, имеют больший риск (меньшую

вероятность реализации), нежели многоцелевые активы. Чем больше средств вложено

в активы, попавшие в категорию высокого иска, тем ниже ликвидность предприятия.Таблица 1

| Степень риска | Группа текущих активов |

| Минимальная | Наличные денежные сродства, легко реализуемые краткосрочные ценные бумаги |

| Малая | Дебиторская задолженность предприятий с нормальным финансовым положением + запасы (исключая залежалые) + готовая продукция массового потребления, пользующаяся спросом |

| Средняя | Продукция производственно-технического назначения, незавершенное производство, расходы будущих периодов |

| Высокая | Дебиторская задолженность предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, залежалые запасы, неликвиды |

В развитие приведенного

анализа целесообразно оценить тенденцию изменения соотношений труднореализуемых

активов и общей величины активов, а также труднореализуемых и легкореализуемых

активов. Тенденция названных соотношений к росту указывает на снижение

ликвидности.

При проведении такого

анализа следует помнить, что классификация оборотных средств на

труднореализуемые и легкореализуемые не может быть постоянной, а меняется с

изменением конкретных экономических условий. Например, в условиях нестабильности

снабжения и продолжающегося обесценения рубля предприятия могут оказаться

заинтересованными вложить денежные средства в производственные запасы и другие

виды товарно-материальных ценностей, рыночные цены на которые стабильно растут,

что дает основание причислить активы указанной группы к легкореализуемым.

Существуют и более

серьезные негативные последствия столь значительного объема труднореализуемых

активов на балансе предприятия. Этот так называемый мертвый капитал замедляет

оборачиваемость средств на предприятии и, следовательно, снижает эффективность

его деятельности. Зачастую на наших предприятиях падение значений показателей

рентабельности во многом определяется наличием и ростом доли труднореализуемых

активов.

Наконец,

труднореализуемые активы, отражаемые в составе отдельных элементов оборотных

средств, искажают подлинную картину ликвидности предприятия, вводя в

заблуждение его руководство и деловых партнеров.

Положение усугубляется

тем, что на многих наших предприятиях значительно ослаблен контроль за

сохранностью товарно-материальных ценностей. Проводимая нередко формально

инвентаризация не позволяет руководителю предприятия и его бухгалтерии

составить объективную картину наличия и сохранности материальных ценностей.

Если труднореализуемые

активы составляют значительную часть оборотных средств, то руководству

предприятия и его главному бухгалтеру надлежит принять срочные меры по

стабилизации финансового, положения предприятия. Такими мерами должны стать:

— инвентаризация

состояния имущества с целью выявления активов «низкого» качества

(изношенного оборудования, залежалых запасов материалов; дебиторской

задолженности, нереальной к взысканию) и уточнение реальной величины имущества

предприятия;

— совершенствование

организации расчетов с покупателями (в условиях инфляции, как повило, выгоднее

продавать продукцию быстрее и дешевле, чем ожидать более выгодных условий ее

реализации);

— сокращение чрезмерных

запасов товарно-материальных ценностей и, как следствие, уменьшение оттока

денежных средств.

1.2 Функции и значение

оборотного капитала

Оборотные средства — это

совокупность денежных средств, авансированных для создания и использования

оборотных производственных фондов и фондов обращения, которые обеспечивают

непрерывность процесса производства и продажи продукции.

Наличие оборотных средств

в минимально необходимых размерах, обеспечивающих нормальную производственную и

коммерческую деятельность предприятия, является непременным условием успешного

выполнения ими своих функций.

На каждом конкретном

предприятии величина оборотных средств, их состав и структура зависят от

характера и сложности производства, длительности производственного цикла,

стоимости сырья, условий его поставки, принятого порядка расчетов и т. п. В

различных отраслях удельный вес оборотных фондов в составе производственных

фондов предприятия неодинаков. Так, например, на предприятиях тяжелой

промышленности он ниже, чем на предприятиях легкой промышленности.

Оборотные средства

предприятия, являясь одной из основных финансовых категорий, оказывающих

существенное влияние на сферу производства и сферу обращения, выполняют такие

основные функции, как производственную и платежно-расчетную.

Производственная функция

заключается в денежном обеспечении непрерывности процесса производства.

Платежно-расчетная

функция оборотных средств проявляется в непосредственном влиянии на состояние

расчетов в народном хозяйстве и тем самым на денежное обращение в стране. Как

уже отмечалось, объединение оборотных фондов и фондов обращения в одно понятие

основано на экономической сущности оборотных средств, призванных обеспечивать

непрерывность всего воспроизводственного процесса, в ходе которого фонды

обязательно проходят как стадию производства, так и стадию обращения.

Однако определение

оборотных средств как авансированных денежных средств, направляемых на создание

запасов оборотных производственных фондов и фондов обращения, не раскрывает

полного экономического содержания этой категории, поскольку оно не учитывает,

что наряду с авансированием определен ной суммы денежных затрат происходит

объективный процесс авансирования в эти же запасы стоимости прибавочного

продукта, создаваемого трудом в процессе производства. Поэтому у рентабельных

предприятий, как правило, при завершении кругооборота фондов общая сумма

авансированных оборотных средств возрастает на долю прибыли, остающуюся в

распоряжении предприятия. У отдельных нерентабельных предприятий при завершении

кругооборота фондов наличие оборотных средств уменьшается на сумму внеплановых

убытков.

Таким образом, при

определении сущности оборотных средств предприятий необходимо исходить из того,

что в создаваемые запасы производственных фондов и фондов обращения

авансируется их стоимость. Поэтому при планировании и учете на балансах

материальных оборотных средств только лишь в сумме авансированных в них

денежных средств заведомо уменьшается размер национального богатства нашей

страны на сумму разницы между стоимостью готовой продукции и товаров

отгруженных и их себестоимостью. Известно, что материальные оборотные средства

составляют значительную часть национального богатства страны.

Исходя из

вышеизложенного, можно дать следующее определение оборотных средств

предприятия. Оборотные средства представляют собой авансированную в денежной

форме стоимость для образования и использования оборотных производственных

фондов и фондов обращения в минимально необходимых размерах, обеспечивающих

непрерывность процесса производства и своевременность осуществления расчетов.

Правильная организация,

сохранность и эффективность использования оборотных средств имеют большое

значение для обеспечения непрерывного процесса общественного воспроизводства,

устойчивого финансового состояния всех субъектов хозяйствования, нормального

денежного обращения, реального накопления национального богатства страны.

Все это обусловлено

особым экономическим содержанием данной финансовой категории, двойственным ее

содержанием, соединившим в себе авансированные денежные средства и стоимость

материальных ресурсов в виде запасов сырья, топлива, полуфабрикатов, готовой

продукции и других видов материальных ценностей. Поэтому наличие оборотных

средств, с одной стороны, характеризует размер денежных средств, а, с другой

стороны, запасы товарно-материальных ценностей как часть национального богатства.

2 Показатели, характеризующие

эффективность использования оборотного капитала

2.1 Экономическая характеристика

деятельности ООО «Электрика»

Общество с ограниченной

ответственностью «Электрика» образовано на основании договора учредителей

общества, его уставный капитал составляет девять тысяч рублей. Юридический

адрес организации: г. Чебоксары, пр. Ленина д. 36 ,

Организация имеет в

собственности обособленное имущество и отвечает по своим обязательствам этим

имуществом, может от своего имени приобретать и осуществлять имущественные и

личные неимущественные права, нести обязанности, быть истцом и ответчиком в

суде, имеет самостоятельный баланс.

Организация имеет

расчетный счет в уполномоченном банковском учреждении, круглую печать со своим

наименованием, товарный знак, эмблему, штампы, бланки и другие реквизиты. Она

самостоятельно планирует свою производственно-хозяйственную деятельность, а

также социальное развитие коллектива. ООО «Электрика» имеет линейную

организационную структуру.

Основными целями работы

подразделения являются:

— оказание качественных

услуг по поставке электрооборудования;

— эффективное ведение

хозяйственной деятельности с целью получения положительных финансовых

результатов в виде прибыли.

Основным видом

деятельности ООО «Электрика» является оптовая и розничная торговля

электрооборудованием.

Согласно приказу «Об

утверждении учетной политики при организации и ведении бухгалтерского учета на 2009 г. по ООО «Электрика» бухгалтерский учет на предприятии основывается на ведении

автоматизированной формы с применением программы «1С: Бухгалтерия» сетевой

версии 7.7 и рабочего плана счетов бухгалтерского учета, разработанного

предприятием на основании нового плана счетов. Для целей налогообложения в ООО

«Электрика» выручка от реализации продукции (работ, услуг) подсчитывается «по

оплате», расходы и доходы определяются по «методу начисления». Выручка от

продажи товаров, работ, услуг для целей бухгалтерского учета определяется «по

мере отгрузки» и отражается на счете 90 «Продажи». Товары, приобретенные для

торговой деятельности, учитываются по покупным ценам.

Таблица 2

Динамика показателей

финансово-хозяйственной деятельности ООО «Электрика» 2007-2008 гг. (тыс. руб.)

| Показатели | Единица измерения | Годы | Абсолютное изменение (+, — ) | Темп изменения, % | |

|

2007 |

2008 |

||||

| А | Б | 1 | 2 | 3 | 4 |

| 1. Выручка от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

тыс. руб. | 11242 | 14106 | +2864 | 125,5 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг | тыс. руб. | 9669 | 12454 | +2785 | 128,8 |

| 3. Валовая прибыль | тыс. руб. | 1573 | 1652 | +79 | 105,02 |

| 4. Коммерческие расходы | тыс. руб. | 607 | 775 | +168 | 127,7 |

| 5. Прибыль от продаж | тыс. руб. | 966 | 877 | — 89 | 90,8 |

| 6. Прочие доходы | тыс. руб. | _ | _ | _ | _ |

| 7. Прочие расходы | тыс. руб. | 6 | 13 | +7 | 216,7 |

| 8. Прибыль до налогообложения | тыс. руб. | 960 | 864 | — 96 | 90 |

| 9. Чистая прибыль | тыс. руб. | 898 | 657 | — 241 | 73,16 |

| 10. Среднегодовая стоимость основных фондов | тыс. руб. | 37,5 | 82 | +44,5 | 218,7 |

| 11.Среднесписочная численность работников | чел. | 5 | 4 | — 1 | 80 |

| 12.Производительность труда | тыс. руб. | 2248,4 | 3526,5 | +1278,1 | 156,8 |

| 13. Фондоотдача | руб. | 299,8 | 172,02 | — 127,8 | 57,4 |

| 14. Фондоемкость | руб. | 0,003 | 0,005 | +0,002 | 166,7 |

Если в 2007 году выручка

от продажи продукции и (работ, услуг) составляла всего 11242 тыс. руб., то в

2008 году она увеличилась на 25,5 % и в абсолютном выражении составила 14106

тыс. руб.

Темпы роста себестоимости

продукции (работ, услуг) в 2008 г были сопоставимы с темпами изменения выручки

от реализации, что является благоприятной тенденцией.

В 2007 г. предприятие получило прибыль в размере 898 тыс. руб., а в 2008 году размер чистой прибыли

составил 657 тыс. руб., она сократилась на 26,84 %.

В 2008 г. сократились показатели фондоотдачи, но повысилась производительность труда на 56,8 %.

В целом предприятие можно охарактеризовать как высокоперспективное и динамично

развивающееся.

2.2 Показатели экономической

эффективности использования оборотных средств организации

Необходимым условием

выполнения планов по производству продукции, снижению ее себестоимости, росту

прибыли, рентабельности является полное и своевременное обеспечение организации

сырьем и материалами необходимого ассортимента и качества.

Величина собственного

оборотного капитала в экономическом анализе подвергается абсолютному и

относительному измерению и оценке. С помощью абсолютных показателей оценивают

стоимость оборотных активов и абсолютные изменения. К относительным показателям

относят индексы относительных изменений капитала, удельные веса отдельных

активов в общем составе оборотных средств, темпы роста, темпы прироста,

оборачиваемость, рентабельность и др. Среди относительных показателей отношение

собственного оборотного капитала (собственный капитал минус внеоборотные

активы) к общей сумме оборотного капитала называют коэффициентом обеспеченности

оборотных активов собственными средствами (КОСС). Его величина

должна быть не ниже 0,1. Невыполнение данного ограничения свидетельствует о

недостаточности собственных источник в составе оборотных средств. Это означает,

что слишком большая часть оборотных средств сформирована из заемных средств.

Запасы должны быть обеспечены не менее чем на 0,6-0,8 долей единицы собственным

капиталом за минусом внеоборотных активов.

Организации, не

обеспеченные собственными оборотными средствами, банки оценивают как финансово

неустойчивые и ограничивают режим кредитования для них. По таким организациям

изучают причины недостатка собственного оборотного капитала и разрабатывают

мероприятия по нормализации оборотного капитала и рациональному его

использованию. Наиболее распространенные причины необеспеченности организации

собственным оборотным капиталом – недостаточный объем продаж, нарушение

структуры товарооборота, замедление товарооборачиваемости, затоваривание.

Рассчитаем названный

коэффициент для анализируемого предприятия.

КОСС =

(Собственный капитал – Внеоборотные активы) / Оборотные активы

На конец 2007 года КОСС

составил:

(1325-89) / 1710 = 0,72

На конец 2008 года КОСС

составил:

(1624-75)/2241 = 0,69

Как мы видим, значение

показателя является не очень высоким, но в то же время соответствует принятому

критерию оценки.

Комплексная оценка

эффективности использования материальных ресурсов осуществляется в практике

экономической работы системой показателей и моделированием их взаимосвязи.

Показатели эффективности использования материальных ресурсов делятся на

обобщающие и частные.

К обобщающим

показателям относятся:

коэффициент оборачиваемости и скорости оборота запасов, коэффициент

закрепления, коэффициент загрузки, удельный вес материальных затрат в

себестоимости продукции, коэффициент использования материальных ресурсов,

прибыль на 1 руб. материальных затрат, а также показатели материалоемкости и

материалоотдачи продукции.

Частные показатели эффективности материальных ресурсов

используются для характеристики эффективности потребления отдельных элементов

материальных ресурсов, а также для оценки материалоемкости отдельных изделий.

Удельная материалоемкость отдельных изделий может исчисляться в стоимостном,

натурально-стоимостном и натуральном выражении.

Основным показателем

эффективности использования оборотных средств является коэффициент

оборачиваемости.

Показатели, характеризующие

скорость оборота оборотных средств и их элементов, очень важны для анализа

финансово-хозяйственной деятельности организации. На данном этапе анализа

сначала оценивают оборачиваемость товарно-материальных запасов (ТМЗ).

Поскольку

производственные запасы учитываются по стоимости их приобретения, для расчета коэффициента

оборачиваемости или скорости оборота запасов (lобор)

используется не выручка от продажи, а себестоимость проданной продукции. Здесь

используется формула

где S — себестоимость реализованной продукции; ЕМ — средний

остаток запасов за данный отчетный период.

Отсюда легко определяется

и показатель средней продолжительности одного оборота в днях. В практике

финансовых расчетов при исчислении показателей оборачиваемости для некоторого

их упрощения принято считать продолжительность любого месяца равной 30 дням,

любого квартала — 90 дням и год — 360 дням. Продолжительность оборота в днях (l дн) можно рассчитать по формуле

где t — продолжительность периода, за который определяются

показатели, дней (q = 30, 90, 360).

Этот показатель (lдн) не зависит от продолжительности

того периода, за который был вычислен, в отличие от коэффициента

оборачиваемости. Так, если продолжительность одного оборота — 30 дней, то

скорость оборота будет равна или 3 оборотам в квартал и (или) в то же время —

12 оборотам в год.

Коэффициент

закрепления (К3)

— это величина, обратная

коэффициенту оборачиваемости. Она характеризует долю запасов, приходящихся на 1

руб. себестоимости реализованной продукции:

Оборачиваемость оборотных

средств может замедляться или ускоряться. В результате ускорения

оборачиваемости оборотных средств, т. е. сокращения времени прохождения

оборотными средствами отдельных стадий и всего кругооборота, снижается

потребность в этих средствах, происходит их высвобождение из оборота.

Замедление оборачиваемости сопровождается вовлечением в оборот дополнительных

средств.

Материалоотдача (Мо) показывает, какой

объем реализации услуг приходится на каждый рубль вложенных в производство

материальных ресурсов:

![]()

где N — объем

реализации услуг; М — стоимость материальных ресурсов.

Материалоемкость (МЕ) является показателем,

обратным материалоотдаче, и показывает, сколько материальных затрат необходимо

произвести или фактически приходится на 1 руб. объема реализации услуг:

Расчет основных

показателей практически основан на соотношении объема реализации услуг и

среднего остатка оборотных средств.

Таблица 3

Анализ показателей

оборачиваемости и эффективности использования оборотных средств ООО «Электрика»

в 2007-2008 гг. (тыс. руб.)

| Показатель | 2007г. | 2008г. | Темп роста, % |

Абсолютное отклонение (+, -) |

| Коэффициент оборачиваемости | 7,51 | 12,4 | 174,17 | +5,57 |

| Коэффициент закрепления | 0,13 | 0,08 | 61,54 | — 0,05 |

| Длительность оборота оборотных средств в днях | 47,94 | 27,52 | 57,41 | — 20,42 |

| Материалоемкость, руб. | 0,08 | 0,04 | 50,0 | — 0,04 |

| Материалоотдача, руб. | 12,69 | 24,26 | 191,17 | +11,57 |

Анализ данных таблицы 3

показывает, что в 2008 году улучшились все показатели, характеризующие

эффективность использования запасов: повысился коэффициент оборачиваемости и,

следовательно, на 20,5 дней сократилась длительность одного оборота; снизилась

материалоемкость и практически в два раза выросла материалоотдача, что

свидетельствует об эффективном использовании оборотных средств.

Анализ дебиторской

задолженности занимает особое место в системе комплексного анализа оборотного

капитала. Дебиторская задолженность является неотъемлемой частью оборотного

капитала. Комплексный анализ дебиторской задолженности имеет большое значение в

деле укрепления платежной дисциплины, ускорения расчетов, повышения ликвидности

активов, их платежеспособности, эффективности расчетов и в целом хозяйственных

процессов.

Сразу следует отметить

следующие существенные моменты:

— в оптимальном

бухгалтерском балансе дебиторская задолженность и денежные средства должны

соответствовать кредиторской задолженности;

— значительное превышение

кредиторской задолженности над дебиторской — — создает угрозу

платежеспособности организации, так как непогашенная в срок кредиторская

задолженность может привести к банкротству организации;

— средства, находящиеся в

дебиторской задолженности, являются беспроцентным кредитом, суммы, размещенные

в ее составе, теряют свою реальную стоимость вследствие инфляции;

— рост дебиторской

задолженности, как правило, приводит к росту кредиторской задолженности, так

как при наличии большой дебиторской задолженности организация стремится найти

дополнительные источники финансирования потребности в оборотных средствах (чаще

всего заемные);

— очень большая доля как

дебиторской, так и кредиторской задолженности может иметь одинаково негативные

последствия для организации, поэтому необходимо контролировать как уровень

дебиторской и кредиторской задолженности, так и их возраст (задолженность свыше

трех месяцев);

— отвлеченные из оборота

денежные средства должны направляться на погашение текущих обязательств и

финансирование текущих нужд организации.

Анализ эффективности

дебиторской задолженности строится в целом на оценке оборачиваемости,

коэффициента загрузки и длительности оборота в днях. Динамика этих показателей

может быть весьма информативной. Замедление оборачиваемости дебиторской

задолженности равнозначно замораживанию части оборотных активов и может повлечь

за собой увеличение заемных источников финансирования для покрытия активов,

выведенных из оборота. Ускорение оборачиваемости дебиторской задолженности,

напротив, способствует высвобождению части оборотных активов и создает

возможность их использования в иных целях.

Коэффициент

оборачиваемости средств в расчетах (обороты):

где ЕДЗ — средняя

величина дебиторской задолженности.

Коэффициент

оборачиваемости средств в расчетах (коэффициент оборачиваемости дебиторской

задолженности) показывает расширение или снижение коммерческого кредита,

предоставляемого организацией. Увеличение коэффициента означает сокращение

продаж в кредит, его снижение свидетельствует об увеличении объема

предоставляемого кредита.

Немаловажен показатель,

который характеризует длительность погашения дебиторской задолженности (в

днях), — это оборачиваемость средств в расчетах:

Чем продолжительнее

период погашения, тем выше риск ее непогашения. Этот показатель следует

соотносить с категориями дебиторов — юридических и физических лиц, с видами

продукции, условиями расчетов.

Для оценки деловой

активности организации рассчитывается коэффициент погашаемости дебиторской

задолженности:

В дополнение к оценке

оборачиваемости необходимо добавить анализ «возраста» дебиторской задолженности

и его сопоставление с контрактными условиями. Очевидно, что для такого анализа

необходима хорошая аналитика учетных данных. На ее основе можно просчитать

такие показатели, как:

• коэффициент

просроченности дебиторской задолженности

где ![]() — сумма не оплаченной в

— сумма не оплаченной в

срок дебиторской задолженности; ЕДЗ — общая сумма дебиторской

задолженности.

В таблице 4 приведены

показатели, характеризующие эффективность использования дебиторской задолженности

предприятия в 2007-2008 гг.

Таблица 4

Анализ показателей

оборачиваемости и эффективности использования дебиторской задолженности ООО

«Электрика» в 2007-2008 гг. (тыс. руб.)

| Показатель | 2007г. | 2008г. |

Темп роста, % |

Абсолютное отклонение (+, -) |

| Коэффициент оборачиваемости средств в расчетах (обороты) | 0,91 | 47,7 | 1347,25 | +11,35 |

| Оборачиваемость средств в расчетах (дни) | 395,60 | 29,36 | 7,42 | — 366,24 |

| Коэффициент погашаемости дебиторской задолженности | 1466,48 | 236,91 | 16,16 | — 1229,57 |

| Коэффициент просроченности дебиторской задолженности | 0,24 | 0,26 | 108,33 | +0,02 |

Анализ данных таблицы

показал, что оборачиваемость средств в расчетах в 2008 году также значительно

увеличилась, продолжительность одного оборота сократилась практически на

календарный год. Просроченная дебиторская задолженность составляла в 2007 году

24%, в отчетном году доля ее немного выросла.

Общие рекомендации по

управлению дебиторской задолженностью представляют собой:

— контроль над состоянием

расчетов с покупателями;

— формирование широкого

круга потребителей, что позволяет уменьшить риск неуплаты одним или несколькими

крупными покупателями;

— необходимость следить

за соотношением дебиторской и кредиторской задолженности, так как значительное

превышение дебиторской задолженности создает угрозу финансовой устойчивости

организации и вызывает потребность в привлечении дополнительных, менее

эффективных источников финансирования;

— использование способа

начисления процентов за отсрочку платежа или предоставления скидок дебиторам

при досрочной оплате;

— использование

факторинга в расчетах.

Факторинг означает продажу дебиторской

задолженности предприятия (обычно со скидкой) специальному агенту — фактору.

Продавец задолженности получает от фактора наличные деньги в размере 60—90% от

ее общей суммы. В результате повышается ликвидность оборотных активов,

появляется возможность вовлечения досрочно полученных средств в оборот (на

закупку товаров для перепродажи). Вследствие таких операций происходит

ускорение оборачиваемости оборотного капитала, высвобождая новые средства для

последующих вложений.

3.Планирование и оптимизация

оборотного капитала ООО «Электрика»

3.1 Определение потребностей

организации в оборотных активах.

Эффективное использование

оборотных средств во многом зависит от правильного определения потребности в

оборотных средствах. Занижение величины оборотных средств влечет за собой

неустойчивость финансового положения, перебои в производственном процессе и

снижение объемов производства и прибыли. Завышение размера оборотных средств

снижает возможности предприятия производить капитальные затраты для расширения

производства.

Потребность в оборотных

средствах зависит от множества факторов: объемов производства и реализации;

характера деятельности предприятия; длительности производственного цикла; видов

и структуры потребляемого сырья; темпов роста объемов производства и т.п.

Точный расчет потребности

предприятия в оборотных средствах следует вести из расчета времени пребывания

оборотных средств в сфере производства и сфере обращения.

Время пребывания

оборотных средств в сфере производства охватывает период, в течение которого

оборотные средства пребывают в состоянии запасов и в виде незавершенного

производства.

Время пребывания

оборотных средств в сфере обращения охватывает период пребывания их в форме

остатков нереализованной продукции, в виде отгруженной, но еще не оплаченной

продукции, дебиторской задолженности, в виде денежных средств, находящихся в

кассе предприятия, на счетах в банках.

Чем выше скорость оборота

(суммарное время пребывания в сфере производства и обращения), тем меньше

потребность в оборотных средствах.

Предприятие

заинтересовано в сокращении размеров своего оборотного капитала. Но это

сокращение должно иметь разумные пределы, так как оборотные средства должны

обеспечивать нормальный режим его работы.

При определении

оптимальной потребности в оборотных средствах рассчитывается сумма денежных

средств, которая будет авансирована для создания производственных запасов,

заделов незавершенного производства и накопления готовой продукции на складе. Для

этого используется три метода: аналитический, коэффициентный и метод прямого

счета.

Сущность аналитического,

или опытно-статистического метода состоит в том, что при анализе имеющихся

товарно-материальных ценностей корректируются их фактические запасы и

исключаются излишние и ненужные ценности.

При коэффициентном методе

в норматив предшествующего периода вносятся поправки на планируемое изменение

объемов производства и на ускорение оборачиваемости.

Аналитический и

коэффициентный методы могут применяться на тех предприятиях, которые

функционируют больше года, сформировали производственную программу и

организовали производственный процесс, имеют статистические данные за прошлые

годы и не располагают достаточным количеством квалифицированных специалистов для

более детальной работы в области планирования оборотных средств.

Метод прямого счета

предусматривает расчет запасов по каждому элементу оборотных средств. Этот

метод используется при организации нового предприятия и периодическом уточнении

потребности в оборотных средствах действующего предприятия.

Общие нормативы

собственных оборотных средств определяются в размере их минимальной потребности

для образования запасов сырья, материалов, топлива, незавершенного

производства, расходов будущих периодов, готовых изделий.

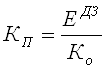

Общий норматив оборотных

средств состоит из суммы частных нормативов:

![]() ,

,

где ![]() – норматив

– норматив

производственных запасов; ![]() –

–

норматив незавершенного производства; ![]() –

–

норматив готовой продукции; ![]() – норматив

– норматив

будущих периодов.

Норматив производственных

запасов зависит от среднесуточного потребления сырья, материалов топлива и нормы

запаса в днях:

![]()

![]() ,

,

где ![]() – среднесуточное

– среднесуточное

потребление данного вида сырья или материалов (в рублях); ![]() – норма запаса в днях.

– норма запаса в днях.

Средняя норма запаса в

днях исчисляется в целом как средневзвешенная от норм запаса оборотных средств

по отдельным видам.

Норма запаса в днях по

отдельному виду, складывается из следующих составляющих:

![]()

где ![]() – транспортный запас;

– транспортный запас; ![]() – текущий складской запас;

– текущий складской запас; ![]() – страховой (гарантийный

– страховой (гарантийный

запас); ![]() – сезонный запас.

– сезонный запас.

Транспортный запас

устанавливается по продолжительности времени пробега груза от поставщика до

потребителя с учетом времени документооборота.

Если имеется несколько

поставщиков, то транспортный запас определяется как средневзвешенная величина с

учетом длительности пробега и размера поставки.

Текущим складским запасом

материальных ценностей называют запас, обеспечивающий потребности производства

на период между двумя очередными поступлениями их поставщиков.

В состав оборотных

средств включается средний текущий запас, принимаемый в размере 50 % от

продолжительности интервала между двумя смежными поставками:

,

,

где И – длительность в

днях интервала между поставками.

Средний интервал между

поставками можно рассчитать по формуле:

![]() ,

,

где П – число поставок за

период.

Гарантийным (страховым)

запасом материальных ценностей называется запас, предназначенный для

обеспечения потребностей производства на случай задержки поступления материальных

ценностей.

Величину страхового запаса

устанавливают, как правило, в пределах 50 % от величины текущего запаса. Этот

предел повышается в случае, если предприятие расположено вдали от поставщиков,

потребляемые материалы являются уникальными, выпускаемая продукция требует

много компонентов или комплектующих от разных поставщиков.

Сезонный запас

рассчитывается на предприятиях с сезонным характером поставок сырья.

Размер оборотных средств

для незавершенного производства определяется с учетом длительности

производственного цикла и величины коэффициента нарастания затрат:

![]() ,

,

где ![]() – объем

– объем

среднедневного выпуска продукции по производственной себестоимости; ![]() – длительность

– длительность

производственного цикла; ![]() – коэффициент

– коэффициент

нарастания затрат в незавершенном производстве.

Производственным циклом

называется ряд производственных процессов, выполняемых при изготовлении

продукции.

Продолжительность

производственного цикла складывается из времени, затрачиваемого непосредственно

на операции по обработке сырья, материалов, заготовок, и времени, которое

требуется на перерывы между операциями от начала первой операции до сдачи

готовой продукции на склад.

Коэффициент нарастания

затрат характеризует степень готовности продукции и определяется отношением

себестоимости незавершенного производства к себестоимости готовой продукции.

Нарастание затрат может

быть равномерным и неравномерным (замедленным и ускоренным).

При равномерном

нарастании затрат коэффициент нарастания затрат находят по формуле:

,

,

где ![]() – стоимость сырья и

– стоимость сырья и

материалов, поступающих в процесс производства; ![]() –

–

стоимость готовой продукции.

При неравномерном

нарастании затрат коэффициенты нарастания затрат вначале определяются в

нескольких точках производственного процесса:

![]() ,

,

где ![]() – коэффициент

– коэффициент

нарастания затрат в i-той точке; ![]() – стоимость

– стоимость

незавершенного производства в i-той точке; ![]() –

–

себестоимость готового продукта.

Общий для процесса

коэффициент нарастания затрат рассчитывается как средняя величина:

![]() ,

,

где ![]() – общий для процесса коэффициент

– общий для процесса коэффициент

нарастания затрат; ![]() – количество

– количество

точек расчета частных коэффициентов.

Величина оборотных

средств, вложенных в запасы готовой продукции на складе, зависит от

среднесуточного выпуска продукции и длительности хранения продукции на складе:

![]() ,

,

где ![]() – среднесуточный выпуск

– среднесуточный выпуск

продукции по производственной себестоимости; ![]() –

–

средняя длительность хранения готовой продукции на складе.

Длительность хранения

продукции на складе, в свою очередь, рассчитывается как сумма времени на

формирования партии продукции для отгрузки и оформления документов на эту

партию:

![]() ,

,

где ![]() – время, необходимое для

– время, необходимое для

формирования партии для отгрузки готовой продукции потребителю, дн.; ![]() – время, необходимое для

– время, необходимое для

оформления документов для отправки груза потребителю, дн.

Рассчитанная тем или иным

способом величина необходимой для нормальной работы суммы оборотных средств

повышает эффективность использования этого ресурса.

3.2 Резервы повышения эффективности

использования оборотных средств организации и пути их реализации

Основным показателем

использования оборотных средств, как уже говорилось, служит скорость

оборачиваемости этих средств в процессе производства и реализации продукции.

Ускорение оборачиваемости оборотных средств позволяет уменьшить потребность в

них и использовать высвобождаемые средства для решения других задач

предприятия. Увеличение коэффициента оборачиваемости оборотных средств, который

равен количеству оборотов оборотных средств в течение года, означает уменьшение

потребности организации в оборотных средствах.

Величина, обратная

коэффициенту оборачиваемости, — коэффициент закрепления — характеризует долю

оборотных средств, приходящихся на 1 руб. реализуемой продукции. В успешно

работающей организации он должен иметь тенденцию к уменьшению. Об эффективности

использования оборотных средств можно судить по времени (периоду) их оборота.

Этот показатель равен количеству дней осуществления одного оборота (оборотных

средств). Чем меньше время оборота, тем меньше потребность организации в

собственных нормируемых оборотных средствах. Высвобождающиеся средства могут

быть использованы для развития других отраслей производства или решения

социальных задач, а также для роста объемов производства без привлечения

дополнительных средств.

Основные резервы

ускорения оборачиваемости оборотных средств с учетом особенностей каждой стадии

кругооборота приведены в таблице 5:

Таблица 5

Резервы ускорения

оборачиваемости оборотных средств

| Резервы | Объект воздействия | Получаемый результат |

| Уменьшение материалоемкости выпускаемой продукции | Произведенная продукция | Уменьшение потребности в материалах, сырье, комплектующих изделиях, сокращение доли оборотных средств в производственных запасах |

| Сокращение длительности производственного цикла изготовления продукции |

Произведенная продукция и технико-организационный уровень производства |

Сокращение доли оборотных средств в незавершенном производстве |

| Совершенствование порядка планирования и формирования оборотных средств |

Технико-организационный уровень производства | Повышение точности расчета нормативов оборотных средств и усиление контроля за их величиной |

| Совершенствование системы материально-технического снабжения |

То же | Сокращение норматива оборотных средств в производственных запасах |

| Автоматизация и механизация погрузочно-разгру-зочных и складских работ |

То же | Сокращение норматива оборотных средств в производственных запасах и готовой продукции на складе фирмы |

| Совершенствование системы сбыта продукции | Система маркетинга | Сокращение норматива оборотных средств в готовой продукции |

| Внедрение оптимальных методов в расходовании материалов | Организация и технология производства | Уменьшение потребности в материалах и сырье |

Как видно из таблицы,

повышение эффективности оборотных средств может быть достигнуто в результате

воздействия на производимую продукцию, систему планирования и организацию

производства. Значительные резервы имеются в области организации производства и

труда. Большое значение имеет также правильное использование экономических

стимулов. На стадии производства существуют три основных направления экономии

материалов за счет сокращения удельных расходов: совершенствование конструкции

изделий, сокращение отходов при обработке (за счет использования более

совершенных технологий) и ликвидация брака, что должно привести к снижению

материалоемкости продукции.

На стадии реализации

следует обратить внимание на показатель удельного веса готовой продукции в

общей величине оборотных средств. Как показывает практика, высокий удельный вес

готовой продукции на складе характерен для неплатежеспособных предприятий (до

60% от стоимости оборотных активов). В целях достижения эффективности

экономической деятельности нужно добиваться снижения этого показателя.

Руководители организации

с целью повышения эффективности его деятельности должны организовать постоянный

мониторинг соблюдения нормативов и динамики во времени фактических удельных

расходов и оборачиваемости оборотных средств. Дело в том, что материальные

затраты во многих случаях имеют значительный удельный вес в общих

производственных затратах, которые, в свою очередь, существенно влияют на объем

получаемой прибыли.

Заключение

Итак, рассмотрев

оборотный капитал ООО «Электрика», его планирование и оптимизацию, можно

сделать следующие выводы и предложения на основании вышеизложенного.

Оборотный капитал — капитал,

инвестируемый фирмой, компанией в текущую деятельность на период каждого

операционного цикла. Иными словами, это средства фирмы, вложенные в текущие

активы (оборотные средства).

В работе был проведен

анализ оборотного капитала ООО «Электрика». На основе полученных данных можно

охарактеризовать состояние предприятия как прибыльное. Доходы предприятия

значительно превышают расходы. Отметим, что наличие собственных оборотных

средств, их сохранность характеризуют степень финансовой устойчивости предприятия,

его положение на финансовом рынке, степень платежеспособности и ликвидности.

Собственный оборотный капитал имеет значительный удельный вес в общей сумме

активов.

Подводя общие итоги, можно

отметить, что в целом финансовое состояние предприятия устойчиво и финансовый

риск стать банкротом для него нереален. Но на конец анализируемого периода

дебиторская задолженность превышает в 3,6 раза дебиторской задолженности на

начало анализируемого периода. По этой причине требуется уменьшение доли дебиторской

задолженности в общей сумме используемых средств.

В ООО «Электрика»

необходимо управлять дебиторской задолженностью следующим образом:

— контролировать

состояние расчетов с покупателями, по отсроченным (просроченным)

задолженностям;

— по возможности ориентироваться

на большее число покупателей с целью уменьшения риска неуплаты одним или

несколькими крупными покупателями;

использовать способ

предоставления скидок при досрочной оплате;

— воздействовать на

неплательщиков путём применения аккредитивных форм расчётов или передачи

неоплаченных ценностей на ответственное хранение;

— следить за соотношением

дебиторской и кредиторской задолженности.

Кроме того, ООО

«Электрика» следует инкассировать дебиторскую задолженность посредством

факторинга, т.е. получить денежные средства по неоплаченным требованиям и

счетам-фактурам, поскольку на предприятии существует проблема недостатка

ликвидных средств и недополучения прибыли из-за неплатежеспособности должников.

В целях повышения

эффективности использования оборотных средств в ООО «Электрика» также

необходимо:

— формирование видов и

размера оборотных средств в соответствии с изменениями хозяйственной

деятельности предприятия;

— обеспечение

экономически обоснованной структуры источников финансирования оборотных средств;

— внедрение

организационно-технических мероприятий в процессе использования оборотных

средств; учет сезонных отклонений в хозяйственной деятельности предприятия при

формировании объема и состава оборотных средств:

Выполнение предложенных в

работе мероприятий позволит значительно повысить эффективность использования

оборотных средств предприятия и улучшить, в конечном счете, его финансовое

состояние.

Список использованной литературы

1.

Басовский Л.Е.

Финансовый менеджмент: учебник / Л.Е. Басовский. – М.: Инфра-М, 2009. – 240с.

2.

Бердникова Т.Б.

Анализ и диагностика финансово-хозяйственной деятельности предприятия / Т.Б.

Бердникова. – М.: Инфра-М, 2008. – 215с.

3.

Бланк И.А.

Финансовый менеджмент: учебный курс / И.А. Бланк. – К.: Эльга, Ника-центр,

2008. — 656с.

4.

Бочаров В.В.

Финансовый анализ: краткий курс / В.В. Бочаров. – СПб.: Питер, 2009. – 240с.

5. Гаврилова А.Н. Финансовый менеджмент.

− М.: КНОРУС, 2008. − 432 с.

6. Гиляровская Л.Т. Комплексный

экономический анализ хозяйственной деятельности. – М.: ТК Велби, Изд-во

Проспект, 2009. – 360 с.

7.

Грачев А.В. Финансовая

устойчивость предприятия: анализ, оценка и управление: Учеб.- практ. пособие

-М.: Дело и Сервис, 2008. — 192 с.

8.

Донцова, Л.В., Никифорова, Н.А.

Комплексный анализ бухгалтерской отчетности / Л.В. Донцова, Н.А. Никифорова. —

М.: ДИС, 2008. – 301 с.

9. Жарковская Е.Н. Антикризисное

управление. − М.: Омега−Л, 2009

10.

Канке А.А. Анализ

финансово-хозяйственной деятельности предприятия: Учеб. пособие. — М.: Форум:

Инфра-М, 2008. — 285 с.

11. Ковалев В.В., Волкова О.Н. Анализ

хозяйственной деятельности предприятия. − М.: ТК Велби, Изд-во Проспект,

2008 − 424 с.

12. Ковалёва А. М., Лапуста М. Г.,

Скамай Л. Г. Финансы фирмы: Учебное пособие – М.: Инфра–М 2008 — 522 с.

13.

Кудина М.В. Финансовый

менеджмент: Учеб. пособие. — М.: Форум: Инфра-М, 2008. — 255 с.

14.

Миронов М.Г. Финансовый

менеджмент: Учеб. пособие — М.: Экзамен, 2008. — 222 с.

15.

Савицкая, Г.В.

Анализ хозяйственной деятельности предприятий / Г.В. Савицкая. – Мн.:

Экоперспектива, 2007. – 607с.

16.

Тюрина А.В. Финансовый

менеджмент: Практикум-М.: Юнити-Дана, 2009. — 127с.

17.

Финансы

предприятий / под ред. Н.В. Колчиной. − М.: ЮНИТИ ДАНА, 2008

18.

Чечевицына, Л. Н.

Анализ финансово-хозяйственной деятельности: учебник. — М.: Дашков и Ко, 2007.

— 351с.