Анализ и оценка доходов, расходов и прибыли ООО "Завод Техноплекс"

Дипломная работа

Анализ и оценка доходов, расходов и прибыли ООО «Завод Техноплекс»

ОГЛАВЛЕНИЕ

Введение

Глава 1. Показатели финансовых результатов и методика их расчета

1.1 Экономическая сущность доходов, расходов и прибыли

1.2 Учетная политика предприятия на 2009 г.

1.3 Экономическая характеристика производственно-финансовой деятельности предприятия

Глава 2. Учет финансовых результатов деятельности ООО «Завод Техноплекс»

2.1 Учет финансовых результатов от обычных видов деятельности

2.2 Учет финансовых результатов от прочих видов деятельности

2.3.Формирование и учет конечного финансового результата

Глава 3. Анализ и оценка доходов, расходов и прибыли ООО «Завод Техноплекс»

за 2007-2009 гг.3.1 Анализ и оценка динамики доходов, расходов и прибыли предприятия

3.2 Факторный анализ доходов, расходов и прибыли

3.3 Рентабельность капитала и продаж

Глава 4. Резервы увеличения прибыли и рентабельности предприятия ООО «Завод

Техноплекс»Заключение

Список используемой литературы

Приложения

ВВЕДЕНИЕ

Развитие рыночных отношений требует

от предприятий эффективных форм хозяйствования и управления производством, конкурентоспособности

продукции и услуг, активизации предпринимательства, инициативы и т.д. Важная роль

в реализации этой задачи отводится учету и анализу основных показателей производственно-хозяйственной

деятельности предприятий. С его помощью обосновываются управленческие решения, оцениваются

результаты деятельности предприятия. Знание и умение применять анализ хозяйственной

деятельности – залог плодотворной работы и повышения эффективности хозяйственной

деятельности.Рассматривая цель деятельности организации,

нельзя не коснуться и основного принципа деятельности хозяйствующего субъекта, который

состоит в стремлении к максимизации прибыли. По этой причине прибыль выступает основным

показателем эффективности производства, является источником расширенного воспроизводства,

составляет основу экономического развития предприятия, ибо рост прибыли создает

финансовую базу для самофинансирования, технического переоснащения его, решения

проблем социальных и материальных потребностей коллектива. Поэтому, в условиях рынка

ориентация хозяйствующих субъектов на получение прибыли является непременным условием

успешной предпринимательской деятельности.Результаты производственной, коммерческой,

финансовой и других видов деятельности зависят от разнообразных факторов. С помощью

комплексного анализа, изучая влияние факторов, можно обосновать планы и определить

основные направления управленческих решений, выработать стратегию и тактику развития

и повышения эффективности производства. Современный квалифицированный экономист,

бухгалтер, финансист должны хорошо владеть современными методами экономических исследований,

теоретическими основами анализа хозяйственной деятельности предприятия.При этом большое значение приобретают

также показатели рентабельности, которые являются относительными характеристиками

финансовых результатов и эффективности деятельности предприятия.Поэтому, весьма и весьма важно знать

сущность прибыли и рентабельности, факторы, влияющие на их величину, на резервы

увеличения прибыли и повышения рентабельности, которые следует постоянно приводить

в действие.Исходя из вышесказанного, нами выбрана

тема выпускной квалификационной работы «Учет и анализ финансовых результатов деятельности

предприятия». Актуальность выбранной темы определяется тем, что показатели финансовых

результатов (прибыли) характеризуют абсолютную эффективность хозяйствования предприятия

по всем направлениям его деятельности: производственной, сбытовой, снабженческой,

финансовой, инвестиционной. Эти показатели составляют основу экономики предприятия

и укрепления его финансовых отношений со всеми участниками коммерческого дела.Цель выпускной квалификационной

работы – раскрыть основные аспекты учета и анализа финансовых результатов деятельности

предприятия (прибыли и рентабельности) и исследовать пути улучшения финансовых результатов

деятельности организации.Для достижения поставленной цели

потребовалось решить следующие задачи:изучить теоретические основы учета

и оценки финансовых результатов деятельности предприятия, а именно экономическую

сущность финансовых результатов, значение прибыли как результата предпринимательской

деятельности, а также планирование и прогнозирование прибыли как неотъемлемой части

управления финансовыми результатами деятельности предприятия;провести соответствующий анализ

важнейших показателей, отражающих финансовый результат деятельности предприятия;оценить структуру имущества и источников

их формирования;выявить степень сбалансированности

между движением материальных и финансовых ресурсов;оценить структуру и потоки собственного

и заемного капитала в процессе экономического кругооборота, нацеленного на извлечение

максимальной прибыли, повышение финансовой устойчивости, обеспечение платежеспособности

и т.п.;оценить влияние факторов на финансовые

результаты деятельности и эффективность использования активовна основе полученных результатов

анализа дать рекомендации по улучшению финансовых результатов деятельности предприятия.Объектом исследования является деятельность

предприятия ООО «Завод Техноплекс», функционирующего в современных экономических

условиях. Юридический адрес предприятия: г. Рязань, Восточный Промузел, 21. Предмет

исследования составляют финансовые результаты деятельности предприятия.В качестве теоретической основы

исследования выступили труды отечественных ученых и экономистов по исследуемой теме,

таких как А.Д. Шеремет, М.В. Мельник, Э.А. Маркарьян, И.Н. Чуева, Л.Н. Чуевой, Ю.С.

Шевченко, Г.В. Савицкой, Р.С. Сайфулина, Н.Н. Селезнева, В.Я. Позднякова, Г.В. Шадриной

и др., нормативные акты по теме исследования. В качестве информационной базы исследования

при анализе финансовых результатов послужили данные аналитического бухгалтерского

учета исследуемой организации, а также финансовая отчетность (форма №1 «Бухгалтерский

баланс», форма № 2 «Отчет о прибылях и убытках», форма №5 «Приложение к бухгалтерскому

балансу»).Методологической основой исследования

явились такие методы как горизонтальный и вертикальный финансовый анализ, детерминированный

факторный анализ, методы дедукции и индукции, синтез, диалектический метод, логический

подход к оценке экономических явлений, сравнение изучаемых показателей, метод финансовых

коэффициентов.Практическое значение работы заключается

в разработке рекомендаций по улучшению финансовых результатов деятельности исследуемого

предприятия.Работа состоит из введения, четырех

глав, заключения, списка использованных литературных источников, приложения.Во введении обосновывается актуальность

темы, определяется цель и формируются задачи, указывается объект и предмет исследования.В первой главе раскрываются теоретические

аспекты анализа финансовых результатов.Во второй главе раскрываются теоретические

аспекты учета финансовых результатов.В третьей главе приводится непосредственно

анализ финансовых результатов за 2007-2009 годы на примере предприятия ООО «Завод

ТЕХНОПЛЕКС».В отдельном параграфе отражены рекомендации

по управлению финансовыми результатами с целью их улучшения.Заключение содержит краткие выводы

по разделам основной части работы.

ГЛАВА 1. ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ И МЕТОДИКА

ИХ РАСЧЕТА1.1

Экономическая

сущность доходов, расходов и прибылиПрибыль — это не просто учетная величина, но и экономическая

категория, которая является мерой эффективности бизнеса. Реальная величина прибыли

должна рассматриваться как мера жизнеспособности предприятия.В условиях рыночной экономики величина прибыли зависит

от следующих факторов:1) Соотношения доходов и расходов;

2) Регулирование прибыли за счет

выбора таких приемов учета, которые позволяют целесообразно исчислять финансовые

результаты и на законных основаниях снизить налоги в бюджет. Предпосылками регулирования

показателей отчетности являются:стремление снизить обложение налогами;

привлечение в оборот дополнительных

средств за счет внутренних источников;попытка снизить коммерческие риски;

желание показать лучшие финансовые

результаты перед инвесторами, кредиторами и др.Экономическая сущность прибыли заключается в следующем:

1) характеризует финансовый результат

деятельности предприятия, который зависит от уровня себестоимости, качества и количества

выпускаемой продукции, производительности труда, степени использования производственных

фондов, организации управления, материально-технического снабжения, а также насколько

продукция удовлетворяет потребности потребителя, т.е. имеет ли она спрос;2) является основой экономического

развития предприятия. Прибыль выступает как один из основных источников расширенного

воспроизводства. Таким образом, прибыль – часть чистого дохода, который непосредственно

получают предприятия после реализации продукции как вознаграждение за вложенный

капитал и риск предпринимательской деятельности.Как финансовый результат деятельности предприятия,

прибыль характеризуется многоаспектной ролью и многообразием форм, в которой она

выступает. Виды прибыли могут быть систематизированы по определенным признакам.По источникам формирования выделяют прибыль от продажи

продукции, работ, услуг и прибыль от прочей реализации. Прибыль от продажи продукции,

работ, услуг является основным видом прибыли на предприятии, непосредственно связанным

с отраслевой спецификой деятельности предприятия. Прибыль от прочей реализации представляет

доход от продажи неиспользуемых основных фондов, нематериальных активов, а также

доход от участия в совместных предприятиях, доходы от акций, облигаций и других

ценных бумаг, штрафы, пени и неустойки полученные и т.п.По видам деятельности выделяют прибыль от операционной,

инвестиционной и финансовой деятельности. Операционная прибыль является результатом

производственно–сбытовой или основной для данного предприятия деятельности. Результат

инвестиционной деятельности частично отражается в виде доходов от участия в совместной

деятельности, от владения ценными бумагами и депозитными вкладами, частично – в

прибыли от реализации имущества. Кроме этого, результаты инвестиций отражаются на

операционной прибыли, когда инвестиции превращаются в реальные активы по расширению,

обновлению и модернизации производства. Под прибылью от финансовой деятельности

понимается косвенный эффект от привлечения капитала из внешних источников на условиях

более выгодных, чем среднерыночные условия. Кроме того, в процессе финансовой деятельности

может быть получена и прямая прибыль на вложенный собственный капитал путем использования

эффекта финансового левериджа.По составу включаемых элементов различают маржинальную

(валовую) прибыль, прибыль до налогообложения, чистую прибыль. Маржинальная прибыль

– это разница между выручкой – нетто и прямыми производственными затратами по реализованной

продукции. Прибыль до налогообложения характеризует общий финансовый результат предприятия.

Прибыль до налогообложения представляет собой сумму финансового результата от обычной

деятельности и прочих доходов и расходов. Чистая прибыль – это сумма прибыли, которая

остается в распоряжении предприятия после уплаты налога на прибыль.По характеру использования чистая прибыль подразделяется

на капитализированную и потребляемую. Капитализированная прибыль, часть чистой прибыли,

направляемая на финансирование прироста активов предприятия. Потребляемая прибыль

– та, которая расходуется на выплату дивидендов акционерам и учредителям предприятия.По характеру налогообложения различают налогооблагаемую

и не облагаемую налогом. Такое деление прибыли играет важную роль в формировании

налоговой политики, так как позволяет оценивать альтернативные хозяйственные операции

с позиции их эффекта. Состав прибыли, не подлежащий налогообложению, регулируется

налоговым законодательством.По характеру инфляционной очистки прибыли различают

номинальную и реальную прибыль, скорректированную на темп инфляции в отчетном периоде.По рассматриваемому периоду формирования выделяют

прибыль отчетного года, прибыль предыдущего года и планируемая прибыль.Приведенный перечень классификационных признаков не

отражает всего многообразия видов прибыли, используемых в научной терминологии и

практике работы предприятия. [2].В процессе анализа используются различные показатели

прибыли. Модель формирования финансовых результатов является единой для всех предприятий

независимо от организационно-правовой формы хозяйствования и формы собственности.

По составу включаемых элементов различают валовую прибыль, прибыль от реализации,

прибыль (убыток) до налогообложения и чистую прибыль.Классификация доходов и расходов определяется Положениями

по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и «Расходы организации»

(ПБУ 10/99).В соответствии с ПБУ 9/99 и ПБУ 10/99 в форму № 2

включаются следующие доходы и расходы:доходы и расходы по обычным видам деятельности;

прочие доходы и расходы.

Доходами организации в соответствии с ПБУ

(ПБУ 9/99) признается увеличение экономических выгод в результате поступления активов

(денежных средств, иного имущества) и (или) погашения обязательств, приводящее к

увеличению капитала этой организации, за исключением вкладов участников (собственников

имущества).Не могут признаваться доходами различные поступления от других

юридических и физических лиц: НДС, акцизы, налоги, экспортные пошлины и иные аналогичные

обязательные платежи и др.Доходы включают следующие статьи:

выручку от продаж товаров, услуг;

проценты и дивиденды к получению;

доходы от участия в других организациях (ДрД);

поступления от продажи основных средств и другого

имущества;прочие доходы (ПрД);

отложенные налоговые активы.

Доходами от обычных видов деятельности являются

выручка от продажи продукции и товаров, поступления, связанные с выполнением работ,

оказанием услуг, арендная плата и т.д.К прочим доходам относятся поступления:

от участия в уставных капиталах других организаций,

когда это не является предметом деятельности организации;от предоставления за плату во временное пользование

(временное владение и пользование) своих активов, прав, возникающих из патентов

на изобретения, промышленных образцов и других видов интеллектуальной собственности;прибыль, полученная организацией в результате совместной

деятельности (по договору простого товарищества);поступления от продажи основных средств и иных активов,

отличных от денежных средств (кроме иностранной валюты), продукции, товаров;проценты, полученные за предоставление в пользование

денежных средств организации, а также проценты за использование банком денежных

средств, находящихся на счете организации в этом банке.Расходами организации в соответствии с ПБУ

10/99 признается уменьшение экономических выгод в результате выбытия активов (денежных

средств, иного имущества) и (или) возникновения обязательств, приводящих к уменьшению

капитала этой организации, за исключением уменьшения вкладов по решению участников

(собственников имущества).Расходы классифицируются по следующим группам:

себестоимость, коммерческие, управленческие расходы;

проценты к уплате;

прочие расходы;

расходы по операциям с активами;

отложенные налоговые обязательства;

налог на прибыль.

Расходами по обычным видам деятельности являются

расходы, связанные с изготовлением продукции и продажей продукции, с выполнением

работ, оказанием услуг, приобретением и продажей товаров.В состав доходов (расходов) от внереализационных операций

включаются:доходы, полученные (расходы, понесенные) от долевого

участия в совместных предприятиях;доходы от сдачи (получения) имущества в аренду;

доходы (расходы) по акциям, облигациям и другим ценным

бумагам;суммы, полученные и уплаченные в виде экономических

санкций и в возмещение убытков;другие доходы и расходы от операций, непосредственно

не связанных с производством и реализацией продукции. При этом платежи, внесенные

в бюджет в виде санкций, производятся за счет прибыли, остающейся в распоряжении

предприятий, и не включаются в состав расходов от внереализационных операций.В ходе анализа доходов и расходов рассчитываются следующие

показатели: абсолютное отклонение, темп роста каждого показателя, уровень каждого

показателя в итоговой величине (доходов или расходов) в %, изменение структуры доходов

и расходов, проводится факторный анализ.Доктор экономических наук И.Н. Чуев, кандидат экономических

наук Л.Н. Чуева в работе «Комплексный экономический анализ хозяйственной деятельности»

рекомендуют в анализе и оценке финансовых результатов использовать следующую систему

показателей:Валовая прибыль представляет собой разность между выручкой от реализации

(за минусом НДС, акцизов и других обязательных платежей) и себестоимостью продаж

товаров и услуг.Прибыль от реализации равна разности валовой прибыли,

управленческих и коммерческих расходов.Прибыль (убыток) до налогообложения равна сумме прибыли от реализации

продукции, работ, услуг и прочих доходов за минусом расходов.Налогооблагаемая прибыль представляет собой разницу между

прибылью до налогообложения и суммой доходов, полученных по ценным бумагам, от долевого

участия в совместных предприятиях, рентных платежей, а также суммой льгот по налогу

на прибыль в соответствии с действующим налоговым законодательством.Чистая прибыль определяется как разность прибыли (убытка) до налогообложения,

уменьшенная на сумму текущего налога на прибыль и отложенных налоговых обязательств

и увеличенная на величину отложенных налоговых активов. [34].Предприятие исходя из своей финансовой стратегии может

увеличивать или уменьшать величину прибыли до налогообложения за счет выбора того

или иного способа: оценки имущества; порядка его списания; установления сроков использования.

Все это должно быть отражено в учетной политике, поэтому бухгалтер должен уметь

выбрать и предложить руководителю тот вариант учетной политики, который обеспечит

реализацию финансовой стратегии предприятия.Влиять на финансовые результаты в рамках учетной политики

можно различными путями:варьированием границей норматива

отнесения актива к основным средствам; переоценкой основных средств и использованием

понижающих коэффициентов к амортизационным отчислениям; использованием механизма

ускоренной амортизации; различным порядком отнесения отдельных видов расходов на

себестоимость реализованной продукции (например, финансирование ремонта); выбором

оценки потребленных производственных запасов (сырья, топлива и т. п.);выбором метода определения выручки

от реализации и др.Основными задачами анализа являются: оценка динамики

показателей прибыли до налогообложения; выявление и измерение действия различных

видов доходов на величину прибыли; оценка возможных резервов дальнейшего роста прибыли

до налогообложения.По мнению доктора экономических наук И.Н. Чуева, кандидата

экономических наук Л.Н. Чуевой, изложенному в работе «Комплексный экономический

анализ хозяйственной деятельности», анализ следует начинать с общей оценки динамики

величины и состава прибыли до налогообложения. Затем, по мнению авторов, необходимо

проанализировать прибыль до налогообложения в динамике за ряд лет.При изучении динамики прибыли следует учитывать уровень

инфляции. Для этого выручку корректируют на средневзвешенный индекс роста цен на

продукцию предприятия в среднем по отрасли, а затраты по реализованной продукции

уменьшают на их прирост в результате повышения цен на потребленные ресурсы за анализируемый

период. После этого нужно проанализировать изменение каждого показателя за текущий

анализируемый период.Как считает автор, чтобы снизить воздействие инфляции

на финансовые результаты, необходимо своевременно контролировать уровень рентабельности,

закладываемой в расчетную цену изделия. [34].Показателями, характеризующими

эффективность деятельности предприятия, являются показатели рентабельности (прибыльности).Рентабельность представляет собой соотношение дохода

и капитала, вложенного в создание этого дохода. Чем выше уровень рентабельности,

тем выше эффективность хозяйствования.Увязывая прибыль с

вложенным капиталом, рентабельность позволяет сравнить уровень доходности деятельности

предприятия с альтернативным использованием капитала или с доходностью, полученной

предприятием при сходных условиях риска. Более рисковые инвестиции требуют более

высокой прибыли, чтобы они стали выгодными. Так как капитал всегда приносит прибыль,

для измерения уровня доходности прибыль, как вознаграждение за риск, сопоставляется

с размером капитала, который был необходим для образования этой прибыли. Рентабельность

является показателем, комплексно характеризующим эффективность деятельности предприятия.При его помощи можно

оценить эффективность управления предприятием, так как получение высокой прибыли

и достаточного уровня доходности во многом зависит от правильности и рациональности

принимаемых управленческих решений. Поэтому рентабельность можно рассматривать как

один из критериев качества управления предприятием.По значению уровня

рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность

предприятия получать достаточную прибыль на инвестиции. Для кредиторов и инвесторов,

вкладывающих деньги в собственный капитал предприятия, данный показатель является

более надежным индикатором,

чем показатели ликвидности и финансовой устойчивости, определяющиеся на основе соотношения

отдельных статей баланса.Устанавливая связь

между суммой прибыли и величиной вложенного капитала, показатель рентабельности

можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования

с фактическими и ожидаемыми инвестициями сопоставляется прибыль, которую предполагается

получить на эти инвестиции. Оценка предполагаемой прибыли базируется на уровне доходности

за предшествующие периоды с учетом прогнозируемых изменений.Рентабельность имеет

большое значение для принятия решений в области инвестирования, планирования, при

составлении смет, координации, оценке и мониторинге деятельности предприятия и его

результатов.[2].Условно все показатели

рентабельности, рассчитываемые в финансовом анализе, можно подразделить на группы:1 группа – показатели рентабельности капитала

2 группа – показатели рентабельности продаж

Рентабельность всего капитала определяется отношением различных

показателей прибыли к средней величине всего капитала.Rk = Рв; Рр; Рб; Рч (ф. №2) (1)

К [0,5 (стр 300 нг + стр 300 кг) ф№1]

где Pв – валовая прибыль

Рp- прибыль от продаж

Рб- бухгалтерская прибыль

Рч- чистая прибыль

К- средняя величина всех активов организации за

период исследованияRk- рентабельность всех активов организации

Данная группа показателей оценивает рациональность

использования имущества организацией. На его основе можно судить о том, сколько

денежных единиц прибыли получено организацией с каждого рубля всех активов. Рост

показателей рентабельности (убыточности) всего капитала указывает на повышение уровня

деловой активности организации, а их снижение на излишне накопленный капитал.Рентабельность основного капитала рассчитываем путем деления показателей

прибыли на среднюю величину основного капитала.Kok = Рв; Рр; Рб; Рч (ф. №2) (2)

ОК [0,5 (стр 190 нг + 230 нг+ 190 кг+ 230 кг)

ф№1]где ОК — средний размер основного капитала за период

исследования. Он состоит из внеоборотных активов (стр. 190 ф. №1) и долгосрочной

дебиторской задолженности (строка 230 ф. №1).Данная группа показателей оценивает рациональность

использования организацией как в целом основного капитала, так и его элементов –

нематериальных активов и основных средств. Эффективность измеряется величиной прибыли

(убытка), полученной на единицу стоимости основного капитала.Рентабельность оборотного капитала определяется отношением показателей

прибыли к средней величине оборотного капитала.На основе этих показателей оцениваем рациональность

использования организацией своих оборотных активов, которая отражается в величине

прибыли, полученной на единицу их себестоимости.Koб.k = Рв; Рр; Рб; Рч (ф. №2) (3)

Об. К [0,5((стр 290 – 220 — 230) нг + (стр. 290 + 220+ 230) кг)

ф №1]где Об. К— средняя стоимость оборотного капитала

за период исследоваиястр. 290 ф№1- всего оборотных средств;

стр. 220 ф№1-НДС;

стр. 230 ф№1- долгосрочная дебиторская задолженность;

Рентабельность собственного капитала исчисляется отношением прибыли к

средней величине собственного капитала. На основании этой группы показателей судят

о величине прибыли, полученной с каждого рубля собственного капитала.KСk = Рв; Рр; Рб; Рч (ф. №2) (4)

СК [0,5((стр. 490+ 640) нг + (стр 490 + 640) кг) ф. №1]

где Сk— собственный капитал в целом за

период исследованиястр. 490 ф№1- итог раздела 3 пассива баланса;

стр. 640 ф№1- доходы будущих периодов;

Рентабельность заемного капитала рассчитывается отношением показателей

прибыли к средней за период величине заемного капитала. В состав заемного капитала

включены долгосрочные и краткосрочные обязательства. Заемный капитал используется

эффективно в том случае, если он приносит прибыли больше на каждый заемный рубль,

чем плата процентов за его пользование.K зk = Рв; Рр; Рб; Рч (ф. №2) (5)

ЗК[0,5((стр 590+ 690- 640)нг+(стр 590 + 690-

640)кг) ф. №1]где зk- средняя величина заемного капитала за период анализа

стр. 590 ф. №1- долгосрочные обязательства;

стр. 690 ф. №1- краткосрочные обязательства;

Для осуществления контроля не только за себестоимостью

реализованной продукции, но и за изменениями в политике ценообразования рассчитывают

показатели рентабельности товарной продукции и рентабельности продаж.Рентабельности товарной продукции определяется отношением величины

прибыли к объему товарной продукции:RNTП = Рв; Рр; Рч (ф. №2) (6)

Nтп

где RNTП – рентабельность товарной продукции;

Р – прибыль от продажи продукции (прибыль от продаж,

валовая прибыль, чистая прибыль); Nтп – объем товарной продукцииРентабельность реализованной продукции рассчитывается путем деления прибыли

(прибыль от продаж, чистая прибыль) на объем продаж:RNP = Рр; Рч (ф. №2) (7)

Np

где RNP – рентабельность продаж;

Р – прибыль от продажи продукции (прибыль от продаж,

чистая прибыль);Np – выручка от продажи продукции за минусом налога на

добавленную стоимость, акцизов и аналогичных обязательных платежей.В качестве величины прибыли могут быть показатели:

прибыль от продаж, валовая прибыль, чистая прибыль. Объем продаж выражается показателем

выручки от продажи продукции за минусом налога на добавленную стоимость, акцизов

и аналогичных обязательных платежей. Рентабельность продаж характеризует эффективность

предпринимательской деятельности и показывает, сколько получено прибыли с рубля

продаж. Рассчитывается в целом по предприятию и по отдельным видам продукции. [34].Основными задачами анализа финансовых результатов

деятельности хозяйствующих субъектов являются:оценка динамики абсолютных и относительных

показателей финансовых результатов (прибыли и рентабельности);факторный анализ прибыли от реализации

продукции (работ, услуг);анализ финансовых результатов от

прочей реализации, внереализационной деятельности;анализ и оценка использования чистой

прибыли;выявление и оценка возможных резервов

роста прибыли и рентабельности на основе оптимизации объемов производства и издержек

производства и обращения;анализ взаимосвязи затрат, объема

производства (продаж) и прибыли; разработка мероприятий по использованию выявленных

резервов.1.2

Учетная

политика предприятия на 2009 годПод учетной политикой организации понимается принятая

организацией совокупность способов ведения бухгалтерского учета — первичного наблюдения,

стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной

деятельности.Методологические основы формирования (выбора и обоснования)

и раскрытия (придания гласности) учетной политики организации установлены Положением

по бухгалтерскому учету «Учетная политика организации» ПБУ 1/08, утвержденным приказом

Министерства финансов РФ от 06.10.2008 № 106 н.Приказом № 117 от 31.12.2008 года в ООО «Завод ТЕХНОПЛЕКС»

принята учетная политика организации для целей бухгалтерского учета на 2009 год.Далее приведен фрагмент положения «Учетная политика»

для целей бухгалтерского учета ООО «Завод ТЕХНОПЛЕКС» на 2009 год, касающийся

учета доходов, расходов и прибыли организации.Учет затрат.

Базовые накопительные счета учета затрат, предусмотренных

Планом счетов и Инструкцией по его применению:20 «Основное производство»;

25 «Общепроизводственные расходы»;

26 «Общехозяйственные расходы»;

44 «Расходы на продажу».

По способу включения в себестоимость конечного продукта

затраты для целей бухгалтерского учета группируются на прямые затраты и косвенные

затраты.Учет и распределение прямых затрат.

Перечень прямых расходов:

Прямые расходы, которые в течение налогового периода

относятся к «Производство Завод ТЕХНОПЛЕКС ООО» и не распределяются между подразделениями,

учитываются на счет 25 «Общепроизводственные расходы» (производство продукции и

производство комплектации)Ненормируемая номенклатура

Страхование имущества и оборудования

Упаковочные материалы

Прочие расходы, участвующие только для производственного

подразделения « Производство Завод ТЕХНОПЛЕКС ООО»Прямые расходы, которые распределяются между подразделениями

«Производство Завод ТЕХНОПЛЕКС ООО» и «Выпуск полистирола Завод ТЕХНОПЛЕКС ООО»,

учитываются на счете 25 «Общепроизводственные расходы»Данные затраты распределяются пропорционально стоимости

отпущенных в производство основных материалов (статья затрат: Сырье собственное,

Нормируемое сырье).Перечень распределяемых расходов:

Амортизация оборудования; Аренда производственного

оборудования и сооружений; Заработная плата основных производственных рабочих; Налоги

с заработной платы основных производственных рабочих; Электроэнергия в части, приходящейся

на производство (сумма электроэнергии, использованной в здании цеха)Перечень прямых расходов может быть дополнен на основании

служебных записок, или приказа руководителя, любых других документов, подтверждающих

принадлежность затраты к определенному подразделению производстваК прямым расходам товаров для перепродажи относится

стоимость их приобретения, с учетом расходов, связанных с их приобретением.Прямые расходы, учитываемые

на счете 25 закрывается на счет 20, затем прямые расходы списываются непосредственно

на 43 «готовая продукция», 21 «Полуфабрикаты собственного производства»,

по конкретному виду продукции. Учет выпуска готовой продукции (работ, услуг) осуществлять

без применения счета 40 «Выпуск продукции (работ, услуг).Косвенные расходы учитываются на счете 26 «Общехозяйственные

расходы» и списываются в конце отчетного (налогового) периода непосредственно

на счет 90 «Продажи».К указанным расходам относятся следующие расходы:

заработная плата администрации организации, отчисления по ЕСН и отчисления в ПФР

с заработной платы администрации предприятия, арендные платежи, транспортные расходы,

налог на землю, канцелярские хозяйственные расходы, расходы на услуги связи, расходы

по коммунальным платежам, непосредственно не связанные с прямыми затратами, амортизационные

отчисления, прочие расходы.Расходы, связанные с реализацией продукции, товаров

учитываются в составе косвенных расходов на счете 44 «Расходы на продажу» и списываются

в конце отчетного (налогового) периода непосредственно на счет 90 «Продажи».Нормируемые расходы включаются в затраты, учитываемые

при налогообложении, по максимальным нормативам, установленным НК РФ.В частности, представительские расходы включаются

в состав прочих расходов в той части, которая составляет до 4% включительно от расходов

организации на оплату труда.Расходы на рекламу полностью включаются в затраты

— в части ненормируемых сумм. Нормируемые расходы на рекламу включаются в затраты

в той части, которая составляет до 1% включительно выручки от реализации, определяемой

в соответствии со ст. 249 НК РФ.Расчет предельно допустимых размеров норматива производится

нарастающим итогом в течение отчетного года.Учёт доходов и расходов общества

Доходы

и расходы учитываются методом начисления, то есть в том периоде, в котором они произведены,

независимо от даты оплаты. Датой признания дохода является дата составления первичного

документа. Датой признания расхода является дата составления первичного документа,

либо дата получения первичного документа, в случае, если он получен после закрытия

отчетного периода.Резервов предстоящих расходов не создается.

Учёт доходов Общества

Выручка Общества признается в бухгалтерском учете

при наличии следующих условий:а) Общество имеет право на получение этой выручки,

вытекающее из конкретного договора или подтвержденное иным соответствующим образом;б) сумма выручки может быть определена;

в) имеется уверенность в том, что в результате конкретной

операции произойдет увеличение экономических выгод Общества;г) право собственности (владения, пользования и распоряжения)

на продукцию (товар) перешло от Общества к покупателю или работа принята заказчиком

(услуга оказана);д) расходы, которые произведены или будут произведены

в связи с этой операцией, могут быть определены.Если в отношении денежных средств и иных активов,

полученных организацией в оплату, не исполнено хотя бы одно из названных условий,

то в бухгалтерском учете Общества признается кредиторская задолженность, а не выручка.Выручка принимается к бухгалтерскому учёту в сумме,

исчисленной в денежном выражении, равной величине поступления денежных средств и

иного имущества и (или) величине дебиторской задолженности. Если величина поступления

покрывает лишь часть выручки, то выручка, принимаемая к бухгалтерскому учёту, определяется

как сумма поступления и дебиторской задолженности.Величина поступления и (или) дебиторской задолженности

определяется исходя из цены, установленной договором между Обществом и покупателем

(заказчиком) или пользователем активов Общества.Если цена не предусмотрена в договоре и не может быть

установлена исходя из условий договора, то для определения величины поступления

и (или) дебиторской задолженности принимается цена, по которой в сравнимых обстоятельствах

обычно Общество определяет выручку в отношении аналогичной продукции (товаров, работ,

услуг), либо предоставления во временное пользование (временное владение и пользование)

аналогичных активов.При продаже продукции и товаров, выполнении работ,

оказании услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки

и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской

задолженности.Учет доходов от обычных видов деятельности осуществляется

на счете 90 «Продажи» субсчет «Выручка». Списание со счета 90 на счет 99 «Прибыли

и убытки» производится ежемесячно.Доходами от обычных видов деятельности является выручка от продажи продукции

и товаров, поступления, связанные с выполнением работ, оказанием услуг по следующим

видам:производство строительных материалов (полимерные мембраны);

выручка от продажи собственной готовой продукции и

полуфабрикатов.выручка от продажи товаров

Внереализационными доходами Общества являются:

Выручка от деятельности связанной со сдачей в аренду

имущества постоянной и переменной части; выручка от продажи основных средств и материалов;

выручка от выставления вознаграждение за услуги хранения;выручка от услуг погрузки; поступления, связанные

с участием в уставных капиталах других организаций; проценты, полученные за предоставление

в пользование денежных средств организации, а также проценты за использование банком

денежных средств, находящихся на счете организации в этом банке; штрафы, пени, неустойки

за нарушение условий договоров;активы, полученные безвозмездно, в том числе по договору

дарения;поступления в возмещение причиненных организации убытков;

прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской

задолженности, по которым истек срок исковой давности;курсовые разницы; поступления, возникающие как последствия

чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара,

аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей,

остающихся от списания непригодных к восстановлению и дальнейшему использованию

активов, и т.п.; прочие доходы.Учет прочих доходов и расходов Общества производится

на счете 91 «Прочие доходы и расходы» в разрезе аналитики. Списание со счета 91

на счет 99 «Прибыли и убытки» производится ежемесячно.Учёт расходов Общества

Расходами Общества признается уменьшение экономических

выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения

обязательств, приводящее к уменьшению капитала этой организации, за исключением

уменьшения вкладов по решению участников (собственников имущества).Расходы Общества признаются в бухгалтерском учете

при наличии следующих условий:расход производится в соответствии с конкретным договором,

требованием законодательных и нормативных актов, обычаями делового оборота;сумма расхода может быть определена;

имеется уверенность в том, что в результате конкретной

операции произойдет уменьшение экономических выгод Общества.Если в отношении любых расходов, осуществленных Обществом,

не исполнено хотя бы одно из названных условий, то в бухгалтерском учете Общества

признается дебиторская задолженность.Расходы признаются в том отчетном периоде, в котором

они имели место, независимо от времени фактической выплаты денежных средств и иной

формы осуществления.Расходы Общества в зависимости от их характера, условий

осуществления и направлений деятельности организации подразделяются на:расходы по обычным видам деятельности;

прочие расходы.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением

продукции и продажей продукции, приобретением и продажей товаров. Такими расходами

также считаются расходы, осуществление которых связано с выполнением работ, оказанием

услуг.Для целей формирования организацией финансового результата

деятельности от обычных видов деятельности определяется себестоимость проданных

товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным

видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные

периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие

отчетные периоды, с учетом корректировок, зависящих от особенностей производства

продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи)

товаров.Прочими расходами являются:

расходы от деятельности связанной со сдачей в аренду

имущества постоянной и переменной части; расходы от продажи основных средств и материалов;

расходы от выставления вознаграждение за услуги хранения; расходы услуг погрузки

(перевыставляемые); расходы, связанные с участием в уставных капиталах других организаций;

проценты, уплачиваемые организацией за предоставление ей в пользование денежных

средств (кредитов, займов), за исключением сумм процентов, включаемых в стоимость

инвестиционного актива; расходы, связанные с оплатой услуг, оказываемых кредитными

организациями; штрафы, пени, неустойки за нарушение условий договоров; возмещение

причиненных организацией убытков; убытки прошлых лет, признанные в отчетном году;

суммы дебиторской задолженности, по которой истек срок исковой давности, других

долгов, нереальных для взыскания; курсовые разницы; перечисление средств (взносов,

выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление

спортивных мероприятий, отдыха, развлечений, мероприятий культурно — просветительского

характера и иных аналогичных мероприятий; расходы, возникающие как последствия чрезвычайных

обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации

имущества и т.п.); прочие расходы.Для целей бухгалтерского учета величина прочих расходов

определяется в соответствии с ПБУ 10/99 «Расходы организации».Прибыли и убытки. Учет нераспределенной прибыли

Общества.Для обобщения информации о формировании конечного

финансового результата деятельности Общества в отчетном году предназначен счет 99

«Прибыли и убытки».Конечный финансовый результат (чистая прибыль или

чистый убыток) слагается из финансового результата от обычных видов деятельности,

а также прочих доходов и расходов. По дебету счёта 99 «Прибыли и убытки» отражаются

убытки (потери, расходы), а по кредиту — прибыли (доходы) Общества. Сопоставление

дебетового и кредитового оборотов за отчетный период показывает конечный финансовый

результат отчетного периода.На счете 99 «Прибыли и убытки» в течение отчетного

года отражаются:прибыль или убыток от обычных видов деятельности —

в корреспонденции со счетом 90 «Продажи»;сальдо прочих доходов и расходов за отчетный месяц;

начисленные платежи налога на прибыль и платежи по

перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся

налоговых санкций — в корреспонденции с соответствующим субсчётом счёта 68 «Расчеты

по налогам и сборам».Использование чистой прибыли, остающейся в распоряжении

Общества после начисления налога на прибыль и иных аналогичных обязательных платежей,

включая санкции, осуществляется на основании решения общего собрания акционеров

(участников).Отнесение расходов за счет чистой прибыли

Расходы организации учитываются на счете прибылей

и убытков организации, кроме случая, когда распоряжением руководителя организации

в рамках предоставленной ему собственниками (учредителями) компетенции на определенный

вид (сумму) затрат (приведенных выше независимо от их связи с обычными видами деятельности

или принадлежности к прочим расходам) специально в качестве источника указана прибыль

(конкретного года), остающаяся в распоряжении предприятия. В этом случае бухгалтер

в учете отражает тот источник (чистую прибыль конкретного года), на который указано

в распорядительном документе.Расходование чистой прибыли, остающейся в распоряжении

предприятия после уплаты налога на прибыль, возможно только из чистой прибыли, которая

была получена в предыдущие годы.Для правомерного отражения расходов за счет средств

чистой прибыли необходимы следующие документы: решение учредителей о расходовании

чистой прибыли предыдущего отчетного года, оформленное в соответствии с законодательством

(выписка);утвержденная смета расходов по видам и сумма (по необходимости);

приказ (распоряжение) руководителя организации со

ссылкой на решение учредителей и указанием на утвержденную смету расходов за счет

чистой прибыли1.3

Экономическая

характеристика производственно-финансовой деятельности ООО «Завод ТЕХНОПЛЕКС»Общество с ограниченной ответственностью «Завод ТЕХНОПЛЕКС»

учреждено в соответствии с гражданским законодательством РФ. Общество является юридическим

лицом и действует на основании Устава и законодательства РФ.Основной целью деятельности Общества является извлечение

прибыли и удовлетворение потребностей в производимой Обществом продукции, выполняемых

им работах и оказываемых услугах.Фирменное название на английском языке: Plant TECHNOPLEX ltd.

Местонахождение Общества: 391000, Россия, город Рязань,

Восточный Промузел, 21.Уставный капитал Общества составляет 100 000 рублей.

К основным видам деятельности Общества относятся:

производство пластмассовых изделий, используемых в

строительстве;производство пластмассовых плит, полос, труб и профилей;

производство минеральных тепло- и звукоизоляционных

материалов и изделий;переработка давальческого сырья;

другие виды деятельности, соответствующие целям и

задачам Общества и не противоречащие действующему законодательству.Общество с ограниченной ответственностью

«Завод Техноплекс» — это предприятие по производству изделий из экструзионного пенополистирола,

применяемых в строительстве и других смежных областях для тепло-и звукоизоляции.

Основными потребительскими характеристиками материала

готовой продукции являются: низкая теплопроводность; отсутствие водопоглощения;низкая паропроницаемость; высокая прочность на сжатие;

устойчивость к горению; биологическая устойчивость; простота и удобство применения;долговечность; экологичность. Пенополистирол устойчив

к воздействию растворов кислот и щелочей, спиртов. Материал инертен по отношению

к неорганическим строительным материалам — бетону, извести, цементу, песку.Продукция предприятия продается на всей территории

России. С июля 2007 года предприятие осуществляет экспорт продукции, в основном

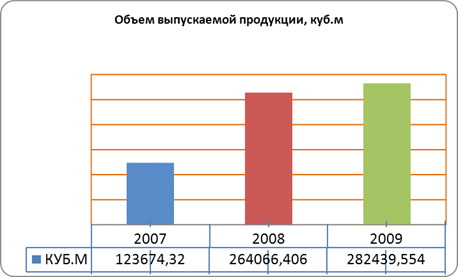

Беларусь, Украину и Молдову.На рисунке 1 представлена динамика изменения объема

выпускаемой продукции за период 2007-2009 год.

Рисунок 1– Объем выпускаемой продукции 2007-2009г

Ассортиментный ряд выпускаемой продукции включает

в себя 5 видов пенополистирольных изделий: ТЕХНОПЛЕКС 30 250, ТЕХНОПЛЕКС 30 250

Стандарт, ТЕХНОПЛЕКС 35 250, ТЕХНОПЛЕКС 35 250 Стандарт, ТЕХНОПЛЕКС 45 500.Очевиден значительный рост производства продукции

в 2008. Объем производства в 2009 году незначительно больше объема выпуска 2008-

го года.На рисунке 1.1 (приложение 1) приведены плановые показатели

и показатели выполнения плана. Лишь в марте наблюдается отставание от плана, в остальных

месяцах план выполнялся и перевыполнялся, причем в летние месяцы перевыполнение

плана значительно. Это связано с повышенным спросом на готовую продукцию в связи

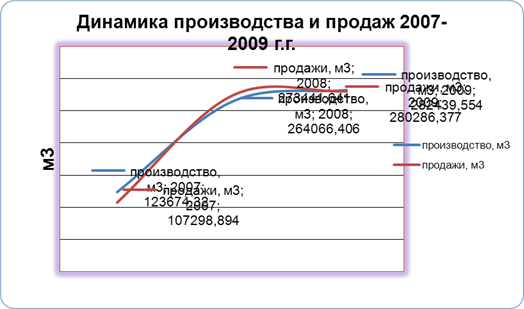

с сезонным оживлением строительного рынка в весеннее — летний период.На рисунке 2 приведен график динамики производства

и продаж за период 2007-2009 г. В 2008 году очевиден значительный рост и производства

и продаж готовой продукции.

Рисунок 2 – Динамика производства и продаж 2007-2009

гВ 2009 отмечается незначительный рост производства

и продаж продукции, что вызвано кризисными явлениями в экономике страны, многие

стройки были «заморожены», а так как материал используется в строительстве, спрос

на него так же резко снизился.На рисунке 1.2 (приложение 1) представлен график динамики

продаж 2009 года, где явно прослеживается сезонность спроса на производимую предприятием

продукцию.Если проанализировать динамику продаж

(см. рисунок 1.2 приложения 1) с динамикой выпуска (см. рисунок 1) 2009 года, то

можно сделать вывод, что предприятие при производстве продукции оценивает спрос

на продукцию, учитывает сезонность спроса, во избежание перепроизводства и затоваривания.

Т.е. применяется так называемый метод «вытягивания», когда производитель стремится

выпускать продукции ровно столько, сколько нужно потребителю. Это, в свою очередь,

дает возможность избегать расходов на складирование и длительное хранение готовой

продукции, что может приводить к частичной утрате товарного вида и другим издержкам

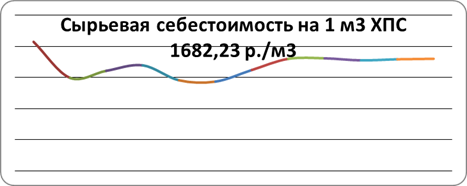

хранения.Предприятие контролирует и пытается

снижать сырьевую себестоимость продукции. На рисунке 3 приведена динамика сырьевой

себестоимости продукции.

Рисунок 3 — Динамика сырьевой себестоимости

в 2009 г.Еще в январе 2009-го года сырьевая

себестоимость одного кубического метра готовой продукции была свыше двух тысяч рублей.

К концу 2009-го года сырьевая себестоимость снизилась до 1 682,23 руб. за кубический

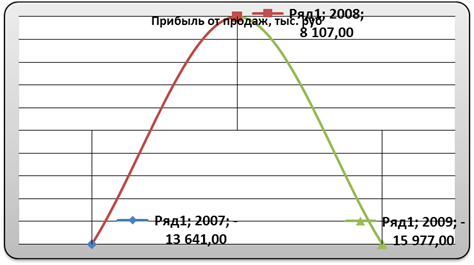

метр.На рисунке 4 представлена диаграмма

изменения выручки от продаж в исследуемом периоде. Отмечается рост выручки от продаж

на всем протяжении исследуемого периода.В 2007-ом году выручка от продаж

составила 60 926 тыс. рублей, в 2008-ом году — 294 841 тыс. рублей, в 2009-ом году-

уже 499 067 тыс. рублей.

Рисунок 4 – Изменение выручки от

продаж в 2007 – 2009 г.На рисунке 5 представлено изменение

себестоимости продаж ООО «Завод ТЕХНОПЛЕКС» в исследуемом периоде.В 2007 году себестоимость продаж

составила 30 290 тыс. рублей, в 2008 году — 210 175 тыс. рублей, в 2009- 480 572

тыс. руб.

Рисунок 5 – Изменение себестоимости

продаж в 2007 – 2009 гНа рисунке 6 представлен график

изменения прибыли (убытка) от продаж.В 2007-ом году предприятие получило

убыток от продаж в размере 13 641 тыс. рублей, в 2008-ом году- прибыль в размере

8 107 тыс. рублей, в 2009 – снова убыток в размере 15 977 тыс. рублей.

Рисунок 6 – График изменения прибыли от продаж в 2007

– 2009 г.На рисунке 7 представлена диаграмма изменения уровня

затрат на 1 рубль выручки от продаж в период 2007-2009 г.

Рисунок 7 – Диаграмма изменения уровня затрат на 1

рубль выручки от продаж в 2007 – 2009 гВ 2008 году уровень затрат составил 1,22 руб. на 1

рубль выручки от продаж, в 2008-ом году – 0,97 руб., в 2009-ом году уровень затрат

снова повысился и составил 1,03 руб.В таблице 1 приведены значения показателей рентабельности

(убыточности) продаж по прибыли от продаж и по чистой прибыли за исследуемый период.Таблица 1

Рентабельность (убыточность) продаж 2007-2009 г

Показатель

2007

2008

2009

Рентабельность (убыточность)продаж

по прибыли от продаж, %

— 22,39

2,75

— 3,20

Рентабельность (убыточность)продаж

по чистой прибыли, %

— 20,25

1,34

— 1,34

В 2007-ом году убыточность продаж по прибыли от продаж

составила 22,39%, а по чистой прибыли – 20,25%. В 2008-ом году рентабельность продаж

по прибыли от продаж достигла 2,75%, а по чистой прибыли – 1,34%. В 2009-ом году

показатели убыточности составили 3,2% и 1,34% соответственно.В таблице 2 приведены значения показателей всех видов

прибыли и рентабельности (убыточности) всех видов капитала по бухгалтерской прибыли

исследуемой организации за 2007-2010 г.Валовая прибыль в 2007 году составила 30 636 тыс.

руб., в 2008-ом – 84 666 тыс. руб., в 2009-ом – 18 495 тыс. руб.Убыток от продаж в 2007-ом году составил 13 641 тыс.

руб., в 2009-ом – 18 495 тыс. руб. Прибыль от продаж в 2008-ом году составила 8

107 тыс. руб.Убыток до налогообложения в 2007-ом году составил

15 695 тыс. руб., в 2009-ом – 6 014 тыс. руб. Прибыль от продаж в 2008-ом году составила

4 417 тыс. руб.Чистый убыток 2007-го года составил 12 335 тыс. руб.,

2009-го – 6 674 тыс. руб. Чистая прибыль 2008-го года составила 3 938 тыс. руб.Рентабельность совокупного капитала по валовой прибыли

составила в 2007-ом году — 1,94%, в 2008 – 1,44%, в 2009 – 0,21%.Таблица 2

Показатели прибыли и рентабельности (убыточности)

капитала по бухгалтерской прибыли за 2007-2009 г.

№ п/п

Показатель

Величина за период (год)

2007

2008

2009

1

Валовая прибыль, тыс. руб.

30 636

84 666

18 495

2

Прибыль (убыток) от продаж, тыс.

руб.

— 13 641

8 107

— 15 977

3

Прибыль (убыток) до налогообложения,

тыс. руб.

— 15 695

4 417

— 6 014

4

Чистая прибыль (убыток) отчетного

периода, тыс. руб.

— 12 335

3 938

— 6 674

5

Рентабельность (убыточность) совокупного

капитала по бухгалтерской прибыли, %

— 0,99

0,08

— 0,07

6

Рентабельность (убыточность) основного

капитала по бухгалтерской прибыли, %

— 2,67

0,65

— 0,32

7

Рентабельность (убыточность) оборотного

капитала по бухгалтерской прибыли, %

— 0,15

0,08

— 0,09

8

Рентабельность (убыточность) собственного

капитала по бухгалтерской прибыли, %

— 170,00

32,89

— 40,65

9

Рентабельность (убыточность) заемного

капитала по бухгалтерской прибыли, %

— 62,72

6,12

— 5,75

Рентабельность совокупного капитала по прибыли от

продаж в 2008-ом году составила 0,14%. Убыточность совокупного капитала по прибыли

от продаж в 2007-ом году составила 0,86%, а в 2009-ом году – 0,18%.Рентабельность совокупного капитала по прибыли до

налогообложения в 2008-ом году составила 0,08%. Убыточность совокупного капитала

по бухгалтерской прибыли в 2007-ом году составила 0,99%, а в 2009-ом году – 0,07%.Рентабельность совокупного капитала по чистой прибыли

в 2008-ом году составила 0,07%. Убыточность совокупного капитала по бухгалтерской

прибыли в 2007-ом году составила 0,78%, а в 2009-ом году – 0,07%.В таблице 3 приведены значения некоторых из основных

показателей финансового состояния предприятия за период 2007- 2009 г.По данным таблицы видно, что предприятие финансово

неустойчиво. Это показывают крайне низкие значения финансовых коэффициентов.Коэффициент автономии, который характеризует,

в какой степени активы предприятия сформированы за счет собственного капитала, имеет

отрицательные значения. Из таблицы видно, что предприятие не может обеспечить необходимые

запасы собственными источниками. Это свидетельствует о не совсем сбалансированном

финансовом управлении предприятием.Таблица 3

Основные показатели финансового

состояния предприятия ООО «Завод ТЕХНОПЛЕКС» за 2007-2009 г.

№ п/п

Показатель

2007

2008

2009

1

Коэффициент текущей ликвидности

0,380

0,849

0,507

2

Коэффициент обеспеченности оборотных

активов собственными средствами

— 1,629

— 0,178

— 0,971

3

Оборачиваемость активов по данным

за год в днях

93,309

71,709

64,805

4

Оборачиваемость готовой продукции

по данным за год в днях

0,352

8,482

5,011

5

Коэффициент оборачиваемости оборотных

активов

6,151

5,680

7,038

6

Коэффициент автономии (финансовой

независимости, концентрации собственного капитала) (Equity Ratio – ER)

— 0,630

— 0,123

— 0,209

7

Коэффициент финансовой устойчивости

(обеспеченности долгосрочными источниками финансирования)

— 0,630

— 0,123

— 0,209

8

Коэффициент финансовой активности

(финансовый рычаг, финансовый леверидж)

— 2,587

— 9,115

— 5,779

9

Коэффициент оборачиваемости (отдачи)

совокупных активов

3,858

5,020

5,555

Коэффициент текущей ликвидности

на протяжении всего исследуемого периода меньше единицы. Это говорит о том, что

предприятие является неликвидным, так как в случае необходимости немедленного погашения

всех краткосрочных обязательств, помимо реализации всех собственных оборотных активов,

оно должно найти дополнительные денежные средства из иных источников.Коэффициент обеспеченности оборотных

активов собственными средствами имеет отрицательное значение, при нормативном значении

равном 0,1 и более.Величина собственных оборотных средств

характеризует ту часть собственного капитала предприятия, которая является источником

покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного

года).Далее в работе будет проведен более

подробный анализ финансово-экономического состояния, результатов деятельности предприятия

и даны рекомендации по их улучшению.ГЛАВА 2. УЧЕТ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ

ООО «ЗАВОД ТЕХНОПЛЕКС»2.1 Учет финансовых результатов от обычных видов деятельности

Бухгалтерский учет ООО «Завод ТЕХНОПЛЕКС» ведется

посредством бухгалтерской программы «1С:Предприятие 8.0», с использованием всех

ее возможностей и преимуществ. Журналы-ордера, ведомости по счетам, главная книга

ведутся в течении года в электронном виде. На конец года данные документы распечатываются,

прошнуровываются, подписываются генеральным директором.Конечный финансовый результат хозяйственной деятельности

организации формируется в виде прибыли или убытка, определяемого как разница между

полученными доходами и произведенными расходами организации.Для целей бухгалтерского учета понятие доходов и их

классификация установлены Положением по бухгалтерскому учету «Доходы организации»

ПБУ 9/99 (далее — ПБУ 9/99). ПБУ 9/99 определяет понятие «доходы организации» и

устанавливает перечень поступлений от других юридических и физических лиц, которые

не признаются доходами организации. Доходами организации признается увеличение экономических

выгод в результате поступления активов (денежных средств, иного имущества) и/или

погашения обязательств, приводящее к увеличению капитала этой организации, за исключением

вкладов участников (собственников имущества).Не признаются доходами организации поступления от

других юридических и физических лиц: сумм налога на добавленную стоимость, акцизов,

экспортных пошлин и иных аналогичных обязательных платежей; по договорам комиссии,

агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.; в

порядке предварительной оплаты продукции, товаров, работ, услуг; авансов в счет

оплаты продукции, товаров, работ, услуг; задатка; в залог, если договором предусмотрена

передача заложенного имущества залогодержателю; в погашение кредита, займа, предоставленного

заемщику.В зависимости от характера получения доходов, условий

их получения и направлений деятельности организации доходы подразделяются на две

основные группы:— на доходы от обычных видов деятельности;

— на прочие доходы.

В исследуемой организации ООО «Завод ТЕХНОПЛЕКС» обычными

видами деятельности считаются продажи продукции собственного производства, а так

же товаров для перепродажи.Все остальные виды деятельности считаются прочими.

Соответственно, и деление доходов, расходов, выручки

происходит в соответствии с данным принципом.Для целей бухгалтерского учета понятие расходов и

их классификация установлены Положением по бухгалтерскому учету «Расходы организации»

ПБУ 10/99 (далее — ПБУ 10/99), которое определяет понятие «расходы организации»

и устанавливает перечень активов, выбытие которых не признается расходами организации.

В ПБУ 10/99 само выбытие активов именуется оплатой.Расходами организации признается уменьшение экономических

выгод в результате выбытия активов (денежных средств, иного имущества) и/или возникновения

обязательств, приводящее к уменьшению капитала этой организации, за исключением

уменьшения вкладов по решению участников (собственников имущества).Не признается расходами организации выбытие активов:

в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного

строительства, нематериальных активов и т.п.); в виде вкладов в уставные (складочные)

капиталы других организаций, приобретения акций акционерных обществ и иных ценных

бумаг не с целью перепродажи (продажи); по договорам комиссии, агентским и иным

аналогичным договорам в пользу комитента, принципала и т.п.; в порядке предварительной

оплаты материально-производственных запасов и иных ценностей, работ, услуг; в виде

авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей,

работ, услуг; в погашение кредита (займа), полученного организацией.В зависимости от характера расходов, условий осуществления

и направлений деятельности организации расходы подразделяются на две основные группы:1) на расходы по обычным видам деятельности;

2) на прочие расходы.

В общем случае доходами от обычных видов деятельности

являются выручка от продажи продукции и товаров, поступления, связанные с выполнением

работ, оказанием услуг (далее — выручка). Если организация имеет предмет деятельности,

отличный от продажи товаров, продукции, работ, услуг, например предоставление за

плату во временное пользование своих активов в аренду, участие в уставных капиталах

других организаций и др., то выручкой считаются поступления, связанные с этой деятельностью.В случае если предоставление за плату во временное

пользование своих активов в аренду, участие в уставных капиталах других организаций

и др. не является предметом деятельности организации, т.е. не относится к обычным

видам деятельности, то доходы, получаемые от этой деятельности, относятся к прочим

доходам.В общем случае к расходам по обычным видам деятельности

относятся расходы, связанные с изготовлением продукции и продажей продукции, приобретением

и продажей товаров. Такими расходами также считаются расходы, осуществление которых

связано с выполнением работ, оказанием услуг. Расходами по обычным видам деятельности

считаются также возмещение стоимости основных средств, нематериальных активов и

иных амортизируемых активов, осуществляемое в виде амортизационных отчислений.Установлено, что если организация имеет предмет деятельности,

отличный от продажи товаров, продукции, работ, услуг, например, предоставление за

плату во временное пользование своих активов в аренду, участие в уставных капиталах

других организаций и др., то расходами по обычным видам деятельности считаются расходы,

связанные с этой деятельностью.Расходы, осуществление которых связано с предоставлением

за плату во временное пользование (временное владение и пользование) своих активов,

прав, возникающих из патентов на изобретения, промышленные образцы и других видов

интеллектуальной собственности, и от участия в уставных капиталах других организаций,

когда это не является предметом деятельности организации, относятся к прочим расходам.ПБУ 10/99 установило нормы, согласно которым для целей

бухгалтерского учета организация самостоятельно устанавливает расходы по обычным

видам деятельности или прочие расходы в зависимости от направлений своей деятельности,

характера расходов, размера и условий осуществления. Обобщенно в состав расходов

по обычным видам деятельности входят: расходы, связанные с приобретением сырья,

материалов, товаров и иных материально-производственных запасов; расходы, возникающие

непосредственно в процессе переработки (доработки) материально-производственных

запасов для целей производства продукции, выполнения работ и оказания услуг и их

продажи; расходы по продаже (перепродаже) продукции, товаров (расходы по содержанию

и эксплуатации основных средств и иных внеоборотных активов, а также по поддержанию

их в исправном состоянии, коммерческие расходы, управленческие расходы и др.).Расходы по обычным видам деятельности принимаются

к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине

оплаты в денежной и иной форме или величине кредиторской задолженности.Если оплата покрывает лишь часть признаваемых расходов,

то расходы, принимаемые к бухгалтерскому учету, определяются как сумма оплаты и

кредиторской задолженности (в части, не покрытой оплатой).Величина оплаты и/или кредиторской задолженности определяется

исходя из цены и условий, установленных договором между организацией и поставщиком

(подрядчиком) или иным контрагентом.При оплате приобретаемых материально-производственных

запасов и иных ценностей, работ, услуг на условиях коммерческого кредита, предоставляемого

в виде отсрочки и рассрочки платежа, расходы принимаются к бухгалтерскому учету

в полной сумме кредиторской задолженности.Величина оплаты и/или кредиторской задолженности по

договорам мены определяется стоимостью товаров (ценностей), переданных или подлежащих

передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих

передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах

обычно организация определяет стоимость аналогичных товаров (ценностей).При невозможности установить стоимость товаров (ценностей),

переданных или подлежащих передаче организацией, величина оплаты и/или кредиторской

задолженности по договорам, предусматривающим исполнение обязательств (оплату) неденежными

средствами, определяется стоимостью продукции (товаров), полученной организацией.Стоимость продукции (товаров), полученной организацией,

устанавливается исходя из цены, по которой в сравнимых обстоятельствах приобретается

аналогичная продукция (товары).Если по договору предоставляются скидки (накидки),

то величина оплаты и/или кредиторской задолженности определяется с учетом всех предоставленных

организации согласно договору скидок (накидок).При формировании расходов по обычным видам деятельности

должна быть обеспечена их группировка по следующим элементам: материальные затраты;

затраты на оплату труда; отчисления на социальные нужды; амортизация; прочие затраты,

связанные с изготовлением и реализацией продукции.Учет доходов и расходов, связанных с обычными видами

деятельности организации (продажа товаров, готовой продукции, работ, услуг), и формирование

финансового результата по этим видам деятельности осуществляется на счете 90 «Продажи».На этом счете отражаются выручка и себестоимость по

проданным товарам, продукции (работам, услугам), в частности:по готовой продукции и полуфабрикатам собственного

производства;работам и услугам промышленного характера;

работам и услугам непромышленного характера;

покупным изделиям (приобретенным для комплектации);

товарам;

услугам по перевозке грузов и пассажиров;

транспортно-экспедиционным и погрузочно-разгрузочным

операциям;услугам связи;

предоставлению за плату во временное пользование (временное

владение и пользование) своих активов по договору аренды (когда это является предметом

деятельности организации);предоставлению за плату прав, возникающих из патентов

на изобретения, промышленные образцы и других видов интеллектуальной собственности

(когда это является предметом деятельности организации);участию в уставных капиталах других организаций (когда

это является предметом деятельности организации) и т.п.Для целей формирования организацией финансового результата

деятельности от обычных видов деятельности себестоимость проданных товаров, продукции,

работ, услуг формируется на базе расходов по обычным видам деятельности. При этом

коммерческие и управленческие расходы могут признаваться в себестоимости проданных

продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве

расходов по обычным видам деятельности. Выручка от обычных видов деятельности принимается

к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине

поступления денежных средств и иного имущества и/или величине дебиторской задолженности.

Если величина поступления покрывает лишь часть выручки, то выручка, принимаемая

к бухгалтерскому учету, определяется как сумма поступления и дебиторской задолженности

(в части, не покрытой поступлением). Величина поступления и/или дебиторской задолженности

определяется исходя из цены, установленной договором между организацией и покупателем

(заказчиком) или пользователем активов организации.При продаже продукции и товаров, выполнении работ,

оказании услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки

и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской

задолженности.Величина поступления и/или дебиторской задолженности

по договорам мены принимается к бухгалтерскому учету по стоимости товаров (ценностей),

полученных или подлежащих получению организацией.Стоимость товаров (ценностей), полученных или подлежащих

получению организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах

обычно организация определяет стоимость аналогичных товаров (ценностей). При невозможности

установить стоимость товаров (ценностей), полученных организацией, величина поступления

и/или дебиторской задолженности определяется стоимостью продукции (товаров), переданной

или подлежащей передаче организацией. Стоимость продукции (товаров), переданной

или подлежащей передаче организацией, устанавливается исходя из цены, по которой

в сравнимых обстоятельствах обычно организация определяет выручку в отношении аналогичной

продукции (товаров).Если по договору предоставляются скидки (накидки)

покупателям, то величина поступления и/или дебиторской задолженности определяется

с учетом всех предоставленных организации согласно договору скидок.Выручка от обычных видов деятельности признается в

бухгалтерском учете при наличии следующих условий: организация имеет право на получение

этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим

образом; сумма выручки может быть определена; имеется уверенность в том, что в результате

конкретной операции произойдет увеличение экономических выгод организации. Уверенность

в том, что в результате конкретной операции произойдет увеличение экономических

выгод организации, имеется в случае, когда организация получила в оплату актив,

либо отсутствует неопределенность в отношении получения актива; право собственности

(владения, пользования и распоряжения) на продукцию (товар) перешло от организации

к покупателю или работа принята заказчиком (услуга оказана);расходы, которые произведены

или будут произведены в связи с этой операцией, могут быть определены.Если в отношении денежных средств и иных активов,

полученных организацией в оплату, не исполнено хотя бы одно из названных условий,

то в бухгалтерском учете организации признается кредиторская задолженность, а не

выручка.Организация может признавать в бухгалтерском учете

выручку от выполнения работ, оказания услуг, продажи продукции с длительным циклом

изготовления по мере готовности работы, услуги, продукции или по завершении выполнения

работы, оказания услуги, изготовления продукции в целом.Выручка от выполнения конкретной работы, оказания

конкретной услуги, продажи конкретного изделия признается в бухгалтерском учете

по мере готовности, если возможно определить готовность работы, услуги, изделия.В отношении разных по характеру и условиям выполнения

работ, оказания услуг, изготовления продукции организация может применять в одном

отчетном периоде одновременно разные способы признания выручки.Если сумма выручки от продажи продукции, выполнения

работы, оказания услуги не может быть определена, то она принимается к бухгалтерскому

учету в размере признанных в бухгалтерском учете расходов по изготовлению этой продукции,

выполнению этой работы, оказанию этой услуги, которые будут впоследствии возмещены

организации.Сумма выручки от продажи товаров, продукции, выполнения

работ, оказания услуг отражается по кредиту счета 90 «Продажи» и дебету счета 62

«Расчеты с покупателями и заказчиками». Одновременно фактическая себестоимость проданных

товаров, продукции, работ, услуг списывается в дебет счета 90 «Продажи» в корреспонденции

с кредитом счетов 43 «Готовая продукция», 41 «Товары», 44 «Расходы на продажу»,

20 «Основное производство» и др.По дебету счета 90 «Продажи» списывается учетная стоимость

товаров в корреспонденции со счетом 41 «Товары». Одновременно с этим осуществляется

сторнирование сумм скидок (накидок), относящихся к проданным товарам в корреспонденции

со счетом 42 «Торговая наценка».Планом счетов бухгалтерского учета предусматривается

детальное отражение доходов и расходов от обычных видов деятельности путем введения

отдельных субсчетов к счету 90 «Продажи».К счету 90 «Продажи» могут быть открыты субсчета:

90-1 «Выручка»;

90-2 «Себестоимость продаж»;

90-3 «Налог на добавленную стоимость»;

90-4 «Акцизы»;

90-9 «Прибыль/убыток от продаж».

На субсчете 90-1 «Выручка» учитываются поступления

активов (денежных средств и/или иного имущества), признаваемые выручкой.На субсчете 90-2 «Себестоимость продаж» учитывается

себестоимость проданных товаров, продукции (работ, услуг), по которым на субсчете

90-1 «Выручка» признана выручка.На субсчете 90-3 «Налог на добавленную стоимость»

учитываются суммы налога на добавленную стоимость, причитающиеся к получению от

покупателя (заказчика), в корреспонденции со счетом 68 «Расчеты по налогам и сборам»

(субсчет 68-1 «Расчеты по налогу на добавленную стоимость»).На субсчете 90-4 «Акцизы» учитываются суммы акцизов,

включенные в цену подакцизной продукции (товаров), — в корреспонденции со счетом

68 «Расчеты по налогам и сборам» (субсчет 68-3 «Расчеты по акцизам»).Организации-плательщики экспортных пошлин могут открывать

к счету 90 «Продажи» субсчет 90-5 «Экспортные пошлины» для учета сумм экспортных

пошлин.Субсчет 90-9 «Прибыль/убыток от продаж» предназначен

для выявления финансового результата (прибыли или убытка) от продаж за отчетный

месяц.Записи по субсчетам 90-1 «Выручка», 90-2 «Себестоимость

продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы» и производятся накопительно

в течение отчетного года. Ежемесячно сопоставлением совокупного дебетового оборота

по субсчетам 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость»,

90-4 «Акцизы» и кредитового оборота по субсчету 90-1 «Выручка» определяется финансовый

результат (прибыль или убыток) от продаж за отчетный месяц.Этот финансовый результат ежемесячно (заключительными

оборотами) списывается с субсчета 90-9 «Прибыль/убыток от продаж» на счет 99 «Прибыли

и убытки».Таким образом, синтетический счет 90 «Продажи» сальдо

на отчетную дату не имеет.В таблице 4приведен анализ счета 90 в учете ООО «Завод

ТЕХНОПЛЕКС» за 2009 год с детализацией по корреспондирующим субсчетам и субконто.Таблица 4

Анализ 90 счета ООО «Завод ТЕХНОПЛЕКС» за 2009 г

Кор. счет

С кредит счетов

В дебет счетов

Нач. сальдо

26

33 992

604,75

26.01

33 992

604,75

41

13 106

630,12

41.01

5 046

721,66

41.07

8 059

908,46

43

467 465

594,65

44

478

556,31

44.02

478

556,31

4.02.1

478

556,31

62

587 604

055,36

62.01

587 604

055,36

68

88 537

260,51

68.02

88 537

260,51

68.02.1

88 537

260,51

90

1 191 184

701,70

90.01

587 604

055,36

90.01.1

587 604

055,36

90.02

480 572

224,77

90.02.1

480 572

224,77

90.03

88 537

260,51

90.07

478

556,31

90.07.1

478

556,31

90.08

33 992

604,75

90.08.1

33 992

604,75

90.09

587 604

055,36

90.09

603 580

646,34

99

4 540

294,50

99

20 516

885,48

99.01

4 540

294,50

20 516

885,48

99.01.1

4 540

294,50

20 516

885,48

Оборот

1 799 305 642,54

Кон. сальдо

1 799 305 642,54

По окончании отчетного года все субсчета, открытые

к счету 90 «Продажи» (кроме субсчета 90-9 «Прибыль/убыток от продаж»), закрываются

внутренними записями на субсчет 90-9 «Прибыль/убыток от продаж».Аналитический учет по счету 90 «Продажи» ведется по

каждому виду проданных товаров, продукции, выполненных работ, оказанных услуг.2.2 Учет финансовых результатов от прочих видов деятельности

В состав прочих доходов включаются: поступления, связанные

с предоставлением за плату во временное пользование (временное владение и пользование)

активов организации в случаях, когда это не является предметом деятельности организации;

поступления, связанные с предоставлением за плату прав, возникающих из патентов

на изобретения, промышленные образцы и других видов интеллектуальной собственности

в случаях, когда это не является предметом деятельности организации; поступления,

связанные с участием в уставных капиталах других организаций (включая проценты и

иные доходы по ценным бумагам) в случаях, когда это не является предметом деятельности

организации; прибыль, полученная организацией в результате совместной деятельности

(по договору простого товарищества); поступления от продажи основных средств и иных

активов, отличных от денежных средств (кроме иностранной валюты), продукции и товаров;

проценты, полученные за предоставление в пользование денежных средств организации,

а также проценты за использование банком денежных средств, находящихся на счете