Оценка современного состояния и перспективы развития ООО "Смайл"

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОУВПО «УДМУРТСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

ИНСТИТУТ ЭКОНОМИКИ И УПРАВЛЕНИЯ

ДИПЛОМНАЯ РАБОТА

на тему: «Оценка современного состояния и перспективы развития ООО

«Смайл»Выполнил

студент гр.ЗС (РС) 061100

— 61 (К) А.В.БогдановаРуководитель:

К.э.н., доцент Г.Ю.Галушко

Допущен к защите в ГАК «_____»___________2007

г.Зам.директора ИЭиУ Г.Ю.

ГалушкоЗав.кафедрой ЭМУ О.Д.

ГоловинаИжевск 2007 г.

Содержание

Введение

1.Организационно-экономическая характеристика предприятия

1.1 Историческая справка, виды деятельности

1.2 Структура управления

1.3 Оплата труда

1.4 Экономическая среда и конкуренция

1.5 Маркетинг и реклама

2.Современное экономическое состояние предприятия

2.1 Состояние и эффективность использования основных средств

2.2 Состояние и эффективность использования оборотных средств

2.3 Состояние трудовых ресурсов

2.4 Финансовое состояние предприятия

2.5 Анализ движения денежных средств

2.6 Анализ прибыли и рентабельности

3. Основные направления по повышению экономической эффективности

деятельности предприятияЗаключение

Список используемой литературы

Приложения

Введение

Вопросы качества

медицинской помощи (КМП) актуальны для всех систем здравоохранения и всех государств.В России принят ряд

законодательных актов, регламентирующих организационно-методологические подходы

к КМП, в том числе и стоматологической. В Концепции развития здравоохранения и

медицинской науки в Российской Федерации, утвержденной постановлением

Правительства РФ от 05.011.97 № 1387 «О мерах по стабилизации и развитию

здравоохранения и медицинской науки в Российской Федерации», большое внимание

уделяется повышению качества медицинской помощи и внедрению стандартов, в том

числе и в области стоматологии.В настоящее время наряду с

бесплатными государственными медицинскими учреждениями действует много

организаций, оказывающих платные услуги населению. Значительная часть платной

медицинской помощи предоставляется частными, негосударственными клиниками.Государственные и

муниципальные лечебные учреждения также имеют право оказывать платные услуги

дополнительно к гарантированному объему бесплатной медицинской помощи. Таким

учреждениям необходимо получить специальное разрешение органа управления здравоохранением

(постановление Правительства РФ от 13.01.96 № 27). Как правило, государственные

и муниципальные медицинские учреждения в соответствии с Правилами

предоставления платных медицинских услуг населению оказывают платную

профилактическую, лечебно-диагностическую, реабилитационную,

протезно-ортопедическую и зубопротезную помощь.В соответствии с Правилами

предоставления платных медицинских услуг населению медицинскими учреждениями

платные медицинские услуги населению должны оказываться на основании договоров.

Как правило, клиники заключают так называемый публичный договор, а цены на

услуги оформляются в качестве приложения к договору. Слово «публичный»

означает, что условия такого договора должны быть одинаковы для всех клиентов

(ст.426 Гражданского кодекса Российской Федерации). Подписывать договор в

прямом смысле не требуется. Если клиент выбрал услугу, оформил заказ или внес

плату за лечение, это означает, что публичный договор заключен и стороны

согласны с его условиями. Как правило, вся информации о форме договора, ценах

на услуги и т.п. размещается на специальном стенде, а будущему пациенту следует

с ней ознакомиться.Если клиника оказывает

гражданам в рамках публичных договоров, то она не вправе обслуживать только

отдельные категории лиц и оказывать тем, кто в эти категории не входит. Врачи

обязаны оказывать услуги любому лицу, обратившемуся за платной медицинской

помощью. Данное требование вытекает также из ст.426 ГК РФ.Крупные стоматологические

клиники нередко практикуют другие формы заключения договоров. Прежде чем клиент

попадает на прием к врачу, ему предлагается текст договора. Как правило, форма

договора одинакова для всех клиентов. Однако в некоторых случаях (например, при

хирургических вмешательствах, протезировании и т.п.) стоимость и сроки оказания

услуги определяются индивидуально.В 2005 г. вступил в силу новый Федеральный закон от 08.08.01 № 128-ФЗ – «О лицензировании отдельных

видов деятельности». В соответствии со ст.17 этого Закона медицинская

деятельность может осуществляться только на основании лицензии. Лицензия

выдается на срок до пяти лет.Правильная и рациональная

организация финансов любого предприятия является определяющим фактором его

успешной производственно-хозяйственной деятельности. Рациональное размещение

средств, эффективное их использование и поиск длительных источников для

финансирования – главные задачи организации финансов предприятия.В дипломной работе

проводится оценка современного состояния стоматологической клиники.Производственной деятельностью

предприятия является оказание квалифицированной помощи гражданам г. Ижевска, других

городов УР и РФ.Целью работы является

получение объективной и точной картины современного состояния предприятия.Для достижения

поставленной цели необходимо решить задачи:— рассмотреть

теоретические основы избранной темы;— ознакомиться с

характеристикой предприятия и его финансово-хозяйственной деятельности;— проанализировать

динамику основных показателей финансовой деятельности предприятия согласно

методике, которая включает в себя следующие блоки: оценка состава и структуры

баланса; анализ финансовой устойчивости предприятия; анализ ликвидности и

платежеспособности предприятия; анализ деловой активности; оценка

рентабельности.1.

Организационно-экономическая характеристика предприятия1.1 Историческая справка, виды

деятельностиСтоматология за время

своего существования стала одним из массовых видов медицинской помощи

населению.Органами здравоохранения

проведена большая работа по расширению сети стоматологических учреждений.

Постоянно увеличивается количество стоматологических кадров, совершенствуя

методы диагностики, лечения и профилактики стоматологических заболеваний.В институтах

усовершенствования врачей предусматривается расширение теоретических знаний,

обучение стоматологов новым методам диагностики, лечения и профилактики, а так

же совершенствования практических навыков. Многообразие клинических проявлений

различных стоматологических заболеваний, тесная связь их с болезнями внутренних

органов и систем человека привели к тому, что проблема диагностики и лечение

больных с патологией органов полости рта вышла за пределы стоматологической

клиники.Значительный вклад в

развитие отечественной стоматологии внесли А.И.Рыбаков, В.С.Иванов,

Е.В.Боровский, Т.В.Виноградов, Б.М.Пашков и многие другие ученые. Их работы

служат фундаментом для развития клинической стоматологии, совершенствования и

внедрения новых методов диагностики, лечения и профилактики стоматологических

заболеваний.Видами деятельности ООО

«Смайл» являются:— ортопедическая помощь

населению на уровне современных достижений науки и техники;— оказание планово —

профилактической помощи пенсионерам, инвалидам труда I и II группы, почетным

донорам, ликвидаторам Чернобыльской аварии, инвалидам ВОВ;— оказание всех видов лечебной

стоматологической помощи (терапевтической, хирургической, пародонтологической);— проведение консультаций

по вопросам выбора вида, способов и методов лечения и протезирования;— торговля средствами

гигиены для полости рта;— оказание услуг сторонним

организациям.ООО «Смайл» имеет

расчетный счет в банке, составляет баланс, действует на принципах

самофинансирования, самоокупаемости и самоуправления.Организация самостоятельно

планирует свою деятельность и определяет перспективы развития, исходя из спроса

на производимые услуги и необходимости обеспечения производственного и

социального развития предприятия, повышения личных доходов его работников.ООО «Смайл», оказывает

платные стоматологические услуги населению города и республики. Организация

работает по договорам с предприятиями города и со страховыми компаниями в

системе добровольного медицинского страхования. Основу планов составляют

договоры, заключенные с потребителями (покупателями услуг).Организация осуществляет

свою деятельность с целью извлечения прибыли и удовлетворения потребности рынка

в услугах, производимых предприятием.Цены на услуги

стоматологических клиник, так же как и на все платные медицинские услуги, не

подлежат государственному регулированию. При установлении цена на свои услуги

стоматологическая клиника может использовать Методические рекомендации по

формированию и применению свободных цен и тарифов на продукцию, товары и

услуги, утв. Минэкономики РФ (06.12.95 № СИ — 484/7-982). Свободные цены и тарифы

на платные услуги для населения формируются исходя из себестоимости этих услуг

и необходимой прибыли с учетом конъюнктуры рынка, качества услуг, а также

степени их срочности. Формируя цену своих услуг, организация включает в нее

косвенные налоги – НДС.В отделении открыто ЦСО,

что позволило улучшить качество обработки инструментария, разгрузило медсестер

и позволило им вести работу с врачами в «четыре руки».В рентгеновском кабинете ООО

«Смайл» установлены аппараты 5Д — 2-для дентальных снимков и «Orthophos — 3» —

для панорамных снимков, а также автоматическая проявочная машина «AGFA».Организация имеет физио —

отделение, оснащенное аппаратами УВЧ, Луч, УФО, ДДТ, лазер, УЗТ, «МИЛТА», а

также лабораторию, позволяющую сделать необходимые исследования и биохимические

анализы. Оснащение лаборатории составляет оборудование фирм «KaVo» и

« Ivoclar», что позволяет изготовить самые сложные и рациональные

конструкции зубных протезов.Для оперативной связи и

предварительной записи пациентов в отделении установлена мини-АТС «PANASONIC» ,

организована регистратура и место администратора-кассира, оснащенное

компьютером и кассовым аппаратом.Установлен режим работы с

8.00 до 20.00, в субботу с 9.00 до 15.00.1.2 Структура управления

ООО «Смайл» в своей

деятельности руководствуется Конституцией РФ и Конституцией УР, законами и

иными нормативными правовыми актами PФ и УР, решениями администрации города,

района.Организация является

юридическим лицом, имеет самостоятельный баланс, расчетный и иные счета в

банках и других кредитных учреждениях, печать установленного образца и штампы.Организация самостоятельно

планирует свою деятельность и определяет перспективы развития, исходя из спроса

на производимые услуги и необходимости обеспечения производственного и

социального развития предприятия, повышения личных доходов его работников.Основу планов составляют

договоры, заключенные с потребителями (покупателями услуг).Предприятие осуществляет

свою деятельность с целью извлечения прибыли и удовлетворения потребности рынка

в услугах, производимых предприятием.Общество с ограниченной

ответственностью — по российскому законодательству товарищество с ограниченной ответственностью

(акционерное общество закрытого типа).ООО «Смайл» является объединением

граждан для совместной хозяйственной деятельности. Уставной фонд Общества

образуется только за счёт вкладов учредителей, каждый из которых отвечает по

обязательствам товарищества в пределах своего вклада. При этом вклады то одного

собственника к другому могут переходить только с согласия всех других

участников товарищества.Общество с ограниченной ответственностью

пользуется правами юридического лица. Законом устанавливается минимально

допустимый размер уставного капитала. Для создания Общества, его члены

заключают учредительный договор, в котором определяется:— фирменное название;

— местонахождение

(юридический адрес);— профиль деятельности,

задачи и цели;— размер установленного

капитала и долевое участие в нём всех членов товарищества.В учредительном договоре

отражается решение собрания учредителей о выборе директора.Высшим органом Общества

является собрание учредителей, которое проводиться не реже одного раза в год.

На собрании утверждается годовой баланс, форма использования прибыли, списания

расходов, изменение компетенции должностных лиц. Решение обычно принимается

простым большинствомУправление медицинским

учреждением осуществляется в соответствии с действующим законодательством.Представим организационную

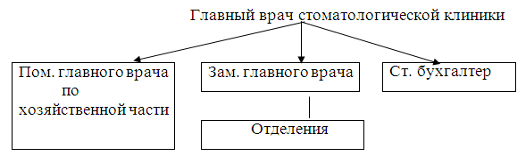

структуру управления ООО «Смай» на рис. 1.

Рис.1. Организационная

структура управления ООО «Смайл»Главный врач:

— осуществляет текущее

руководство деятельностью организации;— действует без

доверенности от имени организации, представляет его интересы во всех учреждениях

и организациях;— в пределах,

установленных действующим законодательством, распоряжается имуществом

организации, заключает договоры, выдает доверенности, открывает расчетные и

иные счета, утверждает штатное расписание, структуру Общества, сметы доходов и

расходов, пользуется правом распоряжения средствами;— определяет численность,

квалификационный и штатный составы, назначает на должности к освобождает от

должности работников заключает с ними трудовые договоры (контракты) в пределах

фонда оплаты труда;— издает приказы,

обязательные для исполнения подведомственными учреждениями культуры, применяет

к работникам меры поощрения, и налагает на них дисциплинарные взыскания в

соответствии с действующим законодательством.1.3 Оплата труда

Основной формой вознаграждения

за труд является заработная плата, которая включает в себя основной оклад и

премию по итогам работы за месяц, начисленную из фонда оплаты труда.

Предприятие самостоятельно, но в соответствии с законодательством устанавливает

штатное расписание, форму и систему оплаты труда и премирования.Основной частью заработной

платы является должностной оклад. Должностной оклад всем категориям работников

устанавливается согласно действующей «Единой схемы должностных окладов

работников здравоохранения». Размер оклада зависит от категории и стажа работы

сотрудника.При определении

должностного оклада конкретного работника принимается во внимание уровень

квалификации работника, сложность выполняемой работы (врач, медицинская сестра,

и т. д.), личная инициатива, ответственность, а так же объем выполняемых работ.При изменении

правительством минимального размера оплаты труда «Единая схема должностных

окладов» пересматривается соответственно повышается и должностные оклады

работников.Установленный работнику

должностной оклад является гарантированной частью заработной платы, указывается

в контракте и не подлежит разглашению.При повышении

квалификации, достижении высоких результатов, увеличения объёма работ, оклад

может быть пересмотрен по ходатайству руководителя.Премирование работников.

Для усиления заинтересованности работников в результатах своего труда вводится

система премирования.Премия работникам

выплачивается в процентах от общей выручки врача за месяц.Процент премии зависит от

категории медицинского персонала и от стажа работы. Результаты труда

оцениваются по итогам работы за месяц.В конце каждого месяца

администраторы сдают отчёт по полученным за месяц суммам, в соответствии с этим

отчётом начисляется премия к основному окладу.Размер премии

администрации определяется из расчета выполнения плана прибыли и обеспечения

качества работы в целом по организации с учетом итогов работы всех врачей.

Выплата премии всем сотрудникам производится из средств фонда оплаты труда.Работникам, уволенным по

соглашению сторон или расторжению контракта по инициативе работника, премия

выплачивается за фактически отработанное время.В целях соблюдения

социальных гарантий работников, в связи с инфляционными процессами,

происходящими в стране, устанавливаются льготы из фонда потребления:— независимо от занимаемой

должности всем работникам (кроме совместителей) при уходе в очередной отпуск

выплачивается материальная помощь в размере из должностного оклада,

установленного на момент ухода в отпуск;— материальная помощь

вновь поступившим работникам выплачивается за фактически отработанное время в

данном отпускном периоде;— пенсионерам, ушедшим на

пенсию, при достижении возраста 55, 60 лет и т.д. выплачивается материальная помощь

в размере до 5-ти минимальных размеров оплаты труда, установленного на данный

период Правительством.В зависимости от

финансового состояния, для возмещения части все возрастающих расходов на

питание, коммунальные услуги, проезд в транспорте и т. д. могут выплачиваться

компенсационные выплаты из фонда потребления.Компенсация начисляется в

процентах к должностному окладу работника за фактически отработанное время в

данном месяце, за который производятся выплаты.Совместителям и временным

работникам компенсация не выплачивается. Работникам, вновь поступившим и уволенным,

компенсация может быть выплачена только с разрешения главного врача.В случае смерти близких

родственников (мать, отец, муж, жена, дети) предоставляется три оплачиваемых

рабочих дня и материальная помощь:— родителю, ребенок

которого идет в 1 класс, предоставляется 1 сентября выходной день с сохранением

заработной платы;— работникам,

проработавшим в поликлинике более 5 лет, при исполнении ему юбилейной даты — 50

лет выплачивается денежное вознаграждение в размере должностного оклада;— работникам, при уходе на

заслуженный отдых выплачивается денежное вознаграждение в следующих размерах:— при непрерывном стаже

работы от 1 года до 5 лет — 1 должностной оклад;— при непрерывном стаже

работы от 5 до 10 лет — 2 должностных окладов;— при непрерывном стаже

работы от 10 до 20 лет — 3 должностных окладов;— работникам,

проработавшим добросовестно и уходящим на пенсию по инвалидности I и 2 группы

выделять единовременное денежное пособие в размере:— при непрерывном стаже

работы свыше 20 лет — 2-ух должностных окладов— при непрерывном стаже

работы от 15 до 20 лет — 1,5 должностных оклада— при непрерывном стаже

работы от 10 до 15 лет — 1,0 должностного оклада.На предприятий введена

контрактная система заключения трудового договора. Письменная форма контракта

гарантирует стороны в реализации договоренности по условиям труда, отдыха и

заработной платы.Лицо, допустившее

разглашение информации, содержащейся в контракте, подлежит увольнению.Кроме удержаний из

заработной платы работников, предприятия обязаны отчислять органам социального

страхования и обеспечения, которые рассчитываются как определенный процент к

фактически начисленной оплате труда за каждый месяц. Процент этот определяется

действующим законодательством.Фонд социального

страхования, образованный за счет отчислений предприятий в размере 4,1 % фонда

оплаты труда, используется для выплаты пособий по государственному страхованию.

Страховые взносы по некоторым видам выплат, носящим единовременный либо

компенсационный характер и не учитываемые при определении среднемесячного

заработка для счисления пенсий и пособий по государственному социальному

страхованию, не начисляются (например, компенсация за неиспользуемый отпуск,

пособие по увольнению, компенсационные выплаты, возмещение ущерба, дивиденды по

акциям предприятия и т.п.).В организации за счет

соответствующих отчислений выплачивается пособие по временной

нетрудоспособности, беременности и родам, на погребение, по уходу за ребенком.Таким образом, суммы,

подлежащие перечислению в Фонд социального страхования, используется на

оговоренные цели, после чего их остатки переводятся на соответствующий счет.В ООО «Смайл» за счет

соответствующих отчислений выплачивается пособие по временной

нетрудоспособности, беременности и родам, на погребение, по уходу за ребенком.1.4 Экономическая среда и

конкуренцияЕсли на неоднородном рынке

действует много продавцов, речь идёт о монополистической конкуренции. Такой вид

конкуренции относится и к ООО «Смайл». Рыночная ситуация частично содержит

элементы монополии ввиду неоднородности рынка, а частично — конкуренции из-за

большого количества продавцов. Владелец стоматологии, к примеру, может

чувствовать себя монополистом из-за хорошего расположения своего заведения,

однако он будет ощущать и конкуренцию по причине большого количества продавцов,

предлагающих те же услуги.Производители в условиях

монополистической конкуренции обладают ограниченной степенью контроля над

ценами на свою продукцию (услуги). Потребители отдают предпочтение продукции

(услугам) определённых продавцов и в известных пределах платят более высокую

цену за их продукцию, чтобы удовлетворить свои предпочтения. В условиях

монополистической конкуренции соперничество сосредотачивается не только на

цене, но так же на таких неценовых факторах, как качество услуг, реклама и

условия, связанные с продажей услуг. Многие фирмы делают акцент на торговые

знаки.Вступить в отросли с

монополистической конкуренцией относительно легко. Лёгкость вступления в

отрасль способствует появлению конкуренции со стороны новых фирм в

долговременном периоде.Основными конкурентами ООО

«Смайл» являются стоматологии: «Казмаска», стоматология Ижмаша, «Ре-сто»,

«Лада», Стоматологический салон «Центральный», «Доктор Ватсон», «Евромед» и

т.д..1.5 Маркетинг и реклама

Двигателем торговли

является реклама. Руководство каждого предприятия представляет свою организацию

с лучших сторон.Целью рекламодателя

является привлечение клиентуры, рост прибыли. Поэтому перед каждым

рекламодателем встаёт вопрос: по каким ценам их реализовывать, качество

предоставляемой услуги. Целью является максимальная эффективность своей

деятельности. Маркетинг — это реклама, это попытка выделиться в конкурентной

сфере какими — то реальными отличиями, которые привлекают клиентов и удерживают

их.Как известно многое зависит

от качества обслуживания, от представления иных услуг, чем у конкурентов. Кроме

того, большое значение имеет имидж стоматологии «Смайл», её внешний вид, удачно

выбранное территориальное расположение.Цели маркетинга различны:

во взаимоотношениях с клиентами рабочий персонал должен выступать как

квалифицированный советчик, он должен найти для каждого клиента конкретные

формы обслуживания, разъяснить ему необходимость и выгодность каждой

манипуляции. В работе стоматологии главным является ориентация на принципах:— терпение;

— выдержка;

— способность выслушать

клиента;— творческий подход к

клиенту;— широкий круг познаний.

По способу общения с

клиентами маркетинг делится на прямой и косвенный.Прямой — это активная

реклама, использующая почту, телефон, радио, телевиденье.Косвенный — включает в

себя: день открытых дверей, на которых оценивается качество и структура услуг.Целью прямого маркетинга

является воздействие на сознание клиента с тем, чтобы побудить его немедленно

набрать номер телефона, придти, провести какую-то манипуляцию.Так же используется

пассивный маркетинг — это публикация в прессе.Стоматология должна

предлагать новые услуги. Смысл и выгода которых должна быть понятна клиенту.

Цель — возбудить интерес клиентов в данной услуге, разъяснить преимущества.Для оптимального спроса

характерно наличие равенства между спросом и предложением. Стоматология ООО

«Смайл» выбирает для себя стратегию маркетинга:— концентрированный

маркетинг. При этом они могут сконцентрировать свои услуги на обслуживании

одной группы потребителей, либо на удовлетворение одной потребности для всех

клиентов. Преимущества заключаются в знании потребностей своих клиентов, что

дает стабильные доходы и позволяет целенаправленно проводить рекламу. Если

оказывается одна услуга для всех, то они оказывают ее на более высоком, по

сравнению с конкурентами уровне;— массовый маркетинг. Все

услуги для всех клиентов. Главное, что учитывает стоматология ООО «Смайл» — это

потребности клиентов. Создаётся система мероприятий по созданию благоприятного

образа в глазах общественности. Их цель обеспечить взаимопонимание и взаимную

доброжелательность между сотрудниками и пациентами.Стоматология ООО «Смайл»

действует в рамках:— обеспечение общества в

стоматологических услугах;— создание своего имиджа и

укрепление авторитета;— ориентация деятельности

на интересах клиента;— заблаговременная

разработка мер по предотвращению возможныхконфликтов.

Для достижения

благоприятного отношения общества к стоматологии ООО «Смайл» используются

различные методы.Основными из них являются:

— налаживание отношений с

прессой. Представителям прессы оказывается всяческое содействие. Для них

подготавливается необходимая информация. В свою очередь стоматология следит за

информацией появляющейся в газетах, журналах и принимают меры по исправлению

ошибок в публикациях;— использование

возможности печати;— кино и аудиовизуальное

средство;— устная пропаганда. Очень

важно как сотрудники ведут разговоры. В том числе по телефону. Насколько они

делают это компетентно, вежливо;— создание фирменного

стиля.Фирменный стиль — это

средство формирования имиджа стоматологии «Смайл» , это своеобразное

удостоверение личности, визитная карточка.Высокий фирменный стиль

косвенно подтверждает надежность данной стоматологии. Он гарантирует, что

стоматология во всем соблюдает образцовый порядок.Реклама оказывает на

человека эмоционально — психологическое воздействие. Она передает информацию о

услуге и убеждает воспользоваться данной услугой, т.е. реклама выполняет две

основные функции:— информирует;

— убеждает.

Реклама занимает особое

место. Она позволяет решать наиболее сложную задачу, а именно формировать и

стимулировать спрос. Реклама — это средство информации. Общие подходы к рекламе

таковы: она должна быть простой, убедительной, краткой, понятной и

привлекательной, а главное побуждать клиента к незамедлительной ответной

реакции.Виды рекламы:

— товарная. Главная задача

рекламы формировать и стимулировать спрос. Поэтому товарная реклама информирует

клиента об особенностях и достоинствах стоматологии. Пробуждает интерес к

услугам;— престижная.

Предоставляет достоинства стоматологии «Смайл» , отличающие её от конкурентов.

Престижная реклама подчеркивает заботу о клиентуре и преследует цель

сформировать у клиентов мнение о ней, как о надежном партнере, создать

благоприятный образ в обществе и тем самым содействовать активному привлечению

новых клиентов. Реклама престижа является самой трудной.Рекламу различают в

зависимости от конкретных целей, которые перед ней ставятся. С этой точки

зрения рекламу делят на:— вводная. Имеет цель

ознакомить со стоматологией ООО «Смайл» и сферой ее деятельности;— экспансивная. Направлена

на привлечение новых клиентов;— стабилизированная.

Удерживает постоянных клиентов;— подкрепляющая. Уверяет

клиента в правильности сделанного выбора.Пациенты, посетившие ООО

«Смайл» остаются довольны качеством лечения и обслуживания.2. Современное

экономическое состояние предприятия2.1 Состояние и

эффективность использования основных средствДля анализа составим

аналитическую табл. 1.Таблица 1

Использование основных

средств

| Наименование | 2003 г. | 2004 г. | 2005 г. | Изменение | |

| (+,-) | % | ||||

| Выручка от реализации, руб. |

8485400 | 12589300 | 14520030 | +6034600 | +71,11 |

| Среднегодовая стоимость основных средств, руб. |

1488593 | 1972846 | 2597253 | +1108660 | +74,47 |

| Стоимость машин и оборудования, руб. |

1190874 | 1578277 | 2077802 | +886928 | +74,48 |

| Фондоотдача | 5,7 | 6,4 | 5,6 | — 0,1 | — 1,75 |

| Производительность машин и оборудования |

7,13 | 7,98 | 7,00 | — 0,13 | — 1,82 |

По данным табл.1 следует,

что среднегодовая стоимость основных средств за исследуемый период увеличилась

на 1108660 руб. или в процентах — на 74,47.

На 1 руб. стоимости

основных средств в 2003 г. приходится 5,7 руб. выпуска продукции, в 2004 г. — 6,4 руб. выпуска продукции, в 2005 г. этот показатель составил 5,6 руб., т.е. этот

показатель уменьшился по отношению к 2003 г. на 0,1 или на 1,75%.

Производительность машин и

оборудования уменьшилась на 0,13 или на 1,82.

2.2 Состояние и

эффективность использования оборотных средств

Для анализа составим

аналитическую табл. 2.

Таблица 2

Использование оборотных

средств

| Наименование | 2003 г. | 2004 г. | 2005 г. | Изменение | |

| (+,-) | % | ||||

| Выручка от реализации, руб. |

8485400 | 12589300 | 14520030 | +6034600 | +71,11 |

| Средний остаток оборотных средств, руб. |

1029716 | 1470412 | 1800795 | +771079 | +74,88 |

| Коэффициент оборачиваемости оборотных средств, оборотов (раз) |

8,24 | 8,56 | 8,06 | — 0,18 | — |

| Продолжительность одного оборота, дни |

44,3 | 42,64 | 45,29 | +0,99 | — |

По данным табл.2 следует,

что средний остаток оборотных средств за исследуемый период увеличился на

1800795 руб.

Коэффициент

оборачиваемости оборотных средств на конец отчетного периода уменьшился на 0,18

оборотов (раз). Продолжительность одного оборота увеличилась почти на 1 день.

Из вышеизложенного

следует, что оборачиваемость оборотных средств уменьшилась ввиду того, что

средний остаток оборотных средств увеличился на 74,88%, число оборотов

уменьшилось в 0,18 раз.

2.3 Состояние трудовых

ресурсов

От эффективности

использования трудовых ресурсов зависит производственный и финансовый результат

деятельности предприятия. Для анализа составим аналитическую табл.3.

Таблица 3

Состояние трудовых ресурсов

| Показатели | 2003 г. | 2004 г. | 2005 г. | Изм.,% |

| Выручка от реализации, руб. |

8485400 | 12589300 | 14520030 | +71 |

| Среднесписочная численность, чел. |

72 | 73 | 73 | +1,4 |

| Производительность труда, руб. |

117853 | 172456 | 198904 | +69 |

| Фонд оплаты труда, руб. | 3716600 | 5526700 | 6722700 | +81 |

| Среднегодовая зарплата, руб. |

51619 | 75708 | 92088 | +78 |

По данным табл.3 следует,

что при увеличении фонда оплаты труда на конец исследуемого периода 81%,

среднегодовая заработная плата увеличилась на 78%.

Численность предприятия за

исследуемый период увеличилась на 1,4%.

Средний остаток оборотных

средств за исследуемый период увеличился на 1800795 руб.

Коэффициент

оборачиваемости оборотных средств на конец отчетного периода уменьшился на 0,18

оборотов (раз). Продолжительность одного оборота увеличилась почти на 1 день.

Из вышеизложенного

следует, что оборачиваемость оборотных средств уменьшилась ввиду того, что

средний остаток оборотных средств увеличился на 74,88%, число оборотов

уменьшилось в 0,18 раз.

2.4 Финансовое состояние

предприятия

Финансовое состояние

предприятия – это совокупность показателей, отражающих его способность погасить

свои долговые обязательства. Финансовая деятельность охватывает процессы

формирования, движения и обеспечения сохранности имущества предприятия,

контроль за его использованием [6].

Финансовое состояние

является результатом взаимодействия всех элементов системы финансовых отношений

предприятия и поэтому определяется совокупностью производственно-хозяйственных

факторов.

Анализ финансового

состояния, как наука представляет собой систему специальных знаний,

базирующихся на законах развития и функционирования систем и направленных на

познание методологии оценки, диагностики и прогнозирования деятельности

предприятия.

Анализ финансового

состояния предприятия является важной частью, а по сути, основой принятия

решений на микроэкономическом уровне, т.е. на уровне субъектов хозяйствования.

Для всех экономических наук общим объектом изучения являются производственные

отношения. Благодаря этому все экономические науки объединяются в систему, при

этом у каждой из них есть свой предмет, отличный от других. По мере развития

производственных отношений и экономических связей постоянно повышалась и роль

анализа финансовой деятельности отдельных экономических субъектов.

Основное направление

анализа: от сложного комплекса — к составляющим его элементам, от результата —

к выводам, о том, как такой результат достигнут и к чему он приведет в

дальнейшем. Схема анализа должна быть построена по принципу «от общего к

частному». Смысл этого принципа совершенно очевиден: сначала дается описание

наиболее общих, ключевых характеристик анализируемого объекта или явления и

лишь затем приступают к анализу отдельных частностей.

Основная цель проведения

анализа — повышение эффективности функционирования хозяйствующих субъектов и

поиск резервов такого повышения. Для достижения этой цели проводится оценка

финансового состояния предприятия за прошедшие периоды.

Задачи анализа финансового

состояния предприятия определяются главной целью и предметом исследования

экономического состояния предприятия, они связаны с поиском причин,

обусловивших реальное экономическое состояние исследуемого субъекта.

Анализ включает в себя

следующие основные задачи:

а) выявление

рентабельности и финансовой устойчивости;

б) изучение эффективности

использования финансовых ресурсов;

в) установление положения

субъекта на финансовом рынке и измерение его финансовой конкурентоспособности;

г) оценка мер,

разработанных для ликвидации выявленных недостатков и повышения отдачи

финансовых ресурсов.

Основным источником

информационного обеспечения анализа финансового состояния предприятия служит

бухгалтерский баланс (ф.№1). Чтобы установить, какое влияние на сложившееся

положение оказали внешние и внутренние условия деятельности предприятия, необходим

анализ актива и пассива баланса.

Для оценки финансового

состояния предприятия, его устойчивости используется целая система показателей,

которые можно сравнить с общепринятыми «нормами» для оценки степени риска и

прогнозирования возможности банкротства, с аналитическими данными за предыдущие

годы для изучения тенденций улучшения или ухудшения финансового состояния

предприятия, а также для формирования соответствующих выводов о хозяйственной

деятельности предприятия и принятия решение по данным выводам.

Анализ финансового

состояния показывает, по каким конкретным направлением надо вести эту работу,

дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в

финансовом состоянии предприятия.

Оценка финансового

состояния может быть выполнена с различной степенью детализации в зависимости

от цели анализа, имеющейся информации, программного, технического и кадрового

обеспечения. Наиболее целесообразным является выделение процедур

экспресс-анализа и углубленного анализа финансового состояния. Финансовый

анализ дает возможность оценить:

— имущественное состояние

предприятия;

— степень

предпринимательского риска;

— достаточность капитала

для текущей деятельности и долгосрочных инвестиций;

— потребность в

дополнительных источниках финансирования;

— рациональность

привлечения заемных средств;

— обоснованность политики

распределения и использования прибыли.

Методика анализа

финансового состояния предприятия включает в себя следующие блоки:

— оценка состава и

структуры баланса;

— оценка финансовой устойчивости

предприятия;

— оценка ликвидности и

платежеспособности предприятия;

— оценка деловой

активности;

— оценка рентабельности.

Проведем анализ

финансового состояния стоматологической поликлиники на основании данных

баланса. Главными видами анализа являются:

— чтение отчетности;

— горизонтальный,

вертикальный и трендовый анализ;

— анализ финансовых

коэффициентов.

Основу информационного

обеспечения анализа финансового состояния должна составить бухгалтерская

отчетность, которая является единой для организации всех отраслей и форм

собственности.

Наиболее информативной

формой для анализа и оценки финансового состояния предприятия является

бухгалтерский баланс.

Актив баланса

характеризует имущественную массу предприятия, т.е. состав и состояние

материальных ценностей, находящихся в непосредственном владении хозяйства.

Пассив баланса

характеризует состав и состояние прав на эти ценности, возникающие в процессе

хозяйственной деятельности предприятия у различных участников коммерческого

дела.

Баланс отражает состояние

хозяйства в денежной оценке. Баланс позволяет оценить эффективность размещения

капитала предприятия, его достаточность для текущей и предстоящей хозяйственной

деятельности, оценить размер и структуру заемных источников, а также

эффективность их привлечения. На основе информации баланса внешние пользователи

могут принять решение о целесообразности и условия ведения дел с данным

предприятием как с партнером; оценить кредитоспособность предприятия как

заемщика; оценить возможные риски своих вложений, целесообразность приобретения

акций данного предприятия и его активов и другие решения. Для анализа состава и

структуры актива баланса за 2003 – 2005 гг. составим таблицы.

Таблица 4

Анализ состава и структуры

актива баланса за 2003 г.

| Актив баланса | На начало периода | На конец периода | Абсол. отклонение, руб. | Темп роста, % | |||

| руб. | % к итогу | руб. | % к итогу | ||||

| Иммобилизованные средства (внеоборотные активы) |

|||||||

| Нематериальные активы | 4690 | 0,22 | 8249 | 0,28 | +3559 | 175,9 | |

| Основные средства | 1312616 | 62,26 | 1651631 | 56,40 | +339015 | 125,8 | |

| Итого | 1317306 | 62,48 | 1659880 | 56,68 | +342574 | 126,0 | |

| Мобильные средства (оборотные активы) |

|||||||

| Запасы и затраты | 606402 | 28,77 | 1064812 | 36,37 | +458410 | 172,7 | |

| Дебиторская задолжен-ть | 158205 | 7,50 | 175979 | 6,05 | +17774 | 111,2 | |

| Денежные средства | 26222 | 1,25 | 27811 | 0,90 | +1589 | 106,1 | |

| Итого | 790829 | 37,52 | 1268602 | 43,32 | +477773 | 160,4 | |

| Всего активов | 2108135 | 100 | 2928482 | 100 | +820347 | 138,9 | |

Таблица 5

Анализ состава и структуры

актива баланса за 2004 г.

| Актив баланса | На начало периода | На конец периода | Абсол. откл., руб. | Темп роста,% | |||

| руб. | % к итогу | руб. | % к итогу | ||||

| Иммобилизованные средства (внеоборотные активы) |

|||||||

| Нематериальные активы | 8249 | 0,28 | 16980 | 0,43 | +8731 | 205,1 | |

| Основные средства | 1651631 | 56,40 | 2268831 | 57,32 | +617200 | 137,4 | |

| Итого | 1659880 | 56,68 | 2285811 | 57,75 | +625931 | 137,7 | |

| Мобильные средства (оборотные активы) |

|||||||

| Запасы и затраты | 1064812 | 36,37 | 1312091 | 33,15 | +247279 | 123,2 | |

| Дебиторская задолженность |

175979 | 6,05 | 291805 | 7,37 | +115826 | 165,8 | |

| Денежные средства | 27811 | 0,90 | 68325 | 1,73 | +40514 | 245,7 | |

| Итого | 1268602 | 43,32 | 1672221 | 42,25 | +404159 | 131,8 | |

| Всего активов | 2928482 | 100 | 3958032 | 100 | +1029550 | 135,2 | |

Таблица 6

Анализ состава и структуры

актива баланса за 2005 г.

| Актив баланса | На начало периода | На конец периода | Абсол. отклоне-ние, руб. | Темп роста, % | ||

| руб. | % к итогу | руб. | % к итогу | |||

| Иммобилизованные средства (внеоборотные активы) |

||||||

| Нематериальные активы | 16980 | 0,43 | 22080 | 0,46 | 5100 | 130 |

| Основные средства | 2268831 | 57,32 | 2886615 | 59,66 | 617784 | 127 |

| Итого | 2285811 | 57,75 | 2908695 | 60,12 | 622884 | 127 |

| Мобильные средства (оборотные активы) |

||||||

| Запасы и затраты | 1312091 | 33,15 | 1825079 | 37,72 | 512988 | 139 |

| Дебиторская задолжен-ть | 291805 | 7,37 | 98466 | 2,03 | — 193339 | 34 |

| Денежные средства | 68325 | 1,73 | 5823 | 0,12 | — 62502 | 9 |

| Итого | 1672221 | 42,25 | 1929368 | 39,88 | 257147 | 115 |

| Всего активов | 3958032 | 100 | 4838063 | 100 | 880031 | 122 |

Анализируя данные табл. 4;

5; 6 можно сделать выводы:

— общая стоимость

имущества за рассматриваемый период увеличилась в 2003 г. на 39 %, в 2004 г. — на 35 %, что свидетельствует о подъеме хозяйственной деятельности;

— увеличение стоимости

имущества сопровождалось внутренними изменениями в активе баланса: произошло

увеличение оборотных активов в 2003 г. на 477773 руб. или 60 %; в 2004 г. — на 404159 руб. или 32 %;

— увеличение внеоборотных

активов в 2003 г. на 342574 руб. или 26 %, и 2004 г. — на 625931 руб. или 38 %;

— увеличение стоимости

внеоборотных активов в 2003 г. произошло за счет увеличения основных средств на

26 % и стоимости нематериальных активов на 76 %.

В 2004 г. увеличение

иммобилизованных средств произошло так же за счет увеличения основных средств на

37 % и нематериальных активов на 105%. Это самый высокий показатель

относительно других статей актива баланса.

В 2003 г. наиболее крупное увеличение удельного веса на 73 % наблюдалось в стоимости запасов и затрат,

стоимость денежных средств возросла на 6 %.

Увеличение стоимости оборотных

активов в 2004 г. произошло за счет увеличения дебиторской задолженности на 66

% и стоимости запасов и затрат на 23 %, но наибольшее увеличение произошло по

статье денежных средств на 146%.

Активы за 2005 г. увеличились на 880031 руб. или на 22%; увеличились внеоборотные активы в 2005 г. на 622884 руб. или 27%.

Увеличение стоимости

внеоборотных активов произошло за счет увеличения основных средств на 27% и

стоимости нематериальных активов на 30%.

В 2005 г. мобильные средства увеличились на 257147р. или на 15%: увеличилась запасы и затраты на 39%,

но уменьшились при этом стоимость денежных средств на 91% и дебиторская

задолженность на 66%.

На основе общей оценки

актива баланса выявлено увеличение производственно — хозяйственной деятельности

предприятия.

Для анализа состава и структуры

пассива баланса за 2003 – 2005 гг. составим табл. 7;8; 9.

Таблица 7

Анализ состава и структуры

пассива баланса за 2003 г.

| Пассив баланса | На начало периода | На конец периода | Абсолютное отклонение, руб. | Темп роста, % | |||||

| руб. | % к итогу | руб. | % к итогу | ||||||

| Капитал и резервы (собственный капитал) |

|||||||||

| Фонды накопления | 1654193 | 78,46 | 2088204 | 71,31 | +434011 | 126 | |||

| Фонды социальной сферы | 246575 | 11,70 | 362057 | 12,36 | +115482 | 147 | |||

| Итого | 1900768 | 90,16 | 2450261 | 83,67 | +549493 | 129 | |||

| Заемные средства | |||||||||

| Краткосрочные кредиты и займы, в т.ч.: |

207367 | 9,84 | 478221 | 16,33 | +270854 | 230,6 | |||

| — кредиты банков | — | — | — | — | — | — | |||

| — кредиторская задолж. | 207367 | 9,84 | 478221 | 16,33 | +270854 | 230,6 | |||

| Итого | 207367 | 9,84 | 478221 | 16,33 | +270854 | 230,6 | |||

| Всего пассивов | 2108135 | 100 | 2928482 | 100 | +820347 | 138,9 | |||

Таблица 8

Анализ состава и структуры

пассива баланса за 2004 г.

| Пассив баланса | На начало периода | На конец периода | Абсол. отклонение, руб. | Темп роста, | ||

| руб. | % к итогу | руб. | % к итогу | |||

| Капитал и резервы (собственный капитал) |

||||||

| Фонды накопления | 2088204 | 71 | 2813382 | 71 | +725178 | 135 |

| Фонды социальной сферы | 362057 | 12 | 475642 | 12 | +113585 | 131 |

| Итого | 2450261 | 84 | 3289024 | 83 | +838763 | 134 |

| Заемные средства | ||||||

| Краткосрочные кредиты и займы, в т.ч.: |

478221 | 16 | 669008 | 17 | +190787 | 140 |

| — кредиты банков | — | — | — | — | — | — |

| — кредиторская задолжен-ть |

478221 | 16 | 669008 | 17 | +190787 | 140 |

| Итого | 478221 | 16 | 669008 | 17 | +190787 | 1409 |

| Всего пассивов | 2928482 | 100 | 3958032 | 100 | 1029550 | 135 |

Таблица 9

Анализ состава и структуры пассива

баланса за 2005 г.

| Пассив баланса | На начало периода | На конец периода | Абсолют-ное отклоне-ние, руб. |

Темп роста,% | ||||

| руб. | % к итогу | руб | % к итогу | |||||

| Капитал и резервы (собственный капитал) |

||||||||

| Фонды накопления | 2813382 | 71,1 | 3520969 | 72,78 | 707587 | 125 | ||

| Фонды социальной сферы | 475642 | 12,0 | — | — | ||||

| Итого | 3289024 | 83,10 | 3520969 | 72,78 | 231945 | 107 | ||

| Заемные средства | ||||||||

| Краткосрочные кредиты и займы, в т.ч.: |

669008 | 16,9 | 1317094 | 27,22 | 648086 | 197 | ||

| — кредиты банков | — | — | — | — | — | |||

| кредиторская задолжен-ть | 669008 | 16,9 | 1317094 | 27,22 | 648086 | 197 | ||

| Итого | 669008 | 16,9 | 1317094 | 27,22 | 648086 | 197 | ||

| Всего пассивов | 3958032 | 100 | 4838063 | 100 | 880031 | 122 | ||

Исходя из полученных

данных (табл.7-9) сделаем выводы: увеличение стоимости имущества в 2003 г. обусловлено главным образом увеличением заемных средств предприятия. Краткосрочные обязательства

увеличились на 131%. Собственный капитал увеличился на 29 %. В 2004 г. стоимость имущества увеличилась за счет увеличения собственных средств предприятия на 34 % и кредиторской

задолженности на 40 %; собственный капитал в 2003 г. увеличился на 549493 руб., или 29 %, а в 2004 г. — на 838763 руб. или 34%; пассивы в 2005 г.увеличились на 880031 руб. или на 22%; увеличился собственный капитал на 7%.

В составе краткосрочных

пассивов в 2003 –2005 гг. весь объем занимает кредиторская задолженность при

отсутствии краткосрочных кредитов банка, т.е. финансирование оборотных средств

идет в основном за счет кредиторской задолженности; предприятие не привлекает

долгосрочные заемные средства, т.е. отсутствуют инвестиции.

В целом наблюдается

высокая автономия предприятия и низкая степень использования заемных средств.

Анализ финансовой

устойчивости

Финансовая устойчивость

предприятия определяется степенью обеспечения запасов и затрат собственными и

заемными источниками их формирования, соотношением объемов собственных и

заемных средств и характеризуется системой абсолютных и относительных

показателей. Наиболее обобщающим показателем финансовой устойчивости является

излишек или недостаток источников средств для формирования запасов и затрат,

получаемый в виде разницы величины источников средств и величины запасов и

затрат.

Для характеристики

источников формирования запасов и затрат используется несколько показателей,

отражающих различную степень охвата разных видов источников: наличие

собственных оборотных средств, равное разнице величины источников собственных

средств и величины основных средств и вложений; наличие собственных и

долгосрочных заемных источников формирования запасов и затрат, получаемое из

предыдущего показателя увеличением на сумму долгосрочных кредитов и заемных

средств; общая величина основных источников формирования запасов и затрат,

равная сумме предыдущего показателя и величины краткосрочных кредитов и заемных

средств. На основе этих трех показателей наличия источников, которые формируют

запасы и затраты для производственной деятельности рассчитываются величины

дающие оценку размера источников для покрытия запасов и затрат.

Возможно выделить четыре

типа финансовой устойчивости:

— абсолютная устойчивость

финансового состояния;

— нормальная устойчивость

финансового состояния;

— неустойчивое финансовое

состояние:

— кризисное финансовое

состояние, при котором предприятие находится на грани банкротства.

Для анализа финансовой

устойчивости стоматологической поликлиники составим табл.10.

Таблица 10

Оценка финансовой

устойчивости предприятия за 2003 г

| Показатель | На начало периода, руб. | На конец периода, руб. | Абсолютное отклонение, руб. |

Темп роста, % |

| 1.Источники собственных средств |

1900768 | 2450261 | +549493 | 128,9 |

| 2. Внеоборотные активы | 1317306 | 1659880 | +342574 | 126,0 |

| 3.Собственные оборотные средства |

583462 | 790381 | +206919 | 135,5 |

| 4.Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат |

583462 | 790381 | +206919 | 135,5 |

| 5. Краткосрочные и займы | 207367 | 478221 | +270854 | 230,6 |

| 6.Общая величина основных источников формирования запасов и затрат |

790829 | 1268602 | +477773 | 160,4 |

| 7. Величина запасов и затрат |

606402 | 1064812 | +458410 | 175,6 |

| 8. Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (стр.3 — стр.7) |

— 22940 | — 274431 | — 251491 | 1196 |

| 10. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (стр.5 — стр.7) |

184427 | 203790 | +19363 | 110,5 |

| 11. Трехмерный показатель типа финансовой устойчивости |

На начало периода (0;0;1) |

На конец периода (0;0;1) | — | — |

Таблица 11

Оценка финансовой

устойчивости предприятия за 2004 г

| Показатель | На начало периода, руб. | На конец периода, руб. | Абсолютное отклонение, руб. |

Темп роста, % |

| 1.Источники собственных средств |

2450261 | 3289024 | +838763 | 134 |

| 2. Внеоборотные активы | 1659880 | 2285811 | +625931 | 138 |

| 3.Собственные оборотные средства |

790381 | 1003213 | +212832 | 127 |

| 4.Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат |

790381 | 1003213 | +212832 | 127 |

| 5. Краткосрочные и займы | 478221 | 669008 | +190787 | 1409 |

| 6. Общая величина основных источников формирования запасов и затрат |

1268602 | 1672221 | +403619 | 132 |

| 7. Величина запасов и затрат |

1064812 | 1312091 | +4247279 | 123 |

| 8. Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (стр.3 — стр.7) |

— 274431 | — 308878 | — 34447 | 35 |

| 9. Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (стр.4 — стр.7) |

— 274431 | — 308878 | — 34447 | 35 |

| 10. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (стр.6 — стр.7) |

203790 | 360130 | +156340 | 177 |

| 11. Трехмерный показатель типа финансовой устойчивости |

На начало периода (0;0;1) |

На конец периода (0;0;1) | — | — |

Таблица 12

Оценка финансовой

устойчивости предприятия за 2005 г

| Показатель | На начало периода, руб. | На конец периода, руб. | Абсолютное отклонение, руб. |

Темп роста, % |

| 1.Источники собственных средств |

3289024 | 3520969 | 231945 | 107 |

| 2. Внеоборотные активы | 2285811 | 2908695 | 622884 | 1275 |

| 3.Собственные оборотные средства |

1003213 | 1830902 | 827689 | 183 |

| 4.Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат |

1003213 | 1830902 | 827689 | 183 |

| 5. Краткосрочные и займы | 669008 | 1317094 | 648086 | 197 |

| 6.Общая величина основных источников формирования запасов и затрат |

1672221 | 1929368 | 257147 | 115 |

| 7. Величина запасов и затрат |

1312091 | 1825079 | 512988 | 139 |

| 8.Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (стр.3 — стр.7) |

— 308878 | 5823 | 314701 | 1,9 |

| 9.Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (стр.4 — стр.7) |

— 308878 | 5823 | 314701 | 1,9 |

| 10. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (стр.6 — стр.7) |

360130 | 104289 | — 255841 | 29 |

| 11. Трехмерный показатель типа финансовой устойчивости |

На начало периода (0;0;1) |

На конец периода (0;0;1) | — | — |

Анализируя данные табл.

10-12 можно сказать, что финансовое состояние предприятие неустойчивое.

Негативным моментом является неудовлетворительное использование предприятием

внешних заемных средств. Долгосрочные кредиты и займы не привлекаются,

краткосрочные обязательства представлены лишь кредиторской задолженностью. К

концу исследуемого периода предприятию не хватает собственных источников для

формирования запасов и затрат. Есть возможность улучшить ситуацию за счет

сокращения дебиторской задолженности.

Анализ относительных

коэффициентов финансовой устойчивости проведем посредством сравнения полученных

значений коэффициентов с базовыми величинами.

К финансовым

коэффициентам, применяемым для оценки финансовой устойчивости, относятся:

— коэффициент автономии,

характеризует независимость от заемных средств. Показывает долю собственных

средств в общей сумме всех средств предприятия. Чем выше значение, тем больше

финансовая независимость предприятия, тем больше возможности привлечения

средств со стороны;

— коэффициент соотношения

заемных и собственных средств, показывает, сколько заемных средств привлекло

предприятие на один рубль вложенных в активы собственных средств. Превышение

верхней границы означает зависимость предприятия от внешних источников средств,

потерю финансовой устойчивости;

— коэффициент

обеспеченности собственными средствами, показывает наличие у предприятия

собственных оборотных средств, необходимых для его финансовой устойчивости;

— коэффициент

маневренности, показывает способность предприятия поддерживать уровень

собственного оборотного капитала и пополнять оборотные средства за счет

собственных источников. Чем выше значение, тем больше возможность финансового

маневра у предприятия;

— коэффициент соотношения

мобильных и иммобилизованных средств, показывает, сколько оборотных средств

приходится на 1 рубль внеоборотные активов. Чем выше значение, тем больше

средств предприятие вкладывает в оборотные активы;

— коэффициент имущества

производственного назначения, показывает долю имущества производственного назначения

в общей стоимости всех средств предприятия. При снижении показателя ниже

рекомендуемой границы целесообразно привлечение долгосрочных заемных средств

для увеличения имущества производственного назначения;

— коэффициент прогноза

банкротства, показывает долю чистых оборотных активов в стоимости всех средств

предприятия. Снижение показателя свидетельствует о том, что предприятие

испытывает финансовые затруднения.

Составим табл. 13-18 для

расчета относительных коэффициентов финансовой устойчивости.

Таблица 13

Показатели для расчета

относительных коэффициентов финансовой устойчивости за 2003 г.

| Показатель | На начало года, руб. | На конец года, руб. | Абсолют изм., руб. | Темп роста, % |

| 1. Имущество предприятия | 2108135 | 2928482 | +820347 | 139 |

| 2.Источники собственных средств |

1900768 | 2450261 | +549493 | 129 |

| 3. Краткосрочные пассивы | 207367 | 47822 | +270854 | 231 |

| 4. Итого заемных средств | 207367 | 478221 | +270854 | 231 |

| 5. Внеоборотные активы | 1317306 | 1659880 | +342574 | 126 |

| 6. Оборотные активы | 790829 | 1268602 | +477773 | 160 |

| 7.Собственные оборотные средства, (стр.2 — стр.5) |

583462 | 790381 | +206919 | 136 |

Таблица 14

Анализ относительных

коэффициентов финансовой устойчивости за 2003 г.

| Коэффициент | Интервал оптимальных значений |

На начало года | На конец года | Абсолют. изм. | Темп роста% |

| Коэффициент автономии | >0,5 | 0,9 | 0,84 | — 0,06 | 93 |

| Коэффициент соотношения заемных и собственных средств |

< 0,7 | 0,11 | 0,19 | 0,08 | 173 |

| Коэффициент обеспеченности собственными средствами |

³ 0,1 | 0,74 | 0,62 | — 0,12 | 84 |

| Коэффициент маневренности | ³ 0,2 — 0,5 | 0,31 | 0,32 | 0,01 | 103 |

| Коэффициент соотношения мобильных и иммобилизованных средств |

— | 0,60 | 0,76 | 0,16 | 127 |

| Коэффициент имущества производственного назначения |

³ 0,5 | 0,91 | 0,93 | 0,02 | 102 |

| Коэффициент прогноза банкротства |

— | 0,28 | 0,27 | — 0,01 | 96 |

Таблица 15

Показатели для расчета

относительных коэффициентов финансовой устойчивости за 2004 г.

| Показатель | На начало года, руб. | На конец года, руб. | Абсолютные изменения, руб. | Темп роста, % |

| 1. Имущество предприятия | 2928482 | 3958032 | +1029550 | 1356 |

| 2.Источники собственных средств |

2450261 | 3289024 | +838763 | 134 |

| 3. Краткосрочные пассивы | 47822 | 669008 | +621186 | 140 |

| 4. Итого заемных средств | 478221 | 669008 | +190787 | 140 |

| 5. Внеоборотные активы | 1659880 | 2285811 | +625931 | 138 |

| 6. Оборотные активы | 1268602 | 1672221 | +403619 | 132 |

| 7. Запасы и затраты | 1064812 | 1312091 | +247279 | 123 |

| 8.Собственные оборотные средства, (стр.2 — стр.5) |

790381 | 1003213 | +212832 | 127 |

Таблица 16

Анализ относительных

коэффициентов финансовой устойчивости за 2004 г.

| Коэффициент | Интервал оптим. значений | На нач. года | На конец года | Абсолют. изм. | Темп роста, % |

| Коэффициент автономии | >0,5 | 0,84 | 0,83 | — 0,01 | 99 |

| Коэффициент соотношения заемных и собственных средств |

< 0,7 | 0,19 | 0,2 | 0,01 | 105 |

| Коэффициент обеспеченности собственными средствами |

³ 0,1 | 0,62 | 0,6 | — 0,02 | 97 |

| Коэффициент маневренности | ³ 0,2 — 0,5 | 0,32 | 0,31 | — 0,01 | 97 |

| Коэффициент соотношения мобильных и иммобилизованных средств |

— | 0,76 | 0,73 | — 0,03 | 96 |

| Коэффициент имущества производственного назначения |

³ 0,5 | 0,93 | 0,91 | — 0,02 | 98 |

| Коэффициент прогноза банкротства |

— | 0,27 | 0,28 | 0,01 | 104 |

Таблица 17

Показатели для расчета

относительных коэффициентов финансовой устойчивости за 2005 г.

| Показатель | На начало года, руб. | На конец года, руб. | Абсолют. изменения, руб. | Темп роста, % |

| Имущество предприятия | 3958032 | 4838063 | 880031 | 122 |

| Источники собственных средств |

3289024 | 3520969 | 231945 | 107 |

| Краткосрочные пассивы | 669008 | 1317094 | 648086 | 197 |

| Итого заемных средств | 669008 | 1317094 | 648086 | 197 |

| Внеоборотные активы | 2285811 | 2908695 | 622884 | 127 |

| Оборотные активы | 1672221 | 1929368 | 257147 | 115 |

| Собственные оборотные средства |

1003213 | 612274 | — 390939 | 61 |

Таблица 18

Анализ относительных коэффициентов

финансовой устойчивости за 2005 г.

| Коэффициент | Интервал оптим. значений | На начало года | На конец года | Абсол. измен. | Темп роста% |

| Коэффициент автономии | >0,5 | 0,83 | 0,73 | — 0,10 | 88 |

| Коэффициент соотношения заемных и собственных средств |

< 0,7 | 0,2 | 0,46 | +0,26 | 230 |

| Коэффициент обеспеченности собственными средствами |

³ 0,1 | 0,6 | 0,32 | — 0,28 | 53 |

| Коэффициент маневренности | ³ 0,2 — 0,5 | 0,31 | 0,17 | — 0,14 | 55 |

| Коэффициент соотношения мобильных и иммобилизованных средств |

— | 0,73 | 0,60 | — 0,13 | 82 |

| Коэффициент имущества производственного назначения |

³ 0,5 | 0,91 | 0,98 | +0,07 | 108 |

| Коэффициент прогноза банкротства |

— | 0,28 | 0,13 | — 0,15 | 46 |

Исходя из данных табл. 13

– 18 можно сделать выводы, что:

— показатель коэффициента

автономии высокий — от 0,73 до 0,9;

— коэффициент соотношения

заемных и собственных средств изменился от 0,11 до 0,46. Это означает, у

предприятия к концу исследуемого периода появилась зависимость от внешних

источников средств;

— коэффициент

обеспеченности собственными средствами снизился от 0,6 до 0,32, но находится в

пределах нормы;

— коэффициент

маневренности снизился от 0,32 до 0,17, что ниже нормы, т.е. предприятие не

способно пополнять оборотные средства за счет собственных источников;

— высокие коэффициенты

соотношения мобильных и иммобилизованных средств, а также имущества

производственного назначения показывают, что предприятию не требуется

привлечение долгосрочных заемных средств.

Анализ ликвидности,

платежеспособности

Потребность в анализе

ликвидности баланса возникает в условиях рынка в связи с усилением финансовых

ограничений и необходимостью оценки кредитоспособности предприятия.

Ликвидность баланса

предприятия тесно связана с его платёжеспособностью, под которой понимают

способность в должные сроки и в полной мере отвечать по своим обязательствам.

Различают текущую и

ожидаемую платёжеспособность. Текущая платёжеспособность определяется на дату

составления баланса. Предприятие считается платёжеспособным, если у него нет

просроченной задолженности поставщикам, по банковским ссудам и другим расчётам.

Ожидаемая платёжеспособность определяется на определённую предстоящую дату

сопоставлением платёжных средств и первоочередных обязательств на эту дату. Как

уже отмечалось, платежеспособность предприятия сильно зависит от ликвидности

баланса. Вместе с тем на платежеспособность предприятия значительное влияние оказывают

и другие факторы – политическая и экономическая ситуация в стране, состояние

денежного рынка, наличие и совершенство залогового и банковского

законодательства, обеспеченность собственным капиталом, финансовое состояние

предприятий – дебиторов и др.

Ликвидность отражает

способность предприятия в любой момент совершать необходимые расходы.

Определяется наличием ликвидных средств к которым относятся наличные деньги,

денежные средства на счетах в банках и легко реализуемые элементы оборотных

средств.

Оценка ликвидности и

платежеспособности предприятия включает в себя анализ ликвидности баланса, анализ

коэффициентов ликвидности и анализ движения денежных средств.

Анализ ликвидности баланса

(табл. 2.19-2.21) заключается в сравнении средств по активу, сгруппированных по

степени их ликвидности и расположенных в порядке убывания их ликвидности, с

обязательствами по пассиву, сгруппированных по срокам их погашения и

расположенных в порядке возрастания сроков. В зависимости от степени

ликвидности активы предприятия разделяются на следующие группы:

А1 — наиболее ликвидные активы

(денежные средства и краткосрочные финансовые вложения);

А2 — быстро реализуемые

активы (дебиторская задолженность сроком погашения в течение 12 месяцев и

прочие оборотные активы);

А3 — медленно реализуемые активы

(запасы за исключением расходов будущих периодов, долгосрочные финансовые

вложения);

А4 — трудно реализуемые

активы (внеоборотные активы, за исключением долгосрочных финансовых вложений,

дебиторская задолженность более 12 месяцев).

Пассивы баланса группируются

по степени срочности их оплаты:

П1 — наиболее срочные

обязательства (кредиторская задолженность и прочие кредиторские пассивы;

П2 — краткосрочные пассивы

(краткосрочные кредиты и заемные средства);

П3 — долгосрочные пассивы

(долгосрочные кредиты и заемные средства);

П4 — постоянные пассивы

(статьи раздела «Капитал и резервы»).

Баланс считается абсолютно

ликвидным, если имеет место соотношения А1 > П1, А2 > П2, А3 > П3, А4

< П4. В случае, когда одно или несколько неравенств имеют знак, противоположный

зафиксированному в оптимальном варианте, то ликвидность баланса отличается от

абсолютной.

Таблица 19

Анализ ликвидности баланса

за 2003 г.

| Актив | Остаток, руб. | Пассив | Остаток, руб. | Платежный излишек (недостаток), руб |

Процент покрытия обязательств, % |

||||

| На начало года |

На конец года |

На начало года |

На конец года |

На начало года |

На конец года |

На начало года |

На конец года |

||

| А1 | 26222 | 27811 | П1 | 207367 | 478221 | — 181145 | — 450410 | 12,6 | 5,8 |

| А2 | 158205 | 175979 | П2 | — | — | 158205 | 175979 | — | — |

| А3 | 606402 | 1064812 | П3 | — | — | 606402 | 1064812 | — | — |

| А4 | 1317306 | 1659880 | П4 | 1900768 | 2450261 | — 583462 | — 790381 | 69,3 | 67,7 |

| Баланс | 2108135 | 2928482 | Баланс | 2108135 | 2928482 | ||||

Анализируя данные табл.19

можно сделать выводы:

— на данном предприятии на

начало и конец года ликвидность баланса отличается от абсолютной;

— процент покрытия

обязательств на конец периода в 2003 г. равен 5,8;

— соблюдение четвертого

неравенства свидетельствует о наличии у предприятия собственных оборотных

средств.

Таблица 20

Анализ ликвидности баланса

за 2004 г.

| Актив | Остаток, руб. | Пассив | Остаток, руб. | Платежный излишек (недостаток), руб |

Процент покрытия обязательств, % |

|||||

| На начало года |

На конец года |

На начало года |

На конец года |

На начало года |

На конец года |

На начало года |

На конец года |

|||

| А1 | 27811 | 68325 | П1 | 478221 | 669008 | — 450410 | — 600683 | 5,8 | 10,2 | |

| А2 | 175979 | 291805 | П2 | — | — | 175979 | 291805 | — | — | |

| А3 | 1064812 | 1312091 | П3 | — | — | 1064812 | 1312091 | — | — | |

| А4 | 1659880 | 2285811 | П4 | 2450261 | 3289024 | — 790381 | — 1003213 | 67,7 | 69,5 | |

| Баланс | 2928482 | 3958032 | Баланс | 2928482 | 3958032 | |||||

Анализируя данные табл. 20

можно сделать выводы:

— на данном предприятии на

начало и конец года ликвидность баланса отличается от абсолютной;

— процент покрытия

обязательств в 2004 г. увеличился до 10,2, т.е. предприятие не может полностью покрыть

все свои обязательства, что свидетельствует о неплатежеспособности предприятия

на ближайший промежуток времени;

— соблюдение четвертого

неравенства свидетельствует о наличии у предприятия собственных оборотных

средств.

Таблица 21

Анализ ликвидности баланса

за 2005 г.

| Актив | Остаток, руб. | Пассив | Остаток, руб. | Платежный излишек (недостаток), руб |

Процент покрытия обязательств, % |

|||||

| На начало года | На начало года | На начало года | На начало года | На начало года | На конец года | На начало конец года | ||||

| А1 | 68325 | 5823 | П1 | 669008 | 1317094 | — 600683 | 1311271 | 10,2 | 0,44 | |

| А2 | 291805 | 98466 | П2 | — | — | 291805 | 98466 | — | — | |

| А3 | 1312091 | 1825075 | Пз | — | — | 1312091 | 1825075 | — | — | |

| А4 | 2285811 | 2908695 | П4 | 3289024 | 3520969 | — 1003213 | 612274 | 69,5 | 83 | |

| Баланс | 3958032 | 4838059 | Баланс | 3958032 | 4838063 | х | х | |||

Анализируя данные табл. 21

можно сделать выводы:

на данном предприятий на

начало и конец года ликвидность баланса отличается от абсолютной;

процент покрытия

обязательств в 2005 г. уменьшился до 0,44 — предприятие не может полностью покрыть

все свои обязательства, что свидетельствует о неплатежеспособности предприятия

в ближайшие 3 месяца;

соблюдение четвертого

неравенства свидетельствует о наличии у предприятия собственных оборотных

средств.

Для оценки

платежеспособности предприятия используют три относительных показателя

ликвидности, различающиеся набором ликвидных средств, рассматриваемых в

качестве покрытия краткосрочных обязательств, т.е. разные виды оборотных

средств обладают различной степенью ликвидности и показатели различаются в

зависимости от порядка включения их в расчет ликвидных средств, рассматриваемых

в качестве покрытия краткосрочных обязательств.

К таким показателям

относятся:

— коэффициент текущей

ликвидности (покрытия), равен отношению стоимости всех оборотных средств

предприятия к величине краткосрочных обязательств. Коэффициент покрытия

показывает достаточность оборотных средств предприятия, которые могут быть

использованы им для погашения своих краткосрочных обязательств, характеризует

запас прочности возникающий вследствие превышения ликвидного имущества над

имеющимися обязательствами;

— коэффициент критической

ликвидности (срочной), отражает прогнозируемые возможности предприятия при

условии своевременного проведения расчетов с дебиторами;

— коэффициент абсолютной

ликвидности, равен отношению величины наиболее ликвидных активов к сумме

наиболее срочных обязательств и краткосрочных пассивов. Показывает, какую часть

краткосрочной задолженности предприятия может погасить в ближайшее время,

характеризует платежеспособность предприятия на дату составления баланса.

Для оценки

платежеспособности предприятия используют три относительных показателя

ликвидности, различающиеся набором ликвидных средств, рассматриваемых в

качестве покрытия краткосрочных обязательств, т.е. разные виды оборотных

средств обладают различной степенью ликвидности и показатели различаются в

зависимости от порядка включения их в расчет ликвидных средств, рассматриваемых

в качестве покрытия краткосрочных обязательств.

К таким показателям

относятся:

— коэффициент текущей

ликвидности (покрытия), равен отношению стоимости всех оборотных средств

предприятия к величине краткосрочных обязательств. Коэффициент покрытия

показывает достаточность оборотных средств предприятия, которые могут быть

использованы им для погашения своих краткосрочных обязательств, характеризует

запас прочности возникающий вследствие превышения ликвидного имущества над

имеющимися обязательствами;

— коэффициент критической

ликвидности (срочной), отражает прогнозируемые возможности предприятия при

условии своевременного проведения расчетов с дебиторами;

— коэффициент абсолютной

ликвидности, равен отношению величины наиболее ликвидных активов к сумме

наиболее срочных обязательств и краткосрочных пассивов. Показывает, какую часть

краткосрочной задолженности предприятия может погасить в ближайшее время,

характеризует платежеспособность предприятия на дату составления баланса.

Составим табл. 22-27 для

анализа коэффициентов ликвидности за 2003 –2005 гг.

Таблица 22

Показатели для расчета коэффициентов

ликвидности за 2003 г., руб.

| Показатель | На начало года | На конец года | Изменение |

| Денежные средства | 26222 | 27811 | +1589 |

| Итого денежных средств и краткосрочных финансовых вложений |

26222 | 27811 | +1589 |

| Дебиторская задолженность | 158205 | 175979 | +17774 |

| Прочие оборотные активы | — | — | — |

| Итого дебиторской задолженности и прочих активов |

158205 | 175979 | +17774 |

| Итого денежных средств, финансовых вложений и дебиторской задолженности |

184427 | 203790 | +19363 |

| Запасы и затраты | 606402 | 1064812 | +458410 |

| Итого оборотных средств | 790829 | 1268602 | +477773 |

| Текущие пассивы | 207367 | 478221 | +270854 |

Таблица 23

Анализ коэффициентов ликвидности

за 2003 г.

| Коэффициент | Интервал оптимальных значений |

На начало года | На конец года | Изменение |

| Коэффициент покрытия | ³ 2 | 3,8 | 2,6 | — 1,2 |

| Коэффициент критической ликвидности |

³ 1 | 0,9 | 0,4 | — 0,5 |

| Коэффициент абсолютной ликвидности |

³ 0,2 – 0,5 | 0,13 | 0,1 | — 0,03 |

Таблица 24

Показатели для расчета коэффициентов

ликвидности за 2004 г., руб.

| Показатель | На начало года | На конец года | Изменение |

| Денежные средства | 27811 | 68325 | +40514 |

| Дебиторская задолженность | 175979 | 291805 | +115826 |

| Итого денежных средств, финансовых вложений и дебиторской задолженности |

203790 | 360130 | +156340 |

| Запасы и затраты | 1064812 | 1312091 | +247276 |

| Итого оборотных средств | 1268602 | 1672221 | +403619 |

| Текущие пассивы | 478221 | 669008 | — 11332 |

Таблица 25

Анализ коэффициентов ликвидности

за 2004 г.

| Коэффициент | Интервал оптимальных значений |

На начало года | На конец года | Изм-ние |

| Коэффициент покрытия | ³ 2 | 2,6 | 2,5 | — 0,1 |

| Коэффициент критической ликвидности |

³ 1 | 0,4 | 0,5 | +0,1 |

| Коэффициент абсолютной ликвидности |

³ 0,2 – 0,5 | 0,1 | 0,1 | 0 |

Таблица 2.26

Показатели для расчета коэффициентов

ликвидности за 2005 г., руб.

| Показатель | На начало года | На конец года | Изменение |

| Денежные средства | 68325 | 5823 | — 62502 |

| Дебиторская задолженность | 291805 | 98466 | — 193339 |

| Итого денежных средств, финансовых вложений и дебиторской задолженности |

360130 | 104289 | — 255841 |

| Запасы и затраты | 1312091 | 1825079 | +512988 |

| Итого оборотных средств | 1672221 | 1929368 | +257147 |

| Текущие пассивы | 669008 | 1317094 | +648086 |

Таблица 27

Анализ коэффициентов ликвидности

за 2005 г.

| Коэффициент | Интервал оптимальных значений |

На начало года | На конец года | Изм-ние |

| Коэффициент покрытия (текущей ликвидности) |

³ 2 | 2,5 | 1,46 | — 1,04 |

| Коэффициент критической ликвидности |

³ 1 | 0,5 | 0,08 | — 0,42 |

| Коэффициент абсолютной ликвидности |

³ 0,2 – 0,5 | 0,1 | 0,004 | — 0,096 |

Анализ коэффициентов

ликвидности (табл. 22-27) показывает, что:

— платежеспособность

предприятия ниже нормы как в 2003 г., так и 2004 г. — это видно по коэффициентам абсолютной ликвидности и критической ликвидности. Необходима

постоянная работа с дебиторами, чтобы обеспечить возможность обращения наиболее

ликвидной части оборотных средств в денежную форму для расчетов;

— коэффициент покрытия

выше нормы, что свидетельствует о рациональном вложении своих средств и

эффективность их использования.

Коэффициент покрытия — на

конец 2005 г. предприятие снизило свои платежные возможности на 1,04,

оцениваемые при условии не только своевременных расчетов с дебиторами и

благоприятной реализации готовой продукции, но и продажи в случае нужды прочих

элементов материальных оборотных средств.

Коэффициент критической

ликвидности — на конец 2005 г. предприятие снизило свои платежные возможности

на 0,42. Это говорит о том, что даже при условии своевременного проведения расчетов

с дебиторами предприятие имеет очень низкие платежные возможности.

Коэффициент абсолютной

ликвидности — на конец 2005 г. предприятие снизило свои платежные возможности

на 0,096. Лишь 1/250 часть краткосрочной задолженности предприятие сможет

погасить в ближайшее время.

Анализ деловой активности

Стабильность финансового

положения предприятия в условиях рыночной экономики обуславливается в немалой

степени его деловой активностью.

Главными качественными и

количественными критериями деловой активности предприятия являются: широта

рынков сбыта продукции, конкурентоспособность, наличие стабильных поставщиков и

подрядчиков, репутация предприятия, степень соответствия плана основным

показателям хозяйственной деятельности, обеспечение заданных темпов их роста,

уровень эффективности использования ресурсов (капитала), устойчивость

экономического роста.

Результаты расчетов

показателей деловой активности предприятия приведены в табл. 28.

Таблица 28

Показатели деловой

активности предприятия

| Показатели | 2003 г. | 2004 г. | 2005 г. | Измен. +,- |

| Чистая прибыль, руб. | 58285 | 72427 | 188537 | +130252 |

| Коэффициент общей оборачиваемости капитала, об. |

3,4 | 3,7 | 3,3 | — 0,1 |

| Коэффициент оборачиваемости оборотных средств, обороты |

8,2 | 8,6 | 5,8 | — 2,4 |

| Коэффициент оборачиваемости материальных средств, обороты |

10,2 | 10,6 | 14,7 | 4,5 |

| Коэффициент оборачиваемости дебиторской задолженности, обороты |

49,9 | 53,8 | 74,4 | 24,5 |

| Оборачиваемость дебиторской задолженности, дни |

7,3 | 6,8 | 4,8 | — 2,5 |

| Оборачиваем ость материальных запасов, дни |