Особенности управления прибыльностью и рентабельностью предприятия

СОДЕРЖАНИЕ

Введение. 3

1 Прибыль и рентабельность как объект экономического анализа. 6

1.1 Понятие о прибыли и рентабельности как основных

результатах финансово-хозяйственной деятельности предприятия. 61.2 Показатели и методика анализа прибыли и рентабельности. 9

2 Анализ деятельности и системы управления прибылью на ОАО

«Виником»2.1 Краткая характеристика

объекта исследования. 142.2 Анализ показателей финансовой деятельности. 16

2.3 Маржинальный анализ. 29

3 Разработка мероприятий по повышению рентабельности

деятельности предприятия 333.1 Мероприятия по стимулированию сбыта. 33

3.2 Мероприятия по снижению себестоимости реализуемой

продукции. 40Заключение. 49

Список использованной литературы.. 51

Приложения. 53

Введение

Переход к рыночной экономике

предопределил изменение требований к методам управления, используемых в

современных организациях. Возникла необходимость в формировании умения быстро

реагировать на изменения внутренней и внешней среды, чтобы поддерживать

устойчивость финансового состояния, постоянно совершенствовать производственный

процесс и следить за изменениями конъюнктуры рынка.В современных условиях задача

планирования деятельности предприятия, определения перспектив и планов его

развития лежит на плечах администрации, которая решает ее, анализируя спрос на

реализуемую продукцию, а также необходимость обеспечения развития

производственного процесса и социальных условий. Также предприятие самостоятельно

определяет и планирует тенденции получения прибыли.Прибыль представляет собой

окончательный финансовый результат деятельности предприятия и главную цель

предпринимательской и производственной деятельности, характеризующаяся

абсолютную эффективность работы хозяйствующих субъектов, которые в процессе

функционирования стремятся к получению наибольшей прибыли и путем производства

и реализации востребованных потребителями товаров и услуг.Прибыльность деятельности предприятия

и рост рентабельности представляет собой важнейшее условие успешного

функционирования организации. Прибыль является первейшим стимулом, развивающим

предпринимательскую и производственную деятельность, стимулируя расширение

производства, позволяя более полно удовлетворять социальные и материальные

потребности работников предприятия, и, как следствие, всего населения страны.

За счет прибыли обновляются основные фонды, расширяются масштабы производства,

создаются предпосылки для роста эффективности производства, повышения конкурентоспособности

предприятия. За счет прибыли погашаются долговые обязательства предприятия

перед банком и инвесторами, поэтому прибыль является важнейшим обобщающим

показателем эффективности производственной, коммерческой и финансовой

деятельности предприятия. Сумма прибыли, получаемая предприятием, обусловлена

объемом продаж продукции, ее качеством и конкурентоспособностью на внешнем и

внутреннем рынках, ассортиментом. Уровнем затрат и инфляционными процессами,

которыми неизбежно сопровождается становление рыночных отношений.Прибыль также является основной базой

формирования бюджетов различных уровней — от местного до федерального — и

показателем уровня национального дохода. Чем большую прибыль получают

предприятия, тем больше отчислений из этой прибыли на налоги и формирование

бюджетов. А это создает экономические предпосылки для роста заработной платы

бюджетным работникам, пенсий, стипендий и других социальных выплат. Увеличение

прибыли дает больше возможностей для расширенного воспроизводства, внедрения мероприятий

по улучшению качества продукции и ее удешевления. Все это в конечном итоге

способствует улучшению жизни людей и укреплению экономического могущества

страны. Поэтому в росте прибыли заинтересованы все — от работника, предприятия

и отрасли до народного хозяйства в целом. В связи с этим актуальность темы

курсовой работы представляется несомненной в современных условиях, связанных с

развитием рыночных отношений.Важнейшим фактором максимизации

прибыли и роста рентабельности предприятия является внедрение и использование

современных методов управления прибылью, что включает в себя планирование,

формирование и распределение прибыли во время осуществления производственной,

инвестиционной и финансовой деятельности предприятия (организации). Решение

этой задачи обусловливает необходимость построения на предприятиях

соответствующих систем обеспечения управления, их автоматизации. Кроме того,

необходимо знание и четкое понимание механизмов, воздействующих на процессы

формирования и распределения прибыли, способность использовать современные

методики анализа финансовых результатов деятельности предприятия и правильно

интерпретировать их результаты.Высокая экономическая эффективность

производства обеспечивается не только эффективной деятельностью руководства

предприятия, для успешной реализации планов необходима взвешенная

государственная экономическая политика, стимулирующая формирование

экономической и юридической среды, благоприятствующей осуществлению

хозяйственной деятельности и получению максимальной прибыли.Поэтому тема, связанная с анализом и

управлением финансовыми результатами предприятия в условиях рынка, является

крайне актуальной.Цель курсовой работы – провести

оценку финансовых результатов и разработать мероприятия, позволяющие повысить

прибыль и рентабельность деятельности на примере ОАО «Виником» по результатам

деятельности за 2006 — 2008 гг. на основе бухгалтерской отчетности за этот

период. Данная цель требует постановки следующих задач:1. рассмотреть сущность и понятие финансовых результатов

предприятия и задачи их оценки;2. проанализировать финансовые результаты исследуемого

предприятия;3. разработать направления повышения эффективности

деятельности предприятия.Поставленные цели и задачи обусловили

структуру и логику данной работы, которая включает в себя введение, три главы,

заключение и список использованной литературы.Объектом исследования в настоящей

работе является ОАО «Виником».

1 Прибыль и рентабельность как объект

экономического анализа1.1 Понятие о прибыли и рентабельности как основных результатах

финансово-хозяйственной деятельности предприятияПрибыль предприятия представляет

собой основной показатель, характеризующий финансовую деятельность предприятия

и служащий основой оценки и анализа результатов финансово-хозяйственной

деятельности предприятий и организаций. Полученная прибыль является источником

финансирования научно-технического прогресса на предприятиях, а также повышения

социально-экономических показателей и условий работы трудового коллектива,

источником роста размера оплаты труда.Таким образом, именно прибыль

является основным стимулом развития деятельности предприятия. Однако в случае

неэффективного управления производственным процессом, нарушения договорных

обязательств, несоблюдения требований законодательства и т.д. предприятие может

получить в качестве финансового результата деятельности убытки. Следовательно,

прибыль представляет собой некий обобщающий показатель, свидетельствующий об

эффективности ведения производства и управления предприятием, обеспечивающим

благополучное и стабильное финансовое состояние предприятия [13, c.

118].Прибыль получается как разность между

полученными доходами и осуществленными расходами, обеспечивающих осуществление

хозяйственной деятельности предприятия. В связи с этим именно прибыль

воспринимается как конечный результат финансово-хозяйственной деятельности.Увеличение размеров полученной

прибыли представляет собой ту основу, на которой базируются возможности

расширения хозяйственной деятельности предприятия, а также удовлетворение

основных потребностей его работников, осуществляя их социальную и материальную

защиту и поддержку.Кроме того, именно прибыль

представляет собой источник погашения обязательств, возникающих перед бюджетом,

кредитными организациями, контрагентами предприятия – поставщиками, кредиторами

и т.д.Отчисления, осуществляемые из прибыли

в бюджет, формируют финансовые ресурсы государства, а также являются основой

муниципальных финансов, что позволяет государственным и муниципальным органам

осуществлять социальную политику, защищая те слои населения, которые по

возрасту либо по состоянию здоровья не в состоянии обеспечить свою жизнь.

Именно отчисления в бюджет являются основой экономического роста города,

региона, народного хозяйства в целом.Прибыль, получаемая субъектами

хозяйственной деятельности, является показателем, характеризующим эффективность

финансово-хозяйственной деятельности предприятия (организации). Анализ

структуры прибыли, доли в ней себестоимости, общественно необходимых затрат

служит базой определения эффективности финансово-хозяйственной деятельности

предприятия по сравнению с другими предприятиями данной отрасли. Так, рост

прибыли при неизменных оптовых ценах позволяет делать вывод о том, что эффективность

хозяйственной деятельности возросла, позволяет судить о снижении затрат,

осуществленных предприятием [10, c. 311].Таким образом, прибыль в современной

экономике является тем показателем, который свидетельствует об эффективности

хозяйственной деятельности предприятия. Причиной этого является тот факт, что

прибыль отражает соответствие затрат, осуществленных предприятием в связи с

осуществлением хозяйственной деятельности и реализацией продукции в форме

себестоимости и общественно необходимых затрат, выражением которых в условиях

рыночной экономики является цена реализации продукции.Также представляется необходимым

анализ прибыли как дохода, распределяемого между сферой материального

производства и государством, а в итоге и различными отраслями экономики, как

средств, распределяемых между владельцами предприятия и используемых в целях

его дальнейшего развития и его работниками в качестве заработной платы, премий,

дивидендов и т.д.Отметим высокое стимулирующее

значение прибыли, использование которой в качестве основного показателя,

характеризующего эффективность деятельности предприятия стимулирует дальнейший

рост эффективности реализации продукции, внедрение систем управления качеством,

повышению эффективности используемых в ресурсов. Кроме того, используемая

система распределения прибыли на предприятии воздействует на заинтересованность

как администрации предприятия, так и его работников в повышении эффективности

своей деятельности. В наибольшей мере это относится к той доле прибыли, которая

остается в распоряжении предприятия и используется в качестве источника

развития как производственной деятельности, так и социально-экономических

условий труда работников организации.При этом необходимо отметить, что

использование прибыли в одном направлении и стимулировании только одного

фактора развития ресурсов предприятия зачастую приводит к неблагоприятным

последствиям. Так, недостаточное внимание к стимулированию работников

предприятия приведет к снижению производительности труда. Однако увеличение

фонда оплаты труда без должного внимания к другим факторам также может привести

к неблагоприятным последствиям и неполучению ожидаемого эффекта [3, c.

174].В ряде случаев рост прибыли

обусловлен необоснованным повышением цен на продукцию. Стремление любыми путями

получить высокую прибыль с целью увеличения фонда оплаты труда приводит к росту

объема денежной массы в обращение, не обеспеченной товарными ресурсами. Отсюда

— дальнейший рост цен, инфляции, а, следовательно, эмиссии денег.Поэтому прибыль должна являться

основным механизмом, стимулирующим развитие хозяйственной деятельности

предприятия, мотивационным механизмом, воздействующим на стремление работников

к эффективному труду и повышению его результатов. Эта возможность

предоставляется при совершенствовании механизма формирования и распределения

прибыли.Прибыль является результатом от

поступлений доходов на предприятие и вычитаемыми из них расходов,

осуществленных для обеспечения коммерческой деятельности и налоговых

отчислений.Рентабельность является тем стоимостным качественным

показателем, характеризующим эффективность деятельности предприятия, который

позволяет дать характеристику уровня отдачи затрат и используемых для

осуществления коммерческой деятельности и реализации продукции материальных и

нематериальных ресурсов [6, c. 214].Рентабельность деятельности предприятия характеризует

эффективность осуществляемой коммерческой деятельности предприятия, таким

образом отражая все сферы деятельности.Рентабельность — это относительный показатель,

определяющий уровень доходности бизнеса. Полученные предприятием показатели

рентабельности являются той характеристикой его работы, которая отражает

эффективность и доходность всех направлений деятельности фирмы. Они более

полно, чем прибыль, идентифицируют эффективность осуществляемой деятельности,

так как отражают не количественную оценку прибыли, а соотношение полученного

эффекта с потребленными ресурсами. Эти показатели используют для оценки

деятельности предприятия и они являются тем инструментом, который служит опорой

для определения ценовой и инвестиционной политики предприятия.1.2

Показатели и методика анализа прибыли и рентабельностиВажной составной частью механизма управления прибылью

предприятия являются системы и методы ее анализа. В целом анализ прибыли

представляет собой процесс изучения тенденций формирования и использования

прибыли, выявления возможностей повышения эффективности деятельности

организации на основе управления прибылью и формирования того комплекса мероприятий,

которые будут способствовать максимально возможному улучшению эффективности

финансово-хозяйственной деятельности.Показатели рентабельности отражают различные аспекты

деятельности предприятия, в связи с чем их разделяют на показатели,

характеризующие:1) окупаемость затрат;

2) прибыльность продаж;

3) доходность капитала и его частей.

Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем

отношения прибыли от реализации (П) до выплаты процентов и налогов к сумме

затрат по реализованной продукции (Зрп).Является свидетельством того, какую прибыль имеет

предприятие от каждого рубля, затраченного им на осуществление хозяйственной

деятельности и реализацию продукции. Данный показатель рассчитывается по

отдельным видам продукции и в целом по предприятию. При определении его уровня

в целом по предприятию целесообразно учитывать не только реализационные, но и

внереализационные доходы и расходы, относящиеся к основной деятельности [1, c.

17].Аналогичным образом определяется доходность инвестиционных

проектов: полученная или ожидаемая сумма прибыли от инвестиционной деятельности

(П) относится к сумме инвестиционных затрат (ИЗ).Рентабельность продаж (оборота) определяется как частное от деления прибыли,

полученной от реализации продукции до выплаты процентов, налогов и сборов на

сумму полученной выручки (В). Характеризует

эффективность хозяйственной деятельности и деятельности, связанной с

реализацией продукции, отражая ту долю прибыли, которую имеет предприятие с

каждого рубля, полученного от реализации продукции. Данный показатель может

быть рассчитан как по предприятию в целом, так и по каждому отдельному виду

реализуемой продукции.Рентабельность совокупного капитала определяется как частное от отношения брутто-прибыли до выплаты процентов и налогов (БП) к

среднегодовой стоимости всего совокупного капитала (KL).Рентабельность (доходность) операционного капитала исчисляется отношением прибыли от операционной

деятельности до выплаты процентов и налогов (Пад) к среднегодовой

сумме операционного капитала (ОК.). Она характеризует доходность капитала,

задействованного в операционном процессе.Анализ показателей рентабельности заключается в

исследовании и изучении динамики вышеперечисленных показателей рентабельности и

сравнении их с конкурентами.Уровень рентабельности продукции (коэффициент окупаемости затрат), определенный по

предприятию в целом, зависит от структуры продукции, реализуемой предприятием,

ее себестоимости и уровня цен, по которым осуществляется реализация.Показатели рентабельности могут быть выражены как в

коэффициентном виде, так и в виде процентов, отражая долю прибыли, полученной с

каждой осуществленной денежной единицы затрат. Показатели рентабельности

являются теми показателями, которые отражают результаты хозяйственной

деятельности более полно, чем показатели прибыли, так как являются

качественными и отражают соотношение между доходами и обусловленными ими

расходами.Отражая эффективность работы предприятия в целом, а

также и уровень доходности каждого отдельного направления деятельности

предприятия, показатели рентабельности являются основой для оценки

эффективности деятельности предприятия.Иногда коэффициент рентабельности вычисляется в виде

отношения прибыли (или нераспределенной прибыли) к собственному или общему

капиталу предприятия. Для стабильно работающего предприятия существует

устойчивая взаимосвязь между всеми этими соотношениями, и в качестве критерия

можно выбирать любой из них. Используя принцип денежных потоков, будем

определять коэффициент рентабельности деятельности предприятия в виде отношения

чистой (нераспределенной) прибыли к совокупности полученных доходов [9, c.

72].

(1.1)

где:

Кр — коэффициент рентабельности деятельности

предприятия по чистой прибыли;ЧП — чистая (нераспределенная) прибыль предприятия;

Сумма Д — суммарный доход в виде выручки от реализации

продукции (работ, услуг).По оценкам зарубежных специалистов, этот коэффициент

считается приемлемым, если он находится в пределах 8-15%.2) Коэффициент абсолютной ликвидности, определяющий

способность предприятия быстро выполнить свои краткосрочные обязательства.

(1.2)

где:

Кал — коэффициент абсолютной ликвидности;

ДС — денежные средства;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства [6, c.

223].Нормативное значение коэффициента абсолютной

ликвидности 0,2-0,5.3) Коэффициент промежуточного покрытия, показывающий,

сможет ли предприятие в заданные сроки рассчитаться по своим краткосрочным

обязательствам.

(1.3)

где:

Кпп — коэффициент промежуточного покрытия;

ДЗК — краткосрочная дебиторская задолженность, т.е.

задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной

даты.Нормативное значение коэффициента промежуточного

покрытия 0,7-0,8.4) Коэффициент покрытия, определяющий достаточность

ликвидных активов для погашения краткосрочных обязательств.

(1.4)

где:

Кп — коэффициент покрытия;

ДЗд — долгосрочная дебиторская задолженность, т.е.

задолженность, платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты;ЗЗ — запасы и затраты [7, c. 237].

В строке 220 содержится сумма на счете 19.

Нормативное значение коэффициента покрытия 2-2,5.

5) Коэффициент финансовой независимости,

характеризующий обеспеченность предприятия собственными средствами.

(1.5)

где:

Кфн — коэффициент финансовой независимости;

СС — собственные средства;

ИБ — итог (валюта) баланса.

Нормативное значение коэффициента финансовой независимости

50-60%.Указанные нормативные значения коэффициентов могут

служить ориентирами для оценки работы предприятия.

2 Анализ деятельности и системы управления

прибылью на ОАО «Виником»2.1 Краткая характеристика объекта исследования

Полное наименование предприятия – Открытое Акционерное

Общество «Виником». Это стабильная, динамично развивающаяся фирма. Во главе ее

стоят профессионалы, персонал — квалифицированные операторы, экономисты и

менеджеры, получившие специальное образование и имеющие большой опыт работы.Основой целью создания фирмы ОАО «Виником»

является осуществление предпринимательской деятельности для получения прибыли.Руководство текущей деятельностью Общества

осуществляется единоличным исполнительным органом — генеральным директором

Общества.Предприятие как юридическое лицо в соответствии с

первой частью Гражданского кодекса РФ действует на основании устава.Открытое Акционерное Общество «ОАО» имеет офис,

оборудованный всей необходимой офисной техникой, предоставляет все удобства

клиентам.За период работы фирма сумела завоевать широкий круг

постоянных клиентов и зарекомендовала себя как надежного партнера в бизнесе.

Все эти годы продукция фирмы успешно пользовалась спросом, как со стороны

московских клиентов, так и со стороны покупателей различных регионов.Организационно правовая форма: Открытое акционерное

общество.Уставной капитал на 30 ноября 2009 года составляет 10 000

000 рублей.В процессе реализации своей цели Общество осуществляет

следующие виды деятельности: закупка, хранение и экспорт алкогольной пищевой

продукции; хранение алкогольной продукции; импорт, хранение и поставка

алкогольной пищевой продукции.С самого начала компания специализировалась на

продажах алкогольной продукции. Компания изначально делала упор на работу с

оптовыми рынками. В настоящий момент приоритетным направлением являются прямые

продажи в розничные точки.Компания «Виником» была основана в 1996 году и за

время своего существования прошла путь от импорта только испанских вин до самых

великих вин мира.На сегодняшний день «Виником» уверенно занимает

лидирующие позиции на российском рынке алкогольной продукции и входит в пятерку

крупнейших компаний –дистрибьютеров в России.Компания является эксклюзивным импортером таких

всемирно известных Винных Домов, как:Во Франции — Louis Roederer, Baron Philippe de Rotschild, Geoges Duboef, Henri

Bourgeois, Maison Louis Latour, La Chablisienne, Paul Jabolet Aine, Domaines

Schlumberger, Gabriel Boudier, Calvados Boulard и др.;В Италии

— Luce Della Vite, Barone Ricasoli, Rocche dei Manzoni, Marchesi di Barolo,

Agricola Querciabella, Volpe Pasini, Agricola Spadafora, Tenuta Dell Ornellaia и др.;В Испании – Freixenet, Marques de Caceres, Bodegas Y Bebidas, Fernando de Castillo

и др;В Чили

– Carmen, Baron Philippe de Rotschild Chile.

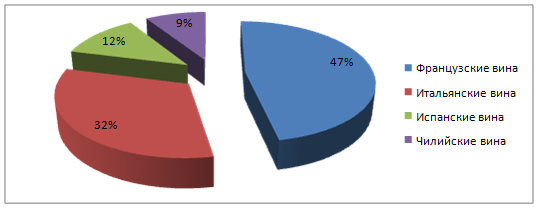

Рис. 2.1 – Структура продаж ОАО «Виником»

2.2 Анализ

показателей финансовой деятельностиАнализ ликвидности баланса основывается на сравнении

активов, которые группируются в соответствии с их уровнем ликвидности и

пассивов, которые группируются в соответствии со сроками их погашения.Оценка аналитических показателей ликвидности баланса

осуществляется с помощью аналитической таблицы (таблица 2.1, таблица 2.2).Условиями абсолютной ликвидности баланса являются

следующие условия:А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤

П4.Проверим, являются ли балансы общества ликвидными.

Таблица 2.1

Абсолютные показатели ликвидности баланса ОАО

«Виником», (тыс. руб.)

|

Активы |

2006 |

2007 год |

Пассивы |

2006 |

2007 |

Платежный |

|

|

2006 |

2007 |

||||||

| 1. Абсолютно ликвидные активы (средства в кассе и на расчетном счету организации, а также краткосрочные финансовые вложения) (А1) |

2952 | 7557 | 1. Наиболее срочные обязательства (краткосрочная кредиторская задолженность) (П1) |

6 | 4417 | 2946 | 7201 |

| 2. Быстрореализуемые активы (краткосрочная дебиторская задолженность) (А2) |

453 | 2649 | 2. Краткосрочные обязательства (П2) |

608 | 0 | –155 | 2649 |

| 3. Медленно реализуемые активы (запасы и долгосрочные финансовые вложения) (А3) |

1389 | 9437 | 3.Долгосрочные обязательства (П3) |

0 | 0 | 1389 | 9437 |

| 4. Труднореализуемые активы (внеоборотные активы за исключением долгосрочных финансовых вложений) (А4) |

108 | 150 | 4. Постоянные пассивы (собственный капитал организации) (П4) |

4288 | 15376 | –4180 | –15226 |

Таблица 2.2

Абсолютные показатели ликвидности баланса ОАО

«Виником», (тыс. руб.)

|

Активы |

2007 год |

2008 год |

Пассивы |

2007 год |

2008 год |

Платежный излишек (+), недостаток ( — ) |

|

|

2007 год |

2008 год |

||||||

| 1. Абсолютно ликвидные активы (средства в кассе и на расчетном счету организации, а также краткосрочные финансовые вложения) (А1) |

7557 | 8877 | 1. Наиболее срочные обязательства (краткосрочная кредиторская задолженность) (П1) |

4417 | 5376 | 7201 | 3501 |

| 2. Быстрореализуемые активы (краткосрочная дебиторская задолженность) (А2) |

2649 | 8024 | 2. Краткосрочные обязательства (П2) | 0 | 0 | 2649 | 8024 |

| 3. Медленно реализуемые активы (запасы и долгосрочные финансовые вложения) (А3) |

9437 | 3790 | 3.Долгосрочные обязательства (П3) | 0 | 0 | 9437 | 3790 |

| 4. Труднореализуемые активы (внеоборотные активы за исключением долгосрочных финансовых вложений) (А4) |

150 | 147 | 4. Постоянные пассивы (собственный капитал организации) (П4) |

15376 | 15463 | –15221 | –21581 |

Как видно из таблицы 2.1 и таблицы 2.2, баланс за 2006

год является абсолютно ликвидным, т.к. в нем выполнены все неравенства, в

балансе за 2007 год не выполнено второе неравенство, однако имеющееся

отклонение полностью покрывается платежным излишком по соотношению А1 – П1,

баланс за 2008 год являются абсолютно ликвидными, т.к. все необходимые

неравенства соблюдены.

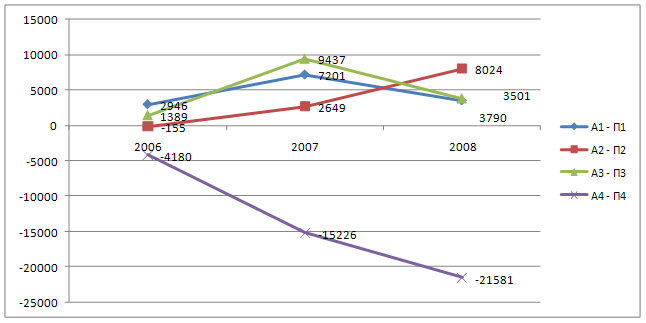

На рис. 2.2 отразим изменения платежного излишка

(недостатка) ОАО «Виником» в течение анализируемого периода.

Теперь определим текущую ликвидность. Для этого

сравнивают показатели А1 с П1 и А1+ А2 с П2. Из этого соотношения видно, что в

2006 году текущая ликвидность была положительной: А1 > П1 2946 тыс.

руб. В 2007 году текущая ликвидность также осталась положительной А1 > П1 и

составила 7201 тыс. руб. соответственно. К концу 2008 года текущая ликвидность также

положительная: А1 > П1 и А2 > П2 и стала составлять 3501 и 8024 тыс.

руб. соответственно.

Рис. 2.2 – Динамика платежного излишка ОАО «Виником» за 2006 – 2008 годы

Рис. 2.2 – Динамика платежного излишка ОАО «Виником» за 2006 – 2008 годы

Из этого можно сделать вывод, что предприятие является

платежеспособным и данная тенденция стабильна.

Расчет финансовых коэффициентов ликвидности при

анализе финансового состояния дает возможность определить, насколько краткосрочные

обязательства предприятия обеспечены соответствующими по ликвидности

средствами.

При анализе баланса на ликвидность необходимо обратить

внимание на такой важный показатель как чистый оборотный капитал (ЧОК) –

свободные средства, находящиеся в обороте предприятия. Расчет данного

показателя основывается на балансовых данных и определяется как разница между

суммой всех имеющихся оборотных активов организации, сгруппированных во втором

разделе баланса и краткосрочными обязательствами, которые отражаются в пятом

разделе баланса. Чистый оборотный капитал составляет сумму средств, оставшуюся

после погашения всех краткосрочных обязательств. Поэтому рост данного

показателя отражает повышение уровня ликвидности предприятия. Определим чистый

оборотный капитал предприятия за 2006 – 2008 годы.

ЧОК = ОА – КО (тыс. руб.),

ЧОК2006 = 4794 – 614 = 4180;

ЧОК2007 = 19643 – 4417 = 15226;

ЧОК2008 = 14935 – 5376 = 9559.

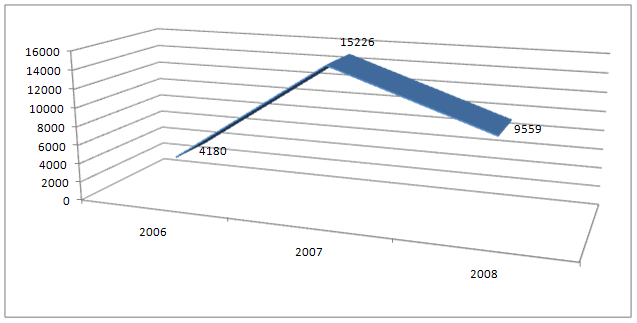

Изменения чистого оборотного капитала за 2006 – 2008

годы покажем на рис. 2.3.

Рис. 2.3 – Динамика чистого оборотного капитала ОАО

Рис. 2.3 – Динамика чистого оборотного капитала ОАО

«Виником» за 2006 – 2008 годы

Из расчетов видно, что анализируемое предприятие имеет

достаточный чистый оборотный капитал, который стабильно растет в течение всего

анализируемого периода.

Таблица 2.3

Коэффициенты ликвидности и платежеспособности (тыс.

руб.)

|

Наименование |

Расчет |

Значение |

| Коэффициент абсолютной (быстрой) ликвидности (Кал) |

Кал = (ДС ((стр. 260 |

Кал2006 = Кал2007 = Кал2008 = |

| Коэффициент срочной ликвидности (уточненной) ликвидности (Ксл) |

Ксл = (ДС ((стр.260 |

Ксл2006 = Ксл2007 = Ксл2008 = |

| Коэффициент общей (текущей) ликвидности (Кол) |

Кол =(ДС + ((стр.260 |

Кол2006 = Кол2007 = Кол2008 = |

| Коэффициент собственной платежеспособности (Ксп) |

Ксп = ЧОК (ЧОК / |

Ксп2006 = Ксп2007 = Ксп2008 = 9559 |

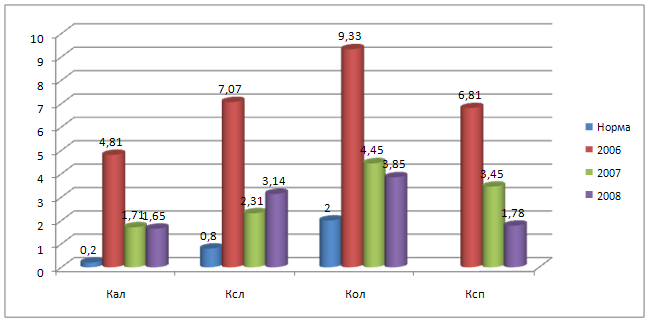

Рекомендуемое значение коэффициента абсолютной

ликвидности Кал > 0,2. Кал 2006 = 4,81; Кал2007 = 1,71; Кал2008 = 1,61.

Значение данного показателя показывает высокую платежеспособность организации.

Рекомендуемое значение коэффициента срочной

ликвидности Ксл = (0,7;0,8). Ксл2006 = 7,07; Ксл2007 = 2,31; Ксл2008 = 3,14.

Можно говорить о том, что в ближайшей перспективе баланс предприятия также

будет ликвиден.

Рекомендуемое значение коэффициента общей ликвидности

Кол = (1; 2). Рекомендуемый нижний предел значения коэффициента общей

ликвидности, равный единице свидетельствует о том, что согласно нормативным

рекомендациям, суммы оборотного капитала должно быть достаточно для покрытия

краткосрочных обязательств. Кол2006 = 9,33; Кол2007 = 4,45; Кол 2008 = 3,85.

Видно, что за анализируемые года оборотных средств достаточно для покрытия

краткосрочных обязательств и даже наблюдается их излишек. Это говорит о том,

что баланс предприятия ликвиден.

Показатель собственной платежеспособности индивидуален

для каждого предприятия и зависит от специфики его производственно-коммерческой

деятельности. Ксп2006 = 6,81; Ксп2007 = 3,45; Ксп2008 = 1,78. Высокие значения

показателей говорят о том, что предприятие обладает собственным оборотным капиталом,

что положительно характеризует платежеспособность предприятия.

Тем не менее, слишком высокие значения показателей

ликвидности, в несколько раз превышающие значения рекомендуемых показателей,

свидетельствуют о чрезмерно осторожной политике организации к привлечению

заемных средств. Как известно, использование заемных средств в деятельности

организации также имеет свои плюсы, например, расчеты доказывают, что

использование заемных средств во многих случаях обходится организации дешевле,

чем использование собственных средств. Таким образом, использование заемного

капитала в разумных пределах является одним из факторов снижения себестоимости

продукции, а, следовательно, и повышения прибыли.

Динамику показателей ликвидности и их сравнение с

нормативными значениями отразим на рис. 2.4.

Рис. 2.4 – Динамика показателей ликвидности ОАО

Рис. 2.4 – Динамика показателей ликвидности ОАО

«Виником» в 2006 – 2008 годах

Анализ финансовой устойчивости предприятия позволяет

установить, насколько рационально предприятие управляло собственными и заемными

средствами.

Абсолютные показатели финансовой устойчивости

предприятия

1)

Наличие собственных

оборотных средств.

СОСгод = СК – ВОА (тыс. руб.),

где: СОСгод — собственные оборотные

средства;

СК – собственный капитал;

ВОА – внеоборотные активы.

СОС2006 =4288 – 108 = 4180;

СОС2007 = 15376 – 150 = 15226;

СОС2008 = 15463 – 147 = 15316.

Наличие собственных и долгосрочных заемных источников

финансирования запасов.

СДИгод = СОС + ДКЗ (тыс. руб.),

где:

СДИгод – собственные и долгосрочные заемные

источники финансирования запасов;

ДКЗ – долгосрочные кредиты и займы.

СДИ2006 = 4180 + 0 = 4180;

СДИ2007 = 15226 + 0 = 15226;

СДИ2008 = 15316 + 0 = 15316.

2)

Общая величина основных

источников формирования запасов.

ОИЗгод = СДИ + ККЗ (тыс. руб.),

где: ОИЗгод – основные источники

формирования запасов;

ККЗ – краткосрочные кредиты и займы.

ОИЗ2006 = 4180 + 608 = 4788;

ОИЗ2007 = 15226 + 0 = 15226;

ОИЗ2008 = 15316 + 0 = 15316.

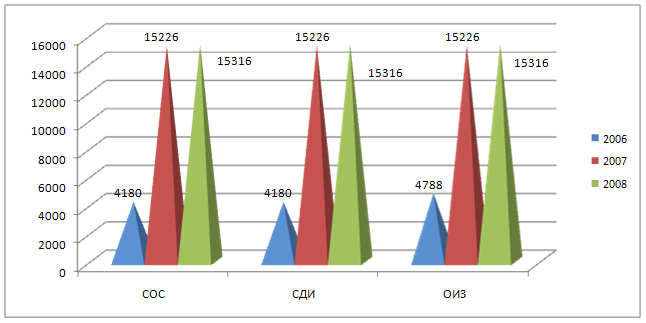

Отразим на рис. 2.5 динамику показателей источников

формирования запасов за 2006 – 2008 годы для ОАО «Виником».

Рис. 2.5 – Показатели источников формирования запасов

Рис. 2.5 – Показатели источников формирования запасов

за 2006 – 2008 годы для ОАО «Виником»

В результате можно определить три показателя

обеспеченности запасов источниками их финансирования:

1.

Излишек (недостаток) собственных

оборотных средств.

ΔСОСгод = СОСгод – З (тыс.

руб.),

где: ΔСОСгод — прирост, излишек

оборотных средств;

З – запасы.

ΔСОС2006 = 4180 – 1389 = 2791;

ΔСОС2007 = 15226 – 9437 = 5789;

ΔСОС2008 = 15316 – 3790 = 11526.

Предприятие имеет достаточное количество собственных

средств для формирования запасов.

1.

Излишек (недостаток) собственных и

долгосрочных заемных источников финансирования запасов.

ΔСДИгод = СДИгод – З (тыс.

руб.),

где: ΔСДИгод – излишек (недостаток)

собственных и долгосрочных заемных источников финансирования запасов.

ΔСДИ2006 = 4180 – 1389 = 2791;

ΔСДИ2007 = 15226 – 9437 = 5789;

ΔСДИ2008 = 15316 – 3790 = 11526.

За весь анализируемый период на предприятии

достаточное количество собственных и долгосрочных источников финансирования

запасов.

·

Излишек (недостаток) общей

величины основных источников покрытия запасов.

ΔОИЗгод = ОИЗгод – З (тыс.

руб.),

где: ΔОИЗгод — излишек (недостаток)

общей величины основных источников покрытия запасов.

ΔОИЗ2006 = 4788 – 1389 = 3399;

ΔОИЗ2007 = 15226 – 9437 = 5789;

ΔОИЗ2008 = 15316 – 3790 = 11526.

Таким образом, в анализируемом периоде на предприятии

достаточно основных источников покрытия запасов, причем к концу периода данный

показатель значительно возрастает.

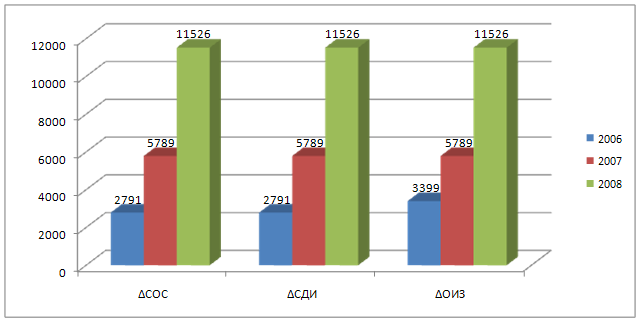

Динамику показателей покрытия запасами основными

источниками их формирования отразим на рис. 2.6.

Рис. 2.6 – Динамика показателей покрытия запасами

Рис. 2.6 – Динамика показателей покрытия запасами

основными источниками их формирования ОАО «Виником» в 2006 – 2008 гг.

Приведенные показатели обеспечения запасов обладают

соответствующими источниками финансирования. На их основании можно сделать

вывод о типе финансовой устойчивости предприятия.

Вывод формируется на основе трехкратной модели:

М(ΔСОС; ΔСДИ; ΔОИЗ)

В результате расчетов видно: в течение всего

анализируемого периода — М(ΔСОС > 0; ΔСДИ > 0; ΔОИЗ >

0).

Это означает следующее: в течение анализируемого

периода финансовое состояние предприятия оценивается как устойчивое.

Таблица 2.4

Относительные показатели финансовой устойчивости

предприятия (коэффициенты структуры капитала) (тыс. руб.)

|

Наименование |

Что |

Реком. |

Расчет |

Значение |

| Коэффициент финансовой независимости |

Долю собственного капитала в валюте баланса |

0,6 |

Кфн = СК / (итог |

Кфн2006 Кфн2007 Кфн2008 |

| Коэффициент задолженности (финансовой зависимости) |

Соотношение между заемными и собственными средствами |

0,5-0,7 |

Кз = ЗК / (итог |

Кз2006 Кз2007 Кз2008 |

| Коэффициент обеспеченности собственными оборотными средствами |

Долю собственных оборотных средств в оборотных активах |

> 0,1 |

Ко = СОС / (формула |

Ко2006 Ко2007 Ко2008 |

| Коэффициент маневренности |

Долю собственных оборотных средств в собственном капитале |

0,2-0,5 |

Км = СОС / (формула |

Км2006 Км2007 Км2008 |

| Коэффициент финансовой напряженности |

Долю заемных средств в валюте баланса |

< 0,4 |

Кфнапр = (итог |

Кфнапр2006 Кфнапр2007 Кфнапр2008 |

| Коэффициент соотношения мобильных и мобилизован-ных активов |

Сколько внеоборотных активов приходится на каждый рубль оборотных активов |

индивид |

Кс = ОА / (итог |

Кс2006 Кс2007 Кс2008 |

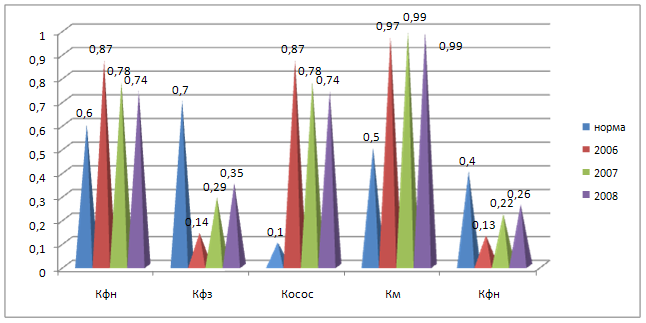

Изменения показателей финансовой устойчивости отразим

в виде диаграммы на рис. 2.7.

Рис. 2.7 – Показатели финансовой устойчивости

Рис. 2.7 – Показатели финансовой устойчивости

предприятия ОАО «Виником» в 2006 – 2008 годах

Относительные показатели финансовой устойчивости

предприятия характеризуют степень зависимости предприятия от внешних кредиторов

и инвесторов.

Оптимальная величина коэффициента финансовой

независимости равна Кфн = 0,6. Кфн2006 = 0,87; Кфн2007 =

0,78; Кфн2008 = 0,74. Рост коэффициента от периода к периоду

свидетельствует о росте финансовой независимости предприятия.

Нормальное ограничение коэффициента финансовой

зависимости равно Кз 0,5-0,7. Кз2006 = 0,14; Кз2007 =

0,29; Кз2008 = 0,35. В результате роста финансовой независимости

предприятия значение коэффициента, соответственно, имело тенденцию к снижению.

Рекомендуемое значение коэффициента обеспеченности

собственными оборотными средствами Ко ≥ 0,1. Ко2006 = 0,87; Ко2007

= 0,78; Ко2008 = 0,74. То есть у предприятия на протяжении всего

периода исследования имелось достаточное количество собственных оборотных средств.

Нормальное ограничение коэффициента маневренности: Км

= (0,2; 0,5). Км2006 = 0,97; Км2007 = 0,99; Км2008

= 0,99. Таким образом, можно сделать вывод о том, что предприятие имеет

достаточные возможности для маневрирования своими средствами.

Рекомендуемое значение коэффициента финансовой

напряженности Кфнапр равно не более 0,4. Кфнапр2006 = 0,13; Кфнапр2007

= 0,22; Кфнапр2008 = 0,26. Расчеты показывают, что уровень

финансовой напряженности растет, что говорит о снижении финансовой стабильности

предприятия, тем не менее, текущее положение не вызывает серьезных опасений,

рекомендуемые значения соблюдаются со значительным превышением.

Кс – коэффициент соотношения мобильных и

мобилизованных активов. Кс2006 = 44,39; Кс2007 = 130,95;

Кс2008 = 140,76. 44 руб. 39 коп. оборотных активов приходится на 1

рубль внеоборотных активов в 2006 году. 130 руб. 95 коп. оборотных активов

приходится на 1 рубль внеоборотных активов в конце 2007 года. 140 руб. 76

копеек оборотных активов приходится на 1 рубль внеоборотных активов в 2008

году. Данные соотношения показывают, что активы предприятия отличаются очень

низкой иммобилизацией.

Экономическая эффективность деятельности предприятия

выражается показателями рентабельности (доходности), т.е. коэффициенты

рентабельности показывают, насколько прибыльна деятельность предприятия.

Таблица 2.5

Коэффициенты рентабельности предприятия (%)

|

Наименование |

Расчетная формула |

Что характеризует |

Расчет |

|

1.Рентабельность реализации продукции 1.1. Рентабельность реализованной продукции (Ррп) |

Ррп = (Пр / Срп) * 100 где: Пр – прибыль от реализации товаров; Срп – полная себестоимость реализации продукции (стр. 140 / стр. 020 ф. № 2) |

Показывает, сколько прибыли от реализации продукции приходится на один рубль полных затрат |

Ррп2007 = 7879 / 27221 * 100 = 28,94; Ррп2008 = 145 / 31654 * 100 = 0,46. |

| 1.2. Рентабельность изделия (Ризд) |

Ризд = (П / Срп) * 100 где: П – прибыль по калькуляции издержек на изделие (стр. 029 / стр. 020 ф. № 2) |

Показывает прибыль, приходящуюся на 1 рубль затрат на изделие (группу изделий) |

Ризд2007 = 14191 / 27221 * 100 = 52,13; Ризд2008 = 8100 / 31654 * 100 = 25,59. |

|

2. Рентабельность производства (Рп) |

Рп = (БП / (ОСср + МПЗср)) * 100, где: БП – бухгалтерская прибыль (общая прибыль до налогообложения); ОСср – средняя стоимость основных средств за расчетный период; МПЗср — средняя стоимость материально-производственных запасов за расчетный (стр. 140 ф. №2 / (стр. 120 б. + стр. 210 б)) |

Отражает величину прибыли, приходящейся на каждый рубль производственных ресурсов (материальных активов предприятия) |

Рп2007 = 78795 / 5535 * 100 = 142,35; Рп2008 = 145 / 6782 *100 = 2,14. |

|

3. Рентабельность активов (имущества) 3.1. Рентабельность совокупных активов (Ра) |

Ра = (БП / Аср) * 100, где: Аср – средняя стоимость совокупных активов за (стр. 140 ф. № 2 / стр. 300 б.) |

Отражает величину прибыли, приходящуюся на каждый рубль совокупных активов |

Ра2007 = 7879 / 12347 * 100 = 63,81; Ра2008 = 145 / 20315 * 100 = 0,71. |

| 3.2. Рентабельность внеоборотных активов (Рвоа) |

Рвоа = (БП / ВОАср) * 100, Где: ВОАср – среднегодовая стоимость внеоборотных активов. (стр. 140 ф. № 2 / стр. 190 б.) |

Отражает величину прибыли, приходящуюся на каждый рубль внеоборотных А. |

Рвоа2007 = 7879 / 129 * 100 = 6107,75; Рвоа2008 = 145 / 148,5 * 100 = 97,64. |

| 3.3. Рентабельность оборотных активов (Роа) |

Роа = (БП / ОАср) * 100, Где: ОАср – среднегодовая стоимость оборотных активов (стр. 140 ф. № 2 / стр. 290 б.) |

Показывает величину бухгалтерской прибыли, приходящейся на каждый рубль оборотных активов. |

Роа2007 = 7879 / 12218,5 * 100 = 69,48; Роа2008 = 145 / 20167 * 100 = 0,72. |

| 3.4. Рентабельность чистого оборотного капитала (Рчок) |

Рчок = (БП / ЧОКср) * 100, Где: ЧОКср – средняя стоимость чистого оборотного капитала (стр. 140 ф. № 2 / ф. (8)) |

Показывает величину бухгалтерской прибыли, приходящейся на каждый рубль чистого оборотного капитала. |

Рчок2007 = 7879 / 15226 * 100 = 51,75; Рчок2008 = 145 / 15315 * 100 = 0,95. |

|

4. Рентабельность собственного капитала (Рск) |

Рск = (ЧП / СКср) * 100, Где: ЧП – чистая прибыль; СКср – среднегодовая стоимость (стр. 190 ф. № 2 / стр. 490 б.) |

Показывает величину чистой прибыли, приходящейся на рубль собственного капитала. |

Рск2007 = 5988 / 9832 * 100 = 60,90; Рск2008 = 87 / 15419,5 * 100 = 0,56. |

|

5. Рентабельность продаж (Рпродаж) |

Рпродаж = (БП / ОП) * 100, Где: ОП – объем продаж. (стр. 140 ф. № 2 / стр. 010 ф. № 2) |

Характеризует, сколько бухгалтерской прибыли приходится на рубль объема продаж. |

Рпродаж2007= 7879 / 414129 * 100 = 19,031; Рпродаж2008 = 145 / 39754 * 100 = 0,36. |

Теперь обсудим полученные данные.

Рентабельность реализованной продукции (Ррп) снизилась

к 2008 году с 28,94% до 0,46%, что является отрицательной тенденцией.

Рентабельность изделия также снизилась: Ризд2007 =

52,13%; Ризд2008 = 25,59%.

Рентабельность производства также повысилась: Рп2007 =

14,4%; Рп2008 = 24,37%. Это говорит о том, что затраты на производство

продукции значительно возросли.

Рентабельность активов также значительно упала: до

0,71%, т.е. прибыль, приходящаяся на каждый рубль активов, снизилась.

Рентабельность внеоборотных активов снизилась до

97,64%. Таким образом, прибыль, получаемая от использования внеоборотных

активов, значительно снизилась, что является отрицательным знаком.

Рентабельность оборотных активов также упала: Роа2007

= 69,48%; Роа2008 = 0,72%. Как видно, рентабельность оборотных активов намного

упала.

Рентабельность чистого оборотного капитала также

снизилась до 0,95%.

Рентабельность собственного капитала снизилась с

51,75% до 0,95%.

Рентабельность продаж также упала: Рпродаж2007 =

19,03%; Рпродаж2008 = 0,36%.

Итак, проанализировав полученные показатели

рентабельности, видим падение рентабельности по всем показателям, что является

отрицательным моментом и является главной причиной значительного снижения

прибыли.

2.3 Маржинальный анализ

Маржинальный подход к оценке

финансовых результатов и структуры затрат при данном объеме продаж предполагает

разграничение переменных и постоянных затрат на обеспечение

финансово-хозяйственной деятельности и продажу продукции. Признанные

коммерческие и управленческие расходы как расходы периода рассматриваются как

условно-постоянные расходы. К числу постоянных расходов можно отнести и

амортизацию основных средств и прочие расходы. Корректировка себестоимости и

валовой прибыли на сумму амортизации и прочих расходов позволит приблизить

последний показатель к величине маржинального дохода (как разнице между

выручкой и переменными затратами).

Это дает возможность оценить динамику

таких показателей, как критический объем продаж, операционный рычаг, запас

финансовой прочности и делает выводы о рисках хозяйственной деятельности,

связанных с нерациональной структурой затрат и последствиями вероятного

снижения объема продаж.

Маржинальный доход предприятия

позволяет определить предельные показатели финансово – хозяйственной

деятельности. Критический объем продаж, операционный рычаг, запас финансовой

прочности взаимосвязанные показатели. При определенном (критическом) объеме

продаж выручка от продажи становится равной совокупным затратам на обеспечение

финансово-хозяйственной деятельности и продажу продукции. Разница между годовым

объемом продаж и критическим объемом продаж составляет запас финансовой

прочности, который рассматривается как показатель риска. Если снижение объема

продаж станет равным запасу финансовой прочности, то финансовый результат будет

равен нулю. При снижении объема продаж, превышающем запас прочности, финансовый

результат обратиться в убыток. Чем ниже запас прочности, тем выше риск не

покрыть постоянные расходы и получить убыток при сокращении объема продаж.

Иначе говоря, изменение постоянных расходов не соответствует изменению объема

продаж, то есть является экономически обоснованным.

В свою очередь операционный рычаг,

являясь величиной обратной величине запаса финансовой прочности,

свидетельствует об усилении риска, связанного с нерациональной структурой

затрат при данном объеме продаж. Расчет этих показателей приведен в табл. 1.7.

Таблица 1.7

Оценка тенденций формирования прибыли

от продаж ОАО «Виником», тыс. руб.

| Показатели | 2006 г. | 2007 г. | 2008 г. | Абсолютное изменение (+/-) |

| 1. Выручка от продажи продукции | 4750 | 41412 | 39754 | 35004 |

| 2. Переменные затраты | 2126 | 6359 | 8101 | 5975 |

| 3. Маржинальный доход | 2624 | 35053 | 31653 | 29029 |

| 4. Постоянные затраты | 3363 | 27221 | 31654 | 28291 |

| 5. Прибыль от продаж | –739 | 7832 | –1 | 738 |

| 6. Коэффициент покрытия постоянных затрат (Маржинальный доход / Выручка от продаж) |

0,55 | 0,85 | 0,80 | 0,25 |

| 7. Критический объем продаж (Постоянные расходы / коэффициент покрытия постоянных затрат) |

6115 | 32025 | 39568 | 33453 |

| 8. Операционный рычаг (Переменные затраты / Прибыль от продаж) |

–2,88 | 0,81 | –8101 | –8098,12 |

| 9. Запас финансовой прочности, (1 / Операционный рычаг), % |

–0,35 | 1,23 | –0,0001 | 0,3409 |

За

анализируемый период 2006 – 2008 г.г. операционный рычаг снизился с –2,88 до

–8101, а запас финансовой прочности возрос с –0,35 до –0,0001, что

свидетельствует о благоприятной тенденции в формировании финансовых результатов

ОАО «Виником». Тем не менее отметим, что запас финансовой прочности очень

низок. Критический объем продаж (точка безубыточности) выше уровня выручки от

реализации, что свидетельствует о значительных проблемах в деятельности

предприятия. Получаемая прибыль предприятия обусловлена положительным сальдо

внереализационных операций, по основной деятельности предприятия наблюдается

убыток как в начале анализируемого периода, так и в его конце. В 2007 году

ситуация была более благоприятной, предприятие получило прибыль в результате

осуществления основной деятельности, однако в 2008 году опять произошло

ухудшение и по основной деятельности вновь получен убыток, хоть и

незначительный (1 тыс. руб.).

Таким

образом, проведенный анализ выявил основные проблемы в деятельности

предприятия, которые заключаются в низком уровне рентабельности деятельности

предприятия. Возможности повышения уровня рентабельности заключаются в

повышении уровня цен реализации, что неэффективно в условиях финансового

кризиса, когда основной упор делается на ценовую конкуренцию. Повышение уровня

цен может очень отрицательно сказаться на сбыте организации и не даст

ожидаемого эффекта. Таким образом, основные мероприятия по повышению

эффективности деятельности предприятия должны быть направлены на снижение

себестоимости реализуемой продукции.

3 Разработка мероприятий по повышению

рентабельности деятельности предприятия

3.1 Мероприятия по стимулированию сбыта

При проведении анализа было выявлено,

что резервом снижения дебиторской задолженности в целом является задолженность

по расчетам с покупателями и заказчиками. Отсюда следует, что стоит предложить

мероприятие по снижению дебиторской задолженности со стороны клиентов, которым

оказываются различные услуги. В расчетах будет использоваться средний период

инкассации дебиторской задолженности определенный на предприятии – 4 месяца.

Коэффициент оборачиваемости

дебиторской задолженности также очень сильно уменьшился. В связи с этим период

оборота дебиторской задолженности существенно увеличился, что абсолютно

недопустимо и требует кардинальных изменений в системе управления дебиторской

задолженностью. Следует сказать, что увеличение периода инкассации

задолженности произошло не только из-за существенного уменьшения объема

реализации услуг, но и из-за увеличения предоставляемого сторонним организациям

коммерческого кредита. Поэтому одним из положительных эффектов предоставления

скидки клиентам будет уменьшение периода оборота дебиторской задолженности.

Одним из наиболее эффективных методов

сокращения дебиторской задолженности является предоставление скидок заказчикам,

которые оплатят в срок свою задолженность за оказанные услуги перед

предприятием. Как правило, ценовые скидки являются инструментом стимулирования

продаж товаров, спрос на которые имеет сезонный характер, либо товаров с

ограниченным сроком хранения.

Однако ценовые скидки могут

использоваться при больших показателях дебиторской задолженности, так как она

отвлекает из оборота средства организации. Действительно, до наступления срока

оплаты дебиторская задолженность должна финансироваться. При этом постоянно

сохраняется риск, что оплата будет произведена покупателем (заказчиком) с

опозданием либо ее вообще не будет. Это заставляет рассматривать дебиторскую

задолженность как высокорискованный актив. Кроме того, любую дебиторскую

задолженность следует рассматривать как коммерческий кредит покупателю. Однако

на анализируемом предприятии существуют большие финансовые трудности, поэтому

оно не может себе позволить исполнять роль финансового института, поскольку

анализ его финансового состояния показал, что оно не обладает мощными денежными

ресурсами. Предприятие, находящееся в кризисном состоянии, может устанавливать

ценовые скидки на любой вид услуг с целью увеличения притока денежных средств,

необходимых для восстановления платежеспособности и предотвращения ущерба,

вызванного дефицитом оборотных средств.

Задачу определения целесообразности

установления ценовых скидок можно сформулировать так: что выгоднее – потерять

часть прибыли, снизив цену, либо нести затраты, связанные с омертвлением

капитала, не снижая цены? Решение данной базовой задачи позволит перейти к

другим вариантам сравнения, например, сравнивать потери от установления ценовых

скидок с ожидаемым ущербом или упущенной выгодой предприятия. Кроме этого,

целесообразно установить оптимальную величину ценовой скидки, при которой

достигается наивысший эффект.

Основной проблемой, возникающей при

принятии любых ценовых решений, является установление взаимосвязи между ценой и

сбытом.

Также необходимо отметить

преимущества скидки:

–

она является способом

регулирования дебиторской задолженности;

–

это инструмент увеличения объема

продаж и в конечном счете прибыли, иногда потенциально;

–

скидка способствует увеличению

притока денежных средств в отдельных случаях и при неудовлетворительном

финансовом состоянии;

–

она выполняет роль

психологического фактора, так как поощрение (в форме скидки) всегда лучше, чем

наказание (штраф и др.). Лучше более раннюю оплату с помощью скидок, как

правило, поощрять, чем штрафовать за просроченную оплату;

–

быстрая оплата со скидкой в

условиях инфляции позволяет вкладывать деньги в доходный бизнес и не допускает

уменьшения стоимости неполученных денег;

–

скидка и быстрая оплата не требуют

от предприятия дополнительных оборотных средств, как при отсрочке платежа.

Естественно, основным недостатком

скидки являются определенные потери

денежных средств по сравнению со 100%-й оплатой.

Таким образом, решая вопрос о

приоритете стимула (скидки или отсрочки) продавца покупателю, следует в первую

очередь ставить размер скидки в зависимость от темпов инфляции и во вторую – от

соотношения рентабельности финансовых вложений и процента за кредит.

Следовательно, продавец всегда будет

решать проблему: потери от скидки больше, меньше либо равны потерям от

отсрочки. Главным определяющим фактором решения этой проблемы является

следующие соотношение: доходы от финансовых вложений больше, меньше или равно

процентов за кредит. Если доходы от вложений больше процентов за кредит,

продавцу следует стимулировать покупателя скидкой с цены и все свободные

собственные средства направлять в финансовые вложения и при отсрочке платежа

возмещать отвлекаемые в расчеты средства с помощью кредита. Если доходы от

финансовых вложений меньше процентов за кредит, тогда кредитом на покрытие

отсрочки пользоваться не следует, покрывая отвлекаемые в расчеты средства

собственными деньгами. Но здесь возникает проблема неравномерности отвлекаемых

в расчеты средств, которую, как известно, без кредита решить сложно.

Следует также учесть, что

несвоевременное погашение дебиторской задолженности приводит к потерям не

только от инфляции и потерям от недополученных процентов от вложений, но также

она требует дополнительных затрат на постоянное обслуживание. Отсюда следует,

что при сравнении потерь от скидок за оплату в первые дни после оказания услуги

и потерь от отсрочки платежа необходимо учесть дополнительные затраты на звонки

дебиторам, командировка лиц с целью взыскания дебиторской задолженности, иски в

суд и т.д.

Размеры скидок при оплате продукции

покупателям в первые дни после оказания услуг зависят от стоимости кредита на

кредитном рынке в данный момент времени, т.е. от учетной ставки Центробанка как

ориентира, и срока коммерческого кредита. Этот процент можно определить по

формуле:

![]() ,

,

где СЦкк – скидка с

цены коммерческого кредита;

ПСф – фактическая процентная ставка за кредит;

Скк – срок коммерческого кредита

Следует отметить, что процентная

ставка за коммерческий кредит учитывается предприятием, как правило, меньше

процентной ставки за банковский кредит. В то же время считать можно исходя из

размера банковской процентной ставки, так как полученный размер скидки является

для предприятия ориентиром и может варьироваться в зависимости от покупателей и

поставляемой продукции.

Механизм и размеры штрафных санкций

при несвоевременной оплате продукции покупателями должны определяться прежде

всего положениями Гражданского кодекса РФ, учитывать покупателей и виды

продукции, возмещать все виды потерь предприятия.

Доля отсрочки платежа, оформляемая

векселями, и условия векселей определяются вексельной политикой предприятия.

В свою очередь предприятие как

получатель продукции выгодность скидки или отсрочки платежа должно определять

на основе следующих расчетов (табл. 3.1).

Инфляция за год по РФ в 2008 году

составила 8%, следовательно, коэффициент падения покупательской способности

вычисляется следующим образом: 1/1,027 = 0,97.

Таблица 3.1

Сравнительный расчет выгодности

скидки и отсрочки платежи по ОАО «Виником»

| Показатель | Вариант скидки | Отсрочка платежа 4 месяца | ||

| 1 | 2 | 3 | ||

| 1. Инфляция за 4 месяца | — | — | — | 2,7 |

| 2. Индекс цен | — | — | — | 1,027 |

| 3. Коэффициент падения покупательской способности денег (обратная величина индексу цен) |

— | — | — | 0,97 |

| 4. Потери от инфляции с каждой тысячи рублей | — | — | — | 30 р. |

| 5. Процентная ставка за кредит – годовая | — | — | — | 18% |

| 6. Сумма процента за кредит | — | — | — | 60 р. |

| 7. Скидка с каждой тысячи рублей | 5,9% — 59р. | 6% — 60р. | 7% — 70р. | — |

| 8. Рентабельность от вложений полученной в срок платы за продукцию в месяц |

2% | 3% | 4% | — |

| — без учета инфляции | 18,82 | 28,2 | 37,2 | — |

| — с учетом инфляции | 18,25 | 27,35 | 36,084 | — |

| 9. Потери от предоставления скидки с учетом возможного вложения полученных в срок средств |

40,25р. | 32,65р. | 33,916р. | — |

| 10. Потери от отсрочки платежа | — | — | — | 90р. |

Потери от инфляции в каждой тысячи

рублей за весь срок предоставления коммерческого кредита рассчитываются

следующим образом: 1000р. – 1000*Коэффициент падения покупательской

способности, т.е. 1000 – 1000*0,97 = 30руб. Сумма процента за кредит вычисляется

следующим образом: (1000*0,18)/4 мес. = 60руб.

Скидка с цены коммерческого кредита

рассчитывается по формуле.

![]()

Однако следует рассмотреть и другие

варианты скидок, так как 5,9% — это минимально допустимый процент скидки.

Рентабельность от вложений полученной в срок платы за продукцию в месяц,

определялась исходя из того, что предполагалось при скидке 5,9% количество

покупателей согласившихся оплатить в срок составило 25% и возможностей вложить

деньги в банк под проценты. Рентабельность без учета инфляции при скидке 5,9%

рассчитывалась следующим образом: (1000 руб. – 59 руб.) × 0,02 = 18,82

руб., а с учетом инфляции: 18,82 руб. × 0,97 = 18,25 руб. Рентабельность

от вложений при других скидках рассчитывалась аналогично. Отсюда следует, что

потери от предоставления скидки 5,9% с учетом возможности вложения полученных в

срок средств составили 59 руб. – 18,25 руб. = 40,25 руб. Аналогично

рассчитываются потери от предоставления 6% и 7% скидок, которые в итоге

составили 32,65 руб. и 33,916 руб. соответственно. Естественно, исходя из

наименьших потерь, в дальнейшем будет использоваться скидка 6%.

В потери от отсрочки платежа

включались потери от инфляции с каждой тысячи рублей и сумма процента за

кредит, отсюда общая сумма потерь от отсрочки платежа составит 30 руб. + 60

руб. = 90 руб.

Сравнив потери с каждой тысячи рублей

реализованных товаров от предоставления скидки в размере 6% и потери от

отсрочки платежа на 4 месяца (как отмечалось ранее, средний период инкассации

дебиторской задолженности, с учетом 8% годовой инфляции и 18% годовой ставки за

кредит) можно сделать вывод, что для предприятия более выгодно предоставлять

скидку сторонним организациям и получать в свое распоряжение денежные средства

сразу же после реализации товаров, нежели предоставлять коммерческий кредит для

данных организаций. Очевидно, что потери от предлагаемого мероприятия в 2,3

раза меньше, чем потери от коммерческого кредита.

Далее для обоснования эффективности

предлагаемого мероприятия произведем расчет годовой экономии от предоставления

6% скидки на реализуемые товары организациям, оплатившим задолженность в срок.

Дебиторская задолженность за 2008 год

составила 8024 тыс. руб. Предполагается, что предоставление скидки в 6%

сторонним организациям, оплатившим задолженность сразу же после оказания

услуги, приведет к тому, что 25% всех клиентов предприятия согласятся на

предлагаемые условия. Данный показатель был определен, исходя из аналогичных

условий на других предприятиях.

Отсюда следует, что дебиторская

задолженность сократится на 2006 тыс. руб. и будет равна:

ДЗ = 8024 × 0,75 = 6018 тыс. руб.

Сначала рассчитаем потери от

предоставления 6% скидки клиентам:

Затраты на предоставление скидки =

2006 × 0,06 = 120,36 тыс.

руб.

Далее рассчитаем дополнительные

издержки, которые понесет предприятие в связи с 4 месячной отсрочкой платежа.

При этом все затраты в данном случае можно разделить на три группы:

–

потери от инфляции (годовой темп

инфляции составляет 8%, следовательно, за 4 месяца в среднем инфляция будет

составлять 2,7%);

–

потери в виде процентов от суммы

отсроченного платежа, которые предприятие могло бы получать как дополнительную

прибыль, если бы положило данную сумму под 12% годовых в Сбербанк;

–

затраты на обслуживание

дебиторской задолженности, включают звонки дебиторам с напоминанием,

командировка лиц с целью взыскания дебиторской задолженности, увеличение затрат

времени как бухгалтера на ведение дополнительного количества дебиторов, так и

других лиц, ответственных за взыскание дебиторской задолженности. В связи с

тем, что достаточно сложно оценить данный вид потерь, то будем исходить из

минимального его размера.

–

Потери от инфляции = 2006 × 0,027 = 54,162 тыс. руб.

–

Потери в виде процентов от суммы

платежа =

–

Затраты на обслуживание

дебиторской задолженности = 30 тыс.руб.

Можно подвести итог, что общая сумма

затрат на предоставление коммерческого кредита сроком на 4 месяца составит

164,402 тыс.руб.

В заключение определим экономический

эффект от внедрения в организации предлагаемого мероприятия, т.е.

предоставление скидки 6% клиентам, которые оплатят в срок свою задолженность за

оказанные услуги перед предприятием.

Э = Затраты при отсрочке платежа –

Затраты на предоставление скидки = 164,402

– 120,36 = 44,042 тыс. руб.

Таким образом, внедрение в

организации предлагаемого мероприятия принесет экономию в 44,042 тыс.руб.,

снизит потери от инфляции в размере 54,162 тыс.руб., а также затраты на

обслуживание дебиторской задолженности. Оплата в срок также позволит вложить

деньги в банк под 12% годовых и получить за 4 месяца 80,24 тыс.руб., она также уменьшит

затраты времени по ведению дебиторской задолженности и снизит риск не возврата

денежных средств дебиторами предприятия.

Кроме того, необходимо учитывать и

тот факт, что внедрение скидок положительно повлияет на уровень сбыта, т.е.

предложенное мероприятие является одновременно и методикой стимулирования

сбыта, что, как было выявлено в процессе анализа, также является необходимым

мероприятием для повышения эффективности деятельности предприятия.

3.2 Мероприятия по снижению себестоимости

реализуемой продукции

ОАО «Виником» должно стремиться, как можно оптимально

снизить коммерческие издержки. Это предполагает необходимость постоянного

акцента внимания на складывающееся соотношение между доходами и затратами

связанными с изготовлением продукции и оказанием услуг. Снижение себестоимости

— это многоплановый процесс, требующий системного подхода и единого управления.

Управление издержками — это знание того, где, когда и

в каких объемах расходуются ресурсы предприятия; прогнозирование того, где, для

чего и в каких объемах необходимы дополнительные финансовые ресурсы; это умение

обеспечить максимально высокий уровень отдачи от использования ресурсов.

Управление издержками — это умение экономить ресурсы и

максимизировать отдачу от них.

Процесс управления издержками предполагает:

— классификацию издержек

— планирование издержек

— регулирование их в течение планового периода

— контроль за соблюдением установленных размеров

издержек

— учет затрат

— анализ фактических показателей

— стимулирование за сокращение издержек.

Преимущества эффективного управления издержками следующие:

— реализации конкурентоспособной продукции за счет

более низких издержек и, следовательно, цен;

— наличие качественной и реальной информации о

себестоимости отдельных видов продукции и их позиции на рынке по сравнению с

продуктами других производителей;

— возможность использования гибкого ценообразования;

— предоставление объективных данных для составления бюджета

предприятия;

— возможность оценки деятельности каждого

подразделения предприятия с финансовой точки зрения;

— принятие обоснованных и эффективных управленческих

решений.

При планировании себестоимости продукции большое

значение имеют обоснованные расчеты снижения себестоимости продукции по

основным технико-экономическим факторам. К ним относятся следующие группы

факторов:

1) оптимизация процесса поставок товаров – выбор

поставщиков, разработка оптимальных транспортных маршрутов, разработка системы

управления запасами;

2) улучшение организации и обслуживания процесса

реализации товаров;

3) улучшение организации труда.

Важной предпосылкой таких расчетов является

всесторонний учет результатов деятельности предприятия, определение резервов

снижения себестоимости продукции, разработка мероприятий по совершенствованию и

развитию его технико-производственной базы и расчет экономии от реализации этих

мероприятий.

Снижение себестоимости продукции — это не одноразовый

акт, а повседневная, не проходящая задача, которая должна стоять перед

руководством ОАО «Виником». Это обуславливается тем, что она является

обобщающим показателем всех видов затрат на единицу продукции, трудоемкости,

материалоемкости, фондоемкости, энергоемкости и др.

Проведенный анализ затрат на реализации продукции

(работ, услуг) показал, что продукция ОАО «Виником» является достаточно

трудоемкой, а ее материалоемкость и энергоемкость низкие. Таким образом, для

снижения себестоимости можно предложить следующие основные пути:

1. Резервы снижения материальных затрат:

— контроль

по закупочным ценам, экономическая экспертиза цен;

— повсеместное применение входного контроля за

качеством, поступающих от поставщиков товаров;

— ревизия существующих норм расхода и естественных

норм убыли.

2. Резервы снижения трудовых затрат:

—

механизация и автоматизация процесса продаж, использование современной кассовой

техники, сканеров штрих-кодов и т.п.;

— применение прогрессивных, высокопроизводительных

технологий, традиционным направлением в этой области является внедрение

прогрессивных малоотходных технологий и безотходных технологий;

— замена и модернизация устаревшего оборудования;

— подготовка рабочего места, полная его загрузка;

— применение передовых методов и приемов труда.

3. Более полное использование производственных

мощностей предприятия

Следует отметить, что эффективное использование

производственных мощностей предприятия ведет к экономии материальных и трудовых

затрат (уменьшается расходование материалов, их потери, время на обработку).

4. Резервы снижения условно-постоянных затрат:

— устранение

потерь от бесхозяйственности и излишеств;

— строгий контроль за выполнением смет по

общепроизводственным, общехозяйственным и коммерческим расходам.

Для использования выявленных резервов, в число которых

входят ревизия существующих норм расхода материалов, механизация и

автоматизация производства, повышение процент выхода годных изделий, строгий

контроль за выполнением сметы общепроизводственных, общехозяйственных и

коммерческих расходов, разрабатываются организационно-технические мероприятия,

направленные на мобилизацию резервов дальнейшего снижения себестоимости

продукции, улучшение качества и повышение эффективности производства

предприятия.

Управление запасами предполагает эффективное регулирование

их уровня. Неверные решения по определению уровня запасов ведут либо к потерям

в объемах производства и продаж продукции, либо к излишним расходам по

поддержанию запасов.

Обобщённая задача управления запасами решается

следующим образом:

1.

При периодическом контроле над

состоянием запасов следует обеспечивать поставку нового количества

ресурсов в объеме размера заказа через равные интервалы времени.

2.

При непрерывном контроле состояния

запасов необходимо размещать новый заказ в размере объема запаса, когда его

уровень достигает точки заказа.

Размер и точка заказа определяются из условий

минимизации суммарных затрат системы управления запасами, которые можно выразить

в виде функции этих двух переменных. Суммарные затраты системы управления

запасами складываются из следующих основных компонент:

— Затраты на приобретение;

— Затраты на оформление заказа;

— Затраты на хранение заказа;

— Потери от дефицита.

Наиболее известными прикладными моделями управления

запасами являются:

— модель EOQ (модель «оптимальной партии

заказа») — для запасов материальных ресурсов;

— модель EPR (модель «оптимальной партии

выпуска») — для запасов готовой продукции. Данная модель является модификацией

модели EOQ.

В соответствии с данными моделями регулируется средний

уровень запасов сырья (готовой продукции):

З ср. = ½ EOQ (EPR), (3.1)

где З ср. — средний

уровень запасов сырья (готовой продукции);

EOQ (EPR) —

оптимальный размер заказа партии сырья (оптимальной партии выпуска).

В имитационной модели управления потребностью в

оборотном капитале используют показатель среднего уровня запасов сырья (готовой

продукции) Зср при планировании периода обращения

материально-производственных запасов [11, c. 17].

На ОАО «Виником» необходимо внедрение системы

управления запасами, что позволит снизить себестоимость произведенной продукции

за счет сокращения затрат на хранение излишних запасов, а также за счет

избегания потерь при недостатке сырья и материалов для стабильного

производственного процесса.

Для ускорения оборачиваемости запасов необходимо

проводить постоянную работу по оптимизации величины запасов для чего можно

предложить ряд мероприятий:

1. отслеживание суммы остатков, доли оплаченных товаров

в общей сумме запасов;

2. выбор рациональных методов и каналов

товародвижения;

3. обеспечение комплектности и адаптивности товарных

запасов;

4. пересмотр ассортиментной политики предприятия во

взаимосвязи с принятой стратегией роста и обеспечения устойчивости предприятия

на рынке.

В целях дальнейшего улучшения деятельности на ОАО

«Виником» разработаны организационно — технические мероприятия на 2010 год,

направленные на снижение себестоимости. Мероприятия, направленные на снижение

себестоимости производимой продукции на изучаемом предприятии, рассмотрены в

табл. 3.2.

Таблица 3.2

Мероприятия, направленные на снижение себестоимости

реализуемой продукции на ОАО «Виником»

| Наименование мероприятий |

Срок исполнения |

Ожидаемая экономия |

| 1 | 2 | 3 |

| Приобретение оборудования по автоматизации системы управления запасами |

II кв. |

51,18 тыс. руб. |

| Модернизация складского хозяйства |

III кв.- IV кв. | 17,32 тыс. руб. |

| Совершенствование транспортных маршрутов |

I кв.- II кв. |

28,81 тыс. руб. |

| Снижение потерь при хранении сверх норм естественной убыли |

постоянно | 184,17 тыс. руб. |

Как показывают данные таблицы 3.2, снижение

себестоимости, обусловленное внедрением предлагаемых мероприятий, составит

281,48 тысяч рублей, которая рассчитывается так 51,18 + 17,32 + 28,81 + 184,17

тыс. рублей. Основными источниками резервов снижения себестоимости промышленной

продукции являются увеличение объема производства и сокращение затрат на

производство.

Резервы экономии накладных расходов выявляются на

основе их факторного анализа по каждой статье затрат за счет разумного

сокращения аппарата управления и экономного использования средств на

командировки, почтово-телеграфные и канцелярские расходы, сокращение потерь от

порчи материалов и готовой продукции, оплаты простоев и др.

В результате предложенных мероприятий высвобожденные

средства можно будет использовать для пополнения оборотных средств, для

модернизации и реконструкции основных средств, для расширения производства и

т.п.

Далее проанализируем экономический эффект от внедрения

системы управления запасами.

Таблица 3.3

Расчет экономического эффекта от внедрения предложений

по созданию системы управления запасами

| Показатель | Обозначение | Ед. измерения | Без внедрения решения | В случае внедрения решения (прогноз) |

| Выручка от реализации | Тыс. руб. | 35142,74 | 51174,21 | |

| Расходы, связанные с производственной деятельностью | Тыс. руб. | 29874,29 | 35142,37 | |

| Годовая валовая прибыль | П. | Тыс. руб. | 5268,45 | 16031,84 |

| Текущий эффект | Этек. | Тыс. руб. | 5268,45 | 16031,84 |

| Коэффициент дисконтирования | 1/(1+Е) | 0,909 | 0,909 | |

| Дисконтированный (приведенный) текущий эффект |

Этек.1* (1+Е) |

Тыс.руб. | 4789,02105 | 14572,94256 |

Таким образом, при внедрении предложений в ОАО

«Виником» экономический эффект составит 14572,94256 тыс. руб. против 4789,02105

тыс. руб. при отсутствии внедренных мероприятий.

Этек. = 14572,94256 – 4789,02105 =

9783,92151 тыс. руб.

Таким образом, текущий эффект от внедрения предложений

составит 9783,92151 тыс. руб.

В табл. 3.4 представлена структура единовременных

затрат на внедрение предложенных мероприятий.

Таким образом, затраты на внедрение предложений

составят 402,73 тыс. руб., дисконтируемые затраты – 366,08157 тыс. руб.

Эффект, достигаемый на 1 году внедрения проекта,

определяется разностью достигнутых результатов и понесенных затрат.

Э t = R t — З t = (R

t — Зтек t ) — К t = Этек t — К t , (3.2)

где R t — результат, достигаемый на t-м шаге, руб.;

З t — затраты, производимые на t-м шаге, руб.;

Зтек t — текущие затраты, производимые на t-м

шаге, руб.;

К t — единовременные затраты, производимые на t-м

шаге, руб.;

Этек t — текущий эффект (без учета единовременных затрат),

достигаемый на t-м шаге, руб.

Таблица 3.4

Расчет дисконтированных единовременных затрат при

внедрении предложений

| Вид единовременных затрат | Обозначение | Единица измерения | В случае внедрения |

| 1. обследование | — | тыс. руб. | — |

| 2. разработка решения | — | тыс. руб. | — |

| 3. приобретение оборудования | — | тыс. руб. | 41,38 |

| 4. приобретение программного обеспечения | — | тыс. руб. | 154,28 |

| 5. создание информационного обеспечения | — | тыс. руб. | 118,41 |

| 6. подготовка кадров | — | тыс. руб. | 67,27 |

| 7. прочие | — | тыс. руб. | 21,39 |

| 8. всего единовременных затрат | К1 | тыс. руб. | 402,73 |

| 9. коэффициент дисконтирования | 1/(1+Е) | тыс. руб. | 0,909 |

| 10. дисконтируемые единовременные затраты | К/(1+Е) | тыс. руб. | 366,08157 |

| 11. всего дисконтированных единовременных затрат |

К2 |

тыс. руб. | 366,08157 |

Таким образом, интегральный эффект может

быть представлен как разность между суммой приведенных текущих эффектов (Этек)

и приведенным единовременными затратами (К).

T T

Э инт = å (R t — Зтек t ) / (1 + E) t — å К t / (1 + E) t = Этек – К , (3.3)

t=0

t=0

где R t — результат, достигаемый на t-м

шаге, руб.;

З t — затраты, производимые на t-м

шаге, руб.;

Зтек t — текущие затраты, производимые

на t-м шаге, руб.;

К t — единовременные затраты,

производимые на t-м шаге, руб.;

Этек t — текущий эффект (без учета

единовременных затрат), достигаемый на t-м шаге, руб.

Э = 9783,92151 – 366,08157= 9417,83994

тыс. руб.

Индекс доходности (ИД) представляет

отношение суммы приведенных текущих эффектов к величине приведенных

единовременных затрат.

ИД = Этек / К , (3.4)

где ИД – индекс доходности,

Этек t — текущий эффект (без учета

единовременных затрат), достигаемый на t-м шаге, руб.

К – единовременные затраты.

ИД= 9783,92151 : 366,08157 = 26,72607