Оцінка

можливостей залучення інвестицій на підприємство та визначення їх ефективності

на прикладі ВАТ «Стахановський вагонобудівний завод»Зміст

1 Використання методу чистої приведеної вартості

2 Визначення відносних критеріїв ефективності інвестиційних проектів

3 Вплив інфляції на оцінку критеріїв ефективності інвестиційних

проектівЛітература

1 Використання методу чистої

приведеної вартостіОцінюючи інвестиційні проекти, необхідно мати значний

масив інформації: рівень запланованих інвестиційних витрат, прогнозовані

частоту й розмір додатних потоків, прибутковість капіталу, платність, строк та

інші умови залучення капіталу для реалізації проекту. Для обробки цієї

інформації в розпорядженні керівників підприємства є інструменти, що дають

можливість провести повноцінний аналіз і зробити правильний вибір.Поширення набули такі методи, як визначення чистого

приведеного доходу, внутрішньої норми дохідності, періоду окупності,

використання рівня облікової доходності та індексу рентабельності. Але перелік

методів не обмежується розглянутими: у конкретних умовах визначені критерії

можна модернізувати, адаптувати, систематизувати інструменти та методи аналізу

ефективності інвестиційних проектів.На прикладі ВАТ «Стахановський вагонобудівний завод» ВАТ «СВЗ»

проаналізуємо ефективність інвестиційних проектів в основні засоби.Керівник механічного цеху ВАТ «СВЗ», у зв’язку зі зносом токарного станку

СТ037, який використовується для обробки циліндрів, втулок, болтів, гайок для

мінераловозів, думпкарів, цементовозів, ринкова вартість якого становить 11600

грн., сума нарахованого зносу 12500 грн., повинен зробити вибір з двох

варіантів по відношенню до цього об’єкту:1) Інвестувати кошти у модернізацію токарного станку СТ037 шляхом: заміни

зношеного двигуна (з технічними характеристиками: модель – Д434, потужність – 8

кВт, напруга – 220 В) на новий двигун (модель – Д47, потужність – 15 кВт,

напруга – 380 В) вартістю 30400 грн.; заміни зношених рухомих зубців на суму

2500 грн. Витрати з налагодження та оплати праці підрядників становлять 1163

грн. Загальна вартість витрат на модернізацію токарного станку становить 34063

грн. Ліквідаційна вартість станка становитиме 1800 грн. Цей проект має назву –

Проект А.2) Інвестувати кошти у придбання автоматичного токарного станку СТА023 з

характеристиками двигуна: модель – АТ045, потужність – 18 кВт, напруга 380 В.

Функціональні характеристики токарного станку: двигун з прямим приводом

(автомат), автоматичне закріплення вузлів на тримачі, чотири режими

енергозбереження, лазерна обробка деталей за допомогою вбудованої лазерної

установки Л040. Загальна вартість токарного станку СТА023 становить 48800 грн.

Ліквідаційна вартість станка після 5 років 6500 грн. Цей проект називається –

Проект В. У випадку його реалізації, передбачається продаж зношеного токарного

станку СТ037 за ринковою вартістю і направлення цих коштів до складу загального

обсягу інвестицій на придбання токарного станку СТА023.При виборі проекту керівником механічного цеху ВАТ «СВЗ» передбачається

використання токарного станку протягом п’ятьох років при рівні прибутковості

капіталу 22%.У випадку модернізації, головною метою є забезпечення стабільного обсягу

випуску продукції, витрат на її виробництво з метою отримання прибутку. При

реалізації проекту з придбанням нового токарного станку, метою є збільшення

обсягу виробництва високоякісної продукції з використанням ресурсозберігаючих

технологій, що забезпечить зменшення витрат на виробництво і збільшить розміри

чистого прибутку підприємства.При виборі інвестиційного проекту передбачається використання власних

коштів, отриманих від погашення дебіторської заборгованості.Грошові потоки по кожному з проектів, які одержить ВАТ «СВЗ» внаслідок

реалізації продукції виготовленої при використанні відповідного станку,

наведені в таблиці 1.1 і 1.2.Чистий грошовий потік по кожному з інвестиційних проектів розраховується

на основі запланованих обсягів виробництва, реалізації продукції, та запланованих

витрат з використанням відповідного токарного станку.Таблиця 1.1

План доходів і витрат за інвестиційним проектом А

| Показники | Роки реалізації проекту |

||||

| 2006 | 2007 | 2008 | 2009 | 2010 | |

| 1. Виручка від реалізації продукції, грн. |

74896 | 76648 | 72358 | 78234 | 75398 |

| 2. Собівартість реалізованої продукції, грн.: |

67399 | 69048 | 64886 | 68882 | 66723 |

| – матеріальні витрати, грн. |

29544 | 30208 | 26808 | 27589 | 27771 |

| – витрати на оплату праці, грн. |

13060 | 15593 | 12291 | 16785 | 15828 |

| – відрахування на соціальні заходи, грн. |

6820 | 6979 | 6356 | 7071 | 6614 |

| – амортизація основних засобів, грн. |

6452 | 6452 | 6452 | 6452 | 6452 |

| – інші витрати, грн. |

11523 | 9816 | 12979 | 10985 | 10058 |

| 3. Прибуток від реалізації продукції, грн. |

7497 | 7600 | 7472 | 9352 | 8675 |

| 4. Обов’язкові відрахування до бюджету, грн.. |

0 | 0 | 972 | 1365 | 1569 |

| 5. Чистий прибуток, грн. |

7497 | 7600 | 6500 | 7987 | 7106 |

Таблиця 1.2

План доходів і витрат за інвестиційним проектом В

| Показники | Роки реалізації проекту |

||||

| 2006 | 2007 | 2008 | 2009 | 2010 | |

| 1. Виручка від реалізації продукції, грн. |

100762 | 96785 | 94253 | 91044 | 87058 |

| 2. Собівартість реалізованої продукції, грн.: |

86456 | 86159 | 83156 | 80621 | 78053 |

| – матеріальні витрати, грн. |

37837 | 38270 | 33850 | 31866 | 30102 |

| – витрати на оплату праці, грн. |

17973 | 19271 | 15978 | 21821 | 20576 |

| – відрахування на соціальні заходи, грн. |

8866 | 9773 | 8263 | 9192 | 8598 |

| – амортизація основних засобів, грн. |

8460 | 8460 | 8460 | 8460 | 8460 |

| – інші витрати, грн. |

13320 | 10385 | 16605 | 9282 | 10317 |

| 3. Прибуток від реалізації продукції, грн. |

14306 | 10626 | 11097 | 10423 | 9005 |

| 4. Обов’язкові відрахування до бюджету, грн. |

0 | 0 | 2052 | 1893 | 1723 |

| 5. Чистий прибуток, грн. |

14306 | 10626 | 9045 | 8530 | 7282 |

На основі інформації про плановий обсяг доходів і витрат за двома

інвестиційними проектами розраховуємо чисті потоки за інвестиційними проектами,

які являють собою суму чистого прибутку і амортизації на повне відновлення

об’єкту основних засобів – токарного станку в таблиці 1.3.

Чисті потоки за інвестиційними проектами в останній рік використання

токарного станку дорівнюють сумі чистого прибутку і амортизаційних відрахувань

в цьому році та ліквідаційної вартості об’єкту основних засобів.

Таблиця 1.3

Чисті потоки за інвестиційними проектами

|

Назва проекту |

Показники | Інвестиції | Роки реалізації проекту |

||||

| 2006 | 2007 | 2008 | 2009 | 2010 | |||

| Проект А | Чистий потік, в тому числі: |

— 34063 | 13949 | 14052 | 12952 | 14439 | 15358 |

| чистий прибуток |

– | 7497 | 7600 | 6500 | 7987 | 7106 | |

| амортизація | – | 6452 | 6452 | 6452 | 6452 | 6452 | |

| Проект В | Чистий потік, в тому числі: |

— 37200 | 22766 | 19086 | 17505 | 16990 | 22242 |

| чистий прибуток |

– | 14306 | 10626 | 9045 | 8530 | 7282 | |

| амортизація | – | 8460 | 8460 | 8460 | 8460 | 8460 | |

Чисті грошові потоки ВАТ «СВЗ» за проектом А передбачають отримання

відносно сталого їх обсягу протягом періоду реалізації проекту, а потоки за

проектом В передбачають максимальне завантаження виробничих потужностей нового

токарного станку в перші роки реалізації проекту, з метою забезпечення попиту

на високоякісну продукції, а зі спадом попиту – грошові потоки зменшуються.

Відповідно до умов інвестиційних проектів А і В, розрахуємо для кожного з

них чистий приведений дохід (NPV) при ставці 22 %

використовуючи формулу:

де: P1, P2, Pk, . . ., Pn –

річні грошові надходження протягом n-років;

ІС – стартові інвестиції;

і – ставка дисконту;

n – порядковий номер року.

В випадку, коли NPV > 0 – проект варто приймати до реалізації; якщо

NPV < 0 – проект варто відхилити, бо він збитковий; NPV = 0 – проект не

прибутковий і не збитковий.

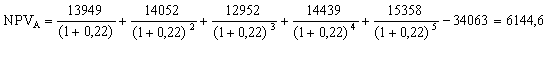

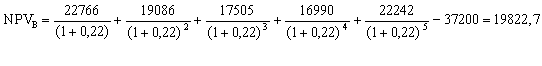

Чистий приведений приведений дохід для проекту А становитиме:

Чистий приведений приведений дохід для проекту В становитиме:

В результаті реалізації проекту А вартість капіталу ВАТ «СВЗ» буде на

6144,6 грн. більша, ніж при очікуваному рівні дохідності. Це також може бути

досягнуто при виборі проекту В, при чому вартість підприємства зростає на

19822,7 грн. при реалізації цього проекту. Тому кращим варіантом для ВАТ «СВЗ»

є реалізація проекту В.

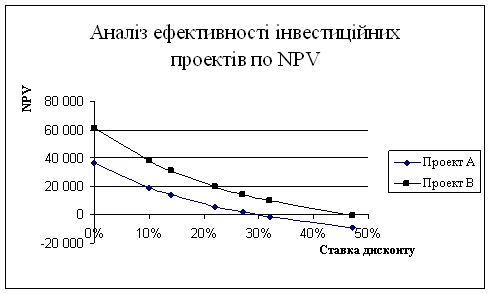

При виборі найбільш ефективного проекту за ставку дисконту береться

галузева норма дохідності у розмірі 22 %, але її розмір може змінюватися в

залежності від економічної ситуації в країні, тому розрахуємо динаміку чистого

приведеного доходу (NPV) при різних ставках дисконту в таблиці 1.5.

Таблиця 1.5 Аналіз проектів за чистим приведеним доходом

при різних ставках відсотка

| Ставка відсотка | Чистий приведений дохід (NPV), грн. |

|

| Проект А | Проект В | |

| 0% | 36 687,0 | 61 389,0 |

| 10% | 19 360,3 | 37 836,6 |

| 14% | 14 253,2 | 30 882,8 |

| 22% | 6 144,5 | 19 822,7 |

| 27% | 2 154,6 | 14 368,2 |

| 32% | — 1 211,1 | 9 758,2 |

| 47% | — 8 664,0 | — 490,9 |

Аналізуючи дані таблиці 1.5 можна зробити висновок, що проект В є більш

ефективним, ніж проект А, тому що, з одного боку, значення NPV при кожній із

ставок відсотка за проектом В більше, ніж за проектом А, а з іншого – з ростом

ставки дисконту, загальна сума чистої приведеної вартості за проектами

зменшується, але від’ємне значення NPV при ставці 32% за проектом А відповідає

позитивному значенню цього показника за проектом В, що свідчить про те, що при

ставці дисконту в 32% проект В є ще вигідним, але проект А вже не вигідний,

тому при цієї ставки він має бути відхилений.

Зроблені висновки підтверджує графік аналізу ефективності інвестиційних

проектів за чистим приведеним доходом, що є абсолютним критерієм, при різних

ставках дисконту на рисунку 1.1

Рис. 1.1 Аналіз ефективності інвестиційних проектів за чистим приведеним

доходом

2 Визначення відносних критеріїв ефективності

інвестиційних проектів

Крім методу чистого приведеного доходу, в аналізі критеріїв ефективності

інвестиційних проектів використовуються методи: внутрішньої норми дохідності,

індексу рентабельності, облікової дохідності та періоду окупності та інші

методи.

Використання методу оцінки проектів за внутрішньою дохідністю (IRR)

пов’язане з дисконтуванням грошових потоків.

Оцінка внутрішньої дохідності інвестиційних проекті дозволяє визначити

максимально допустимий рівень витрат, які можуть бути асоційовані з відповідним

інвестиційним проектом за формулою:

![]() ,

,

або

![]()

де: r – ставка внутрішньої дохідності;

n – тривалість планового періоду в роках.

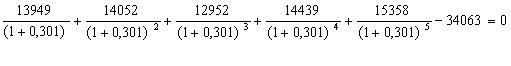

Внутрішня норма дохідності для проекту А становить:

Внутрішня норма дохідності для проекту А становить:

![]()

За даними розрахунками в таблиці 1.6 внутрішня дохідність для проекту А

становитиме 30,1%, а для проекту В – 46,1%.

Із дохідністю 46,1% найкращим варіантом інвестування є проект В, для

проекту А цей показник дорівнює 30,1%. При ставці дохідності власного капіталу

на рівні 22% проекти А і В можуть бути реалізовані, але більшу ефективність ВАТ

«СВЗ» отримає від здійснення інвестиційного проекту В.

Метод визначення строку окупності інвестицій (РР). Якщо не враховувати

фактор часу, то показник строку окупності інвестицій можна визначити за такою

формулою:

![]()

де: Ny – спрощений показник строку окупності;

Рс – щорічний середній чистий прибуток.

В обліковому процесі для розрахунку строку окупності інвестицій

використовують формулу:

![]()

де: t – кількість повних грошових потоків, що враховуються;

Х – частина потоку, при якій відбувається вирівнювання від’ємних і

додатних потоків.

Ця формула може бути використана, навіть, якщо період окупності не

збігається із закінченням планового періоду, тобто виконується наступна умова:

![]()

Формула передбачає підсумування грошових потоків доти, поки не буде

дорівнювати «0».

Використовуючи формулу наведену для розрахунку періоду окупності, розрахуємо

період облікової окупності проектів А і В:

Проект А: ![]()

Проект В: ![]()

Таким чином період окупності для проекту А становить 2 роки 171 днів, а

для проекту В – 1 рік і 276 днів, що підтверджує більшу інвестиційну

привабливість проекту В.

Метод оцінки інвестиційних проектів за періодом окупності має ряд

недоліків, головні з яких є те що він враховує тільки перші грошові потоки, які

входять до складу періоду окупності, а також може конфліктувати з іншими

методами оцінки.

Для розрахунку періоду окупності інвестиційних проектів з урахуванням

зміни вартості грошей у часі використовується метод дисконтованого періоду

окупності.

Визначимо дисконтований період окупності проектів А і В при

середньозваженій вартості капіталу 22 %.

– Проект А:

![]()

– Проект В:

![]()

Проведений аналіз дисконтованого періоду окупності показав, що при

реалізації проекту В, ВАТ «СВЗ» швидше поверне вкладені кошти у його втілення

ніж при проекті А. За проектом В дисконтований період окупності становив 2 роки

216 днів, в свою чергу для проекту А цей показник дорівнює 3 роки 339 днів.

Результати розрахунків періодів окупності інвестиційних проектів А та В

підтвердили отримані висновки при аналізі цих проектів за чистою приведеної

вартістю – проект В , не зважаючи на більшу суму інвестованих ресурсів

направлених у його втілення, є більш привабливим у порівнянні з проектом А, де

загальна сума інвестицій менша.

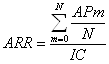

Метод визначення середньої норми прибутку на інвестиції (АRR) зводиться до розрахунку показника,

який базується на використанні бухгалтерського показника – прибутку.

Визначається він як відношення середньої величини прибутку, одержаного з

бухгалтерської звітності, до середньої величини інвестицій. При цьому

розрахунок може здійснюватися на основі прибутку (доходу) без урахування

виплати податків та відсотків за кредит. Останній метод використовується

частіше, бо краще характеризує ту вигоду, яку одержать власники підприємства та

інвестори. Цей метод не передбачає використання грошового потоку та не враховує

вартості грошей у часі, що значно знижує цінність результативного показника,

який розраховується за формулою:

де: Арm– прибуток за m-ий період (рік) після сплати податків;

N – тривалість проекту.

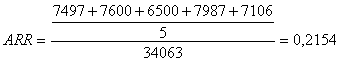

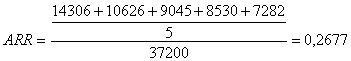

Використовуючи дані про приведену вартість чистих потоків по кожному з

інвестиційних проектів обчислимо облікову дохідність для інвестиційних проектів

за формулою:

Проект А:

Проект В:

Відповідно до одержаних результатів, облікова дохідність проекту А

становить 21,54%, а проекту В – 26,77%, що в свою чергу підтверджує більшу

ефективність проекту В в порівнянні з проектом А.

Метод оцінки за обліковою дохідністю значно знижує цінність одержаного

результативного показника, внаслідок використання при його розрахунку

недисконтованих потоків – суми чистого прибутку ВАТ «Стахановський

вагонобудівний завод» за роками реалізації інвестиційних проектів.

Одним із способів використання концепції приведеної вартості до аналізу

інвестиційних проектів є визначення індексу прибутковості. Цей метод показує

приведену вартість доходу з розрахунку на одиницю приведених витрат, або:

![]()

З огляду на те, що інвестиційний проект вартий уваги, якщо індекс

прибутковості більше 1, розрахуємо цей показник для проектів А і В, використовуючи

дані про приведену вартість чистого грошового потоку по кожному з проектів та

загальний обсяг інвестицій:

— Проект А:

![]()

— Проект В:

![]()

Згідно з одержаних результатів індекс прибутковості за проектом А

становить 118,04%, а за проектом В 146,82%. Значення обох результатів більше 1

(100%), що свідчить про ефективність як проекту А, так і проекту В, але більше

значення індексу прибутковості за проектом В підтверджує його приорітетність за

підсумками оцінки досліджуваних проектів за чистою приведеною вартістю.

Таким чином, проведений аналіз ефективності інвестиційних проектів з

використанням інформаційних технологій дозволяє зробити висновок, що керівник

механічного цеху ВАТ «Стахановський вагонобудівний завод» повинен віддати

перевагу проекту В, тобто здійснити оновлення технічного парку механічного цеху

шляхом придбання нового, більш потужнішого, токарного станку СТА — 023, замість

модернізації зношеного станку СТ — 037.

3 Вплив інфляції на оцінку критеріїв

ефективності інвестиційних проектів

В процесі реалізації вибраного інвестиційного проекту, перед підприємством

можуть постати ряд проблем, пов’язані з невизначеністю на шляху до отримання

запланованих результатів.

Основними причинами вірогідної невизначеності в процесі оцінки

інвестиційних проектів є: інфляція, зміни в технології, хибна одиниця проектної

потужності, порушення строків реалізації тощо. На ВАТ «СВЗ» необхідно в процесі

інвестування коштів в відібраний проект визначити вплив інфляції на оцінку

інвестицій.

Інфляція супроводжується знеціненням грошової маси і проявляється в

підвищенні цін. В умовах інфляції реальна вартість сподіваних грошових потоків

падає, і у випадку нехтування нею, величина чистого приведеного доходу та

внутрішня норма рентабельності можуть бути штучно завищені.

В умовах інфляції необхідно для ефективного аналізу інвестиційних

проектів необхідно коригувати ставку дисконту на відповідний середньорічний

індекс інфляції.

Для визначення оцінки ефективності проекту з урахуванням інфляції

необхідно визначити ставку дисконту, яка б враховувала індекс інфляції і потім

скорегувала грошові потоки за новою ставкою, яка розраховується за формулою:

![]()

де: Ri – ставка дисконту з урахуванням

інфляції;

R – ставка дисконту без урахування інфляції;

і – середньорічний індекс інфляції

Ставка дисконту з урахуванням інфляції дорівнює в нашому випадку:

![]()

Використовуючи формулу розрахунку ставки дисконту з урахуванням інфляції

розрахуємо вплив інфляції на ефективність інвестиційних проектів,

використовуючи середньорічний індекс інфляції у розмірі 15% в таблиці 1.7.

Таблиця 1.7

Вплив інфляції на оцінку інвестиційних проектів

| Показники | Інвестиційний проект |

|

| Проект А | Проект В | |

| Дисконтна ставка |

22% | |

| Середньорічний індекс інфляції |

15% | |

|

Ставка індексу інфляції |

40% | |

| Чиста приведена вартість |

— 5740,3 | 3537,8 |

Аналізуючи отримані результати відносно впливу інфляції на критерії

ефективності інвестиційних проектів, робимо висновок: на ВАТ «СВЗ», враховуючи

інфляцію, у випадку реалізації проекту А вартість капіталу підприємства

зменшиться на 5740,3 грн., що свідчить про неефективність інвестування коштів в

модернізацію токарного станку при такому значенні індексу інфляції. В свою

чергу, вартість капіталу ВАТ «СВЗ» у випадку реалізації проекту В збільшиться

на 3537,8 грн., і тому в умовах інфляції (при середньорічному індексу в 15%),

єдиним ефективним для ВАТ «СВЗ» рішенням є реалізація проекту В – придбання

нового токарного станку.

Література

1.

Методичні

рекомендації з підготовки інвестиційних проектів, до реалізації яких

залучатимуться іноземні інвестори. Затверджено комісією Мінекономіки України,

протокол від 19 грудня 2004 року, – № 7/16.

2.

Україна.

Президент. Про рішення Ради нац. безпеки і оборони України від 29 червня 2005

року «Про заходи щодо поліпшення інвестиційного клімату в Україні»: Указ

Президента України від 24 листопада 2005 року №1648/2005. Правовий вісник для

галузі хлібопродуктів і сільськогосподарських товаровиробників: журнал. – 2009.

– №6 – с.2-8.

3.

Белякова

М. Разработка комплексной методики оценки инвестиционной привлекательности

объекта инвестирования // Управление риском.: журнал. – 2006. – №3. – с. 34-42.

4.

Борисова І.С. Розробка ефективності використання ресурсів

господарських товариств // Агросвіт: журнал. – 2008. — №19. – с.14-17.

5.

Кащеева

В.Ю. Анализ инвестиционной привлекательности Украины на этапе вступления в ВТО

// Економіка. Фінанси. Право.: журнал. – 2007 – №4. с 16-19.

6.

Кондратьев

А.Н. Бизнес-моделирование и бизнес-планирование как путь совершенствования

системы управления // Аграрная наука: журнал. – 2007. – №2.– с. 8-9.

7.

Лукашев

Н.И. Проблемы обновления основных производственных фондов Экономика сельского

хозяйства и перерабатывающих предприятий: журнал. 2005. – №12. – с. 11-13.

8.

Макаренко

Ю.П. Математичне моделювання ефективності інвестиційних операцій // Агросвіт:

журнал. – 2008. – №9. – с. 36-39.

9.

Макаревич

Л.М. Оценка

эффективности планируемых вложений // Менеджмент в России и за рубежом: журнал: М.,

2009. – № 2.– с. 21-26.

10.

Мортіков

В.В. Інвестиції і зовнішні ефекти // Фінанси України: журнал.– 2007. – №2. – с.

120-126.

11.

Петров В. Управление активами: перспективы развития

отрасли // Рынок ценных бумаг: М., 2007. – № специальный номер. – с. 22-25.

12.

Попова В.

Итоги и направления инвестиционной политики в Украине // Экономика Украины:

журнал. – 2007.– № 5. – с. 35-42.

13.

Рожков А.

Доступные инвестиции в недвижимость // Рынок ценных бумаг: М., 2007. – №

специальный номер. – с. 67-69.

14.

Сафонов

С. Инвестирование строительства через фонды операций с недвижимостью // Вестник

бухгалтера и аудитора Украины: журнал. – 2006. — № 3/24.– с. 7-13.

15.

Сенькина

М.А. Вычислительная процедура оценки неопределенности критериев эффективности

инвестиционных проектов // Управление риском. – 2005. – №2. – с. 11-18.

16.

Сявавко

М.С. Економіко-математичне моделювання у прийнятті управлінських рішень //

Економіка АПК: журнал. – К., 2005. – № 3– с. 13-18.

17.

Червова

Л. Сравнительный анализ динамики инвестиций в экономику Украины // Экономика

Украины: журнал. – 2007.– № 3. –с. 32-41.

18.

Беренс

В., Хавранек П.М. Руководство по оценки эффективности инвестиций. – М.:

Экономика, 2005. – 527 с.

19.

Музиченко

А.С. Інвестиційна діяльність в Україні. Навчальний посібник. К.: Кондор, 2005.

– 406 с.

20.

Игошин

Н.В. Инвестиции. Организация управления и финансирование: Учебник для Вузов.,

2-е изд., перераб. и доп. – М.: ЮНИТИ-ДИАНА, 2002. – 542 с.

21.

Карлберг

Конрад Бизнес – анализ с помощью Excel 2000: пер. с англ. Учебное пособие. –

М.: Издат. Дом Вильям, 2000. – 480с.

22.

Ковалев

В.В. Методи оценки инвестиционных проектов.– М.: Финансы и статистика, 2008. –

144 с.

23.

Майорова

Т.В. Інвестиційна діяльність: навчальний посібник.– Київ: Центр навчальної

літератури, 2004. – 376 с.