Содержание

Введение

Глава

1. Теоретические основы антиинфляционной политики1.1

Сущность

и социально-экономические последствия инфляции1.2

Основные

меры по борьбе с инфляцией: фискальная и монетарная политики1.3

Мировой

опыт по проведению антиинфляционной политикиГлава

2. Анализ антиинфляционной политики в России в 2000 – 2009 гг2.1

Исследование инфляционного процесса в России в 2000-2009 гг2.2

Анализ основных направлений антиинфляционной политики в России в 2000 – 2009 ггГлава

3. Совершенствование государственной антиинфляционной политики в РоссииЗаключение

Список

используемой литературыПриложение

Введение

Выбранная для курсовой

работы тема «Российский опыт борьбы с инфляцией» является наиболее значимой и

актуальной в сложившейся экономической ситуации России.Инфляция – очень

сложное социально-экономическое явление, выражающееся в росте цен и

обесценивании национальной денежной единицы. В XX

веке инфляция стала общим бедствием для большинства стран мира, включая Россию.

Однако эта проблема особо привлекает к себе внимания и в XXI

веке, так как после периода спада инфляции в 2000-2006 гг., в 2007 и 2008 гг.

наметилась тенденция к увеличению данного показателя. В целом, для России

характерна высокая (более 10%) инфляция на протяжении уже 20 лет, и проводимая

антиинфляционная политика в стране пока не дает результатов в борьбе с ростом

цен. Среднее значение инфляции в Российской Федерации за период 2000 – 2009г

составило 113,2%.Таким образом, актуальность

выбранной темы объясняется необходимостью разработки грамотной антиинфляционной

политики в России из-за сильной подверженности экономики инфляционным

процессам.Целью курсовой работы

является изучение теоретических и практических аспектов сущности

антиинфляционной политики, а также разработка мер по совершенствованию

государственной антиинфляционной политики в России.Для выполнения

поставленной цели необходимо подробно рассмотреть следующие задачи:• Изучить

сущность и социально-экономические последствия инфляции• Выявить

основные меры по борьбе с инфляцией• Рассмотреть

мировой опыт по проведению антиинфляционной политики• Проанализировать

особенности инфляционного процесса в России в 2000-2009 гг.• Проанализировать

основные направления антиинфляционной политики в России в 2000 – 2009гг.• Предложить

меры по совершенствованию антиинфляционного регулирования в РоссииОбъектом

исследования данной курсовой работы являются экономические отношения, складывающиеся в рамках

реализации антиинфляционной политики в стране.Предметом

исследования – современная

антиинфляционная политика, проводимая в России.инфляция

социальная экономическая политика

Глава

1. Теоретические основы антиинфляционной политики1.1 Сущность

и социально-экономические последствия инфляцииКак экономическое явление инфляция существует уже длительное время.

Считается, что ее появление связано чуть ли не с первым периодом возникновения

денег. Само понятие «инфляция» (от лат. inflatio — вздутие) впервые стало употребляться в Северной Америке в 1861 — 1865

гг. Означало оно некий процесс, приводящий к увеличению бумажно-денежного

обращения. В экономической литературе оно появилось в начале XX в.Существующие

взгляды на природу инфляции можно условно разделить на два основных направления[1]: согласно

первому инфляция имеет монетарную (денежную) природу; другая точка зрения

состоит в том, что она имеет немонетарные или не только монетарные

источники.Согласно

монетаристской точке зрения инфляция — чисто денежное явление, а динамика цен

зависит только от изменения денежной массы, т. е. устанавливается жесткое

однозначное соответствие динамики цен и темпа роста денежной массы.Критики

такого подхода утверждают, что на уровень цен оказывает влияние не только темп

роста денежной массы, но и ряд других факторов, среди которых инфляционные

ожидания и изменения уровней выпуска и безработицы.Инфляция — наиболее острая проблема современного развития экономики,

поэтому она требует прежде всего уточнения как социально-экономическое понятие.

Инфляцию следует рассматривать как:• нарушение действий законов денежного обращения, что вызывает

расстройство государственной кредитно-денежной системы•

явный или скрытый рост цен;•

натурализация процессов обмена (бартерные

сделки);•

снижение жизненного уровня населения.Таким образом, инфляция — многоплановый феномен, вбирающий в себя

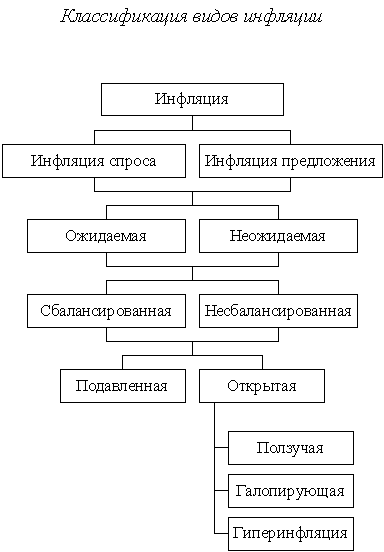

производственный, денежный и воспроизводственный аспекты.Существует несколько

видов инфляции, выделяемых в соответствии с различными критериями (приложение 1

рис.1). По причине возникновения инфляции выделяют инфляцию спроса и инфляцию

издержек.Инфляция спроса

– это явление нарушения равновесия между спросом и предложением в сторону

спроса. Причиной такого смещения может быть увеличение государственных заказов,

увеличение спроса на средства производства в условиях полной занятости и

практически полной загрузки производственных мощностей, а также рост

покупательной способности населения в результате активных действий профсоюзов.

В результате этого в обращении возникает избыток денег по отношению к

количеству товаров; повышаются цены.Инфляция издержек

– это явление выражается в росте цен вследствие роста издержек производства.

Причинами ее могут стать: олигополистическая или монополистическая практика

ценообразования, экономическая политика государства, рост цен на сырье и т. д.Также экономисты выделяют инфляционную спираль, которая

возникает в результате сочетания непредвиденной инфляции спроса и инфляции

издержек. Механизм инфляционной спирали следующий: если центральный банк

неожиданно увеличивает предложение денег, то это ведет к росту совокупного

спроса и, следовательно, порождая инфляцию спроса, обусловливает рост уровня

цен. Поскольку ставка заработной платы остается прежней, то реальные доходы

падают. Рабочие требуют повышения ставки заработной платы пропорционально

росту уровня цен. Это увеличивает издержки фирм и приводит к сокращению

совокупного предложения, порождая инфляцию издержек, в результате которой

уровень цен растет еще больше.Падение реальных

доходов опять приводит к требованиям повышения заработной платы, и все

повторяется снова. Движение идет по спирали, каждый виток которой соответствует

более высокому уровню цен, то есть более высокому уровню инфляции. Поэтому этот

процесс получил название инфляционной спирали, или спирали «заработная плата —

цены». Рост уровня цен провоцирует повышение заработной платы, а рост

заработной платы служит основой для повышения уровня цен.Различают

также инфляцию по такому критерию как свобода цен:Открытая

—

проявляется в рыночной экономике в реальной динамике изменения уровня цен в

странеСкрытая

(подавленная) – проявляется в

централизованно-управляемой экономике. Форма выражения – не динамика цен, а

дефицит товаров.По степени интенсивности открытой

инфляции выделяют ползучую, галопирующую и гиперинфляцию.Ползучая (умеренная) инфляция, для которой характерны относительно

невысокие темпы роста цен, примерно до 10% в год. Такого рода инфляция присуща

большинству стран с развитой рыночной экономикой.Галопирующая инфляция (рост

цен на 20 – 200 % в год). Такие высокие темпы в

80-х гг. наблюдались, к примеру, во многих странах Латинской Америки, некоторых

странах Южной Азии.Гиперинфляция —

цены растут астрономически, расхождение цен и заработной платы становится

катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев

общества, бесприбыльными и убыточными становятся крупнейшие предприятия (МВФ за

гиперинфляцию сейчас принимает 50%-й рост цен в месяц).По степени

сбалансированности роста цен выделяют сбалансированную и несбалансированную

инфляцию.При сбалансированной

инфляции цены различных товаров неизменны относительно друг друга, а при

несбалансированной – цены различных товаров постоянно изменяются по отношению друг

к другу, причем в различных пропорциях.В соответствии с

критерием ожидаемости или предсказуемости инфляцию подразделяют на две группы:

ожидаемую и неожидаемую.Ожидаемая

инфляция может предсказываться и прогнозироваться заранее с достаточной

степенью надежности, она зачастую даже может является прямым результатом

действий правительства.Неожидаемая инфляция

характеризуется внезапным скачком цен, что негативно сказывается на системе

налогообложения и денежного обращения.Отрицательное воздействие инфляции на

экономическое развитие страны выражается в ее социально-экономических

последствиях.Воздействие инфляции на производство

противоречиво. Низкая и относительно стабильная инфляция, которую можно

предвидеть и держать под контролем, как правило, не создает существенных

затруднений. Более того, в небольших масштабах она может вызывать временное

оживление экономики, создать специфическую инфляционную конъюнктуру, когда рост

спроса дает толчок расширению производства. С другой стороны, при значительном

развитии инфляция начинает пагубно сказываться на производстве, финансах,

кредите и денежном

обращении, ведет к подрыву рыночных механизмов хозяйствования в целом, создает

угрозу дестабилизации всей социально-политической обстановки в обществе.Инфляционные процессы подрывают стимулы

роста экономики, повышения ее эффективности на базе научно-технического

прогресса: внедрение в производство новой техники обходится все дороже и

становится выгодно сохранять устаревшее, но относительно дешевое оборудование,

старую трудоемкую технологию. Кроме того, инфляция обесценивает ресурсы

амортизационных фондов и поэтому па замену изношенного оборудования не хватает

средств. Ослабляется мотивация к высокопроизводительному труду, поскольку

происходит обесценивание не только сбережений, но и текущих доходов, которые не

могут угнаться за ростом цен. Номинальный рост доходов в значительной степени

носит инфляционный характер и не связан с затратами и результатами труда.

Неравномерное повышение заработной платы по отраслям и предприятиям, применение

различного рода компенсационных выплат и т.п. все это деформирует структуру

доходов и также подрывает стимулы к труду.В связи с тем, что цены на разные товары

и в разных регионах страны, как правило, растут неравномерно, объем

производства, рентабельность и занятость по предприятиям, отраслям и регионам

изменяются столь же неравномерно. Это отражается на экономической

эффективности, направлении и масштабах инвестиционной деятельности, приводит к

возникновению диспропорций в сфере производства. Сильная инфляция побуждает

также к перемещению капитала, причем значительной его части, из сферы

производства в сферу обращения для чисто спекулятивных операций.Инфляция искажает все экономические

расчеты, делает неопределенными перспективы развития, резко усиливает риск,

связанный с новыми инвестициями. Растущая неуверенность, отсутствие необходимой

достоверности в прогнозах динамики цеп становятся причинами отказа от

долгосрочных проектов. Одновременно становится невыгодным предоставление

требующегося для их осуществления долгосрочного кредита: долги будут возвращены

обесценившимися деньгами. В таких условиях неизбежна тенденция к росту ссудного

процента, направленная на компенсацию обесценивания денег. Но при сильной

инфляции рост процента, увеличивая затраты и тормозя развитие производства,

становится еще одним фактором дальнейшего роста цен, т.е. усиления инфляции.Важнейший аспект последствий инфляции

состоит в перераспределении национального дохода. Оно происходит по различным

направлениям, из которых можно выделить следующие[2]:1)

между разными сферами

производства и регионами в связи с неравномерным ростом цен.2)

между государством и

населением, поскольку чрезмерную эмиссию денег государство использует в

качестве источника своих дополнительных доходов. Выпуская не обеспеченные

товаром бумажные деньги, оно подвергает население скрытому налогообложению (так

называемый «эмиссионный налог»). Но поскольку эти дополнительные доходы также

подвергаются обесцениванию, они могут увеличиваться лишь до определенного

предела.3)

между классами и слоями

населения — находит выражение в углублении дифференциации доходов, как в

номинальном, так и в реальном выражении. Все слои общества опасаются

последствий инфляции, но больше всего она затрагивает интересы тех, кто

получает доходы в более или менее постоянных размерах: пенсии, стипендии, фиксированный

процент по ценным бумагам. Кроме того, известно, что заработная плата рабочих и

служащих, даже если регулярно повышается, как правило, не поспевает за ростом

цен.В целом справедливо считать, что негативное

воздействие инфляции, сказывается, прежде всего, на беднейших слоях населения.

Именно у наименее состоятельных людей преобладающую роль в активах играют

наличные денежные средства, накопления, аккумулированные в страховых полисах,

пенсионных фондах, кредитных учреждениях. У таких людей меньше всего

возможностей помещать текущие доходы в те активы, рыночные цены которых быстро

растут. В то же время у осуществляющих монополистическую практику

хозяйствования, занимающихся спекулятивной деятельностью в условиях инфляции,

возможности увеличивать свои реальные доходы даже расширяются.

Результатом всех этих процессов является обострение социальных противоречий в

обществе, которое часто достигает значительной глубины со всеми вытекающими

отсюда последствиями (забастовки, народные волнения, смена правительств,

государственные перевороты).Довольно существенны внешнеэкономические

последствия инфляции. Дело в том, что «внутреннее» обесценивание денег приводит

к тому, что они обесцениваются и по отношению к иностранной валюте — через

разницу в покупательной способности валют. При этом важное значение имеет

обычно существующий разрыв между «внутренним» обесцениванием и «внешним», т.е.

падением валютного курса. Если внутреннее обесценивание опережает снижение

курса к иностранной валюте, то при прочих равных условиях стимулируется импорт

из-за границы. Если же внешнее обесценивание обгоняет внутреннее, то возникает

так называемый валютный демпинг, т.е. возможность значительного увеличения

экспорта по низким ценам. Источником снижения цен служит курсовая разница, которая

возникает при обмене выручки в иностранной валюте на обесцененную национальную.Особое, поистине разрушительное влияние

на экономику оказывает гиперинфляция. Связанное с нею развитие событий может

выглядеть следующим образом. Сильный рост цен, перейдя определенные границы,

неизбежно начинает увеличивать государственные расходы и одновременно

обесценивать такие источники доходов, как налоги, займы и т.п., а также доходы

от самой эмиссии. Финансовая система в целом приходит в упадок. Интенсивное

развитие инфляции вызывает недоверие к деньгам и потому возникает массовое

стремление превратить их в реальные ценности, начинается «бегство от денег».Значительно повышается скорость их

обращения, что опять-таки ведет к их ускоренному обесцениванию. В результате

темп роста цеп начинает опережать темпы роста денежной массы. Государство

утрачивает контроль над денежной эмиссией. Деньги перестают выполнять свои

функции, а денежная система приходит в полное расстройство и упадок, что, в

частности, находит проявление во внедрении в оборот различных суррогатов денег,

локальных денежных единиц, в вытеснении национальной денежной единицы твердой

иностранной валютой.Распад денежной системы, в свою очередь,

становится источником деградации всего народного хозяйства. Падает

производство, нарушаются нормальные хозяйственные связи, происходит их

натурализация. Возникает и усиливается стремление к экономическому обособлению

различных регионов страны. Политическая нестабильность, которая обычно

сопровождает гиперинфляцию, проявляется в отсутствии доверия к правительству,

что, в свою очередь, еще более усиливает недоверие к деньгам.Таким образом, социально-экономические последствия инфляции

многообразны и различны по глубине.

При высоких темпах инфляции агенты рынка перестают доверять друг другу, включая

государство, что усиливает экономическую нестабильность в стране.1.2

Основные меры по борьбе с инфляцией: фискальная и

монетарная политикиМногообразные

негативные социальные и экономические последствия инфляции заставляют правительства

разных стран проводить определенную экономическую (антиинфляционную) политику.

Цель антиинфляционной политики заключается в том, чтобы сделать инфляцию

управляемой, а ее уровень – достаточно умеренным.Оценивая характер антиинфляционной политики, можно

выделить в ней два подхода: фискальную и денежно-кредитную политики[3].Фискальная политика – это манипулированием

государственным бюджетом (правительственными расходами и налогообложением) для

достижения выдвинутых целей увеличения производства и занятости или снижения

инфляции. Основными инструментами фискальной политики являются государственные

расходы и налоги. Различают

экспансионистскую (стимулирующую) и рестриктивную (сдерживающую) фискальную

политику.Экспансионистская

фискальная политика предполагает увеличение

государственных расходов, снижение налогов либо сочетание этих мер.

Краткосрочный эффект данной политики заключается в преодолении циклического

спада производства. Долгосрочный результат может состоять в оживлении

инвестиционной активности фирм и устойчивом росте совокупного предложения.Рестриктивная

фискальная политика предполагает сокращение

государственных расходов, увеличение налогов либо сочетание этих мер.

Краткосрочный эффект в рассматриваемом случае состоит в определенной

нейтрализации факторов инфляции со стороны совокупного спроса ценой сокращения

занятости и даже возможного спада производства. Долгосрочный результат может состоять в стагфляции, что наиболее отчетливо

демонстрирует российская экономика переходного периода.Различают два вида фискальной

политики: дискреционную и автоматическую.Под дискреционной фискальной политикой понимается

сознательное манипулирование налогами и правительственными расходами с целью

контроля над инфляцией. Она включает в себя: уменьшение правительственных

расходов, увеличение налогов, или сочетание вышеуказанных мер.Основными инструментами

дискреционной налогово-бюджетной политики считаются государственные программы капиталовложений,

проекты по трудоустройству населения, временные изменения ставок

налогообложения. Однако дискреционная налогово-бюджетная политика связана с

длительными лагами времени, поскольку любые изменения структуры

государственных расходов и налоговых ставок требуют продолжительного обсуждения

в органах законодательской власти.Недискреционная

фискальная политика представляет собой

автоматическое изменение величины правительственных расходов, налогов и сальдо

государственного бюджета в результате циклических колебаний дохода. Современная

налогово-бюджетная система имеет свойство автоматической

стабильности, под которой понимается

экономический механизм, позволяющий уменьшать амплитуду циклических колебаний

уровней занятости и выпуска без дискреционных решений правительства. В качестве

автоматических, или «встроенных стабилизаторов» обычно выступает

прогрессивное налогообложение и система государственных трансфертов, или

«отрицательных налогов».«Встроенные

стабилизаторы», в отличие от дискреционных фискальных мер, представляют

собой быстродействующие механизмы экономической политики, поскольку

«включаются» без непосредственного специального вмешательства органов

законодательной власти. Недискреционная, автоматическая фискальная политика несколько

сглаживает циклические колебания в экономике, однако не устраняет их полностью.Монетарная

политика — инструмент, при помощи которого правительства стараются

воздействовать на макроэкономические условия, увеличивая или уменьшая денежную

массу.

Одним из самых распространенных инструментов монетарной политики с целью

борьбы с инфляцией является учетная ставка процента. Ее повышение

затрудняет получение кредитов у центрального банка и соответственно, сокращая

ресурсы прочих банков, ограничивает их операции.Мероприятия по регулированию учетной ставки обычно сопровождаются операциями

центрального банка на открытом рынке. Имеется в виду продаж государственных

ценных бумаг, которая влияет на размеры свободных ресурсов банковской системы.

Центральный банк может также продавать иностранную валюту коммерческим банкам с

целью, с одной стороны, сокращения их кредитных способностей, а с другой —

стимулирования этих банков к инвестициям за границей.Действенной формой регулирования в денежно-кредитной области выступает изменение

норм обязательных резервов, т.е. резервов, которые кредитные институты

должны держать в центральном банке. Важно, чтобы эти нормы дифференцировались в

зависимости от сроков привлечения банками вкладов. Увеличение обязательных

резервов непосредственно ведет к соответствующему сокращению ликвидности

банковской системы и ограничению кредитных операций. Если высокие нормы

устанавливаются для вкладов в иностранной валюте, это служит средством борьбы с

импортом инфляции.С середины 70-х годов в странах Запада начала активно использоваться политика, предложенная монетаристами и

направленная на введение целевых ориентиров прироста денежной массы или таргетирования.

Такая политика предполагает, что в качестве ключевого

момента в деле стабилизации денежного обращения выступает установление контроля над изменением денежной массы со

стороны центрального банка. Возможность же достижения положительных результатов такого

регулирования связывается прежде всего с воздействием центрального банка на «денежную базу» (т.е. на сумму наличных денег, а также остатков на резервных счетах коммерческих банков в центральном банке).

Центральный банк, воздействуя на «денежную базу», имеет возможность влиять

на размеры денежной массы.Однако последствия такого регулирования могут быть неоднозначны.

Так, сокращение темпов роста денежной массы может и не привести к

снижению цен. Вполне вероятной реакцией на уменьшение спроса, особенно в

условиях монополистической структуры рынка, явится сокращение инвестиций и

объемов производства.С самого начала характер и способы таргетирования отличались значительным разнообразием. Иногда установление целей носило во многом формальный характер,

выступало в роли обычных прогнозов. В то же время в ряде стран оно сыграло

более серьезную роль. При этом сами целевые ориентиры фиксировались по-разному — либо твердой контрольной цифрой допускаемого роста по одному

или сразу по нескольким денежным агрегатам на предстоящий период (как правило,

на год), либо «вилкой» («коридором»), показывающей верхний и нижний пределы

колебаний. Установление целевых ориентиров и наблюдений за реальной динамикой

денежной массы позволяет своевременно принимать решения о необходимых

регулирующих мероприятиях. Тем самым они выполняют важную функцию индикатора,

указывающего на то, какие следует провести изменения в экономической политике.1.3 Мировой

опыт по проведению антиинфляционной политикиМировая практика накопила богатый опыт форм и методов антиинфляционной политики, который требует изучения для выработки грамотной антиинфляционной политики в настоящее время.Послевоенная инфляция в США, как и в других капиталистических странах, вызвана новой гонкой вооружений и милитаризацией экономики. Рост денежной массы в США значительно опережал рост производства и товарооборота и имел инфляционный характер. С 1960 по 1967 гг. наличная денежная масса увеличилась на 44%[4], а розничный товарооборот в реальном выражении – только на 26%. В 1969-1970 гг. имел место кризисный спад промышленного производства США, но денежная масса продолжала возрастать. Так, в марте 1971 г. общий индекс промышленной продукции США был почти на 5% ниже уровня 1969 г., но общая масса денег в обращении возросла с марта 1969 г. по март 1971 г. на 11%. С марта 1971 г. по март 1972 г. денежная масса снова возросла на 11%, а промышленная продукция – только на 4%. В результате инфляции и давления монополий уровень цен в США систематически рос, а покупательная сила доллара падала. На протяжении послевоенного периода, с 1945г. по 1972 гг., общий индекс потребительских цен повысился более чем вдвое, причем только за 1963-1972 гг. его рост составил 37%. Особенностью послевоенной инфляции в США по сравнению с рядом других капиталистических стран явилось то, что обесценение доллара по отношению к товарам длительное время не сопровождалось снижением его официального золотого содержания, которое до конца 1971 г. оставалось на уровне, установленном еще в 1934 г.Активные антиинфляционные меры, принятые администрацией Р. Рейгана в 1981 г., способствовали снижению ее уровня. В их основу была положена монетаристская концепция регулирования экономики. В числе этих мер прежде всего можно выделить повышение процентных ставок, ограничение денежной эмиссии, сокращение бюджетного дефицита за счет урезывания государственных расходов, уменьшение пассива платежного баланса, снижение налогов с юридических и физических лиц и некоторое уменьшение военных расходов (вследствие подписания ряда соглашений с СССР о сокращении ракетно-ядерных вооружений).Период после Второй мировой войны в Великобритании характеризуется более высокими темпами инфляции, чем в других промышленно развитых странах. В 1951-1960 гг. розничные цены росли в среднем на 4,1% в год; в 1971-1980 гг. – на 13,3%; в 1981-1986 гг. – на 7,5%. Причины инфляции в Великобритании коренятся и в сфере производства, и в сфере обращения. Одной из основных был бюджетный дефицит, который сопровождался ростом государственного долга. Задолженность только центрального правительства в 1986 г. составляла 47% ВНП.Для борьбы с инфляцией Банк Англии применял разнообразные инструменты. До конца 70-х гг. в основном осуществлялся неокейнсианский подход к денежно-кредитному регулированию. Использовались три метода денежно-кредитной политики: маневрирование процентной ставкой Банка Англии; изменение норм «специальных депозитов», т.е. депонирования коммерческими банками доли средств, привлеченных на депозиты на спецсчете в Банке Англии; применение прямых селективных методов контроля за банковскими ссудами, выдаваемыми частному сектору. С 1976 г. наблюдалось усиление влияния на денежно-кредитную политику неоклассических и особенно монетаристических концепций. В монетарной политики акцент первоначально был сделан на таргетировании показателей денежной массы. Однако к началу 90-х гг. правительство убедилось в том, что контроль под ее ростом осуществлять чрезвычайно трудно. Инструментом борьбы с инфляцией был избран обменный курс фунта, который был привязан к стабильной немецкой марке. Такая политика продолжалась до сентября 1992 г., когда Великобритания вышла из механизма обменных курсов Европейской валютной системы. С тех пор ключевым элементом антиинфляционной политики стало изменение краткосрочных процентных ставок.Послевоенная инфляция во Франции была тесно связана с хроническим бюджетным дефицитом, который обусловлен крупными военными расходами, а также расходами, связанными с государственным регулированием экономики и осуществлением «политики роста». После Второй мировой войны неоднократно осуществлялись девальвации франка; две последние девальвации были проведены в декабре 1958г. и в августе 1969 г. Девальвация 1958 г. сыграла определенную роль в усилении экспорта французских товаров на мировой рынок. Золотовалютные резервы Франции значительно возросли: с 1050 млн. долл. в конце 1958 г. до 6994 млн. долл. в конце 1967 г. Однако внутренний процесс инфляции продолжался, что нашло выражение в систематическом повышении товарных цен. Так, с 1962 г. по август 1971 г. индекс розничных цен поднялся на 55% .В связи с этим правительство Франции в сентябре 1963 г. провозгласило «план стабилизации», включавший блокирование розничных цен и заработной платы, ряд мер кредитной рестрикции (ограничение банковских кредитов предприятиям и потребительского кредита, повышение учетной ставки Банка Франции в ноябре 1963 г. с 3,5 до 4%[5]), а также меры по сокращению бюджетного дефицита путем значительного увеличения налогов. Но реальной стабилизации франка не произошло: военные расходы и денежная масса продолжали увеличиваться, а покупательная сила франка падать. Тогда в сентябре 1969 г. правительство Франции опубликовало «план оздоровления», предусматривающий сокращение внутреннего потребления, уменьшение бюджетного дефицита и рост экспорта. Были вновь применены меры кредитной рестрикции (учетная ставка Банка Франции была поднята в 1969 г. с 6 до 8%; ограничен банковский и потребительский кредит), а для сокращения бюджетного дефицита повышены налоги.

Особый

интерес вызывают подходы стран Евросоюза к регулированию инфляции, в которых в

80-е годы произошла подлинная революция. Если ранее большинство государств

исходило из допустимости «умеренной» (на уровне 5 — 6%) инфляции ради поощрения

экономического роста, то сейчас на базе глубоких теоретических исследований,

подкрепленных эмпирическим анализом, страны ЕС пришли к выводу о концептуальной

предпочтительности стабильности цен. Многочисленные исследования показывают,

что инфляция оказывает негативное воздействие на экономическое развитие, хотя

оценить его количественно достаточно сложно. Издержки инфляции многомерны,

поскольку они вызываются различными причинамиОдновременно

страны ЕС полагают, что высокий уровень безработицы в Еврорегионе определяется

структурными, а не денежно-кредитными причинами, и поэтому либеральная

денежно-кредитная политика не способствует решению проблем безработицы, а

напротив, усугубит их, поскольку инфляция исказит направления инвестиционных

потоков, окажет давление на уровень долгосрочных процентных ставок и подорвет

распределительную функцию ценовых механизмов.Такие

концептуальные изменения в экономических воззрениях европейцев нашли отражение

в резком снижении темпов инфляции в 80 — 90-е годы, что и послужило базой для

перехода к единой валюте. На практике стабильность цен в ЕС обеспечивается

независимостью центрального банка[6].Степень

независимости Европейского Центрального Банка (ЕЦБ) является самой высокой в

мире. При этом она прочно закреплена: для изменения статуса ЕЦБ необходим созыв

межправительственной конференции. ЕЦБ не подчинен и не контролируется какими-либо институтами политической власти

ни на уровне стран ЕС, ни на уровне Союза в целом. Институциональная независимость

дополняется оперативной независимостью: определив контуры единой

денежно-кредитной политики, ЕЦБ имеет абсолютные полномочия в выборе

инструментов ее проведения. Она состоит из следующих компонентов: ЕЦБ

устанавливает количественные ориентиры индекса потребительских цен в качестве

основной цели. Этот показатель не должен превышать 2-3%. Для обеспечения

подобной цели, установленной на среднесрочную перспективу, ЕЦБ опирается на

количественные ориентиры увеличения денежной массы. За основу взят агрегат М3

(объем в обращении наличных денег, средних вкладов, чеков) — как более

гибкий с точки зрения среднесрочных тенденций показатель. Он установлен на

уровне 4%. Кроме того, ЕЦБ использует и более широкий круг экономических и

финансовых показателей, включая экономические прогнозы. В целях обеспечения

ценовой стабильности определяется и политика процентных ставок. Таким образом,

государства лишаются возможности финансировать свою деятельность за счет

денежно-кредитных методов. С 1994 г., т. е. с начала второго этапа формирования

экономического и валютного союза, было полностью запрещено покрытие дефицита

госбюджетов за счет эмиссии или за счет займов национальных центральных банков.

Предусмотрена также «личная независимость» руководства банка: все члены Исполнительного

комитета ЕЦБ назначаются на 8 лет без права переизбрания на второй срок.Наконец,

предусмотрена «материальная независимость» ЕЦБ: все национальные центробанки

имеют собственные бюджеты, независимые от одобрения государственными

структурами.Немаловажен

субъективный фактор — страны ЕС выбирают в качестве руководителей центральных

банков лиц, имеющих репутацию жестких «консерваторов». В современных

экономических моделях особая роль придается назначению на эту должность

банкира, который должен стремиться не к реализации социальных целей общества, а

придавать основное, даже чрезмерное значение, достижению стабильности цен. При

этом оптимальная степень консервативности неодинакова в различных странах. Она

тем выше, чем выше естественный уровень безработицы, чем менее

антиинфляционными являются настроения экономических, политических элит страны и

общества в целом. Иными словами, чем легче страна готова свернуть с пути борьбы

с инфляцией, тем консервативнее в своих убеждениях должен быть руководитель центрального

банка.

Глава

2. Анализ антиинфляционной политики в России в 2000-2009 гг.2.1

Исследование инфляционного процесса в России в 2000 – 2009 гг.Период с 2000

по 2009 года характеризуется противоположными тенденциями как в отношении

экономического положения в стране в целом, так и в отношении инфляционных

процессов. С 2000 по 2006 гг. уровень инфляции снизился на 9,6 процентных

пункта или в 1,1 раз (приложение 2, таблица № 1). В 2006 году впервые в

российской истории темп инфляции выражается однозначной цифрой (9%). Однако два

последующих года темп инфляции вырос и по итогам 2008 году составил 13,3 %, что

на 1,4% выше аналогичного показателя за 2007г. В 2009 году уровень снизился до

8,8 %. Следует заметить, что такое понижение анализируемого показателя во

многом связано с общемировой экономической конъюнктурой, а не с эффективной

антиинфляционной политикой, проводимой в стране.В настоящее

время рост цен для России является проблемой государственного значения. В 2009

г. уровень потребительской инфляции составил 116,5 % к предыдущему году. Особую

тревогу вызывает повышение потребительских цен на наиболее дешевые продукты

(приложение 2, таблица №2). Значительно в 2008 г. цены выросли на хлеб,

макаронные изделия, крупы, молочные продукты, масло, т. е. на наиболее

востребованные продукты питания, доступные для населения со средними и низкими

доходами.Инфляция на потребительском рынке является следствием

повышения уровня цен производителей, обусловленных инфляцией издержек.

Трансформация издержек производства в цены потребителя занимает от 1 месяца до

3 лет в зависимости от вида экономической отрасли[7]. Снижение

темпов потребительской инфляции относительно инфляции производителей в

российских условиях происходило в период с 2002 по 2006 г. Это было достигнуто

за счет государственных цен на продукты первой необходимости. За данный период

потребительская инфляция снизилась на 2,3 процентных пункта и достигла своего

минимального значения в 2006 г.В 2007-2008 гг. наблюдалось значительное ускорение темпов

потребительской инфляции (до 116,5%). Среди основных факторов[8],

обуславливающих ускорение инфляции в 2007-2008 гг.: образование дефицита

отдельных продовольственных товаров (молоко и молочной продукции, сливочного

масла, сыра) вследствие резкого сокращения импорта и увеличения экспорта

(например, подсолнечного масла), влияние роста мировых цен на зерно и

продовольствие на цены внутреннего рынка (молоко и молочная продукция, пшеница

и ячмень, подсолнечное масло) и ослабление конкуренции со стороны импорта.

Также существенным инфляционным фактором является низкая склонность населения к

сбережениям вследствие отрицательной доходности наиболее популярных

сберегательных институтов (депозиты, валюта) и недоступности вложений в

недвижимость для основной части населения из-за невысокого уровня доходов.Анализируя

динамику роста на цены производства (приложение 2, таблица № 3) в ведущих

отраслях российской экономики, необходимо отметить, что период 2000-2008 г.

характерен понижением (до 2002 г.), а затем повышением цен практически по всем

отраслям производства. Особую озабоченность вызывает значительное повышение

уровня цен по отношению к базисному периоду в таких отраслях, как добыча

топливно-энергетических ископаемых (исключением является 2008 г.), производство

сельскохозяйственной продукции, пищевых продуктов и промышленных товаров, так

как доля пищевых товаров в потребительской корзине составляет 40,2%,

непродовольственных – 35,13%. Себестоимость же добычи энергоресурсов

воздействует на цены производителей других отраслей реального экономического

сектора, что в конечном счете отражается на потребительских ценах.Объясняется

инфляция издержек такими факторами, как рост номинальной заработной платы и цен

на сырье и энергию. Доля промежуточного потребления в выпуске товаров и услуг

за рассматриваемый период выросла с 48,4 до 51,3%, в то время как доля валовой

добавленной стоимости снизилась с 51,6 до 48,7%. Промежуточное потребление

отражает стоимость товаров и услуг, которые трансформируются или полностью

потребляются в процессе производства, т. е. является сырьевой составляющей

выпуска товаров и услуг в целом по стране. Другими словами, в общем выпуске

увеличилась доля стоимости сырья, рост которой можно считать результатом роста

цен на топливо и энергоносители.В общем

суммарном объеме выпуска товаров и услуг также следует отметить незначительное

увеличение доли оплаты труда. Рост данного показателя обусловлен не только

повышением номинальной заработной платы, но и легализацией теневой. На

повышение заработной платы негосударственного сектора большое влияние оказал

правительственный курс по выводу из тени «серой» зарплаты.По данным

Госкомстата, при росте реальной заработной платы по России

реально-располагаемые денежные доходы населения фактически не меняются. Более того, с 2000 по 2008 г. даже

наблюдается их незначительное снижение (таблица №4).Таблица № 4.

Динамика

общероссийской заработной платы, реальных доходов населения[9],%.

| Показатель | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 |

| Реальная з/плата к предыдущему году | 121,0 | 118,0 | 116,0 | 111,0 | 111,0 | 113,0 | 113,0 | 116,0 | 115,0 |

|

Реальные денежные доходы населения к предыдущему году |

112,0 | 113,0 | 111,0 | 115,0 | 110,0 | 112,0 | 113,0 | 111,0 | 110,5 |

Поэтому можно

сделать вывод, что в настоящих условиях повышение заработной платы в России не

вызывает избыточного спроса и не является причиной инфляции.

Гораздо больше на общий уровень цен влияют цены на сырье и

особенно на энергоносители. Цены на бензин в России в 2007 — 2008 гг. превысили

цены в США, а цены на авиационный керосин в 2008 г. превысили даже европейские.

Снижение цен на нефть на мировом рынке в конце 2008 г способствовало

удешевлению топлива в странах Запада, при этом в России цены на нефтепродукты

практически не снизились, что сделало национальную российскую экономику менее

конкурентоспособной. В 2007 г. индекс цен на добычу топливно-энергетических

ископаемых к предыдущему году составил 158,1 % (приложение 2, таблица №3).

Очевидно, что причиной этого является спекулятивная составляющая, а не рост

заработной платы в стране.

Таким

образом, при отсутствии увеличения реальных доходов населения будет

продолжаться дальнейший рост потребительской инфляции как отражение инфляции

производителя, которая в свою очередь зависит от динамики роста цен на

энергоресурсы и сельскохозяйственное сырье. Такая ситуация при отсутствии роста

реальных доходов населения влечет снижение спроса, что в свою очередь вызывает

рецессию национальной экономики и снижение ВВП.

Как показано

выше, инфляция в России зависит не столько от повышения уровня оплаты труда,

сколько от роста цен на основные факторы производства, и в первую очередь от

цен на энергоносители. Следовательно, для борьбы с инфляцией государство должно

регулировать цены на углеводороды, а не ограничивать рост заработной платы и

цены на товары первой необходимости.

Также

необходимо отметить, что темп инфляции в России в 2000-2009 гг. на протяжении

всего периода превышал прогнозы, сделанные правительством. В 2006 году прогноз

правительства относительно темпов инфляции на 2007, 2008 гг. составил 6-7%,

4,5-5% соответственно, позднее был скорректирован относительно 2007 г. — менее

10%. Однако реальный темп инфляции превысил даже скорректированный прогноз на

2%. Приведенные несоответствия, несомненно, подогревают инфляционные ожидания

населения, которые также являются значительным фактором инфляции.

2.2

Анализ основных направлений антиинфляционной политики в России в 2000 – 2009

гг.

Цель

антиинфляционной политики не подавление инфляции любой ценой, а управление

инфляционным процессом (рыночными и государственными методами) в интересах

подъема национального производства и экономической безопасности народа. Судя по

мировому опыту, допустима небольшая инфляция, если это увеличивает

платежеспособный спрос и тем самым стимулирует экономический рост.

Основными

мерами, применяемыми в рамках антиинфляционной политики в России являются:

·

Регулирование ставки рефинансирования

·

Регулирование обязательных резервов

·

Регулирование цен и тарифов

Анализ

изменения ставки рефинансирования в России в период с 2000 по

2009 гг. (таблица №5) свидетельствует о том, что реального воздействия на

уровень инфляции этот инструмент пока не оказывает.

Таблица

№5[10].

Динамика

изменения ставки рефинансирования и инфляции в России.

| Год | Ставка рефинансирования, на конец года (%) |

Уровень инфляции (%) |

| 2000 | 25 | 20,2 |

| 2001 | 25 | 18,6 |

| 2002 | 23 | 15,1 |

| 2003 | 18 | 12 |

| 2004 | 13 | 11,7 |

| 2005 | 13 | 10,9 |

| 2006 | 11 | 9,0 |

| 2007 | 10 | 11,9 |

| 2008 | 13 | 13,3 |

| 2009 | 8,75 | 8,8 |

С

2000 г. наметилась устойчивая тенденция к понижению ставки рефинансирования. За

период с 2000 по февраль 2008 г. данный показатель снизился в 2,5 раза (до

10%). Однако для преодоления инфляционных процессов в начале 2008 г. Банк

России начал проводить политику постепенного повышения ставки рефинансирования.

В частности, в феврале 2008 г. ставка была повышена на 0,25%, затем повышалась

еще 4 раза и к концу года составила 13%. Следует подчеркнуть, что в это время

практически во всех промышленных странах происходило сокращение учетных ставок.

Действия

властей мотивировались необходимостью остановить отток капитала за рубеж и

аргументом о необходимости следования принципу соотношения ставки

рефинансирования и темпов инфляции. Однако, по итогам года инфляция превысила

13%, а повышение ставки сделали недоступными кредиты для реального сектора

экономики, что способствовало усугублению кризисных явлений.

С

апреля 2009 года Банк России начал снижать ставку рефинансирования, доведя ее к

концу года до 8,75 %.

Таким

образом, в России ставка рефинансирования до сих пор скорее остается

экономическим индикатором, чем регулятором уровня инфляции. При этом необходимо

заметить, что когда Банк России увеличивал ставку рефинансирования в целях

борьбы с инфляцией, рост цен непременно превышал ее.

Одним

из наиболее действенных инструментов антиинфляционной политики является норма

обязательного резервирования. В период с 2000

г. по начало 2004 г. ставка отчисления в Фонд обязательного резервирования

(ФОР) по рублевым вкладам населения составляла 7%, а по средствам юридических

лиц и валютным вкладам — 10%. Общий объем средств ФОР в России в начале 2004 г.

оценивался в 160 млрд руб. (примерно 5,6 млрд долл.).

В целом средние нормы обязательного резервирования в

России в начале 2000-х годов значительно превышали аналогичные показатели

ведущих индустриально развитых стран, что значительно снижало

конкурентоспособность российских банков по сравнению с иностранными.

По настоятельному требованию коммерческих банков

совет директоров Банка России принял решение о понижении с 1 апреля 2004 г.

ставки отчисления в ФОР на 1% по средствам юридических лиц и валютным вкладам,

которая составила 9%. В последующие годы эта тенденция продолжилась.

Однако уже в 2008 г. Банк России в целях борьбы с

инфляцией трижды повышал нормы обязательного резервирования. В сентябре 2008 г.

нормативы обязательных резервов по обязательствам банков перед физическими

лицами в рублях повысились до 5,5%, перед банками нерезидентами в рублях и

иностранной валюте — до 8,5%, по другим обязательствам в рублях и иностранной

валюте — до 6%.

В сентябре 2008 г. в разгар финансового кризиса Банк

России вынужден был снизить ставки резервирования для российских коммерческих

банков с 5,5 до 1,5% по рублевым розничным депозитам, с 8,5 до 4,5% по

иностранным кредитам.

Эта мера позволила увеличить денежные средства на

балансах банков на 300 млрд руб. (примерно 12 млрд долл.) и смягчить проблему

нехватки ликвидности в банковской системе.

С

2004 г. одним из основных инструментов регулирования инфляции является Стабилизационный

фонд Российской Федерации[11]

(образован 1 января 2004 г.). Целью создания Фонда является обеспечение сбалансированности

федерального бюджета при снижении цены на нефть ниже базовой (установлена с 1

января 2006 года на уровне 27 долларов США за баррель сорта Юралс).

Также

одной из основных целей Фонда является изъятие поступления средств вывозной

таможенной пошлины на нефть и налога на добычу полезных ископаемых (нефть), при

цене на нефть сорта Юралс, превышающей базовую цену для предотвращения

скопления излишней денежной массы на рынке страны.

С 1 февраля 2008 года стабилизационный фонд был

разделён на две части: Резервный фонд и Фонд национального благосостояния.

Резервный фонд способствует стабильности экономического развития страны,

уменьшая инфляционное давление и снижая зависимость национальной экономики от

колебаний поступлений от экспорта невозобновляемых природных ресурсов.

Резервный

фонд фактически заменил собой Стабилизационный фонд Российской Федерации. В

отличие от Стабилизационного фонда Российской Федерации помимо доходов

федерального бюджета от добычи и экспорта нефти источниками формирования

Резервного фонда также являются доходы федерального бюджета от добычи и

экспорта газа.

В период 2000-2009

гг. в рамках антиинфляционной политики использовался такой метод, как регулирование

цен.

Снижение

темпов потребительской инфляции в российских условиях за период с 2002 по 2006

г. (на 6,1%) было достигнуто за счет государственного регулирования цен на

продукты первой необходимости и сельскохозяйственную продукцию. Однако,

искусственное регулирование цен дает эффект только в краткосрочной перспективе.

Замораживание цен при увеличении себестоимости отрицательно влияет на

рентабельность производства и может вызвать стагнацию в экономике страны, а

уменьшение товарной массы при росте издержек в конечном итоге приведет к

дополнительному повышению цен, провоцируя следующий виток инфляции.

Таким

образом, антиинфляционная политика, проводимая в России, осуществляется на

принципах монетаризма, в частности на изъятии избыточной денежной массы в

условиях инфляции.

Начиная

с 2000-2001 гг. Правительство позволяло рост денежной массы в стране (таблица

№6). С 2001-2008 гг. денежный агрегат ![]() увеличился более, чем в 6

увеличился более, чем в 6

раз. При этом его минимальное увеличение произошло в 2008 г., который

характерен увеличением темпа инфляции.

Таблица

№6 [12].

Динамика

изменения денежной массы и инфляции в России.

| Год |

Денежная масса |

Уровень инфляции (%) |

| 2001 | 1613 | 18,6 |

| 2002 | 2135 | 15,1 |

| 2003 | 3213 | 12 |

| 2004 | 4363 | 11,7 |

| 2005 | 6045 | 10,9 |

| 2006 | 8996 | 9,0 |

| 2007 | 13272 | 11,9 |

| 2008 | 13493 | 13,3 |

| 2009 | 13161 | 8,8 |

В

разгар кризиса – с января по июль 2009 г. – происходило сжатие денежной массы с

13,5 трл. руб до 13,16 трл. руб., и по итогам 2009г. уровень инфляции снизился

на 4,5 процентных пункта. Однако данное уменьшение прежде всего связано с

общемировой экономической конъюнктурой, а не с эффективной антиинфляционной

политикой правительства.

Важно

подчеркнуть, что инфляция в современной России не носит монетарного характера,

т. е. на прямую не связана с увеличением денежной массы. Сравнительный анализ

динамики изменения денежной массы и инфляции в России это подтверждает

(диаграмма 1, диаграмма 2). В период с 2001 по 2009 гг. денежная масса в России

увеличилась в 8,2 раза, а инфляция, в свою очередь, сократилась в 2,1, т. е.

данные показатели характеризуется противоположными тенденциями.

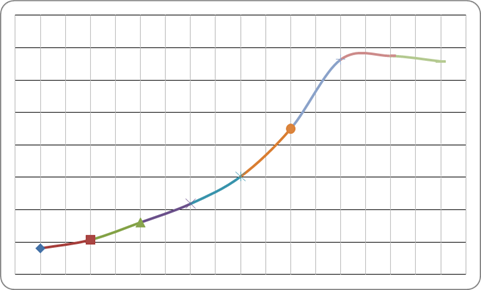

Диаграмма

1. Динамика денежной массы, млрд. руб.

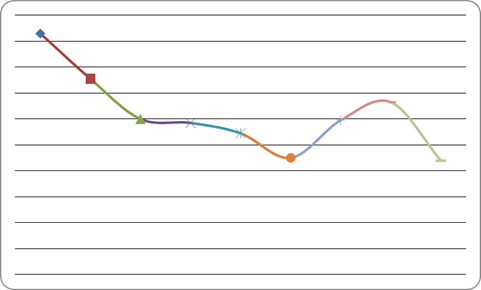

Диаграмма

2. Динамика среднегодового уровня инфляции.

Таким

образом, сжатие денежной массы не приводит к уменьшению уровня инфляции в

российской экономике. Прямым следствием проведения данной политики является

демонетизации экономики, т. е. уменьшение насыщенности экономики ликвидными

активами, а следовательно, и лишение экономики внутренних резервов роста.

Глава

3. Совершенствование государственной антиинфляционной политики в России

Дальнейшее

прогрессивное развитие России не представляется возможным без снижения

инфляции, а следовательно, и без грамотной государственной антиинфляционной

политики.

Для борьбы с инфляцией необходимо разработать и реализовать комплекс

мероприятий, сочетающий меры денежно-кредитной политики и государственной

политики по стимулированию экономического роста, структурной политики и

социальной политики.

Эффективная антиинфляционная

политика позволит держать

под контролем цены, не подавляя роста национальной экономики в долгосрочной

перспективе.

Для построения такой эффективной антиинфляционной политики при всех

существующих трудностях необходимо переходить к политике прямого таргетирования инфляции. Банк России, как и Европейский центральный банк, должен действовать по

принципу установления целевого уровня инфляции. Речь идет о полнофункциональном таргетировании инфляции, т.е. четком

институциональном обязательстве Банка России по достижению ее целевого

ориентира. Главной функцией Банка России должно стать «поддержание стабильности цен».

Следует ввести жесткий контроль за соответствием денежных агрегатов и

достижением целевых ориентиров по базовой инфляции. При этом денежно-кредитная

политика Банка России не должна характеризоваться механистическим подходом к

контролю за предложением денег в экономике и за динамикой валютного курса.

Данное положение необходимо

закрепить в законодательном порядке, т.е. внести изменения в Закон о Центральном банке Российской Федерации.

Основные направления и параметры единой государственной денежно-кредитной

политики должны разрабатываться Правительством Российской Федерации и также в

законодательном порядке утверждаться как минимум на 3 года.

Необходимы изменение акцентов в сложившихся ориентирах денежно-кредитной

политики, использование всех ее инструментов для борьбы с инфляцией и создания

условий экономического роста.

В частности, ставка рефинансирования должна стать эффективным инструментом

политики и оказывать непосредственное влияние на стоимость заемных средств на

межбанковском рынке. В перспективе этот показатель, так же как в США,

Европейском сообществе и многих других странах, должен стать ключевым

ориентиром, индикатором и регулятором финансового рынка.

Регулирующее влияние на темпы роста инфляции может оказывать политика

повышения номинального эффективного курса рубля по отношению к валютам основных

торговых партнеров России. Однако следует иметь в виду, что чрезмерное

укрепление курса национальной валюты может негативно сказываться на

конкурентоспособности экспортных поставок.

Около половины инфляционного потенциала зависит от ценового фактора. Назрела необходимость разработки принципов

государственной ценовой политики. Серьезное влияние на рост цен оказывают тарифы на услуги естественных монополий. В этой связи представляется целесообразным

на правительственном уровне разработать действенные механизмы мониторинга и

ограничения роста тарифов на услуги естественных монополий.

Требуется и правовое

регулирование торговых наценок с учетом социального фактора и различной ценовой эластичности спроса на

товары и услуги. Необходимо разработать рыночные меры по значительному

сокращению количества торговых посредников.

Для сдерживания роста инфляции необходимо координировать повышение заработной платы и доходов в

корпоративном секторе с учетом динамики производительности труда. Необходимо регулировать налоговыми

методами чрезмерный рост денежных доходов в ряде сырьевых отраслей,

государственных корпорациях, доходы топ-менеджеров крупных корпораций и

финансовых институтов.

Для малоимущих слоев населения необходимы специальные программы социальной защиты от инфляции.

В том числе в форме индексации заработной платы и других основных доходов

пропорционально росту цен, государственного

субсидирования цен на товары первой необходимости, введения специальных

продовольственных карточек для малоимущих граждан.

Формирование и

реализация антиинфляционной политики не предоставляется возможной без

объективной информационной базы о ценах. Данная база формируется в России

Росстатом, являющимся структурным подразделением Минэкономразвития России,

ответственного за составление прогнозов инфляции. Подчиненность Росстата

создает угрозу для ведомственной коррекции методики расчета и подачи

соответствующих данных. В связи с этим представляется целесообразным

организационное переподчинение Росстата Правительству РФ для обеспечения

достоверности.

Также необходимо

создание единого руководства антиинфляционной политикой страны на уровне

страны. В настоящее время за инфляцию отвечает ЦБ РФ, программы по инфляции

составляет Минэкономразвития России, цены и тарифы разрабатывает Министерство

торговли и промышленности, а динамику важнейших элементов стоимости цены

определяет Минфин.

Таким образом, в долгосрочной перспективе России необходимо создавать функциональную экономическую

систему, регулирующую

уровень инфляции, и функциональную систему, стимулирующую экономический рост.

Наличие таких систем позволит в режиме саморегуляции решать задачи

устойчивого и динамичного развития российской экономики.

Заключение

В ходе написания курсовой работы была

изучена и проанализирована учебная и научная литература по теме «Российский

опыт борьбы с инфляцией». В результате в теоретическую часть работы внесены

наиболее значимые и актуальные вопросы: понятие инфляции и ее

социально-экономические последствия, основные меры по борьбе с инфляцией,

мировой опыт по проведению антиинфляционной политики.

Из

проведенного анализа антиинфляционной политики в России в 2000-2009 гг. можно

сделать следующие выводы:

1.

Инфляция в

современной России не носит монетарного характера, т. е. на прямую не связана с

увеличением денежной массы, что подтверждается сравнительным анализом динамики

изменения денежной массы и инфляции в России. Инфляция на потребительском рынке является следствием

повышения уровня цен производителей, обусловленных инфляцией издержек.

Анализируя индексы цен производства, особенно опасно повышение уровня цен в

таких отраслях, как добыча топливно-энергетических ископаемых, производство

сельскохозяйственной продукции, пищевых продуктов и промышленных товаров, так

как рост цен в этих отраслях еще больше подогревает потребительскую инфляцию.

2.

Для

сдерживания инфляции в период 2000-2009 гг. был выбран монетаристский подход. В

связи с этим антиинфляционная политика осуществлялась следующими методами:

регулирование ставки рефинансирования, регулирование обязательных резервов,

регулирование цен и тарифов. Также в целях изъятия избыточной денежной массы из

обращения был создан Стабилизационный фонд, который в последствии был разделен

на на две части: Резервный фонд и Фонд национального благосостояния. Однако,

так как инфляции в России не носит монетарного характера то применяемые меры

дают результаты лишь в краткосрочном периоде.

В

качестве основных направлений совершенствования государственной

антиинфляционной политики в России можно предложить следующие мероприятия:

1.

необходимо

перейти к политике прямого таргетирования инфляции;

2.

разработать механизмы мониторинга и ограничения роста

тарифов на услуги естественных монополий;

3.

обеспечить правовое регулирование

торговых наценок

4.

для малоимущих

слоев населения

необходимо разработать специальные программы социальной защиты от инфляции

5.

сформировать объективную

информационную базу о ценах;

6.

создать единое

руководство антиинфляционной политикой на уровне страны.

Список

используемой литературы

1.

Андрианов В. Д. «Инфляция: причины возникновения и методы

регулирования» — М.: «Экономика» 2010г.

2.

Салихов Б. В. «Экономическая теория» -М.: «Дашков и Ко» 2006

г.

3.

Туманова Е.А., Шагас Н. Л. «Макроэкономика» — М.: ИНФРА-М

2004 г.

4.

«Инфляция и антиинфляционная политика в России» по ред. Л.

Н. Красавиной – М.: «Финансы и статистика» 2000 г.

5.

«Политическая экономия и история экономических учений» по

ред. А. Г. Поршнева, Б. А. Денисова –М.: государственный университет управления

2005г.

6.

С. Никитин, М. Степанова «Инфляция и антиинфляционная

политика: зарубежный и отечественный опыт»// «Мировая экономика и международные

отношения» №4 2008г., стр. 16-20.

7.

В. Д. Фетисов, Т. В. Фетисова « О концепции программы

антиинфляционной политики России на 2009-2010гг.»// «Финансы и кредит» №7 2008г., стр. 6-12.

8.

Е. Ф. Линкевич «Потребительская и производственная инфляция

в современной России»// «Финансы и кредит» №15 2009г., стр. 68-73.

9.

А. В. Ишханов, Е. Ф. Линкевич «Инфляционные процессы в новой

России»// «Финансы и кредит» №9 2009г., стр. 42-49.

10. Российский статистический ежегодник 2008г.

11. Официальный сайт федеральной службы статистики www.gks.ru

12. Официальный сайт Министерства финансов Российской Федерации www.minfin.ru

13. Официальный сайт Министерства экономического развития

Российской Федерации www.economy.gov.ru

Приложение 1

Рис.1

Приложение 2

Таблица № 1.

Уровень

инфляции по Российской Федерации в 2000-2009гг.

на конец

периода, в %.

| Год | Уровень инфляции |

| 2000 | 20,2 |

| 2001 | 18,6 |

| 2002 | 15,1 |

| 2003 | 12 |

| 2004 | 11,7 |

| 2005 | 10,9 |

| 2006 | 9,0 |

| 2007 | 11,9 |

| 2008 | 13,3 |

| 2009 | 8,8 |

| 2010 (прогноз ЦБ) |

9-10 |

Источники:

Российский статистический ежегодник 2008г, официальный сайт федеральной службы

статистики www.gks.ru

Таблица №2.

Индексы

потребительских цен на отдельные виды продовольственных товаров по Российской

Федерации в 2000-2008гг.на конец периода, в %.

| Показатель | 2002 г. | 2003 г. | 2004 г. | 2005 г. | 2006 г. | 2007 г. | 2008 |

| Продовольственные товары | 111,0 | 110,2 | 112,3 | 109,6 | 108,7 | 115,6 | 116,5 |

| Мясо и птица | 102,7 | 108,9 | 119,6 | 118,6 | 105,9 | 108,4 | 122,2 |

| Колбасные изделия и копчености | 106,0 | 107,0 | 119,4 | 110,1 | 107,7 | 109,1 | 124,2 |

| Мясные консервы | 109,9 | 107,3 | 113,5 | 114,4 | 107,7 | 107,7 | 124,7 |

| Рыбопродукты | 112,1 | 108,7 | 111,8 | 113,1 | 106,9 | 108,5 | 114,7 |

| Масло сливочное | 112,0 | 111,4 | 106,8 | 108,2 | 106,8 | 140,3 | 110,5 |

| Масло подсолнечное | 106,5 | 107.6 | 102,1 | 102,1 | 98,8 | 152,3 | 122,1 |

| Молоко и молочная продукция | 105,9 | 113,1 | 112,8 | 110,5 | 108,7 | 130,4 | 112,2 |

| Сыр | 100,8 | 109,6 | 108,1 | 112.0 | 104,2 | 156,3 | 93,3 |

| Яйца | 106,3 | 110,5 | 128,7 | 86,1 | 110,4 | 128,7 | 113,8 |

| Кондитерские изделия | 108,9 | 111,0 | 107,9 | 106,4 | 109,1 | 112,0 | 107,0 |

| Хлеб и хлебобулочные изделия | 104,9 | 130,4 | 116,7 | 103,0 | 111,1 | 122,4 | 123,4 |

| Крупа и бобовые | 126,4 | 117,0 | 111,6 | 100,2 | 112,1 | 124,7 | 125,9 |

| Макаронные изделия | 106,5 | 114,0 | 114,6 | 101,9 | 104,7 | 123,6 | 133,8 |

| Алкогольные напитки | 108,9 | 109,9 | 108,7 | 107,6 | 110,1 | 107,7 | 110,9 |

Источники:

Российский статистический ежегодник 2008г, официальный сайт федеральной службы

статистики www.gks.ru

Таблица № 3.

Индексы цен

производства основных отраслей экономики по Российской Федерации на конец

периода, %.

| Показатель | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 |

| Индекс цен на производство с/х продукции |

122,2 | 117,5 | 98,1 | 124,7 | 1 17,7 | 103,0 | 110,4 | 130,2 | 135,7 |

| Индекс цен строительной продукции | 135,9 | 114,4 | 1 12,6 | 110,3 | 114,9 | 112,1 | 112,4 | 117,4 | 116,9 |

| Индекс тарифов на грузовые перевозки |

151,5 | 138,6 | 118,3 | 123,5 | 109,3 | 116,6 | 115,8 | 116,7 | 132,3 |

| Индекс цен на производство промышленных товаров |

131,9 | 108,3 | 117,7 | 112,5 | 128,8 | 113,4 | 110,4 | 125,1 | 93,0 |

| Индекс цен на производство пищевых продуктов |

121,1 | 113,0 | 109,2 | 113,5 | 111,1 | 104,0 | 108,3 | 120,0 | 126,3 |

| Индекс цен на добычу топливно-энергетических ископаемых |

155,7 | 101,0 | 127,3 | 97,9 | 169,7 | 135,3 | 96,4 | 158,1 | 57,8 |

| Индекс цен на производство и распределение электроэнергии, газа, воды |

141,6 | 127,4 | 126,0 | 114,5 | 112,5 | 112,6 | 110,3 | 113,3 | 118,0 |

Источники:

Российский статистический ежегодник 2008г, официальный сайт федеральной службы

статистики www.gks.ru

[1] Туманова Е.А.,

Шагас Н. Л. «Макроэкономика» — М.: ИНФРА-М 2004 г., стр. 125

[2] Политическая экономия и история

экономических учений: учебник под общей редакцией А. Г. Поршнева, Б. А.

Денисова, М.: Гос.ун-управления, 2004, стр. 310

[3] Салихов Б. В. «Экономическая теория» -М.: «Дашков и Ко»

2006 г., стр. 256

[4]

С. Никитин, М. Степанова «Инфляция и антиинфляционная политика: зарубежный и

отечественный опыт»// «Мировая экономика и международные отношения» №4 2008г.,

стр. 19

[5]

С. Никитин, М. Степанова «Инфляция и антиинфляционная политика: зарубежный и

отечественный опыт»// «Мировая экономика и международные отношения» №4 2008г.,

стр. 20

[6]

«Инфляция и антиинфляционная политика в России» по ред. Л. Н. Красавиной – М.:

«Финансы и статистика» 2000 г, стр. 233

[7] Е. Ф. Линкевич «Потребительская и производственная инфляция

в современной России»// «Финансы и кредит» №15 2009г., стр. 68

[8] А. В. Ишханов, Е. Ф. Линкевич «Инфляционные процессы в

новой России»// «Финансы и кредит» №9 2009г., стр. 45

[9]

Источник: Линкевич Е. Ф.

«Потребительская и производственная инфляция»// Финансы и кредит 2009 г. №15,

стр.72.

[10]

Андрианов В. Д. «Инфляция: причины возникновения и методы регулирования» — М.:

«Экономика» 2010г., стр. 116.

[11] Официальный

сайт Министерства финансов Российской Федерации www.minfin.ru