Введение

Последнее десятилетие прошлого века характеризуется

многочисленными переломными моментами в истории нашей страны, которая

переживала в то время крах советской системы управления и хозяйствования, что

требовало от руководства государства решительных, но осторожных и взвешенных

решений в части урегулирования проблемных ситуаций. Данный этап также прошел

под знаком разнообразных реформ общественной, политической и экономической

сфер, призванных к одной цели – формирование принципиально нового общества и

государства в рамках неолиберальной модели экономики с присущими ей свободным

рынком, конкуренцией и многообразием форм собственности. Однако

результативность, а главное успешность подобных преобразований в итоге

оказалась под вопросом, причиной чему явились ограниченные меры бюджетной и

денежно-кредитной политики со стороны регулирующих органов высшей

исполнительной власти, выразившиеся в приоритетности противодействия

инфляционным процессам над стимулированием капитальных вложений в реальный

сектор экономики; в увеличении налогового бремени в целях сокращения дефицита

государственных финансов, а также в акселерации внешних и внутренних

заимствований. Подобный набор инструментов государственного регулирования

являлся искаженной интерпретацией методов и принципов монетаризма, выбранной

тогда и остающейся до сих пор доминирующей теорией. Итогом накопленных

противоречий, явившихся результатом насаждаемой со стороны международных

финансовых и торговых организаций – ВТО, МВФ, экономической политики, стала

глубокая стагнация российской промышленности, в частности, и экономики, в

целом. Именно августовский кризис 1998 г. в данных условиях ознаменовал

собой «дно» продолжающегося с 1991 г. экономического спада.Значение последствий экономического дефолта 17 августа 1998 г.

сложно переоценить, в силу того, что данное событие оставило серьезный след в

новейшей истории нашей страны, явившись аккумулятором бесценного опыта в

области государственных финансов и государственного управления. Данный аспект,

а также поиск работающих механизмов недопущения подобных кризисных ситуаций

инициировали актуальность анализируемой темой.Объектом исследования явилась фактическая составляющая

экономического кризиса 1998 г. Предметом исследования выступили

причинно-следственные связи рассматриваемого явления.Цель исследования – рассмотреть предпосылки кризиса 17

августа 1998 г. в РФ. Для достижения цели исследования необходимо решить

следующие задачи:– определить состояние экономики на протяжении 1992–1998 гг.;

– рассмотреть причины произошедшего кризиса;

– обозначить последствия дефолта 1998 г. для

экономики России.Основой написания курсовой работы послужили монографии и

статьи авторитетных специалистов в области финансово-экономической науки, кроме

того, учебные пособия, периодические издания, нормативно-правовые источники и

информационно-аналитические ресурсы отечественных и иностранных интернет-сайтов.1. Характерные

особенности экономической системы РФ в 1992–1998 гг.1.1 Анализ

системообразующих тенденций российской экономики 90-х гг. XX в.Экономику России начала и середины 1990-х гг. характеризуют

противоречивые решения экономического блока Правительства РФ, активные действия

зарождающихся бизнес – структур, а также доминирование криминогенной

составляющей в процессе совершения большинства средних и крупных хозяйственных

сделок, что было обозначено как период первоначального накопления капитала. В

качестве основных индикаторов, показывающих справедливость обозначенных выше

явлений, могут выступать макроэкономические показатели системы национальных

счетов – ВВП, ВДС, динамика индексов безработицы, потребительских, промышленных

цен, торговый баланс в разрезе отраслей реального сектора экономики,

являющегося фундаментом национальной экономики, а также отражающего глубинные

изменения в её основе.Прежде чем приступить к непосредственному анализу состояния

российской экономики в 1992–1998 гг., определим составляющие реального

сектора экономики, то есть массив отраслей образующих данный сектор. Реальный

сектор экономики (РСЭ) – совокупность отраслей экономики, производящих

материальные и нематериальные товары и услуги, за исключением

финансово-кредитных и биржевых операций, которые относятся к финансовому

сектору экономики. Однако сам термин не имеет четкого законодательного

отражения и не закреплен в качестве единственно верного. Большинство авторов

делают уточнения в отношении состава отраслей реального сектора экономики,

отождествляя его со сферой материального производства, содержащей в себе

предприятия электроэнергетики, топливной промышленности, сельского и лесного

хозяйства, транспорта и связи. Возьмем за основу именно эти структурные

элементы, что является максимальным сосредоточением нефинансовых производственных

активов, трудовых и финансовых ресурсов государства, аккумулирующих в себе

значительную часть национального дохода и национального богатства.Обозначим динамику численности предприятий реального сектора

экономики РФ с 1992 г. по 2001 г. в соответствии с общесоюзным

классификатором отраслей народного хозяйства (ОКОНХ). Для отображения

последующего развития ситуации включим в анализ следующие 3 посткризисных года.

Из таблицы 1.1.1. заметно, как менялась структура реального сектора экономики

РФ накануне и после кризисного 1998 г., численную основу которого на

протяжении рассматриваемого периода составили промышленные предприятия – 17, 03%

и 12, 43% в 1994 и 1998 гг. соответственно. Здесь стоит отметить важнейшую

особенность в части формирования состава данного блока – снижение доли

предприятий каждой из представленных отраслей снижался на протяжении 1994–2001 гг.

в связи с активным формированием новых предприятий в иных сферах экономики, в

главной степени торговой и финансовой.Таблица 1.1.1. Динамика и структура реального сектора

экономики РФ 1994–2005 гг.

Наименование

1994

1995

1996

1997

1998

1999

2000

2001

Всего,

в том числе:

кол-во,

ед.

1244860

1946276

2249531

2504518

2727146

2901237

3106350

3346483

уд.

вес (%)

100

100

100

100

100

100

100

100

Промышленность

кол-во,

ед.

212000

289000

310000

324000

339000

352000

372000

384000

уд.

вес (%)

17,03

14,85

13,78

12,94

12,43

12,13

11,98

11,47

Транспорт

и связь

кол-во,

ед.

36000

47500

53100

62700

71151

79541

86893

94793

уд.

вес (%)

2,89

2,44

2,36

2,50

2,61

2,74

2,80

2,83

Сельское

хозяйство

кол-во,

ед.

120753

287215

335102

338739

338374

332016

323998

318110

уд.

вес (%)

9,

7

14,

76

14,

89

13,

52

12,

41

11,

44

10,

43

9,

51

Лесное

хозяйство

кол-во,

ед.

4605

4222

4182

4108

4076

4144

4406

4627

уд.

вес (%)

0,

37

0,

27

0,

17

0,

16

0,

15

0,

14

0,

14

0,

1 4

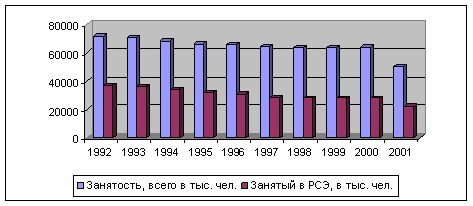

На соответствующем числе предприятий к 1998 г. было

занято 27 977 тыс. человек или 38, 81% от общей суммы занятых. Стоит

отметить, что тенденции по данному показателю соответствуют общим тенденциям

предыдущего показателя, отражая в себе отток трудовых ресурсов из отраслей

данного сектора с последующим их переходом в описанные ранее сферы. Далее

отметим вклад отраслей реального сектора экономики при формировании ВВП РФ, а

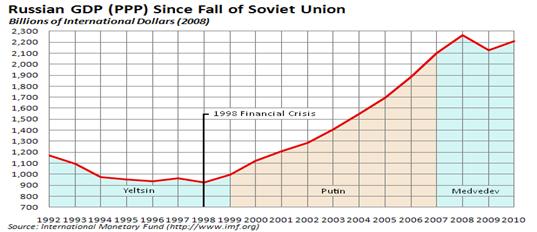

также во внешнеэкономическую деятельность и создание национального богатства.Обобщенная динамика ВВП РФ за прошедшие 20 лет в разрезе

президентского руководства государством различными его представителями четким

образом отражена на рис. 1.1.2:

Рис. 1.1.1. Динамика отношения среднесписочной

численности работников реального сектора экономики к совокупному объему занятых

в экономике РФ 1992–2001 гг.– общему падению ВВП до 1999 г. соответствует подобное

снижение доли реального сектора экономики в его образовании с 49, 2% в 1992 г.

до 42, 3 в 1998 г.;– неравномерное распределение создаваемого совокупного

конечного продукта среди отраслей данного сектора, отраженном в значительном

перевесе доли промышленного производства, особенно в топливной промышленности –

нефтяная и газовая отрасли;– сельское и лесное хозяйство выражают собой самые

депрессивные отрасли из представленных.

Рис. 1.1.2. Динамика ВВП РФ за 1992–2010 гг. в

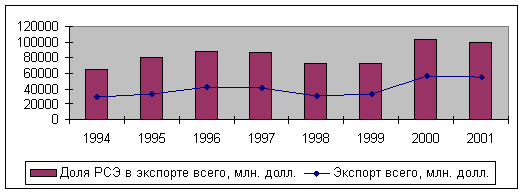

млрд. долл.В части формирования совокупных доходов от экспорта доля

продукции отраслей реального сектора экономики только наращивалась с течением

времени, достигнув в 1997 г., предшествовавшего кризису, показателя в 47, 2%

по сравнению с 45% в 1994 г., из которых основной удельный вес приходится

на сырьевые товары – нефть сырую и газ. Данные товары составили по состоянию на

1997 г. 17 и 18, 9%% соответственно.

Рис. 1.1.3. Динамика общей структуры экспорта РФ за 1994–2001 гг.

в млн. долл.Национальное богатство, являясь основой экономического

потенциала государства, выступает качественным индикатором при определении

возможного направления движения всей национальной экономики. Статистические

данные по отмеченному показателю дает возможность заключать о фундаментальной

роли предприятий реального сектора при образовании основного структурного

элемента НБ – основных фондов. Среди главной особенности этого аспекта стоит

опять отметить крупное сосредоточение производственных нефинансовых активов в

промышленных отраслях – 33, 8% от общей структуры в предкризисном 1997 г.,

но при этом здесь наблюдается наибольший износ основных средств среди прочих

представленных, равный 50,5%.Таким образом, все приведенные ранее сведения дают

возможность подтверждения тезиса о системообразующей роли реального сектора

экономики, а также предоставляют исчерпывающую информацию о её состоянии

накануне и после кризиса 1998 г.1.2 Общая хронология

событий, предшествующих кризису 1998 г.Дефолт 1998 г. и последующий за ним кризис явились

следствием череды разнообразных событий, заключающих в себе общие тенденции

тогдашнего времени. Разбор этих тенденций, как сугубо экономических, так и

социально-политических, и отражение сути происходивших не задолго до этого

представляет собой главную составляющую данной части работы.Отправной точкой движения обновляющейся России можно считать

постановление Верховного Совета СССР от 13 июня 1990 г. №1558-I «О

Концепции перехода к регулируемой рыночной экономике в СССР», которое

определило в качестве важнейшего и обязательного приоритета дальнейшего

развития государства преобразование плановой экономики со 100% долей

вмешательства государства в многоукладную рыночную экономику. Выход данного

постановления был основан на докладе председателя Совета Министров СССР Н.И. Рыжкова.

Стоит признать, что это решение носило радикальный характер по сравнению с

идеологической и экономической доктринами советского государства.Следующий 1991 г. стал не менее прогрессивным по

сравнению с предыдущим, вместившим в себя большее количество событий. В

качестве основного непременно следует указать 26 декабря 1991 г., когда

СССР официально прекратил свое существование, но ему предшествовали чуть менее

значительные, такие как январская денежная реформа; Закон РСФСР «О конкуренции

и ограничении монополистической деятельности на товарных рынках» от 22.03.1991 №948–1;

закон РСФСР «О приватизации государственных и муниципальных предприятий в РСФСР»

от 03.07.1991 №1531-I; постановление правительства РСФСР №55 «О мерах по

либерализации цен» от 19.12.1991 №55. Все указанные законодательные акты

сводились к единственной цели – скорейшей реорганизации

административно-командной системы хозяйствования с её директивностью и

плановостью управления экономическими процессами, считавшихся реформаторами

того времени неэффективными и губительными для экономики страны.1992 г. прошел под знаком гиперинфляции вследствие

либерализации ценовой политики, направленной главным образом на преодоление

товарного дефицита и переход на рыночные рельсы. Такой высокий уровень

инфляции, составивший 2508, 8%, стал полной неожиданностью для руководства

страны, рассчитывавшего на плавное и постепенное изменение рынка, а также на

его способность к саморегуляции. Последствием этого стало резкое обесценение

заработной платы, доходов и сбережений населения, а также усилившаяся

безработица и учащение случаев невыплаты заработков. Тенденция отмечена на

графике рис. 1.2.1.

Рис. 1.2.1. Изменение реальной заработной платы в 1991–2008 гг.

Также рассматриваемый период характеризовался кризисом

неплатежей, что вело к повсеместному бартерному способу взаиморасчетов с

контрагентами. Нависла реальная угроза приостановки жизнеобеспечивающих

производств. Основными мерами в данном случае явились действия ЦБ РФ,

осуществившего смягчение денежной политики на основе кредитной эмиссии в объеме

1 трлн. рублей. Итогом стало кратковременная стабилизация ситуации.В течение следующих докризисных лет происходило постоянное

нарастание негативных явлений, оказавших интегральный эффект на события 17

августа 1998 г. Среди таких можно отметить банковский кризис октября 1993 г.;

обвальное падение курса рубля по отношению к долл. США, произошедшее 11 октября

1994 г. Однако в том же году был сделан некоторый шаг на пути адекватного

сдерживания гиперинфляции – принятие решения о временном замораживании цен

отраслями естественных монополий. К 1995 г. был принят Федеральный закон «Об

акционерных обществах» (Об АО) от 26.12.1995 №208-ФЗ, который закреплял за

предприятиями – акционерными обществами право самостоятельного вступления на

рынок ценных бумаг в качестве обособленных эмитентов. Следующий год был

ознаменован отказом от функционирования отраслевых внебюджетных фондов на

основании закона о федеральном бюджете.Предкризисный 1997 г. явил в себе концентрацию событий,

как внутри страны, так и за её пределами, в конечном итоге повлиявших на обвал

российской экономики в августе 1998 г. К подобным событиям можно отнести

следующие:– в июне была открыта Московская фондовая биржа;

– к июлю капитализация российского фондового рынка

составила 13% от ВВП;– августовский финансовый кризис стран Юго-Восточной

Азии, падение национальных валют в течение недели на 10–25%;– в сентябре подписан меморандум о присоединении России

к Парижскому клубу кредиторов;– понижение кредитного рейтинга РФ рейтинговым

агентством S&P в декабре.Таким образом, с момента проведения самых первых заявлений о

переходе к рыночным принципам и до начала 1998 г. наша страна была

подвержена постоянным дестабилизирующим тенденциям, недвусмысленно говорящих о

надвигающейся угрозе.2. Причины экономического

кризиса 17 августа 1998 г.2.1 Анализ денежно-кредитной политики российского

правительства накануне дефолта 1998 г.Произведем анализ конкретных направлений развития

денежно-кредитной политики, в результате чего обозначим основные причины отказа

от обязательств по внутреннему долгу в августе 1998 г.Рассмотрим применение долговых инструментов внутреннего

заимствования, переход к которым был осуществлен в результате отказа от

денежной эмиссии, провоцировавшей наряду с либерализацией цен, высокий уровень

инфляции в 1991–1995 гг. Динамика роста цен показана на следующей таблице:Таблица 2.1.1. Индекс потребительских цен на товары, работы и

услуги населению в %

Год

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

Инфляция

к декабрю предыдущего года

160,4

2508,8

839,9

215,1

131,3

21,8

11,0

84,4

36,5

20,2

В то же время, произошло изменение сопоставимости уровня цен

с 7, 3% в 1992 г. до 42–43% в 1996 г., что на практике вылилось в

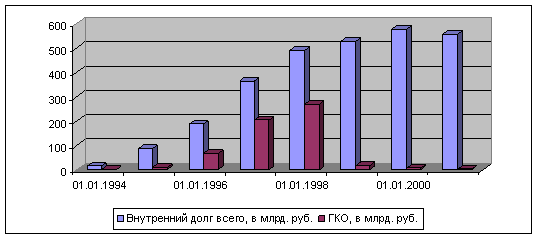

действительное подорожание уровня жизни населения.Далее рассмотрим долговую политику, проводимую Правительством

РФ на протяжении 1991–1998 гг., которая складывалась из внутреннего и

внешнего долга, выраженного в национальной и иностранной валютах

соответственно. Здесь стоит отметить важнейшую особенность – это постоянный

рост объема государственного долга на протяжении рассматриваемого периода, что

объяснялось стремлением органов денежно-кредитного регулирования снизить

инфляцию, подогреваемой денежной эмиссией. Внешний государственный долг

увеличился по сравнению с 1991 г. по состоянию на 1.01.1998 г. в 1,3

раза, то есть с 95 млрд. долл. до 123, 5 млрд. долл. и составил 146, 4%

от ВВП 1998 г. Другими словами, российская экономика испытывала на себе

колоссальную долговую нагрузку, справиться с которой было уже невозможно.

Подобная ситуация обстояла и с внутренним государственным долгом, основную

структуру которого составляли ГКО. Выпуск данных инструментов впервые был

осуществлен 1.01.1994 г. и составил 200 млн. рублей при совокупном объеме

всего внутреннего долга 15, 64 млрд. рублей. Однако в дальнейшем объем

размещаемых ГКО стал многократно увеличиваться с каждым годом и достиг в 1998 г.

своего максимального значения в 272, 61 млрд. рублей. Динамику совокупного

внутреннего долга можно наблюдать на следующем графике:

Рис. 2.1.1. Динамика выпуска ГКО в 1994–2001 гг.

Также стоит отметить, что при таких высоких объемах выпуска

ГКО – основного инструмента внутренней долговой политики, доходность по ним на

вторичном рынке незадолго до августовских событий 1998 г. составляла 140%.

Подобная тенденция рождала эффект замещения в российской экономике, когда

большинство инвесторов, как отечественных, так и иностранных производили свои

вложения именно в эти ценные бумаги, что отвлекало ресурсы от корпоративного

сектора. Результатом чего стало сокращение сектора негосударственных ценных

бумаг, обращающихся на фондовом рынке, и перенос стоимости недополученных

доходов на свою продукцию. В итоге чрезмерная кредитная эмиссия подогрела

дополнительную инфляцию в экономике.В качестве дополнительной информации приведем данные по

денежному обращению и объему предоставленных коммерческих кредитов в 1995–1997 гг.Таблица 2.1.2. Динамика структуры предложения денег в

российской экономике в 1994–1999 г. в трлн. руб. (после 1998 г. в

млрд. руб.)

Год

1994

1995

1996

1997

1998

1999

Денежная

масса М2, в том числе

33,2

97,8

220,8

288,3

374,1

448,3

наличные

деньги вне банковской системы, М0

13,3

36,5

80,8

103,8

130,4

187,8

безналичные

средства

19,9

61,3

140,0

184,5

243,7

260,5

Удельный

вес М0 в М2, процентов

40,0

37,3

36,6

36,0

34,9

41,9

Как заметно из таблицы, на протяжении всего рассматриваемого

периода происходило постоянный рост денежной массы, также рождавшей высокий

уровень цен. Подобная повышательная тенденция наблюдается и по следующему

показателю – объему предоставленных кредитов.Таблица 2.1.3. Объем предоставленных кредитов российской

экономике и населению РФ в 1995–1997 г. в млрд. руб.

1995

1996

1997

Всего,

в том числе:

249794

276418

346713

Кредиты,

предоставленные экономике и населению

186972

202307,6

276310

краткосрочные

160713

196202,4

265935

в

процентах к итогу

86

97

96

долгосрочные

26259

6105,2

10375

в

процентах к итогу

14

3

4

Кредиты

банков, предоставленные другим банкам

62822

74110,6

70403

В то же время происходили активные манипулирования со ставкой

рефинансирования ЦБ РФ, которые можно описать параболой. Изменения ставки

рефинансирования – главного инструмента денежно-кредитного регулирования,

доступного Банку России, отражены ниже.Таблица 2.1.4. Динамика изменения ставки рефинансирования ЦБ

РФ в 1992–1999 гг. в %

Год

1992

1993

1994

1995

1996

1997

1998

1999

Ставка

рефинансирования

20

80

210

180

160

48

28

60

Таким образом, большинство действий по стабилизации

экономической ситуации в 1992–1997 гг. приводили ещё к большей

нестабильности и расшатыванию экономики, что в сумме привело к событиям августа

1998 г.2.2 Непосредственные

причины кризиса 1998 г.Итогом произведенного анализа экономической ситуации в стране

до 1998 г., а также проводимых Правительством РФ мер по стабилизации

обстановки, в качестве основных причин кризиса можно выделить следующие:– аккумуляция так называемой «отсроченной инфляции», в

результате которой был произведен отказ от денежного стимулирования экономики в

пользу кредитной эмиссии и разрастания пирамиды ГКО. Сущность данной причины

сводилась к тому, что Правительство наращивало государственный долг – внешний и

внутренний, постоянно осуществлялась различной степени девальвация рубля, а

также учащалась практика неисполнения расходных обязательств РФ в виде задержек

по оплате труда работников бюджетной сферы, оплате контрактных договоров.– значительное превышение расходов государства над его

доходами, считавшееся временной мерой, рассчитанной на быструю саморегуляцию

рынка и его переход в равновесное состояние. Однако при этом проводилась

невзвешенная популистская политика без нормального экономического обоснования;– исключительно спекулятивный характер вторичного

фондового рынка. Неоправданно высокие проценты по ГКО и глубокая стагнация

промышленного производства стали основными предпосылками данной причины;– отсутствие внятной программы развития промышленного

производства, главным образом, отразившееся в неадекватности мер по укреплению

национальной валюты, приводивших к подорожанию экспорта и удешевлению импортных

товаров. В таких условиях, конкурентоспособность российских предприятий была

серьезно подорвана, сокращая тем самым приток иностранной валюты от внешнеэкономической

деятельности;– активизация бюджетно-налоговой политики в части

постоянного повышения ставок налогов, что в итоге приводило к уменьшению их

собираемости и уходу большинства бизнес-структур в «тень».– финансовый кризис в Юго-Восточной Азии,

спровоцировавший «бегство иностранного капитала» из российской экономики, и в

частности с рынка ГКО;– негативная обстановка на мировых сырьевых рынках, в

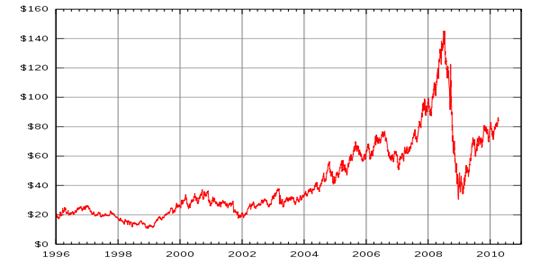

том числе, и на нефтяном. Сырьевая зависимость российской экономики всегда

называлась в качестве основного фактора отставания предприятий несырьевого

сектора, что с середины 1970-х гг. определило дальнейший интенсивный путь её

развития. Так в 1998 г. цена на нефть достигла своего исторического «дна»

и составляла 10 долл. за баррель, что являлось на самом деле ниже цены

себестоимости добычи в РФ. Итогом стало заметное снижение валютной выручки от

основного экспортного товара. Изменение цен на нефть показано на следующем

графике:

Рис. 2.2.1. Динамика цен на нефть марки West Texas

Intermediate в 1996–2010 гг.– нарастающий политический кризис, связанный с

разобщенностью действий исполнительной и законодательной власти. Суть данного

противостояния сводилась к противоборству коммунистической партии РФ, владеющей

конституционным большинством в ГД РФ, и Правительства РФ, образованного

либеральными реформаторами того времени – Б. Немцовым, А. Чубайсом, С. Кириенко.

Думой блокировалось большинство решений ГД РФ, и напротив Правительство РФ

блокировало законопроекты думы. Основным спорным моментом являлась позиция ГД

РФ по поводу реструктуризации государственного долга, его пролонгации и

снижения ставок процентов по ГКО. Правительство РФ не поддерживало данные

требования, что ещё больше раскручивало пирамиду ГКО;– отсутствие опыта при принятии антикризисных мер такого

масштаба и характера. Само обращение к выпуску ГКО в 1994 г. довольно

часто подвергалось критике со стороны специалистов финансовой сферы и со

стороны заметных политических деятелей, находящихся тогда в оппозиции. По мере

развития данного источника финансирования внутреннего долга утверждение

становилось все более явным, однако государственные чиновники, уполномоченные в

принятии решений по данному вопросу, игнорировали предостережения специалистов.Все перечисленные выше факторы привели к суверенному дефолту,

объявленном Правительством РФ 17 августа 1998 г., содержание которого

сводилось, в том числе к отказу от исполнения обязательств по ГКО и девальвации

национальной валюты.3. Последствия

экономического кризиса 1998 г.3.1 Анализ решений Временной комиссии Совета

Федерации, принятых в результате расследования причин кризисаВ соответствии с постановлением Совета Федерации Федерального

Собрания Российской Федерации №447-СФ «О социально-экономической ситуации в

Российской Федерации и неотложных мерах по выводу страны из кризиса» 15 октября

1998 года была создана Временная комиссия Совета Федерации по расследованию

причин, обстоятельств и последствий принятия решений Правительства Российской

Федерации и Центрального банка Российской Федерации от 17 августа 1998 года о

реструктуризации государственных краткосрочных обязательств, девальвации

обменного курса рубля, введения моратория на осуществление валютных операций

капитального характера.В состав Временной комиссии было делегировано 10 членов

Совета Федерации, кроме которых к её деятельности были привлечены сотрудники

аппарата Совета Федерации – информационно-аналитического управления и комитета

по бюджету, налоговой политике, финансовому, валютному и таможенному

регулированию, банковской деятельности, а также эксперты из других организаций.

В ходе расследования было проведено шесть официальных заседаний, на которых

заслушивались связанные с данными решениями ответственные лица.В выработке итоговых документов была использована письменная

информация Министерства финансов Российской Федерации, Службы внешней разведки

Российской Федерации, Федеральной комиссии по рынку ценных бумаг, Счетной

палаты Российской Федерации, Генеральной прокуратуры Российской Федерации.На рассмотрение членов Совета Федерации были вынесены

следующие документы: проект постановления Совета Федерации об итогах работы

Временной комиссии, ее заключение с подробным анализом причин, обстоятельств и

последствий принятия решений от 17 августа, а также аналитическая записка

Комитета по бюджету, налоговой политике, финансовому, валютному и таможенному

регулированию, банковской деятельности, где изложена история вопроса.В конце доклада было подчеркнуто, что Временная комиссия

обращается к Президенту Российской Федерации, органам государственной власти

субъектов Российской Федерации с просьбой принять меры к тому, чтобы лица, подготовившие

и принявшие решение от 17 августа 1998 года, а также отвечавшие за политику

государственных заимствований в 1995–1998 годах, не могли более занимать

должностей ни на государственной службе, ни в организациях, связанных с

управлением ресурсами и объектами собственности, полностью или частично

принадлежащим государству. Однако как мы видим, данная просьба не была

удовлетворена, лица, признанные ответственными в принятии решений о дефолте 17

августа 1998 г. – А. Чубайс, С. Кириенко, С. Алексашенко и

другие до сих пор находятся на руководящих постах в различных сферах

государственного управления.Кроме того, Временная комиссия обратилась в Генеральную

прокуратуру с депутатским запросом о проведении по фактам, изложенным в

вышеупомянутых документах, дополнительного расследования со всеми вытекающими

из российского законодательства выводами. В проекте постановления был предложен

также целый пакет поправок к действующим законам, а также новые законопроекты,

с тем, чтобы в дальнейшем избежать или смягчить последствия подобных

августовскому кризису явлений.В целом работа Временной комиссии на 44-ом заседании Совета

Федерации была одобрена, что нашло отражение в принятом на этот счет

постановлении.3.2

Социально-экономические последствия кризиса 1998 г.Экономический кризис 1998 года в России, как показала

дальнейшая история, стал одним из самых тяжёлых экономических кризисов в

истории России, эффект от которого, пожалуй может быть сравнен с последствиями

мирового финансово-экономического кризиса осени 2008 г. для российской

экономики. Его последствия серьёзно повлияли на развитие экономики и страны в

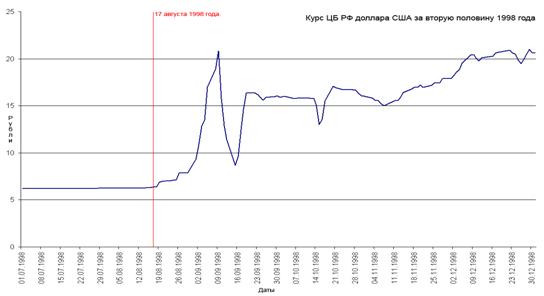

целом, как отрицательно, так и положительно. Курс рубля по отношению к доллару

упал за полгода более чем в 3 раза – c 6 рублей за доллар перед дефолтом до 21

рубля за доллар 1 января 1999 года.

Рис. 3.2.1. Динамика курса национальной валюты РФ во

второй половине 1998 г.Было подорвано доверие населения и иностранных инвесторов к

российским банкам и государству, а также к национальной валюте. Разорилось

большое количество малых предприятий, лопнули многие банки. Банковская система

оказалась в коллапсе минимум на полгода. Население потеряло значительную часть

своих сбережений, упал уровень жизни. Тем не менее, девальвация рубля позволила

российской экономике стать более конкурентоспособной.В теории международной экономики концепция невозможной троицы

подразумевает недостижимость ситуации фиксированного курса валюты, свободного

движения капитала и независимой денежной политики. В России курс рубля к

доллару являлся фиксированным. Свободное движение капитала позволяло

иностранным компаниям вкладываться в рынок ГКО. Денежная политика была

направлена на сдерживание инфляции. В такой ситуации, при наличии переоцененной

валюты (реальный курс рубля к доллару был очень высок, в апреле 1998 года его

оценивали в 9–11 руб.), наблюдается сильная спекулятивная атака на валюту. В

случае с Россией давление шло через рынок ГКО с его высокими ставками, не

соответствующими инфляции. В итоге, снижающиеся валютные резервы заставили

Правительство девальвировать валюту через дефолт. Таким образом, объясняются

причины кризиса и его последствия с позиций международной экономики.Дефолт 1998 года был неожиданным для западных инвесторов,

руководствовавшихся принципом «Россия – большая, ей не дадут упасть». Однако

история знает дефолты в куда более благополучных странах, например во Франции.

Непосредственно перед кризисом, 13 июля, Международный валютный фонд выделил

России неотложный кредит, тремя траншами (и первый из них пошёл в страну еще до

объявления дефолта), на сумму в 22 млрд. долларов США. Однако сборы в бюджет не

покрывали даже процентных платежей по государственному долгу.Особенностью кризиса являлось то, что в истории мира ещё не

было случаев, когда государство объявляет дефолт по внутреннему долгу,

номинированному в национальной валюте. В случае с Россией был объявлен дефолт

по ГКО, доходность по которым непосредственно перед кризисом достигала 140%

годовых. Обычной практикой в других странах являлось то, что государство

начинало печатать деньги и путём обесценивания национальной валюты производило

погашение долга. Инвесторы, вложившие средства в рынок ГКО, ожидали именно

такого сценария событий.Далее перейдем к прямым последствиям объявленного дефолта и

последовавшего за ним кризиса. Иностранные инвесторы вступили в переговоры с

российским правительством, однако выплаты по ГКО составили мизерную сумму,

составляющую около 1% от суммы долга. Основные потери понес банк CSFB,

контролировавший до 40% рынка.Девальвация валюты привела к значительному снижению импорта и

усилению позиций экспорта. Российские предприятия, несущие затраты в рублях и

экспортирующие товар, стали конкурентоспособными. Укрепление реального курса

рубля происходило в течение 7 лет, до 2005 года, когда курс достиг показателей

1996–1997 годов.По мнению генерального директора ООО «Институт

энергетической политики» В. Милова, несмотря на негативное воздействие на

благосостояние населения, в итоге кризис сыграл благоприятную роль в

экономическом развитии страны, по причине, в первую очередь, резкого усиления

бюджетной дисциплины в последефолтные годы.Действительно, экономический спад был кратковременным и

вскоре сменился масштабным экономическим ростом. Значительную роль в переходе

от спада к росту сыграли изменения в макроэкономической политике. К концу 1998

года многие фирмы в России были готовы к увеличению выпуска своей продукции,

сдерживало их только отсутствие благоприятной макроэкономической обстановки в

стране. И как только экономическая политика властей стала более адекватной и

обеспечила фирмам необходимые условия для осуществления деятельности, в стране

начался экономический рост. Новая макроэкономическая политика гораздо больше

ориентировалась на реальные потребности экономики, а советы международных

финансовых организаций перестали восприниматься российскими властями как догма,

отношение к этим советам стало более взвешенным. По сути было принято решение

об отказе от наиболее неадекватных мер, применявшихся в рамках предыдущей

экономической политики. В первую очередь изменения коснулись финансовой и

антиинфляционной политики:– возобновление экономического роста было признано более

важным приоритетом, чем сдерживание инфляции;– было признано неэффективным использование завышенного

курса рубля как средства сдерживания инфляции. После августа 1998 года

формирование курса российского рубля фактически стало рыночным. В частности,

снижение курса рубля значительно уменьшило издержки российских предприятий,

измеренные в долларах, вследствие чего значительно выросла

конкурентоспособность продукции российских фирм;– денежно-кредитное регулирование стало более гибким.

Хотя политика ограничения предложения денег с целью сдерживания инфляции

сохранилась, были предприняты меры по ликвидации задержек по пенсиям, пособиям

и зарплатам;– было принято решение об отказе от восстановления рынка

финансовых гос. обязательств, поскольку было признано, что покрытие дефицита

бюджета за счёт масштабных займов создаёт значительные риски экономической

стабильности, не обеспечивая при этом достаточного эффекта сдерживания

инфляции. Кроме того, фактическая ликвидация рынка ГКО-ОФЗ снизила прибыльность

вложений в ценные бумаги и тем самым повысила привлекательность вложений в

товарные активы, вследствие чего значительная часть освободившихся финансов

была направлена в реальный сектор экономики, что стало одним из факторов

возобновления роста производства;– в конце 1998 года и в 1999 году власти успешно

применили регулирование цен естественных монополистов (железнодорожного

транспорта, электроэнергетики, газовой промышленности) как экономический рычаг,

в результате чего до начала 2000 года темп роста цен на продукцию естественных

монополий был примерно в 1,7 раза ниже среднего темпа роста цен в экономике. Вследствие этой меры

удалось замедлить темпы инфляции и придать дополнительный импульс

производственному росту в экономике, потому что в тот период у многих

российских фирм удельные затраты на транспорт и энергию фактически снизились.Описанные действия стали реальными шагами руководства страны

на пути преодоления негативных последствий кризиса 17 августа 1998 г.3.3 Современные тенденции

развития экономической ситуации в РФкризис кредитный правительство дефолт

В 1990-е гг. уровень налогообложения в России был завышенным

и неприемлемым для фирм и, несмотря на постоянное ужесточение налогового

законодательства в те годы, предприятия продолжали массово и успешно уклоняться

от налогов. В 2000-е гг. президентом России В.В. Путиным были

подписаны ряд законов, которыми были внесены поправки в налоговое

законодательство: была установлена плоская шкала подоходного налога с

физических лиц в 13%, снижена ставка налога на прибыль до 24%, введена

регрессивная шкала единого социального налога, отменены оборотные налоги и

налог с продаж, общее количество налогов было сокращено в 3 раза (с 54 до 15).

В 2006 году замминистра финансов РФ Сергей Шаталов заявил, что за период

налоговой реформы налоговая нагрузка снизилась с 34–35% до 27,5%, а также

произошло перераспределение налоговой нагрузки в нефтяной сектор. Налоговая

реформа также способствовала увеличению собираемости налогов и стимулировала

экономический рост.Был проведён ряд других социально-экономических реформ:

пенсионная (2002), банковская (2001–2004), монетизация льгот (2005), реформы

трудовых отношений, электроэнергетики и железнодорожного транспорта. К 1 июля

2006 года российский рубль стал конвертируемым по текущим и капитальным

операциям.В экономике России отмечался рост ВВП (в 2000 – 10%, в 2001 –

5,1%, в 2002 – 4,7%, в 2003 – 7,3%, в 2004 – 7,2%, в 2005 – 6,4%, в 2006 – 8,2%,

в 2007 – 8,5%, в 2008 – 5,2%), промышленного и сельскохозяйственного

производства, строительства, реальных доходов населения. Происходило снижение

численности населения, живущего ниже уровня бедности (с 29% в 2000 году до 13%

в 2007). С 1999 по 2007 годы индекс производства обрабатывающих отраслей

промышленности вырос на 77%, в том числе производства машин и оборудования – на

91%, текстильного и швейного производства – на 46%, производства пищевых

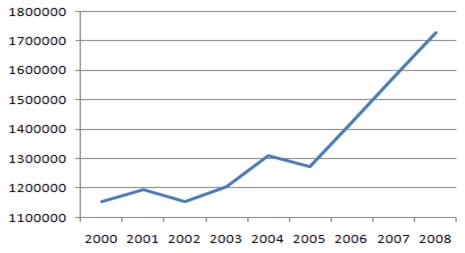

продуктов – на 64%. Отражением данных положительных тенденций нашло свое

отражение в следующих графиках:

Рис. 3.3.1. Производство автомобилей в России в 2000–2008 гг.

По итогам 2008 года в России было произведено 1,471 млн.

легковых автомобилей и 256 тыс. грузовых автомобилей. В том же году из России

было экспортировано 132 тыс. легковых и 45 тыс. грузовых автомобилей на общую

сумму $1,7 млрд.

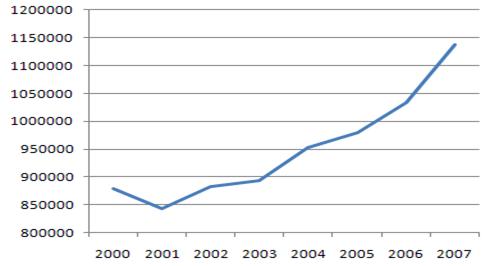

Рис. 3.3.2. Индекс сельскохозяйственного производства в

1990–2008 гг.Объём валовой добавленной стоимости в сельском хозяйстве, охоте

и лесном хозяйстве России – 1,53 трлн. рублей в 2009 г. С 1999 по 2008 год

индекс производства продукции сельского хозяйства России вырос на 55%.В 2008 году объём выпуска сельского хозяйства России составил

87% от уровня 1990 года, растениеводства – примерно 130%, животноводства – примерно

60%.

Рис. 3.3.3. Объем иностранных инвестиций в российскую

экономику в 1995–2010 гг.По данным на март 2010 года, общий объём накопленных иностранных

инвестиций в российской экономике составлял $265,8 млрд. [276] По данным на 31

декабря 2010 года, по объёму накопленных иностранных инвестиций Россия

находится на 17-м месте в мире.По результатам опроса, проведённого в 2003 году

консалтинговой компанией A.T. Kearney, Россия вошла в десятку наиболее

привлекательных стран для корпоративных инвесторов.

Рис. 3.3.4. Динамика численности малых предприятий в

России в 2000–2007 гг.За 2004–2007 годы доля малых предприятий в ВВП России

повысилась с 12,5 до 13,4%. По данным на 1 января 2009 года вклад продукции,

производимой малыми предприятиями, в совокупный объем ВВП России составлял 21%,

что на 4% больше по сравнению с данными на 1 января 2008 года.Одной из существенных проблем современного российского

общества является большое различие в доходах граждан. В таблице 3.3.1.

приведены данные по отношению доходов 10% самых богатых граждан России к

доходам 10% самых бедных, так называемый децильный коэффициент.Таблица 3.3.1. Динамика изменения децильного коэффициента в

1992–2009 гг.

Год

1992

1995

1998

2001

2004

2007

2008

2009

Отношение

8,0

13,5

13,8

13,9

15,2

16,8

16,8

16,7

Для сравнения, самый низкий децильный коэффициент – в

скандинавских странах Дании, Финляндии и Швеции – 3–4. В Германии, Австрии и

Франции этот коэффициент варьируется от 5 до 7, в США он равен 15.Упоминавшиеся меры антиинфляционного стимулирования

отразились на постепенном снижении уровня цен, что проиллюстрировано в

следующей таблице:Таблица 3.3.2. Динамика изменения ставки рефинансирования ЦБ

РФ в 2001–2010 гг. в %

Год

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

Ставка

рефинансирования

18,6

15,1

12,0

11,7

10,9

9,0

11,9

13,3

8,8

8,8

На сегодняшний день самой основной гарантией плавного

преодоления возможных кризисных ситуаций является созданный в 2003 г.

Стабилизационный фонд, разделенный впоследствии на два фонда: Резервный фонд и

Фонд национального благосостояния, составляющие на 1.04.2011 г. 26, 24 млрд. долл.

и 90, 94 млрд. долл. соответственно.Заключение

Итогом проделанного анализа явились обобщенные статистические

данные за период, охватывающий докризисное состояние экономики и социальной

сферы РФ, а также сведения о дальнейшем посткризисном развитии экономики.На основе данного анализа сложилось объективное представление

о нарастающих негативных тенденциях, постепенно накапливающих кризисный

потенциал, хотя при этом некоторые данные свидетельствуют о кажущейся стабилизации

положения.Главным результатом, в плане осмысления руководством страны

последствий кризиса, стал иной подход к оцениванию возможностей национальной

экономики, выраженные в отходе от сугубо монетарных методов управления,

содержащих под собой ограниченный набор денежно-кредитных и налоговых мер. На

сегодняшний момент в качестве основного приоритета развития избран

экономический рост с наращиванием объемов производства, сокращением

безработицы, а также полноправное включение российской экономики в систему мирового

разделения труда.В качестве основной причиной августовского дефолта 1998 и

последующего за ним спада и кризиса, видится неоправданное привлечение заемных

ресурсов на спекулятивных внутренних рынках, результатом которого стало

строительство и обрушение пирамиды ГКО-ОФЗ. Однако в то же время высока роль

личностного фактора при принятии управленческих решений накануне и задолго до

кризиса. Ещё в ноябре 1997 г. Правительством РФ был получен значительный

массив данных, предостерегающих от предстоящей катастроф, но при этом не было

принято действенных мер по рассмотрению и принятию адекватных решений по

данному вопросу.Главными негативными последствиями кризиса стало резкое

ослабление курса национальной валюты, рост безработицы, серьезный банковский

кризис, а также потеря доверия к отечественному рынку со стороны иностранных

инвесторов. Наравне с описанными негативными последствиями, многими

специалистами описывается положительная роль случившегося кризиса, выраженная

главным образом в росте конкурентоспособности российских предприятий,

совершенствование федерального законодательства в сфере финансов и экономики, а

также развертывание новых бюджетных программ по финансированию национальной

экономики и социальной сферы. Всё это послужило неоценимому опыту,

использование которого может сказаться качественным положительном образом на

принятии дальнейших управленческих решений на самом высшем уровне

государственной власти.Список литературы

1.

Постановление Верховного Совета СССР от 13 июня 1990 г. №1558-I «О

Концепции перехода к регулируемой рыночной экономике в СССР»: [электронный

ресурс] // КонсультантПлюс – справочно-правовая система /

www.consultant.ru2.

Барсенков, А.С. История России 1917–2007 / А.С. Барсенков, А.И. Вдовин.

– М.: Аспект Пресс, 2008. – 772 с.3.

Волконский, В.А. Драма духовной истории: внеэкономические основания

экономического кризиса / В.А. Волконский. – М.: Наука, 2002. – 215 c.4.

Гайдар, Е.Т. Экономические записки / Е.Т. Гайдар, А.Б. Чубайс. –

М.: Российская политическая энциклопедия, 2008. – 192 с.5.

Гилман, М. Дефолт, которого могло не быть / М. Гилман. – М.: Время,

2009. – 480 с.6.

Кувалин, Д.Б. Экономическая политика и поведение предприятий: механизмы

взаимного влияния / Д.Б. Кувалин. – М.: МАКС Пресс, 2009. – 344 с.7.

Российская экономика в 2009 году. Тенденции и перспективы (Выпуск 31)/ под.

ред. Синельникова-Мурылёва. – М.:ИЭПП, 2010. – 707 с.8.

Райзберг, Б.А. Современный экономический словарь, 5-е издание / Б.А. Райзберг,

Л.Ш. Лозовский, Е.Б. Стародубцева. – М: Инфра-М, 2007. – 715 с.9.

Иванов, И. Политический жест / И. Иванов // Эксперт – 2008. №12.

– С. 3210.

Милов, В. Зло и благо дефолта / В. Милов // Комментарии – 2008. №8.

– С. 1711.

Росстат. Цены: [электронный ресурс] // Федеральная служба государственной

статистики – база данных / www.gks.ru12.

ЦБ РФ. Ставка рефинансирования: [электронный ресурс] // Банк России –

информационно-аналитические материалы / www.cbr.ru12.

Веб-сайт ВТО: [электронный ресурс] // Всемирная торговая организация – база

данных / www.wto.org13.

Веб-сайт МВФ: [электронный ресурс] // Международный валютный фонд – база

данных / www.imf.org14.

Веб-сайт СВ РФ: [электронный ресурс] // Совет Федерации РФ – аналитический

вестник / council.gov.ru15.

Веб-сайт ИНТЕРФАКС: [электронный ресурс] // Интерфакс –

информационно-аналитические материалы / www.interfax.ru