Оглавление

Введение

Глава

1. Теоретические основы регулирования инфляции1.1

Сущность и виды инфляции1.2

Причины возникновения инфляцииГлава

2. Анализ инфляционного процесса в РФ2.1

Экономическая оценка уровня инфляции на энергоносители2.2

Динамика сопоставления денежной массы и финансовых вложений в экономику2.3

Антиинфляционная политика на современном этапеЗаключение

Список

используемой литературыВведение

Инфляционные тенденции

органично присущи функционированию рыночного механизма, сложившегося в индустриально

развитых странах к середине XX века. Тому способствовали два основных фактора: принципиальная

перестройка финансовой и кредитно-денежной системы и формирование олигополистической

структуры экономики.Переход нашей экономики

на рыночные отношения резко повысил значение денег. Проблемы денежного

хозяйства становятся основными и в практических мероприятиях по реконструкции народного

хозяйства, и в теоретических исследованиях. Поэтому, несмотря на оживленное обсуждение

указанных вопросов на страницах экономической прессы, актуальность их не уменьшается.

Высокая стоимость анализа инфляционных процессов, большое число действующих факторов

затрудняют выработку правильной денежной политики.Как показывает опыт

нашей, а также других стран, переход на рыночные отношения сопровождается быстрым

ростом цен, усилением действия инфляционных факторов. Очень важно правильно оценить,

является ли сам переход на рыночные отношения причиной углубления инфляции или при

этих отношениях накопленный ранее инфляционный потенциал получает свое реальное

выражение.Очевидно, что в

условиях рыночных отношений возможности искусственного сдерживания инфляции

резко сокращаются. Вместе с тем непоследовательность в принятии решений по переходу

к рынку, непродуманность некоторых шагов усугубляют имеющиеся трудности, усиливают

инфляционные процессы.Опыт многих стран показал,

что длительное функционирование централизованного планирования, как правило, приводит

к нарушению сбалансированности материальных и денежных потоков.От чего же зависит количество

денег, необходимое для обеспечения товарного обращения? Прежде всего от суммы цен

товаров, которые подлежат реализации в течение определенного периода, скажем года.

Чем больше товаров, тем больше требуется денежных единиц для их реализации.Количество денег в

обращении зависит далее от скорости оборота каждой денежной единицы. Это

связано с тем, что одна и та же сумма денег может обслужить большее или меньшее

число актов купли — продажи.Превышение количества

денежных единиц, находящихся в обращении, над суммой товарных цен и появление в

результате этого денег, не обеспеченных товарами, означает инфляцию. Она

приводит росту цен на товары (явному или скрытому). Поэтому индекс цен — один из

главных и наиболее наглядных показателей наличия или отсутствия инфляции, ее глубины.

Инфляция может вызываться разными факторами. Это и выпуск излишнего количества денежных

единиц, и отставание производства товаров от роста платежеспособного спроса, и

поступление на рынок товаров, не пользующихся спросом.Инфляция — это

переполнение финансовых каналов бумажными деньгами, что приводит к их

обесцениванию.Инфляция — это денежное

явление, но она не ограничивается обесцениванием денег. Она проникает во все сферы

экономической жизни и начинает разрушать эти сферы. От нее страдает государство,

производство, финансовый рынок, но больше всех страдают люди. Во время инфляции

происходит: 1. Обесценивание денег по отношению к золоту; 2. Обесценивание денег

по отношению к товару; 3. Обесценивание денег по отношению к иностранной

валюте.Цель работы

— изучить особенности инфляционных процессов в современной России.В связи с

поставленной целью, необходимо решить следующие задачи:— дать

определение «инфляция»;—

рассмотреть виды инфляции;—

рассмотреть причины возниrновения инфляции;—

рассмотреть особенности инфляции в РФ в современный период;— выяснить

уровень и особенности инфляции в 2005-начале 2008гг;—

рассмотреть методы борьбы с инфляцией и антиинфляционную политику;В ходе

написания работы были использованы методы исследования: метод анализа экономической

литературы по проблеме инфляции в современной России, методы экономического

анализа, метод сравнения.ГЛАВА 1. Основы

регулирования инфляции1.1 Сущность и виды

инфляцииИнфляция – сложное

социально – экономическое явление. В условиях современной рыночной экономики в

обращении находятся неполноценные бумажные и кредитные деньги, покупательная

способность которых определяется потребностью товарного обращения. Когда выпуск

денег превышает потребности товарного обращения, они обесцениваются, вызывая повышение

цен и оказывая тяжелые последствия на экономику. Этот многофакторный процесс с XX

в. и облекается в понятие «инфляция».С развитием

экономической теории понятие инфляции усложнилось, и в современной

экономической литературе нет однозначного подхода к ее определению. Много лет

проводятся дискуссии о том, считать ли инфляцию чисто монетарным (денежным)

явлением или не только монетарным. В связи с этим существуют и различные

подходы к определению инфляции:—

повышение общего уровня цен;—

обесценение денег, снижение их покупательной способности за счет переполнения

финансовых каналов бумажными деньгами;—

явление не только денежное, но и связанное с реальной экономикой (увеличивает

издержки, отрицательно воздействует на все сферы экономической жизни страны).Рассматривая данные

подходы, следует отметить, что не всякое повышение цен и обесценение денег

служит показателем инфляции. Цены могут расти и в результате повышения качества

продукции, ухудшения условий добычи ресурсов, изменения общественных потребностей.

Но это не инфляционный рост цен. Кроме того, в условиях инфляции цены на

различные товары поднимаются неравномерно: одни повышаются, другие остаются

относительно стабильными или падают.Что касается изменений

покупательной способности денег, то она проявляется через колебания курса

валюты, который определяется множеством курсообразующих факторов. Поэтому в

условиях инфляции курс национальной валюты может не только не понизится, но и

даже повыситься.Что касается понимание

инфляции как «не только денежного феномена», то в данном подходе

содержательная сторона инфляции отражает ее как симбиоз инфляции спроса и

издержек, с вызывающими ее монетарными и немонетарными причинами (факторами).

Ограничивать явление инфляции только существованием неполноценных денег

недостаточно. Она как экономическое явление действительно появилась в силу

того, что деньги независимо от их металлической, бумажной или кредитной формы

становились неполноценными и их выпуск превышал потребности товарооборота. Суть

изменений, происходящих в условиях инфляции, реально связана с денежной сферой:

переполнением каналов обращения денежной массы сверх потребностей

товарооборота, обесценением денег, проявляющемся через рост цен, и кризисом

денежной системы. Однако эти инфляционные явления могут произрастать и под

воздействием роста цен за счет увеличения издержек.Инфляция (от лат. inflatio

— вздутие) – это обесценение денег, проявляющееся в устойчивом повышении общего

уровня цен. Инфляция воздействует на все сферы экономической жизни страны.

Основными ее составляющими являются рост цен и обесценение денег.Инфляция приводит к

диспропорциям в развитии общественного производства, экономическим разрывам и

перераспределению доходов различных социальных групп, а ее первичной является

нарушение равновесия между денежной массой и товарным покрытием. От него

зависит равновесие между суммой цен и суммой товарных стоимостей, ценой и

производством (на уровне отдельных товаров и рынков) и совокупным спросом и

предложением (на макроэкономическом уровне).Как экономическое

явление инфляция известна человечеству давно. Она проявлялась в государствах,

использующих неполноценные деньги при растратах казны в связи с воинами,

содержанием войск, государственного аппарата, расходами правящих лиц,

чрезвычайными стихийными бедствиями (например, повторяющийся неурожай) или при

товарно–денежной несбалансированности и диспропорциях на воспроизводственном и

межотраслевом уровнях. История знает тому немало примеров.В XVII

– XIX вв. инфляция, как правило,

сопровождала экономику стран, вовлеченных в военные конфликты и вынужденных

значительно увеличить эмиссию денег для покрытия военных расходов. В США

появлению инфляции способствовали Война за независимость 1775 – 1783 гг. и

Гражданская война 1861 – 1865 гг. Во Франции резкое обесценение денег произошло

во время Французской революции 1789 – 1791 гг. В начале XIX

в. во время войны с Наполеоном инфляция существенно поколебала денежную систему

Англии. После выпуска первых бумажных денег Россия участвовала в разделе

Польши, в войне с Наполеоном, трех Крымских войнах с Турцией, двух войнах с

Ираном, почти полувековой войне с Чечней, войне по присоединению Средней Азии и

Казахстана, и более столетия инфляция была неотъемлемой частью ее экономики.Рост инфляции конца XIX

в. и первой половины XX

в. происходил во время периодически возникающих экономических кризисов и войн

(кризис 30-х гг. в США, революции России, две мировые войны и др.). Их

негативные последствия для национальных экономик затягивались на десятилетия.В течение XX

столетия

большинство государств, кроме огромных военных расходов, ставших постоянной

статьей бюджета, стали нести все возникающие экологические затраты на защиту

окружающей среды и самих людей от вредных последствий производства.Опосредуя экономические

отношения интригующих стран мира, инфляция с 60-х гг. XX

в. стала приобретать новые черты и превратилась в одну из центральных проблем

мировой экономики. Значительную роль в этом процессе сыграла практика

усиливающегося вмешательства в экономику государства, которое меняло ставки

налога, старалось вмешиваться в формирование уровня заработной платы, влиять на

деятельность отдельных сфер экономики. Необходимость таких действий была

продиктована тем, что во второй половине XIX

– XX в. в условиях быстрого роста производства

происходило сокращение единичной цены товара. Снижение цен для государства было

невыгодно, так как означало уменьшение налогооблагаемой базы, поэтому

постепенно сложилась практика противодействия снижению номинальных доходов как

занятых в производстве, так и пенсионеров. Одновременно государство решало

проблему предотвращения социальных конфликтов. Такие действия вызывали рост

уровня цен, и тем самым создавался естественный фон инфляции 2- 3% годовых. Существенное

изменение практики ценообразования произошло и под влиянием монополистических

предприятий, которые сужали сферу действия ценовой конкуренции. Цены

приобретали одностороннюю возрастающую направленность, что становилось

предпосылкой инфляции, которая зачастую и происходила.Сформировавшиеся к

середине XX в. новые черты

инфляции позволяют сопоставить их с чертами инфляционных процессов

предшествующего периода. В отличии от инфляции XVIII

– XIX вв. современная инфляция

проявляется в многообразии определяющих факторов и их динамичности, в глобальности

охвата и постоянстве, в предсказуемости и возможности предупредить и уменьшить

ее отрицательное социально – экономические следствия.В ходе исторического

развития инфляционные процессы обострялись, но стабильно сохранялась их

зависимость от изменений объема денежной массы и товарного предложения,

дефицита (профицита) бюджета, себестоимости товаров и их цены, роста ВВП,

платежного баланса, от состояния инфляции в других странах, от политических,

социальных факторов и многого другого. Существующая разница, следовательно, не

означает, что инфляция изменила свою сущность. Основополагающие закономерности

ее формирования и развития сохранились, и наиболее существенные из них можно

свести к следующим:—

сохраняются

определяющие монетарные и немонетарные факторы инфляции, только в прошлом было

обесценение металлических денег, а сейчас бумажных, да еще усилилось давление

на денежную массу издержек;—

до

и после середины XX в. инфляционные

процессы носят циклический характер, а периоды небольшого повышения цен под

воздействием инфляции периодически смениваются периодами их крупномасштабного

роста;—

по

– прежнему эмиссия металлических или бумажных денег сверх потребностей

товарного покрытия определяется главным образом фискальными потребностями

государства;—

инфляционные

процессы связаны с необходимостью стихийного или преднамеренного

перераспределения части вновь созданной стоимости от отдельных отраслей

производства, хозяйственных секторов и слоев населения в пользу государства;

при этом перераспределение происходит за счет неравномерного (по товарным

группам) движения цен, только его масштабы в эпоху бумажных и кредитных денег

значительно увеличились;—

инфляция

во все времена часто сопровождает войны, общественные потрясения, политические

и социальные конфликты; она возникает, если ее ожидают все члены общества;— как и прошлые века,

основные тенденции движения цен в странах, поддерживающих тесные экономические

взаимосвязи, нередко совпадают, поэтому инфляция может импортироваться;

передача инфляции из страны в страну происходит главным образом путем

использования экспортно-импортных цен, а также в большей или меньшей степени

резервов золота и серебра и изменяющейся валюты.Виды

инфляции.Классификация

видов инфляции происходит по различным основаниям.1

В зависимости от темпа роста цен она может быть:—

Умеренная

(ползучая) инфляция с ростом цен до 5 – 10% в год. Не сказывает существенного

влияния на экономику. Сбережения при таких темпах роста цен остаются

прибыльными, так как процентный доход выше инфляции, риски при осуществлении

инвестиций почти не возрастают, а уровень жизни понижается незначительно.—

Галопирующая

инфляция с ростом цен до 50 – 100% в год. Оказывает на экономику негативное

влияние. При этой инфляции месячные темпы роста цен измеряются двузначными

числами, процент по вкладам ниже темпов инфляции, а сбережения убыточности,

возрастает риск долгосрочных инвестиций, уровень жизни населения значительно

сокращается.—

Гиперинфляция

с темпом роста более 50% в месяц. В годовом исчислении – более 1000%. Действует

на экономику разрушительно, уничтожая сбережения, инвестиционный механизм и

производство в целом. Для нее характерно отсутствие экономического равновесия,

хронический дефицит государственного бюджета, эмиссия национальной валюты,

постоянная индексация, систематическое снижение курсов национальных валют.2

В зависимости от характера развития различают инфляцию открытую и закрытую.—

Открытая

инфляция проявляется в росте цен и снижении валютного курса. Рост цен на товары

и услуги сопровождается обесценением денег и возникновением избыточной денежной

массы, не обеспеченной соответствующим количеством товаров и услуг.—

Скрытая

инфляция, проявляется в товарном дефиците при относительно стабильном уровне

цен, устанавливаемых государством. Государство нерыночной системы

хозяйствования в условиях, когда на то же количество товаров приходится большее

количество денежных знаков, искусственно поддерживает цены на низком уровне, не

давая им подняться, а также контролирует занятость и изменения заработной

платы, не давая последней упасть.3

С учетом ее распространения выделяют инфляцию:—

Локальную

– в границах одной страны;—

Мировую

– охватывает группу стран или регионы.4

Сточки зрения макроэкономического анализа инфляция бывает:—

Сбалансированная

инфляция характеризуется неизменными относительно друг друга ценами различных

товарных групп. Она не страшна для бизнеса, так как периодически повышающиеся

цены остаются относительно друг друга неизменными. Рискуют задержать сбыт

сверхдорогой продукции конечному потребителю только те предприниматели, цена на

продукцию которых отражает цепочку повышения цен, например производители

сложной продукции, основанной на интенсивных внешних кооперационных связях.—

Несбалансированная

инфляция измеряет цены различных товаров по отношению друг к другу в различных

пропорциях. Она отрицательно сказывается на бизнесе из – за отсутствия

возможности спрогнозировать на будущее выбор рациональной сферы приложения

капитала, произвести расчет и сравнить варианты прибыльного инвестирования с

учетом перспектив лидеров роста цен. При несбалансированности инфляции развитие

производство кажется нереальным, окупаемы лишь короткие спекулятивно –

посреднические операции.—

Непредвиденная

– уровень инфляции, оказавшийся выше ожидаемого за определенный период;—

Нарастающая

– переход из одного состояния в другое (по темпу роста цен).5

С точки зрения критериев ожидаемости различают инфляцию ожидаемую и

неожидаемую.—

Ожидаемая

инфляция вызывается ростом цен, обусловленным повышенным, ажиотажным спросом на

товары первой необходимости. Повышение спроса провоцируется прогнозами

(слухами) о приближающейся инфляции и предстоящим обесценением денег. Рост

спроса приводит к повышению цен и наступлению инфляции.—

Неожидаемая

инфляция не прогнозируется и, как правило, связана с денежными факторами и

форс-мажорными обстоятельствами. Проникновение в экономику происходит при

возникновении объективных условий, не зависящих от спровоцированного спроса.6

В зависимости от механизма международного воздействия инфляцию подразделяют на:—

Экспортируемую

– переносится из одних стран в другие через механизм международных

экономических отношений, воздействующих на денежное обращение, платежеспособный

спрос и цены;—

Импортируемую

– обуславливается воздействием факторов внешнеэкономической природы –

избыточным притоком в страну иностранной валюты, повышением цен на импортные

товары.Под

воздействием чрезмерного притока иностранной валюты может происходить разбухание

денежной массы кредитных институтов, банков, возникать кредитная экспансия,

ведущая обычно к инфляции. Существует несколько каналов импортируемой инфляции.

Один связан с колебаниями валютных курсов. Если курс национальной валюты

падает, это делает более выгодным экспорт, но ставит в невыгодное положение импортеров.

Чтобы получить в соответствующих размерах «подорожавшую»

иностранную валюту, требуемую для закупки очередных партий импортируемых

товаров, импортеры поднимают внутренние цены. При сохранении прежнего уровня

мировых цен для приобретения нужного количества долларов или марок теперь

необходимо выручить (от продажи ранее закупленных по импорту товаров) большее

количество национальной валюты. В итоге внутренние цены на импортируемые товары

взлетают вверх.Одномоментное падение курса рубля по отношению к доллару во время «черного

вторника» (в октябре 1994 г.) повлекло за собой повышение цен на

потребительские товары, а затем и другие виды товаров внутреннего российского

рынка.7 С учетом экономических факторов инфляция бывает индуцированной. Она обусловлена воздействием факторов экономической природы, внешних

факторов, не связанными с денежной массой в обращении. Низкий спрос не ведет к

снижению цен, а, напротив, способствует низкому уровню производства и росту

издержек, т.е. индуцирует инфляцию. Другим примером индуцированной инфляции

является импортируемая инфляция.8 С учетом социальных критериев инфляцию называют социальной, т.е.

рост цен обусловлен новыми требованиями к качеству продукции, охране окружающей

среды.9 С учетом механизма формирования цен инфляцию подразделяют на:

—

административную — в централизованной

экономике порождаемая «административно» управляемыми ценами;—

рыночную — связана со свободным

ценообразованием10

В

зависимости от причин возникновения:—

инфляция

спроса (возникает под воздействием избыточного платежеспособного спроса,

созданного увеличением денежной массы темпами, превышающими темпы роста объемов

реализуемых товаров и услуг)—

инфляцию

издержек (вызывается увеличением издержек производства, произведенных затрат на

единицу продукции).Инфляция спроса — это

появление дополнительной, избыточной по сравнению с имевшейся ранее,

платежеспособности, превышение спроса над предложением. При полной занятости и

полной

загруженности мощностей производство не в состоянии

отреагировать на избыток денежных средств в обращении увеличением реального

объема выпускаемой продукции.Вернемся к модели «совокупный спрос — совокупное предложение».

Очевидно, что для начала инфляционных процессов достаточно, чтобы совокупный

спрос превышал совокупное предложение. Такая ситуация возможна в следующих

случаях:1) резко возрастает совокупный спрос, а совокупное предложение не

меняется;2) совокупное предложение снижается при постоянном совокупном

спросе;3) расширение совокупного спроса превышает рост совокупного

предложения.Инфляция спроса возможна, если растет совокупный спрос при

постоянном совокупном предложении, или же рост совокупного спроса превышает

расширение предложения. Суть инфляции спроса иногда объясняют одной фразой: «Слишком

большое количество денег охотятся за слишком малым количеством товаров».Если совокупный спрос начал расти, это приведет к росту

производства, снижению безработицы, уровень цен будет очень медленно повышаться

(это объясняется тем, что существует огромное количество незадействованных

трудовых и материальных ресурсов: ведь вчерашние безработные не будут сразу

требовать повышения заработной платы).По мере роста спроса экономика вступает во вторую фазу — растет

производство, растут цены. По мере расширения производства запасы

исчерпываются, все труднее и труднее находить необходимые экономические

ресурсы. Ведь привлечение квалифицированной рабочей силы требует более высокой

оплаты, что приведет к росту издержек и соответственно цен.Третья фаза характеризуется полной занятостью, достигнут

максимальный валовой продукт, т. е экономика не может отвечать на рост спроса

увеличением объема. Единственное, что может вызвать увеличивающийся совокупный

спрос — это рост цен.Условия инфляции спроса:

— рост спроса со стороны населения, факторами которого выступают

рост заработной платы и рост занятости;— увеличение инвестиций и рост спроса на капитальные товары во

время экономического подъема;— рост государственных расходов (рост военных и социальных заказов).

Инфляция предложения (издержек) проявляется в росте цен на ресурсы, факторы производства. Она

возникает в результате уменьшения совокупного предложения и сопровождается

сокращением реального объема производства и занятости, повышением уровня безработицы.

Другой причиной возникновения инфляции является увеличение издержек на единицу

продукции. Повышение издержек сокращает объем продукции, который фирмы готовы

предложить при существующем уровне цен. В результате сокращается предложение

товаров при неизменном спросе, и повышается уровень цен. Мы видим, что по этой

схеме издержки, а не спрос, взвинчивают цены и являются причинами инфляции. Два

наиболее важных источника роста издержек — это удорожание энергии и сырья, а

также неоправданное повышение заработной платы. Инфляция предложения означает

рост цен, спровоцированный увеличением издержек производства в условиях

недоиспользования производственных ресурсов. Ее иногда так и называют инфляцией

издержек производства. В последнее время тип инфляции, при котором цены растут

при снижении совокупного спроса, часто встречается в мировой практике.Теория инфляции, обусловленной ростом издержек, объясняет рост цен

такими факторами, которые приводят к увеличению издержек на единицу продукции.

Повышение издержек на единицу продукции сокращает прибыль и объем продукции,

которое предприятия готовы предложить при существующем уровне цен. В результате

уменьшается предложение товаров и услуг, и увеличиваются цены.Основными источниками инфляции предложения являются рост заработной

платы и цен за счет удорожания сырья и энергоносителей. Инфляция, сочетающая

элементы инфляции спроса и инфляции Издержек называется структурной инфляцией. В ее основе лежат процессы, связанные с изменением структуры спроса.

Разновидностью структурной инфляции является разрыв двух секторов — финансового

и реального, образовавшийся в российской экономике. Деньги уплывают в

финансово-спекулятивный сектор, а реальный сектор испытывает острую нехватку

денежной массы. Сам этот разрыв усиливает инфляцию.1.2 Причины

возникновения инфляцииПричины инфляции

многообразны. Обычно в основе инфляции лежит несоответствие денежного спроса и

товарной массы – спрос на товары и услуги превышает размеры товарооборота, что

создает условия для того, чтобы производители и поставщики поднимали цены

независимо от уровня издержек. Диспропорции между

спросом и предложением, превышение доходов над потребительскими расходами могут

порождаться дефицитом госбюджета (расходы государства превышают доходы);

чрезмерным инвестированием (объем инвестиций превышает возможности экономики);

опережающим ростом заработной платы по сравнению с ростом производства и

повышением производительности труда; произвольным установлением государственных

цен, вызывающим перекосы в величине и структуре спроса; другими факторами.Повышение цен и

появление излишнего количества денег – это лишь внешние проявления инфляции; ее

глубинной причиной является нарушение пропорций национального хозяйства, т.е.

нарушение общего равновесия. В мировой экономической литературе выделяют три

основные силы, приводящие к дисбалансу национального хозяйства и инфляции:—

государственная

монополия на эмиссию бумажных денег, на внешнюю торговлю, на

непроизводственные, прежде всего военные, и прочие расходы, связанные с функциями

современного государства.—

профсоюзная

монополия, задающая размер и продолжительность того или иного уровня заработной

платы.—

монополизм

крупнейших фирм на определение цен собственных издержек.Все эти три причины

взаимосвязаны и каждая по-своему может вести к росту или падению спроса и

предложения, нарушая их баланс. Значение источников инфляции важно для выработки

конкретных мер борьбы с инфляцией.Как и большинство

других явлений, характерных для рыночной экономики, инфляция не может быть

оценена однозначно. Негативные последствия инфляции хорошо известны в нашей

стране. Гораздо менее известен тот факт, что инфляция вместе с тем способствует

и экономическому росту. Поэтому, как и большинство других процессов,

характерных для рыночного регулирования экономики, инфляция не должна

рассматриваться как абсолютное зло, которое должно быть подавлено и уничтожено.

Она является инструментом, который может быть использован государством для

блага общества и его экономического развития.Научный подход к проблемам

инфляции отличается от обыденного мифологизированного трезвой оценкой опасности

выхода инфляции из-под контроля и выработкой рекомендаций по ее регулированию,

четко оценивающих конкретно -исторические и национально-государственные условия

и особенности функционирования национальной экономики.Инфляция, способствуя

повышению цен и нормы прибыли, вначале выступает как фактор оживления

конъюнктуры, но по мере углубления она превращается из двигателя в тормоз,

усиливая социально-экономическую неустойчивость в стране.В странах с развитой

рыночной экономикой ползучая инфляция рассматривается в качестве нормального

фактора экономического роста. Однако галопирующая, а тем более, гиперинфляция

воспринимается как явление негативное, поскольку несет в себе огромные

социально-экономические издержки.Борьба с инфляцией

представляет собой задачу макроэкономическую. Перед правительством стоит

главный вопрос: или ликвидировать инфляцию посредством радикальных мер, или

адаптироваться к ней. Различные страны решают эту дилемму по-своему. США,

Великобритания активно борются с инфляцией, другие же страны разрабатывают

комплекс адаптивных государственных мер.1)

Внешние причины.

Причины возникновения инфляции могут быть как внутренние, так

и внешние. К внешним причинам относятся, в частности, сокращение поступлений от

внешней торговли, отрицательное сальдо внешнеторгового и платежного балансов.

Инфляционный процесс у нас усиливало падение цен на мировом рынке на топливо и

цветные металлы, составляющие важную статью нашего экспорта, а также

неблагоприятная конъюнктура на зерновом рынке в условиях значительного импорта

зерновых. В Венгрии, экономика которой в большей мере зависит от состояния

внешнеэкономических связей, именно внешний фактор (ухудшение условий

международной торговли, увеличение внешнего долга) играл едва ли не определяющую

роль в усилении инфляционных процессов. При этом политика наращивания экспорта

и сдерживания импорта снижала насыщенность внутреннего рынка и – при неизменном

спросе – порождала рост внутренних, оптовых и потребительских цен.2)

Внутренние причины.

Инфляционный рост цен

наряду с отмеченными факторами обусловливается более глубокими причинами,

имеющими основополагающий характер. Рассмотрим их на примере России.Во-первых, как правило,

одним из источников инфляционных процессов служит деформация

народнохозяйственной структуры, выражающаяся в существенном отставании отраслей

потребительского сектора при явном гипертрофированном развитии отраслей тяжелой

индустрии, и особенно военного машиностроения.Во-вторых,

неспособность преодолеть инфляцию порождается недостатками хозяйственного

механизма. В условиях централизованной экономики практически отсутствовала обратная

связь, не было эффективных экономических рычагов, которые были способны

регулировать соотношение между денежной и товарной массой; что касается

административных ограничителей, то они «работали» недостаточно

эффективно. В системе финансового планирования определяющую роль играл Госплан,

а не Минфин и не Госбанк, которые работали под него, подкрепляя плановые

задания финансовыми и денежными ресурсами без каких либо ограничений.Ставшая традиционной

политика высоких темпов экономического развития игнорировала реальные ресурсные

возможности. Чтобы поддержать темпы, постоянно наращивались капиталовложения. В

результате сдерживался рост потребления; эффективность капиталовложений падала,

что отрицательно сказывалось на экономическом росте и текущем производстве.

Средств на новую технологию не хватало, а непрерывные приросты фонда накопления

не давали желаемого результата. Проблема упиралась уже не в количество капитальных

вложений, а в их эффективность, структуру, перестроить которую мешал сам

хозяйственный механизм.Противоречия и дефициты

пожирали все больше средств, а финансовые и бюджетные ограничители были очень

слабы или практически отсутствовали. Несбалансированность имела место не только

на потребительском рынке. Ее основа – нарастающая диспропорция в самом

производстве, углубление материально-финансового неравновесия, недочеты в системе

планирования, в механизме денежного обращения, в отсутствии антиинфляционного регулирования.3) Причина инфляции глазами граждан

РФВсероссийский центр

изучения общественного мнения выяснил, как россияне оценивают рост цен за

последние месяц-два, в чем видят причины инфляции в стране и что сегодня важнее

— рост зарплат и пенсий или снижение инфляции. В ходе проведенного опроса

выяснилось, что почти три четверти россиян считают инфляцию в течение

последнего месяца-двух очень высокой. Однако большинство граждан России не

могут назвать причин высокой инфляции.Всероссийский опрос был

проведен ВЦИОМ 22-23 марта 2008 года. В ходе него было опрошено 1600 человек в

153 населенных пунктах в 46 областях, краях и республиках России. Согласно

представленным социологами данным, очень высокой считают инфляцию в течение

последнего месяца-двух 74% опрошенных. При этом 18% респондентов считают, что

цены растут умеренно, и 2% — что почти не растут. А 6% россиян вообще

затруднились ответить.Опрос также показал,

что чем хуже опрошенные оценивают собственное материальное положение, тем более

высокими им представляются темпы роста цен в стране: считают инфляцию очень

высокой от 65% хорошо материально обеспеченных респондентов до 72% средне и 85%

плохо обеспеченных. Умеренной назвали инфляцию 25% респондентов, материальное

положение которых оценивается как хорошее или очень хорошее, 20% респондентов,

обладающих средним материальным положением и 10% — плохо обеспеченных.Стоит отметить, что за

последние четыре года в России темпы роста цен, по оценкам граждан, самыми

низкими были, как не парадоксально, в 2007 году. Тогда каждый второй (52%)

воспринимал инфляцию как очень высокую. Ранее, в 2005-2006 гг., инфляция

казалась высокой двум третям опрошенных (62%). По 26% считали рост цен

умеренным. При этом 7% в феврале 2006 году считали инфляцию незначительной, а в

том же месяц годом ранее такого мнении я придерживались лишь 5%.Причин высокой инфляции

россияне, как правило, назвать не могут (57% опрошенных затрудняются с

ответом). Незначительная часть опрошенных винят в инфляции бездействие и

безответственность властей и рост мировых цен на нефть и другие энергоносители

(по 9-10% опрошенных). Третье место в этом рейтинге занимает неразвитая

экономика (6%). Изредка (по 4%) связывают инфляцию с алчностью торговцев и

производителей, монополизмом; отсутствием рычагов регулирования рынка.Между тем, год назад в

росте цен в России бездействие и безответственность властей считали виноватыми

всего лишь 4%, а в 2006 году этот показатель составлял 13% опрошенных. В 2007

году в росте инфляции винили рост мировых цен на нефть и другие энергоносители

7% респондентов, неразвитую экономику 12%, алчность торговцев и производителей

и монополизацию 4%, столько же в качестве причин называли отсутствие рычагов

регулирования рынка. Примечательно, что в этом году и в прошлом затруднились

ответить, кто же все-таки больше всего виноват в росте цен, по 57% опрошенных.Между тем, в 2005 и

2007 гг. преобладала точка зрения, что важнее повышение зарплат и пенсий (50

против 39% и 48 против 35% соответственно). В 2006 и 2008 гг. с небольшим

перевесом побеждает мнение, что более значима борьба с инфляцией (46 против 41%

и 43 против 35%). Примечательно, что чем выше покупательская способность

респондентов, тем больше значения в этой альтернативе они придают борьбе с

инфляцией.На вопрос социологов,

что на ваш взгляд сегодня важнее — рост зарплат и пенсий или борьба с

инфляцией, 43% посчитали, что на данный момент важнее борьба с инфляцией,

поэтому значительно повышать зарплаты и пенсии не следует. Еще 35% ответили,

что в настоящее время важнее повышение зарплат и пенсий, а не борьба с

инфляцией, а 22% затруднились ответить.Между тем, 33% из тех,

кто ответил, что сегодня важнее борьба с инфляцией, едва сводит концы с концами

и денег не хватает даже на продукты; у 36% на продукты денег хватает, но

покупка одежды вызывает финансовые затруднения; у 46% денег хватает на продукты

и на одежду, а вот покупка вещей длительного пользования (телевизора,

холодильника) является для них проблемой и 49% могут без труда приобретать вещи

длительного пользования, однако им затруднительно приобретать действительно

дорогие вещи, например, автомобиль.ГЛАВА 2. Анализ инфляционного процесса в РФ

2.1 Экономическая оценка уровня инфляции на энергоносители

В настоящее время инфляции России присущи черты как инфляции

спроса, так и инфляции издержек. Другими словами, на инфляционные процессы

существенное влияние оказывают как монетарные, так и производственные факторы.

В подобной ситуации борьба с инфляцией исключительно монетарными методами вряд

ли даст положительный результат, так как подобным способом невозможно устранить

ее немонетарные причины. Несомненно, что ограничение объемов денежных средств в

обращении способствует устранению причин инфляции спроса, однако это

практически не влияет на уровень и динамику цен производителей. В то же время

использование для борьбы с инфляцией издержек и потребительской инфляцией таких

традиционных для России методов, как регулирование внутренних цен на сырье,

энергоносители, продукты первой необходимости, в сложившейся ситуации может

дать эффект только в краткосрочной перспективе. Сэкономленные при этом деньги

рано или поздно оказываются на потребительских рынках и «перетекают» в производство через нерегулируемые цены. Кроме того, на внутренние цены

существенно влияет тенденция мирового роста цен, что в условиях открытой

экономики является ценовым ожиданием как со стороны продавцов, так и со стороны покупателей.Таблица 2.1 Сопоставление цен на энергоносители.

| Показатель | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Нефть | ||||||||

| Цена производителей, руб. за 1 т |

1546 | 1504 | 1929 | 2065 | 3426 | 4812 | 4434 | 7075 |

| Цена приобретения для отечественных производителей, руб. за 1 т |

4152 | 2618 | 2991 | 4176 | 4433 | 6569 | 5711 | 10368 |

| Соотношение цен |

2,7 | 1,7 | 1,6 | 2,0 | 1,3 | 1,4 | 1,3 | 1,5 |

| Цена экспортируемой нефти, руб. за 1 т |

4928 | 4701,8 | 4530,7 | 5124,3 | 6271,5 | 9497,4 | 10848 | 11539 |

| Газ природный |

||||||||

|

Цена |

88,2 | 144 | 187 | 131 | 290 | 330 | 378 | 431 |

|

Цена |

468 | 572 | 819 | 1008 | 1193 | 1436 | 1582 | 1856 |

| Соотношение цен, в разах |

5,3 | 4,0 | 4,4 | 7,7 | 4,1 | 4,4 | 4,2 | 4,3 |

|

Цена |

2418,94 | 2573,96 | 2521,29 | 3121,7 | 3024,8 | 4345,8 | 5608,3 | 5744,7 |

| Электроэнергия | ||||||||

|

Цена |

191 | 247 | 297 | 332 | 374 | 451 | 536 | 627 |

|

Цена |

410 | 525 | 713 | 761 | 845 | 914 | 1016 | 1009 |

| Соотношение цен, в разах |

2,1 | 2,1 | 2,4 | 2,3 | 2,3 | 2,0 | 1,9 | 1,6 |

|

Цена |

474,64 | 523,08 | 551,07 | 691,43 | 702,80 | 822,39 | 949,01 | 832,42 |

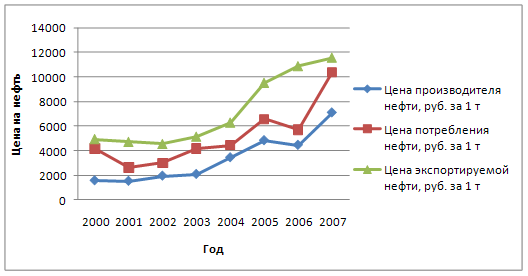

Из анализа динамики цен на энергоносители, представленных в табл.2.1,

видно, что цены на производство нефти за последние годы значительно выросли

(рис. 2.1).

Рис.

2.1. Сопоставление цен на нефть производства, приобретения для отечественного

производителя, цены на экспорт.

При этом цены на нефть, реализуемую внутри страны, почти не

отличаются от экспортных и растут параллельно. Исключение составили 2001 и 2006

гг., когда под давлением правительства внутренние цены на потребление нефти

снизились относительно мировых цен. Но, как видно из рисунка, через 1-2 года

ситуация полностью восстановилась. Это подтверждает тот факт, что искусственное

сдерживание цен дает эффект только в краткосрочной перспективе и не играет

существенной роли в процессе управления инфляцией.

Тенденция сближения внутренних цен с мировыми является более

мощным фактором российских инфляционных процессов. Более того, при снижении цен

на нефть на мировом рынке цены на бензин и дизтопливо внутри страны опускаются

незначительно. Это является следствием государственной налоговой политики,

которая предусматривает корректировку налогов на добычу энергоносителей 1 раз в

месяц, что с учетом переработки и доставки обусловливает лаг ценового

запаздывания в 4-6 месяцев и вносит экономическую нестабильность.

Вернемся к источнику российской производственной инфляции — росту

издержек. Рост цен на топливно-сырьевые ресурсы способствует в первую очередь

повышению цен на производство электроэнергии и транспортные услуги, что

приводит к росту себестоимости товаров и услуг практически всех отечественных

производителей.

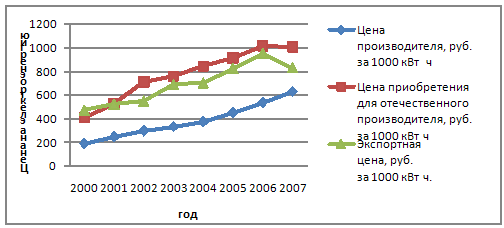

Рис.

2.2. Сопоставление цен на электроэнергию производства, приобретения для

отечественного производителя, цены на экспорт.

На рис. 2.2 можно увидеть, что цены на электроэнергию для

отечественного производителя даже выше экспортных. Это можно объяснить не

только ростом издержек, но и монопольным повышением цен при отсутствии

конкуренции. Более высокие внутренние цены на электроэнергию относительно экспортных снижают

конкурентоспособность российской экономики и создают благоприятные условия для

импорта энергоемких товаров. Кроме того, и без того высокая транспортная

составляющая отечественного производства из-за больших расстояний увеличивается

еще и в результате неоправданного повышения цен на электроэнергию и топливо.

Отсутствие логики неоправданно высоких цен на электроэнергию

подтверждается исследованием динамики внутренних цен на природный газ,

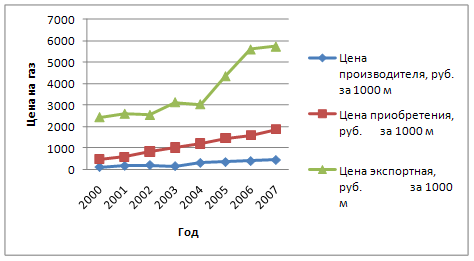

используемый для ее производства (рис. 2.3).

Рис.

2.3. Сопоставление цен на природный газ производства, приобретения для

отечественного производителя, цены на экспорт.

В отличие от других источников энергии газ внутри

страны реализуется по значительно более низким ценам,

чем на экспорт. Но и здесь наблюдается устойчивая тенденция к росту. При этом

цена на приобретение внутри страны превышает цену производителя более чем в 4

раза. Таким образом, имеются резервы если не снижения, то хотя бы не повышения

цен на топливо и электроэнергию, что приостановит внутренние инфляционные

процессы. Однако государство запланировало на 2009 год повышение цен для

розничных потребителей газа и электроэнергии на 20-25%. Российская инфляционная

политика очевидна.

Можно предположить, что в дальнейшем цены на топливо и

энергоносители будут продолжать расти вслед за мировыми. Несмотря на то, что по

итогам 2008 г. цены на нефть на мировом рынке существенно снизились, это

практически не привело к понижению цен на российском топливном рынке. Данный

факт не может не сказаться на ценах производства других отраслей экономики и, в

конечном итоге, на потребительских ценах.

Известно, что основными факторами инфляции издержек являются рост

номинальной заработной платы и цен на сырье и электроэнергию. При этом

инфляция, обусловленная ростом издержек, автоматически сама себя ограничивает.

Это объясняется тем, что «из-за уменьшения предложения реальный объем

национального продукта и занятости сокращается, что ограничивает дальнейшее

увеличение издержек. Иными словами, инфляция, обусловленная ростом издержек,

порождает спад, а спад, в свою очередь, сдерживает дополнительное увеличение

издержек». Но в сложившейся ситуации инфляция роста издержек вряд ли сможет

самостоятельно обусловить свое снижение в связи с вводом в обращение

существенной денежной массы в целях

поддержки национальной банковской системы.

2.2 Динамика сопоставления денежной массы и финансовых вложений в

экономику

Ограничение денежной массы помогает остановить рост цен, но

сокращение количества денег в экономике в данный момент вызовет спад

производства из-за нехватки оборотных средств. Следовательно, «сжатие»

денежной массы вредно отразится на экономике страны в целом.

Таблица 2.2 Сопоставление денежной массы и финансовых вложений в

экономику

| Показатель | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Денежная масс М2, млрд. руб., на начало года |

714,6 | 1154,4 | 1602,6 | 2134,5 | 3212,6 | 4363,3 | 6044,7 | 8995,8 |

| Финансовые вложения организаций, млрд. руб. |

1245,0 | 2429,8 | 2091,3 | 3390,5 | 4867,6 | 9209,2 | 14395,0 | 18779,4 |

| Отношение М2 к финансовым вложениям, % |

57,4 | 47,5 | 76,6 | 63,0 | 66,0 | 47,4 | 42,0 | 47,9 |

Из табл. 2.2 видно, что темпы роста финансовых вложений в

экономику России превышают темпы роста денежной массы. Отчасти это обусловлено

постоянным в последние годы профицитом торгового баланса. По сути, рост

денежной массы в российской экономике является рублевым отражением валютных

финансовых поступлений. Таким образом, на повышение инфляции в большей степени

влияет рост финансовых вложений, нежели рост денежной массы, рост которой

фактически является следствием роста валютно-финансовых поступлений. Поэтому в

сегодняшних условиях рост денежной массы нельзя рассматривать как основную

причину роста цен. Но поскольку рост денежного агрегата М2 все же происходит,

его необходимо в первую очередь использовать как стимулирующий фактор развития

производства и только во вторую очередь — на поддержку банковской ликвидности.

В настоящее время на экономику страны в большей степени отрицательно

влияют такие факторы, как несбалансированность народного хозяйства и денежных

потоков. Именно этим проблемам следует уделить особое внимание финансовым

властям России.

Таблица 2.3 Финансовое вложение в экономику по отраслям

| Отрасль | 2003 | 2004 | 2005 | 2006 | 2007 |

| Сельское хозяйство, охота, лесное хозяйство, млн. руб. % к итогу |

12037 | 17224 | 23861 | 35658 | 44178 |

| 0,36 | 0,35 | 0,26 | 0,25 | 0,24 | |

| Рыболовство, рыбоводство, млн. руб. % к итогу |

1148 | 2359 | 1994 | 3780 | 4056 |

| 0,03 | 0,05 | 0,02 | 0,03 | 0,02 | |

| Добыча полезных ископаемых, млн. руб. % к итогу |

426635 | 496789 | 525991 | 895078 | 1543540 |

| 12,58 | 10,21 | 5,71 | 6,22 | 8,22 | |

| Обрабатывающие производства, млн. руб. % к итогу |

1365043 | 2478648 | 6478515 | 10021095 | 6506511 |

| 40,26 | 50,92 | 70,35 | 69,62 | 34,65 | |

| Производство и распределение электроэнергии, газа, воды, млн. руб. % к итогу |

328969 | 210788 | 321029 | 212026 | 299544 |

| 9,70 | 4,33 | 3,49 | 1,47 | 1,60 | |

| Строительство, млн. руб. % к итогу |

35884 | 113905 | 68211 | 82351 | 168657 |

| 1,06 | 2,34 | 0,74 | 0,57 | 0,90 | |

| Оптовая и розничная торговля, млн. руб. % к итогу |

618193 | 923544 | 1093311 | 1384508 | 7189713 |

| 18,23 | 18,97 | 11,87 | 9,62 | 38,29 | |

| Гостиницы и рестораны, млн. руб. % к итогу |

2601 | 6480 | 7460 | 6546 | 12113 |

| 0,08 | 0,13 | 0,08 | 0,05 | 0,06 | |

| Транспорт и связь, млн. руб. % к итогу |

213961 | 171492 | 287729 | 1223105 | 1341352 |

| 6,31 | 3,52 | 3,12 | 8,50 | 7,14 | |

| Финансовая деятельность, млн. руб. % к итогу |

53505 | 70648 | 61726 | 61826 | 174563 |

| 1,58 | 1,45 | 0,67 | 0,43 | 0,93 | |

| Операции с недвижимостью, млн. руб. % к итогу |

134471 | 367147 | 325453 | 436734 | 1430861 |

| 3,97 | 7,54 | 3,53 | 3,03 | 7,62 | |

| Обязательное социальное обеспечение, млн. руб. % к итогу |

182669 | 338 | 1795 | 1863 | 3455 |

| 5,39 | 0,01 | 0,02 | 0,01 | 0,02 | |

| Образование, млн. руб. % к итогу |

1560 | 2484 | 1649 | 2235 | 2037 |

| 0,05 | 0,05 | 0,02 | 0,02 | 0,01 | |

| Здравоохранение, млн. руб. % к итогу |

1528 | 1598 | 886 | 1603 | 4804 |

| 0,04 | 0,04 | 0,02 | 0,01 | 0,02 | |

| Коммунальные услуги, млн. руб. % к итогу |

12311 | 4166 | 9565 | 26588 | 54055 |

| 0,36 | 0,09 | 0,10 | 0,17 | 0,28 | |

| Все финансовые вложения, млн. руб. % к итогу |

3390515 | 4867610 | 9209175 | 14394996 | 18779439 |

| 100,00 | 100,00 | 100,00 | 100,00 | 100,00 |

Из табл. 2.3 видно, что на протяжении последних пяти лет основную

долю в общем количестве финансовых вложений составили инвестиции в следующие

отрасли:

—

обрабатывающие производства;

—

оптовая и розничная торговля;

—

добыча полезных ископаемых;

—

транспорт и связь.

При этом в 2007 г. доля финансовых вложений в обрабатывающие

производства значительно снизилась, а в торговлю — заметно возросла. Такое

снижение инвестиционной привлекательности производственного сектора в

определенной мере можно объяснить инфляционным ожиданием. Известно, что в

условиях инфляции капитал с длительным циклом оборота подвержен наибольшему

риску и несет дополнительную налоговую нагрузку.

Однако для снижения темпов инфляции необходимо эффективное стимулирование

развития именно производственного сектора. Предоставление дешевых кредитов и

дополнительных льгот по налогообложению для производственных и

сельскохозяйственных предприятий при осуществлении ими расходов на капитальные вложения положительно отразится на

экономике страны.

Инвестиционный перекос в пользу торговли способствует снижению

темпов роста в производственных отраслях и, в конечном итоге, приводит к

стагнации производства и снижению эффективности экономики. Отсюда — дефицит

отечественной продукции и новый виток

инфляции. В таких условиях цены возрастут за счет увеличения производственных

издержек и строительства новых торговых площадей. С другой стороны, мобильность

торгового капитала будет и дальше способствовать перераспределению денежной

массы в пользу потребительских рынков. Эта тенденция могла бы измениться при

ослаблении налоговой нагрузки на производственные кластеры с ее

перераспределением на торговлю. Кредитование торговли могло бы сопровождаться

дополнительным резервированием, что сделало бы такие кредиты менее выгодными по

сравнению с кредитами в производство. На практике оказывается наоборот, банкам

удобнее кредитовать торговые проекты, так как они обладают более быстрой

окупаемостью, а банки, в основном, короткими финансовыми ресурсами.

Государственная политика искусственного сдерживания цен на товары

первой необходимости, в том числе продовольствие, вряд ли даст желаемый

результат. Стерилизация денежной массы, как показано выше, отрицательно

скажется на производстве. Денежные потоки уже вошли в экономику страны и через

какое-то время они неизбежно выльются на потребительский рынок, стимулируя

инфляцию. Количество денег в обращении должно отражать стоимость реально

произведенных товаров. И если товаров не становится больше, растут цены. В

таких условиях государству следует перераспределить денежную массу и

перенаправить ее в отрасли с более длительными сроками оборота капитала:

строительство, сельское хозяйство, здравоохранение, образование и др. К тому же

эти отрасли носят явно выраженный социальный характер.

На развитие экономики существенное влияние оказывает фактор спроса

на товары и услуги конечного потребителя. А спрос напрямую зависит от доходов.

Рост заработной платы в последние годы значительно отставал от роста денежной

массы и инфляции. В России в последние годы инфляция спроса трансформировалась

в инфляцию издержек. Следовательно, рост цен вызывает, прежде всего, увеличение

себестоимости производства, а не наличие избыточных денежных средству

населения.

Эмиссия денег в обращение с одной стороны увеличивает цены, с

другой стороны, должна стимулировать производство. В то же время снижение

реальных доходов населения ограничивает спрос, делая бесперспективным развитие

многих отраслей экономики, и превращает денежную массу в избыточную. А это, в

конечном итоге, приводит к удорожанию единицы продукции, вызывает стагнацию

производства и очередной виток инфляции.

Наиболее обобщающий показатель, характеризующий масштабы экономики

и темпы экономического роста страны — ВВП. Проведем сопоставительный анализ ВВП

с такими факторами инфляционных процессов, как агрегат денежной массы М2 и

конечное потребление домашних хозяйств.

Обычно используются следующие способы определения ВВП:

1.Суммирование всех доходов в

экономике: заработной платы, процентов на капитал, прибыли и ренты.

2.Суммирование всех

произведенных расходов: потребления, инвестиций, государственных закупок

товаров и услуг т. д.

Теоретически результаты вычислений в обоих случаях должны

совпадать, поскольку расходы одного участника экономических отношений всегда

являются доходами другого.

Таблица 2.4 Динамика ВВП, денежной массы, потребления домашних

хозяйств и заработной платы.

| Показатель | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Денежная масса М2, млрд. руб. на начало года Рост денежной массы, % |

1154,4 | 1602,6 | 2134,5 | 3212,6 | 4363,3 | 6044,7 | 8995,8 |

| 61,5 | 38,8 | 33,2 | 50,5 | 35,8 | 38,5 | 48,8 | |

| ВВП в рыночных ценах, млрд. руб. Рост ВВП в рыночных ценах, % |

8944 | 10831 | 13243 | 17048 | 21625 | 26880 | 32987 |

| 22,4 | 21,1 | 22,3 | 28,7 | 26,8 | 24,3 | 22,7 | |

| Фактическое конечное потребление домашних хозяйств (в текущих ценах), млрд. руб. Рост фактического потребления домашних хозяйств, % |

5154,8 | 6390 | 7709,6 | 9814,4 | 12391,1 | 15147,1 | 18644,1 |

| 34,3 | 24,0 | 20,7 | 27,3 | 26,3 | 22,2 | 23,1 | |

| Средняя номинальная з/плата, руб. Рост средней номинальная з/платы, % |

3282,0 | 4360,3 | 5498,5 | 6739,5 | 8554,9 | 10633,9 | 13527,4 |

| 47,6 | 32,9 | 26,1 | 22,6 | 26,9 | 24,3 | 27,2 |

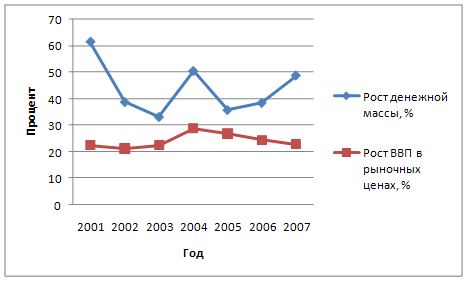

Если сопоставить рост денежной массы М2 с ростом ВВП (табл. 2.4),

можно увидеть, что прямой корреляционной зависимости между этими двумя показателями

не существует(рис.2.4).

Рис.

2.4. Динамика роста агрегата денежной массы М2 и ВВП в рыночных ценах

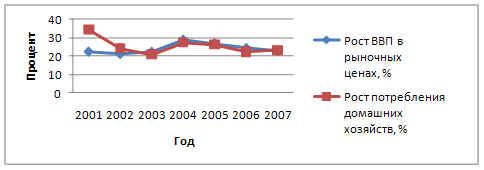

В то же время явно просматривается прямая корреляционная

зависимость между ростом ВВП и фактическим потреблением домашних хозяйств (рис.

2.5).

Рис.

2.5. Динамика роста конечного потребления домашних хозяйств и ВВП в рыночных

ценах, %

По определению Госкомстата, фактическое конечное потребление

домашних хозяйств — это показатель, характеризующий уровень жизни населения. Он

включает расходы на покупку потребительских товаров и услуг, а также стоимость

потребления товаров и услуг в натуральной форме — произведенных для себя, полученных в качестве оплаты труда

и в виде социальных трансфертов в натуральной форме.

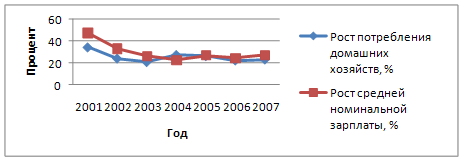

Также с высокой степенью корреляции прослеживается связь между

фактическим конечным потреблением домашних хозяйств и средней номинальной

заработной платой (рис. 2.6).

Рис.

2.6. Динамика роста конечного потребления домашних хозяйств и средней

заработной платы, %

Другими словами, объем производимого в России ВВП зависит от

уровня заработной платы и других доходов населения и практически не

чувствителен к росту денежной массы. Это не удивительно, так как производить,

больше, чем возможно продать, экономически нецелесообразно. Спрос регулирует

предложение. В подобной ситуации борьба с инфляцией с помощью ограничения

денежной массы через сдерживание заработной платы обречена на провал.

Через некоторое время рост заработной платы конечно же приведет к

росту издержек, что подтолкнет цены вверх, но увеличение спроса при этом

послужит стимулом для развития экономики. К тому же в России, в отличие от

стран Запада, рост оплаты труда никогда не превышал роста цен производства

товаров, так что роль прироста заработной платы в российской инфляции

незначительна. Основное влияние на рост издержек производства оказывали цены сырья

и, прежде всего, энергоресурсов. Если государство недостаточно эффективно сдерживает

внутренние цены на сырье и энергоносители, которые растут вслед за мировыми

ценами, но не снижаются вместе с ними, остается второй способ сдерживания

инфляции производителей — вынужденный прирост денежной массы по возможности

перенаправить на заработную плату и пенсии.

Уровень инфляции в России в ближайшие несколько лет вряд ли

снизится. Избыточные денежные ресурсы, поступившие в производство,

трансформируются в стоимость товаров и услуг, не обеспеченных платежеспособным

спросом. Единственное, что может поддержать спрос и, соответственно,

предотвратить спад производства — рост реальных доходов населения. Как показано

выше, рост доходов населения в нашей стране значительно в меньшей степени

стимулирует инфляцию, нежели избыток денег в производстве. Рост производства

должен быть обеспечен повышенным спросом, а не дополнительными денежными

вливаниями.

По данным Росстата, в государственных организациях и предприятиях

сегодня работают 21656 тыс. чел., что составляет 32% занятого в экономике

населения. Увеличение заработной платы в государственных учреждениях вынудит

пойти на увеличение оплаты труда частный сектор. В первую очередь, заработная

плата должна быть повышена в бюджетном секторе, и главное, — в

сельскохозяйственной отрасли. По мнению большинства экономистов, темпы

повышения эффективности производства не должны отставать от роста заработной

платы. Но учитывая специфику российской инфляции, повышение реальных доходов населения

на сегодняшний день — это единственный способ не допустить экономический спад.

В течение нескольких лет рост денежной массы М2 значительно превышал рост ВВП.

При этом никого не волновал дисбаланс количества денег в обращении и объема

товаров. Нет ничего удивительного в том, что равновесие между денежным

агрегатом М2 и объемом производимых товаров восстанавливается за счет роста

цен. И если при эмиссии денег не учитывались такие показатели, как рост ВВП, то

и заработную плату логично было бы адаптировать к росту цен, т. е. к уровню

инфляции. Для стимулирования экономического роста в сложившейся ситуации

заработная плата должна расти быстрее внутреннего валового продукта, а ее доля

в общем объеме ВВП должна быть выше нынешней на 5-8 %.

Это особенно актуально для сельскохозяйственной отрасли.

Доля финансовых вложений в сельское хозяйство на протяжении

последних пяти лет составляла от 0,36 до 0,24% в общей сумме финансовых

вложений по стране, при этом ежегодно снижаясь (табл. 2.3). Это говорит об

инвестиционной непривлекательности данной отрасли. При этом основная часть

сельскохозяйственных предприятий принадлежит частному бизнесу.

Сдерживание цен на продовольствие и одновременный рост цен на

сырье и энергоносители приводят к снижению уровня рентабельности сельскохозяйственного

производства. Снижать издержки за счет прибыли и зарплаты невозможно до

бесконечности. Средняя номинальная заработная плата в данной отрасли примерно в

2,2 раза ниже, чем в среднем по стране, из-за чего, естественно, снижается

численность занятого в сельском хозяйстве трудоспособного населения (табл. 2.5).

Таблица 2.5 Основные факторы сельскохозяйственного производства

| Показатель | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Средняя номинальная зарплата по стране, руб. |

2223,4 | 3282 | 4360,3 | 5498,5 | 6739,5 | 8554,9 | 10633,9 | 13527,4 |

| Средняя номинальная зарплата в сельском и лесном хозяйствах, руб. |

985,1 | 1281,9 | 1876,4 | 2339,8 | 3015,4 | 3646,2 | 4568,7 | 6127,7 |

| Превышение средней з/платы по стране, раз |

2,3 | 2,6 | 2,3 | 2,3 | 2,2 | 2,3 | 2,3 | 2,2 |

| Численность занятых в с/х и лесном хозяйстве, тыс. чел. |

8609 | 8200 | 7947 | 7595 | 7465 | 7381 | 7141 | 6756 |

| Посевная площадь, млн. га. |

74,2 | 72,1 | 70,8 | 65 | 62,8 | 60,5 | 58,9 | 57,5 |

Кроме того, отсутствие финансового капитала не позволяет обновлять

технику и другие основные фонды. В таких условиях нельзя ожидать роста

производительности труда и полноценного развития отрасли.

Согласно данным статистики, современная площадь пашни нашей страны

составляет около 15 % мировых ресурсов. При этом площадь обрабатываемых земель

с каждым годом сокращается, снижается объем производства продукции

растениеводства и животноводства. Эти тенденции приведут к тому, что цены на

продукты начнут расти из-за нехватки продовольствия. Сельскохозяйственная

отрасль — единственная отрасль, продукция которой должна быть подвержена

инфляции производителя, а не инфляции спроса. Повышение цен здесь —

единственный способ сделать отрасль рентабельной, без чего невозможно решить

проблему продовольственной безопасности. Более высокие цены на

сельскохозяйственную продукцию сделают отрасль эффективной и инвестиционно

привлекательной. Конечно, продукты питания — это социальные товары, и инфляция

здесь должна быть компенсирована сдерживанием цен на прочие

товарно-потребительские группы.

Дж. М. Кейнс утверждал, что «производить нужно только то, что

пользуется спросом, а не наоборот». Спрос на сельхозпродукцию не может

упасть. Следовательно, эта отрасль может и должна развиваться и приносить

прибыль. Инвестирование денежных средств в сельскохозяйственное производство

поможет нивелировать проблему избыточной денежной массы и, кроме того, в

долгосрочной перспективе положительно отразится не только на развитии отрасли,

но и на экономике страны в целом. Аграрный капитал имеет длительный цикл

оборота, временной лаг перераспределения денежной массы из сектора

сельскохозяйственного производства на потребительский рынок составляет

несколько лет, поэтому вложение

денег в сельское хозяйство не вызовет резкого повышения цен на

непродовольственные товары в краткосрочной перспективе.

Особенно эффективным для сдерживания инфляции может стать

перераспределение свободных денежных средств в основой капитал

сельскохозяйственной отрасли. Для роста производительности труда в сельском

хозяйстве необходимо обновление основных фондов, внедрение новых технологий, наконец,

создание новых современных аграрных комплексов. Для экономики России

значительно эффективнее, если избыточная денежная масса уйдет в

сельскохозяйственною отрасль, а не в промышленное производство и, тем более, не

в торговлю. Но решить эту проблему невозможно без государственного

регулирования. Рассчитывать на перенаправление частного инвестиционного

капитала в сельское хозяйство в ближайшее время вряд ли возможно. Для этого

государству необходимо создать ряд благоприятных условий для инвесторов и сельхозпроизводителей:

отказаться от практики сдерживания роста цен на сельскохозяйственную продукцию,

ввести пониженную ставку рефинансирования для кредитования

производителей сельхозпродукции, бесплатно передавать эффективным

сельхозпроизводителям свободные земли из фонда запаса и фонда

перераспределения. Рост цен на сельхозпродукцию можно было бы частично

компенсировать нормативами рентабельности для предприятий торговли продуктами

питания. Прогрессивное налогообложение прибыли сверх нормативного уровня рентабельности

торговых предприятий будет способствовать оттоку капитала в производственные

отрасли и одновременно пополнению бюджета.

Даже если отказ от ценового регулирования на сельхозпродукцию

вызовет резкое повышение цен на продукты питания, эта проблема может быть

решена за счет роста реальных доходов населения. Для экономики России гораздо лучше, чтобы неизбежная

инфляция, компенсирующая рост денежной массы, пришлась, в основном, на

сельскохозяйственную отрасль, повышая ее рентабельность и одновременно решая

проблему продовольственной безопасности страны. Инвестирование избыточных

платежных средств в сельское хозяйство не только создаст благоприятные условия

для развития национальной экономики, но и в краткосрочной перспективе будет

способствовать снижению уровня инфляции, так как замедлит процесс

перераспределения денежных средств в потребительские цены (за исключением цен

на продукты питания). При этом рост оплаты труда в данной отрасли поможет

решить проблему кадров для сельскохозяйственных организаций. По данным

Росстата, численность работающих в сельском хозяйстве составляет менее 10% от

общего количества населения, занятого в экономике страны, в то время как в

торговле работают 17,4 %. Эту диспропорцию необходимо менять. На фоне

глобального кризиса продовольствия сельскохозяйственное производство в нашей

стране должно стать привлекательным как для инвестора, так и для простого

рабочего.

Таким образом, необходимо сделать следующие выводы:

1. Рост денежной массы неизбежен, но для снижения темпов инфляции ее

в первую очередь необходимо направить на заработную плату бюджетникам и

социальные выплаты.

2. Избыточную денежную массу необходимо перераспределить из торговли

и производственных отраслей в сельское хозяйство.

3. Рост производственных отраслей должен быть обусловлен

платежеспособным спросом, а не излишком денег, вызывающим инфляцию издержек.

4. Государство должно компенсировать, а не сдерживать рост цен на

сельскохозяйственную продукцию.

2.3 Антиинфляционная политика на современном этапе

В историю России 2007 — 2008 гг. вошли тем, что после

относительной стабилизации динамики инфляции на товары потребления произошел

резкий подъем цен на многие товары массового спроса, вызвавший повсеместные недовольства

широких слоев населения. Цены могли приобрести более агрессивный характер, если

бы Правительство РФ не приняло экстренных мер по замораживанию цен на ряд

основных продуктов питания на период с октября по апрель 2008 г. Тем не менее в 2007 г. впервые за последние пять лет запланированный уровень инфляции в 8 —

8,5% был превышен до 11,9 %, а за восемь месяцев 2008 г. составил 9,5%, что выше первоначального годового прогноза 2008 г. на 1,5 процентных пункта. Из данного факта следуют четыре наиболее важных

социально-экономических вывода. Во-первых, произошло снижение уверенности

широких масс населения в перспективах стабильности своего материального

благосостояния, а также доверия руководству страны. Во-вторых, выявилась

несостоятельность многих теоретических концепций рыночного функционирования,

значимость рынка как всеобщего независимого регулятора экономических отношений.

В-третьих, обнаружилась настоятельная необходимость формирования

эффективного государственного

экономического и административного регулирования товарно-денежных отношений.

В-четвертых, возникла острая потребность в программе антиинфляционной политики

и четком менеджменте ее реализации.

Прежде всего, следует отметить, что антиинфляционная программа

должна состоять из двух частей: методологической и комплекса конкретных

адресных мероприятий.

Методологическая часть должна охватывать систему исходных

методологических принципов и быть исходной базой для разработки и реализации

конкретных мероприятий. К важнейшим требованиям методологи программы надо

отнести: 1) всеобщность и долгосрочность программы; 2) системность и

иерархичность принципов; 3) четкость, однозначность и прозрачность положений

программы для всех граждан; 4) достоверность статистической и аналитической

информации.

Первым и исходным принципом методологической части программы

антиинфляционной политики призвано стать однозначное понимание

социально-экономического содержания инфляции. Не уходя в теоретические рассуждения,

отметим что инфляция — это рыночное явление, суть которого заключается в

обесценении денежной единицы государства. Однако разные субъекты страны

рассчитают обесценение по-разному.

Центральный банк РФ (ЦБ РФ) устанавливает официальную стоимость

национальной валюты по ее отношению (купли-продажи) к конвертируемой мировой

валюте, например к доллару. Наряду с официальной ценой ЦБ РФ, существует

рыночная цена валюты, которая устанавливается на валютном (организованном и

неорганизованном) рынке. Для российской валюты начиная с 2000 г. характерна тенденция повышения стоимости рубля по отношению к доллару, т. е. имеет место

укрепление рубля, или ревальвация, ведущая, согласно канонам денежного

обращения, к дефляции.

Напротив, все агенты отечественного товарного рынка, и прежде

всего население, определяют ценность рубля не через валютный курс, а

посредством стоимости потребительской корзины или так называемого «гамбургского

счета». В России наблюдается совершенно противоположная картина —

ежегодное обесценение рубля, или девальвация, вызывающая по соответствующим

законам рынка инфляцию.

Второй принцип методологии заключается в обеспечении эффективного

управления ценовым механизмом перераспределения стоимости. Исходя из

перераспределительной функции цены государство явно или тайно определяется (или

бездействует) с приоритетностью интересов субъектов инфляции. Подлинно

демократическое общество в качестве приоритетных избирает интересы большинства.

Обычно это 70-80% населения, большую часть которого составляет средний класс

(60 — 70 %) — основа благополучного функционирования демократического

государства. Для 5 —10 % состоятельного населения России, имеющего существенные

вложения в недвижимость и финансовые инструменты за рубежом (свыше 1 млн. долл.

США на физическое лицо), как и для 3 — 5 % безденежных людей, инфляция

потребительских товаров не имеет принципиального значения. В случае, когда на

первое место ставятся интересы очень состоятельных граждан, то свыше 60%

населения, в том числе и средний класс, обрекается на жалкое существование.

Высказываемое иногда мнение о том, что наши «граждане

готовы платить более высокие цены», к сожалению,

справедливо лишь для 10 — 15% населения. Большая часть граждан, как

свидетельствуют многочисленные социологические опросы, основная часть денежных

средств расходует на продовольствие и жилищно-коммунальные услуги, а поэтому

крайне озабочена ростом цен на товары широкого пользования и вынуждена решать

свои насущные проблемы разными путями, в том числе и неформальными методами.

Третий принцип заключается в системном учете конкретных

особенностей современного этапа развития социально-экономической системы России

(низкие темпы роста производства, высокий уровень теневой экономики и

коррупции, огромные трансакцизные издержки и др.)

И последний, четвертый, принцип методологии программы

антиинфляционной политики — это учет международных экономических, и прежде

всего финансовых, отношений. Его настоятельная необходимость диктуется:

—

резкой интенсификацией интеграции России в мировую экономическую и

финансовую систему, ожидаемым вступлением России в 2009 г. в систему ВТО и устранением таможенных барьеров;

—

возможными локальными и мировыми финансовыми кризисами вследствие

перегрева мировой экономики виртуальными финансовыми ресурсами, банковскими

денежными суррогатами, значительно превышающими мировой внутренний валовой

продукт;

—

обострением международных отношений между экономическими центрами

мировой экономики (США, Европой, Китаем), ростом дифференциации стран и

регионов на богатые и бедные;

—

обострением продовольственного кризиса.

Россия находится в исключительных условиях окружения мощных

конкурентов, которые неуклонно ведут тайную или явную экономическую борьбу за российский рынок в целях перераспределения богатств страны.

С учетом изложенного выше, исходя из отмеченных принципов

программы антиинфляционной политики для стабилизации инфляции в России на

уровне 8 — 10 % годовых и дальнейшего снижения до 5 — 6 % в целях обеспечения позитивного

развития малого и среднего бизнеса и экономики России в целом, представляется

целесообразным осуществление следующих мероприятий.

1. Разработка мер по повсеместной активизации сплоченности и

обеспечению единства всего народа (работников, бизнесменов, чиновников) России,

по примеру стран Восточной Азии, в части всеобщей экономии и повышения

эффективности использования финансовых ресурсов. Страна находится далеко за

пределами оптимальных мировых параметров дифференциации доходов отдельных

категорий населения, что вынуждает общество осуществлять огромные расходы на

обеспечение экономической безопасности. Рационализацию использования денежных

средств следует произвести как в потреблении, так и в сфере инвестирования.

2. Приостановление проведения жесткого курса на резкое «осветление»

заработной платы, несмотря на то, что в конвертах до сих пор выплачивается

почти треть оплаты труда. В первую очередь необходимо решить основные проблемы

коррупции, повышения уровня жизни населения, снижения уровня инфляции, а затем

заниматься устранением конвертной оплаты труда.

3. Радикальное изменение характера борьбы с убыточным и

малорентабельным малым и средним бизнесом путем замены жесткой налоговой

политики на курс реальной комплексной поддержки. В первой половине 2008г., по

данным Росстата, 30% организаций были убыточными. Большая часть из них —

предприятия малого и среднего бизнеса. Сейчас, как никогда, им необходима

реальная финансовая поддержка, основа которой заключается в возможности

формирования неформальных свободных денежных средств в условиях повсеместной

коррупции.

На практике с предприятиями малого и среднего бизнеса ведется

неформальная борьба на разных фронта: через повышение тарифов аренды,

предъявление многочисленных претензий к объектам (торговли, строительства),

закрытие рынков, а также неформальную бюрократизацию и коррумпирование всего

процесса предпринимательской деятельности. Идет скрытый интенсивный процесс

монополизации сферы обслуживания. В частности, долю открытых рынков в России

предполагается сократить с 43% в 2006 г. до 15% в 2010 г., соответственно увеличить долю гипермаркетов, что приведет к росту цен на потребительские

товары. По данным Генеральной прокуратуры РФ, права предпринимателей нарушаются

практически во всех сферах экономики. В 2007 г. выявлено более 1 млн. нарушений закона, допущенных в отношении бизнесменов. Чаще всего от чиновничьего произвола

страдают на местах. Предпринимателей заставляют вкладывать собственные деньги в

развитие городских инфраструктур. Несмотря на издание генеральным прокурором Ю.

Чайкой приказа об усилении прокурорского надзора за соблюдением прав

предпринимателей и реализации плана борьбы с коррупцией, решение многих проблем

в ближайшие 2 — 3 года может осуществляться, как правило, за счет теневых

средств предпринимателей.

Руководство страны в последнее время предприняло ряд эффективных

законодательных мер по упрощению функционирования малого бизнеса. Целесообразно

довести их до реальной финансовой политики развития среднего и малого бизнеса в

России.

4. Необходимо принять Федеральный закон «О ценах и

ценообразовании», в котором должны быть определены:

—

национальные принципы формирования свободных и регулируемых цен;

—

критерии расчета экономически обоснованных затрат;

—

перечень товаров и услуг, на которые цены и тарифы устанавливаются

государственными органами власти;

—

Четкие полномочия министерств и субъектов РФ в части

государственного регулирования цен.

5. Установление прироста государственных тарифов и цен на товары

и услуги естественных монополий на уровне годового прогноза инфляции или ниже.

Сейчас имеет место ситуация, когда » _ государство, объявляя крестовый

поход против инфляции, само же всячески способствует росту цен. Ценовая полтика

государственных естественных монополий служит ориентиром для других монополий и

организаций в части повышения цен на свою продукцию.

6. Кардинальное изменение механизма косвенного налогообложения.

Прежде всего, целесообразна отмена нулевой ставки налога на добавленную

стоимость (НДС) на экспортируемые товары. В рыночной экономике нулевая ставка

позволяет экспортировать товары по ценам ниже отечественных на сумму НДС и

получать дополнительную прибыль, как за рубежом, так и на внутреннем рынке за

счет искусственного дефицита. Отмена нулевой ставки приостановит вывоз за

границу продовольствия, металла, электроэнергии и другой продукции по бросовым

(меньшими по сравнению с внутренними) ценам, что лишит предпринимателей

возможности создания искусственного дефицита и соответствующего повышения

внутренних цен.

Целесообразно восстановить налог на наследование и дарение по

ставке в 20%, предусмотрев в нем необлагаемый минимум, обеспечивающий

сохранность имущества среднего класса. Одновременно разработать и принять закон

об именных фондах бизнесменов страны по аналогии с американской практикой.

Налог в значительной степени активизирует предпринимательскую деятельность, а