ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОУ ВПО «РОСТОВСКИЙ

ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙУНИВЕРСИТЕТ «РИНХ»»

Финансовый факультет

Кафедра «Финансово-экономический инжиниринг»

Курсовая работа

по специальности 080105 «Финансы и кредит»

специализации «Оценка собственности»

Выполнил:

студент 3 курса с/сФинансового

факультетагруппа

№534з/к

№ 07483Нозин

Д.А.Проверила:

к.э.н.,

доцентЧеркашина

Т.А.Ростов-на-Дону

2010

Содержание

Введение

1. Особенности недвижимости как

объекта оценки1.1. Понятие недвижимости

1.2. Виды стоимости, определяемые

при оценке недвижимости1.3. Подходы к оценке стоимости

недвижимости: затратный, сравнительный и доходный2. Расчет стоимости объекта

недвижимости «Комплекс зданий» с использованием методов в рамках сравнительного,

затратного, доходного подходов3. Расчет стоимости объекта

недвижимости с использованием методов доходного подхода: метод прямой

капитализации, метод инвестиционной группы, техника Эллвуда, традиционная

техника ипотечно-инвестиционного анализаЗаключение

Введение

Недвижимое имущество

играет особую роль в экономической и социально-культурной жизни любого

общества, выступая в качестве важнейшего экономического ресурса и образуя пространственную

среду, в которой осуществляется любая человеческая деятельность. Недвижимость –

важнейшая составная часть национального богатства любой страны мира. Каким бы ни

был уровень индустриального и интеллектуального развития государства, земля везде

составляет весомую часть национального продукта, и в целом на долю недвижимого

имущества приходится более 50% мирового богатства1.Становление рынка

недвижимого имущества как особой сферы рыночных отношений является одним из

магистральных направлений формирования в России экономической системы,

базирующейся на преобладании частной собственности и рыночных механизмах

саморегулирования, функционирования и развития экономики.Повышение активности

инвестиционного рынка на современном этапе становления рыночных отношений в

России обеспечивается главным образом ростом операций, совершаемых с

недвижимостью. Основными условиями упорядочения данного процесса являются

совершенствование законодательного регулирования сделок с недвижимостью,

повышение объективности независимой рыночной оценки объектов.Развитие российской

экономической науки в переходный период привело к формированию новой отрасли

знаний – стоимостной оценке недвижимости.Значительный

вклад в формирование представления о недвижимости как объекте оценки, принципов

систематизации оценки и видов стоимости, содержания этапов определения

стоимости доходным, сравнительным и затратным

1Основы

бизнеса на рынке недвижимости /под ред. С.Н.Максимова. СПб.: Ассоциация риэлторов

и домостроителей Санкт-Петербурга подходами внесли такие ученые, как Л. Дж.

Гитман, А. Дамодаран, М.Д. Джонк, Н. Ордуэй, Д. Фридман, Т.С. Харрисон, Дж.К.

Эккерт, С.В. Грибовский, А.Г. Грязнова, В.М. Рутгайзер, Г.И. Микерин, Е.И.

Тарасевич, М.А. Федотова и др.1. Особенности недвижимости

как объекта оценкиЦенность земли

предопределена ее уникальными характеристиками: недвижимостью (неподвижностью),

ограниченностью предложения, долговечностью, неповторимостью местоположения.

Кроме того, земля является неотъемлемым элементом человеческой деятельности,

которая, в свою очередь, способна оказывать влияние на качественные

характеристики земельных участков.Недвижимость – это

специфический товар, обращающийся в инвестиционной сфере. К наиболее

существенным отличиям данного товара можно отнести его экономические и

физические характеристики.Экономическая выгода от

владения недвижимостью заключается в ее способности приносить доход, который в

зависимости от типа использования может быть представлен арендными платежами,

амортизационными отчислениями, содержащимися в выручке от реализации товаров и

услуг предприятий, функционирующих на базе собственной производственной

недвижимости, либо косвенно, в виде экономии от использования личной

собственной, а не арендованной жилой недвижимости.Недвижимость может

приносить текущий доход, однако его получение и итоговая величина существенно

зависят от качества управления объектом недвижимости.Капитал, вложенный в

недвижимость, со временем меняет свою стоимость под воздействием таких

факторов, как инфляция, изменение спроса на конкретный вид недвижимости,

физический, функциональный и экономический износ.Ограниченность

земельных участков, которые наряду со строениями составляют основу

недвижимости, приводит к тому, что в отдельных случаях стоимость объекта

недвижимости со временем может увеличиваться, несмотря на ухудшение физических

и функциональных характеристик.Недвижимость относится

к низколиквидным товарам в силу высокой стоимости единицы товара, сложности

процесса информационного обеспечения предполагаемых инвесторов, необходимости

юридического оформления сделки купли-продажи.Физические

характеристики объекта недвижимости как особенного товара включает ее

долговечность, неразрывную связь с землей, невозможность хищения и порчи.

Уникальность и неповторимость объекта недвижимости объясняются его зависимостью

от местоположения.Из отмеченных

особенностей недвижимости вытекают отличительные характеристики недвижимости

как товара и особенности рынка недвижимости:— специфический

характер оборота недвижимости (через оборот прав на него);— высокий уровень

трансакционных издережек при сделках с недвижимостью;— более низкая по

сравнению с другими товарами ликвидность;— формирование цен в

результате взаимодействия ограниченного числа продавцов и покупателей;— арена взаимодействия

спроса и предложения – не национальная экономика в целом, а регион

(национальный рынок недвижимости – совокупность локальных рынков, существенно

отличающихся друг от друга.1.1.

Понятие недвижимостиТермин «недвижимость» в

России с 1917г., после отмены частной собственности, практически исчез из

юридического оборота и из практики. Лишь только после 1990г., вместе с правом

частной собственности, возродилось и понятие недвижимости.В законодательстве США

термин «недвижимость» обозначает прежде всего землю независимо от ее

состояния – разработана она или нет. Кроме определенного участка земли недвижимость

включает воздух над ней, а также находящиеся на ней и в ней воду и полезные

ископаемые. То есть недвижимость имеет три уровня и включает

поверхность, пространство над и под поверхностью (охватывает при этом водопроводную,

канализационную и отопительную системы). Все, что возводится на земле, на ее

поверхности и в ней, становится недвижимостью. Любой уровень такой недвижимости

может быть продан или приобретен отдельно от других. Начинаясь высоко над

землей, пересекая поверхность Земли по контуру участка и простираясь до ее

ядра, «конус» недвижимости с вершиной в центре Земли порождает совокупность

прав, которые могут принадлежать лицу, группе лиц, юридическому лицу, государству.Понятие «недвижимость»

неотделимо от понятия «имущество». Еще со времен римского права имущество

принято делить на движимое и недвижимое. Согласно ст.130

Гражданского кодекса Российской Федерации, «к недвижимым вещам (недвижимое

имущество, недвижимость) относятся земельные участки, участки недр,

обособленные водные объекты и все, что прочно связано с землей, т.е. объекты,

перемещение которых без несоразмерного ущерба их назначению невозможно, в том

числе леса, многолетние насаждения, здания, сооружения. К недвижимым вещам

относятся также подлежащие государственной регистрации воздушные и морские

суда, суда внутреннего плавания, космические объекты. Законом к недвижимым

вещам может быть отнесено и иное имущество».Кроме того,

недвижимостью признается предприятие в целом как имущественный

комплекс, используемый для осуществления предпринимательской

деятельности (ст.32 ГК РФ). В состав предприятия как имущественного комплекса

входят все виды имущества, предназначенные для его деятельности, включая

земельные участки, здания, сооружения, оборудование, инвентарь, сырье,

продукцию, права требования, долги, а также права на обозначения,

индивидуализирующие предприятие, его продукцию, работы и услуги (фирменное

наименование, товарные знаки, знаки обслуживания), и другие исключительные

права, если иное не предусмотрено законом или договором.Термины «недвижимость»

и «оценка недвижимости» получили достаточно широкое практическое

распространение, однако специфика российского рынка, нуждающегося в

упорядочении, проявилась в неоднозначной трактовке этих понятий. Федеральный

закон от 29 июля 1998г. № 135-ФЗ «Об оценочной деятельности в Российской

Федерации» и федеральные стандарты оценки, как и действовавшие ранее Стандарты

оценки, обязательные к применению субъектами оценочной деятельности, к

сожалению, не содержат определения термина «недвижимость» для целей

оценки, которое могло бы быть уточнением формулировки этого понятия, данного в

ГК РФ. Поэтому практикующие оценщики руководствуются международными

стандартами, монографиями и учебной литературой, в которых к недвижимости

относят землю и все, что неразрывно с ней связано.В зарубежной литературе

имеет место разделение понятий «недвижимая вещь, недвижимое имущество» (real estate)

и

«недвижимая собственность» (real property).

При этом первое составляет материальную, физически осязаемую сущность понятия

недвижимости, а второе, кроме того, отражает юридическую сущность этого

понятия как совокупности (пакета) имущественных прав всех субъектов, имеющих

отношение к этой вещи. При этом в состав материальной сущности включаются:

земельные участки, участки недр, обособленные водные объекты, леса, многолетние

насаждения, здания, сооружения, инженерные коммуникации, т.е. все, что прочно связано

с землей и не может быть перемещено без несоразмерного ущерба их назначению,

т.е. недвижимое (физически неперемещаемое) имущество представляется

в виде суммы двух компонентов: «земли» (land)

и

«улучшений» (on—site improvement).В физическом аспекте для

целей различных видов учета (кадастрового, инвентаризационного и пр.) и

изучения (оценка, управление и пр.) понятие «недвижимость» допускает

использование термина «объект недвижимости», традиционно понимаемого как

совокупность земельного участка и его улучшений. Улучшениями

земельного участка называется то, что неразрывно связано с ним, что сделано

руками человека и потребовало вложения его труда и расходования ресурсов. К

улучшениям относятся здания и различные сооружения, необходимые для

функционирования объекта недвижимости в целом в соответствии с его назначением,

а также выполненная в пределах границ земельного участка обработка почвенного

слоя.Современная российская

юридическая практика установила ряд признаков, по которым физический объект

может быть отнесен к недвижимому имуществу:— прочная связь с

определенным земельным участком (невозможность перемещения объекта без

несоразмерного ущерба его назначению);— законченность с точки

зрения возможности использования по целевому назначению;— удостоверенная

(официально зарегистрированная) принадлежность конкретному собственнику –

государству, субъекту РФ, муниципалитету, частному лицу или группе частных лиц;— возможность

физического обособления объекта недвижимости и недвижимого имущества (наличие

четко установленных физических границ объекта недвижимости);— функциональная

самостоятельность объекта недвижимости (можно ли использовать этот объект недвижимости

отдельно от других объектов, или его функциональное назначение предполагает частичное

использование других объектов недвижимости);— наличие (или

отсутствие) сервитутов и иных ограничений прав пользования.Определение сущности

недвижимости сущности недвижимости только с материально-вещественной стороны не

исчерпывает всей совокупности присущих ей признаков. При изучении понятия недвижимого

имущества следует также выделять определяемый им комплекс экономико-правовых и социальных

отношений.1.2.

Виды стоимости, определяемые при оценке недвижимостиТеория оценки различает

рыночную стоимость и стоимости, отличные от рыночной. В соответствии с

Федеральными стандартами оценки1 под рыночной стоимостью объекта

оценки понимается наиболее вероятная цена, по которой данный объект оценки

может быть отчужден на дату проведения оценки на открытом рынке в условиях

конкуренции, когда стороны сделки действуют разумно, располагая всей

необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные

обстоятельства.Главной отличительной

особенностью любого нерыночного вида стоимости является то, что она не может

быть той стоимостью, которая является результатом коллективной работы рынка,

т.е. нерыночные виды стоимости не имеют никакого отношения к рынку. С точки

зрения методологии оценки нерыночная стоимость отличается от рыночной тем, что при

расчете нерыночного вида стоимости в основном игнорируется основной рыночный принцип

наиболее эффективного использования объекта недвижимости.Федеральные стандарты

оценки вводят в оборот следующие нерыночные виды стоимости: инвестиционная

стоимость, ликвидационная стоимость и кадастровая стоимость.При этом под инвестиционной

стоимостью объекта понимается стоимость для конкретного покупателя –

инвестора или класса инвесторов при установленных инвестиционных целях.Под ликвидационной

стоимостью объекта оценки понимается расчетная величина, отражающая

наиболее вероятную цену, по которой данный объект оценки может быть отчужден за

срок, меньший типичного для рыночных условий, в условиях, когда продавец

вынужден совершить сделку по отчуждению имущества.Под кадастровой

стоимостью объекта оценки понимается рыночная стоимость, определяемая

методами массовой оценки. Предполагается, что в ближайшем будущем эта стоимость

будет использоваться для целей налогообложения. Международные стандарты оценки2

в части, касающейся недвижимости, в дополнение к перечисленным признают

существование других видов стоимостей, отличных от рыночной стоимости; стоимость

в использовании, стоимость имущества с ограниченным рынком, стоимость специализированных

объектов имущества, страховая стоимость, утилизационная стоимость и ряд других

стоимостей.В международных стандартах

есть также такой вид стоимости, как справедливая стоимость. В отличие от

рыночной, справедливую стоимость следует определить как наиболее вероятную цену

объекта недвижимости, которая может сложиться в процессе сделки между

информированным продавцом и покупателем при нетипичных условиях сделки,

например сделка между родственниками.Учитывая вышеназванные

свойства недвижимости как товара, оценку недвижимости можно определить как

науку прикладного экономического анализа, цель которого заключается в выявлении

наиболее эффективного использования объекта оценки, в исследовании спроса и

предложения на объект на соответствующем рынке, в разработке модели оценки, которая

прогнозировала бы наиболее вероятную цену объекта оценки._____________________________________________________________

1

Федеральный

стандарт оценки «Цель оценки и виды стоимости (ФСО №2)» , Утв. Пр.

Минэкономразвития Росси от 20 июля 2007 г. № 255, г. Москва.

1.3. Подходы к оценке

стоимости недвижимостиОценка рыночной

стоимости объектов недвижимости подразумевает использование трех основных

подходов (затратного, сравнительного и доходного) к этому процессу и большого

количества методов в рамках этих подходов. Если говорить об истории оценки, то

используемые в оценке подходы явились в свое время своеобразным отражением

известных теорий стоимости.Затратный подход берет

свое начало от Адама Смита (1776 г.) – создателя трудовой теории стоимости, или

издержек, в соответствии с которой стоимость определяется количеством труда,

необходимого для производства товара. Согласно этой теории, стоимость товара

определяется издержками на четыре фактора производства – землю, капитал, труд и

предпринимательство (технологию). Теория трудовой стоимости, ориентированная на

факторы предложения, не могла объяснить разную стоимость товаров, имеющих одинаковые

издержки на их создание.Такой же недостаток

характерен, в первом приближении, и для затратного подхода. Если не учитывать

износы, то дворец, построенный в центре города и в пустыне, с позиций

затратного подхода будут иметь одинаковую затратную стоимость.Известно, что

впоследствии теория трудовой стоимости была дополнена теорией предельной

полезности Леона Вальраса (1834-1920), согласно которой стоимость товара

зависит от привлекательности и полезности предельной единицы товара, которая и

формирует спрос на этот товар. Практическим воплощением теории предельной

полезности в теории оценки является доходный подход, суть которого состоит в

преобразовании доходов в стоимость на основе нормы прибыли, равной

альтернативным издержкам привлечения капитала.2

Международные стандарты оценки. Перевод с англ., под ред. Микерина Г.И. и др. – М.; ОАО

«Типография «Новости», 2000.

И наконец, вершиной

достижений неоклассической экономики стала теория спроса и предложения,

сформулированная Альфредом Маршаллом (1842-1924), по утверждению которой цена

есть результат взаимодействия сил спроса и предложения.Маршалл также

сформулировал три общепринятых в настоящее время подхода к определению

стоимости: сравнение сопоставимых продаж, замещение затрат и капитализация

доходов.Ирвинг Фишер

(1867-1947), влиятельный американский экономист неоклассической школы,

разработал концепцию доходов теории стоимости, которая стала основой

метода капитализации доходов, используемого современными оценщиками.Таким образом можно констатировать,

что современная теория оценки стоимости имеет небольшую историю – всего лишь

немногим более полувека.Использование того или

иного подхода или метода оценки стоимости зависит от наличия исходной рыночной

информации, типа и категории объекта недвижимости.Рассмотрим все три

основных подхода, применяемых как в зарубежной так и в отечественной практике

определения стоимости объекта оценки.Затратный подход (The Cost Approach)

является одним из трех основных подходов в оценке недвижимости. При применении

затратного подхода стоимость объекта недвижимости определяется суммированием

рыночной стоимости (свободного) земельного участка и полных затрат застройщика

(девелопера) на его благоустройство и строительство на нем улучшений объекта

недвижимости на дату оценки. При этом учитывается (добавляется) предпринимательская

прибыль инвестора (застройщика) и вычитается накопленный за время эксплуатации

совокупный износ улучшений.В Федеральных

стандартах дается следующее определение затратного подхода: «Затратный подход –

совокупность методов оценки стоимости объекта оценки, основанных на определении

затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом

износа и устаревания.Затратами на

воспроизводство объекта оценки являются затраты, необходимые для создания

точной копии объекта оценки с использованием применявшихся при создании объекта

оценки материалов и технологий.Затратами на замещение

объекта оценки являются затраты необходимые для создания аналогичного объекта с

использованием материалов и технологий, применяющихся на дату оценки».1В основу затратного

подхода положен принцип замещения, согласно которому стоимость объекта

недвижимости не должна превышать наименьшей цены, по которой может быть

приобретен другой объект недвижимости эквивалентной полезности. Кроме того, в

затратном подходе используются принципы спроса и предложения, ожидания,

зависимости от внешней среды, а также принцип изменения (учитывающий, в

частности, воздействие инфляции, зонирования, демографических изменений и

другие факторы).Применение затратного

подхода необходимо следующих случаях:— для определения

стоимости нового строительства;— для оценки объектов,

незавершенных строительством;— в инвестиционных проектах

– для проведения технико-экономического анализа затрат на реконструкцию

существующего объекта или строительства нового;— для определения

варианта наиболее эффективного использования свободного участка земли (в

анализе наиболее эффективного использования земельного участка как свободного);_____________________________________________________________

1 Федеральный

стандарт оценки № 1 «Общие понятия оценки, подходы к оценке и требования к

проведению оценки (ФСО № 1)», Утв. Пр. Минэкономразвития России от 20 июля 2007

г. № 256, г. Москва.— в оценке капитала при

создании новых фирм (при формировании уставного капитала);— для оценки объектов

недвижимости уникального назначения, по которым нет аналогичных продаж;— для получения

«стартовой» цены на аукционах (рыночная или ликвидационная стоимость недвижимости);— в оценке для целей

страхования (единственный подход, в котором стоимость земли рассчитывается

отдельно от улучшений);— в целях получения

кредита в банке (залоговая стоимость) и др.В условиях рыночных

отношений недвижимость часто приобретается для того, чтобы получить доход или

какие-либо удобства от владения ею. Поэтому, казалось бы, для целей оценки

недвижимости лучше подходит доходный подход. Однако даже в странах с развитой рыночной

экономикой оценщики часто применяют затратный подход.В современных условиях

применение затратного подхода является по-прежнему определяющим, так как

часто для применения других подходов требуется обширная информация. Из-за

неразвитости ряда сегментов рынка недвижимости отсутствует или недоступна

(ввиду непрозрачности информационного поля) необходимая информация.Сравнительным подходом называется

совокупность методов оценки объекта недвижимости, основанных на использовании

прямых рыночных данных по сделкам с объектами недвижимости, которые являются

сопоставимыми с объектом оценки по местоположению и технико-экономическим характеристикам.

В Федеральных стандартах дается следующее определение сравнительного подхода:

«Совокупность методов установления (определения) стоимости, основанных на

корректировке и обобщении информации о рыночных ценах на объекты, идентичные

объекту оценки, или на рыночных ценах на объекты-аналоги в зависимости от

соотношений характеристик объекта оценки и объектов-аналогов»1.Сравнительный подход является

одним из трех подходов к оценке недвижимости и представлен в ней методом прямого

сравнительного анализа продаж (Sales Comparison Approash)

или

короче – методом сопоставимых продаж (МПС).Два других подхода –

доходный и затратный – в значительной степени используют информацию рынка:— в доходном, исходя из

данных рынка, определяются коэффициенты капитализации, ставки дисконтирования;— в затратном,

требующем определения стоимости замещения или стоимости воспроизводства,

оценщик основывается на рыночных ценах на стройматериалы и рабочую силу, рыночной

информации о накладных расходах и уровне предпринимательской прибыли.Однако, поскольку МСП

основан на прямом сравнении оцениваемого объекта (ОО), с другими, подобными ему

объектами, которые были недавно проданы, именно сравнительный подход называют часто

рыночным подходом, а МСП – методом рыночной информации.При использовании МСП

оценщик рассматривает объекты сравнения (ОС), которые были недавно проданы в

определенном сегменте рынка, затем делает поправки на различия в

характеристиках объектов сравнения и объекта оценки. В результате определяется

цена продажи каждого объекта сравнения, как если бы при продаже он имел те

же основные характеристики, что и объект оценки.Откорректированная цена

позволяет оценщику сделать вывод о том, сколько объект оценки, вероятнее всего,

будет стоить на рынке._____________________________________________________________

1 Федеральный

стандарт оценки № 1 «Общие понятия оценки, подходы к оценке и требования к

проведению оценки (ФСО № 1)», Утв. Пр. Минэкономразвития России от 20 июля 2007

г. № 256, г. Москва.Вышесказанное можно

отобразить формулой:Ца ± Пс

= Со , гдеЦа – цена

продажи объекта сравнения (аналога);Пс –

совокупная поправка (корректировка) к цене продажи объектасравнения(аналога);

Со –

рыночная стоимость объекта оценки.Таким образом, этот

подход к оценке рыночной стоимости предполагает, что рынок установит цену

для оцениваемого объекта тем же самым образом, что и для сопоставимых,

конкурентных объектов-аналогов, недавно проданных в определенном сегменте

рынка. Однако метод требует тщательного анализа сопоставимых продаж.Основным условием

применения сравнительного подхода при оценке недвижимости является активность

рынка недвижимости и доступность качественной информации о сделках с аналогичными

объектами – наличие активного рынка инвестиций для типа собственности,

представленного на продажу, с большим количеством недавних и надежных

сделок.Сфера применения

сравнительного подхода достаточно широка. Он может применяться для оценки всех

видов недвижимости при условии, что аналогичные объекты активно обращаются на

рынке в период, близкий к дате оценки. Более того, именно этот поход дает

наиболее объективную оценку, максимально учитывающую рыночную ситуацию. Как

правило, сравнительный подход активно используется для оценки жилой и

коммерческой недвижимости, сложнее его применять для оценки специализированных

объектов недвижимости, функционирующей в составе имущественного комплекса

промышленных предприятий.Сравнительный подход

базируется на принципах рыночной группы: соотношения спроса и

предложения, вклада, зависимости, изменения, пропорциональности

(сбалансированности), а также принципах замещения и ожидания.Сравнительный подход при

наличии достаточного количества данных позволяет получить хорошие и, что очень

важно, легко объяснимые результаты оценки стоимости.Рациональное

хозяйствование в сфере недвижимости предполагает прежде всего обеспечение

максимально продуктивного использования объекта недвижимости как экономического

ресурса и отыскание путей повышения такого использования . При этом

учитывается, что критерии эффективности для доходных объектов должны

основываться на параметрах доходности объекта.Инвесторы вкладывают

свой капитал в объекты недвижимости для того, чтобы они обеспечивали ожидаемый ими

уровень дохода. Поэтому, принимая решение о покупке доходного объекта

недвижимости, инвестор должен основываться на результатах оценки по доходному

подходу.Доходным подходом (Income Approаch)

называется

совокупность методов оценки объекта недвижимости, приносящего доход, основанных

на выявлении чистого дохода, который он генерирует, и преобразовании дохода в

стоимость с использованием ставок капитализации или дисконтирования,

соизмеримых по уровню риска с альтернативными издержками привлечения капитала.

Задача оценщика при использовании данного подхода состоит в том, чтобы определить,

каким методом выполнить оценку стоимости объекта, рассчитать чистый доход,

который является ключевым показателем стоимости, и преобразовать его в

стоимость путем капитализации или дисконтирования. Ключевым в данном

исследовании является анализ рынка аренды аналогичных объектов недвижимости.

Если оценщик использует в процессе оценки метод дисконтирования денежных

потоков, то он в полной мере должен применять в расчетах теорию стоимости денег

во времени.Капитализация дохода

– процесс приведения (пересчета) ожидаемого потока будущих доходов к единой

величине, равной их суммарной текущей (сегодняшней) стоимости, которая

учитывает:— величину будущего

дохода;— время, когда должен быть

получен доход;— продолжительность

периода получения дохода.Доходный подход

используется только для оценки доходной недвижимости, т.е. такой

недвижимости, единственной целью которой является получение дохода, и в его

основе лежат следующие принципы оценки недвижимости:— принцип ожидания (на

величину стоимости недвижимости в настоящий момент влияет ожидание будущих

доходов);— принцип замещения

(максимальная стоимость объекта недвижимости ограничена сверху минимальной

ценой, по которой может быть приобретен другой идентичный объект эквивалентной

полезности, характеризующийся той же степенью риска получения будущих доходов в

данной рыночной зоне).При этом следует

учесть, что доходность капитала в других сферах влияет на требования доходности

в сфере недвижимости.Определение стоимости

недвижимости доходным подходом проходит в два этапа:— прогнозирование

будущих доходов;— капитализация будущих

доходов в текущую стоимость.Доходный подход основан

на предположении о том, что стоимость объекта недвижимого имущества

определяется текущей стоимостью будущих доходов от его использования, т.е.

фактически инвестор приобретает право получения будущих доходов. Однако деньги,

полученные в будущем, не равны аналогичной сумме, полученной сегодня. Для

определения стоимости имущества, приносящего поток доходов в будущем, необходимо

последние привести к текущему (сегодняшнему) значению. В общем случае для этого

используется процедура дисконтирования, которая может быть применена к

любой модели доходов и стоимости объекта (если они спрогнозированы в абсолютных

(денежных) величинах). Но специфика оценки стоимости недвижимого имущества

такова, что необходимо учитывать, как меняются доходы и стоимость с течением

времени. Капитализация в отличие от дисконтирования учитывает не только возврат

на капитал, но и возврат капитала.Существует два

основных метода доходного подхода:— метод прямой

капитализации(Direct capitalization)

(МПК)— метод

дисконтирования денежных потоков (Discounted cash flow analysis)

(МДДП).Метод прямой капитализации

представляет собой определение стоимости недвижимости через перевод годового

(или среднегодовго) чистого операционного дохода (ЧОД) в текущую стоимость.Метод дисконтированных

денежных потоков (ДДП) более сложен, детален, позволяет оценить объект в случае

получения от него нестабильных денежных потоков, моделируя характерные черты их

поступления. Метод ДДП позволяет оценить стоимость недвижимости на основе

текущей стоимости дохода, состоящего из прогнозируемых потоков доходов и

остаточной стоимости (реверсии).В основе данных методов

лежит предпосылка, что стоимость недвижимости обусловлена способностью

оцениваемого объекта генерировать потоки доходов в будущем. В обоих методах

происходит преобразование будущих доходов от объекта недвижимости в его

стоимость с учетом уровня риска, характерного для данного объекта. Различаются

эти методы лишь способом преобразования потоков дохода.При использовании

метода капитализации доходов в стоимость недвижимости преобразуется доход за

один временной период, а при использовании метода дисконтированных денежных

потоков – доход от ее предполагаемого использования за ряд прогнозных лет, а

также выручка от перепродажи объекта недвижимости в конце прогнозного периода.

2. Расчет стоимости

объекта недвижимости «Комплекс зданий» с использованием методов сравнительного,

затратного и доходного подходовВ качестве объекта

оценки был использован объект недвижимости «Комплекс зданий», состоящий из

нескольких зданий и представляющий собой имущественный комплекс.Исходные данные задания

на оценку указаны в таблице 2.1Таблица 2.1

Количественные и

качественные характеристики объекта оценки и объектов – аналогов

|

Параметры |

ОК |

Аналоги |

||

|

А1 |

А2 |

А3 |

||

|

Цена продажи, $ тыс. |

1400 | 1300 | 1100 | |

|

Дата продажи |

2 месяца назад |

6 месяцев назад |

4 дня назад |

|

|

Местоположение |

хор. | отл. | хор. | удов. |

|

Общая площадь, м2 |

4500 | 4600 | 4200 | 4000 |

|

Наличие стоянки |

есть | нет | есть | нет |

|

Прибыль, $ тыс. |

220 | 230 | 208 | 190 |

|

Рост цен в месяц, 1% |

+2% | +6% | — | |

|

Дополнительно |

||||

|

Поправка на наличие автостоянки, |

+5000 | |||

|

Поправка на местоположение, $ |

удов. | хор. | отл. | |

| — | +4000 | +3000 | ||

|

Данные по оцениваемому комплексу |

||||

|

Базовая стоимость 1м2, |

М – 300 П – 240 С — 160 |

|||

|

Отношение площадей М:П:С для ОК |

1:4:4 | |||

|

ЭВ ОК, год |

15 | |||

|

ТС эж ОК, год |

75 | |||

|

Неустранимое функциональное |

5000 | |||

|

Внешний износ |

5% | |||

|

ЧОД ОК за 1-й год, $ тыс. |

167 | |||

|

Прирост ЧОД в год |

4% | |||

|

Период владения ОК, лет |

3 | |||

|

Размер реверсии, $ тыс. |

2100 | |||

|

Ставка дисконтирования |

19% | |||

|

Данные |

||||

|

Стоимость СЗУ, $ тыс. |

410 | |||

|

Время продажи СЗУ |

1 месяц назад | |||

|

Местоположение СЗУ |

на 6% лучше | |||

|

Физические характеристики СЗУ |

на 4% хуже | |||

Исходя из объема

предоставленной информации об объекте оценки и объектах-аналогах, рассмотрим

определение рыночной стоимости оцениваемого объекта в рамках сравнительного

подхода с использованием метода прямого сравнительного анализа продаж.

Метод прямого

сравнительного анализа продаж (МСП) в настоящее время

наиболее востребован в российской оценочной практике. Данное обстоятельство связано

с характером используемой в данной процедуре информации и ее доступности при

проведении индивидуальной оценки недвижимости.

Расчет стоимости

объекта оценки методом прямого сравнения продаж, с учетом основных элементов

сравнения.

Информация об

объектах-аналогах приведена в таблице 2.2

Таблица 2.2

|

№ п/п |

Параметры |

ОК |

Аналоги |

||

|

А1 |

А2 |

А3 |

|||

| Первая группа элементов сравнения | |||||

|

1 |

Цена продажи, $ |

1400000 | 1300000 | 1100000 | |

|

2 |

Дата продажи |

2 месяца назад |

6 месяцев назад |

4 дня назад |

|

|

3 |

Корректировка на рыночные условия |

+28140 |

+79976 |

— | |

|

4 |

Скорректированная цена ($) |

1428140 | 1379976 | 1100000 | |

| Вторая группа элементов сравнения | |||||

|

5 |

Местоположение |

хор. | отл. | хор. | удов. |

|

6 |

Корректировка на местоположение |

— 3000 |

— |

+4000 |

|

|

7 |

Стоянка |

есть | нет | есть | нет |

|

8 |

Корректировка на наличие стоянки |

+5000 |

— |

+5000 |

|

|

9 |

Итого по корректировкам 6,8 |

+2000 |

— |

+9000 |

|

|

10 |

Скорректированная цена ($) |

1430140 | 1379976 | 1109000 | |

|

11 |

Общая площадь, 1м2 |

4500 | 4600 | 4200 | 4000 |

|

12 |

Цена 1м2 |

310,9 | 328,6 | 277,3 | |

|

13 |

Средневзвешенная цена 1м2 |

305,6 | |||

|

14 |

Цена оцениваемого объекта ($) |

1375200 | |||

Определение стоимости

оцениваемого объекта, в рамках сравнительного подхода, методом соотнесения цены

и дохода.

Метод соотнесения цены

и дохода основывается на предположении, что величина дохода

приносимого недвижимостью, является ценообразующим фактором, и соизмерение цены

и дохода по аналогичным объектам дает основание для использования усредненных

результатов при оценке конкретного объекта недвижимости.

В зависимости от вида

приносимого недвижимостью дохода можно использовать валовый рентный

мультипликатор (GRM)

и

общей коэффициент капитализации (OAR).

Валовый рентный

мультипликатор (Gross rental multiplier,GRM)(или

мультипликатор валовых рентных платежей, МВРП):

GRM(МВРП)=

Цена

продажи ÷ ПВД (или ДВД)

Таблица 2.3

Определение величины среднего

валового рентного мультипликатора

|

№ п/п |

Цена продажи, ($) |

ПВД, ($) |

МВРП |

|

1 |

1400000 |

230000 |

6,09 |

|

2 |

1300000 |

208000 |

6,25 |

|

3 |

1100000 |

190000 |

5,80 |

|

Средний МВРП |

6,05 |

||

Рассчитаем средний МВРП

по аналогам:

(1400000÷230000

+ 1300000÷208000 + 1100000÷190000)÷3 = 6,05

МВРП не корректирует на

различия между объектом оценки и сопостамыми аналогами, т.к. в основу расчета

МВРП положены фактические арендные платежи и цены продаж, в которых уже учтены

указанные различия.

Стоимость оцениваемого

объекта с использованием метода соотнесения цены и дохода: 220000 * 6,05 =

1331000 у.е.

Проведем расчет

стоимости объекта оценки в рамках затратного подхода с использованием метода

разбивки.

Метод разбивки главным

образом применяют для разбивки общей суммы износа в соответствии с вызвавшими

ее причинами. Метод дает положительный результат при недостаточности информации

для метода схожих продаж (что соответствует нашему варианту) или метода срока

службы и предполагает следующие этапы:

1) расчет физического

износа здания;

2) расчет

функционального устаревания;

3) расчет внешнего

устаревания;

4) определение

остаточной стоимости зданий как разницы между полной восстановительной

стоимостью зданий и расчетной величиной выявленного физического износа,

функционального и внешнего устаревания.

Из заданного отношения

площадей отдельных элементов оцениваемого комплекса определяем площадь каждого (М:П:С

– 1:4:4);

если х = 1, тогда х +

4х + 4х = 4500; 9х = 4500; х = 500.

S

магазина = 500 м2 ;

S

павильона = 2000 м2 ;

S

склада = 2000 м2 ;

Рассчитываем полную

восстановительную стоимость оцениваемого комплекса путем расчета полной восстановительной

стоимости каждого элемента объекта оценки и суммированием полученных значений.

Расчет полной восстановительной

стоимости каждого объекта недвижимости, входящего в оцениваемый комплекс:

СВС.магазина =

300 * 500 = 150000 у.е.

СВС.авильона =

240 * 2000 = 480000 у.е.

СВС.склада =

160 * 2000 = 320000 у.е.

СВС.ОК =

150000 + 480000 + 320000 = 950000 у.е.

Алгоритм определения

остаточной стоимости оцениваемого комплекса будет иметь следующую форму.

Определяем совокупный

износ оцениваемого объекта, если:

ЭВОК – 15

лет;

ТСэжОК – 75

лет;

Неустранимое функциональное

устаревание (НФУ) – 5000 у.е., что составляет 0,53% потери стоимости от полной

восстановительной стоимости объекта оценки:

НФУ = 1 — ![]() * 100%;

* 100%;

Внешний износ – 5%.

Расчет физического

износа:

ФИ = ![]() * 100%;

* 100%;

ФИ = ![]() * 100% = 20%;

* 100% = 20%;

Расчет совокупного

износа:

СИ = 1 – (1 – ФИ) * (1

– НФУ) * (1 – ВИ) * 100% ;

СИ = 1 – (1 – 0,2) * (1

– 0,05) * (1 – 0,0053) * 100% = 24% ;

СОК = 950000

– (1 – 0,24) = 722000 у.е. ;

Определяем рыночную

стоимость земельного участка, входящего в состав оцениваемого комплекса,

используя методику сравнения продаж :

Так как, имеется

необходимый объем информации по сопоставимому земельному участку, необходимо

путем внесения корректировок, рассчитать рыночную стоимость оцениваемого

земельного участка.

Таблица 2.4

Расчет стоимости

земельного участка как свободного методом сравнения продаж с учетом основных

элементов сравнения

|

Элемент сравнения |

Рыночная корректировка (корректирующий |

Корректировка цены |

| Первая группа элементов сравнения | ||

| Цена земельного участка как свободного |

410000 | |

| Корректировка на рыночные условия |

1 |

+ 4100 |

| Скорректированная цена | 414100 | |

| Вторая группа элементов сравнения | ||

| Местоположение | — 6 | — 24846 |

| Показатель стоимости объекта оценки | 389254 | |

Расчет

корректировок:

а) корректировка на

дату продажи. В следствие роста цен на рынке недвижимости на 1 % ежемесячно,

необходимо привести стоимость сопоставимого земельного участка на дату оценки,

приняв во внимание то, что СЗУ был продан 1 месяц назад, т.е.;

Корректировка = СЗУ *

0,01 = 410000 * 0,01 = 4100 у.е.

б) корректировка на

местоположение. Так как аналог лучше оцениваемого объекта на 6%. Цена аналога

должна уменьшиться на 6%, т.е. необходимо скорректировать стоимость СЗУ, исходя

из предположения, что местоположение сопоставимого объекта и объекта оценки

было бы идентичным.

Корректировка = СЗУ * —

0,06 = — 24846.

Таким образом, рассчитав

остаточную стоимость улучшений оцениваемого комплекса и рыночную стоимость

земельного участка, находим рыночную стоимость единого объекта недвижимости:

Се.о.н. =

722000 + 389254 = 1111254 у.е.

Стоимость оцениваемого

объекта с использованием затратного подхода составляет 1111254 у.е.

Рассчитаем стоимость

объекта оценки в рамках доходного подхода. Опираясь на имеющиеся данные,

выбираем методику определения рыночной стоимости объекта оценки.

Метод дисконтированных

денежных потоков определяет рыночную стоимость

недвижимости как сумму дисконтированных доходов от использования объекта в

будущем и реверсии с учетом корректировки на степень риска их получения.

Исходя из условий

задания, определяем величину ежегодного денежного потока, генерируемого

объектом недвижимости, в течение трехлетнего прогнозного периода владения, при

ежегодном приросте 4% :

1-й год ЧОД

– 167000 у.е.

2-й год ЧОД – 167000

* 1,04 = 173680 у.е.

3-й год ЧОД – 167000

* (1 + 0,04)2 = 180627,2 у.е.

Дисконтируем

рассчитанные денежные потоки (дисконтирование осуществляется по факторам,

рассчитанным на середину периода, т.к. объектом оценки является имущественный

комплекс) и приводим их к дате оценки по следующей формуле :

![]() где,

где,

R

–

ставка дисконтирования;

n —

анализируемый прогнозный период.

Рассчитываем рыночную

стоимость объекта недвижимости, как сумму дисконтированных денежных потоков,

используя базовую формулу :

Сн = ![]() +

+

Сr * ![]() где,

где,

Сн — стоимость

объекта недвижимости на дату оценки;

ДПn — денежный поток;

R

– ставка дисконтирования денежного потока периода t;

Сr — стоимость реверсии в конце прогнозного периода.

Сн = ![]() +

+![]() +

+![]() +

+![]() = 1649981

= 1649981

Стоимость оцениваемого

комплекса, полученная методом дисконтированных денежных потоков, равна 1649981

у.е..

Таким образом, метод

дисконтированных денежных потоков при оценке недвижимости требует:

— моделирования

денежных поступлений с учетом динамики их изменения;

— составления прогноза

относительно изменения стоимости недвижимости в течение установленного

прогнозного периода;

— оценки риска,

присущего объекту;

— расчета ставки

доходности.

Таким образом, проведя

необходимые расчеты, согласно используемым методикам, получили три итоговых

величины стоимости объекта оценки в рамках сравнительного, затратного и

доходного подходов. Для определения рыночной стоимости объекта оценки

необходимо провести согласование полученных результатов с использованием метода

интерполяции.

Метод интерполяции на

базе Наегли — расчет итоговой стоимости этим методом отличается

от других методик согласования результатов тем, что в данном случае не

определяется удельный вес стоимостных результатов оценки. При наличии более

двух результатов (что соответствует нашему примеру) согласование проводится в

несколько этапов. В основе такого согласования лежит суждение оценщика о том,

какой из трех полученных результатов является наименее достоверным. Два других

результата, признанных более достоверными, поочередно сопоставляются с наименее

объективным с целью определения степени (процента) отклонения. Расчетная

величина отклонения используется для выбора формулы согласования двух

анализируемых результатов. Таким образом, оценщик получает две величины,

которые сравниваются между собой для аналогичного согласования в окончательную

итоговую стоимость по базовой формуле Наегли.

Для расчета отклонения

оценщиком экспертно, с учетом всех обстоятельств оценки устанавливается:

— определяющий результат

– величина

стоимости, полученная методом оценки, опирающимся на максимально качественную информацию

и обоснованные расчеты и обоснования;

— поправочный результат

– величина

стоимости, полученная методом оценки, информация, обоснования и расчеты которого

менее качественны и достоверны.

Таблица 2.5

Формула базового

расчета итоговой стоимости

|

Отклонение |

Формула базового |

| Менее 10% | (Vопр. + Vпопр.)÷2 |

| От 10% до 20% | (Vопр. × 2 + Vпопр.)÷3 |

| От 20% до 30% | (Vопр. × 3 + Vпопр.)÷4 |

| От 30% до 40% | (Vопр. × 4 + Vпопр.)÷5 |

| Более 40% | (Vопр. × 5 + Vпопр.)÷6 |

Процедура согласования

результатов стоимости оцениваемого объекта недвижимости (ОК).

Итоговые величины стоимостей

указаны в таблице 2.6

Таблица

2.6

|

Подход |

Метод |

Расчетная стоимость,$ |

|

Затратный |

Разбивки |

1111254 |

|

Сравнительный |

Сравнительного анализа продаж |

1375200 |

|

Доходный |

Дисконтированных денежных потоков |

1649981 |

Проранжируем полученные

результаты по степени достоверности:

1) наиболее объективный

– результат сравнительного подхода;

2) среднедостоверный –

результат доходного подхода;

3) наименее объективный

– результат затратного подхода.

Рассчитаем степень

отклонения более достоверных результатов доходного и сравнительного подходов от

наименее объективной стоимостной оценки затратного подходов:

Согласуем результаты

сравнительного и затратного подходов:

— определяющий –

полученный методом сравнительного подхода – 1375200;

— поправочный –

полученный методом затратного подхода – 1111254.

Таблица 2.7

Согласование результатов

сравнительного и затратного подходов

|

Подход |

Стоимость, |

Степень отклонения |

Согласование результатов, $ |

Скорректирован—ная |

| Затратный | 1111254 | (1375200-1111254)÷1111254×100%=23,8% | (1375200×3+1111254)÷4=1305588,5 | 1309213,5 |

| Сравнитель-ный | 1375200 |

Согласуем результаты

доходного и затратного подходов:

— определяющий –

полученный методом доходного подхода – 1649981.

— поправочный –

полученный методом затратного подхода – 1111254.

Таблица 2.8

Согласование результатов

доходного и затратного подходов

|

Подход |

Стоимость, $ |

Степень отклонения |

Согласование результатов, $ |

Скорректированная стоимость, $ |

| Затратный | 1111254 | (1649981-1111254)÷1111254× 100% = 48,5% |

(1649981×5+1111254)÷6=1557776,5 | 1560193,2 |

| Доходный | 1649981 |

Согласуем

скорректированные результаты стоимости. Поскольку на первом этапе согласования

было вынесено экспертное суждение о приоритетности результатов оценки

сравнительного подхода над доходным, то для окончательного согласования

ранжируем результаты предварительной корректировки:

—

определяющий – полученный на первом этапе согласования — 1309213,5;

—

поправочный – полученный на втором этапе согласования — 1560193,2.

Таблица

2.9

Определение

итоговой стоимости оцениваемого объекта

|

Этап согласования |

Стоимость, $ |

Степень отклонения |

Согласование результатов, $ |

Скорректированная стоимость, $ |

| Первый | 1309213,5 | (1309213,5-1560193,2)÷ 1560193,2×100%=16,1% |

(1309213,5×2+1560193,2)÷3=1389651,2 | 1392873,4 |

| Второй | 1560193,2 |

Таким образом,

итоговая стоимость, рассчитанная методом интерполяции на базе Наегли,

учитывающим экономические, определяющие достоверность результатов, и

математические – степень расхождения полученных величин стоимости по

оцениваемому объекту, составила округлено 1392873 у.е.. В нашем случае,

исходя из предоставленной информации, отражающей те или иные

параметры(качественного или количественного характера), показатели доходности,

величину затрат на строительство с учетом всех недостатков как объекта,

предложенного для проведения оценочной процедуры, так и сопоставимых,

конкурентных объектов-аналогов, недавно проданных в данном сегменте рынка, при

определении степени достоверности того или иного стоимостного результата,

Оценщик исходил из следующих суждений:

Результат, полученный

методом сравнительного подхода(наиболее объективный) – допуская,

что предоставленная информация о сделках с аналогичными, нашему, объектами

является качественной и отражает наличие активного и стабильного рынка

инвестиций для данного типа собственности, можно сказать, что именно

сравнительный подход дает наиболее объективную оценку, максимально учитывающую

рыночную ситуацию.

Результат, полученный

методом доходного подхода (среднедостоверный) –

исходя из того, что доходный подход определяет рыночную стоимость недвижимости

как сумму доходов, которые оцениваемый объект может принести в будущем,

скорректированную

на риск их

недополучения, Оценщик считает, что методика данного подхода создает

картину о рыночной стоимости объекта оценки менее достоверную, чем вышеуказанная

методика сравнительного подхода, исключительно опирающаяся на рыночные данные.

Негативной стороной доходного подхода является сложность прогнозирования

доходов и расходов, на величину которых влияет множество факторов как

экономического, законодательного так и политического характера, также низкая

достоверность изменения стоимости объекта оценки, субъективность расчета ставки

доходности, основанного на оценке премий за выявленные риски.

Результат, полученный

методом затратного подхода (наименее объективный) – поскольку

оцениваемый объект принадлежит сегменту рынка доходной недвижимости, и имеется

обширная рыночная информация, можно сделать вывод, что в данном случае важность

применения методики затратного подхода не является определяющей и данный

подход ограничен в использовании при оценке объектов недвижимости, приносящих

доход, так как не учитывает доходный потенциал.

3. Расчет стоимости

объекта недвижимости с использованием методов доходного подхода: метод прямой

капитализации, метод инвестиционной группы, тетехника Эллвуда, традиционная

техника ипотечно-инвестиционного анализа

Рассчитаем стоимость

объекта оценки с использованием методов доходного подхода: метода прямой

капитализации, метода инвестиционной группы, техники Эллвуда, традиционной

техники ипотечно-инвестиционного анализа.

Информация об объекте

оценки приведена в таблице 3.1

Таблица 3.1

| Показатели | Величина |

|

Потенциальный |

90000 |

|

Потери при |

3% |

|

Прочие доходы |

2000 |

|

Операционные расходы, |

7% |

|

Первоначальная |

560000 |

|

Срок ипотеки |

32 |

|

Ставка |

12% |

|

Ставка |

17% |

|

Предполагаемый |

27 |

|

Ежегодный |

2% |

|

Первоначальная |

700000 |

Рассмотрим определение

стоимости объекта оценки с использованием метода прямой капитализации.

Прямая капитализация – этот

метод, используемый для конвертации суммы оцененного годового дохода в

показатели стоимости в одно прямое действие – либо путем деления оцененного

дохода на соответствующую ставку дохода, либо путем умножения суммы доходов на

соответствующий фактор (мультипликатор) дохода.

![]()

Данный метод применяется

при следующих условиях:

— наличие активного

рынка.

— дата оценки объекта

оценки и дата продажи сопоставимого объекта должны совпадать (не более 1-2

месяцев).

— отсутствие

задолженности по заемным средствам.

В силу того, что информация,

касающаяся объекта оценки не соответствует требуемым условиям для применения

метода прямой капитализации, предлагаю отказаться от использования данного

метода, поскольку стоимость объекта оценки, определенная с его помощью, не

предоставит реальной картины о рыночной стоимости объекта оценки и будет сильно

искажена.

В данном случае, более

целесообразным, считается применение метода, учитывающего способ

финансирования сделки с недвижимостью или метода инвестиционной группы.

Коэффициент

капитализации определяется методом инвестиционной группы как средневзвешенная

доходность собственных и заемных средств. Коэффициент капитализации зависит, с

одной стороны, от требований инвестора к ставке дохода на вложенный собственный

капитал и характера возмещения инвестированного капитала, с другой – от условий

кредитования – процентной ставки, срока кредитования, коэффициента ипотечной

задолженности, способа погашения основного долга.

Данный метод

применяется в том случае, если оцениваемая недвижимость приобретается с

участием ипотечного кредита.

C

помощью этого метода можно также рассчитать и общий коэффициент капитализации.

В этом случае метод называется «инвестиционная группа с амортизацией», поскольку

учитывает как возврат собственного капитала, так и возврат (амортизацию)

основной суммы ипотечного кредита. Для этого в качестве ставки дохода по

кредиту используется не процент по закладной, а ипотечная постоянная, и не

ставка дохода на собственный капитал, а коэффициент капитализации собственного

капитала. Ипотечная постоянная и коэффициент капитализации собственного

капитала взвешиваются соответственно по коэффициенту ипотечной задолженности и

по доле собственного капитала в общей структуре капитала объекта недвижимости.

Сумма этих средневзвешенных коэффициентов укажет на значение общего

коэффициента капитализации.

Ro

= Rе *

Wск

+ Rm * Wuк,

где

Re

– коэффициент капитализации на собственный капитал;

Rm

– ипотечная постоянная(коэффициент капитализации по ипотке);

Wск

–

удельный вес собственного капитала;

Wuк

– удельный вес заемного капитала.

Вышеприведенная формула

полностью соответствует условиям задачи, т.к. применяется в случае, когда в

течение анализируемого периода заемщик уплачивает только проценты, а возврат

основного долга предусматривается в момент перепродажи недвижимости.

Алгоритм решения:

Определяем удельные

веса собственного и заемного капитала.

Wuк

= ![]() ;

;

Wuк

= ![]() = 0,8

= 0,8

Wск

= 1- 0,8 = 0,2

В качестве ставки

дохода на собственный капитал примем ставку дисконтирования, которая

количественно равна ставке дохода, величина которой зависит от риска, связанного

с оцениваемым объект:

Re

= 0,17

Находим ипотечную

постоянную, предполагая, что платежи по кредиту осуществляются ежемесячно.

Используя таблицы сложного процента находим величину взноса за амортизацию

единицы при ежемесячном начислении процентов для периода – 32 года ; 0,010273

ИП(Rm)

= 0,010273

* 12 = 0,1232803

Рассчитываем общий коэффициент

капитализации, путем подстановки полученных результатов

Rо

= 0,17 * 0,2 + 0,1232803 *

0,8 = 0,1326.

Определяем годовой действительный

валовый доход, через расчет по имеющимся данным годового потенциального валового

дохода:

ДВД

= ПВД – Потери + Прочие доходы;

Определяем годовой чистый

операционный доход:

ЧОД

= ДВД – ОР;

ДВД

= 90000 – (90000*3%) + 2000 = 89300

ЧОД

= 89300 – (90000*7%) = 83000

Определив общий коэффициент

капитализации и годовой чистый операционный доход, рассчитываем стоимость

объекта оценки.

V

= ![]() = 625943

= 625943

у.е.

Стоимость объекта

оценки, полученная данным методом равна 625943 у.е.

Расчет стоимости

объекта оценки с использованием методики Эллвуда. Этот метод предлагает способ

определения общего коэффициента капитализации по эмпирически найденной формуле,

позволяющей учесть (по сравнению с техникой инвестиционной группы)

дополнительные элементы, отражающие трансформацию собственных и заемных средств

в составе инвестированного капитала, такие как финансовый леверидж. Он

также учитывает прирост собственного капитала за счет амортизации ипотечного

кредита и способы возмещения инвестированного капитала:

Ro

= Ye — m* C ± do *

SFF(n;Ye), где

Ro

– общий

коэффициент капитализации;

Ye –

ставка дохода на собственный капитал;

m –

коэффициент ипотечной задолженности;

С

– ипотечный

коэффициент Эллвуда;

d – изменение стоимости собственности

за прогнозный период;

SFF(n;Ye)

– фактор

фонда возмещения по ставке дохода на собственный капитал за прогнозный период.

С

= Ye + P * SFF(n;Ye)

– Rm – называется

С – фактором Эллвуда, или ипотечным коэффициентом, где

С

– коэффициент

Эллвуда;

Ye –

ставка

дохода на собственный капитал;

P – доля

кредита, выплаченная к моменту окончания прогнозного периода;

Rm –

ежегодная ипотечная постоянная, рассчитанная на основании ежегодных выплат и

текущего остатка долга или же [F6].

Алгоритм

решения:

Рассчитываем

долю кредита (P),

выплаченного к моменту окончания прогнозного периода по формуле:

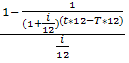

Р

= ![]() , где

, где

i

– ставка

по кредиту;

t

– полный

срок амортизации кредита;

T

– период

владения собственностью.

Подставляем имеющиеся

по условию показатели в данную формулу:

Р

= ![]() = 0,555602.

= 0,555602.

Определяем фактор

Эллвуда:

С

= Ye + P * SFF(n;Ye)

– Rm

С

= 0,17 + 0,555602 * 0,00249

– 0,12328 = 0,048103.

Рассчитываем общий

коэффициент капитализации:

Ro

= Ye — m* C ± do *

SFF(n;Ye)

Ro

= 0,17 – 0,8 * 0,0481 – 0,54 *

0,00249 = 0,1301

Определяем стоимость

объекта оценка путем деления чистого операционного дохода на общий коэффициент

капитализации.

V

= ![]() = 638462

= 638462

у.е.

Таким образом стоимость

объекта недвижимости, полученная с использованием метода Эллвуда равна 638462 у.е.

Рассчитаем стоимость

объекта оценки с использованием традиционной техники ипотечно – инвестиционного

анализа.

Традиционная техника

ипотечно-инвестиционного анализа рассчитывается следующим

образом ( в нашем случае объект с постоянным доходом):

Сн

= ИК + (ЧОД

– РОД)|PVA|nR

с.к. + (C n/n

— HKn)|PV|nR

c.к.

, где

Сн –

стоимость недвижимости;

ИК – ипотечный кредит;

ЧОД – чистый

операционный доход;

РОД – расходы по

обслуживанию долга;

C n/n — цена перепродажи в конце анализируемого года;

HKn – остаток долга по ипотечному кредиту на конец

анализируемого

периода;

PVA –

фактор текущей стоимости аннуитета;

PV

– фактор текущей стоимости;

R c.к. – ставка

дохода на собственный капитал;

n

– анализируемый период.

Алгоритм решения:

Рассчитываем годовой

чистый операционный доход:

ЧОД = ПВД – Потери +

Прочие доходы – Операционные расходы

ЧОД

= 90000 – (90000*3%) + 2000 — (90000*7%)

= 83000 у.е.

Определяем величину

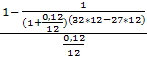

месячного платежа по обслуживанию кредита:

D S m=

ИК*  , где

, где

ИК – ипотечный

кредит

i

– ставка

по кредиту

t

– срок

полной амортизации кредита

D S m

= 0,10224

* 560000 =5725,43 у.е.

Определяем величину

ежегодного платежа по обслуживанию кредита:

DS

= DSm * 12

DS

= 5725,43

* 12 = 68705 у.е.

Рассчитываем величину

ежегодных денежных поступлений:

ЧОД – РОД

= 83000 – 68705 = 14295 у.е.

Определяем текущую

стоимость ожидаемых денежных поступлений:

(ЧОД – РОД)|PVA|nR

с.к. , где n

— 27 лет; R с.к. – 17%

14295 *

5,79753

= 82876 у.е.

Проводим оценку текущей

стоимости выручки от перепродажи в конце анализируемого года:

C n/n = P * (1+d)T,

где

Р – первоначальная

стоимость недвижимости;

Т – период владения

собственностью;

d

– рост стоимости недвижимости в год;

C n/n = 700000 *

(1 + 0,02)27 = 700000 * 1,70689 = 1194823 у.е.

Рассчитываем остаток ипотечного

долга на дату перепродажи:

HKn

= DSm *  ;

;

HKn = 5725,43 *

HKn = 5725,43 *

44,95504 = 257387 у.е.

Рассчитываем ожидаемую выручку

от перепродажи (на дату оценки):

(C n/n — HKn)|PV|nR c.к.

(C n/n — HKn)|PV|nR c.к.

= (1194823

– 257387) * 0,01442 = 13518 у.е.

Оцениваем текущую

стоимость собственного капитала:

Сc.к.

= (ЧОД

– РОД)|PVA|nR

с.к.

+ (C n/n

— HKn)|PV|nR

c.к.

Сc.к.

= 82876 + 13518 = 96394 у.е.

Определяем стоимость

объекта недвижимости:

Сн = ИК + Сc.к.

Сн = 560000

+ 96394 = 656394 у.е.

Стоимость объекта

недвижимости, рассчитанная с использованием традиционной техники

ипотечно-инвестиционного анализа равна 656394 у.е.

Заключение

Используя, вышерассчитанные

стоимостные результаты, полученные с использованием различных методик

ипотечно-инвестиционного анализа, и информацию, предоставленную в задании на

оценку рыночной стоимости объекта недвижимости, предоставляется возможным

провести анализ факторов, оказывающих существенное влияние на величину

стоимости оцениваемого объекта.

В процессе определения

рыночной стоимости объекта недвижимого имущества, Оценщик счел объективным отказ

от применения метода прямой капитализации, имеющего ограничения в использовании,

в случае оценки объектов собственности, обремененных заемными средствами.

Наличие заемного

финансирования требует особых методов построения общего коэффициента

капитализации.

Метод инвестиционной

группы и метод Эллвуда предлагают различные способы определения общего

коэффициента капитализации. Применение метода инвестиционной группы, в нашем

случае, имеет одно существенное замечание – при нахождении ипотечной постоянной

считается, что инвестор владеет недвижимостью в течение всего срока кредита, но

на самом деле типичный инвестор владеет объектом недвижимости, как правило,

более короткий срок. Не учитывается возможность будущего прироста или

уменьшения стоимости активов, что влечет за собой погрешности в определении

стоимости объекта оценки. Метод Эллвуда, по сравнению с техникой инвестиционной

группы, позволяет учесть; дополнительные элементы, отражающие трансформацию

собственных и заемных средств в составе инвестированного капитала, прирост

собственного капитала за счет амортизации ипотечного кредита, способы

возмещения инвестированного капитала, прирост или падение стоимости объекта

недвижимости при его продаже, которая может произойти раньше, чем завершится

срок погашения кредита.

Оценка стоимости

недвижимости методом дисконтирования денежных потоков, который является,

как известно, наиболее гибким, точным, наиболее формализованным методом

анализа, в условиях ипотечного кредитования объекта недвижимости реализуется с

использованием традиционной ипотечно-инвестиционной техники.

Практика показывает,

что наиболее достоверным методом оценки, позволяющим учесть все многообразие

форм привлечения заемных средств, является дисконтирование денежных потоков.

При практическом использовании данной методики необходимо помнить, что

использование заемных средств почти всегда увеличивает риск инвестирования, так

как в случае невозврата кредита инвестор может лишиться залога. Следовательно,

норма отдачи на собственный капитал при оценке доходов от связанных инвестиций

должна быть выше нормы отдачи на собственный капитал при оценке доходов без использования

заемных средств.

Использование аппарата

ипотечно-инвестиционного анализа позволит повысить достоверность

экономических расчетов при принятии рациональных решений потенциальными

инвесторами на рынке недвижимости, позволит ипотечным кредиторам, строительным

предприятиям, риелторским и девелоперским группам обеспечить объективный

анализ инвестиционных и финансовых решений при разработке механизмов

финансирования инвестиций в недвижимость в российских условиях, включающих теперь

и возможность использования ипотеки.

Список используемой

литературы:

1. Об оценочной деятельности в Российской

Федерации: Федеральный закон Российской Федерации от 29 июля 1998 г. № 135-ФЗ (ред. от 17 июля 2009 г.).

2. О внесении изменений в Федеральный

закон Об оценочной деятельности в Российской Федерации: Федеральный закон Российской

Федерации от 27 июля 2006 г. № 157-ФЗ (ред. от 13 июля 2007 г.).

3. Об утверждении федерального стандарта

оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки

(ФСО № 1)»: Приказ Минэкономразвития России от 20.07.2007г. № 256.

4. Об утверждении федерального стандарта

оценки «Цель оценки и виды стоимости (ФСО № 2)»: Приказ Минэкономразвития

России от 20.07.2007г. № 255.

5. Об утверждении федерального стандарта

оценки «Требования к отчету об оценке (ФСО № 3)»: Приказ Минэкономразвития

России от 20.07.2007г. № 254.

6. Грибовский С.В. Оценка стоимости

недвижимости. — М.: Маросейка, 2009. — 432с.

7. Оценка недвижимости/ КасьяненкоТ.Г.,

Маховикова Г.А., Есипова В.Е., Мирзажанов С.К. – М.: КНОРУС, 2010. — 752с.

8. Петров В.И. Оценка стоимости

земельных участков. — М.: КНОРУС, 2007. — 208с.

9. Иванова Е.Н. Оценка стоимости

недвижимости. — М.: КНОРУС, 2009. – 344с.

10. Оценка недвижимости/

под ред. А.Г. Грязновой, М.А. Федотовой – М.: Финансы и статистика, 2008.

– 560с.:ил.

11. Симионова Н.Е. Методы оценки

имущества: бизнес, недвижимость, земля, машины, оборудование и транспортные

средства. – Ростов н/Д: Феникс, 2010. – 362с.

12. Горемыкин В.А. Экономика

недвижимости. – М.: Высшее образование, 2007. – 655с.

13. Об утверждении методических

рекомендаций по определению рыночной стоимости земельных участков: Распоряжение

Минимущества России от 6 марта 2002г. №568-р (ред. от 31.07.2002 № 2314-р).