Методики оценки степени риска предприятия в современных условиях хозяйствования

Содержание

Введение

1. Сущность, содержание и виды рисков

2 Способы оценки

степени риска3. Приемы

и методы управления рискомЗаключение

Список использованной

литературыВведение

Риск присущ любой форме человеческой

деятельности, что связано с множеством условий и факторов, влияющих на положительный

исход принимаемых людьми решений. Исторический опыт показывает, что риск недополучения

намеченных результатов особенно проявляется при всеобщности товарно-денежных

отношений, конкуренции участников хозяйственного оборота.Актуальность темы данной работы

определяется процессами, происходящими в экономике. В подобной ситуации

стремление экономического субъекта стабильно и успешно развиваться сталкивается

с только формирующимся аппаратом управления деятельностью субъекта.На Западе, даже в относительно

стабильных экономических условиях, субъекты хозяйствования уделяют пристальное

внимание вопросам управления рисками. В то же время, в российской экономике,

где факторы экономической нестабильности и без того усложняют эффективное

управление предприятиями, проблемам анализа и управления комплексом рисков,

возникающих в процессе их экономической деятельности, уделяется явно недостаточное

внимание.До недавнего времени

подобный подход доминировал не только на предприятиях реального сектора

экономики, но и в финансово-кредитных организациях. Пристальное внимание

вопросу управления рисками стало уделяться только после финансового кризиса,

который отчетливо обозначил всю остроту данной проблемы в России.Понятие «риск» известно с

давних времен. В отечественной экономике исследование вопросов теории риска

было в определенной степени востребовано лишь до конца 20-х годов 20 века. В дальнейшем

усиливалась роль командно-административных методов управления. Все это в соединении

с устранением рыночной мотивации экономики привело к отрицанию проблемы

хозяйственного и социального риска. Отдельные же разработки по вопросам

производственных, хозяйственных рисков не могли претендовать на право считаться

научным направлением.Организации монетарного

сектора экономики с его динамичной конъюнктурой, со спецификой работы с высоколиквидными

активами, с высокой степенью окупаемости и краткосрочностью проектов быстро

смогли накопить достаточно ресурсов для инвестиций в разработку

риск-менеджмента для своего сектора экономики. Все это позволило им в кратчайшие

сроки внедрить некоторые базовые принципы минимизации рисков, а так же получить

обоснованности и выгоды от принятых решений.В реальном же секторе

экономики длительные сроки реализации проектов, недостаточный объем инвестиций,

низкая оборачиваемость и окупаемость средств, относительно низкий уровень

экономической грамотности административно-управленческого персонала

препятствуют объективной оценке преимуществ концепции снижения рисков в деятельности

предприятия. В свою очередь, это ведет к неэффективному управлению финансовыми

потоками, отсутствию прогнозирования результатов финансово-хозяйственной

деятельности, ошибочному стратегическому планированию развития предприятия.Анализ опубликованных

работ свидетельствует о том, что проблема управления рисками предприятия в той

или иной степени получила отражение в сравнительно небольшом количестве научных

трудов.Среди теоретиков, внесших

реальный вклад в развитие теории риска, можно выделить таких ученых, как А. П. Альгин,

Дж. М. Кейнс, А. Маршалл, О. Моргенштейн, Ф. Найт, Дж. Нейман, Б. А. Райзберг,

В. В. Черкасов.А. Маршаллом одним из первых

были рассмотрены проблемы возникновения экономических рисков, его труды

положили начало неоклассической теории риска. Дж. М. Кейнс ввел в науку понятие

«склонность к риску», характеризуя инвестиционные и предпринимательские риски.В работе Ф. Найта «Риск,

неопределенность и прибыль» впервые была высказана мысль о риске как

количественной мере неопределенности. В трудах О. Моргенштейна и Дж. Неймана также

были разработаны вопросы теории риска, отражающие взаимосвязь понятий

«неопределенность» и «риск».Отечественными учеными А.

П. Альгиным, Б. А. Райзбергом были разработаны проблемы восприятия риска как

сложного социально-экономического явления, имеющего множество зачастую

противоречивых основ.В развитие прикладных

концепций риска свой вклад внесли Дж. Бароне-Адези, Т. Боллерслев, К. Гианнопоулос,

М. В. Грачева, Г. Гуптон, П. Зангари, В. Е. Кузнецов, А. Ли, М. А. Рогов, В. А.

Чернов, Г. В. Чернова, Р, Энгль.Первое стратегическое

направление прикладных исследований в области риска получило отражение в анализе

технико-производственных рисков. Так, М. В. Грачева посвятила ряд работ

вопросам проектных и инвестиционных рисков. В. А. Черновым был рассмотрен

вопрос коммерческих рисков, в частности, применение методов финансового анализа

для учета рисков.Второе направление

связано с разработкой проблематики рыночных и кредитных рисков. Это, в частности,

работы Т. Боллерслева, Дж. Бароне-Адези, Р. Энгля и К. Гианнопоулоса.

Результаты исследований этих ученых в были использованы в популярных концепциях

управления рыночными и кредитными рисками (RiskMetrics, CreditMetrics,

CorporateMetrics), разработанных П. Зангари, Г. Гуптоном и А. Ли. В российской

науке данное направление было поддержано учеными В. Е. Кузнецовым и М. А.

Роговым.Основная цель данного исследования состоит в раскрытии особенностей

методов и методик оценки степени риска предприятия в современных условиях

хозяйствования.Методологическую основу

исследования

составили концепции и взгляды отечественных и зарубежных экономистов,

журнальные статьи, материалы научных семинаров и конференций, связанные с проблемами

риска.1. Сущность, содержание и виды рисков

Существует большое разнообразие

мнений по поводу понятия определения, сущности и природы риска. Это связано с

многоаспектностью этого явления, недостаточным использованием в реальной

деятельности, игнорированием в существующем законодательстве. Рассмотрим два

понятия, которые дополняют друг друга и охватывают общее содержание риска.Первое определение заключается в том,

что риск определяют как вероятность (угрозу) потери предприятием части своих

ресурсов, недополучения доходов или появления дополнительных расходов в результате

осуществления определенной производственной и финансовой деятельности [9]. Следовательно,

риск относится к возможности наступления какого-либо неблагоприятного события,

возможности неудачи, возможности опасности.Второе определение риска сопряжено с

понятием «ситуация риска».Ситуацией, вообще, называется

сочетание, совокупность различных обстоятельств и условий, создающих

определенную обстановку для того или иного вида деятельности. Обстановка может

способствовать или препятствовать осуществлению данного действия.При ситуации риска существует

возможность количественно и качественно определять степень вероятности того или

иного варианта и ей сопутствуют три условия:наличие неопределенности;

необходимость выбора альтернативы

(включая отказ от выбора);возможность оценить вероятность

осуществления выбираемых альтернатив.Ситуация риска качественно отличается

от ситуации неопределенности. При ситуации неопределенности вероятность

наступления результатов решений или событий в принципе неустанавливаема. Следовательно,

ситуация риска является разновидностью ситуации неопределенности, т.к. в ней

наступление событий вероятно и может быть определено.По своей природе риск делят на три

вида [7]:1. Когда в распоряжении субъекта,

делающего выбор из нескольких альтернатив, есть объективные вероятности

получения предполагаемого результата. Это вероятности, независящие

непосредственно от данной фирмы: уровень инфляции, конкуренция, статистические

исследования и т.д.2. Когда вероятности наступления

ожидаемого результата могут быть получены только на основе субъективных оценок,

т.е. субъект имеет дело с субъективными вероятностями. Субъектные вероятности

непосредственно характеризуют данную фирму: производственный потенциал, уровень

предметной и технологической специализации, организация труда и т.д.3. Когда субъект в процессе выбора и

реализации альтернативы располагает как объективными, так и субъективными

вероятностями.Благодаря этим видоизменениям риска

субъект делает выбор и стремиться реализовать его. В результате этого риск

существует как на стадии выбора решения, так и на стадии его реализации.Исходя из этих условий второе

определение риска следующее. Риск — это действие (деяние, поступок),

выполняемое в условиях выбора (в ситуации выбора в надежде на счастливый

исход), когда в случае неудачи существует возможность (степень опасности) оказаться

в худшем положении, чем до выбора (чем в случае несовершения этого действия).Более полно риск определяют как

деятельность, связанную с преодолением неопределенности в ситуации неизбежного

выбора, в процессе которой имеется возможность количественно и качественно

оценить вероятность достижения предполагаемого результата, неудачи и отклонения

от цели.Из последнего определения можно

выделить основные элементы, которые будут составлять сущность понятия

«риск».1. Возможность отклонения от

предполагаемой цели, ради которой осуществлялась выбранная альтернатива

(отклонения как отрицательного, так и положительного свойства).2. Вероятность достижения желаемого

результата.3. Отсутствие уверенности в

достижении поставленной цели.4. Возможность материальных,

нравственных и других потерь, связанных с осуществлением выбранной в условиях

неопределенности альтернативы.Принятие проекта связанного с риском

предполагает выявление и сопоставление возможных потерь и доходов. Если риск не

подкреплен расчетами, то он преимущественно кончается неудачей и сопровождается

определенными потерями. Чтобы сладить негативные явления, связанные с риском,

необходимо выявить: основные черты и источники его возникновения, наиболее

важные его виды, допустимый уровень риска, методы измерения риска, методы

снижения риска.Основными чертами риска являются:

противоречивость, альтернативность и неопределенность [14].Такая черта как противоречивость в

риске приводит к столкновению объективно существующих рискованных действий с их

субъективной оценкой. Так как наряду с инициативами, новаторскими идеями,

внедрением новых перспективных видов деятельности, ускоряющими технический

прогресс и влияющими на общественное мнение и духовную атмосферу общества, идут

консерватизм, догматизм, субъективизм и т.д.Альтернативность предполагает

необходимость выбора из двух или нескольких возможных вариантов решений,

направлений, действий. Если возможность выбора отсутствует, то не возникает

рискованной ситуации, а, следовательно, и риска.Неопределенностью называется

неполнота или неточность информации об условиях реализации проекта (решения).

Существование риска непосредственно связано с наличием неопределенности,

которая неоднородна по форме проявления и по содержанию. Предпринимательская

деятельность осуществляется под влиянием неопределенности внешней среды (экономической,

политической, социальной и т.д.), множества переменных, контрагентов, лиц,

поведение которых не всегда можно предсказать с приемлемой точностью. Исходя из

этого, выделим основные причины неопределенности (риска).По источнику возникновения риск

квалифицируется как хозяйственная деятельность, связанная с личностью человека

и обусловленная природными факторами.По причине возникновения риск

выступает как следствие, он вызван неопределенностью будущего.Основными причинами неопределенности

являются:I. Спонтанность природных процессов и

явлений, стихийные бедствия (землетрясения, ураганы, наводнения, засуха, мороз,

гололед).II. Случайность. Когда в сходных

условиях одно и то же событие происходит неодинаково в результате многих

социально-экономических и технологических процессов.III. Наличие противоборствующих

тенденций, столкновение интересов. Это военные действия, межнациональные

конфликты.IV. Вероятностный характер НТП.

Практически невозможно определить конкретные последствия тех или иных научных

открытий, технических изобретений.V. Неполнота, недостаточность

информации об объекте, процессе, явлении. Эта причина приводит к ограниченности

человека в сборе и переработке информации, с постоянной изменчивостью этой

информации.VI. Ограниченность, материальных,

финансовых, трудовых и др. ресурсов при принятии и реализации решений;

невозможность однозначного познания объекта при сложившихся уровне и методах

научного познания; ограниченность сознательной деятельности человека,

существующие различия в социально-психологических установках, оценках, поведении.

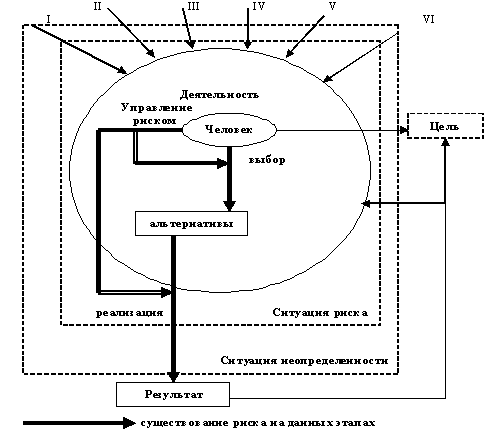

Рис. 1- Существование риска на этапах

человеческой деятельностиНа рисунке 1 изображена схема риска. Помимо

самого человека на его деятельность влияют факторы I, II, III, IV, V, VI, создающие в ней ситуации неопределенности

и риска. Действия и решения человека могут повлиять как в лучшую сторону на

результаты деятельности, так и в худшую, разрядить ситуацию неопределенности,

изменить цель проекта. Риск существует как на этапе выбора действий (принятия

решений), так и на этапе реализации проекта.Эффективность организации управления

риском во многом определяется классификацией риска [2].В зависимости от возможного

результата (рискового события) риски можно поделить на две большие группы:

чистые и спекулятивные.Чистые риски означают возможность

получения отрицательного или нулевого результата. К этим рискам относятся

следующие риски: природно-естественные, экологические, политические,

транспортные и часть коммерческих рисков (имущественные, производственные,

торговые).Спекулятивные риски выражаются в

возможности получения как положительного, так и отрицательного результанта. К

этим рискам относятся финансовые риски, являющиеся частью коммерческих рисков.В зависимости от основной причины

возникновения рисков (базисный или природный риск) они делятся на следующие категории:

природно-естественные риски, экологические, политические, транспортные, коммерческие

риски.К природно-естественньм рискам

относятся риски, связанные с проявлением стихийных сил природы: землетрясение,

наводнение, буря, пожар, эпидемия и т.п.Экологические риски — это риски,

связанные с загрязнением окружающей среды.Политические риски связаны с

политической ситуацией в стране и деятельностью государства.К политическим рискам относятся:

невозможность осуществления

хозяйственной деятельности вследствие военных действий, революции, обострения

внутриполитической ситуации в стране, национализации, конфискации товаров и

предприятий, введения эмбарго, из-за отказа нового правительства выполнять

принятые предшественниками обязательства и т.п.;введение отсрочки (моратория) на

внешние платежи на определенный срок ввиду наступления чрезвычайных

обстоятельств (забастовка, война и т.д.);неблагоприятное изменение налогового

законодательства;запрет или ограничение конверсии

национальной валюты в валюту платежа. В этом случае обязательство перед

экспортерами может быть выполнено в национальной валюте, имеющей ограниченную

сферу применения.Транспортные риски — это риски,

связанные с перевозками грузов транспортом: автомобильным, морским, речным,

железнодорожным, самолетами и т.д.Коммерческие риски представляют собой

опасность потерь в процессе финансово-хозяйственной деятельности. Они означают

неопределенность результатов от данной коммерческой сделки.По структурному признаку коммерческие

риски делятся на имущественные, производственные, торговые, финансовые.Имущественные риски — это риски,

связанные с вероятностью потерь имущества предпринимателя по причине кражи,

диверсии, халатности, перенапряжения технической и технологической систем и

т.п.Производственные риски — риски,

связанные с убытком от остановки производства вследствие воздействия различных

факторов и прежде всего с гибелью или повреждением основных и оборотных фондов

(оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением

в производство новой техники и технологии.Торговые риски представляют собой

риски, связанные с убытком по причине задержки платежей, отказа от платежа в

период транспортировки товара, непоставки товара и т.п.Финансовые риски связаны с

вероятностью потерь финансовых ресурсов (т.е. денежных средств).Финансовые риски подразделяются на

два вида: риски, связанные с покупательной способностью денег, и риски,

связанные с вложением капитала (инвестиционные риски).К рискам, связанным с покупательной

способностью денег, относятся следующие разновидности рисков: инфляционные и

дефляционные риски, валютные риски, риски ликвидности.Инфляция означает обесценение денег

и, естественно, рост цен. Дефляция — это процесс, обратный инфляции, выражается

в снижении цен и соответственно в увеличении покупательной способности денег.Инфляционный риск — это риск того,

что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения

реальной покупательной способности быстрее, чем растут. В таких условиях

предприниматель несет реальные потери.Дефляционный риск — это риск того,

что при росте дефляции происходят падение уровня цен, ухудшение экономических

условий предпринимательства и снижение доходов.Валютные риски представляют собой

опасность валютных потерь, связанных с изменением курса одной иностранной

валюты по отношению к другой, при проведении внешнеэкономических, кредитных и

других валютных операций.Риски ликвидности — это риски,

связанные с возможностью потерь при реализации ценных бумаг или других товаров

из-за изменения оценки их качества и потребительной стоимости.Инвестиционные риски включают в себя

следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск

прямых финансовых потерь.Риск упущенной выгоды — это риск

наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в

результате неосуществления какого-либо мероприятия (например, страхование,

хеджирование, инвестирование и т.п.).Риск снижения доходности может возникнуть

в результате уменьшения размера процентов и дивидендов по портфельным

инвестициям, по вкладам и кредитам.Портфельные инвестиции связаны с

формированием инвестиционного портфеля и представляют собой приобретение ценных

бумаг и других активов. Термин «портфельный» происходит от

итальянского «portofoglio», означает совокупность ценных бумаг,

которые имеются у инвестора.Риск снижения доходности включает

следующие разновидности: процентные риски и кредитные риски.К процентным рискам относится опасность

потерь коммерческими банками, кредитными учреждениями, инвестиционными

институтами, селинговыми компаниями в результате превышения процентных ставок,

выплачиваемых ими по привлеченным средствам, над ставками по предоставленным

кредитам. К процентным рискам относятся также риски потерь, которые могут

понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок

на рынке по облигациям, сертификатам и другим ценным бумагам.Рост рыночной ставки процента ведет к

понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным

процентом. При повышении процента может начаться также массовый сброс ценных

бумаг, эмитированных под более низкие фиксированные проценты и но условиям

выпуска, досрочно принимаемых обратно эмитентом. Процентный риск несет

инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным

процентом при текущем повышении среднерыночного процента в сравнении с

фиксированным уровнем.Процентный риск несет эмитент,

выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с

фиксированным процентом при текущем понижении среднерыночного процента в

сравнении с фиксированным уровнем.Этот вид риска при быстром росте

процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных

бумаг.Кредитный риск — опасность неуплаты

заемщиком основного долга и процентов, причитающихся кредитору. К кредитному

риску относится также риск такого события, при котором эмитент, выпустивший

долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или

основную сумму долга.Кредитный риск может быть также

разновидностью рисков прямых финансовых потерь.Риски прямых финансовых потерь

включают следующие разновидности: биржевой риск, селективный риск, риск

банкротства, а также кредитный риск.Биржевые риски представляют собой

опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по

коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской

фирмы и т.п.Селективные риски (лат. selectio — выбор, отбор) — это риск неправильного выбора видов вложения

капитала, вида ценных бумаг для инвестирования в сравнении с другими видами

ценных бумаг при формировании инвестиционного портфеля.Риск банкротства представляет собой

опасность в результате неправильного выбора вложения капитала, полной потери

предпринимателем собственного капитала и неспособности его рассчитываться по

взятым на себя обязательствам.По другой классификации риски можно

разделить на следующие виды [25]:Деловые риски: риски, связанные с возможностью

ухудшения общего финансового состояния компании, снижением стоимости ее капитала

(акций, облигаций);Организационные риски, вызванные

ошибками менеджмента компании (в том числе и при принятии решений), ее сотрудников;

проблемами системы внутреннего контроля, плохо разработанными правилами работ и

пр., то есть риски, связанные с внутренней организацией работы компании;Рыночные риски — это риски, связанные

с нестабильностью экономической конъюнктуры: риск финансовых потерь из-за

изменения цены товара, трансляционный валютный риск, риск потери ликвидности и пр.;Кредитные риски — риск того, что

контрагент не выполнит свои обязательства в срок;Юридические риски — это риски потерь,

связанных с тем, что законодательство или не было учтено вообще, или изменилось

в период сделки; риск несоответствия законодательств разных стран; риск

некорректно составленной документации, в результате чего контрагент в состоянии

не выполнять условия договора и пр.;Технико-производственные риски — риск

нанесения ущерба окружающей среде (экологический риск); риск возникновения

аварий, пожаров, поломок; риск нарушения функционирования объекта вследствие

ошибок при проектировании и монтаже, несоблюдение производственных технологий и

процессов, ряд строительных рисков и пр.;Данная классификация не только четко

трактует принадлежность рисков к конкретной группе, позволяя унифицировать

оценку риска, но и наиболее полно охватывает множество рисков, что позволяет

грамотно подойти к проблеме выявления рискообразующих факторов (РОФ) [26].Многогранность понятия «риск»

обусловлена разнообразием факторов, характеризующих как особенности конкретного

вида деятельности, так и специфические черты неопределенности, в условиях

которой эта деятельность осуществляется. Выявить все РОФ достаточно сложно.

Во-первых, большинство рисков имеет как общие факторы, так и специфические.

Во-вторых, конкретный риск может иметь различные причины возникновения в зависимости

от вида деятельности коммерческой организации.Анализ теоретических исследований,

посвященных вопросам риска, позволяет сделать вывод о том, что в этих

исследованиях уделяется недостаточное внимание ряду проблем, недооценка которых

при практическом использовании результатов теоретических исследований может

привести к неполной или некорректной оценке влияния тех или иных РОФ на соответствующие

виды рисков.Первая проблема состоит в том, что не

акцентируется внимание на факте наличия целого ряда РОФ, оказывающих

воздействие, причем иногда взаимоисключающее, на динамику сразу нескольких

видов рисков.Вторая проблема заключается в представлении

РОФ только в качестве факторов прямого воздействия на конкретные виды рисков.

Из поля зрения исследователей выпадает возможность диалектического перехода

самого риска в категорию РОФ, что требует разработки представления о РОФ как о факторах

прямого, так и опосредованного воздействия.Третьей проблемой является

неразвитость российской экономики, порождающая дефицит исследований отдельных

видов рисков российскими учеными и, как следствие, ограниченное внедрение их рекомендаций

в практическую деятельность предприятий.Представляется целесообразным ввести

понятие так называемых нейтивных (от англ. native — присущий) РОФ,

воздействующих только на конкретный вид риска, и интегральных (обобщенных) РОФ,

оказывающих влияние на риски сразу нескольких видов. Причем наличие в группе

РОФ для конкретного вида риска хотя бы одного интегрального фактора должно являться

основанием для обязательного комплексного анализа всех связанных с ним видов

рисков.В свою очередь, интегральные факторы

риска по уровню воздействия следует подразделить на интегральные РОФ

микроэкономического (воздействующих на деятельность конкретного экономического

субъекта) и макроэкономического (формирующих экономическую конъюнктуру для целого

ряда предприятий) уровня.Предприятие в процессе своей

деятельности взаимодействует с большим количеством организаций (партнеров по бизнесу),

в том числе финансового сектора. Результатом этого является тесная взаимосвязь

рисков предприятия и финансовых институтов, выражающаяся как в воздействии

рисков предприятия на уровень рисков организаций — партнеров, так и в обратном

влиянии рисков финансовых институтов на риски предприятия. Указанная

взаимосвязь подчеркивает значимую роль рисков предприятия в общей системе

рисков.В процессе исследования рисков

предприятия пристальное внимание следует уделить учету специфики его

деятельности и взаимосвязи последней с деятельностью партнеров предприятия.

Результаты анализа данного вопроса позволяют утверждать, что риски предприятия

тесно связаны с рисками других видов бизнеса и занимают значимое место в общей

совокупности рисков.Приоритетной для предприятий являются

минимизация технико-производственных рисков. В то же время эти риски формируют

основу операционных рисков страховых компаний, поскольку предприятия стремятся

снять с себя риски, перекладывая их на страховщиков.В настоящее время кредитные риски (за

исключением рисков, связанных с дебиторской задолженностью) не оказывают

заметного влияния на деятельность предприятия. Это объясняется неразвитостью

фондового рынка (отсутствие портфельных рисков) и низкой кредитоспособностью

предприятий. В то же время, эти риски воздействуют на профессиональных

участников фондового рынка, где предприятие выступает как инвестор (стремясь

вложить средства) или заемщик (при размещении акций и облигаций). Кредитные

риски предприятий в этом случае переходят в операционные риски трейдеров.Учет операционных рисков в деятельности

предприятий играет меньшую роль по сравнению со страховыми компаниями, банками

или профессиональными участниками фондового рынка. Напрямую операционные риски

предприятий не воздействуют на риски других сфер бизнеса.В силу специфики своей работы

деятельность предприятия подвержена рыночным рискам (в аспекте динамики цен на материалы

и производимую продукцию). В то же время, если предприятие активно не занимается

внешнеторговой деятельностью или деятельностью на рынке ценных бумаг, оно, в отличие

от других субъектов бизнеса (например, банков), напрямую не подвержено таким

рыночным рискам, как валютный и процентный риски.В свою очередь, подавляющее

большинство рисков предприятия составляют основу кредитных рисков банков: чем

выше риски предприятия, тем более высокую цену за свой риск назначает банк2. Способы оценки степени риска

Оценка риска является важнейшей

составляющей общей системы управления риском. Она представляет собой процесс

определения количественным или качественным способом величины (степени) риска.Можно выделить следующие способы

оценки степени риска:— оценка риска на основе финансового

анализа;— оценка риска на основе

целесообразности затрат;— оценка риска с помощью леммы

Маркова и неравенства Чебышева;Количественная оценка риска позволяет

получить наиболее точные решения. Однако осуществление количественной оценки

встречает и наибольшие трудности, связанные с тем, что для количественной

оценки рисков нужна соответствующая исходная информация. В России рынок

информационных услуг развит пока очень слабо и, зачастую, трудно получить

фактические данные, которые надо собирать и обрабатывать.Из-за этих трудностей, связанными с

недостатком информации, времени, а иногда и с невозможностью проведения данного

расчета из-за отсутствия необходимых данных, относительная оценка риска на

основе анализа финансового состояния предприятия представляет сегодня особый

интерес. Это один из самых доступных методов оценки риска, как для предпринимателя-владельца

фирмы, так и для его партнеров.Следующим способом оценки

риска является оценка риска на основе анализа целесообразности затрат. Анализ

целесообразности затрат связан с установлением потенциальных областей,

вызванных изменением параметров факторов под влиянием вновь возникающих

ситуаций [15].Здесь необходимо раскрыть

суть понятия областей риска. Областью риска называется зона общих потерь рынка,

в границах которой потери не превышают предельного значения установленного

уровня риска.Выделяют пять основных

областей риска деятельности любого предприятия в условиях рыночной экономики:

безрисковая область, область минимального риска, область повышенного риска,

область критического риска и область недопустимого риска.Отобразим на рисунке 2

основные области риска и рассмотрим краткую характеристику важнейших, с точки

зрения данной работы, из областей.Таблица 1

Основные области

деятельности предприятий в рыночной экономике

| ПОТЕРИ | ВЫИГРЫШ | ||||||

| 5 | 4 | 3 | 1 | 1 | |||

| Г1 | В1 | Б1 | А1 О А | Б | В | Г | |

|

Область недопустимого риска |

Область критического риска |

Область повышенного риска |

Область минимального риска | Безрисковая область | |||

Область критического

риска. В границах этой области возможны потери, величина которых превышает

размеры расчетной прибыли, но не превышает общей величины валовой прибыли.

Коэффициент риска Н4 = НБ1-В1 в четвертой области находится в пределах 50-75%.

Такой риск нежелателен, поскольку фирма подвергается опасности потерять всю

свою выручку от данной операции.

Область недопустимого

риска. В границах этой области возможны потери, близкие к размеру собственных

средств, то есть наступление полного банкротства предприятия. Коэффициент риска

Н5 = НВ1-Г1 в пятой области находится в пределах 75-100%.

Некоторые

ученые-экономисты [18] предлагают определять три показателя финансовой

устойчивости фирмы, с целью определения степени риска финансовых средств.

Такими показателями

являются:

— излишек (+) или недостаток (-)

собственных средств ±Ес;

— излишек (+) или недостаток (-)

собственных, среднесрочных и долгосрочных заемных источников формирования

запасов и затрат ± Ет;

излишек (+) или недостаток (-)

основных источников для формирования запасов и затрат ±Ен.

Балансовая модель устойчивости

финансового состояния имеет следующий вид:

F + Z + Ra =

Ис + Кт + Кt + Rp, (1)

где F – основные средства и

вложения;

Z – запасы и затраты;

Ra – денежные средства,

дебиторская задолженность, краткосрочные финансовые вложения и прочие активы;

Ис – источник собственных

средств;

Кт – среднесрочные,

долгосрочные кредиты и заемные средства;

Кt – краткосрочные (до 1

года) кредиты, ссуды, не погашенные в срок;

Rp – кредиторская задолженность

и заемные средства.

Для анализа средств,

подвергаемых риску, финансовое состояние фирмы следует разделить на пять

финансовых областей:

— область абсолютной

устойчивости, когда минимальная величина запасов и затрат, соответствует

безрисковой области (см. Таблицу 1);

— область нормальной

устойчивости соответствует области минимального риска, когда имеется нормальная

величина запасов и затрат;

— область неустойчивого

состояния соответствует области повышенного риска, когда имеется избыточная

величина запасов и затрат;

— область критического

состояния соответствует области критического риска, когда присутствует

затоваренность готовой продукции, низкий спрос на продукцию и т.д.;

— область кризисного

состояния соответствует области недопустимого риска, когда имеются чрезмерные

запасы и затоваренность готовой продукции, и фирма находится на грани

банкротства.

Вычисление трех

показателей финансовой устойчивости позволяет определить для каждой финансовой

области степень их устойчивости.

Наличие собственных оборотных

средств равняется разнице источников собственных средств Ис и основных средств

и вложений F:

Ес = Ис – F (2)

Приведем формулы расчета

трех вышеназванных показателей финансового состояния производственной системы.

±Ес = Ис – F, (3)

± Ет = (Ес + Кт) – Z, (4)

± Ен = (Ес + Кт + Кt) – Z (5)

При идентификации области

финансовой ситуации используется трехкомпонентный показатель

Ś = { S(±Ес), S(± Ет), S(± Ен)} (6)

Где функция определяется

следующим образом:

S (x) = 1, если х >= 0

S (x) = 0, если х < 0 (7)

Абсолютная устойчивость финансового

состояния задается условиями:

![]() ± Ес >= 0;

± Ес >= 0;

± Ет >= 0; Ś =

(1, 1, 1) (8)

± Ен >= 0;

Нормальная устойчивость финансового

состояния задается условиями:

![]() ± Ес ≈ 0;

± Ес ≈ 0;

± Ет ≈ 0; Ś =

(1, 1, 1) (9)

± Ен ≈ 0;

Неустойчивое финансовое состояние

предприятия задается условиями:

![]() ± Ес < 0;

± Ес < 0;

± Ет >= 0; Ś =

(0, 1, 1) (10)

± Ен >= 0;

Критическое финансовое

состояние задается условиями:

![]() ± Ес < 0;

± Ес < 0;

± Ет < 0; Ś = (0,

0, 1) (11)

± Ен >= 0;

Кризисное финансовое состояние

задается условиями:

![]() ± Ес < 0;

± Ес < 0;

± Ет < 0; Ś = (0, 0, 0) (12)

± Ен < 0;

На рисунке 2 поясняется

экономический смысл классификации финансовых ситуаций в зависимости от основных

областей риска. При этом ±

Ес ≈ ± Еа.

Из таблицы видно, что

анализ абсолютных показателей устойчивости, который включает в себя

исследование состояния запасов и затрат, равен возможным потерям в области

риска.

Для принятия правильных

решений нужны реальные количественные характеристики надежности и риска, а не

их имитация. Они обязательно должны иметь понятное содержание. Такими

характеристиками могут быть только вероятности.

При принятии решений

могут быть использованы как объективная, так и субъективная вероятности. Первую

можно рассчитать на основе показателей бухгалтерской и статистической

отчетности.

Лемма Маркова гласит

[14]: если случайная величина Х не принимает отрицательных значений, то для

любого положительного числа α справедливо следующее неравенство:

Р (Х > α) ≤

М (х) / α, (13)

где М (х) –

математическое ожидание, то есть среднее значение случайной величины;

Х – любая случайная

величина.

Неравенство Чебышева

имеет вид:

Р(|х — х| > ε) ≤

σ²/ε². (14)

Оно позволяет находить

верхнюю границу вероятности того, что случайная величина Х отклонится в обе

стороны от своего среднего значения на величину больше ε.

Эта вероятность равна или

меньше (как максимум равна, не больше), чем σ²/ε², где σ²

— дисперсия, исчисляемая по формуле:

σ² = Σ (х

– х)² / n.

(15)

Если нас интересует

вероятность отклонения только в одну сторону, например, в большую, то

вышеприведенное неравенство Чебышева надо было бы записать так:

Р ((х – х) > ε) ≤

σ² / (ε²*2). (16)

Неравенство Чебышева дает

значение вероятности отличное от значения, полученного решая лемму Маркова. Это

объясняется тем, что неравенство Чебышева кроме среднего уровня показателей

учитывает и еще его колеблемость.

Лемма Маркова и неравенство

Чебышева пригодны для употребления при любом количестве наблюдений и любом

законе распределения вероятностей. Это является их большим достоинством. Платой

за отсутствие жестких ограничений является некоторая неопределенность оценок

уровня вероятности, причем при использовании леммы Маркова она значительно

больше, чем при применении неравенства Чебышева.

Неопределенность оценок

существенно снижается, если можно допустить наличие закона нормального

распределения. Как известно, условия существования этого закона довольно

широки, что позволяет допускать его наличие в очень многих случаях.

Многообразие показателей, посредством

которых осуществляется количественная оценка, порождает и многообразие шкал

риска являющихся своего рода рекомендациями приемлемости того или иного уровня

риска [17]. На основании обобщения результатов исследований многих авторов по

проблеме количественной оценки риска ниже приведена эмпирическая шкала риска,

которую рекомендуют применять предпринимателям при использовании ими в качестве

количественной оценки риска вероятности наступления рискового события.

Таблица 2

Шкалы риска

| № | Величина риска |

Наименование градаций риска |

| 1 | 0,0-0,1 | минимальный |

| 2 | 0,1-0,3 | малый |

| 3 | 0,3-0,4 | средний |

| 4 | 0,4-0,6 | высокий |

| 5 | 0,6-0,8 | максимальный |

| 6 | 0,8-1,0 | критический |

Первые три градации вероятности

нежелательного исхода соответствуют «нормальному»,

«разумному» риску, при котором рекомендуется принимать обычные предпринимательские

решения. Принятие решений с большим риском возможно, если наступление

нежелательного исхода не приведет к банкротству.

Для оценки колеблемости

(изменчивости) риска используется коэффициент вариации (V = σ / X) и

приводятся следующие шкалы: до 0,1 — слабая; от 0,1-0,25 — умеренная; свыше

0,25 — высокая.

При оценке приемлемости коэффициента,

определяющего риска банкротства существует несколько не противоречащих друг

другу точек зрения. Одни авторы считают, что оптимальным является коэффициент риска,

составляющий 0,3, а коэффициент риска, ведущий к банкротству — 0,7 и выше. В

других источниках приводится шкала риска со следующими градациями указанного

выше коэффициента: до 0,25 — приемлемый; 0,25-0,50 — допустимый; 0,50-0,75 —

критический; свыше 0,75 — катастрофический риск.

Существуют описательные

характеристики шкал риска по величине ожидаемых потерь, которые используются

для оценки приемлемости содержащего риск решения. В этих градациях риска в

зависимости от уровня возможных потерь осуществляются путем выделения следующих

весьма условных зон.

1. Область минимального риска

характеризуется уровнем потерь, не превышающим размеры чистой прибыли.

2. Область повышенного риска

характеризуется уровнем потерь, не превышающим размеры расчетной прибыли.

3. Область критического риска

характеризуется тем, что в границах этой зоны возможны потери, величина которых

превышает размеры расчетной прибыли, но не превышает размер ожидаемых доходов.

4. Область недопустимого риска

характеризуется тем, что в границах этой зоны ожидаемые потери способны

превзойти размер ожидаемых доходов от операции и достичь величины, равной всему

имущественному состоянию предпринимателя.

Наиболее широко распространенным

подходом к анализу риска банкротства предприятия является подход Альтмана,

который состоит в следующем:

Применительно к данной стране и к

интервалу времени формируется набор отдельных финансовых показателей

предприятия, которые на основании предварительного анализа имеют наибольшую

относимость к свойству банкротства. Пусть таких показателей N.

В N-мерном пространстве, образованном

выделенными показателями, проводится гиперплоскость, которая наилучшим образом

отделяет успешные предприятия от предприятий-банкротов, на основании данных

исследованной статистики. Уравнение этой гиперплоскости имеет вид

![]() (17)

(17)

где Ki — функции показателей бухгалтерской

отчетности, ai — полученные в результате анализа

веса.

Осуществляя параллельный перенос

плоскости (17), можно наблюдать, как перераспределяется число успешных и

неуспешных предприятий, попадающих в ту или иную подобласть, отсеченную данной

плоскостью. Соответственно, можно установить пороговые нормативы Z1

и Z2: когда Z < Z1 , риск банкротства предприятия

высок, когда Z > Z2 — риск банкротства низок, Z1 <

Z < Z2 — состояние предприятия не определимо.

Отмеченный подход, разработанный в 1968 г. Эдвардом Альтманом, был применен им самим в том же году применительно к экономике США. В

результате появилось широко известная формула:

![]() (18)

(18)

где: К1 = собственный

оборотный капитал/сумма активов;

К2 = нераспределенная

прибыль/сумма активов;

К3 = прибыль до уплаты

процентов/сумма активов;

К4 = рыночная стоимость

собственного капитала/заемный капитал;

К5 = объем продаж/сумма

активов.

Интервальная оценка Альтмана: при

Z<1.81 – высокая вероятность банкротства, при Z>2.67 – низкая вероятность

банкротства.

Позже (1983) Альтман распространил

свой подход на компании, чьи акции не котируются на рынке. Соотношение (18) в

этом случае приобрело вид

![]() . (19)

. (19)

Здесь К4 — уже балансовая

стоимость собственного капитала в отношении к заемному капиталу. При Z<1.23

Альтман диагностирует высокую вероятность банкротства.

Сопоставление данных, полученных для

ряда стран, показывает, что веса в Z — свертке и пороговый интервал [Z1 , Z2]

сильно разнятся не только от страны к стране, но и от года к году в рамках

одной страны (можно сопоставить выводы Альтмана о положении предприятий США за

10 лет анализа). Получается, что подход Альтмана не обладает устойчивостью к

вариациям в исходных данных. Статистика, на которую опирается Альтман и его

последователи, возможно, и репрезентативна, но она не обладает важным свойством

статистической однородности выборки событий. Одно дело, когда статистика применяется

к выборке радиодеталей из одной произведенной партии, а другое, — когда она

применяется к фирмам с различной организационно-технической спецификой, со

своими уникальными рыночными нишами, стратегиями и целями, фазами жизненного

цикла и т.д. Здесь невозможно говорить о статистической однородности событий,

и, следовательно, допустимость применения вероятностных методов, самого термина

«вероятность банкротства» ставится под сомнение.

Но ключевым ограничением этого метода

является даже не проблема качественной статистики. Дело в том, что классическая

вероятность — это характеристика не отдельного объекта или события, а

характеристика генеральной совокупности событий. Рассматривая отдельное

предприятие, мы вероятностно описываем его отношение к полной группе. Но

уникальность всякого предприятия в том, что оно может выжить и при очень слабых

шансах, и, разумеется, наоборот. Единичность судьбы предприятия подталкивает

исследователя присмотреться к предприятию пристальнее, расшифровать его уникальность,

его специфику, а не «стричь под одну гребенку»; не искать похожести,

а, напротив, диагностировать и описывать отличия. При таком подходе

статистической вероятности места нет. Исследователь интуитивно это чувствует и

переносит акцент с прогнозирования банкротства (которое при отсутствии

полноценной статистики оборачивается гаданием на кофейной гуще) на

распознавание сложившейся ситуации с определением дистанции, которая отделяет

предприятие от состояния банкротства. Вследствие вышесказанного предлагается

использовать метод оценки риска банкротства, разработанный отечественными

экономистами Недосекиным А. О. и Максимовым О. Б.

Эксперту необходимо выбрать ряд

отдельных финансовых показателей, о которых можно сказать, что они наилучшим

образом характеризуют отдельные стороны деятельности предприятия и при этом

образуют некую законченную совокупность, дающую исчерпывающее представление о

предприятии как о целом. Выбор системы показателей для анализа – искусство,

стяжаемое долгим опытом анализа. Исследование самого процесса выбора системы

показателей для оценки риска банкротства осуществляется в [10] (там же, кстати,

доходчиво объясняется, почему классическая формула Альтмана неприменима в

российских условиях). Не существует двух предприятий, для которых одинаково

хорошо подходили бы одни и те же показатели. Или точнее: значимость тех или

иных показателей для оценки тех или иных предприятий различна, и поэтому перед

экспертом встает трудная задача отбора и ранжирования факторов анализа.

Показатели, классифицированные по группам (финансовая устойчивость,

ликвидность, рентабельность и т.д.), могут образовывать иерархию, но в

простейшем случае они просто составляют неупорядоченный набор.

Причем здесь и далее по умолчанию

предполагаем, что рост отдельного показателя Хi сопряжен со

снижением степени риска банкротства и с улучшением самочувствия рассматриваемого

предприятия. Если для данного показателя наблюдается противоположная тенденция,

то в анализе его следует заменить сопряженным. Например, показатель доли

заемных средств в активах предприятия разумно заменить показателем доли

собственных средств в активах.

Пример системы показателей:

Х1 — коэффициент автономии

(отношение собственного капитала к валюте баланса),

Х2 — коэффициент

обеспеченности оборотных активов собственными средствами (отношение чистого

оборотного капитала к оборотным активам),

Х3 — коэффициент

промежуточной ликвидности (отношение суммы денежных средств и дебиторской

задолженности к краткосрочным пассивам),

Х4 — коэффициент

абсолютной ликвидности (отношение суммы денежных средств к краткосрочным

пассивам),

Х5 — оборачиваемость всех

активов в годовом исчислении (отношение выручки от реализации к средней за

период стоимости активов),

Х6 — рентабельность всего

капитала (отношение чистой прибыли к средней за период стоимости активов).

Сопоставим каждому показателю Хi

уровень его значимости для анализа ri. Чтобы оценить этот уровень,

нужно расположить все показатели по порядку убывания значимости так, чтобы

выполнялось правило

![]() .

.

(20)

Возьмем пример. Промышленное

предприятие, прошедшее приватизацию и не приспособившееся к новым условиям

хозяйствования, убыточно и нерентабельно. Однако оно располагает изрядным

количеством неликвидного, морально устаревшего оборудования, а также

производственными помещениями. Доля этого имущества в активах компании высока,

что свидетельствует о высоком уровне ее финансовой автономии. Но эта

пресловутая автономия, измеренная по балансу, мало дает с точки зрения оценки

риска банкротства, так как собственное имущество предприятия, в силу его

неликвидности, не может выступить средством погашения текущей задолженности, а

также выступать средством залога при кредитовании. Следовательно, финансовый

показатель автономии должен занимать в выбранной системе показателей,

применительно к указанному предприятию, одно из последних мест. Если система

показателей проранжирована в порядке убывания их значимости, то значимость i-го показателя ri следует определять по правилу

Фишберна [35]:

.

.

(21)

Например, для системы с N=3 показателями r1 = 3/6, r2 = 2/6, r3 = 1/6, и сумма уровней значимости равна единице.

Правило Фишберна отражает тот факт,

что об уровне значимости показателей неизвестно ничего кроме (20). Тогда оценка

(21) отвечает максимуму энтропии наличной информационной неопределенности об

объекте исследования.

Если же все показатели обладают

равной значимостью, тогда

ri = 1/N. (22)

Будем распознавать уровень показателя

на качественном уровне, словесно. Для этого составим таблицу следующего вида:

Таблица 3

Распознавание уровня показателей

|

Наименование показателя |

Уровень показателя |

||||

| очень низкий |

Низкий | средний | высокий | очень высокий |

|

|

Х1 |

l11 |

l12 |

l13 |

l14 |

l15 |

| … | … | … | … | … | … |

|

Хi |

li1 |

li2 |

li3 |

li4 |

li5 |

| … | … | … | … | … | … |

|

ХN |

lN1 |

lN2 |

lN3 |

lN4 |

lN5 |

В таблице 1 lij равно 1, если эксперт именно таким

образом распознал текущий уровень показателя, и 0 во всех остальных случаях.

Эксперт может разработать

самостоятельную классификацию уровней показателей.

Таблица 4

Классификатор уровней финансовых

показателей

|

Наименование показателя |

Критерий разбиения по уровням: |

||||

| очень низкий |

Низкий | средний | высокий | очень высокий |

|

|

Х1 |

x1<0.15 |

0.15< |

0.25<x1<0.45 |

0.45<x1<0.65 |

0.65< |

|

Х2 |

х2<0 |

0<x2<0.09 |

0.09<x2<0.3 |

0.3<x2<0.45 |

0.45<x2 |

|

Х3 |

х3<0.55 |

0.55< |

0.75<x3<0.95 |

0.95< |

1.4<x3 |

|

Х4 |

х3<0.025 |

0.025< |

0.09<x4<0.3 |

0.3< |

0.55<x4 |

|

Х5 |

х5<0.1 |

0.1< |

0.2<x5<0.35 |

0.35< |

0.65<x5 |

|

Х6 |

х6<0 |

0 |

0.01 |

0.08 |

0.3<x6 |

Здесь Х1 – Х6 –

показатели, предложенные выше.

Правильное заполнение таблицы 3 дает,

что сумма всех столбцов и строк таблицы равна N. Таблица 3 представляет собой нечто вроде финансовой карты

предприятия, на которой отмечены как успехи финансовой политики предприятия,

так и его слабые звенья.

Теперь выполним формальные

арифметические действия по построению комплексного финансового показателя,

выполнив двойную свертку данных таблицы 3:

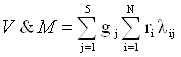

, (23)

, (23)

Где ![]() ,

,

(24)

lij определяется по таблице 1, а ri – по

формуле (21) или (22). В ходе свертки используются две системы весовых

коэффициентов – значимости показателей и опорные веса (24) для сведения

нескольких отдельных показателей в один.

В таблице 5 приведен классификатор

уровня комплексного показателя V&M, настроенный на систему весов (24):

Методика, рассматриваемая

в статье Вишнякова Я.Д.,

Колосова А.В. и Шемякина В.Л. «Оценка и анализ финансовых рисков предприятия в

условиях враждебной окружающей среды бизнеса», предлагает оценивать риск банкротства

следующим образом.

Таблица 5

Заключение о финансовом состоянии

предприятия

| Интервал значений V&M |

Заключение о финансовом состоянии |

| 0 — 0.2 |

Предельный риск банкротства |

| 0.2 — 0.4 |

Степень риска банкротства высокая |

| 0.4 – 0.6 |

Степень риска банкротства средняя |

| 0.6 — 0.8 |

Низкая степень риска банкротства |

| 0.8 – 1 |

Риск банкротства незначителен |

Авторами статьи предлагается

использовать модифицированную с учетом воздействий окружающей среды и рыночных

механизмов Z-модель, имеющую следующий вид [5]:

R=А1хХ1+А2хХ2+А3хХ3+А4хХ4+А5хХ5+А6хХ6>0,

(25)

где R — рейтинговое число;

Х1 — коэффициент обеспеченности

предприятия собственными средствами (отношение собственных оборотных активов к

общей сумме активов);

Х2 — коэффициент текущей ликвидности;

Х3 — рентабельность собственного

капитала;

Х4 — коэффициент капитализации

предприятия (отношение рыночной стоимости собственного капитала к балансовой

стоимости заемных средств);

Х5 — показатель общей

платежеспособности, определяемый как отношение рыночной стоимости активов ко

всем обязательствам предприятия;

Х6 — коэффициент менеджмента,

определяемый как отношение выручки от реализации к величине текущих

обязательств предприятия;

А1, А2, А3, А4, А5, А6 — индексы

значимости каждого фактора модели.

Коэффициенты являются показателями

хозяйственной деятельности предприятия и степени его финансовой устойчивости.

Они численно выражают риск неблагоприятного развития финансовой ситуации на

предприятии.

Рейтинговое число R представляет собой

численное выражение реакции предприятия на воздействие окружающей среды.

Получившаяся величина R позволяет оценивать степень финансового риска данного

предприятия при работе в условиях априорно враждебной окружающей среды бизнеса.

При расчете R за несколько последовательных временных периодов мы получаем

динамику изменения финансовой устойчивости предприятия, что позволяет

анализировать влияние на него окружающей среды и тенденции дальнейшей динамики

финансовой устойчивости предприятия.

При расчете в соответствии с

предлагаемой моделью впервые для исчисления рейтингового числа применен

коэффициент капитализации предприятия. Этот коэффициент позволяет в российских

условиях, когда стоимость капитала предприятия по балансу занижена, точно

оценить риск банкротства предприятия. До сих пор при расчете рейтингового числа

[15] [R] использовались только стандартные коэффициенты финансового анализа,

что ограничивало его экономический смысл. Также впервые для оценки качества

менеджмента и, соответственно, степени финансовой устойчивости предприятия

применен метод расчета коэффициента менеджмента как отношение выручки от

реализации к текущим обязательствам предприятия. Основанием для именно такого

расчета коэффициента является система налогообложения прибыли. Обычно коэффициент

менеджмента определяется как отношение прибыли к выручке. Однако в условиях

российской окружающей среды бизнеса предприятие стремится к занижению

бухгалтерской прибыли всеми доступными способами. Поэтому стандартный расчет

коэффициента менеджмента не позволяет реально принимать решения, касающиеся

финансовой устойчивости предприятия. По мнению авторов статьи, при применении

предлагаемого порядка расчета коэффициент будет отражать, насколько эффективно

использует предприятие источники получения прибыли, насколько предприятие

устойчиво к вредным воздействиям окружающей среды.

Следует отметить, что коэффициенты

значимости для использования данной математической модели должны рассчитываться

отдельно для каждой подотрасли. Например, они будут отличаться для анализа

финансового состояния предприятий черной и цветной металлургии. Связано это

ограничение с различиями в технологической цепочке и особенностями бухгалтерского

учета.

Предлагаемая методика многофакторного

статистического анализа финансовой устойчивости предприятия позволяет не только

ответить на вопрос, находится ли предприятие на грани банкротства или нет, но и

выявить основные причины ухудшения финансового состояния предприятия, оценить

факторы, определяющие состояние окружающей среды бизнеса и разработать меры по

снижению финансовых рисков, угрожающих предприятию банкротством.

Предлагаемая модель оценки финансовых

рисков промышленных предприятий учитывает как требования федерального

законодательства «О несостоятельности (банкротстве)», так и реалии российского

финансового рынка и уровень менеджмента в области управления финансовыми

рисками

3. Приемы и методы управления риском

Методы управления рисками весьма

разнообразны. Из сложившейся на настоящий момент практики достаточно четко

видно, что у российских специалистов с одной стороны, и западных исследователей

— с другой, сложились вполне четкие предпочтения в отношении методов управления

рисками. Наличие подобных предпочтений обусловлено в первую очередь, характером

экономического развития государства и, как следствие, группами рассматриваемых

рисков.

Однако, несмотря на различия в предпочтениях,

следует учитывать, что развитие экономических отношений в России способствует

внедрению западного опыта и, как следствие, сближению российского и западного

подходов к управлению и исследованию рисков.

Средствами разрешения рисков являются

избежание их, удержание, передача, снижение степени [4].

Избежание риска означает простое

уклонение от мероприятия, связанного с риском. Однако избежание риска для

инвестора зачастую означает отказ от прибыли.

Удержание риска – это оставление

риска за инвестором, т.е. на его ответственности. Так, инвестор, вкладывая

венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть

возможную потерю венчурного капитала.

Передача риска означает, что инвестор

предает ответственность за риск кому-то другому, например страховой компании.

Для снижения степени риска

применяются различные приемы. Наиболее распространенными являются:

диверсификация;

приобретение дополнительной

информации о выборе и результатах;

лимитирование;

самострахование;

страхование;

Диверсификация представляет собой

процесс распределения инвестируемых средств между различными объектами вложения

капитала, которые непосредственно не связаны между собой, с целью снижения

степени риска и потерь доходов.

Диверсификация позволяет избежать

часть риска при распределении капитала между разнообразными видами

деятельности.

Лимитирование — это установление

лимита, т.е. предельных сумм расходов, продажи, кредита и т.п. Лимитирование

является важным приемом снижения степени риска и применяется банками при выдаче

ссуд, при заключении договора на овердрафт и т.п. Хозяйствующими субъектами он

применяется при продаже товаров в кредит, предоставлении займов, определении

сумм вложения капитала и т.п.

Самострахование означает, что

предприниматель предпочитает подстраховаться сам, чем покупать страховку в

страховой компании. Тем самым он экономит на затратах капитала по страхованию.

Самострахование представляет собой децентрализованную форму создания

натуральных и денежных страховых (резервных) фондов непосредственно в

хозяйствующем субъекте, особенно в тех, чья деятельность подвержена риску. Самострахование логично, когда стоимость страхуемого

имущества относительно невелика по сравнению с имущественными и финансовыми

параметрами всего бизнеса. Например, крупной корпорации нецелесообразно через

страховую компанию страховать от пожара свое оборудование, которое установлено

в небольшом арендованном ею помещении. Самострахование также имеет смысл, когда

вероятность убытков чрезвычайно мала, когда фирма владеет большим количеством

однотипного имущества. Так, транснациональные нефтяные компании, владеющие

несколькими сотнями танкеров, практикуют самостраховку. Расчет очень простой и

логичный: потеря одного танкера в год, что маловероятно, обойдется компании

дешевле, чем плата страховых взносов за все танкеры.

Сущность страхования выражается в

том, что инвестор готов отказаться от части доходов, чтобы избежать риска, т.е.

он готов заплатить за снижение степени риска до нуля.

В таблицах 6 и 7

представлены способы уменьшения негативных последствий от различных видов

риска, с которыми может столкнуться предприниматель [14].

Таблица 6

Различные виды риска, не

связанные со страхованием

| Вид риска | Способ уменьшения негативных последствий |

| Коммерческий риск |

Правильное определение допустимого уровня соотношения финансовых коэффициентов. Правильный выбор способов повышения прогнозируемой рентабельности инвестиций в данный проект |

| Риск неоптимального распределения ресурсов |

Четкое и правильное определение приоритетов при распределении ресурсов в зависимости от их наличия. Правильные и четкие маркетинговые исследования для определения точного количества производимых продуктов. Использование матричной методики |

| Экономические колебания и изменения вкуса клиентов |

Эффективное прогнозирование и планирование |

| Действия конкурентов | Активная деятельность по изучению и предвидению возможных действий конкурентов и их учет в маркетинговой и производственной деятельности |

| Недовольство работников, что может привести к их уходу или забастовкам |

Хорошо продуманные социально-экономические программы для служащих, учет их требований и просьб, проблемы мотиваций, создание благоприятной психологической обстановки и т. д. |

| Финансовый риск, связанный с пассивностью капиталов, с одновременным размещением больших средств в одном проекте и т. д. |

Правильное управление финансами, своевременное размещение пассивных средств в приносящие прибыли проекты или предоставление выгодных кредитов. Главное, чтобы капитал не лежал «мертвым грузом», а работал. Передача части риска другом фирмам путем их подключения к участию в финансировании дорогостоящих и рискованных проектов, использование венчурного капитала |

|

Ошибки менеджеров |

Более тщательная система контроля и проверки, оправданного дублирования, особенно в ответственных узловых звеньях бизнеса, когда ошибка менеджера может очень дорого стоить. В этой связи полезно моделирование возможных финансовых последствий ошибок при выполнении наиболее дорогостоящих проектов |

| Изменения цен, спроса, уровня прибыли |

Более тщательное прогнозирование. Хеджирование и другие способы смягчения последствий риска |

| Риск неправильно выбранного проекта |

Тщательная проверка всех аргументов «за» и «против». Использование компьютерного моделирования для более точного просчета вариантов в случае особой сложности проектов |

| Непредвиденные политические события, имеющие тяжелые последствия для данного бизнеса |

Это не всегда можно предвидеть и невозможно застраховать. Но это необходимо учитывать как форс-мажорное обстоятельство, то есть иметь какие — 10 жизненные и психологические схемы |

| Непредвиденные экономические потрясения и стихийные бедствия, экологические катастрофы |

Это должно быть учтено как форс-мажорное обстоятельство |

| Национальные и межнациональные волнения |

Это можно учесть и предвидеть. Избежать тяжелых последствий можно с помощью правильной работы по связям с общественностью с учетом национально-психологических условий в данной местности |

| Непредвиденные правительственные постановления (об изменениях в законах, ценах, налогах и т. д.) |

В России это имеет особенно важное значение. Поэтому необходимо тщательно изучать подзаконные акты по основным законам, а также внимательно следить за ситуацией. Абсолютно непредвиденных постановлений не бывает. Они готовятся заранее после обработки общественного мнения |

| Риск уничтожения имущества, стоимость которого невелика по сравнению с финансовыми параметрами всей фирмы |

Самострахование с помощью внутренних мер |

| Риск уничтожения большого количества однотипного имущества |

Самострахование |

Таблица 7

Различные виды риска,

которые целесообразно страховать с помощью страховых компаний

| Вид риска | Способ уменьшения негативных последствий |

| Пожар и другое стихийные бедствия |

Страхование сумм вероятных убытков |

| Автомобильные аварии |

Страхование автомобиля |

| Риск уничтожения или порчи груза при транспортировке |

Страхование стоимости груза (морская, авиационная и другое виды транспортной страховки) |

| Риск от небрежности работников фирмы |

Страхование стоимости возможных убытков от небрежности работников |

| Риск от вероятной нечестности служащих, что может нанести материальный и моральный ущерб фирме |

Приобретение в страховой компании бондов «честности» |

| Риск невыполнения обязательств одним из работников или группой работников, от чего зависит выполнение всего проекта |

Приобретение бондов «гарантии» |

| Риск приостановки деловой активности фирмы (разные причины) |

Страхование суммы возможных потерь за весь период остановки бизнеса |

| Риск от возможной смерти или заболевания руководителя, ведущего работника фирмы, от интеллектуальной или другой квалифицированной деятельности которых зависит успех фирмы |

Страхование на сумму возможных убытков. Это особенно важно в наиболее ответственный период |

| Риск в связи с возможным заболеванием, смертью или несчастным случаем с работником |

Страхование в страховых компаниях |

При выборе

конкретного средства разрешения риска предприятие должно исходить из следующих

принципов:

— нельзя

рисковать больше, чем это может позволить собственный капитал;

— нельзя

рисковать многим ради малого;

— следует

предугадывать последствия риска.

Применение на практике этих принципов

означает, что всегда необходимо рассчитать максимально возможный убыток по

данному виду риска, потом сопоставить его с объемом капитала предприятия,

подвергаемого данному риску, и затем сопоставить весь возможный убыток с общим

объемом собственных финансовых ресурсов. И только сделав последний шаг, возможно,

определить, не приведет ли данный риск к банкротству предприятия.

Вопрос о выборе оптимальной политики,

направленной на снижение риска, решается в рамках микроэкономической теории.

Соответствующий результат гласит: оптимальная политика управления риском должна

быть такой, чтобы предельные затраты на реализацию этой политики соответствовали

предельной полезности, доставляемой ее применением [8].

Однако, ввиду значительных

информационных требований этот принцип трудно реализуем на практике. Фактически

применяются более простые критерии, например, критерий минимума затрат на

мероприятия по снижению риска до приемлемого уровня.

В конкретных случаях выбор средств

снижения риска зависит от возможностей его предсказания. Так, известные, часто

встречающиеся риски могут быть снижены с помощью специально разрабатываемых

превентивных мер. Например, риск потери части активов предприятия вследствие

хищений может быть снижен за счет установления сигнализации на складах,

улучшения действующей системы учета и контроля за хранением и использованием

материальных ценностей.

Предвидимые, но плохо контролируемые

риски могут быть снижены за счет диверсификации производства и использования

резервной системы поставки ресурсов.

Каждый из перечисленных инструментов

снижения риска имеет как определенные преимущества, так и недостатки. Поэтому

обычно используют определенные комбинации этих инструментов «подавления»

рисков. В качестве ориентира при выборе средств снижения риска используют

специальные схемы, подобные нижеприведенной.

Завершающим этапом в анализе средств снижения

риска является формулировка общего плана управления риском проекта [16].

Этот план должен включать: результаты

идентификации всех областей риска проекта, перечень основных идентификаторов

риска в каждой области; результаты рейтинговой оценки индикаторов риска,

отражающих их значимость для достижения целей проекта; результаты

статистического анализа риска, анализа чувствительности и глобального анализа

риска принятия проекта; рекомендуемые стратегии снижения риска в каждой сфере

деятельности, связанной с реализацией проекта; перечень процедур, обеспечивающих

мониторинг рисков предпринимательского проекта.

Таблица 8.

Схема для выбора средств снижения

риска

| Возможные потери прибыли, ресурсов |

Вероятность возникновения кризисной ситуации |

||

| Высокая | Средняя | Низкая | |

| 1. Сравнимы с суммой активов проекта |

отвергнуть проект |

отвергнуть проект |

анализ путей снижения риска |

| 2. Не превышает суммы расчетной выручки |

превентивные меры |

страхование риска |

страхование риска |

|

3.Не прибыли |

превентивные меры |

применение политики резервирования, самострахования |

|

Заключение

Исследования, проведенные в данной курсовой

работе позволяют сделать следующие выводы:

Риск — это всепроникающий

феномен, то, что присуще всем рыночным субъектам. Его основные характеристики

сводятся к тому, что:

риск присутствует всегда на всех

этапах деятельности хозяйственных субъектов вне зависимости от сферы их

функционирования, при этом отличие может состоять только лишь в его степени;

полное устранение риска невозможно в

силу целого ряда причин как объективного, так и субъективного характера

(например, отсутствие полной информации, постоянное развитие как

непосредственно конкретного рынка, так и экономики страны в целом и т.п.)

Само по себе наличие

риска, которое сопровождает деятельность предприятия, работающего в рыночных

условиях, не является недостатком рыночной экономики. Более того, отсутствие

риска, т.е. опасности возникновения непредсказуемых и нежелательных для предприятия

последствий его собственных действий, как правило, вредит экономике, поскольку

подрывает ее динамичность и эффективность.

Экономический риск,

основным источником которого являются внутренняя и внешняя неопределенности,

возможен по следующим основным причинам:

внезапно наступившие

непредвиденные изменения во внешней среде, которые отражаются (либо могут

отразиться) на деятельности предприятия (изменения цен, изменения в налоговом

законодательстве, колебания валютного курса, изменения в социально-политической

ситуации и т.п.);

изменения отношений

предприятия с его контрагентами. Эти изменения могут быть вызваны как самим

предприятием, так и контрагентами данного предприятия (возможность заключить

более выгодный договор, удлинение или сокращение срока договора, более

привлекательные условия деятельности, изменение ориентации партнеров, изменения

в условиях перемещения товарных, финансовых и трудовых ресурсов между

предприятиями и т.п.), что повлечет за собой изменения достигнутых ранее

договоренностей либо отказа от них;

изменения, проходящие

внутри самого предприятия, либо другие причины внутреннего происхождения

(несоответствие уровня квалификации работников предприятия запланированным

производственным заданиям, внезапный выход их строя основных производственных

фондов и т.п.);

изменения, происходящие

вследствие научно-технического прогресса, результатом чего является

формирование новой системы ориентации (например, изменение отношения к ручному

труду после возникновения машинного).

Основными функциями риска

являются: инновационная, регулятивная, защитная и аналитическая.

Многообразие рисков в

предпринимательской деятельности обусловило необходимость их классификации. В

современной экономической теории их обычно классифицируют по следующим основным

признакам: связь с предпринимательской деятельностью; принадлежность к стране

функционирования хозяйственного субъекта; уровень возникновения; сфера происхождения;

причины возникновения; степень обоснованности принятия риска; степень

системности; соответствие допустимым пределам; реализация рисков; адекватность

времени принятия решения реагирования на реализацию рисков; группа,

анализирующая риск и принимающая решение о поведении в случае его реализации;

масштаб влияния; возможность прогнозирования; степень влияния на деятельность.

Это позволяет разработать оптимальную

систему управления риском, которая направлена на минимизацию возможных будущих

потерь.

Управление рисками — это

возможность экономической деятельности, использовать разнообразные подходы,

процессы, мероприятия, которые позволяют в определенной степени прогнозировать

наступление рискованного события, ситуации, и за счет управленческого

взаимодействия добиваться снижения его степени влияния.

Главными задачами

управления риском являются: обнаружение областей повышенного риска; оценка

степени риска; анализ приемлемости данного уровня риска для предпринимателя;

разработка в случае необходимости мер по предупреждению или снижению риска; в

случае, когда рисковое событие произошло, принятие мер к максимально возможному

возмещению причиненного ущерба.

Конкретные методы и

приемы, которые используются при принятии и реализации решений в условиях

риска, в значительной степени зависят от специфики предпринимательской

деятельности, принятой стратегии достижения поставленных целей, конкретной

ситуации и т.п.

Система управления риском

прежде всего предполагает их оценку, результаты которой позволяют в дальнейшем

выбрать наиболее оптимальный способ снижения рисков. Основными методами оценки

риска являются метод экспертных оценок, метод дерева решений, метод сценариев,

статистический, аналитический метод и т.д.

В предпринимательской

деятельности наиболее часто используются следующие пути снижения рисков: создание

совместных предприятий (СП); приобретение фирм, компаний с хорошо налаженной

системой внедрения новых технологий; привлечение внешних конкурентов-экспертов

с узкой специализацией; внедрение нововведений; максимальное использование прошлого

опыта; диверсификация; лимитирование; страхование; страхование ответственности;

сострахование и перестраховании; резервирование средств

При этом, для практики

России наибольший интерес представляет создание СП; внедрение нововведений;

диверсификация; страхование ответственности; перестрахование и т.д.

Важным при этом является

методическая и финансовая помощь субъектам предпринимательской деятельности,

чему должно содействовать государство через систему законодательства,

нормативного и информационного обеспечения, создания благоприятного климата

хозяйствования.

Список использованной литературы

1.

Альгин А. П. Риск

в предпринимательстве. С.-П., 1992.

2.

Балабанов И.Т.

Риск-менеджмент. – М.: Финансы и статистика, 2006.

3.

Вишняков Я. Д.,

Колосов А. В., Шемякин В. Л. Оценка и анализ финансовых рисков предприятия в

условиях враждебной окружающей среды бизнеса // Менеджмент в России и за

рубежом – 2000 г. №3, с. 15-17.

4.

Грабовой П. Г. .

Риски в современном бизнесе. – М.: Аланс, 1994. — 240c

5.

Градов А. П. и

др. Стратегия и тактика антикризисного управления фирмой. – Спб.2004 — 510с.

6.

Гранатуров В.М.Экономический

риск: сущность, методы измерения, пути снижения. — М.: Издательство «Дело

и Сервис», 2006.

7.

Давыдова Г.В.,

Беликов А.Ю. Методика количественной оценки риска банкротства предприятий //

Управление риском, 2005 г., № 3, с. 13-20.

8.

Дубров А.М.

Моделирование рисковых ситуаций в экономике и бизнесе. – М.: Дело,2003

9.

Клейнер Г.Б.

Предприятие в нестабильной экономической среде, риски, стратегии, безопасность.

– М.: Перспектива, 1997.

10.Клейнер Г. Риски промышленных предприятий // Российский экономический журнал.

2005 — № 5-6 – с.85-92

11.Кошкин В.И. и др. Антикризисное управление:17-модульня программа для

менеджеров “Управление развитием организации”. Модуль11.-Мю:ИНФРА-М,2004. — 512с.

12.Лапуста М.Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. –

М.: Финансы и статистика, 2007.

13.Недосекин А.О. Применение теории нечетких множеств к задачам управления финансами

// Аудит и финансовый анализ, №2, 2000.

14.Недосекин А.О., Максимов. О. Б. Простейшая комплексная

оценка финансового состояния предприятия на основе нечетко-множественного