Комплексный анализ финансово-хозяйственной деятельности ОАО "Экономайзер"

Введение

Анализ финансово-хозяйственной деятельности организации

является одной из основополагающих функций управления и основывается на учетных

данных, знании закономерностей развития экономических процессов и явлений,

характера взаимосвязей основных экономических элементов на микроуровне, а также

предусматривает комплексное изучение деятельности хозяйственного субъекта с

целью выявления возможных направлений повышения ее эффективности, и является

той базой, на основе которой строится процесс принятия управленческих решений.Целью отчета по производственной практике является проведение

комплексного анализа финансово-хозяйственной деятельности предприятия. Для

достижения поставленной цели необходимо решить следующие задачи: провести

анализ обобщающих показателей деятельности организации; провести анализ

финансового состояния предприятия; провести анализ использования

производственных ресурсов; провести анализ финансовых результатов деятельности

организации; провести анализ состояния и эффективности использования

производственных ресурсов организации; провести анализ деловой и рыночной

активности организации; дать оценку финансовой стратегии организации; выполнить

комплексную оценку финансово-хозяйственной деятельности организации.Объектом исследования является предприятие г. Кургана ОАО

«Экономайзер». Информационной базой для анализа послужили данные его

бухгалтерской отчетности за 2008-2010гг., а также данные статистического и

оперативного учета, нормативная документация.Основными методами анализа отчетности, применяемыми в работе

являются: чтение отчетности; горизонтальный анализ; вертикальный анализ; трендовый

анализ; анализ параллельных рядов данных; анализ финансовых коэффициентов.Также в ходе анализа были использованы другие способы и методы

экономического анализа, такие как расчет относительных и средних величин,

показателей структуры, способ абсолютных разницы.Были использованы программные продукты такие, как: Microsoft Office Word, Microsoft office Excel.

1. Краткая

характеристика ОАО «Экономайзер»финансовый

производственный актив оборачиваемостьОткрытое акционерное

общество «Экономайзер» создано в 1996г. в соответствии с федеральным законом

«Об акционерных обществах» зарегистрировано в г. Кургане. ОАО «Экономайзер»

специализируется на производстве трубопроводной арматуры. В отчетном году

выпущено товарной продукции на сумму 9749 тыс.р, , что на 43,7% больше, чем в

прошлом году. План по выполнению работ на предприятии не разрабатывается, объем работ

зависит от количества заявок, работы в основном выполняются своевременно и в

полном объеме.В 2010г. предприятие

стало предоставлять дополнительные услуги: сантехнические работы, прокладка

наружных и внутренних трубопроводов.Поставщиками сырья

являются такие предприятия, как: ООО «Регион торг» г. Курган, ООО

«Металлоконструкция» г. Курган, ООО «Прогресс» г. Ирбит. Покупателями продукции

являются такие предприятия, как: ОАО «Нефтемаш», ЗАО «Курган спецавтоматика».Совершенствовалась и организационная

структура управления производством, при этом сокращено по сравнению с прошлым

годом количество вспомогательного и обслуживающих производств.Основными элементами учетной политики

организации являются:бухгалтерский учет имущества обязательств

и хозяйственных операцийорганизации ведется в валюте Российской

Федерации в рублях;ведение учета имущества и хозяйственных

операций осуществляется способом двойной записи в соответствии с планом счетов

бухучета с применением журнально-ордерной системы;по мере выпуска продукции формируется ее

себестоимость, определение выручки от реализации и формирование финансового

результата производится ежемесячно по мере выпуска готовой продукции по

фактической стоимости;в соответствии с задачами и в целях

выполнения управленческих и контрольных функций организацию учета затрат

ведется следующим образом:— учет затрат по видам деятельности, по

предприятию в целом с подразделением на характеры производства (основное,

вспомогательное);по экономическим элементам (материалы,

механизмы, з/плата и т.д.);— по способу включения в себестоимость

тех или иных работ, услуг затраты подразделяются на прямые и накладные. При

этом прямые и накладные затраты, связанные с управлением и обслуживанием

производства списываются на счет 20;— суммы фактической производственной

стоимости оплаченной продукции переносятся в течение года с кредита 20 счета в

дебет 43;— погашение стоимости основных средств

организация ведет путем начисления амортизации по установленным нормам линейным

способом;— списание затрат на ремонт основных

средств ведется путем включения в себестоимость;— учет финансовых результатов ведется по

отгруженной продукции.Высшим органом управления

общества является собрание акционеров, в промежутках между собраниями

деятельностью общества руководит совет директоров, решением текущих

производственных вопросов занимается генеральный директор в соответствии его

компетенцией. Непосредственно директору подчиняются: коммерческий директор,

главный инженер, главный бухгалтер, рабочие. Организационная структура

управления изображена на рисунке 1 Приложения 1.Высшим органом управления

общества является собрание акционеров, в промежутках между собраниями деятельностью

общества руководит совет директоров, решением текущих производственных вопросов

занимается генеральный директор в соответствии его компетенцией.

Непосредственно директору подчиняются: коммерческий директор, главный инженер,

главный бухгалтер, рабочие. Организационная структура управления изображена на

рисунке 1 Приложения 1.Главный бухгалтер

устанавливает и поддерживает в рабочем состоянии всю информационную систему

предприятия, проводит аудиторскую проверку его структурных подразделений.

Вместе со своими сотрудниками он готовит сообщения и отчеты менеджерам,

руководству предприятия, совету директоров.Его департамент

осуществляет сбор и обработку первичной информации, занимается учетом затрат,

рассчитывает плановое цены на произведенную продукцию. принимает решения

относительно торговых кредитов, контролирует задолженность перед поставщиками.

Вместе со своими сотрудниками он занят краткосрочными прогнозами, разрабатывает

сметы затрат, принимает участие в проведении финансового анализа.Функции главного

бухгалтера: организация бухгалтерского учета, анализ прибыли, финансовый

анализ, анализ цен, анализ и учет затрат, составление финансовой отчетности и

краткосрочных бюджетов, организация контроля, налоговые платежи, внутренний

аудит.

2 Экспресс–анализ хозяйственной

деятельности ОАО «Экономайзер»Предварительное

ознакомление с итогами работы предприятия проводится по балансу. Основой для

дальнейшего расчета индикаторов финансового состояния является валюта (итог)

баланса.По данным таблицы 1

приложения 2 на 01.01.08г. валюта баланса ОАО «Экономайзер» составляет 2348 тыс.р., к концу 2008г. происходит уменьшение на 0,34%. В

2009г. по равнению с прошлым годом происходит уменьшение на 4,79%. Стоимость

имущества предприятия в 2010г. по сравнению с 2009г. возрастает на 12,52%, и к

концу 2010г. составляет 2507 тыс.р. Увеличение валюты баланса происходит под

влиянием увеличения оборотных активов. Коэффициент соотношения оборотных и внеоборотных

активов увеличивается, если на начало 2008г. его величина составляла 60,789, а на

начало 2011г. — 130,947, что будет способствовать ускорению оборачиваемости и

повышению доходности.На основе данных таблиц 1 и 2 приложения 2 можно сделать вывод, что увеличение

оборотных средств за анализируемый период достигнуто в основном за счет роста

запасов. В 2009г. по сравнению с 2008г. запасы увеличились на 139,86%; в 2010г.

по сравнению с 2009г. увеличились на 83,87%. Значительный удельный вес в валюте

баланса занимают в 2010г. оборотные активы — 99,24% , из них запасы составляют

74,59% и дебиторская задолженность 24,61%.На основе данных таблиц 2 и 3 приложения 2 можно сделать вывод, что основной

капитал предприятия состоит из основных средств. Доля основных средств в активе

предприятия за анализируемый период уменьшается и составляет в 2010г. — 0.76%,

что по сравнению с 2009г. меньше на 0,36%. Это произошло вследствие

изношенности основных средств.По данным таблицы 4 приложения 2 следует, что в 2010г. за счет

увеличения запасов на 853 т.р. и снижения дебиторской задолженности на 568 т.р.

в целом оборотные активы предприятия увеличились по сравнению с 2009г. на 285

т.р. По данным таблицы 5 приложения 2 можно заключить, что в течение

анализируемого периода происходит перераспределение долей в основном между

группами активов с минимальной и средней степенью риска. Большая часть активов

предприятия приходится на группу с малой степенью риска. На 01.01.08г.

приходится соответственно 93,68%, на 01.01.09г. – 98,27%, на 01.01.10г. – 95,62%,

а на 01.01.11г. – 85,21%. но по-прежнему их удельный вес достаточной высокий, что

можно считать положительным.На основе данных таблицы

7 приложения 2 следует, что доля дебиторская задолженность состоит из: 100% краткосрочной

дебиторской задолженности. В структуре краткосрочной задолженности наибольший

удельный вес составляет задолженность покупателей и заказчиков: на 01.01.08г.

87,68%, на 01.01.09г. – 94,14%, на 01.01.10г. – 93,84%, на 01.01.11г. – 95,46%.

В структуру дебиторской задолженности входят также авансы выданные и прочие

дебиторы их удельный вес соответственно: на 01.01.09г. – 4,34% и 1,52%; на

01.01.10г. – 4,22% и 1,94%; на 01.01.11г. – 3,24% и 1,30%. На основе данных

таблицы 6 приложения 4следует, что на конец 2008г. произошло увеличение

дебиторской задолженности на 30,60%, за счет увеличения расчетов с покупателями

и заказчиками на 40,23% и за счет снижения авансов выданных и прочих дебиторов.

За последующие два года наблюдается снижение дебиторской задолженности. За

2010г. дебиторская задолженность по сравнению с прошлым уменьшилась на 47,93%,

из них: расчеты с покупателями и заказчиками уменьшились на 47,03%; авансы

выданные уменьшились на 60,0%; прочие дебиторы уменьшились на 65,22%.Изучение ликвидности

активов ОАО «Экономайзер» по данным таблицы 8 приложения 2 показывает, что на

01.01.08г. в общей сумме активов преобладают быстрореализуемые активы (60,14%),

второй по значению являются медленно реализуемые активы (33,01%), доля

труднореализуемых и абсолютно ликвидных активов составляет всего 1,62% и 5,24%

соответственно. На конец 2010г. в общей сумме активов преобладают медленно реализуемые

активы (74,64%), второй по значению являются быстрореализуемые активы (24,62%),

доля труднореализуемых активов составляет всего 0,74% За анализируемый период

можно отметить отрицательную тенденцию: доля быстрореализуемых активов

постепенно сокращается, растет доля медленно реализуемых активов. В то же время

необходимо отметить, что снижение доли и суммы быстрореализуемых активов

предприятия происходит в основном за счет уменьшения краткосрочной дебиторской

задолженности.В целях большей детализации и проведения качественной оценки структуры

имущества проводится коэффициентный анализ активов организации.Таблица 1- Коэффициенты,

характеризующие структуру активов организации

№п/п

Коэффициент

Величина коэффициента

Даты

01.01.08

01.01.09

01.01.10

01.01.11

прогноз

А

Б

1

2

3

4

1

Коэффициент соотношения

оборотных и внеоборотных активов

60,789

72,125

88,12

130,947

2

Коэффициент

постоянного актива

0,306

0,268

0,260

0,231

3

Коэффициент имущества производственного назначения

0,314

0,153

0,165

0,379

Оценка величины и

динамики коэффициентов,

характеризующих структуру активов организации, осуществляется с учетом их

экономического содержания. На основе данных таблицы 1следует, что коэффициент

соотношения оборотных и внеоборотных активов значительно увеличивается, если на

начало 2008г. его величина составляла 60,789, то к концу 2010г. – 130,947. Как

показал предыдущий анализ данное увеличение связано с увеличением стоимости

материальных затрат предприятия, незавершенного производства и дебиторской

задолженности.Значение коэффициент

постоянного актива с каждым годом уменьшается, что указывает на сокращение

вложений собственных и краткосрочных заемных средств в основной капитал

предприятия. Его значение на 01.01.11г. составило 0,231 что меньше чем на

01.01.08г. на 0,075.Значение коэффициента

имущества производственного назначения на начало 2011г. увеличилось по

сравнению с прошлыми годами, за счет увеличения сырья и материалов. Из данных

таблицы 10 приложения 2 следует, что капитал ОАО «Экономайзер» на начало 2008г.

на 92,71% сформирован из заемного капитала и на 17,30% из собственного

капитала. 100% заемного капитала которого приходится на кредиторскую

задолженность. За три года доля заемного капитала увеличивается, доля их на

конец, 2010г. составила 83,57%. В целом такое изменение структуры капитала

говорит об усилении зависимости предприятия от внешних источников кредитования.

Для того чтобы определить, за счет чего произошли изменения в структуре капитала,

необходимо проанализировать динамику, состав и структуру собственных и заемных

средств предприятия.На основе данных таблицы

9 приложения 2 следует, что собственный капитал предприятия формируется: за

счет уставного капитала, что составляет 1 тыс.р. и не меняется; за счет

добавочного капитала – 249 тыс.р. не меняется; за счет нераспределенной прибыли

– что составляет за 2008г. 156тыс.р., за 2009г. 144 тыс.р., за 2010г. – 162

тыс.р., т.е. наблюдается за 2008г. и 2009г. снижение нераспределенной прибыли,

а за 2010г. увеличение. Заемный капитал предприятия состоит из кредиторской

задолженности и составляет в 2008г. 1942 тыс.р., а в 2009г. 1946 т.р., в 2010г.

2095 тыс.р., т.е. наблюдается снижение кредиторской задолженности за 2008г. и

2009г., а в 2010г. идет увеличение. Вследствие, этого имущество организации за

2008г. и 2009г. сократилось., а за 2010г. увеличилось.Большее

влияние на финансовое состояние предприятие оказывает состав и структура

заемных средств. По данным таблицы 12 приложения 2 следует, что сумма заемного

капитала увеличилась в 2008г. на 4 тыс.р., в 2009 уменьшилась на 100 тыс.р.; в

2010г. сумма заемного капитала увеличилась на 249 тыс.р., что на 100% связано с

увеличением кредиторской задолженности. Для того чтобы проанализировать за счет

чего произошло увеличение поданной статье пассива баланса и как это может

отразиться на величине заемных источников формирования имущества, рассмотрим

данные таблиц 13,14 приложения 2. За анализируемый период. На 01.01.8г кредиторская

задолженность предприятия состоит из: задолженности поставщикам и подрядчикам, (9,02%),

задолженности перед государственными внебюджетными фондами (74,26%), доля

задолженности по налогам и сборам (16,74%), задолженность прочим кредиторам и

задолженность перед персоналом организации отсутствует. За рассматриваемый

период увеличивается задолженность поставщикам и подрядчикам в 2010г. на 13.37%

по сравнению с прошлым годом, соответственно увеличилась доля в кредиторской

задолженности и составила к концу 2010г. — 30,85%. Увеличилась задолженность по

налогам и сборам – в 2010г. по сравнению с прошлым годом на 20,83%, ее доля

соответственно тоже увеличилась и к концу 2010г. составила – 19,67%.

Уменьшилась задолженность перед государственными внебюджетными фондами в 2010г.

по сравнению с 2008г. на 2,71% и ее доля на конец 2010г. составила 66,97.Обязательства организации

(статьи пассива баланса) также, как и активы, в целях сравнительного анализа

агрегируются в четыре группы по степени срочности их оплаты: наиболее срочные

обязательства (П1); краткосрочные пассивы (П2); долгосрочные пассивы (П3); постоянные

пассивы (П4). На основе данных таблицы 15 приложения 2, следует, что пассив

баланса по степени срочности состоит из наиболее срочных обязательств и

постоянных пассивов. На начало 2008г. доля наиболее срочных обязательств

составляет 82,71%, доля постоянных пассивов – 17,30%. На начало 2009г. доля

наиболее срочных обязательств составляет – 82,71% доля постоянных пассивов –

16.84%. На начало 2010г. доля наиболее срочных обязательств составляет –

82,86%, доля постоянных пассивов – 17,15%. На

начало 2011г. доля наиболее срочных обязательств составляет – 83,57% доля

постоянных пассивов – 16,44%.Под ликвидностью

организации понимается ее способность покрывать свои обязательства активами,

срок превращения которых в денежную форму соответствует сроку погашения

обязательств. Ликвидность означает безусловную платежеспособность организации и

предполагает постоянное равенство между ее активами и обязательствами

одновременно по: общей сумме; срокам превращения в деньги и срокам погашения. Анализ

ликвидности организации представляет собой анализ ликвидности баланса и

заключается в сравнении средств по активу, сгруппированных по степени

ликвидности и расположенных в порядке убывания с обязательствами по пассиву,

объединенными по срокам их погашения в порядке возрастания сроков. Ликвидность

баланса определяется как степень покрытия обязательств предприятия его

активами, срок превращения которых в денежную форму соответствует сроку

погашения обязательств. По результатам данных таблиц 8 и 15 приложения 2

составим таблицу для оценки типа ликвидности ОАО «Экономайзер» за 2006-2008гг.Таблица

2 – Оценка типа ликвидности баланса

Даты

01.01.2008

01.01.2009

01.01.2010

01.01.2011

1

2

3

4

А 1 ≤ П 1

А 1 ≤ П 1

А 1 ≤ П 1

А 1 ≤ П 1

А 2 ≥ П 2

А 2 ≥ П 2

А 2 ≥ П 2

А 2 ≥ П 2

А 3 ≥ П 3

А 3 ≥ П 3

А 3 ≥ П 3

А 3 ≥ П 3

А 4 ≥ П 4

А 4 ≥ П 4

А 4 ≥ П 4

А 4 ≤ П 4

Код ситуации (0, 1, 1)

Код ситуации (0, 1, 1)

Код ситуации (0, 1, 1)

Код ситуации (0, 1, 1)

Баланс считается абсолютно

ликвидным при условии следующих соотношений групп активов и обязательств: А1 ³ П1, А2 ³ П2, А3 ³ П3, А4 £ П4.Таблица

3 – Критерии оценки ликвидности баланса

Параметр

Ситуация

А

1

2

3

4

5

6

7

8

Система неравенств

А1≥П1

А2≥П2

А3≥П3

А1≥П1

А2≥П2

А3≤П3

А1≥П1

А2≤П2

А3≥П3

А1≤П1

А2≤П2

А3≤П3

А1≤П1

А2≥П2

А3≥П3

А1≤П1

А2≥П2

А3≤П3

А1≤П1

А2≤П2

А3≥П3

А1≤П1

А2≤П2

А3≤П3

Код ситуации

(1,1,1)

(1,1,0)

(1,0,1)

(1,0,0)

(0,1,1)

(0,1,0)

(0,0,1)

(0,0,0)

При сравнении таблиц 3 и 4

видно, что у предприятия баланс является абсолютно не ликвидным, так как на

01.01.2008г., на 01.01.2009г., на 01.01.2010г., на 01.01.11г два неравенства

имеют знак, противоположный зафиксированному оптимальному. При этом у

предприятия недостаток по первой группе активов (наиболее ликвидные активы)

компенсируется их избытком по другой группе, хотя компенсация при этом имеет

место лишь в стоимостной величине, поскольку в реальной платежной ситуации

менее ликвидные активы не могут заместить более активные.Финансовое состояние

любого предприятия характеризует его платежеспособность. Уровень ликвидности

предприятия оценивается с помощью специальных коэффициентов и их сопоставлением

с краткосрочными пассивами. Платежеспособность предприятия характеризуется его

возможностью и способностью выполнять свои финансовые обязательства перед

внутренними и внешними партнерами, а также перед государством. Вторая стадия

анализа — расчет финансовых коэффициентов, которые характеризуют

платежеспособность (таблица 4).Таблица 4 – Динамика

показателей платежеспособности организации

№ п/п

Показатели

Даты

01.01.08

01.01.09

01.01.10

01.01.11

А

Б

1

2

3

4

1

Коэффициент абсолютной ликвидности [норматив

≥0,2]

0,063

—

—

3

Коэффициент текущей ликвидности

[норматив ≥2]

1,177

1,166

1,193

1,143

4

Коэффициент критической ликвидности

[норматив ≥1]

0,791

0,948

0,642

0,295

5

Коэффициент восстановления

платежеспособности [норматив ≥1]

—

1,160

1,207

1,118

6

Общий коэффициент платежеспособности

[норматив ≥1]

0,547

0,545

0,486

0,415

7

Коэффициент покрытия обязательств

(чистыми активами) [норматив ≥2]

1,209

1,203

1,207

1,197

8

Степень платежеспособности общая

3,653

3,682

3,314

2,579

9

Степень платежеспособности по текущим обязательствам

3,653

3,682

3,314

2,579

11

Коэффициент задолженности другим организациям

0,392

0,396

0,384

0,694

12

Коэффициент задолженности фискальной системе

3,324

3,287

2,930

2,234

14

Соотношение кредиторской и краткосрочной дебиторской

задолженности

1,375

1,005

1,558

3,396

По данным таблицы 4

можно сделать вывод, что значения коэффициентов ликвидности ниже нормативных. Значение

показателя абсолютной ликвидности на 01.01.08г. показывает, что только 6,3%

краткосрочных обязательств погашается за счет денежных средств. Значение

показателя текущей ликвидности на 01.01.08г. показывает, что только 54,7%

краткосрочных обязательств предприятия может быть погашено за счет всех

оборотных активов и значение его, постепенно уменьшается, что отрицательно

сказывается. Значения коэффициента критической ликвидности на 01.01.08г.

показывает, что только 79,1% текущих обязательств может быть погашено в случае

своевременных расчетов дебиторов, а на конец, 2010г. составляет 29,5% является

критическим. Коэффициент восстановления платежеспособности показывает, что у

организации есть реальная возможность восстановить свою платежеспособность в

течение 6 месяцев. Общая платежеспособность предприятия, т.е. способность в

полной мере и своевременно рассчитываться по своим обязательствам, за три года

снизилась. Коэффициент платежеспособности ниже норматива показывает, что

организация является неплатежеспособной. Причинами неплатежеспособности могут

быть: снижение объемов производства и реализации продукции, повышение ее

себестоимости, уменьшение суммы прибыли; неправильное использование оборотного

капитала, т.е. отвлечение средств в дебиторскую задолженность; высокий уровень

налогообложения. Обеспечение краткосрочной задолженности наиболее ликвидными активами

колеблется в пределах 0,020-0,051, что также ниже нормативного значения. Коэффициент

покрытия обязательств (чистыми активами) практически за весь период меньше

нормы, что является недостаточным для нормального уровня платежеспособности.Увеличение значений

коэффициентов задолженности перед кредиторами говорит об увеличении сроков

погашения соответствующих видов задолженности. Соотношение кредиторской и

краткосрочной дебиторской задолженностью показывает превышение кредиторской

задолженности над дебиторской, на 01.01.08г. его значение составляет 1,375, за

анализируемый период это соотношение значительно увеличилось и на 01.01.11г.

составило 3,396, что является отрицательной тенденцией.Таким образом, несмотря

на то, что степень покрытия обязательств предприятия наиболее ликвидными

активами низкая и не соответствует нормативным значениям, в ближайшее время

наметилась тенденция восстановления нормального уровня платежеспособности,

кроме этого положительной чертой является снижение уровня задолженности внешним

кредиторам. Финансовая устойчивость организации формируется в процессе всей

производственно-хозяйственной деятельности и является главным компонентом общей

устойчивости организации. Для осуществления хозяйственной деятельности предприятие

должно располагать собственным оборотным капиталом. По данным таблицы 17

приложения 2 значение данного показателя на 01.01.08г. составляет 368 тыс.р. и

на начало, 2011г увеличился и собственный оборотным капитал составил 393 тыс.р.

В целом увеличение величины собственного оборотного капитала можно расценивать

положительно. Коэффициентный анализ финансовой устойчивости приведен в таблице 5.Таблица 5

— Динамика коэффициентов финансовой устойчивости

№ п/п

Показатели

Даты

01.01.08

01.01.09

01.01.10

01.01.11

Прогноз

А

Б

1

2

3

4

1

Коэффициент обеспеченности оборотных

активов

0,159

0,157

0,162

0,158

2

Коэффициент обеспеченности запасов

0,489

0,854

0,351

0,210

3

Коэффициент маневренности собственного

капитала коэффициент маневренности собственных средств

0,906

0,919

0,935

0,954

4

Коэффициент автономии

0,173

0,168

0,172

0,164

5

Коэффициент финансовой устойчивости

(обеспеченности долгосрочными источниками финансирования)

0,173

0,168

0,172

0,164

7

Коэффициент автономии источников

формирования запасов

0,678

0,634

0,625

0,584

8

Коэффициент финансовой активности

(коэффициент квоты собственника, плечо финансового рычага)

4,783

4,939

4,833

5,279

9

Финансовый рычаг

5,783

5,939

5,832

6,085

10

Коэффициент самофинансирования

—

— 0,003

— 0,003

0,017

11

Коэффициент устойчивости

самофинансирования

—

— 0,015

— 0,013

0,087

На

основе данных таблицы 5 следует, что коэффициент обеспеченности оборотных

средств предприятия составляет: на начало 2008г. — 0,159 и в основном не

меняется. Обеспеченность оборотными активами организации ближе к критическому

уровню, т.е. организации необходимо увеличить оборотный капитал для поддержания

финансовой устойчивости. Значительно уменьшился коэффициент обеспеченности

запасов: на 01.01.08г. составлял 0,489 – в пределах нормы; на 01.01.11г. – 0,210.

На 01.01.11- величина запасов значительно ниже нормы, это означает

недостаточность материальных запасов для бесперебойного осуществления

хозяйственной деятельности. Организация нуждается в привлечении заемных

средств. За анализируемый период коэффициент маневренности собственного

капитала увеличивается, что является положительным. Снизился коэффициент

автономии, это отражает тенденцию к увеличению зависимости организации от заемных

источников финансирования, т.е. вероятность финансовых затруднений возрастает. Коэффициент

финансовой активности показывает отношение заемного капитала к собственному. За

три года этот коэффициент увеличивается и на начало 2011г. составляет 5,279, это

говорит, что большая часть имущества организации сформирована за счет заемных

средств, что ведет к

повышению финансового риска.Предприятие не способно

финансировать свою деятельность за счет прибыли, остающейся в его распоряжении,

и накопленной амортизации в соответствии с коэффициентом самофинансирования,

т.к. является отрицательным значением; однако, на начало 2011г. увеличивается и

составляет 0,017. Значение коэффициента интенсивности самофинансирования также

является отрицательным показателем, но значение его постепенно увеличивается и

на начало 2011г. составляет 0,087; что свидетельствует о положительных

тенденциях в сохранении уровня финансовой устойчивости.В целях

анализа обеспеченности запасов основными источниками их формирования

заполняется таблица 6.Таблица 6 —

Показатели обеспеченности запасов основными источниками формирования

№ п/п

Показатели

Даты

01.01.05

01.01.06

01.01.07

01.01.08

А

Б

1

2

3

4

1

Собственный оборотный капитал

368

362

357

393

2

Краткосрочные займы и кредиты

—

—

—

—

3

Сумма собственного оборотного капитала и краткосрочных займов и кредитов

368

362

357

393

4

Кредиторская задолженность поставщикам

175

209

214

280

5

Общая величина основных источников формирования запасов

543

571

571

673

6

Общая величина запасов

775

464

1018

1871

7

Излишек (+) / недостаток (-) собственного оборотного капитала для

покрытия запасов(Е1)

(Е1) (стр.1 -стр. 6)

( — 407)

( — 102)

( — 661)

( — 1478)

8

Излишек (+) / недостаток (-) суммы собственного оборотного

капитала и краткосрочных займов и кредитов для покрытия запасов (Е2)(стр.3 -стр. 6)

( — 407)

( — 102)

( — 661)

( — 1478)

9

Излишек (+) / недостаток (-) общей величины основных источников

для покрытия запасов (Е3) (стр.5 -стр. 6)

( — 232)

(107)

( — 447)

( — 1198)

10

Тип финансовой устойчивости

Кризисное

Неустойчивое

Кризисное

Кризисное

11

Процент покрытия запасов (стр.5 / стр.6)

0,701

1,231

0,561

0,360

Таблица

7 — Типы финансовой устойчивости организации

Параметр

Ситуация

А

1

2

3

4

Характеристика ситуации

Абсолютная финансовая устойчивость

Нормальная финансовая устойчивость

Неустойчивое финансовое состояние

Кризисное финансовое состояние

Условие ситуации

Е1≥0

Е1<0

Е2≥0

Е1<0

Е2<0

Е3≥0

Е1<0

Е2<0

Е3<0

Тип ситуации

(1,1,1)

(0,1,1)

(0,1,1)

(0,0,0)

По данным таблиц 6 и 7

следует, что у ОАО «Экономайзер» почти на все отчетные даты преобладает кризисное финансовое

состояние, так как для покрытия запасов предприятия недостаточно ни одного из

источников, указанных в таблице. Только на начало 2009г. преобладает

неустойчивое финансовое состояние. Коэффициент покрытия запасов также указывает

на ухудшение финансовой ситуации, лишь на 01.01.09г. источники формирования

запасов перекрывают стоимость запасов в 1,231 раза.Одним из направлений

оценки финансовой устойчивости предприятия является установление соответствия

стоимости чистых активов требованиям законодательства. Требования к стоимости

чистых активов для акционерного общества установлены Федеральным законом

№129-ФЗ «Об акционерных обществах». Согласно данному закону стоимость чистых

активов должна превышать стоимость уставного капитала на соответствующую дату.

Расчет стоимости чистых активов ОАО «Экономайзер» и сравнительный анализ их за

анализируемый период представлен в таблице 10.Таблица 8

— Динамика чистых активов организации (в балансовой оценке)

№ п/п

Показатели

Даты

01.01.08

01.01.09

01.01.10

01.01.11

прогноз

А

Б

1

2

3

4

1

Общая величина активов

2348

2340

2228

2507

2

Задолженность учредителей по взносам в уставный капитал

—

—

—

—

3

Величина активов, принимаемых к расчету

(стр.1-стр.2)

2348

2340

2228

2507

8

Кредиторская задолженность

1942

1946

1846

2175

12

Величина пассивов, принимаемых к расчету (сумма стр.4 — 11 )

1942

1946

1846

2175

13

Чистые активы (стр.3-стр.12)

406

394

382

332

14

Уставный капитал

1

1

1

1

15

Превышение (недостаток) чистых активов над уставным капиталом

(стр.13-стр.14)

405

393

381

331

По данным таблицы 8

величина чистых активов предприятия на все отчетные даты больше суммы уставного

капитала, что соответствует нормативным требованиям, причем величина чистых

активов над уставным капиталом имеет тенденцию к уменьшению.

3. Углубленный анализ

оборачиваемости оборотных средствРезультаты расчетов показателей

оборачиваемости активов и пассивов необходимо представить путем заполнения

таблицы.Коэффициент

оборачиваемости показывает количество оборотов, совершаемых оборотными

средствами за год, и характеризует объем реализованной продукции на 1р.,

вложенные в оборотные средства.Таблица 12 — Динамика

коэффициентов оборачиваемости активов и пассивов организации

Показатели

Годы

2008

2009

2010

прогноз

А

1

2

3

Выручка от продажи товаров, продукции, работ и услуг

6342

6685

9749

Себестоимость проданных товаров, продукции, работ и услуг

(6103)

(6446)

(9424)

Среднегодовая стоимость активов

2344

2284

2367,5

Среднегодовая стоимость оборотных активов

2309

2255,5

2345,5

Среднегодовая стоимость запасов

588

720,5

1443,5

Среднегодовая стоимость сырья и материалов

121,5

158

413,5

Среднегодовая стоимость готовой продукции

312,5

313,5

549,5

Среднегодовая стоимость краткосрочной дебиторской задолженности

1628

1514,5

901

Среднегодовая стоимость общей величины дебиторской задолженности

1628

1514,5

901

Среднегодовая стоимость денежных средств

61,5

—

—

Среднегодовая стоимость собственного капитала

400

388

397

Среднегодовая стоимость кредиторской задолженности

1944

1896

1970

Среднегодовая стоимость задолженности

поставщикам и подрядчикам

192

211,5

247

Коэффициент оборачиваемости активов

2,706

2,927

4,118

Коэффициент оборачиваемости оборотных активов

2,747

2,964

4,156

Коэффициент оборачиваемости запасов

10,786

9,278

6,754

Коэффициент оборачиваемости сырья и материалов

52,197

42,31

23,577

Коэффициент оборачиваемости готовой продукции

20,294

21,324

17,741

Продолжение таблицы 12

А

1

2

3

Коэффициент оборачиваемости краткосрочной дебиторской

задолженности

3,9

4,41

10,82

Коэффициент оборачиваемости денежных средств

103,12

—

—

Коэффициент оборачиваемости собственного капитала

15,855

17,229

24,557

Коэффициент оборачиваемости кредиторской задолженности

3,262

3,526

4,949

Коэффициент оборачиваемости задолженности поставщикам и

подрядчикам

3,139

3,4

4,783

По данным таблицы 12

следует, что количество оборотов за 2010г. увеличилось по сравнению с 2008г. на

2,747 оборот и составило 1,409 оборота за год. В то же время этот показатель

показывает, что на каждый рубль оборотных средств приходится 4,156р. реализованной

продукции.Коэффициент

оборачиваемости запасов в 2010г. по сравнению с 2008г. снизился на 4,032 и

составил 6,754 оборота. На каждый рубль оборотных запасов приходится 6,75р.

реализованной продукции. Это говорит о том, что на предприятии находятся

излишние запасы, что приводит к замедлению оборачиваемости оборотных средств и

омертвению капитала в запасах, росту затрат на хранение с последующим ростом

себестоимости и снижении прибыли. Увеличение запасов, как правило ведет, к

привлечению оборотных средств, росту кредиторской задолженности, что также

отрицательно сказывается на финансовом положении организации.Коэффициент

оборачиваемости сырья и материалов в 2010г. по сравнению с 2008г снизилась на

28,62 оборота. В 2010г. на каждый рубль оборотных сырья и материалов приходится

23,58р. реализованной продукции. Снижение оборачиваемости запасов сырья и

материалов, также говорит о том, что на предприятии имеются сверхнормативные

запасы сырья и материалов, что является отрицательным моментом.Коэффициент

оборачиваемости готовой продукции в 2010г. по сравнению с 2008г. снизился на

2,553 оборота и составил 17,747 оборота. Т.е. на 1р. готовой продукции

приходится — 17,48р. реализованной продукции. Т.е. на предприятии имеются

сверхнормативные остатки готовой продукции, что приводит к замедлению

оборачиваемости. Причинами замедления оборачиваемости могут быть: падение

спроса на отдельные виды изделия, низкое качество, неритмичный выпуск продукции

и задержка отгрузки ее, затруднения транспортировки. Коэффициент оборачиваемости

кредиторской задолженности в 2010г. по сравнению с 2008г увеличился на 6,92

оборота и составил 10,82 оборота. Т.е. на каждый рубль дебиторской

задолженности приходится 10,82 реализованной продукции, это говорит о

сокращении продаж в кредит. Коэффициент оборачиваемости задолженности

поставщикам и подрядчикам в 2010г. по сравнению с 2008г. больше на 1,59

оборота. Т.е. на 1р. задолженности поставщикам и подрядчикам приходится в

2010г. 4,78 р. реализованной продукции. Динамика показателей оборачиваемости

практически всех активов и пассивов положительна, снизилась оборачиваемость:

готовой продукции, сырья и материалов.Таблица 13 — Динамика

показателей продолжительности периода одного оборота активов и пассивов

организации

Показатели

Годы

2008

2009

2010

прогноз

Продолжительность периода оборота активов

135

125

89

Продолжительность периода оборота оборотных активов

133

123

89

Продолжительность периода оборота запасов

34

39

54

Продолжительность периода оборота сырья и материалов

7

9

15

Продолжительность периода оборота готовой продукции

18

17

21

Продолжительность периода оборота краткосрочной дебиторской

задолженности

94

83

34

Продолжительность периода оборота денежных средств

4

—

—

Продолжительность периода оборота кредиторской задолженности

112

103

74

Продолжительность периода оборота задолженности поставщикам и

подрядчикам

11

12

9

Операционный цикл

128

122

88

Финансовый цикл

16

19

14

В связи с увеличением

коэффициентов оборачиваемости продолжительность 1 оборота всех активов и пассивов

за анализируемый период снижается. Продолжительность оборота общей величины

дебиторской задолженности и запасов, т.е. длительность операционного цикла за

2008-20010гг. снизилась и составила в 2011г. 34 дня и соответственно 54 дня.

Финансовый цикл, характеризующий разницу между операционным циклом и

продолжительностью оборачиваемости кредиторской задолженности является

величиной положительной, что указывает на превышение периода оборота

дебиторской задолженности над кредиторской, включая и запасы и в 2011г.

составляет 14 дней.Таблица 14 — Динамика

общих коэффициентов закрепления оборотных активов организации

Показатели

Годы

2008

2009

2010

прогноз

А

1

2

3

Общий коэффициент закрепления оборотных активов

0,364

0,345

0,226

Общий коэффициент закрепления запасов

0,056

0,094

0,152

Общий коэффициент закрепления запасов сырья и материалов

0,03

0,039

0,066

Общий коэффициент закрепления незавершенного производства

0,043

0,012

0,038

Общий коэффициент закрепления запасов готовой продукции

0,042

0,055

0,075

Общий коэффициент закрепления дебиторской задолженности

0,307

0,236

0,122

Общий коэффициент закрепления денежных средств

0,019

—

—

Значения коэффициентов

закрепления оборотных активов являются величиной обратной коэффициентам

оборачиваемости соответствующих активов, их динамика также указывает на

увеличение скорости оборачиваемости тех или иных активов и, соответственно, на

уменьшение доли их в выручке предприятия. Коэффициент загрузки оборотных

средств характеризует величину оборотных средств приходящихся на единицу (1р.,)

реализованной продукции. По данным таблицы 14 следует, что в 2010г по сравнению

с 2008г. коэффициент закрепления оборотных средств уменьшился на 0,138 оборота.

В 2010г. на 1р. реализованной продукции приходится 0,23р. оборотных средств.В целом можно отметить, что

оборачиваемость активов предприятия высокая, негативным моментом является

замедление оборачиваемости дебиторской задолженностиТаблица 15 — Динамика

текущих* коэффициентов закрепления оборотных активов организации

Показатели

Годы

2008

2009

2010

прогноз

А

1

2

3

Текущий коэффициент закрепления оборотных активов

4,367

3,955

3,063

Текущий коэффициент закрепления запасов

0,878

1,827

2,303

Текущий коэффициент закрепления запасов сырья и материалов

0,100

0,472

0,694

Текущий коэффициент закрепления незавершенного производства

0,520

0,143

0,452

Текущий коэффициент закрепления запасов готовой продукции

0,498

0,653

0,904

Текущий коэффициент закрепления дебиторской задолженности

3,694

2,827

1,462

Текущий коэффициент закрепления денежных средств

0,233

—

—

*- на основе анализа среднемесячной

выручкиСкорость оборота текущих активов предприятия является одной из

качественных характеристик проводимой финансовой политики: чем скорость оборота

выше, тем выбранная стратегия эффективнее.Значения коэффициентов

закрепления оборотных активов являются величиной обратной коэффициентам

оборачиваемости соответствующих активов, их динамика также указывает на

увеличение скорости оборачиваемости тех или иных активов и, соответственно, на

уменьшение доли их в выручке предприятия.В целом можно отметить, что

оборачиваемость активов предприятия высокая, негативным моментом является

замедление оборачиваемости дебиторской задолженности.

4. Комплексная оценка

финансового положения организацииКомплексный анализ

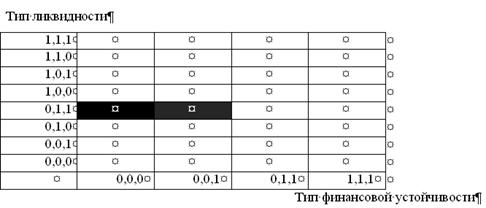

финансового положения организации проводится на основе специальной системы

координат «Финансовая устойчивость-ликвидность». Данная система координат

представлена в матричной форме на рисунке 1. По оси «Х» отложены координаты

финансовой устойчивости, по оси «У» — платежеспособности.

Рисунок 1 – Матрица

комплексной оценки финансового положения ОрганизацииТаким образом, на

предприятии на 01.01.08г. сложилось кризисное финансовое состояние; на

01.01.09г. сложилось неустойчивое финансовое состояние по сравнению с началом

анализируемого периода финансовая ситуация немного улучшилась. На начало,

2010г. и 2011г. сложилось кризисное финансовое состояние. Устойчивость

финансового состояния может быть повышена путем: ускорения оборачиваемости

капитала в текущих активах, в результате чего произойдет относительное его

сокращения на рубль оборота; обоснованного уменьшения запасов и затрат (до

норматива); пополнение собственного оборотного капитала за счет внутренних и

внешних источников.Финансовые результаты деятельности

предприятия характеризуются не только суммой полученной прибыли, но и уровнем

рентабельности. Показатели рентабельности являются относительными

характеристиками финансовых результатов и эффективности деятельности

предприятия. Они измеряют прибыльность предприятия с различных позиций.

Показатели рентабельности — это важные характеристики факторной среды

формирования прибыли предприятий. По этой причине они являются обязательными

элементами сравнительного анализа и оценки финансового положения предприятия.

Они более полно, чем прибыль, отражают окончательные результаты хозяйствования,

потому что их величина показывает соотношение эффекта с наличными или использованными

ресурсами.Таблица 9 – Динамика

показателей рентабельности организации

№ п/п

Показатель

Годы

2008

2009

2010

прогноз

А

Б

1

2

3

1

Рентабельность продаж (по прибыли от продаж), %

3,77

3,58

3,33

3

Чистая рентабельность продаж, %

2,27

1,98

1,66

5

Рентабельность продукции, %

3,92

3,71

3,45

8

Рентабельность активов (по прибыли от продаж), %

10,2

10,47

13,73

9

Рентабельность активов

(по прибыли до налогообложения), %

8,58

8,06

10,14

11

Чистая рентабельность активов, %

6,15

5,78

6,85

14

Чистая рентабельность оборотных активов, %

6,24

5,86

6,91

15

Рентабельность производственных фондов

(по прибыли от продаж), %

50,96

47,8

33,0

17

Чистая рентабельность производственных фондов, %

30,71

26,40

16,45

18

Рентабельность собственного

капитала(по прибыли до налогообложения), %

50,25

47,43

60,46

19

Чистая рентабельность собственного

капитала, %

36,0

34,02

40,81

По данным таблицы следует:

рентабельность продаж (от прибыли от продаж) за три года снижается, и в 2010г.

на 1р. выручки от продаж приходится 3,33р. прибыли. За анализируемый период чистая

рентабельность продаж уменьшилась и в 2008г. составила 2,27%, то в 2009г. ее

величина 1,98%, а в 2010г. на 1 р. выручки приходится уже 1,66р. прибыли,

Рентабельность продукции также снизилась и составила в 2008г. 3,92% и в 2010г.

– на 1р. выпущенной продукции приходится 3,45р. прибыли. Увеличилась за три

года рентабельность активов предприятия, собственного капитала. На 1 р.

стоимости собственного капитала в 2010г. получено 60,46 р. прибыли до

налогообложения и 40,81р. чистой прибыли.Обязательным этапом

является факторный анализ динамики основных показателей рентабельности

(рентабельности активов и собственного капитала) на основе моделей «Du Pont».Одна из моделей «Du Pont» демонстрирует взаимосвязь показателей рентабельности

активов, рентабельности продаж и коэффициента оборачиваемости активов.Таблица 10 — Схема

факторного анализа чистой рентабельности активов по модели «Du Pont» на основе метода абсолютных разниц

| Влияние фактора | Условия расчета | |

| Коэффициент оборачиваемости активов | Рентабельность продаж | |

| А | 1 | 2 |

| Коэффициент оборачиваемости активов | Отчет.-Базис. | Базис. |

| Рентабельность продаж | Отчет. | Отчет-Базис. |

Таблица

11 – Результаты факторного анализа рентабельности активов на основе модели «Du

Pont»

| Показатель | Годы | ||

| 2008 | 2009 |

2010 прогноз |

|

| А | 1 | 2 | 3 |

| Коэффициент оборачиваемости активов | 2,706 | 2,927 | 4,118 |

| Рентабельность продаж | 3,77 | 3,58 | 3,33 |

| Рентабельность активов | 10,2 | 10,46 | 13,73 |

| Изменение рентабельности активов, всего | х | +0,26 | +3,27 |

| под влиянием изменения оборачиваемости активов | х | 0,83 | 4,26 |

| под влиянием изменения рентабельности продаж | х | — 0,57 | — 1,03 |

По результатам факторного

анализа рентабельности активов, проведенного в таблице 11, можно заключить, что

в 2009г. по сравнению с 2008г. увеличение рентабельности на 0,26 пункта связано

с увеличением оборачиваемости активов на 0,83 и на 0,57 пункта из-за снижения

рентабельности продаж. В 2010г. по сравнению с 2009г. увеличение рентабельности

активов увеличилась на 3,27 пункта, за счет увеличения оборачиваемости активов

на 4,26 пункта и снижением рентабельности продаж на 1,03 пункта.

5. Совершенствование оборачиваемости оборотных средств

5.1 Пути ускорения оборачиваемости оборотных средств

Финансовое положение предприятия, его показатели

ликвидности иплатежеспособности непосредственно зависят от того, насколько

быстросредства, вложенные в текущие (оборотные) активы, превращаются в реальные

деньги.

Из всех составляющих оборотных средств, наиболее весомыми

являются:

средства в запасах материалов и покупных изделий; средства

в незавершенном производстве; средства в готовой продукции; дебиторская

задолженность (сумма долгов, причитающихся пред-приятию от юридических и

физических лиц в итоге хозяйственных иделовых взаимоотношений с ними), или

долговые права к клиентам.

Одним из важнейших показателей эффективного управления

оборотными средствами является высокая оборачиваемость оборотных активов.Отсюда

основная задача рационального управления оборотными средствами предприятия

заключается в том, что всеми силами и средствамиследует сокращать период

оборачиваемости оборотных средств в целом ипо каждой из наиболее весомых

составляющих.

Показатели оборачиваемости оборотных средств имеют большое

значение для оценки финансового состояния предприятия, поскольку скорость

превращения оборотных средств в денежную форму оказывает непосредственное

влияние на платежеспособность предприятия.

Кроме того, увеличение скорости оборота текущих активов при

прочих равных условиях отражает повышение инвестиционной привлекательности

предприятия. Особую значимость имеют указанные показатели в условиях экономики

переходного периода.

Решение задачи сокращения периода оборота оборотных средств

в целом заключается в снижении периода оборота каждой из наиболее

весомыхсоставляющих текущих активов, то есть запасов материалов, незавершенного

производства, готовой продукции, дебиторской задолженности.

Рассмотрим способы решения данной задачи по каждой из основ,

составляющих оборотных средств

Для сокращения периода оборота и соответственно увеличения

значения коэффициента оборачиваемости применительно к запасам материалов и

покупных изделий (равно как и для всех других, особо значимых по величине

слагаемых оборотных средств) необходимо реализовать комплекс

организационно-технических и финансовых мер.

Значение коэффициента оборачиваемости возрастает с

уменьшением среднего значения оборотных средств, вложенных в запасы материалов

и покупных изделий.

Одним из эффективных способов минимизации средств в запасах

материалов является внедрение на предприятии системы своевременного

производства и методики оптимального вложения средств в запасы материалов и

покупных изделий. Эффективным способом контроля наличия материалов в минимально

необходимых количествах является АВС – метод контроль товарно материальных

ценностей. Суть метода заключается в том, что все запасы материалов делятся на

три категории по степени важности при поддержании ритмичного хода

производственного процесса.

Категория А — включает ограниченное количество наиболее

ценных видов материалов, которые необходимо иметь постоянно для исключения

простоев. Данная категория материалов по своим качествам позволяет заменить

множество марок материалов с более низкими характеристиками. Эта категория

запасов требует постоянного и скрупулезного учета и контроля. Для материалов

категории А – определение величины резервного (страхового) запаса является

обязательным. Периодичность проверки фактического наличия материалов должна

быть наиболее частой – не реже одного раза в неделю, а по некоторым видам

материалов необходим ежедневный контроль. Номенклатуру материалов, отнесенную к

категории А, и их минимальный запас определяют как правило, наиболее

квалифицированные специалисты предприятия.

Категория В — включает менее дорогостоящие материалы и, ни

столь универсальные в применении. Запасы материалов этой категории оцениваются

и проверяются при ежемесячной инвентаризации.

Таким образом, метод АВС контроля предполагает, что

наиболее важные запасы входят первые в первые две категории: А и В.

Категория С – включает большой ассортимент материалов,

суммарная стоимость которых значительно ниже стоимости материалов категорий А и

В. Контроль наличия материалов категории С может проводиться несколько реже.

Однако необходимо постоянно помнить, что осуществление нормального производственного

процесса возможно только при наличии всех необходимых видов материалов.

В дополнение к изложенному по данной системе важно

подчеркнуть, что методика оптимального вложения средств в запасы материалов

охватывает, строго говоря, только основные материалы и покупные изделия,

расходуемые при изготовлении товарной продукции.

Однако, как известно, в состав запасов оборотного капитала

предприятия помимо средств в основных материалах входят средства, вложенные во

вспомогательные материалы, тару, топливо, запасные части для ремонта.

И хотя объемы средств, вложенных в основные материалы и

покупные изделия, несопоставимо выше, минимизация средств в другие составные

части запасов — такая же важная задача. Иначе говоря, в процессе минимизации

средств, вкладываемых в запасы материалов, ни в коемслучае не следует ослаблять

внимание к расходованию средств на вспомогательные материалы, тару, топливо и

запасные части для ремонта.

В числе других способов, влияющих на минимизацию затрат в

запасах материалов, следует отметить:

— установление прогрессивных норм расхода сырья,

материалов, топлива;

— замена дорогостоящих видов материалов и топлива более

дешевыми без снижения качества продукции;

— систематическая проверка состояния складских запасов.

Что касается последнего, то здесь уместно подчеркнуть

целесообразность применения ABC — метода для контроля

товарно-материальных запасов.

Для более глубокого исследования проблемы ускорения

оборачиваемости оборотных средств предприятия в целом и в каждой наиболее значимой

составляющей текущих активов рассмотрим вопрос регулирования длительности

производственного и финансового циклов.

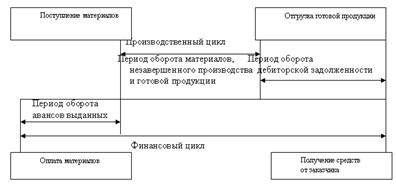

Производственный и финансовый циклы представлены в виде

схемына рис. 3.6.

Рисунок 1 – Схема производственного и финансового циклов

Как видно из схемы, длительность производственного цикла

определяется как сумма периодов оборотов запасов материалов, незавершенного

производства и готовой продукции.

Финансовый цикл больше производственного на период оборота

дебиторской задолженности и период оборота авансов поставщикам материалов.

Таким образом, оборачиваемость текущих активов тем выше,

чемменьше продолжительность производственного и финансового циклов.

Эффективное управление производственным и финансовым

цикламисостоит в решении совокупности следующих задач:

— сокращение производственного цикла и соответственно

уменьшение периода оборота материалов, уменьшение периода оборота

незавершенного производства, уменьшение периода оборота готовойпродукции;

— уменьшение периода оборота дебиторской задолженности;

— уменьшение периода оборота авансов за материалы, то есть

сокращение времени между оплатой материалов и их поступлением напредприятие до

начала производственного цикла.

Далее рассмотрим возможные методы уменьшения периода

оборотанезавершенного производства. Напомним, что к расходам в незавершенном

производстве относятся все затраты на изготавливаемую продукцию. Это стоимость

производственных запасов, которые переданы со складовв цеха и вступили в

технологический процесс изготовления. Сюда же относятся заработная плата,

выплачиваемая работникам предприятия приизготовлении продукции, а также затраты

на потребляемые энергоресурсы, расходы на содержание и ремонт зданий,

сооружений, оборудования в период изготовления. Кроме того, к незавершенному

производству относятся готовые изделия, еще не принятые отделом технического

контроля.

Для результативного управления периодом оборота средств в

незавершенном производстве необходимо контролировать и оказывать финансовые и

организационно-технические воздействия на ход производственного процесса.

Прежде всего, необходимо помнить, что продолжительность

изготовления любого изделия складывается из собственно технологического цикла

изготовления и величины потерь в днях, вызванных упущениямив организации

изготовления товарной продукции.

Что касается управления технологическим циклом

изготовления, то специалисты предприятия должны существенно сокращать сроки

технологической подготовки производства.

Технологический цикл изготовления изделия зависит от

трудоемкости его изготовления, измеряемого в нормо-часах или человеко-днях. А

трудоемкость изготовления изделия, в свою очередь, напрямую зависит

отконструктивной сложности и технологичности продукции. В связи сэтим необходимо

подчеркнуть, что результативность работы по сокращению технологического цикла

изготовления невозможна без доведениятехнологичности конструкции до

оптимального значения. Важно такжеулучшать технологические показатели продукции

не однократно (одноразово), а на всех стадиях производства, то есть: на этапе

разработки конструкторской документации изделия, на этапе технологической

подготовки к изготовлению и в процессе изготовления. Конечными

результатамиулучшения технологичности на каждом этапе должно быть снижение

трудоемкости изготовления. Уменьшение технологического цикла изготовления

товарной продукции достигается за счет предельного сокращения потерь рабочего

времени из-за упущений в управлении ходом процесса изготовления и организации

ритмичной работы производства. Другими словами, методы управления процессом

производства должны предусматривать целую гамму финансовых и организационных

воздействий.К их числу можно отнести:

— обеспечение эффективной оплаты труда;

— расширение фронта выполнения работ, то есть выдача в

работумаксимально возможной номенклатуры (составных частей) узлов идеталей с

соответствующим привлечением трудовых ресурсов предприятия;

— составление графика изготовления продукции и жесткий

контрольза его выполнением;

— подробный расчет трудоемкости изготовления товарной

продукции и сопоставление ее с возможностями производства как по станочному

парку и оборудованию, так по численности рабочих кадров;

— привлечение к выпуску товарной продукции смежных

предприятий в случае нехватки собственных рабочих кадров и производственных

мощностей;

— доведение производственных заданий до рабочих мест с

обозначенным размером оплаты труда за своевременное и в полном объемевыполнение

заданий;

— создание задела узлов и деталей для компенсации потерь по

причине брака и в связи с отклонениями от установленных сроков попричине

поломки оборудования;

— оптимальный подбор квалифицированных кадров и расстановка

попроизводственным участкам;

— внедрение и функционирование системы качества,

отвечающеймеждународным стандартам и предусматривающей

материальноестимулирование за качественное выполнение работ;

— обеспечение исправного состояния и работоспособности станочного парка, оборудования и инженерных

сетей предприятия;

— постоянная готовность и нормальное функционирование служб

предприятия, обеспечивающих производство (технологическая служба);

— авторский надзор и своевременное решение вопросов в

производстве

Еще одной составляющей производственного цикла является

периодоборота средств в готовой продукции.

Готовая продукция — это, как известно, изделия, законченные

производством и принятые отделом технического контроля. Размеры запасовготовой

продукции зависят от характера производства, маркетинговойстратегии предприятия

и спроса на продукцию. Однако независимо отмасштабов производства и вида

выпускаемой продукции целью эффективного управления средствами является

минимизация средств в составеготовой продукции, во-первых, и уменьшение периода

оборота этихсредств, во-вторых.

Анализ использования данного метода АВС при управлении оборотнымисредствами,

вложенными в запасы материалов, был рассмотрен ранее.

Аналогично этот метод можно применять в процессе управления оборачиваемостью денежных средств в готовой

продукции. Для этого все запасы готовой продукции делятся на три категории по

степени важности в соответствии с ожидаемой выручкой от реализации.

Категория «А» включает ограниченное количество наиболее

ценныхвидов готовой продукции. Эта категория запасов требует постоянного и тщательного

учета и контроля в процессе поступления на склад, хранения и отгрузки. Отгрузка

продукции данной категории должна осуществляться в первоочередном

порядке.Готовая продукция категории «В» — менее дорогостоящая, а потомуконтроль

за ее отгрузкой необходимо проводить с несколько большейпериодичностью.

Однако внимание к ней в части учета, хранения и отгрузки не должно ослабляться ни в коем случае.

Готовая

продукция категории «С» включает большую номенклатуру созначительно более

низкой стоимостью по сравнению со стоимостью продукции категории «В» и

тем более — категории «А».

При этом следует учитывать, что выполнение договорных обязательств

по поставкам товарной продукции является обязательным независимо от ее

стоимости и размера заказанной партии.

С этой точки зрения более эффективно решается задача

ускоренияоборачиваемости средств в запасах готовой продукции путем применения

системы своевременного производства — «точно всрок»). То есть товарная

продукция изготавливается в необходимомобъеме к строго определенному

календарному сроку и отгружается незамедлительно потребителю.

Иначе говоря, принципы системы своевременного

производствавоплощаются не только на этапе формирования запасов материалов, нои

на этапе изготовления, а также в процессе реализации готовой продукции. Тем

самым создается возможность выставлять счета к оплатесразу же после отгрузки

товарной продукции и соответственно завершить период оборота средств в готовой

продукции в более ранние сроки нежели в том случае, когда продукция хранится на

складе готовойпродукции.

Эффективное управление оборачиваемостью средств в готовой

продукции достигается также развитием дилерской сети. Такая сеть позволяет

существенно снизить запасы продукции на складах предприятия, ускорить продажу

продукции и, как следствие, снизить период оборотасредств в готовой продукции.

Одной из весомых составляющих оборотных средств

предприятияявляется дебиторская задолженность, то есть долговые права к

клиентам. Соответственно оборачиваемость средств в составе дебиторской

задолженности существенно влияет на оборачиваемость всех оборотныхсредств

предприятия.

Для эффективного управления оборачиваемостью средств в

дебиторской задолженности целесообразно применять следующий комплекс

взаимосвязанных мер.

Во-первых, необходима четкая работа по учету и списанию

дебиторской задолженности с учетом имеющейся нормативно-правовой базы.

В настоящее время существуют две формы учета и списания

неоплаченной дебиторской задолженности.

Первая форма связана с истечением предельного срока

исполненияобязательств по расчетам за поставленную по договору товарную

продукцию. Предельный срок исполнения обязательств по расчетам, как

былоотмечено выше, — 3 месяца с момента фактического получения товара,приемки

работ. Такая дебиторская задолженность называется просроченной

(неистребованной).

Вторая форма связана с истечением срока исковой давности по

исполнению обязательств между сторонами договора.

Заметим, что обязательным условием истребования дебиторской

задолженности является предъявление иска в арбитражный суд не позднее 4-х месяцев

с момента отпуска, отгрузки товаров, выполнения работ.

Таблица 5 Формы учета дебиторской задолженности

| Виды дебиторскойзадолженности | Данные по расчетами исполнению договорныхобязательств | Формы учета и списания дебиторской задолженности | |

| А | 1 | 2 | |

| Непросроченная | Не истек срок исполнения договора и (или) установленный предельный срок (3 мес.) исполнения обязательств по расчетам |

Учитывается на счетах расчетов | |

| Просроченная | Неистребованная | Истек срок исполнения договора и (или) срок исполнения обязательств по расчетам (1-я форма) |

Списывается как безнадежнаязадолженность на убытки.Налогооблагаемая прибыль неуменьшается. (Основание:Указ Президента РФ № 2204от 20.12.94 г.) |

| Истребованная | Не истек срок исковой давности | Учитывается на счетах расчетов | |

| Истек срок исковойдавности (2-я форма) | Списывается на финансовыерезультаты. Налогооблагаемая прибыль уменьшается (Основание: Постановление Правительства РФ № 552 от05.08.92 г.) |

||

Только тогда дебиторскую задолженность можно считать

истребованнойи учитывать ее в общеустановленном порядке, не списывать ее с

балансав течение всего срока исковой давности (3 года, ст. 196 Гражданского

кодекса РФ).

Указанная работа по учету и списанию задолженности

совмещается санализом дебиторов и определением объема иллюзорных

(нереальных)поступлений денежных средств. Анализ дебиторов позволяет

исключитьна будущее дебиторов с высоким риском. В последнем случае весь

комплекс перечисленных работ особенно эффективен.

Во-вторых, для сокращения периода оборота дебиторской

задолженности можно использовать метод ABC контроля за дебиторами.

В-третьих, важно использовать возможность оплаты долгов

векселями, ценными бумагами (акции, облигации), поскольку ожидание

оплаты«живыми деньгами» может обойтись гораздо дороже.

В-четвертых, по возможности нужно ориентироваться на увеличениеколичества

заказчиков с целью снижения риска неуплаты монопольнымпотребителем.

Изложенные методы ускорения оборачиваемости текущих

активовохватывают практически весь комплекс возникающих проблем и позволяют

значительно повысить эффективность управления оборотным капиталом.

5.2 Экономико-математическое моделирование отдельных

процессов финансово – хозяйственной деятельности ОАО «Экономайзер»

Предприятие ОАО «Экономайзер» имеет различные запасы:

сырье, материалы, комплектующие изделия, готовую продукцию, предназначенную для

продажи. Совокупность подобных материалов, представляющих временно не

используемые экономические ресурсы, называют запасами предприятия.

Запасы создаются по различным причинам. Одна из них состоит

в том, что если в некоторый момент производства потребуется какой-то вид

деталей, который поставляется другим предприятием, и он отсутствует на складе,

то процесс производства может остановиться. Поэтому на складе всегда должно

быть нужное количества деталей данного вида. Однако если запасы увеличить, то

возрастает стоимость их хранения. Задача управления запасами состоит в выборе

для предприятии целесообразного решения.

В новых условиях хозяйствования создание нормативных

запасов на предприятии стало трудно разрешимой проблемой. В значительной мере

это обусловлено постоянным ростом цен на материалы. Поэтому целью управления

материальными запасами в экономике является достижение оптимальных вложений

капитала в материалы, исключения «замораживания» денежных средств в запасах,

что негативно сказывается на финансовом состоянии предприятия. Достижение

указанной цели способствует применение методики оптимального вложения средств в

запасы материалов и покупных комплектующих изделий, разработанных для

промышленных предприятий. Она основана на использовании метода экономного

размера заказа материалов и применении известной системы своевременного

производства.

Своевременное производство в его самом упрощенном понимании

означает систему изготовления продукции в очень небольших количествах «точно в

срок», т.е. к моменту потребления. Соответственно материалы и покупные изделия

приобретаются в ограниченном количестве.

Согласно методике оптимального вложения средств в запасы

материалов и покупных изделий наличие товарно – материальных запасов более

строго определенной величины считается не допустимым излишеством, отрицательно

влияющим на финансовую устойчивость предприятия. С практической точки зрения

главной целью методики оптимального вложения средств в запасы материалов

является «уничтожения» любых лишних расходов на создание запасов. А главным

критерием успеха или неудачи в этой работе является наличие оптимального или большого

количества запасов материалов. Минимально необходимые запасы материалов

(резервный запас) должны быть обязательно высокого качества и способны

выполнить задачу сокращения номенклатуры материалов как по маркам, так и по

типоразмерам. При этом должна быть обеспечена бесперебойная работа

производства.

Согласно методике при планировании запасов рекомендуется

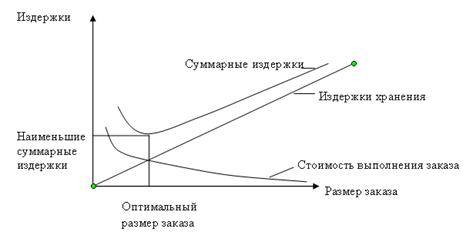

применять модель экономного размера заказа.

Расчет экономного размера заказа осуществляется по формуле:

ЭРЗ=√2*3*П (1)

С

Где ЭРЗ – экономный размер заказа, в шт.;

З – расходы на подготовку заказов (размещение, доставка,

приемка) в расчете на один заказ, в рублях;

П – годовая потребность в единицах товарно – материальных

ценностей, в шт;

С – расходы по хранению запасов в расчете на единицу

запасов, в рублях.

Отсюда видно, что экономический размер заказа изменяется

прямо пропорционально расходам на подготовку заказа, годовой потребности в

материалах и обратно пропорционально расходам по хранению запасов в расчете на

единицу запасов. Однако и в том и в другом случаях эта зависимость ослабляется

из-за наличия знака квадратного корня. Расходы на подготовку заказов включают

все издержки, связанные с размещением заказов, транспортировкой и приемкой

материалов. Расходы по содержанию запасов включают затраты на хранение

товарно-материальных запасов после их приобретения и доставки на предприятие. Для

перевода экономного размера заказа, выраженного в шт., в денежное выражение

необходимо величину ЭРЗ умножить на стоимость 1ед. изделия заказа материала. Низшая

точка графика соответствует наименьшим суммарным затратам на материалы и

наиболее экономичному размеру заказов материалов. Для предприятия ОАО

«Экономайзер» затраты на подготовку заказов не так велики. Что касается

расходов по хранению материалов, то на таких предприятиях то на таких

предприятиях материалы чаще всего сразу поступают в производство. Поэтому

расходами по хранению запасов материалов «С» можно пренебречь, т. е. принять их

равными единице, как и значение «З».

Тогда формула экономного размера заказа примет вид:

ЭРЗ = √2*П (2)

Из формулы следует, что экономный оптимальный размер заказа

конкретного материала пропорционален корню квадратному удвоенной годовой

потребности в данном материале.

Если годовую потребность в конкретном материале представить

как произведение нормы расхода конкретного материала на количество

изготавливаемых изделий, то формула приобретет следующий вид:

ЭРЗ = √2*N*n (3)

Где N – норма расхода конкретного материала;

n – количество

изготавливаемых изделий.

На рисунке 2 представлена графическая иллюстрация экономного

размера заказов материалов.

Рисунок 2. Определение

экономного размера заказа

Частота поставки

материала, т.е. сколько раз материал необходимо приобретать и доставлять на

предприятие в объеме экономного размера заказа. Данная модель дает ответ на вопрос

о том, когда необходимо размещать новый заказ на материалы, требует знания

времени (продолжительности) выполнения заказа. Иначе говоря точка возобновления

рассчитывается как отрезок времени, необходимый для осуществления заказа и

доставку заказанного объема запасов на предприятии.

С целью исключения

разрывов в поставке материалов по вине поставщиков, что может привести к сбоям

в производстве и, возможно, к временному неудовлетворению спроса на товарную

продукцию, методика предусматривает создание некоторого единого резервного

(страхового) запаса. Нехватка материалов может обойтись весьма дорого.

Простои оборудования и нарушения графика производства являются примерами

возрастания внутрифирменных расходов. Отдельно необходимо учесть потери от

неудовлетворения потребностей покупателей продукции.

Определение приемлемого

объема резервного запаса заключается в нахождении равновесия между вероятной

нехваткой запасов и затратами по содержанию резервного запаса, достаточного,

для того чтобы избежать остановки производства.

Устанавливая уровень

резервного запаса материалов, необходимо учитывать несколько факторов:

— надежность поставщиков

материалов с точки зрения своевременности выполнения заказа и качества

материалов;

— продолжительность

транспортировки выполнения заказа;

— затраты на содержание

резервного запаса;

— потери, обусловленные

нехваткой материалов и, и соответственно недостаточным объемом готовой

продукции, неудовлетворенным спросом клиентов и утраты престижа предприятия в

глазах потребителей

Заключение

В данном отчете по

производственной практике проведен комплексный анализ финансово-хозяйственной

деятельности ОАО «Экономайзер». Основным видом деятельности ОАО

«Экономайзер» производство трубопроводной арматуры.

Анализ финансового

состояния ОАО «Экономайзер» показал, что валюта баланса его увеличилась и

составила на конец 2011г. 2507 тыс.р., что больше, чем на начало 2008г. года на

6,77%. Данное изменение говорит о постепенном приросте оборотных средств

предприятия, что в целом можно расценивать положительно. Большую часть активов

составляют оборотные активы. Структура оборотных активов предприятия также

изменяется, доля дебиторской задолженности в ней постепенно уменьшается. В

источниках формирования имущества ОАО «Экономайзер» преобладает заемный капитал,

доля его составляет на 01.01.10г. 82,86%, что в целом указывает зависимость

предприятия от внешних кредиторов. За анализируемый период заемные средства

предприятия полностью состоят из кредиторской задолженности. Степень

платежеспособности предприятия довольно низкая, хотя наблюдается тенденция к

увеличению ее уровня. На конец 2010г. в общей сумме активов преобладают

медленно реализуемые активы (74,64%), второй по значению являются

быстрореализуемые активы (24,62%), доля труднореализуемых активов составляет

всего 0,74% За анализируемый период можно отметить отрицательную тенденцию:

доля быстрореализуемых активов постепенно сокращается, растет доля медленно

реализуемых активов. В то же время необходимо отметить, что снижение доли и

суммы быстрореализуемых активов предприятия происходит в основном за счет

уменьшения краткосрочной дебиторской задолженности.

Анализ финансовой

устойчивости ОАО «Экономайзер» указывает на кризисное финансовое состояние. Увеличение

собственных оборотных средств связано и с увеличением прибыли. Если по

результатам 2008г. предприятием была получена прибыль в сумме 144 тыс.р., в 2011г.

сумма чистой прибыли составила 162 тыс.р.

Значения показателей

рентабельности и оборачиваемости и их динамика свидетельствуют о высоком уровне

деловой активности ОАО «Экономайзер». Несмотря на это, согласно данным анализа

денежных потоков, у предприятия наблюдается дефицит денежных средств для

обеспечения текущей деятельности. Отрицательным моментом является, снижение

внеоборотных активов, нерациональное распределение средств в активах, что

привело к низкому уровню платежеспособности предприятия. Руководству ОАО