Совершенствование методики планирования инвестиционного развития предприятия

Министерство

Образования Российской Федерации

Уфимский Государственный

Авиационный Технический УниверситетВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

на тему

«СОВЕРШЕНСТВОВАНИЕ МЕТОДИКИ

ПЛАНИРОВАНИЯ ИНВЕСТИЦИОННОГО РАЗВИТИЯ ПРЕДПРИЯТИЯ»Выполнила:

студентка ФЭМиФ

гр.ЭУП — 409

Божко

К П

Уфа 2004г.

Содержание

Введение………………………………………

1 Общие положения инвестирования……….

1.1Сущность инвестиционного развития предприятия1.1.1 Понятие и сущность

инвестиций и инвестирования……….1.1.2 Прибыль как источник

инвестиций………………….1.1.3 Формирование и

использование инвестиционных ресурсов из прибыли

организации…………………………1.2 Актуальность

инвестиционного планирования

1.3 Проблемы инвестирования по Дж. М. Кейнсу…..2 Анализ системы

планирования инвестиционного развития Уфимского Завода Технологического

Оснащения…2.1 Общая характеристика

предприятия…….

2.2 Организационная структура управления УЗТО…….2.3 Развитие

материально-технической базы и контроль качества на предприятии…………………………….2.4 Технико-экономический

анализ состояния предприятия……2.5 Программа деятельности

предприятия на 2005 год………..

2.6 Состояние планирования инвестиционного развития предприятия3

Основные пути совершенствования инвестиционного развития и предприятия3.1

Методика планирования инвестиционного развития предприятия….3.2 Организационные мероприятия по

практическому применению разработанной методики3.3 Информационная основа

практического применения методики……Заключение………………………………………………………………..

Введение

Планирование является основополагающей функцией в деятельности по

управлению инвестиционным процессом, что имеет подтверждение многолетней

практикой работы в этой области.Планированию подлежат все виды действий по каждому элементу

инвестиционного портфеля, купля-продажа ценных бумаг, технологий оборудования,

сдача объектов в эксплуатацию, предъявление бумаг к погашению и т. д.Целью

данной выпускной квалификационной работы является разработка методики по

совершенствованию планирования инвестиционного развития предприятия.Для реализации поставленной цели необходимо решить следующие задачи:

—

рассмотреть

основные положения инвестирования—

обосновать

актуальность решаемой проблемы—

изучить источники

самофинансирования и рассмотреть прибыль, как важнейший источник внутренних

инвестиций—

изучить положения

теории Дж. М. Кейнса по проблемам инвестирования—

дать общую

характеристику исследуемому в работе предприятию—

рассмотреть

технико-экономическое состояние предприятия на момент исследования—

проанализировать

состояние планирование инвестиционного развития исследуемого предприятия на

данный момент—

разработать

методику планирования инвестиционного развития предприятия—

рассмотреть

организационные мероприятия по практическому применению разработанной методики—

рекомендовать

информационную основу, которая необходима для практического применения

разработанной методикиОбъектом исследования данной выпускной

квалификационной работы является Уфимский Завод Технологического Оснащения

(УЗТО)При написании Выпускной Квалификационной Работы была

изучена законодательная и нормативная литература, а также аналитическая

литература следующих авторов: Бочаров В.В.;Абрамов С.И.; Ласточкин Д.В.; Ицкович А.В.; Мелкумов

Я.С.; Бригкем Ю.; Баленски Л. и других, занимающихся изучением проблем

инвестирования и планирования инвестиционного развития предприятия.1 ОБЩИЕ ПОЛОЖЕНИЯ ИНВЕСТИРОВАНИЯ

1.1 Сущность инвестиционного развития предприятия

1.1.1 Понятие и сущность инвестиций и инвестирования

1. Инвестиции — денежные средства,

целевые банковские вклады, паи, акции и др.

ценные бумаги, технологии, машины, оборудование; лицензии, в том числе на товарные знаки; кредиты, любое другое имущество

или имущественные права интеллектуальные

ценности, вкладываемые в объекты предпринимательской и другие виды деятельности

в целях получения прибыли (дохода) и достижения положительного социального

эффекта.2.Инвестиции-

долгосрочные вложения капитала (внутри страны или за

границей) в предприятия различных отраслей народного

хозяйства.3.Инвестиции — долгосрочные

финансовые вложения государственного или устного капитала в различные отрасли народного

хозяйства как внутри страны, так и/за

границей с целью извлечения прибыли.4.Инвестиции — это

совокупность всех денежных, имущественных и интеллектуальных

ценностей, вкладываемых в реализацию различных программ и проектов производственной,

коммерческой, социальной, научной, культурной или какой-либодругой сферы с целью получения прибыли (дохода) или достижения

социального или экономического эффекта.5.Инвестиции —

долгосрочные вложения частного или государственного капитала,

имущественных или интеллектуальных ценностей а различные отрасли национальной

(внутренние инвестиции) либо зарубежной (заграничные инвестиции) экономики

с целью получения прибыли.6.Инвестиции (капитальные

вложения) — совокупность затрат материальных, трудовых и денежных ресурсов,

направленных на расширенное воспроизводство основных фондов всех

отраслей народного хозяйства.Инвестиции — денежные

средства, целевые банковские вклады, паи, акции, другие ценные бумаги, технологии, машины,

оборудование, патенты, лицензии, ноу-хау,

любое другое имущество или имущественные права, интеллектуальные ценности,

вкладываемые в объекты предпринимательской и других видов деятельности в целях

получения экономического эффекта (прибыли), достижения положительного

социального или экономического эффекта.8. Инвестиции

(капиталовложения) — совокупность затрат, реализуемых в форме долгосрочных вложений

капитала в какое-либо юридически самостоятельное предприятие.9. Инвестиции — долгосрочные

вложения средств в различные отрасли экономики с целью получения прибыли.Пожалуй, наиболее

полным является первое (пункт 1) определение инвестиций, которое приводится в

официальных законодательных актах .Понятие

«инвестирование- менее обширно представлено в различных изданиях, чем понятие -инвестиции»,

но различные его трактовки налицо. Иногда понятие -инвестирование- заменяется понятием -инвестиционная деятельность».

Приведем некоторые трактовки понятия «инвестирование».1 Инвестирование —

совокупность практических действий граждан, юридических лиц и государства по реализации инвестиций.2. Инвестиционная

деятельность представляет совокупность практических действий физических и

юридических лиц по реализации инвестиций. Объектами инвестиционной деятельности могут выступать вновь создаваемые и

реконструируемыеосновные фонды, оборотные средства во всех отраслях народного хозяйства,

ценные бумаги (облигации, акции и т.д.),

научно-техническая продукция, имущественныеправа, права на интеллектуальную

собственность.3. Инвестирование

— вложение капитала в какое-либо предприятие, дело,4. Инвестиционная деятельность — процессы

вложения инвестиций, а также совокупность

практических действий по реализации инвестиций. Процесс вложения инвестиций в данном случае подводится под понятие

«инвестирование». Инвестиционная деятельность реализуется на рынке

инвестиций, хотя сам рынок инвестиций включает еще рынок капитальных вложений в

воспроизводство основных фондов, рынок

недвижимости, рынок ценных бумаг, рынок интеллектуальных прав и собственности, рынок инвестиционных проектов.Принято

рассматривать рынок инвестиций и рынок инвестиционных товаров. На первом рынке происходит

обмен инвестициями в результате использования предложений со стороны инвесторов

и какого-то покрытия спроса потребителями инвестиций. Потребители покупают

инвестиции с целью получить определенную прибыль

после их использования.Инвестирование — главный рычаг перехода

экономики России к рынку, база для использования других рычагов

и форм, а именно, денег, финансов, прибыли, цен и некоторых других.

Инвестиции при этом выражают многие виды имущественных и

интеллектуальных ценностей, при использовании которых обеспечивается получение прибыли или

достигаются определенные уровни какого-то другого полезного эффекта. В последние годы наиболее значимыми

признаются эффекты социального характера.Жизнь и развитие

человечества на земле связаны с потреблением какой-либо продукции,

производимой людьми. Стадии развития человечества характеризуются широким использованием

общественного процесса производства. Процесс производства непрерывно

трансформируется как в части замены устаревших форм, так и в части расширения и использования новых форм и

способов производства.Последнее

направление совершенствования способов производства в зарубежной практике

подводится под широкое понятие -освоение новых технологий».Инвестиционные

процессы — важнейший элемент общественного производства. Без

них немыслимо воспроизводство. Это не только замена выбывающих в процессе естественного

износа средств труда, но и увеличение мощностей производства, в

том числе на более высоком качественном уровне, обеспечение нормальной жизни

населения,Термин

«инвестиции» в России получил широкое распространение после начала рыночных

реформ. Это более широкое понятие, чем ранее употребляемое в СССР понятие

«капитальные вложения». Если привязывать их к капитальным вложениям, то можно

утверждать, что инвестиции — это валовые капитальные вложения с добавлением к ним среднегодовых

затрат оборотного капитала хозяйствующего субъекта, вложений в ценные бумаги, вложения, связанные с титулом собственника,

которые обеспечивают при этом

получение дохода.Инвестиционный

проект – обоснование экономической целесообразности объема и

сроков осуществления капитальных вложений, в том числе необходимая

проектно-сметная документация разработанная в соответствии с законодательством

РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а

также описание практических действий по осуществлению инвестиций

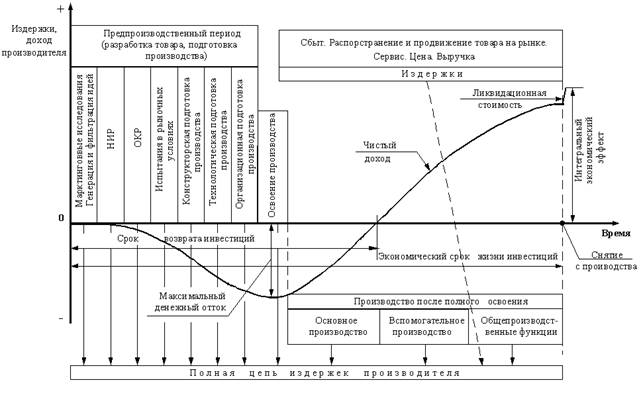

(бизнес-план). Все инвестиционные проекты имеют определенный профиль который

изменяется в зависимости от конкретного проекта.

С позиций требований рынка в состав инвестиций следует

включать:

денежные

средства и их эквиваленты (целевые вклады, оборотные средства, паи и

доли в уставных капиталах организаций, ценные бумаги, кредиты, займы и т.п.);

остаточную

стоимость имущества (зданий, сооружений, машин, оборудования, приборов,

инструмента и т.п.);

стоимость права

использования земли;

имущественные права, которые могут быть

оценены денежным эквивалентом (лицензии,

патенты, товарные знаки, сертификаты, свидетельства на модели средств труда и т.п.).

Законом РСФСР от 26.06.91

г. «Об инвестиционной деятельности в РСФСР» введено

разделение инвестиций на:

капиталообразующие

инвестиции, обеспечивающие создание и воспроизводство основных

средств, которые в практике обычно называются прямыми инвестициями;

портфельные

инвестиции, т.е. средства, помещаемые в финансовые активы.

Такой

подход к трактовке инвестиций в последующем подтвержден в других правовых

документах, в том числе в одном из последних законов в этой области деятельности:

«Об инвестиционной деятельности в Российской Федерации, осуществляемой

в форме капитальных вложений», принятом 25.02.99 г.

Объекты

инвестиционной деятельности могут различаться по:

масштабам освоения

инвестиций: глобальные, крупномасштабные, региональные,

локальные;

направленности:

коммерческая, социальная; международные интересы;

характеру

и содержанию инвестиционного цикла;

характеру и степени

участия страны и других стран;

эффективности

использования вложенных средств.

В рыночных условиях

хозяйствования инвестиции — это товар, который может быть

представлен в следующих формах:

материально-вещественной:

физический капитал, ценные бумаги и обязательства, заклады;

денежной и

натуральной форме: основной и оборотный капитал, научно-техническая

продукция, имущественные права;

только

в денежной форме: деньги, вклады, паи.

В странах с развитой

рыночной экономикой осуществляется непрерывный перелив

капитала из одних сфер деятельности в другие с использованием рынка инвестиционных

товаров.

Особая

форма кругооборота инвестиций наблюдается, когда в сферу их освоения

включается капитальное строительство.

В

этих случаях возможны две формы оборота средств исходя из роли инвестора как заказчика в процессе

строительства:

заказчик

(инвестор) может самостоятельно хозяйственным способом возводить необходимые

ему объекты;

инвестор

может выступать только в роли заказчика строительной продукции, а

строительство объектов осуществляют подрядные организации. Эта форма деятельности в настоящее

время регламентируется Гражданским кодексом РФ (часть II),

в котором достаточно определенно прописаны взаимоотношения участников

инвестиционной деятельности на стадии строительства объектов.

В

настоящее время все большее значение приобретают вложения в инновации, что

связано с возрастанием роли научно-технического процесса во всех сферах

деятельности и развитием конкуренции. Не менее важным направлением инвестирования

являются вложения в финансовые активы. Инвестиционные товары в материально-вещественной

форме стали замещать некоторые финансовые активы в виде акций,

облигаций и других ценных бумаг.

1.1.2 Прибыль как источник инвестиций

Важнейшими

источниками инвестирования на уровне организации (хозяйствующего субъекта)

являются амортизационные отчисления и часть средств из прибыли. Амортизационные

отчисления, хотя и самый мощный источник инвестирования на уровне

первичной организации, но он предназначен только для инвестирования выбывающих

основных средств (форма замещения).

Из

прибыли, которая остается в распоряжении организации, формируются целевые

фонды и в том числе, фонд накопления.

В фонд накопления

направляются финансовые ресурсы не только из прибыли, но также;

безвозмездно полученные средства других хозяйствующих субъектов; средства

бюджета; средства централизованных фондов вышестоящих организаций и

добровольных объединений.

Фонд накопления используется на

приобретение и строительство основных средств

производственного и непроизводственного назначения; уплату процентов за пользование

банковским кредитом сверх ставок, установленных законодательством;

финансирование НИОКР; расходы по уплате штрафных санкций; частично на подготовку

и переподготовку кадров.

В

условиях хозяйственной самостоятельности организации имеют право выбирать

направления использования оставшейся в их распоряжении прибыли. Схема формирования

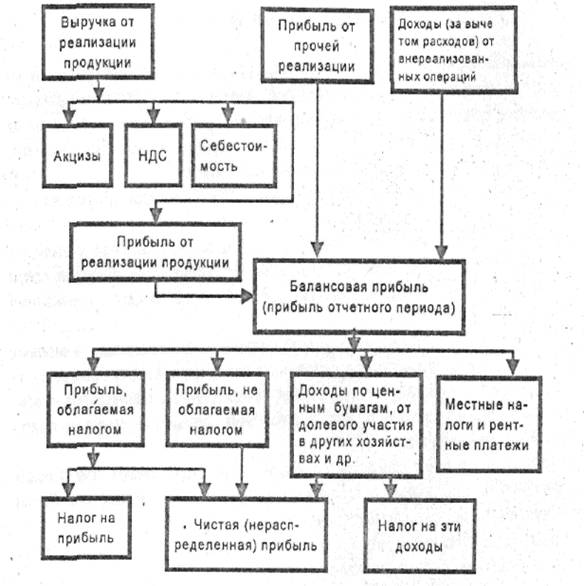

чистой прибыли приведена на рис.1.1.

Через

рычаги, заложенные в механизме налогообложения прибыли, государство

воздействует на порядок распределения этой прибыли.

Так

путем предоставления льгот стимулируется направление прибыли на развитие

производства.

Все организации независимо от

организационно-правовой формы, отраслевой принадлежности

получили право, начиная с 1993 г., уменьшать налогооблагаемую прибыль на сумму прибыли, направленную на

финансирование капитальных вложений

производственного и непроизводственного назначения при условии полного использования

амортизации; на затраты предприятий, связанные с содержанием объектов социально-культурной сферы; взносы в

благотворительные фонды и др.

Основой организации

финансов хозяйствующего субъекта, формирования денежных

доходов и фондов денежных средств является финансовый план. Формой финансового

плана в первичной организации является баланс доходов и расходов. В

балансе доходов и расходов отражаются данные о наличии денежных средств на

начало отчетного периода, поступления денежных средств, объемы денежных платежей

и другие данные. Финансовые средства необходимы субъекту хозяйствования

(организации) для его учреждения, модернизации, развития и санации. Обеспечение

капиталом организации достигается через собственный и заемный источники.

Рисунок 1.1 — Схема (этапы) формирования чистой прибыли

организации

Собственный капитал — это

уставной капитал, резервные накопления прибыли, балансовая прибыль.

Самофинансирование

осуществляется за счет использования прибыли организации

или перераспределения капитала. О самофинансировании можно судить в случаях,

если организация функционирует без привлечения нового капитала со стороны и

если часть прибыли организации используется на развитие производства.

Источниками получения

средств для самофинансирования могут быть: прибыль, не

выплаченная вкладчикам капитала; скрытые резервы; отчисления в специальные фонды.

За счет собственных и

привлеченных средств первичные организации осуществляют инвестирование, направления которого многоаспектны (см. табл

1.1)

Таблица 1.1 — характеристика

отдельных направлений инвестиционной деятельности организации

| Направление | Характеристика инвестиций | Уровень риска |

| Замещение материально-технической базы |

Сравнительно легко определяются по номенклатуре и параметрам |

Небольшой, связан с качеством объекта инвестиций |

| Обновление и развитие материально-технической базы |

Требует анализа рыночной конъюнктуры и прогноза перспектив деятельности предприятия и номенклатуры продукции |

Средний, связан с конъюнктурой рынка продукции |

| Расширение объемов производственной деятельности | Требует многоаспектного анализа конкурентоспособности продукции на рынке, положения предприятия в отрасли, регионе |

Существенный, связан с риском затоваривания продукцией, изменениями конъюнктуры |

| Освоение новых видов деятельности | Требует тщательной проработки бизнес— плана и плана маркетинга по новым видам деятельности в увязке с традиционными видами | Существенный, связан с нестабильностью рынка |

| Участие в комплексных инвестиционных проектах | Требует анализа качества самого проекта и состава участников его реализации | Большой, связан с долгосрочностью инвестиций и отложенным получением прибыли |

| Инвестиции в ценные бумаги | Требуется анализ рынка ценных бумаг, инвестиционных качеств’ конкретного вида ценных бумаг. При эффективной инвестиции высока степень ликвидности | Существенный, зависит от конъюнктуры фондового рынка и макроэкономической обстановки |

1.1.3 Формирование и использование инвестиционных

ресурсов из прибыли организации

Прибыль

— это реализованный чистый доход, созданный прибавочным трудом работников, а

именно, разница между выручкой и полной себестоимостью продукции,

работ, услуг.

За счет прибыли

развиваются организации, создаются фонды материального поощрения трудовых

коллективов, удовлетворяются потребности предпринимателей и государства в целом. Наконец, получение прибыли

— важнейшее условие конкурентоспособности хозяйствующего субъекта. Отсюда

необходимость целенаправленной и

постоянной борьбы каждой организации на всех этапах производства за прибыль.

Инвестиционные средства в организации формируются из

чистой прибыли. Схема (этапы)

формирования чистой прибыли приведены на рис. 1.1.

Термины

«балансовая» и «чистая» прибыль остаются в употреблении, хотя в официальных

отчетах, представляемых организациями в налоговые инспекции, они соответственно заменены на

Прибыль отчетного периода», «Нераспределенная прибыль».

На рис. 1.1 по

представленным этапам можно проследить последовательность операций

определения чистой прибыли.

Балансовая прибыль (Пб)

рассчитывается на основе бухгалтерских документов в квартальных и годовых

балансах как сумма прибыли от «реализации продукции, работ и услуг, реализаций на сторону основных

фондов, нематериальных активов и

другого имущества организации, продукции и услуг подсобных и вспомогательных производств,

а также доходов от внереализационных операций, уменьшенных на сумму расходов по таким операциям. В упрощенном

виде (Пб) может быть определена

по формуле:

Пб =

Пр + Пф + Пи + Дв — Рв, (1.1)

где:

Пр — прибыль от реализации продукции, руб.,

Пф

— прибыль от реализации основных средств, руб., Пп

— прибыль подсобных производств, руб.,

Дв —

доход от вне реализационных операций, руб.,

Рв —

расходы по внереализационным операциям, руб.

Из

всех составляющих балансовой прибыли наиболее неопределенным и сложным

является определение доходов от вне реализационных операций, а именно:

·

от долевого участия в деятельности других организаций;

·

по облигациям и другим ценным бумагам;

·

экономические санкции, полученные за нарушение

хозяйственных договоров;

·

некомпенсированные потери от стихийных бедствий;

·

уценки производственных запасов;

·

убытки от списания дебиторской задолженности;

·

прибыль прошлых лет, выявленная в отчетном году;

·

убытки от хищении при отсутствии виновных лиц;

·

проценты, начисленные за пользование денежными средствами

организации.

Как показано на рис.

1.1, распределение балансовой прибыли начинается с уплаты налогов и

платежей.

За

счет чистой прибыли осуществляются следующие расходы организации:

1)строительство объектов производственного

назначения; реконструкция, техническое перевооружение основных и подсобных

производств; модернизация оборудования; приобретение машин, транспортных средств и

других средств производства;

улучшение качества продукции,

совершенствование технологии производства;

2)строительство жилья и

объектов социальной сферы;

3)эксплуатация жилых домов, общежитий, детских

дошкольных учреждений,

спортивных

сооружений, оздоровительных и культурно-просветительских учреждений, пионерских лагерей, парикмахерских,

пошивочных мастерских;

4)выплата процентов коммерческим банкам.

Платежи по процентам в пределах учетной ставни,

установленной Центральным Банком России, увеличенной на три пункта,

относятся на себестоимость. Оплаты процентов сверх учетной ставки, а также по

отсроченным и просроченным ссудам относятся за счет прибыли, остающейся

в распоряжении организаций;

5)оказание материальной помощи рабочим и

служащим; ветеранам труда, ранее работавшим в организации;

премирование работников непроизводственной сферы;

6)выплата премии в связи с юбилейными датами,

оплата дополнительных отпусков;

7)единовременные пособия работникам, уходящим на пенсию, надбавки к

пенсиям;

8) частичное погашение

банковского кредита работникам на жилищное строительство, на обзаведение домашним хозяйством;

9) компенсация

стоимости питания в столовых и буфетах; оплата проезда к месту работы

транспортом общего пользования; путевки на лечение и отдых; экскурсии и

путешествия; занятия спортом в кружках; посещение культурно-зрелищных мероприятий;

10)возмещение расходов сверх

установленных норм при направлении работников для выполнения монтажных, наладочных и других

работ, за подвижной и разъездной характер

их деятельности, за производство работ вахтовым методом;

11)оплата подписки; командировочных расходов

сверх установленных норм;

12)страхование персонала организаций;

13)

покрытие всех видов налогов, выплачиваемых из чистой прибыли; 14)

создание совместных предприятий, покупка акций, облигаций и других ценных

бумаг;

15)платежи за

превышение предельно допустимых выбросов загрязняющих веществ;

16)содержание

аппарата управления объединений, ассоциаций и других выше

стоящих органов управления;

17)содержание учебных

заведений и состоящих на балансе организаций;

18) оказание помощи

училищам, занимающимся подготовкой рабочих для организаций;

19)

содержание подсобного сельскохозяйственного производства;

20) осуществление

некоторых природоохранных мероприятий.

Оставшиеся

средства чистой прибыли направляются на выплаты материального поощрения,

улучшения социально-бытовых условий работников организации.

Из приведенного выше

перечня распределения чистой прибыли можно заключить, что большая

часть приходится на инвестирование. Но утверждать, что такое же положение

обстоит с общей суммой средств, выделяемых на эти цели, нельзя. Все зависит от конкретной

ситуации, складывающейся в организации на момент осуществления такого распределения.

Учитывая

недостаточную рентабельность большинства реально функционирующих хозяйствующих

субъектов (организаций) и высокий уровень (до 40%) их убыточности, в настоящее время говорить о высокой

значимости этой формы инвестирования в первичных организациях не

приходится.

1.2

Актуальность инвестиционного планирования

Анализ состояния, в котором находится инвестиционный портфель, требуется

в каждый момент, когда появляется необходимость вмешаться в процесс

инвестирования. С анализа начинается вся работа над портфелем, анализу подлежат

все элементы портфеля: сроки погашения по ценным бумагам, фактическое

поступление денежных средств от реальных проектов, пересмотр степени риска по

элементам портфеля, финансовое состояние портфеля, кадры, производственные

процессы, колебание курсовой стоимости, ликвидность портфеля и его элементов,

качество результатов и т. д.

Планирование является основополагающей функцией в деятельности по

управлению инвестиционным процессом, что имеет подтверждение многолетней

практикой работы в этой области.

Планированию подлежат все виды действий по каждому элементу портфеля,

купля-продажа ценных бумаг, технологий оборудования, сдача объектов в эксплуатацию,

предъявление бумаг к погашению и т. д.

План действий по осуществлению инвестиций может структурироваться в

соответствии с разделением портфеля на корзины, на элементы, на виды

инвестиций, отражающие логику формирования портфеля, а также инвестиционную

политику фирмы.

Управление каждым структурным элементом портфеля подразумевает

осуществление некоего определенного набора действий, зависящих от вида

инвестиций. Он представляет собой самостоятельный уровень в структуре

инвестиционного процесса.

В частности, для каждой фазы реального инвестиционного проекта

определяется стоимость и рассчитываются календарные планы (графики) выполнения

работ. Графиками выполнения работ регламентируются затраты ресурсов и сроки

проведения работ. План реализации проекта и связанные с ним графики должны в

случае необходимости пересматриваться с учетом изменяющихся условий его

выполнения.

Для каждого пакета ценных бумаг определяется минимальная курсовая

стоимость, при достижении которой пакет реализуется, график поступления дивидендов

или процентов, а также регламентируется объем затрат на обслуживание пакета.

Важнейшим направлением планирования является оценка реальной стоимости

объекта инвестиций. Для планирования стоимости объекта применяются четыре типа

оценок, которые последовательно уточняют реальную рыночную стоимость объекта

инвестиций в зависимости от степени стадии принятия инвестиционного решения:

оценка перспективности объекта как источника дохода;

факторная оценка риска;

экспертная оценка отдачи;

окончательная оценка целесообразности инвестиций.

Точная оценка реальной стоимости потенциального объекта инвестиций, как

правило позволяет точно прогнозировать все возможные последствия, связанные с

использованием данного инвестиционного инструмента.

1.3

Проблемы инвестирования по Дж. М. Кейнсу.

По

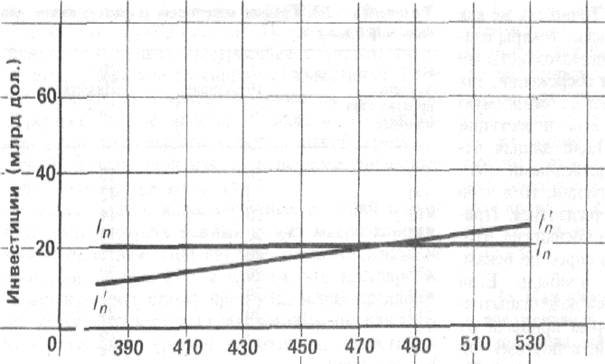

сравнению с графиком потребления график инвестиций не является

неизменным. Это естественно, так как инвестиции являются самым

изменчивым компонентом общих расходов. Приведенные данные также свидетельствуют,

что наш упрощенный подход к инвестициям как к независимым от

объема производства (рис. 1.2) не является таким уж

нереалистичным; расходы на инвестиции не находятся в строгом

соответствии с ВНП.

Рисунок1.2

График инвестиций: два варианта

Для

облегчения нашего анализа предлагаем график инвестиций 1п.

При этом допускается, что инвестиционные планы

предпринимателей не зависят от текущего уровня дохода. В

действительности график инвестиций может слегка подниматься,

как,показано с помощью кривой /n

Рассмотрим некоторые

наиболее важные факторы, которые объясняют изменчивость

инвестиций.

1. Продолжительные

сроки службы. Инвестиционные товары в

силу своей природы имеют довольно неопределенный срок службы. В

каких-то пределах закупки инвестиционных товаров носят дискретный характер и поэтому могут быть отложены. Старое оборудование или здания можно либо полностью ликвидировать и заменить, либо отремонтировать и использовать еще несколько лет. Оптимистические

прогнозы могут побудить плановиков

предприятия принять решение о замене устаревшего оборудования, то есть модернизировать производство, что увеличит уровень инвестиций. Чуть

менее оптимистический взгляд, однако, может привести к очень небольшому инвестированию.

2.Нерегулярность

инноваций. Уже было отмечено,

что технический прогресс является основным фак

тором инвестиций. Новая продукция и новые тех

нологии —

главный стимул к инвестированию. Од

нако история свидетельствует, что крупные

нововведения — железные дороги,

электричество, автомобили, компьютеры

и т. д. — появляются не столь регулярно.

Но когда это случается, происходит огромный

рост, или волна, инвестиционных расходов,

который со временем снижается. Классический при

мер: широкое распространение

автомобилей в 20-е

годы нашего века не только привело к

значительному росту инвестиций в саму автомобильную про

мышленность, но и повлекло за собой огромные

инвестиции в такие смежные отрасли,

как сталелитейная,

нефтеперерабатывающая, производство стекла

и резинотехнических изделий, не говоря уже о государственных инвестициях на строительство дорог и

магистралей. Но когда инвестиции в смежные

отрасли были окончательно «завершены», то

есть когда они обеспечили достаточный

основной

капитал для удовлетворения

потребностей автомобильной промышленности, общий уровень инвестиций стабилизировался.

3.Изменчивость

прибылей. Известно, что на ожидания будущей

доходности в значительной степени

влияет размер текущей прибыли. Кроме того, владельцы

и управляющие предприятий инвестируют

только тогда, когда чувствуют, что это будет прибыльно.

Текущая прибыль, однако, сама очень непостоянна. Следовательно, непостоянство прибыли придает изменчивый характер инвестиционным стимулам. Более того, нестабильность прибыли может вызвать инвестиционные колебания, так как прибыль выступает как основной

источник средств для предпринимательских инвестиций. Американские предприниматели склонны предпочитать этот внутренний источник финансирования росту внешней задолженности или выпуску акций. Короче говоря, рост прибыли дает плановикам фирмы как больше стимулов, так и больше

средств для инвестирования; уменьшение

прибыли

имеет обратный эффект. Непостоянство

прибыли

увеличивает нестабильность инвестиций.

4.Изменчивость

ожиданий. Уже объяснялось,

что, поскольку основной капитал имеет длительный

срок службы, принятие инвестиционных решений

осуществляется на основе ожидаемой чистой

прибыли.

Однако фирмы склонны

прогнозировать условия предпринимательства с учетом реалий сегодняшнего

дня. Поэтому правомерно предположить, что какие-либо события или

сочетание событий могут привести к значительным изменениям в условиях

предпринимательства в будущем, ожидания подвергаются радикальному пересмотру.

Какого же рода события могут поколебать уверенность предпринимателей?

Существенно повлиять на оптимизм или пессимизм предпринимателей способны

изменения внутриполитической обстановки, усиление «холодной войны«»,

разработки новых источников энергии, изменения роста населения и

связанного с ним спроса на рынке, решения суда по основным трудовым

и антитрестовским вопросам, новые законодательные

инициативы, забастовки, изменение государственной экономической политики

и многие другие подобные факторы.

В связи с этим

особого внимания заслуживает фондовая биржа. Плановики фирмы зачастую рассматривают

фондовую биржу как показатель или барометр общей уверенности

общества в будущей стабильности предпринимательства; повышение курса

акций на бирже придает уверенность в будущем, и, наоборот, понижение курса акций снижает

уверенность. Фондовая биржа, однако,

чрезвычайно подвержена спекуляции, и первоначально незначительные изменения курсов акций могут быть серьезно усилены биржевиками, которые греют руки на скупке и продаже акций. Более того, резкие изменения курсов акций, влияя на величину выручки, полученной от их продажи, оказывают воздействие на уровень

инвестиций, то есть на величину закупок основного капитала.

По

этим и подобным причинам вполне справедливо констатировать зависимость

большинства колебаний в объеме производства и занятости с изменениями в

инвестициях. На графике (см. рис. 1.2) эти изменения выражаются в

смещении кривой инвестиций вверх и вниз.

2 Анализ системы планирования инвестиционного развития

Уфимского Завода Технологического Оснащения

2.1 Общая

характеристика предприятия

Уфимский Завод технологического

оснащения (сокращенно УЗТО) – филиал Федерального Государственного Унитарного

Предприятия «Башкирское производственное объединение «Прогресс», создан

приказом №11 от 20.03.2000 г. по ФГУП БПО «Прогресс» на базе инструментального

цеха и расположен в отдельном специально оборудованном корпусе площадью 8600

м2.

На заводе имеется полный комплект

оборудования для изготовления прессформ, штампов, режущего и мерительного

инструмента, а также специального технологического оборудования. Согласно

«Положению о филиале» УЗТО обеспечивает инструментом и оснасткой в первую

очередь БПО «Прогресс» и работает по долгосрочным и разовым договорам с

предприятиями г. Уфы и других регионов.

УЗТО действует в соответствии с

гражданским законодательством, другими нормативными актами Российской Федерации

и Республики Башкортостан, иными правовыми актами, уставом «Прогресса»,

решениями его органов управления и «Положением о филиале ФГУП БПО

«Прогресс». Филиал не является юридическим лицом, имеет баланс в

составе баланса БПО «Прогресс» и пользуется счетом в банке.

УЗТО вправе от имени ФГУП БПО

«Прогресс» совершать сделки и иные юридические акты, выступать в интересах и от

имени предприятия на основании доверенности истцом и ответчиком в суде, в

арбитражном и третейском суде по делам, связанным с его деятельностью. Филиал

имеет печать, штамп и иные средства визуальной идентификации, содержащие

указание на их принадлежность филиалу, отвечает перед БПО «Прогресс» за

результаты своей хозяйственной деятельности, осуществляемой от имени

Предприятия. По обязательствам УЗТО перед государством и контрагентами

«Прогресс» отвечает в пределах, установленных законодательством и уставом

Предприятия. УЗТО не отвечает по обязательствам государства и муниципальных

образований, а государство и муниципальные образования не отвечают по

обязательствам УЗТО.

Основными целями деятельности

УЗТО являются:

·

Создание

мощности по выпуску технологической оснастки и специального технологического

оборудования, потребных для освоения новых изделий на Предприятии. Свободные

мощности загружаются заказами со стороны.

·

Создание

рентабельного производства при полном хозяйственном расчете.

·

Оперативность

в управлении производством предприятия.

Виды деятельности УЗТО:

·

Формирование

портфеля заказов на технологическую оснастку и нестандартное оборудование в

соответствии с планами БПО «Прогресс».

·

Изготовление

и ремонт технологической оснастки и нестандартного оборудования в соответствии

с планами БПО «Прогресс».

·

Обеспечение

БПО «Прогресс» покупным инструментом в соответствии с заказами производства.

·

Принятие

непосредственного участия в подготовке производства новых изделий,

проектирование и изготовление технологического оснащения в соответствии с

графиками и планами.

·

Формирование

недозагруженной мощности Предприятия и филиала внешними заказами. Освоение

серийной продукции инструмента и СТО.

·

Коммерческая

деятельность в области изготовления внешних заказов, приобретения сырья,

материалов и комплектующих изделий, а также прочей коммерческой деятельности в

пределах не более 5000 (пять тысяч) минимальных оплат труда.

·

Научно-техническая

разработка и внедренческая деятельность.

·

Коммерческая

и посредническая деятельность.

·

Обеспечение

технического надзора за эксплуатацией технологической оснастки и покупного

инструмента в производстве Предприятия.

·

Оказание

транспортных и ремонтно-строительных услуг юридическим и физическим лицам.

·

Организация

общественного питания.

Все вышеперечисленные виды

деятельности осуществляются в соответствии с действующим законодательством

Российской Федерации и Республики Башкортостан. Отдельными видами деятельности,

перечень которых определяется Федеральными законами, законами Республики

Башкортостан, УЗТО может заниматься при получении лицензии.

УЗТО осуществляет

внешнеэкономическую деятельность в соответствии с действующим законодательством

Российской Федерации и Республики Башкортостан по согласованию с БПО

«Прогресс».

Филиал обладает

самостоятельностью в осуществлении своей хозяйственной деятельности в пределах,

установленных Положением и решениями органов Предприятия. Вопросы реализации

закупленных и произведенных УЗТО продукции и товаров решаются им

самостоятельно. УЗТО самостоятельно, в соответствии с планами Предприятия,

планирует свою деятельность, определяет перспективы своего развития,

устанавливает формы, размеры оплаты труда, а также другие виды доходов его

работников. УЗТО решает вопросы выбора предмета договора при выполнении внешних

заказов, организует материально-техническое обеспечение собственной

деятельности, реализует свою продукцию, работы, услуги, отходы производства по

ценам и тарифам в соответствии с договорами, совершает сделки и другие

юридические акты, готовит для согласования с Предприятием материалы на списание

с баланса закрепленное за ним недвижимое имущество, оборудование, транспортные

средства, инвентарь, сырье и иные материальные ценности. УЗТО при работе с

Предприятием определяет цены, сроки изготовления и иные действия согласно

положению о взаимоотношениях.

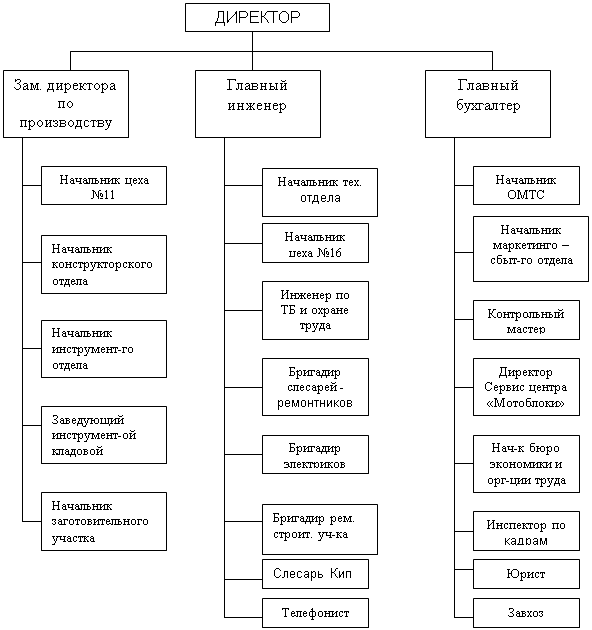

2.2

Организационная структура управления УЗТО – филиал ФГУП БПО «Прогресс»

Структурное

строение предприятия УЗТО — это наиболее распространенная в России, типичная

линейно -функциональная структура, предусматривающая создание при основных

звеньях структуры функциональных подразделений. Основная роль этих

подразделений состоит в подготовке проектов решений, которые вступают в силу

после утверждения соответствующими линейными руководителями.

Наряду

с линейными руководителями (заместители директора, начальники отделов и

цехов), существуют руководители функциональных подразделений (планового,

технического, бухгалтерии и др.), которые подготавливают проекты планов,

отчетов, превращающиеся в официальные документы после подписания линейными

руководителями.

Организационная структура УЗТО

представлена ниже.

Рисунок 2.1 – организационная

структура УЗТО

УЗТО возглавляет директор,

который назначается Генеральным директором БПО «Прогресс» на контрактной основе

сроком на 5 лет.

В обязанности

директора входит:

·

обеспечение

выполнения решений БПО «Прогресс»

·

совершение

сделок и других юридических актов

·

распоряжение

имуществом предприятия

·

заключение

договоров, в том числе трудовых в пределах средств

·

представление

интересов УТО во всех учреждениях и организациях

·

формирование

персонала, издание приказов в целях обеспечения нормальной работы предприятия.

Контроль над финансово-хозяйственной

деятельностью УЗТО осуществляет его главный бухгалтер и ревизионная комиссия

БПО «Прогресс». Поскольку УЗТО является филиалом ФГУП БПО «Прогресс», все

взаимоотношения между предприятиями фиксируются на балансовом счете 79.

Нестабильный рынок изготовления

технологической оснастки и обострение конкуренции требуют эффективного

управления маркетингом на предприятии.

Основные задачи маркетинговой

службы на УЗТО:

·

поиск заказов

и платежеспособных заказчиков, то есть формирование рынка сбыта продукции УЗТО

·

обеспечение

качества и конкурентоспособности продукции, снижение затрат на ее производство

·

разработка,

внедрение и продвижение новых видов продукции, новых технологий.

Заказы в УЗТО оформляются на

новые изделия главным технологом ФГУП БПО «Прогресс», согласовываются с ИКБ и

группой технического надзора УЗТО и утверждаются главным инженером ФГУП БПО

«Прогресс». Заказы на дублирование технологической оснастки и покупного

инструмента оформляет начальник цеха и утверждаются главным инженером ФГУП БПО

«Прогресс».

2.3

Развитие материально-технической базы и контроль качества на предприятии

В 2003 году на УЗТО был введен

цеховой контроль качества выпускаемых товаров, контроль за выполнением

технологических процессов совместно с заказчиками. Были приняты на работу

контрольный мастер и контролер. Основным критерием качества является высокая

квалификация работающих. С этой целью проводится индивидуальное обучение вновь

поступающих и повышение квалификации работающих. В течение 2003 года выполнены мероприятия

по улучшению качества на 80%(недовыполнены пункты по ремонту машин и приборов).

В целях повышения конкурентоспособности выпускаемой продукции производится

постоянное изучение аналогичной продукции конкурентов. На основании этого

ведется целенаправленная работа по уменьшению себестоимости и, как следствие

этого, цены на выпускаемую продукцию. Большое внимание уделяется дизайнерской

проработке выпускаемой продукции.

Имущество УЗТО составляют

основные фонды и оборотные средства, а также иные ценности, закрепленные за

ним, стоимость которых отражается в балансе УЗТО и сводном балансе БПО

«Прогресс».

Источниками формирования

имущества предприятия являются:

1.

Денежные и

иные материальные средства, закрепленные за ним

2.

Доходы,

полученные от реализации продукции, работ, услуг, а также от других видов

хозяйственной деятельности

3.

Безвозмездные

и благотворительные взносы, пожертвования организаций, предприятий и граждан

4.

Кредиты,

предоставляемые на цели, связанные с деятельностью УЗТО

5.

Иные источники,

не запрещенные законодательством

В 2003 году УЗТО приобрел:

1.

Вертикально-фрезерный

станок 6Р13

2.

Автомашину

ГАЗ 33021

УЗТО договоров на аренду,

арендаторов не имеет. Из 140 единиц оборудования, находящихся на балансе УЗТО,

все мобилизационные мощности в количестве 63 единиц находятся в исправном и

рабочем состоянии.

Проводится работа по

использованию передовых технологий и изобретений в производстве продукции и

предоставлении услуг. В процессе производства изготовления технологической

оснастки (штампов, пресс-форм) применяется электроэрозионная обработка

формообразующих деталей. В 2001 году на УЗТО введена более современная

технология цементации деталей. Были разработаны чертежи полимерной покраски.

Для снижения трудоемкости сварных металлоконструкций завод приобрел сварочное

оборудование для сварки металла в среде углекислого газа, что позволило

сократить время на зачистку изделий. К сожалению пока не удается пополнить парк

оборудования более совершенными станками, но проработка возможностей ведется и

в этом направлении.

2.4

Технико-экономический анализ состояния предприятия

Таблица2.2-

основные технико-экономические показатели УЗТО

|

№ |

Наименование |

Ед. |

2000г. |

2001г. |

2002г. |

2003г. |

| 1 | 2 |

3 |

4 |

5 |

6 |

7 |

| 1 | Объем отгруженной продукции |

т.р. | 2325,5 | 6416,7 | 6316,4 | 6094,9 |

Продолжение таблицы 2.2 – основные

технико-экономические характеристики УЗТО

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 |

Объем товарной продукции, | т.р. | 2560,3 | 10053,9 | 6399,2 | 6853,6 |

| в том числе на сторону | т.р. | 1755,1 | 8637,5 | 4261,9 | 4503,0 | |

| 3 | Численность, всего | чел. | 143 | 111 | 103 | 100 |

| 4 | Среднемесячная з/плата (на конец года) |

руб. | 3,032 | 3,4 | 3,9 | 4,3 |

| 5 | Прибыль | т.р. | — 1892 | 321 | — 3223 | — 3370 |

| 6 | Кредиторская задолженность на конец периода, всего |

т.р. | 3244 | 2906 | 1367 | 2177 |

| 7 | Дебиторская задолженность на конец периода, всего |

т.р. | 1284 | 1874 | 1203 | 1165 |

В 2003 году Уфимским заводом

технологического оснащения были изготовлены штампы, кондуктора, пресс-формы,

приспособления для предприятий г. Уфы, г. Омска, г. Димитров града, г.

Октябрьского, г. Нефтекамска. В настоящее время УЗТО работает с Уфимским

Моторостроительным Производственным Объединением. Цехом нестандартного

оборудования были освоены и изготовлены антивандальные коробки для

телекоммуникаций, пенобетонные установки и формы к ним.

В 2003 году УЗТО была выпущена

продукция на сумму 6853,6 тыс. руб., в том числе на сторону 4502,0 тыс. руб.

Инструментальным производством были изготовлены штампы, кондуктора,

пресс-формы, приспособления на сумму 4616,7 тыс. руб., что составляет 53068,5 н/ч.

Цехом нестандартного оборудования были изготовлены изделия на сумму 1523,9 тыс.

руб. – 8662,8 н/ч. так же был изготовлен прочий инструмент на сумму 713,0 тыс.

руб.

Объем производства по выпуску ТП

(в том числе на сторону) вырос с 4261,9 т.р. в 2002 году до 4502,0 т.р. в

2003., произошло снижение дебиторской задолженности: 2002г. – 1203 т.р., 2003

г. – 1165 т.р. Убыток, выведенный по правилам БУ, составил 3370,0 т.р. Выпуск

продукции на БПО «Прогресс» увеличился и составил 107,1% по сравнению с 2002 годом,

выпуск на сторону составил 105%.

Произведена уплата налогов с

расчетного счета УЗТО на сумму 797,0 т.р. Выплата з/платы – 3593 т.р., в виде

ТНП на сумму 858,2 т. р. Оплата произведенных работ и услуг сторонними

организациями на сумму 587,2 т.р. Приобретены материалы на сумму 1126 т.р.,

произведена и отгружена оснастка для Объединения на сумму 2350,6 т.р.

Произведен взаимозачет на сумму 151 т. р.

Обычный режим работы и

функционирования предприятия нарушают:

1.

Нестабильный

рынок сбыта (продукция, которую изготавливает УЗТО очень специфична и

пользуется спросом ограниченного количества заказчиков);

2.

Дефицит

квалифицированных специалистов (выпускники соответствующих ПТУ не согласны идти

на завод из-за низкой з/платы, средний возраст рабочих необходимой

специальности достигает 60-65 лет).

3.

Несвоевременные

платежи по заказам строительных организаций

В 2003 году было принято 3

ученика, которые были обучены и по окончании им присвоены разряды, также в

течение года были повышены разряды 2-м рабочим.

Таблица2.3

— отчет по кадрам

| В 2002 году | В 2003 году | |

| Принято | 51 чел. | 42 чел. |

| Уволено | 55 чел. | 53 чел. |

| Текучесть кадров | 108% | 126% |

Практикуется освоение смежных

профессий – 2 рабочих освоили смежные профессии. Ведется работа по закреплению

кадров – выделены места для иногородних в заводском общежитии, решаются и

социальные вопросы. Ведется работа с исследовательской лабораторией экспертизы

условий труда, с Госинспектором по ОТ РБ, с Институтом Профзаболеваний, с

Центром Госсанэпидемнадзора по работникам УЗТО, подлежащим медосмотру. 9

работающих, проходящих по вредным условиям труда, получают кисломолочные

продукты. Средний возраст работающих по УТО 50 лет. З/плата в течении года

выросла на 12,7%.

Основным источником информации

для анализа финансового состояния является бухгалтерский баланс, который

отражает финансовое состояние предприятия на момент его составления.

Проведем предварительный анализ

бухгалтерского баланса УЗТО за 2003 год.

| Таблица2.4 — предварительная оценка изменения структуры бухгалтерского баланса УЗТО за 2003 год,тыс.руб. |

|||||||

| Актив | На начало года | На конец года | Изменение (+,-) | Пассив | На начало года | На конец года | Изменение (+,-) |

| Раздел1 Внеоборотные активы | 20302 | 20163 | — 139 | Раздел3 Капитал и резервы | — 4063 | — 7433 | — 3370 |

| То же в % к итогу | 84,06 | 80,32 | — 3,74 | То же в % к итогу | — 16,82 | — 29,61 | — 12,79 |

| Раздел2 Оборотные активы | 3850 | 4941 | 1091 | Раздел4 Долгосроч. Обязат-ва |

|||

| То же в % к итогу | 15,94 | 19,68 | 3,74 | То же в % к итогу | |||

| Раздел5 Краткосрочные обязательства |

28215 | 32537 | 4322 | ||||

| То же в % к итогу | 116,82 | 129,61 | 12,79 | ||||

| Валюта баланса, всего (А) | 24152 | 25104 | 952 | Валюта баланса, всего(П) | 24152 | 25104 | 952 |

| То же, в % к итогу | 100 | 100 | Х | То же, в % к итогу | 100 | 100 | Х |

Общая

стоимость имущества предприятия увеличилась за анализируемый период на 952 т.р.

или на 3,94%. В его составе на начало отчетного периода оборотные активы

составили 3850 т.р , на конец года 4941 т.р, т.е за анализируемый период

оборотные активы увеличились на 1091 т.р, а их удельный вес в стоимости активов

предприятия увеличился на 3,74 пункта и составил на конец года 19,68% Сумма

внеоборотных активов за отчетный год уменьшилась на 139 т.р , а их удельный

вес в стоимости активов предприятия уменьшился на 3,74 пункта и составил на

конец года 80,32%.

Сумма капитала и резервов,

входящих в состав пассива, имеет отрицательное значение за счет непокрытого

убытка. За отчетный период произошло увеличение суммы непокрытого убытка на

3370 т.р, следовательно удельный вес собственных средств в стоимости пассивов

уменьшился на 12,79 пункта .

Краткосрочные

обязательства на начало года составили 28215 т.р , на конец года 32537 т.р,

т.е за анализируемый период они увеличились на 4322 т.р (12,79%).Уменьшение

собственных средств и увеличение доли заемных средств свидетельствует об усилении

финансовой неустойчивости предприятия и повышении степени финансовых рисков.

Анализ динамики состава и структуры имущества дает возможность установить

размер абсолютного и относительного прироста или уменьшения всего имущества

предприятия и отдельных его видов. Показатели структурной динамики отражают

долю участия каждого вида имущества в общем изменении совокупных активов

Таблица2.5 — состав, структура

|

|||||||

| Показатель | Остатки по балансу,т.р | структура активов,% | |||||

| на начало года | на конец года | изменение(+-) | на начало года | на конец года | изменение(+-) | ||

| 1.Внеоборотные активы,всего | 20302 | 20163 | — 139 | 84,06 | 80,32 | — 3,74 | |

| 1.1НМА | |||||||

| 1.2ОС | 20302 | 20163 | — 139 | 84,06 | 80,32 | — 3,74 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.3.Долгосрочные финансовые вложения) | ||||||

| 2.Оборотные активы, всего | 3850 | 4941 | 1061 | 15,94 | 19,68 | 3,74 |

| 2.1Запасы | 2520 | 3527 | 1007 | 10,43 | 14,05 | 3,62 |

| 2.2НДС по приобретенным ценностям |

20 | 235 | 215 | 0,08 | 0,94 | 0,86 |

| 2.3Дебиторская задолженность(платежи по которой ожидаются более, чем через 12 месяцев |

1203 | 1165 | — 38 | 4,98 | 4,64 | — 0,34 |

| 2.4Дебиторская задолженность(платежи по которой ожидаются в течение 12 месяцев) |

||||||

| 2.5Краткосрочные финансовые вложения) |

||||||

| 2.6Денежные ср-ва и их эквиваленты |

107 | 14 | — 93 | 0,44 | 0,06 | — 0,38 |

| Итого активов | 24152 | 25104 | 952 | 100 | 100 | Х |

Общая стоимость имущества предприятия увеличилась за

анализируемый период на 952 т.р или 3,94%. В его составе на начало отчетного

периода мобильные средства составили 3850 т.р, а за анализируемый период

увеличились на 1061 т.р.(27,56 %) и на конец года составили 4941 т.р., а их

удельный вес в стоимости активов предприятия увеличился на 3,74 пункта и

составил на конец года 19,68%.Оборотные средства увеличились главным образом за

счет запасов– на 1007 т.р.

Иммобилизованные средства уменьшилась за

анализируемый период на 139 т.р.(27,56%), а их удельный вес уменьшился на 3,74

пункта. Прирост имущества обеспечивается за счет прироста оборотных активов,

то есть вновь привлеченные средства вложены в более ликвидные активы, что

усиливает финансовую устойчивость предприятия. Уменьшение иммобилизованных

средств на фоне увеличения мобилизованных средств определяет положительную

тенденцию к увеличению оборачиваемости всей совокупности активов предприятия.

Состав, структура и

динамика собственного и заемного капитала.

Поступление,

приобретение, создание имущества предприятия может осуществляться за счет

собственных и заемных средств, характеристика соотношений которых раскрывает

существо его финансового положения.

Таблица 2.6 — состав, структура и динамика

|

||||||

| Показатель | остатки по балансу,т.р | структура собств.и заемного капиталов,% | ||||

| на начало года | на конец года | изменение | на начало года | на конец года | изменение | |

| 1.Капитал и резервы | — 4063 | — 7433 | — 3370 | — 16,82 | — 29,61 | — 12,79 |

| 1.1 УК | ||||||

| 1.2 Добавочный капитал | ||||||

| 1.3Резервный капитал | ||||||

| 1.4Фонд соц.сферы | ||||||

| 1.5Целевые фин-е и поступления |

||||||

| 1.6Нераспр.прибыль (непокрытый убыток) |

— 4063 | — 7433 | — 3370 | — 16,82 | — 29,61 | — 12,79 |

| 2.Обязательства | 28215 | 32537 | 4322 | 116,82 | 129,61 | 12,79 |

| 2.1Долгосрочные обязательства |

||||||

| 2.2Краткосрочные обязательства |

28215 | 32537 | 4322 | 116,82 | 129,61 | 12,79 |

| 2.2.1Кредиторская задолженность |

28018 | 32407 | 4389 | 116,01 | 129,09 | 13,08 |

Продолжение таблицы 2.6 – состав,

структура и динамика собственного и заемного капиталов

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2.2.2Задолженность участникам по выплате доходов |

||||||

| 2.2.3Доходы будущих периодов |

||||||

| 2.2.4Резервы предстоящих платежей |

||||||

| 2.2.5Прочие краткосрочные обязательства |

197 | 130 | — 67 | 0,81 | 0,52 | — 0,29 |

| ИТОГО собств.и заемного капиталов |

24152 | 25104 | 952 | 100 | 100 | Х |

На анализируемом предприятии за отчетный год уменьшилась сумма

собственного капитала, а заемного — увеличилась, что свидетельствует об

усилении финансовой неустойчивости предприятия, увеличении финансовых рисков,

повышении степени финансовой зависимости от внешних инвесторов и кредиторов.

При внутреннем анализе состояния финансов необходимо изучить структуру

собственного и заемного капитала, выяснить причины изменения отдельных его

слагаемых и дать оценку этих изменений за отчетный период. Данные, приведенные

таблице 3, показывают изменения в размере и структуре собственного капитала:

значительно увеличилась сумма непокрытого убытка (на 3370 т.р.). таким образом,

общая сумма собственного капитала за отчетный год уменьшилась на 82,94%.

Привлечение заемных средств в оборот предприятия – явление нормальное. Это

содействует временному улучшению финансового состояния, при условии, что они не

замораживаются на продолжительное время в обороте и своевременно возвращаются.

Однако высокая доля заемных средсв свидетельствует о финансовой неустойчивости

и зависимости от кредиторов. В отчетном периоде на предприятии наблюдается

увеличение всех источников заемных средств, кроме задолженности по налогам и

сборам. Наибольшую долю 129,09% (32407т.р.) формирования заемного капитала

составляет кредиторская задолженность, т.е. сумма краткосрочных обязательств

предприятия перед поставщиками, работниками по оплате труда, бюджетом и другие

финансовые обязательства.

Анализ

ликвидности и платежеспособности

Одним из показателей, характеризующих финансовую устойчивость

предприятия, является его платежеспособность, т.е. возможность наличными

денежными ресурсами своевременно погашать свои платежные обязательства.

Анализ платежеспособности необходим не только для предприятия с целью

оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов

(банков).

Платежеспособность

предприятия выступает в качестве внешнего проявления финансовой устойчивости,

сущностью которого является обеспеченность оборотных активов долгосрочными

источниками. Для оценки платежеспособности предприятия используется 3

показателя , различающихся набором ликвидных средств, рассматриваемых в

качестве покрытия краткосрочных обязательств.

1.

Коэффициент абсолютной ликвидности

ДС+КФВ

Ка=___________________________

Зк + Rn ,

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

Зк – краткосрочные кредиты;

Rn – кредиторская задолженность.

0,2<= Ка <= 0.5

Коэффициент абсолютной ликвидности характеризует

платежеспособность предприятия на дату составления баланса.

2.Критическая ликвидность

ДС+КФВ +Ra

Ккрит=____________________________

Зк

+ Rn ,

где Ra – дебиторская

задолженность.

Ккрит >=1

Критическая ликвидность отражает прогнозируемые

платежные возможности предприятия при условии своевременного проведения

расчетов с дебиторами. Характеризует ожидаемую платежеспособность предприятия

на период, равный средней продолжительности одного оборота дебиторской

задолженности.

3.Коэффициент текущей ликвидности

ДС+КФВ

+Ra + Z

Ктек= _____________________________

Зк + Rn ,

где Z – запасы. Z >=2

Коэффициент текущей ликвидности показывает возможности

предприятия при условии не только своевременных расчетов с дебиторами и

благоприятной реализации ГП, но и продажи в случае нужды прочих элементов

материальных оборотных средств ( НЗП, ТМЦ, ГП ). Характеризует

ожидаемую платежеспособность предприятия на период, равный средней

продолжительности одного оборота всех оборотных средств.

| Таблица 2.7 — динамика показателей ликвидности оборотных активов |

|||

| Показатель | на 01.01.03 | на 01.01.04 | |

| 1.Коэф. абсолютной ликвидности |

0,004 | 0,0004 | |

| 2.Коэф.промежуточной (критической) ликвидности |

0,046 | 0,036 | |

| 3.Коэф. текущей ликвидности | 0,137 | 0,145 | |

Превышение

текущих активов над текущими пассивами обеспечивает резервный запас для

компенсации убытков, которые может понести предприятие при размещении и

ликвидации всех текущих активов, кроме наличности. Чем больше значение этого

коэффициента, тем больше уверенность кредиторов, что долги будут погашены. Все

коэффициенты, характеризующие платежеспособность предприятия намного ниже

нормы. Это свидетельствует о том, что краткосрочные обязательства превышают

текущие активы, а финансовое положение неблагополучно, что означает для

потенциальных партнеров финансовый риск при заключении сделок.

За отчетный период коэффициент текущей ликвидности увеличился на 5,8% и

составил на конец года 0,145 , но его значение остается ниже нормального.

Увеличение данного коэффициента произошло в основном за счет роста запасов

готовой продукции и затрат в незавершенном производстве.

Анализ ликвидности баланса заключается в сравнении

средств по активам, структурированных по степени их ликвидности и расположенных

в порядке убывания ликвидности с обязательствами по пассиву, сгруппированными

по срокам их погашения и расположенных в порядке возрастания сроков.

Для определения ликвидности баланса сопоставляются

итоги приведенных групп по активам и пассивам. Баланс считается абсолютно

ликвидным –

А1>=П1, А2>=П2, А3>=П3, А4<П4

Выполнение первых трех неравенств

влечет выполнение четвертого. Если одно или несколько неравенств имеют

противоположный знак, то ликвидность баланса в большей или меньшей степени

отличается от абсолютной. Изучение соотношений этих групп активов и пассивов

за несколько периодов позволит установить тенденции в структуре баланса и его

ликвидности.

| Таблица 2.8 — группировка активов по уровню их ликвидности и обязательств |

|||||

| Группа | Группировка активов(А) | Сумма,т.р | Группа | Группировка пассивов(П) | Сумма,т.р |

| 1 | 2 | 3 | 4 | 5 | 6 |

| А1 | Наиболее ликвидные активы | 14 | П1 | Наиболее срочные обяз-ва | 32294 |

Продолжение таблицы 2.8 – группировка

активов по уровню их ликвидности и обязательств

| 1 | 2 | 3 | 4 | 5 | 6 |

| А2 | Быстрореализ. активы | 1165 | П2 | Краткосрочные обяз-ва | |

| А3 | Медленнореализ. активы | 3519 | П3 | Долгосрочные обяз-ва | |

| А4 | Труднореализ. активы | 20163 | П4 | Собств.капитал и др.постоянные пассивы |

— 7433 |

| Баланс |

А |

т.р | Баланс | П | т.р |

| (нарастающим итогом) | (нарастающим итогом) | ||||

| А1 | 14 | П1 | 32294 | ||

| А2 | 1179 | П2 | 32294 | ||

| А3 | 4698 | П3 | 32294 | ||

| А4 | 24861 | П4 | 24861 |

Из таблицы видно, что ни одно из неравенств не выполняется. Это

свидетельствует о несоблюдении минимального условия финансовой устойчивости,

отсутствия у предприятия собственных оборотных средств, то есть предприятие не

в состоянии выполнить свои внешние обязательства за счет своих активов. На УЗТО

осуществляются мероприятия по недопущению банкротства, в частности ведется

поиск заказов по территории всей РФ. Были даны рекламные объявления по городам

РБ и за ее пределами. В результате были заключены долгосрочные договора. В 2003

году заключено 22 договора с посторонними организациями, из них 4 переходящие

из года в год. 17 договоров выполнено в 2003 году. Осуществляется усиленный

ремонт станков и агрегатов.

Анализ состояния дебиторской и

кредиторской задолженностей

Большое влияние на оборачиваемости капитала, вложенного в текущие

активы, а, следовательно, на финансовое состояние предприятие оказывает

увеличение или уменьшение дебиторской задолженности.

|

Таблица 2.9 — состав и динамика |

|||

| Показатель | На 01.01.01 | На 01.01.02. | Изменение (+,-) |

|

1.Краткосрочная дебиторская задолженность-всего, т.руб |

1203 | 1165 | — 38 |

|

в том числе: покупатели и заказчики |

1167 | 778 | — 389 |

| авансы выданные | |||

| прочие дебиторы | 36 | 387 | 351 |

За отчетный год краткосрочная

дебиторская задолженность уменьшилась на 38 т.р. и составила на конец года

1165т.р. Наибольшую долю в дебиторской задолженности составляют расчеты с

покупателями и заказчиками –97% (1167т.р.) на начало года и 66,78% (778т.р.) на

конец года. Это ставит предприятие в зависимость от финансового состояния

партнеров. В отчетном периоде наблюдается тенденция уменьшения доли дебиторской

задолженности. Наличие на предприятии просроченной задолженности создает финансовые

затруднения, так как предприятие чувствует недостаток финансовых ресурсов для

приобретения производственных запасов, выплаты заработной платы. Кроме того,

замораживание средств в дебиторской задолженности приводит к замедлению

оборачиваемости капитала, также означает рост риска непогашения долгов и

уменьшение прибыли.

Кредиторская задолженность – это сумма краткосрочных обязательств

предприятия перед поставщиками, работниками по оплате труда, бюджетом и других

финансовых обязательств.

Ее объем, качественный состав и движение характеризуют состояние

платежной дисциплины, степень стабильности финансового состояния предприятия.

| Таблица 2.10 — состав и динамика краткосрочной кредиторской задолженности по данным годового отчета |

|||||

| Показатель | На 01.01.03 | На 01.01.04 | Измен-е (+,-) | Темп роста,% | |

| 1.Краткосрочная кредиторская |

115,66 | ||||

| Задолженность-всего, т.руб | 28018 | 32407 | 4389 | ||

| в том числе: | 118 | 1420 | 1302 | 120,34 | |

| Поставщики и подрядчики | |||||

| по оплате труда | 322 | 406 | 84 | 126,1 | |

| перед государственными и внебюджетными фондами |

115 | 131 | 16 | 113,9 | |

| по налогам и сборам | 208 | 149 | — 59 | 71,63 | |

| прочие кредиторы | 27255 | 30301 | 3046 | 111,18 | |

Кредиторская

задолженность увеличилась по всем пунктам, кроме задолженности по налогам и

сборам. Наиболее быстрыми темпами в отчетном году возрастала задолженность

перед поставщиками и подрядчиками (126,1%). Наибольшую часть в составе

кредиторской задолженности составляет задолженность прочим кредиторам

27255–т.р. на начало, 30301 т.р. – конец года, эта задолженность увеличилась в

отчетном периоде на 3046 т.р.( 11,2% ), а ее удельный вес в составе всей

задолженности уменьшился на 3,8 пункта. Просроченная кредиторская задолженность

приводит к выплате штрафов и ухудшению финансового состояния. Неплатежи

предприятия свидетельствуют о серьезных финансовых затруднениях, нарушении

платежной дисциплины.. Причинами неплатежей являются: низкая рентабельность,

отвлечение средств в образование излишних материальных запасов, иммобилизация

оборотных средств.

Расчет эффективности использования оборотного капитала

Оборачиваемость средств,

вложенных в имущество, оценивается следующими показателями:

КОБОР-ТИ = РП/АСР ,

где КОБОР-ТИ – количество оборотов

капитала или его составляющих за анализируемый

период,

РП – выручка от реализации,

АСР – среднегодовые остатки оборотных активов.

ПО =

Д/КОБОР-ТИ ,

где ПО- продолжительность

одного оборота в днях,

| Таблица 2.11 — расчет эффективности использования оборотного капитала |

|||

| показатель | 2003 год | 2002 год | |

| 1.Выручка от реализации, т. руб. |

5609,986 | 5720,53 | |

| 2.Среднегодовые остатки оборотных |

24628 | 24145 | |

| активов, т. руб. | |||

| 3. Оборачиваемость (с точностью |

1580,4 | ||

| до 0,1 сут.) | 1518,9 | ||

| 4.Коэф-т оборачиваемости (с точностью |

0,226 | 0,237 | |

| до 0,001) | |||

| 5.Коэф-т оборачиваемости при обьеме |

|||

| реализации анализируемого периода и |

0,232 | ||

| среднегодовых остатках предыдущего |

|||

| года | |||

|

6.Влияние на изменение а) обьемы реализации |

— 0,005 | ||

| б)среднегодовых остатков активов |

— 0,006 | ||

| (п.4,гр.2 — п.5, гр.2) | |||

| в) результата факторного анализа |

— 0,011 | ||

| коэф-та оборачиваемости (+/-) |

|||

| 7.Ускорение (-), замедление (+) |

— 62 | ||

| оборачиваемости,сут. | |||

| 8.Сумма высвобождения (-), привлечения |

|||

| (+) оборотных активов в результате изме- |

958,37 | ||

| нения оборачиваемости (п.3,гр.2 -п.3 гр.1) |

|||

| * п.1, гр.2:360, т. руб. | |||

| 9. Однодневный оборот, т. р. Стр.1:360 |

15,58 | ||

По данным таблицы видно, что ПО увеличилась на 62 дня, что

свидетельствует об ухудшении финансового положения предприятия. В результате

появилась потребность в дополнительных средствах

Ср-ва доп. = РП/Д*(ПОотч –ПОбаз)=958,37 т.р

Определим влияние каждого фактора на коэффициент оборачиваемости:

При уменьшении объема реализации с 5609,986 до 5720,53 т.р. и сохранении

среднегодовых остатков коэффициент оборачиваемости уменьшился на 0,005.

При увеличении среднегодовых остатков с 24145 до 24628 т.р. и сохранении

объема реализации анализируемого периода коэффициент оборачиваемости уменьшился

на 0,006. Балансовая разность составляет — 0,011.Т.е. оба фактора: и уменьшение

объема реализации, и увеличение среднегодовых остатков отрицательно влияют на

оборачиваемость активов предприятия.

Оценка

показателей оценки финансовой устойчивости предприятия

| Таблица 2.12 — динамика показателей оценки финансовой устойчивости |

|||

| Показатель | Оптимальное знач-е | на 01.01.03 | на 01.01.04 |

| 1 | 2 | 3 | 4 |

| 1.Коэф-т автономии (фин. независимости) |

>=0,5 | — 0,168 | — 0,296 |

| СК/А | |||

| 2.Коэф-т фин. устойчивости: (СК+ДП)/А |

>=0,7 | — 0,168 | — 0,296 |

| 3.Коэф-т фин. зависимости: ЗК/А |

<=0,5 | 116,8 | 129,6 |

| 4.Коэф-т финансирования: СК/ЗК |

>=1 | — 0,144 | — 0,228 |

| 5.Коэф-т инвестирования: CК/ВА |

0,5-0,7 | — 0,2 | — 0,368 |

| 6.Коэф-т постоянного актива: ВА/СК |

>0,5-0,8 | — 5 | — 2,72 |

| 7.Финансовый лэверидж (рычаг): ЗК/СК |

<0,5 | — 6,9 | — 4,4 |

Продолжение таблицы 2.12 – динамика

показателей оценки финансовой устойчивости

| 1 | 2 | 3 | 4 |

| 8.Коэф-т соотношения мобильных и |

Х | 0,19 | 0,24 |

| иммобильных средств: ОА/ВА | |||

| 9. Коэф-т мобильности оборотных средств: Д/(З+ДЗ+Д) |

Х | 0,028 | 0,003 |

| 10. Коэф.-т имущества произв. назначения |

>=0,5 | 0,945 | 0,944 |

Большинство

коэффициентов не соответствуют нормативам. Кроме того наблюдается отрицательная

тенденция их динамики за отчетный год. Это говорит о серьезных финансовых

затруднениях предприятия. На предприятии высокая доля заемных средств,

количество денежных средств в общем объеме оборотных недостаточно, мобильность

оборотных средств низкая и т.д.

Движение

денежных средств на предприятии

| Таблица2.13 — оценка движения денежных средств по видам деятельности |

||||

| Показатель | Всего | Текущ. деят-ть |

Инвест. деят-ть |

Финансовая деят-ть |

| А | 1 | 2 | 3 | 4 |

| 1. Остаток денежных средств всего |

107 | Х | Х | Х |

| 2. Поступило денежных средств |

6638 | 6105 | 533 | |

| 3. Направлено денежных средств |

6731 | 6731 | ||

| 4. Остаток денежных средств всего |

14 | Х | Х | Х |

| Приток (+) | 533 | |||

| Отток (-) | 93 | 626 | ||

Искусство управления денежными средствами состоит в том, чтобы

держать на счетах минимально необходимую сумму , которая необходима для текущей

деятельности. За анализируемый период денежные средства предприятия уменьшились

на 93 т.р. и составили на конец года 14 т.р. Все поступившие денежные средства

направлены в текущую деятельность на приобретение товаров, услуг, сырья и

материалов, топлива, энергии и других оборотных активов; на оплату труда, на

расчеты по налогам и сборам. Средства от инвестиционной деятельности получены

за счет продажи объектов основных средств. Превышение оттоков над притоками

приводит к нехватке денежных средств и увеличению потребности в кредите. Приток

денежных средств наблюдается только от инвестиционной деятельности (+533т.р.).

В целом в отчетном периоде наблюдается отток средств. Отсутствие необходимого

запаса денежных средств свидетельствует о серьезных финансовых затруднениях.

Анализ рентабельности хозяйственной деятельности

предприятия

Если предприятие получает прибыль, то оно считается рентабельным. Показатели,

характеризующие рентабельность, характеризуют относительную прибыльность. Для

объективной оценки эффективности хозяйственной деятельности необходимо

охарактеризовать динамику уровня рентабельности.

Таблица2.14 — показатели рентабельности

|

|||

Показатель |

2002 год |

2003 год |

Абсолют. откл-ния (+,-) |

| Балансовая прибыль(т.р.) | — 3223 | — 3370 | — 147 |

| Объем реализации(т.р.) | 5720,53 | 5609,986 | — 110,544 |

| Средние остатки всех активов (т.р.) | 24145 | 24628 | 483 |

| Рентабельность продаж (%) | — 56 | — 60 | — 4 |

| Рентабельность активов (%) | — 13,35 | — 13,68 | — 0,33 |

Т. о., произошло общее снижение рентабельности в отчетном году.

Рентабельность продаж снизилась на 4% (из-за снижения объема реализации и

выручки), рентабельность активов – на 0,33% (что говорит о нерациональном

использовании активов).

Основными источниками резервов повышения уровня рентабельности продукции

являются увеличение суммы прибыли от реализации продукции и снижения

себестоимости товарной продукции.

Освоение резервов роста прибыли на имеющихся производственных мощностях

без дополнительных капитальных вложений, а следовательно, и без увеличения

суммы постоянных затрат, позволит увеличить не только рентабельность работы

предприятия, но и запас его финансовой прочности.

Таким образом, показатели финансово-экономической деятельности и их

динамика в 2003 году показывают, что за отчетный год производственная и

финансовая ситуация на предприятии ухудшилась.

Уменьшился

объем производства и реализации продукции, вследствие этого, уменьшились в

отчетном году рентабельность активов, собственного капитала, продаж.

Денежные средства за отчетный год уменьшились на 93 т.р., т.е. происходит

превышение оттоков над притоками, что может привести к нехватке денежных

средств. За отчетный год уменьшились коэффициенты ликвидности, значение которых

и в прошлом году было ниже нормативного.

В анализируемом периоде также уменьшилась доля собственных средств по

сравнению с заемными. Это неблагоприятная тенденция для предприятия, необходимо

стремиться к увеличению финансовой независимости или удельного веса

собственного капитала в его общей сумме. От того, насколько оптимально

соотношение собственного и заемного капитала. Во многом зависит финансовое

положение предприятия. Для увеличения общей стоимости имущества предприятие

должно постоянно поддерживать платежеспособность и рентабельность, а также

оптимальную структуру баланса.

Кроме того, уменьшилась доля собственного оборотного капитала за счет

увеличения доли краткосрочных обязательств в пассиве баланса. Это приводит к

увеличению переменной и уменьшению постоянной части текущих активов. Сохранение

такой тенденции может усилить финансовую зависимость предприятия и

неустойчивость его положения Уменьшить дефицит собственного капитала можно за

счет ускорения его оборачиваемости путем сокращения сроков строительства,

производственно-коммерческого цикла, сверхнормативных остатков запасов, НЗП и

т.д.

2.5

Программа деятельности предприятия на 2005год

Программа деятельности УЗТО в

первую очередь направлена на выполнение программы ФГУП БПО «Прогресс» и

формируется после получения последней в зависимости от свободных мощностей.

Ориентировочно, на БПО «Прогресс» сформирован заказ на сумму 11 млн. руб.

Программа деятельности УЗТО на

2005 год:

·

Увеличить

объем производства на 35%

·

Освоить три

новых изделия под серийное производство

·

Реанимация

4-х импортных станков для инструментального производства

·

Внедрить

линию порошковой покраски

·

Внедрить 4