Содержание:

Введение

Глава I. Состояние оборотных активов предприятия

1.1 Оборотные активы и их классификация

1.2 Финансовая устойчивость

хозяйственного субъектаГлава II. Амортизация основных фондов

2.1 Понятие и методы начисления

амортизации2.2 Амортизационная политика

предприятия и ее экономическое обоснованиеГлава III. По данным бухгалтерской и финансовой отчетности

рассчитать показатели деловой активности компанииЗаключение

Список используемой литературы

Глоссарий

Приложение

Введение

Оборотные

средства предприятий находятся в постоянном движении. Они проходят последовательно

три стадии и принимают три формы, совершая полный кругооборот. На первой стадии

происходит превращение денежной формы в материальную в виде производственных

запасов. Во второй стадии эти запасы превращаются в незавершенное производство,

а по его завершении принимают форму готовой продукции. Третья, завершающая

стадия кругооборота представлена реализацией готовой продукции и превращением

оборотных средств в денежную форму (фонд обращения).Непрерывность

кругооборота средств достигается благодаря тому, что они, пребывая одновременно

во всех трех формах, последовательно превращаются из одной формы в другую.Оборотные

фонды кроме денежной оценки имеют вещественное содержание и представляют собой

предметы труда, потребляемые в каждом производственном цикле. Они полностью

переносят свою стоимость на готовый продукт и в процессе производства изменяют

свою натурально-вещественную форму или утрачивают ее (при потреблении

электроэнергии, сгорании топлива и др.).Быстротечность,

высокая степень риска хозяйственных операций, сложность финансового положения

большинства субъектов хозяйствования приводят к необходимости постоянного

развития, совершенствования основ финансовой диагностики. С учетом того, что

каждый хозяйствующий субъект представляет собой постоянно развивающийся

многоэлементный комплекс, возникает необходимость исследования финансового

состояния, а также степени его устойчивости.Обеспечение

финансовой устойчивости любой коммерческой организации является важнейшей

задачей ее менеджмента.Задачей

анализа финансовой устойчивости является оценка степени независимости от

заемных источников финансирования.Тема

курсовой работы, безусловно, актуальна потому, что предприятия нуждаются в оборотных

производственных фондах и в фондах обращения. Совокупность денежных средств,

вложенных в оборотные производственные фонды и фонды обращения с целью обеспечить

непрерывность процесса производства и реализации продукции, составляет

оборотные средства (средства в обороте).Целью

данной курсовой работы является исследование бухгалтерского баланса и оценка

финансовой устойчивости организации.Задачи

данной работы:·

Дать

характеристику оборотных активов;·

Проанализировать

финансовую устойчивость хозяйствующего субъекта;·

Рассмотреть

понятие амортизации основных средств и методы начисления амортизации;·

Определить

амортизационную политику предприятия и ее экономическое обоснование;·

По данным бухгалтерской и финансовой отчетности

рассчитать показатели деловой активности компании.Объектом

изучения в работе

является открытое акционерное общество «ПМК–1».Глава I Состояние оборотных активов

1.1

Оборотные активы

и их классификацияОборотными

активами считается имущество, которое нельзя использовать повторно в той же

форме. Это имущество используется для обслуживания текущей деятельности

предприятия и «оборачивается» в течение одного операционного цикла продолжительностью

не больше одного года.К

оборотным активам относятся:»

материальные оборотные средства;»

денежные средства;»

краткосрочные финансовые вложения;»

средства в расчетах.К

материальным оборотным средствам относят сырье и материалы, топливо,

полуфабрикаты, возвратные отходы производства (отходы, которые могут быть

использованы для производства другой продукции или реализованы на сторону,

например, металлическая стружка, возникающая при обработке деталей, которая

может быть переплавлена или сдана в металлолом), инвентарь и принадлежности,

служащие менее года, незавершенное производство, животные на выращивании и

откорме (молодняк животных до его перевода в разряд основных средств), расходы

будущих периодов (осуществленные расходы, доход от которых предполагается

получить в будущем, например, расходы на подготовку производства, расходы на

страхование).Денежные

средства, которые принято относить к оборотным активам, включают наличные

деньги в кассе организации, на расчетном счете и на других счетах в банках.Классификация

оборотных активов может

быть построена по следующим основным признакам.1.

По характеру финансовых источников:·

валовые оборотные

активы;·

чистые оборотные

активы;·

собственные

оборотные активы.2.

По видам:·

запасы сырья, материалов,

полуфабрикатов;·

запасы готовой

продукции;·

собственные

оборотные активы;·

денежные активы;·

прочие виды

оборотных активов.3.

По характеру участия в операционном процессе:·

Оборотные активы,

обслуживающие производственный цикл организации;·

Оборотные активы,

обслуживающие финансовый цикл организации.4.

По периоду функционирования:·

Постоянная часть

оборотных активов;·

Переменная часть

оборотных активов.Теперь

давайте рассмотрим классификацию подробнее.1.

Классификация оборотных активов по характеру финансовых источников

формирования:·

валовые оборотные

активы (или оборотные средства в целом) — характеризуют общий их объем,

сформированный за счет как собственного, так и заемного капитала. В составе

отчетного баланса организации они отражаются как сумма второго и третьего

разделов его актива;·

чистые оборотные

активы (или чистый рабочий капитал) — характеризуют ту часть их объема, которая

сформирована за счет собственного и долгосрочного заемного капитала.ЧОА

= ОА — КФОгде

ЧОА — сумма чистых оборотных активов организации; ОА — сумма валовых оборотных

активов организации; КФО — краткосрочные текущие финансовые обязательства

организации;·

собственные

оборотные активы — характеризуют ту их часть, которая сформирована за счет

собственного капитала организации.Сумму

собственных оборотных активов организации рассчитывают по формуле:СОА

= ОА — ДЗК — КФОгде

СОА — сумма собственных оборотных активов организации; ОА — сумма валовых

оборотных активов организации; ДЗК — долгосрочный заемный капитал,

инвестированный в оборотные активы организации; КФО — краткосрочные финансовые

обязательства организации.Если

организация не использует долгосрочный заемный капитал для финансирования

оборотных средств, то суммы собственных и чистых оборотных средств совпадают.2.

Классификация оборотных активов по видам оборотных активов:·

запасы сырья,

материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем

входящих материальных потоков в форме запасов, обеспечивающих производственную

деятельность организации;·

запасы готовой

продукции. Этот вид оборотных средств характеризует объем выходящих

материальных потоков в форме запасов произведенной продукции, предназначенной к

реализации. В практике к этому виду оборотных средств добавляют обычно объем

незавершенного производства. При значительном объеме и продолжительности цикла

незавершенного производства его выделяют в процессе финансового менеджмента в

отдельный вид оборотных средств;·

дебиторская

задолженность. Она характеризует сумму задолженности в пользу организации,

представленную финансовыми обязательствами юридических и физических лиц по

расчетам за товары, работы, услуги, выданные авансы и т.п.;·

денежные активы.

На практике к ним относят не только остатки денежных средств в национальной и

иностранной валюте (во всех их формах), но и сумму краткосрочных финансовых

вложений, которые рассматриваются как форма инвестиционного использования

временно свободного остатка денежного оборотного капитала (так называемый

спекулятивный остаток денежных средств);·

прочие виды

оборотных активов. К ним относятся оборотные активы, не включенные в состав

рассмотренных выше, если они отражаются в общей их сумме (расходы будущих

периодов и т.п.).3.

Классификация оборотных активов по характеру участия в операционном процессе:·

оборотные активы,

обслуживающие производственный цикл организации (запасы сырья, материалов и

полуфабрикатов; объем незавершенного производства; запасы готовой продукции);·

оборотные активы,

обслуживающие финансовый цикл организации (дебиторская задолженность и др.).4.

Классификация оборотных активов по периоду функционирования оборотного

капитала:·

постоянная часть

оборотных активов. Она представляет собой неизменную их часть, которая не

зависит от сезонных и других колебаний операционной деятельности организации и

не связана с формированием запасов товарно-материальных ценностей сезонного

хранения, досрочного завоза и целевого назначения;·

переменная часть

оборотных активов. Она представляет собой варьирующую их часть, которая связана

с сезонным возрастанием объема производства и реализации продукции,

необходимостью формирования в отдельные периоды хозяйственной деятельности

организации запасов товарно-материальных ценностей сезонного хранения,

досрочного завоза и целевого назначения. В составе этого вида оборотных средств

обычно выделяют максимальную и среднюю их части.1.2 Финансовая устойчивость хозяйственного субъекта

Быстротечность,

высокая степень риска хозяйственных операций, сложность финансового положения

большинства субъектов хозяйствования приводят к необходимости постоянного

развития, совершенствования основ финансовой диагностики. С учетом того, что

каждый хозяйствующий субъект представляет собой постоянно развивающийся

многоэлементный комплекс, возникает необходимость исследования финансового

состояния, а также степени его устойчивости.В

широком смысле финансовую устойчивость можно трактовать, как способность

хозяйствующего субъекта функционировать в состояниях, по меньшей мере, близких

к равновесию (финансово-экономическое равновесие хозяйствующего субъекта) в

условиях постоянных внешних и внутренних воздействий. В более узком смысле

финансово-экономическая устойчивость хозяйствующего субъекта это такое

финансово-экономическое состояние организации, при котором она не только

является ликвидной, платежеспособной, но и имеет достаточно средств для

нормального функционирования.Финансовая

устойчивость — одна из характеристик соответствия структуры источников

финансирования в структуре активов. В отличие от платежеспособности, которая

оценивает оборотные активы и краткосрочные обязательства предприятия,

финансовая устойчивость определяется на основе соотношения разных видов

источников финансирования и его соответствия составу активов.Финансовая

устойчивость — это стабильность финансового положения предприятия,

обеспечиваемая достаточной долей собственного капитала в составе источников

финансирования.Процесс

исследования финансовой устойчивости организации включает диагностику:·

ликвидной

устойчивости;·

платежной устойчивости

(при необходимости кредитоспособной);·

активности

(финансовой, деловой и т.д.);·

устойчивости

инвестиционной привлекательности;·

устойчивости

имущественного положения и др.Задачей

анализа финансовой устойчивости является оценка степени независимости от

заемных источников финансирования.Несомненно, бухгалтерский баланс – важнейший источник информации о

финансовом положении организации за отчетный период. Он позволяет определить

состав и структуру имущества организации, мобильность и оборачиваемость

оборотных средств, состояние и динамику дебиторской и кредиторской

задолженности, конечных финансовый результат (прибыль или убыток).Назначение бухгалтерского баланса – итоговое обобщение информации

бухгалтерского учета.Обобщающим показателем финансовой независимости является излишек

или недостаток источников средств для формирования запасов, который

определяется в виде разницы величины источников средств и величины запасов.Для характеристики источников формирования запасов и затрат

используется несколько показателей, которые отражают различные виды источников.1. Наличие собственных оборотных средств:

СОС = Капитал

и резервы — Внеоборотные активыили СОС = (стр. 490 — стр. 190)

2. Наличие собственных и долгосрочных заемных источников

формирования запасов или функционирующий капитал(КФ):

КФ = [Капитал

и резервы + Долгосрочные пассивы]- Внеоборотные активыили КФ = ([стр. 490 + стр. 590] — стр. 190)

3. Общая величина основных источников формирования запасов

(Собственные и долгосрочные заемные источники + Краткосрочные кредиты и займы

— Внеоборотные активы):ВИ = [Капитал

и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы] —

Внеоборотные активы или ВИ = (стр. 490 + стр. 590 + стр. 610) — стр. 190Трем показателям наличия источников формирования запасов

соответствуют три показателя обеспеченности запасов источниками формирования:1. Излишек (+) или недостаток (—) собственных оборотных

средств:+ФС = СОС — Зп

или +ФС = стр. 490 — стр. 190 — стр. 210

2. Излишек (+) или недостаток (—) собственных и долгосрочных

заемных источников формирования запасов-±фт = КФ — Зп

или + Фт = стр. 490 + стр. 590 — стр. 190 — стр.

2103. Излишек (+) или недостаток (—) общей величины основных

источников для формирования запасов:±Ф =

ВИ — Зпили ± ФО = стр. 490 +стр. 590 + стр. 610 — стр. 190 — стр.

210Для определения типа финансовой устойчивости компании

составляется таблица соответствия показателей типам финансовой устойчивости.Таблица 1

Сводная таблица показателей по типам финансовых ситуаций

| Показатели | Тип финансовой ситуации |

|||

| Абсолютная независимость |

Нормальная независимость |

Неустойчивое состояние |

Кризисное состояние |

|

|

± Фс |

Фс>0 |

Ф°<0 |

Фс< |

Фс<0 |

|

± Фт |

фт>о | фт>о |

Фт<0 |

Фт<0 |

| ± Ф° = ВИ-Зп |

Ф°>0 | Ф°>0 | Ф°>0 | Ф°<0 |

Теперь

проанализируем финансовую отчетность ОАО «ПМК–1» по вышеприведенной методике.

Таблица

2

Исходные

данные для анализа финансовой устойчивости ОАО «ПМК–1»

| Показатели | Расчет | 1.01.2004 | 1.01.2005 | Отклонения | |

| Тыс.руб. | % | ||||

| Общая величина запасов | Стр.210 | 15111 | 19975 | 4864 | 132.19 |

| Внеоборотные активы | Стр.190 | 22001 | 44339 | 22338 | 201.53 |

| Капитал и резервы | Стр.490 | 3152 | 2428 | — 724 | 77.03 |

| Долгосрочные обязательства |

Стр.590 | 0 | 0 | 0 | 0 |

| Краткосрочные обязательства |

Стр.610 | 4000 | 4500 | 500 | 112.5 |

Таблица

3

Тип

финансовой устойчивости ОАО «ПМК–1», тыс.руб.

| Показатели | Расчет | 1.01.2004 | 1.01.2005 | Отклонение |

| Общая величина запасов | Стр.210 | 15111 | 19975 | 4864 |

| Собственный оборотный капитал (СОС) |

Стр.490-стр.190 | — 18849 | — 41911 | — 23062 |

| Функционирующий капитал (КФ) |

(стр.490+590) — 190 | — 18849 | — 41911 | — 23062 |

| Общая величина источников (ВИ) |

(стр.490+590+610) — 190 | — 14849 | — 37411 | — 22562 |

|

±ФС=СОС-Зп |

— 61162 | — 61886 | — 724 | |

|

±Фт=КФ-Зп |

— 33960 | — 61886 | — 27926 | |

|

± Фо=ВИ-Зп |

— 29960 | — 57386 | — 27426 | |

| Тип финансового состояния |

{0;0;0} | {0;0;0} | ||

На

основании проведенного анализа отмечу, что предприятие ОАО «ПМК–1» исходя из

предложенной методики определения типа финансовой устойчивости находится на

грани кризисного состояния.

Глава II Амортизация основных фондов

2.1 Понятие и методы начисления амортизации

Амортизация – это метод включения по частям

стоимости основных фондов (в течение срока их службы) в затраты на

производственную продукцию и последующее использование этих средств для

возмещения потребленных основных средств.

Величина

амортизационных отчислений определяется нормами амортизации.

Норма

амортизации а – установленный размер ежегодных амортизационных отчислений в

процентах от стоимости основных средств на образование амортизационного фонда:

![]()

где

Аг – годовые амортизационные отчисления; Ксг –

среднегодовая балансовая стоимость.

Основная

функция амортизации – обеспечение воспроизводства, восстановления основных

средств.

Вторая

функция – учетная.

Кроме

того, амортизация выполняет и стимулирующую функцию, так как предусматривает

наиболее полное использование основных средств: чем дольше по времени

функционирует оборудование, тем больше производится продукции и тем скорее

будет перенесена стоимость основных средств.

Амортизация по вновь поступившим основным средствам начисляется с 1-го

числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, а

по выбывшим основным средствам заканчивается 1-го числа месяца, следующего за

месяцем выбытия или месяцем выбытия или месяцем полного погашения стоимости

объекта. Таким образом, обороты по счету 01 «Основные средства» за текущий

месяц при исчислении сумм амортизации в расчет не принимают.

Амортизационные

начисления не начисляют по: жилым зданиям, общежитиям, квартирам; объектам

внешнего благоустройства и другим аналогичным объектам лесного хозяйства,

дорожного хозяйства; специализированным сооружениям судоходной обстановки и

тому подобным объектам; продуктивному скоту, многолетним насаждениям, не

достигшим эксплуатационного возраста; приобретенным изданиям (книги, брошюры и

т. п.).

Значительную

роль в системе амортизации играют методы ее начисления. Они влияют на объем

амортизационного фонда, на степень концентрации ресурсов в различные периоды

функционирования основных средств, на размеры отчислений, включаемых в

себестоимость продукции.

Различают

следующие методы:

Равномерный метод

Это способ, который состоит в равномерном начислении износа в течение

срока полезного использования объекта. При этом способе амортизация

начисляется, исходя из первоначальной стоимости объекта и нормы амортизации,

исчисленной от полезного срока использования этого объекта. Это наиболее

простой и часто встречающийся способ расчета Недостаток этого метода заключается

в том, что в течение срока службы оборудования бывают его простои, поломка и

неполная загрузка за смену. Это приводит к тому, что в реальном производстве

оборудование неравномерно изнашивается по времени. Кроме того, этот метод не

учитывает моральный износ основных средств, который снижает стоимость

изготовляемых машин или уменьшает их потребительную стоимость за счет введения

в эксплуатацию новых, более эффективных машин и оборудования. Это обусловливает

досрочное, т. е. до окончания физического износа, выбытие устаревшей техники и

ведет к ее недоамортизации.

Нелинейные методы амортизации

Наряду с равномерным методом начисления амортизации существует еще

несколько методов. Применение этих методов позволяет возместить большую часть

(до 60-75%) стоимости основных средств уже в первую половину срока их

использования. Во вторую половину срока службы основных средств величина

амортизации, рассчитанная по нелинейным методам, уменьшается. Нелинейные методы

амортизации часто называют методами ускоренной амортизации.

При

введении ускоренной амортизации применяется и равномерный (линейный) метод ее

исчисления, при котором утвержденная в установленном порядке норма годовых

амортизационных отчислений увеличивается на коэффициент ускорения в размере

не выше 2.

Увеличенные

амортизационные отчисления производятся в течение нового расчетного

амортизационного срока их службы до полного перенесения всей стоимости на

изготовляемую продукцию или оказываемые услуги и отражаются в бухгалтерском

учете по кредиту счета 02 “Износ основных средств” и дебету счетов затрат на

производство в установленном порядке.

Если

организация принимает решение о применении механизма ускоренной амортизации

активной части производственных основных средств (в пределах установленного

перечня высокотехнологичных отраслей и эффективных видов машин и оборудования),

то оно должно быть оформлено как элемент учетной политики.

Решение

о применении механизма ускоренной амортизации в месячный срок доводятся

организациями до соответствующих налоговых органов.

Амортизационные

отчисления, начисленные ускоренным методом, используются организациями строго

по целевому назначению. В случае их не целевого использования дополнительная

сумма амортизации, соответствующая расчету по ускоренному методу, включается в

налогооблагаемую базу и подлежит налогообложению в соответствии с действующим

законодательством.

При

решении вопроса о введении ускоренной амортизации или применении понижающих

коэффициентов износ следует иметь в виду, что начисленная сумма износа влияет

на величину себестоимости продукции, на прибыль и на сумму льгот по налогу на

прибыль по капитальным вложениям.

Рассмотрим

несколько методов начисления ускоренной амортизации.

Линейный

метод амортизации

Норма

амортизационных отчислений увеличивается для сокращения срока амортизации.

Повышенная ежемесячная норма применяется для равномерного расчета суммы

амортизационных отчислений за каждый месяц до полного накопления износа,

равного амортизируемой стоимости объекта или до отмены повышенной нормы

амортизации. Недостаток метода в равновеликости суммы отчислений в начале и в

конце амортизируемого периода, а также в том, что период эксплуатации объекта

превышают его амортизационный период. Естественно предположить, что в начальный

период эксплуатации машин и оборудования их отдача намного выше, что должно

учитываться в методике ускоренной амортизации.

Метод

уменьшаемого остатка

Это

способ, при котором начисление амортизации производится исходя из остаточной

стоимости объекта основных средств, принимаемой на начало каждого отчетного

периода, нормы амортизации, исчисленной при постановке на учет объекта основных

средств, исходя из срока его полезного использования. Применение этого способа

не позволяет начислить полную амортизацию в установленный срок, поэтому

возможно применять коэффициент ускорения. Коэффициент ускорения применяется по

перечню высокотехнологичных отраслей и эффективных видов машин и оборудования,

устанавливаемому федеральными органами исполнительной власти.

Норма

амортизационных отчислений увеличивается в два или более раз и применяется для

расчета годовой суммы амортизационных отчислений. В каждом последующем году

амортизируемая стоимость объекта уменьшается на сумму накопленных

амортизационных отчислений. Годовая сумма амортизационных отчислений устанавливается

умножением повышенной нормы амортизации на амортизируемую стоимость объекта,

вычисленную для данного года. Ежемесячные амортизационные отчисления

определяются путем деления их годовой суммы на 12.

Метод

дигрессивной нормы амортизации

Устанавливается

повышенная норма амортизации для расчета суммы амортизационных отчислений

первого года, которая последовательно снижается в каждом следующем году по

выбранному правилу снижения. Месячная норма амортизационных отчислений

определяется как одна двенадцатая годовой нормы, в каждом году отдельно.

Метод

суммирования чисел

Норма

амортизации в каждом году определяется как доля в амортизируемой стоимости,

остающаяся до конца срока амортизации. Доля определяется делением количества

полных лет, оставшихся до окончания амортизационных отчислений на сумму годовых

чисел, составляющих срок амортизации. Ежемесячная норма амортизации отчислений

в каждом году определяется путем деления годовой нормы на 12.

Метод

списания стоимости пропорционально объему продукции, работ

При

этом способе ежегодная сумма амортизации определяется путем умножения процента,

исчисленного при постановке на учет данного объекта как отношение его

первоначальной стоимости к предполагаемому объему выпуска продукции(работ) за

срок его полезного использования, на фактически выполненный объем работ или

продукции за данный отчетный период.

Начисление

амортизации за неполный период

Рассматривая

методы начисления амортизации, мы до сих пор предполагали, что объект

приобретается в начале года, и как расходы учитываются полные амортизационные

отчисления за год. Однако объекты основных средств обычно приобретаются на

протяжении всего года, следовательно, надо сформулировать правила для

определения величины амортизационных отчислений в подобных ситуациях. Ниже

приводятся наиболее часто используемые варианты:

Начисление

амортизации по полному ближайшему месяцу. По приобретенному 15 числа любого месяца или ранее объекту

амортизации начисляется полностью за этот месяц. По объекту, приобретенному

позднее 15 числа любого месяц, амортизация за этот месяц не начисляется.

Начисление

амортизации по полному ближайшему году. По приобретенному в первой половине финансового года

объекту основных средств начисляется полная сумма годовой амортизации. Если же

объект был приобретен во второй половин года, то за этот год амортизация по

нему не начисляется. В случае реализации объекта во второй половине финансового

года амортизация по нему начисляется полностью за год. Наоборот, если объект

был реализован в первой половине года, то амортизация по нему не начисляется.

Согласно

Учетной политике ОАО «ПМК–1» (приложение 2) на 2004 год предусмотрено

следующее:

1.

Амортизация всех

основных средств в бухгалтерском учете производится линейным способом.

2.

Объекты основных

средств стоимостью не более 10000 рублей за единицу, а также приобретенные

книги, брошюры и т.п. издания списываются на затраты на производство по мере

отпуска их в производство.

3.

Амортизационные

отчисления по объекту основных средств начинаются с первого числа месяца,

следующего за месяцем принятия этого объекта к бухгалтерскому учету, и

начисляются до полного погашения стоимости этого объекта либо списания этого

объекта с бухгалтерского учета.

4.

В целях

бухгалтерского учета не начисляется амортизация по объектам жилищного фонда,

объектам внешнего благоустройства и другим аналогичным объектам. Сумма износа

по подобным объектам учитывается на забалансовом счете 010 «Износ основных

средств».

2.2 Амортизационная политика предприятия и ее экономическое

обоснование

Амортизационная

политика предприятия может рассматриваться с различных позиций. С точки зрения

бухгалтерского учета, амортизационная политика – это часть учетной политики

предприятия, отражающая принятие предприятием одной из нескольких разрешенных

альтернатив в отношении основных средств. Выбор производится с целью наиболее

эффективно формировать источники финансирования (воспроизводства) основных

средств, контролировать их обновление, способствовать поддержанию объема и

эффективности инвестиций предприятия. Принятая на предприятии амортизационная

политика существенно влияет на финансовый результат деятельности предприятия.

Так как основные средства участвуют в деятельности предприятия, их амортизация

сказывается на результатах этой деятельности. Начисленная амортизация через ряд

бухгалтерских записей относится на уменьшение финансового результата. В связи с

этим, выбор метода амортизации влияет на величину финансового результата (тем

сильнее, чем выше доля амортизации в общей массе затрат и издержек). В свою очередь,

на ежегодной величине амортизационных отчислений сказывается выбранный метод

амортизации.

Применение

того или иного метода начисления амортизационных отчислений требует

экономического обоснования. Выбранные способы начисления амортизационных

отчислений по соответствующим группам объектов основных средств должны

·

способствовать

реализации экономической и научно-технической стратегии предприятия;

·

минимизировать

налогооблагаемую базу по налогу на прибыль, налогу на имущество предприятия;

·

быть простыми, а

затраты на учет минимальными.

Основным

фактором является экономическая стратегия предприятия. В рамках этой стратегии

может реализовываться выбор способов амортизации в соответствии с принятыми

руководством предприятия целями при определении прибыли. Их можно подразделить

на три группы:

1.

Достижение максимальной величины чистой прибыли плюс амортизация.

Совокупность

собственных источников для воспроизводства основных средств в этом случае будет

максимальной. Данный выбор исходит из предпосылки, что амортизация представляет

собой источник формирования актива баланса, наравне с иными собственными

средствами предприятия, и может быть использована на соответствующие цели.

В

этом случае рассмотрим улучшение данного показателя возможно путем улучшения

показателей в формуле: Пч = Пв – А , где Пв – валовая прибыль без учета влияния

амортизации, А – амортизация.

Увеличение

амортизации уменьшает финансовый результат, и выражение Пч – А не изменялось

бы, если бы величина амортизационных отчислений не сказывалась на

налогообложении предприятия.

2.

Достижение максимальной величины прибыли

Подход

подразумевает минимизацию амортизационных отчислений в бухгалтерском учете (что

сокращает издержки, улучшает финансовые показатели предприятия). К недостаткам

относятся повышенный налог на имущество, недостаточно объективная картина

имущественного положения предприятия, отсутствие возможности своевременного

воспроизводства основных средств за счет амортизационных отчислений, так как их

величина будет недостаточна.

Применение

подобного подхода практикуется для создания благоприятной картины о

деятельности предприятия для внешних пользователей (высокая прибыль, большой

запас имущества и собственных средств).

Подход

характеризуется применением всех доступных возможностей снижения величины

амортизации: увеличение сроков полезного использования основных средств,

использование понижающих коэффициентов.

Достижение

максимальной величины прибыли в рамках амортизационной политики целесообразно

только в случае непременного использования прибыли на замену основных средств.

В противном случае к моменту необходимой замены, учитывая недостаточность

начисленной амортизации, при условии распределении прибыли, произвести замену

за счет средств начисленной амортизации будет невозможно.

3.

Достижение минимальной величины прибыли и максимальной — амортизации

Данный

подход призван увеличивать амортизационные отчисления и уменьшить прибыль,

подлежащую распределению в целях поддержания сохранности физического капитала

предприятия. Может применяться, при наличии ожиданий руководства, что

учредители будут распределять чистую прибыль, не принимая во внимание нужды

предприятия по замене основных средств. При этом руководство устанавливает

минимальные сроки использования основных средств, использует повышающие

коэффициенты, метод суммы чисел лет для увеличения величины амортизации. При

таком подходе ухудшаются текущие экономические показатели деятельности

предприятия, однако, подход позволяет оставить средства в обороте предприятия,

что при надлежащих решениях руководства является положительным моментом.

Глава III. По данным бухгалтерской и финансовой отчетности рассчитать показатели

деловой активности компании

Деловая

активность является комплексной и динамичной характеристикой предпринимательской

деятельности и эффективности использования ресурсов.

Деловая

активность — экономическая деятельность, конкретизирован-ная в виде

производства того или иного товара или оказания конкретной формы услуг.

Уровни

деловой активности конкретной организации отражают этапы ее жизнедеятельности

(зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень

адаптации к быстроменяющимся рыночным условиям, качество управления.

Анализ

деловой активности заключается в исследовании уровней и динамики разнообразных

финансовых коэффициентов – показателей оборачиваемости. Они очень важны для

организации.

Во-первых,

от скорости оборота средств зависит размер годового оборота.

Во-вторых,

с размерами оборота, а, следовательно, и с оборачиваемостью связана относительная

величина условно-постоянных расходов: чем быстрее оборот, тем меньше на каждый

оборот приходится расходов.

В-третьих,

ускорение оборота на той или иной стадии кругооборота средств влечет за собой

ускорение оборота и на других стадиях.

Финансовое

положение организации, ее платежеспособность зависит от того, насколько быстро

средства, вложенные в активы, превращаются в реальные деньги.

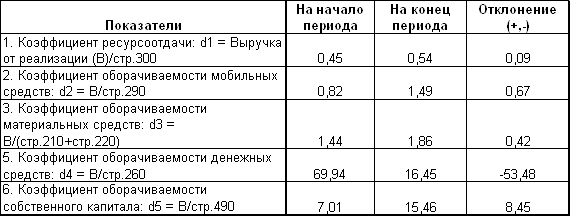

Таблица

4 Коэффициенты деловой активности

Коэффициент

оборачиваемости оборотных (мобильных) активов характеризует скорость оборота

всех оборотных активов хозяйствующего субъекта. Рост данного показателя

характеризуется положительно, так как наблюдается рост числа оборотов запасов

хозяйствующего субъекта.

Коэффициент

оборачиваемости материальных оборотных активов определяется как отношение

выручки от реализации к средней величине запасов по балансу. Этот показатель

характеризует число оборотов запасов за анализируемый период. Увеличение

данного показателя свидетельствует об относительном уменьшении производственных

запасов и возможном увеличении производственной и иной деятельности.

Коэффициент

оборачиваемости собственного капитала показывает скорость оборота собственного

капитала, что для акционерных частных организаций и фирм означает активность

средств собственного капитала. Рост данного показателя свидетельствует о

повышении уровня продаж. Повышение уровня продаж в значительной степени

обеспечивается кредитами, а, следовательно, снижает долю собственника в общем

капитале хозяйствующего субъекта.

Заключение

Оборотные

средства предприятий находятся в постоянном движении. Они проходят последовательно

три стадии и принимают три формы, совершая полный кругооборот. На первой стадии

происходит превращение денежной формы в материальную в виде производственных

запасов. Во второй стадии эти запасы превращаются в незавершенное производство,

а по его завершении принимают форму готовой продукции. Третья, завершающая

стадия кругооборота представлена реализацией готовой продукции и превращением

оборотных средств в денежную форму (фонд обращения).

К

оборотным активам относятся:

»

материальные оборотные средства;

»

денежные средства;

»

краткосрочные финансовые вложения;

»

средства в расчетах.

Классификация

оборотных активов может

быть построена по следующим основным признакам.

1.

По характеру финансовых источников:

·

валовые оборотные

активы;

·

чистые оборотные

активы;

·

собственные

оборотные активы.

2.

По видам:

·

запасы сырья, материалов,

полуфабрикатов;

·

запасы готовой

продукции;

·

собственные

оборотные активы;

·

денежные активы;

·

прочие виды

оборотных активов.

3.

По характеру участия в операционном процессе:

·

Оборотные активы,

обслуживающие производственный цикл организации;

·

Оборотные активы,

обслуживающие финансовый цикл организации.

4.

По периоду функционирования:

·

Постоянная часть

оборотных активов;

·

Переменная часть

оборотных активов.

С

учетом того, что каждый хозяйствующий субъект представляет собой постоянно

развивающийся многоэлементный комплекс, возникает необходимость исследования

финансового состояния, а также степени его устойчивости.

Финансовая

устойчивость — это стабильность финансового положения предприятия,

обеспечиваемая достаточной долей собственного капитала в составе источников

финансирования.

Процесс

исследования финансовой устойчивости организации включает диагностику:

·

ликвидной

устойчивости;

·

платежной

устойчивости (при необходимости кредитоспособной);

·

активности

(финансовой, деловой и т.д.);

·

устойчивости

инвестиционной привлекательности;

·

устойчивости

имущественного положения и др.

Для характеристики источников формирования запасов и затрат

используется несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств;

2. Наличие собственных и долгосрочных заемных источников

формирования запасов или функционирующий капитал;

3. Общая величина основных источников формирования

запасов.

Амортизация – это метод включения по частям

стоимости основных фондов в затраты на производственную продукцию и последующее

использование этих средств для возмещения потребленных основных средств.

Величина

амортизационных отчислений определяется нормами амортизации.

Норма

амортизации а – установленный размер ежегодных амортизационных отчислений в

процентах от стоимости основных средств на образование амортизационного фонда:

Основная

функция амортизации – обеспечение воспроизводства, восстановления основных

средств.

Вторая

функция – учетная.

Кроме

того, амортизация выполняет и стимулирующую функцию, так как предусматривает

наиболее полное использование основных средств.

Различают

следующие методы амортизации:

1.

Равномерный

метод;

2.

Нелинейные методы

амортизации;

3.

Линейный метод

амортизации;

4.

Метод

уменьшаемого остатка;

5.

Метод

дигрессивной нормы амортизации;

6.

Метод

суммирования чисел;

7.

Метод списания

стоимости пропорционально объему продукции;

8.

Начисление

амортизации за неполный период.

Финансовое

положение организации, ее платежеспособность зависит от того, насколько быстро

средства, вложенные в активы, превращаются в реальные деньги.

Если

характеризовать показатели деловой активности ОАО «ПМК–1» в совокупности,

результаты анализа будут таковы: наблюдается рост числа оборотов запасов

хозяйствующего субъекта; относительно уменьшились производственные запасы и

возможно увеличение производственной и иной деятельности; произошло повышение

уровня продаж, что, в значительной степени, обеспечивается кредитами, а,

следовательно, снижает долю собственника в общем капитале хозяйствующего

субъекта.

Список используемой литературы:

1.

Вахрушина Н. В. Как управлять оборотными активами. // Финансовый

директор. М.: 2005.

2.

Давыдова Л. В., Ильминская С. А. Политика управления оборотным капиталом

как часть общей финансовой стратегии предприятия. // Финансы и кредит. М.:

2006.

3.

Джалаев Т. К. Нормирование оборотных активов. // Экономический анализ.

2005.

4.

Кислов Д. Как

читать баланс. М.: 2005.

5.

Шаранова Н. К. Как нормировать оборотные активы компании. // Финансовый

директор. 2007.

6.

Шевченко Н.С., Черных А.Ю., Тиньков С.А., Кузьбожев Э.Н. Управление

затратами, оборотными средствами и производственными запасами.

Учебно-методическое пособие // ИД ФБК-ПРЕСС. М: 2007.

7.

Шестерикова Е. Н. Внедрение системы управления запасами в компании. //

Финансовый директор. 2006.

Глоссарий

Оборотные

активы — денежные средства, а также те виды активов, которые будут обращены в

деньги, проданы или потреблены не позднее, чем через год: легко реализуемые

ценные бумаги, счета дебиторов, товарно-материальные запасы, расходы будущих

периодов. Оборотные активы могут включать или не включать в себя наличность и

ее эквиваленты, по выбору компании.

Финансовая

устойчивость предприятия — характеристика уровня риска деятельности предприятия

с точки зрения сбалансированности или превышения доходов над расходами.

Финансовый

менеджмент — формирование и регулирование всех финансовых процессов на

предприятии, включая инвестиции. Финансовый менеджмент охватывает стадии

планирования, принятия решений, выработки распоряжений и контроль.

Стратегический

финансовый менеджмент охватывает долгосрочное управление инвестициями и

структурой капитала.

Оперативный

финансовый менеджмент относится к обеспечению ликвидности.

Ликвидность

— легкость реализации, продажи, превращения материальных или иных ценностей в

денежные средства для покрытия текущих финансовых обязательств.

Ликвидность

— способность активов превращаться в деньги быстро и легко, сохраняя

фиксированной свою номинальную стоимость.

Платежеспособность

— финансовое положение предприятия или лица, позволяющее ему своевременно

выполнять свои денежные обязательства.

Недоамортизация

— остаточная стоимость, которая не может быть возмещена из-за преждевременного

физического выбытия основных фондов. В условиях значительности инфляции

недоамортизация возникает также из-за несвоевременной или не на надлежащем

уровне переоценки фондов с учетом резкого изменения их рыночной стоимости.

Деловая

активность — экономическая деятельность, конкретизирован-ная в виде

производства того или иного товара или оказания конкретной формы услуг.

Положена в основу международной стандартной классификации отраслей хозяйства,

экономических.