Содержание

Введение

1.История создания и развития компании ООО «Радиус-сервис»

2. Современные особенности деятельности компании, включая ее

экономические показатели.3. Страна для размещения зарубежного филиала компании.

3.1 Обоснование выбора страны размещения зарубежного филиала

3.2 Характеристика современной макроэкономической ситуации

Казахстана3.3 Сравнение выбранной страны с Россией по экономическим

показателям4. Общая характеристика конкурентов, имеющихся у ООО

«Радиус-сервис» в стране размещения зарубежного филиалаЗаключение

Список литературы

Введение

Интернационализация

производства и финансовых рынков, свободное передвижение капитала через

национальные границы. Капитал становится силой космополитической, переливающейся

из страны в страну, из региона в регион, и аккумулирующейся там, где лучше

условия хозяйствования, выше производительность экономики и соответственно

возможности для получения прибыли.В результате

капиталовложения перестают быть чисто национальным или даже по преимуществу

национальным делом и становятся бизнесом международным. Это находит отражение

как в характере, так и в масштабах инвестиционной деятельности. В современных

условиях для создания конкурентоспособного предприятия уже недостаточно просто

изыскать определенную сумму денег. Необходимо, чтобы эти средства поступили из

источника, способного привлечь современные технологии, владеющего всей

необходимой информацией и связями, что позволяло бы не только произвести, но и

реализовать товар или услугу, для выпуска которых создается предприятие. А это,

в свою очередь, предполагает выход на международную арену, точное знание

конъюнктуры мирового рынка, возможность быстрого маневра капиталом,

производственными мощностями и рабочей силой.Целью настоящей работы

является исследование процесса интернационализации российских компаний.Достижение цели

предполагает решение следующих задач:—

Исследование

истории создания и развития компании – объекта исследования—

Изучение

показателей деятельности компании, включая ее современные показатели—

Выбор страны для

размещения зарубежного филиала компании, в том числе: обоснование выбора страны

размещения зарубежного филиала, характеристика современной макроэкономической ситуации

страны размещения зарубежного филиала, сравнение выбранной страны с Россией по

экономическим показателям.—

характеристика

конкурентов, имеющихся у пермской компании в стране размещения зарубежного

филиала.Предметом исследования

является интернационализация российских компанийОбъектом исследования

является ООО «Радиус-Сервис».1.История создания и развития компании ООО «Радиус-сервис»

Фирма «Радиус Сервис»

была создана в 1992 году, и одним из главных направлений ее работы было и

остается создание современных гидравлических забойных двигатели для

горизонтального бурения. Компания находится в г. Перми.В 1992 году группа

специалистов по винтовым забойным двигателям под руководством Андоскина

Владимира Николаевича организовала небольшое предприятие. Выбранное направление

деятельности – проектирование и изготовление двигателей для бурения

горизонтальных и наклонно-направленных скважин — являлось в то время

малоизученным в России.Компания активно и

уверенно развивалась благодаря верному курсу управления, привлечению лучших

специалистов отрасли, применению передовых технологий и новейшего

высокопроизводительного оборудования.Сегодня «Радиус-Сервис»

разрабатывает, изготавливает и поставляет оборудование крупнейшим нефтяным и

сервисным компаниям: «Сургутнефтегаз», «ЛУКойл», «Сибнефть», «Славнефть»,

«Роснефть», БК «Евразия», «Буринтех», Schlumberger, Halliburton, Baker Hughes,

Weatherford, Smith Production Technology и др. С использованием двигателей ООО

«Фирма «Радиус-Сервис» пробурены тысячи горизонтальных скважин и боковых

стволов скважин.Основными партнерами

предприятия являются международная компания Schlumberger, Wenzel Downhole Tools

(Канада), Winter (Канада), Robbins & Myers (США), Kachele (Германия).

«Радиус-Сервис» также активно взаимодействует с предприятиями Пермского края,

такими как ОАО «Мотовилихинские заводы», ЗАО «Пермская компания нефтяного

машиностроения, ТУР — 1 и другими.Активно развивается

направление сервисного обслуживания и инженерного сопровождения в районах

нефтедобычи. На сегодняшний день открыты сервисные центры в городах

Нижневартовск, Нефтеюганск, Ноябрьск, Усинск, Бузулук, на Верхнечонском

(Иркутская область) и Ванкорском (Красноярский край) месторождениях. Сервисные

центры оснащены современным оборудованием для обслуживания турбобуров, винтовых

забойных двигателей, ясов и другого оборудования.На предприятии внедрена,

функционирует и совершенствуется система менеджмента качества, разработанная в

соответствии с требованиями ISO 9001:2000 и API Specification Q1. В 2005 г. была успешно пройдена сертификация в немецком органе TUF CERT TUF Thuringen e.V. на

соответствие ISO 9001. В настоящее время предприятие готовится к сертификации

на соответствие требованиям стандарта API Specification Q1 американского

нефтяного института.Сегодня численность

работников компании составляет более 850 человек. ООО «Фирма «Радиус-Сервис»

обладает крупной производственной базой, общей площадью более 10 га, оснащенной современным оборудование, расположенной в поселке «Ферма» Пермского района

Пермского Края. Ежемесячно на предприятии производится около 100 двигателей,

100 двигательных секций, большое количество запасных частей, осуществляется

около 200 ремонтов двигателей.За 17 лет на предприятии

внедрены и освоены следующие основные технологии:—

Дробеструйное

упрочение Shot Peening;—

Удаление

резиновой обкладки статоров методом вырезки водой под высоким давлением;—

Изготовление

длинных роторов с использованием фрезерного и шлифовального оборудования с ЧПУ;—

Изготовление

статоров длиной до 7 м на современном оборудовании Desma;—

Изготовление

резиновых и резинометаллических изделий на современной литьевой машине;—

Хонингование

внутренних отверстий на глубину до 3000 мм;• Внедрены в эксплуатацию пятиосевые обрабатывающие центры: Weingartner и

MoriSeiki и ряд многофункциональных станков MoriSeiki;—

Впервые в России

внедрена технология упрочнения поверхностей Quick Tip с получением аттестата

разработчика на эту технологию;—

Обработка

немагнитных сталей при изготовлении элементов бурильной колонны и центрирующих

элементов;—

Спроектированы и

запущены в эксплуатацию стенды испытания двигателей и ясов.На сегодняшний день ООО

«Фирма «Радиус-Сервис» является одним из лидеров в России по производству

забойных двигателей для бурения нефтяных и газовых скважин.2. Современные особенности деятельности компании, включая

ее экономические показателиФирмой «Радиус Сервис»

помимо двигателей разработано и поставляется другое буровое и сервисное

оборудование: керноотборные снаряды, элементы бурильной колонны, оснастка для

заканчивания скважин, турбобуры, механические ключи для сборки и разборки

гидравлических забойных двигателей, стенды для испытаний забойных двигателей,

стенды для выполнения магнитопорошковой и ультразвуковой дефектоскопии.С начала 2004 года

активно развивается новое направление деятельности предприятия поставка и сдача

в аренду яссов производства Канады.Все двигатели, выпускаемые

“Радиус-Сервис”, сертифицированы в системе ГОСТ Р. Сертификат соответствия РОСС

RU.ТН02.В00217 №4920103. Конструкция двигателей защищена патентами Российской

Федерации.Деятельность предприятия

лицензирована. Мы имеем лицензии на проектирование производств и объектов

нефтяной и газовой промышленности, изготовление оборудования и механизмов для

нефтяной и газовой промышленности, ремонт оборудования для производств и

объектов нефтяной и газовой промышленности, магистрального трубопроводного

транспорта и геологоразведки.Фирма «Радиус Сервис» предлагает

потребителю широкой спектр оборудования:двигатели в габаритных

размерах от 60 мм до 240 мм различных модификаций, как отклонители (с жестким

или с изменяемым углом перекоса), так и прямые:—

гидравлические

винтовые забойные двигатели габаритов 120, 127, 172, 195 и 240 мм широко применяются для бурения горизонтальных скважин;—

двигатели

типоразмеров 95 мм для зарезки и бурения вторых стволов;—

двигатели

типоразмеров 60, 75, 95, 106 мм для ремонта скважин;—

наибольший просом

пользуются двигатели с регулятором угла (ДРУ), которые находят широкое

применение в самых разных условиях: помимо бурения скважин на нефть и газ они

успешно используются при строительстве переходов под железными и автодорогами,

реками и другими объектами при прокладке нефтепроводов;—

переливные

клапаны для винтовых двигателей типоразмеров 60, 75, 85, 95, 106, 127, 172, 195

и 240 мм;—

обратные клапаны

для бурильных колонн типоразмеров 75, 95, 106, 127, 172, 195, 240 мм;—

Турбобуры:o

турбобур-отклонитель

с регулятором угла ТОР — 240РС;o

турбобур-отклонитель

ТО3-240РС;—

Модернизированные

керноотборные снаряды типоразмеров 172/80 и 172/100 мм;—

Устройства для

спуска, подвески и цементирования хвостовиков из эксплуатационных колонн

диаметром 146 и 168 мм;—

Гидромеханические

яссы двойного

действия канадской фирмы Wenzel Downhole Tools Ltd следующих типоразмеров 88.9,

120.7, 158.8, 165.1, 171.5, 177.8, 203.2, 228.6 мм;—

Центрирующие

элементы для забойных двигателей и бурильной колонны;—

Переводники для

бурильных колонн и безопасные переводники;—

Ключи

механические для сборки и ремонта гидравлических забойных двигателей;—

Стенды для

выполнения магнитопорошковой и ультразвуковой дефектоскопии;—

Стенды для

испытаний забойных двигателей;—

Запасные части

собственного производства для ремонта импортного бурового и нефтепромыслового

оборудования.Отличительные особенности

работы ООО «Радиус Сервис».—

широкий комплекс

сервисных услуг:—

оперативный

ремонт и доставка оборудования заказчику собственным автотранспортом;—

инженерное

сопровождение при ремонте и бурении;—

любая

комплектация двигателей и ЗИПа;—

сдача в аренду и

доставка арендатору:—

любых забойных

двигателей собственного производства в требующейся арендатору комплектации;—

гидромеханических

яссов канадской фирмы Wenzel Downhole

Tools Ltd;—

керноотборных

снарядов;—

эффективная

ультразвуковая и магнитопорошковая дефектоскопия деталей двигателей с

использованием оборудования передовых производителей;—

динамичное

развитие производственной кооперации на международном уровне и успешное

сотрудничество с поставщиками комплектующих из Канады, Великобритании и Китая;—

работа на

уникальном оборудовании для ремонта гидравлических забойных двигателей;—

высококвалифицированный

персонал.Главная цель ООО «Фирма «Радиус Сервис» в области

качества — укрепление и расширение позиций на рынке, посредством предоставления

высококачественной продукции и услуг, отвечающих требованиям и ожиданиям

потребителей и поддержание на этой основе конкурентоспособности фирмы.Имущество и обязательства

предприятия рассмотрены в аналитической таблице (таблица 1.), построенной по

данным финансовой отчетности предприятия на 01.01.2010.Таблица 1 — Структура

имущества организации и источников его формирования

Показатель

Значение показателя

Изменение

на начало периода

на конец периода

(гр.4-гр.2), тыс. руб.

(гр.4 : гр.2), %

в тыс. руб.

в % к валюте баланса

в тыс. руб.

в % к валюте баланса

Актив

1. Иммобилизованные

средства

130775

25,8

199568

24,5

+68793

+52,6

2. Оборотные активы,

всего

376638

74,2

616450

75,5

+239812

+63,7

в том числе:

запасы (кроме товаров отгруженных)

80930

15,9

128056

15,7

+47126

+58,2

в том числе:

-сырье и материалы;

51733

10,2

94057

11,5

+42324

+81,8

— готовая продукция

(товары).

1469

0,3

2776

0,3

+1307

+89

затраты в незавершенном

производстве (издержках обращения) и расходах будущих периодов;

27728

5,5

31223

3,8

+3495

+12,6

НДС по приобретенным

ценностям

8555

1,7

24300

3

+15745

+184

ликвидные активы, всего

287147

56,6

464088

56,9

+176941

+61,6

из них:

— денежные средства и краткосрочные вложения;

171142

33,7

274898

33,7

+103756

+60,6

— дебиторская

задолженность (срок платежа по которой не более года);

116005

22,9

189190

23,2

+73185

+63,1

— товары отгруженные.

–

–

–

–

–

–

Пассив

1. Собственный капитал

348773

68,7

658818

80,7

+310045

+88,9

2. Заемный капитал,

всего

583

0,1

–

–

— 583

— 100

из них:

— долгосрочные кредиты и займы;

583

0,1

–

–

— 583

— 100

— краткосрочные кредиты

и займы.

–

–

–

–

–

–

3. Привлеченный капитал

158057

31,1

157200

19,3

— 857

— 0,5

Валюта баланса

507413

100

816018

100

+308605

+60,8

Из представленных в

первой части таблицы данных видно, что на последний день декабря 2009 г. в активах организации доля иммобилизованных средств составляет одну четвертую, а текущих

активов, соответственно, три четвертых. Активы организации за 2009 г. увеличились на 308605 тыс. руб. (на 60,8%). Учитывая значительное увеличение активов, необходимо

отметить, что собственный капитал увеличился еще в большей степени – на 88,9%.

Опережающее увеличение собственного капитала относительно общего изменения

активов следует рассматривать как положительный фактор.Рост величины активов

организации связан, в первую очередь, с ростом следующих позиций актива баланса

(в скобках указана доля изменения данной статьи в общей сумме всех положительно

изменившихся статей):Дебиторская задолженность

(платежи по которой ожидаются в течение 12 месяцев после отчетной даты) – 73185

тыс. руб. (23,2%)Денежные средства – 58776

тыс. руб. (18,6%)Краткосрочные финансовые

вложения – 44980 тыс. руб. (14,3%)Запасы: сырье, материалы

и другие аналогичные ценности – 42324 тыс. руб. (13,4%)Одновременно, в пассиве

баланса наибольший прирост наблюдается по строкам:Уставный капитал – 161720

тыс. руб. (49,2%)Нераспределенная прибыль

(непокрытый убыток) – 148325 тыс. руб. (45,1%)Среди отрицательно

изменившихся статей баланса можно выделить «Запасы: расходы будущих

периодов« в активе и »Кредиторская задолженность: прочие

кредиторы» в пассиве ( — 6307 тыс. руб. и — 10997 тыс. руб. соответственно).Финансовую устойчивость

предприятия оценивают с помощью системы коэффициентов (таблица 2)Таблица 2- Коэффициенты

финансовой устойчивости

Показатель

Значение показателя

Изменение показателя

(3-2)

Описание показателя и его

нормативное значение

на начало отчетного периода

на конец отчетного периода

1

2

3

4

5

1. Коэффициент автономии

0,69

0,81

+0,12

Отношение собственного капитала к

общей сумме капитала.

Рекомендованное значение: >0,5 (обычно 0,6-0,7)

2. Финансовый леверидж

2,21

4,28

+2,07

Отношение собственного капитала к

заемному. Оптимальное значение: 1.

3. Коэффициент покрытия инвестиций

0,69

0,81

+0,12

Отношение собственного капитала и

долгосрочных обязательств к общей сумме капитала.

Нормальное значение в мировой практике: ок. 0,9; критическое – <0,75.

4. Коэффициент маневренности

собственного капитала

0,63

0,7

+0,07

Отношение собственных оборотных

средств к источникам собственных и долгосрочных заемных средств. Отношение

должно быть, как минимум, положительное.

5. Коэффициент мобильности

оборотных средств

0,74

0,76

+0,01

Отношение оборотных средств к

стоимости всего имущества.

6. Коэффициент обеспеченности

материальных запасов

2,71

3,61

+0,9

Отношение собственных оборотных

средств к величине материально-производственных запасов.

Нормативное значение: не менее 0,5

7. Коэффициент обеспеченности

текущих активов

0,58

0,75

+0,17

Отношение собственных оборотных

средств к текущим активам.

Нормативное значение: не ниже 0,1

8. Коэффициент краткосрочной

задолженности

1

1

+<0,01

Отношение краткосрочной

задолженности к сумме общей задолженности.

Коэффициент автономии организации

на конец 2009 г. составил 0,81. Данный коэффициент характеризует степень

зависимости организации от заемного капитала. Полученное здесь значение говорит

о слишком осторожном отношении ООО «Радиус Сервис» к привлечению заемных

денежных средств (собственный капитал составляет 81% в общем капитале

организации).Значение коэффициента

покрытия инвестиций на конец периода равно 0,81, что близко к нормативному.Значение коэффициента

маневренности собственного капитала на последний день анализируемого периода

(31.12.2009 г.) составило 0,7. Считается, что оптимальный диапазон значений

коэффициента 0,5-0,6. Однако на практике норматив для этого показателя не

определен, так как сильно зависит от сферы деятельности организации.Итоговое значение

коэффициента обеспеченности материальных запасов (3,61) соответствует

нормальному значению, т. е. материально-производственные запасы в достаточной

степени обеспечены собственными оборотными средствами организации.Коэффициент краткосрочной

задолженности ООО «Радиус Сервис» показывает на отсутствие долгосрочной

задолженности при 100% краткосрочной. При этом в течение анализируемого периода

доля долгосрочной задолженности фактически не изменилась.Анализ покрытия

краткосрочных долгов компании проводят с помощью коэффициентов ликвидности

(таблица 3.)Таблица 3 — Расчет

коэффициентов ликвидности

Показатель ликвидности

Значение показателя

Изменение показателя

(гр.3 — гр.2)

Расчет, рекомендованное значение

на начало отчетного периода, тыс.

руб.

на конец отчетного периода, тыс.

руб.

1

2

3

4

5

1. Коэффициент текущей (общей)

ликвидности

2,39

4

+1,61

Отношение текущих активов к

краткосрочным обязательствам. Рекомендуемое значение: >2,0

2. Коэффициент быстрой

(промежуточной) ликвидности

1,82

3,01

+1,19

Отношение ликвидных активов к

краткосрочным обязательствам. Рекомендуемое значение: >1,0

3. Коэффициент абсолютной

ликвидности

1,09

1,78

+0,7

Отношение высоколиквидных активов к

краткосрочным обязательствам. Рекомендуемое значение: >0,2

На 31.12.2009 г. при

норме 2,0 и более коэффициент текущей (общей) ликвидности имеет значение 4. При

этом в 2009 г. коэффициент текущей ликвидности вырос на 1,61.Значение коэффициента

быстрой (промежуточной) ликвидности тоже соответствует норме – 3,01 при норме

1,0 и более). Это означает, что у ООО «Радиус Сервис» достаточно активов,

которые можно в сжатые сроки перевести в денежные средства и погасить

краткосрочную кредиторскую задолженность.При норме 0,2 и более значение

коэффициента абсолютной ликвидности составило 1,78. В 2009 г. коэффициент абсолютной ликвидности вырос на 0,7.Далее рассмотрим

результаты работы предприятия в 2009 году.Как видно из «Отчета

о прибылях и убытках», за анализируемый период (2009 г.) организация получила прибыль от продаж в размере 210087 тыс. руб., что составило 28,4% от

выручки. По сравнению с аналогичным периодом прошлого года прибыль выросла на

44444 тыс. руб., или на 26,8%.По сравнению с прошлым

периодом в текущем выросла как выручка от продаж, так и расходы по обычным

видам деятельности (на 222736 и 178292 тыс. руб. соответственно). Причем в

процентном отношении изменение расходов (+50,7%) опережает изменение выручки (+43,1%)Прибыль от прочих

операций в течение анализируемого периода (2009 г.) составила 8318 тыс. руб.,что на 7029 тыс. руб. (45,8%) меньше, чем прибыль за аналогичный

период прошлого года. При этом величина прибыли от прочих операций составляет

4% от абсолютной величины прибыли от продаж за анализируемый период.Ниже в таблице 4.

приведены основные финансовые результаты деятельности ООО «Радиус Сервис» в 2009 г.Таблица 4 — Финансовые

результаты предприятия в 2009 году

Показатель

Значение показателя, тыс.

руб.

Изменение показателя

За отчетный

период

За аналогичный

период

предыдущего года

тыс. руб.

(гр.2 — гр.3)

± %

((2-3) : 3)

1

2

3

4

5

1. Выручка от продажи

товаров, продукции, работ, услуг

740045

517309

+222736

+43,1

2. Расходы по обычным

видам деятельности

529958

351666

+178292

+50,7

3. Прибыль (убыток) от

продаж (1-2)

210087

165643

+44444

+26,8

4. Прочие доходы

48277

23387

+24890

+106,4

5. Прочие расходы

39959

8040

+31919

+5 раз

6. Прибыль (убыток) от

прочих операций (4-5)

8318

15347

— 7029

— 45,8

7. EBIT (прибыль до

уплаты процентов и налогов)

218405

180990

+37415

+20,7

8. Изменение налоговых

активов и обязательств, налог на прибыль

— 52571

— 44756

— 7815

— 17,5

9. Чистая прибыль

(убыток) отчетного периода (3+6+8)

165834

136234

+29600

+21,7

Эффективность работы

предприятия оценим с помощью показателей рентабельности (прибыли на рубль

некоторого объемного показателя). Расчет коэффициентов приведен в таблице 5Таблица 5 — Расчет

коэффициентов рентабельности

Показатели рентабельности

Значения показателя (в копейках)

Изменение,

коп.

(гр.2 — гр.3)

за отчетный период 2009 г.

за аналогичный

период прошлого года

1

2

3

4

1. Величина прибыли от продаж на

каждый рубль, вложенный в производство и реализацию продукции (работ, услуг)

39,6

47,1

— 7,5

2. Величина прибыли от продаж в

каждом рубле выручки от реализации (рентабельность продаж)

28,4

32

— 3,6

3. Величина прибыли до

налогообложения на рубль всех расходов организации

38,3

50,3

— 12

В течение анализируемого

периода организация получила прибыль как от продаж, так и в целом от

финансово-хозяйственной деятельности, что и обусловило положительные значения

всех трех представленных в таблице показателей рентабельности.В отчетном периоде

организация по обычным видам деятельности получила прибыль в размере 28,4

копеек с каждого рубля выручки от реализации. Однако имеет место отрицательная

динамика рентабельности обычных видов деятельности по сравнению с аналогичным

периодом 2008 г. ( — 3,6 коп.).Показатель

рентабельности, рассчитанный как отношение прибыли до налогообложения к

совокупным расходам организации, составил 38,3%. Это значит, что с каждого

рубля, израсходованного в течение рассматриваемого периода в рамках

финансово-хозяйственной деятельности организации, было получено 38,3 коп.

прибыли. За аналогичный период 2008 г. также была получена прибыль, но на 12

коп. с рубля больше, чем в 2009 г.Рентабельность

использования вложенного в предпринимательскую деятельность капитала

представлена в таблице 6Таблица 6 — Показатели

рентабельности капитала

Показатель рентабельности

Значение показателя в отчетном

периоде, %

Расчет показателя

Рентабельность производственных

фондов

125,1

Отношение прибыли от продаж к

среднегодовой стоимости основных средств и материально-производственных

запасов

Рентабельность активов (ROA)

25,1

Отношение чистой прибыли к

среднегодовой стоимости активов

Рентабельность собственного

капитала (ROE)

32,9

Отношение чистой прибыли к

среднегодовой величине собственного капитала

За анализируемый период

каждый рубль, вложенный организацией в основные фонды и

материально-производственные запасы, принес 1,25 руб. прибыли от продаж.Таким образом,

предприятие является высокорентабельным. Показатели финансовой эффективности

имеют хорошие значения. Вместе с тем, динамика рентабельности у компании

отрицательная, что обусловлено опережающим ростом почти всех видов затрат при

опережающем сокращении их отдачи.3. Страна для размещения зарубежного филиала компании

3.1 Обоснование выбора страны размещения зарубежного филиала

Территориальное развитие

ООО «Радиус-сервис» предполагает открытие компанией сервисных центров для

оперативного обслуживания предприятий нефтедобычи.«Радиус-Сервис» имеет

богатый опыт по организации сервисных центров для ремонта винтовых забойных

двигателей, турбобуров, ясов, клапанов. Открыты сервисные центры в городах

Нижневартовск, Нефтеюганск, Ноябрьск, Усинск, Бузулук, Усть-Кут на Верхнечонском

(Иркутская область) и Ванкорском (Красноярский край) месторождениях.Сервисные центры оснащены

современным оборудованием для обслуживания турбобуров и винтовых забойных

двигателей, ясов и другого оборудования.В комплектацию сервисных

центров входят:—

Гидравлический

ключ для ремонта двигателей и ясов;—

Стенд для

испытания ясов;—

Диагностический

стенд неразрушающего контроля;—

Трубонарезной

станок для выполнения ремонтных работ;—

Мойка с циркуляцией

воды.Все ремонтные работы

выполняют квалифицированные специалисты.

Инспекцию бурильных труб и элементов бурильной колонны выполняется по российским

и международным стандартам (API, DS — 1).Стратегией компании

предусмотрено открытие сервисных центров на территории стран СНГ. Наиболее

привлекательной страной для инвестиций является Казахстан.Привлекательность

Казахстана как рынка сбыта нефтесервисных услуг и оборудования обусловлена

значительными запасами нефти и газа на территории данной страны и высокими

темпами ее освоения. Нефтяная отрасль Казахстана — одна из основных отраслей

экономики Казахстана. Годом добычи первой казахской нефти считается ноябрь 1899

года в месторождении Карашунгул. Добыча нефти в Казахстане в 1992 году

составила 25,8 млн тонн, уже 2008 году составила 70 млн тонн. Общая 17-летняя

добыча нефти независимого Казахстана составила 696,4 млн тонн. Добыча нефти

2010 году должно составить 100 млн тонн (из них 25-30 % в месторождение

Тенгиз), а 2015 году 150 млн тонн (из них 50 % в месторождение Кашаган).Нефтяные компании на

территории Казахстана многочисленны — от крупных транснациональных корпораций

до мелких частных компаний. Один из крупных считается НК Казмунайгаз, Тенгизшевройл,

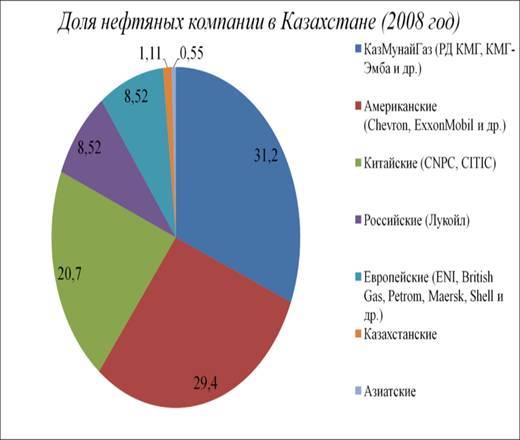

CNPC-Актюбемунайгаз, Карачаганак Петролиум Оперейтинг и другие.Состав нефтедобывающих

компаний Казахстана показан на рисунке 1

Рисунок 1 – Доли нефтяных

компаний КазахстанаБольшие надежды

правительство Казахстана связывает с Северо-Каспийским проектом, а именно с Кашаганом.

С началом промышленной добычи Кашагана Казахстан войдет 5-ку крупнейших

нефтедобытчиков мира.Перспективы нефтяной

отрасли Казахстана после Кашагана является Курмангазы. В отличие от соседнего

месторождения Кашагана, Курмангазы является надсолевым. Это значительно

облегчит освоение Курмангазы, поскольку не потребует проходки сквозь солевой

слой.Есть некоторые

перспективы и на Среднем Каспии это блок — Н. Блок Н это группа нефтегазовых

структур на Среднем Каспии — Нурсултан, Сары-Арка, Акмола, Аль-Фараби, Улытау,

Самал, Акбота и Кетик.Перспективы есть и

Аральском регионе. Это структуры Западный Куланды и Восточный Куланды.

Доказанные запасы нефти Казахстана составила 6,5 млрд тонн, а прогнозные запасы

составляет 20-25 млрд тонн.Таким образом, в

Казахстане сформирован достаточно крупный и перспективный рынок нефтесервисных

услуг, что делает привлекательным открытие зарубежного филиала в этой стране.3.2 Характеристика современной макроэкономической ситуации Казахстана

компания конкурент

экономический показатель

Как и другие страны мира,

Казахстан в 2008-2009 году столкнулся с проявлениями мирового финансового

кризиса. Уязвимость экономики страны к проявленим кризиса была обусловлена

следующими обстоятельствами:1.

Интегрированность

экономики Казахстана в мировую экономику.2.

Сырьевая

ориентированность экономики, вследствие чего высокая зависимость от мировых цен

на добываемое в стране сырьё.3.

Избыток свободных

денежных средств и отсутствие достаточных возможностей для их инвестирования, в

частности из-за неразвитости фондового рынка в стране, и как следствие

спекулятивные настроения на рынке недвижимости, что привело к высокому росту

цен на данном рынке и его перегреву в конечном итоге.4.

Агрессивная

кредитная политика большинства коммерческих банков, что стало причиной высокого

внешнего долга страны за довольно короткий промежуток времени.5.

Несвоевременные и

неэффективные антикризисные меры правительства страны.Однако, в 2010 году

ситуация в экономике Казахстана снова должна быть лучше, чем в других странах

СНГ. Несмотря на довольно высокую базу сравнения, экономика Казахстана может

вырасти приблизительно на 7,0-8,0% (в 1К10 рост с уровня годичной давности

составил 7,1%, в 1П10 — 8,0%). В России рост будет менее значительным — 5,0%

или около того, а ВВП Украины, по прогнозам, увеличится на 3-4%. Несмотря на

весьма низкую базу сравнения с прошлым годом, благодаря которой динамика

показателей могла бы быть более впечатляющей, рост ВВП России и Украины будет

более умеренным. Перспективы экономики Казахстана на 2011 год также выглядят

довольно неплохо.Прогнозы роста на 2010

год и последующие годы, представленные правительством Казахстана и

международными финансовыми организациями, достаточно консервативны. По оценкам

казахстанского правительства, рост

экономики страны составит 5,0% в текущем году и 3,1% — в будущем.

МВФ в апреле прогнозировал, что в 2010 году экономика Казахстана будет расти

медленнее — на 2,4%, а в 2011 году быстрее — на 4,2%.Более высокие, чем

ожидалось, темпы роста (в сравнении с официальными прогнозами) обеспечат

улучшение бюджетных показателей, поэтому дефицит бюджета Казахстана может быть

ниже запланированных правительством на будущий год 2,8% ВВП. В результате

инфляция, которая за 8М10 осталась умеренной — 4,6% (а в августе была нулевой),

вероятно, удержится в рамках официально объявленного целевого диапазона 6-8% в

2010 и 2011 годах, причем в последнем случае будет ближе к нижней границе или

еще ниже.3.3 Сравнение выбранной страны с Россией по экономическим показателям

Согласно данным

государственного комитета по статистике РФ, сопоставление Казахстана и

Российской Федерации по среднедушевому ВВП показывает отставание Казахстана по

данному показателю примерно на 36%Таблица 7 – Сравнение ВВП

России и Казахстана[1]

| Страны и территории |

ВВП (млрд. долларов США по ППС) |

Доля страны в совокуп- ном ВВП по ППС (Мир = 100%) |

ВВП на душу населения по ППС (долларов США) |

ВВП на душу населения по ППС (США = 100%) |

ППС (нацио-нальных денежных единиц за 1 доллар США) |

Сопоста- вимый уровень цен (%) |

| Казахстан | 131,8 | 0,24 | 8 699 | 20,9 | 57,6 | 43 |

| Российская Федерация | 1697,5 | 3,09 | 11861 | 28,5 | 12,7 | 45 |

| отклонение, % | 1187,94% | 1187,50% | 36,35% | 36,36% | — 77,95% | 4,65% |

Однако, более

рациональный и консервативный подход к оценке ситуации на сырьевых рынках,

который демонстрирует правительство Казахстана, снижает риск возникновения

кризисной ситуации в экономике в 2011 году. В России этот риск выше. Ослаблению

экономических рисков в Казахстане способствует не только более разумная

бюджетная политика, но и более последовательная экономическая политика в

широком смысле слова. Бюджет Казахстана менее уязвим не только благодаря тому,

что в нем заложена более низкая цена на нефть, но и потому, что общий уровень

бюджетных расходов останется намного ниже, чем в России и Украине. Совокупный

объем бюджетных расходов в Казахстане составляет около 25% ВВП, тогда как в

России только расходы федерального бюджета эквивалентны примерно 22-23% ВВП, а

расходы консолидированного бюджета (включая региональные расходы,

скорректированные с учетом трансфертов из федерального бюджета в местные) в

прошлом году составили приблизительно треть ВВП. Сдерживание бюджетных расходов

в Казахстане способствует увеличению эффективности экономики, повышению темпов

роста и снижению инфляции, и такая тенденция, вероятно, сохранится в 2011 году

и в последующие годы.[2]

Отношение внешнего долга

к ВВП у Казахстана намного выше (в 2009 году долг составлял почти 100% ВВП, а в

2010 году он должен быть на уровне менее 90% ВВП), чем в России (по прогнозам,

к концу года долг составит около 33% ВВП), однако график погашения долга

Казахстана вполне приемлемый. В 2011 году Казахстану предстоит погасить приблизительно

$11,6 млрд. долга, включая процентные платежи, что, по оценкам, будет

сопоставимо со счетом текущих операций. Ограниченность бюджетных расходов и их

умеренный рост позволяют сдерживать не только инфляцию, но и рост импорта: в

текущем году объем импорта должен быть на 7-8% выше по сравнению с прошлым

годом, тогда как в России рост импорта в 2К10 и июле ускорился примерно до 33%

с уровня годичной давности. Неудивительно, что в России баланс счета текущих

операций ухудшается, и рубль в последние недели стал более уязвимым. В

Казахстане же в 2010 году было зафиксировано весьма большое положительное

сальдо счета текущих операций ($5,7 млрд. в 1П10 против дефицита $3,5 млрд. в

1П09).

Макроэкономические риски

в Казахстане слабее, поскольку правительство страны лучше справлялось с

решением проблем, возникавших в результате внешних воздействий из-за

нестабильности мировой экономики. Оно быстрее и эффективнее отреагировало на

кризис и проводило более последовательную экономическую политику, благодаря чему

стране удалось избежать сокращения ВВП в 2009 году (в отличие от России и

Украины). Политические риски в 2011 году (если допустить, что они существуют),

намного слабее, чем в России, поскольку экономическая политика в Казахстане

проводится более последовательно. Таким образом, Казахстан будет более

привлекательным для зарубежных инвесторов, и прямые иностранные инвестиции

позволят улучшить баланс счета капитала. Перспективы национальной валюты также

вполне оптимистичны. Благодаря снижению инфляции конкурентоспособность

казахстанской экономики меньше пострадает из-за реального ослабления тенге.

Все вышесказанное

означает, что несмотря на сильную зависимость экономики Казахстана и России от

цен на сырье и несовершенство институциональной структуры, ситуация в Казахстане

более благоприятна, поскольку правительство меньше вмешивается в экономические

вопросы и проводит более последовательную экономическую политику. Это факторы

должны позитивно сказаться на конъюнктуре рынке облигаций.

В силу похожести экономик

двух стран в целом, структура производства в ВВП России и Казахстана выглядит

почти одинаково — единственное серьезное различие обусловлено тем, что добыча

полезных ископаемых составляет более значительную часть экономики Казахстана,

тогда как в России выше доля обрабатывающей промышленности.

Структура ВВП по

конечному использованию в двух странах различается в основном тем, что

правительство Казахстана «потребляет» меньше, чем российское

правительство. Вследствие этого система налогообложения и перераспределения

доходов в России действует менее эффективно — в целом налоговое бремя тяжелее,

и большая часть финансовых ресурсов перераспределяется от более эффективных

секторов экономики и компаний к менее эффективным, в результате темпы

экономического роста в России ниже, а инфляция выше. Неудивительно, что

Казахстан инвестирует в основной капитал более существенную долю ВВП, чем

Россия, несмотря на то что российское правительство нарастило так называемые

«расходы на национальную экономику» до 16% от совокупных расходов

федерального бюджета.

Российское правительство

планирует финансировать дефицит бюджета в основном за счет заимствований на

внутреннем рынке. Государству необходимо привлечь до 1,4 трлн. руб., хотя, как

сказано выше, доходы бюджета могут быть больше, чем ожидается, и в этом случае

дефицит сократится, но не сильно. В будущем году покрыть дефицит бюджета будет

несложно, поскольку банки накопили достаточно резервов в ЦБ (в том числе в виде

облигаций и средств на корреспондентских счетах, в общей сложности на сумму

около 2,2 трлн. руб.), и можно допустить, что примерно половина этих денег

(поскольку банкам необходимо иметь определенный резерв ликвидности) будет

переведена в государственные облигации и таким образом вернется в систему. Это

поддержит относительно высокий уровень инфляции и продолжит оказывать давление

на рубль.[3]

В 2012 и 2013 годах

финансировать дефицит бюджета будет гораздо сложнее, и это означает, что

политика должна измениться тем или иным образом. Пока неясно, какой будет новая

политика, поскольку в 2012 году предстоят президентские выборы. С учетом

вышесказанного не вызывает удивления высокая волатильность валютного рынка,

наблюдавшаяся в последние недели, когда рубль снизился против евро и доллара,

несмотря на ослабление последнего на мировых рынках и повысившиеся цены на

нефть. В будущем году колебания валютных курсов и спредов будут еще сильнее.

В Казахстане, напротив,

складывается более обнадеживающая ситуация. Помимо таких факторов, как более

быстрый рост ВВП и меньший дефицит бюджета в том случае, если цены на нефть

действительно будут близки к $75 за баррель (как ожидает российское

правительство), следует отметить и то, что правительство Казахстана продолжит

накапливать резервы в Национальном фонде (счета которого не включены в бюджет).

По состоянию на 1

сентября в фонде было накоплено $30 млрд., и его объем продолжает

увеличиваться, в то время как Резервный фонд РФ, теоретически, может быть

исчерпан в будущем году (по состоянию на 1 сентября его объем был равен

примерно $40 млрд.). Хотя российское правительство хочет оставить

неприкосновенным другой фонд (Фонд национального благосостояния, размер которого

на 1 сентября 2010 года составлял примерно $87 млрд.), тенденции в двух странах

совершенно различные.

В Казахстане ожидается

более быстрый рост экономики и более низкая инфляция, чем в России, что

позволит правительству страны продолжать накапливать резервы, ослабит

долгосрочные макроэкономические риски и, соответственно, положительно скажется

на рынке облигаций. Внешние условия для России и Казахстана примерно одинаковы,

а значит, решающее значение имеет политика, проводимая правительствами двух

стран.

4. Общая характеристика конкурентов, имеющихся у ООО

«Радиус-сервис» в стране размещения зарубежного филиала

В настоящее время

основными конкурентами ООО «Радиус-сервис» являются:

—

ВНИИБТ — Буровой

инструмент (включая Павловский машзавод)

—

ОАО

«Мобильные буровые системы» (Кунгурский машзавод);

—

Импортные

производители (Halliburton, Schlumberger, Weatherford, Baker Hughes).

Сильные стороны

конкурентов:

—

ВНИИБТ — Буровой

инструмент (включая Павловский машзавод) — Известный бренд и устоявшиеся связи

с буровыми компаниями; собственные мощности по хромированию роторов;

собственные мощности по термообработке и обрезиниванию статоров.

—

ОАО

«Мобильные буровые системы» (Кунгурский машзавод) — История и

известный бренд; большое производство и практически полный замкнутый цикл;

наличие собственных мощностей по хромированию роторов и термообработке.

—

Импортные

производители (Halliburton, Schlumberger, Weatherford, Baker Hughes) — Высокие

качество и производительность; всемирно известные бренд.

Слабые стороны

конкурентов:

—

ВНИИБТ — Буровой

инструмент (включая Павловский машзавод) — Высокие цены; часть холдинга

«Интегра» и большие размеры, отсюда – сложность и негибкость в управлении и

принятии решений; отсутствие ноу-хау

—

ОАО

«Мобильные буровые системы» (Кунгурский машзавод) — Низкое качество

продукции и в связи с этим отрицательный имидж.

—

Импортные

производители (Halliburton, Schlumberger, Weatherford, Baker Hughes) — Крайне

высокая цена при существовании российских аналогов, некоторые из которых лучше,

чем иностранное оборудование.

Заключение

В настоящей работе

выполнен анализ направления интернационализации пермской компании

«Радиус-сервис» путем в республике Казахстан.

Фирма «Радиус Сервис»

была создана в 1992 году, и одним из главных направлений ее работы было и

остается создание современных гидравлических забойных двигатели для

горизонтального бурения. Компания находится в г. Перми.

Фирмой «Радиус Сервис»

помимо двигателей разработано и поставляется другое буровое и сервисное

оборудование: керноотборные снаряды, элементы бурильной колонны, оснастка для

заканчивания скважин, турбобуры, механические ключи для сборки и разборки

гидравлических забойных двигателей, стенды для испытаний забойных двигателей, стенды

для выполнения магнитопорошковой и ультразвуковой дефектоскопии.

Радиус-Сервис» имеет

богатый опыт по организации сервисных центров для ремонта винтовых забойных

двигателей, турбобуров, ясов, клапанов. Сервисные центры оснащены современным

оборудованием для обслуживания турбобуров и винтовых забойных двигателей, ясов

и другого оборудования.

Привлекательность

Казахстана как рынка сбыта нефтесервисных услуг и оборудования обусловлена

значительными запасами нефти и газа на территории данной страны и высокими

темпами ее освоения. Нефтяная отрасль Казахстана — одна из основных отраслей

экономики Казахстана. Годом добычи первой казахской нефти считается ноябрь 1899

года в месторождении Карашунгул. Добыча нефти в Казахстане в 1992 году

составила 25,8 млн тонн, уже 2008 году составила 70 млн тонн. Общая 17-летняя

добыча нефти независимого Казахстана составила 696,4 млн тонн. Добыча нефти

2010 году должно составить 100 млн тонн (из них 25-30 % в месторождение

Тенгиз), а 2015 году 150 млн тонн (из них 50 % в месторождение Кашаган).

В Казахстане сформирован

достаточно крупный и перспективный рынок нефтесервисных услуг, что делает

привлекательным открытие зарубежного филиала в этой стране.

На рынке республики

«Казахстан» основными конкурентами ООО «Радиус-сервис» являются:

—

ВНИИБТ — Буровой

инструмент (включая Павловский машзавод)

—

ОАО

«Мобильные буровые системы» (Кунгурский машзавод);

—

Импортные производители (Halliburton, Schlumberger, Weatherford, Baker Hughes).

Список литературы

1.

Абрютин М.С.,

Грачев А.В. Анализ финансово-экономической деятельности предприятия. М.: Дело и

Сервис, 2004. 180 с.

2.

Аверчев А.В.

Управленческий учет и отчетность. Постановка и внедрение. – М.: Вершина, 2006

3.

Бочкарев А.,

Кондратьев В. 7 нот менеджмента. – 8-е изд., доп., М.: ЗАО «Журнал эксперт»,

ООО «Издательство ЭКСМО», 2007г.

4.

Бороненкова С.А.

Управленческий анализ. Учебное пособие для вузов. – М.: Финансы и статистика,

2005. – 283 с.

5.

Ефимова О.В.,

Мельник М.В. Анализ финансовой отчетности. Учебное пособие для вузов. – М.:

Омега- Л, 2006. – 314 с.

6.

Кравченко Л.И.

Анализ финансового состояния предприятия. – Минск: ПКФ «Экаунт», 2007. – 559 с.

7.

Ковалев В.В.,

Привалов В.П. Анализ финансового состояния предприятия. М.: Центр экономики и

маркетинга, 2008. 192 с.

8.

Финансовый

менеджмент / Под ред. Г.Б. Помека. М.: Финансы – Юнити, 2005. 378 с. Финансовый

менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – М.:

Издательство «Инфра-М», 2009. – 530 с.

9.

О результатах

Глобального раунда международных сопоставлений ВВП http://www.gks.ru/bgd/free/b02_18/IssWWW.exe/Stg/d000/i040070r.htm

10.

Гавриленков Е.

Россия и Казахстан – почувствуйте разницу. http://prodengi.kz/publikacii/rossiya_i_kazahstan_pochuvstvujte_raznicu/

[1] О результатах Глобального раунда международных сопоставлений ВВП

http://www.gks.ru/bgd/free/b02_18/IssWWW.exe/Stg/d000/i040070r.htm

[2] Гавриленков Е. Россия и

Казахстан – почувствуйте разницу. http://prodengi.kz/publikacii/rossiya_i_kazahstan_pochuvstvujte_raznicu/

[3] Гавриленков Е. Россия и

Казахстан – почувствуйте разницу. http://prodengi.kz/publikacii/rossiya_i_kazahstan_pochuvstvujte_raznicu/