Аннотация

Данный дипломный проект на тему “Пути

снижения затрат на предприятии” состоит из четырех глав.В первой главе дана краткая

характеристика предприятия — рассмотрены его история, современное состояние,

положение на рынке, проведен анализ его финансово-хозяйственной деятельности.Во второй главе проведен анализ существующей

системы затрат на предприятии – проанализированы материальные затраты, затраты

на оплату труда и ЕСН, анализ амортизационных отчислений, прочих затрат,

рассмотрена калькуляция себестоимости продукции, выявлены резервы снижения затрат.В третьей главе на основании

проведенного анализа разработаны мероприятия по снижению затрат предприятия с

применением экономико-математического моделирования.В четвертой главе произведена оценка

проекта.Введение

В период реформ, начавшихся в России в

начале 1990-х гг., деятельность всех предприятий претерпела значительные

изменения. Трудность перехода связана, в частности, с тем, что Россия на

несколько десятилетий выпала из общемировых экономических процессов. Поэтому в

настоящее время далеко не все отечественные специалисты имеют четкое представление

о рынке и тех трудностях, с которыми они столкнутся. В условиях жестко централизованного

планирования, осуществляя плановые поставки выпускаемой продукции, руководители

не задумывались о сбыте: сбытовая сеть, торговля были обязаны ее принять.

Бюджет покрывал издержки неэффективных производств, финансировал капитальное

строительство. Главной задачей руководителей предприятий являлось

неукоснительное выполнение планов, в разработке которых они принимали порой

лишь формальное участие.В условиях рынка торговая сеть может

отказаться от продукции, государство убытки не покроет, банк на прежних

условиях кредитов не даст, и предприятие окажется на грани банкротства, к тому

же появятся конкуренты. По данным Госкомстата РФ в 1992 г. доля убыточных предприятий, фирм, компаний в общем их количестве составляла 7,2%, в 1997 г. – 26,4%, в 200 7 г. – 40%.Чтобы не оказаться в подобной ситуации,

руководителям и специалистам необходимо принимать эффективные решения для

выживания в условиях жесткой конкуренции, постоянно предпринимать усилия для

повышения эффективности деятельности предприятия. Поэтому в настоящее время особенно

актуальны вопросы, связанные с управлением затратами предприятия.Цель работы – анализ системы управления

затратами в ОАО «КУЗОЦМ» и разработка мероприятий по ее улучшению.Для решения поставленной цели

необходимо решить следующие задачи: дать

краткую характеристику предприятия; провести

анализ его финансового состояния; провести

анализ управления затратами на предприятии; разработать

направления совершенствования управления затратами; оценить

эффективность проекта.Предмет исследования – управление

затратами.Объект исследования – открытое акционерное

общество «Каменск-Уральский завод по обработке цветных металлов».1. Характеристика предприятия и анализ

его финансово-хозяйственной деятельности1.1 Краткая характеристика предприятия

Открытое акционерное общество

«Каменск-Уральский завод по обработке тщетных металлов» выпускает

металлопродукцию из меди, никеля, бронзы, латуни, цинка и сплавов на их основе.В настоящее время ассортимент

выпускаемой продукции составляет более 16 тысяч типоразмеров из 128 сплавов.

Основными видами выпускаемой продукции являются: прессованные и тянутые прутки

круглого, шестигранного, квадратного и фасонного сечений, проволока круглая

(диаметром от 0,03 до 12 мм) и прямоугольная (сечением до 120 мм ), полосы коллекторные (высотой от 5 до 115 мм), шины, аноды, литейные сплавы и лигатуры,

металлические порошки и пудры, кабельная продукция.За последние годы значительно

расширено производство проката из жаропрочных дисперсионно твердеющих сплавов

(хромовой и циркониевой бронз), которые широко используются как внутри страны,

так за ее пределами.Система менеджмента качества

предприятия соответствует требованиям международного стандарта ISO 9001:2000.На сегодняшний день отрасль по обработке

цветных металлов Российской Федерации представлена следующими основными производителями:

ОАО «Каменск-Уральский завод по обработке цветных металлов» (круглый прокат),

ОАО «Кировский завод по обработке цветных металлов» (плоский, трубный, круглый

прокат), ОАО «Кольчугцветмет» (плоский, трубный, круглый прокат), ОАО

«Ревдинский завод по обработке цветных металлов» (трубный, круглый прокат), ОАО

«Гайский завод по обработке цветных металлов» (плоский прокат). Уровень

оборудования и технологий указанных производителей примерно одинаковый.Отрасль обработки цветных металлов

России отличается низкой загрузкой мощностей (44%), низкой добавленной

стоимостью, низким качеством выпускаемой продукции, неконкурентоспособностью на

западных рынках, низкой эластичностью спроса и наличием исторически сложившейся

специализации по видам проката (лист/труба/круглый). Сегмент с наиболее высокой

конкуренцией — круглый прокат.Рост рынка цветного проката в РФ

примерно совпадает с темпами роста экономики в целом. Прогнозируемый выпуск

проката на рынке РФ в 2006г составит 130 тыс. тн. В структуре общего выпуска

проката (лист/труба/круглый) доля предприятия составляет порядка 20-25%. Доля

круглого проката в натуральном выражении составляет порядка 35% от общего

выпуска проката цветных металлов в России. ОАО «КУЗОЦМ» является наиболее

крупным субъектом в секторе производства круглого проката цветных металлов и

доля его в этом сегменте рынка составляет порядка 50%.Сырьем для производства проката,

являются первичные металлы (медь катодная, цинк, никель, свинец и др.) и лома

цветных металлов, стоимость которых формируется из котировок на Лондонской

бирже металлов. В структуре себестоимости 80%) составляет сырье.Основными потребителями продукции ОАО

«КУЗОЦМ» являются предприятия:—

электротехнической

промышленности,—

металлургической

промышленности,—

металлообрабатывающей

промышленности,—

машиностроительной

промышленности,—

приборостроительной

промышленности.В долгосрочной перспективе можно

прогнозировать спрос на прокат цветных металлов с темпом роста ВВП — 6%> и

более (спрос определяется объемами производства в машиностроении и

электротехнической промышленности).ОАО «КУЗОЦМ» 90%) выпускаемого

проката цветных металлов поставляет в РФ и страны СНГ (Украина, Белоруссия,

Казахстан). Экспортные поставки в дальнее зарубежье составляют порядка 10%). В

большинстве своем это страны ЕС, Бразилия.Размер уставного капитала предприятия

на 1 января 2006 г. составляет 326222 рублей. Уставный капитал состоит из обыкновенных

именных акций номинальной стоимостью 1 рубль каждая (размещенные акции).На предприятии создается резервный

фонд в размере 25 процентов от его уставного капитала. Резервный фонд

формируется путем обязательных ежегодных отчислений. Размер ежегодных

отчислений составляет 5 процентов от чистой прибыли до достижения размера,

установленного Уставом. Высшим органом управления предприятием является Общее

собрание акционеров. Предприятие обязано ежегодно проводить годовое Общее собрание

акционеров.Годовое Общее собрание акционеров

проводится не ранее чем через два месяца и не позднее чем через шесть месяцев

после окончания финансового года.Собрание проводится по решению Совета

директоров Общества на основании его собственной инициативы, требования Ревизионной

комиссии, аудитора Общества, а также акционеров (акционера), являющихся

владельцами не менее чем 10 процентов акций Общества на дату предъявления требования.Акционеры (акционер), являющиеся в

совокупности владельцами не менее чем 2 процентов акций предприятия, вправе

внести вопросы в повестку дня годового Общего собрания акционеров и выдвинуть

кандидатов в Совет директоров, Ревизионную комиссию и счетную комиссию

предприятия, число которых не может превышать количественный состав

соответствующего органа. Такие предложения должны поступить в Общество не

позднее чем через 60 (шестьдесят) дней после окончания финансового года.Ответственность за организацию

бухгалтерского учета, соблюдение законодательства при выполнении хозяйственных операций несет

руководитель организации. Бухгалтерскую службу как самостоятельное структурное

подразделение возглавляет главный бухгалтер.Главный бухгалтер несет

ответственность за формирование учетной политики, ведение бухгалтерского учета,

своевременное представление полной и достоверной бухгалтерской отчетности.

Ведение учета осуществляется при помощи вычислительной техники с применением

автоматизированных программ. Бухгалтерский учет ведется централизованно

головной бухгалтерией Организации на основании информации об имуществе,

обязательствах и результатах деятельности, представляемой бухгалтериями

обособленных структурных подразделений.Учет расчетов с Обособленными

подразделениями ведется с использованием счета 79 «Внутрихозяйственные

расчеты». Оценка основных средств производится в сумме фактических затрат

на приобретение (строительство). Оценка основных средств, стоимость которых

выражена в иностранной валюте производится в рублях путем пересчета суммы в

иностранной валюте по курсу ЦБ РФ, действующему на дату принятия объекта к

бухгалтерскому учету на счет 08 «Вложения во внеоборотные активы».

Начисленные до принятия объекта основных средств к бухгалтерскому учету

проценты по заемным средствам, комиссия банка за организацию кредита, если

средства привлечены для приобретения, сооружения или изготовления этого

объекта, включаются в его первоначальную стоимость. Ввозные таможенные пошлины

и сборы включаются в первоначальную стоимость основного средства. Остаточная

стоимость основных средств при выбытии формируется на счете 01 «Основные

средства« субсчет »Выбытие основных средств». Расходы, связанные

с продажей, выбытием и прочим списанием основных средств признаются

операционными расходами. Расходы признаются в том отчетном периоде, в котором

они имели место. Учет МПЗ осуществляется по фактической себестоимости

приобретения. Ввозные таможенные пошлины и сборы учитываются в стоимости ТМЦ и

включаются в состав материальных расходов. Транспортно-заготовительные расходы,

прочие отклонения в стоимости МПЗ учитываются на отдельном субсчете счета 10

«Материалы» и списываются пропорционально стоимости израсходованных

МПЗ.По типу связи с конкретным видом

продукции расходы по обычным видам деятельности подразделяются на прямые и косвенные.

К прямым расходам относятся материальные расходы основного производства. Все

прочие расходы относятся к косвенным (в т.ч. материальные расходы

вспомогательных производств). Все прямые и косвенные расходы распределяются на

остатки незавершенного производства, полуфабрикаты собственного производства, готовой

продукции, товаров отгруженных. Исключение составляют управленческие расходы и

расходы на продажу (за минусом транспортных расходов и расходов на упаковку),

которые списываются на стоимость реализованной в отчетном месяце продукции.

Учет затрат основного производства осуществляется на счете 20 «Основное

производство» по видам деятельности. Готовая продукция учитывается на

счете 43 «Готовая продукция» по фактической производственной

себестоимости, без применения счета 40 «Выпуск продукции (работ, услуг)».1.2 Анализ финансово-хозяйственной деятельности

предприятияДля анализа имущественного состояния

предприятия необходимо:—

провести

горизонтальный и вертикальный анализ актива баланса;—

дать оценку

размещения средств в активах с помощью коэффициентов;—

выполнить

факторный анализ влияние изменения составных элементов активов на общее их

изменение в течение года.Для решения поставленных задач

составляется аналитическая таблица «Состав, динамика и структура имущества

предприятия» (Приложение А, таблицы 1,2).Для анализа имущественного состояния

предприятия рассчитываются коэффициенты:—

коэффициент

соотношения оборотных и внеоборотных активов;—

коэффициент

имущества производственного назначения.Анализируя имущественное положение в

2006 году, получаем, что стоимость имущества в течение года увеличилась на

234060 тыс. руб или на 44,84%, причем рост обусловлен увеличение стоимости

оборотных активов на 66%. Среди оборотных активов наблюдается рост стоимости

запасов в 3,8 раза, увеличение денежных средств на 3111 тыс. руб и

краткосрочных финансовых вложений на 59945 тыс. руб. Размер дебиторской

задолженности и НДС уменьшился.Стоимость внеоборотных активов

увеличилась в 1,04 раза, причем стоимость основных средств увеличилась на

3,94%, стоимость незавершенного строительства на 0,68%).В начале года стоимость внеоборотных

активов составляла 34%> от стоимости имущества, стоимость внеоборотных

активов соответственно 66%, в течении года доля внеоборотных активов

уменьшилась до 24%, а доля оборотных активов увеличилась до 76%.Среди внеоборотных активов 31% (из

34%) приходится на стоимость основных средств и 3% на незавершенное

строительство.Среди оборотных активов 17% (из 66%)

приходится на запасы и 41% на дебиторскую задолженность.В течение года структура имущества

значительно изменилась: доля основных средств сократилась до 22%, доля запасов

увеличилась до 45%, а доля дебиторской задолженности сократилась до 18%).Проанализируем имущественное

положение предприятия в 2007 году. В течение года наблюдается рост стоимости

имущества на 684646 тыс. руб или на 87,20%о, причем на 3,83% рост обусловлен

увеличением стоимости внеоборотных активов и на 83,37% увеличением стоимости

оборотных активов.В течение года основные средства

увеличились на 6016 тыс. руб или на 3,49%, незавершенное строительство

увеличилось на 8848 тыс. руб. или на 50,79%). Значительно возросла стоимость

долгосрочных финансовых вложений на 15010 тыс. руб. или в 18 раз.Среди оборотных активов наблюдается

значительный рост стоимости запасов: на 419590 тыс. руб. или на 118,43%, НДС

увеличился в 2 раза, дебиторская задолженность в 1,5 раза, денежные средства в

3 раза, краткосрочные вложения в 2,7 раза (их стоимость составила 155428 тыс.

руб.).Структура активов из-за резкого

увеличения стоимости запасов значительно изменилась: доля внеоборотных актиовв

уменьшилась до 15%, доля оборотных активов возросла до 85%>.Коэффициент соотношения оборотных и

внеоборотных активов увеличился с 1,95 до 5,66, что является негативной

тенденцией (этот коэффициент должен быть приближен к 1) и указывает на

отрицательную динамику в структуре имущества.Коэффициент имущества

производственного назначения увеличился с 0,48 до 0,65, что является

положительной тенденцией.Таким образом, имущественное

положение предприятия можно назвать хорошим, так как стоимость имущества в

течение двух лет увеличивается.Негативные изменения в структуре

имущества (резкий рост стоимости запасов) объясняется значительным увеличением

цен на цветные металлы в 2006-2007 году.Создание и приращение имущества

предприятия осуществляется за счет собственного и заемного капитала,

характеристика которых представлена в пассиве бухгалтерского баланса

предприятия.Для оценки источников имущества

капитала необходимо:—

выполнить

горизонтальный и вертикальный анализ пассива баланса;—

рассчитать

оценочные коэффициенты;—

оценить влияние

изменения составных элементов капитала предприятия на изменение всего капитала.Решая поставленные задачи,

целесообразно составить аналитическую таблицу «Состав, динамика и структура

капитала, вложенного в имущество предприятия» (Приложение А, таблицы 3 и 4).Для характеристики источников имущества

используются коэффициенты:—

коэффициент

автономии (финансовой независимости) — нормативное значение данного

коэффициента >0,5;—

коэффициент

соотношения заемных и собственных средств — нормативное значение коэффициента

< 1,0.Проанализируем источники формирования

имущества в 2006 году. В начале года собственный капитал предприятия составлял

12461 тыс. руб., в течение года его сумма увеличилась на 843% и составила

117543 тыс. руб. Увеличение вызвано сокращением убытков на 107155 тыс. руб.

Долгосрочные обязательства в течение года увеличились на 158833 тыс. руб за

счет появления долгосрочных кредитов, краткосрочные обязательства сократились

на 19651 тыс. руб, причем сокращение вызвано уменьшением кредиторской задолженности.В начале года собственный капитал

составлял 2% от стоимости имущества, в конце года его доля увеличилась до 15%,

доля долгосрочных обязательств увеличилась до 20%, доля краткосрочных

обязательств сократилась до 65%.В течение года наблюдается рост

стоимости источников имущества на 44,84%о, причем за счет увеличения

собственного капитала источники имущества увеличились на 19,39%), за счет

увеличения долгосрочной задолженности источники имущества увеличились на

29,09%), за счет сокращении краткосрочных обязательств источники имущества

сократились на 3,63%.В течение 2006 года наблюдается рост

стоимости источников имущества на 87,2%, причем за счет увеличения собственного

капитала источники имущества увеличились на 34,77%, за счет сокращения

долгосрочной задолженности источники имущества уменьшились на 19,04%. за счет

увеличения краткосрочных обязательств источники имущества увеличились на

71,47%. В 2005 году наблюдается значительный рост кредиторской задолженности на

35,6%, краткосрочных кредитов на 201,29%, нераспределенной прибыли на 283,24%).

Долгосрочные кредиты в конце года отсутствуют (частично погашены, частично

переведены в краткосрочные). Структура имущества изменилась в лучшую сторону-

доля собственного капитала увеличилась до 27%, доля заемного капитала

сократилась до 73%Коэффициент финансовой независимости

увеличился с 0,02 до 0,27 (при норме 0,5), следовательно предприятие обладает

недостаточными собственными средствами, но имеется тенденция к их увеличению.

Коэффициент соотношения заемных и собственных средств говорит о том, что

заемных средств в 2,76 раза больше. Таким образом, капитал предприятия

распределен неравномерно между собственными и заемными средствами, в 2006 году

удельный вес заемных средств значительно больше, чем собственных за счет

большого размера кредитов и кредиторской задолженности. Необходимо попытаться в

дальнейшем привлекать меньше заемных средств для повышения доли собственного

капитала в стоимости имущества. Этого можно достичь более рациональным

использованием имеющихся в распоряжении предприятия финансовых ресурсов. Среди

проблем предприятия хочется так же отметить большой размер краткосрочных

займов, но в то же время в течении трех лет наблюдается значительное расширение

производства, что позволяет надеяться, что доля заемных источников сократится.Оценка финансовой устойчивости

организации осуществляется по двум направлениям. Первое направление,

установленное в нормах финансового права, предусматривает расчет величины

чистых активов организации и сравнение ее с величиной уставного капитала и с

законодательно установленной нормой уставного капитала для различного типа

организаций. Суть сравнения состоит в том, что положительная разность отражает

реинвестирование прибыли и свидетельствует о наращивании экономической мощи

предприятия- это стратегическая оценка.Второе направление — оперативная

оценка — предусматривает определение достаточности источников для

финансирования текущей деятельности , то есть оборотного капитала или запасов.

Достаточность источников обеспечивает непрерывность процесса текущей

экономической деятельности предприятия.Порядок оценки величины чистых

активов хозяйствующих субъектов определен Приказом Минфина России и ФКЦБ России

от 29.01.2003 N 10н/03-6/пзВеличина показателя чистых активов

отражается в годовой финансовой отчетности — форма № 3 «Отчет о движении

капитала». Расчет чистых активов производится в утвержденных формах, которые приведены

в таблице 5,6 Приложения А.Чистые активы должны соответствовать требованиям

Гражданского кодекса и указанных Федеральных законов.В этой связи целесообразно дополнить

анализ чистых активов и их изменения анализом изменения собственного капитала и

факторов, влияющих на это изменение. Для этого составляется аналитическая

таблица «Анализ собственного капитала» (Приложение 1, таблицы 6,7).В 2006 г. среди активов, принимаемых к расчету, основные средства составляли 1329% от чистых активов на

начало года и 146% на конец года, запасы составляли соответственно 752% и

301%о, дебиторская задолженность — 1767%> и 121%, доля остальных статей

активов незначительна. Активы, принимаемые к расчету увеличились на 243060 тыс.

руб. или на 44,84%>,пассивы, принимаемые к расчету увеличились на 26,05%.

Рост чистых активов составил 843,29%, причем он обусловлен на 52,42% ростом

основных средств и на 2090,72%) ростом запасов, за счет уменьшения размера

дебиторской задолженности наблюдается снижение размера чистых активов на

620,6%), за счет увеличения размера краткосрочных вложений наблюдается рост

чистых активов на 1950,57%).Среди пассивов, принимаемых к расчету

в структуре чистых активов 1531% занимают краткосрочные кредиты и 2710%) —

кредиторская задолженность. Всего пассивы, принимаемые к расчету составляют

4250% от чистых активов. Увеличение долгосрочных обязательств на 145393 тыс.

руб. вызвало снижение стоимости чистых активов на эту же сумму. Увеличение

краткосрочных кредитов на 20,22% вызвало снижение стоимости чистых активов на

309,57%, снижение кредиторской задолженности на 17,25% вызвало увеличение

чистых активов на 467,27%В 2007 г. структура активов, принимаемых к расчету изменилась: рост чистых активов составил 232,24%,

причем за счет увеличения стоимости основных средств на 3,49%) чистые активы

увеличились на 5,12%, за счет увеличения незавершенного строительства чистые

активы увеличились на 7,53, за счет увеличения финансовых вложений увеличились

на 12,77%. Рост запасов на 118,43% вызвал увеличение чистых активов на 356,97%.

За счет увеличения дебиторской задолженности на 53,02% чистые активы

увеличились на 63,02%, за счет увеличения финансовых вложений чистые активы

увеличились на 82,36%Структура пассивов, принимаемых к

расчету так же претерпела существенные изменения: значительно увеличились

краткосрочные займы и уменьшился размер долгосрочных займов. Всего пассивы,

принимаемые к расчету составляют 276,4% от чистых активов.Таким образом, чистые активы ОАО

«КУЗОЦМ» в течении исследуемого периода равномерно увеличиваются, причем

увеличение является значительным (в несколько раз), что вызвано более быстрым

ростом оборотных активов по сравнению с задолженностью. Рост стоимости чистых

активов является хорошим признаков улучшения экономического положения организации.Анализ таблиц 7,8 позволяет сделать

вывод, что собственный капитал в 2006 году на 3% состоял из уставного капитала

на 1760% из добавочного капитала и на 1663% из убытков. Увеличение в течение

года составило 105082 тыс. руб (843,29%о), причем за счет сокращения

добавочного капитала собственный капитал уменьшился на 16,64%), за счет

сокращения убытков увеличился на 859,92%).В 2007 г. собственный капитал увеличился на 232,24%), причем за счет сокращения добавочного капитала

собственный капитал уменьшился на 8,91 %, за увеличения прибыли увеличился на

241,15%. В конце года структура собственного капитала имела следующий вид: 53%

— добавочный капитал, 47% — прибыль (доля уставного капитала менее 1%). Таким

образом, в течение двух лет наблюдается как рост величины собственного

капитала, так и улучшение его структуры (погашение убытков, увеличение

прибыли), что является положительной тенденцией в деятельности предприятия.Для осуществления текущей хозяйственной

деятельности предприятие должно располагать достаточными источниками

финансирования. Выделяют три источника финансирования текущей деятельности:—

собственный

оборотный капитал;—

долгосрочные

источники финансирования;—

общие источники.Для определения величины собственного

оборотного капитала и расчета влияния факторов его изменяющих целесообразно

составить аналитическую таблицу «Определение собственного оборотного капитала и

расчет влияния факторов его изменения». (Приложение А, табл 9,10)В 2006 году собственный оборотный

капитал предприятия в начале года составлял — 171536 тыс. руб. Расчет влияния

первым способом показал что увеличение оборотных активов на 66,06% (236531 тыс.

р.) вызвало увеличение собственного оборотного капитала на 137,89%, увеличение

обязательств на 26,05%о (137978 тыс. р.) вызвало уменьшение собственного

оборотного капитала на 80,44%. В конце 2006 года величина собственного

оборотного капитала составила — 72983 тыс. р., то есть увеличилась на 98553 тыс.

руб. или на 57,45%.Расчет влияния вторым способом

показал, что за счет увеличения собственного капитала на 843,29% собственный

оборотный капитал увеличился на 61,26%о, а за счет увеличения внеборотных

активов снизился на 3,81%.Таким образом, основной причиной

увеличения собственного оборотного капитала стало увеличение оборотных активов

и собственного капитала, которое идет более быстрыми темпами, чем увеличение

обязательств и внеборотных активов.В 2007 году собственный оборотный

капитал предприятия в конце года составлял 169893 тыс. руб. Расчет влияния

первым способом показал, что увеличение оборотных активов на 110,08% вызвало

увеличение собственного оборотного капитала на 896,84%, увеличение обязательств

на 61,66% вызвало уменьшение собственного оборотного капитала на 564,05%). В

течение года величина собственного оборотного капитала увеличилась на 575876

тыс руб. или на 332,78%.Расчет влияния вторым способом

показал, что за счет увеличения собственного капитала на 232,24%) собственный

оборотный капитал увеличился на 374,04%), а за счет увеличения внеборотных

активов снизился на 41,25%.Таким образом, в 2007 году

наблюдается уменьшение собственного оборотного капитала, так как оборотные

активы и собственный капитал увеличиваются более быстрыми темпами, чем

обязательства и внеборотные активы.Наряду с абсолютными показателями

финансовую устойчивость предприятия характеризуют также финансовые

коэффициенты:—

коэффициент

маневренности;—

коэффициент

автономии источников формирования запасов;—

коэффициент

обеспеченности запасов собственными источниками;—

коэффициент

обеспеченности собственными средствами.Расчет данных коэффициентов приведен

в таблице 11,12 Приложения А По данным таблиц получаем, что в 2006 году запасы

не обеспечивались собственным оборотным капиталом на начало года, в конце года

недостаток собственного оборотного капитала составил 455990 тыс р., то есть на

эту сумму запасы финансировались за счет долгосрочных и краткосрочных

обязательств. Общая величина основных источников формирования запасов меньше

размера запасов на 67812 тыс. р., что вызвано отрицательным размером

собственного оборотного капитала.В 2007 году излишек общей величины

источников формирования запасов составил 14853 тыс. руб, причем на 179269 тыс.

руб. запасы обеспечивались долгосрочными источниками и на 676138 тыс. руб. за

счет краткосрочных кредитов.Финансовые коэффициенты позволяют

характеризировать финансовое положение организации как устойчивое, так как все

значения коэффициентов приближены к нормативным.В начале 2006 года коэффициент

маневренности составлял — 13,77 (при норме 0,5 и выше), что говорит об

отрицательном собственном оборотном капитале, коэффициент автономии составлял

0,04 (при норме 0,5 и выше), то есть активы предприятия всего на 4%

обеспечивались источниками формирования запасов, коэффициент обеспеченности

запасов собственными источниками показывал, что величина собственного капитала

составляет всего 9% от стоимости запасов, коэффициент обеспеченности запасов

собственными средствами составлял — 1,29, что вызвано отрицательной величиной

собственного оборотного капитала.В течении двух лет наблюдается

увеличение всех коэффициентов: коэффициент маневренности увеличился до 0,44, то

есть мобильные средства предприятия составляют 44% от собственного капитала,

коэффициент автономии составил 0,59, коэффициент обеспеченности запасов

собственными источниками показывал, что величина собственного капитала

составляет всего 46% от стоимости запасов, коэффициент обеспеченности запасов

собственными средствами составлял 0,2. Таким образом, в течение исследуемого

периода наблюдается рост всех коэффициентов, что является положительной

тенденцией, значения данных коэффициентов на конец 2005 года позволяют сделать

вывод об устойчивом финансовом положении предприятия.Финансовое состояние предприятия с позиции

краткосрочной перспективы оценивается показателями ликвидности и

платежеспособности, которые позволяют ответить на вопрос — может ли предприятие

своевременно и в полном объеме произвести расчеты по краткосрочным

обязательствам перед контрагентами.Для оценки ликвидности и

платежеспособности осуществляется сопоставление краткосрочных обязательств с

оборотными активами как-реальным и экономически оправданным их обеспечением.

Сравнение обязательств и оборотных активов включает два направления анализа:—

абсолютное

сравнение позволяет оценить ликвидность баланса;—

относительное сравнение

оценивает ликвидность предприятия с помощью коэффициентов.Ликвидность баланса определяет

степень покрытия обязательств предприятия его активами, срок превращения

которых в денежную форму соответствует сроку погашения обязательств.Анализ ликвидности баланса

заключается в сравнении имущества по активу, сгруппированного по степени их

ликвидности и расположенных в порядке убывания ликвидности, с обязательствами

по пассиву, сгруппированными по срокам их погашения и расположенными в порядке

возрастания сроков. В таблице 1,2 приведены группировки активов и пассивов для

оценки ликвидности баланса.Таблица 1- Группировка активов и

пассивов для оценки ликвидности баланса в 2006 г., тыс. р.

| Актив | На начало периода |

На конец периода |

Пассив |

На начало периода |

На конец периода |

Платежный излишек (недостаток) |

|

| На начало периода | На конец периода | ||||||

| А1 | 622 | 63678 | П1 | 337639 | 279413 | — 337017 | — 215735 |

| А2 | 224489 | 147923 | П2 | 190770 | 229345 | 33719 | — 81422 |

| A3 | 131984 | 381589 | ПЗ | 1204 | 158833 | 130780 | 222756 |

| А4 | 184979 | 191944 | П4 | 12461 | 117543 | — 172518 |

— 74401 , |

| Баланс | 542074 | 785134 | Баланс | 542074 | 785134 | ||

Таблица 2 — Группировка активов и

пассивов для оценки ликвидности баланса в 2007 г., тыс. р.

| Актив |

На начало периода |

На конец периода |

Пассив |

На начало периода |

На конец периода |

Платежный излишек (недостаток) | |

| На начало периода | На конец периода | ||||||

| А1 | 63678 | 168307 | П1 | 279413 | 378886 | — 215735 | — 210579 |

| А2 | 147923 | 225432 | П2 | 229345 | 690991 | — 81422 | — 465559 |

| A3 | 381589 | 848740 | ПЗ | 158833 | 9376 | 222756 | 839364 |

| А4 | 191944 | 227301 | П4 | 117543 | 390527 | — 74401 | 163226 |

| Баланс | 785134 | 1469780 | Баланс | 785134 | 1469780 | — 148802 | 326452 |

А1 включает: денежные средства; краткосрочные

финансовые вложения.

А2 включает дебиторскую

задолженность; прочие активы.

A3 включает запасы (за исключением

«Расходы будущих периодов»); НДС, долгосрочные финансовые вложения.

А4 включает внеоборотные активы, за

исключением статей этого раздела, включенных в предыдущую группу и расходы

будущих периодов.

П1 включает кредиторскую

задолженность; прочие краткосрочные обязательства.

П2 включает краткосрочные кредиты и

займы.

ПЗ включает долгосрочные обязательства.

П4 включает капитал и резервы,

скорректированные для соблюдения баланса: +« Задолженность перед участниками»

+«Доходы будущих периодов» + «Резервы предстоящих расходов».

Для определения ликвидности баланса

следует сопоставить итоги приведенных групп по активу и по пассиву. Баланс

считается абсолютно ликвидным, если имеет место соотношения:

А1>П1

А2>П2

АЗ>ПЗ

А4<П4

В данном случае получаем, что в 2004 году

эти соотношения выполняются только для группы III, то есть стоимости запасов

достаточно для погашения долгосрочных обязательств.

В 2005 году структура

платежеспособности улучшилась, но соотношения для групп I и II не выполняются,

то есть денежных средств и краткосрочных вложений недостаточно для погашения

краткосрочных обязательств, дебиторской задолженности недостаточно для

погашения краткосрочных кредитов. Таким образом, баланс предприятия можно

признать неликвидным, хотя имеется положительная тенденция улучшения его структуры.

Ликвидность предприятия выступает в

качестве внешнего проявления финансовой устойчивости. Для оценки ликвидности

предприятия используются три относительных показателя (коэффициента), которые

различаются набором ликвидных активов, рассматриваемых в качестве покрытия

краткосрочных обязательств:

—

коэффициент

абсолютной ликвидности;

—

коэффициент

текущей ликвидности;

—

коэффициент

покрытия.

Общая платежеспособность предприятия

определяется как способность покрыть все обязательства предприятия

(краткосрочные, долгосрочные) всеми своими активами. При этом рассчитывается

коэффициент общей платежеспособности.

Относительные финансовые коэффициенты

ликвидности ориентировочные индикаторы платежеспособности на момент времени.

Платежеспособность за период времени

означает наличие у предприятия денежных средств и их эквивалентов, достаточных

для расчетов по задолженности, требующей погашения и оценивается коэффициентом

платежеспособности за период, который рассчитывается как дробь, в числителе

которой сумма остатков денежных средств на начало периода и поступление денег

за период, а в знаменателе — величина расхода денег за период. (Данные формы №

4).

Дополнительно для детализации оценки платежеспособности

рассчитываются следующие коэффициенты:

—

общей

задолженности;

—

задолженности по

кредитам банкам и займам;

—

задолженности

другим предприятиям;

—

задолженности

фискальной системе;

—

внутреннего

долга.

Таблицы приведены в приложении А

(табл 13,14).

Коэффициент абсолютной ликвидности

характеризует способность предприятия рассчитываться за краткосрочные

обязательства самой ликвидной частью актива — денежными средствами и

краткосрочными финансовыми вложениями. ОАО КУЗОЦМ имеет значение данного

коэффициента в 2006 год в размере 0,1 (при норме 0,2), что говорит о

недостаточности быстрореализуемых активов для погашения обязательств. В 2005 г. значение данного коэффициента увеличилось до 0,16 за счет повышения стоимости краткосрочных

вложений.

Коэффициент текущей ликвидности

характеризует платежеспособность организации с учетом предстоящих поступлений

от дебиторов, рассчитывается как отношение оборотных средств к сумме

обязательств организации и показывает, какая часть текущих обязательств может

быть погашена, если будут мобилизованы все оборотные средства организации.

Нормативное значение данного коэффициента 2, у данной организации значение

коэффициента в 2006 году составило 0,68, в 2005 году 1,16, что говорит о том,

что размер оборотных средств фактически равен обязательствам, то есть для

расчета с кредиторами необходимо будет мобилизовать все оборотные средства..

Коэффициент покрытия показывает,

какая часть краткосрочной задолженности может быть погашения за счет оборотных

активов. Нормативное значение данного коэффициента 1,5. У рассматриваемой

организации он составляет 0,68 в начале 2004 г. и 1,17 на конец 2005 года, таким образом, данный коэффициент меньше нормы, но имеет тенденцию к увеличению.

Общий коэффициент платежеспособности

показывает обобщенную картину платежеспособности. Его нормативное значение 1, а

расчетные значения 0,35 и 0,74, то есть общая платежеспособность находится на

недостаточно хорошем уровне, но улучшается.

Повышение показателей ликвидности

предприятия вызвано тем, что в течении исследуемого периода наблюдалось

значительное увеличение размера денежных средств и краткосрочных вложений, а

так же дебиторской задолженности, стоимость обязательств же увеличивалась более

медленными темпами. Таким образом, предприятию для дальнейшего повышения

ликвидности необходимо увеличивать размер денежных средств и запасов и уменьшать

заемных источников.

Коэффициенты задолженности

характеризуют возможно погашения различных видов задолженности за счет текущий

поступлений от выручки. Все эти коэффициенты меньше 1, что говорит о том, что

предприятие в состоянии рассчитаться со своими кредиторами за счет текущих

поступлений.

Показатели рентабельности являются относительными

характеристиками финансовых результатов и эффективности деятельности предприятия.

Они измеряют доходность предприятия с различных позиций и группируются в соответствии

с интересами участников экономического процесса. Для оценки эффективности

деятельности предприятия сведем показатели оценки рентабельности в таблицу 18

Приложение А

В 2006 году показатели рентабельности

предприятия высокие: рентабельность активов 15,84%, рентабельность оборотных

активов 22,06%, рентабельность собственного капитала 161,66%, продаж 5,42%,

прибыльность продукции 5,92%о.

В 2007 году показатели рентабельности

повысились: рентабельность активов 24%, рентабельность оборотных активов 29,35%,

рентабельность продаж возросла до 9,11%, рентабельность продукции увеличилась

до 11,68%, что является положительной динамикой. Уменьшилась только

рентабельность собственного капитала, что вызвано значительным его увеличением

за счет нераспределенной прибыли.

Повышение показателей рентабельности

связано с ростом прибыли. Таким образом, в течение года наблюдается

положительная тенденция повышения рентабельности производства, так как все

показатели рентабельности увеличились.

2. Анализ существующей системы затрат

на предприятии

2.1 Анализ материальных затрат

Анализ существующей в ОАО «КУЗОЦМ»

системы затрат начнем с анализа материальных затрат. Их динамика представлена в

таблице …

Таблица … — Динамика материальных

затрат ОАО «КУЗОЦМ» в 2005-2007 гг., тыс. р.

| Показатели | 2005 г. | 2006 г. | Изменения | Темп прироста, % | 2007 г. | Изменения | Темп прироста, % |

| Сырье и основные материалы | 3660137 | 4488477 | 828340 | 22,63 | 5465417 | 976940 | 21,77 |

| Вспомогательные материалы | 77519 | 84048 | 6529 | 8,42 | 127050 | 43002 | 51,16 |

| Покупные комплектующие изделия и материалы, работы и услуги сторонних организаций |

14803 | 20953 | 6150 | 41,55 | 66873 | 45920 | 219,16 |

| Топливо | 44018 | 50697 | 6679 | 15,17 | 30912 | — 19785 | — 39,03 |

| Энергия | 98944 | 77402 | — 21542 | — 21,77 | 107773 | 30371 | 39,24 |

| Итого | 3895420 | 4721577 | 826157 | 21,21 | 5798025 | 1076448 | 22,80 |

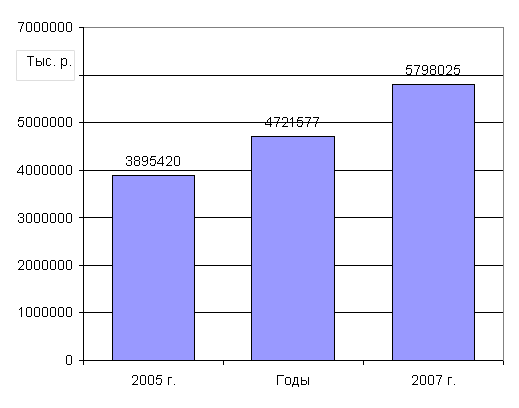

Общая сумма материальных затрат

предприятия в 2005 г. была равна 3895420 тыс. р. В 2006 г. она увеличилась на 21,21% и составила 4721577 тыс. р. В наибольшей степени возросли затраты

на сырье и основные материалы: с 3660137 тыс. р. в 2005 г. до 4488477 тыс. р. в 2006 г., рост составил 22,63%. Значительно увеличились затраты на

вспомогательные материалы. В 2005 г. их сумма была равна 77519 тыс. р. В 2006 г. она увеличилась на 8,42% и составила 84048 тыс. р. Затраты на покупные комплектующие изделия

и материалы, на работы и услуги сторонних организаций увеличились с 14803 до

50697 тыс. р. (на 41,55%). Затраты на топливо возросли с 44018 до 50697 тыс. р.

(т.е. на 15,17%). При этом сократились затраты на энергию: в 2005 г. они составляли 98944 тыс. р., в 2006 г. уменьшились на 21,77% и составили 77402 тыс. р.

В 2007 г. общая сумма материальных затрат возросла еще на 22,80% и составила 5798025 тыс. р. При этом

затраты на сырье и основные материалы возросли еще на 976940 тыс. р. (на

21,77%), на вспомогательные материалы – на 43002 тыс. р. (на 51,16%), на

покупные комплектующие изделия и материалы, на работы и услуги сторонних

организаций – на 45920 тыс. р. (на 219,16%), на энергию – на 30371 тыс. р. (на

39,24%). Сократились затраты на топливо – на 19785 тыс. р., что составляет

39,03%.

Наглядно динамика материальных затрат

предприятия представлена на рисунке …

Рисунок … — Динамика материальных

затрат ОАО «КУЗОЦМ» в 2005-2007 гг.

Таким образом, материальные затраты

предприятия за три года значительно возросли. Это вызвано увеличением всех

статей, в первую очередь – затрат на сырье и основные материалы.

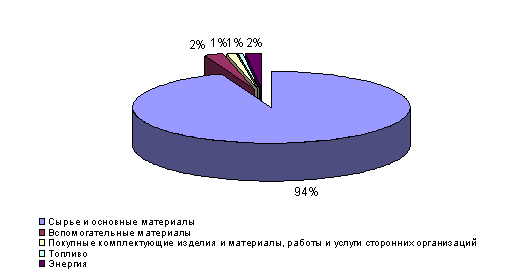

Рассмотрим структуру материальных

затрат (таблица …).

Таблица … — Структура материальных

затрат ОАО «КУЗОЦМ» в 2005-2007 гг.

| Показатели | 2005 г. | 2006 г. | Изменения, % | 2007 г. | Изменения, % | |||

| тыс. р. | уд. вес, % | тыс. р. | уд. вес, % | тыс. р. | уд. вес, % | |||

| Сырье и основные материалы | 3660137 | 93,96 | 4488477 | 95,06 | 1,10 | 5465417 | 94,26 | — 0,80 |

| Вспомогательные материалы | 77519 | 1,99 | 84048 | 1,78 | — 0,21 | 127050 | 2,19 | 0,41 |

| Покупные комплектующие изделия и материалы, работы и услуги сторонних организаций |

14803 | 0,38 | 20953 | 0,44 | 0,06 | 66873 | 1,15 | 0,71 |

| Топливо | 44018 | 1,13 | 50697 | 1,07 | — 0,06 | 30912 | 0,53 | — 0,54 |

| Энергия | 98944 | 2,54 | 77402 | 1,64 | — 0,90 | 107773 | 1,86 | 0,22 |

| Итого | 3895420 | 100,00 | 4721577 | 100,00 | — | 5798025 | 100,00 | — |

В течение всего периода большую долю

материальных затрат составляли затраты на сырье и основные материалы – их доля

возросла с 93,96% в 2005 г. до 94,26% в 2007 г. Удельный вес затрат на вспомогательные материалы в 2005 г. был равен 1,99%, к концу 2007 г. он увеличился до 2,19%. Доля затрат на энергию, напротив, сократилась с 2,54% в 2005 г. до 1,86% в 2007 г.

Наглядно структура материальных

затрат представлена на рисунке …

Рисунок … — Структура материальных

затрат ОАО «КУЗОЦМ» (2007г.)

Таким образом, в структуре

материальных затрат более 94% составляют затраты на основные и вспомогательные

материалы. По 2% составляют затраты на вспомогательные материалы и на энергию.

Удельный вес других статей материальных затрат очень мал.

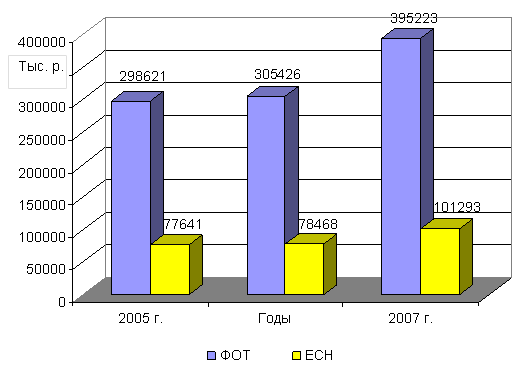

2.2 Анализ затрат на оплату труда и ЕСН

Другой важнейшей составляющей затрат

предприятия являются затраты на оплату труда. Их динамика представлена в

таблице …

Общая сумма затрат на оплату труда

(включая ЕСН) в 2005 г. составила 376262 тыс. р. В 2006 г. она увеличилась на 2,03% и составила 383894 тыс. р. Рост связан с увеличением фонда оплаты

труда, а именно – увеличением суммы выплат за отработанное время на 7823 тыс.

р. (на 3,17%). При этом значительно сократилась сумма единовременных поощрений

– на 1073 тыс. р. (на 16,49%).

В 2007 г. сумма затрат предприятия на оплату труда увеличилась на 112622 тыс. р. (на 29,34%), она

составила 496516 тыс. р. Рост вызван преимущественно значительным увеличением

выплат за отработанное время – их сумма возросла на 92837 тыс. р. (на 36,46%).

Таблица … — Динамика затрат на оплату

труда ОАО «КУЗОЦМ» в 2005-2007 гг., тыс. р.

| Показатели | 2005 г. | 2006 г. | Изменения | Темп прироста, % | 2007 г. | Изменения | Темп прироста, % |

| Оплата труда | 298621 | 305426 | 6805 | 2,28 | 395223 | 89797 | 29,40 |

| в т.ч.: | |||||||

| отработанное время | 246780 | 254603 | 7823 | 3,17 | 347441 | 92837,4 | 36,46 |

| неотработанное время | 45331 | 45386 | 56 | 0,12 | 43237 | — 2148,9 | — 4,73 |

| единовременные поощрения | 6510 | 5437 | — 1073 | — 16,49 | 4545 | — 891,52 | — 16,40 |

| ЕСН | 77641 | 78468 | 827 | 1,06 | 101293 | 22825 | 29,09 |

| Итого | 376262 | 383894 | 7632 | 2,03 | 496516 | 112622 | 29,34 |

Наглядно динамика затрат предприятия

на оплату труда представлена на рисунке …

Рисунок … — Динамика затрат на оплату

труда ОАО «КУЗОЦМ» в 2005-2007 гг.

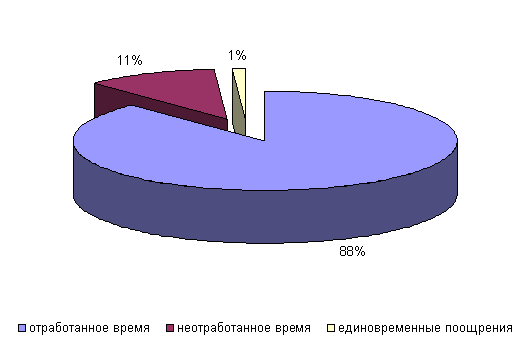

Структура затрат на оплату труда

представлена в таблице …

Таблица … — Структура затрат на

оплату труда ОАО «КУЗОЦМ» в 2005-2007 гг.

| Показатели | 2005 г. | 2006 г. | Изменения, % | 2007 г. | Изменения, % | |||

| тыс. р. | уд. вес, % | тыс. р. | уд. вес, % | тыс. р. | уд. вес, % | |||

| Оплата труда | 298621 | 100,00 | 305426 | 100,00 | — | 395223 | 100,00 | — |

| в т.ч.: | ||||||||

| отработанное время | 246780 | 82,64 | 254603 | 83,36 | 0,72 | 347441 | 87,91 | 87,19 |

| неотработанное врмя | 45331 | 15,18 | 45386 | 14,86 | — 0,32 | 43237 | 10,94 | 11,26 |

| единовременные поощрения | 6510 | 2,18 | 5437 | 1,78 | — 0,40 | 4545 | 1,15 | 1,55 |

| ЕСН | 77641 | — | 78468 | — | — | 101293 | — | — |

| Итого | 376262 | — | 383894 | — | — | 496516 | — | — |

Наглядно структура затрат предприятия

на оплату труда дана на рисунке …

Рисунок … — Структура затрат ОАО

«КУЗОЦМ» на оплату труда (2007)

В структуре затрат предприятия на

оплату труда большую часть составляют выплаты за отработанное время. Их

удельный вес за три года возрос с 82,64% до 87,91%. Удельный вес выплат за

неотработанное время и единовременных поощрений постепенно сокращался.

2.3 Анализ амортизационных отчислений

Таблица … — Анализ амортизационных

отчислений ОАО «КУЗОЦМ» за 2005-2007 гг., тыс. р.

| Показатели | 2005 г. | 2006 г. | Изменения | Темп прироста, % | 2007 г. | Изменения | Темп прироста, % |

| Стоимость основных фондов на начало года | 2958754 | 3557791 | 599037 | 20,25 | 3791936 | 234145 | 6,58 |

| Ввод основных фондов | 911549 | 348157 | — 563392 | — 61,81 | 4834114 | 4485957 | 1288,49 |

| Выбытие основных фондов | 312512 | 114012 | — 198500 | — 63,52 | 268895 | 154883 | 135,85 |

| Стоимость основных фондов на конец года | 3557791 | 3791936 | 234145 | 6,58 | 8357155 | 4565219 | 120,39 |

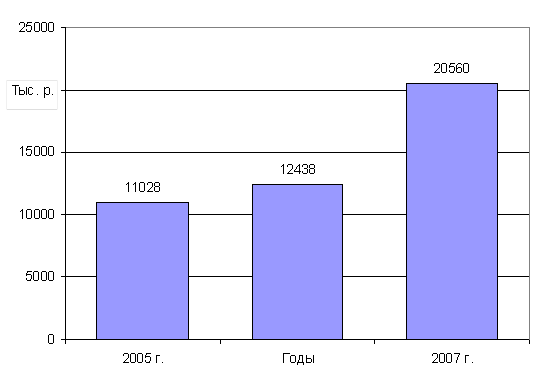

| Начислено амортизации | 11028 | 12438 | 1410 | 12,79 | 20560 | 8122 | 65,30 |

Амортизационные отчисления в 2005 г. составили 11028 тыс. р. В 2006 г. их сумма возросла на 1410 тыс. р. (на 12,79%) и составила

12438 тыс. р. Увеличение начисленной амортизации вызвано ростом стоимости

основных фондов предприятия. В 2006 г. их было введено на общую сумму 348157

тыс. р., на конец года стоимость основных фондов составила 3791936 тыс. р. В

течение года стоимость основных фондов предприятия возросла на 234145 тыс. р.,

что составляет 6,58%.

В 2007 г. сумма начисленной амортизации возросла на 65,30% и составила 20560 тыс. р. Это связано со

значительным вводом основных средств в этот период – в течение года было

введено основных фондов на сумму 4834114 тыс. р. На конец года стоимость

основных фондов составила 8357155 тыс. р., что превышает показатель предыдущего

года на 120,39%.

Наглядно динамика амортизации

представлена на рисунке …

Рисунок … — Динамика амортизационных

отчислений ОАО «КУЗОЦМ» в 2005-2007 гг.

Таким образом, амортизационные

отчисления за три года значительно возросли. Это связано со значительным

увеличением стоимости основных фондов предприятия, с постепенным обновлением

морально и физически устаревшего оборудования завода.

2.4 Анализ прочих затрат

Анализ прочих затрат ОАО «КУЗОЦМ» за

2005-2007 гг. представлен в таблице …

Таблица … — Динамика прочих затрат

ОАО «КУЗОЦМ» в 2005-2007 гг., тыс. р.

| Показатели | 2005 г. | 2006 г. | Изменения | Темп прироста, % | 2007 г. | Изменения | Темп прироста, % |

| Командировочные расходы | 22 | 0 | — 22 | — 100,00 | 79 | 79 | 100,00 |

| Износ нематериальных активов | 12 | 0 | — 12 | — 100,00 | 0 | 0 | 0,00 |

| Налоги, включаемые в себестоимость | 7985 | 9062 | 1077 | 13,49 | 8908 | — 154 | — 1,70 |

| Отчисления во внебюджетные фонды | 13 | 0 | — 13 | — 100,00 | 0 | 0 | 0,00 |

| Суточные и представительские расходы | 65 | 84 | 19 | 29,23 | 76 | — 8 | — 9,52 |

| Оплата услуг сторонних организаций, в т.ч.: | 19832 | 24368 | 4536 | 22,87 | 21206 | — 3162 | — 12,98 |

| — связь | 3986 | 4596 | 610 | 15,30 | 4051 | — 545 | — 11,86 |

| — охрана | 7985 | 9632 | 1647 | 20,63 | 8497 | — 1135 | — 11,78 |

| — лизинг | 22 | 0 | — 22 | — 100,00 | 0 | 0 | 0,00 |

| — пассажирский транспорт | 512 | 661 | 149 | 29,10 | 800 | 139 | 21,03 |

| — коммунальное хозяйство | 315 | 398 | 83 | 26,35 | 346 | — 52 | — 13,07 |

| — реклама, конс. услуги | 7012 | 9081 | 2069 | 29,51 | 7512 | — 1569 | — 17,28 |

| Другие затраты | 63541 | 74237 | 10696 | 16,83 | 48217 | — 26020 | — 35,05 |

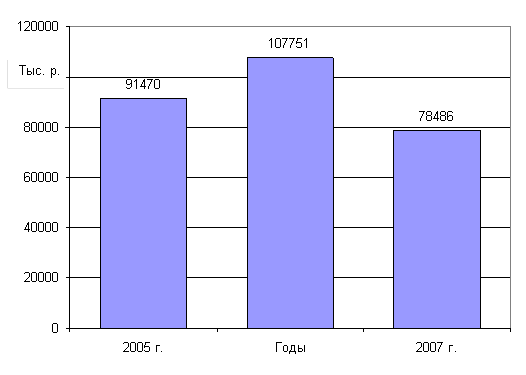

| Итого | 91470 | 107751 | 16281 | 17,80 | 78486 | — 29265 | — 27,16 |

К прочим затратам в ОАО «КУЗОЦМ»

отнесены командировочные расходы, износ нематериальных активов, налоги,

включаемые в себестоимость, отчисления во внебюджетные фонды, суточные и

представительские расходы, оплата услуг сторонних организаций (таких как связь,

охрана, лизинг, пассажирский транспорт, коммунальное хозяйство, реклама,

консультационные услуги), другие затраты предприятия.

Сумма прочих затрат в 2005 г. составляла 91470 тыс. р. В 2006 г. она увеличилась на 17,80% и составила 107751 тыс. р. Это

связано с ростом следующих статей:

—

суммы налогов,

включаемых в себестоимость — на 1077 тыс. р. (с 7985 до 9062 тыс. р., т.е. на

13,49%);

—

суточных и

представительских расходов – на 19 тыс. р. (с 65 до 84 тыс. р., т.е. на

29,23%);

—

рекламы и

консультационных услуг – на 2069 тыс. р. (с 7012 до 9081 тыс. р., т.е. на

29,51%);

—

расходов на

охрану – на 1647 тыс. р. (с 7985 до 9632 тыс. р., т.е. на 20,63%);

—

услуг связи – на

610 тыс. р. (с 3986 до 4596 тыс. р., т.е. на 15,30%);

—

услуг

пассажирского транспорта – на 149 тыс. р. (с 512 до 661 тыс. р., т.е. на

29,10%);

—

коммунальных

услуг – на 83 тыс. р. (с 315 тыс. р. в 2005 г. до 398 тыс. р. в 2006 г., т.е. на 26,35%);

—

других затрат –

на 10696 тыс. р. (на 16,83%).

При этом сократились командировочные

расходы, износ нематериальных активов, отчисления во внебюджетные фонды,

расходы по лизингу.

В 2007 г. сумма прочих затрат сократилась на 29265 тыс. р. (на 27,16%) и составила 78486 тыс. р. Это

вызвано уменьшением расходов по следующим статьям:

—

затрат на охрану

– на 1135 тыс. р. (на 11,78%);

—

затрат на услуги

связи – на 545 тыс. р. (на 11,86%);

—

коммунальных

затрат – на 52 тыс. р. (на 13,07%);

—

затрат на рекламу

и консультационные услуг – на 1569 тыс. р. (на 17,28%);

—

затрат на налоги,

включаемые в себестоимость – на 154 тыс. р. (на 1,70%);

—

других затрат –

на 26020 тыс. р. (на 35,05%).

Наглядно динамика прочих затрат ОАО

«КУЗОЦМ» представлена на рисунке …

Рисунок … — Динамика прочих затрат

ОАО «КУЗОЦМ» в 2005-2007 гг.

Таким образом, сумма прочих затрат

предприятия возросла в 2006 г. по сравнению с предыдущим годом, но в 2007 г. значительно сократилась. В результате в целом за период произошло сокращение прочих затрат.

Это в первую очередь связано с уменьшением затрат на оплату услуг сторонних организаций

и других затрат.

Произошедшие изменения отразились на

структуре прочих затрат предприятия (таблица …).

Таблица … — Структура прочих затрат

ОАО «КУЗОЦМ» в 2005-2007 гг.

| Показатели | 2005 г. | 2006 г. | Изменения, % | 2007 г. | Изменения, % | |||

| тыс. р. | уд. вес, % | тыс. р. | уд. вес, % | тыс. р. | уд. вес, % | |||

| Командировочные расходы | 22 | 0,02 | 0 | 0,00 | — 0,02 | 79 | 0,10 | 0,10 |

| Износ нематериальных активов | 12 | 0,01 | 0 | 0,00 | — 0,01 | 0 | 0,00 | 0,00 |

| Налоги, включаемые в себестоимость | 7985 | 8,73 | 9062 | 8,41 | — 0,32 | 8908 | 11,35 | 2,94 |

| Отчисления во внебюджетные фонды | 13 | 0,01 | 0 | 0,00 | — 0,01 | 0 | 0,00 | 0,00 |

| Суточные и представительские расходы | 65 | 0,07 | 84 | 0,08 | 0,01 | 76 | 0,10 | 0,02 |

| Оплата услуг сторонних организаций, в т.ч.: | 19832 | 21,68 | 24368 | 22,62 | 0,93 | 21206 | 27,02 | 4,40 |

| — связь | 3986 | 4,36 | 4596 | 4,27 | — 0,09 | 4051 | 5,16 | 0,90 |

| — охрана | 7985 | 8,73 | 9632 | 8,94 | 0,21 | 8497 | 10,83 | 1,89 |

| — лизинг | 22 | 0,02 | 0 | 0,00 | — 0,02 | 0 | 0,00 | 0,00 |

| — пассажирский транспорт | 512 | 0,56 | 661 | 0,61 | 0,05 | 800 | 1,02 | 0,41 |

| — коммунальное хозяйство | 315 | 0,34 | 398 | 0,37 | 0,02 | 346 | 0,44 | 0,07 |

| — реклама, конс. услуги | 7012 | 7,67 | 9081 | 8,43 | 0,76 | 7512 | 9,57 | 1,14 |

| Другие затраты | 63541 | 69,47 | 74237 | 68,90 | — 0,57 | 48217 | 61,43 | — 7,46 |

| Итого | 91470 | 100,00 | 107751 | 100,00 | — | 78486 | 100,00 | — |

В структуре прочих затрат большую

часть в течение всего периода составляют затраты, отнесенные к категории

«другие затраты». Их удельный вес в 2005 г. был равен 69,47%, в 2006 г. – 68,90%, в 2007 г. он сократился до 61,43%, что вызвано значительным сокращением

затрат данной группы.

Значительную часть прочих затрат

составляют также затраты на услуги сторонних организаций. Их стоимость складывается

преимущественно из услуг по оплате охраны, услуг связи, рекламы и

консультационных услуг.

2.5 Анализ калькуляции себестоимости продукции

Проведем анализ калькуляции

себестоимости на примере калькуляции себестоимости изготовления прутков БРАЖ9-4

диам. 65-95 мм (таблица …).

Калькуляция составляется на тонну

готовой продукции. Изготовление продукции производится в двух цехах, поэтому

калькуляция себестоимости разбита на 2 части – по затратам в каждом цехе,

которые после всех необходимых расчетов суммируются в графе «итого».

В первом разделе калькуляции учитываются

все используемые виды сырья (в данном случае 4 вида лома), а также отходы,

угары и неликвиды. Высчитывается выход годного.

Далее определяется стоимость

вспомогательных и упаковочных материалов по каждому цеху и общей суммой.

На следующем этапе составления

калькуляции себестоимости определен расход топлива (в натуральном выражении и в

денежном эквиваленте) в цехе №2. Рассчитана потребность в паре, воде, сжатом

воздухе по каждому цеху и общей суммой, определены расходы на оплату труда

основных производственных рабочих в каждом цехе. Исчисленные показатели

суммируются, так определяются прямые затраты на изготовление данной продукции.

Далее рассчитываются РСЭО и цеховые

расходы. В сумме с прямыми затратами они дают цеховую себестоимость продукции.

К цеховой себестоимости добавляются

общезаводские расходы в размере. В результате получается показатель

производственной себестоимости продукции.

Таблица … — Калькуляция себестоимости

изготовления прутков БрАЖ9-4 пресс. диам. 65-95 мм

| Статьи затрат | Цех №1 | Цех №2 | Итого, руб. | ||||

| кол-во | цена, руб./ед. | сумма, руб. | кол-во | цена, руб./ед. | сумма, руб. | ||

| Сырье, руб. | 120819 | 120819 | |||||

| Сырье, кг | 1000,0 | 119278 | 1000,0 | 120819 | |||

| В т.ч.: | |||||||

| — М1 А1-1 (лом), кг | 529,4 | 127,04 | 67256 | ||||

| — М1 А1-1а (лом), кг | 505,9 | 123,70 | 62578 | ||||

| — алюминий А5 1-1 (лом), кг | 105,9 | 63,72 | 6747 | ||||

| — железо А1-1 (лом), кг | 35,3 | 3,34 | 118 | ||||

| — отходы, кг | 146,8 | 116,19 | 17057 | 382,0 | 116,19 | 44386 | |

| — угары, кг | 9,5 | 3,0 | |||||

| — неликвиды, кг | 20,2 | 18,00 | 364 | ||||

| — выход годного, % | 85,0 | 72,2 | |||||

| Вспомогательные и упаковочные материалы, руб. | 427 | 66 | 493 | ||||

| Электроэнергия технологическая, кВт.ч | 792 | 1,2153 | 963 | 189 | 1,2153 | 230 | 1193 |

| Топливо, тут | 90 | 1,37105 | 123 | 123 | |||

| Пар, вода, сж. воздух техн., руб. | 273 | 295 | 568 | ||||

| Осн. и доп. з/п произв. рабочих с начисл., руб. | 1298 | 1329 | 2627 | ||||

| Итого прямых затрат, руб. | 2960 | 122862 | 125822 | ||||

| РСЭО и цеховые расходы, руб. | 2635 | 2698 | 5332 | ||||

| Цеховая себестоимость, руб. | 5595 | 125560 | 131154 | ||||

| Общезаводские расходы (45% на обр.), руб. | 4651 | ||||||

| Производственная себестоимость, руб. | 135805 | ||||||

| Коммерческие расходы, руб. | 407 | ||||||

| Полная себестоимость, руб. | 136213 | ||||||

Сумма производственной себестоимости

и коммерческих расходов дает полную себестоимость продукции. В данном случае

она составляет 136213 тыс. р.

3. Проект мероприятий по снижению затрат

на предприятии

В целях совершенствования управления

затратами ОАО «КУЗОЦМ» предлагается следующее.

Во-первых, сокращение

производственных затрат предприятия за счет снижение материалоемкости

продукции. Материалоемкость большей части продукции, выпускаемой заводом, в

настоящее время высока. Основная причина — использование устаревшего,

изношенного оборудования. Необходима дальнейшая модернизация оборудования,

внедрение нового. Основные фонды завода в значительной степени изношены, они

устарели и физически, и морально. Использование новых технических средств

приведет к снижению материальных затрат, уменьшению отходов (т.е. увеличению

выхода годного), увеличению производительности.

Одним из приоритетных направлений

развития ОАО «КУЗОЦМ» в настоящее время является улучшение качества выпускаемой

продукции.

Под качеством продукции (товара или

услуги) понимается совокупность свойств и характеристик изделия или услуги,

относящихся к его способности выполнять установленные и предполагаемые

потребности.

В процессе эволюции представлений о

качестве бизнес-процессы прошли следующие этапы (рисунок 2) с направленностью

действий:

— на контроль качества (КК);

— обеспечение качества (ОК);

— стоимость качества (СК);

— управление качеством (УК).

При контроле качества основная

направленность действий — на продукт. Естественно, при этом организовывались и

развивались системы контроля продукции по ее параметрам качества.

На этапе обеспечения качества

основная направленность действий — на процесс, контроль параметров

технологических процессов во времени. Это уже был процесс создания качества,

именно на этот этап пришлось теоретическое развитие и начало практического

применения статистических методов контроля и регулирования.

На этапе направленности действий на

стоимость качества основное внимание, дополнительно к предыдущим этапам,

уделялось структурной организации систем обеспечения качества, оптимизации

затрат на обеспечение качества, что вызывалось необходимостью конкуренции и

развитием рынка потребителя.

Совершенствование экономических

методов управления качеством, важнейшее место среди которых отводится

измерению, прогнозированию, планированию и стимулированию за повышение

качества, не только вписывается в общую программу использования экономических

методов управления бизнес-процессами в организации, но и способствует усилению

действенности этих методов в повышении эффективности общественного производства.

Поэтому управление качеством следует

рассматривать как самостоятельную, сложную функцию управления

бизнес-процессами, призванную обеспечить эффективное решение повышения

производительности организации.

Особо следует отметить, что в

структуре понятия “качество” не исключаются предыдущие этапы, они включаются

последовательно в систему обеспечения и управления качеством, в целом составляя

эту систему. Эволюция идет по спирали, с постоянным усилением, в зависимости от

цели, этапов направленности.

С экономической точки зрения качество

продукции раскрывается в процессе ее использования. В философском понимании

качество выражает целостность объекта, его внутреннюю определенность и

специфичность. Социально-экономический аспект категории “качество” определяется

характером отношений членов социальных групп и общества в целом к результатам

своего труда и мерой удовлетворения их потребностей.

Технический аспект качества

характеризуется совокупностью свойств продукции, функциональностью отдельных

свойств, их интенсивностью по сравнению с аналогичными свойствами у

конкурентной продукции, предназначенной для удовлетворения одной и той же

потребности.

Качество как экономическая категория

связано с понятиями “потребительная стоимость”, “полезность”, “удовлетворение

потребностей”. Отсюда мерой полезности продукта следует считать общественно

необходимое качество, которое предопределяет достижение уровня потребительских

свойств, обеспечивающего удовлетворение потребностей при наиболее производительном

использовании имеющихся в распоряжении организации материальных, трудовых и

финансовых ресурсов.

Экономический аспект качества в

системе управления должен найти свое отражение в решении различных по характеру

задач, в том числе при определении величины затрат, необходимых для создания и

использования потребительных стоимостей, оценке экономической эффективности

работ по повышению качества продукции, определению критериев выбора наиболее

рациональных решений (организационных и технических), направленных на повышение

качественных параметров продукции.

Следует учитывать, что между

техническими и экономическими возможностями существует определенное

несоответствие, что, собственно, и делает направление выбора наиболее

рациональных пределов повышения качества продукции принципом выбора наиболее

эффективной области использования созданных потребительных стоимостей.

Именно поэтому управление качеством

продукции должно основываться на комплексном исследовании общественных

потребностей, технико-технологических и экономических возможностей и

практической целесообразности использования данной продукции.

Показателем качества продукции

называется количественная характеристика одного или нескольких свойств

продукции, составляющих ее качество.

Оценивать качество продукции следует

только по совокупности показателей, имеющих к нему непосредственное отношение и

установленных в соответствии с назначением продукции. Показатели качества

продукции носят относительный характер, поскольку установленные и

предполагаемые потребности могут со временем меняться: то, что вчера

удовлетворяло потребителя, сегодня может оказаться неприемлемым. Регламентация

принципов выбора системы показателей отражается в нормативно-справочной

документации, количественные методы оценки качества составляют самостоятельный

раздел в управлении качеством — квалиметрию.

В зависимости от числа

характеризуемых свойств показатели делятся на единичные и комплексные.

Единичные показатели характеризуют

отдельные свойства продукции, комплексные — совокупно по нескольким свойствам.

Они подразделяются на обобщенные, групповые, интегральные, индексные.

Обобщенный показатель характеризует наиболее существенное свойство продукции,

именно по нему обычно и оценивается качество.

Интегральный показатель качества характеризует

отношение суммарного эффекта от потребления продукции к полным затратам на его

создание.

По применению показатели

подразделяются на абсолютные и относительные.

Абсолютные показатели характеризуют

качество продукции в натуральном, условном, денежном выражении. Эти показатели

составляют базу для расчета относительного уровня качества, который

определяется путем сравнения совокупности технико-экономических параметров

продукции с такими же параметрами базового, эталонного или конкурирующего

образца.

Относительные показатели определяют

соотношение сравниваемых величин и выражаются в коэффициентах, процентах,

наименованных числах и др. Они применяются для определения уровня качества

продукции, динамики показателей качества, темпов роста качественных показателей

продукции за определенный период времени, а также используются в системах

аттестации бизнес-процессов и сертификации продукции.

По характеризуемым свойствам

показатели качества делятся на следующие группы.

Показатели назначения характеризуют

сущность продукции, свойства, определяющие способность продукции выполнять свои

функции в заданных условиях использования по назначению (например, полезная

работа, производительность, мощность).

Показатели надежности отражают

способность изделия с течением времени выполнять требуемые функции в заданном

режиме. Это показатели безотказности, ремонтопригодности, долговечности,

сохраняемости.

Показатели безопасности оценивают

степень безопасности при эксплуатации (потреблении). Примерами могут служить

время срабатывания защитных установок, степень изоляции.

Показатели технологичности описывают

оптимальное распределение затрат на всех стадиях жизненного цикла продукции

(например, материалоемкость, трудоемкость, себестоимость, фондоемкость).

Показатели транспортабельности

характеризуют приспособленность продукции к транспортировке без ее

использования и потребления. Примером может служить продолжительность

подготовки к транспортировке.

Показатели стандартизации и

унификации отражают степень использования стандартных, унифицированных и

оригинальных частей в составе изделия. Пример — отношение стандартных частей к

общему числу составляющих.

Патентно-правовые показатели

характеризуют степень патентной защиты и патентной чистоты продукции.

Эргономические показатели отражают

удобство и комфорт эксплуатации (потребления). В эту группу входят подгруппы

гигиенических (уровень освещенности, запыленности, шума и др.),

антропометрических (обеспечивающих рациональную и удобную рабочую позу,

правильную осанку и т.д.), физиологических и психофизиологических (показатели

соответствия продукции слуховым, скоростных, энергетическим возможностям

человека), а также психологических показателей (соответствие изделия навыкам

человека, его возможностям восприятия и переработки информации).

Показатели эстетичности продукции

характеризуют ее эстетическое воздействие на человека. Здесь выделяют

показатели художественной выразительности, рациональности форм, целостности

композиции, совершенства производственного исполнения.

Экологические показатели отражают

уровень вредных воздействий на окружающую среду при эксплуатации (потреблении)

продукции. Они определяют уровень опасных и вредных химических выбросов в

окружающую среду, уровень акустических воздействий, уровень электромагнитных,

радиационных и других излучений и др.

Экономические показатели

характеризуют уровень затрат на эксплуатацию (потребление). Примерам могут

служить уровень потребления энергии, затраты на расходные материалы.

По элементам бизнес-процесса

показатели качества делятся на следующие группы:

— информационные (связаны с получением,

переработкой и передачей информации);

— материальные (включают обеспечение

проведения входного контроля сырья, материалов, полуфабрикатов);

— технико-технологические (связаны с

обслуживанием оборудования и его состоянием);

— трудовые (показывают квалификацию

персонала, уровень подготовки персонала в области качества);

— организационные (отражают применение

прогрессивных методов организации производства).

Необходимо увеличить выпуск и

реализацию наиболее рентабельных видов продукции.

В настоящее время ОАО «КУЗОЦМ»

выпускаются литейные бронзы типа БрОЦС 5-5-5 только в чушках. Это один из

наиболее рентабельных и востребованных видов продукции предприятия. Особо

быстрыми темпами увеличивается спрос на нее на зарубежных рынках. Но на

зарубежных, в частности европейских, рынках востребованы не чушки, а круглая

заготовка (прутки), причем требования к качеству продукции выше.

Для выпуска данной продукции

необходимого качества требуется приобретение установки горизонтального

непрерывного литья «УГНЛ — 5,2-2/3, Ж — 2/1» для производства круглой заготовки

литейных бронз.

Оценим эффективность проекта по

приобретению установки горизонтального непрерывного литья.

Объем производства и реализации на

новой установке составит 140 т в месяц. Полная себестоимость 1 т составляет 120

тыс. руб. Цена реализации – 136 тыс. руб. за тонну. Экономический эффект будет

следующим:

140 * (136 – 120) = 2240 тыс. руб. в

месяц

2240 * 12 = 26880 тыс. руб. в год.

Расчет необходимых инвестиций

произведен в табл. 10.

Оплата оборудования будет

производиться в следующем порядке:

—

50% — предоплата;

—

20% — не позднее

90 дней с момента аванса;

—

20% — по

готовности к отгрузке (не позднее 8 месяцев с момента первого платежа);

—

10% — по окончании

пусконаладочных работ.

Таблица 10 — Расчет инвестиций, тыс. р.

| Статьи затрат | Сумма |

| Стоимость УНГЛ — 5.0-2/3, Ж — 2/1 (включая шеф-монтаж и пусконаладочные работы) |

8462 |

| Доставка (самовывоз со склада в г. Тверь) | 100 |

| Подготовка к монтажным работам (подведение энергоснабжения, оборотной воды, возведение эстакады) |

5000 |

| Итого | 13562 |

Таким образом, для реализации

предлагаемого проекта необходимы инвестиции в размере 13562 тыс. р. Реализации

проекта предполагается за счет собственных средств предприятия.

Расчет потока вложений в основные

фонды представлены в табл. 11.

Таблица 11 — Капитальные вложения в основные фонды

по шагам (периодам) реализации проекта, тыс. р.

| Показатели | Шаг реализации проекта (год) | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Стоимость УНГЛ — 5.0-2/3, Ж — 2/1 | 8462 | |||||||||

| Доставка | 100 | |||||||||

| Подготовка к монтажным работам | 5000 | — | — | — | — | — | — | — | — | — |

| Итого | 13562 | — | — | — | — | — | — | — | — | — |

Годовая величина амортизационных

отчислений рассчитывается по формуле:

![]() , (3.1)

, (3.1)

Аг – годовая величина амортизационных

отчислений;

ОФ – первоначальная

(восстановительная) стоимость основных фондов;

На – норма амортизации.

Годовая величина амортизационных

отчислений составит:

![]() тыс. руб.

тыс. руб.

Все основные капитальные вложения

осуществляются в течение полугода. При этом увеличивается налог на имущество

(табл. 12).

Таблица

12 — Амортизационные

отчисления и налог на имущество (по шагам реализации проекта), тыс. р.

| Показатели | Шаг реализации проекта (год) | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Амортизационные отчисления | 776 | 846 | 846 | 846 | 846 | 846 | 846 | 846 | 846 | 846 |

| Ввод основных фондов | 8462 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Остаточная стоимость оборудования | 7686 | 6840 | 5994 | 5148 | 4302 | 3455 | 2609 | 1763 | 917 | 71 |

| Налог на имущество | 151 | 150 | 134 | 118 | 102 | 87 | 71 | 55 | 39 | 24 |

Таким образом, на протяжении всех 10

лет реализации проекта предприятие будет выплачивать дополнительные суммы по

налогу на имущество.

При технико-экономическом обосновании

проекта рассчитывается эффективность инвестиций.

Эффективность проекта характеризуется

системой показателей:

сальдо реальных

денег по шагам расчета;

прирост чистого

дисконтированного дохода;

срок окупаемости

и период возврата капитальных вложений;

рентабельность

инвестиций;

внутренний

коэффициент эффективности;

точка

безубыточности.

При осуществлении мероприятий

выделяются инвестиционная, операционная и финансовая деятельность. Расчет

денежных потоков (результатов и затрат по годам) реализации мероприятия

осуществляем в базовых ценах без учета уровня инфляции (табл. 13).

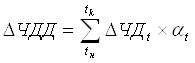

Показателем коммерческой

эффективности является прирост чистого дисконтированного дохода (ЧДД). Прирост

ЧДД рассчитывается по формуле:

, (3.2)

, (3.2)

где

DЧДД – прирост чистого

дисконтированного дохода за период t, тыс.р.;

DЧДt – прирост чистого дохода на t-ом

шаге расчета, тыс. р.;

tн – год начала финансирования проекта;

tк – год ликвидации объекта;

at – коэффициент приведения

(дисконтирования) денежного потока к началу реализации проекта.

, (3.3)

, (3.3)

Таблица

13 — Расчет денежных

потоков, тыс. р.

| Денежные потоки | Значение показателя по шагам расчета | |||||||||

| Внедрение и освоение | Полная мощность | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1. Прирост притока наличности | 776 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 |

| Увеличение прибыли | 0 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 |

| Прирост амортизационных отчислений | 776 | 846 | 846 | 846 | 846 | 846 | 846 | 846 | 846 | 846 |

| 2. Прирост оттока наличности | 151 | 6601 | 6585 | 6569 | 6554 | 6538 | 6522 | 6506 | 6491 | 6475 |

| Прирост налога на имущество | 151 | 150 | 134 | 118 | 102 | 87 | 71 | 55 | 39 | 24 |

| Прирост налога на прибыль | 0 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 |

| 3. Сальдо денежной наличности | 625 | 21125 | 21141 | 21157 | 21173 | 21188 | 21204 | 21220 | 21236 | 21251 |

| 4. То же нарастающим итогом | 625 | 21750 | 42891 | 64048 | 85221 | 106409 | 127613 | 148833 | 170069 | 191320 |

Ставка дисконтирования зависит от

минимальной нормы доходности, среднегодового темпа инфляции, коэффициента,

учитывающего степень риска. В настоящее время ставка рефинансирования

определена Центральным банком РФ в размере 10,5%.

Расчет коэффициента приведения

представлен в табл. 14.

Таблица 14. Расчет коэффициента приведения

| Шаг расчета (год) | Коэффициент дисконтирования |

| 1 (2008 г.) | 1,000 |

| 2 (2009 г.) | 0,905 |

| 3 (2010 г.) | 0,819 |

| 4 (2011 г.) | 0,741 |

| 5 (2012 г.) | 0,671 |

| 6 (2013 г.) | 0,607 |

| 7 (2014 г.) | 0,549 |

| 8 (2015 г.) | 0,497 |

| 9 (2016 г.) | 0,450 |

| 10 (2017 г.) | 0,407 |

Прирост чистого дохода на шаге t

зависит от прироста результатов и затрат на этом шаге или прироста притока и

прироста оттока наличности.

Расчет прироста ЧДД представлен в

табл. 15 (стр. 82).

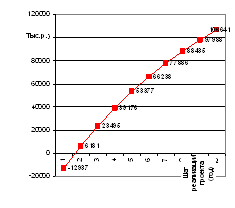

На основе рассчитанного прироста ЧДД

нарастающим итогом по годам расчетного периода строим финансовый профиль

проекта.

Таблица 15 — Расчет чистого дисконтированного

дохода, тыс. р.

| Денежные потоки | Значение показателя по шагам расчета | |||||||||

| Внедрение и освоение | Полная мощность | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1. Прирост притока наличности | 776 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 | 27726 |

| Снижение текущих издержек | 0 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 | 26880 |

| Прирост амортизационных отчислений | 776 | 846 | 846 | 846 | 846 | 846 | 846 | 846 | 846 | 846 |

| 2. Прирост оттока наличности | 13713 | 6601 | 6585 | 6569 | 6554 | 6538 | 6522 | 6506 | 6491 | 6475 |

| Капитальные вложения | 13562 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прирост налога на имущество | 151 | 150 | 134 | 118 | 102 | 87 | 71 | 55 | 39 | 24 |

| Прирост налога на прибыль | 0 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 | 6451 |

| 3. Сальдо денежной наличности | — 12937 | 21125 | 21141 | 21157 | 21173 | 21188 | 21204 | 21220 | 21236 | 21251 |

| 4. Коэффициент приведения | 1,000 | 0,905 | 0,819 | 0,741 | 0,671 | 0,607 | 0,549 | 0,497 | 0,450 | 0,407 |