План

1. Характеристика фінансових ризиків

2. Ризик і вартість капіталу. Вартість користування

власними і залученими джерелами капіталу.3. Вплив структури капіталу на вартість фірми. Фінансовий

леверідж та ризик втрати фінансової незалежності.4. Ризик втрати ліквідності та фактории, що його

визначають.1.

Характеристика фінансових ризиків.Фінансова

діяльність підприємства пов’язана з багатьма ризикам, степінь впливу яких на

результати його діяльності значно підвищується з переходом до ринкової

економіки. Ризики, що супроводжують цю діяльність, виділяють в окрему групу

фінансових ризиків, що відіграють найбільш значиму роль в загальному “портфелі

ризиків” підприємства. Збільшення степеня впливу фінансових ризиків на

результати фінансової діяльності підприємства пов’язано з швидкою зміною

економічної ситуації в країні і кон’юнктури фінансового ринку, розширенням

сфери фінансових відносин, появою нових фінансових технологій і інструментів.

Ризик-це ймовірність виникнення збитків або недоотримання доходів у порівнянні

з прогнозованим варіантом. Ризик –категорія імовірнісна і його вимірюють як

ймовірність певного рівня втрат. Ризик-рівень непевності настання будь-якого

фінансового випадку.Основні

види підприємницького ризику :1.Виробничий

ризик. Пов’язаний з виробництвом продукції, товарів, послуг із здійсненням

будь-яких видів виробничої діяльності. Причини виникнення ризику: можливе

зниження передбачуваних об’ємів виробництва, ріст матеріальних та інших витрат,

сплата підвищених відрахувань та податків.2.Комерційний

ризик.. Виникає в процесі реалізації товарів і послуг.Причини- зниження об’ємів

реалізації товарів і послуг у результаті зміни кон’юнктури ринку збуту,

підвищення закупівельних цін, непередбачене зниження об’єму закупок, втрати

товару в процесі обертання, підвищення витрат у процесі обертання (в торгівлі

). У будь-якій господарській діяльності завжди існує небезпека втрат, що

випливає із специфіки тих або інших господарських операцій. Не6езпека таких

втрат – це комерційні ризики. Комерційний ризик означає невпевненість у

можливому результаті, невизначеність цього результату діяльності. Складовою

частиною комерційних ризиків є фінансові ризики.3.Фінансовий

ризик. Виникає у сфері відносин підприємств з банками та іншими фінансовими

інститутами. Вони зв’язані з ймовірністю втрат яких-небудь грошових сум або їх

недоотриманням [4].Фінансовий

ризик є однією з найбільш складних категорій, яка пов’язана з здійсненням

господарської діяльності, якій властиві наступні основні характеристики:1.економічна

природа.

Фінансовий ризик проявляється у сфері економічної діяльності підприємства,

прямо пов’язаний з формуванням його прибутку і характеризується можливими

економічними його збитками в процесі здійснення фінансової діяльності. З

врахуванням перелічених економічних форм свого прояву фінансовий ризик

характеризується як категорія економічна, що займає визначене місце в системі

економічних категорій, пов’язаних із здійсненням господарської діяльності.2.об’єктивність

прояву.

Фінансовий ризик є об’єктивним явищем в функціонуванні будь-якого підприємства;

він супроводжує майже всі види фінансових операцій і всі напрямки його

фінансової діяльності.3.ймовірність

реалізації.

Проявляється в тому, що ризикова подія може як відбутися, так і ні в процесі

здійснення фінансової діяльності підприємства..4.невизначенність

наслідків.

Фінансовий ризик може супроводжуватись, як суттєвими фінансовими втратами для

підприємства, так і формуванням додаткових його доходів.5.очікувані

несприятливі наслідки. Це пов’язано з тим , що ряд негативних наслідків

фінансового ризику визначають втрату не лише доходу, а й капіталу підприємства

, що приводить його до банкрутства ( тобто до неминучих негативних наслідків

для його діяльності ).6.суб’єктивність

оцінки.

Рівень ризику носить суб’єктивний характер.Ця суб’єктивність, тобто

нерівнозначність оцінки даного об’єктивного явища, визначається різним рівнем

повноти і достовірності інформаційної бази, кваліфікації фінансових менеджерів,

їх досвіду в сфере ризик- менеджменту та іншими факторами.7.Варіабельность

рівня. Перш

за все фінансовий ризик змінюється в часі, тобто залежить від тривалості

здійснення фінансової операції, так як фактор часу безпосередньо впливає на

його рівень.Розглянуті

характеристики категорії фінансового ризику дозволяють наступним чином

сформулювати його поняття:Під

фінансовим ризиком підприємства розуміється ймовірність винекнення

несприятливих фінансових наслідків у формі втрати доходу чи капіталу у ситуацій

невизначеності умов здійснення його фінансової діяльності.

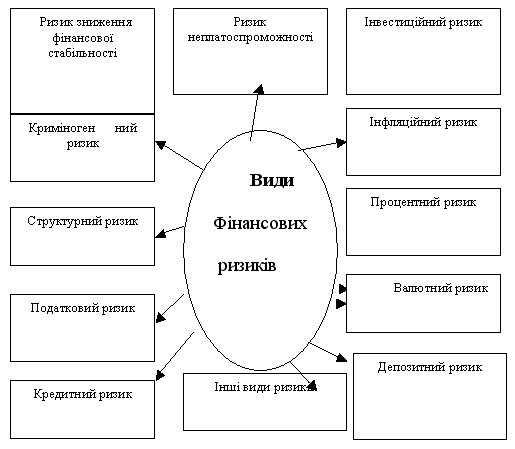

Фінансові ризику класифікуються за такими основними ознаками:

Мал. Характеристика основних видів фінансових ризиків підприємства.

*Ризик

зниження фінансової стабільності (або ризик порушення рівноваги фінансового

розвитку ) підприємства. Цей ризик генерується недосконалою структурою капіталу

(використання великої частки позичених коштів ), що породжують не збалансування

вхідних і вихідних грошових потоків підприємства по об’ємах.*Ризик

неплатоспроможності (або ризик незбалансованої ліквідності ) підприємства. Цей

ризик генерується зниженням рівня ліквідності оборотних активів, що породжують

розбалансування вхідного і вихідного грошових потоків підприємства в часі.*Інвестиційний

ризик. Він характеризує можливість виникнення фінансових втрат в процесі

здійснення інвестиційної діяльності підприємства. У відповідності до видів цієї

діяльності розділяють і види інвестиційного ризику – ризик реального

інвестування і ризик фінансового інвестування.*Інфляційний

ризик. Цей вид ризику характеризується можливістю обезцінення реальної вартості

капіталу (у формі фінансових активів підприємства ) , а також очікуваних

доходів від здійснення фінансових операцій в умовах інфляції.*Процентний

ризик. Він полягає в непередбаченій зміні процентної ставки на фінансовому

ринку (як депозитної, так і кредитної ).Причиною винекненн6я даного виду

фінансового ризику є зміна кон’юнктури фінансового ринку під впливом державного

регулювання, зростання чи спад пропозиції вільних грошових ресурсів та інші

фактори. Негативні фінансові наслідки цього виду ризику проявляються в емісійній

діяльності підприємства ( при емісії як акцій, так і облігацій ), в його

дивідендній політиці , в короткострокових фінансових вкладеннях і деяких інших

фінансових операціях.*Валютний

ризик Даний вид ризику властивий підприємствам, що ведуть зовнішньоекономічну

діяльність. Він проявляється в недоотриманні передбачених доходів в результаті

безпосереднього впливу зміни обмінного курсу іноземної валюти, що

використовується в зовнішньоекономічних операціях підприємства, на очікувані

грошові потоки від цих операцій . Так, імпортуючи сировину і матеріали,

підприємство програє від підвищення обмінного курсу відповідної іноземної

валюти по відношенні до національної. Зниження ж цього курсу визначає фінансові

втрати підприємства при експорті готової продукції.*Депозитний

ризик. Він відображає можливість неповернення депозитних вкладів (непогашення

депозитних сертифікатів ). Він зустрічається досить рідко і пов’язаний з

неправильною оцінкою і невдалим вибором комерційного банку для здійснення

депозитних операцій підприємства.*Кредитний

ризик. Він має місце у фінансовій діяльності підприємства при наданні ним

товарного ( комерційного ) чи споживчого кредиту покупцям. Формою його прояву є

ризик неплатежу чи несвоєчасного розрахунку за відпущену підприємством в кредит

готову продукцію, а також перевищення розрахункового бюджету по інкасації

боргу.*Податковий

ризик. Цей вид фінансового ризику має ряд проявів: ймовірність введення нових

видів податків і зборів на здійснення окремих аспектів господарської

діяльності; можливості збільшення рівня ставок діючих податків і зборів; зміна

строків і умов здійснення окремих податкових платежів; ймовірність відміни

діючих податкових пільг у сфері господарської діяльності підприємства .*Структурний

ризик. Цей вид ризику генерується неефективним фінансуванням поточних витрат

підприємства, що обумовлюють високу питому вагу постійних витрат в загальній їх

сумі . Високий коефіцієнт операційного левериджу при несприятливих змінах

кон’юнктури товарного ринку і зниженні валового об’єму вхідного грошового

потоку по операційній діяльності генерує значно більш високі темпи зниження

суми чистого грошового потоку по цьому виду діяльності .*Криміногенний

ризик. В сфері фінансової діяльності підприємства він проявляється у формі

оголошення його партнерами фіктивного банкрутства ; підробки документів, що

забезпечують незаконне привласнення сторонніми особами грошових та інших

активів; викрадення окремих видів активів власним персоналом та інші.*Інші

види ризиків. Ця група ризиків досить громіздка . До неї відносять ризики

стихійних лих та інші аналогічні ”форс-мажорні ризики”, які можуть привести не

лише до втрати передбачуваного доходу , але й частини активів підприємства (

основні засоби, запаси ТМЦ ),ризик несвоєчасного здійснення розрахунково-касових

операцій; ризик емісійний та інші.2.По

характеризуючому об’єкту . виділяють наступні групи фінансових ризиків:*ризик

окремої фінансової операції .Він характеризує в комплексі весь спектр видів

фінансових ризиків, властиві певній фінансовій операції (наприклад, ризик

властивий придбанню конкретної акції.*Ризик

різних видів фінансової діяльності (наприклад, ризик інвестиційної чи кредитної

діяльності підприємства).*Ризик

фінансової діяльності підприємства в цілому. Комплекс різноманітних видів ризиків,

властивих фінансовій діяльності підприємства, визначається специфікою

організаційно-правової форми його діяльності, структурою капіталу, складом

активів співвідношенням постійних і змінних витрат.3.По

сукупності інструментів, що досліджуються фінансові ризики поділяються на

наступні групи:*індивідуальний

фінансовий ризик. Він характеризує сукупний ризик властивий, що окремим

фінансовим інструментам;*портфельний

фінансовий ризик. Він характеризує сукупний ризик, що властивий комплексу одно

функціональних фінансових інструментів об’єднаних в портфель (наприклад,

кредитний портфель підприємства, його інвестиційний портфель ).4.За

комплексністю дослідження виділяють наступні групи ризиків:*простий

фінансовий ризик. Він характеризує вид фінансового ризику, який не

розкладається на окремі його підвиди. Прикладом простого фінансового ризику є

інфляційний ризик.*складний

фінансовий ризик. Він характеризує вид фінансового ризику, що складається з

комплексу його підвидів, що розглядаються. Прикладом складного фінансового

ризику є ризик інвестиційний ( наприклад, ризик інвестиційного проекту ).5.За

джерелом виникнення виділяють наступні групи фінансових ризиків:*зовнішній,

систематичний або ринковий ризик Цей ризик характерний для всіх учасників

фінансової діяльності і всіх видів фінансових операцій. Він виникає при зміні

окремих стадій економічного циклу, зміні кон’юнктури фінансового ринку та в

інших аналогічних випадках на які підприємство в процесі своєї діяльності

вплинути не може. До даної групи ризиків можуть бути віднесені інфляційний

ризик, процентний ризик, валютний ризик, податковий ризик і частково

інвестиційний ризик (при зміні макроекономічних умов інвестування );*внутрішній,

не систематичний або специфічний ризик Він може бути пов’язаний з не

кваліфікаційним фінансовим менеджментом, неефективною структурою активів і

капіталу, недооцінки господарських партнерів, великою схильністю до ризикових

фінансових операцій з високою нормою прибутку.6.За

фінансовими наслідками ризики поділяються на такі групи :*ризик, що спричиняє лише економічні втрати. При цьому виді ризику фінансові

наслідки можуть бути лише негативними ( втрата доходу чи капіталу ;*ризик

втраченої вигоди. Він характеризує ситуацію коли підприємство в силу

об’єктивних і суб’єктивних причин, що склалися не може здійснити заплановану

фінансову операцію (наприклад, при знижені кредитного рейтингу підприємство не

може отримати необхідний кредит і використати ефект фінансового левериджу ).*ризик,

що спричиняє як економічні втрати, так і додаткові доходи. Він пов’язаний зі

здійсненням спекулятивних фінансових операцій.7.За

характером прояву у часі виділяють дві групи фінансових ризиків:*постійний

фінансовий ризик. Він характерний для всього періоду здійснення фінансових

операцій і пов’язаний з дією постій них факторів. Прикладом такого фінансового

ризику є процентний ризик, валютний ризик.*тимчасовий

фінансовий ризик. Він характеризує ризик, що носить перманентний характер і

який виникає лише на окремих етапах здійснення фінансової операції. Прикладом

такого виду фінансового ризику є ризик неплатоспроможності ефективно

функціонуючого підприємства.8.За

рівнем фінансових втрат ризики поділяються на наступні групи:*допустимий

фінансовий ризик. Він характеризує ризик фінансові втрати по якому не

перевищують розрахункової суми прибутку по здійснюваній фінансовій операції;*критичний

фінансовий ризик .Він характеризує ризик, фінансові втрати за яким неперевищують

розрахункової суми валового доходу по здійснюваній фінансовій операції;*катастрофічний

фінансовий ризик. Він характеризує ризик фінансові втрати за яким визначаються

частковою чи повною втратою власного капіталу.9.За

можливістю передбачення фінансові ризики поділяються на наступні дві групи:*прогнозований

фінансовий ризик. Він характеризує ті види ризиків, які пов’язані з циклічним

розвитком економіки, зміною стадій кон’юнктури фінансового ринку.*не

прогнозований фінансовий ризик. Він характеризує види фінансових ризиків, які

не можна передбачити. Прикладом таких ризиків є ризик форс-мажорної групи,

податковий ризик.10.За

можливістю страхування фінансові ризики поділяють на такі дві групи:*фінансові

ризики, які можна застрахувати.*фінансові

ризики, які не страхуються. До них відносять ті їх види на які відсутні

пропозиції відповідних страхових продуктів на страховому ринку[1].2.

Ризик і вартість капіталу. Вартість користування власними і

залученими джерелами капіталу.

Капітал,

як і інші фактори виробництва, має вартість, яка формує рівень операційних і

інвестиційних витрат.Вартість

капіталу – це є його ціна, яку підприємство сплачує за його залучення з різних

джерел.Вартість

капіталу виражається у виді відсоткової ставки (або частки одиниці) від суми

капіталу, вкладеного в який-небудь бізнес, яку варто заплатити інвесторові

протягом року за використання його капіталу. Інвестором може бути кредитор,

власник (акціонер) підприємства або саме підприємство. В останньому випадку

підприємство інвестує власний капітал, що утворився за період, що передує новим

капітальним вкладенням і отже належить власникам підприємства. У будь – якому

випадку за використання капіталу треба платити і мірою цього платежу виступає

вартість капіталу.Звичайно

вважається, що вартість капіталу – це альтернативна вартість, інакше кажучи

доход, що очікують одержати інвестори від альтернативних можливостей вкладення

капіталу при незмінній величині ризику. Справді, якщо компанія хоче дістати

кошти, то вона повинна забезпечити доход на них, який як мінімум дорівнює

величині доходу, що можуть принести інвесторам альтернативні можливості

вкладення капіталу.Основна

область застосування вартості капіталу – оцінка економічної ефективності

інвестицій. Ставка дисконту, що використовується в методах оцінки ефективності

інвестицій, тобто за допомогою якої всі грошові потоки, що з’являються з в

процесі інвестиційного проекту приводяться до дійсного моменту часу, це і є

вартість капіталу, що вкладається в підприємство. Чому саме вартість капіталу

служить ставкою дисконтування? Нагадаємо, що ставка дисконту – це процентна

ставка віддачі, що підприємство планує одержати на зароблені в процесі

реалізації проекту гроші. Оскільки проект розвертається протягом декількох

майбутніх років, підприємство не має твердої впевненості в тому, що воно знайде

ефективний спосіб вкладання грошей. Але воно може вкласти ці гроші у власний

бізнес і одержати віддачу як мінімум рівну вартості капіталу. Таким чином,

вартість капіталу підприємства – це мінімальна норма прибутковості при

вкладенні зароблених у ході реалізації проекту грошей.Одним

із факторів, що впливає на вартість капіталу є рівень ризику даного

капіталовкладення.Ризик можна

поділити на дві категорії – за рівнем і за часом.

Рівень ризику. Різні інвестиції забезпечують різний рівень доходу. Якщо справа цілком

надійна, то важко сподіватись на високі доходи. Але якщо пропонується вкласти

гроші у ненадійну або ризикову справу, тоді закономірно вимагається високий

дохід. Тобто інвестори повинні одержувати компенсацію за ризик.

Малий ризик пов’язаний із низькими доходами, великий – із великими.

Взаємозалежність ризику (Х) і доходу (У) показана на рисунку 12.1.

Коли ризик

відсутній, інвестори одержують дохід Y1, за ризик Х1 інвестори одержать дохід

Y2, за ризик Х2 – дохід Y3. Тобто у звичайних умовах діяльності низький ризик

передбачає низьку віддачу, а в умовах високого ризику доходи будуть вищими.Рівень ризику

залежатиме від того, чи пов’язаний бізнес із добре освоєною галуззю діяльності.

Залежно від надіності інвестованої справи рівень ризику може бути високим,

середнім або низьким.Визначити рівень

ризику можна шляхом порівняння ризикованості вкладів у ту чи іншу справу.

Наприклад, менш ризиковано мати справу з відомими фірмами (підприємствами), в

яких справи йдуть добре, або відкривати бізнес у добре освоєній галузі із

забезпеченим ринком збуту. Шанси повернути інвестиції, вкладені у надійні

компанії, значно вищі, ніж вкладені у невідомі фірми. Значно легше прогнозувати

доходи від менш ризикованих компаній (бізнесу), і навпаки, зайняття ненадійним

бізнесом чи співробітництво з невідомими фірмами є ризикованим, оскільки доходи

від них можуть бути несталими. Таким чином, рівень доходу (ставка дисконту)

нижче у надійній справі, а інвестування ризикованої справи вимагає більшої

компенсації за ризик.Фактор часу також

значно впливає на рівень ризику. Готівка для інвестора важить більше, ніж гроші

у майбутньому. Коли інвестор вкладає свій капітал у певний бізнес, він завжди

ризикує або відчуває непевність, що капітал у майбутньому принесе очікуваний

прибуток. І чим триваліший термін вкладу, тим більший ризик, тобто ризик є

зростаючою функцією часу. Щоб примусити інвестора розлучитися із своїми грошима

надовго, потрібно його переконати, що він отримає добру компенсацію. Інвестор

повинен одержати винагороду за те, що взяв на себе ризик часу.Коли гарантовано,

що інвестиції не завдадуть збитків і вкладаються на дуже короткий період, їх

називають безпечними.Таким чином,

рівень ризику можна поділити на безпечну ставку і премію за ризик, пов’язаний

із фактором часу.Безпечна ставка –

це процентна ставка, що сплачується за неризиковані активи або ті, що мають

гарантований дохід. Вона і є критерієм для оцінки ризикованості інших активів.Премія за ризик –

це необхідна норма доходу понад безпечний дохід на капітал. Як свідчить

практичний досвід, премія за ризик на цінні папери з багаторічним терміном

погашення завжди вища за премію на ті цінні папери, що випускаються на рік.Особливість

методів аналізу ризику полягає у використанні категорій імовірності та

статистичного аналізу. Так здійснюється аналіз ризиків за світовими

стандартами.Ризик можна

оцінити, враховуючи мінливість очікуваних доходів. Якщо мінливість висока,

важко точно передбачити, якими будуть надходження (доходи, прибуток). Якщо

мінливість сподіваних доходів незначна і не дуже змінюється, результати

вкладення інвестицій чи інших видів діяльності легше передбачити.Отже, загальний

рівень ризику складається з безпечної ставки і премії за ризик, що визначається

як різниця між загальним рівнем ризику і безпечною ставкою.Залежність ризику

від часу (термінів погашення) можна проілюструвати даними таблиці 12.1. Таблиця

12.1 Залежність ризику від часового фактора

| Вид вкладень | Цінні папери | ||

| Строки окупності капіталу (термін погашення) |

3 місяці | 1 рік | 20 років |

| Безпечна ставка, % | 5 | 5 | 5 |

| Премія за ризик, % | 0 | 12 | 325 |

| Загальний ризик, % | 5 | 17 | 330 |

Як бачимо, ризик,

пов’язаний із короткостроковими вкладеннями, значно менший, ніж із

довгостроковими. Масштаб відхилень рівня ризику з надією отримати очікуваний

дохід може бути значним. Розмір відхилень від середнього рівня ризику у той чи

інший бік залежить від надійності вкладення капіталів.

У літературі

найбільш часто виділяють два підходи до визначення ризику проектів, які

використовуються послідовно:

1) аналіз

чутливості і можливих сценаріїв проекту;

2) оцінка ризиків

за допомогою різних статистичних та імовірнісних методів.

3.

Вплив структури капіталу на вартість фірми. Фінансовий

леверідж та ризик втрати фінансової

незалежності.

Структура

капіталу характеризується співвідношенням власних і позикових коштів, які

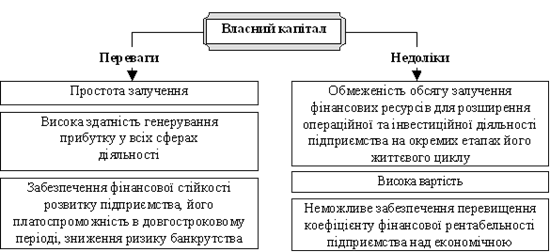

використовуються підприємством в процесі господарської діяльності. Власний

капітал має свої переваги та недоліки (рис. 7.16).

Рис. 7.16.

Переваги та недоліки власного капіталу

Отже, найбільш

стабільним є підприємство, яке використовує лише власний капітал, оскільки

коефіцієнт автономії в такому випадку дорівнює одиниці. Але темпи розвитку

подібних підприємств обмежені, оскільки власний капітал не може забезпечити

необхідного додаткового обсягу активів в періоди сприятливої кон’юнктури ринку.

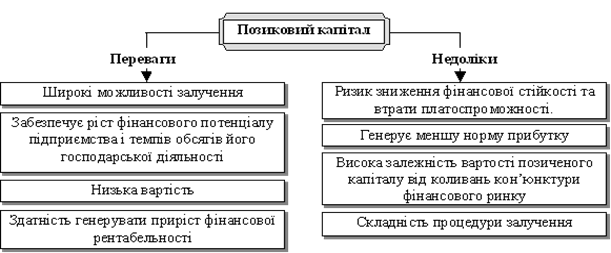

Всі форми

позикового капіталу, що використовуються підприємством, є його фінансовими

зобов’язаннями, які належать до погашення у передбачені строки. Основні

переваги та недоліки позикового капіталу наведені на рис. 7.17.

Так, найбільший

приріст фінансової рентабельності діяльності та фінансовий потенціал розвитку

має підприємство, яке використовує позичений капітал. Але у такого підприємства

існує більший фінансовий ризик та загроза банкрутства, оскільки вони залежать

від питомої ваги позичених коштів, матеріальних цінностей тощо в загальній

структурі капіталу підприємства

Рис. 7.17.

Переваги та недоліки позикового капіталу

Основні

відмінності власного капіталу від позикового наведені нижче (табл. 7.6).

Таблиця 7.6

Порівняння

власного та позикового капіталу

| Власний капітал | Позиковий капітал |

| Повне або обмежене право голосу, яке залежить від змісту установчих документів |

Відсутнє право голосу |

| Право на відшкодування кредитів виникає тільки після виконання зобов’язань з позикового капіталу |

Має беззаперечне право вимагати відшкодування кредиту згідно з умовами, записаними у фінансових документах |

| Виплати здійснюються у вигляді відсотків або дивідендів тільки у тому випадку, якщо підприємство приносить прибуток |

Виплата передбачених в позикових обов’язках відсотків обов’язкова незалежно від результатів господарської діяльності |

Як бачимо,

структура капіталу підприємства визначає обсяги і прогнозує результати не лише

фінансової, але й операційної та інвестиційної діяльності. Вона впливає на

коефіцієнт рентабельності активів і власного капіталу (тобто, на рівень

економічної та фінансової рентабельності підприємства), встановлює систему

коефіцієнтів фінансової стійкості та платоспроможності (тобто, рівень основних

фінансових ризиків) і в підсумку формує співвідношення ступеню прибутковості та

ризику в процесі розвитку підприємства.

Структура

капіталу представляє собою співвідношення між складовими капіталу фірми. Вона

має важливе значення як в практичному, так і в теоретичному аспектах. Першим

етапом розвитку теорії структури капіталу стала гіпотеза, висунута в

1958 р. американськими економістами Ф. Модільяні та М. Міллером

(ММ), відповідно до якої структура капіталу не впливає на його вартість.

Вказані вчені

дійшли висновку, що ринкова вартість фірми не залежить від капітальної

структури. На їхню думку, вартість капіталу фірми визначається виключно потоком

її прибутку, який, в свою чергу, залежить від інвестицій. Ринкова вартість

представляє собою капіталізацію очікуваних грошових потоків з урахуванням

ризику. Ринкова вартість V0 дорівнює сумі ринкової вартості оплаченого капіталу

Veo та ринкової вартості боргу Do:

V0 = Veo + Do

В зв’язку з цим

до фінансового менеджменту вводиться поняття фінансовий леверидж. Під цим

терміном мається на увазі структура капіталу з використанням залучених коштів у

вигляді позичок, а також продаж привілейованих акцій для формування фондів

корпорації. Фінансовий леверидж стає важливим показником під час розробки

структурної політики капіталу.

Модель структури

капіталу ММ показує: якщо ринкова вартість боргу фірми підвищується внаслідок

фінансового левериджу корпорації, то відповідно на цю ж суму знижується ринкова

вартість оплаченого капіталу. Тому на ринкову вартість усього капіталу його

структура не впливає. Ринкова вартість не зміниться, якщо корпорація

профінансує свою економічну експансію на 100 % у борг або, навпаки, тільки

оплаченим капіталом. Міллер і Модільяні вводять поняття арбітражу, тобто

визначення різниці у вартості капіталу на двох різних ринках. Вони доходять

висновку, що вартість капіталу двох фірм, які відрізняються за структурою

капіталу, є однаковою. Інакше інвестори продавали б цінні папери тієї

корпорації, вартість капіталу якої нижча, і, навпаки, купували б цінні папери

корпорації, вартість капіталу якої вища. Але закони ринкової економіки такі, що

ціни на різних ринках зрівноважуються внаслідок намагання інвесторів одержати

високий прибуток. Цю першу модель Міллера-Модільяні називають моделлю за

нульових податків. На практиці всі корпорації сплачують державні податки. У

цьому випадку структура капіталу стає важливим фактором. Теоретично оптимальним

варіантом є структура капіталу, що складається на 100 % із боргу, оскільки

відсотки по боргу звільняються від податків, а весь прибуток, незалежно від

того чи він розподіляється, оподатковується.

В подальшому М.

Міллер ускладнює модель, вводячи в неї особисті прибуткові податки.

Гіпотеза ММ

піддавалась критиці з боку як теоретиків, так і практиків. Вони зазначали, що

головним недоліком концепції є ігнорування умов фінансового ринку, які

створюються в даному періоді. На їхню думку, необхідно брати до уваги:

по-перше, брокерські витрати, які впливають на арбітраж; по-друге, умови

ризику, оскільки кошти в борг придбаються за ставкою з урахуванням ризику;

по-третє, основні податкові умови (ставки, пільги), які не можуть бути

однаковими для фірм; по-четверте, витрати корпорацій, що пов’язані зі спадами

фінансової активності, банкрутствами і вартістю послуг агентств.

Альтернативні

ММ теорії. На підставі критичних зауважень розробляються поправки до теорії ММ.

Головні з них були пов’язані зі спадами і витратами на оплату послуг агентств.

Будь-яка з фірм,

як велика, так і дрібна, може увійти в смугу фінансових ускладнень, які за

певних обставин призведуть до банкрутства. У таких випадках корпорація

здійснюватиме витрати, спрямовані на подолання фінансових невдач. Особливо

високими є витрати, пов’язані з банкрутствами. Відомий американський економіст

Е.І. Альтман показав, що такі витрати часто перевищують 20 % вартості корпорації.

Фінансові

потрясіння відбуваються в тих випадках, коли фірма має великий борг. Фірма зі

структурою капіталу, в якому висока питома вага заборгованості, є неспроможна

виплатити в строк борг. Вона втрачає ліквідність і можливість одержати нові

позички для поліпшення фінансового стану. Фірми без боргів або з малими

боргами, на думку критиків теорії ММ, не можуть мати серйозних фінансових

ускладнень. Із цього положення вони роблять висновок про те, що чим більше

фірма використовує для фінансування своєї діяльності позички, тим вище витрати,

пов’язані з боргами, тим більша можливість зниження прибутків, що тягне за

собою фінансові потрясіння, і, нарешті, тим вища імовірність зростання витрат,

пов’язаних з виходом із кризового стану.

Зростання

імовірності фінансових потрясінь знижує поточну вартість фірми і підвищує її

очікувані втрати.

Теорія Г.

Дональдсона. На початку 60-х років Гордон Дональдсон розробив ряд положень, які

могли б використовувати управляючі корпорацій під час прийняття фінансових рішень.

Вони полягали в наступному.

По-перше, фірми

мають спочатку використовувати внутрішні джерела: нерозподілений прибуток та

амортизацію. По-друге, при визначенні частки прибутку, що спрямовується на

виплату дивідендів, необхідно виходити з можливостей майбутніх інвестицій та

майбутніх грошових потоків. За нормальних умов частка прибутку, що

розподіляється, повинна бути на такому рівні, щоб забезпечити фінансування

інвестицій за рахунок нерозподіленого прибутку та амортизації. По-третє,

дивіденди характеризуються стабільністю, особливо в короткостроковому періоді,

тобто їх неможливо значно знизити або підвищити. Тому фірма в будь-якому році

залежно від реальних грошових потоків і можливостей інвестування може

користуватися додатковими внутрішніми фондами або поповнювати їх. По-четверте,

якщо виникає необхідність у залученні зовнішніх джерел, то має бути визначена

така послідовність: банківські позички, випуск конвертованих облігацій і тільки

в останню чергу – випуск нових акцій. Концепція Г. Дональдсона одержала назву

“субординації джерел”.

Політика

корпорацій щодо структури капіталу. Найважливішим питанням в управлінні

фінансами корпорації є визначення оптимальної структури капіталу. Кожна фірма

прагне досягти оптимального співвідношення між джерелами фінансування, тому що

структура капіталу впливає на її вартість. При розробці політики в галузі

структури капіталу менеджери фірми ставлять перед собою певну мету. Вона

полягає у збільшенні частини боргу, якщо необхідні кошти вигідніше придбати в

кредит. В іншому випадку фірма надасть перевагу фінансуванню розширення своєї

діяльності шляхом випуску нових акцій. У зв’язку з цим важливе значення має

показник, який називається фінансовий леверидж, тобто використання позичок або

привілейованих акцій для формування фондів фірми.

Фінансовий

леверидж корпорації має певні межі. Зростання боргу пов’язане, по-перше, з

наступним зростанням відсоткових платежів і збільшенням витрат; по-друге, з

поверненням кредитів і погашенням облігацій в певні строки, які за зміни

кон’юнктури ринку можуть різко погіршити ліквідність фірми. Показником, який

подає “сигнал тривоги”, є коефіцієнт заборгованості. Політика фірми в галузі

випуску нових акцій, тобто збільшення частки оплаченого капіталу, також має

обмеження. Додатковий випуск акцій може, по-перше, викликати заперечення

акціонерів тому, що нові акції потенційно знизять доход і дивіденд на акцію;

по-друге, призвести до втрати контролю фірми на зборах акціонерів; по-третє,

підвищити вартість капіталу. З цього можна зробити висновок, що основна мета

політики корпорації в галузі структури капіталу полягає в досягненні

оптимальності: за найнижчої вартості капіталу досягти стабілізації дивідендів і

доходів, підтримуючи ліквідність на високому рівні. Визначення структури

капіталу пов’язане з питанням: в яких формах залучати зовнішні джерела? У

зв’язку з цим інтерес представляє розвиток історичних тенденцій. Слід

підкреслити, що протягом 60–80-х років структура джерел неодноразово

змінювалася. Частка зовнішніх джерел мала тенденцію до зростання за рахунок

внутрішніх. Американські дослідники пояснюють це становище зниженням

прибутковості корпорацій.

Доходність,

наприклад, американських фірм (прибуток до сплати податків у % до доходу за

мінусом платежів по факторах виробництва) знизилася за останні десятиріччя. Ця

обставина визначила головне завдання фінансової політики фірм, а саме підтримка

певного рівня частки акціонерів у прибутку. Тому питання структури капіталу, а

також структури боргу за строками набувають особливо важливого значення.

Частка позичок у

загальних фінансових фондах фірм зростає. Відношення оплаченого капіталу до

коефіцієнта боргу (оплачений капітал на грошову одиницю загального боргу),

наприклад, в американських промислових компаніях неухильно знижується.

Слід звернути

увагу на зростання короткострокового боргу в структурі заборгованості – фактор,

який постійно мають враховувати менеджери компаній під час розгляду питань

ліквідності. Відношення короткострокового боргу до загальної суми пасивів

американських нефінансових корпорацій значно зросло. Переважний вибір

короткострокового боргу припадає на фази економічного циклу з високими ставками

відсотків на довгостроковий борг, коли постає питання про вибір між боргом і

випуском нових акцій. Зростання короткострокової заборгованості пов’язане також

з інфляцією, коли кредитори вважають за краще не ризикувати знеціненням

позички, що повертається.

Економісти

зазначають, що закордонні корпорації протягом 60–80-тих років проводили більш

ризиковану політику з точки зору ліквідності, боргу і виплат відсотків по

боргу. Зростання частки заборгованості як короткострокової, так і

довгострокової, відбувалось вищими темпами в період економічного піднесення.

Інвестиційний бум, як правило, супроводжується зростанням заборгованості фірм.

Фінансування за

рахунок збільшення заборгованості під впливом інфляції й очікування подальшого

зростання цін, невпевненості в стабільності одержуваних доходів призводить до

підвищення ціни капіталу. Ставки відсотків по боргах зростають.

З іншого боку, як

стверджує Є.Ф. Брігхем, вдале використання боргових зобов’язань призводить до

значних поточних прибутків, а в перспективі до росту вартості акцій.

Податкова

політика також впливає на визначення структури капіталу. Введення в дію

податкових пільг, зокрема вилучення з оподаткування відсотків по боргах, робить

привабливим використання боргів.

Незважаючи на

зростання заборгованості й збільшення ризику, частка дивідендів в одержаному

прибутку американських фірм у 60–80-ті роки залишалася на високому рівні.

Корпорації намагаються підтримувати стабільно високі дивіденди, як в роки

надвисоких прибутків, так і в кризові періоди. Цей фактор забезпечував високі

ринкові ціни на акції корпорацій і забезпечував доступ до фінансових

ринків.(Фінансовий менеджмент Г.Г. Кірейцев, Житомир: ЖІТІ, 2001. – 440 с.)

Коефіцієнт фінансової незалежності — Кфн — характеризує

автономність діяльності підприємства, тобто його незалежність від зовнішніх

позик:

Кфн = (Поточні зобов’язання + Довготермінові зобов’язання) /

Власний капітал

В умовах ринкової економіки для «усередненого»

підприємства рекомендованим значенням коефіцієнта фінансової незалежності є

одиниця. Якщо Кфп = 1,5, то це означає, що на кожні 1,5 гривні заборгованості

припадає 1 гривня власного капіталу, тобто співвідношення запозиченого та

власного капіталу на підприємстві — 60:40. Отже, чим вищий наведений коефіцієнт

у конкретного підприємства, тим ризикованіше надавати кредит, оскільки у

випадку банкрутства воно не буде спроможне повернути отримані позики.

Оцінка ймовірності банкрутства підприємства. Пункт 34 Стандартів

для аудиту Американського товариства дипломованих бухгалтерів вимагає від

аудитора визначити та повідомити ймовірність банкрутства підприємства. Якщо у

звіті аудитора не було ніяких передбачень щодо ймовірності банкрутства, а

підприємство збанкрутіло, то аудитора може бути навіть притягнено до судової

відповідальності. Корисним для попередження банкрутства підприємства є

«Z-розрахунок» індексу кредитоспроможності відомого західного

економіста Е. Альтмана (Edward I. Altman).

Є така інтерпретація можливих значень ймовірності банкрутства

підприємства в майбутньому (найближчі 2—3 роки):

Z-розрахунок < 1,8 — ймовірність банкрутства дуже висока;

Z від 1,81 до 2,7 — висока;

Z від 2,8 до 2,9 — середня;

Z < 3,0 — ймовірність банкрутства дуже низька.

Наведену методику найдоцільніше застосовувати для великих

підприємств, акції яких котируються на фондових біржах, оскільки саме для таких

підприємств можна отримати об’єктивну ринкову оцінку власного капіталу. Є й

інші подібні критерії, що дають змогу оцінити кредитоспроможність підприємства.

Наприклад, британські вчені Таффлер і Тішоу (Taffler, Tishaw) запропонували

чотирифакторну модель оцінювання.

4.

Ризик втрати ліквідності та фактории, що його визначають.

Оцінка

ризику ліквідності.

Потреба

в оцінці ризику ліквідності виникає під час змін стратегії й тактики

інвестиційної діяльності, і оскільки на підприємстві такі зміни відбуваються

постійно відповідно і контроль за зміною цього ризику повинен здійснюватись постійно.

Ризик

ліквідності – це специфічна форма ризику, яка визначається, як ймовірність

того, що підприємство не здатне буде виконувати свої фінансові зобов’язання.

Він може бути викликаний як низькою віддачею об’єктів інвестування підприємства

так і великим періодом інвестиційного процесу.

Для

оцінки ризику ліквідності використовують два критерії:

— час

трансформації інвестицій у грошові кошти;

—

обсяг фінансових втрат інвестора, що пов’язаний з такою трансформацією.

За

часом трансформації інвестицій у грошові засоби всі об’єкти інвестування можна

поділити на:

—

терміноволіквідні з незначним ризиком (час трансформації до 7 днів);

—

високоліквідні інвестиції з низьким ризиком (час трансформації від 7 до 30

днів);

—

середньоліквідні із середнім ризиком (час трансформації від 1 до 3 місяців);

—

малоліквідні об’єкти з високим ризиком (час трансформації більше 3 місяців).

Виходячи

з цього для оцінки ризику ліквідності інвестиційного портфелю підприємства за

критерієм часу розраховують такі показники:

1).

Частка терміноволіквідних інвестицій в їх реальному обсязі

![]() (2.22),

(2.22),

де В

– вартість всіх його активів (інвестицій).

2).

Показник ризику ліквідності

![]() (2.23),

(2.23),

де Вm

– вартість терміноволіквідних активів; Вв – вартість високоліквідних активів;

Вс –

вартість середньоліквідних активів; Вн – вартість низьколіквідних активів.

Чим

більшим є показник ризику ліквідності. Тим меншим є ризик ліквідності.

Оцінка

ліквідності інвестицій за рівнем фінансових втрат здійснюється на основі

розрахунку процентного співвідношення величини можливих втрат до обсягів інвестицій,

які прагнуть реалізувати.

За

цим критерієм всі об’єкти інвестування оцінюють як:

— з

дуже високим ризиком (втрати перевищують 20%);

— з

високим ризиком (11-20%);

— із

середнім ризиком (6-10%);

— з

низьким ризиком (до 5%).

Показники

ризику ліквідності за критерієм часу й рівнем фінансових втрат знаходяться між

собою в оберненій залежності: інвестор згоден на більший рівень фінансових

втрат під час реалізації проекту, якщо при цьому він швидше його реалізує, і

навпаки.