Комплексный экономический анализ деловой активности предприятия

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

КАЗАНСКИЙ ИНСТИТУТ (ФИЛИАЛ)

ШИФР У — 07266

Кафедра учета финансов и банковского

делаКурсовая работа

по курсу: Комплексный экономический

анализ деловой активности предприятияПроверила: Арсланова А. А.

Казань 2010 г.

Содержание

Введение

1. Анализ деловой активности организации

1.1 Сущность деловой активности предприятия

1.2 Методика анализа деловой активности

1.3 Пути повышения деловой активности

предприятия2. Анализ деловой активности ООО «МАСТЕР+»

2.1 Технико-экономическая характеристика предприятия

2.2 Оценка структуры и состава оборотных средств

2.3 Анализ эффективности использования

товарно-производственных запасов2.4 Анализ дебиторской задолженности

2.5 Анализ эффективности использования денежных средств

3. Пути повышения деловой активности ООО

«МАСТЕР+»3.1 Рекомендации по формированию

политики управления дебиторской задолженностью3.2 Рекомендации, направленные на повышение эффективности

использования денежных средствЗаключение

Список используемой литературы

Приложения

ВведениеДеловая активность проявляется в динамичности развития организации, достижении

ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется прежде всего в скорости оборота

его средств. Актуальность исследования проблемы деловой активности предприятия связана

с тем, что наличие у предприятия достаточных оборотных средств является необходимой

предпосылкой для его нормального функционирования в условиях рыночной экономики.

Оборотные средства — это обязательный элемент процесса производства, основная часть

затрат на производство и реализацию продукции. Чем меньше расход сырья, материалов,

топлива и энергии на единицу продукции, тем экономнее расходуется денежные средства

предприятия, чем эффективнее производятся расчеты, тем дешевле продукт. Поэтому

важно правильно оценить сумму оборотных средств, которыми располагает предприятие,

выявить их избыток, или, напротив, недостаток и определить возможности улучшения

их использования.От того, насколько быстро средства, вложенные в оборотные средства, превращаются

в реальные деньги во многом определяется устойчивость финансового положения предприятия,

его ликвидность и платежеспособность. Такое влияние объясняется тем, что со скоростью

оборота средств связаны минимально необходимая величина авансированного (задействованного)

капитала и связанные с ним выплаты денежных средств (проценты за пользование кредитом

банка, дивиденды по акциям); потребность в дополнительных источниках финансирования

(и плата за них); сумма затрат, связанных с владением товарно-материальными ценностями

и их хранением; величина уплачиваемых налогов.Главное, что позволяет анализ деловой активности — это выявить возможности

эффективнее их использовать и выработать мероприятия, которые могут способствовать

снижению себестоимости производства и реализации продукции за счет экономии оборотных

средств и ускорения их оборачиваемости.В практической части курсовой работы — проведен анализ деловой активности

и эффективности ООО «МАСТЕР+», определены пути повышения деловой активности

предприятия.Научно-методической основой работы явились законодательные и

нормативные акты, литературные источники по вопросам экономики предприятия и экономического

анализа, аналитическая, отчетная и статистическая информация ООО «МАСТЕР+».

1. Анализ деловой активности организации

1.1 Сущность деловой активности предприятияАнализ деловой активности заключается в исследовании уровней

и динамики разнообразных финансовых коэффициентов — показателей оборачиваемости.

Они очень важны для организации. [1]Во-первых, от скорости оборота средств зависит размер годового

оборота. Во-вторых, с размерами оборота, а, следовательно, и с оборачиваемостью

связана относительная величина условно-постоянных расходов: чем быстрее оборот,

тем меньше на каждый оборот приходится этих расходов. В-третьих, ускорение оборота

на той или иной стадии кругооборота средств влечет за собой ускорение оборота и

на других стадиях.Финансовое положение организации, ее платежеспособность зависят

от того, насколько быстро средства, вложенные в активы, превращаются в реальные

деньги. На длительность нахождения средств в обороте оказывают влияние разные внешние

и внутренние факторы. К внешним факторам относятся: отраслевая принадлежность; сфера

деятельности организации; масштаб деятельности организации; влияние инфляционных

процессов; характер хозяйственных связей с партнерами. К внутренним факторам относятся:

эффективность стратегии управления активами; ценовая политика организации; методика

оценки товарно-материальных ценностей и запасов.Таким образом, для анализа деловой активности организации используют

две группы показателей: общие показатели оборачиваемости активов; показатели управления

активами.

1.2 Методика анализа деловой активностиГлавной задачей анализа деловой активности является исследование длительности

производственно-коммерческого цикла предприятия и его составляющих; выявление основных

причин изменения длительности производственно-коммерческого цикла; определение соотношения

длительности производственно-коммерческого цикла и периода погашения кредиторской

задолженности; выявление причин расхождения финансового результата и изменения денежных

средств; выявление основных факторов оттока денежных средств; проведение анализа

скорости оборота дебиторской задолженности и обоснованности сложившегося срока хранения

товарно-материальных ценностей. Результаты проведенного анализа являются источником

информации для выявления резервов ускорения оборачиваемости оборотных средств и

разработки конкретных мероприятий, направленных на повышение эффективности использования

оборотных средств.Главным источником анализа источников формирования и использования оборотных

средств является бухгалтерский баланс. Для наглядности предоставления информации

баланс предприятия представляют в агрегированном виде, для чего однородные по составу

элементы балансовых статей объединяются в необходимых аналитических разрезах.Кроме баланса, обязательно используются и другие формы бухгалтерской отчетности,

а также оперативные данные о поступлении и расходовании материальных и денежных

средств. Необходимую информацию о финансовых результатах деятельности предприятия

получают из отчета о финансовых результатах и их использовании. Для согласованности

информации, полученной из отчетных документов, используют бухгалтерские книги и

документы, в первую очередь Главную книгу или оборотные ведомости, ведомости инвентаризаций.экономический анализ деловая активность

Для большинства производственных предприятий характера следующая схема

производственно-коммерческого цикла: заготовление производственных запасов — производство

— хранение готовой продукции — продажа.Первый этап (заготовление материалов) включает время пребывания капитала

в авансах, выданных поставщикам, подотчетным лицам, а также период хранения производственных

запасов на складах предприятия. Длительность хранения запасов можно установить двумя

способами. Наиболее простой (и наименее точный) основан на оценке скорости движения

материальных ценностей, учитываемый на счете 10 «Материалы». Более точный

расчет основан на предположении, что материальные ценности на предприятии учитываются

на отдельный субсчетах 10-1 «Сырье и материалы», 10-2 «Покупные полуфабрикаты

и комплектующие изделия, конструкции и детали«, 10-3 »Топливо». Тогда,

определив оборачиваемость (подвижность) каждого из этих субсчетов, рассчитывают

средний срок хранения производственных запасов на предприятии.Длительность этапа производства определяется периодом с момента поступления

материалов в производство до момента выпуска готовой продукции. Если предприятие

выпускает однородную продукцию и используется единый счет 20 «Основное производство»,

на котором определяет фактическую себестоимость выпуска продукции, подвижностью

этого счета будет определяться длительность данного этапа производственно-коммерческого

цикла предприятия. В большинстве случаев выпуск продукции предприятия носит многономенклатурный

характер. Тогда для определения длительности этапа производства необходимо рассчитать

подвижность каждого субсчета, открытого в развитии счета 20 «Основное производство»,

определить продолжительность производства каждого вида продукции, а затем и общую

продолжительность как средневзвешенную величину.Длительность периода хранения готовой продукции (определяется подвижностью

счета 43 «Выпуск продукции») соответствует времени пребывания выпущенной

продукции на складе предприятия.Этап продажи зависит от сложившегося на предприятии срока погашения дебиторской

задолженности. Отдельные виды оборотных средств предприятия имеют различную скорость

оборота. Длительность нахождения средств в обороте определяется совокупным влиянием

ряда разнонаправленных внешний и внутренних факторов. К числу первых следует отнести

сферу деятельности предприятия (производственная, снабженческо-сбытовая, посредническая

и др.), отраслевую принадлежность, масштаба предприятия (в большинстве случаев оборачиваемость

средств на малых предприятиях значительно выше, чем на крупных, — это одно из основных

преимуществ малого бизнеса) и ряд других. Не меньшее воздействие на оборачиваемость

оборотных средств оказывают экономическая ситуация в стране и связанные с ней условия

хозяйствования предприятий. Так, инфляционные процессы, отсутствие предприятий налаженных

хозяйственных связей с поставщиками и покупателями приводят к вынужденному накапливанию

запасов, значительно замедляющих процесс оборота средств. Однако следует подчеркнуть,

что период нахождения средств в обороте в значительной степени определяется внутренними

условиями деятельности предприятия, и в первую очередь эффективностью стратегии

управления его активами (или ее отсутствием). Действительно, в зависимости от применяемой

ценовой политики, структуры активов, методики оценки товарно-материальных ценностей

предприятие имеет большую или меньшую свободу воздействия на длительность оборота

своих активов.В общем случае оборачиваемость оборотных средств, вложенных в имущество,

может оцениваться следующим основными показателями: скорость оборота (количество

оборотов, которое делают за анализируемый период капитал предприятия или его составляющие)

и период оборота — средний срок, за который возвращаются в пределы хозяйства вложенные

в производственно-коммерческие операции денежные средства. Для исчисления показателей

оборачиваемости используются следующие формулы:

(1)

где Ор — выручка от продаж;

Со — средняя величина оборотных средств за анализируемый период.

Средняя величина оборотных средств определяется по формуле средней арифметической:

(2)

где Сон, Сок — соответственно величина оборотных средств на начало и на

конец анализируемого периода.Затем рассчитывается продолжительность одного оборота в днях:

(3)

где Д — количество дней в анализируемом периоде.

Сравнение показателей скорости оборота и периода оборота с аналогичными

показателями базисного периода позволяет сделать выводы об изменении эффективности

использования оборотных средств. Увеличение продолжительности оборота оборотных

средств свидетельствует об ухудшении финансового положения предприятия (средства,

вложенные в оборотные средства проходят полный цикл и снова принимают денежную форму

дольше, чем в базисном периоде). В результате этого требуются дополнительные средства

для продолжения производственно-коммерческой деятельности хотя бы на уровне базисного

года. Рассчитать величину дополнительно привлеченных в оборот средств можно по формуле:

(4)

где Об отч, Об б — период оборота оборотных средств в отчетном и базисном

периодах соответственно.Для выявления причин снижения общей оборачиваемости оборотных средств следует

проанализировать изменения в скорости и периоде оборота основных видов оборотных

средств (производственных запасов, готовой продукции или товаров, дебиторской задолженности).Для оценки оборачиваемости товаров и дебиторской задолженности используют

формулы (1), (2), при расчете оборачиваемости производственных запасов и готовой

продукции применяют близкие к ним формулы, основанные на величине себестоимости

проданной продукции (вместо выручки от продаж):

(5)

где Спр — себестоимость проданной продукции;

З — средняя величина товарно-материальных запасов.

Средняя величина товарно-материальных запасов определяется по формуле:

(6)

где Зн, Зк — величина товарно-материальных запасов на начало и конец анализируемого

периода соответственно.Общее замедление оборачиваемости материально-производственных запасов свидетельствует

о дополнительном их накоплении и, соответственно к дополнительному оттоку денежных

средств. Как правило, причинами такой ситуации являются:—

увеличение затрат, возникающих в связи с владением запасами (аренда

складских помещений и их содержание, расходы по перемещению запасов, страхование

имущества и др.);—

увеличение затрат, связанных с риском потерь из-за устаревания и порчи,

а также хищений и бесконтрольного использования товарно-материальных ценностей

(чем больше объем и срок хранения имущества, тем слабее (сложнее) контроль за его

сохранностью);—

увеличение сумм уплачиваемых налогов;—

отвлечение средств из оборота, их «омертвление». Чрезмерные

запасы прекращают движение капитала, нарушают финансовую стабильность деятельности,

заставляя руководств предприятия с срочном порядке изыскивать необходимые для текущей

деятельности денежные средства (как правило, дорогостоящие).Эти и другие негативные последствия политики накапливания запасов нередко

полностью перекрывают положительный эффект от экономии за счет более ранних закупок.Общая оценка оборачиваемости оборотных средств предприятия должна быть

дополнена подробным анализом оборачиваемости дебиторской задолженности, товарно-материальных

запасов и денежных средств.Значительный удельный вес дебиторской задолженности в составе оборотных

средств предприятия определяет их особое место в оценке оборачиваемости оборотных

средств. В наиболее общем виде изменение объема дебиторской задолженности за год

могут быть охарактеризованы данными баланса. Для целей внутреннего анализа следует

также привлечь сведения аналитического учета: данные журналов-ордеров учета расчетов

с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами,

с прочими дебиторами.Для оценки оборачиваемости дебиторской задолженности используется следующая

группа показателей:оборачиваемость дебиторской задолженности:

(7)

где Зд — средняя дебиторская задолженность.

Средняя дебиторская задолженность определяется по формуле:

(8)

где Здн, Здк — дебиторская задолженность на начало и на конец отчетного

периода соответственно.Период погашения дебиторской задолженности:

(9)

Следует иметь в виду, что чем больше период просрочки задолженности, тем

выше риск ее непогашения.Доля дебиторской задолженности в общем объеме оборочных средств:

(10)

Доля сомнительной задолженности в составе дебиторской задолженности:

(11)

где Здс — сомнительная дебиторская задолженность.

Этот показатель характеризует качество дебиторской задолженности. Тенденция

к ее росту свидетельствует о снижении ликвидности.Анализ оборачиваемости дебиторской задолженности предполагает проведение

оценки соответствия условий получения и оказания кредита. Деятельность любого предприятия

связана с приобретением материалов, продукции, потреблением разного рода услуг.

Если расчеты за продукцию или оказанные услуги производятся на условиях последующей

оплаты, можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков.

Само предприятие выступает кредитором своих покупателей и заказчиков, а также поставщиков

в части выданных им авансов под предстоящую поставку продукции. Поэтому от того,

насколько сроки предоставленного предприятию кредита соответствует общим условиям

его производственной и финансовой деятельности (длительности нахождения материалов

в запасах, периоду их преобразования в готовую продукцию, сроку погашения дебиторской

задолженности), зависит финансовое благополучие предприятия. Если в результате анализа

выявляется, что кредиторская задолженность предприятия погашается ранее погашения

дебиторской задолженности, делается вывод о дополнительном привлечении финансовых

ресурсов со стороны.Анализ оборачиваемости денежных средств имеет такое же важное значение,

как и анализ оборачиваемости запасов и дебиторской задолженности. Сумма денежных

средств, которая необходима эффективно управляемому предприятию, — это по сути дела

страховой запас, предназначенный для покрытия кратковременной несбалансированности

денежных потоков; его должно хватить для производства всех первоочередных платежей.В процессе анализа оборачиваемости денежных средств необходимо изучить

динамику остатков денежной наличности и денежных средств на счетах в банке и период

нахождения капитала в данном виде активов. Период нахождения капитала в денежных

средствах определяется следующим образом:

(12)

где ДС — средние остатки свободной денежной наличности;

ОДС — сумма кредитовых оборотов по счетам денежных средств.

В процессе анализа следует учитывать, что увеличение или уменьшение остатков

денежной наличности обусловлено уровнем несбалансированности денежных потоков, то

есть притоком и оттоком денег. Превышение положительного денежного потока над отрицательным

денежным оттоком увеличивает остаток свободной денежной наличности, и наоборот

— превышение оттоков над притоками приводит к нехватке денежных средств и увеличению

потребности в кредите.1.3 Пути повышения деловой активности предприятия

При разработке основных направлений повышения эффективности использования

оборотных средств на предприятии необходимо учитывать ряд важных моментов. Если

средства, вложенные в материальные ценности, принимают денежную форму позже, чем

наступает срок погашения задолженности кредитору, у предприятия возникает потребность

в дополнительных источниках финансирования. Ими могут быть собственные средства,

например полученная от покупателей выручка за ранее отгруженную продукцию, иные

поступления денежных средств, имеющих, как правило разовый характер, или заемные

средства, принимающие в большинстве случаев вид краткосрочных кредитов банка.Если предприятие не пользуется кредитами банков, а стремится обойтись собственными

средствами, то его платежеспособность оказывается в полной зависимости от объема

и сроков предоставления кредита покупателям и их добросовестности. Задержка в поступлении

средств от одного или нескольких крупных покупателей может создать серьезные трудности

у предприятия.В случае, когда в качестве дополнительного источника финансирования привлекаются

краткосрочные кредиты банка, схема финансирования будет следующая. Предприятие на

платной основе привлекает денежные средства, которые идут на покрытие отвлеченных

из оборота собственных средств. Новый цикл кругооборота капитала приводит к той

же ситуации запаздывания момента получения средств в сравнении со сроком платежа

по кредиту. И в этом случае потребность в финансовых ресурсах может быть удовлетворена

за счет краткосрочного кредита банка. Результатом подобной политики может быть крайне

тяжелое положение предприятия, связанное с тем, что оно нарушает важное требование

финансовой стабильности: условия привлечения кредита должно быть выгоднее тех условий,

на которых само предприятие его оказывает. Поскольку дебиторская задолженность представляет

собой, по существу, бесплатный кредит покупателей, она должна по возможности

«уравновешиваться» таким же бесплатным кредитом поставщиков. Очевидно,

что больший период товарного оборота обслуживается капиталом кредитора, тем легче

предприятию обеспечивать свою платежеспособность. Следовательно, предприятие должно

рассматривать длительность периода, в течение которого производственно-коммерческий

цикл обслуживается капиталом кредитора в качестве одного из важнейших критериев

финансовой стабильности. Тенденция к сокращению этого периода требует принятия срочных

мер по стабилизации финансового положения: сокращение срока хранения запасов товарно-материальных

ценностей, совершенствование системы расчетов с покупателями, включая обязательный

контроль за сроками образования дебиторской задолженности, оперативная работа с

дебиторами, задерживающими оплату (телефонограммы, официальные письма), возможное

использование системы скидок.Важнейшим направлением повышения эффективности использования оборотных

средств является поддержание оптимального размера производственных запасов. Значительный

отток денежных средств, связанных с расходами на формирование и хранение запасов,

делает необходимым поиск путей их сокращения. При этом речь идет не сведении величины

расходов по созданию и содержанию производственных запасов к минимуму. Такое решение,

как правило, оказывается неэффективным и приводит к росту потерь другого рода (например,

от порчи и бесконтрольного использования запасов). Задача состоит в том, чтобы найти

«золотую середину» между чрезмерно большими запасами, способными вызвать

финансовые затруднения (нехватка денежных средств), и чрезмерно малыми запасами,

опасными для стабильности производства. Такая задача не может быть решена в условии

стихийного формирования запасов, необходима налаженная система контроля и анализа

запасов.В теории и практике управления производственными запасами выделяют следующие

основные признаки неудовлетворительной системы контроля производственных ресурсов:—

тенденция к постоянному росту длительности хранения производственных

запасов;—

непрерывный рост производственных запасов, заметно опережающий динамику

увеличения объема реализуемой продукции;—

частые простои оборудования из-за отсутствия материалов;—

нехватка складских помещений;—

периодический отказ от срочных заказов из-за недостатка (отсутствия)

производственных запасов;—

большие суммы списаний производственных запасов из-за наличия устарелых

(залежалых), медленно оборачивающихся запасов;—

большие суммы списаний производственных запасов вследствие их порчи

и хищений.Основные направления повышения эффективности управления производственными

запасами следующие:—

оценка рациональности структуры запасов, позволяющая выявить ресурсы,

объем которых явно избыточен, и ресурсы, приобретение которых нужно ускорить. Это

позволит избежать излишних вложений капитала в материалы, потребность в который

сокращается или не может быть определена. Не менее важно при оценке рациональности

структуры запасов установить объем и состав испорченных и неходовых запасов. Таким

образом обеспечивается подержание производственных запасов в наиболее ликвидном

состоянии и сокращение средств, иммобилизованных в запасы.—

определение сроков и объемов закупок материальных ценностей. Здесь

необходимо учитывать, во-первых, средний объем потребления материалов в течение

производственно-коммерческого цикла, во-вторых, дополнительное количество (страховой

запас) ресурсов для возмещения непредвиденных расходов материалов (например, в случае

срочного заказа) или увеличения периода, требуемого для формирования необходимых

запасов.—

выборочное регулирование производственных запасов, предполагающее,

что внимание нужно акцентировать на дорогостоящих материалах или материалах, имеющих

высокую потребительную привлекательность (АВС-метод).АВС-метод состоит в том, что каждый вид материалов оценивается с

точки зрения его назначения. Имеется в виду степень использования материала за конкретный

период; время необходимое для использования запасов этого материала, и затраты

(потери), связанные с его отсутствием на складе; возможность замены, а также потери

от замены.Наибольшая доля данных материальных ресурсов в общем объеме материальных

ресурсов, хранящихся на складе, определяет основную сумму оттока денежных средств

при формировании запасов. Такие материалы рассматриваются как ресурсы группы А.

Материалы группы В относятся к второстепенным; они менее дорогостоящие, чем материалы

группы А, но превосходят по количеству наименований. Материалы группы С считаются

относительно маловажными — это наименее дорогостоящие и наиболее многочисленные

материальные ценности. Их приобретение и содержание сопровождается незначительным

(в сравнении с общей суммой) оттоком денежных средств. Затраты на хранение таких

запасов меньше, чем расходы по обеспечению жесткого контроля за заказанными партиями,

страховыми (резервными) запасами и остатками на складе.Принципиально в АВС-методе то, что наиболее тщательно контролируются материалы

группы А. Особое внимание при этом уделяется расчету потребности в них, календарному

планированию формирования запасов и их использования, обоснованию величины страховых

запасов, инвентаризации.Важным направление повышения эффективности использования оборотных средств

предприятия является поддержание оптимальных размеров запасов готовой продукции.

Отсутствие некоторого страхового запаса продукции на складе (для каждого предприятия

его величина индивидуальная, она определяется характером хозяйственных связей с

покупателями) может привести к возникновению скрытых потерь, называемых «упущенной

выгодой», связанных с тем, что срочный заказ на поставку продукции не может

быть выполнен.Однако для многих предприятий характерна обратная ситуация — затоваривание

(накапливание запасов готовой продукции). В этих условиях у предприятия возникают

потери другого рода, связанные с отвлечением средств из оборота и «омертвление»

их в запасах готовой продукции. Период нахождения средств в расчетах может быть

сокращен при предоставлении покупателями авансов.Важнейшим резервом повышению эффективности использования оборотных средств

является эффективное управление дебиторской задолженностью. Здесь существует ряд

мероприятий, реализация которых позволяет оперативно управлять дебиторской задолженностью:—

контролировать состояние расчетов с покупателями по отсроченным (просроченным)

задолженностям;—

по возможности ориентироваться на большее число покупателей, чтобы

уменьшить риск неуплаты одним или несколькими крупными покупателями;—

следить за соотношением дебиторской и кредиторской задолженности:

значительное преобладанием дебиторской задолженности создает угрозу финансовой устойчивости

предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих)

средств; превышение кредиторской задолженности над дебиторской может привести к

неплатежеспособности предприятия;—

предоставлять скидки при досрочной оплате.При разработке направлений повышения эффективности управления денежными

потоками, следует учитывать, что как дефицит, так и избыток денежных средств отрицательно

влияет на финансовое состояние предприятия. При избыточном денежном потоке происходит

потеря реальной стоимости временно свободных денежных средств в результате инфляции;

теряется часть потенциального дохода от недоиспользования денежных средств в операционной

или инвестиционной деятельности; замедляется оборачиваемость капитала в результате

простоя денежных средств.Наличие избыточного денежного потока на протяжении длительного времени

может быть результатом неправильного использования оборотного капитала. Чтобы деньги

эффективно работали на предприятии, необходимо их пускать в оборот с целью получения

прибыли:—

расширять свое производство, прокручивая их в цикле оборотного капитала;—

обновлять основные фонды, приобретать новые технологии;—

инвестировать в доходные проекты других хозяйствующих субъектов с

целью получения выгодных процентов;—

досрочно погасить кредиты банка и другие обязательства с целью уменьшения

расходов по обслуживанию долга.Дефицит денежных средств приводит к росту просроченной задолженности на

предприятии по кредитам банку, поставщикам, персоналу по оплате труда, в результате

чего увеличивается продолжительность финансового цикла и снижается рентабельность

капитала предприятия.Уменьшить дефицит денежного потока можно за счет мероприятий, способствующих

ускорению поступления денежных средств и замедлению выплат. Ускорить поступление

денежных средств можно путем перехода на полную или частичную предоплату продукции

покупателями, сокращения сроков предоставления им товарного кредита, увеличения

ценовых скидок при продажах за наличных расчет, применения мер для ускорения погашения

просроченной дебиторской задолженности (учета векселей, факторинга), привлечения

кредитов банка, продажи или сдачи в аренду неиспользуемой части основных средств,

дополнительной эмиссии акций с целью увеличения собственного капитала.Замедление выплаты денежных средств достигается за счет приобретения долгосрочных

активов на условиях лизинга, переоформление краткосрочных кредитов в долгосрочные,

увеличение сроков предоставления предприятию товарного кредита по договоренности

с поставщиками, сокращение объемов инвестиционной деятельности.Результаты проведенного анализа являются источником информации для выявления

резервов ускорения оборачиваемости оборотных средств и разработки конкретных мероприятий,

направленных на повышение эффективности использования оборотных средств предприятия.Таким образом, по своей сущности оборотные средства представляют собой

денежное обеспечение, необходимое для приобретения предметов труда, различных компонентов,

требуемых для производства товаров, оказания услуг и их реализации.Комплексная политика управления оборотными должна обеспечивать поиск компромисса

между риском потери ликвидности и эффективности работы. С позиции требований эффективности

ведения экономики предприятия объем оборотных средств должен быть достаточным для

производства продукции в ассортименте и количестве, запрашиваемом рынком, и в то

же время минимальным, не ведущим к увеличению издержек производства за счет образования

сверхнормативных запасов.Оборотные средства предприятия подразделяются на оборотные

производственные фонды (материалы, топливо, корма, семена и другие материальные

ценности, затраты на незавершенное производство и полуфабрикаты собственного изготовления

и покупные, расходы будущих периодов) и фонды обращения: готовая продукция на складе

и отгруженная потребителям, денежные средства в кассе, на счетах в банках и расчетах.

В совокупности они денежные оборотные средства предприятия.По своей сущности оборотные средства представляют собой денежное обеспечение,

необходимое для приобретения предметов труда, оплаты топлива, электроэнергии и других

компонентов, требуемых для производства товаров, оказания услуг и их реализации.Оборотные средства после основных фондов занимают по своей величине второе

место в общем объеме ресурсов, определяющих экономику предприятия. Объем оборотных

средств должен быть достаточным для производства продукции в ассортименте и количестве,

запрашиваемом рынком, и в то же время минимальным, не ведущим к увеличению издержек

производства за счет образования сверхнормативных запасов.Главными задачами анализа эффективности использования оборотных средств

предприятия являются: исследование длительности производственно-коммерческого цикла

предприятия и его составляющих; выявление основных причин изменения длительности

производственно-коммерческого цикла; определение соотношения длительности производственно-коммерческого

цикла и периода погашения кредиторской задолженности; выявление причин расхождения

финансового результата и изменения денежных средств; выявление основных факторов

оттока денежных средств; проведение анализа скорости оборота дебиторской задолженности

и обоснованности сложившегося срока хранения товарно-материальных ценностей. Результаты

проведенного анализа являются источником информации для выявления резервов ускорения

оборачиваемости оборотных средств, разработки и реализации конкретных мероприятий,

направленных на повышение эффективности использования оборотных средств предприятия.

2. Анализ деловой активности ООО «МАСТЕР+»

2.1 Технико-экономическая характеристика предприятияПредприятие ООО «МАСТЕР+», образованное в 1995 г., по своему правовому статусу является обществом с ограниченной ответственностью.

Основным предметом деятельности предприятия «МАСТЕР+»,

определенным уставом является:—

организация и выполнение работ по ремонту помещений,—

оптовая и розничная торговля стройматериалами, посредническая деятельность,—

производство строительных материалов,—

сбор, переработка и реализация отходов производства.Предприятие «МАСТЕР+» вправе осуществлять иную деятельность

в соответствии с действующим законодательством. Основная деятельность предприятия

на данный момент — оказание услуг по ремонту помещений по заказам потребителей.

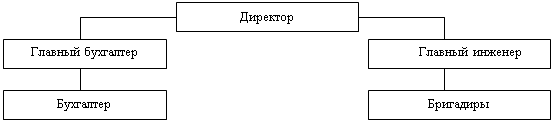

Структура управления предприятием представлена на рисунке 1. По своей структуре

предприятие ООО «МАСТЕР+» представляет собой традиционную организацию,

использующую линейно-функциональную схему построения.

Рисунок 1 — Организационная структура управления ООО

«МАСТЕР+»Среднегодовая численность работников предприятия на 01.01.2010 г. составляет

45 чел.

2.2 Оценка структуры и состава оборотных средствДать общую оценку оборотных средств в составе имущества, находящегося

в распоряжении предприятия, позволяет актив баланса, агрегированные показатели которого

представлены в таблице 1.Таблица 1 — Структура имущества ООО «МАСТЕР+»

Показатели

2008

2009

Отклонения 2009 г. от 2007

Отклонения 2009 г. от 2008

На начало

года

На конец

года

На начало

года

На конец

года

Тыс. руб.

%

Тыс. руб.

%

Всего имущества

в том числе:

4914

11883

11883

17691

12777

260,0

5808

48,88

Внеоборотные активы

Внеоборотные активы

819

1064

1064

3322

2503

305,6

2258

212,22

то же в % к имуществу

16,67

8,95

8,95

18,78

2,11

—

9,83

—

Основные средства

819

1064

1064

3322

2503

305,6

2258

212,22

то же в % к внеоборотным активам

100,00

100,00

100,00

100,00

—

—

—

—

Оборотные активы

Оборотные средства

4095

10819

10189

14369

10274

250,9

3550

32,81

то же в % к имуществу

83,33

91,05

91,05

81,22

— 2,11

—

— 9,83

—

Материальные оборотные средства

190

70

70

394

204

107,4

324

462,86

то же в % к оборотным средствам

4,64

0,65

0,65

2,74

— 1,90

—

2,09

—

Денежные средства и краткосроч-ные финансовые вложения

157

357

357

297

140

89,17

— 60

16,80

то же в % к оборотным средствам

3,83

3,30

3,30

2,91

— 0,92

—

— 0,39

—

то же в % к оборотным средствам

3,83

3,30

3,30

2,91

— 0,92

—

— 0,39

—

Дебиторская задолженность

3330

9416

9416

11807

8477

254,6

2391

25,39

то же в % к оборотным средствам

81,32

87,03

87,03

82,17

0,85

—

— 4,86

—

НДС по приобретенным ценностям

441

976

976

1821

1380

312,9

845

86,58

то же в % к оборотным средствам

10,77

9,02

9,02

12,67

1,90

—

3,65

—

Анализируя в динамике показатели, представленные в таблице 1,

можно отметить, что общая стоимость имущества предприятия увеличилась за 2009 г. на 5808 тыс. руб. или на 48,88 %, в то время как за 2008 г. данный показатель увеличился существеннее — на 12777 тыс. руб., или на 260,01 %. При росте общей стоимости имущества

ООО «МАСТЕР+» в 2009 г. по сравнению с показателями 2007-2008 гг., следует

отметить снижение темпов роста стоимости имущества за 2007 г. по сравнению с темпом роста стоимости имущества предприятия за 2008 г.В составе имущества к началу 2009 г. оборотные средства составляли 91,05 %. В течение 2009 г. они возросли на 3550 тыс. руб., или на 32,81 %, в то время, как их удельный вес в стоимости активов предприятия снизился

до 81,22 %.Высокий удельный вес дебиторской задолженности отмечается на

протяжении всех анализируемых лет. Это свидетельствует о том, что организация расчетов с покупателями и заказчиками,

предусмотренная финансовой политикой предприятия не обеспечивает приемлемый удельный

вес дебиторской задолженности.Из данных, представленных

в таблице 1 видно, что доля дебиторской задолженности в составе оборотных активов

составила на конец 2009 г.82,0 % (следует отметить положительный факт снижения показателя

по сравнению с аналогичным на начало 2009 г. — на 6 процентных пунктов). В ООО «МАСТЕР+» вся дебиторская задолженность на 1 января 2010 года

является краткосрочной (платежи ожидаются в течение 12 месяцев после отчетной даты).

Такое состояние дебиторской задолженности существенно уменьшает риск невозврата

долгов. Но наличие непогашенной дебиторской задолженности на конец 2009 г. в сумме 150 тыс. руб. свидетельствует об отвлечении части текущих активов на кредитовании потребителей

товаров, работ, услуг и прочих дебиторов, фактически происходит иммобилизация этой

части оборотных средств из производственного процесса.Большими темпами росли материальные оборотные средства, которые

увеличились на 324 тыс. руб. в 2009 г., или на 462,26 %. Доля их в общей стоимости

оборотных средств в 2009 г. увеличилась с 0,65 % до 2,74 %.Поскольку большое значение для устойчивости

финансового положения имеет наличие собственных оборотных средств и их изменение,

целесообразно изучить образующие его факторы. Рассмотрим изменение собственных оборотных

средств (таблица 2).Из данных, представленных в таблице 2 видно, что в течение всего

анализируемого периода предприятие имело в наличии собственные оборотные средства.

Это обусловлено тем, что в течение всего анализируемого периода прибыль предприятия

была достаточной для формирования финансирования внеоборотных и оборотных активов.

Вместе с тем следует отметить, что величина прибыли 2009 г. сократилась на 747 тыс. руб., или на 43,86 % по сравнению с показателем 2007 г.Таблица 2 — Расчёт собственных оборотных средств (тыс. руб.)

Показатели

2008

2009

Отклонения

На начало

года

На конец

года

На начало

года

На конец

года

От 2007 года

От 2008 года

Тыс. руб.

%

Тыс. руб.

%

Уставный капитал

6

6

6

6

—

—

—

—

Нераспределённая прибыль

1156

2859

2859

3815

2659

230,02

956

33,44

Итого собственных средств

1162

2865

2865

3821

2659

228,83

965

33,68

Основные средства

819

1064

1064

3322

2503

305,62

2258

212,22

Итого собственных оборотных средств

343

1792

1792

499

156

45,48

1293

72,15

Дадим общую оценку оборачиваемости оборотных средств предприятия.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда

разнонаправленных внешних и внутренних факторов. К числу первых следует отнести

сферу деятельности предприятия, отраслевую принадлежность, масштабы предприятия,

экономическая ситуация в стране. К внутренним факторам нахождения средств в обороте

относятся эффективность стратегии управления активами, ценовая политика предприятия,

структура активов, методика оценки товарно-материальных запасов.Определим среднюю величину оборотных активов предприятия:

2008 г.: Средняя величина текущих активов = (4095+10819) /2 =

7442 (тыс. руб.);2009 г.: Средняя величина текущих активов = (10819+14369) /2

= 12594 (тыс. руб.).Как следует из приведенных в таблице 2.3 данных, в 2009 г. по сравнению с показателем 2008 г. продолжительность оборота оборотных средств увеличилась на

23,19 дня, что свидетельствует об ухудшении финансового положения предприятия: средства,

вложенные в 2009 г. в оборотные активы, проходят полный цикл и снова принимают денежную

форму на 23,19 дня медленнее, чем в 2008 г.Таблица 3 — Динамика

показателей оборачиваемости оборотных активов

№п/п

Показатели

2008 г.

2009 г.

Изменение

абсолютное

%

1

Объем реализации, тыс. руб.

23853

33440

9587

40, 19

2

Средняя величина оборотных активов, тыс. руб.

7442

12594

5152

69,23

3

Оборачиваемость оборотных активов (ст.1/стр.2), количество раз

3,21

2,66

— 0,55

— 17,13

4

Продолжительность оборота оборотных активов (360/стр.3), дни

112,15

135,34

23, 19

20,68

В результате замедления оборачиваемости оборотных средств в 2009 г. вовлечены в оборот дополнительные средства для продолжения производственной деятельности. Рассчитаем

величину вовлечения дополнительных оборотных средств в оборот в 2009 г.:Высвобождение средств из оборота = (33440/360) * (135,34-112,15)

= 92,85 (тыс. руб.).Таким образом, замедление оборота на 23,19 дня в 2009 г. по сравнению с 2008 г. дополнительно вовлекло в оборот средства в размере 92,85 тыс. руб.

2.3 Анализ эффективности использования товарно-производственных

запасовВ таблице 4 представлен расчет показателя оборачиваемости товарно-материальных

запасов.Таблица 4 — Анализ оборачиваемости товарно-материальных запасов

№п/п

Показатели

2008 г.

2009 г.

Изменение

Абсолютное

%

1

Себестоимость реализации, тыс. руб.

21215

31881

10666

50,28

2

Средняя величина товарно-материальных запасов, тыс. руб.

119,0

203,5

84,50

71,01

3

Оборачиваемость производственных запасов (ст.1/стр.2), количество

раз

259

156

103

38,77

4

Продолжительность оборота производственных запасов (360/стр.3), дни

1,39

2,31

0,92

66, 19

Данные таблицы 4 свидетельствуют о замедлении оборачиваемости товарно-материальных

запасов, о снижении деловой активности предприятия в 2009 г. по сравнению с 2008 г.: в 2009 г. оборачиваемость запасов сократилась на 12,13 %, а продолжительность

оборота запасов возросла на 0,60 дня.Одной из причин замедления оборачиваемости запасов на предприятии является

приобретение излишних запасов, не соответствующих потребностям предприятия.

2.4 Анализ дебиторской задолженностиСущественный удельный вес дебиторской задолженности в составе текущих активов

(по данным на 01.01.08 на предприятии ООО «МАСТЕР+» этот показатель составил

82,0 %) определяет их особое место в оценке оборачиваемости оборотных средств. В

таблице 5 представлены сведения о структуре дебиторской задолженности.Сомнительная дебиторская задолженность в течение 2009 г. увеличилась на 17,33 тыс. руб., или на 13,06 %. Однако удельный вес сомнительной дебиторской задолженности

в общей сумме дебиторской задолженности сократился на 0,14 процентных пункта.Таблица 5 — Анализ состава дебиторской задолженности

№п/п

Показатели

На 01.01.2009

На 01.01.2010

Изменение

Абсолютное

%

1

Дебиторская задолженность, всего, тыс. руб.

9416

11856

2440

25,91

2

Дебиторская задолженность, платежи по которой ожидаются в течение

12 месяцев после отчетной даты, тыс. руб.

3

Удельный вес дебиторской задолженности, платежи по которой ожидаются

в течение 12 месяцев после отчетной даты в общей сумме дебиторской задолженности,

%

4

Дебиторская задолженность, платежи по которой ожидаются более чем

через 12 месяцев после отчетной даты, тыс. руб.

9416

11856

2440

25,91

5

Удельный вес дебиторской задолженности, платежи по которой ожидаются

более чем через 12 месяцев после отчетной даты в общей сумме дебиторской задолженности,

%

100,00

100,00

6

Сомнительная дебиторская задолженность, тыс. руб.

132,67

150,00

17,33

13,06

7

Удельный вес сомнительной дебиторской задолженности в общей сумме

дебиторской задолженности, %

1,41

1,27

0,14

Для проведения анализа оборачиваемости дебиторской задолженности проведем

расчет ее среднегодовой величины:2008 г.: Среднегодовая дебиторская задолженность = (3330+9416) /2= 6373

(тыс. руб.)2009 г.: Среднегодовая дебиторская задолженность = (9416 + 11856) /2=

10636 (тыс. руб.).Как следует из данных таблицы 6, состояние расчетов с покупателями в

2009 г. по сравнению с предыдущим годом ухудшилось. На 18,39 дня увеличился средний

срок погашения дебиторской задолженности по сравнению с показателем 2008 г.Таблица 6 — Анализ оборачиваемости дебиторской

задолженности

№п/п

Показатели

2008 г.

2009 г.

Изменение

Абсолютное

%

1

Объем реализации, тыс. руб.

23853

33440

9587

40, 19

2

Средняя дебиторская задолженность, тыс. руб.

6373

10636

4263

66,89

3

Оборачиваемость дебиторской задолженности (стр.1/стр.2), количество

раз

3,74

3,14

0,60

15,94

4

Период погашения дебиторской задолженности (360/стр.3), дни

96,26

114,65

18,39

19,10

5

Средняя величина оборотных активов, тыс. руб.

7457

12594

5137

68,89

6

Доля дебиторской задолженности покупателей в общем объеме оборотных

средств (стр.2/стр.5*100), %

85,46

84,45

1,01

7

Средняя величина сомнительной дебиторской задолженности, тыс. руб.

122,34

141,34

19,00

15,53

8

Доля сомнительной дебиторской задолженности в общем объеме задолженности

(стр.7/стр.2*100), %

1,92

1,33

0,59

30,79

Положительным является факт сокращения доли среднегодовой сомнительной

дебиторской задолженности на 0,59 процентных пункта (доля среднегодовой сомнительной

дебиторской задолженности в 2009 г. составила 1,33 % общей величины дебиторской

задолженности). Имея ввиду, что доля дебиторской задолженности к концу 2009 г. составляла 82,51 % общего объема текущих активов (среднегодовой показатель — 84,45 %), можно сделать

вывод об увеличении ликвидности текущих активов в целом.

2.5 Анализ эффективности использования денежных средствДля проведения анализа оборачиваемости денежной наличности проведем

расчет ее среднегодовой величины:2008 г.: Среднегодовая величина денежной наличности = (157+357) /2=

257,25 (тыс. руб.)2009 г.: Среднегодовая величина денежной наличности = (357+297) /2=

307,00 (тыс. руб.).Таблица 7 — Анализ оборачиваемости денежных

средств

№п/п

Показатели

2008 г.

2009 г.

Изменение

Абсолютное

%

1

Средние остатки денежной наличности, тыс. руб.

257,25

307,00

49,75

19,34

2

Сумма кредитовых оборотов по счетам денежных средств, тыс. руб.

5861,39

6702,24

840,85

14,35

3

Продолжительность капитала в денежной наличности, дни

15,80

16,49

0,69

4,37

Как следует из данных таблицы 7, за 2009 г. нахождение капитала в денежных средствах составило 16,49 дней. Этот показатель выше показателя

2008 г. на 0,69 дня. Увеличение нахождения капитала в денежных средствах является

отрицательным фактом в деятельности предприятия. Кроме того, учитывая, что в 2009 г. величина этого показателя была достаточно высокой, можно говорить о недостаточно эффективной организации

поступления и расходования денежных средств, о недостаточно хорошей сбалансированности

денежных потоков.

3. Пути повышения деловой активности ООО «МАСТЕР+»

3.1 Рекомендации по формированию политики управления

дебиторской задолженностьюПолитика управления дебиторской задолженностью в ООО «МАСТЕР+»

должна представлять собой часть общей политики управления оборотными активами и

маркетинговой политики, направленной на расширение объема реализации продукции и

заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной

ее инкассации.Задачами управления дебиторской задолженностью являются:

—

ограничение приемлемого уровня дебиторской задолженности;—

выбор условий продаж, обеспечивающих гарантированное поступление денежных

средств;—

определение скидок или надбавок для различных групп покупателей с

точки зрения соблюдения ими платежной дисциплины;—

ускорение востребования долга; уменьшение бюджетных долгов; оценка

возможных издержек, связанных с дебиторской задолженностью, то есть упущенной выгоды

от неиспользования средств, замороженных в дебиторской задолженности.Применительно к ООО «МАСТЕР+» можно рекомендовать следующие

мероприятия по совершенствованию системы управления дебиторской задолженностью:—

исключение из числа партнеров предприятий с высокой степенью риска;—

периодический пересмотр предельной суммы кредита;—

формирование принципов расчетов предприятия с контрагентами на предстоящий

период;—

выявление финансовых возможностей предоставления предприятием товарного

(коммерческого кредита);—

определение возможной суммы оборотных активов, отвлекаемых в дебиторскую

задолженность по товарному кредиту, а также по выданным авансам;—

формирование условий обеспечения взыскания задолженности; формирование

системы штрафных санкций за просрочку исполнения обязательств контрагентами;—

диверсификация клиентов с целью уменьшения риска неуплаты монопольным

заказчиком.Анализ дебиторской задолженности ООО «МАСТЕР+» рекомендуется

проводить по следующим основным этапам.Этап 1. Составление реестра старения счетов дебиторов. Исходной

информацией для его составления являются данные бухгалтерского учета по задолженности

конкретных контрагентов, при этом важно получить информацию не только о сумме задолженности,

но и о сроках ее возникновения. Для получения информации о просроченной задолженности

следует провести анализ договоров с контрагентами.Этап 2. Ранжирование дебиторов по убыванию величины задолженности.

В дальнейшем активная работа по возврату задолженности должна проводится с группой

дебиторов, имеющих наибольшую задолженность. По каждому дебитору, попавшему группу

крупнейших дебиторов, необходимо провести работу по возврату задолженности. ООО

«МАСТЕР+» можно предложить следующие меры по организации такой работы:—

создание целевой группы по работе с дебиторской задолженностью;—

составление и анализ реестра «старения» счетов дебиторов;—

разработка плана мероприятий по работе с конкретными контрагентами

с указанием сроков, ответственных, оценкой затрат и полученного эффекта;—

внесение информации о планируемых суммах возвращаемой задолженности

в финансовый план предприятия с последующим контролем выполнения;—

разработка и утверждение положения о мотивации за результат, достигнутый

целевой группой.Целевая группа может состоять из сотрудников отдела сбыта, бухгалтерии.

Наиболее рациональная численность группы для ООО «МАСТЕР+» составляет

3 человека.Мероприятия по работе с дебиторами могут включать: телефонные

переговоры; выезды к контрагентам; оформление договоров цессии; разработка схем

погашения задолженности векселями с их последующей реализацией; проработка возможностей

обращения в арбитраж.Меры по возврату дебиторской задолженности входят в группу наиболее

действенных мер повышения эффективности за счет внутренних резервов предприятия

и могут быстро принести хороший результат. Возврат задолженности в сжатые сроки

— реальная возможность пополнения дефицитных оборотных средств.Тем не менее, с точки зрения эффективного управления ООО

«МАСТЕР+», важно не только в сжатые сроки вернуть средства, но и не допускать

последующего увеличения задолженности выше допустимого предела.Планирование сроков и объемов увеличения и погашения дебиторской

задолженности необходимо вести в комплексе с финансовым планированием на предприятии.При составлении плана продаж в ООО «МАСТЕР+» необходимо

указывать, какое ее количество отгружается с образованием дебиторской задолженности.При формировании плана поступления платежных средств, так же

необходимо указать, какие суммы поступают в погашение задолженности. Соответствующие

суммы отражаются в плане по движению дебиторской задолженности в графе «погашение».При формировании плана продаж может определяться допустимая

(нормируемая) величина дебиторской задолженности и допустимый срок ее погашения

по каждому крупному контрагенту. Это делается для того, чтобы не допустить неконтролируемого

роста задолженности, обеспечить заданное среднее значение оборачиваемости.После составления исходного варианта финансового плана, следует

проверить, хватает ли имеющихся оборотных средств для функционирования предприятия

в каждый планируемый период. Если средств недостаточно, проводится корректировка

плана. Целесообразно составление и анализ нескольких вариантов финансового плана,

отличающихся, в том числе сроками и объемами погашения дебиторской задолженности.Анализируя финансовый план, следует оценить сроки оборачиваемости

дебиторской задолженности как в целом, так и по крупным (первые 10-30) контрагентам.

Варьируя сроки погашения (и соответственно период оборота) можно оценить, насколько

увеличится эффективность деятельности предприятия.Запланированное движение задолженности (как дебиторской, так

и кредиторской) следует контролировать. Для этого необходима оперативная бухгалтерская

информация.Контроль выполнения плана необходимо сочетать с контролем работы

менеджеров, за каждым из которых целесообразно закрепить соответствующего контрагента.

Повышение договорной дисциплины, жесткий оперативный контроль договоров на этапе

их составления, подписания и реализации является необходимой мерой, обеспечивающей

выполнение плана по движению дебиторской задолженности.В ООО «МАСТЕР+» необходимо предусмотреть ответственность

менеджеров за отгрузку товаров с образованием сверхнормативной дебиторской задолженности,

и поощрять за сокращение периода ее оборачиваемости. Анализируя финансовый план,

сроки и объемы дебиторской задолженности, можно определить различные варианты скидок

от цены на товары в зависимости от сроков погашения задолженности.Этап 3. Следующим этапом анализа дебиторской задолженности является

определение структуры и динамики изменения каждой статьи дебиторской задолженности

предприятия.По результатам данного вида анализа необходимо выявить наиболее

«больные» статьи дебиторской задолженности, оказывающие существенное влияние

на ее конечную величину. При анализе прочей дебиторской задолженности необходимо

иметь в виду, что относящиеся к ней суммы учитываются на различных статьях баланса.

Анализируя прочую дебиторскую задолженность, следует рассмотреть те суммы, которые

относятся к задолженности за подотчётными лицами, по выданным им денежным средствами.

При анализе рассматривается давность аванса, выявляются случаи длительного разрыва

во времени между получением аванса и их расходованием. Нормальной можно считать

задолженность, по которой ещё не истёк срок представления отчётов о расходовании

средств.3.2 Рекомендации, направленные на повышение эффективности

использования денежных средствС целью недопущения сокращения временно

свободных денежных средств у предприятия необходимо совершенствовать управление

денежными средствами. Для этого ООО «МАСТЕР+» следует создавать резервные

фонды денежных средств из прибыли и не допускать отсутствия временно свободных денежных

средств на расчетном и прочих счетах.Обеспечение ускорения оборота денежных

активов возможно при:—

ускорении инкассации денежных средств, при котором сокращается остаток

денежных активов в кассе;—

сокращении расчетов наличными деньгами (наличные денежные расчеты

увеличивают остаток денежных активов в кассе и сокращают срок пользования собственными

денежными активами на период прохождения платежных документов поставщиков);—

сокращении объема расчетов с поставщиками с помощью аккредитивов и

чеков, так как они отвлекают на продолжительный период денежные активы из оборота

в связи с необходимостью предварительного их резервирования на специальных счетах

в банках.Следует отметить, что достижение всех

запланированных результатов от осуществления мероприятий возможно только при организации

и проведении контроля за их исполнением. Такой контроль предлагается осуществлять

в ходе проведения анализа финансово-экономического положения предприятия.Прогнозирование денежного потока играет важную роль в обеспечении нормальной

деятельности предприятия. Необходимость в этом нередко возникает при кредитовании

в банке, когда банк, желая застраховаться от неплатежей, желает увидеть будет ли

предприятие способным на конкретную дату погасить перед банком свои обязательства.

Однако этим далеко не исчисляются все важные моменты, которые ставят перед финансовым

менеджером задачу прогнозирования денежных потоков.Данный раздел работы финансового менеджера сводится к исчислению возможных источников

поступления и оттока денежных средств. Используется та же схема, что и в анализе

движения денежных средств, только для простоты некоторые показатели могут агрегироваться.

Поскольку большинство показателей достаточно трудно спрогнозировать с большой точностью,

нередко прогнозирование денежного потока сводят к построению бюджетов денежных средств

в планируемом периоде, учитывая лишь основные составляющие потока: объем реализации,

долю выручки за наличный расчет, прогноз кредиторской задолженности и др. Прогноз

осуществляется на какой-то период в разрезе подпериодов: год по кварталам, год по

месяцам, квартал по месяцам.В любом случае процедуры методики прогнозирования выполняются в следующей последовательности:

—

прогнозирование денежных поступлений по подпериодам;—

прогнозирование оттока денежных средств по подпериодам;—

расчет чистого денежного потока (излишек/недостаток) по нодпериодам;—

определение совокупной потребности в краткосрочном финансировании

в разрезе подпериодов.Смысл первого этапа состоит в том, чтобы рассчитать объем возможных денежных

поступлений. Определенная сложность в подобном расчете может возникнуть в том случае,

если предприятие применяет методику определения выручки по мере отгрузки товаров.

Основным источником поступления денежных средств является реализация товаров, которая

подразделяется на продажу товаров за наличный расчет и в кредит. На практике большинство

предприятий отслеживает средний период времени, который требуется покупателям для

того, чтобы оплатить счета. Исходя из этого, можно рассчитать, какая часть выручки

за реализованную продукцию поступит в том же подпериоде, а какая в следующем. Далее

с помощью балансового метода цепным способом рассчитывают денежные поступления и

изменение дебиторской задолженности.Более точный расчет предполагает классификацию дебиторской задолженности по срокам

ее погашения. Такая классификация может быть выполнена путем накопления статистики

и анализа фактических данных о погашении дебиторской задолженности за предыдущие

периоды. Анализ рекомендуется делать по месяцам. Таким образом, можно установить

усредненную долю дебиторской задолженности со сроком погашения соответственно до

30 дней, до 60 дней, до 90 дней. При наличии других существенных источников поступления

денежных средств (прочая реализация, внереализационные операции) их прогнозная оценка

выполняется методом прямого счета; полученная сумма добавляется к сумме денежных

поступлений от реализации за данный подпериод. На втором этапе рассчитывается отток

денежных средств. Составным элементом является погашение кредиторской задолженности.

Считается, что предприятие оплачивает свои счета вовремя, хотя в некоторой степени

оно может отсрочить платеж. Процесс задержки платежа называют «растягиванием»

кредиторской задолженности; отсроченная кредиторская задолженность в этом случае

выступает в качестве дополнительного источника краткосрочного финансирования. В

странах с развитой рыночной экономикой существуют различные системы оплаты товаров,

в частности, размер оплаты дифференцируется в зависимости от периода, в течение

которого сделан платеж. При использовании подобной системы отсроченная кредиторская

задолженность становится довольно дорогостоящим источником финансирования, поскольку

теряется часть предоставляемой поставщиком скидки. К другим направлениям использования

денежных средств относятся заработная плата персонала, административные и другие

постоянные и переменные расходы, а также капитальные вложения, выплаты налогов,

процентов, дивидендов.Третий этап является логическим продолжением двух предыдущих путем сопоставления

прогнозируемых денежных поступлений и выплат рассчитывается чистый денежный поток.На четвертом этапе рассчитывается совокупная потребность в краткосрочном финансировании.

Смысл этапа заключается в определении размера краткосрочной банковской ссуды по

каждому подпериоду, необходимой для обеспечения прогнозируемого денежного потока.

При расчете рекомендуется принимать во внимание желаемый минимум денежных средств

на расчетном счете, который целесообразно иметь в качестве страхового запаса, а

также для возможных непрогноэируемых заранее выгодных инвестиций.

ЗаключениеДеловая активность проявляется в динамичности развития организации,

достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные

показатели. Деловая активность в финансовом аспекте проявляется прежде всего в скорости

оборота его средств.Анализ деловой активности заключается в исследовании уровней

и динамики разнообразных финансовых коэффициентов — показателей оборачиваемости.

Для анализа деловой активности организации используют две группы показателей: общие

показатели оборачиваемости активов; показатели управления активами.В работе проведен анализ коэффициентов деловой активности ООО

«МАСТЕР+».Общая оценка оборачиваемости оборотных активов позволила сделать

вывод, что в 2009 г. по сравнению с показателем 2008 г. продолжительность оборота оборотных средств увеличилась на 23,19 дня, что свидетельствует об ухудшении

финансового положения предприятия: средства, вложенные в 2009г. в оборотные активы,

проходят полный цикл и снова принимают денежную форму на 23,19 дня медленнее, чем

в 2008 г. В результате замедления оборачиваемости оборотных средств в 2009 г. вовлечены в оборот дополнительные средства для продолжения производственной деятельности в размере

92,85 тыс. руб.Результаты проведенного анализа позволили определить основные

направления повышения деловой активности ООО «МАСТЕР+».Проведенное исследование свидетельствует, что в ООО «МАСТЕР+»

управление дебиторской задолженностью отлично от оптимального. В связи с этим предлагаются

следующие рекомендации, направленные на повышение эффективности управления дебиторской

задолженностью.Политика управления дебиторской задолженностью в ООО «МАСТЕР+»

должна представлять собой часть общей политики управления оборотными активами и

маркетинговой политики, направленной на расширение объема реализации товаров и заключающейся

в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.С целью недопущения сокращения временно свободных денежных средств

у предприятия необходимо совершенствовать управление денежными средствами. Для этого

ООО «МАСТЕР+» следует создавать резервные фонды денежных средств из прибыли

и не допускать отсутствия временно свободных денежных средств на расчетном и прочих

счетах.Обеспечение рентабельного использования временно свободного остатка

денежных активов может быть осуществлено за счет следующих мероприятий: согласования

с банком условий текущего хранения остатка денежных средств с выплатой депозитного

процента; использования краткосрочных денежных инструментов для временного хранения

свободных денежных средств; использования высокодоходных краткосрочных фондовых

инструментов для размещения резерва денежных активов.Обеспечение ускорения оборота денежных активов возможно при:

ускорении инкассации денежных средств, при котором сокращается остаток денежных

активов в кассе; сокращении расчетов наличными деньгами; сокращении объема расчетов

с поставщиками с помощью аккредитивов и чеков, так как они отвлекают на продолжительный

период денежные активы из оборота в связи с необходимостью предварительного их резервирования

на специальных счетах в банках.

Список используемой литературы1.

Абрютина М. Финансовый анализ. Краткий курс. — М.: Финпресс, 2006.2.

Баканов М.И., Сергеев Э.А. Анализ эффективности использования оборотных средств

// Бухгалтерский учет. — 2005. — № 10. — С.64-66.3.

Басовский Л. Комплексный экономический анализ хозяйственной деятельности.

— М.: Инфра-М, 2005.4.

Бочаров В.В. Комплексный экономический анализ. — СПб.: Питер, 2005.5.

Быкова Е.В. Показатели денежного потока в оценке финансовой устойчивости

предприятия // Финансы. — 2005. — № 2. — С.56-59.6.

Дронов Р.И., Резник Л.И., Бунина Е.М. Оценка финансового состояния предприятия

// Финансы. — 2005. — №4. — С.15-19.7.

Ефимова О.В. Финансовый анализ. — М.: Бухгалтерский учет, 2005.8.

Зимин Н.Е. Анализ и диагностика финансового состояния предприятий. — М.:

ЭКСМОС, 2005.9.

Ковалев В.В. Финансовый анализ: методы и процедуры. — М.: Финансы и статистика,

2006.10.

Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности.

— М.: Юнити-Дана, 2005.11.

Маркарьян Э.А. Финансовый анализ. — М.: ФБК-ПРЕСС, 2005.12.

Половинкин С.А. Финансовые резервы предприятия // Финансовые и бухгалтерские

консультации. — 2004. — № 1 (62). — С.78-86.13.

Савицкая Г.В. Анализ хозяйственной деятельности предприятия. — Мн.: ИП

«Экоперспектива», 2006.14.

Сафронов В. Эффективное управление денежными средствами предприятия // Консультант

директора. — 2005. — № 23 (107). — С.26-30.15.

Типенко Н.Г., Соловьев Ю.П., Панин В.Б. Оценка лимитов риска при кредитовании

корпоративных клиентов // Банковское дело. — 2005. — № 10. — С. 19-28.16.

Титов С.Ю. Особенности использования финансового анализа в текущем управлении

предприятием // Вестник Московского университета. Серия 6. Экономика. — 2005. —

№ 1. — С.95-107.17.

Федорова Г. Финансовый анализ предприятия при угрозе банкротства. — М.: Омега-Л,

2006.18.

Шадрина Г. Комплексный экономический анализ хозяйственной деятельности.

— М.: Благовест, 2007.19.

Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. — М.: ИНФРА-М,

2007.20.

А.И. Алексеева, Ю.В. Васильев, А.В., Малеева, Л.И. Ушвицкий. Комплексный

экономический анализ хозяйственной деятельности: Учебное пособие / — М.:

Финансы и статистика, 2006.

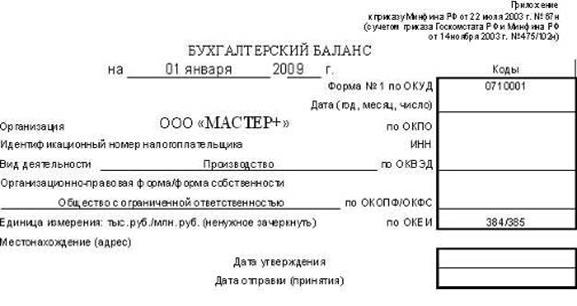

ПриложенияПриложение А

Актив

Код по-

На начало

На конец отчет-

казателя

отчетного года

ного периода

1

2

3

4

ВНЕОБОРОТНЫЕ АКТИВЫ

Основные средства

120

819

1064

Итого по разделу I

190

819

1064

II. ОБОРОТНЫЕ АКТИВЫ

190

70

Запасы

210

в том числе:

110

45

сырье, материалы и другие аналогичные ценности

211

готовая продукция и товары для перепродажи

213

70

10

расходы будущих периодов

214

10

15

Налог на добавленную стоимость по приобретенным

441

976

ценностям

220

Дебиторская задолженность (платежи по которой

3330

9416

ожидаются в течение 12 месяцев после отчетной

даты)

240

Денежные средства

260

157

357

Итого по разделу II

290

4095

10819

БАЛАНС

300

4914

11883

Пассив

Код показателя

На начало отчетного периода

На конец отчетного периода

1

2

3

4

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал

410

6

6

Нераспределенная прибыль (непокрытый убыток)

470

1156

2859

Итого по разделу III

490

1162

2863

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

510

113

Итого по разделу IV

590

113

0

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

610

105

89

Кредиторская задолженность

620

3534

8931

в том числе:

поставщики и подрядчики

621

1689

6791

задолженность перед персоналом организации

622

846

1009

задолженность перед государственными внебюджетными фондами

623

55

73

задолженность по налогам и сборам

624

124

145

прочие кредиторы

625

820

913

Итого по разделу V

690

3639

9020

БАЛАНС

700

4914

11883

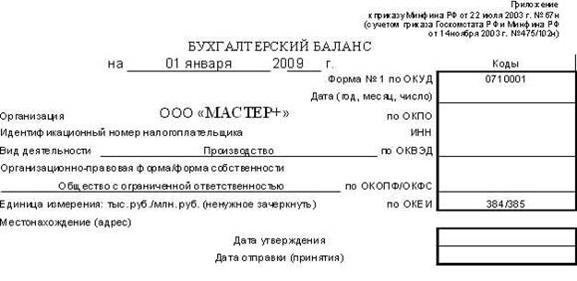

Приложение Б

Актив

Код показателя

На начало отчетного года

На конец отчетного периода

ВНЕОБОРОТНЫЕ АКТИВЫ

Основные средства

120

1064

3322

Итого по разделу I

190

1064

3322

II. ОБОРОТНЫЕ АКТИВЫ

70

394

Запасы

210

в том числе:

45

255

сырье, материалы и другие аналогичные ценности

211

готовая продукция и товары для перепродажи

213

10

116

расходы будущих периодов

214

15

23

Налог на добавленную стоимость по приобретенным

976

1821

ценностям

220

Дебиторская задолженность (платежи по которой

9416

11807

ожидаются в течение 12 месяцев после отчетной

даты)

240

Денежные средства

260

357

297

Итого по разделу II

290

10819

14369

БАЛАНС

300

11883

17691

Пассив

Код по казателя

На начало отчетного периода

На конец отчет- ного периода

1

2

3

4

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал

410

6

6

Нераспределенная прибыль (непокрытый убыток)

470

2859

3815

Итого по разделу III

490

2863

3821

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

510

56

Итого по разделу IV

590

0

56

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

610

89

222

Кредиторская задолженность

620

8931

13592

в том числе:

поставщики и подрядчики

621

6791

11653

задолженность перед персоналом организации

622

1009

817

задолженность перед государственными внебюджетными фондами

623

73

87

задолженность по налогам и сборам

624

145

216

прочие кредиторы

625

913

819

Итого по разделу V

690

9020

13814

БАЛАНС

700

11883

17691

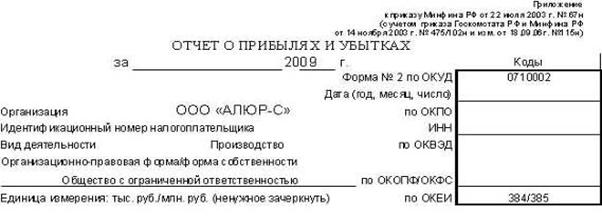

Приложение В

Показатель

За отчетный период

За аналогичный период преды- дущего года

наименование

код

1

2

3

4

Доходы и расходы по обычным видам деятельности

Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом

налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)

010

33440

23853

Себестоимость проданных товаров, продукции, работ, услуг

020

(31881)

(21215)

Валовая прибыль

029

1559

2638

Коммерческие расходы

030

()

(519)

Управленческие расходы

040

()

(131)

Прибыль (убыток) от продаж

050

1559

1988

Прочие доходы

120

1547

Прочие расходы

130

()

(843)

Прибыль (убыток) до налогообложения

140

3106

1145

Текущий налог на прибыль

150

(745)

(275)

Чистая прибыль (убыток) очередного периода

190

2361

870

СПРАВОЧНО.

Постоянные налоговые обязательства (активы)

200

Базовая прибыль (убыток) на акцию

Разводненная прибыль (убыток) на акцию

[1]

Комплексный экономический анализ хозяйственной деятельности: Учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В., Малеева, Л.И. Ушвицкий. — М.: Финансы

и статистика, 2006.