Роль малых предприятий в генезисе и развитии инновационного производства

Содержание

Основная часть

Выводы и рекомендации

Библиографический список

Малые формы бизнеса

наиболее экономически приспособлены к инновационному производству. Это

обусловлено самим характером соединения факторов производства в системе малого

предпринимательства, где роль предпринимателя во многом связана с

непосредственным участием в организации бизнеса, его материального и

финансового обеспечения. Но поскольку, как определил ещё И. Шумпетер,

предприниматель предстает как новатор, использует нововведения для своей

деятельности, то уже в этом предопределена ведущая роль малого бизнеса в

процессе инновационного производства. Само же по себе инновационное

производство связано с реальным производством, а его продукт призван более

качественно, экономически выгодно и безопасно удовлетворить потребности потребителя.

Однако если проанализировать развитие малого бизнеса в России, то необходимо

отметить, что его развитие не оказывает существенного воздействия на

производство ВВП и инновационный процесс.Таблица 1

Распределение малых

предприятий отдельных форм собственностипо видам экономической

деятельности (на

конец года; в процентах к итогу)

2005

2006

2007

Частная форма

собственности

Смешанная форма

собственности

Частная форма

собственности

Смешанная форма собственности

Частная форма

собственности

Смешанная форма

собственности

1

2

3

4

5

6

7

Всего

100

100

100

100

100

100

из них:

Сельское хозяйство,

охота и лесное хозяйство

2,7

3,6

2,8

3,4

2,6

3,2

рыболовство,

рыбоводство

0,2

0,3

0,2

0,2

0,2

0,3

добыча полезных ископаемых

0,4

0,9

0,4

0,7

0,4

0,8

обрабатывающие

производства

12,1

16,6

11,9

14,9

11,2

15,3

производство и

распределение электроэнергии, газа и воды

0,3

0,4

0,4

0,4

0,4

0,5

строительство

11,3

7,1

11,4

8,2

11,6

8,3

оптовая и

розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий

и предметов личного пользования

46,2

33,1

45,2

38,1

45,1

37,9

гостиницы и

рестораны

1,9

5,3

2,0

3,2

2,6

3,0

транспорт и

связь

4,5

6,1

4,8

6,4

5,0

6,2

в том числе

связь

0,6

1,0

0,7

0,9

0,7

0,9

финансовая

деятельность

1,2

2,6

1,4

2,1

1,4

2,4

операции с недвижимым

имуществом, аренда и предоставление услуг

15,4

19,2

15,7

18,2

15,9

17,6

образование

0,3

0,7

0,2

0,5

0,2

0,4

здравоохранение

и предоставление социальных услуг

1,1

1,0

1,0

0,9

1,0

0,9

предоставление

прочих коммунальных, социальных и персональных услуг

2,4

3,0

2,4

2,7

2,4

3,0

Исходя из данных

таблицы 1, можно сделать вывод, что количество предприятий малых форм

хозяйствования возрастает. Так, удельный вес в сфере обрабатывающей промышленности

имеет ярко выраженную тенденцию к сокращению, в то время как в сфере торговли,

операций с недвижимостью их количество возрастает и превышает в общей сложности

50 %. Другими словами сфера инновационной деятельности посредством

использования малых форм хозяйствования сокращается, что не способствует

становлению и развитию инновационного типа воспроизводства в сфере малого

бизнеса. Основные показатели деятельности малых предприятий в инновационном

направлении представлены данными таблицы 2.Таблица 2

Основные показатели

инновационной деятельности малых предприятий, добывающих и перерабатывающих по

производству и распределению электроэнергии, газа и воды

Число малых

предприятий,

осуществляющих

технологические

инновации, единиц

Удельный вес

предприятий,

осуществляющих

технологические

инновации, в

общем числе, процентов

Объём инновационных

товаров,

работ и услуг,млн руб.

2003

2005

2007

2003

2005

2007

2003

2005

2007

1

2

3

4

5

6

7

8

9

10

Добыча полезных ископаемых

17

18

24

1,3

1,2

3,5

2,7

90,8

77,7

в том числе:

добыча топливно-энергетических

полезных ископаемых

3

13

9

0,9

2,9

4,7

—

21,8

2,6

добыча полезных ископаемых, кроме

топливно-энергетических

14

5

15

1,4

0,5

3,1

2,7

69,0

75,0

Обрабатывающие производства

759

893

954

1,6

1,7

4,5

1114,0

2763,0

6072,9

из них:

производство пищевых продуктов,

включая напитки, и табака

158

179

170

1,7

2,0

4,5

114,0

272,8

596,9

текстильное и швейное

производство

35

39

53

0,7

0,9

2,8

15,7

62,1

84,6

производство кожи, изделий из

кожи и производство обуви

7

5

10

1,1

0,8

3,4

—

1,9

1,1

обработка древесины и

производство изделий из дерева

52

62

46

1,2

1,3

3,0

16,5

41,3

170,9

целлюлозно-бумажное производство;

издательская и полиграфическая деятельность

47

82

52

1,7

1,7

3,1

29,8

36,4

91,4

производство кокса и нефтепродуктов

3

2

3

2,4

1,2

4,5

—

0,7

0,1

химическое производство

59

63

69

3,0

3,1

9,9

61,0

305,7

550,2

производство резиновых и пластмассовых

изделий

55

50

75

2,3

1,9

6,0

52,0

45,9

446,8

производство прочих неметаллическихминеральных

продуктов

50

46

62

1,7

1,4

4,2

169,2

39,7

306,9

металлургическое производство и

производство готовых металлических изделий

54

79

78

1,4

1,6

3,5

33,1

1253,0

466,3

производство машин и оборудования

68

100

102

1,3

1,5

3,9

258,6

247,7

851,9

производство электрооборудования,

электронного и оптическогооборудования

103

124

152

2,9

2,9

9,6

248,8

443,4

2243,5

производство транспортных средств

и оборудования

14

11

19

1,1

0,9

3,6

62,6

1,3

95,8

производство и распределение электроэнергии,

газа и воды

3

8

18

0,8

0,6

1,6

3,0

—

63,9

Объём произведённых

инновационных продуктов постоянно возрастает. Если в 2005 г. в обрабатывающем

производстве он был равен 1,114, то в 2007 г. – 6,072 трлн руб. За столь

непродолжительный отрезок времени достигнуто более чем пятикратное приращение

инновационного продукта. Это ещё раз подтверждает, что малый бизнес обладает

значительным потенциалом в приращении инновационного товара. Но если исходить

из удельного веса данного рода товара в общем обороте продукции малого бизнеса,

то он выше, чем в экономике России, но остаётся всё ещё низким, в т.ч. и по

причине низкого уровня развития данной формы хозяйствования.Исследование данного

вопроса в социологическом плане показывают, что респонденты (около 50 %)

считают, что целью предпринимательской деятельности в сфере малого бизнеса

является зарабатывание денег, получение прибыли и только 20 % из них используют

инновации. Но производство нового продукта, нововведений, как обосновал И.

Шумпер, является целью предпринимательства, вовсе не стремление получения

прибыли. Как видим, преимущественное мнение молодого поколения в определении

целей деятельности в сфере малого предпринимательства далеко от научного

понимания данного процесса. Поэтому проблема его развития связана не только с

уровнем создания рыночных условий для его становления и развития, но и прежде

всего, с формированием научного знания о малом предпринимательством.Большую значимость

при этом приобретает проблема финансового обеспечения развития инноваций малыми

предприятиями и она напрямую связана с проблемой налогообложения.В последние годы

удельный вес налоговых доходов в целом в консолидированном бюджете страны

составлял примерно 80 % (по Ростовской области – 97,5 %). Данный факт

свидетельствует о том, что обеспечение государственных расходов на 80 % (97,5

%) зависит от налоговых поступлений, что свидетельствует о преобладающей на

сегодняшний день фискальной функции налогов, реализуемой посредством

формирования финансовых ресурсов государства, аккумулируемых в бюджетной

системе и внебюджетных фондах. При этом критерий «темпы роста налоговых поступлений»

является одним из основных количественных параметров при оценке налоговой

системы.Кроме того, он тесно

связан с такими показателями, как «налоговое бремя в малом бизнесе» и «темпы

роста производства в малом бизнесе». В исследовании под налоговым бременем мы

будем понимать макроэкономический показатель, выражающий соотношение налогов к

ВВП и являющийся важным измерителем качества налоговой системы. По нашему

мнению, между данным понятием и понятием «налоговая нагрузка» нельзя ставить

знак равенства, так как последнее представляет собой микроэкономический

показатель, отражающий налоговое давление на предприятия.Опираясь на

приведённый выше понятийный аппарат, а также на анализ ситуации с системой налогообложения

малого бизнеса, нами предпринята попытка проанализировать различные подходы к

данной проблеме с выделением их достоинств и недостатков.Все имеющиеся подходы

в конечном итоге в большей или меньшей степени затрагивают вопрос о

рациональном количественном пределе налогового давления. В рамках одного из

предложенных решений этого вопроса предлагается ввести категорию необходимого

продукта (часть общественного продукта, произведённого работниками

материального производства, необходимая для нормального, с точки зрения

существующих социально-экономических условий, воспроизводства способностей к

труду) и прибавочного продукта (труд сверх необходимого труда для производства

продукта, обеспечивающего удовлетворение данного уровня потребностей работников),

для которых и определяется налоговый предел: для первого блока в размере 67 %,

а для второго – 54 %. При этом налоговая нагрузка на хозяйствующий субъект

определяется как отношение суммарных налоговых поступлений к прибыли

предприятия (официальная же методика Минфина определяет данный показатель как

отношение суммарных налоговых поступлений к выручке от реализации).

Достоинством данного метода является то, что он отражает в стоимостном

выражении налоги, приходящиеся на один рубль прибыли. Упущение в том, что не

учитывается часть налогов, включённых в себестоимость продукции (работ, услуг),

выручку от реализации. Есть также аналогичный подход, предусматривающий

количественный предел налогового давления на предприятие в размере 58,9 %.Специалисты Международного

центра сравнительных исследований проблем налогообложения предельный уровень

налогового бремени оценивают в 40 %, определяя при этом налоговую нагрузку на

хозяйствующий субъект как отношение суммы налогов к добавленной стоимости

предприятия, что позволяет получить локальные данные о налоговой нагрузке

предприятия, но без учёта того, что налоги уплачиваются не только из добавленной

стоимости.Интересен подход,

предложенный группой учёных Иркутской области. Ими разработана методика расчёта

совокупной налоговой нагрузки, выявлен предельный размер налоговой нагрузки в

зависимости от видов деятельности: для производителей подакцизных товаров – 90

% от полученного дохода; для предпринимателей в сфере производства товаров,

работ, услуг – 40 % дохода; для остальных плательщиков – 50 %. Данная методика

позволяет оценить уровень налогового давления по отдельным финансовым блокам,

но не учитывает обобщённый комплексный показатель налоговой нагрузки на

предприятие.Анализ данных

подходов свидетельствует об актуальности проблемы определения предельного

уровня налогового бремени, что подтверждается множеством методик расчёта,

преследующих основную цель – снижение налогового давления на налоговую систему

в целом, и на налоговое поле малого предпринимательства, в частности.Некоторые

исследования базируются на принципе стабильности фискальной системы. То есть

считают фактор стабильности залогом экономического роста, поскольку губительное

влияние на экономику оказывает непрогнозируемое изменение налогового бремени.

Эмпирические наблюдения данных исследований показывают, что сдвиги в уровне налогового

бремени в России были весьма существенны, особенно в отдельных отраслях

экономики. Подобные перепады, независимо от их направления, сами по себе

способны дестабилизировать хозяйственную жизнь и замедлить экономический рост.Обоснование данного

фактора базируется на определении точек Лаффера первого рода, которые фиксируют

ту предельную налоговую нагрузку на производителя, превышение которой грозит

сворачиванием производства. Так обосновывается влияние фактора стабильности на

краткосрочную перспективу. В случае долгосрочных прогнозов о соотношении уровня

налогового бремени и эффективности воспроизводства определяется критическая

налоговая нагрузка. Это позволяет составить прогноз о вероятном развитии

бизнеса или, наоборот, его сокращении и снижении темпов экономического роста.Проведённое Е.

Балацким исследование, основывающееся на вышеизложенном принципе, показывает,

что на объём производства влияет не только сама величина налогового бремени, но

и степень его вариации по годам. Поэтому одним из факторов, который должен

учитываться при разработке и реализации реформ налоговой системы, является

фактор плавности изменения совокупной фискальной нагрузки.В экономике должна

наблюдаться определённая подвижность налоговой системы, чтобы генерировать

импульсы к активной хозяйственной деятельности. В противном случае излишне

консервативная фискальная система, не претерпевающая никаких изменений, может

превратиться в фактор торможения экономического роста.Рациональность

налоговой системы всегда очевидна, она является элементом экономической

политики государства в целом. Под параметрами рациональности нами предлагается

понимать такие показатели, как номинальная ставка налогового бремени (т.е. доля

суммы налогов, которая должна быть выплачена предприятием, исходя из

действующих норм и законов в добавленной стоимости предприятия) и фактическая

ставка налогового бремени (то, сколько предприятие реально платит). Конкретные

значения этих параметров позволят, на наш взгляд, провести анализ фискальной

эффективности налоговой системы, т.е. собираемость налогов. Если данные

показатели значительно разнятся, то это свидетельствует о высокой степени

уклонения хозяйствующих субъектов от налоговых платежей и о том, что

действующая налоговая система нерациональна.Проведение

рациональной экономической политики некоторые учёные связывают с

отказом от расщепления налоговой базы между бюджетами разных уровней в пользу

законодательного закрепления непересекающихся налоговых выплат. Внедрение в

межбюджетные отношения принципа бюджетной автономии, суть которого заключается

в том, что федеральные налоги должны полностью поступать в федеральный бюджет,

региональные – только в региональные, местные – исключительно в бюджеты

муниципалитетов, признается целесообразным и на официальном уровне. Тем не

менее, и за пределами 2007 г. пересечение налоговых баз предполагается

сохранить по налогам на прибыль добычу полезных ископаемых, экологическим

платежам, акцизам на спирт и др.Один из возможных

подходов к устранению конфликта налоговых интересов между федеральным и

субфедеральными бюджетами состоит в закреплении за налогом на добавленную

стоимость статуса федерального, а на прибыль – регионального. Тогда органы

власти на местах, способствуя росту собственной налоговой базы (увеличению

прибыли), будут содействовать и укреплению налоговой базы федерального бюджета

(т.е. росту добавленной стоимости).Например, любой

инвестиционный проект, направленный на снижение материалоёмкости производства и

обеспечивающий рост прибыли, неизбежно приводит к увеличению доли добавленной

стоимости в структуре цены реализации продукции.Обратное раскрепление

налогов (НДС – региональный статус; на прибыль – федеральный) нельзя признать

рациональным, с одной стороны, потому, что прибыль является частью добавленной

стоимости и перевод соответствующего налога на верхний уровень бюджетной

системы не имеет логического объяснения, с другой – вследствие создания

дополнительных возможностей налоговой оптимизации в рамках действующего законодательства

путём сохранения налоговой базы по НДС и при этом уменьшающей налоговую базу по

прибыли.Такое разделение

налогов между различными уровнями бюджетной системы должно способствовать повышению

эффективности применения региональных инвестиционных льгот по налогу на

прибыль, предоставляемых не авансом, а с учётом достигнутой эффективности

инвестирования. Соответствующий механизм государственного регулирования заключается

в возмещении из регионального бюджета развития предприятию части уплаченного

налога на прирост прибыли, полученной за счёт роста эффективности производства

(табл. 3).Таблица 3

Механизм льготного

налогообложения прироста прибыли предприятий малого бизнеса с учётом эффективности

инвестирования

Показатель

До вложения

капитала, %

После вложения

капитала, %

Выручка от

реализации товарной продукции

100

100

Общие издержки

90

70

Валовая прибыль, подлежащая налогообложению

10

30

Налог на

прибыль

2,4

7,2

Часть

налоговых выплат, подлежащая возмещению из регионального бюджета

—

3,36

Чистая прибыль

7,6

26,16

Из данных таблицы

видно, что чистая прибыль малого предприятия в размере 26,16 % (полученная

после вложения капитала) может быть получена, если из валовой прибыли, подлежащей

налогообложению, исключить сумму налога на прибыль и прибавить сумму налоговых

выплат, подлежащих возмещению из регионального бюджета.Обратим внимание, что

именно в строке «Часть налоговых выплат, подлежащая возмещению из регионального

бюджета», раскрывается предложенный механизм возврата малому предприятию до 70

% уплаченного налога на прирост прибыли, полученной за счёт эффективного

инвестирования ((7,2 – 2,4) 0,7 = 3,36). Применение данного механизма

позволяет снизить базовую ставку налога на прибыль. В рассмотренном нами примере

произошло снижение ставки с 24 до 12,8 % без изменения текущих бюджетных

поступлений. малый инновационный предпринимательствоОписанный выше

механизм государственного регулирования предполагает применение приростной

регрессивной шкалы налогообложения текущих доходов эффективно работающих

субъектов малого бизнеса, во-первых, создающей дополнительные стимулы повышения

инвестиционной активности, а во-вторых, способствующей включению механизма «инвестиционного

мультипликатора» за счёт перелива инвестиционного спроса по возможным каналам

межотраслевых взаимодействий. Применение данного механизма предполагает, что

субъекты малого предпринимательства смогут снизить долю прибыли, подлежащую

налогообложению, в случае эффективной инвестиционной деятельности при активной

поддержке государства.Целесообразно

использовать приростный метод распределения налоговых поступлений между

различными уровнями бюджетной системы, основанный на применении следующей

схемы: если темпы роста валового регионального продукта в дотационном регионе tрег

не превышают среднероссийские tср, то заложенные в бюджет

пропорции распределения сохраняются; если они находятся в диапазоне tср

< tрег < 2 tср, то доля региона в

налоге на прибыль возрастает до 20 %, а в НДС – до 7,5 %; при диапазоне tрег

> 2 tср, налог на прибыль остаётся в регионе полностью, а

его доля в НДС увеличивается до 15 %.По нашему мнению,

смысл данного подхода заключается в стимулировании региональных органов власти

к обеспечению увеличения налогооблагаемой базы по федеральным налогам на

соответствующей территории. Думается, что прирост может быть достигнут, прежде

всего, за счёт реализации обоснованной региональной инвестиционной политики с

учётом масштабов теневой экономики. В рассмотренном примере действует следующий

принцип: чем эффективнее инвестиционная политика, проводимая региональными

органами власти, чем выше темпы прироста валового регионального продукта и

налоговой базы, тем меньшая часть этого прироста изымается в федеральный

бюджет. Такая схема содержит реальные стимулы для использования регионального

инвестиционного потенциала и способствует увеличению доходной базы как

регионального, так и федерального бюджета.Следующий аспект

стимулирования инвестиционной активности в регионах заключается в

совершенствовании инвестиционной законодательной базы. Анализ инвестиционного

законодательства дотационных регионов свидетельствует о том, что большинство

предусмотренных ими инвестиционных механизмов почти полностью скопировано из

инвестиционного законодательства регионов, имеющих минимальный законодательный

риск. Поэтому рассматриваемые законодательные акты в большинстве случаев

недейственны из-за недостаточного ресурсного обеспечения и отсутствия должного

внимания к формированию институциональных стимулов оживления инвестиционной

активности.Обращает также на

себя внимание и стандартный набор механизмов государственной поддержки

инвестиционной деятельности, переходящих из одного регионального закона в

другой. В их числе субсидирование процентных ставок по инвестиционным кредитам,

предоставление льгот по налогам, зачисляемым в региональные бюджеты, смешанное

государственно-коммерческое финансирование приоритетных инвестиционных проектов,

предоставление гарантий частным инвесторам и некоторые другие.В отличие от

распространённых подходов с акцентом на государственную поддержку

быстроокупаемых некапиталоёмких проектов, заметим, что эти проекты в такой

поддержке нуждаются меньше всего. Если требуемый объём финансирования не

превышает 1 млн долл., а срок окупаемости менее двух лет, то

предприятие-инициатор проекта может разработать отвечающий современным

требованиям бизнес-план и получить кредит для осуществления проекта в

коммерческом банке. В крупнейших банках России проекты со столь небольшим

объёмом финансирования реализуются в рамках программ развития малого и среднего

бизнеса. Учитывая, что эти предприятия, в основном, не обладают ликвидными

залогами, а также неспособны сформировать действенное обеспечение привлекаемого

кредита, наиболее рациональной формой поддержки небольшого сегмента значимых

проектов с рассматриваемыми пороговыми значениями по объёмам финансирования и

срокам окупаемости может быть предоставление инвесторам частичных гарантий.Субсидирование

процентных ставок по инвестиционным кредитам целесообразно применять при

реализации приоритетных проектов объёмом финансирования не более 2,5 млн долл.

и сроком окупаемости не более пяти лет. Обязательным условием применения данной

формы господдержки будет являться всесторонняя проработка маркетингового плана

и наличие гарантий сбыта производимой продукции. Технология субсидирования

процентных ставок по кредитам может эффективно применяться вместе с такими

методами стимулирования, как предоставление инвестиционных налоговых кредитов

или частичных государственных гарантий.По проектам,

требующим гораздо больших объёмов капитальных вложений, простого субсидирования

процентных ставок по банковским кредитам или предоставления государственных

гарантий может оказаться недостаточно. Так как суть состоит не только в

отсутствии у банков долгосрочных и дешевых ресурсов, но и в том, что инвестиции

в размере 20–25 млн долл. могут быть найдены практически каждым российским

банком, входящим в сотню крупнейших. Кроме того, проблема заключается в

отсутствии опыта эффективной реализации таких проектов в дотационных регионах в

течение периода проведения экономических реформ. При этом наиболее

предпочтительна организация долевого государственно-частного финансирования

проектов путём приобретения уполномоченным органом государственной власти

субъектов федерации блокирующего

пакета акций и предоставление инвестору гарантий возврата вложенных средств в

случае форс-мажорных обстоятельств.Что же касается

государственной поддержки проектов региональной инвестиционной программы,

финансируемых из бюджетных средств, то если такие проекты касаются развития

инфраструктурных объектов, рекомендуется привлекать частный капитал. Возможно

также применение комбинированного подхода, основанного на

государственно-частном партнёрстве.Могут быть различные

варианты поддержки инвестиционной деятельности и использования источников

инвестиций:Первый вариант –

создание условий для самофинансирования предпринимательской деятельности за

счёт прибыли и амортизационных отчислений.Второй вариант –

предоставление налоговых льгот дифференцировано по отраслям экономики и

регионам для роста и использования всех источников инвестиций.Для выбора

оптимального варианта стимулирования инвестиционной деятельности следует

исходить из следующих условий:—

состояние экономики России

остаётся неустойчивым. Удельный вес убыточных предприятий составляет 26–60 % в

зависимости от отраслей экономики. Следовательно, собственных средств у таких

предприятий нет. В связи с тем, что и основные фонды у большинства предприятий

изношены, амортизационные отчисления невелики и не могут обеспечить их обновления;—

наблюдается предубеждённость

иностранных инвесторов в вероятности политической и экономической нестабильности

в РФ;—

имеется тенденция на концентрацию

основных финансовых ресурсов в федеральный бюджет, однако до сих пор чётко не

определены приоритеты государственной инвестиционной политики и нет целостной

концепции подъёма экономики;—

в России всегда была и будет

сохраняться в дальнейшем отраслевая специализация регионов. Усиливается

дифференциация уровня социально-экономического развития регионов и их различия

в производственном, налоговом, инвестиционном потенциале.Исходя из данных

обстоятельств, наиболее приемлемым выходом можно считать второй вариант

стимулирования инвестиций.На сегодняшний день

главная роль в стимулировании инвестиционной деятельности принадлежит всё-таки

системе налогообложения, потому что от неё зависит величина всех источников

инвестиций предприятий: собственных и привлечённых. Поэтому направления

реформирования в налоговой системе должны учитываться и активно использоваться

в инвестиционной политике государства и регионов. В настоящее время одним из

направлений стимулирования инвестиций является отработка порядка возмещения НДС

по затратам на капитальные вложения. В качестве приоритетной меры при

проведении налогоплательщиками капитальных вложении предлагается принимать к

зачёту уплаченный НДС через 12 месяцев после налогового периода их

осуществления, а не после ввода объектов в действие и постановки их на учёт.Причём это

предложение следует рассматривать не как меру по снижению налоговой нагрузки, а

как сокращение объёмов кредитования налогоплательщиками государства, так как

государство в более ранние сроки начнет возмещать уплаченный НДС. Применительно

же к конкретному налогоплательщику принятие данного решения сможет дать ему экономию

до 20 % стоимости объекта. Таким образом, если предположить, что около 50 %

этих средств будет направляться на финансирование инвестиций, то в 2005 г. дополнительные инвестиционные ресурсы превысят 50 млрд руб., что может обеспечить прирост

инвестиций в основной капитал более чем на 2 % и повлечь в среднесрочной

перспективе прирост ВВП на 0,7–0,8 %.В настоящее время

решаются вопросы о повышении стимулирующей функции налогов. Среди них можно

выделить снижение ставки ЕСН в краткосрочной перспективе и снижение ставки НДС

уже с начала текущего года. Так, согласно экспертным оценкам, снижение ставки

НДС будет способствовать осуществлению структурных сдвигов в распределении

налоговой нагрузки, но окажет умеренное воздействие на pocт инвестиционного

потенциала промышленности. Причем, больший эффект, как ожидается, будет

достигнут в перерабатывающих отраслях.Снижение ставки ЕСН,

в первую очередь, повлияет на отрасли экономики с большей долей оплаты труда в

добавленной стоимости, т.е. перерабатывающие отрасли и отрасли, производящие

услуги, вследствие чего здесь можно ожидать активизации инвестиционных

процессов.Подобный эффект может

привести к дополнительному росту производства в этих отраслях и повышению их

способности конкурировать с предприятиями сырьевых отраслей за трудовые и

финансовые ресурсы, что в конечном итоге положительно скажется на росте

экономики в целом.На данный момент экономический

рост в России напрямую зависит от качества жизни населения и повышения его

благосостояния, вследствие которого увеличатся и налоговые доходы. Однако

сегодня ситуация обстоит таким образом, что ставка налога на доходы физических

лиц обременительна для большинства граждан, у которых доходы ниже прожиточного

минимума, и не соответствует их платёжеспособности. При ставке данного налога в

13 %, независимо от размера доходов, получается, что чем выше доход, тем больше

полученная выгода. Следовательно, поляризация качества жизни населения не

только сохраняется, но и обостряется.Одним из вариантов

решения данной проблемы может стать привязка ставки налога на доходы физических

лиц не к абсолютным цифрам доходов, а к категориям «прожиточный минимум», «рациональный

потребительский бюджет» (общественно необходимый, рациональный норматив

потребления населением различных материальных благ и услуг культурно-бытового

назначения), «бюджет полного достатка» (включает рациональный норматив

потребления плюс норма сбережения), которые должны ежегодно рассчитываться и

утверждаться.Таким образом, в

условиях подъёма российской экономики эффективнее применять корректирующие

налоговые инструменты, которые в отличие от нейтральных (т.е. установление

одинакового уровня налогообложения для всех категорий налогоплательщиков)

позволят направить предпринимательскую деятельность, инвестиции, рабочую силу в

ключевые для национальной и региональной экономики отрасли, сбалансировать потребности

бюджетов всех уровней и интересы налогоплательщиков, сгладить дифференциацию

уровней развития регионов и качества жизни их населения. Для этого необходимо

дифференцировать использование налоговых инструментов в зависимости от уровня

социально-экономического развития регионов, сферы предпринимательской

деятельности, уровня платежеспособности населения.В целях улучшения

налогового климата субъектов малого предпринимательства местные органы власти

принимают различные протекционистские законы. Так, к примеру, в целях улучшения

налогового климата субъектов малого предпринимательства законодатели

Санкт-Петербурга приняли закон «О некоторых вопросах налогообложения»,

предусматривающий снижение ставки налога на прибыль, зачисляемого в городской

бюджет.Снижение налогового

бремени, безусловно, способствует увеличению оборотных средств малых

предприятий и привлечению дополнительных инвестиций. При этом ставка налога на

прибыль, полученная от посреднических и страховых операций, должна оставаться

на прежнем уровне. В США, например, во избежание преобладающей доли торгового и

посреднического капитала существует налог на торговлю в размере 90–95 %, что

стимулирует перелив капитала в производство. По одному из установленных

международных рейтингов, Россия занимает последнее место среди 43 стран по

показателю эффективности налоговой политики государства в отношении

предпринимательства. Только посредством несовершенного налогообложения 50–60 %

малых предприятий разоряются, просуществовав всего месяц-два. Отметим, что

экономика США, Германии, Японии и других стран формировалась на основе быстрого

роста количества малых предприятий, способствующих эффективному и устойчивому

росту товаров народного потребления. В России же в последние годы производство

практически технически не обновляется, и более того, нет реальных предпосылок

для роста конкурентоспособной продукции, а значит и роста налоговых

поступлений. При рассмотрении данного вопроса следует обратить внимание и на

факт: фактически в промышленности проста-ивает или не используется оборудование

стоимостью почти 400 трлн руб. При передаче хотя бы 20 % этого оборудования

малым предприятиям мож-но было бы дополнительно произвести товаров и услуг на

500 трлн руб. и получить в бюджет не менее 70 трлн руб.. На данном этапе речь

может идти лишь о простом воспроизводстве, а о расширенном воспроизводстве

можно говорить лишь в будущем. Расширенное воспроизводство включает непрерывное

возобновление и расширение производственных фондов, рост ВВП и его главной

части – национального дохода, воспроизводство рабочей силы и производственных

отношений.На данном этапе

действенным является инновационный путь развития. Необходимо проводить

политику, ориентированную на создание новых конкурентоспособных видов

продукции, так как производство традиционных моделей оборачивается утратой ведущих

позиций для отечественных товаропроизводителей как на внутреннем, так и на

внешних рынках. В данном аспекте перспективным направлением нам представляется

поддержка именно производственных малых предприятий.Причём сфера малого

бизнеса нуждается в применении селективных методов регулирования, особенно в

области налогообложения. В свою очередь, критерий «селективная налоговая

политика» является влияющим фактором на критерий «инвестиционная активность

субъектов малого предпринимательства».Под инвестиционной

активностью нами понимается размер капитальных вложений в расчёте на одно

предприятие (или же суммарный размер капитальных вложений по малому бизнесу). В

данном случае налицо следующая зависимость: чем ниже налоговый пресс, тем

больше возможность вкладывать инвестиции в производство. Инвестиционная же

активность малого бизнеса прямо пропорциональна налоговым поступлениям от него,

то есть, чем выше капитальные вложения малых предприятий в производство, тем

выше налоговые платежи.Так, в 2003 г.

инвестиционная активность возросла в 1,3 раза по сравнению с 2002 г., а

поступления только от единого налога на вменённый доход возросли в 1,7 раза.Подтверждением

данному обстоятельству служит тот факт, что инвестиции в странах с высоким

налогообложением снизились относительно стран с низким налогообложением почти в

10 раз. Инвестиционная активность малых предприятий способствует расширению

налогооблагаемой базы, а следовательно, оказывает прямое влияние на

формирование налогового потенциала. Экономические цели регионального

воспроизводства налоговой системы непосредственно связаны с заинтересованностью

в росте налогового потенциала как основы роста благосостояния. Налоговый

потенциал – комплексный, результирующий показатель, который характеризуется,

во-первых, начисленными налоговыми поступлениями, которые затем корректируются

на недоимку и «льготные» выпадающие доходы бюджеты. Критерий «налоговый

потенциал малого бизнеса» тесно связан с критерием «собираемость налогов».

Собираемость налогов в секторе малого бизнеса составляет в среднем 85–90 %,

тогда как в целом по налоговой системе данный показатель составляет 75–80 %.

При этом собираемость налогов связана с критерием «недоимка» в связи с тем, что

при составлении бюджета, соответственно, планировании налоговых доходов, учитывается

усреднённый показатель недоимки (100 % за минусом собираемости налогов

предыдущего года), а также суммируется задолженность прошлых лет. Конечно же,

необходимо стремиться к тому, чтобы в механизме воспроизводства региональной

налоговой системы не было таких понятий, как «задолженность», «недоимка»,

однако в настоящий момент времени мы имеем подобные процессы. Вместе с тем,

следует заметить, что данные проблемы не связаны с работой налоговой службы –

они являются сигналом различных негативных тенденций в самой экономике страны и

отдельных регионов.Предоставление льгот

в налогообложении является одним из инструментов стимулирования предприятий

малого бизнеса к исполнению налоговых обязательств. Однако грамотное

использование льготного механизма, прежде всего, позволяет устранять

диспропорции в экономическом развитии различных регионов. В дальнейшем это

обеспечивает увеличение числа инвесторов и рост числа предприятий, которые

повышают объёмы собираемых налогов не за счёт высоких ставок последних, а за

счёт количества платежеспособных налогоплательщиков.В соответствии с

Налоговым кодексом РФ предусмотрены следующие виды льгот:—

необлагаемый минимум объекта

налогообложения;—

изъятие из обложения определенных

элементов объекта;—

освобождение от уплаты налогов

отдельных лиц или категорий плательщиков;—

понижение налоговых ставок;—

целевые налоговые льготы (отсрочки

взимания налогов), вычет налогового оклада (налогового платежа за расчётный период);—

прочие налоговые льготы.Важное значение для

развития малого предпринимательства имеет система налоговых льгот малым

предприятиям. Эти льготы можно разделить на две группы:1) общие льготы. Они предоставляются всем плательщикам

данного налога, независимо от их размеров, форм собственности и организационно-правовой

формы, а также вида деятельности;2) специальные льготы. Они предоставляются предприятиям,

относящимся к категории малых, а также отдельным предприятиям в зависимости от

формы собственности и вида деятельности.Специальные льготы

малым предприятиям можно объединить в три группы:—

льготы, связанные с уменьшением

облагаемой прибыли;—

льготы, связанные с временным

освобождением от налога на прибыль;—

льготы, связанные с освобождением

от уплаты налога.В России малые

предприятия пользуются наравне со всеми другими предприятиями всеми льготами и

налоговыми привилегиями, которые установлены действующим налоговым

законодательством. Законом РФ «О государственной поддержке малого

предпринимательства в Российской Федерации» предусмотрен иммунитет малых

предприятий к изменениям налогового законодательства, создающий для них

благоприятные условия по сравнению с ранее действовавшими. В течение первых

четырёх лет своей деятельности указанные субъекты подлежат налогообложению в

том же порядке, который действовал на момент их государственной регистрации.Одной из, собственно,

льгот по налогам, представляемой малым предприятиям, является льгота, связанная

с уменьшением облагаемой прибыли. Она уменьшается в зависимости от направления

прибыли, остающейся в распоряжении предприятия, а также от состава работающих

(инвалиды и пенсионеры) на предприятии.Общая льгота,

разрешающая уменьшать налогооблагаемую прибыль на сумму произведенных затрат по

финансированию капитальных вложений производственного назначения, ограничивает

объём прибыли, выводимой из-под налогообложения, необходимостью полного

использования предприятием сумм начисленного износа. Малые предприятия в этой

части имеют существенные преимущества. В соответствии с Налоговым кодексом РФ

им разрешено уменьшать налогооблагаемую прибыль на затраты, направленные на

проведение научно-исследовательских и опытно-конструкторских работ, а также в

Российский фонд фундаментальных исследований и Российский фонд технического

развития.Уменьшение балансовой

прибыли малых предприятий зависит от состава работающих на предприятии.Налогооблагаемая

прибыль малых предприятий уменьшается на сумму в размере:—

30 %, применяющим труд пенсионеров

по старости и инвалидов при условии, что их численность составляет не менее 50

% от общей численности;—

20 %, если численность инвалидов и

пенсионеров по старости составляет не менее 50 % от общей численности работающих.В соответствии с

Федеральным законом от 5 декабря 1995 г. о внесении изменений и дополнений в

Закон Российской Федерации «О налоге на прибыль предприятий и организаций»

уточнены порядок и условия предоставления отдельным малым предприятиям льгот по

уплате в бюджет налога на прибыль.Существенной

поддержкой для малых предприятий является возможность в соответствии с Законом

РСФСР от 20.12.1991 г. «Об инвестиционном налоговом кредите», который в

настоящее время утратил силу (теперь данная льгота определена в Налоговом

кодексе ст. 66, 67, а механизм её реализации прописан в Приказе ФНС РФ от 4 октября

2006 г. № САЭ — 3-19/654@ «Об утверждении порядка рассмотрения федеральной

налоговой службой заявлений о предоставлении отсрочки, рассрочки,

инвестиционного налогового кредита по уплате налогов и сборов»), использовать

механизм инвестиционного налогового кредита, позволяющего на несколько лет

перенести сроки уплаты налогов.Инвестиционный

налоговый кредит – это самостоятельный вид целевого налогового кредита, который

напрямую связан со стимулированием инвестиционной деятельности предприятий.В соответствии с

первой частью Налогового кодекса Российской Федерации инвестиционный налоговый

кредит – это изменение срока уплаты налога, при котором при наличии

соответствующих оснований предприятиям предоставляется возможность в течение

определённого срока и в определенных пределах уменьшать свои платежи по налогу

с последующей поэтапной уплатой суммы кредита и начисленного процента.Это может

использоваться как в отношении налога на прибыль, так и региональных и местных

налогов.Перечень оснований

предоставления инвестиционного налогового кредита в значительной степени

отличается от оснований, предусмотренных НК РФ для предоставления отсрочки,

рассрочки или налогового кредита.Инвестиционный

налоговый кредит может быть предоставлен (на срок от одного до пяти лет)

предприятиям, являющимся налогоплательщиками соответствующего налога, если они:—

проводят научно-исследовательские

или опытно-конструкторские работы (НИОКР), либо техническое перевооружение

собственного производства, в том числе направленное на создание рабочих мест

для инвалидов или защиту окружающей среды. По данному основанию кредит

предоставляется в размере 30 % стоимости приобретённого заинтересованной

организацией оборудования, используемого исключительно для перечисленных целей;—

осуществляют внедренческую или

инновационную деятельность, в том числе по созданию новых или совершенствованию

применяемых технологий, созданию новых видов сырья или материалов;—

выполняют особо важный заказ по

социально-экономическому развитию региона или предоставлению особо важных услуг

населению. В последних двух случаях сумма кредита определяется соглашением

между заинтересованной стороной и уполномоченным органом.В отличие от иных

форм изменения срока уплаты налога инвестиционный налоговый кредит может быть

предоставлен только по одному из федеральных налогов – налогу на прибыль (доход

организаций). Что касается региональных и местных налогов, то здесь ограничений

не существует и инвестиционный налоговый кредит может быть предоставлен по любому

из них. Следует также отметить, что законодательным органом государственной

власти субъектов Российской Федерации и представительным органом местного

самоуправления предоставлено право расширять перечень оснований, по которым

может быть заключён договор об инвестиционном налоговом кредите в части

региональных и местных налогов (п. 7, ст. 67 НК РФ).Применение

действующих норм налогового законодательства Российской Федерации

свидетельствует о тенденциях, отрицательно влияющих не только на доходы бюджета,

но и на развитие экономических отношений.Так, порядок

льготного налогообложения субъектов малого бизнеса сдерживает перерастание их в

более крупные формы предпринимательства, так как выгодно пользоваться льготами.

При этом усиливаются тенденции дробления крупных государственных предприятий,

их ликвидации и реорганизации.Установленный для

предприятий малого бизнеса особый порядок уплаты налогов не является налоговой

льготой. В соответствии с этим порядком такие предприятия освобождаются от

уплаты авансовых платежей и рассчитываются с бюджетом по фактическим

результатам каждого квартала. Другими словами, это механизм предоставления

беспроцентных бюджетных ссуд на пополнение оборотных средств.Основной льготой,

установленной для малых предприятий, является право уплаты НДС единым платежом

по итогам квартала. Независимо от фактических оборотов по реализации товаров

(работ, услуг) в срок не позднее 20-го числа месяца, следующего за отчётным

кварталом, малые предприятия представляют расчёт в налоговую инспекцию и

перечисляют НДС, причитающийся к уплате в бюджет. Им разрешено вычитать в полном

объёме из суммы налога, подлежащего взносу в бюджет, суммы НДС, уплаченные при

приобретении основных средств и нематериальных активов, при вводе в

эксплуатацию основных средств и принятии на учёт нематериальных активов.Малые предприятия,

применяющие упрощённую систему налогообложения, уплачивают в бюджет единый

налог и, таким образом, исключены из перечня плательщиков НДС. Они отражают в

учёте используемые в производстве основные средства и нематериальные активы по

стоимости приобретения, включая сумму уплаченного НДС. В дальнейшем НДС

подлежит списанию на себестоимость через суммы налога в установленном порядке.Не облагается налогом

имущество малых предприятий в течение одного года после их регистрации, за

исключением созданных на базе ликвидированных предприятий, их филиалов и

структурных подразделений.В соответствии с

действующим законодательством налог на прибыль по ставке, уменьшенный в полтора

раза, уплачивают банки, предоставляющие кредиты не менее 50 % от общей суммы

малым предприятиям (за исключением предприятий, осуществляющих

снабженческо-сбытовую, торговую и закупочную деятельность), а также страховые

организации, которые менее 50 % страховых взносов за отчётный период получают

от страхования имущественных интересов малых предприятий. Освобождается от

налогообложения прибыль банков и кредитных учреждений, полученная от

предоставления целевых кредитов на срок три года и более предприятиям любых

организационно-правовых форм, используемых на осуществление капитальных

вложений по развитию их собственной производственной базы.В соответствии с

Федеральным законом РФ «О внесении изменений и дополнений в часть вторую

Налогового кодекса РФ и некоторые другие акты законодательства РФ, а также о

признании утратившими силу отдельных актов законодательства РФ о налогах и

сборах» от 24.06.2002 г. № 104-ФЗ вместо уплаты федеральных, региональных

и местных налогов и сборов введен единый налог, исчисляемый по результатам

хозяйственной деятельности за отчетный период. Для субъектов малого предпринимательства

устанавливается ставка единого налога, подлежащего зачислению в размере 15 %

вмененного дохода.В соответствии с

вышеуказанным Федеральным законом субъекты Российской Федерации могут

устанавливать и вводить на соответствующей территории единый налог на вменённый

доход для определяемых ими видов деятельности.Вменённым доходом

является потенциально возможный доход плательщика единого налога за вычетом

потенциально необходимых затрат, определяемый с учётом совокупности факторов,

непосредственно влияющих на получение такого дохода. Он рассчитывается на

основе данных, получаемых путём статистических исследований и в ходе налоговых

проверок, а также оценки независимых организаций. С введением в действие этого

налога субъекты малого предпринимательства не уплачивают другие налоги,

установленные налоговым законодательством, за исключением государственных

пошлин, лицензионных и регистрационных сборов, а также налога на приобретение

транспортных средств, земельного налога, налога на покупку иностранных денежных

знаков и платёжных документов.Сумма единого налога

рассчитывается с учётом ставки, значения базовой доходности, числа физических

показателей, влияющих на результаты предпринимательской деятельности, а также

повышающих (понижающих) коэффициентов базовой доходности.Вменённый доход вряд

ли станет формой стимулирования деятельности малых предприятий из-за сложностей

его расчёта, а также системы используемых повышающих и понижающих коэффициентов

и других факторов. Важно подчеркнуть следующее обстоятельство. Для обеспечения

стимулирующей направленности налоговой системы на развитие производства, и,

прежде всего, малого, необходимо отменить налог на добавленную стоимость. Он не

соответствует требованиям развития экономики России, вхождения её в мировую

рыночную систему. Безусловно, налог стимулирует этот процесс, но через

формирование инфляционного характера развития, накачивание экономики денежными

знаками и необоснованный рост цен.Узкая ориентация

налоговой системы на устранение дефицита бюджета, которая в настоящее время

преобладает, не способствует становлению рыночной экономики. Эту задачу нельзя

реализовать, не развивая производство, не укрепляя финансовую базу налогов.Мировой опыт показывает,

что изменение законодательства в сфере налогообложения является обычным

явлением. Так, в Дании налоговая реформа проводится примерно в 10 лет раз. Во

Франции ставки налогов законодательно уточняются каждый год – в соответствии с

политической и рыночной конъюнктурой. За последнее десятилетие изменились

налоговые системы Германии, США и ряда других промышленно развитых странах. В

налоговой политике промышленно развитых стран прослеживается тенденция к

снижению налогового бремени.Однако использовать в

России мировой опыт реформирования налоговых систем едва ли правомерно.

Облегчить налоговую нагрузку без ущерба для сфер жизни и хозяйства,

финансирующихся из бюджета, может позволить только государство с высоким

уровнем экономического развития, обеспечивающим постоянное расширение

налогооблагаемой базы.Необходимо учитывать,

что перемены в налоговой политике диктуются не правительственным альтруизмом.

Манипулируя налоговым законодательством, государство может расширять и

усиливать вмешательство в экономику и регулировать её развитие в соответствии с

конкретными задачами конкретного этапа.Представляет интерес

сопоставление налоговых систем Российской Федерации и индустриально развитых

стран. Вызывает недоумение распространённое у нас мнение о количестве налогов и

величине ставок, «непомерности» российских и «разумности» зарубежных.Например, в Дании в

общей сложности насчитывается более 70 видов налогов и сборов, а по новому

законодательству в России их около 40. В США, кроме 10 видов федеральных

налогов, существует множество местных, устанавливаемых органами самоуправления.

Есть и такой, на первый взгляд довольно странный, – специальным налогом

облагаются фирмы, выпускающие непригодную для вторичного использования тару.Не так благополучно

обстоит дело и с «разумностью» и «посильностью» налоговых ставок. Ставки налога

на прибыль корпораций и фирм зависят от государственной экономической политики.

С помощью этого налога государство регулирует процесс экономического развития.

Для сравнения приведём ставки налога на прибыль по отдельным странам: 34 %

– в США, Франции и Дании, в Бельгии – 39 %, В Германии – 45 %.Более красноречивы

данные о налоговых поступлениях в процентах к внутреннему валовому продукту:

Россия – 15,3 %, США и Япония – 28,5 %, Канада – 36,8 %, Германия – 38,1

%, Франция – 45,7 %, Дания и Швеция – 52,8 %.Как показывает

мировой опыт, важна не величина, а грамотное применение налогов как инструмента

управления экономикой и денег, получаемых государством за счёт них. При

стремлении к снижению налогов необходимо учитывать и средства достижения этой

цели. При условии обеспечения требуемой стабилизации расходов и росте

производительности труда можно, и довольно легко, определить возможное снижение

налогового бремени. Об этом следует помнить, иначе может случиться так, что

снижение налогов обойдётся плательщикам гораздо дороже, чем они предполагают.Мировой опыт

показывает, какое большое значение для финансового положения малых предприятий

имеют налоговые льготы.В Японии, США,

Великобритании, ФРГ ставки налога на прибыль и НДС применяются

дифференцированно в зависимости от величины годового дохода. Пониженные ставки

для малых предприятий устанавливаются не только правительственными, но и

местными органами власти.В Японии для

предприятий с капиталом не более 100 млн йен применяются пониженные ставки: с

годового дохода до 8 млн йен ставка составляет 28 %, при превышении этой ставки

– 37 %. Кооперативные организации облагаются налогом в размере 27 %. Малые и

средние предприятия пользуются налоговыми льготами в виде пониженных ставок и

по местным налогам. Если годовой оборот корпорации не более 3,5 млн йен,

действует ставка в 6 %; от 3,5 до 7 млн йен – 9 %, свыше 7 млн – 12 %.Прогрессивное

налогообложение прибыли применяется и в США: при объёме производства до 25 тыс.

долл. – 15 %; 25–50 тыс. долл. – 18 %; 50–75 тыс. долл. – 30 %; 75–100 тыс.

долл. – 40 %. Налоговые льготы малым предприятиям есть также на уровне штатов,

где они применяются для привлечения предпринимателей в депрессивные регионы,

предпринимательские зоны. В США широко используют налоговые рычаги для

стимулирования вложений частного капитала в малый бизнес.В ФРГ существуют

льготы предприятиям малого и среднего бизнеса. Если оборот предприятия в

предыдущем году не превышал 25 тыс. марок, а в текущем – 100 тыс. марок, оно

полностью освобождается от налога на добавленную стоимость. Малые предприятия

имеют право на необлагаемый минимум в размере 5 тыс. марок, который вычитается

из подлежащего обложению дохода. Если же годовой доход предприятия превышает 10

тыс. марок, необлагаемый минимум сокращается на половину суммы превышения.Вновь создаваемые

частные предприятия в первые два года полностью освобождены от налогов.

Небольшие предприятия инновационного профиля освобождаются от корпоративного налога.

Уменьшен налог на доход фирм, терпящих убытки.Существующие

налоговые льготы позволяют значительно снизить налоги в случае предоставления

отчета об убытках за прошлые годы – в Германии не принята процедура

налогообложения отрицательного баланса. Предприятие даже может получить назад

налоговые выплаты, если убытки за конкретный период сопоставимы с убытками двух

предыдущих лет.Особый интерес

представляет опыт Франции, где для предприятий малого и среднего бизнеса

существует целый ряд льгот. Например, на 40–50 % снижен налог с предприятий,

осваивающих новые технологии. Предусматривается и возможность отсрочки уплаты

ряда налогов при временном недостатке ликвидных средств.Система

налогообложения Великобритании предусматривает следующие льготы для малых и

средних фирм: понижение ставки подоходного налога, понижение ставки налога на

социальные расходы, ускоренная амортизация, уменьшенный корпоративный налог.

При стандартной ставке налога на прибыль в 35 % ставка того же налога для малых

предприятий составляет 27 %.Проведённый анализ

позволяет сделать следующий вывод. Системы налоговых льгот в разных странах

неодинаковы, все они имеют общие элементы. Это:—

скидки налога на прибыль в размере

части капиталовложений в новое оборудование, строительство;—

скидка с налога на прибыль в

размере части расхода на НИОКР;—

разрешение на создание за счёт

прибыли фондов специального назначения, необлагаемых налогом;—

обложение прибыли по заниженным

ставкам;—

дифференцированный подход в

обложении налогом на прибыль, НДС и подоходным налогом;—

создание необлагаемого налогом

резерва;—

использование механизма ускоренной

амортизации.До 1995 г. в России действовала единая система законодательства по налогообложению предприятий всех форм

собственности, представленная более чем двумя десятками федеральных законов

(без дополнений и изменений к ним) и многими правительственными решениями.

После 1995 г. была создана нормативно-правовая база, предусматривающая, наряду

с ранее существовавшей системой, упрощенную.Однако налоговая

политика в России тормозит развитие малого предпринимательства на всех стадиях

их жизненного цикла. Вывод вытекает из уровня показателя эффективности

фискальной политики России по стимулированию деловой активности в России.Анализ рейтинга стран

по «степени эффективности фискальной политики государств по стимулированию

деловой активности» свидетельствует, что наивысшие показатели 9,11–7,08

характерны для стран с наиболее динамично развивающейся экономикой (Новая

Зеландия, Малайзия, Сингапур, территория Гонконг). Средний уровень данного

показателя составляет примерно 6,5–4,5 (США, Япония, Швеция и др.). Низкий

уровень показателя соответствует значению 4 (Португалия, Испания, Венгрия и

др.). Для России этот показатель 0,56 – самый низкий уровень степени эффективности

фискальной политики государства по стимулированию деловой активности из 43

стран, включенных в международный рейтинг.Нельзя сказать, что

проблемы совершенствования системы налогообложения в России не решаются.Однако для

регулирования проблем налогообложения малых предприятий необходимы

организационно-методические меры, закрепленные законодательными актами:1) целесообразно ввести в Налоговый кодекс раздел о

статусе и налогообложении малых предприятий как отдельного вида налогообложения;2) систематизировать множество налоговых изъятий и

налоговых платежей с малых предприятий в разные фонды;3) соответствующими законодательными актами установить

унификацию налогов, оставляя преимущества за теми, которые идут на развитие

производства; считать приоритетными прямые, а не косвенные налоги; принять

основным ориентиром налогов прибыль;4) ввести не облагаемый налогом минимум прибыли,

индексируемый по темпам инфляции, и налогооблагаемый резерв прибыли;5) установить дифференцированную шкалу ставок, изменяющихся

в зависимости от уровня дохода и различающихся по отраслевому признаку и приоритетным

видам деятельности.Необходимы льготы по

портфельным инвестициям при жёстком разграничении доходов реальных инвесторов и

спекулянтов. Для малых предприятий возможно введение пониженной на 50 % ставки

налога на доходы от прироста стоимости ценных бумаг при условии, что они

находятся на балансе предприятия более года. Аналогичную льготу следует

установить для индивидуальных инвесторов на основе налоговой декларации. Это будет

стимулировать инвестирование средств, главным образом, в небольшие

предпринимательские структуры.Совершенствование

системы налогообложения обеспечит:—

прозрачность и публичность

отчетности об использовании налогов на всех уровнях;—

консолидацию не только налогов, но

и органов контроля за налогами;—

запрещение бесспорного взимания

платежей и закрытия расчётных счетов без разрешения арбитража;—

введение в действие любых новых

нормативных актов, регулирующих вопросы налогообложения, не ранее чем через 3–6

месяцев после момента их опубликования;—

упрощение порядка и сближение

сроков уплаты по разным налогам;—

обязанность налоговых органов

обеспечивать налогоплательщиков информацией о принятии новых нормативных документов

и не опубликованных в центральной прессе.Думается, что

реализация предложенных нами мер полностью отвечает интересам малых

предприятий. Нет сомнений, что налогообложение должно рассматриваться как

комплексная система, состоящая из взаимосвязанных элементов. Последние – это

отдельные виды налогов, которые, имея индивидуальные специфические особенности,

воздействуют на систему в целом, определяют в совокупности целевую

направленность налоговой системы. Следует учитывать мультипликационные свойства

системы и её интеграционные качества, сочетание которых с анализом внутренних

взаимосвязей и внешних взаимодействий на налоговую систему и дают основу для

целевой её ориентации.Налоговая система

должна и может противодействовать росту инфляции, повышению цен, увеличению

себестоимости, а также минимизации прибыли. Действующее налогообложение по

своей сущности фискально, направлено на решение текущих задач, не учитывает

перспективу развития экономики, не связано с задачами её выхода из кризиса и

перехода к устойчивому росту.Важно также

абстрагироваться от односторонней монетаристской направленности налоговой

системы и обеспечить органичное единство налогообложения с целями экономики.

Это основа развития любой финансовой системы и, тем более, налоговой. Налоги тесно

связаны с производством и реализацией продукции. Мировой опыт показывает, что

государство может обеспечить устойчивое развитие производства лишь при условии,

если налоговая политика исходит из необходимости отражения эластичной

зависимости между уровнем налоговых ставок (изъятием доходов) и ростом

налогооблагаемой базы (ростом производства).Существует один путь

решения этих задач – сокращение, снижение налоговых ставок на

дифференцированной основе с учётом приоритетности отраслей производства, сфер

экономики (малого предпринимательства) и расширения на этой основе

инвестиционной активности предпринимателей. Это приведет к развитию

производства и, следовательно, к росту массы налоговых поступлений, развитию

налоговой базы. Выбрать обоснованные пути реализации этой стратегической

направленности развития налоговой системы – одна из основных задач

государственного регулирования малого предпринимательства.Реализацию

рассмотренных проблем налогообложения в интересах малых предприятий можно

успешно осуществить в рамках федеральной программы государственного

регулирования малого предпринимательства.Налоги, как элемент

государственного регулирования, играют двойственную роль: фискальную и

регулирующую. Последняя, на основе выбора определённой альтернативы налоговых

инструментов, может привести к одному из двух путей развития бизнеса:

благоприятному, стимулирующему приоритетные виды деятельности или, наоборот,

снижающему интерес к предпринимательству.Общепризнанным

является тот факт, что в последние 15 лет общая масса налогов превышала массу

прибыли нормально функционирующего предприятия. Совокупные изъятия в

федеральный бюджет, бюджеты субъектов Федерации и местные бюджеты в виде более

чем 40 налогов и обязательных платежей достигают 90 % балансовой прибыли предпринимательских

структур, а в отдельных случаях превышают 100 %.По другим данным,

среднее предприятие обязано перечислять в бюджет до 46 % вновь созданной

стоимости.Российская система

налогообложения носит сугубо фискальный характер и направлена на максимальное

изъятие средств предприятий, что практически лишает предпринимателей прибыли –

основного мотива их деятельности. Если проследить динамику инвестиций в

основной капитал малых предприятий, то в целом по России в 2004 г. прирост

объёма инвестиций составил 7,3 %, что недостаточно для увеличения объёмов воспроизводства

в секторе малого бизнеса.Таким образом, можно

говорить о недейственности системы налогообложения как фактора инвестиционной

активности, поскольку существующая модель налогообложения не способствует

накоплению денежных фондов малых предприятий, средства которых направляются на

модернизацию и расширение производства.Однако в

Ведомственной Программе развития малого и среднего предпринимательства МЭРТ на

2005–2008 гг. среди ключевых проблем сектора малого и среднего

предпринимательства (МСП) отмечается, что налоговое давление на МСП в целом

снизилось и среди предпринимателей превалирует установка на оптимизацию

налогообложения.Очевидно, что

трансформация системы налогообложения необходима, причём речь идёт не о

снижении процентных ставок налогов, а о пересмотре принципов налогообложения.

Однако, как показывает анализ, ни программы развития, ни существующая

законодательная база не способствуют этому шагу.Изменчивость и

сложность законодательных актов России по вопросам налоговой политики и

собственно налогообложения в сочетании с недостаточной опытностью большинства

российских предпринимателей создают довольно большие трудности для развития

предпринимательства в целом и особенно малого бизнеса. Это приводит к

необходимости принятия ведомственных и региональных положений по вопросам

налогообложения, направленных на уточнение законодательных актов. Предприниматели

всё труднее разбираются в соотношении Федеральных и региональных

законодательных норм и, как следствие, уходят «в тень».По мнению некоторых

учёных, наибольший ущерб экономике наносят неустойчивость и непредсказуемость

российского налогового законодательства.Рассматривая

положения регионального налогообложения, необходимо отметить, что действующее

налоговое законодательство предоставляет субъектам Федерации и органам местного

самоуправления большие права на введение собственных налогов и иных

обязательных платежей в соответствующие бюджеты.Каждое муниципальное

образование имеет собственный бюджет и право на получение в процессе

осуществления бюджетного регулирования средств из федерального бюджета и

средств из бюджета субъекта Российской Федерации в соответствии с Федеральным

законом и законами субъекта Российской Федерации.Формирование и

исполнение местного бюджета осуществляются органами местного самоуправления

самостоятельно в соответствии с уставом муниципального образования.Формирование местного

бюджета осуществляется путём применения единой методологии, государственных

минимальных социальных стандартов, социальных норм, устанавливаемых органами

государственной власти.Органы

государственной власти субъектов Российской Федерации в процессе осуществления

бюджетного регулирования и органы местного самоуправления в процессе

формирования местных бюджетов руководствуются государственными минимальными

социальными стандартами, социальными нормами, нормативами минимальной бюджетной

обеспеченности.В качестве составной

части местных бюджетов могут быть предусмотрены сметы доходов и расходов отдельных

населённых пунктов, не являющихся муниципальными образованиями. Порядок

разработки, утверждения и исполнения этих смет определяется органами местного

самоуправления самостоятельно в соответствии с уставом муниципального образования.Глава муниципального

образования, иные должностные лица местного самоуправления несут

ответственность за исполнение местных бюджетов в соответствии с федеральными

законами, законами субъектов Российской Федерации, уставами муниципальных

образований.Органы местного

самоуправления представляют отчётность об исполнении местных бюджетов в

установленном порядке.Доходная часть

местных бюджетов состоит из собственных доходов и поступлений от регулирующих

доходов, она также может включать финансовую помощь в различных формах (дотации,

субвенции, средства фонда финансовой поддержки муниципальных образований),

средства по взаимным расчётам.К собственным доходам

местных бюджетов относятся местные налоги и сборы, другие собственные доходы

местных бюджетов, доли федеральных налогов и доли налогов субъектов Российской

Федерации, закрепленные за местными бюджетами на постоянной основе. Эти налоги

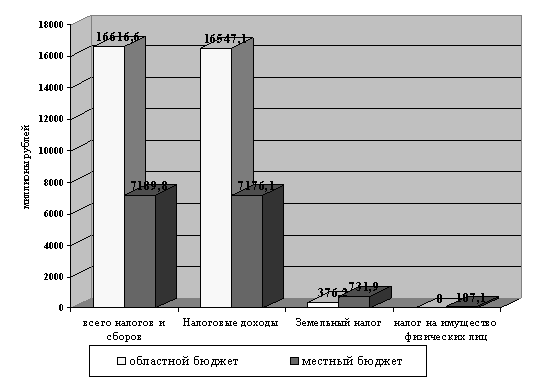

и сборы перечисляются налогоплательщиками в местные бюджеты.В общей структуре

налоговых платежей консолидированного бюджета доля местных налогов невелика,

так в 2005 г. она составила 4 % от общего размера поступлений, но возросла по

сравнению с аналогичным показателем в 2004 г., значение которого составило 3,6

%. Структура налоговых поступлений в бюджеты различных уровней и доля в них местных

налогов изображена на рисунке 1.

Рис. 1. Структура

налоговых поступлений в бюджеты различных уровней и доля в них местных налогов по

Ростовской области за 2005 г.К местным налогам и

сборам относятся налоги и сборы, установленные в соответствии с федеральными

законами.К доходам местных

бюджетов относятся:—

доходы от приватизации и

реализации муниципального имущества;—

доходы от сдачи в аренду

муниципального имущества, включая аренду нежилых помещений, и муниципальных

земель;—

платежи за пользование недрами и

природными ресурсами, установленные в соответствии с законодательством

Российской Федерации;—

доходы от проведения муниципальных

денежно-вещевых лотерей;—

штрафы, подлежащие перечислению в

местные бюджеты в соответствии с федеральными законами и законами субъектов

Российской Федерации;—

государственная пошлина,

установленная в соответствии с законодательством Российской Федерации;—

не менее 50 % налога на имущество

предприятий (организаций).К собственным доходам

местных бюджетов относятся также доли федеральных налогов, распределённые между

бюджетами разных уровней и закреплённые за муниципальными образованиями на

постоянной основе. К таким доходам относятся:—

часть подоходного налога с

физических лиц в пределах не менее 50 % в среднем по субъекту Российской Федерации;—

часть налога на прибыль

организаций в пределах не менее 5 % в среднем по субъекту Российской Федерации;—

часть налога на добавленную

стоимость по товарам отечественного производства (за исключением драгоценных

металлов и драгоценных камней, отпускаемых из Государственного фонда

драгоценных металлов и драгоценных камней Российской Федерации) в пределах не

менее 10 % в среднем по субъекту Российской Федерации;—

часть акцизов на спирт, водку и

ликероводочные изделия в пределах не менее 5 % в среднем по субъекту Российской

Федерации;—

часть акцизов на остальные виды

подакцизных товаров (за исключением акцизов на минеральные виды сырья, бензин,

автомобили, импортные подакцизные товары) в пределах не менее 10 % в среднем по

субъекту Российской Федерации.К местным налогам

ранее также относились: налог на рекламу и местные лицензионные сборы, но с 1

января 2005 г. они отменены.Размеры минимальных

долей (в процентах) федеральных налогов, закрепляемых за муниципальными

образованиями на постоянной основе, определяются законодательными

(представительными) органами субъекта Российской Федерации. Расчёт долей

федеральных налогов, подлежащих закреплению за муниципальными образованиями,

производится исходя из общего объёма средств, переданных субъекту Российской

Федерации по каждому из этих налогов. В этих пределах законодательный (представительный)

орган субъекта Российской Федерации устанавливает в соответствии с фиксированной

формулой для каждого муниципального образования доли соответствующих

федеральных налогов, закрепляемых на постоянной основе, исходя из их среднего

уровня по субъекту Российской Федерации. Доли указанных налогов рассчитываются

по фактическим данным базового года. Сверх этих долей законодательный

(представительный) орган субъекта Российской Федерации может устанавливать

нормативы отчислений (в процентах) в местные бюджеты от регулирующих доходов на

планируемый финансовый год, а также на долговременной основе (не менее чем на

три года).К собственным доходам

местных бюджетов могут относиться также другие платежи, установленные

законодательством Российской Федерации и законодательством субъектов Российской

Федерации.Расходная часть

местных бюджетов включает:—

расходы, связанные с решением

вопросов местного значения, установленные законодательством Российской

Федерации и законодательством субъекта Российской Федерации;—

расходы, связанные с

осуществлением отдельных государственных полномочий, переданных органам

местного самоуправления;—

расходы, связанные с обслуживанием

и погашением долга по муниципальным займам;—

расходы, связанные с обслуживанием

и погашением муниципального долга по ссудам;—

ассигнования на страхование

муниципальных служащих, объектов муниципальной собственности, а также

гражданской ответственности и предпринимательского риска;—

иные расходы, предусмотренные

уставом муниципального образования.Порядок исполнения

расходной части местного бюджета устанавливается уставом муниципального

образования или иным правовым актом органа местного самоуправления.Взаимодействие

органов местного самоуправления с налоговыми органами основано: на координации

и объединении усилий по контролю за своевременным и полным поступлением в

соответствующие бюджеты налоговых платежей всех видов, в том числе местных

налогов и сборов; взаимном предоставлении необходимой информации.Представительный

орган местного самоуправления вправе за счёт средств местного бюджета создавать

муниципальную налоговую службу для сбора местных налогов. Деятельность органов

муниципальной налоговой службы осуществляется в соответствии с Федеральным

Законом Российской Федерации «О налоговых органах Российской Федерации» (в редакции

Федерального закона от 29.06.2004 г. № 58-ФЗ) в части, относящейся к предметам

ведения местного самоуправления. Муниципальная налоговая служба объединяет и

координирует с налоговыми органами усилия по контролю за соблюдением налогового

законодательства Российской Федерации. Муниципальная налоговая служба обязана

предоставлять Федеральной налоговой службе всю необходимую информацию.Органы местного

самоуправления взаимодействуют с территориальными органами Федерального

казначейства на основе соблюдения государственных интересов и взаимного

предоставления информации.Органы местного

самоуправления вправе заключать соглашения с территориальными органами

Федерального казначейства об обслуживании исполнения местных бюджетов. В этом

случае полномочия территориальных органов Федерального казначейства

распространяются на организации, осуществляющие операции со средствами местного

бюджета. Территориальные органы Федерального казначейства не вправе отказывать

органам местного самоуправления в заключении таких соглашений.В целях управления

средствами местной казны и обслуживания исполнения местного бюджета

представительный орган местного самоуправления вправе создавать муниципальное

казначейство за счёт средств местного бюджета.В соответствии со ст.

132 Конституции РФ, ст. 39 Федерального закона от 28 августа 1995 г. № 154-ФЗ

«Об общих принципах организации местного самоуправления в Российской Федерации»

и ст. 8 Федерального закона от 25 сентября 1997 г. № 126-ФЗ «О финансовых