Экономический анализ финансово-хозяйственной деятельности ОАО "Газпромрегионгаз"

Курсовая работа

по дисциплине «Комплексный экономический анализ финансово-хозяйственной

деятельности»

Введение

Цель выполнения данной

курсовой работы состоит в проверке и оценке полученных теоретических знаний и

практических навыков получения и интерпретации результатов комплексного

экономического анализа финансово-хозяйственной деятельности организаций в

интересах конкретной категории пользователей и на основе конкретной

организации.Выбранной организацией

является ОАО «Газпромрегионгаз» — крупное предприятие, в своей области

являющееся монополистом.Анализ данного

предприятия даст наглядное представление об экономической ситуации как в

организации в целом, так и реальной экономической ситуации в стране на 2008 год

на примере данной организации.Данный анализ проводится

с целью выяснить привлекательность данной организации со стороны такой

категории пользователей финансовой отчётности, как ”Кредиторы”.Позиция кредиторов

ставит своей целью оценить краткосрочную ликвидность, долгосрочную

платежеспособность и возможность обслуживания долга, а соответственно требует осуществить

следующие виды экономического анализа:1.

Экспресс-анализ.2.

Анализ

ликвидности баланса (имущественный подход).3.

Анализ

финансовой устойчивости (типы финансовой устойчивости).4.

Анализ

коэффициентов ликвидности и финансовой устойчивости.5.

Анализ

дебиторской и кредиторской задолженностей.6.

Анализ

стоимости чистых активов.7.

Анализ

прибыли до налогообложения.8.

Анализ

показателей рентабельности.9.

Анализ

отчёта о движении денежных средств (движение денежных средств по видам

деятельности, структура поступлений и платежей, анализ возможностей

самофинансирования).10.

Анализ

основных средств (анализ структуры и динамики, анализ состояния).11.

Анализ

оборотных активов (анализ структуры оборотных активов по степени ликвидности,

анализ неликвидных оборотных активов, анализ длительности операционного и

финансового цикла, анализ стратегии финансирования оборотных активов).12.

Анализ

расходов (анализ контролируемости расходов).13.

Маркетинговый

анализ.14.

Анализ

вероятности банкротства.15.

Анализ

кредитоспособности.16.

I)

Экспресс-анализ

организацииЭкспресс-анализ

даёт общее представление о деятельности организации и позволяет достаточно

оперативно оценить экономическое положение организации через основные

показатели деятельности.Общая

характеристика организации:Основной

целью создания ОАО «Газпромрегионгаз» является консолидация имущественного

комплекса группы ОАО «Газпром» в сфере газораспределения в рамках одной

компании для повышения эффективности его использования.Основными видами

деятельности Общества являются:·

Транспортировка

природного газа;·

Техническое обслуживание

и эксплуатация газораспределительных систем;·

Реализация сжиженного

газа;·

Сдача в аренду и субаренду

имущественного комплекса;·

Выполнение функций

заказчика-застройщика;·

Оказание

информационно-консультационных и прочих услуг.Кроме транспортировки

природного газа и реализации сжиженного газа ОАО «Газпромрегионгаз» в 2008 году

оказывало прочие услуги. Наибольшую долю в структуре доходов от прочей

деятельности занимают доходы от:— торговли газовым

оборудованием (29,6%);— строительно-монтажных

работ (23,7%);— централизованных

поставок для ГРО (агентское вознаграждение) (12,3%);— выполнения функций

заказчика-застройщика (11,0%).Структура уставного

капиталаУставный капитал ОАО

«Газпромрегионгаз» определен в сумме 22 190 000 000 рублей и разделен на 22 190

000 штук обыкновенных именных акций, номинальной стоимостью 1000 рублей каждая.Учредителями Общества

являются:-ООО «Межрегионгаз» —

21 968 100 обыкновенных именных акций на сумму 21 968 100 000 рублей, что

составляет 99% уставного капитала;-ООО «Лентрансгаз» —

221 900 обыкновенных именных акций на сумму 221 900 000 рублей, что составляет

1% уставного капитала.По состоянию на

01.01.2009 года вклады участников в уставный капитал Общества оплачены

полностью.Структура Общества

В состав Общества в 2008

году входили Управление и 7 филиалов.Для обеспечения

эксплуатации производственных объектов с целью безаварийной и бесперебойной

транспортировки природного газа и снабжения сжиженным газом потребителям

Астраханской, Архангельской, Вологодской, Калининградской, Орловской и

Московской областей и г. Москвы и Республики Коми 2005-2007гг. в указанных регионах

созданы филиалы ОАО «Газпромрегионгаз»:-Архангельский филиал,

расположенный в п.Плесецк Архангельской области, ул.Ленина, д.1 ( образован с

01.11.2006г.);-Астраханский филиал,

расположенный в Астраханской области, Наримановский район, с. Старокучергановка

(образован с 01.05.2005г.);-Вологодский филиал,

расположенный в г. Сокол Вологодской области, ул. Добролюбова, д. 14 (образован

с 01.04.2005г.);-Ингушский филиал,

расположенный в республике Ингушетия (филиал образован с 01.01.2007г. и в 2008

году осуществлял свою деятельность только 1 квартал 2008г., с 01.04.2008г.

имущество передано в аренду ОАО «Ингушгаз»);-Калининградский филиал,

расположенный в г.Светлогорск Калининградской области, ул.Железнодорожная д.13.

(образован с 01.01.2007г.);-Московский областной

филиал, расположенный в Московской области, Ленинский район, пос. Газопровод

(образован с 01.09.2005г.);-Орловский филиал,

расположенный в г. Орел Орловской области, ул. Монтажная, д. 14а. (образован с

01.09.2005г.);В 2008 году

продолжалось формирование и становление Общества.В целях координации деятельности

служб Заказчиков-Застройщиков, при проведении работ по реализации

инвестиционных программ газификации ОАО « Газпром», ООО «Межрегионгаз» и

программ по реконструкции и техническому перевооружению систем газоснабжения

ОАО «Газпромрегионгаз», а также проведения единой технической политики в

регионе с 01.01.2008 года создано Представительство на Северном Кавказе,

расположенное в г. Владикавказ, ул.Джанаева д.42 .Филиалы ОАО

«Газпромрегионгаз» не обладают статусом юридического лица, не выделены на

отдельный баланс и осуществляют деятельность от имени Общества.Оценка экономического

потенциалаВыручка = 3 475 712 тыс.

руб.Активы = 41 917 813

тыс. руб.Численность работающих

= 1 535 человекВыручка превышает 1

млрд руб. ,но не больше 10 млрд. >> предприятие крупное на региональном

уровне.А по показателю Активов

, превышающего 10 млрд руб., предприятие является крупным на федеральном

уровне.Вывод:

Предприятие является

крупным как на региональном уровне, так и на федеральном.Показатели

экспресс-оценки предприятияДоля СК в валюте

баланса = 41,8 %Рентабельность СК по ЧП

= 0,95 %Показатель доли СК в

валюте баланса почти соответствует оптимальному уровню (доля СК в валюте

баланса должна быть более 50 %), чтобы быть финансово-устойчивым. Таким

образом, предприятию следовало бы повысить свою финансовую устойчивость, либо

увеличив УК, либо привлекая меньше заёмных средств.Но в условиях

зарождающегося кризиса в стране такое соотношение СК и заёмных средств вполне

приемлемо и даже более эффективно, так как организация в меньше степени рискует

собственными средствами, нежели заёмными, а также цена заёмного капитала

становится меньше, что можно выгодно использовать в целях увеличения

рентабельности предприятия.ЧА = (Активы –

Задолж.учредителей по вкладам в УК) – (ДО + Кратк.обяз. по займам и кредитам +

Кредитор.задолж. + Задолж.учредителям по выплате доходов + Резервы предст.расх.

+ Прочие КО) = 22 691 231 тыс.руб.УК = 22 190 000 тыс.

руб.В соответствии с

законодательством стоимость ЧА акционерного общества не должна быть меньше его

УК .ЧА ОАО

”Газпромрегионгаз” превышают УК, то есть организация достаточно устойчива.Разница между

стоимостью величины ЧА и УК показывает максимальную величину потерь, которую

сможет выдержать общество, прежде чем придётся уменьшить его УК. А значит сумма

максимальной величины потерь общества составляет = 501 231 тыс.руб.СОС = СК – ВА = — 19 226

082 тыс.руб.,отрицательный

показатель характеризует недостаточную финансовую устойчивость общества, так

как считается, что СК должен покрывать ВА и хотя бы часть ОА.Нетто-монетарная

позиция = Мон.активы ( ДЗ + КФВ + ДС ) — Мон. обязат.(Кредитор.задолж.) = 3 190

577положительная

нетто-монетарная позиция свидетельствует о том, что общество в состоянии

расплатиться по своим обязательствам с кредиторами в установленные сроки.Производительность

труда = 2264 тыс.руб.\чел. – превышает отраслевой уровеньСреднегодовая з\п = 457

тыс.руб.\чел. – превышает средний отраслевой уровеньВывод:

Предприятие эффективно

и финансово устойчиво, несмотря на низкие показатели рентабельности активов и

СК, что является следствием кризисных явлений в экономике.Оценка динамичности

организацииТемп прироста валюты

баланса = 35 %Темп прироста выручки =

45 %Темп прироста ЧП = 10 %

Темп инфляции за 2008

год = 13,5 %Вывод:

Темп прироста валюты

баланса и темп прироста выручки превышают среднегодовой уровень инфляции, кроме

показателя темпа прироста ЧП.Показатели отражают

рост в целом по организации.Инвестиционная

привлекательностьРентабельность СК =0,95%

Темп прироста Выручки =

45 %Вывод :

Рентабельность очень

маленькая с одновременным ростом выручки – предприятие можно отнести к группе

”Лошади”.Рентабельность активов о.г.

= 1 % Рентабельность активов п.г. = 0,9 %Ставка рефинансирования

за 2007 — 2008 год = 10,75Плечо финансового

рычага о.г. = Рентаб.активов – средний процент по кредитам = 1 – 10,75 = — 9,75

%Плечо финансового

рычага п.г. = 0,9 – 10,75 = — 9,85 %Это значит, что доходность

компании не покрывает затрат на получение источников финансирования своей

деятельности, что негативно характеризует финансово-экономическое состояние

компании.Плечо финансового

рычага = ЗС\ССПлечо фин.рычага п.г. =

0,78 Плечо фин.рычага о.г. = 1,39Следовательно,

финансовая деятельность организации активна, организация много привлекает

заёмных средств и имеет растущую динамику. Это снова можно объяснить тем, что в

период кризиса организация может испытывать недостаток в финансовых ресурсах и

активно привлекает и пользуется заёмными средствами, что в общем очень

продуктивно, так как стоимость денег снижается, и организация может

использовать данный фактор в свою пользу, увеличивать оборачиваемость, повышать

рентабельность собственных средств за счёт заёмных, чем она активно и

занимается.Рентабельность продаж =

П продаж\ ВыручкаРентаб.продаж п.г. = 6

% Рентаб.продаж о.г. = 14 ,5 %Рентабельность продаж в

предыдущем году не превышает среднего показателя в 10%, а в отчётном году

превышает, что характеризует положительную динамику. А также характеризует

увеличение объёма продаж, что может говорить об успешном продвижении на рынке,

об укреплении имиджа компании и об уверенной позиции на рынке.Но также это может

свидетельствовать, что организация старается восполнить финансовые потери от

падения ликвидности финансовых средств в связи с кризисом путём увеличения

объёма производства и продаж.Общий вывод:

ОАО ”Газпромрегионгаз” относится

к крупному предприятию на региональном и федеральном уровне, экономический рост

мало заметен, но предприятие остаётся финансово-эффективным, устойчивым и

инвестиционно-привлекательным.II)

Анализ

ликвидности баланса (имущественный подход)Анализ

ликвидности баланса с использованием имущественного подхода заключается в оценке

сбалансированности активов и пассивов по срокам и ориентирован на кредиторов.В

основе анализа ликвидности баланса лежит ”золотое правило финансирования”:1)

Пассив – это причина, актив – следствие.Привлечённые

в пассив источники определяют возможности организации по формированию активов.

При этом устойчивые источники финансируют активы с длительным сроком

использования , а краткосрочные пассивы – с коротким сроком использования.2)

Сроки привлечения источников финансирования должны превышать сроки размещения

средств в активы. Такое превышение обеспечивает возможность для организации

погашать свои обязательства по мере естественного хода преобразования активов в

денежные средства.

| АКТИВ | П.Г. | О.Г. | ПАССИВ | П.Г. | О.Г. |

| А4 (Внеоборотные активы) | 29334103 | 41917313 | П4 (Капитал и резервы) | 22567126 | 22758823 |

| A3 (Запасы и НДС по приобретенным ценностям) |

1195714 | 1420688 | П3 (Долгосрочные пассивы) | 12591969 | 16560500 |

| A2 (кратоср.Дебиторская задолженность) |

7270344 | 7318467 | П2 (Краткосрочные пассивы: кредиты и займы) |

63143 | 7147564 |

| A1 (Денежные средства, краткосрочные финансовые вложения, прочие) |

2276707 | 3585708 | П1 (Кредиторская задолженность и прочие краткосрочные обязательства) |

4854630 | 7775289 |

| БАЛАНС | 40076868 | 54242176 | БАЛАНС | 40076868 | 54242176 |

| П.Г. | О.Г. | ||

| Соотношение П.Г. | Влияние | Соотношение О.Г. | Влияние |

| A4 > П4 | отриц. | A4 > П4 | отриц. |

| А3 < П3 | отриц. | А3 < П3 | отриц. |

| А2 > П2 | полож. | А2 > П2 | полож. |

| А1 < П1 | отриц. | А1 < П1 | отриц. |

Вывод:

1.

Самые

надёжные источники финансирования (СК): не обеспечивает (не покрывает) внеоборотные

активы. Это отражает финансовую неустойчивость организации.

2.

Долгосрочные

обязательства также недостаточно финансируют запасы, не покрывают их стоимость.

Это говорит, о том организация не в состоянии погасить свои долгосрочные

обязательства.

3.

Краткосрочные

займы и кредиты достаточно покрывают дебиторскую задолженность. Это говорит о ликвидности

баланса.

Но

правило ”Золотого финансирования” соблюдается лишь в отчётном году, в

предыдущем году в структуре краткосрочных пассивов кредитов и займов было очень

мало, чтобы поддерживать ликвидность баланса.

4. При

необходимости организация не будет иметь достаточно наиболее ликвидных активов,

чтобы погасить наиболее срочные кредиторские обязательства.

Т.о.

как в предыдущем, так и в отчётном году Баланс является неликвидным.

III)

Анализ

финансовой устойчивости (типы финансовой устойчивости)

В

этом виде анализа устанавливается тип финансовой устойчивости организации.

Для

этого сравнивается величина запасов с устойчивыми источниками финансирования,

то есть именно устойчивые пассивы должны обеспечивать финансирование

операционного цикла компании.

Такое

положение минимизирует риск нарушения производственного процесса из-за

недостаточности источников финансирования.

Запасы

и ндс п.г. = 1 175 024 Запасы и ндс о.г. = 1 356 954

СОС

п .г.= — 6 821 835 СОС о.г. = — 19 226 082

ДО п.г. = 12 591 969 ДО

о.г. = 16 560 500

Краткоср.кред.и займы =

7 114 579

СОС < Запасы п.г. <

CОС + ДО СОС+ДО < Запасы о.г.

< СОС+ДО+Кр.кр.и з.

Нормальная фин.

устойчивость Неустойчивое фин. состояние

Сравнивая собственные

оборотные средства , долгосрочные обязательства , краткосрочные кредиты и займы

и запасы, необходимо исходить из оптимального соотношения запасов и собственных

средств, когда собственные средства должны целиком финансировать внеоборотные

активы , а также часть оборотных активов.

Такое соотношение

выражается через показатель СОС = СК-ВА и сравнением его в запасами – частью

оборотных средств. Если стоимость запасов ниже СОС, то предприятие обладает

абсолютной финансовой устойчивости.

Если СОС не покрывает

запасы, тогда необходимо посмотреть, будут ли в таком случае покрываться

запасы, одновременно СОС и долгосрочные обязательства.

В данном случае при соблюдении

неравенства (СОС < Запасы<СОС+ДО), предприятие обладает нормальной

финансовой устойчивости.

При несоблюдении

предыдущего неравенства необходимо прибавить к СОС и ДО краткосрочные кредиты и

займы, и посмотреть выполняется ли данное неравенство:

СОС+ДО < Запасы <

СОС+ДО+Кратк.кр. и з., в данной случае , при выполнении неравенства предприятие

характеризуется неустойчивым финансовым состоянием.

Если же Запасы и в

данном неравенстве превышают СОС,ДО и Кратк.кр. и з., то можно судить о

предкризисном состоянии предприятия , возможно предприятие находится на грани

банкротства.

Вывод:

В предыдущем году

предприятие характеризуется нормальной финансовой устойчивостью, а в отчётном

году собственные оборотные средства и долгосрочные обязательства уже не

покрывают запасы и НДС, что характеризует неустойчивое финансовое положение в

отчётном году.

IV)

Анализ

коэффициентов ликвидности и финансовой устойчивости

Анализ

коэффициентов ликвидности производится , чтобы отразить соотношение ликвидных

активов и краткосрочных обязательств.

Финансовую

устойчивость характеризует достаточность ликвидных активов для обеспечения

своих краткосрочных обязательств.

Анализ

коэффициентов финансовой устойчивости характеризует долю устойчивых источников

финансирования в структуре пассива баланса. Чем больше устойчивых источников,

тем устойчивее положение самой организации.

А

также анализируется доля собственных источников финансирования, которая при

желании могла бы быть выведена из оборота для финансирования других проектов.

Анализ

коэффициентов ликвидности

| Коэфициент | Значение | Рекоменд.значение | Оптим. интервал | |

| П.Г. | О.Г. | |||

| Коэф. Тек. Ликвидности= (210+240+250+260)\(610+620+630+660) | 1,97 | 0,74 | >= 2 | 1-2 |

| Коэф.промеж.ликвидности= (240+250+260)\(610+620+630+660) |

1,94 | 0,73 | >= 0,7 | 0,7-1 |

| Коэф.абсолют. Ликвидности= (260)\(610+620+630+660) |

0,09 | 0,002 | >= 0,2 | 0,1-0,7 |

Коэффициент

текущей ликвидности характеризует степень покрытия оборотных активов оборотными

пассивами, и применяется для оценки способности предприятия выполнить свои

краткосрочные обязательства.

Коэффициент

текущей ликвидности за предыдущий и отчётный год не превысил рекомендованного

значения, значит предприятие не сможет выполнить полностью все свои

краткосрочные обязательства.

Коэффициент

промежуточной ликвидности характеризует способность предприятия погасить

краткосрочную задолженность за счёт наиболее ликвидной части оборотных активов.

Коэффициент

промежуточной ликвидности за предыдущий и отчётный год превышает

рекомендованное значение за счёт значительных сумм краткосрочной дебиторской

задолженности и краткосрочных финансовых вложений.

Коэффициент

абсолютной ликвидности характеризует способность немедленного выполнения

предприятием финансовых обязательств, показывая ту часть краткосрочной

задолженности, которая может быть погашена в данный момент.

Коэффициент

абсолютной ликвидности как в предыдущем, так и в отчётном году очень мал и не

соответствует рекомендуемому значению. Это свидетельствует о том, что

предприятие за счёт наиболее ликвидных активов (денежных средств) сможет

погасить финансовых обязательств ничтожную долю из общей доли обязательств.

Но

в состоянии кризиса денежные средства обесцениваются, поэтому такой показатель

наиболее приемлем и рационален.

Вывод:

Несмотря

на то, что показатель текущей ликвидности не удовлетворяет рекомендованному

значению, в основном предприятие в состоянии покрыть свои краткосрочные

обязательства оборотными активами.

Необходимо

выделить также, что предприятие эффективно распределяет свои финансы: денежных

средств очень мало на счетах, и значительную их часть предприятие направляет на

финансирование краткосрочных финансовых вложений и краткосрочной дебиторской

задолженности, что очень выгодно именно при нарождающемся и прогрессирующем

кризисе и обесценивании денежных средств всвязи с инфляцией.

Анализ

коэффициентов финансовой устойчивости

| Показатель | П.Г. | О.Г. | Норматив | Интерпретация |

| Коффициент автономии (фин.независимости) = СК\А |

0,56 | 0,42 | >= 0,5 | показывает долю бессрочных источников финансирования в пассиве баланса. |

| Коэффициент обеспеч. собственными средствами КОСС = (СК-ВА)\ОА |

— 0,64 | — 1,5 | >= 0,1 | показывает долю оборотных активов, финансируемых за счёт собственных средств |

| Коэффициент манёвренности СОС = СК-ВА\СК |

— 0,3 | — 0,84 | >= 0,1 | характеризует часть собственного капитала, которая находится в манёвренной или ликвидной форме и которая может быть выведена из организации за достаточно короткий срок |

Вывод:

Коэффициент

автономии характеризует предприятие как достаточно устойчивое в предыдущем

году, но теряющее свои позиции в отчётном году.

Коэффициент

обеспеченности собственными средствами отражает, что собственные средства

организации не финансируют оборотные активы.

Коэффициент

манёвренности собственными средствами показывает, что предприятие не имеет

собственных средств, находящихся в ликвидной форме, и что нет средств, которая

организация могла бы вывести из оборота за достаточно короткий срок при наличии

какой-либо экстренной ситуации. Это значит, что альтернативы поведения

(финансовых операций) организации становятся гораздо уже в сравнении с тем,

если бы она имела бы собственные средства в манёвренной форме.

Динамика

показателей отрицательная, что отражает ухудшающуюся финансово-экономическую

ситуацию на предприятии и падении финансовой устойчивости.

V)

Анализ

дебиторской и кредиторской задолженности

Анализ

задолженностей организации позволяет определить её позицию с точки зрения

коммерческого кредитования, то есть установить , является ли организация

нетто-заёмщиком (в случае, когда кредиторская задолженность выше) или же

нетто-кредитором (в случае, если дебиторская задолженность выше).

На

данном этапе следует рассчитать динамику и структуру дебиторской и кредиторской

задолженностей, коэффициенты оборачиваемости задолженностей, в случае, если

пользователю доступна внутренняя отчётность , то и показатели отчётности

крупнейших кредиторов и дебиторов. Также анализируется соотношение между

дебиторской (кредиторской) задолженностью покупателей и заказчиков (перед

поставщиками и подрядчиками) и полученными (выданными) авансами.

При

наличии доступа к внутренней информации следует выяснить причины появления

долгосрочной дебиторской задолженности и её качество, а также проанализировать

списанную в убыток задолженность неплатёжеспособных дебиторов (информация дана

в ”Справке о наличии ценностей, учитываемых на забалансовых счетах” к форме №

1).

В

соответствии с “Золотым правилом экономики” показатели, характеризующие

устойчивость организации должны быть:

Т

пр. выручки > Тпр. деб.задолж.

Т

пр.валюты баланса > Т пр. кред.задолж.

Темп

прироста Выручки = 45 % больше

Темпа

прироста дебиторской задолженности = 1,2 %

Динамика

выручки по сравнению с дебиторской задолженностью положительно характеризует

финансово-экономическое состояние и систему работы с дебиторами, а также их

платёжеспособность и надёжность.

Темп

прироста валюты баланса = 42 % меньше

Темп

прироста кредиторской задолженности = 60 %

Динамика

валюты баланса по сравнению с динамикой кредиторской задолженности отражает

недостаточно устойчивое финансовое состояние компании.

Также,

если сравнить прирост дебиторской и кредиторской задолженностей можно сделать

вывод о потребности в источниках финансирования операционного цикла: быстрее

растёт кредиторская задолженность, следовательно потребность в финансировании

операционного цикла уменьшается.

Коэффициенты

оборачиваемости ДЗ о.г. = Выручка\ среднегод.ДЗ = 0,47 (5,7 месяцев).

Коэффициент

оборач. ДЗ превышает 3 месяца, что является отражением недостаточной

платёжеспособности дебиторов в отчётном году, предприятию следует создавать

Резервы по сомнительным долгам.

| Анализ дебиторской задолженности | ||||||||

| Показатель | начало года | конец года | изменение за год | доля факторов в изменении дебиторской задолж. |

||||

| сумма, тыс. руб. | удель. вес | сумма, тыс. руб. | удель. вес | в тыс. руб. | темп прир., % | в структуре, % | ||

| покупатели и заказчики | 288 519 | 4,0 | 566 666 | 7,7 | 278 147 | 96,4 | 3,7 | 311,1 |

| авансы выданные | 2 730 883 | 37,5 | 1 997 326 | 27,1 | (733 557) | (26,9) | (10,4) | (820,6) |

| прочие дебиторы | 4 271 359 | 58,6 | 4 816 166 | 65,3 | 544 807 | 12,8 | 6,7 | 609,4 |

| Всего дебиторская задолженность | 7 290 761 | 100,0 | 7 380 158 | 100,0 | 89 397 | 1,2 | — | 100,0 |

Значительная

доля выданных авансов по сравнению с задолженностью покупателей и заказчиков

свидетельствует о невыгодной рыночной ситуации на рынке, о снижении

платёжеспособности дебиторов.

| Анализ кредиторской задолженности | |||||||

| Показатель | начало года | конец года | изменение за год | ||||

| сумма, тыс. руб. | удель.вес | сумма, тыс. руб. | удель. вес | в тыс. руб. | темп прир., % | в структуре, % | |

| Кредиторская задолженность: в т.ч. | 4 854 630 | 7 775 289 | 2 920 659 | ||||

| Поставщики и подрядчики | 674 280 | 0,14 | 686 664 | 0,09 | 12 384 | 0,018 | — 0,051 |

| Персонал | 28 152 | 0,01 | 33 559 | 0,00432 | 5 407 | 0,2 | — 0,001 |

| Бюджет | 75 169 | 0,02 | 100 421 | 0,01 | 25 252 | 0,3 | — 0,003 |

| Авансы полученные | 46 122 | 0,01 | 87 384 | 0,01 | 41 262 | 0,9 | 0,002 |

| Прочие кредиторы | 4 030 907 | 0,83 | 6 867 261 | 0,88 | 2 836 354 | 0,7 | 0,053 |

Организация

не имеет возможности экономить на операционной деятельности, так как доля

авансов полученных очень мала, по сравнению с высокой задолженностью перед

поставщиками и подрядчиками.

| Оценка качества дебиторской задолженности и установление типа кредитной политики |

||||

| Наименование показателя | на начало года | на конец года | изменение за год | |

| в тыс. руб. | темп прироста, % | |||

| Длительность дебиторской задолженности покупателей и заказчиков (дебиторская/ выручка х 365) |

44 | 60 | 15,56 | 35,40 |

| Длительность дебиторской задолженности (дебиторская/ выручка х 365) |

1 111 | 775 | (335,54) | (30,21) |

| вывод | жесткая политика | либеральная политика | ||

| Дебиторская задолженность, тыс. руб. | 7 290 761 | 7 380 158 | 89 397 | 1,23 |

| в том числе долгосрочная | 20 417 | 61 691 | 41 274 | 202,16 |

| Доля долгосрочной задолженности, % | 0,28 | 0,84 | 0,56 | 198,50 |

| вывод | жесткая политика | жесткая политика | ||

| Полученные авансы, тыс. руб. | 46 122 | 87 384 | 41 262 | 89,46 |

| отношение полученных авансов к величине дебиторской задолженности покупателей и заказчиков, % |

15,99 | 15,42 | — 0,57 | (3,53) |

| вывод | либеральная политика | либеральная политика | ||

| Темп прироста выручки, % | 45,05 | |||

| Темп прироста дебиторской задолженности покупателей и заказчиков, % |

96,41 | |||

| вывод | либеральная политика | |||

| Списанная в убыток задолженность неплатежеспособных дебиторов (форма №1), тыс. руб. |

— | 9 718 | 9 718 | — |

| Доля списанной в убыток задолженности неплатежеспособных дебиторов в суммарной дебиторской задолженности, % |

— | 0,13 | 0,13 | — |

| вывод | жесткая политика | жесткая политика | ||

| Убытки от списания дебиторской задолженности, по которой истёк срок исковой давности (форма №2), тыс. руб. |

— | (9 718) | (9 718) | — |

| Доля убытков от списания дебиторской задолженности, по которой истёк срок исковой давности в суммарной дебиторской задолженности, % |

— | (0,1317) | (0,1317) | — |

| вывод | жесткая политика | жесткая политика | ||

| Резервы по сомнительным долгам, тыс. руб. |

56 081 | 4 754 | (51 327) | (91,52) |

| Отношение резервов к величине дебиторской задолженности покупателей и заказчиков, % |

19,44 | 0,84 | (18,5986) | (95,68) |

| вывод | либеральная политика | либеральная политика | ||

Вывод:

По

отношению к покупателям и заказчикам организации приходится проводить в

отчётном году либеральную политику в связи с потерей части их

платёжеспособности.

А

наличие убытков от списания ДЗ говорит, о несостоятельности многих дебиторов.

Доля

краткосрочной ДЗ в общем объёме = 99 % практически не выросла в отчётном году,

а долгосрочные обязательства, несмотря на их незаметную долю, выросли в 3 раза

в отчётном году, что свидетельствует о непрочном финансово-экономическом

положении дебиторов.

Несмотря

на наличие неплатёжеспособных дебиторов, динамика резервов по сомнительным

долгам отрицательная, что свидетельствует об определенном улучшении финансовых

отношений с дебиторами. Это говорит, что организации рациональнее и

предпочтительнее и дальше поддерживать своих дебиторов, проводя либеральную

политику по отношению к ним.

Но

по отношению к нашей организации поставщики и подрядчики не спешат проводить

либеральную политику: полученных авансов хотя и стало несколько больше, но

структуре общей кредиторской задолженности они занимают очень маленькую долю.

VI)

Анализ

стоимости чистых активов

В

соответствии с законодательством РФ стоимость чистых активов не должна быть

меньше его уставного капитала, поэтому анализ стоимость чистых активов

представляется важным, а также его соотношение с уставным капиталом.

Порядок

расчета чистых активов утверждён Приказом Минфина России и ФКЦБ России от 29

января 2003 г. № 10н/03-6/пз.

Под

чистыми активами понимается «величина, определяемая путем вычитания из суммы

активов АО, принимаемых к расчету, суммы его обязательств, принимаемых к

расчету».

Если

стоимость чистых активов общества становится меньше определенного законом

минимального размера уставного капитала, то общество подлежит ликвидации.

ЧА

= (А – З ув) – (Од + Окз +Зкр + З уд + РПР + О пр),

А

– активы организации

З

ув – задолженность участников (учредителей) по вкладам в УК

О

д – долгосрочные обязательства

О

кз – краткосрочные обязательства по займам и кредитам

З

кр – кредиторская задолженность

З

уд – задолженность участникам (учредителям) по выплате доходов

РПР

– резервы предстоящих расходов

О

пр – прочие краткосрочные обязательства

ЧА

п.г. = 22 512 268 тыс.руб. ЧА о.г. = 22 691 231 тыс.руб.

За

предыдущий и отчётный год стоимость ЧА превосходит УК организации, подтверждает

её финансовую устойчивость.

Факторный

анализ ЧА

Также

формулу чистых активов можно записать как:

ЧА

= Ку – Ав + Кд +Кр + Пн – Ун – З ув + ДБП

Ку

– уставный капитал

Ав

– собственные акции, выкупленные у акционеров

Кд

– добавочный капитал

КР

– резервный капитал

Пн

– нераспределённая прибыль

Ун

– непокрытый убыток

Зув

– задолженность участников (учредителей) по вкладам в уставный капитал

ДБП

– доходы будущих периодов

Все

эти ранее перечисленные статьи баланса имеют влияние на стоимость ЧА.

Факторный

анализ ЧА заключается в расчёте изменений данных статей.

| Факторный анализ | Δ | Т пр. | |||

| Уставный капитал | 410 | 22 190 000 | 22 190 000 | — | — |

| Собственные акции, выкупленные у акционеров |

411 | — | — | — | — |

| Добавочный капитал | 420 | — | — | — | — |

| Резервный капитал | 430 | 7 393 | 17 233 | 9840 | 1,33 |

| Нераспределенная прибыль (непокрытый убыток) |

470 | 314 875 | 483 998 | 169 123 | 0,54 |

| Задолженность учредителей по вкладам в УК |

244 | — | — | — | — |

| Доходы будущих периодов | 640 | — | — | — | — |

ЧА

увеличились за счёт резервного капитала и нераспределённой прибыли.

| Факторы | Значение за отчетный год, тыс. руб. | Удельный вес, % |

| Изменение СЧА | 178 963 | 100 |

| в том числе за счет: | ||

| Внеоборотных активов | 12 583 210 | 7 031 |

| Собственных оборотных средств | — 12 404 247 | (6 931) |

| Итого изменение СЧА | 178 963 | 100 |

Также

ЧА выросли за счёт внеоборотных активов на значительную долю.

Рентабельность

ЧА = Прибыль от продаж/ЧА

Рентабельность

ЧА п.г. = 0,6 % Рентабельность ЧА о.г. = 2,2 %

| Показатель | Код | П.Г. | О.Г. | Δ | Темп |

| строки | ( +, — ) | прироста, | |||

| формы № 2 | % | ||||

| 1. Стоимость чистых активов, тыс.руб. | 22 512 268 | 22 691 231 | +178963 | +0,8 | |

| 2. Выручка от продаж товаров, продукции, работ, услуг, тыс. руб. |

010 | 2 396 190 | 3 475 712 | +1 079 522 | +45 |

| 3. Чистая прибыль (убыток), тыс. руб. | 190 | 196 793 | 216 448 | +19655 | +10 |

| 4. Оборачиваемость чистых активов, обороты (п. 2 / п. 1) |

0,11 | 0,15 | +0,04 | +36 | |

| 5. Продолжительность оборота чистых активов, дни (365 / п. 4) |

3 318 | 2 433 | — 885 | — 26,7 | |

| 6. Рентабельность чистых активов, % (п. 3 / п. 1) |

0,60% | 2,20% | 1,60% | +266 |

Оборачиваемость

ЧА очень высокая – негативный фактор для оценки деятельности организации, но

тенденции положительные.

На

сокращение продолжительности оборота ЧА повлияло увеличение выручки

организации.

Также

можно увидеть, что показатель рентабельности ЧА очень мал.

Это

означает, что предприятие недостаточно эффективно использует собственный

капитал и с каждого рубля собственных средств получает всего лишь 2 коп. чистой

прибыли в отчётном году.

Несмотря

на крайне низкие показатели, тенденции увеличения данных показателей отражают

оптимистичный прогноз финансово-экономической ситуации в организации.

| Соотношение | Характеристика | П.Г. | О.Г |

| ЧА — УК | Максимальная величина потерь ,которую может выдержать общество, прежде чем придётся уменьшать УК |

322 268 | 501 231 |

| ЧА — (УК + РК) | Потенциальная возможность увеличения УК за счёт имущества |

314 875 | 483 998 |

Величина

потерь, которую может выдержать предприятие, достаточно высока, так же как и

потенциальная возможность увеличения УК за счёт имущества.

Динамика

приведенных показателей улучшается, что показывает на растущие возможности

организации.

Вывод:

ЧА

за предыдущий и отчётный год превышают УК и их динамика положительная.

Это

позволяет утверждать о достаточно устойчивом финансово-экономическом положении

предприятия.

Возможности

организации растут, несмотря на очень низкие показатели рентабельности ЧА и

недостаточно эффективное использование собственных средств.

VII)

Анализ

прибыли до налогообложения

Проводится для того,

чтобы изучить состав, структуру и динамику прибыли до налогообложения по данным

финансово-бухгалтерской отчётности формы 2.

Такая оценка проводится

на основе горизонтального, вертикального и трендового методов анализа.

| Структура доходов, расходов и прибыли организации |

||||||||

| Показатель | предыдущий год | отчетный год | изменение за год | Доля факторов, % | ||||

| сумма, тыс. руб. | удельный вес | сумма, тыс. руб. | удельный вес | в тыс. руб. | темп прир., % | в структуре, % | ||

| Доходы от обычных видов деятельности (выручка) |

2 396 190 | 60,1 | 3 475 712 | 83,5 | 1 079 522 | 45,1 | 23,4 | 612,5 |

| Прочие доходы | 1 587 899 | 39,9 | 684 621 | 16,5 | (903 278) | (56,9) | (23,4) | (512,5) |

| в том числе процентные доходы (проценты к получению) |

245 750 | 6,1683 | 310 753 | 7,4694 | 65 003 | 26,5 | 1,301 | 36,882 |

| Итого доходы | 3 984 089 | 100,0 | 4 160 333 | 100,0 | 176 244 | 4,4 | — | 100 |

| Расходы от обычных видов деятельности | 2 251 453 | 60,9 | 2 970 247 | 79,6 | 718 794 | 31,9 | 18,7 | 2 142,8 |

| Прочие расходы | 1 444 145 | 39,1 | 758 896 | 20,4 | (685 249) | (47,5) | (18,7) | (2 042,8) |

| в том числе процентные расходы (проценты к уплате) |

16 864 | 0,4563 | 37 249 | 0,9989 | 20 385 | 120,9 | 0,5 | 60,7691 |

| Итого расходы | 3 695 598 | 100 | 3 729 143 | 100,0 | 33 545 | 0,9 | — | 100 |

| Прибыль от продаж | 144 737 | 50,2 | 505 465,0 | 117,2 | 360 728 | 249,2 | 67,1 | 252,8 |

| Прочий финансовый результат | 143 754 | 49,8 | (74 275,0) | (17,2) | (218 029) | (151,7) | (67,1) | (152,8) |

| в том числе процентный финансовый результат (проценты к получению за вычетом процентов к уплате) |

228 886 | 79,3 | 273 504 | 63,4 | 44 618 | 19,5 | (15,9) | 31,3 |

| Прибыль до налогообложения | 288 491 | 100 | 431 190 | 100,0 | 142 699 | 49,5 | — | 100 |

Проведя вертикальный

анализ, можно судить о типичности структуры доходов и расходов, формирующих

прибыль до налогообложения: в ней преобладают доходы от обычных видов

деятельности (60 % — предыдущий год, 83 % — отчётный).

Также можно отметить о

том, что фирма улучшает структуру капитала, увеличивая долю доходов от обычных

видов деятельности по сравнению с доходами от прочей деятельности.

Это связано с тем, что

организация перестала получать прибыль от прочей деятельности, в связи с тем,

что расходы по прочей деятельности превысили доходы по данной статье в отчётном

году.

Таким образом,

организация сокращает прочую деятельность и одновременно поддерживает и

расширяет основную. Об этом свидетельствуют данные горизонтального анализа:

доходы от основной деятельности выросли на 45 %, а доходы по прочей упали на 56

%.

Вывод :

Основным фактором,

повлиявшим на увеличение прибыли до налогообложения являются доходы от основной

деятельности, которые имеют положительную динамику. Это характеризует

предприятие как интенсивно развивающееся, что благотворно сказывается на

финансовой устойчивости предприятия — способности в срок погашать свои

краткосрочные и долгосрочные обязательства.

VIII) Анализ

показателей рентабельности

Рентабельность

представляет собой доходность (прибыльность) производственно-торгового процесса.

Ее величина измеряется уровнем рентабельности. Если предприятие получает прибыль,

оно считается рентабельным. Показатели рентабельности, применяемые в экономических

расчетах, характеризуют относительную прибыльность.

Показатели

рентабельности измеряют доходность предприятия с различных позиций и

группируются в соответствии с интересами участников экономического процесса,

рыночного обмена.

Показатели

рентабельности являются важными характеристиками факторной среды формирования

прибыли (и дохода) предприятий. По этой причине они являются обязательными

элементами сравнительного анализа и оценки финансового состояния предприятия.

При анализе производства показатели рентабельности используются как инструмент

инвестиционной политики и ценообразования.

| Анализ показателей рентабельности | ||||

| Показатель | расчет | предыдущий год | отчетный год | темп прироста, % |

| Валовая маржа, % | Валовая прибыль/Выручка х 100 | 24,37 | 31,24 | 28,16 |

| Рентабельность продаж, % | Прибыль от продаж/ Выручка х 100 | 6,04 | 14,54 | 140,76 |

| Чистая маржа, % | Чистая прибыль/ Выручка х 100 | 8,21 | 6,23 | (24,17) |

| Рентабельность основной деятельности, % |

Прибыль от продаж/ Себестоимость проданных товаров х 100 |

7,99 | 21,15 | 164,80 |

| Рентабельность активов (брутто),% | Прибыль до н/о и %/ Активы х 100 | 0,76 | 0,86 | 13,35 |

| Рентабельность внеоборотных активов, % |

Прибыль до н/о и %/ Внеоборотные активы х 100 |

1,04 | 1,12 | 7,36 |

| Рентабельность оборотных активов, % | Прибыль от продаж/ Оборотные активы | 1,35 | 4,10 | 204,40 |

| Рентабельность собственного капитала, % |

Прибыль чистая/Капитал собственный х 100 |

0,87 | 0,95 | 9,12 |

| Рентабельность инвестированного капитала, % |

Чистая операционная прибыль/ Инвестированный капитал х 100 |

0,59 | 0,51 | (14,38) |

Показатели

рентабельности продаж и рентабельности от основной деятельности выросли почти в

2 раза, что характеризует динамически развивающуюся организацию с хорошей

стороны.

Но

несмотря на бурную деятельность организации, её доля чистой прибыли в выручке

падает. Это происходит от того, что прочая деятельность перестала приносить

прибыль и расходы по ней превышают доходы.

| Факторный анализ рентабельности продаж | ||

| Показатель | предыдущий год | отчетный год |

| Рентабельность продаж, % | 9,86 | 17,97 |

| Материалоемкость, % | 11,97 | 8,45 |

| Зарплатоемкость, % | 26,60 | 23,46 |

| Амортизациоемкость, % | 16,53 | 16,49 |

| Ресурсоемкость по прочим затратам, % | 35,04 | 33,63 |

| Коэффициент производственных затрат, % |

0,76 | 0,69 |

| Коэффициент управленческих затрат, % | — | 0,00 |

| Коэффициент коммерческих затрат, % | 0,18 | 0,16 |

Рентабельность

продаж обусловлена снижением производственных затрат, расходов на оплату труда

и затрат на материалы, а также снижением коммерческих затрат.

Таким

образом, себестоимость производимой продукции падает. Это отражает наиболее

эффективное использование организацией своих внутренних ресурсов и качественное

управление активами.

IX)

Анализ

отчёта о движении денежных средств

В мировой практике

большое внимание уделяется изучению и прогнозу движения денежных средств. Это

связано с тем, что из-за объективной неравномерности поступлений и выплат либо

в результате непредвиденных обстоятельств возникают проблемы с наличностью.

Какой бы ни была причина отсутствия наличных денег, последствия для предприятия

могут быть очень серьезные.

Отсутствие минимально

необходимого запаса денежных средств свидетельствует о серьезных финансовых

затруднениях. Чрезмерная величина денежных средств говорит о том, что реально

предприятие терпит убытки, связанные с инфляцией и обесценением денег, так и с

упущенной возможностью их выгодного размещения и получения дополнительного

дохода. В этой связи возникает необходимость оценки движения денежных потоков

предприятия.

Отчёт о движении

денежных средств состоит из трех основных разделов:

·

Операционная

деятельность — денежные потоки, возникающие, как правило, основной, приносящей

доход, деятельности компании.

·

Инвестиционная

деятельность — расходы на ресурсы, предназначенные для генерирования будущего

дохода.

·

Финансовая

деятельность — денежные потоки, связанные с формированием капитала компании

Для

анализа движения денежных средств можно использовать два метода: прямой и

косвенный:

1)

При

использовании прямого метода сопоставляются абсолютные суммы поступления и

расходования денежных средств по видам деятельности: текущей, инвестиционной и

финансовой. Достоинство данного метода состоит в том, что он позволяет оценить

общие суммы прихода и расхода денежных средств предприятия, определить статьи,

по которым формируется наибольший приток и отток денежных средств в разрезе

видов деятельности. Информация, полученная при использовании данного метода,

применяется при прогнозировании денежных потоков. Однако данный метод имеет

существенный недостаток, потому что он не раскрывает взаимосвязи полученного

финансового результата и изменения денежных средств на счетах предприятия.

2)

Косвенный

метод предпочтителен с аналитической точки зрения, так как позволяет определить

взаимосвязь полученного финансового результата с изменением величины денежных

средств. Данный метод предполагает корректировку чистой прибыли (убытка) для

преобразования величины полученного финансового результата в величину чистого

денежного потока. Для этого следует установить влияние изменений по каждой

статье актива и пассива баланса на состояние денежных средств предприятия и его

чистой прибыли. Например, прирост краткосрочных обязательств не влечет оттока

денежных средств, поэтому его следует прибавить к чистой прибыли, а при

уменьшении – вычесть. Уменьшение оборотных активов влечет к притоку денежных

средств, поэтому чистую прибыль следует увеличить на уменьшение оборотных

активов. И наоборот, увеличение оборотных активов влечет к оттоку денежных

средств, поэтому чистую прибыль следует уменьшить на увеличение оборотных

активов. В результате корректировки чистой прибыли устанавливается реальный

приток (отток) денежных средств.

| Структура поступлений и платежей (предыд. год) |

||||

| Показатель | сумма | из нее | ||

| по текущей деятельности | по инвестиционной деятельности | по финансовой деятельности | ||

| Поступления, тыс. руб. | 63 935 313 | 4 594 983 | 46 442 235 | 12 898 095 |

| Поступления, % | 100 | 7,2 | 72,6 | 20,2 |

| Платежи, тыс. руб. | (64 048 042) | (4 187 844) | (52 789 775) | (7 070 423) |

| Платежи, % | 100 | 6,5 | 82,4 | 11,0 |

| Чистые денежные средства, тыс. руб. | (112 729) | 407 139 | (6 347 540) | 5 827 672 |

| Чистые денежные средства, % | (100) | 361 | (5 631) | 5 170 |

Как

видно по структуре денежных потоков , основной поток денежных средств поступает

из инвестиционной деятельности и финансовой. Это объясняется деятельностью

организации – газопромышленная компания, основным видом деятельности которой

является промышленное производство газа, ведёт свои расчёты по этой основной

деятельности в безналичных расчётах.

По

инвестиционной деятельности в структуре основным источником получения дохода

служит выдача займов, инвестиционные договора и наибольшая доля – это

поступления от использования ценных бумаг, что свидетельствует об успешном

ведении деятельности на рынке ценных бумаг — по этой деятельности организация

активно использует наличные денежные средства.

Основным

источником дохода по финансовой деятельности служат поступления от займов и

кредитов, предоставленным другим организациям.

| Структура поступлений и платежей (отчетный год) |

|||||

| Показатель | сумма | из нее | |||

| по текущей деятельности | по инвестиционной деятельности | по финансовой деятельности | |||

| Поступления, тыс. руб. | 77 707 960 | 6 950 963 | 55 014 360 | 15 742 637 | |

| Поступления, % | 100 | 8,9 | 70,8 | 20,3 | |

| Платежи, тыс. руб. | (78 135 178) | (5 692 026) | (67 666 137) | (4 777 015) | |

| Платежи, % | 100 | 7,3 | 86,6 | 6,1 | |

| Чистые денежные средства, тыс. руб. | (427 218) | 1 258 937 | (12 651 777) | 10 965 622 | |

| Чистые денежные средства, % | (100) | 295 | (2 961) | 2 567 | |

В

отчётном году структура практически не изменилась, использование наличных денежных

средств в расчётах не снизилось, но эффективность их использования упала, о чём

свидетельствует увеличение платежей в отчётном году.

Соответственно

упали и чистые денежные средства.

Также

динамика увеличения потоков денежных средств инвестиционной деятельности

свидетельствует об осуществлении значительных инвестиций во внеоборотные

активы: организация осуществляет солидные вложения в долгосрочные финансовые

вложения, переводя финансы в более устойчивые активы ; и динамика увеличения

финансовой деятельности говорит о том, что организация поддерживает свою

финансовую устойчивость за счёт внешних источников: выросли долгосрочные и

краткосрочные займы и кредиты, что говорит о том, что платёжеспособность

организации падает, и она испытывает нехватку финансов.

| Анализ обеспеченности денежными средствами |

|||

| Наименование показателя | расчет | предыдущий год | отчетный год |

| Среднедневной расход денежных средств, тыс. руб. |

платежи по текущей деятельности / 365 | 11 474 | 15 595 |

| Обеспеченность денежными средствами, дни |

среднегодовой остаток денежных средств / среднедневной расход |

45,447 | 16,125 |

| Интервал самофинансирования, дни | остаток денежных средств + КФВ + ДЗ/ среднедневной расход |

832 | 699 |

|

Полученные показатель обеспеченности Интервал самофинансирования показывает Динамика поступлений и платежей |

|||

| Показатель | предыдущий год | отчётный год | темп прироста, % |

| Поступления, тыс. руб. | 63 935 313 | 77 707 960 | 21,54 |

| Платежи, тыс. руб. | 64 048 042 | 78 135 178 | 21,99 |

| Чистые денежные средства, тыс. руб. | (112 729) | (427 218) | 278,98 |

Динамика

показателей отрицательная.

Чистые

денежные средства отрицательные, и темп прироста достаточно высокий, чтобы

судить о том, что организация испытывает проблемы с денежными средствами.

| Чистые денежные средств по видам деятельности | ||

| Показатель | предыдущий год | отчетный год |

| Чистые денежные средства: | (112 729) | (427 218) |

| в том числе | ||

| Текущая деятельность | 407 139 | 1 258 937 |

| Инвестиционная деятельность | (6 347 540) | (12 651 777) |

| Финансовая деятельность | 5 827 672 | 10 965 622 |

| АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ (косвенный метод) |

|

| Развернутый расчет без группировки по видам деятельности |

|

| источники притока/оттока денег |

значения |

| Прибыль отчетного года |

216 448 |

| Амортизация отчетного года |

573 073 |

| притоки (+) и оттоки (-): |

|

| внеоборотные активы | (13 156 283) |

| в том числе | |

| нематериальные активы | (26 907) |

| основные средства | (3 139 323) |

| незавершенное строительство |

(1 411 112) |

| доходные вложения в материальные ценности |

— |

| долгосрочные финансовые вложения |

(8 578 016) |

| отложенные налоговые активы |

(925) |

| прочие внеоборотные активы |

— |

| запасы и НДС | (181 930) |

| в том числе | |

| запасы сырья и материалов |

(26 215) |

| запасы незавершённого производства |

(7 135) |

| запасы готовой продукции и товаров отгруженных |

(375) |

| расходы будущих периодов и прочих запасов |

69 736 |

| НДС по приобретённым ценностям |

(217 941) |

| дебиторская задолженность, КФВ, прочие оборотные |

(1 827 386) |

| в том числе | |

| дебиторская задолженность свыше 12 месяцев |

(41 274) |

| дебиторская задолженность менее 12 месяцев |

(48 123) |

| краткосрочные финансовые вложения |

(1 736 219) |

| прочие оборотные активы |

(1 770) |

| капитал инвестированный |

— |

| в том числе | |

| уставный капитал | — |

| собственные акции, выкупленные у акционеров |

— |

| добавочный капитал | — |

| капитал накопленный | (37 485) |

| в том числе | |

| резервный капитал | 9 840 |

| нераспределённая прибыль |

(47 325) |

| долгосрочные пассивы | 3 968 531 |

| в том числе | |

| займы и кредиты | 3 957 460 |

| отложенные налоговые обязательства |

11 071 |

| прочие обязательства | — |

| краткосрочные кредиты и займы |

7 051 436 |

| кредиторская задолженность и прочие |

2 966 378 |

| в том числе | |

| кредиторская задолженность |

2 920 659 |

| задолженность участникам по выплате доходов |

32 985 |

| доходы будущих периодов |

— |

| резервы предстоящих расходов и платежей |

12 734 |

| прочие краткосрочные обязательства |

— |

| денежный поток за период |

(427 218) |

| денежный поток нарастающим итогом на конец года |

37 850 |

ликвидность

баланс задолженность прибыль

| Расчет с группировкой по видам деятельности |

||

| Виды деятельности | Значения за отчетный год |

прямой метод |

| Текущая деятельность | 3 455 463 | 1 258 937 |

| в том числе | ||

| чистая прибыль отчетного года |

216 448 | |

| амортизация отчетного года |

573 073 | |

| приросты балансовых статей: |

||

| отложенные налоги | 10 146 | |

| запасы и прочие оборотные активы |

34 241 | |

| НДС по приобретённым ценностям |

(217 941) | |

| дебиторская задолженность |

(89 397) | |

| собственный накопленный капитал |

(37 485) | |

| кредиторская задолженность |

2 920 659 | |

| прочие краткосрочные обязательства (задолженность перед участниками, ДБП, РПР, прочие) |

45 719 | |

| Инвестиционная деятельность |

(14 891 577) | (12 651 777) |

| приросты балансовых статей: |

||

| нематериальные активы | (26 907) | |

| основные средства | (3 139 323) | |

| незавершенное строительство |

(1 411 112) | |

| доходные вложения в материальные ценности |

— | |

| долгосрочные финансовые вложения |

(8 578 016) | |

| прочие внеоборотные активы |

— | |

| краткосрочные финансовые вложения |

(1 736 219) | |

| Финансовая деятельность |

11 008 896 | 10 965 622 |

| приросты балансовых статей: |

||

| собственный инвестированный капитал |

— | |

| долгосрочные кредиты и займы |

3 957 460 | |

| прочие долгосрочные обязательства |

— | |

| краткосрочные кредиты и займы |

7 051 436 | |

| Денежный поток за период |

(427 218) | (427 218) |

| денежный поток нарастающим итогом на конец года |

37 850 | |

Вывод:

Влияние

кризиса экономики вызвало реакцию организации, которая заключается в

значительном увеличении оборотов по инвестиционной деятельности, а в частности,

увеличения долгосрочных финансовых вложений, что является разумным решением

переноса части ликвидных, но обесценивающихся активов, в более устойчивые

активы.

Организация

теряет свою платёжеспособность, что отражает падающие показатели обеспеченности

денежными средствами.

X)

Анализ

основных средств

Основные

фонды предприятия делятся на промышленно-производственные и непромышленные, а

также фонды непроизводственного назначения. Производственную мощность предприятия

определяют промышленно-производственные фонды. Кроме того, принято выделять

активную часть (рабочие машины и оборудование) и пассивную часть фондов, а

также отдельные подгруппы в соответствии с их функциональным назначением

(здания производственного назначения, склады, рабочие и силовые машины,

оборудование, измерительные приборы и устройства, транспортные средства и

т.д.). Такая детализация необходима для выявления резервов повышения

эффективности использования основных фондов на основе оптимизации их структуры.

Большой интерес при этом представляет соотношение активной и пассивной частей,

силовых и рабочих машин, так как от их оптимального сочетания во многом зависят

фондоотдача, фондорентабельность и финансовое состояние предприятия.

| Анализ структуры и динамики основных средств |

||||||||

| Показатель | начало года | конец года | изменение за год | доля факт. в измен. | ||||

| сумма, тыс. руб. | удел.вес | сумма, тыс. руб. | удел. вес | в тыс. руб. | темп прир., % | в структ., % | ||

| Здания | 372 133 | 2,8 | 410 868 | 2,5 | 38 735 | 10,4 | (0,3) | 1,2 |

| Сооружения и передаточные устройства | 12 608 920 | 94,6 | 15 535 535 | 94,4 | 2 926 615 | 23,2 | (0,2) | 93,7 |

| Машины и оборудование | 185 394 | 1,4 | 261 516 | 1,6 | 76 122 | 41,1 | 0,2 | 2,4 |

| Транспортные средства | 133 082 | 1,0 | 191 124 | 1,2 | 58 042 | 43,6 | 0,2 | 1,9 |

| Земельные участки и объекты природопользов. |

11 715 | 0,1 | 12 892 | 0,1 | 1 177 | 10,0 | (0,0) | 0,0 |

| Другие виды | 17 673 | 0,1 | 41 956 | 0,3 | 24 283 | 137,4 | 0,1 | 0,8 |

| Итого | 13 328 917 | 100,0 | 16 453 891 | 100,0 | 3 124 974 | 23,4 | — | 100,0 |

| в том числе активная часть основных средств (машины и оборудование) |

318 476 | 2,4 | 452 640 | 2,8 | 134 164 | 42,1 | 0,4 | 4,3 |

| пассивная часть основных средств (здания, сооружения и прочее) |

13 010 441 | 97,6 | 16 001 251 | 97,2 | 2 990 810 | 23,0 | (0,4) | 95,7 |

Данные

показатели свидетельствуют об активном вложении организации во внеоборотные

активы: прирост отражается увеличении количества активной и пассивной частях

основных средств. На значительную долю выросли здания и сооружения, также

возросло количество машин и оборудования.

| КОЭФФИЦИЕНТЫ СОСТОЯНИЯ ОСНОВНЫХ СРЕДСТВ |

||

| Показатель | предыдущий год | отчетный год |

| Средняя норма амортизации, % | 3,8 | |

| Коэффициент ввода, % | 19,9 | |

| Коэффициент выбытия, % | 1,1 | |

| Коэффициент обновления, % | 18,8 | |

| Коффициент годности, % | 94,2 | 91,9 |

| Коффициент износа, % | 5,8 | 8,1 |

| Средний срок полезного использования основных средств, лет |

26,0 | |

| Средний фактический срок полезного использования основных средств, лет |

1,8 | |

| Средний остаточный срок полезного использования основных средств, лет |

24,2 | |

| Средний срок полного обновления, лет | 4,5 | |

| Средний срок полного выбытия, лет | 98,3 | |

Показатели

использования ОС положительны: предприятие обновило почти 20 % нового

оборудования в отчётном году, а коэффициент годности почти приближается к 100%,

что отражает хорошее состояние ОС на конец года.

| Коэффициенты использования основных средств |

||

| основные средства взяты по первоначальной стоимости с учетом арендованных |

||

| Показатель | предыдущий год | отчетный год |

| Фондоотдача, руб./руб. | 0,32 | 0,38 |

| Фондоемкость, руб./руб. | 3,132 | 2,614 |

| Фондовооруженность, тыс. руб./чел. | 4 829,1 | 6 835,1 |

| Рентабельность основных средств, % | 1,9 | 5,6 |

Коэффициент

фондоотдачи низок как в предыдущем, так и в отчётном году.

Фондоёмкость

достаточно высока.

Фондовооружённость

такая высокая в следствии того, что оборудование на производство газа очень

высокозатратное, а количество обслуживающего персонала для обеспечения работы

оборудования необходимо немного.

| Факторный анализ рентабельности основных средств (факторы — фондоотдача и рентабельность продаж) |

|||

| основные средства по первоначальной стоимости с учетом арендованных и за вычетом переданных в аренду |

|||

| Показатель | расчет | предыдущий год | отчетный год |

| Рентабельность основных средств, % | Прибыль от продаж/ основные средства х 100 |

1,93 | 5,56 |

| Фондоотдача, руб./ руб. | Выручка/ Основные средства | 0,32 | 0,38 |

| Рентабельность продаж, % | Прибыль от продаж/ выручка х 100 | 6,04 | 14,54 |

| Прирост рентабельности основных средств за счет фондоотдачи, процентные пункты |

прирост фондоотдачи х рентабельность продаж в предыдущем году |

0,62 | |

| Прирост рентабельности основных средств за счет фондоотдачи, % |

17,07 | ||

| Прирост рентабельности основных средств за счет рентабельности продаж, процентные пункты |

прирост рентабельности продаж х фондоотдача в отчетном году |

3,01 | |

| Прирост рентабельности основных средств за счет рентабельности продаж, % |

82,93 | ||

| Итого изменение рентабельности, процентные пункты |

3,64 | ||

| Проверка | 3,64 | ||

Данные

показатели свидетельствуют о том, что рентабельность ОС возросла на 3,64

процентных пункта вследствие увеличения эффективности использования основных

средств, а также увеличения количества ОС.

| Анализ экстенсивных и интенсивных факторов использования основных средств |

||

| Показатель | предыдущий год | отчётный год |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс. руб. |

2 396 190 | 3 475 712 |

| Стоимость основных средств (с учетом арендованных и за вычетом переданных в аренду), тыс. руб. |

7 504 451 | 9 083 853 |

| Фондоотдача, руб./ руб. |

0,32 | 0,38 |

| Прирост выручки за счет экстенсивных факторов (увеличение основных средств), тыс. руб. |

554 397 | |

| Прирост выручки за счет экстенсивных факторов, % |

51,4 | |

| Прирост выручки за счет интенсивных факторов (увеличение фондоотдачи) |

525 125 | |

| Прирост выручки за счет интенсивных факторов, % |

48,6 | |

| Суммарный прирост выручки, тыс. руб. |

1 079 522 | |

| Суммарный прирост выручки (проверка), тыс. руб. |

1 079 522 |

|

А

прирост выручки обусловлен как ростом интенсивного фактора – то есть увеличения

количества оборудования, так и ростом экстенсивного фактора- то есть увеличение

фондоотдачи.

Вывод:

Предприятие

активно вкладывает средства в основные средства, как в активную так и в

пассивные части. Организация обновила в отчётном году 1\5 часть своих основных

средств: увеличилось как количество машин и оборудования, так и зданий и

сооружений, но в структуре активная часть стала занимать больше по сравнению с

отчётным, а так же темп прироста активной части гораздо выше темпа прироста

пассивной. Это говорит о том, что предприятие хочет повысить производительность

, увеличивает количество выпущенной продукции, что позволяет удержать

показатели рентабельности продаж, другие показатели эффективности деятельности

на достаточно высоком уровне в период кризиса, инфляции и других негативных

факторов.

XI)

Анализ

оборотных активов

Рациональное и

экономное использование как основных, так и оборотных фондов является

первоочередной задачей предприятия. Поэтому необходимо рассмотреть состав,

структуру и взаимоотношение оборотных производственных фондов.

Оборотные средства

являются одной из составных частей имущества предприятия. Состояние и

эффективность их использования – одно из главных условий успешной деятельности

предприятия. Развитие рыночных отношений определяет новые условия их

организации. Высокий уровень инфляции, неплатежи и другие кризисные явления

вынуждают предприятия изменить свою политику по отношению к оборотным

средствам, искать новые источники пополнения, изучать проблему эффективности их

использования.

Целью анализа оборотных

активов является повышение эффективности управления оборотными средствами.

Целью управления

оборотными средствами является определение их объема и структуры, а также

источников их покрытия и соотношения между ними, достаточного для обеспечения

долгосрочной производственной и эффективной финансовой деятельности

предприятия.

| Анализ динамики и структуры оборотных активов |

||||||||

| Показатель | начало года | конец года | изменение за год | доля факт. | ||||

| сумма, тыс. руб. | удель. вес, % | сумма, тыс. руб. | удель.вес, % | в тыс. руб. | темп прир., % | в струк., % | ||

| Запасы | 141 381 | 1,3 | 105 370 | 0,9 | (36 011) | (25,5) | (0,5) | (2,3) |

| сырье, материалы | 26 315 | 0,2 | 52 530 | 0,4 | 26 215 | 99,6 | 0,2 | 1,7 |

| затраты в незавершенном производстве | 1 875 | 0,0 | 9 010 | 0,1 | 7 135 | 380,5 | 0,1 | 0,5 |

| готовая продукция, товары отгруженные | — | — | 375 | 0,0 | 375 | — | 0,0 | 0,0 |

| расходы будущих периодов | 113 191 | 1,1 | 43 455 | 0,4 | (69 736) | (61,6) | (0,7) | (4,4) |

| прочие запасы и затраты | — | — | — | — | — | — | — | — |

| НДС по приобретенным ценностям | 1 033 643 | 9,6 | 1 251 584 | 10,2 | 217 941 | 21,1 | 0,5 | 13,8 |

| Дебиторская задолженность | 7 290 761 | 67,9 | 7 380 158 | 59,9 | 89 397 | 1,2 | (8,0) | 5,7 |

| Финансовые вложения | 1 811 639 | 16,9 | 3 547 858 | 28,8 | 1 736 219 | 95,8 | 11,9 | 109,7 |

| Денежные средства | 465 068 | 4,3 | 37 850 | 0,3 | (427 218) | (91,9) | (4,0) | (27,0) |

| Прочие оборотные активы | 273 | 0,0 | 2 043 | 0,0 | 1 770 | 648,4 | 0,0 | 0,1 |

| Итого оборотные активы | 10 742 765 | 100 | 12 324 863 | 100 | 1 582 098 | 14,7 | — | 100 |

Предприятие

активно вкладывает средства в краткосрочные финансовые активы, уменьшаются

расходы будущих периодов и увеличиваются сырье и материалы и затраты в

незавершённом производстве¸ что может говорить о том, что у организации

ещё не закончился производственный цикл, и при том необходимы ещё материалы,

которые пойдут в производство, а также растёт незавершённое производство.

| Группировка статей оборотных активов по ликвидности |

||||||

| Показатель | расчет | начало года | конец года | Оптим.структ.(исходя из норм.коэфф. ликв.), % |

||

| сумма, тыс. руб. | удельный вес, % | сумма, тыс. руб. | удельный вес, % | |||

| Неликвидные активы | незавершенное производство, расходы будущих периодов, прочие запасы, НДС, долгосрочная дебиторская задолженность, авансы выданные |

3 900 009 | 36,3 | 3 363 066 | 27,3 | менее 30 |

| Ликвидные активы | сырье и материалы, готовая продукция, краткосрочная дебиторская задолженность, прочие оборотные активы |

4 566 049 | 42,5 | 5 376 089 | 43,6 | более 67 |

| Высоколиквидные активы | финансовые вложения, денежные средства |

2 276 707 | 21,2 | 3 585 708 | 29,1 | приблизительно 3 |

| Итого оборотные активы | 10 742 765 | 100 | 12 324 863 | 100 | 100 | |

Анализ

структуры активов по степеням ликвидности отразил оптимальное количество

неликвидных активов, недостаточное количество ликвидных, а также высокий

показатель высоколиквидных активов за счёт увеличения дебиторской

задолженности.

| АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ОБОРОТНЫХ АКТИВОВ |

|||

| Анализ показателей эффективности использования оборотных активов |

|||

| Показатель | предыдущий год | отчетный год | |

| Коэффициент оборачиваемости оборотных активов, руб./ руб. |

0,22 | 0,28 | |

| Коэффициент оборачиваемости запасов и НДС, руб./ руб. |

2,04 | 2,56 | |

| Коэффициент оборачиваемости дебиторской задолженности, руб./ руб. |

0,33 | 0,47 | |

| Коэффициент оборачиваемости высоколиквидных активов, руб./ руб. |

1,05 | 0,97 | |

| Рентабельность оборотных активов, % |

1,35 | 4,10 | |

Оборачиваемость

оборотных активов увеличивается, так же как и динамика дебиторской

задолженности. А оборачиваемость высоколиквидных активов сокращается.

Одновременно увеличивается рентабельность оборотных активов, что отражает

наиболее эффективное использование оборотных активов в операционной

деятельности организации.

| Факторный анализ оборачиваемости оборотных активов |

|||

| (факторы — структура оборотных активов и оборачиваемость оборотных производственных фондов) |

|||

| Показатель | расчет | предыдущий год | отчетный год |

| Коэффициент оборачиваемости оборотных активов, раз в год |

Выручка/ оборотные активы | 0,22 | 0,28 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс. руб. |

исходные данные | 2 396 190 | 3 475 712 |

| Оборотные производственные фонды, тыс. руб. |

сырье, материалы, незавершенное производство, расходы будущих периодов, прочие |

141 654 | 107 038 |

| Оборотные активы, тыс. руб. | исходные данные | 10 742 765 | 12 324 863 |

| Удельный вес оборотных производственных фондов, % |

Оборотные производственные фонды/ Оборотные активы |

1,32 | 0,87 |

| Коэффициент оборачиваемости оборотных производственных фондов, раз в год |

Выручка/ Оборотные производственные фонды |

16,92 | 32,47 |

| Прирост коэффициента оборачиваемости за счет структуры оборотных активов |

прирост удельного веса оборотных производственных фондов х оборачиваемость оборотных активов в предыдущем году |

(0,105) | |

| Прирост коэффициента оборачиваемости за счет структуры оборотных активов |

% | (178,05) | |

| Прирост коэффициента оборачиваемости за счет коэффициента оборачиваемости оборотных производственных фондов |

прирост оборачиваемости производственных оборотных фондов х удельный вес оборотных производственных фондов в отчетном году |

0,164 | |

| Прирост коэффициента оборачиваемости за счет коэффициента оборачиваемости оборотных производственных фондов, % |

% | 278,05 | |

| Итого изменение коэффициента оборачиваемости оборотных активов |

0,0590 | ||

Период

оборота активов увеличивается, что негативно отражает финансово-экономическую

ситуацию организации.

Коэффициент

оборачиваемости вырос за счёт коэффициента оборачиваемости оборотных

производственных фондов, а также изменения структуры оборотных активов: общее

количество запасов падает за счёт снижения расходов будущих периодов, но сильно

увеличиваются краткосрочные финансовые вложения, что является положительным

фактором – перенос активов в достаточно устойчивые ликвидные активы.

В

основном это снижение произошло из-за резкого снижения расходов будущих

периодов, что говорит о том, что период планирования своих расходов на будущее

организация сократила в связи с шатким финансово-экономическим состоянием

экономики в целом.

| Анализ экстенсивных и интенсивных факторов использования оборотных активов |

||

| Показатель | предыдущий год | отчетный год |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс. руб. |

2 396 190 | 3 475 712 |

| Оборотные активы, тыс. руб. | 10 742 765 | 12 324 863 |

| Коэффициент оборачиваемости | 0,22 | 0,28 |

| Прирост выручки за счет экстенсивных факторов (увеличение оборотных активов), тыс. руб. |

398 773 | |

| Прирост выручки за счет экстенсивных факторов, % |

36,9 | |

| Прирост выручки за счет интенсивных факторов (увеличение оборачиваемости), тыс. руб. |

680 749 | |

| Прирост выручки за счет интенсивных факторов, % |

63,1 | |

| Суммарный прирост выручки, тыс. руб. | 1 079 522 | |

| Суммарный прирост выручки (проверка), тыс. руб. |

1 079 522 | |

Прирост

выручки обеспечило увеличение самих оборотных активов, а также их наиболее

эффективное использование в отчётном году.

Вывод:

Оборотные

активы организация использует достаточно эффективно. В отчётном году

увеличиваются такие статьи, как: запасы, незавершённое производство.

Предприятие активно вкладывает ресурсы в краткосрочные финансовые вложения

(достаточно устойчивые ликвидные активы) – что экономически целесообразно при

влиянии инфляции на ликвидность активов, их обесценение.

Прирост

выручки произошёл в большей степени за счёт интенсивных факторов – то есть

увеличения эффективности использования активной части- машин и оборудования, а

также за счёт увеличения их количества, что позволило увеличить общую

производительность предприятия.

Предприятие

сокращает планирование своих расходов на длительные сроки, о чём

свидетельствует резкое снижение расходов будущих периодов.

XII)

Анализ

контролируемости расходов

Для

определения возможной экономии по статьям издержек необходимо провести оценку

контролируемости статей.

Показатели

контролируемости расходов , от которых отчасти зависит устойчивость и качество

прибыли, не должны колебаться больше +10 или – 10 % от уровня предыдущего года.

| Структура расходов на производство и реализацию продукции по элементам (исходная информация — форма №5) |

||||||||

| Показатель | предыдущий год | отчетный год | изменение за год | доля факт. в измен. затрат | ||||

| сумма, тыс. руб. | удельный вес | сумма, тыс. руб. | удельный вес | в тыс. руб. | темп прир., % | в струк., % | ||

| Материальные затраты | 286 826 | 13,3 | 293 674 | 10,3 | 6 848 | 2,4 | (3,0) | 1,0 |

| Затраты на оплату труда |

549 501 | 25,4 | 701 811 | 24,6 | 152 310 | 27,7 | (0,8) | 22,0 |

| Отчисления на социальные нужды |

87 904 | 4,1 | 113 592 | 4,0 | 25 688 | 29,2 | (0,1) | 3,7 |

| Амортизация | 396 128 | 18,3 | 573 073 | 20,1 | 176 945 | 44,7 | 1,8 | 25,6 |

| Прочие затраты | 839 559 | 38,9 | 1 169 012 | 41,0 | 329 453 | 39,2 | 2,1 | 47,7 |

| Итого | 2 159 918 | 100,0 | 2 851 162 | 100,0 | 691 244 | 32,0 | — | 100,0 |

Материальные

затраты организации увеличились в связи с увеличением общего количества

производства, но в структуре затрат стали занимать меньше объёма, что может

свидетельствовать о снижении цены на покупаемые сырьё и материалы в связи с

кризисом.

Так

же в структуре уменьшились затраты на оплату труда и отчисления на соц. нужды,

зато произошло увеличении амортизации и прочих затрат в структуре.

Основным

фактором в увеличении затрат сыграли прочие затраты.

Ресурсоёмкость

и контролируемость расходов

| показатели | предыдущий год | отчетный год | изменение | Ресурсоемк. П.Г. | Ресурсоемк. О.Г. | темп прироста ресурсоемкости, % | вывод о контролир. расходов |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

2 396 190 | 3 475 712 | 1 079 522 | ||||

| Материальные затраты | 286 826 | 293 674 | 6 848 | 0,120 | 0,084 | (29,413) | неконтрол. расходы |

| Затраты на оплату труда и отчисления на социальные нужды |

637 405 | 815 403 | 177 998 | 0,266 | 0,235 | (11,807) | неконтрол. расходы |

| Амортизация | 396 128 | 573 073 | 176 945 | 0,165 | 0,165 | (0,264) | контрол. расходы |

| Прочие затраты | 839 559 | 1 169 012 | 329 453 | 0,350 | 0,336 | (4,006) | контрол. расходы |

| Расходы по обычным видам деятельности | 2 159 918 | 2 851 162 | 691 244 | 0,901 | 0,820 | (8,996) | контрол. расходы |

Колебания

материальных затрат и затрат на оплату труда и социальные отчисления высоки,

что влечёт за собой их неконтролируемость организацией.

Остальные

расходы: амортизация, прочие затраты – контролируются организацией.

В

общем расходы по обычным видам деятельности контролируются организацией.

| Анализ по функциональному принципу (расходы по статьям) |

|||||||

| предыд. год | отчет. год | изменение | ресурсоемк. предыд. год | ресурсоемк. отчетн. год | темп прироста коэффициентов расходов, % |

вывод о контрол.расходов | |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

2 396 190 | 3 475 712 | 1 079 522 | ||||

| Себестоимость проданных товаров, продукции, работ, услуг |

1 812 204 | 2 390 056 | 577 852 | 0,756 | 0,688 | (9,076) | контролируемые расходы |

| Коммерческие расходы | — | 7 910 | 7 910 | — | 0,002 | — | — |

| Управленческие расходы | 439 249 | 572 281 | 133 032 | 0,183 | 0,165 | (10,179) | неконтролируемые расходы |

Показатель

себестоимости продукции предприятие контролирует. Коммерческие расходы появились

лишь в отчётном году, видимо вследствие того, что предприятия в период кризиса

теряют часть своих клиентов и для привлечения и удержания контрагентов

организации пришлось финансировать коммерческие расходы.

Колебания

управленческих расходов большие, организация не контролирует их.

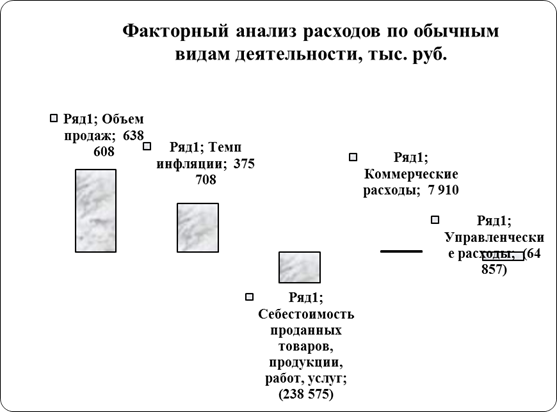

| Факторы, влияющие на расходы по обычным видам деятельности |

расчет | ранг фактора |

| Объем продаж | 638 608 | 1 |

| Темп инфляции | 375 708 | 2 |

| Себестоимость проданных товаров, продукции, работ, услуг |

(238 575) | 3 |

| Коммерческие расходы | 7 910 | 5 |

| Управленческие расходы | (64 857) | 4 |

На

увеличение расходов по обычным видам деятельности в большей степени повлияло

увеличение объёма продаж и инфляция.

На

уменьшение расходов повлияло снижение себестоимости и управленческих расходов в

структуре .

Вывод:

В

структуре затрат уменьшилась доля материальных затрат, затрат на оплату труда и

социальные отчисления. Эти расходы организация не контролирует вследствие

достаточно высоких колебаний показателей в сравнении с отчётным (более +10 или

– 10 ).

Также

организация не контролирует управленческие расходы.

В

отчётном году у организации появились коммерческие расходы, что свидетельствует