Анализ оборотных активов предприятия на примере ОАО "Экстра-М"

Аннотация

В данной

курсовой работе рассмотрен анализ оборотных активов предприятия на примере ОАО

«Экстра-М». Приведены несколько методов по расчету и оценке эффективности

использования оборотных активов на предприятии. Курсовая работа состоит из

разделов: краткая характеристика деятельности предприятия ОАО «Экстра-М»,

сводная характеристика финансового состояния деятельности организации, анализ

структуры и источников формирования оборотных средств, анализ обеспеченности

собственными оборотными средствами и эффективности их использования, анализ

оборачиваемости оборотных активов. Расчеты произведены на основе данных

Бухгалтерского баланса — форма № 1 и Отчета о прибылях и убытках – форма № 2 за

2006 и 2007гг, которые представлены в приложениях.Введение

Непременным

условием для осуществления предприятием хозяйственной деятельности является

наличие оборотных средств (оборотного капитала). Оборотные средства – это

денежные средства, авансированные в оборотные производственные фонды и фонды

обращения.Сущность

оборотных средств определяется их экономической ролью, необходимостью

обеспечения воспроизводственного процесса, включающего как процесс

производства, так и процесс обращения.Анализ

оборотных активов на предприятии представляет собой метод оценки обеспеченности

и эффективности использования оборотных средств на предприятии на основе

финансовой отчетности. В настоящее время анализ оборотных средств приобретает

все более значимое место в экономическом анализе деятельности предприятия. Это

связано прежде всего с целью минимизации затрат на приобретение и использование

оборотных средств и максимизацию отдачи от их использования. Результаты анализа

необходимы руководству для того, чтобы принимать решения по управлению в

области производства, сбыта. Также результаты финансового анализа позволяют

выявить уязвимые места, требующие особого внимания, и разработать мероприятия

по их ликвидации.Цели и

задачи курсовой работы: провести анализ оборотных активов предприятия путем

расчета структуры и динамики оборотных средств, рассчитать оборачиваемость

оборотных активов, обеспеченность ими предприятия и эффективность их

использования.Методы и

приемы, используемые в курсовой работе: метод сравнения, коэффициентный метод,

факторный анализ и др.Объект

исследования: ОАО «Экстра-М»1.

Характеристика

ОАО «Экстра-М»Полное

наименование: Открытое акционерное общество «Экстра М»Сокращенное

наименование: ОАО «Экстра М»ИНН: 7718083616

Место

нахождения: 107113, г. Москва, 3-я Рыбинская ул., 22Почтовый

адрес: 107113, г. Москва, 3-я Рыбинская ул., 22Телефон: 269-77-50

Факс: 269-77-47Сведения

о гос. регистрации: 050.145, Московская регистрационная палатаМакаронная

фабрика была основана в 30-х годах XX столетия. Фабрика до 1992 года была

государственным предприятием и осуществляла свою деятельность под

непосредственным контролем государства. В связи с политическими и

экономическими переменами в стране в 1992 году предприятие перешло на хозрасчёт

и полную самоокупаемость. В соответствии с Указом Президента Российской

Федерации «Об организационных мерах по преобразованию государственных

предприятий, добровольных объединений в акционерные общества» от 01 июля 1992

года №721 было учреждено Открытое Акционерное Общество «Экстра-М», именуемое в

дальнейшем «Общество» и создано без ограничения срока его деятельности.Начиная

с 2000 года, на предприятии началась модернизация производства, установка

первой линии итальянского производства, выпуск продукции по итальянской

технологии. Сегодня предприятие является крупнейшим производителем и лидером по

продажам макаронных изделий в Москве.Уставный

капитал Общества составляет 4240 000 рублей. Он состоит из номинальной

стоимости привилегированных акций общества, приобретённых акционерами.

Номинальная стоимость акции составляет 10 рублей за одну акцию. Уставный

капитал Общества может быть увеличен путём увеличения номинальной стоимости

акций или размещения дополнительных акций.Предметом

деятельности является производство и реализация макаронных изделий, их

хранение. Свою продукцию ОАО «Экстра-М» реализует по договорным, свободным,

оптово-отпускным ценам.Основные

задачи Общества:·

Изучение

конъюнктуры рынка и умение адаптировать развитие производства под постоянно

меняющуюся конъюнктуру рынка.·

Обеспечение

оперативного регулирования объема и номенклатуры производства, что позволяет

приспосабливаться к колебаниям спроса на продукцию.·

Обеспечение

высокого качества продукции.·

Увеличение

производственной мощности предприятия и улучшение его использования.·

Обеспечение

средствами производства и организация их ремонта.·

Внедрение

безотходных технологий, сертификации качества, совершенствование организации

внутризаводского транспорта, структуры производственного процесса.На

предприятии ведется полная документация:—

учредительные документы, а также нормативные документы, регулирующие отношения

внутри предприятия;— все

документы бухгалтерского учета, необходимые для проведения собственных ревизий,

а также проверок соответствующими государственными органами;— реестр

акционеров;—

протоколы заседаний, собраний акционеров, Совета директоров и ревизионной

комиссии;—

перечень лиц, имеющих доверенности на представление общества;— список

всех членов Совета директоров и должностных лиц администрации.Основным

видом деятельности ОАО «Экстра-М» является производство макаронных изделий

высокого качества на отечественном и импортном оборудовании фирмы «Pavan»

(Италия).1.

Анализ

основных производственно-экономических показателей деятельности предприятияТаблица

1. Анализ динамики основных производственно-экономических показателей

| Показатели | Единица измерения | Года | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | ||

| Выручка от продаж | тыс. руб. | 256308 | 309601 | 510459 | 574691 | 807968 |

| Абсолютное отклонение |

тыс. руб. | — | 53293 | 200858 | 64232 | 233277 |

| Темп роста (снижения) |

% | 100,00 | 120,79 | 164,88 | 112,58 | 140,59 |

| Полная себестоимость продаж |

тыс. руб. | 264897 | 304608 | 519827 | 573591 | 803717 |

| Абсолютное отклонение |

тыс. руб. | — | 39711 | 215219 | 53764 | 230126 |

| Темп роста (снижения) |

% | 100,00 | 114,99 | 170,65 | 110,34 | 140,12 |

| Затраты на 1 руб. проданной продукции |

коп. | 1,03 | 0,98 | 1,02 | 1,00 | 0,99 |

| Абсолютное отклонение |

коп. | — | — 0,05 | 0,03 | — 0,02 | 0,00 |

| Прибыль от продаж | тыс. руб. | 3869 | 4993 | — 9369 | 1100 | 4251 |

| Абсолютное отклонение |

тыс. руб. | — | 1124 | — 14362 | 10469 | 3151 |

| Темп роста (снижения) |

% | 100,00 | 129,05 | — 187,64 | — 11,74 | 386,45 |

| Чистая прибыль | тыс. руб. | — 48359 | — 42127 | — 35167 | — 4510 | — 10786 |

| Абсолютное отклонение |

тыс. руб. | — | 6232 | 6960 | 30657 | — 6276 |

| Темп роста (снижения) |

% | 100,00 | 87,11 | 83,48 | 12,82 | 239,16 |

| Среднесписочная численность работников |

чел. | 297 | 289 | 299 | 296 | 291 |

| Абсолютное отклонение |

чел. | — | — 8 | 10 | — 3 | — 5 |

| Темп роста (снижения) |

% | 100,00 | 97,31 | 103,46 | 99,00 | 98,31 |

| Производительность труда |

тыс. руб. / чел. | 862,99 | 1071,28 | 1707,22 | 1941,52 | 2776,52 |

| Абсолютное отклонение |

тыс. руб. | — | 208,29 | 635,94 | 234,30 | 835,00 |

| Темп роста (снижения) |

% | 100,00 | 124,14 | 159,36 | 113,72 | 143,01 |

| Фонд оплаты труда | тыс. руб. | 53491 | 59003 | 61900 | 63570 | 67567,29 |

| Абсолютное отклонение |

тыс. руб. | — | 5512 | 2897 | 1670 | 3997,29 |

| Темп роста (снижения) |

% | 100,00 | 110,30 | 104,91 | 102,70 | 106,29 |

| Средняя годовая заработная плата одного работника |

тыс. руб. | 180,10 | 204,16 | 207,02 | 214,76 | 232,19 |

| Абсолютное отклонение |

тыс. руб. | — | 24,06 | 2,86 | 7,74 | 17,43 |

| Темп роста (снижения) |

% | 100,00 | 113,36 | 101,40 | 103,74 | 108,11 |

| Среднегодовая стоимость ОПФ |

тыс. руб. | 169897,0 | 141496,5 | 125967 | 100590 | 73974,5 |

| Абсолютное отклонение | тыс. руб. | — | — 28400,50 | — 15529,50 | — 25377,00 | — 26615,50 |

| Темп роста (снижения) |

% | 100,00 | 83,28 | 89,02 | 79,85 | 73,54 |

| Фондоотдача | руб. / руб. | 1,51 | 2,19 | 4,05 | 5,71 | 10,92 |

| Абсолютное отклонение |

— | 0,68 | 1,86 | 1,66 | 5,21 | |

| Рентабельность продукции (рассчитанная по прибыли от продаж) |

% | 1,46 | 1,64 | — 1,80 | 0,19 | 0,53 |

| Абсолютное отклонение |

п. п. | — | 0,18 | — 3,44 | 1,99 | 0,34 |

Данная

таблица составлена на основе данных Бухгалтерского баланса – ф. №1 и Отчета о

прибылях и убытках – ф. №2 за 2006 и 2007г, представленных в Приложениях 1, 2,

3, 4.

Целью

любого коммерческого предприятия является получение прибыли. В целом по

предприятию можно сказать, что данная цель не была достигнута. В течение

рассматриваемых пяти лет показателю чистая прибыль присуще отрицательное

значение. Максимальное значение принадлежит данному показателю в 2004г. — 48359

тыс. руб., это может быть связано с минимальным значением выручки от продаж за

рассматриваемый период – 256308 тыс. руб. Далее рассматривая данный показатель,

можно сказать, что ему присущ понижательный тренд, что является положительным

аспектом деятельности предприятия. Наиболее благоприятным годом для предприятия

был 2007г. – чистая прибыль была равна — 4510тыс. руб. Но уже в 2008г. произошел

отрицательный рост и он составил — 10786 тыс. руб.

Также,

можно говорить о 2006г., как о наиболее убыточном для предприятия. Об этом

свидетельствуют такие показатели как: выручка от продаж – единственное

отрицательное значение за рассматриваемый период присущ именно этому году — 9369

тыс. руб., и как следствие из этого, отрицательный показатель рентабельности

продукции — 1,80 %. Наибольшее значение затрат на 1 руб. реализованное

продукции, что свидетельствует о повышение материалоемкости продукции – 1,02

руб. и о неэффективным управлении оборотными активами предприятия.

Видимо,

пересмотрев политику предприятия в 2006г. и проанализировав допущенные ошибки,

управление предприятия приняло меры и уже в 2007г. наблюдается выход

организации из кризисного состояния. Об этом свидетельствует рост таких важных

показателей как, выручка от продаж; резкий рост рентабельности проданной

продукции – 0,19%; рост прибыли от продаж – 110 тыс. руб. и т.д.

Проведя

поверхностный анализ представленных показателей можно сделать следующие выводы:

1.

В

течение 5-ти лет наблюдается рост выручки от продаж. При этом наибольший рост

данного показателя произошел в 2006г. — увеличение на 65 %. Однако, в 2007г.

наблюдался наименьший темп прироста, он составил 13 п.п. Следующий же период

характеризуется резким скачком выручки, рост по сравнению с 2007г. составил

233277 тыс. руб.

2.

Прослеживается

также рост себестоимости продаж, что является отрицательным аспектом.

Наибольшее увеличение данного показателя произошло в 2006г. – темп роста

составил 70,65%, что и стало решающим фактором, повлиявшим на столь

значительный рост выручки в 2006г. Увеличение данного показателя произошло по

ряду причин: рост затрат на 1 руб. проданной продукции (1,02 руб.),

максимальное значение показателя среднесписочная численность работников

достигнутое в 2006г. составило 299 человек, что повлекло за собой увеличение

ФОТа, и наиболее низкий показатель рентабельности продукции — 1,80% . Все это и

стало причиной столь высокой себестоимости производимой продукции.

3.

Анализируя

динамику затрат на 1 руб. продукции нельзя говорить о стабильности роста

(снижения) данного показателя. В 2004 г. Его значение составило 1,03 руб. Что

является очень высоким показателем и носит отрицательный характер. В 2005г.

Данное значение снизилось на 0,05 % за счет увеличения производительности

труда, снижению среднесписочной численности работников на 8 человек и ростом

фондоотдачи на 0,68 руб. В 2006г. затраты на 1 руб. проданной продукции вновь

выросли и составили 1,02 руб. Это связано прежде всего с ростом себестоимости

продаж, повлекшей за собой увеличение выручки. Начиная с 2007г. наблюдается

медленное снижение данного показателя, происходящее за счет опережающего роста

выручки от продаж над себестоимостью продукции.

4.

Рассматривая

показатели: прибыль от продаж и чистая прибыль, можно сказать, что 2006г. стал

наиболее убыточным по сравнению с другими представленными в таблице. Убыток от

продаж в 2006г. составил 9369 тыс. руб., а убыток по показателю чистая прибыль

– 35167 тыс. руб.

5.

Показатель

производительность труда на протяжении всех 5 лет растет, за счет увеличения

фонда оплаты труда, и ростом средней годовой зарплаты одного работника.

6.

Снижение

среднегодовой стоимости ОПФ на протяжении 5-лет связано с моральным и

физическим устареванием основных средств предприятия, снижением их рыночной

стоимости и выбранной политикой амортизации ОПФ на предприятии.

7.

Динамика

показателя фондоотдачи напрямую зависит от выручки и среднегодовой стоимости

ОПФ. Наибольшее значение было достигнуто в 2008г. – 10,92 руб., это связано с

наибольшим значением выручки от продажи за рассматриваемый период – 807968 тыс.

руб. и наименьшим значением стоимости ОПФ – 73974,5 тыс. руб.

8.

Рентабельность

продукции от продаж рассчитывается как отношение прибыли от продаж к полной

себестоимости продаж. Наибольшее значение данный показатель достиг в 2005г. и

составил 1,64%, а в 2006г. резко сократился и достиг отрицательного значения в

— 1,80 %. Данный скачок связан с убытком, полученным организацией в 2006г.

2. Анализ

структуры и динамики оборотных активов и источников их формирования

Оборотные

активы – часть авансированного капитала. К оборотным активам в отличие от

внеоборотных относятся активы, срок обращения которых заканчивается в течение

12 месяцев после отчетной даты или в течение нормального операционного цикла,

если он не превышает 12 месяцев[1].

Таблица

2. Анализ структуры оборотных активов, тыс. руб.

| Показатели | Абсолютные величины |

Удельные веса (%) в общей величине оборотных активов |

Изменения | ||||

| На 31.12.2006г | На 31.12.2007г | На 31.12.2006г | На 31.12.2007г | в абсолютных величинах |

в удельных весах | % к изменению общей величины оборотных активов |

|

| Запасы | 29660 | 33515 | 43,7 | 10,7 | 3855 | — 33,0 | 1,6 |

| НДС по приобретенным ценностям |

1097 | 1098 | 1,6 | 0,3 | 1 | — 1,3 | 0,0 |

| Краткосрочная дебиторская задолженность |

37105 | 279344 | 54,7 | 88,9 | 242239 | 34,3 | 98,3 |

| Краткосрочные финансовые вложения |

— | — | — | — | — | — | — |

| Денежные средства | 28 | 245 | 0,04 | 0,08 | 217 | 0,04 | 0,1 |

| Прочие оборотные активы |

— | — | — | — | — | — | — |

| Итого оборотных активов |

67890 | 314202 | 100 | 100 | 246312 | 0 | 100 |

В

целом по предприятию наблюдается существенный рост объема оборотных активов,

прирост составил 246312 тыс. руб. В первую очередь, данный показатель достигнут

за счет значительного увеличения дебиторской задолженности, роста денежных

средств и объема запасов.

В

табл. 1 проводится горизонтальный и вертикальный анализ оборотных активов по

данным бухгалтерского анализа. Проанализировав следующие данные можно сделать

следующие выводы:

1.

В

течение года произошло увеличение запасов на 3855 тыс. руб. С одной стороны

можно говорить об увеличение оборотных средств, как о желании расширить объем

производства, но с другой, увеличение запасов может свидетельствовать о

неэффективном управлении оборотными активами и как следствие, снижение деловой

активности предприятия и увеличение периода оборота средств.

2.

Значительный

рост наблюдается в краткосрочной дебиторской задолженности на 34,3 п.п. (242239

тыс. руб.). Это является свидетельством увеличения продаж продукции в кредит.

Динамика этого показателя в значительной степени зависит от кредитной политики

предприятия, устанавливающей принципы расчетов с покупателями, и от

эффективности системы кредитного контроля, обеспечивающей своевременность

поступления оплаты от покупателей за отгруженные товары.

3.

Также

рост наблюдается и по ст. «Денежные средства» с 28 тыс. руб. в 2006г. до 245

тыс. руб. в 2007г. Это может быть связано с увеличением денежных средств на

валютном счете, расчетном, специальном счетах и в кассе предприятия. Дать более

подробную характеристику причин изменения данной статьи, к сожалению нельзя

ввиду отсутствия данных.

Теперь

рассмотрим структуру оборотных средств:

4.

В

2006г. наибольших удельный вес в общей величине оборотных активов имела дебиторская

задолженность (54,7%), удельный вес запасов составил (47,3%), минимальный же

вес приходится денежные средства (0,04%). В 2007г. выявлены следующие изменения

в структуре оборотных средств: произошло значительное увеличение краткосрочной

дебиторской задолженности на 34,3% по сравнению с предыдущим периодом, тем

самым позволив данной статье увеличить вес в общем объеме оборотных активов до

88,9%.

5.

Не

смотря на увеличение производственных запасов на предприятии на 3855 тыс. руб.,

удельный вес данной категории сократился на 33,0%, это связано с существенным

ростом дебиторской задолженности.

6.

Наименьший

удельный вес в 2007г. принадлежит статье НДС по приобретенным ценностям 0,3 % в

общем объеме оборотных средств. Незначительный вес имеют также денежные средства

0,04% — на начало года и 0,08% на конец.

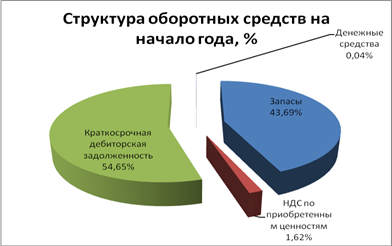

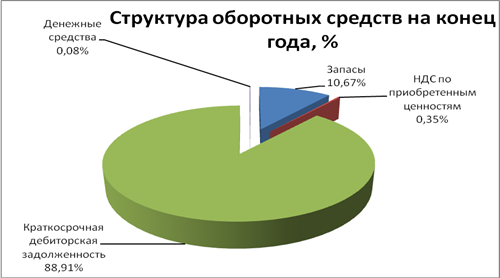

Для

более наглядного рассмотрения, представим структуру оборотных средств в виде

диаграмм.

Рис.1

Рис.2

Анализируя

данную диаграмму, можно с уверенностью утверждать, что выявлено значительное

увеличение дебиторской задолженности.

Рассматривая

данный показатель, нельзя прийти к однозначному выводу о качестве влияния

увеличения данной статьи. С одной стороны, рост дебиторской задолженности,

говорит о увлечении продажи продукции в кредит, следовательно, будущие платежи

гарантируют финансовую устойчивость предприятия. С другой стороны, увеличение

дебиторской задолженности, может свидетельствовать о неверной кредитной

политики предприятия, следствием которой может стать непогашение задолженности

вовремя и ее последующее списание в убыток.

3.

Анализ обеспеченности собственными оборотными

средствами и оценка обеспеченности ими предприятия

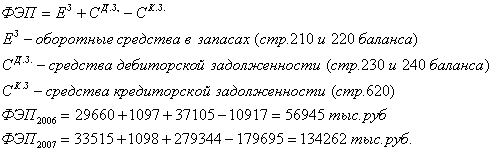

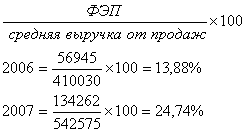

Рассчитаем

финансово-эксплутационную потребность в оборотных средствах на предприятии ОАО

«Экстра-М»:

Финансово-эксплуатационные

потребности можно также исчислять в процентах к обороту (объему продаж, выручке

от реализации), или во времени относительно оборота:

В

2006 году ФЭП равна 14% это означает, что нехватка оборотных средств

предприятия эквивалентна 1/7 годового оборота, практически 2 месяца (52 дня)

предприятие работает только на то, чтобы покрыть свои финансово-эксплутационные

потребности.

В

2007 году данный показатель возрос до 25%, что является отрицательным аспектом

деятельности предприятия, т.к. нехватка оборотных средств предприятия

увеличилась и теперь оно работает 4 месяца (91 день) только на покрытие ФЭП.

Желательно,

чтобы коммерческий кредит поставщиков перекрывал клиентскую задолженность.

Тогда у предприятия в каждый данный момент оказывается денежных средств даже

больше, чем необходимо для обеспечения бесперебойного производства (величина

финансово-эксплуатационных потребностей оказывается при этом отрицательной).

Решение

данной задачи сводится к расчету разумной длительности отсрочек платежей по

поставкам сырья (услугам других организаций) и реализации готовой продукции.

Следует отметить, что величина ФЭП неодинакова для различных отраслей и даже

для предприятий одной и той же отрасли

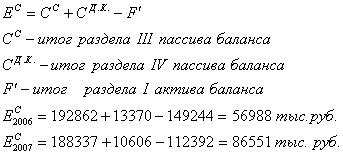

Определим

наличие собственных оборотных средств на предприятии ОАО «Экстра-М»:

По

данным расчетам предприятие в 2006г. имеет собственные оборотные средства 56988

тыс. руб., а в 2007г. 86551 тыс. руб., т.е. увеличение составило 29563 тыс.

руб.

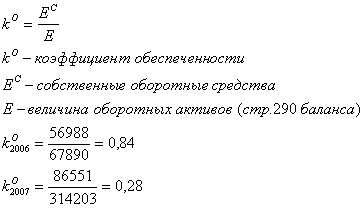

Произведем

расчет обеспеченности собственными средствами общей величины оборотных активов.

Коэффициент

обеспеченности собственными оборотными средствами общей величины оборотных

активов составил на начало года 0,84, а на конец года – 0,28. Норматив,

установленный Правительством Российской Федерации от 20 мая 1994 года № 498

«О некоторых мерах по реализации законодательства о несостоятельности

(банкротстве) предприятий», должен быть ![]() 0,1

0,1

(10%)[2].

В 2006г. предприятие было обеспечено на 84% собственными средствами, что

является показателем высокой финансовой устойчивости предприятия. В 2007г.

данный показатель упал до 24%, что является отрицательным аспектом деятельности

предприятия и свидетельствует об увеличении доли заемных средств.

Произведенные

расчеты сведем в табл. 3 и сделаем общие выводы.

Таблица

3

| Показатели | 2006 год | 2007 год | Абсолютное отклонение |

| ФЭП, тыс. руб. | 56945 | 134262 | +77317 |

|

|

56988 | 86551 | +29563 |

|

|

0,84 | 0,28 | — 0,56 |

По

данным расчетам можно сделать следующие выводы:

1.

ФЭП

в оборотных средствах за год увеличилась на 77317 тыс. руб. за счет

значительного роста дебиторской задолженности. Предоставление

отсрочек платежа клиентам, порождает потребность в финансировании за счет

привлеченных средств, т.к. предприятие воздерживается при этом от немедленного

возмещения затрат.

2.

Показатель

наличия собственных оборотных средств необходимо рассматривать в связке с ФЭП. ![]() в 2007г. возрос

в 2007г. возрос

по сравнению с предыдущем годом на 29563 тыс. руб. Это является положительным

аспектом деятельности предприятия. Но при этом необходимо помнить о возросшей

ФЭП. Таким образом, наличие собственных оборотных средств на ОАО «Экстра-М» не

хватает на покрытие потребности в них. Нехватка оборотных средств на покрытия

ФЭП составила: 134262-86551=47711 тыс. руб. Об этом же свидетельствует и

коэффициент обеспеченности оборотными средствами, снижение которого составило

0,56.

3.

Анализируя

2006г. можно утверждать о высокой обеспеченности оборотными средствами в данный

период. Наличие собственных оборотных активов превышает ФЭП на 43 тыс. руб. При

этом достаточно высокий показатель присущ и коэффициенту обеспеченности, в 2006

г. ОАО «Экстра-М» было обеспечено на 84% собственными оборотными активами.

Вывод:

предприятию ОАО «Экстра-М» необходимо обратить внимание на данные показатели и

провести ряд мер по прекращению ухудшения ситуации. Прежде всего, пересмотреть

политику управления дебиторской задолженности, управление запасами и денежными

средствами.

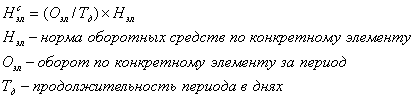

Для

оценки обеспеченности оборотными активами применяются также различные виды

расчетов нормативов потребностей в оборотных активах:

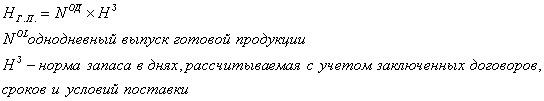

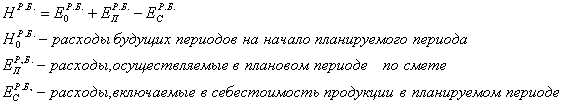

1)

Норматив

собственных оборотных средств по конкретному элементу

2)

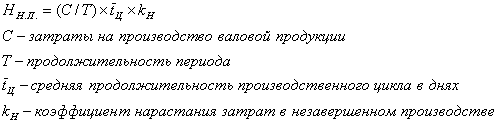

Норматив

оборотных средств на незавершенное производство:

3)

Нормирование

готовой продукции:

4)

Норматив

по статье «Расходов будущих периодов»:

К

сожалению, данные показатели по ОАО «Экстра-М» рассчитать нельзя, ввиду

отсутствия данных для расчета.

4.

Анализ оборачиваемости оборотных активов (средств)

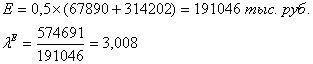

Для

оценки оборачиваемости оборотного капитала используются следующие показатели.

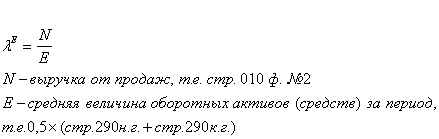

1.

Коэффициент оборачиваемости оборотных активов:

За

2006 год:

За

2007 год:

Коэффициент

характеризует отдачу продукции на каждый рубль оборотных средств или количества

оборотов. Следовательно, за 2006 год оборотные средства совершили 6,838

оборота, а в 2007 оборачиваемость упала вдвое и составила 3,008 оборота.

Замедление скорости оборотных средств стало следствием существенного увеличения

дебиторской задолженности с 37105 тыс. руб. до 279344 тыс. руб. Замедление

оборачиваемости оборотных активов приводит к росту их остатков, следовательно,

у предприятия возникает потребность в дополнительном финансировании.

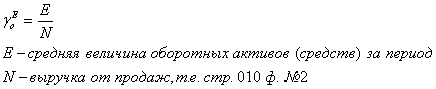

2.

Коэффициент

закрепления оборотных средств на 1 руб. продукции:

За

2006 год:

![]()

За

2007 год:

Данный

коэффициент характеризует долю запасов, приходящихся на 1 руб. себестоимости

реализованной продукции. Следовательно, можно утверждать, что на 1 руб.

реализованной продукции в 2006 году приходилось 0,146 рубля стоимости запасов,

а в 2007 году доля запасов в 1 рубле реализованной продукции увеличилась и

составила 0,332 рубля. Значительное увеличение связано с ростом

материалоемкости продукции.

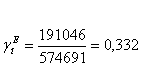

3.

Оборачиваемость

оборотных средств в днях:

За

2006 год:

За

2007 год:

По

данным расчетам видно, что оборачиваемость оборотных средств в днях выросла

более чем в 2 раза.

С

53 дней в 2006г., до 120 дней в 2007г. Замедление темпа оборачиваемости

оборотных средств в днях, свидетельствует о необходимости привлечения

дополнительных оборотных средств, увеличение потребности в них, это может

свидетельствовать о ухудшении их использования, о неверной политики управления

оборотными средствами.

Расчет

и оценка частных показателей оборачиваемости.

4.

Прямой

коэффициент оборачиваемости запасов:

За

2006 год:

За

2007 год:

Оборачиваемость

запасов показывает скорость списания запасов в связи с продажей товаров,

продукции, работ, услуг по обычным видам деятельности. По проведенным расчетам

видно, что оборачиваемость запасов выросла с 15,57 до 18,19. Рост

оборачиваемости запасов связан с увеличением выручки в 2007г. и снижением

стоимости запасов.

5.

Расчет уточненного значения показателя оборачиваемости

За

2006 год:

![]()

За

2007 год:

![]()

Данный

расчет произведен для определения наиболее точного значения коэффициента

оборачиваемости запасов, т.к. соотношение себестоимости проданных товаров к

средней стоимости запасов, наиболее конкретно отражает оборачиваемость запасов.

Расчет данного показателя еще раз подтверждают сделанные выше выводы. Рост

коэффициента в 2007г. составил 2,68 по сравнению с 2006г.

6.

Средний срок оборота запасов в днях

![]()

За

2006 год:

![]()

За

2007 год:

![]()

Средний

срок оборота запасов в днях показывает время поступления запасов в

производство. В нашем случае сокращения данного показателя на 3 дня

свидетельствует о росте эффективности использования производственных запасов на

предприятии.

7.

Оборачиваемость дебиторской задолженности

За

2006 год:

За

2007 год:

Снижение

оборачиваемости дебиторской задолженности свидетельствует о снижении платежной

дисциплины покупателей и об увеличении продаж с отсрочкой платежа. Для ОАО

«Экстра-М» данный показатель за два рассматриваемых года упал в 4 раза, что

является отрицательной характеристикой деятельности организации. Руководству

предприятия следует пересмотреть политику расчетов покупателей.

8.

Средний срок оборота дебиторской задолженности в

днях

![]()

За

2006 год:

За

2007 год:

Данный

показатель характеризует длительность погашения дебиторской задолженности в

днях. Наблюдается динамика роста данного показателя, что является отрицательным

моментом. Т.к. чем продолжительней период погашения, тем выше риск непогашения

дебиторской задолженности.

9.

Оборачиваемость денежных средств и краткосрочных

финансовых вложений

За

2006 год:

За

2007 год:

10.

Средний срок оборота денежных средств и краткосрочных

финансовых вложений в днях

![]()

За

2006 год:

За

2007 год:

Сделав

расчеты по п. 9, 10 можно проследить снижение оборачиваемости и увеличение

роста среднего срока оборота денежных средств. Это свидетельствует о

нерациональной организации работы предприятия, допускающего замедление

использования высоколиквидных активов.

11.

Оборачиваемость кредиторской задолженности

За

2006 год:

За

2007 год:

Значительное

снижение оборачиваемости кредиторской задолженности (с 41 оборота до 6 оборотов

в год) свидетельствует о снижении платежной дисциплины предприятия в отношениях

с кредиторами и (или) об увеличение покупок с отсрочкой платежа. Данный

показатель является отрицательным аспектом деятельности предприятия, снижение

платежеспособности, просрочка платежей может привести к нехватке финансовых

ресурсов на предприятии, снижению производства продукции, дальнейшей потери

покупателей и банкротству.

Руководству

предприятия следует пересмотреть политику управления кредиторской задолженностью

и принять соответствующие решения по предотвращению возможных последствий.

12.

Средний срок оборота кредиторской задолженности в

днях

![]()

За

2006 год:

За

2007 год:

Данный

коэффициент отражает средний срок возврата коммерческого кредита. Динамика

роста данного показателя (увеличение с 9 дней в 2006г. до 60 дней в 2007г.) еще

раз подтверждает снижение платежеспособности организации.

13.

Оборачиваемость кредитов и займов

За

2006 год: данные для расчета показателя отсутствуют

За

2007 год:

14.

Средний срок оборота кредитов и займов в днях

![]()

показатель оборотный актив производственный

За

2007 год:

![]()

15.

Оборачиваемость всех обязательств

За

2007 год:

16.

Средний срок оборота всех обязательств в днях

![]()

За

2006 год:

![]()

За

2007 год:

![]()

Если

сопоставить оборачиваемость краткосрочных обязательств с оборачиваемостью

дебиторской задолженности, то можно сделать следующий вывод: средний срок

погашения (оборота) краткосрочных обязательств (2006г.: 9 дней; 2007г.: 75 дней)

значительно, ниже среднего срока погашения (оборота) краткосрочной дебиторской

задолженности (2006г.: 26 дней; 2007г.: 100 дней).

Это

свидетельствует о финансовой неустойчивости предприятия, т.к. поступления от

дебиторов не обеспечивают своевременного проведения расчетов с кредиторами.

По

проведенным расчетам сформируем сводную таблицу и проведем анализ эффективности

использования оборотных средств.

Таблица

4. Анализ эффективности использования оборотных средств.

| Показатели | 2006 год | 2007 год | абсолютное отклонение |

темп роста |

| Коэффициент оборачиваемости оборотных средств |

6,838 | 3,008 | — 3,83 | 43,99 |

| Коэффициент закрепления оборотных средств на 1 руб. продукции |

0,146 | 0,332 | 0,186 | 227,40 |

| Оборачиваемость оборотных средств в днях |

52,65 | 119,68 | 67,03 | 227,31 |

| Коэффициент оборачиваемости запасов |

15,57 | 18,19 | 2,62 | 116,83 |

| Средний срок оборота запасов в днях |

23,11 | 19,79 | — 3,32 | 85,63 |

| Оборачиваемость дебиторской задолженности |

13,92 | 3,63 | — 10,29 | 26,08 |

| Средний срок оборота дебиторской задолженности в днях |

25,86 | 99,11 | 73,25 | 383,26 |

| Оборачиваемость денежных средств и краткосрочных финансовых вложений |

6420,87 | 4212,19 | — 2208,68 | 65,60 |

| Средний срок оборота денежных средств и краткосрочных финансовых вложений в днях |

0,06 | 0,08 | 0,02 | 133,33 |

| Оборачиваемость кредиторской задолженности |

40,93 | 6,03 | — 34,9 | 14,73 |

| Средний срок оборота кредиторской задолженности в днях |

8,8 | 59,7 | 50,9 | 678,41 |

| Оборачиваемость кредитов и займов |

0 | 23,97 | 23,97 | 0 |

| Средний срок оборота кредитов и займов в днях |

0 | 15,02 | 15,02 | 0 |

| Оборачиваемость всех обязательств |

0 | 4,82 | 4,82 | 0 |

| Средний срок оборота всех обязательств в днях |

8,8 | 74,72 | 65,92 | 849,09 |

В

целом по предприятию можно говорить о неэффективности использования оборотных

активов предприятия.

В

2007 г. прослеживается снижение коэффициента оборачиваемости оборотных средств

по отношению к 2006 г. на 43,99 п.п. Замедление скорости оборота оборотных

средств явилось следствием резкого увеличения дебиторской задолженности и

неэффективного управления оборотными средствами в целом.

О

неэффективном использовании оборотных средств также свидетельствует увеличение

коэффициента закрепления на 127,4 п.п., и рост длительности оборота оборотных

средств в днях с 53 до 120 дней.

Рост

оборачиваемости запасов, связан с увеличением выручки в 2007 г. и незначительному

снижению стоимости запасов.

Однако

о благоприятной тенденции свидетельствует сокращение срока оборота запасов в

днях с 23 дней до 20, это означает, что сократился срок поступления запасов в

непосредственное производство.

Существенное

место в оценке эффективности использования оборотных средств занимает

оборачиваемость дебиторской задолженности. Данный коэффициент сократился на 10

оборотов, при этом средний срок оборота дебиторской задолженности в днях

увеличился на 73 дня. Это свидетельствует об увеличении продаж с отсрочкой

платежа и росте длительности погашение долга покупателей. Рост

продолжительности периода погашения и резкое снижение оборачиваемости

увеличивает риск непогашения дебиторской задолженности. Руководству предприятия

следует пересмотреть политику управления дебиторской задолженности.

Также

можно сказать о неэффективном управлении высоколиквидными оборотными активами

предприятия, допускающем их замедление. Средний срок оборота наиболее ликвидных

активов (денежные средства, краткосрочные финансовые вложения) в 2007г вырос по

сравнению с 2006г на 0,02 дня. При этом оборачиваемости упала 65,6 п.п.

Еще

один важный показатель – оборачиваемость кредиторской задолженности. Резкое

снижение данного показателя более чем в 6,5 раз свидетельствует о снижении

платежеспособности организации ОАО «Экстра-М».

Руководству

предприятия следует пересмотреть политику управления оборотными активами и

принять решения по повышению эффективности их использования.

17.

Анализ продолжительности операционного и финансового цикла

На

основании данных о длительности частных оборотов рассчитаем длительность

операционного цикла.

Операционный

цикл равен времени между закупкой сырья и материалов или товаров и получением

выручки от реализации продукции.

![]()

В

2007 году по сравнению с 2006 годом операционный цикл увеличился на 70 дней.

Данный показатель является отрицательной характеристикой производства.

Поскольку при увеличении длительности операционного цикла, при прочих равных

условиях, увеличивается время между закупкой сырья и получением выручки,

вследствие чего снижается рентабельность.

Рост

длительности операционного цикла произошел благодаря существенному увеличению

периода оборота дебиторской задолженности – с 26 до 99 дней. Соответственно

увеличение данного показателя в днях неблагоприятно характеризует деятельность организации.

Основная задача предприятия – сжимать расчеты с покупателями, для этого

руководству следует пересмотреть политику управления дебиторской

задолженностью.

Финансовый

цикл — начинается с момента оплаты поставщикам материалов (погашение

кредиторской задолженности), заканчивается в момент получения денег от

покупателей за отгруженную продукцию (погашение дебиторской задолженности). По

данным расчетом видно, что длительность операционного цикла превышает срок

погашения задолженности кредиторам, следовательно, у предприятия возникает

потребность в дополнительных источниках финансирования. Финансовый цикл

предприятия должен быть как можно длиннее.

Проведем

факторный анализ операционного цикла методом цепных подстановок. Для этого

начертим статистическую таблицу.

Снижение

периода оборота производственных запасов на 3 дня привело к увеличению ОЦ до 46

дней (на 3 дня по сравнению с 2006г.). Увеличение срока оборота дебиторской

задолженности на 73 дня привело к росту длительности ОЦ на 73 дня.

Из

этого следует, что негативное влияние на длительность ОЦ оказывает увеличение

длительности периода оборота производственных запасов, чем выше срок оборота

производственных запасов, тем длиннее ОЦ, тем ниже рентабельность продукции

предприятия.

Заключение

Цель

курсовой работы заключалась в анализе оборотных средств (активов) предприятия. Рассмотрим

результаты проведенного анализа, причины, повлиявшие на их результат и пути

устранения их последствий.

По

результатам проведенного анализа структуры и динамики оборотных активов можно

сказать, что в целом предприятию наблюдается существенный рост объема оборотных

активов, прирост составил 246312 тыс. руб. В первую очередь, данный показатель

достигнут за счет значительного увеличения дебиторской задолженности, роста

денежных средств и объема запасов.

Прирост

дебиторской задолженности в 2007г. составил 34,26п.п. Это весьма большой

процент, поэтому организации необходимо уметь управлять дебиторской

задолженностью, в частности предоставлять скидки, вести контроль расчетов с

покупателями и более того иметь хорошего юриста, чтобы не иметь просроченной

дебиторской задолженности, но и ориентироваться на большой круг покупателей, чтобы

уменьшить риск неплатежеспособности.

В

течение года произошло увеличение запасов на 3855 тыс. руб.. При разной

эффективности использования оборотных средств рост запасов в одном из случае

может быть оценен как следствие расширения объемов деятельности, а в другом –

как следствие снижения деловой активности и соответствующего увеличения периода

оборота средств. Если же предприятие не нацелено на увеличение объема

производства, то не следует увеличивать объем запасов на складе предприятия.

Т.к. накопление больших запасов свидетельствует о спаде активности предприятия.

Большие сверхплановые запасы приводят к замораживанию оборотного капитала,

замедлению его оборачиваемости, в результате чего ухудшается финансовое

состояние предприятия. Кроме того, увеличивается налог на имущество, возникают

проблемы с ликвидностью, увеличивается порча сырья и материалов, растут

складские расходы, что отрицательно влияет на конечные результаты деятельности.

Анализ

обеспеченности собственными оборотными средствами показал, что предприятию

присуще нехватка собственных оборотных средств. Наличие собственных оборотных

средств на предприятии в 2006г. составило 56988 тыс. руб., а в 2007г. 86551

тыс. руб. При этом ФЭП в оборотных средствах в 2006г. составила 14% (56945 тыс.

руб.) от средней выручки от продаж, а в 2007г. ситуация ухудшилась и составила

25% (134262 тыс. руб.). Из этого видно, предприятие в 2006г. было обеспечено

собственными оборотными средствами на 84%, что является очень высоким

показателем, а в 2007г. ситуация ухудшилась и коэффициент обеспеченности

собственными оборотными средствами упал до 28%.

Желательно,

чтобы коммерческий кредит поставщиков перекрывал клиентскую задолженность.

Тогда у предприятия в каждый данный момент оказывается денежных средств даже

больше, чем необходимо для обеспечения бесперебойного производства (величина

финансово-эксплуатационных потребностей оказывается при этом отрицательной).

Решение

данной задачи сводится к расчету разумной длительности отсрочек платежей по

поставкам сырья (услугам других организаций) и реализации готовой продукции.

Анализ

оборачиваемости оборотных средств показал, что за 2006 год оборотные средства

совершили 6,838 оборота, а в 2007 оборачиваемость упала вдвое и составила 3,008

оборота. Замедление скорости оборотных средств стало следствием существенного

увеличения дебиторской задолженности с 37105 тыс. руб. до 279344 тыс. руб.

Замедление оборачиваемости оборотных активов приводит к росту их остатков,

следовательно, у предприятия возникает потребность в дополнительном финансировании.

Следует учесть, что для ускорения оборачиваемости оборотного капитала

необходимо изучать платежеспособный спрос потребителей (населения или

производственного сектора), чтобы не допускать наличие дебиторской

задолженности. Так как в условиях инфляции по истечению времени поступления

дебиторской задолженности недостаточны даже для простого воспроизводства, т.к.

они возвращаются обесцененными, также не исключена вероятность невозврата

дебиторской задолженности и списание ее в убыток.

Также

отрицательным явился рост оборачиваемости оборотных средств в днях, почти в 2

раза. С 53 дней в 2006г., до 120 дней в 2007г. Замедление темпа оборачиваемости

оборотных средств в днях, свидетельствует о необходимости привлечения

дополнительных оборотных средств, увеличение потребности в них, это может

свидетельствовать о ухудшении их использования, о неверной политики управления

оборотными средствами. Руководству следует обратить внимание на данный аспект

деятельности и принять необходимые решения по его устранению.

Анализ

продолжительности операционного и финансового цикла свидетельствует об

увеличении операционного цикла в 2007г. по сравнению с предыдущем годом на 70

дней. Данный показатель является отрицательной характеристикой производства.

Поскольку при увеличении длительности операционного цикла, при прочих равных

условиях, увеличивается время между закупкой сырья и получением выручки,

вследствие чего снижается рентабельность. Увеличение же финансового цикла

произошла за счет существенного увеличения операционного цикла и снижения

оборачиваемости кредиторской задолженности в днях.

Рост

длительности операционного цикла произошел благодаря существенному увеличению

периода оборота дебиторской задолженности – с 26 до 99 дней. Соответственно

увеличение данного показателя в днях неблагоприятно характеризует деятельность

организации. Основная задача предприятия – сжимать расчеты с покупателями, для

этого руководству следует пересмотреть политику управления дебиторской

задолженностью.

Анализ

эффективности использования оборотных средств предприятием показал, что

оборотные средства используются неэффективно.

В

заключение можно предложить некоторые возможные пути повышения эффективности

использования оборотных средств на предприятии ОАО «Экстра-М»:

1.

Убыток

от основного вида деятельности, вызванный высокой себестоимостью продукции,

ростом дебиторской и увеличением кредиторской задолженности, дефицит денежных

средств, неоправданное увеличение запасов и готовой продукции – наиболее важные

проблемы на предприятии. Избежать подобных проблем компания может, внедрив

систему нормирования оборотных активов. Для этого потребуется рассчитать

нормативы оборотных средств, протестировать правильность полученных результатов

и автоматизировать процедуры реализации и контроля установленных норм. Система

управления оборотными активами на предприятии должна быть комплексной, поэтому

нормированию подлежит каждый элемент оборотных активов. Но начинать все же

следует с наиболее проблемных элементов существующих оборотных активов:

денежные средства, дебиторская и кредиторская задолженность, запасы.

2.

Эффективность

использования оборотных средств, зависит прежде всего от умения управлять ими,

улучшать организацию производства и сбыта, повышать уровень коммерческой и

финансовой работы.

3.

Повышение

эффективности непосредственно связано с внедрением НТП в производство,

улучшением качества использования оборотных средств, повышение качества сырья и

материалов, внедрение новых технологий, как в само производство, так и в

производимый товар. Все это повлечет за собой повышение качества продукции,

рост конкурентоспособности производимого товара и как следствие достижение

главной цели коммерческой организации – получение прибыли.

4.

При

анализе деятельности предприятия ОАО «Экстра-М» было выявлено, что наибольший

урон эффективности использование оборотных средств был нанесен ростом

дебиторской задолженности предприятия. Для успешного управления дебиторской

задолженностью необходимо сформировать систему кредитных условий. В эти условия

входят следующие элементы: срок предоставления кредита; размер предоставляемого

кредита; стоимость предоставления кредита; система штрафных санкций за

просрочку использования обстоятельств покупателями. С целью максимизации

притока денежных средств, предприятию следует использовать разнообразные модели

договоров с гибкими условиями формы оплаты и ценообразования. Возможны

различные варианты: от предоплаты или частичной предоплаты до передачи на

реализацию и банковской гарантии.

5.

Большое

влияние на состояние оборотных активов оказывает их оборачиваемость. От этого

зависит не только размер минимально необходимых для хозяйственной деятельности

оборотных средств, но и размер затрат, связанных с владением и хранением

запасов. В свою очередь, это отражается на себестоимости продукции и, в

конечном итоге, на финансовых результатах предприятия. Все это обусловливает

необходимость постоянного контроля за оборотными активами и анализа их

оборачиваемости для определения производственно-коммерческого цикла.

Обеспеченность

предприятия оборотными средствами, эффективность их использования оказывают

заметное влияние на процесс воспроизводства, способствуя его бесперебойности,

ритмичности. В конечном итоге эффективность использования оборотных средств

сказывается на финансовых результатах деятельности предприятия. Поэтому

работники финансовых служб должны постоянно следить за состоянием оборотных

средств, структурой оборотных активов, результативностью их использования.

Список

используемой литературы

1.

Ефимова

О.В. Финансовый инструментарий для принятия экономических решений. Учебник. 2-е

изд. М.: Омега-Л, 2010.

2.

Лысенко

Д.В. Комплексный экономический анализ хозяйственной деятельности. М.: Инфра-М,

2008.

3.

Прыкина

Л.В. Экономический анализ предприятия. Учебник. 2-е изд. М.: ЮНИТИ, 2004.

4.

Савицкая

Г.В. Анализ хозяйственной деятельности предприятия. Учебник. 5-е изд., перераб

и доп., М.: Инфра-М, 2009.

5.

Шеремет

А.Д. Комплексный анализ хозяйственной деятельности.

М.: Инфра-М, 2008.

6.

1-ая

Макаронная Компания — http://www.1-mk.ru/

7.

Бюллетень

норм и законодательных актов — http://analitic.efko.ru/

[1]

Ефимова О.В. Финансовый инструментарий для принятия экономических

решений. Учебник. 2-е изд. М.: Омега-Л, 2010.

[2] Бюллетень

норм и законодательных актов — http://analitic.efko.ru/