Содержание

1. Финансовое оздоровление — процедура антикризисного

управления. Цель, основные последствия введения процедуры1.1 Введение процедуры финансового оздоровления

1.2 Процедура финансового оздоровления

1.3 Результаты финансового оздоровления предприятия

2. Аналитическая часть

2.1 Характеристика предприятия

2.2 Анализ динамики валюты баланса. Анализ структуры

пассивов и активов предприятия2.3 Анализ ликвидности

2.4 Анализ финансовой устойчивости

2.5 Анализ деловой активности и основных финансовых

результатов деятельности2.6 Выводы и предложения

1. Финансовое оздоровление — процедура

антикризисного управления. Цель, основные последствия введения процедуры

1.1 Введение процедуры финансового оздоровления

Финансовое оздоровление — процедура

банкротства, применяемая к должнику в целях восстановления его

платежеспособности и погашения задолженности в соответствии с графиком

погашения задолженности.В ходе наблюдения должник на

основании решения своих учредителей, органа, уполномоченного собственником

имущества должника — унитарного предприятия, учредители должника, орган,

уполномоченный собственником имущества должника — унитарного предприятия,

третье лицо или третьи лица в установленном порядке вправе обратиться к первому

собранию кредиторов, или к арбитражному суду с ходатайством о введении

финансового оздоровления.При обращении к собранию

кредиторов с ходатайством о введении финансового оздоровления лица, принявшие

решение об обращении с таким ходатайством, обязаны представить указанное

ходатайство и прилагаемые к нему документы временному управляющему и в

арбитражный суд не позднее чем за пятнадцать дней до даты проведения собрания

кредиторов.Временный управляющий обязан

предоставить кредиторам возможность ознакомления с указанными документами.Решение об обращении к первому

собранию кредиторов с ходатайством о введении финансового оздоровления

принимается на общем собрании большинством голосов учредителей должника,

принявших участие в указанном собрании, или органом, уполномоченным

собственником имущества должника — унитарного предприятия.По согласованию с должником

ходатайство о введении финансового оздоровления может быть подано третьим лицом

или третьими лицами. Указанное ходатайство должно содержать сведения о

предлагаемом обеспечении третьим лицом или третьими лицами исполнения должником

обязательств в соответствии с графиком погашения задолженности.Финансовое оздоровление вводится

арбитражным судом на основании решения собрания кредиторов.Одновременно с вынесением

определения о введении финансового оздоровления арбитражный суд утверждает

административного управляющего.В определении о введении финансового

оздоровления должен указываться срок финансового оздоровления, а также

содержаться утвержденный судом график погашения задолженности.В случае предоставления

обеспечения исполнения обязательств в соответствии с графиком погашения

задолженности определение о введении финансового оздоровления должно содержать

сведения о лицах, предоставивших обеспечение, размере и способах такого

обеспечения.Финансовое оздоровление вводится

на срок не более чем два года.С даты вынесения арбитражным

судом определения о введении финансового оздоровления наступают следующие

последствия:требования кредиторов по

денежным обязательствам и об уплате обязательных платежей, срок исполнения

которых наступил на дату введения финансового оздоровления, могут быть

предъявлены к должнику только с соблюдением порядка предъявления требований к

должнику;отменяются ранее принятые меры

по обеспечению требований кредиторов;аресты на имущество должника и

иные ограничения должника в части распоряжения принадлежащим ему имуществом

могут быть наложены исключительно в рамках процесса о банкротстве;приостанавливается исполнение

исполнительных документов по имущественным взысканиям, за исключением

исполнения исполнительных документов, выданных на основании вступивших в

законную силу до даты введения финансового оздоровления решений о взыскании

задолженности по заработной плате, выплате вознаграждений по авторским

договорам, об истребовании имущества из чужого незаконного владения, о

возмещении вреда, причиненного жизни или здоровью, и возмещении морального

вреда;запрещается удовлетворение

требований учредителя должника о выделе доли в имуществе должника в связи с

выходом из состава его учредителей, выкуп должником размещенных акций или

выплата действительной стоимости доли;запрещается выплата дивидендов и

иных платежей по эмиссионным ценным бумагам;не допускается прекращение

денежных обязательств должника путем зачета встречного однородного требования,

если при этом нарушается очередность удовлетворения требований кредиторов;не начисляются неустойки (штрафы,

пени), подлежащие уплате проценты и иные финансовые санкции за неисполнение или

ненадлежащее исполнение денежных обязательств и обязательных платежей,

возникших до даты введения финансового оздоровления.На сумму требований кредиторов

по денежным обязательствам и об уплате обязательных платежей, подлежащих

удовлетворению в соответствии с графиком погашения задолженности, начисляются

проценты.Неустойки (штрафы, пени), а

также суммы причиненных убытков в форме упущенной выгоды, которые должник

обязан уплатить кредиторам, в размерах, существовавших на дату введения

финансового оздоровления, подлежат погашению в ходе финансового оздоровления в

соответствии с графиком погашения задолженности после удовлетворения всех

остальных требований кредиторов.1.2 Процедура финансового оздоровления

На основании ходатайства

собрания кредиторов, административного управляющего или предоставивших

обеспечение лиц, содержащего сведения о ненадлежащем исполнении руководителем

должника плана финансового оздоровления или о совершении руководителем должника

действий, нарушающих права и законные интересы кредиторов и предоставивших

обеспечение лиц, арбитражный суд может отстранить руководителя должника от

должности.Должник не вправе без согласия

собрания кредиторов совершать сделки или несколько взаимосвязанных сделок, в

совершении которых у него имеется заинтересованность или которые:связаны с приобретением,

отчуждением или возможностью отчуждения прямо либо косвенно имущества должника,

балансовая стоимость которого составляет более пяти процентов балансовой

стоимости активов должника на последнюю отчетную дату, предшествующую дате

заключения сделки;влекут за собой выдачу займов (кредитов),

выдачу поручительств и гарантий, а также учреждение доверительного управления

имуществом должника.Должник не вправе без согласия

собрания кредиторов и лица или лиц, предоставивших обеспечение, принимать

решение о своей реорганизации (слиянии, присоединении, разделении, выделении,

преобразовании).В случае, если размер денежных

обязательств должника, возникших после введения финансового оздоровления,

составляет более двадцати процентов суммы требований кредиторов, включенных в

реестр требований кредиторов, сделки, влекущие за собой возникновение новых обязательств

должника, могут совершаться исключительно с согласия собрания кредиторов (комитета

кредиторов).Должник не вправе без согласия

административного управляющего совершать сделки или несколько взаимосвязанных

сделок, которые:влекут за собой увеличение

кредиторской задолженности должника более чем на пять процентов суммы

требований кредиторов, включенных в реестр требований кредиторов на дату

введения финансового оздоровления;связаны с приобретением,

отчуждением или возможностью отчуждения прямо либо косвенно имущества должника,

за исключением реализации имущества должника, являющегося готовой продукцией (работами,

услугами), изготовляемой или реализуемой должником в процессе обычной

хозяйственной деятельности;влекут за собой уступку прав

требований, перевод долга;влекут за собой получение займов

(кредитов).Должник вправе отчуждать

имущество, являющееся предметом залога, передавать его в аренду или

безвозмездное пользование другому лицу либо иным образом распоряжаться им, либо

обременять предмет залога правами и притязаниями третьих лиц только с согласия

кредитора, требования которого обеспечены залогом такого имущества, если иное

не предусмотрено федеральным законом или договором залога и не вытекает из

существа залога.Административный управляющий

действует с даты его утверждения арбитражным судом до прекращения финансового

оздоровления либо до его отстранения или освобождения арбитражным судом.Административный управляющий в

ходе финансового оздоровления обязан:вести реестр требований

кредиторов, за исключением случаев, предусмотренных настоящим Федеральным

законом;созывать собрания кредиторов в

случаях, установленных настоящим Федеральным законом;рассматривать отчеты о ходе

выполнения плана финансового оздоровления и графика погашения задолженности,

предоставляемые должником, и предоставлять заключения о ходе выполнения плана

финансового оздоровления и графика погашения задолженности собранию кредиторов;предоставлять на рассмотрение

собранию кредиторов (комитету кредиторов) информацию о ходе выполнения плана

финансового оздоровления и графика погашения задолженности;осуществлять контроль за

своевременным исполнением должником текущих требований кредиторов;осуществлять контроль за ходом

выполнения плана финансового оздоровления и графика погашения задолженности;осуществлять контроль за

своевременностью и полнотой перечисления денежных средств на погашение

требований кредиторов;в случае неисполнения должником

обязательств в соответствии с графиком погашения задолженности требовать от

лиц, предоставивших обеспечение исполнения должником обязательств в

соответствии с графиком погашения задолженности, исполнения обязанностей,

вытекающих из предоставленного обеспечения.Прекращение производства по делу

о банкротстве в связи с погашением требований кредиторов в ходе финансового

оздоровления влечет за собой прекращение полномочий административного

управляющего.В случае, если арбитражным судом

вынесено определение о введении внешнего управления либо принято решение о

признании должника банкротом и об открытии конкурсного производства и внешним

управляющим или конкурсным управляющим утверждено другое лицо, административный

управляющий продолжает исполнять свои обязанности до утверждения внешнего или

конкурсного управляющего.План финансового оздоровления,

подготовленный учредителями (участниками) должника, собственником имущества

должника — унитарного предприятия, утверждается собранием кредиторов и должен

предусматривать способы получения должником средств, необходимых для

удовлетворения требований кредиторов в соответствии с графиком погашения

задолженности, в ходе финансового оздоровления.График погашения задолженности

подписывается лицом, уполномоченным на это учредителями (участниками) должника,

собственником имущества должника — унитарного предприятия, и с даты утверждения

графика погашения задолженности арбитражным судом возникает одностороннее

обязательство должника погасить задолженность должника перед кредиторами в

установленные графиком сроки.Графиком погашения задолженности

должно предусматриваться погашение всех требований кредиторов, включенных в

реестр требований кредиторов, не позднее чем за месяц до даты окончания срока

финансового оздоровления, а также погашение требований кредиторов первой и

второй очереди не позднее чем через шесть месяцев с даты введения финансового

оздоровления.График погашения задолженности

по обязательным платежам, взимаемым в соответствии с законодательством о

налогах и сборах, устанавливается в соответствии с требованиями

законодательства о налогах и сборах.1.3 Результаты финансового оздоровления предприятия

В случае погашения должником

всех требований кредиторов, предусмотренных графиком погашения задолженности,

до истечения установленного арбитражным судом срока финансового оздоровления

должник представляет отчет о досрочном окончании финансового оздоровления.Административный управляющий

обязан в течение 15 дней с даты возникновения оснований для досрочного

прекращения финансового оздоровления созвать собрание кредиторов для рассмотрения

вопроса об обращении в арбитражный суд с ходатайством о досрочном прекращении

финансового оздоровления.Собрание кредиторов по итогам

рассмотрения отчета должника и заключения административного управляющего вправе

принять решение об обращении в суд с одним из ходатайств:о введении внешнего управления;

о признании должника банкротом и

об открытии конкурсного производства.Не позднее чем за месяц до

истечения установленного срока финансового оздоровления должник обязан

предоставить административному управляющему отчет о результатах проведения

финансового оздоровления.После получения заключения

административного управляющего или ходатайства собрания кредиторов арбитражный

суд назначает дату заседания по рассмотрению результатов финансового

оздоровления и жалоб кредиторов на действия должника и административного

управляющего.По итогам рассмотрения

результатов финансового оздоровления, а также жалоб кредиторов арбитражный суд

принимает один из судебных актов:определение о прекращении

производства по делу о банкротстве в случае, если непогашенная задолженность

отсутствует и жалобы кредиторов признаны необоснованными;определение о введении внешнего

управления в случае наличия возможности восстановить платежеспособность

должника;решение о признании должника банкротом

и об открытии конкурсного производства в случае отсутствия оснований для

введения внешнего управления и при наличии признаков банкротства.В случае неисполнения должником

графика погашения задолженности в течение более чем 5 дней административный

управляющий обязан обратиться к лицам, предоставившим обеспечение исполнения

должником обязательств в соответствии с графиком погашения задолженности, с

требованием об исполнении должником обязательств в соответствии с графиком

погашения задолженности.В случае удовлетворения

требований кредиторов лицами, предоставившими обеспечение исполнения должником

обязательств в соответствии с графиком погашения задолженности, требования лиц,

предоставивших обеспечение исполнения должником обязательств в соответствии с

графиком погашения задолженности, погашаются должником после прекращения

производства по делу о банкротстве или в ходе конкурсного производства в

составе требований кредиторов третьей очереди.Арбитражный суд по итогам

рассмотрения результатов проведения финансового оздоровления вправе вынести

определение о введении внешнего управления в случае:установления реальной

возможности восстановления платежеспособности должника;подачи в арбитражный суд

ходатайства собрания кредиторов о переходе к внешнему управлению в случаях,

предусмотренных настоящим Федеральным законом;проведения собрания кредиторов,

на котором было принято решение об обращении в арбитражный суд с ходатайством о

признании должника банкротом и об открытии конкурсного производства, появления обстоятельств,

дающих основания полагать, что платежеспособность должника может быть

восстановлена.Совокупный срок финансового

оздоровления и внешнего управления не может превышать два года.В случае, если с даты введения

финансового оздоровления до даты рассмотрения арбитражным судом вопроса о

введении внешнего управления прошло более чем восемнадцать месяцев, арбитражный

суд не может вынести определение о введении внешнего управления.

2. Аналитическая часть

2.1 Характеристика предприятия

Сеть магазинов «Тамара»

по форме функционирования относится к корпоративных торговых предприятий. В

настоящее время владельцем магазина является Совет директоров ЗАО «Артель

старателей Амур».Материально-техническая база

магазина включает в себя здание, подъездные пути, кабельные линии, техническое

оборудование (водопровод, канализация, отопление, освещение, вентиляция),

технологическое и торговое оборудование, инструменты и прочий инвентарь. Магазин

занимает первый этаж жилого дома (по виду зданий он относится к встроенным) и

отвечает всем технологическим, техническим, эстетическим и экономическим

требованиям, предъявляемым к магазинам данного класса.Магазины обслуживают городских

жителей, расположен в жилой зоне (в «спальном» районе), поэтому они

призваны удовлетворять наиболее массовые и постоянные потребности в товарах по

основным группам продовольственных и некоторых непродовольственных товарах

повседневного спроса. По форме товарной специализации это неспециализированные

магазин, а по методу продажи товаров — магазины самообслуживания.По ценовому уровню реализуемых

товаров они относятся к магазинам среднего уровня цен.В своей деятельности магазины

руководствуются Законом Российской Федерации «О защите прав потребителей»,

Правилами продажи отдельных видов продовольственных и непродовольственных

товаров и нормативными документами ЗАО «Артель старателей Амур».Деятельность магазинов

определяется сертификатом: данному торговому предприятию разрешена розничная

торговля продовольственными товарами, что подтверждается лицензиями.Организационная структура

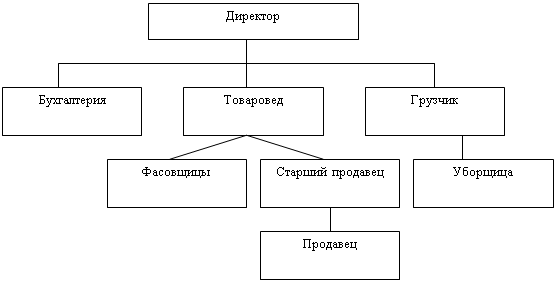

магазинов представлена на рисунке 1.1.1

Рис.1.1 Организационная

структура магазинов «Тамара»Директор осуществляет общее

руководство магазином, заключает договоры с поставщиками.Бухгалтерия осуществляет учет

реализованных товаров, а также ведет табельный учет отработанного времени.Товароведы отслеживают правильность

оформления получаемых продуктов, соблюдение сроков и условий хранения

скоропортящихся продуктов, достоверность сертификации товаров по действующим

ГОСТам и техническим условиям, производят заявки и приемку товара, изучают

спрос на все группы товаров.Товары в магазине размещены по

следующим принципам: покупателям предоставлена возможность быстро

ориентироваться в ассортименте товаров; созданы условия комфортности пребывания

в магазине: имеются столики для укладывания товаров покупателем; предоставляется

информация о новых товарах; торговые площади используются достаточно оптимально;

обеспечивается сохранность материальных ценностей.

2.2 Анализ динамики валюты баланса. Анализ

структуры пассивов и активов предприятия

Коэффициент валюты баланса

определяется по формуле:

,

где Бкг — баланс на конец года; Бнг

— баланс на начало года;

.

Суть горизонтального анализа

заключается в расчете величины абсолютного отклонения показателей отчетного

периода от показателей за прошедший год.Таблица 1

Горизонтальный анализ

Актив

На начало отч. периода

На конец отч. периода

± Δ

Пассив

На начало отч. периода

На конец отч. периода

± Δ

1

2

3

4

5

6

7

8

Нематериальные активы

2397

2251

— 146

Уставный капитал

321404

321404

—

Основные средства

516442

768452

252010

Добавочный капитал

100837

154071

53234

— в т. ч: земельные участки

30

30

—

Резервный капитал

5101

5101

—

— здания, оборудование

516412

768422

252210

Нераспредел. прибыль прошлых лет

62513

433

— 62080

Незаверш. строительство

66004

15279

— 50725

Непокрытый убыток прошлого года

8416

—

—

Долгосрочные фин. вложения

3910

5686

1776

Нераспределенная прибыль отчетного года

Х

88615

—

— инвест. в дочерн. общества

3471

4552

1081

Непокрытый убыток отчетного года

Х

—

—

— инвест. в завис. общества

33

33

—

Займы и кредиты

34075

149670

115595

— инвест. в др. организации

406

383

— 23

Прочие долгосрочные обязательства

139119

138559

— 560

— прочие фин. вложения

—

718

—

Займы и кредиты

3760

—

—

Запасы

23522

28594

5072

Кредит. задолженность

20141

32980

12839

— в т. ч: сырьё, материалы

23151

28147

4996

— в т. ч: поставщики и подрядчики

3384

10488

7104

— незаверш. производство

—

160

—

— векселя к уплате

—

419

—

готовая продукция

249

177

— 72

— задолженность перед государственными внебюджетными фондами

—

35

—

— расх. буд. периодов

122

110

— 12

— задолженность перед бюджетом

4301

7465

3164

НДС по приобр. ценностям

3630

1857

— 1773

— авансы полученные

—

1981

—

Дебит. задолженность

(платежи по которой ожидаются более чем

через 12 месяцев после отчетной даты)

1739

—

—

— прочие кредиторы

12456

12592

136

Дебит. задолженность

(платежи по которой ожидаются в течение

12 месяцев после отчетной даты)

68573

52083

— 16490

Задолженность учредителям по выплате доходов

1879

1660

— 219

— в т. ч. покупатели и заказчики

23621

32007

8386

— авансы выданные

13707

2417

— 11290

— прочие дебиторы

31245

17659

— 13586

Краткосрочные финансовые

вложения

2872

5617

2745

Денежные средства

8156

12674

4518

— в т. ч. касса

86

74

— 12

— расчетные счета

5100

12587

7487

— валютные счета

2970

13

— 2957

БАЛАНС

697245

892493

195248

БАЛАНС

697245

892493

195248

Суть вертикального (структурного)

анализа заключается в расчете удельного веса отдельных статей к итогу баланса,

а также в оценке их изменений.Таблица 2

Вертикальный анализ

Актив

На начало отч. периода

На конец отч. периода

Уд. вес в

балансе,%

± Δ, %

Пассив

На начало отч.

периода

На конец отч.

периода

Уд. вес в

балансе,%

± Δ, %

н. г.

к. г.

н. г.

к. г.

1

2

3

4

5

6

7

8

9

10

11

12

Нематериальные активы

2397

2251

0,35

0,3

— 0,05

Уставный капитал

321404

321404

46,1

36,0

— 10,1

Основные средства

516442

768452

74,1

86,1

12

Добавочный капитал

100837

154071

14,5

17,3

2,8

— в т. ч: земельные участки

30

30

—

—

—

Резервный капитал

5101

5101

0,7

0,6

— 0,1

— здания, оборудование

516412

768422

—

—

—

Нераспредел. прибыль прошлых лет

62513

433

8,9

0,1

— 8,8

Незаверш. строительство

66004

15279

9,5

1,7

— 7,8

Непокрытый убыток прошлого года

8416

—

1,21

—

— 1,21

Долгосрочные фин. вложения

3910

5686

0,6

1,0

0,4

Нераспределенная прибыль отчетного года

Х

88615

—

9,9

9,9

— инвест. в дочерн. общества

3471

4552

—

—

—

Непокрытый убыток отчетного года

Х

—

—

—

—

— инвест. в завис. общества

33

33

—

—

—

Займы и кредиты

34075

149670

4,9

16,7

11,8

— инвест. в др. организации

406

383

—

—

—

Прочие долгосрочные обязательства

139119

138559

19,9

15,5

— 4,4

— прочие фин. вложения

—

718

—

—

—

Займы и кредиты

3760

—

0,5

—

— 0,5

Запасы

23522

28594

3,4

3,2

— 0,2

Кредит. задолженность

20141

32980

2,9

3,7

0,8

— в т. ч: сырьё, материалы

23151

28147

—

—

—

— в т. ч: поставщики и подрядчики

3384

10488

—

—

—

— незаверш. производство

—

160

—

—

—

— векселя к уплате

—

419

—

—

—

— готовая продукция

249

177

—

—

—

— задолженность перед государственными внебюджетными фондами

—

35

—

—

—

— расх. буд. периодов

122

110

—

—

—

— задолженность перед бюджетом

4301

7465

—

—

—

НДС по приобр. ценностям

3630

1857

0,5

0,2

— 0,3

— авансы полученные

—

1981

—

—

—

Дебит. задолженность

(платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты)

1739

—

0,3

—

— 0,3

— прочие кредиторы

12456

12592

—

—

—

Дебит. задолженность

(платежи по которой ожидаются в течение 12 месяцев после отчетной

даты)

68573

52083

9,83

5,8

— 4,03

Задолженность учредителям по выплате доходов

1879

1660

0,3

0,2

— 0,1

— в т. ч. покупатели и заказчики

23621

32007

—

—

—

— авансы выданные

13707

2417

—

—

—

— прочие дебиторы

31245

17659

—

—

—

Краткосрочные финансовые вложения

2872

5617

0,42

0,6

0,18

Денежные средства

8156

12674

1,0

1,4

0,4

— в т. ч. касса

86

74

—

—

—

— расчетные счета

5100

12587

—

—

—

— валютные счета

2970

13

—

—

—

БАЛАНС

697245

892493

100

100

—

БАЛАНС

697245

892493

100

100

—

2.3 Анализ ликвидности

Платежеспособность предприятия

выступает в качестве внешнего проявления финансовой устойчивости, сущностью

которого является обеспечение оборотных активов долгосрочными источниками

формирования. Для оценки платежеспособности используются относительные и

абсолютные показатели.К относительным показателям

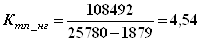

относятся:1. Коэффициент текущей

ликвидности:

,

где

Аоб — оборотные

активы (2-й раздел актива баланса);Обязат. кр. ср. —

краткосрочные обязательства (5-й раздел пассива — стр.630 — 650).

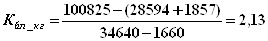

Следовательно, оборотные активы

превышают долги в 4,54 и 3,06 раза соответственно на начало и конец года (при

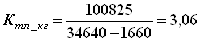

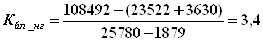

норме равной 2).2. Коэффициент быстрой

ликвидности:

,

где

Алик — ликвидные

активы (2-й раздел актива — (стр.210 + 220));

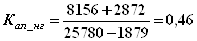

Следовательно, активы превышают

обязательства в 3,4 и 2,13 раза соответственно на начало и конец года (при

норме равной 1).3. Коэффициент абсолютной

ликвидности:

,

где

Дср-ва — денежные

средства (стр.260);ЦВкр. ср. — краткосрочные

ценные вложения (стр.250).

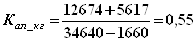

Следовательно, денежных средств

и краткосрочных вложений больше чем краткосрочных обязательств, т.к оба

показателя (на начало и на конец года) больше нормы, равной 0,2.Баланс считается абсолютно

ликвидным, если выполняются следующие условия:А1 ≥ П1,А2

≥ П2,А3 ≥ П3,А4 ≤

П4,гдеА1 — денежные средства

и ценные бумаги (260);А2 — дебиторская

задолжность со сроком погашения менее 12 месяцев;А3 — запасы +

дебиторская задолжность со сроком погашения более 12 месяцев + НДС по

приобретенным ценностям;А4 — внеоборотные

активы;П1 — кредиторская

задолжность по дивидендам;П2 — краткосрочные

заемные средства со сроком погашения менее 12 месяцев;П3 — долгосрочные

займы;П4 — постоянные

пассивы (490 + 630);на н. г.8156 > 1879; на к. г.12674

> 1660;на н. г.68573 > 25780; на к. г.52083

> 34640;на н. г.28891 < 173194; на к.

г.30451 < 288229;на н. г.588753 > 500150; на к.

г.791668 > 571284;Т.к. нарушены 3 и 4 условия

абсолютной ликвидности баланса, следовательно баланс нельзя считать абсолютно

ликвидным.2.4 Анализ финансовой устойчивости

Анализ финансовой устойчивости

производится по следующей схеме:Анализ наличия и достаточности реального

собственного капитала.Анализ обеспеченности запасов

источниками их формирования.Расчет коэффициентов финансовой

устойчивости.Для оценки финансовой

устойчивости решающую роль приобретает показатель реального собственного

капитала (Прск). В ходе финансово-хозяйственной деятельности

исходным показателем финансовой устойчивости является разница реального

собственного капитала (РСК) и уставного капитала (УК):Прск_нг = 500150 —

321404 = 178746 тыс. руб.Прск_кг = 571284 —

321404 = 249880 тыс. руб.Т.к. значение положительное,

следовательно его можно назвать условно приростом собственного капитала после

образования предприятия, а значит выполняется минимальное условие финансовой

устойчивости предприятия.Соотношение стоимости запасов и

величины заемных и собственных источников их формирования — один из важнейших

факторов устойчивости финансового состояния предприятия. Наиболее обобщающими

показателями является излишек или недостаток средств для формирования запасов. Для

его определения рассчитывается трехкомпонентный показатель:Нс = СОС — наличие

собственных оборотных средств; на н. г. СОС = 84591 тыс. руб.; на к. г. СОС =

67845 тыс. руб.Нд = СОС + Д —

наличие собственных оборотных средств и долгосрочных займов; на н. г.84591 +

173194 = 257785 тыс. руб.; на к. г.67845 + 288229 = 356074 тыс. руб.Но = СОС + Д + стр.610

— наличие собственных оборотных средств, долгосрочных займов и краткосрочных

кредитов; на н. г.257785 + 3760 = 261545 тыс. руб.; на к. г.356074 тыс. руб.Трем показателям наличия

источников формирования запасов соответствует три показателя обеспеченности

запасов источниками их формирования:± Нс = СОС — Z

± Нд = СОС + Д — Z

± Но = СОС + Д + 610 —

Z,где

Z — строки с 211 по 215 + 220 строка актива баланса.

Zн.

г. = 23151 + 249 + 3630 = 27030 тыс. руб.Zк.

г. = 28147 + 160 + 177 + 1857 = 30341 тыс. руб.± Нснг =

84591 — 27030 = 57561 тыс. руб.; Нснг > 0± Нскг =

67845 — 30341 = 37504 тыс. руб.; Нскг > 0± Нднг =

257785 — 27030 = 230755 тыс. руб.; Нднг > 0± Ндкг =

356074 — 30341 = 325733 тыс. руб.; Ндкг > 0± Нонг =

261545 — 27030 = 234515 тыс. руб.; Нонг > 0± Нокг =

356074 — 30341 = 325733 тыс. руб.; Нокг > 0Т. к. все показатели как на

начало, так и на конец года положительные (> 0), следовательно, предприятие

является абсолютно устойчивым.Можно определить устойчивость

предприятия и по другой методике:Если запасы < СОС + заемные

средства и кредиторская задолжность, то предприятие считается абсолютно

устойчивым. Проверим это:на н. г.23522 < 281686

на к. г.28594 < 389054

Следовательно, предприятие

абсолютно устойчивое.Расчет коэффициентов финансовой

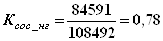

устойчивости:1. Коэффициент обеспеченности

СОС:

,

где

СОС — собственные оборотные

средства;Аоб — оборотные

активы.

Оба коэффициента удовлетворяют

норме, равной 0,1.2. Коэффициент автономии (независимости):

,

где

Кс — собственный

капитал;Б — величина баланса.

,

Оба коэффициента удовлетворяют

норме, равной 0,5.3. Коэффициент соотношения

собственных и заемных источников:

,

где

Об — обязательства;

СС — собственные средства.

,

Как видно из расчетов,

коэффициент соотношения собственных и заемных источников на начало года не

соответствовал норме, равной 0,5, но к концу года ситуация изменилась и теперь

коэффициент удовлетворяет норме.4. Коэффициент обеспеченности

МПЗ и собственными оборотными средствами:

Оба коэффициента удовлетворяют

норме, равной 0,5.5. Коэффициент финансовой

устойчивости:

,

где

К — капитал (3-й раздел пассива);

Одолгоср. —

долгосрочные обязательства;Б — валюта баланса.

,

Оба коэффициента удовлетворяют

норме, равной 0,9.

2.5 Анализ деловой активности и основных финансовых

результатов деятельности

Оценку экономического роста

можно получить как на качественном, так и на количественном уровне.Качественный уровень — оценка

деловой активности может быть получена в результате сравнения деятельности

предприятия с родственным ему по сфере приложения капитала предприятием (широта

рынков сбыта; наличие продукции, поставляемой на экспорт, репутация предприятия

и др.).Количественный уровень — оценка

проводится по двум показателям:1. По степени выполнения плана

по совокупным показателям или обеспеченности заданных темпов роста. Желательное

условие — это выполнение «золотого правила экономики» — темп роста

прибыли должен быть больше темпа роста выручки, больше темпа роста активов и

больше 100%. Ранее (в экспресс-анализе) все эти показатели были рассчитаны и

был сделан вывод о том, что темпы роста прибыли меньше темпов роста активов и

выручки, но больше 100%.2. По уровню использования

ресурсов — с этой целью рассчитывают коэффициенты хозяйственной и деловой

активности предприятия:Коэффициент оборачиваемости

капитала:

,

Коэффициент оборачиваемости

мобильных средств:

,

где

З — запасы;

Дс — денежные

средства;

3) Коэффициент оборачиваемости

оборотных средств:

,

4) Коэффициент оборачиваемости

дебиторской задолженности (ДЗ):

,

,

,

5) Средний срок оборота:

,

где период равен 360 дней:

Эффективность хозяйственной

деятельности связана с показателями рентабельности:1. Рентабельность оборотного

капитала:

2. Рентабельность собственного

капитала:

,

где

МК — мультипликатор капитала,

характеризующий структуру капитала (сколько оборотных активов находится в общей

величине собственного капитала).

2.6 Выводы и предложения

Среди источников формирования

активов баланса собственные источники занимают 71,7%, что свидетельствует о

том, что предприятие является финансово самостоятельным. Произведя анализ

оборотного капитала можно сделать вывод о том, что на предприятии происходит

ускорение оборачиваемости капитала.Но, некоторые показатели не

соответствуют нормам и баланс предприятия нельзя назвать абсолютно ликвидным. Ликвидность

баланса является основой платежеспособности, способом поддержания

платежеспособности. Если предприятие является платежеспособным (а данное

предприятие, как видно из расчетов, таковым и является), то ему легче

поддерживать свою ликвидность.Произведя анализ финансовой

устойчивости предприятия мы видим, что данное предприятие является абсолютно

устойчивым.По результатам произведенных

расчетов и анализа ряда важнейших показателей деятельности предприятия можно

сделать вывод о том, что в целом предприятие является рентабельным и выгодным.Из расчетов также можно видеть,

что вероятность банкротства данного предприятия очень невелика.В общем и целом все основные и

наиболее важные показатели имеют положительную тенденцию и с течением времени

изменяются в лучшую сторону. А значит, не смотря на некоторые «недочеты»

предприятие имеет право на дальнейшее существование и развитие.

Список использованной литературы

1.

Федеральный закон «О несостоятельности (банкротстве)» от 26

октября 2002 года №127-ФЗ (в ред. Федеральных законов от 22.08.2004 N 122-ФЗ,

от 29.12.2004 N 192-ФЗ, от 31.12.2004 N 220-ФЗ, от 24.10 2005 N 133-ФЗ, от 18.07.2006

N 116-ФЗ, от 05.02.2007 N 13-ФЗ, с изм., внесенными Федеральным законом от 18.12.2006

N 231-ФЗ).2.

Баканов М.И. Анализ хозяйственной деятельности в торговле. — М.: Экономика,

2004. — 310 с.3.

Гаврилова В.Е. Банкротство в России: Вопросы истории, теории и практики.

— М.: ТЕИС, 2003. — 207 с.4.

Кравченко Л.И. Анализ хозяйственной деятельности в торговле. — М.: Новое

знание, 2004. — 544 с.5.

Мазур И.И., Шапиро В.Д. Реструктуризация предприятий и компаний. — М.: Экономика,

2001. — 456 с.6.

Самоукина Н.В. Антикризисное управление компанией. — СПб.: Питер, 2003. —

192 с.7.

Семина А.Н. Банкротство Вопросы правоспособности должника — юридического

лица. — М.: Экзамен, 2003. — 128 с.8.

Телюкина М.В., Ткачев В.Н. Несостоятельность (банкротство) в России. Схемы.

— М.: ИД Городец, 2006. — 88 с.9.

Ткачев В.Н. Несостоятельность (банкротство) в Российской Федерации. — М.:

Книжный мир, 2006. — 362 с.10.

Уткин Э.А., Шабанов Д.С. Антикризисное управление в малом бизнесе. — М.:

ТЕИС, 2004. — 124 с.11.

Хит Р. Антикризисное управление для руководителей и менеджеров. — М.: Лори,

2004. — 486 с.

Приложения

Приложение 1

Наименование статей баланса

Код строки

На начало отч. периода

На конец отч. периода

1

2

3

4

АКТИВ

I. ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы (04, 05)

110

2397

2251

в том числе: патенты, лицензии, товарные знаки (знаки

обслуживания),

111

2397

2251

иные аналогичные с перечисленными права и активы

Основные средства (01, 02)

120

516442

768452

в том числе: земельные участки и объекты природопользования

121

30

30

здания, машины и оборудование

122

516412

768422

Незавершённое строительство (07, 08, 16, 60)

130

66004

15279

Долгосрочные финансовые вложения (58, 59)

140

3910

5686

в том числе: инвестиции в дочерние общества

141

3471

4552

инвестиции в зависимые общества

142

33

33

инвестиции в другие организации

143

406

383

прочие долгосрочные финансовые вложения

145

—

718

ИТОГО ПО РАЗДЕЛУ I.

190

588753

791668

II. ОБОРОТНЫЕ АКТИВЫ

Запасы

210

23522

28594

в том числе: сырьё, материалы и другие аналогичные ценности (10,

15, 16)

211

23151

28147

затраты в незавершенном производстве

213

—

160

(издержках обращения) (20, 21, 23, 29, 44, 46)

готовая продукция и товары для перепродажи (16, 41, 43)

214

249

177

расходы будущих периодов (97)

216

122

110

Налог на добавленную стоимость по приобретённым ценностям (19)

220

3630

1857

Дебиторская задолженность (платежи по которой ожидаются более чем

230

1739

—

через 12 месяцев после отчетной даты)

в том числе: покупатели и заказчики (62, 63, 76)

231

1739

—

Дебиторская задолженность (платежи по которой ожидаются в течение

12

240

68573

52083

месяцев после отчетной даты)

в том числе: покупатели и заказчики (62, 63, 76)

241

23621

32007

авансы выданные (60)

245

13707

2417

прочие дебиторы

246

31245

17659

Краткосрочные финансовые вложения (58, 59, 81)

250

2872

5617

прочие краткосрочные финансовые вложения

253

2872

5617

Денежные средства

260

8156

12674

в том числе: касса (50)

261

86

74

расчетные счета (51)

262

5100

12587

валютные счета (52)

263

2970

13

ИТОГО ПО РАЗДЕЛУ II.

290

108492

100825

БАЛАНС (сумма строк 190+290)

300

697245

892493

Наименование статей баланса

Код строки

На начало отч. периода

На конец отч. периода

1

2

3

4

ПАССИВ

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал (80)

410

321404

321404

Добавочный капитал (83)

420

100837

154071

Резервный капитал (82)

430

5101

5101

1

2

3

4

в том числе: резервы, образованные в соответствии с

законодательством

431

5101

5101

Нераспределенная прибыль прошлых лет (84)

460

62513

433

Непокрытый убыток прошлых лет (84)

465

8416

—

Нераспределенная прибыль отчетного года (99)

470

Х

88615

Непокрытый убыток отчетного года (99)

475

Х

—

ИТОГО ПО РАЗДЕЛУ III.

490

498271

569624

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты (67)

510

34075

149670

в том числе: кредиты банков, подлежащие погашению более, чем

через

511

34075

149670

12 месяцев после отчетной даты

Прочие долгосрочные обязательства

520

139119

138559

ИТОГО ПО РАЗДЕЛУ IV.

590

173194

288229

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты (66)

610

3760

—

займы, подлежащие погашению в течение 12 месяцев после

612

3760

—

отчетной даты

Кредиторская задолженность

620

20141

32980

в том числе: поставщики и подрядчики (60, 76)

621

3384

10488

векселя к уплате (60)

622

—

419

задолженность перед государственными внебюджетными

625

—

35

фондами (69)

задолженность перед бюджетом (68)

626

4301

7465

авансы полученные (62)

627

—

1981

прочие кредиторы

628

12456

12592

Задолженность участникам (учредителям) по выплате доходов (75)

630

1879

1660

ИТОГО ПО РАЗДЕЛУ V.

690

25780

34640

БАЛАНС (сумма строк 490+590+690)

700

697245

892493