Содержание

Введение

Глава 1.Теоретические основы рынка недвижимости

1.1 Общая характеристика и структура

рынка недвижимости1.2 Анализ рынка недвижимости : спрос и

предложение, уровень риска1.3 Общие черты и различия в развитии рынка

недвижимостиГлава 2. Подходы к оценке недвижимости

2.1 Доходный подход

2.2 Сравнительный подход

2.3 Затратный подход

Глава 3. Обзор первичного рынка жилой

недвижимости г. Сочи3.1 Анализ спроса и предложения

3.2 Ценовая ситуация

3.3Тенденции и перспективы

Заключение

Список использованной литературы

Приложение

Введение

Тема данной

курсовой работы актуальна, потому что особенности

формирования рынка недвижимости, взаимозависимость развития данного рынка и

других сфер экономической деятельности еще не изучены и не имеют единых

устоявшихся проявлений. В российских условиях

формирование рынка происходит при участии государства, однако на современном

этапе попытки государства оказать влияние на функционирование рынка

недвижимости нередко осуществляются без учета особенностей развития

национальной экономики. Это свидетельствует о недостаточной разработанности и

отсутствии глубоких исследований данного вопроса в отечественной науке. В то же

время от правильного определения соотношения рыночных и регулирующих элементов

зависит эффективность и интенсивность обращения недвижимого имущества в

производственной и потребительской сфере.Активное

формирование рынка недвижимости в России характеризуется неравномерным

развитием отдельных сегментов, несовершенством законодательной базы, низкой

платежеспособностью граждан и инвестиционным потенциалом юридических лиц.Для

решения проблем, возникающих на этапе становления рынка недвижимости,

необходимо готовить специалистов высшей квалификации, владеющих специальными

знаниями, способствующих становлению и развитию новой области знаний со своей

методологией, терминологией и приемами исследований.Как известно цена и

рынок неразделимо связаны между собой, они дополняют и характеризуют друг

друга. Обязательным условием оценки недвижимости является учет специфики

функционирования рынка недвижимости, так как состояние рынка недвижимости

оказывает существенное влияние на потоки доходов, уровни риска и на возможную

цену реализации объекта недвижимости в определенный момент времени в будущем,

т.е. на основные данные, используемые при оценке методами доходного подхода.

Учет особенностей функционирования рынка недвижимости позволит более

обоснованно скорректировать данные ретроспективного периода для оценки

недвижимости методами рыночного подхода. Кроме того, определение инвестиционной

привлекательности недвижимости как объекта для инвестирования (если оценка

заказывается потенциальным инвестором) требует обязательного учета текущего

состояния рынка недвижимости и перспектив его развития в будущем.Рынок недвижимости —

это взаимосвязанная система рыночных механизмов, обеспечивающих создание,

передачу, эксплуатацию и финансирование объектов недвижимости.Целью

курсовой работы является рассмотрение и исследование процесса

функционирования рынка недвижимости, выявление его основных закономерностей и

тенденций развития.Поставленная цель

определяет основные задачи данной курсовой работы:1).

Дать

определения понятиям «недвижимость» и «рынок недвижимости»;2).

Рассмотреть

и проанализировать особенности рынка недвижимости в Российской Федерации;3).

Определить

место рынка недвижимости в системе социально- экономических отношений;4).

Обосновать

теоретические и методологические подходы к структурированию и оценки рынка

недвижимости;5).

Раскрыть

и проанализировать основные тенденции развития рынка недвижимости .

Глава

1.Теоретические основы рынка недвижимостирынок

недвижимость спрос предложение риск1.1

Общая характеристика и структура рынка недвижимостиВ повседневной жизни

термин «недвижимость» кажется вполне понятным и как бы само собою

разумеющимся. В действительности внешняя видимость далеко не совпадает с

юридической сущностью недвижимости, которая во многом определяется

особенностями экономического развития страны, сложившимися историческими

традициями и другими условиями. В соответствии с Гражданским кодексом РФ к недвижимым

вещам (недвижимому имуществу, недвижимости) относятся следующие материальные и

нематериальные объекты: земельные участки, участки недр, обособленные водные

объекты и все, что прочно связано с землей, т.е. объекты, перемещение которых

без несоразмерного ущерба их назначению невозможно, в том числе леса,

многолетние насаждения, здания, сооружения, а также предприятия в целом как

имущественный комплекс. Кроме того Гражданским кодексом к недвижимым вещам

отнесены подлежащие государственной регистрации воздушные и морские суда, суда

внутреннего плавания, космические объекты.«Рынок» в

самом общем понимании определяется как система, регулируемая соотношением

спроса и предложения. В более узком значении понятие «рынок»

используется специалистами как место купли-продажи товаров и услуг. Понятие «рынок

недвижимости» означает куплю-продажу различных объектов недвижимости.Рынок

недвижимости – это рынок несовершенной конкуренции (см. Приложение 1),

что обусловлено его существенными особенностями: уникальностью каждого объекта,

условиями финансирования, сложными юридическими правами,

низкой ликвидностью.За

последние годы рынок недвижимости повысил свою активность с помощью действия

компаний, специализирующихся на операциях с недвижимостью, финансовых

организаций и правительственных агентств, оценщиков, юристов. Тем не менее, его

нельзя отнести к рынку совершенной конкуренции вследствие существенных

особенностей функционирования, обусловленных такими факторами, как:•

специфика объектов недвижимости;•

относительно более высокие уровни риска, характерные для недвижимости;•

воздействие рынка капитала;•

невозможность достижения состояния равновесия между спросом и предложением.Развитие

рынка недвижимости определяется:•

экономическим ростом или ожиданиями такого роста. Хотя на рынке и могут

возникать благоприятные краткосрочные условия при отсутствии роста, такие

обстоятельства возникают достаточно редко;•

финансовыми возможностями для приобретения недвижимости, что, в свою очередь,

обусловлено стадией экономического развития региона (кризис, застой,

промышленное развитие), наличием и характером рабочих мест;•

взаимосвязями между стоимостью недвижимости и экономической перспективой того

или иного района. Некоторые районы находятся в состоянии застоя, так как их основные

отрасли промышленности перемещены в другие части страны или пришли в упадок. В

состоянии застоя находятся районы, зависящие от одной отрасли промышленности,

например, в Кемеровской области, что может привести к быстрой дестабилизации на

рынке недвижимости в этих районах в условиях структурных изменений в экономике.Решающая

роль принадлежит

макроэкономическим факторам: политическая ситуация в стране и регионах,

общеэкономическая ситуация, состояние финансового рынка.Рынок

недвижимости подвержен многим внешним влияниям, таким как:•

изменения общей социально-экономической ситуации и региональной экономической

конъюнктуры;•

изменения в денежной политике правительства и политике коммерческих банков,

определяющих доступность средств финансирования сделки купли-продажи

недвижимости;•

изменения в законодательстве по регулированию рынка недвижимости и в налоговом

законодательстве;•

изменения ситуации на рынке капитала вследствие нестабильности валютныхкурсов,

динамики процентных ставок, темпов инфляции и инфляционных ожиданий.Рынок

недвижимости имеет сложную структуру. Необходимо выделять различные сегменты

рынка:1.

По типу недвижимости (жилая, офисная, индустриальная, складская,

многофункциональная недвижимость), все типы которой имеют общую черту – по

своему функциональному назначению они предназначены для ведения специфического

бизнеса. Оценка стоимости такого типа недвижимости может быть осуществлена с

точки зрения ее коммерческого потенциала.2.

По различным регионам (например, регионы со стабильно высокой занятостью,регионы

с вновь возникшей высокой занятостью, регионы с циклической занятостью, с традиционно

низкой занятостью, с вновь возникшей низкой занятостью).3.

По инструментам инвестирования в недвижимость (рынок прав преимуществен-ной

аренды, рынок смешанных долговых обязательств, рынок ипотеки, собственного

капитала, заемного капитала, опционов).Структуризация

рынка недвижимости, его классификация по определенным признакам определяется

целями анализа, в зависимости от которых изменяются приоритеты и значимость,

придаваемая тому или иному рассматриваемому параметру. Например, потенциальным

инвесторам целесообразно проводить классификацию рынка недвижимости в

зависимости от используемых инструментов инвестирования. Оценщику, помимо

вышеприведенной структуры рынка, необходима классификация объектов недвижимости

по степени готовности:•

готовые объекты;•

объекты, требующие реконструкции или капитального ремонта;•

незавершенные объекты.1.2 Анализ

рынка недвижимости : спрос и предложение, уровень рискаЦель

анализа обуславливает рамки его проведения, используемую информацию и уровень

детализации.Причин

для анализа может быть много, например – изучить процессы, протекавшие на

конкретном рынке в прошлом, чтобы сделать вывод о рыночных условиях,

превалирующих в текущий период, или спрогнозировать деятельность рынка в

будущем. Первый шаг анализа заключается в установлении цели анализа. Цель

анализа может быть обусловлена необходимостью решить вопросы:•

целесообразности инвестирования в строительство нового объекта недвижимости;•

определения уровня риска кредитора в связи с финансированием покупки одно-семейного

дома;•

формирования наиболее перспективных сегментов рынка недвижимости или по-иска

активов, которые позволили бы получать устойчиво высокие доходы при стабильном

уровне риска;•

о наиболее доходных сегментах рынка недвижимости в долгосрочном периоде;•

связанные с оценкой стоимости отдельных видов недвижимости.Проблемы,

затрагиваемые при проведении рыночного анализа, можно подразделить на два

крупных блока:1)

относящиеся к краткосрочным целям;2)

относящиеся к долгосрочным целям.При

определении целей рыночного анализа каждый отдельный исследуемый сегмент рынка

необходимо выделить и идентифицировать, учитывая, что рынок в целом, его конъюнктура

влияют на отдельные сегменты рынки.Анализ

любого сегмента рынка недвижимости требует изучения факторов спроса, предложения

и сочетания этих факторов.Основными

факторами, регулирующими рынок любых товаров и услуг,

являются спрос и предложение, в результате взаимодействия которых создается

рынок продавцов или рынок покупателей. Основная движущая сила развития рынка –

конкуренция среди продавцов – действует и на рынке недвижимости, что ведет к

регулированию спроса и предложения.Факторы,

определяющие величину спроса:•

платежеспособность населения;•

изменения общей численности населения (прошлые, текущие и прогнозируемыетенденции);

•

изменения в соотношениях между различными слоями населения, т.е. процентное

соотношение между группами населения с различным уровнем образования, уровень

миграции, количество браков и разводов;•

изменения во вкусах и предпочтениях населения – это важный фактор спроса.•

условия и доступность финансирования.Рост

спроса вызывает усиление активности на рынке недвижимости. Обязательным

условием роста спроса является расширение экономических возможностей

потенциальных потребителей, рост их доходов, который приводит к усилению

активности на рынке недвижимости. Аналогично снижение платежеспособного спроса

ведет к депрессии на рынке. Результатом роста спроса на недвижимость является

рост арендной платы и цен продажи недвижимости, хотя в этом же направлении

действуют и инфляционные тенденции, которые могут повлиять на повышение цен на

всех сегментах рынка.В

краткосрочном периоде параметры спроса имеют более важное значение, чем характеристики

предложения, характерной чертой которого является неэластичность.Значительные

колебания активности в операциях с недвижимостью во многом объясняются

неэластичностью предложения в краткосрочном периоде.Факторы,

определяющие величину предложения:•

наличие резерва пустующих объектов недвижимости в определенном сегментерынка;

•

объемы нового строительства и затраты на него, включая:1)

Интенсивность строительства – определяет объемы нового жилья.2)

Положение в строительной индустрии; в какой мере оно влияет на уровень

строительных затрат – определяет доступность и цены факторов производства.3)

Текущие и потенциальные изменения в строительной технологии и их возможное влияние

на строительные затраты.4)

Соотношение затрат на строительство и цен продажи объектов не движимости.5)

Затраты на улучшение неосвоенных и имеющихся в предложении земельных участков.Процент

всех незанятых или не сданных в аренду домов или помещений (вакансий) является

одним из важнейших индикаторов состояния и тенденций рынка недвижимости.

Высокий процент вакансий влечет за собой понижение цен и ставок арендной платы,

даже при наличии высокого спроса. Обычно уровень вакансий для односемейных жилых

домов составляет менее 5%, а для многоквартирных домов – более 5%. Для

помещений под бизнес этот процент несколько выше. Это основные соотношения,

которые могут меняться в зависимости от ситуации в регионе. Если предложение

вакантных единиц превышает нормальный процент – на рынке имеется избыточное

предложение и/или недостаточный спрос. Конкуренция может привести к

вынужденному падению цен и ренты, за которым следует сокращение нового

строительства. Когда уровень вакансий падает, цены и ставки арендной платы

возрастают, активность инвестирования в недвижимость растет.Расширение

рынка недвижимости проходит ряд этапов:В

условиях экономической депрессии новое строительство имеет тенденцию к

сокращению, так как при существующем низком уровне цен продажи объектов

недвижимости строить невыгодно.По

мере роста численности населения и его покупательной способности большое предложение

пустующих домов, характерное для периодов спада, обычно быстро исчезает на

рынке. Когда процент пустующего жилья достигает низкого уровня, цены начинают расти.

Норма прибыли увеличивается, и новое строительство становится вновь выгодным.На

первом этапе экономической экспансии обычно доминирует строительство отдельных

жилых домов, которые строятся для потребителей, имеющих достаточные доходы для

полной оплаты, даже если рентные доходы от владения будут недостаточны для компенсации

произведенных издержек. Аналогично торговые фирмы могут расширить свои мощности

или складские помещения.На

втором этапе становится выгодным строительство многоквартирных домов, промышленных

зданий, торговых центров и офисных зданий, которые финансируются главным

образом с целью получения соответствующей прибыли от инвестиций. На третьем

этапе становится возможным легко финансировать проекты различных типов. По мере

того, как новые здания занимают пустующие земли и активность застройщиков новых

участков расширяется, продолжение роста строительных работ может вызвать

земельный бум. Крупные земельные участки могут включаться в предложение земли,

имеющейся в регионе. По мере «движения» предлагаемых земельных

участков от центра города и дальше за его пределы размеры участков

увеличиваются подобно росту площади круга по мере увеличения радиуса.Одновременно

с ростом объема строительства возрастают расходы на общественные улучшения.

Природа такого типа экспансии не позволяет ей двигаться шаг за шагом или

медленным темпом.Сокращение

рынка недвижимости:В

силу «несбалансированности» функционирования рынка на нем возникает

эффект «плохих качелей». Предложение начинает превышать спрос.

Возрастают проблемы с реализацией недвижимости. Ужесточаются условия

кредитования сделок с недвижимостью. Растет число судебных процессов по искам о

передаче прав собственности заемщика кредитору в силу нарушения финансовых

обязательств, что сигнализирует о периоде экономического спада. Однако многие

сектора рынка недвижимости сохраняют пиковые уровни активности, так как явного

сокращения рентных платежей еще не наблюдается.Тем

не менее, операционные расходы растут, и растет число случаев лишения заемщиков

прав собственности. Поскольку покупка недвижимости большей частью вызывает

существенные изменения на рынке капитала.Если

по мере ужесточения кредита количество неплатежеспособных заемщиковувеличивается,

то это отражается на состоянии рынка: цены падают, стоимость земли снижается.

Активность рынка недвижимости резко падает.Рецессия

на рынке недвижимости интенсивно развивается на фоне одновременного общего

снижения деловой активности. По мере того, как снижается количество сдаваемой в

аренду недвижимости (квартиры или офисные здания), поскольку арендная плата

сокращается более быстрыми темпами, чем снижаются эксплуатационные расходы, рецессия

принимает затяжной характер. В результате цены на недвижимость вынуждены снижаться.Депрессия

на рынке недвижимости характеризуется растущим объемом нарушений финансовых

обязательств. После завершения депрессии происходит процесс возвращения к

периоду экспансии, который обычно начинается с увеличения спроса на

недвижимость. Существенным индикатором тенденций на рынке является любое

изменение рыночных цен или ставок арендной платы, которое сохраняется в течение

года или более лет. Особое значение имеют различия между ценами, заявленными в

листингах (реестрах объектов, выставленных на продажу), и текущими ценами

продаж, а также разница между запрашиваемой арендной платой и конечной

выплачиваемой суммой, которая отражает устойчивость рынка.Отрезок

времени, за который происходят сделки с недвижимостью (торги, купля- продажа)

также свидетельствует об устойчивости рынка. Когда период реализации объекта

недвижимости возрастает, это говорит о снижении ликвидности рынка, конечно, при

допущении, что цены установлены на разумном конкурентном уровне. Рост числа сделок

с недвижимостью свидетельствует об оживлении рынка недвижимости.Уровень риска

Характерной

особенностью рынка недвижимости является и относительно болеевысокий уровень

риска.Риск –

это неопределенность получения (или неполучения) доходов. Ожидаемый уровень

риска учитывается в ставке дохода на инвестированный капитал: чем выше уровень

ожидаемого риска, тем выше должна быть требуемая ставка дохода на

инвестированный капитал. В общем виде ставку доходности на инвестированный

капитал можно рассчитать по формуле Ri = Rf + плата за риск. Данный подход к

определению требуемой ставки доходности является общим как для инвестиций в

недвижимость, так и для инвестиций в традиционные финансовые активы. Основой

расчета платы за риск является определение систематического риска, отражающего

неуправляемые риски макроуровня или риски отрасли.При

инвестировании в недвижимость источниками неуправляемых рисков являются:•

низкая ликвидность недвижимости;•

неопределенность законодательного регулирования сделок с недвижимостью;•

неопределенность в налогообложении;•

конкуренция на рынке капитала и рынке недвижимости;•

длительность делового цикла;•

демографические тенденции;•

тенденции занятости и изменения платежеспособности населения.К

управляемым рискам относятся микрориски:•

условия арендного договора;•

уровень операционного и финансового левереджа (рычага);•

структура инвестированного капитала и его стоимость;•

доля рынка недвижимости определенного типа;•

местоположение недвижимости;•

структура арендаторов.Принятие

решений об инвестировании в малоликвидные активы должно быть основано на

анализе предполагаемого уровня риска. Количественный анализ уровня риска проводится

в три этапа.1.

Определение частоты распределения ставок доходности: моды, медианы или средней

ставки доходности.2.

Определение стандартного отклонения как меры неуправляемого риска.3.

Определение ковариации как относительной меры риска на единицу дохода.Медиана (средняя)

– это величина, которая располагается в середине чисел, расположенных по

возрастающей.Мода –

это величина, наиболее часто встречающаяся в анализируемом ряду цифр. Использование

средней, медианы или моды определяется конкретной ситуацией.При

анализе уровня риска инвестиций в недвижимость целесообразно использование

средневзвешенной, отражающей ставку дохода, которую инвестор может получить в

долгосрочном периоде.Ожидаемый

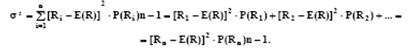

доход основан на четко определенном распределении доходов.Е

(R) = Σ

Ri ⋅

Р (Ri) = R1 ⋅ P (R1) + R2 ⋅

Р (R2) + …+ Rn ⋅ Р (Rn),где

P (Ri) – вероятность возникновения дохода Ri.Уровень

риска отдельного актива измеряется изменением доходов актива, выраженным как

стандартное отклонение, что достаточно сложно для всех типов недвижимости

вследствие их низкой ликвидности и сложности получения своевременной и

достоверной информации о состоянии рынка недвижимости.Поскольку

для доходной недвижимости характерен устойчивый равномерный поток доходов,

вариация σ2 в серии полученных доходов определяется как:

Стандартное

отклонение – квадратный корень из вариации:

Вариация

ожидаемых доходов:

Стандартное

отклонение для ожидаемых доходов есть вновь корень квадратный из вариации.Ковариация (COV)

– относительная мера риска, определенного как риск на единицу дохода. Для

полученных доходов можно определить как:

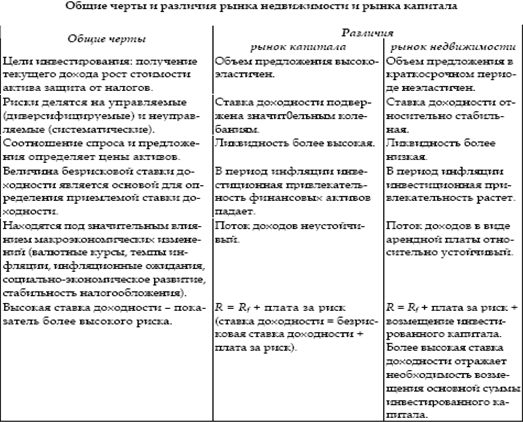

1.3 Общие

черты и различия в развитии рынка недвижимостиОсобенностью

рынка недвижимости является его тесная зависимость от рынка капитала. Рынок

недвижимости имеет общие черты и различия с рынком капитала, которые

проявляются при сравнительном анализе инвестиций в недвижимость и в

традиционные финансовые активы. Характерные черты инвестиций в недвижимость и в

финансовые активы отражены в табл.

Рынок

недвижимости находится в зависимости от развития рынка капитала, поскольку

основные параметры его развития определяет ситуация на рынке капитала (см. Приложение

2):Приемлемая

ставка доходности инвестиций в недвижимость, рассчитывается по модели оценки

капитальных активов, то очевидно, что рост безрисковой ставки доходности и

среднерыночной ставки доходности ведут к росту требуемой ставки доходности на

инвестиции в недвижимость и к снижению стоимости недвижимости. Модель оценки

капитальных активов показывает зависимость требуемой ставки доходности на

инвестиции в недвижимость от меры систематического риска, среднерыночной по

фондовому рынку ставки доходности и безрисковой ставки доходности на рынке

капитала. Величина (Rm – Rf) – премия за риск, или рыночная цена риска,

отражающая уровень допустимого риска для поддержания в целом высокорискового

(венчурного) рынка капитала.

Глава

2. Подходы к оценке недвижимости.2.1

Доходный подходВ

основе доходного подхода лежит принцип ожидания, который утверждает, что

стоимость объекта оценки определяется величиной будущих выгод ее владельца.

Оценка доходным подходом предполагает, что потенциальные покупатели

рассматривают приносящий доход объект оценки с точки зрения инвестиционной

привлекательности, то есть как объект вложения с целью получения в будущем

соответствующего дохода.Доходный

подход включает два метода: метод прямой капитализации и метод дисконтированных

денежных потоков. Различаются эти методы способом преобразования потоков

дохода.Метод

капитализации доходовМетод

капитализации доходов основан на прямом преобразовании чистого операционного

дохода (ЧОД) в стоимость путем деления его на коэффициент капитализации.Коэффициент

капитализации – это ставка, применяемая для приведения потока доходов к единой

сумме стоимости. С экономической точки зрения, коэффициент капитализации

отражает норму доходности инвестора.Метод

капитализации доходов применяется если:•

потоки доходов – стабильные положительные величины;•

потоки доходов возрастают устойчивыми, умеренными темпами.Данный

метод не следует использовать, если:•

потоки доходов нестабильны;•

объект недвижимости находится в состоянии незавершенного строительства или

требуется значительная реконструкция объекта;•

нет информации по реальным сделкам продажи и аренды объектов недвижимости,

эксплуатационным расходам, и другой информации, которая затрудняет расчет

чистого операционного дохода и ставки капитализации.Основные

этапы оценки методом капитализации доходов1.

Определение чистого операционного дохода.Расчет

ЧОД начинается с определения потенциального валового дохода (ПВД). ПВД – это

доход, который можно получить, при использовании недвижимости на 100%, без

учета всех потерь и расходов. ПВД рассчитывается путем умножения площади

оцениваемого объекта на арендную ставку.2.

Определение действительного (эффективного) валового дохода. Для получения ДВД

предполагаемые потери от недоиспользования арендных площадей и неуплаты

арендной платы необходимо вычесть из потенциального валового дохода, так как

существует вероятность того, что часть арендной платы в течение прогнозируемого

года не будет собрана, а часть площадей останется не занятой арендаторами.3.

Определение величины операционных расходов. Операционными расходами называются

периодические расходы для обеспечения нормального функционирования объекта и

воспроизводства действительного валового дохода.4.

Определение чистого операционного дохода.ЧОД

рассчитывается как разница между величиной ДВД и величиной операционных

расходов (ОР).5.

Расчет коэффициента капитализацииКоэффициент

(ставка) капитализации состоит из двух ставок: ставки дохода на капитал и нормы

возврата капитала. Ставка дохода на капитал – это компенсация, которая должна

быть выплачена инвестору за ценность денег с учетом фактора времени, за риск и

другие факторы, связанные с конкретными инвестициями. Возврат капитала означает

по гашение суммы первоначального вложения.Норма

возврата капитала показывает годовую величину возмещения средств, вложенных в

объект недвижимости в том случае, если по каким-либо причинам прогнозируется

потеря этих средств (полностью или частично) в период владения недвижимостью.

Здесь возможны три варианта:•

стоимость недвижимости не меняется (не прогнозируется изменение стоимости

основной суммы инвестиций), т.е. возмещение капитала произойдет в момент

перепродажи объекта.Таким

образом, формула для определения величины ставки капитализации будет иметь вид:R

= R 1, гдеR

-ставка капитализации,R

1 – ставка дохода на капитал (определяется методом кумулятивного

построения).•

стоимость недвижимости снижается (прогнозируется снижение стоимости вложенного

капитала), т.е. необходимо возмещение суммы инвестиций (полное или частичное),

вложенных в объект недвижимости.Когда

прогнозируется снижение стоимости вложенного капитала , сумма возмещаемых

инвестиций должна быть получена из текущего дохода. Поэтому коэффициент

капитализации текущего дохода должен включать как доход на инвестиции, так и

возмещение ожидаемой потери.Норма

возврата капитала может определяться различными методами:•

прямолинейным методом или методом Ринга;•

аннуитетным методом или методом Инвуда;•

методом возврата капитала по фонду возмещения и безрисковой ставке процента или

методом Хоскольда.Таким

образом, формула для определения величины ставки капитализации будет иметь вид:R

= R 1 + ∆ * R 2, гдеR

-ставка капитализации,R

1 – ставка дохода на капитал;∆

— доля снижения стоимости за период владения объектом (в долях единицы);R

2 – норма возврата капиталаРасчет

ставки капитализации может осуществляться методом рыночной информации (рыночной

экстракции, рыночной выборки, методом выделения). Для этого изучается рынок

проданных аналогов. Отбираются наиболее схожие с объектом оценки объекты,

реконструируется величина чистого операционного дохода, по каждому аналогу

определяется величина ставки капитализации по формуле:R

= NOI / V , гдеNOI

– чистый операционный доход аналога,V

– цена продажи аналога.6.

Расчет оцениваемой стоимости недвижимостиV

= NOI / RМетод

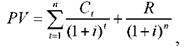

дисконтированных денежных потоковМетод

дисконтированных денежных потоков наиболее универсальный метод, позволяющий

определить настоящую стоимость будущих денежных потоков. Денежные потоки могут

произвольно изменяться, неравномерно поступать и отличаться высоким уровнем

риска. Это связано со спецификой такого понятия, как недвижимое имущество.

Недвижимое имущество приобретается инвестором в основном из-за определенных

выгод в будущем. Метод ДДП позволяет оценить стоимость недвижимости на основе

текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и

остаточной стоимости.Расчет

стоимости объекта недвижимости методом ДДП осуществляется в следующей

последовательности:1.

Определяется прогнозный период. В международной оценочной практике средняя

величина прогнозного периода 5 – 10 лет, для России – это период длительностью

3 – 5 лет.2.

Прогнозирование величин денежных потоков, включая реверсию, требует:а)

тщательного анализа на основе данных, представляемых заказчиком о доходах и

расходах от объекта недвижимости в ретроспективном периоде;б)

изучения текущего состояния рынка недвижимости и динамики изменения его основных

характеристик;в)

прогноза доходов и расходов на основе реконструированного отчета о доходах.При

использовании метода ДДП рассчитывается несколько видов дохода от объекта в

следующей последовательности:•

потенциальный валовой доход;•

действительный валовой доход;•

чистый операционный доход;•

денежный поток до уплаты налогов;•

денежный поток после уплаты налогов.Если

из ПВД вычесть потери от незанятости и при сборе арендной платы и прибавить

прочие доходы, то получится денежный поток до уплаты налогов.3.

Расчет стоимости реверсии.Реверсия

– это остаточная стоимость объекта при прекращении поступлений потока доходов.Стоимость

реверсии можно спрогнозировать с помощью:1)

назначения цены продажи, исходя из анализа текущего состояния рынка, из мониторинга

стоимости аналогичных объектов и предпо ложений относительно будущего состояния

объекта;2)

принятия допущений относительно изменения стоимости недвижимости за период

владения;3)

капитализации дохода за год, следующий за годом окончания прогнозного периода,

с использованием самостоятельно рассчитанной ставки капитализации.4.

Определение ставки дисконтирования.Расчет

стоимости объекта недвижимости методом ДДП производится по формуле:

где

РV текущая стоимость;С

t – денежный поток периода t ;i

– ставка дисконтирования денежного потока периода t ;R

– стоимость реверсии.Стоимость

реверсии, должна быть продисконтирована (по фактору последнего прогнозного

года) и прибавлена к сумме текущих стоимостей денежных потоков.Таким

образом, стоимость объекта недвижимости равна сумме те кущей стоимости

прогнозируемых денежных потоков и текущей стоимости остаточной стоимости

(реверсии).2.2

Сравнительный подходПод сравнительным подходом

понимается совокупность методов оценки стоимости, основанных на сравнении

объекта оценки с аналогичными объектами, в отношении которых имеется информация

о ценах сделок с ними.Сравнительный подход

исходит из предпосылки, что стоимость оцениваемого имущества определяется на

основе анализа цен сделок со схожим по своим характеристикам имуществом.

Сравнительный подход используется при наличии информации о рыночных ценах

сделок со схожими по своим характеристикам объектам недвижимости. Все методы

оценки недвижимости, применяемые в рамках сравнительного подхода, основаны на

определении стоимости оцениваемого объекта на основе цен недавних сделок с

аналогичными объектами. Оценщик рассматривает сопоставимые объекты, которые

были проданы на соответствующем рынке. При этом в цены сопоставимых объектов

вносятся поправки, учитывающие отличия объектов аналогов и объекта оценки.В литературе

сравнительный подход очень часто отождествляется с методом сравнения продаж,

рыночным методом или методом оценки по сопоставимым продажам.Суть этого метода

проста и понятна: и покупатель, и продавец хотят знать, сколько стоили на рынке

аналогичные, уже проданные и купленные объекты, то есть они должны быть

уверены, что цена справедлива, приемлема для всех других участников рынка и

каждая из сторон в данной сделке не окажется в убытке. Поэтому данный метод

основан на систематизации и сопоставлении всех имеющихся на момент проведения

оценки данных по уже проданным аналогичным земельным участкам. В то же время

часто проводится оценка и по сопоставительному анализу рыночных цен спроса и

предложения.При отборе и

предварительном анализе объектов для сопоставления важно также учитывать и

любые необычайные воздействия на цены сопоставимых сделок: угроза изъятия

залога при невыполнении условий кредитного договора, потребность в быстрой

купле или продаже, изменение местных правил и т.д.Обычно из базы для

сопоставления выделяют также цены, выплачиваемые федеральными или местными

органами власти при отчуждении участка земли для соответствующих нужд,

поскольку они могут содержать элементы принуждения.2.3

Затратный подходК затратному подходу

относится совокупность методов оценки стоимости, основанных на определении

затрат, необходимых для воспроизводства (восстановления) либо замещения объекта

оценки, с учетом его износа. Затратный подход основан на сравнении затрат по

созданию объекта недвижимости, эквивалентному по своей полезности оцениваемому

или сопоставимому с оцениваемым . Считается, что разумный инвестор не заплатит

за объект недвижимости больше, чем за приобретение прав на земельный участок и

строительство на нем аналогичного здания.Данный подход

применяется при отсутствии рыночной информации о ценах сделок или доходов от

объектов недвижимости.При оценке земли

затратный подход используется в основном для определения стоимости улучшений,

находящихся на земельном участке для выделения земельной составляющей в

стоимости единого объекта недвижимости.Затратный подход

довольно широко используется в практике оценке природных ресурсов и объектов, а

также природных благ, продуцируемых этими объектами. Сумма затрат на подготовку

и использование природного ресурса применяется в качестве отправной точки при

определении цены ресурса. Затраты, необходимые на перемещение, замещение или

воссоздание природного объекта рассматриваются как минимальная экономическая

оценка природного объекта и являются основанием для расчета компенсационных

платежей для физического возмещения теряемого природного объекта.Несмотря на

относительную простоту и возможность широкого использования, затратный подход

содержит в себе принципиальное противоречие с точки зрения оценки стоимости

природного ресурса (объекта): чем лучше природный ресурс, тем меньшую оценку в

соответствии с затратной концепцией он может получить.

Глава

3. Обзор первичного рынка жилой недвижимости г. Сочи.3.1 Анализ

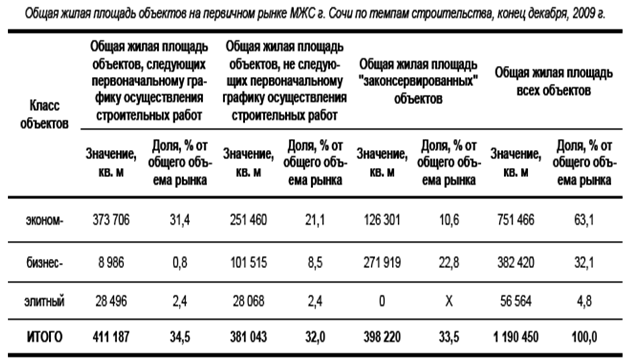

спроса и предложенияПо

оценкам консультантов компании MACON Realty Group, в конце декабря 2009 г. на

первичном рынке многоэтажного жилого строительства (МЖС) г. Сочи насчитывалось

108 объектов, общее количество квартир в которых составило 13 174 ед. На

протяжении 2009 г. вышеприведенный объем первичного рынка МЖС г. Сочи не

претерпевал существенных изменений — общая жилая площадь новостроек региона в

конце декабря 2009 г. составила 1 190 450 кв. м, что на 3,5% ниже той, которая

была зафиксирована в январе 2009 г.Отметим,

что тренд к сокращению объема рынка в рассматриваемый период, в первую очередь,

был обусловлен малым количеством новых проектов. Более того ни один из них не

относился к числу масштабных проектов — они или входили в рамки реализуемых

ранее проектов (являлись одной из их очередей), или являлись «клубными

домами» (девелопер — местная небольшая строительная компания, класс —

эконом-класс, этажи — не более 5 ед., квартиры — не более 50 ед.). Девелоперы,

планировавшие реализацию крупных проектов в 2009 г., во-первых, ввиду дефицита

денежных средств, а, во-вторых, низкой покупательской активности, отложили

экспансию на неопределенный период времени. К их числу относятся Konsta Real

Estate Properties (KREP) и ООО «Строительная Компания »Импульс»,

декларировавшие начало строительства в июле 2009 г. ЖК «Курортный» и «Чайка»

соответственно, но так до сих пор и не вышедшие на строительную площадку.Низкая

девелоперская активность в г. Сочи подтверждается не только малым количеством

новых проектов, но и существенными объемами «законсервированных»

новостроек (их общая жилая площадь в конце декабря 2009 г. составила 398 220

кв. м), а также объектов с перенесенными на более поздние сроками ввода (381

043 кв. м). Таким образом, общая жилая площадь новостроек г. Сочи, темпы

строительства которых в кризисный период не были снижены, в конце декабря 2009

г. составила 411 187 кв. м. (см. Приложение 3)Лишь

34,5% первичного рынка МЖС г. Сочи следует первоначальному графику

осуществления строительных работ и, как следствие, будет сдано в срок.Среди

проектов, строительные работы по которым сейчас приостановлены, выделим такие

крупные объекты бизнес-класса, как «Остров Мечты», «Грас-Сити»,

«Актер Гэлакси», «Crystal Towers» и «Сияние Сочи»,

эконом-класса — «Долина», «Голливуд» и «Дель Мар.На

первичном рынке МЖС г. Сочи элитный и бизнес– классы представлены небольшим

числом проектов, что подтверждается их долями в общем объеме предложения — 4,8%

и 32,1% соответственно. Эконом-класс, являющийся «основой» рынка, на

сегодняшний день формирует 63,1% от общей жилой площади новостроек. Данный

класс представлен не только крупными проектами, но и «клубными домами»

(как правило, количество квартир в них — не более 50 ед., количество этажей —

не более 5 ед.), что является отличительной особенностью первичного рынка МЖС

г. Сочи в целом. В конце декабря 2009 г. клубные дома были представлены в

количестве 28 ед. (25,9% от общего числа новостроек), общая жилая площадь

которых составила 56 672 кв. м. (4,8% от общего объема рынка). «Клубные

дома» являются особенностью эконом-класса г. Сочи.По

оценкам консультантов компании MACON Realty Group, на конец декабря 2009 г.

было реализовано 35,4% от общего количества квартир на первичном рынке МЖС, из

которых 28,0% представлены в эконом-классе, 5,6% — в бизнес-классе, 1,8% — в

элитном классе.Вышеприведенная

структура сделок по классам отражает большую востребованность дешевых квартир

среди потенциальных покупателей. В связи с кризисной ситуацией в РФ данный

тренд стал более ярко выражен — на сегодняшний день спрос предъявляется

преимущественно на квартиры, общий бюджет покупки которых не превышает 1,5-2,0

млн. руб. Средний темп продаж квартир, которые вписываются в вышеуказанные

ценовые рамки, в ликвидных объектах МЖС с середины августа по октябрь 2009 г.

(традиционный период «всплеска» активности потенциальных покупателей)

варьировался от 2,5 до 3,5 ед. в мес. С конца октября 2009 г. количество сделок

на рынке начало сокращаться, достигнув в конце декабря 2009 г. практически

нулевой отметки. (см. Приложение 4).3.2 Ценовая

ситуацияВ конце

4 квартала 2009 г. средневзвешенная стоимость 1 кв. м на первичном рынке МЖС г.

Сочи составила 86 821 руб. (min значение — 37 000 руб., max значение — 230 000

руб.), что ниже показателя, который был зафиксирован в конце 3 квартала 2009 г.

на 4,7%, в начале 2009 г. (январь) — на 15,8%.

Отметим,

что консультантами компании MACON Realty Group в отчете за март 2009 г.

прогнозировалось, что снижение цены 1 кв. м за 2009 г. не составит более 8% от

показателя, зафиксированного в феврале 2009 г., иными словами — не более 12% от

показателя, зафиксированного в январе 2009 г. В итоге средний уровень цен за

год упал на 15,8%, что превышает прогнозируемую величину. Однако это

обусловлено не существенным снижением цен в реализуемых объектах (в

рассматриваемый период в большинстве из них падение цен варьировалась в пределах

от 5% до 10% от величины января 2009 г., что вписывается в прогнозируемый

диапазон), а прекращением продаж в ЖК «Russian Riviera Plaza», цена 1

кв. м в разы превышала среднерыночное значение — 517 650 руб. и ряде других

качественных объектов.В

конце 4 квартала 2009 г. средневзвешенное минимальное значение находилось на

уровне 76 277 руб. за 1 кв. м ( — 12,1% по отношению к средневзвешенной),

максимальное — 97 343 руб. за 1 кв. м (+12,1%). Отметим, что основным фактором,

который обуславливает разницу цены 1 кв. м в одном и том же объекте, является

этаж расположения квартиры. На нижние этажи, которые не обладают

привлекательными с точки зрения потенциальных покупателей видовыми

характеристиками, как правило, устанавливаются самые низкие цены, на верхние

этажи, которые обладают панорамным видом на море и город — самые высокие. Менее

значимыми факторами являются количество комнат и видовые характеристики (вид на

море/город) квартиры.Вышеприведенные

цены рассчитывалась с учетом «скидки» при 100% оплате, которую в размере

от 10% до 20% от стоимости 1 кв. м декларируют некоторые девелоперы. Наряду с «открытым»

дисконтом многие из них готовы идти на дальнейшее снижение цены, но

исключительно в индивидуальном порядке, а также предоставлять различные бонусы

(машиноместо/дизайн-проект «в подарок») и беспроцентные рассрочки.При

100% оплате ЗАО «Строительное объединение »М-ИНДУСТРИЯ« в »Доме

у Дендрария» предоставляет скидку в размере 10 000 руб. с фиксированной

цены 1 кв. м, ООО «Югфарм» в «Доме Пионере» — 13% с

фиксированной цены 1 кв. м на все квартиры и 20% на пентхаусы. В «Столичном»

компании ООО «ЭНБИЭМ — Стройсервис» каждый покупатель получает от

компании ALEXINVEST проект авторского дизайна своей квартиры.В

конце 4 квартала 2009 г. средневзвешенная стоимость 1 кв. м в объектах

эконом-класса находилась на уровне 70 186 руб. ( — 4,3% относительно показателя,

который был зафиксирован в конце 3 квартала 2009 г.), бизнес-класса — 128 287

руб. ( — 10,4%), элитного класса — 230 000 руб. (без изменений).К числу

проектов, в которых в с 3 по 4 кварталы 2009 г. снижение цен стало наиболее

значительным, относится Апарт-отель «Версаль» компании ОАО «Строительный

концерн «ВАНТ» (конец 3 квартала 2009 г. — от 120 000 до 392 000 руб.

за 1 кв. м, конец 4 квартала 2009 г. — от 80 000 до 120 000 руб. за 1 кв. м),

который и оказал наибольшее влияние на столь существенное падение стоимости 1

кв. м в бизнес-классе в рассматриваемый период. Несколько снизила

среднерыночную цену в данном классе очередная секция ЖК «Ривьера»

компании ООО «Донстрой», в которой в 4 квартале 2009 г. были открыты

продажи квартир по цене 1 кв. м на уровне от 80 000 до 100 000 руб. В прочих

объектах данного класса цены в рассматриваемый период остались практически без

изменений (колебание цен находилось в диапазоне от 0,5% до 1,5%).3.3 Тенденции

и перспективыТенденции

:Первичному

рынку МЖС г. Сочи присущи следующие тенденции развития:·

сокращение

объема возводимого жилья;·

снижение

темпов строительства и, как следствие, перенос сроков сдачи в эксплуатацию ряда

объектов;·

«заморозка»

некоторых объектов на неопределенный период времени;·

рост

доли объектов эконом-класса в общем объеме рынка;·

снижение

средневзвешенной стоимости 1 кв. м возводимого жилья;·

сокращение

количества сделок, сопряженное с традиционным снижением покупательской

активности в зимний период.Перспективы

:·

отсутствие

новых проектов (возможно появление единичных проектов в сегменте эконом-класса,

общая жилая площадь которых не превысит 5 000 кв. м и, как следствие, они не

окажут существенного влияния на рынок в целом);·

перенос

сроков сдачи в эксплуатацию некоторых проектов, строительство которых

планируется завершить в конце 2009 г., на более поздний период (1H2010,

преимущественно на 1 квартал 2010 г.);·

сокращение

объема возводимого жилья — на конец 2009 г. — 1 квартал 2010 г. запланирован

ввод 26,7% от общей жилой площади новостроек;·

снижение

среднего уровня цен к концу 1 квартала 2010 г. не менее чем на 3% по сравнению

с показателем, который зафиксирован на конец декабря 2009 г. — данный прогноз

подкреплен, тем, что в рассматриваемый период заявлена сдача ряда объектов

бизнес– и элитного классов, цена 1 кв. м в которых превышает среднерыночное

значение, очень низкой вероятностью появления новых качественных проектов,

способных оказать положительное влияние на среднерыночную цену (рост). Было

принято допущение, что реализация проектов, которая не осуществляется сейчас,

возобновлена вплоть до конца 1 квартала 2010 г. не будет. Отметим, что в этой

связи не идет речь о существенном снижении цен в реализуемых объектах (падение

цен в них не превысит 1,5-2,5%);·

крайне

низкая покупательская активность на протяжении всего прогнозного периода.Первичный

рынок МЖС г. Сочи «тянет ко дну» — показатели

объема возводимого жилья, уровня цен, количества сделок на протяжении 4

квартала 2009 г. падают.

Заключение

В

данной работе я постаралась отразить сущность и особенности функционирования

рынка недвижимости. Рынок недвижимости является существенной

составляющей в любой национальной экономике, в том числе и в России, поскольку

недвижимость – важнейшая составная часть национального богатства, на долю

которого приходится более 50% мирового богатства. Рынок недвижимости тесно

связан с другими рынками. Без рынка недвижимости не может быть рынка вообще, так

как рынок труда, рынок капитала, рынок товаров и услуг и т.д. для своего

существования должны иметь или арендовать соответствующие помещения,

необходимые для их деятельности. Тогда как, рынок недвижимости не может

существовать, например, без рынка капитала, так как недвижимость не на что было

бы строить, приобретать или арендовать и т.д.Кроме

того, недвижимость – это выгодное вложение капитала (инвестиций), так как

средства, вложенные в недвижимость, защищены от инфляции. Купленный дом,

квартира, земельный участок через некоторое время можно продать по более

высокой цене или сдавать в аренду и иметь от этого дополнительный доход.

Покупка предприятия приносит покупателю (инвестору) доход в результате работы

предприятия. Спрос на недвижимость в России только зарождается, и с ростом

доходов населения он будет увеличиваться. В частности, увеличению спроса на

рынке жилья будет способствовать ипотечное кредитование, которое, надеюсь, в

скором будущем наберет обороты и сделается более доступным для большинства населения.

Таким образом, следует отметить, что эффективное совершенствование экономики

недвижимости в условиях современной России – это перспективное направление и

его необходимо изучать, используя отечественный и зарубежный опыт,

совершенствовать и развивать.Список использованной

литературы1).

ФЗ

«Об оценочной деятельности в Российской Федерации» от 29.07.98 г. за

№ 135–ФЗ;2).

Гражданский

кодекс Российской Федерации: Ч.1. // СЗ РФ. – 1995. — № 32.3).

Ронова

Г.Н., Осоргин А.Н. ОЦЕНКА НЕДВИЖИМОСТИ: Учебно-методический

комплекс. – М.: Изд. центр ЕАОИ. 2008. – 356 с.4).

Горемыкин

В.А. Экономика недвижимости: Учебник. – М.: Проспект, 2008.5).

Грязнова

А.Г., Федотова М.А. Оценка недвижимости: Учебник. – М.: Финансы и статистика,

2009.6).

Рутгайзера

В.М. Оценка рыночной стоимости недвижимости. – М.: Дело, 2008.7).

Соловьев

М.М. Оценочная деятельность (оценка недвижимости). – 2–е изд. – М.: ГУ Высшая

школа экономики, 2009.8).

Сорокина

Е.М. Анализ денежных потоков предприятия: теория и практика в условиях реформирования

российской экономики. – 2–е изд. – М.: Финансы и статистика, 2009.9).

Стоянова

Е.С. Финансовый менеджмент: теория и практика: Учебник. – 5–е изд. – М.:

Перспектива, 2009.10).

Тарасевич

Е.И. Методы оценки недвижимости. – СПб.: ТОО Технобалт, 2008.11).

Морозова

Л. Куда движется недвижимость // Российская газета. – 2008. — № 112).

Печатникова

С.М. Организация и механизм функционирования жилищного рынка // Экономика

строительства. – 2008. — № 4.13).

Тыртышов

Ю.П. Проблемы формирования рынка доступного жилья в Российской Федерации //

Экономика строительства. – 2009. — № 11.14).

www.appraiser.ru

– Виртуальный клуб оценщиков;15).

www.valuer.ru

– Портал российских оценщиков;16).

WWW.MACON-REALTY.RU-

Консалтинговая компания17).

http://market-pages.ru/osnocen/index.html-

Энциклопедия студента18).

http://vnedvizhimost.at.ua/publ-

Сайт о недвижимости

Приложение

Приложение 1

Приложение 2

Приложение 3

Приложение 4