Содержание

1. Введение

2. Особенности ставки рефинансирования в

России3. История изменения ставок

рефинансирования Центрального Банка Российской Федерации4. Ставка рефинансирования в других

странах4.1 Ставка рефинансирования в США

4.2 Ставка рефинансирования в Японии

5. Макрорегулирование денежно-кредитной

политики6. Теория кризисов и цикличность развития

экономических систем7. Выводы

8. Список используемых источников

1.

ВведениеВ настоящей курсовой работе рассматривается вопрос об

изменении ставки рефинансирования в условиях кризиса. Для начала определимся с

основными терминами.Рефинансирование — привлечение кредитными организациями

дешёвых краткосрочных межбанковских ссуд или кредитов центрального банка для

обеспечения выданных банком кредитов. Чтобы выдать кредит, необходимо обладать

соответствующим финансовым ресурсом. Обычно эту роль играют депозиты. В случае

нехватки или сокращения ресурсной базы (часть депозитов забрали), чтобы не

прибегать к досрочному разрыву кредитных договоров, нужно срочно привлечь новый

ресурс взамен выбывшему. Рефинансированием также является полное или частичное

погашение кредита за счёт получения новых кредитов. Наиболее целесообразно это

делать, если новые кредиты можно взять под меньшие проценты. В области ценных

бумаг рефинансированием является выпуск новых ценных бумаг для замещения и/или

погашения ценных бумаг более старых выпусков. Обычно новые бумаги выпускаются с

более низким процентом или с другим сроком погашения.Ставка рефинансирования (англ. Federal funds rate) —

размер процентов в годовом исчислении, подлежащий уплате центральному банку страны

за кредиты, предоставленные кредитным организациям. Эти кредиты являются

рефинансированием временной нехватки финансовых ресурсов. Через такие кредиты

обеспечивается регулирование ликвидности банковской системы при недостатке у

кредитных организаций средств для осуществления кредитования клиентов и

выполнения принятых на себя обязательств. Обычно под ставкой рефинансирования

подразумевают ставку кредитования на одну ночь («овернайт», предоставляется

кредитной организации в конце дня в сумме непогашенного внутридневного

кредита), размер которой наибольший по сравнению с установленными ставками кредитования

на другие сроки.В статье 40 Федерального закона № 86-ФЗ «О центральном

банке Российской Федерации (Банке России)» от 10 июля 2002 г определено, что под рефинансированием понимается кредитование Банком России кредитных

организаций.Ставка рефинансирования является инструментом

денежно-кредитного регулирования, с помощью которого Центральный банк воздействует

на ставки межбанковского рынка, а также ставки по депозитам юридических и

физических лиц и кредитам, предоставляемым им кредитными организациями.В зарубежной практике часто используется термин «Учетная

ставка».Другие определения ставки рефинансирования Центрального

Банка:Процентная ставка, применяемая центральным банком в его

операциях с коммерческими банками и другими кредитными институтами при покупке

государственных краткосрочных обязательств и переучете частных коммерческих

векселей. (Современный экономический словарь)Размер платежа, производимого клиентами банка при

погашении старой задолженности по кредитам путем их замены новыми кредитами.

(Новый экономический и юридический словарь)Ставка, под которую Центральный Банк дает кредиты

коммерческим банкам. Ставка рефинансирования является одной из процентных

ставок, которые центральный банк использует при предоставлении кредитов банкам

в порядке рефинансирования.Центральный банк — посредник между государством и

остальной экономикой через банки. В качестве такого учреждения он призван

регулировать денежные и кредитные потоки с помощью инструментов, которые закреплены

за ним в законодательном порядке. В

различных государствах такие банки называются по-разному: народные,

государственные, эмиссионные, резервные. Центральный

банк является органом регулирования, сочетающим черты банка и государственного

ведомства.Центральный банк абсолютного большинства стран не

принадлежит государству. Фактически, государство зачастую является лишь

формальным собственником используемого центральным банком оборудования, однако

правом его использования владеют частные лица — акционеры центральных банков.

Нередко государство даже формально не владеет капиталом центрального банка

(США, Италия, Швейцария) или владеет им частично (Бельгия — 50%, Япония — 55%).

По сути, центральный банк выполняет функции государственного органа в интересах

частных лиц. По своему положению в кредитной системе центральный банк играет

роль «банка банков», т. е. хранит обязательные резервы и свободные средства

коммерческих банков и других учреждений, предоставляет им ссуды, выступает в

качестве «кредитора последней инстанции», организует национальную систему

взаимозачетов денежных обязательств либо непосредственно через свои отделения,

либо через специальные расчётные палаты.Денежно-кредитная политика в промышленно развитых странах

рассматривается как инструмент «тонкой настройки» экономической конъюнктуры,

как оперативное и гибкое дополнение бюджетной политики. Сложившаяся мировая

практика показывает, что через денежно-кредитную политику государство

воздействует на денежную массу и процентные ставки, а они, в свою очередь – на

потребительский и инвестиционный спрос. Денежно-кредитная политика – это

проводимый правительством страны курс и осуществляемые меры в области денежного

обращения и кредита, направленные на обеспечение устойчивого, эффективного

функционирования экономики, поддержание в надлежащем состоянии денежной

системы.Целями кредитно-денежной политики являются экономический

рост, полная занятость, стабильность цен, устойчивый платежный баланс.Для достижения этих целей применяются такие инструменты

денежно-кредитной политики как:а) лимиты кредитования;

б) изменение нормы обязательных резервов;

в) операции на открытом рынке;

г) изменение ставки рефинансирования.

В соответствии с темой курсовой работы рассмотрим такой

инструмент как изменение ставки рефинансирования в условиях кризиса.2. Особенности

ставки рефинансирования в РоссииВ России ставка рефинансирования является фискальной мерой

(для расчета налоговых и др. штрафов) помимо функции экономического регулятора,

как в других экономиках. Роль ставки рефинансирования в России выполняет ставка

однодневного кредита РЕПО.Сделка РЕПО (от англ. repurchase agreement) — сделка

покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки)

через определенный срок по заранее определенной цене. Иначе, соглашение РЕПО

может рассматриваться как краткосрочный заем под залог ценных бумаг, чаще всего

краткосрочных долговых бумаг денежного рынка.Для примера в середине 2007 года минимальная ставка,

установленная ЦБ РФ по операциям однодневного прямого РЕПО составляла 6 %. По

данным опроса коммерческих банков, проведенного ЦБ России, однодневные РЕПО

кредиты являются вторыми по востребованности после внутридневных кредитов.

Минимальная ставка, установленная ЦБ по операциям однодневного прямого РЕПО

Коммерческие банки также могут предоставлять кредиты РЕПО по аналогичным

правилам.Тенденции движения ставок по банковским кредитам

определяются ставкой рефинансирования и состоянием рынка кредитных ресурсов.

Конкретное значение ставки рефинансирования колеблется вокруг ставки банка

России под воздействием ставок на других рынках, изменений в состоянии

экономики и политической обстановки. Если выдача кредитов и, соответственно,

привлечение денежных средств производятся по высоким ставкам, существенно

увеличивается и риск по проводимым операциям. Стремление к получению высокого

дохода от вложения средств в банк сопряжено не только с недополучением

процентов, но и с потерей самого вклада.Регулируя уровень ставок по рефинансированию, Банк России

влияет на величину денежной массы в стране, способствует повышению или

сокращению спроса коммерческих банков на кредит. Способ использования его

процентной политики определяется видом проводимой кредитной политики. Политика

кредитной рестрикции, то есть увеличение уровня учетной ставки Банка России,

вызывает повышение коммерческими банками процентных ставок по кредитам и таким

образом сокращает объем кредитных вложений. Снижение ставки рефинансирования

приводит к уменьшению процентной ставки за кредит и способствует кредитной

экспансии.Уровень ставки рефинансирования Банка России является для коммерческих

банков одним из главных индикаторов, характеризующих основные направления его

кредитно-денежной политики. В связи со снижением темпов инфляции в последние

годы ставка рефинансирования постоянно снижается. Она служит основным

ориентиром для ссудного процента.Изменение ставки рефинансирования влияет на уровень

ссудного процента, так как предельная величина процентов за кредит, признаваемых

расходом в соответствии с налоговым кодексом РФ, принимается равной ставке

рефинансирования Банка России, увеличенной в 1,1 раза по кредитам в рублях, и

15% — по кредитам в иностранной валюте. Сверх этой величины проценты

выплачиваются из прибыли.Банковский процент является своеобразной ценой кредита ,

используемой в качестве стимула коммерческой деятельности. Как всякая цена,

цена кредита подвержена определенным колебаниям. Его величина зависит от

соотношения спроса и предложения на денежном рынке, а также степени риска,

который несет кредитор, ссужая определенную денежную сумму должнику. В каждой

кредитной сделке есть опасность того, что ссуда не будет погашена в срок. По степени

риска устанавливается размер той части процента, которая является как бы платой

за риск. На уровне кредитных ставок отражается степень риска кредитных

вложений: чем больше последняя, тем выше устанавливаемая процентная ставка. Их

изменения зависят от состояния экономики, темпа инфляции, направления

денежно-кредитной политики государства.На переходном этапе рыночной экономики ссудный процент является

довольно высоким, что обусловлено рядом обстоятельств. По мере рыночной

стабилизации ссудный процент будет обнаруживать тенденцию к понижению, достигая

величины средней нормы прибыли. В условиях глобального кризиса процентная

ставка должна снижаться для оживления процессов экономики.3. История

изменения ставок рефинансирования Центрального Банка Российской ФедерацииОсновным проводником денежно-кредитного регулирования российской

экономики, являющейся составной частью экономической политики правительства

является Банк России. Главными целями этой политики служат достижение

стабильного экономического роста, снижение безработицы и инфляции, выравнивание

платежного баланса. Общее состояние экономики в большой мере зависит от

состояния денежно-кредитной сферы. В основе денежно-кредитного регулирования,

осуществляемого Банком России, лежит принцип количественных ограничений на

прирост денежной массы. С 1996 года приоритеты политики в денежно-кредитной

сфере сместились в направлении увеличения реального предложения денег в

экономике при дальнейшем снижении среднемесячных темпов инфляции.

Государственное регулирование денежно-кредитной сферы может быть успешным лишь

в том случае, если государство через Центральный банк способно воздействовать

на масштабы и характер операций коммерческих банков. Методы этого воздействия

разнообразны, наиболее распространенными из них являются: изменение ставки

учетного процента или официальной ставки рефинансирования Центрального банка;

изменение нормы обязательных резервов банков; операции на открытом рынке, то

есть операции по купле-продаже векселей, государственных облигаций и других

ценных бумаг; регламентация экономических нормативов для банков.Ставка рефинансирования ЦБ РФ является инструментом, с

помощью которого Банк России воздействует на стимулирование кредитной

активности банков, на процентные ставки по депозитам юридических и физических

лиц, а также на замедление годовой инфляции в среднесрочной перспективе.С 1992 года денежно-кредитная политика Банка России

направлена надостижение финансовой стабилизации, в первую очередь, снижение темпов инфляции,

укрепление курса национальной валюты и обеспечение устойчивости платежного

баланса страны, создание условий для осуществления позитивных структурных

сдвигов в экономике. Отметим, что до конца 92 года механизм рефинансирования в

практике экономического регулирования Банка России отсутствовал. Банк России

пытался влиять на процентные ставки КБ путем регулирования объема и цены

централизованных кредитов, что отвечало требованиям задачи антиинфляционного

регулирования. Однако путем простого увеличения ставок достичь поставленной

цели антиинфляционного регулирования не удалось. В России главной задачей

денежно-кредитной политики в первые годы рыночных реформ была борьба с

инфляцией, развязанной внезапным освобождением товарных цен в начале 1992 года.

С этой целью ставка рефинансирования ЦБ РФ поддерживалась на весьма высоком

уровне и возрастала вплоть до начала 1995 года, после чего стала снижаться по

мере ослабления инфляции.В своей процентной политике, коммерческие банки в

значительной степени ориентируются на ставку рефинансирования Центробанка, при

установлении процентов на свои кредитные и депозитные продукты, предлагаемые

населению. Несмотря на неоднократное снижение ставки рефинансирования,

кредитная активность коммерческих банков продолжала оставаться низкой, а

процентные ставки для большинства конечных заемщиков – высокими, и это

сдерживало восстановление экономического роста в стране (см. табл.1) .

|

Табл. 1. Ставка рефинансирования

|

Анализируя показатели прироста потребительских цен за восемь месяцев

2009 года, ЦБ отмечал, что в августе наметились позитивные сдвиги в кредитной

активности банковского сектора, однако уровень процентных ставок по кредитам

для большинства конечных заемщиков продолжает оказывать сдерживающее

воздействие на экономический рост. Исходя из этого, Первый зампред ЦБ Алексей

Улюкаев допускал возможность снижения ставок Центробанка еще на 1% до конца

года. И дополнительное снижение ставки рефинансирования осуществлено. Так, 29

октября 2009 года Совет директоров Банка России принимает решение о снижении

ставки рефинансирования с 30 октября 2009 года на 0,5 процентного пункта, с 25

ноября 2009 года — на 0,5 процентного пункта, а с 28 декабря 2009 года еще на

0,25 %.

Ставка рефинансирования Банка России на начало 2009 года

(13%) оказалась ниже прогнозируемого уровня инфляции конца 2008 года (около

13,8%) и фактической инфляции по итогам 2008 года (13,3%). Исходя из прогнозов

Алексея Кудрина изменения ставки рефинансирования ЦБ в ближайшие месяц – два

ожидать, не стоит. Так, 19 ноября 2008 г. в ходе заседания Государственной думы РФ, вице-премьер, министр финансов РФ Алексей Кудрин сказал: «Когда

переживем пик дефицита ликвидности, то пойдем на снижение ставки

рефинансирования. Но это будет вторая половина следующего года». В конце

2008 года глава Минфина Алексей Кудрин отметил, что инфляция в России в 2009

году может замедлиться и составить по итогам года 11 процентов, при ожидаемых

13,5 — 13,8 процента инфляции за 2008 год. Фактически же снижение ставки

рефинансирования Центробанк началось с мая месяца 2009 года. Прогнозы министра финансов по ставке

рефинансирования на 2009 год и уровню инфляции немного не совпали с

фактическими. Последняя, десятая по счету, ставка рефинансирования ЦБ РФ на

2009 год была установлена 28 декабря в размере 8,75 %. Основанием для ее

установления стало Указание Банка России от 25.12.2009 № 2369-У «О размере

ставки рефинансирования Банка России». Россия 2009 год завершила с

инфляцией в 8,8% и ставкой рефинансирования в 8,75%.

С 24 февраля 2010 года ставка рефинансирования снижается

на 0,25 процентного пункта до 8,5%.Это необходимо для стимулирования активности

банковского сектора по кредитованию российской экономики.

Среди причин снижения ЦБ указал благоприятную динамику индекса потребительских

цен — на 15 февраля 2010 г. годовая инфляция снизилась до 7,6% по сравнению с

13,4% годом ранее. Значимых рисков ускорения инфляции ЦБ в обозримом будущем

пока не видит.

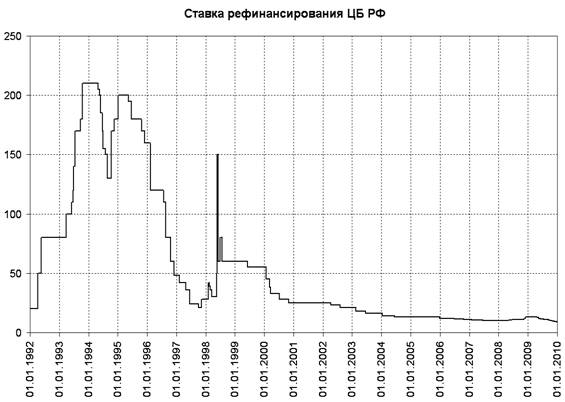

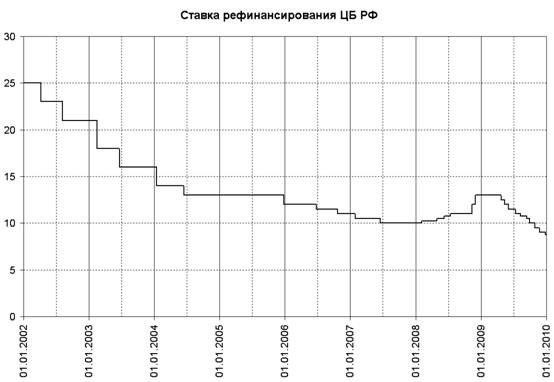

Эти показатели стали самыми низкими за всю историю

постсоветской России (см. рис. 1, 2). Указанное решение принято Советом

директоров Банка России в условиях общего повышения банковской ликвидности,

поэтому снижение процентных ставок будет способствовать ограничению притока

краткосрочного иностранного капитала. Несмотря на это, решение о снижении

ставки рефинансирования является правильным, так как в условиях кризиса

необходимы меры по предотвращению роста инфляции и снижению процентных ставок

по банковским кредитам.

рис.

1.

рис.2.

4. Ставка рефинансирования в других

странах

4.1 Ставка рефинансирования в США

Применительно к США ставка рефинансирования называется

учетной ставкой и является одним из основных инструментов Федеральной Резервной

Системы (ФРС), с помощью которого она контролирует деятельность крупнейших

финансовых учреждений и определяет национальную денежно-кредитную политику.

Учетная ставка – это процент, который финансовый институт должен платить за то,

чтобы занять резервные средства у своего регионального Федерального Резервного

банка (ФРБ).

Когда эта ставка низкая, финансовые институты могут без

особых затрат выполнять свои обязательства по поддержанию нормативов резервных

требований, занимая деньги у ФРС (при условии, что они не боятся тщательного

рассмотрения своих операций в связи с обращением к возможностям «дисконтного

окна», которое проводит ФРС, когда они просят о займе). Когда учетная ставка

более низкая, финансовые институты будут расширять свои активы и вклады более

охотно, поскольку получение дополнительных резервов им обойдется не очень

дорого. Когда учетная ставка высокая, институты более осторожно относятся к

заимствованию резервов и, следовательно, они более осторожны в вопросах

увеличения своих активов и открытии новых депозитов, если это требует

привлечения средств ФРС.

При снижении ФРС ставки рефинансирования банки будут

стараться использовать благоприятную возможность, предоставляемую ФРС в

качестве преимущества сезонного заимствования, которое позволяет некоторым

банкам с большими сезонными колебаниями потребности в заемных средствах

получать их через «дисконтные окна» ФРС. Предоставление недорогих кредитов ФРС

различным заемщикам под более высокий процент дает этим банкам возможность

получить больший объем прибыли. Другие банки также смогут увеличить объемы

предоставления ссуд; даже если для этого им придется привлечь средства через

«дисконтное окно», то сделать это при низкой ставке рефинансирования можно на выгодных

условиях.

Изменение ставки рефинансирования не только влияет на

готовность депозитных учреждений предоставлять ссуды, но оказывает нередко и

сильное психологическое воздействие на финансовые рынки. Оценка того, как

сказываются изменения ставки рефинансирования на объеме денежной массы и на

величине предложения денег, не всегда возможна из-за трудности определения в

новых условиях объемов заимствований банков через «дисконтные окна». Поэтому в

настоящее время ФРС редко использует ставку рефинансирования в качестве

инструмента своей денежно-кредитной политики. Она прибегает к ее изменению лишь

в тех случаях, когда хочет оказать психологическое давление на финансовые

рынки, чтобы показать им серьезность своих намерений. Таким образом, ФРС

стремится обеспечить правильное понимание своих намерений всеми участниками

финансовых рынков.

Кризисные явления в мировой экономике заставляют ФРС и

далее снижать ставку рефинансирования для стабилизации экономической системы.

США в связи с кризисом снизили ставку с 6,5 % годовых до 0-0,25 %

(март 2009 года).Комитет по открытым рынкам Федеральной резервной системы (ФРС)

США принял решение 18 марта 2009г. сохранить ключевую учетную ставку в

диапазоне 0-0,25%. ФРС намерена сохранять учетную ставку на таком уровне

«длительное время». По словам представителей ведомства, экономическая

ситуация «продолжает ухудшаться». Они также отметили, что не могут

прогнозировать, когда прекратится спад, в ближайшей перспективе этого не

произойдет. ФРС намерены использовать все доступные методы для борьбы с текущей

ситуацией и прикладывать все усилия для стабилизации цен. 16 декабря 2008г. ФРС

США уже снижала ключевую учетную ставку — так называемую ставку по федеральным

фондам — до рекордного уровня, установив цель по ставке в диапазоне 0-0,25%.

Ставка по федеральным фондам — это целевая (таргетируемая) ставка, под которую

банки дают свои избыточные резервы, находящиеся на счетах ФРС, под кредит

overnight другим банкам. Ранее, в январе 2009г., учетная ставка также была

сохранена в диапазоне 0-0,25%.

4.2. Ставка

рефинансирования в Японии

Основным проводником кредитно-денежной политики в Японии является Банк

Японии. Функционирование этого банка, созданного в 1882 г., регулируется специальным законом. Согласно ст. 1 этого закона, «целями деятельности

Банка Японии являются регулирование денежного обращения, координация

кредитно-денежной сферы, а также поддержка и развитие кредитных институтов в

соответствии с государственной политикой и во имя обеспечения условий для

подобающей реализации экономического потенциала страны».

Хотя по своему статусу Банк Японии не административный

орган, а акционерная компания, 55% капитала которой принадлежат правительству,

по ст.2 закона деятельность Банка Японии направлена исключительно на

«достижение государственных целей». Тем не менее определенная

автономность банка делает его юридически менее зависимым от правительственных

органов и политического руководства страны. Оперативная самостоятельность,

делегированная Банку Японии, а также имеющаяся у него возможность оказывать

большое влияние на определение приоритетов кредитно-денежной политики делают

его главным «приходным ремнем» и архитектором конкретных форм

кредитно-денежной политики, а во- вторых, существенным звеном в выработке

стратегии последней. Для реализации этой политики у Банка Японии имеется целый

набор средств, методов и инструментов воздействия на процессы, протекающие в

сфере финансирования экономики и на рынке ссудного капитала.

В западной экономической литературе, посвященной средствам

кредитно- денежной политики центральных банков , выделяются три основных таких

средства: во-первых, изменение учетной ставки процента, во-вторых, операции на

открытом рынке ценных бумаг, в-третьих, изменение обязательных норм банковских

резервов. Однако для Банка Японии в течение нескольких десятилетий

послевоенного экономического развития страны указанные средства имели весьма

малое значение. Причина этого в тех особенностях финансирования экономики и

функционировании рынка ссудного капитала, которые резко отличали Японию от

«стандартных моделей», рассматриваемых в учебных пособиях по

кредитно-денежной политике. Важнейшее место в экономике из-за явления

перекредитования занимает рынок кредитов Банка Японии.

В США главное назначение кредитов центральных банков –

помощь тем коммерческим банкам, у которых временно наблюдается острая нехватка

ликвидности или которым угрожает неплатежеспособность. Соответственно и

процентная ставка по этим кредитам в нормальные годы слегка превышает

процентную ставку на рынке краткосрочных капиталов, являясь «штрафной ставкой».

В Японии же учетная ставка процента, по которой предоставляются кредиты Банка

Японии, намного ниже ставки процента по краткосрочным межбанковским ссудам. Соответственно

и займы у Банка Японии для коммерческих банков являются не чрезвычайным

средством, прибегать к которому необходимо лишь в крайних случаях, а самым

выгодным способом привлечения ликвидных ресурсов, подчас даже более выгодным,

чем депозиты населения.

Искусственная заниженность официальной учетной ставки

процента служила в Японии краеугольным камнем политики всемерного занижения

процентных ставок на всем рынке ссудных капиталов. Как отмечалось выше, учетная

ставка процента в Японии была занижена по сравнению с другими ставками,

особенно ставками на рынке краткосрочных капиталов, а основные ставки на рынке

банковского кредитования жестко регулировались. Поэтому изменение учетной

ставки процента само по себе не могло воздействовать на цену кредита на финансовом

рынке в целом и тем самым служить средством кредитно-денежной политики. На

протяжении длительного периода открытого рынка ценных бумаг практически не

существовало, поэтому и операции на нем были невозможны. Наконец, явление

перекредитования не позволяло по-настоящему эффективно маневрировать с помощью

изменения нормы банковских резервов. Вместо всех этих средств главную роль в

мероприятиях Банка Японии играло количественное рационирование кредита .

Сознательно занижаемый в большинстве секторов рынка ссудных капиталов уровень

ставки процента приводил Банк Японии к необходимости использования

внеэкономических мер регулирования спроса и предложения ссудного капитала.

В настоящее время в связи с ослаблением в целом роли перекредитования

как источника средств для финансирования экономики функция рынка кредитов Банка

Японии как источника ликвидности для банковской сферы в известной степени стала

достоянием прошлого. Отражая это изменение, учетная ставка процента также стала

определяться более гибко, с учетом рыночной ситуации. По мере развития процесса

либерализации на рынке ссудных капиталов тенденция к падению роли кредитов

Банка Японии и к увеличению гибкости учетной ставки процента будет становиться

все сильнее. Сделаны существенные шаги в направлении повышения роли изменения

процентных ставок, в том числе официальной учетной ставки процента.

Изменение учетной ставки практиковалось Банком Японии на

протяжении всего послевоенного периода, но до 73 года оно лишь выполняло

функции индикатора направления политики Банка Японии, так как, даже повышаясь,

эта ставка оставалась самой низкой по кредитам в японской экономике. Полная

либерализация процента на рынке краткосрочных капиталов, значительная

либерализация на рынке ценных бумаг и на рынке депозитов и другие изменения

последних лет свидетельствуют о постепенном переходе Банка Японии к более

активному использованию воздействия учетной ставки процента на ситуацию,

складывающуюся на финансовом рынке.

Поскольку ставка рефинансирования в Японии всегда была на достаточно

низком уровне, дальнейшее снижение ее, скорее всего, не приведет к каким-либо

положительным изменениям экономики Японии в период экономического кризиса.

Поэтому Банк Японии 18.03.2009 оставил ключевую учетную ставку без изменений —

на уровне 0,1%. Решение сохранить целевую процентную ставку по займам overnight

на прежнем уровне было принято единогласно по итогам заседания правления банка.

Банк Японии снижал учетную ставку 19 декабря 2008г. — с 0,3% до 0,1% годовых, а

ранее, 31 октября 2008г., — с 0,5% до 0,3% годовых. До этого ставка не менялась

с февраля 2007г. В 2001-2006гг. японский центробанк проводил политику нулевой

учетной ставки.

5. Макрорегулирование

денежно-кредитной политики

рефинансирование

ставка денежный кредитный

Денежно-кредитные рычаги давно занимают не последнее место в теории

государственного регулирования. В экономической теории существуют различные

концепции денежно-кредитного регулирования. Наиболее значительными являются

кейнсианская и монетаристская.

Принцип кредитного регулирования, выдвинутый Кейнсом,

непосредственно вытекает и органически связан с зависимостью процесса

производства от кредита. Исходя из решающей роли спроса по отношению к

производству, Кейнс сформулировал факторы, воздействующие на коньюнктуру:

занятость, использование мощностей, спрос на предметы потребления средств

производства, психология поведения. При высоком проценте на ссудный капитал к

предпринимателей возникает желание удержать свой капитал в денежной форме.

Поэтому нужен низкий ссудный процент, который повысит у предпринимателей стимул

к инвестициям.

После Второй мировой войны первый путь стимулирования

эффективного спроса – с помощью низкой процентной ставки – часто отвергался,

так как центральные банки нередко были вынуждены проводить рестрикционную

кредитную политику, то есть повышать процентную ставку, борясь с инфляцией.

Эта схема регулирования достаточно эффективно действовала

в 1950-60-х годах в условиях слабо монополизированных конкурентных рынков.

Однако резкое усиление процессов монополизации рынков,

заблокировавших действие механизма цены равновесия и обусловивших стремительный

рост и новое качество инфляции (инфляции издержек), а также высокий уровень

безработицы в 1970-х годах не могли быть объяснены в рамках кейнсианской

концепции. Это обусловило использование рекомендаций новой монетаристской

концепции денежно-кредитного регулирования. Монетаристы и их лидер М.Фридмен

исходят из того, что экономика капитализма внутренне устойчива, способна к

саморегулированию. При этом необходимым условием для проявления механизмов

саморегулирования является стабильность денежного обращения цен. Главный

ориентир, по мнению монетаристов, — объем предложения денег, денежная масса.

Плавный рост денежной массы определяет устойчивое развитие экономики. В настоящее

время монетаристская концепция денежно-кредитного регулирования получила

широкое распространение в странах с рыночной экономикой,.

В России законодательно закреплено положение о том, что

Центробанк является органом денежно-кредитного регулирования. Объектом

регулирования выступает, согласно закону «О Центральном банке России» объем и

структура денежной массы в обращении. Статья 13 этого Закона определяет

экономические инструменты Центробанка по воздействию на денежно-кредитную

ставку. Это определение норм обязательных резервов, учетных ставок по кредитам,

установление экономических нормативов для банков, проведение операций с ценными

бумагами. Эти меры денежно-кредитного регулирования известны в мировой практике

и нашли применение во многих странах.

6.

Теория кризисов и цикличность развития экономических систем

Существует масса теорий, объясняющих природу кризисов.

Если обобщить их, основываясь на наиболее распространенных (К.Маркса, С.Кузнеца,

Н.Д.Кондратьева, Р.Хоутри и др.) , можно сделать следующие выводы.

Выявляется определенная цикличность в развитии экономики.

Существуют четыре фазы, последовательно сменяющие друг друга: вершина (пик,

бум), сжатие (рецессия, спад, кризис), дно (депрессия), оживление (расширение).

Свидетельством того, что экономика приближается к своей

верхней точке большого цикла, являются начинающиеся на фоне изобилия недостаток

отдельных товаров, сдвиги в структуре распределения доходов, рост издержек

производства, замедление роста прибылей и т.п. Существуют различные объяснения

исчерпания энергии роста. Среди экономистов, признающих цикличность, нет

никакого единства относительно природы этого явления.

Затем следует довольно короткий период, когда сохраняется

еще видимость процветания: люди полны надежд, легко берут в долг. Поскольку

реальная ситуация уже не та, происходит нагромождение задолженности, которое в

любой момент грозит крахом. Это с неизбежностью и происходит.

Кризис проявляется, прежде всего в перепроизводстве товаров,

сокращения кредитов и повышении ссудного процента. Это ведет к понижению

прибылей и падению производства, росту банковских задолженностей, банковским

крахам и банкротствам предприятий.

После кризиса наступает депрессия. Производство уже не

сокращается, но и не растет. Товарные излишки постепенно рассасываются, но

торговля идет вяло. Ставка ссудного процента падает до минимума.

Постепенно в народном хозяйстве появляются «точки роста» и

происходит переход к оживлению. Предприятия приспосабливаются к новым условиям

рынка, увеличивают выпуск товаров, осуществляют новое промышленное

строительство, повышается норма прибыли, ставка ссудного процента и заработной

платы, начинается фаза подъема. Уровень ВВП превосходит высшую докризисную

точку, производство продолжает увеличиваться, растет занятость, товарный спрос,

уровень цен и норма ссудного процента. Но постепенно размеры производства вновь

выходят за рамки платежеспособного спроса, рынок переполняется нереализованными

товарами, что ведет к новому витку экономического цикла.

Циклы экономической активности неодинаковы и различаются

по своей продолжительности, по длительности отдельных фаз, по высоте максимума

и глубине минимума. В современных условиях отмечается сглаживание циклических

колебаний, деловой активности. Удлиняются промежутки между кризисами,

уменьшается их глубина и разрушительная сила. Все чаще на смену кризису

приходит более мягкая форма спада — рецессия.

Теория длинных циклов (циклов Кондратьева) является частью

теории экономических циклов. В настоящее время науке известно более 1300 видов

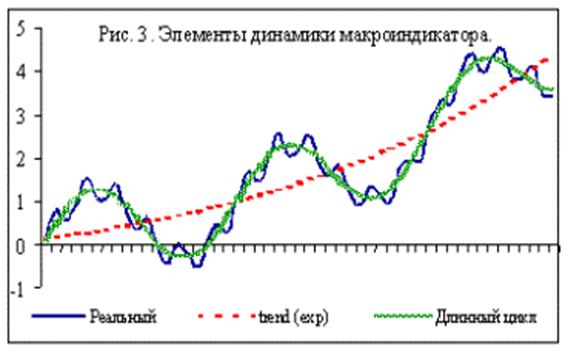

экономических циклов различного периода. Реальная динамика любого

макроиндикатора экономического развития складывается в результате

взаимодействия различных циклов (см. рис. 3), однако, длинные циклы преобладают

по амплитуде колебаний .

Согласно теории больших циклов (Long Waves), экономическая жизнь

общества подвержена колебаниям с периодом 40-60 лет, в зависимости от фазы

которых изменяется как способ воспроизводства, так и весь уклад жизни общества.

Рис.3

Элементы динамики макроиндикатора

Циклы экономической активности относятся к малым экономическим циклам

продолжительностью до 10 лет. Они развертываются на фоне больших циклов экономического

развития, продолжительностью до 50-60 лет. Большие циклы выявлены русским

экономистом Н. Д. Кондратьевым. Они состоят из повышательной и понижательной

волн колебаний экономической конъюнктуры, каждая из которых длится до 30 лет. В

основе больших циклов экономического роста лежат революционные изменения в

технике и технологии, структуре потребностей и производства. Переход к

постиндустриальному обществу в развитых странах совпадает с пятой длинной

волной кондратьевского цикла. Самая низшая точка предыдущего кризиса

приходилась на 1974-1982 годы. Начало повышательной фазы связано со структурной

перестройкой экономики на базе высоких и наукоемких технологий. Оно приходится

на середину 1980-х — начало 1990-х гг. Следовательно, и нынешний кризис тоже вписывается

в эту теорию. Самая верхняя точка цикла была, скорее всего, в 200-е годы.

Соответственно, сейчас происходит фаза депрессии.

7. Выводы

Из всего вышесказанного следует, что во всем мире, и в

России в том числе, действуют определенные законы экономического развития.

Экономика стран развивается не равномерно, существуют повторяющиеся

периодически подъемы и спады в экономике. В соответствии с этими циклами

изменяется и величина ссудного процента. Наиболее низкая ставка ссудного

процента приходится на период депрессии, следующей после очередного кризиса.

Соответственно, ставка рефинансирования, как элемент стимулирования

активности составляющих экономики, также достигает своего минимума в период

кризиса. Разные страны подходят к этому вопросу немного по-разному, но в целом,

закономерность налицо. В период кризиса в различных странах обычно устанавливается

ставка рефинансирования в пределах 3-7%, и даже Россия тоже стремится к этой

величине. Это делается для того, чтобы посредством регулирования ставки

рефинансирования ускорить оживление экономики и обеспечить скорейший выход из

кризиса.

8. Список используемых

источников

1.

Экономическая теория / Под ред. А.И.Добрынина,

Л.С.Тарасевича: Учебник для вызио, 4-е изд. – СПб.: Питер, 2009.

2.

Белотелова Н.П., Белотелова Ж.С. Деньги, кредит,

банки: Учебник.- М.: Издательско-торговая корпорация «Дашков и К», 2009. – 484

с.

3.

С. Губанов. Цикличность — форма

кризисности. // Экономист, 2000 г., №1.

4.

Иванова М.В. Экономическое

развитие России и большие циклы мировой конъюктуры // Экономическое наследие

Н.Д.Кондратьева и современность / Под ред. Л.Д.Широкорада, В.Т.Рязанова. СПб.,

1994.

5.

Окороков В.Р., Никишин Е.С.Циклы

Н.Д.Кондратьева и динамика экономического развития России> // Развитие

рыночных коммуникаций и эффективная динамика системы высшего образования в

России / под научной редакцией академика Г.Л. Багиева: ученые записки секции

экономики МАНВШ.- СПб.: изд-во СПбГУЭФ, 200 11)

6.

Полетаев А.В., Савельева И.М. Циклы Кондратьева и

развитие капитализма (опыт междисциплинарного исследования).- М.: Наука, 1993. —

249 с.

7.

Рязанов В.Т. Экономическое развитие

России. СПб.: «Наука», 1998.

8.

Интернет — ресурсы