ВВЕДЕНИЕ

«Фискальная политика — манипулирование

государственным бюджетом,

производственнымирасходами и налогообложением, для

достижения выдвинутых целей,

увеличенияпроизводства и занятости или снижения

инфляции»К. Р. Макконнелл и С. Л Брю

фискальный

занятость инфляция налогАктуальность темы

Фискальная политика

является частью финансовой политики и важной составной частью экономической

политики государства. Я считаю, что исследуемая мною тема, тема фискальной

политики, на сегодняшний день очень актуальна, так как экономика переживает

далеко не самые лучшие дни, и от того, как правительство будет осуществлять

бюджетно-налоговую политику зависит судьба страны и судьба каждого человека,

живущего в Республике Молдова.Целью данной курсовой

работы, является рассмотрение проблем и особенностей осуществления на

территории РМ фискальной политики, проводимой правительством Республики

Молдова.Реализация поставленной

цели, предполагает решение задач:— анализ общих положений

фискальной политики и ее механизма.— исследование

направленности фискальной политики в РМ— выявление проблем

повышения эффективности фискальной политики в РМОбъектом исследования

данной курсовой работы, является фискальная политика государства,

автоматические стабилизаторы и их воздействие на экономику.Структура работы

определяется целью и задачами исследования. Работа состоит из введения, трёх

глав, заключения, библиографии и приложения.Объём работы составляет 36

страницы. Данная курсовая работа содержит 4 рисунка, 1 приложение.В ПЕРВОЙ ГЛАВЕ речь идет о основных методологических аспектах фискальной политики и автоматических стабилизаторов, о их воздействии на экономику страны. Здесь определяются и исследуются основные задачи фискальной политики: сглаживание колебаний экономического цикла, обеспечение устойчивых темпов экономического роста, достижение высокого уровня занятости, снижение инфляции. Описана сущность основных инструментов бюджетно-налоговой политики (государственных расходов(G) и налогов(Т)).ВО ВТОРОЙ ГЛАВЕ рассматриваются особенности бюджетно-налоговой политики Молдовы. Здесь выявлены содержание и направленности налоговой системы Республики Молдова. Подробно рассмотрен один из основных налогов Республики Молдовы, который является регулирующим доходным источником бюджетной системы — подоходный налог с физических лиц.

В ТРЕТЬЕЙ ГЛАВЕ идет речь

о эффективности фискальной политики в Республике Молдова. Целью Правительства

является служение на благо всей страны в целом и каждого гражданина в

отдельности. Повышения эффективности бюджетно-налоговой политики является

задачей Правительства. Эффективность и качество государственной службы лежат в

основе современного публичного управления, ориентированного на достижение

конкретных результатов. В данной главе рассмотрены именно проблемы повышения

эффективности фискальной политики, задачи Правительства и непосредственная

деятельность Правительства Республики Молдова по осуществлению данных задач.ГЛАВА 1. ФИСКАЛЬНАЯ

ПОЛИТИКА И ЕЁ МЕХАНИЗМ: МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫФискальная политика представляет собой деятельность правительства в области налогообложения, государственных расходов, государственного бюджета, имеющая целью обеспечение занятости населения и решение экономических проблем страны. Фискальная политика является частью финансовой политики и важной составной частью экономической политики государства.Ее основными задачами являются: сглаживание колебаний экономического цикла, обеспечение устойчивых темпов экономического роста, достижение высокого уровня занятости, снижение инфляции.Фискальная политика в зависимости от механизмов ее регулирования на изменение экономической ситуации, делится на дискреционную и автоматическую фискальную политику (политику встроенных стабилизаторов).Дискреционная фискальная политика — целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса. Ее еще называют активной фискальной политикой. Она может осуществляться с помощью как прямых, так и косвенных инструментов. Прямые это-изменение государственных закупок товаров и услуг, трансфертных платежей. Косвенные – изменения в налогообложении(ставок налогов, налоговых льгот, базы налогообложения), политику ускоренной амортизации.Уровень государственных расходов, налоговых поступлений может изменяться даже если правительство не принимает соответствующих решений. Это объясняется существованием встроенной стабильности, которая определяет автоматическую (пассивную, недискреционную) фискальную политику.Встроенная стабильность основана на механизмах, которые работают в режиме саморегулирования и автоматически реагируют на изменения состояния экономики. Их называют встроенными (автоматическими) стабилизаторами. Это такие механизмы в экономике, действие которых уменьшает реакцию ВНП на изменения совокупного спроса. Автоматические стабилизаторы обладают двумя отличительными особенностями. Во-первых, смягчая последствия сдвигов в совокупном спросе, они тем самым помогают стабилизировать выпуск продукции, во-вторых, они действуют автоматически. Способность стабилизировать выпуск продукции проистекает из того, что пропорциональный налог на доходы уменьшает величину мультипликатора. Это означает, например, что любое падение инвестиций ведет к сокращению выпуска продукции на меньшую величину. Автоматизм их действия обусловлен тем фактом, что налоговая ставка одним только фактом своего существования уже способствует стабилизации выпуска продукции.К автоматическим стабилизаторам относятся:1. Изменения налоговых поступлений. Сумма налогов зависит от величины доходов населения и предприятий. В период спада производства доходы начнут уменьшаться, что автоматически сократит налоговые поступления в казну. Следовательно, увеличатся доходы, остающиеся у населения, предприятий. Это позволит в определенной степени замедлить снижение совокупного спроса, что положительно скажется на развитии экономики.Такое же воздействие оказывает и прогрессивность налоговой системы. При уменьшении объема национального производства, сокращаются доходы, но одновременно понижаются и налоговые ставки, что сопровождается уменьшением как абсолютной суммы налоговых поступлений в казну, так и их доли в доходах общества. В результате падение совокупного спроса будет более мягким.2. Системы пособий по безработице и социальные выплаты. Они также оказывают автоматическое антициклическое воздействие. Увеличение уровня занятости ведет к росту налогов, за счет которых финансируются пособия по безработице. При спаде производства, увеличивается число безработных, что сокращает совокупный спрос. Однако одновременно растут и суммы выплат пособий по безработице. Это поддерживает потребление, замедляет падение спроса и, следовательно, противодействует нарастанию кризиса. В таком же автоматическом режиме функционируют системы индексации доходов, социальных выплат.Существуют и другие формы встроенных автоматических стабилизаторов: программы помощи фермерам, сбережения корпораций, личные сбережения и т.д. Встроенные стабилизаторы смягчают изменения в совокупном спросе и тем самым помогают стабилизировать выпуск национального продукта.~ Главное достоинство недискреционной фискальной политики в том, что ее инструменты (встроенные стабилизаторы) включаются немедленно при малейшем изменении экономических условий, т.е. здесь практически отсутствует временной лаг.~ Недостаток автоматической фискальной политики в том, что она только помогает сглаживать циклические колебания, но не может их устранить. Следует отметить, чем выше ставки налогов, чем больше трансфертные платежи, тем более действенна недискреционная политика.

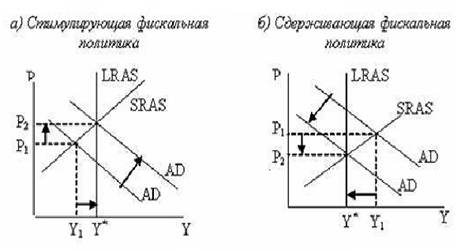

-Стимулирующая фискальная политика

проводится в тех случаях, когда равновесный уровень производства меньше

потенциального. Государство может воздействовать на совокупный спрос через

налоги, или государственные закупки, или используя сразу оба инструмента

фискальной политики. Когда увеличиваются государственные закупок (G ) или

снижаются налоги(T), кривая совокупного спроса сдвигается вправо(AD). (см. рисунок

1). Стимулирующая фискальная политика приводит к дефициту государственного

бюджета.

Рис. 1 Виды фискальной

политики-Сдерживающая фискальная

политика действует в ситуации инфляционного разрыва (когда равновесный уровень

производства больше потенциального). Данная политика предусматривает увеличение

налогов, уменьшение госзакупок, или совмещение этих двух методов.Ограничительная

фискальная политика приводит к излишку госбюджета. (см. рисунок 1.)Основными инструментами фискальной политики являются государственные расходы (G) и налоги (Т).

Налоги – это платежи, которые в обязательном порядке

уплачивают в доход государства юридические и физические лица (предприятия,

организации, граждане). Как правило, эти выплаты не только обязательны, но и

безвозмездны и принудительны. С их помощью государство воздействует на многие

экономические и социальные процессы. Они помогают поощрять либо подавлять

определенные виды деятельности, направлять развитие тех или иных отраслей и

регионов, регулировать количество денег и денежное обращение, воздействовать на

инвестиционную активность предпринимателей, функционирование рынка ценных

бумаг, равновесие между совокупным спросом и совокупным предложением.Функции налогов:

Фискальная функция — основная, характерная для всех

государств. Посредством фискальной функции системы налогообложения мобилизуют

денежные средства, необходимые государству для выполнения его функций и

удовлетворения общенациональных необходимых потребностей. Размер налогового

бремени в стране определяется суммой расходов государства на управление,

оборону, содержание суда, органов общественного порядка, на хозяйственно-организаторскую

деятельность, социальные нужды и другие. Чем больше функций возложено на

государство, тем оно должно больше мобилизовать налогов в бюджет. С другой

стороны, размер налогового платежа определяется в зависимости от доходов,

объема потребления, стоимости имущества, находящегося в собственности

плательщика.Регулирующая функция налогов означает, что налоги как

активный участник перераспределительных процессов оказывают существенное

влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или

ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос

населения. Посредством регулирующей функции формируются противовесы излишнему

фискальному гнету, т.е. создаются специальные механизмы, обеспечивающие баланс

корпоративных, личных и общегосударственных экономических интересов. Конечная

цель налогового регулирования — обеспечить непрерывность инвестиционных

процессов, рост финансовых результатов бизнеса, и тем самым способствовать

росту централизованного фонда денежных средств государства.Современная налоговая

система включает различные виды налогов. Основную их группу составляют прямые и

косвенные налоги.·

Прямые налоги

устанавливаются непосредственно на доход или имущество. К числу прямых налогов

относятся:-Реальные налоги ( на

недвижимость, на ценные бумаги, поземельный)-Личные налоги (налог на

прибыль корпораций, подоходный налог с населения, налог на сверхприбыль, налог

на доходы от денежных капиталов, налог с наследства и дарений, поимущественный

налог)·

Косвенные налоги

— это налоги на товары и услуги, оплачиваемые в цене товара или включенные в

тариф. Владелец товара или услуг при их реализации получает налоговые суммы,

которые перечисляет государству.К косвенным налогам

относятся:-Акцизы

-Налог на добавленную

стоимость-Таможенные пошлины

-Налог с продаж

В зависимости от

характера взимания налоговых ставок налоги подразделяются на:— Аккордные налоги –

устанавливаются правительством независимо от уровня дохода или объема закупок.— Пропорциональные налоги

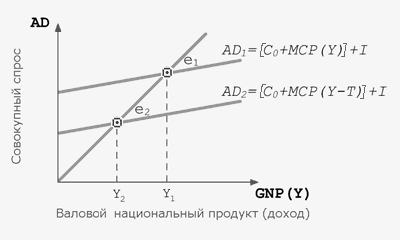

– определяются по налоговой ставке и зависят от величины дохода.Рассмотрим, как изменится

потребление (С), если правительство взимает аккордные и пропорциональные

налоги. Введение аккордного налога (T) снижает личный доход (Y) до уровня

располагаемого (Y-T). Уменьшение дохода приводит к сокращению потребления: cдо

, где С1 – уровень потребления до

введения налога; С2 – уровень потребления после введения налога; С0 – уровень

потребления при нулевом доходе; МРС – предельная склонность к потреблению; Y –

доход; Т – налог.Когда же налоговые

изъятия (пропорциональные налоги )зависят от уровня дохода, общая сумма

налоговых выплат равна t(Y), а величина располагаемого дохода:, соответственно, потребление после

введения налога (С2) составит:. Таким образом,

введение налога, отражается на величине потребления, совокупном спросе и

опосредованно на равновесном ВНП (см. рис.2).

Рис. 2. Влияние

увеличения налогов на объем производства (ВНП)Первоначально, когда

совокупные расходы (АD1) включали потребление на уровне С0 + МРС (Y) и

инвестиции (I), экономика находилась в состоянии равновесия при ВНП, равном Y1.

Введение налога (Т) снижает потребление до уровня С0 + МРС х (Y – Т) ,что ведет

к сокращению совокупных расходов до АD2. В результате равновесный объем

производства сокращается до уровня Y2. Снижение

налогов вызовет противоположный эффект – объем производства будет

увеличиваться. Подобно государственным закупкам, налоги обладают множительным,

мультипликационным эффектом – если налоговые отчисления сократятся (увеличатся)

на величину, то равновесный ВНП изменится на величину большую, чем

.

Налоговый мультипликатор- отношение

изменения валового национального продукта к изменению величины налогов.

Согласно кейнсианскому подходу, налоги являются важным инструментом фискальной

политики и могут стимулировать деловую и инвестиционную активность. Снижение

налогов оставляет в распоряжении предпринимателей значительно большую часть

денежных средств, чем величина снижения уровня налога.MРт = MPC/1-MPC

где МРт- налоговый мультипликатор;

МРС- предельная склонность к потреблению.

В случае, если речь идет о пропорциональных налогах, значение

мультипликатора меняется. Поскольку MPC корректируется на величину налоговой ставки, постольку и налоговый

мультипликатор приобретает вид:MPт = МРС/1-МРС(1-t)

При снижении ставки налога увеличивается уровень

располагаемого дохода, что приводит к увеличению эффективного спроса во всех

смежных сферах экономики по аналогии с механизмом инвестиционного

мультипликатора. При понижении ставок налога(r) уменьшается величина налоговых поступлений в госбюджет ,

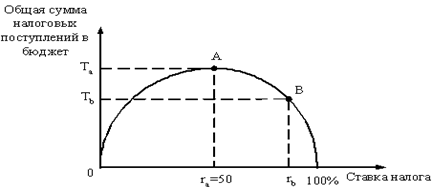

что приводит к росту располагаемого дохода и равновесный ВВП увеличивается.При высокой ставке подоходного налога (более 50%) резко

снижается деловая активность фирм и населения. Кривая Лаффера (рис. 3) отражает

зависимость поступлений в бюджет сумм налогов от ставок подоходного налога.

Суть «эффекта Лаффера» в следующем: если экономика находится справа

от точки А, то уменьшение уровня налогообложения до оптимального (ra) в

краткосрочном периоде приведет к временному сокращению налоговых поступлений в

бюджет, а в долгосрочном – к их увеличению, так как возрастут стимулы к

трудовой и предпринимательской деятельности (выход из «теневой экономики»).

Рис. 3. Кривая Лаффера

Наряду с налогами важнейшим инструментом воздействия государства на развитие экономики являются государственные расходы ( G ).

Существуют расходы

военные, экономические, на социальные цели, на внешнеэкономическую и

внешнеполитическую деятельность, на содержание аппарата управления. Эта часть

государственного бюджета обеспечивает потребности правительства в финансовых

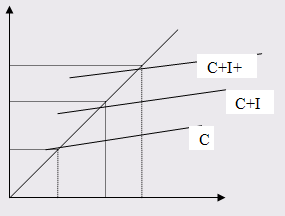

ресурсах.На рисунке 4 изображен

график влияния Государственных расходов на совокупный спрос.Совокупные расходы

Рис.4. Влияние

государственных расходов на совокупный спрос.Точка А на графике

показывает то состояние, когда расходы населения равны его потреблению. В

результате закупок предприятий спрос на рынке увеличивается на величину

инвестиций C+I. Теперь совокупные расходы будут равны потреблению населения и

инвестициям предприятий. В точке В достигается такое состояние, когда на весь

произведенный ВНП в объеме ОВ будет предъявлен спрос населения и предприятий.

Введение государственных расходов, которые оказывают воздействие, подобное

потребительским расходам и инвестициям, вызовет перемещение точки

макроэкономического равновесия вверх по линии 45°. Государственные расходы

увеличивают величину совокупных расходов на рынке и стимулируют рост

совокупного спроса, а, следовательно, стимулируют производство ВНП. В

результате государственных закупок спрос увеличивается на величину

государственных расходов под эти закупки. Теперь совокупные расходы будут равны

потреблению населения, инвестициям предприятий и государственным расходам и

будут представлены графически в виде прямой C+I+G. Расстояние между C+I+G и С+I

показывает величину государственных расходов на товары и услуги. Таким образом,

государственные расходы оказывают точно такое же влияние на совокупный спрос,

что и потребительские расходы и инвестиции. Точка Е показывает равновесный

уровень ВНП, при котором общие расходы равны объему производства.Исходя из данных рассуждений

можно записать, чтоBHП=C+I+G,

где С — потребительский

расход населения, I — инвестиции предприятия, G — государственные расходы на закупку товаров и услуг.Фискальная политика

воздействует, прежде всего, на совокупный спрос. Рост правительственных

расходов повышает совокупный спрос, стимулирует выпуск продукции.Государственные расходы

оказывают непосредственное влияние на объемы национального производства и

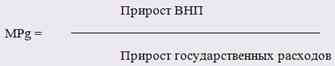

занятость населения.Мультипликатор

государственных расходов показывает приращение ВНП в результате приращения

государственных расходов на закупку товаров и услуг:

MPg = 1/1-MPC

где МРg – мультипликатор государственных расходов;

МРС – предельная склонность к потреблению.

Рост объема

государственных закупок увеличивает равновесный уровень выпуска продукции.

Подобный механизм влияния государственных закупок на выпуск продукции

предполагает, что во время спада государственные закупки могут быть

использованы для того, чтобы увеличить выпуск продукции. И, наоборот, в период бума правительство может снизить уровень своих расходов,

сократив тем самым объем совокупного проса и выпуска продукции.Государственный бюджет — смета доходов и расходов государства за определенный период времени, чаще всего на год, составленная с указанием источников поступления государственных доходов и направлений, каналов расходования средств.Бюджет имеет доходную и расходную части, которые в планируемой перспективу должны быть сбалансированы.Роль бюджета в национальной экономике значительна. Он является частью финансов страны, которую контролирует государство, поэтому с помощью бюджета государство способно вмешиваться в рыночные механизмы. Во-вторых, бюджет является способом аккумуляции денежных средств для решения крупных, глобальных экономических проблем. В-третьих, наличие бюджета позволяет решать сложные социальные проблемы (бедности, безработицы, голода, грамотности, здоровья нации и др.).Государственный бюджет составляется правительством и утверждается, принимается высшими законодательными органами. Таким образом, в руках государства появляются значительные финансовые инструменты воздействия на экономические процессы. Как правило, это государственные закупки, дотации, трансфертные платежи (TR), инвестиции (I). Государственные закупки – это спрос правительства на товары и услуги.Трансферты – это платежи, которые осуществляются без соответствующего предоставления их получателям каких-либо товаров и услуг. ГЛАВА 2. СОДЕРЖАНИЕ И НАПРАВЛЕННОСТЬ ФИСКАЛЬНОЙ ПОЛИТИКИ В РЕСПУБЛИКЕ МОЛДОВА

Фискальная политика Республики

Молдова может как благотворно, так и достаточно болезненно воздействовать на

стабильность национальной экономики. Проводя политику стабилизации,

правительство использует меры фискальной и/или денежной политики, пытаясь

приблизить объем выпуска продукции к его потенциальному уровню и поддержать

стабильность цен. Государственный бюджет Молдовы используется для ускорения

экономического роста, генерирования занятости и направления ресурсов на цели

сокращения бедности. Баланс бюджета Республики Молдова можно представить в приложении

1. Основными статьями государственного бюджета являются доходы и расходы

государства. Государственный бюджет на 2008 год утвержден был по доходам в

сумме 14658,0 миллиона леев, по расходам в сумме 14881,7 миллиона леев, с

дефицитом в сумме 223,7 миллиона леев. Раздел «Доходы» включает

доходы без грантов и гранты.Расходная же часть

государственного бюджета, включает расходы на:—

Государственные услуги общего назначения—

Международная деятельность—

Национальная оборона—

Международная деятельность-Юстиция

-Конституционная

юрисдикция—

Поддержание общественного порядка и национальная безопасность-Образование

-Наука и

инновации-Культура,

искусство, спорт и мероприятия для молодежи-Социальное

страхование и социальная помощь-Охрана

окружающей среды и гидрометеорология—

Транспорт, дорожное хозяйство, связь и информатика-Сельское,

лесное, рыбное и водное хозяйство—

Обслуживание государственного долга-Пополнение

государственных резервов и другие.Способность правительства

проводить политику роста, ориентированного на снижение бедности, будет

оставаться ограниченной до тех пор, пока оно не сможет рефинансировать

остающиеся многосторонние и двусторонние долги. Для этого ему необходимо

сотрудничество со стороны многосторонних и двусторонних кредиторов. Успешные

усилия по снижению бремени внешнего долга поставят правительство в более

выгодное положение в переговорах с этими кредиторами. Помимо проблемы долга,

Правительство имеет определенную гибкость и способность расширить диапазон

вариантов. Частично, его успех зависит от способности мобилизовать внутренние

ресурсы. Правительство должно увеличить долю расходов, направляемых на

экономические услуги, а также на государственные инвестиции в экономическую

инфраструктуру. Большая часть инфраструктуры страны физически устарела, и такие

инвестиции просто необходимы, это может создать значительный стимул для

экономического роста; правильно спроектированные государственные инвестиции

могут стимулировать приток частных инвестиций.Мобилизация налоговых

доходов является критическим моментом для осуществления стратегии

экономического роста, базирующегося на инвестициях, и сокращения бедности.Налоговая система

Республики Молдова представляет собой совокупность предусмотренных налоговым

законодательством налогов (пошлин) и сборов, принципов, форм и методов их

установления, изменения и отмены, а также мер по обеспечению их уплаты.

Налоговое законодательство состоит из Кодекса и иных законодательных актов,

принятых в соответствии с ним. Нормативные акты, принимаемые Правительством,

Министерством финансов.Налоговая система Республики

Молдова призвана:1) обеспечить более

полную и своевременную мобилизацию доходов бюджета, без осуществления которой

невозможно проводить социально-экономическую политику государства;2) создать условия для

регулирования производства и потребления в целом и по отдельным сферам

хозяйствования, учитывая при этом особенности формирования и перераспределения

доходов различных групп населения.Важной составной частью

налоговой системы является установление на законодательном уровне видов

налогов, а также распределение доходов от налогов между бюджетами разного

уровня или зачисление их во внебюджетные фонды. Количество налогов, формирующих

налоговую систему, различно в разных государствах и колеблется, в основном, от

10 до 30. Наиболее распространенными налогами в мире являются налоги на личные

доходы, на прибыль корпораций, на имущество, на потребление (налог с продаж,

акцизы, налог на добавленную стоимость), платежи на социальное страхование.В налоговой системе

Молдовы применяются различные типы налогообложения: пропорциональные

(подоходный налог с юридических лиц), прогрессивные (подоходный налог с

физических лиц) и регрессивные (акцизы и другие косвенные налоги).Также в налоговой системе

Молдовы выделяют еще одну группу налогов, с помощью которых регулируются доходы

бюджетов разных уровней. Регулирующими доходами называются средства,

передаваемые из вышестоящего бюджета сверх закрепленных доходов в виде отчислений

от общегосударственных налогов для покрытия расходов, предусмотренных

соответствующим бюджетом. В соответствии со статьей 6 Налогового Кодекса

регулирующими доходными источниками бюджетной системы в Республике Молдова

являются: подоходный налог, НДС (в части налога на добавленную стоимость на

товары и услуги, произведенные и оказанные в РМ) и сборы, взимаемые в Дорожный

Фонд (в части сбора за пользование автомобильными дорогами с владельцев

транспортных средств, зарегистрированных в Республике Молдова).Вопросами налогообложения

и сбора налогов занимается специальный налоговый аппарат, который, как правило,

находится в составе Министерства финансов. Контроль за правильным исчислением,

полнотой и своевременностью взносов в бюджет всех обязательных платежей

возложен на налоговые органы — органы Государственной налоговой службы.В Республике Молдова

взимаются республиканские (государственные) и местные налоги (пошлины) и сборы.

Общее количество их составляет около 30. В местные бюджеты целиком поступают налоги

на недвижимое имущество, налог на использование природных ресурсов и некоторые

незначительные налоги. К общегосударственным налогам в Республике Молдова

относятся подоходный налог, налог на добавленную стоимость, акцизы и приватный

налог.Хотелось бы рассмотреть

поподробней один из основных налогов Республики Молдова, который является

регулирующим доходным источником бюджетной системы — подоходный налог с

физических лиц. В системе прямых налогов подоходный налог с физических лиц занимает

ведущее место, он взимается в соответствии со вторым разделом Налогового

кодекса и законом о государственном бюджете на соответствующий год.Субъектами

налогообложения являются граждане, получающие доходы в Республике Молдова из

любых налогооблагаемых источников.Объектом налогообложения

является валовой доход, полученный налогоплательщиком в течение года из всех

источников, за исключением освобождений, на которые он имеет право.В валовой доход

включается заработная плата, гонорары, комиссионные, премии и другие виды вознаграждений.

К облагаемым доходам относятся также льготы, предоставленные работодателем:

выплаты, осуществляемые работодателем в целях возмещения личных расходов

работника; аннулированная сумма долга работника перед работодателем; доплаты,

осуществляемые к любому платежу работника за жилье и другие. В валовой доход

работника не включаются следующие виды дохода:•

страховые суммы,

полученные по договору страхования;•

компенсации,

полученные в возмещение вреда в случае повреждения здоровья, в том числе инвалидности;•

стипендии

учащимся, студентам и аспирантам;•

имущество,

полученное в порядке дарения или наследования;В законодательство

Законом «О внесении изменений и дополнений в некоторые законодательные

акты» № 111-ХУ1 от 27.04.07 г., было внесено значительное количество

изменений по подоходному налогу, которые применяются с 2008 года. Итак,

некоторые положения звучат следующим образом:1.Начиная с 2008

года, ставка подоходного налога для юридических лиц, индивидуальных

предпринимателей (предприятий) и крестьянских (фермерских) хозяйств составляет

ноль процентов. При этом данные категории налогоплательщиков определяют

налогооблагаемый доход, исчисляют износ в налоговых целях, представляют

Декларацию о подоходном налоге и т. д. в общеустановленном порядке.2.Уменьшена

максимальная ставка подоходного налога для физических лиц — граждан с 20% до

18%, при этом вместо трех ставок (7%, 10%, 20% — в 2007 году) сейчас две

ставки: 7% — для облагаемых доходов до 25200 леев и 18% — для облагаемых

доходов свыше 25200 леев.3.Уменьшена ставка

подоходного налога для частных нотариусов с 20% до 18% ежемесячного облагаемого

дохода.4.Увеличены размер

личного освобождения с 5400 леев до 6300 леев и размер освобождения на каждого

иждивенца с 1440 лей до 1560 леев.5.Начиная с

01.01.08 г., дивиденды являются источником, облагаемым подоходным налогом, как

для юридических, так и для физических лиц независимо от места их происхождения

(от резидентов или от нерезидентов РМ). При этом, не будут облагаться налогом

дивиденды, получаемые физическими лицами — резидентами, относящихся к налоговым

периодам до 1 января 2008 года.6.Хозяйствующие

субъекты, должны будут окончательно удерживать, уплачивать в бюджет в сроки,

установленные частью (1) статьи 92 НК, налог в размере 15 процентов с: (а)

дивидендов, за исключением выплаченных хозяйствующим субъектам-резидентам; (b) выплат в пользу физических лиц, как

в денежной, так и в неденежной форме, сумма которых не вычитается в налоговых

целях и не классифицируется как налогооблагаемый доход для физических лиц.Начиная с 01.01.08 г.,

при осуществлении выплат в виде дивидендов в пользу физических лиц — граждан,

предприятия должны будут осуществлять окончательное удержание подоходного

налога у источника выплаты в размере 15 % за исключением дивидендов, получаемых

физическими лицами — резидентами, относящихся к налоговым периодам до 1 января

2008 года. При этом окончательное удержание налога освобождает получателей

дохода в виде дивидендов от их декларирования и включения в налогооблагаемую

базу.7.Начиная с

01.01.08 г., при осуществлении выплат в виде дивидендов в пользу нерезидентов,

а также из платежей, направленных на выплату нерезиденту как в денежной, так и

в неденежной форме, сумма которых не вычитывается в налоговых целях,

хозяйствующие субъекты — резиденты РМ должны будут удерживать подоходный налог

у источника выплаты в размере 15% от суммы, направленной на выплату.8. При оплате

процентных начислений за процентный заем, взятый от физического и/или

юридического лица, кроме финансовых учреждений, хозяйствующие субъекты будут

иметь право на вычет процентных начислений только в пределах ставки

рефинансирования Национального банка Молдовы в ноябре года, предшествовавшего

отчетному налоговому году.9.Не облагаются

подоходным налогом, начиная с 01.01.08 года, доходы в виде роялти физических

лиц в возрасте 60 лет и старше. Удержание подоходного налога из источников, не

облагаемых налогом, не производится.10.Физические

лица, не занимающиеся предпринимательской деятельностью, сдающие иным лицам во

владение или пользование недвижимую собственность, будут уплачивать налог в

размере 5 процентов из стоимости договора. Указанные лица будут обязаны в

течение 3 дней с даты заключения договора зарегистрировать заключенный договор

в налоговом органе, в котором обслуживаются. Уплата этого налога будет

осуществляться ежемесячно, не позднее второго числа текущего месяца или

авансом.11.Одновременно с

внесением, начиная с 01.01.08 г., ставки налога для хозяйствующих субъектов в

размере ноль процентов, установлен штраф за уменьшение налогооблагаемого

дохода, задекларированного налогоплательщиком в размере 25 процентов от

недекларированной суммы налогооблагаемого дохода.Изменения в налогах могут

происходить автоматически (без специальных законодательных решений) с помощью

встроенных стабилизаторов, которые поддерживают экономическую стабильность на

основе саморегуляции. Налоговые ставки являются автоматическими

стабилизаторами. Хотелось бы помимо подоходного налога с физических лиц,

рассказать о налоге на добавленную стоимость, о его ставках установленных в Республике

Молдова.-стандартная ставка, в

размере 20 % от облагаемой стоимости импортируемых товаров и услуг и поставок,

осуществляемых на территории Молдовы;-сниженные ставки в

размерах:1.

8 % — на хлеб и хлебобулочные изделия,

молоко и молочные продукты, поставляемые на территорию Республики Молдова, за

исключением предназначенных для детей продовольственных товаров;2.

8 % — на лекарства, как предусмотренные

в Государственном реестре медикаментов, так и разрешенные Министерством

здравоохранения, импортируемые и/или реализуемые на территории Республики

Молдова, а также лекарства, изготовленные в аптеках по магистральным рецептам,

содержащие одобренные ингредиенты (лекарственные вещества);3.

8 % — на товары,

импортируемые и/или поставляемые на территорию Республики Молдова;4.

5 % — на

природный и сжиженный газ как импортируемый, так и поставляемый на территории

Республики Молдова;-нулевая

ставка, по нулевой

ставке НДС облагаются следующие поставки:·

товары на

экспорт;·

импорт и/или

поставка на территорию страны товаров, услуг, предназначенных для официального

пользования дипломатическими представительствами в Республике Молдова и для

личного пользования или потребления лицами, составляющими дипломатический и

административно-технический персонал этих представительств, членами их семей,

которые проживают совместно с ними, на взаимной основе, а также товаров, услуг,

предназначенных для официального пользования иными приравненными к дипломатическим

представительствами в Республике Молдова и для личного пользования или

потребления лицами, составляющими дипломатический и административно-технический

персонал этих представительств, членами их семей, которые проживают совместно с

ними. Порядок применения НДС по нулевой ставке в таких случаях определяется

Правительством;·

товары, услуги,

поставляемые в зону свободного предпринимательства из-за пределов таможенной

территории Республики Молдова, поставляемые из зоны свободного

предпринимательства за пределы таможенной территории Республики Молдова,

поставляемые в зону свободного предпринимательства с остальной части таможенной

территории Республики Молдова, а также поставляемые резидентами различных зон

свободного предпринимательства Республики Молдова друг другу;·

услуги,

оказываемые предприятиями легкой промышленности на территории Республики

Молдова в рамках контрактов по переработке в таможенном режиме переработки на

таможенной территории. Список хозяйствующих субъектов, видов услуг, которые подпадают

под действие настоящего пункта, а также порядок администрирования таких услуг

устанавливается Правительством;·

товары,

поставляемые в магазины duty-free.ГЛАВА 3. ПРОБЛЕМЫ

ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ФИСКАЛЬНОЙ ПОЛИТИКИ В РЕСПУБЛИКЕ МОЛДОВАБлагосостояние народа и

прогресс общества являются смыслом деятельности Правительства. Целью

Правительства является служение на благо всей страны в целом и каждого

гражданина в отдельности. Эффективность и качество государственной службы лежат

в основе современного публичного управления, ориентированного на достижение

конкретных результатов. Ограниченность финансовых средств диктует повышенную

требовательность к процессу установления приоритетов, стратегического

планирования и эффективного использования выделенных средств.Итак, хотелось бы начать

с одной из проблем повышения эффективности фискальной политики РМ:·

Повышение качества государственного управления.Правительство

Республики Молдова твердо намерено развивать компетентное, профессиональное и

эффективное публичное управление, направленное на предоставление качественных

услуг обществу. Необходимо сократить численность государственного аппарата и

повысить эффективность его деятельности. Усилия по улучшению достижений

публичного управления будут направляться на повышение качества публичных услуг,

предоставляемых гражданам, улучшение имиджа страны внутри и за ее пределами, а

также снижение административных расходов.Данный

стратегический подход Правительства Республики Молдова может быть реализован

путем выдвижения следующих задач на среднесрочный период:1.

перераспределение

компетенций и функций центральных административных органов, улучшение

менеджмента человеческих ресурсов, повышение профессионального уровня

государственных служащих и ускорение развития эффективного процесса принятия

решений;2.

оптимизация числа

публичных учреждений и государственных служащих в целях повышения эффективности

использования финансовых ресурсов и приоритетного их направления на

предоставление более качественных публичных услуг;В целях достижения задач

на среднесрочный период Правительство Республики Молдова будет осуществлять

непосредственную деятельность по трем основным направлениям:1.

реформа

центрального публичного управления;2.

прозрачность и

эффективность использования публичных финансов;3.

борьба с

коррупцией.·

Повышение конкурентоспособности экономикиПравительство

Республики Молдова твердо намерено развить сильную, динамичную и гибкую

экономику. Экономическая модель, основанная на относительно низкой стоимости

рабочей силы, не способна привести к среднесрочному и долгосрочному устойчивому

экономическому росту, а макроэкономическая стабильность и значительный рост

национальной экономики, которые имели место в течение последних лет, вызваны

структурными реформами, которые привели к расширению частного сектора,

повышению эффективности предприятий с государственным капиталом и быстрому

созданию рабочих мест в строительстве и торговле. Правительство намерено

обеспечивать и дальше качественный экономический рост на базе потенциала

эффективности, накопленного благодаря развитию частного сектора и укреплению

конкуренции. Развитый финансовый рынок необходим для качественного

экономического роста. Правительство в сотрудничестве с Национальным банком

Молдовы и Национальной комиссией по финансовому рынку будет стремиться к

укреплению конкуренции в финансовой системе, преследуя цель развития

инфраструктуры рынка в форме новых финансовых институтов и инструментов, а

также снижение стоимости посреднических услуг.Инфраструктура

является приоритетной областью государства. Правительство приняло решение

максимально использовать собственные средства, новые формы сотрудничества

(такие, как частно-государственное партнерство) и внешние средства для

реабилитации инфраструктуры национальной экономики.В зависимости

от существующей ситуации стратегический подход Правительства Республики Молдова

может быть реализован путем продвижения следующих среднесрочных целей:1.

сохранение

макроэкономической стабильности, предсказуемости мер экономического характера,

призванных ускорить темпы роста доходов населения и создать необходимые условия

для опережающего роста сбережений по сравнению с текущим потреблением;2.

увеличение объема

инвестиций, в том числе прямых иностранных, в национальную экономику, что позволит

повысить конкурентоспособность существующих секторов, модернизировать и

реструктуризировать национальную экономику и создать новые эффективные сектора,

ориентированные на экспорт;3.

сокращение

структурных и региональных диспропорций в развитии национальной экономики;4.

рост экспорта,

производства импортозамещающих товаров и услуг в целях улучшения баланса

товаров и услуг;5.

повышение уровня

использования в национальной экономике результатов научных исследований и

инноваций в целях стимулирования экономической конкурентоспособности;6.

обеспечение более

эффективной связи между предложением рабочей силы и спросом на рынке труда, в

том числе сокращение уровня и продолжительности безработицы среди молодежи,

путем создания более привлекательных рабочих мест;7.

развитие

инфраструктуры с последующим улучшением ее качества и интеграцией в

региональные транспортные сети.Благосостояние народа,

обеспечение будущего страны и процветание Молдовы составляют цель и движущую

силу деятельности Правительства.С момента

обретения Молдовой независимости фискальная политика по большей части

сдерживала экономический рост, и для изменения этой ситуации необходима новая

фискальная политика.Увеличение

государственных расходов могло бы способствовать экономическому росту,

ориентированному на сокращение бедности, и с уверенностью можно утверждать, что

это стимулировало бы частные инвестиции со стороны молдавского бизнеса и

населения. Увеличение государственных расходов может быть осуществлено за счет

расширения бюджетного дефицита, финансируемого либо продажей долговых

обязательств населению, либо монетизацией государственного долга. Ни один из

этих методов финансирования не оказывает существенного влияния на инфляцию. По

моему мнению, сколько бы не был велик дефицит социальных расходов в Молдове,

увеличение государственных расходов должно быть сфокусировано на

государственных инвестициях. Молдове необходима консолидированная и хорошо

скоординированная Программа государственных инвестиций, которая ставила бы

перед правительством более масштабные задачи, была бы более целенаправленна на

экономический Рост и на снижение уровня бедности.Снижение

расходов на экономические услуги (реальный сектор, инфраструктура) должно быть

прекращено, чтобы повысить потенциал роста экономикиБанковские

процентные ставки для частного слишком высоки в Молдове, и оказывают негативное

влияние на цены, что усугубило экономический спад, стагнацию и искусственно

задержало восстановление. НБМ должен рассмотреть возможность дальнейшего

снижения процентных ставок, нацеливаясь на достижение реальной ставки в

пределах 4-5%; Для этого необходимо более строгое регулирование частного

банковского рынка.На мой взгляд,

Правительство должно увеличить долю расходов, направляемых на экономические

услуги, а также на государственные инвестиции в экономическую инфраструктуру.

Большая часть инфраструктуры страны физически устарела, и такие инвестиции

просто необходимы, это может создать значительный стимул для экономического

роста; правильно спроектированные государственные инвестиции могут

стимулировать приток частных инвестиций.Снижение

ставки налогообложения прибыли предприятий, делает Молдову «налоговой

гаванью» для иностранных инвесторов. Наряду со снижением налоговой ставки,

правительство планирует увеличение доходов от налога на прибыль предприятий.Проблемой,

стоящей перед Правительством, является тенденция к снижению после 1997 г. доли налогов в общих государственных доходах. Учитывая эту тенденцию, снижение ставок

налогообложения прибыли и доходов физических лиц представляется нелогичным.

Рекомендуется сохранить структуру налогообложения доходов физических лиц,

существующую в 2003 году, и вернуть ставку налога на прибыль на уровень 25%,

что способствовало бы созданию устойчивой фискальной системы, учитывающей

необходимость снижения уровня бедности и повышения темпов экономического роста.Правительство стремится

уменьшить масштабы уклонения от уплаты налогов, но снижение ставок

налогообложения вряд ли поможет в достижении этой цели. Достичь сокращения

уклонения от уплаты налогов на прибыль и на доходы физических лиц можно

посредством механизмов, которые доказали свою эффективность в других

европейских странах. Правительство должно сосредоточиться на повышении

налоговых доходов в рамках более прогрессивной налоговой структуры.Правительство

может повысить эффективность НДС, ориентируясь на его более прогрессивную

структуру. Ставку налога на прибыль предприятий следует вернуть до уровня 25%.

Для направления бюджетной политики в русло снижения уровня бедности нужно,

чтобы Министерство финансов сделало обязательной оценку влияния каждого

годового бюджета на уровень бедности. В равной степени важно было бы проводить

оценку тендерного эффекта каждого бюджета, уделяя отдельное внимание бедным домашним

хозяйствам.ЗАКЛЮЧЕНИЕ

Рассмотрев

фискальную политику, я пришла к следующим выводам, что фискальная политика,

проводимая государством, основывается на положении о том, что изменение налогов

и государственных расходов влияет на совокупный спрос и, следовательно, на

величину ВНП, занятость и цены. В краткосрочном периоде снижение налогов и

увеличение расходов оказывает повышающее воздействие на совокупный спрос, и

наоборот, увеличение налогов и сокращение государственных расходов уменьшает

совокупный спрос. В долгосрочном периоде фискальная политика может оказывать

негативное воздействие на экономический рост. Особенность фискальной политики

состоит в том, что все изменения налогов и государственных расходов отражаются

на объеме ВНП с мультипликативным эффектом.Изменения в

налогах и расходах могут происходить либо автоматически (без специальных

законодательных решений) с помощью встроенных стабилизаторов, которые

поддерживают экономическую стабильность на основе саморегуляции, либо в

результате целенаправленных решений правительства (дискреционная политика). В

зависимости от преследуемых целей фискальная политика может носить

стимулирующий или сдерживающий характер. Стимулирующая фискальная политика

направлена на расширение совокупного спроса и предполагает снижение налогов и

увеличение правительственных расходов. Следствием проведения такой политики

становится бюджетный дефицит. Сдерживающая фискальная политика направлена на

сужение совокупного спроса, предполагает увеличение налогов и уменьшение правительственных

расходов и сопровождается уменьшением бюджетного дефицита или появлением

бюджетного излишка.Рассмотрев фискальная

политику Республики Молдова , хотелось бы отметить, что она может как

благотворно, так и достаточно болезненно воздействовать на стабильность

национальной экономики. Проводя политику стабилизации, правительство использует

меры фискальной и/или денежной политики, пытаясь приблизить объем выпуска

продукции к его потенциальному уровню и поддержать стабильность цен.

Государственный бюджет Молдовы используется для ускорения экономического роста,

генерирования занятости и направления ресурсов на цели сокращения бедности. Я

считаю, что необходимо совершенствовать бюджетный механизм и укреплять его

доходную базу для укрепления денежного обращения и финансового положения.Налоговая система

Республики Молдова, на мой взгляд, призвана обеспечивать более полную и

своевременную мобилизацию доходов бюджета, без осуществления которой невозможно

проводить социально-экономическую политику государства; создать условия для

регулирования производства и потребления в целом и по отдельным сферам

хозяйствования, учитывая при этом особенности формирования и перераспределения

доходов различных групп населения.Подводя итоги, хотелось бы отметить,

что проблема госбюджета и налогов, независимо от места и времени, будет

оставаться актуальной. Но грамотно сформированная и последовательно проводимая фискальная

политика, как правило, характеризуется достижением макроэкономической

стабильности, сбалансированностью государственных финансов и ведет к

стабильному, уравновешенному и процветающему образу жизни всех субъектов

государства.БИБЛИОГРАФИЯ

Законодательные,

нормативные акты Республики Молдова, программы Правительства1. ЗАКОН

о государственном бюджете на 2008 год, N 254-XVI от 23.11.2007 Мониторул

Офичиал N 192-193/745 от 13.12.20072. Программа деятельности Правительства Республики Молдова «Прогресс

и интеграция» (http://www.moldpres.md/banner/2008/rus.html)Книги и статьи

3. Джон Уикс, Д. Андреа, С.Джохан, Т.Маккинели, Сиддик Османи

, Республика Молдова: экономические политики для роста, занятости и сокращения

бедности.; SIDA, UNDP MOLDOVA, DFID, Кишинёв 2005г.4. Карпец О.В. Экономическая теория. Ч.2. Макроэкономика.

Владивосток: ТИДОТ ДВГУ, 1999.5. Л.Никитина, В.Бучацкая, Н.Кику, Л.Бэчой , « Государственные финансы »

Кишинев 2004, МЭА6. Матвеевой Т.Ю. «Макроэкономика: Курс лекций для

экономистов», 2001 год7. Макконнелл К.Р. Брю С.Л. Экономикс: принципы, проблемы и

политика В 2-х т.: Пер с англ. Т. 1. — М: Республика, 1992.8. Редакцией профессора Т.Г Морозовой,»Государственная

экономисъческая политика» ЮНИТИ, Москва 2006г.9. Стенли Шифер, Рудичер Дорибуш, Шмалензи « Экономика»

, Москва 1993, ДЕЛО.10. С.Темрин, Ю.Ликий, П.Гричук, «Секреты налоговой

кухни», Кишинев 2008, CONCEPT11. Учебное пособие под общей ред. В.Е. Ланкина , МЕНЕДЖМЕНТ

ОРГАНИЗАЦИИ: Таганрог: ТРТУ, 2006.Интернет-источники

12. http://www.minfin.md/ru/nationalbuget/lowsreglament/

13.http://www.allmoldova.com/index.php?action=viewdoc&id=1062268543&lng=ru

14. http://www.customs.md/index.php?id=524

15.http://www.bank24.ru/info/glossary/?srch=%D4%C8%D1%CA%C0%CB%DC%CD%C0%DF+%CF%CE%CB%C8%D2%C8%CA%C0

16. http://economics.wideworld.ru/macroeconomics_1/6/7/

17. http://www.sng.allbusiness.ru/content/document_r_E72698DF-B939-4895-B9F1-C51B52896E6D.html

18. http://ics2.ru/resourcemanager/viewword/?WORD=4398

Приложение 1

Свод

государственного бюджета, тыс.леев

Раздел/ основная группа

Всего

В том числе

основной компонент

специальные средства

специальные фонды

проекты, финансируемые из внешних источников

Доходы, всего

14658000,0

13087683,2

957277,2

168951,6

444088,0

Доходы (без грантов)

100

13482912,0

12356683,2

957277,2

168951,6

Гранты

400

1175088,0

731000,0

444088,0

Расходы, всего

14881700,0

12606167,9

957277,2

173195,0

1145059,9

Государственные услуги общего назначения

1

1017454,5

708335,4

164362,1

144757,0

Международная деятельность

2

267447,6

252492,4

14955,2

Национальная оборона

3

279441,1

245441,1

34000,0

Юстиция

4

288369,9

250319,7

36535,2

1515,0

Конституционная юрисдикция

4

4778,9

4778,9

Поддержание общественного порядка и национальная

безопасность

5

984935,1

898826,8

86108,3

Образование

6

1580768,2

1029327,6

429699,6

30565,0

91176,0

Наука и инновации

7

393600,0

368100,0

25000,0

500,0

Культура, искусство, спорт и мероприятия для молодежи

8

250622,4

242327,6

5294,8

3000,0

Здравоохранение

9

2083296,9

1875892,7

88367,2

119037,0

в том числе трансферты фондам обязательного медицинского

страхования

1477200,0

1477200,0

Социальное страхование и социальная помощь

10

1963132,5

1859581,8

8250,7

86700,0

8600,0

в том числе трансферты бюджету государственного социального

страхования

957231,0

957231,0

Сельское, лесное, рыбное и водное хозяйство

11

776318,8

549785,9

19070,9

4500,0

202962,0

Охрана окружающей среды и гидрометеорология

12

110059,8

31955,8

7000,0

50480,0

20624,0

Промышленность и строительство

13

25320,4

25320,4

Транспорт, дорожное хозяйство, связь и информатика

14

661026,9

484658,9

3128,0

173240,0

Жилищное и коммунальное хозяйство

15

258654,6

145113,7

100,0

113440,9

Топливно-энергетический комплекс

16

172040,3

10430,3

161610,0

Обслуживание государственного долга

17

652663,0

652663,0

Пополнение государственных резервов

18

49105,5

14905,5

34200,0

Прочие услуги, связанные с экономической деятельностью

19

162639,6

91340,4

1205,2

450,0

69644,0

Деятельность и услуги, не отнесенные к основным группам

20

2966004,0

2930550,0

35454,0

в том числе:

— трансферты бюджетам административно-территориальных

единиц из Фонда финансовой поддержки территорий

2718500,0

2718500,0

— трансферты специального назначения бюджетам

административно-территориальных единиц

155470,0

155470,0

Кредитование минус погашение

23

— 65980,0

— 65980,0

Дефицит (-); превышение доходов над расходами (+)

— 223700,0

481515,3

— 4243,4

— 700971,9

Источники финансирования

223700,0

— 481515,3

4243,4

700971,9

Внутренние источники

31200,0

31200,0

Возврат займов, полученных от Национального банка Молдовы

— 118800,0

— 118800,0

Средства от продажи государственных ценных бумаг

150000,0

150000,0

Внешние источники

366443,9

— 341018,0

707461,9

Поступление внешних займов

829461,9

122000,0

707461,9

Возврат внешних займов

— 463018,0

— 463018,0

Средства от продажи и приватизации имущества публичной собственности

90000,0

90000,0

Изменение остатков на счетах

— 263943,9

— 261697,3

4243,4

— 6490,0