Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Тихоокеанский государственный экономический университет

Кафедра

бухгалтерского учёта, анализа и аудитаКурсовая работа

По дисциплине:

Экономический анализФакторный

анализ рентабельности организацииСтудент(ка):

Нефедьева Марина Геннадьевна

Группа: 541

Специальность:

Менеджмент организации

Владивосток

2010

ВведениеВыявление и количественное измерение степени выявления

отдельных факторов на изменение результативных показателей хозяйственно финансовой

деятельности предприятия представляет собой одну из важнейших задач экономического

анализа.Если изучение конкретной совокупности показателей

приводит к выявлению общей закономерности, то делается предположение о наличии

связей между показателями. Источником возникновения ‘может быть

причинно-следственная связь между показателями, зависимость ряда показателей от

общего фактора, случайное совпадениеВлияние факторов по-разному отражается на изменении

результативных показателей хозяйственной деятельности. Разобраться в причинах

изменения исследуемых явлений, точнее оценить место и роль каждого фактора в

формировании величины результативных показателей позволит классификация

факторов.Исследуемые в анализе факторы могут быть

классифицированы по разным признакам.Целью написания данной работы является изучение

методики расчета показателей рентабельности и применение ее на практике. Для

достижения поставленной цели необходимо решить следующий круг задач:ü дать определение понятия

рентабельности, раскрыть его значение для финансового анализа и

охарактеризовать основные области его применения;ü рассмотреть систему

показателей рентабельности в соответствии с их классификацией на показатели

рентабельности хозяйственной деятельности, финансовой рентабельности и

показатели рентабельности продукции;ü рассмотреть общую методику

факторного анализа показателей рентабельности организации.1. Экономическое содержание рентабельности предприятия

1.1 Определение рентабельности

Чтобы провести факторный анализ рентабельности

организации необходимо для начала определить, что именно входит в понятие

рентабельности организации.Рентабельность — это степень доходности, выгодности, прибыльности бизнеса. Если

предприятие получает прибыль, оно считается рентабельным. Показатели

рентабельности, применяемые в экономических расчетах, характеризуют относительную

прибыльность.Прибыль – это денежное выражение основной части денежных накоплений,

создаваемых предприятиями любой формы собственности. Как экономическая

категория, она характеризует финансовый результат предпринимательской

деятельности и является показателем, который наиболее полно отражает

эффективность производства, объем и качество производственной продукции,

состояние производительности труда, уровень себестоимости.Прибыль – один из основных финансовых показателей

плана и оценки хозяйственной деятельности организаций. За счет прибыли

осуществляется финансирование мероприятий по их научно-техническому и

социально-экономическому развитию, увеличение фонда оплаты труда их работников.

Прибыль является не только источником обеспечения внутрихозяйственных

потребностей организации, но и приобретает все большее значение в формировании

бюджетных ресурсов, внебюджетных и благотворительных фондов.1.2 Показатели рентабельности

Доходность организации характеризуется абсолютными и

относительными показателями. Абсолютный показатель доходности – сумма прибыли

(доходов). Относительный показатель – уровень рентабельности.Абсолютные показатели позволяют проанализировать

динамику различных показателей прибыли за ряд лет. При этом следует отметить,

что для получения более объективных результатов следует рассчитывать показатели

с учетом инфляционных процессов.Относительные показатели меньше подвержены влиянию

инфляции, т.к. представляют собой различные соотношения прибыли и вложенного

капитала, или прибыли и производственных затрат.По абсолютной сумме прибыли не всегда можно судить об

уровне доходности предприятия, так как на ее размер влияет не только качество

работы, но и масштабы деятельности. Поэтому для характеристики эффективности

работы предприятия наряду с абсолютной суммой прибыли используют относительные

показатели, которые более полно, чем прибыль, характеризуют окончательные

результаты хозяйствования, т.к. их величина отражает соотношение эффекта с

вложенным капиталом или потребленными ресурсами. Их используют для оценки

деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.Показатели рентабельности, применяемые в экономических

расчетах, характеризуют относительную прибыльность.1.3 Группы показателей рентабельности

Показатели рентабельности можно объединить в несколько

групп:* показатели, базирующиеся на затратном подходе

(рентабельность продукции, рентабельность деятельности);* показатели, характеризующие прибыльность продаж

(рентабельность продаж);* показатели, в основе которых лежит ресурсный подход

(рентабельность совокупных активов, рентабельность основного капитала,

рентабельность оборотного капитала, рентабельность собственного капитала).В практике российских предприятий

используют следующие показатели рентабельности:Общая рентабельность (рентабельность предприятия) — определяют как

отношение балансовой прибыли к средней стоимости основных производственных

фондов и нормируемых оборотных средств. Отношение фонда к материальным и

приравненным к ним затратам отражает доходность предприятия.Общая

рентабельность определяется по формуле:Ро

=Пб /Ф*100% ,где

Ро — общая рентабельность,Пб

– общая сумма балансовой прибыли,Ф

– среднегодовая стоимость основных производственных средств, нематериальных

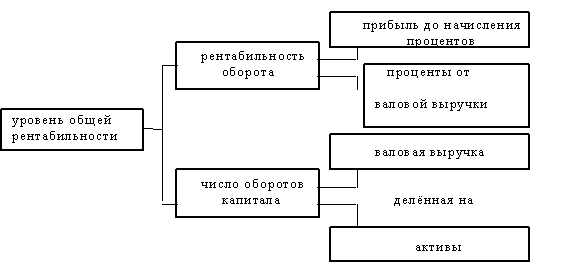

активов и материальных оборотных средств.Уровень общей рентабельности — это ключевой индикатор

при анализе рентабельности предприятия. Но если требуется точнее определить развитие

организации, исходя из уровня ее общей рентабельности, необходимо вычислить

дополнительно еще два ключевых индикатора: рентабельность оборота и число оборотов

капитала.Общую рентабельность предприятия необходимо

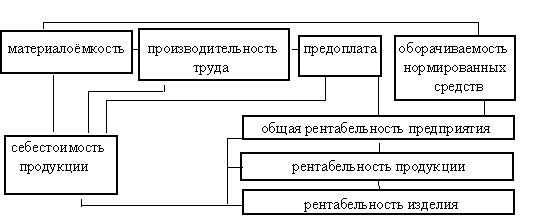

рассматривать как функцию ряда количественных показателей – факторов: структуры

и фондоотдачи основных производственных фондов, оборачиваемости нормируемых

оборотных средств, рентабельности реализованной продукции (см. схему 1.2).Схема 1.2. Общая рентабельность предприятия

Рентабельность оборота отражает зависимость между валовой

выручкой (оборотом) предприятия и его издержками и исчисляется по формуле:Роб. = Пн.п.*100 / В,

где Роб. – рентабельность оборота,

Пн.п. – прибыль до начисления процентов,

В – валовая выручка.

Чем больше прибыль по сравнению с валовой выручкой предприятия,

тем больше рентабельность оборота. Широкое применение этот показатель получил в

рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам

продукции.Число оборотов капитала отражает отношение валовой выручки

(оборота) предприятия к величине его капитала и исчисляется по формуле:Чоб.к.= В / А,

где Чоб.к. – число оборотов капитала,

В – валовая выручка,

А – активы.

Чем выше валовая выручка фирмы, тем больше число

оборотов ее капитала. В итоге уровень общей рентабельности определяется по

следующей формуле:Уо.р.= Роб * Чоб.к.,

где Уо.р. – уровень общей рентабельности,

Роб. – рентабельность оборота,

Чоб.к. – число оборотов капитала.

Иначе говоря, уровень общей рентабельности, то есть

индикатор, отражающий прирост всего вложенного капитала (активов), равняется

прибыли до начисления процентов, умноженной на 100% и деленной на активы.Связь между тремя ключевыми индикаторами представлена

в следующей схеме:Схема 1.1 Связь между тремя ключевыми индикаторами.

Показатели

рентабельности продукции отражают

эффективность текущих затрат (в отличие от показателя общей рентабельности,

характеризующего эффективность авансированного капитала) и исчисляются как

отношение прибыли от реализации продукции к полной себестоимости реализованной

продукции:Ррп

=Прп /С*100%,где

Ррп – рентабельность продукции;Прп

– прибыль от реализации продукции;С —

полная себестоимость реализованной продукции.Рентабельность

конкретного вида продукции зависит от цен на сырье, качества продукции,

производительности труда, материальных и других затрат на производство.Рентабельность продукции показывает, сколько прибыли

приходится на единицу реализованной продукции. Рост данного показателя является

следствием роста цен при постоянных затратах на производство реализованной

продукции (работ, услуг) или снижения затрат на производство при постоянных

ценах, то есть о снижении спроса на продукцию предприятия, а также более

быстрым ростом цен чем затрат.Рентабельность вложений предприятия — это показатель рентабельности,

который показывает эффективность использования всего имущества предприятия.Среди показателей рентабельности вложений предприятия

выделяют 5 основных:1.Общая рентабельность

вложений, показывающая какая часть балансовой прибыли приходится на 1 руб.

имущества предприятия, то есть насколько эффективно оно используется.2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющая

установить зависимость между величиной инвестируемых собственных ресурсов и размером

прибыли, полученной от их использования.4.Рентабельность долгосрочных финансовых вложений,

показывающая эффективность вложений предприятия в деятельность других организаций.5.Рентабельность

перманентного капитала. Показывает эффективность использования

капитала, вложенного в деятельность данного предприятия на длительный срок.Рост любого показателя рентабельности зависит от

единых экономических явлений и процессов. Это, прежде всего, совершенствование

системы управления производством в условиях рыночной экономики на основе

преодоления кризиса в финансово-кредитной и денежной системах. Это повышение

эффективности использования ресурсов организациями на основе стабилизации

взаимных расчетов и системы расчетно-платежных отношений. Это индексация

оборотных средств и четкое определение источников их формирования.Доходность

капитала исчисляется отношением балансовой (валовой, чистой)

прибыли к среднегодовой стоимости всего инвестированного капитала или отдельных

его слагаемых: собственного (акционерного), заемного, основного, оборотного,

производственного капитала и т.д.:Рк=БП/SК; Рк=Прп/SК; Рк=ЧП/SК

В

процессе анализа следует изучить динамику перечисленных показателей

рентабельности, выполнение плана по их уровню и провести межхозяйственные

сравнения с предприятиями-конкурентами.Показатели рентабельности (доходности) являются

общеэкономическими. Они отражают конечный финансовый результат и отражаются в

бухгалтерском балансе и отчетности о прибылях и убытках, о реализации, о доходе

и рентабельности. Рентабельность можно рассматривать как результат воздействия

технико-экономических факторов, а значит, как объекты технико-экономического

анализа, основная цель которого выявить количественную зависимость конечных

финансовых результатов производственно-хозяйственной деятельности от основных

технико-экономических факторов.Рентабельность является результатом производственного

процесса, она формируется под влиянием факторов, связанных с повышением

эффективности оборотных средств, снижением себестоимости и повышением рентабельности

продукции и отдельных изделий.2.

Типы и задачи факторного анализаФункционирование любой социально-экономической системы

(к которым относится и действующее предприятие) происходит в условиях сложного

взаимодействия комплекса внутренних и внешних факторов.Фактор — это причина, движущая сила какого-либо процесса или

явления, определяющая его характер или одну из основных черт.Выявление связи между показателями, ее направления и

интенсивности, а также формы зависимости между показателями необходимо для

познания закономерностей формирования результатов деятельности субъекта

хозяйствования. Если изучение конкретной совокупности показателей приводит к

выявлению общей закономерности, то делается предположение о наличии связей

между показателями. Источником возникновения может быть причинно-следственная

связь между показателями, зависимость ряда показателей от общего фактора,

случайное совпадение. Факторный анализ заключается в выявлении взаимосвязи

между показателями: в измерении количественного влияния отдельных показателей

на изменение другого, совокупного показателя.Методика факторного анализа – методика комплексного и системного

изучения и измерения воздействия факторов на величину результативных показателей.2.1 Основные задачи факторного анализа

1. Отбор факторов определяющих исследуемые

результативные показатели.2. Классификация и систематизация факторов с целью

обеспечения комплексного и системного подхода к исследованию их влияния на

результаты хозяйственной деятельности.3. Определение формы зависимости между факторами и

результативными показателями.4. Моделирование взаимосвязей между факторами и

результативными показателями.5. Расчет влияния факторов и оценка роли каждого из

них в изменении результативного показателя.6. Работа с факторной моделью. Методика факторного

анализа.Отбор факторов для анализа того или иного показателя

осуществляется на основе теоретических и практических знаний в конкретной отрасли.

При этом обычно исходят из принципа: чем больший комплекс факторов исследуется,

тем точнее будут результаты анализа. Вместе с тем необходимо иметь в виду, что

если этот комплекс факторов рассматривается как механическая сумма, без учета

их взаимодействия, без выделения главных, определяющих, то выводы могут быть

ошибочными. В анализе хозяйственной деятельности (АХД) взаимосвязанное

исследование влияния факторов на величину результативных показателей

достигается с помощью их систематизации, что является одним из основных

методологических вопросов этой науки.Важным методологическим вопросом в факторном анализе

является определение формы зависимости между факторами и результативными

показателями: функциональная она или стохастическая, прямая или обратная,

прямолинейная или криволинейная. Здесь используется теоретический и

практический опыт, а также способы сравнения параллельных и динамичных рядов,

аналитических группировок исходной информации, графический и др.Моделирование экономических показателей также

представляет собой сложную проблему в факторном анализе, решение которой

требует специальных знаний и навыков.Расчет влияния факторов — главный методологический

аспект в АХД. Для определения влияния факторов на конечные показатели

используется множество способов, которые будут подробнее рассмотрены ниже.Последний этап факторного анализа — практическое использование

факторной модели для подсчета резервов прироста результативного показателя, для

планирования и прогнозирования его величины при изменении ситуации.2.2 Типы факторного анализа

В зависимости от типа факторной

модели различают два основных вида факторного анализа — детерминированный и

стохастический.Детерминированный факторный анализ представляет собой методику

исследования влияния факторов, связь которых с результативным показателем носит

функциональный характер, т. е. когда результативный показатель факторной модели

представлен в виде произведения, частного или алгебраической суммы факторов.Данный вид факторного анализа

наиболее распространен, поскольку, будучи достаточно простым в применении (по

сравнению со стохастическим анализом), позволяет осознать логику действия

основных факторов развития предприятия, количественно оценить их влияние,

понять, какие факторы и в какой пропорции возможно и целесообразно изменить для

повышения эффективности производства. Подробно детерминированный факторный

анализ мы рассмотрим в отдельной главе.Стохастический анализ представляет собой методику

исследования факторов, связь которых с результативным показателем в отличие от

функциональной является неполной, вероятностной (корреляционной). Если при

функциональной (полной) зависимости с изменением аргумента всегда происходит

соответствующее изменение функции, то при корреляционной связи изменение

аргумента может дать несколько значений прироста функции в зависимости от

сочетания других факторов, определяющих данный показатель. Например,

производительность труда при одном и том же уровне фондовооруженности может

быть неодинаковой на разных предприятиях. Это зависит от оптимальности сочетания

других факторов, воздействующих на этот показатель.Стохастическое моделирование является

в определенной степени дополнением и углублением детерминированного факторного

анализа. В факторном анализе эти модели используются по трем основным причинам:·

необходимо

изучить влияние факторов, по которым нельзя построить жестко детерминированную

факторную модель (например, уровень финансового левериджа);·

необходимо

изучить влияние сложных факторов, которые не поддаются объединению в одной и

той же жестко детерминированной модели;·

необходимо

изучить влияние сложных факторов, которые не могут быть выражены одним

количественным показателем (например, уровень научно-технического прогресса).Кроме деления на детерминированный и

стохастический, различают следующие типы факторного анализа:o

прямой и

обратный;o

одноступенчатый и

многоступенчатый;o

статический и

динамичный;o

ретроспективный и

перспективный (прогнозный).При прямом факторном анализе

исследование ведется дедуктивным способом — от общего к частному. Обратный

факторный анализ осуществляет исследование причинно-следственных связей

способом логичной индукции — от частных, отдельных факторов к обобщающим.Факторный анализ может быть одноступенчатым

и многоступенчатым. Первый тип используется для исследования факторов

только одного уровня (одной ступени) подчинения без их детализации на составные

части. Например,. При многоступенчатом факторном

анализе проводится детализация факторов a и b на составные элементы с целью

изучения их поведения. Детализация факторов может быть продолжена и дальше. В

этом случае изучается влияние факторов различных уровней соподчиненности.Необходимо также различать статический

и динамический факторный анализ. Первый вид применяется при изучении

влияния факторов на результативные показатели на соответствующую дату. Другой

вид представляет собой методику исследования причинно-следственных связей в

динамике.И, наконец, факторный анализ может

быть ретроспективным, который изучает причины прироста результативных

показателей за прошлые периоды, и перспективным, который исследует

поведение факторов и результативных показателей в перспективе.

3.

Методика факторного анализа

показателей рентабельности организацииУровень рентабельности отдельных видов продукции

зависит от изменения среднереализационных цен (Ц) и себестоимости (С) единицы

продукции:Ri = (Цi – Сi) / Сi = Цi / Ci – 1

Факторный анализ рентабельности отдельных видов

продукции выполняется на основе представленных данных. Форма таких данных

приведена в таблице 3.1.Табл. 3.1 Факторный анализ рентабельности отдельных

видов продукции

Вид продукции

Средняя цена реализации

Себестомость

Рентабельность, %

Отклонение от плана, %

плановая

условная

фактичская

общее

за счет

цены

себестоимости

план

факт

план

факт

A

B

И т.д.

Необходимо также более детально изучить причины

изменения среднего уровня цен и способом пропорционального деления рассчитать

их влияние на уровень рентабельности. Такой расчет делается по данным нижеследующей

таблицы (таблица 3.2.):Табл. 3.2 Расчет влияния факторов второго порядка на

изменение уровня рентабельности

| Фактор | Изменение цены, руб. | Изменение рентабельности, % |

| Качество продукции | ||

| Рынки сбыта продукции | ||

| Изменение цен в связи с инфляцией | ||

| Итого |

Далее необходимо установить, за счет каких факторов

изменялась себестоимость единицы продукции и аналогичным образом определить их

влияние на уровень рентабельности. Такие расчеты делаются по каждому виду

продукции, что позволяет более точно оценить работу субъекта хозяйствования и

полнее выявить внутрихозяйственные резервы роста рентабельности на анализируемом

предприятии.

Примерно также производится факторный анализ

рентабельности продаж. Детерминированная факторная модель этого показателя,

исчисленного в целом по предприятию, имеет следующий вид:

Rп = Пп / В, где

Rп – рентабельность продаж;

Пп – прибыль с продаж.

Расчет влияния отдельных факторов также производится

методом цепной подстановки.

Уровень рентабельности продаж отдельных видов

продукции зависит от среднего уровня цены и себестоимости изделия:

Rп = Пi / Вi = (Цi – Сi) / Цi

Аналогично осуществляется факторный анализ

рентабельности совокупного капитала. Балансовая сумма прибыли зависит от объема

реализованной продукции (VPП), ее структуры (УДi), среднего уровня цен (Цi) и

финансовых результатов от прочих видов деятельности, не связанных с реализацией

продукции и услуг (ВФР).

Среднегодовая сумма основного и оборотного капитала

(KL) зависит от объема продаж и коэффициента оборачиваемости капитала (Коб),

который определяется отношением выручки к среднегодовой сумме основного и оборотного

капитала. Здесь исходят из того, что объем продаж сам по себе не оказывает

влияния на уровень рентабельности, так как с его изменением пропорционально

увеличиваются или уменьшаются сумма прибыли и сумма основного и оборотного

капитала при условии неизменности остальных факторов.

Для расчета влияния факторов на уровень рентабельности

используют следующие исходные данные (таблица 3.3):

Табл. 3.3 Исходные

данные.

| Факторы | План | Факт |

| Прибыль от реализации, руб. | ||

| Внереализационные финансовые результаты, руб. | ||

| Сумма балансовой прибыли, руб. | ||

| Среднегодовая сумма основного и оборотного капитала, руб. |

||

| Выручка от реализации продукции, руб. | ||

| Коэффициент оборачиваемости капитала |

При углубленном анализе необходимо изучить влияние

факторов второго уровня, от которых зависит изменение среднереализационных цен,

себестоимости продукции и внереализационных результатов.

Для анализа рентабельности производственного капитала,

определяемой как отношение балансовой прибыли к среднегодовой стоимости

основных средств и материальных оборотных фондов, можно использовать факторную

модель, предложенную М. И Бакановым и А. Д. Шереметом:

P / F + E = P/N / (F/N + E/N) = (1 – S/N) / (F/N +

E/N) = [1 – (U/N + M/N + A/N] / (F/N + E/N), где

P – прибыль балансовая;

F – средняя стоимость основных фондов;

E – средние остатки материальных оборотных средств;

N – выручка от реализации продукции;

P/N – рентабельность продаж;

F/N + E/N – капиталоемкость продукции (обратный

показатель коэффициенту оборачиваемости);

S/N – затраты на рубль продукции;

U/N, M/N, A/N – соответственно зарплатоемкость,

материалоемкость и фондоемкость продукции.

Заменяя постепенно базовый уровень каждого фактора на

фактический, можно определить, на сколько изменился уровень рентабельности

производственного капитала за счет зарплатоемкости, материалоемкости,

фондоемкости, т.е. за счет факторов интенсификации производства.

3.1 Методика факторного анализа в системе

директ-костинг

В нашей стране при анализе прибыли обычно используют следующую

модель:

П = К (Ц – С),

Где П – сумма прибыли;

К – количество (масса) реализованной продукции;

Ц – цена реализации;

С – себестоимость единицы продукции.

При этом исходят из предположения, что все приведенные

факторы изменяются сами по себе, независимо друг от друга. Однако здесь не

учитывается взаимосвязь объема производства (реализации) продукции и ее себестоимости.

В зарубежных странах для обеспечения системного

подхода при изучении факторов изменения прибыли и рентабельности и

прогнозирования их величины используют маржинальный анализ, в основе которого

лежит маржинальный доход.

Маржинальный доход (МД) – это прибыль в сумме с

постоянными затратами предприятия (Н):

МД = П + Н

Отсюда

П = МД – Н

Сумму маржинального дохода можно в свою очередь представить

в виде количества проданной продукции (К) и ставки маржинального дохода на

единицу продукции (Дс):

П = К х Дс – Н, где Дс = Ц – V,

П = К (Ц – V) – Н, где

V – переменные затраты на единицу продукции.

Аналогично производится и анализ рентабельности,

который дает более точные результаты, т.к. учитывается взаимосвязь элементов

объема продаж, издержек и прибыли.

Заключение

Рентабельность характеризует результативность

деятельности организации. Показатели рентабельности позволяют оценить, какую

прибыль имеет фирма с каждого рубля средств, вложенных в активы предприятия.

Существуют различные группировки системы показателей рентабельности. Мы

рассмотрели одну из таких классификаций с подразделением показателей рентабельности

на показатели,

базирующиеся на затратном подходе (рентабельность продукции, рентабельность

деятельности);показатели, характеризующие прибыльность продаж (рентабельность

продаж); показатели, в основе которых лежит ресурсный подход (рентабельность

совокупных активов, рентабельность основного капитала, рентабельность

оборотного капитала, рентабельность собственного капитала).

Как выяснилось в ходе проведения анализа, рентабельность

хозяйственной деятельности отражает норму возмещения (вознаграждения) на всю совокупность

источников, которые используются предприятием для осуществления своей

деятельности.

Финансовая рентабельность характеризует эффективность инвестиций

собственников предприятия, которые предоставляют ему ресурсы или оставляют в

его распоряжении всю или часть принадлежащей им прибыли с целью получения

максимального дохода в будущем.

И, наконец, показатели рентабельности продукции могут

ответить на вопросы, касающиеся определения эффективности основной деятельности

предприятия по производству и реализации товаров, работ, услуг.

Список

использованной литературы

1.

Любушин Н.П.,

Лещева В.Б., Дьякова В.Г. «Анализ финансово-экономической деятельности

предприятия», М.: ЮНИТИ-ДАНА, 2000.

2.

Маркин Ю.П.

«Теория анализа хозяйственной деятельности», М.: КНОРУС, 2006.

3.

Савицкая Г.В.

«Анализ хозяйственной деятельности предприятия», Минск: ООО «Новое знание»,

1999.

4.

Постановление

Правительства РФ от 07.10.2004 N 532 «Правило (стандарт) N 15».