Министерство

образования и науки РФ

филиал

Государственного

образовательного учреждениявысшего профессионального

образования-Всероссийского

заочного финансово-экономического институтав г.Туле

КОНТРОЛЬНАЯ РАБОТА

по дисциплине

«Теория экономического анализа»Вариант № 5

Выполнил: студент 4 курса

факультет учетно-статистический

специальности БУ,А и А

Тула 2010 г.

Задание №1

Постройте факторную модель зависимости

рентабельности капитала от рентабельности продаж и коэффициента деловой

активности (капиталоотдачи). Укажите тип модели. Расчет влияния факторов

выполните способом цепных подстановок.Таблица 1

Исходная информация для

проведения анализа

Показатель

Идентификатор

Предыдущий год

Отчетный год

Отклонение (+ ; -)

Рентабельность продаж, коэффициент (%)

kpp

8,4

6,9

— 1,5

Коэффициент деловой активности

λk

0.560

0.572

+0.012

Рентабельность капитала, коэффициент (%)

kp

4,704

3,9468

— 0,7572

Решение

Формула для расчета имеет следующий

вид:kp = kpp * λk

то есть, рентабельность капитала =

рентабельность продаж * коэффициент деловой активности (капиталоотдача)Определим влияние рентабельности продаж

и коэффициента деловой активности на рентабельность капитала, для этого проведем

следующие вычисленияkppпред *λkпред = 8,4*0,560 =

4,704kppотчет *λkпред = 6,9*0,560 =

3,864kppотчет *λkотчет = 6,9*0,572 =

3,9468Влияние рентабельности продаж составит

3,864-4,704 = — 0,84%, то есть рентабельность капитала снизилась на 0,84% за счет

снижения рентабельности продаж на 1,5%.Влияние коэффициента деловой активности

(капиталоотдачи) составит 3,9468-3,864 = 0,0828%, то есть рентабельность

капитала возросла на 0,0828% за счет увеличения коэффициента деловой активности

на 0,012.Проверка:

Рентабельность капитала снизилась на

0,7572% за счет двух факторов: коэффициента деловой активности и рентабельности

продаж, поэтому арифметическая сумма показателей влияний должна быть равна

— 0,7572— 0,84+0,0828 = — 0,7572, следовательно

расчет сделан верно.Ответ: за счет рентабельности продаж на

— 0,84%, за счет коэффициента деловой активности на 0,0828%.Задание 2

Способом долевого участия определите

раздельное влияние изменения среднегодовой стоимости внеоборотных и оборотных

активов на изменение рентабельности всех активов.Таблица 5.2

Исходная

информация для проведения анализа

Показатель

Идентификатор

Предыдущий год

Отчетный год

Изменение

(+;-)

Чистая прибыль, тыс.руб.

П

7 900

9400

+1500

Среднегодовая стоимость внеоборотных активов, тыс. руб.

ВА

32 600

35400

+2800

Среднегодовая стоимость оборотных активов, тыс. руб.

ОА

38 800

37200

— 1600

Среднегодовая стоимость всех активов, тыс. руб.,

А

71 400

72 600

+1200

Решение

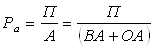

1. Найдем показатель рентабельности

всех активов в предыдущем и отчетном годах.Модель имеет вид:

где Ра – рентабельность всех

активов,П – прибыль отчетного года,

А – среднегодовая стоимость всех

активовВА – среднегодовая стоимость

внеоборотных активов,ОА – среднегодовая стоимость оборотных

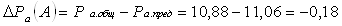

активов.Таким образом, рентабельность всех

активов предыдущего года составляет:

А рентабельность всех активов отчетного

года составляет:

Отклонение показателей за отчетный и

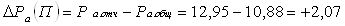

предыдущий год составит +1,89.2. Для определения влияния каждого вида

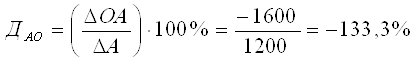

активов на изменение общей суммы активов рассчитаем их долю (Д):

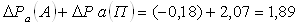

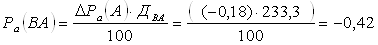

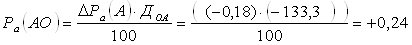

3. Рассчитаем влияние каждого вида

активов на рентабельность всех активов:

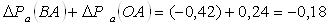

Итого: — 0,18

Проверка:

Влияние изменения

среднегодовой стоимости внеоборотных активов на — 0.42 и оборотных активов на +0.24

привело к изменению рентабельности всех активов на — 0.18.Ответ:

Влияние изменения

среднегодовой стоимости внеоборотных на — 0.42 и оборотных активов на +0.24.Задание №3

Индексным методом определите влияние

факторов (количества реализованной продукции и цен) на результативный

показатель – объем продаж в стоимостном выражении.Таблица 3

Исходная информация для

проведения факторного анализа

Вид продукции

Объем продаж в натуральном выражении q (шт.)

Объем продаж в стоимостном выражении qp (тыс.руб.)

Предыдущий год

Отчетный год

Предыдущий год

Отчетный год

А

18 200

19 500

8 918

9 594

В

3 400

4 000

2 958

3 520

Решение

По продукции А:

∆N =

9594-8918 = 676 тыс.руб.Изменение выручки (объема продаж в

стоимостном выражении) вызвано влиянием двух факторов: количества реализованной

продукции и цены, то есть показатель ∆N распадается

на два показателя ∆Np и ∆Nq.Воспользуемся формулой:

∆N = ∆Np + ∆Nq = (qотч*

pотч — qотч*

pпр)+(qотч*

pпр – qпр*

pпр)Для определения неизвестного показателя

«qотч* pпр»

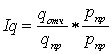

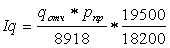

воспользуемся формулой агрегатного индекса количества:

qотч*

pпр == 9555 тыс.руб.

Подставим найденные значения в формулу,

получим:∆N = ∆Np + ∆Nq = (9594-9555) +

(9555-8918) = 39 +637 = 676Таким образом, рост цен на 2 рубля

привело к изменению выручки на 39 тыс.руб., а рост количества реализованной

продукции на 1300 шт. привело к росту выручки на 637 тыс.руб.По продукции В:

∆N

=3520-2958 = 562 тыс.руб.Изменение выручки (объема продаж в

стоимостном выражении) вызвано влиянием двух факторов: количества реализованной

продукции и цены, то есть показатель ∆N

распадается на два показателя ∆Np и ∆Nq.Воспользуемся формулой:

∆N = ∆Np + ∆Nq = (qотч*

pотч — qотч*

pпр)+(qотч*

pпр – qпр*

pпр)Для определения неизвестного показателя

«qотч* pпр»

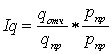

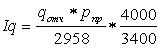

воспользуемся формулой агрегатного индекса количества:

qотч*

pпр ===

3480 тыс.руб.Подставим найденные значения в формулу,

получим:∆N = ∆Np + ∆Nq = (3520-3480) +

(3480-2958) = 40 + 522 = 562Таким образом, рост цен на 10 рубля

привело к изменению выручки на 40 тыс.руб., а рост количества реализованной

продукции на 600 шт. привело к росту выручки на 522 тыс.руб.Задание №4

Определите сумму переменных расходов,

если выручка от продаж составила 250 тыс.руб., а доля маржинального доходы –

25%.Решение.

Дано:

N = 250 тыс.руб.

Pмарж = 250*25%

= 62,5 тыс.руб.Sпер — ?

Для определения суммы переменных

расходов воспользуемся формулойPмарж = N – Sпер

Следовательно, Sпер

= N – PмаржSпер = 250-62.5

= 187.5 тыс.руб.ОТВЕТ: переменные расходы равны 187,5

тыс.руб.Задание 5

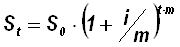

На депозит внесена сумма 500тыс. руб.

Годовая процентная ставка составляет 18 %Начисление осуществляется каждый

квартал по схеме сложных процентов.Определить наращенную сумму через три

года.

где:

—

будущее значение суммы денег

—

базовая сумма денег

—

годовая ставка процентов

—

число лет до платежа

—

число начислений процентов за год

Накопленная сумма через три года

составит 847,94 руб.Задание 6

Из приведенных ниже инвестиционных

проектов выбрать наиболее привлекательный по критериям NPV,

PI, IRR. Предполагаемая цена

капитала – 24%.Таблица 1,4

Исходные данные

для инвестиционных проектов

Показатель

Номер проекта

1

2

3

4

5

6

7

IRR

23,30

21,70

19,20

25,20

24,10

16,40

19,80

Io

140,00

120,00

150,00

80,00

110,00

130,00

155,00

PV

150,00

110,00

145,00

156,00

15200

115,00

135,00

PI

NPV

NPV –

показатель чистой приведенной стоимости – эффекта, относится к абсолютным

показателям. С использованием NPV решение о

целесообразности проекта принимается только для проектов с положительным

значением показателя, так как в противном случае проект не принесет прибыли.

Рассчитывается как разность между общей суммой дисконтированных денежных

поступлений за определенное время и суммой исходных инвестиций.

PI – индекс

рентабельности инвестиций, является относительным показателем и характеризует уровень

доходов на единицу затрат, то есть отдачу каждого рубля вложенного в проект.

Рассчитывается следующим образом:

IRR –

показатель внутренней нормы прибыли (внутренней доходности, окупаемости) –

отражает ставку, при которой эффект от проекта будет равен 0. Для оценки

эффективности проекта необходимо сравнить значение этого показателя с

показателем стоимости капитала (цены капитала). Чем выше величина IRR, тем выше эффективность инвестиций. Если IRR>r (цена капитала), то проект

можно рассматривать как приемлемый, в противном случае он не окупается.

Показатель характеризует приблизительную величину «предела безопасности

проекта».Рассчитаем показатели NPV

и PI и представим результаты в таблице:Таблица 5.4

Показатель

Номер проекта

1

2

3

4

5

6

7

IRR

23,30

21,70

19,20

25,20

24,10

16,40

19,80

Io

140,00

120,00

150,00

80,00

110,00

130,00

155,00

PV

150,00

110,00

145,00

156,00

152,00

115,00

135,00

PI

1,07

0,91

0,96

1,95

1,38

0,88

0,87

NPV

10,00

— 10,00

— 5,00

76,00

42,00

— 15,00

— 20,00

IRR-r

— 0,70

— 2,30

— 4,80

1,20

0,10

— 7,60

— 4,20

При

предполагаемой цене капитала – 24% только проекты №4 и 5 могут быть

безубыточными. В остальных случаях неравенство IRR>r не выполняется –

проекты не окупаются, затраты превысят доходы. Рассматривать можно только

проекты №4и 5.Кроме того,

отклоняется проекты 2 и 3 еще и потому, что эффект от реализации проекта

отрицательный – NPV<0.По

результатам индекса рентабельности инвестиций PI в порядке убывания — 4,5По

результатам расчета IRR (внутренней нормы прибыли) в порядке убывания: 4,5Расположим

рассматриваемые проекты в порядке убывания по каждому из показателей:

Показатель

NPV

4

5

PI

4

5

IRR

4

5

Как видно, наиболее привлекательный 4

проект.