Выборка

банковТаблица 1 – Список

30 крупнейших банков России по размеру капитала, млн. руб.

|

Ранг |

Название банка | Город | Чистые активы | Прибыль |

| 1 | Внешторгбанк | Москва | 25286 | 1962 |

| 2 | ОНЭКСИМбанк | Москва | 19221 | 266 |

| 3 | Инкомбанк | Москва | 17275 | 744 |

| 4 | Империал | Москва | 6649 | 429 |

| 5 | Международный московский банк |

Москва | 7609 | 290 |

| 6 | Международный промышленный банк |

Москва | 4887 | 18 |

| 7 | Российский кредит | Москва | 12278 | 367 |

| 8 | МЕНАТЕП | Москва | 11058 | 146 |

| 9 | Промстройбанк России | Москва | 5651 | 239 |

| 10 | Уникомбанк | Москва | 3743 | 57 |

| 11 | Возрождение | Москва | 4079 | 158 |

| 12 | Московский деловой мир | Москва | 1951 | 340 |

| 13 | Нефтехимбанк | Москва | 2568 | 41 |

| 14 | Ланта-банк | Москва | 630 | 35 |

| 15 | ИнтерТЭКбанк | Москва | 1295 | 57 |

| 16 | Гута-банк | Москва | 5636 | 66 |

| 17 | Совфинтрейд | Москва | 1356 | 215 |

| 18 | Совиндбанк | Москва | 811 | 301 |

| 19 | Русский банк имущественной опеки |

Москва | 425 | 21 |

| 20 | Чейз Манхеттен Банк Интернэшил |

Москва | 2317 | 335 |

| 21 | Еврофинанс | Москва | 1283 | 96 |

| 22 | Омскпромстройбанк | Омск | 650 | 62 |

| 23 | Запсибкомбанк | Тюмень | 1137 | 133 |

| 24 | Диалог-Банк | Москва | 1012 | 127 |

| 25 | Кредит Свисс АО | Москва | 2869 | 118 |

| 26 | МАПО-Банк | Москва | 1237 | 5 |

| 27 | Росэксимбанк | Москва | 339 | 95 |

| 28 | Уральский банк реконструкции и развития |

Екатеринбург | 513 | 115 |

| 29 | Уралтрансбанк | Екатеринбург | 622 | 143 |

| 30 | Пробизнесбанк | Москва | 1486 | 88 |

Способ отбора

банков – механический. Я выбрал каждый второй банк.

a)

1

Анализ выборочной совокупности

b)

а) Количество

групп определяем по формуле Стерджесса:

n = 1+3,322 lg N

где: n – число групп;

N – число единиц

совокупности.

n=1+3,322 lg 30=5,906997≈6

Величина

интервала определяется по формуле:

h = (Xmax – Xmin) /n

где: Xmax – максимальное значение

группировочного признака;

Xmin – минимальное значение

группировочного признака.

h1=(25286–425)/6 = 4143,5

млн. руб.

Таблица 2 –

Группировка банков по чистым активам, млн. руб.

|

№ группы |

Группы банков по чистым активам |

Число банков |

|

1 |

425–4568,5 | 20 |

| 2 | 4568,5–8712 | 5 |

| 3 | 8712–12855,5 | 2 |

| 4 | 12855,5–16999 | 0 |

| 5 | 16999–21142,5 | 2 |

| 6 | 21142,5–25286 | 1 |

| Итого | 30 |

h2 = (1962–5)/6=326,2 млн.

руб.

Таблица 3 – Группировка

банков по прибыли, млн. руб.

| № группы | Группы банков по прибыли | Число банков |

| 1 | 5–331,16 | 24 |

| 2 | 331,16–657,32 | 4 |

| 3 | 657,32–983,48 | 1 |

| 4 | 983,48–1309,64 | 0 |

| 5 | 1309,64–1635,8 | 0 |

| 6 | 1635,8–1962 | 1 |

| Итого | 30 |

б) Графики по

данным полученных рядов:

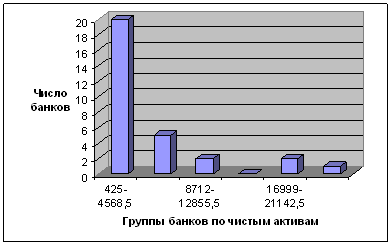

Рисунок 1 – Группировка

банков по чистым активам, млн. руб.

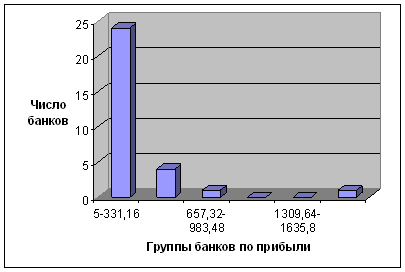

Рисунок 2 – Группировка

банков по прибыли, млн. руб.

в) Средняя

арифметическая взвешенная находится по формуле:

x = ∑ xi * fi / ∑ fi

Таблица 4 –

Таблица для расчета средней арифметической по чистым активам

| № группы | Группы банков по чистым активам |

Число банков, f |

Середина интервала, X i |

X*f | S |

| 1 | 425–4568,5 | 20 | 2496,75 | 49935 | 20 |

| 2 | 4568,5–8712 | 5 | 6640,25 | 33201,25 | 25 |

| 3 | 8712–12855,5 | 2 | 10783,75 | 21567,5 | 27 |

| 4 | 12855,5–16999 | 0 | 14927,25 | 0 | 27 |

| 5 | 16999–21142,5 | 2 | 19070,75 | 38141,5 | 29 |

| 6 | 21142,5–25286 | 1 | 23214,25 | 23214,25 | 30 |

| Итого | 30 | 166059,5 |

х=166059,5/30=5535,3

млн. руб.

Таблица 5 – Таблица

для расчета средней арифметической по прибыли

| № группы | Группы банков по прибыли |

Число банков, f |

Середина интервала, X i |

X* f | S |

| 1 | 5–331,16 | 24 | 168,08 | 4033,92 | 24 |

| 2 | 331,16–657,32 | 4 | 494,24 | 1976,96 | 28 |

| 3 | 657,32–983,48 | 1 | 820,4 | 820,4 | 29 |

| 4 | 983,48–1309,64 | 0 | 1146,56 | 0 | 29 |

| 5 | 1309,64–1635,8 | 0 | 1472,72 | 0 | 29 |

| 6 | 1635,8–1962 | 1 | 1798,9 | 1798,9 | 30 |

| Итого | 30 | 8630,18 |

х=8630,18/30=287,7

млн. руб.

Мода

находится по формуле:

Мо = Хо + К*(FMO – FMO — 1 / (FMO – FMO — 1)+(FMO – FMO+1))

где: Хо –

нижняя (начальная) граница модального интервала;

К – величина

интервала;

FMO — частота модального

интервала;

FMO — 1 – частота интервала,

предшествующего модальному;

FMO+1-частота интервала,

следующего за модальным интервалом.

Находим

модальный интервал по наибольшей частоте f1. Наибольшая частота равна

20. Модальный интервал – [425–4568,5]. Хо = 425, К=4143,5

Мо 1

= 425 + 4143,5*(20–0/(20–0)+(20–5))= 2604,04 млн. руб.

Вывод:

наиболее часто встречается банк с размером чистых активов 2604,04 млн. руб.

f2 =24. Модальный интервал –

[5–331,16]. Хо = 5, К=326,2

Мо 2

= 5 + 326,2*(24–0/(24–0)+(24–4))= 178,8 млн. руб.

Вывод:

наиболее часто встречается банк с размером прибыли 178,8 млн. руб.

Для

определения медианы рассчитывают ее порядковый номер (NMe)

NMe = (n+1)/2

NMe = (30+1)/2 = 15,5

Рассчитываем

медиану (Ме) по формуле:

Ме = Хо +

К*((S

f / 2 – SMe — 1) / fMe)

где: Хо –

нижняя граница медианного интервала;

К – величина

интервала;

Sf

= n – число единиц

совокупности;

SMe — 1 – накопленная частота,

предшествующая медианному интервалу;

fMe – медианная частота.

Ме 1

= 425 + 4143,5*((30/2 – 0)/20) = 3426,4 млн. руб.

То есть 15

банков имеет чистые активы более 3426,4 млн. руб. и 15 – менее 3426,4 млн. руб.

Ме 2

= 5 + 326,2*((30/2 – 0)/24) = 207 млн. руб.

То есть 15

банков имеет прибыль более 207 млн. руб. и 15 – менее 207 млн. руб.

Абсолютные

показатели вариации

Размах

вариации – это разность между максимальным и минимальным значением

статистической совокупности. Находится по формуле:

R=Xmax – Xmin

где: Xmax — максимальное значение

признака;

Xmin — минимальное значение

признака.

R1 = 25286–425 = 24861 млн.

руб.

Разница между

банком с максимальным размером чистых активов и банком с минимальным размером

чистых активов равна 24861 млн. руб.

R2 =1962–5 = 1957 млн. руб.

Разница между

банком с максимальным размером прибыли и банком с минимальным размером прибыли

равна 1957 млн. руб.

Среднее

линейное отклонение – это средняя величина из отклонений значений признака от

их средней. Находится по формуле:

d = S

|Xi – X| *fi / S fi

где Xi — значение признака;

Х – среднее

значение признака;

f – частота.

Таблица 6 – Расчет

среднего линейного отклонения по чистым активам

| № группы | Группы банков по чистым активам |

Число банков, f |

Середина интервала, X i |

|X i – Х| |

|X i – Х|*f |

| 1 | 425–4568,5 | 20 | 2496,75 | — 3038,55 | — 60771 |

| 2 | 4568,5–8712 | 5 | 6640,25 | 1104,95 | 5524,75 |

| 3 | 8712–12855,5 | 2 | 10783,75 | 5248,45 | 10496,9 |

| 4 | 12855,5–16999 | 0 | 14927,25 | 9391,95 | 0 |

| 5 | 16999–21142,5 | 2 | 19070,75 | 13535,45 | 27070,9 |

| 6 | 21142,5–25286 | 1 | 23214,25 | 17678,95 | 17678,95 |

| Итого | 30 | 0,5 |

d = 0,5/30 = 0,02 млн.

руб.

Средняя

величина из отклонений размера чистых активов от их средней составляет 0,02

млн. руб.

Таблица 7 – Расчет

среднего линейного отклонения по прибыли

| № группы | Группы банков по прибыли |

Число банков, f |

Середина интервала, X i |

|X i – Х| |

|X i – Х|*f |

| 1 | 5–331,16 | 24 | 168,08 | — 119,62 | — 2870,88 |

| 2 | 331,16–657,32 | 4 | 494,24 | 206,54 | 826,16 |

| 3 | 657,32–983,48 | 1 | 820,4 | 532,7 | 532,7 |

| 4 | 983,48–1309,64 | 0 | 1146,56 | 858,86 | 0 |

| 5 | 1309,64–1635,8 | 0 | 1472,72 | 1185,02 | 0 |

| 6 | 1635,8–1962 | 1 | 1798,9 | 1511,2 | 1511,2 |

| Итого | 30 | — 0,82 |

d = — 0,82/30 = — 0,03 млн.

руб.

Средняя

величина из отклонений размера прибыли от их средней составляет — 0,03 млн. руб.

Дисперсия –

средний квадрат отклонений индивидуальных значений признака от их средней

величины. Находится по формуле:

s

2 = S (Xi – X)2 *fi / S fi

Таблица 8 – Расчет

дисперсии по чистым активам

| Группы банков по чистым активам |

Число банков, f |

Середина интервала, X i |

X i – Х |

(X i – Х)2 |

(X i – Х) |

|

425–4568,5 |

20 | 2496,75 | — 3038,55 | 9232786,1 | 184655722 |

| 4568,5–8712 | 5 | 6640,25 | 1104,95 | 1220914,5 | 6104572,5 |

| 8712–12855,5 | 2 | 10783,75 | 5248,45 | 27546227,4 | 55092454,8 |

| 12855,5–16999 | 0 | 14927,25 | 9391,95 | 88208724,8 | 0 |

| 16999–21142,5 | 2 | 19070,75 | 13535,45 | 183208406,7 | 366416813,4 |

| 21142,5–25286 | 1 | 23214,25 | 17678,95 | 312545273,1 | 312545273,1 |

| Итого | 30 | 924814835,8 |

s

2 =924814835,8/30=30827161,2 млн. руб.

Таблица 9 – Расчет

дисперсии по прибыли

| Группы банков по прибыли | Число банков, f |

Середина интервала, X i |

X i – Х |

(X i – Х)2 |

(X i – Х) |

| 5–331,16 | 24 | 168,08 | — 119,62 | 14308,9 | 343414,7 |

| 331,16–657,32 | 4 | 494,24 | 206,54 | 42658,8 | 170635,1 |

| 657,32–983,48 | 1 | 820,4 | 532,7 | 283769,3 | 283769,3 |

| 983,48–1309,64 | 0 | 1146,56 | 858,86 | 737640,5 | 0 |

| 1309,64–1635,8 | 0 | 1472,72 | 1185,02 | 1404272,4 | 0 |

| 1635,8–1962 | 1 | 1798,9 | 1511,2 | 2283725,4 | 2283725,4 |

| Итого | 30 | 3081544,5 |

s

2 = 3081544,5 /30 =102718,1 млн. руб.

Среднее

квадратическое отклонение – это корень квадратный из дисперсии. Находится по

формуле:

σ= Ö (S (Xi – X)2*fi /S fi)

σ= Ö 30827161,2 =5552,2 млн.

руб.

σ= Ö 102718,1 = 320,5 млн.

руб.

Относительные

показатели вариации

В общем виде

они показывают отношение абсолютных показателей вариации к средней величине. К

ним относятся:

Коэффициент

осцилляции. Находится по формуле:

VR = R / x * 100%

VR1 = 24861 / 5535,3 * 100% =

449,1%

VR2 =1957 / 287,7 *100% = 680,2%

Относительное

линейное отклонение. Находится по формуле:

Vd = d / x * 100%

Vd1 = 0,02 / 5535,3 * 100% =

0,0004%

Vd1 = — 0,03 / 287,7* 100% = — 0,01%

Коэффициент

вариации (характеризует однородность совокупности). Находится по формуле:

Vσ = σ / x * 100%

Vσ1= 5552,2 / 5535,3 * 100%

= 100% > 33% (совокупность неоднородная)

V σ1= 320,5/ 287,7* 100% = 111%>

33% (совокупность неоднородная)

г)

Определение количественных характеристик распределения. К ним относятся:

– Показатель

асимметрии. Находится по формуле:

As = m3 / s 3

m3 = S (Xi – X)3 * fi / S fi

где: m3 – центральный момент 3 – го порядка;

s

3 — среднее квадратичное отклонение в кубе.

Таблица 10 – Расчет

асимметрии по чистым активам, млн. руб.

| Группы банков по чистым активам |

Число банков, f |

Середина интервала, X i |

X i – Х |

(X i – Х)3 |

(X i – Х) |

| 425–4568,5 | 20 | 2496,75 | — 3038,55 | — 28054282211,7 | — 561085644234 |

| 4568,5–8712 | 5 | 6640,25 | 1104,95 | 134909479,5 | 674547397,5 |

| 8712–12855,5 | 2 | 10783,75 | 5248,45 | 144574997210,6 | 289149994421,2 |

| 12855,5–16999 | 0 | 14927,25 | 9391,95 | 828451932908,8 | 0 |

| 16999–21142,5 | 2 | 19070,75 | 13535,45 | 2479808228501,3 | 4959616457002,6 |

| 21142,5–25286 | 1 | 23214,25 | 17678,95 | 5525472255915,4 | 5525472255915,4 |

| Итого | 30 | 10213827610502,7 |

m3 =10213827610502,7 / 30 = 340460920350,1

As = 340460920350,1/171157252096,6

= 1,9 > 0, асимметрия правосторонняя

Таблица 11 – Расчет

асимметрии по прибыли, млн. руб.

| Группы банков по прибыли | Число банков, f |

Середина интервала, X i |

X i – Х |

(X i – Х)3 |

(X i – Х) |

| 5–331,16 | 24 | 168,08 | — 119,62 | — 1711635,9 | — 41079261,6 |

| 331,16–657,32 | 4 | 494,24 | 206,54 | 8810742,7 | 35242970,8 |

| 657,32–983,48 | 1 | 820,4 | 532,7 | 151163900,8 | 151163900,8 |

| 983,48–1309,64 | 0 | 1146,56 | 858,86 | 633529919,5 | 0 |

| 1309,64–1635,8 | 0 | 1472,72 | 1185,02 | 1664090879,9 | 0 |

| 1635,8–1962 | 1 | 1798,9 | 1511,2 | 3451165884,9 | 3451165884,9 |

| Итого | 30 | 3596493494,9 |

m3 = 3596493494,9 / 30 = 119883116,5

As = 119883116,5/32921840,1=

3,6>0, асимметрия является правосторонней.

Чтобы

определить является ли асимметрия существенной или несущественной рассчитывают

отношение показателя асимметрии к среднеквадратическому отклонению:

As / sAs

где: sAs — среднеквадратическая

ошибка асимметрии.

Она зависит

от объема совокупности и рассчитывается по формуле:

sAs = Ö 6*(n – 1)/(n+1)*(n+3)

sAs = Ö 6 * (30 – 1)/(30+1)*(30+3)

= 0,4

As

/ sAs (по чистым активам) = 1,9 / 0,4

= 4,75>3

As / sAs (по прибыли) = 3,6/ 0,4 =

9>3

Таким

образом, As / sAs во всех случаях > 3 Þ асимметрия существенна. Так

как асимметрия существенна, эксцесс не рассчитывается.

д) Нахождение

эмпирической функции и построение ее графика.

Для удобства

вычислений вероятностей случайные величины нормируются, а затем по специальным

таблицам находим плотность распределения нормированной случайной величины:

t = (xi – x) / s

f | = (S f * k / s)* j (t)

Таблица 14 – Расчет

теоретических частот по чистым активам

|

Середина интервала, X i |

Число банков, f |

X i – Х |

t | j (t) |

f | |

|

2496,75 |

20 | — 3038,55 | — 0,54 | 0,3448 | 8,0 |

| 6640,25 | 5 | 1104,95 | 0,19 | 0,3918 | 9,0 |

| 10783,75 | 2 | 5248,45 | 0,94 | 0,2565 | 6,0 |

| 14927,25 | 0 | 9391,95 | 1,69 | 0,0957 | 2,0 |

| 19070,75 | 2 | 13535,45 | 2,44 | 0,0203 | 0 |

| 23214,25 | 1 | 17678,95 | 3,18 | 0,0025 | 0 |

| Итого | 30 | 25 |

Таблица 15 – Расчет

теоретических частот по прибыли

|

Середина интервала, X i |

Число банков, f |

X i – Х |

t | j (t) |

f | |

|

168,08 |

24 | — 119,62 | — 0,37 | 0,3726 | 11,0 |

| 494,24 | 4 | 206,54 | 0,64 | 0,3251 | 10,0 |

| 820,4 | 1 | 532,7 | 1,66 | 0,1006 | 3,0 |

| 1146,56 | 0 | 858,86 | 2,68 | 0,0110 | 0 |

| 1472,72 | 0 | 1185,02 | 3,69 | 0,0004 | 0 |

| 1798,9 | 1 | 1511,2 | 4,71 | — | 0 |

| Итого | 30 | 24 |

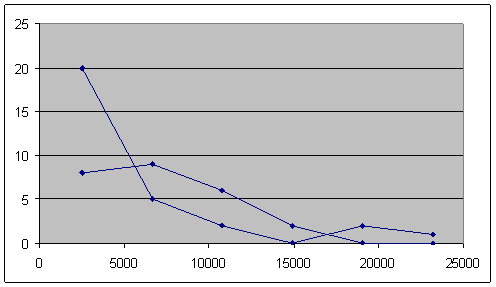

Рисунок 3 –

Эмпирическая и теоретическая функции распределения по чистым активам

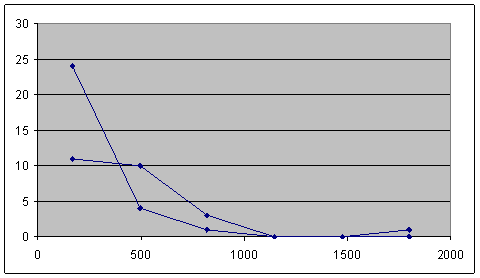

Рисунок 4 – Эмпирическая

и теоретическая функции распределения по прибыли

ж) Проверим

гипотезу о том, что изучаемые признаки подчиняются нормальному закону

распределения с помощью математического критерия Романовского:

r

=(c2расч — (h-l‑1))/Ö2 – (h-l‑1)

c2расч = S(f – f |)2 / f

где: f – эмпирические частоты;

f | – теоретические частоты.

h – число групп;

l – число независимых

параметров, которые необходимо знать, чтобы построить кривую теоретического

распределения.

Таблица 16 –

Проверка гипотезы по размеру чистых активов

| Группы банков по чистым активам |

Число банков, f |

f | |

(f- f |) |

(f- f |)2 |

(f- f |)2/f |

| 425–4568,5 | 20 | 8,0 | 12,0 | 1440 | 7,2 |

| 4568,5–8712 | 5 | 9,0 | — 4,0 | 16,0 | 3,2 |

| 8712–12855,5 | 2 | 6,0 | — 4,0 | 16,0 | 8,0 |

| 12855,5–16999 | 0 | 2,0 | — 2,0 | 4,0 | 0,0 |

| 16999–21142,5 | 2 | 0 | 2,0 | 4,0 | 2,0 |

| 21142,5–25286 | 1 | 0 | 1,0 | 1,0 | 1,0 |

| Итого | 30 | 25 | 22,4 |

c2расч = 22,4

r

= (22,4 – (6–2–1))/Ö(2*(6–2–1))= 7,9>3, следовательно, что

гипотеза о соответствии распределения банков по размеру чистых активов закону

нормального распределения отвергается

Таблица 17 – Проверка

гипотезы по размеру прибыли

| Группы банков по прибыли |

Число банков, f |

f | |

(f- f |) |

(f- f |)2 |

(f- f |)2/f |

| 5–331,16 | 24 | 11,0 | 13,0 | 169,0 | 7,0 |

| 331,16–657,32 | 4 | 10,0 | — 6,0 | 36,0 | 9,0 |

| 657,32–983,48 | 1 | 3,0 | — 2,0 | 4,0 | 4,0 |

| 983,48–1309,64 | 0 | 0 | 0 | 0 | 0 |

| 1309,64–1635,8 | 0 | 0 | 0 | 0 | 0 |

| 1635,8–1962 | 1 | 0 | 1,0 | 1,0 | 1,0 |

| Итого | 30 | 24 | 21 |

c2расч = 21

r

= (21 – (6–2–1))/Ö(2*(6–2–1))= 7,3 > 3, следовательно, что

гипотеза о соответствии распределения банков по размеру прибыли закону нормального

распределения отвергается.

з)

Определение границ, в которых с вероятностью 0,95 будет находиться среднее

значение выбранных показателей в генеральной совокупности. Средняя ошибка

выборки определяется по формуле:

m

= Ös2 / n * (1 – (n/N))

где: n – число единиц в

выборочной совокупности;

N – число единиц в

генеральной совокупности.

m

= Ö 30827161,2 /30*(1 – (30/200))=

1099,5 млн. руб.

m

= Ö102718,1 /30*(1 – (30/200))=63,5

млн. руб.

Предельная

ошибка выборки определяется по формуле:

D

= m

* t

где t – коэффициент доверия,

определяемый в зависимости от вероятности по таблицам. p = 0,95 Þ t = 1,96

D

= 1099,5*1,96 = 2155,02 млн. руб.

D

= 63,5*1,96 = 124,4 млн. руб.

Границы

среднего значения показателя определяются по формуле:

Х= Х ± D

где: Х –

среднее арифметическое значение признака.

Х = 5535,3+ 2155,02

=7690,3 млн. руб.

Х = 5535,3 –

2155,02 =3380,5 млн. руб.

Х = 287,7 +124,4=

412,1 млн. руб.

Х = 287,7 – 124,4=

163,3 млн. руб.

Границы, в

которых с вероятностью 0,95 будет находиться среднее значение показателя чистых

активов в генеральной совокупности, лежит в пределах 3380,5 млн. руб. < Х < 7690,3 млн. руб.

Границы, в

которых с вероятностью 0,95 будет находиться среднее значение показателя

прибыль в генеральной совокупности, лежит в пределах 163,3 млн. руб.< Х < 412,1 млн. руб.

По выше

приведенным расчетам можно сделать следующие выводы:

– из 30

отобранных банков, наиболее часто встречаются банки с размером чистых активов 2604,04

млн. руб., с размером прибыли 178,8 млн. руб.;

– из

отобранных банков 15 имеют размер чистых активов больше 3426,4 млн. руб. и 15

менее. И прибыль 15 банков больше 207 млн. руб., а у 15 менее;

– по

данным абсолютных показателей вариации выборки по прибыли значительно ниже, чем

по чистым активам;

– по

данным относительных показателей совокупность неоднородная. Ассиметрия по

чистым активам и по прибыли является правосторонней.

– границы,

в которых с вероятностью 0,95 будет находиться среднее значение показателя

чистых активов в генеральной совокупности, лежит в пределах

3380,5 млн.

руб. < Х < 7690,3 млн. руб., прибыль в пределах 163,3 млн.

руб.< Х < 412,1 млн. руб.;

– гипотеза

о том, что изучаемые признаки подчиняются нормальному закону распределения

отвергается;

– зависимость

между чистыми активами и прибылью по тесноте связи сильная, по направлению

прямая;

– параметр

коэффициента а не значим и не может распространяться на всю совокупность, а

параметр b

значим и его можно разместить на всю совокупность;

– коэффициент

корреляции статистически значим.

Список

используемой литературы

1. Конспект лекций

2. Статистика: учеб./ И.И. Елисеева А.В.